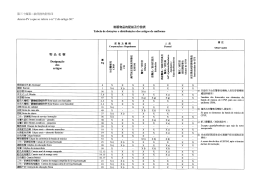

1 ANEXO III Diferimento (A que se refere o artigo 9º deste regulamento) 1 - saída de OURO promovida por extrator para comerciante ou industrial situado no próprio município; Nota Única: O aproveitamento de crédito fiscal relativo aos produtos a que alude este item 1, provenientes de outra unidade federada, fica condicionado à respectiva homologação pelo Fisco. 2 – REVOGADO PELO DECRETO 10883, DE 09.02.04 – EFEITOS A PARTIR DE 09.02.04 - saída interna de CASSITERITA destinada a contribuinte estabelecido neste Estado; Nota 1: O aproveitamento de crédito fiscal relativo aos produtos a que alude este item 2, provenientes de outra unidade federada, fica condicionado à respectiva homologação pelo Fisco. Nota 2: O disposto neste item 2 não se aplica ao minério extraído da área do Garimpo do Bom Futuro, cujo ICMS será recolhido na primeira repartição fiscal por onde a mercadoria transitar. Nota 3: O disposto na nota anterior deste item 2 não se aplica à substância mineral destinada a fundição por estabelecimento situado no Estado de Rondônia, regularmente inscrito no CAD/ICMS, sem prejuízo dos controles fiscais. 3 - PRIMEIRA OPERAÇÃO com os produtos minerais não mencionados nos itens anteriores, quando destinados a comerciante ou industrial deste Estado; Nota Única: O aproveitamento de crédito fiscal relativo aos produtos a que alude este item 3, provenientes de outra unidade federada, fica condicionado à respectiva homologação pelo Fisco. 4 - saída interna de SUCATA destinada a estabelecimento comercial ou industrial; Nota Única: O aproveitamento de crédito fiscal relativo aos produtos a que alude este item 4, provenientes de outra unidade federada, fica condicionado à respectiva homologação pelo Fisco. 5 - saída interna de GADO BOVINO ou BUBALINO, para abate, promovida por produtor agropecuário, destinada a estabelecimento industrial ou comercial (NR dada pelo Decreto nº 9424, de 30 de março de 2001) Redação original: saída interna de GADO BOVINO OU BUBALINO, para abate, promovida por produtor agropecuário, destinada a estabelecimento industrial ou comercial, beneficiário de Regime Especial para pagamento do imposto, disciplinado em resolução do Secretário de Estado da Fazenda; Nota 1: O aproveitamento de crédito fiscal relativo aos produtos a que alude este item 5, provenientes de outra unidade federada, fica condicionado à respectiva homologação pelo Fisco. Nota 2: REVOGADA PELO DECRETO Nº 9424, DE 30 DE MARÇO DE 2001 - Enquadram-se nas disposições deste item 5 os estabelecimentos industriais beneficiários de dilação de prazo para pagamento do imposto. Nota 3: O diferimento previsto neste item 5 fica condicionado à prévia emissão, pelo destinatário, da respectiva nota fiscal de entrada que deverá acompanhar o transporte da mercadoria. 6 - saída promovida por produtor para estabelecimento agropecuário, situado neste Estado, de GADO BOVINO MAGRO, assim entendido aquele cujo peso, não supere: a) onze arrobas, caso se trate de boi; b) nove arrobas, se for vaca; Nota 1: O aproveitamento de crédito fiscal relativo aos produtos a que alude este item 6, provenientes de outra unidade federada, fica condicionado à respectiva homologação pelo Fisco. Nota 2: Os pesos referidos neste item 6 são líquidos, obtidos mediante a aplicação do percentual de 50% (cinqüenta por cento) sobre o peso vivo do animal. Nota 3: Os limites previstos nas alíneas “a” e “b” não se aplicam aos casos de transferências entre estabelecimentos agropecuários pertencentes ao mesmo titular. 7 - IMPORTAÇÃO dos produtos referidos no item 6 acima, promovida por produtor agropecuário; Nota Única: O aproveitamento de crédito fiscal relativo aos produtos a que alude este item 7, provenientes de outra unidade federada, fica condicionado à respectiva homologação pelo Fisco. 8 - saída interna promovida por produtor, Cooperativa de Produtores, destinados a estabelecimento comercial ou industrial, ou à Companhia Nacional de abastecimento - CONAB: (NR dada pelo Decreto 8615, de 11.01.99), Redação anterior de saída interna promovida por produtor, cooperativa de produtores ou entre estabelecimentos de contribuintes, de: a) algodão em caroço ou em rama; ANEXO III Diferimento (A que se refere o artigo 9º deste regulamento) 2 b) alho e pimenta do reino; c) arroz em casca ou beneficiado; d) aves e demais produtos hortifrutícolas não abrangidos por norma concessiva de isenção; e) borracha "in natura" ou beneficiada e látices vegetais; f) cacau em amêndoas ou refugo; g) cana de açúcar; h) café cru, em coco ou em grão; i) castanha do Brasil e essência de pau-rosa; j) couros e peles; k) feijão e milho; l) farinha de mandioca; m) fumo em folha; n) guaraná em semente, extrato, bastão ou refugo; o) juta e piaçava; p) madeira em tora, em bloco, lasca, torete, e lenha resultante do abate de árvores. (NR dada pelo Dec. 12335, de 21.07.06 – efeitos a partir de 1º.08.06) Redação anterior: p) madeira em tora, lasca, torete e lenha resultante do abate de árvore; q) madeira serrada ou beneficiada; r) mamona em baga e soja; s) óleo de copaíba e sorva; t) suíno, ovino, caprino, eqüino, muar e asinino; u) caroço de algodão; v) peixe (Acrescentado pelo Decreto nº 9908, de 16.04.02). Nota Única: O aproveitamento de crédito fiscal relativo aos produtos a que alude este item 8, provenientes de outra unidade federada, fica condicionado à respectiva homologação pelo Fisco. 9 - saída de mercadoria remetida por estabelecimento de produtor ou produtor equiparado a comerciante, para estabelecimento de cooperativa de que faça parte, situada neste Estado; (Nova Redação Dada pelo Decreto nº 8796 de 15 de julho de 1999) Redação Original - 9 - saída de mercadoria remetida por estabelecimento de PRODUTOR, para estabelecimento de cooperativa de que faça parte, situada neste Estado; 10 - saída de mercadoria, promovida por estabelecimento de COOPERATIVA DE PRODUTORES para estabelecimento, no Estado, da própria cooperativa, de cooperativa central ou de federação de cooperativas de que a cooperativa remetente faça parte; 11 - saída de ENERGIA ELÉTRICA com destino a estabelecimento do mesmo titular do gerador, neste Estado, para consumo em processo de industrialização; 12 - saída interna de LEITE FRESCO, pasteurizado ou não (Conv. ICM 07/77); Nota 1: Nas saídas isentas dos produtos de que trata este item 12, fica dispensado o pagamento do imposto diferido. Nota 2: Considera-se encerrada a fase de diferimento, prevista neste item 12, nas seguintes operações: a) nas saídas isentas de leite; 3 ANEXO III Diferimento (A que se refere o artigo 9º deste regulamento) b) nas saídas de produtos resultantes da sua industrialização; e c) nas saídas para outras Unidades da Federação. Nota 3: A responsabilidade pelo recolhimento do imposto diferido fica atribuída ao contribuinte em cujo estabelecimento ocorrer a operação que encerre a fase de diferimento. 13 – REVOGADO PELO DECRETO 14290, DE 21.05.09 – EFEITOS A PARTIR DE 26.05.09 - saída interna de COMBUSTÍVEL LÍQUIDO entre estabelecimentos de distribuidores deste produto; 14 - transferência de mercadorias e de bens realizadas entre estabelecimentos localizados neste Estado em decorrência de TRANSFORMAÇÃO, CISÃO, FUSÃO, INCORPORAÇÃO OU VENDA do estabelecimento ou de fundo de comércio; 15 - serviço de TRANSPORTE INTERMUNICIPAL de combustível líquido e gasoso destinado a comercialização ou industrialização neste Estado. Nota Única: O imposto diferido na forma deste item 15 considera-se incorporado ao débito relativo à saída subseqüente das mercadorias, pago pelo distribuidor na condição de remetente ou de substituto tributário. 16 - saída interna de RESÍDUOS provenientes de atividade industrial madeireira (aparos, costaneira, cavacos, aproveitamento e similares, exceto sarrafo esquadriado), promovida por estabelecimento industrial localizado neste Estado. 17 - REVOGADO PELO DECRETO 8794 DE 15 DE JULHO DE 1999 17 - Saída interna de ALGODÃO em caroço, rama ou em pluma, borracha “in natura” ou borracha e látices vegetais, café cru, em coco ou em grão, castanha do Brasil e cacau em amêndoas, estendendo-se a fase de diferimento do imposto até que ocorra a saída para: a) outra unidade da Federação; b) exportação; c) estabelecimento industrial; d) consumo final. Nota Única: Na hipótese das alíneas “a”, “b” e “c” deste item 17, o imposto será recolhido antes de iniciada a remessa, através de DAR modelo 3 . 18 - saída de energia elétrica de estabelecimento de gerador para estabelecimento de distribuidor; 19 - nas operações internas ou interestaduais com AEAC (álcool etílico anidro combustível) ou com biodiesel B100, quando destinados a distribuidora de combustíveis, até o momento em que ocorrer a saída promovida pela própria distribuidora: (NR dada pelo Dec. 14290, de 21.05.09 – efeitos a partir de 26.05.09) I - de gasolina resultante da mistura com AEAC; II - do óleo diesel resultante da mistura com B100; III - de operação isenta ou não tributada, inclusive para a Zona Franca de Manaus ou para as áreas de livre comércio, tratando-se dos produtos mencionados no caput. Nota única: A fruição do diferimento de que trata este item está condicionado a observância dos das normas e procedimentos descritos na Seção IV, do Capítulo XXVIII, do Título VI do RICMS/RO. Redação Anterior: 19 - operações internas e interestaduais com álcool etílico anidro combustível para o momento em que ocorrer a saída da gasolina resultante da mistura com aquele produto, do estabelecimento distribuidor de combustíveis, como tal definido pelo Departamento Nacional de Combustíveis (DNC).(Conv. ICMS 80/97) Nota 1: O imposto diferido deverá ser pago de uma só vez englobadamente com o imposto retido por substituição tributária incidente sobre as subseqüentes operações até o consumo final. Nota 2: Na remessa de álcool etílico anidro combustível de uma para outra unidade da Federação: a) o estabelecimento distribuidor de combustíveis destinatário elaborará relação mensal em 4 (quatro) vias, conforme modelo anexo a este Regulamento, para o álcool etílico anidro combustível, devendo ser remetido até o 5º (quinto) dia do mês subseqüente a entrada, 1 (uma) via para a empresa refinadora de petróleo ou suas bases, outra via para a Unidade da Federação remetente do álcool anidro e outra via à Unidade da Federação onde estiver localizada a distribuidora, retendo a quarta; b) a empresa refinadora de petróleo, o sujeito passivo por substituição, à vista dos elementos recebidos do remetente, destinará à Unidade da Federação remetente do álcool parcela resultante da aplicação do redutor da base de cálculo previsto no item 11 da Tabela I do Anexo II deste Regulamento sobre o valor de aquisição da gasolina saída do seu estabelecimento, sem o valor do ICMS, adicionado do valor resultante da aplicação do percentual de margem de valor agregado interestadual, conforme previsto no item 20 do Anexo V deste Regulamento. Nota 3: O disposto neste item 19 não se aplica às operações com os Estados de Mato Grosso do Sul, Goiás e Paraná, tanto nas operações neles iniciados quanto nas operações a eles destinados. Nota 4: O distribuidor destinatário terá direito ao ressarcimento do valor referente ao imposto incidente na operação interestadual na qual o álcool tenha por origem os Estados indicados na Nota 3 acima, pelo sujeito passivo por substituição, nos termos previstos no artigo 97 deste regulamento. ANEXO III Diferimento (A que se refere o artigo 9º deste regulamento) 4 Nota 5: O disposto neste item 19, aplicar-se-ão, no que couber, as disposições do artigo 742 deste Regulamento. Nota 6: Em relação ao repasse previsto neste item 19, aplica-se o disposto no § 6º do artigo 741 deste Regulamento. 20 - saída interna de arroz em casca promovida por produtor, pessoa jurídica, destinada a estabelecimento comercial ou industrial, ou à Companhia Nacional de Abastecimento – CONAB. (AC pelo Dec. 9964, de 29.05.02) 21 - até a saída da colheita, a importação de adubos e fertilizantes classificados no capítulo 31 da NBM/SH e as operações internas e interestaduais desses produtos quando não abrangidas pelos benefícios indicados no item 6 da Tabela II do Anexo II e no item 24 da Tabela II do Anexo I. (NR dada pelo Dec. 10960, de 07.04.04 – efeitos a partir de 01.05.04) Redação Anterior: 21 – fica diferido para o momento da saída da colheita o lançamento do imposto incidente na importação de adubo monogrânulos, código NCM 3105.51.00, superfosfato, código NCM 3105.5100, cloreto de potássio, código NCM 3104.20.90 e supersimples, código NCM 3103.10.10 (NR Dada pelo Dec.10612, de 08.08.03 – efeitos a partir de 08.08.03) Redação Anterior: 21- Insumos para industrialização, destinados a empresas enquadradas na categoria de implantação, do Programa de Incentivo Tributário, instituído pela Lei Complemetar nº 231, de 25 de abril de 2000. ( NR Decreto nº 10235, de 16.12..02- efeitos a partir de 18.12.02) Nota única: Para fruição do benefício, o remetente deverá anotar uma Nota Fiscal a seguinte expressão: “MERCADORIA ALCANÇADA PELO INSTITUTO DO DIFERIMENTO – ITEM 21, DO ANEXO III, DO REGULAMENTO DO ICMS, APROVADO PELO DECRETO Nº 8321, DE 30/04/1998. . ( AC Decreto nº 10235, de 16.12..02- efeitos a partir de 18.12.02) Redação Anterior: 21- Fica diferido para o momento da saída da colheita o lançamento do imposto incidente na importação de adubo monogranulos, código NCM 3105.51.00, superfosfato, código NCM 3105.5100, cloreto de potássio, código NCM 3104.20.90 e supersimples, código NCM 3103.10.10 ( Acrescentado pelo Decreto nº 10138, de 08.10.02- efeitos a partir de 10.10.02) 22 – o serviço de transporte nas prestações internas, relativamente ao transporte das mercadorias a que se refere o item anterior (AC pelo Dec. 10138, de 08.10.02 - efeitos a partir de 10.10.02) 23 - REVOGADO PELO DEC. 10883, DE 09.02.04 – EFEITOS A PARTIR DE 09.02.04 - saída interna ou importação de insumo para industrialização destinado a empresa enquadrada na categoria “implantação” do Programa de Incentivo Tributário instituído pela Lei Complemetar nº 231, de 25 de abril de 2000. (AC pelo Dec.10612, de 08.08.03 efeitos a partir de 08.08.03) Nota 1: Nas saídas internas, o estabelecimento remetente deverá anotar na Nota Fiscal a expressão: “ICMS DIFERIDO NOS TERMOS DO ITEM 23 DO ANEXO III DO REGULAMENTO DO ICMS APROVADO PELO DECRETO Nº 8.321, DE 30/04/1998.” Nota 2: Na importação, o contribuinte deverá entregar na Agência de Rendas de sua jurisdição, antes da entrada da mercadoria no território nacional, declaração exarada pela Federação das Indústrias do Estado de Rondônia – FIERO que comprove a inexistência de similar produzido no estado de Rondônia. Nota 3: A declaração de que trata a nota anterior deverá ser renovada anualmente. 24 – REVOGADO PELO DECRETO 11441, DE 22.12.04 – EFEITOS A PARTIR DE 27.12.04 importação de bens e mercadorias destinados à comercialização, quando promovida por estabelecimento optante pelo benefício indicado no item 12 da Tabela I do Anexo IV do RICMS/RO. (AC pelo Dec.10667-A, de 26.09.03 – efeitos a partir de 30.09.03) Nota 1: O diferimento só se aplica às operações abrangidas pelo benefício indicado no item 12 da Tabela I do Anexo IV. 25 – a importação do exterior de insumo para industrialização, sem similar produzido no estado de Rondônia, destinado à empresa enquadrada na categoria “implantação” do incentivo tributário instituído pela Lei nº 1558, de 26 de dezembro de 2005. (NR dada pelo Dec.12991, de 17.07.07 – efeitos a partir de 26.12.05) Redação Anterior: 25 – a importação do exterior de insumo para industrialização, sem similar produzido no estado de Rondônia, destinado a empresa enquadrada na categoria “implantação” do Programa de Incentivo Tributário instituído pela Lei Complemetar nº 231, de 25 de abril de 2000. (AC pelo Dec. 10990, de 20.04.04 – efeitos a partir de 01.05.04) Nota 1: Antes da entrada da mercadoria no território nacional, o contribuinte deverá entregar, na Agência de Rendas de sua jurisdição, declaração exarada pela Federação das Indústrias do Estado de Rondônia – FIERO que comprove a inexistência de similar produzido no estado de Rondônia. Nota 2: A declaração de que trata a nota anterior deverá ser renovada anualmente. Nota 3: O benefício não se aplica às operações com petróleo, lubrificantes, combustíveis líquidos e gasosos, derivados ou não de petróleo, e energia elétrica. 26 – a saída interna de sebo, conforme descrito na Nomenclatura Comum do Mercosul – NCM, destinada a estabelecimento industrial localizado neste Estado, a ser utilizado como insumo no processo de industrialização. (AC pelo Dec. 13778, de 18.08.08 – efeitos a partir de 1º.07.08) Nota 1: O benefício aplica-se aos produtos relacionados nas seguintes posições da NCM: 5 ANEXO III Diferimento (A que se refere o artigo 9º deste regulamento) 1501.00.00 1502.00 GORDURAS DE PORCO (INCLUÍDA A BANHA) E GORDURAS DE AVES, EXCETO AS DAS POSIÇÕES 0209 OU 1503 GORDURAS DE ANIMAIS DAS ESPÉCIES BOVINA, OVINA OU CAPRINA, EXCETO AS DA POSIÇÃO 1503 Nota 2: Quando a remessa for efetuada por pessoa não obrigada a emissão de nota fiscal, o destinatário deverá emitir, no ato do recebimento, Nota Fiscal de Entrada, na forma do artigo 201 do RICMS/RO, identificando o remetente, de quem colherá assinatura no corpo da nota. 27 – as saídas internas praticadas por agricultores familiares ou produtores a ele equiparados, inscritos no Subprograma de Apoio a Verticalização da Produção da Agricultura Familiar conforme Decreto regulamentador do benefício, destinadas às cooperativas de produtores rurais familiares ou aos estabelecimentos de contribuintes sujeitos ao regime normal de apuração do ICMS. (AC pelo Dec 13.962, de 04.12.08 – efeitos a partir de 08.12.08) 28 – As saídas internas de madeira em tora, em bloco, em lasca, em torete e em lenha, resultantes do abate de árvores, promovidas por empresas vinculadas à construção das usinas hidrelétricas do Rio Madeira, destinadas à indústria madeireira. (AC pelo Dec. 15208, de 23.06.10 – efeitos a partir de 24.06.10) Nota 1. A utilização do benefício previsto neste item fica condicionada a que a empresa remetente: I – formalize processo na repartição fiscal de seu domicílio, instruído com a seguinte documentação: a) comprovação, através de contrato, do vínculo com a construção das usinas hidrelétricas do rio madeira; b) cópia autenticada da licença ambiental, expedida pelo órgão competente, referente à madeira a ser comercializada; c) comprovação de que as madeiras destinam-se à indústria madeireira; II – atenda as seguintes condições: a) esteja regularmente inscrita no CAD/ICMS-RO; b) não possua débitos vencidos e não pagos junto à Fazenda Pública Estadual, inscritos ou não em Dívida Ativa do Estado, exceto aqueles referentes ao objeto do benefício que se pretenda obter e passíveis de serem considerados; c) não possua pendências na entrega do arquivo eletrônico de registro fiscal das operações e prestações previstas no Capítulo III, do Título VI, do RICMS/RO; d) não possua pendências na entrega de GIAM ou SPED, conforme o caso; III - emita Nota Fiscal Eletrônica – NF-e para acobertar as saídas, podendo ser utilizada uma NF-e para cada licença ambiental. Nota 2. No caso de comercialização por licença ambiental, poderá o processo previsto no inciso I da Nota 1 ser feito de forma globalizada, por lote de madeiras, para cada licença a ser comercializada. Nota 3. No caso compreendido na Nota 2, a empresa destinatária emitirá uma Nota Fiscal de Entrada para acobertar cada uma das retiradas transportadas, até o fechamento total do lote, devendo anotar no campo de “observações” o número e a data da NF-e que acobertou a operação, prevista no inciso III da Nota 1. Nota 4. Poderá o benefício previsto neste item ser disciplinado, supletivamente, por ato da Coordenadoria da Receita Estadual.

Download