Programa de Formação Impacto fiscal da adopção das novas regras contabilísticas (SNC e IAS/IFRS) TAX Descrição dos conteúdos programáticos Introdução e principais objectivos da formação 6 Formação geral: Módulo 1 Activos fixos: tangíveis e intangíveis (NCRF 7/IAS 16 e NCRF 6/IAS 38) 9 Imparidade de activos (NCRF 12/IAS 36) 9 Formação geral: Módulo 2 Contratos de construção (NCRF 19/IAS 11) 10 Inventários (NCRF 18/IAS 2) 10 A informação contida neste documento é de natureza geral e não se aplica a nenhuma entidade ou situação particular. Apesar de fazermos todos os possíveis para fornecer informação precisa e actual, não podemos garantir que tal informação seja precisa na data em que for recebida/conhecida ou que continuará a ser precisa no futuro. Ninguém deve actuar de acordo com essa informação sem aconselhamento profissional apropriado para cada situação específica. © 2010 KPMG & Associados - Sociedade de Revisores Oficiais de Contas, S.A., a firma portuguesa membro da rede KPMG, composta por firmas independentes afiliadas da KPMG International Cooperativa, uma entidade suíça. Todos os direitos reservados. Impresso em Portugal. A KPMG e o logótipo da KPMG são marcas registadas da KPMG Internacional. 2 Descrição dos conteúdos programáticos (cont.) Formação geral: Módulo 2 (cont.) Impostos diferidos (NCRF 25/IAS 12) 10 Propriedades de investimento (NCRF 11/IAS 40) 11 Provisões, passivos contingentes e activos contingentes (NCRF 21/IAS 37) 11 Activos não correntes detidos para venda (NCRF 8/IFRS 5) 12 Concessões (IFRIC 12) 12 3 Descrição dos conteúdos programáticos (cont.) Formação geral: Módulo 3 Concentração de actividades empresariais (NCRF 14/IFRS 3) 13 Custos de empréstimos obtidos (NCRF 10/IAS 23) 13 Instrumentos financeiros (NCRF 27/IAS 32) 14 Pagamento com base em acções (IFRS 2) 15 Benefícios dos empregados (NCRF 28/IAS 19) 16 Adopção das NCRF ou IAS/IFRS pela primeira vez (NCRF 3/IFRS 1) 16 4 Descrição dos conteúdos programáticos (cont.) Formação específica: Módulo 4 Regimes transitórios em vigor para as Instituições Financeiras 17 Regimes transitórios vs. Código do IRC adaptado 17 Impactos em impostos correntes e diferidos 18 5 Impacto fiscal da adopção do Sistema de Normalização Contabilística Foram publicados o Decreto-Lei n.º 159/2009, de 13 de Julho, que altera o Código do Imposto sobre o Rendimento das Pessoas Colectivas (“IRC”), e o Decreto Regulamentar n.º 25/2009, de 14 de Setembro, que estabelece o novo regime aplicável às depreciações e amortizações para efeitos do IRC, os quais entraram em vigor a partir de 1 de Janeiro de 2010. Ambos os diplomas tiveram como objectivo primordial adaptar as regras de determinação do lucro tributável ao novo Sistema de Normalização Contabilística (“SNC”) – que veio revogar o Plano Oficial de Contabilidade (“POC”) – e às International Accounting Standards / International Financial Reporting Standards (IAS/IFRS). Neste sentido, e tendo em consideração as profundas alterações ao regime fiscal, consideramos ser este o momento oportuno para propor uma análise das mesmas através da presente acção de formação. Introdução A aprovação do SNC teve como objectivo a adopção das normas internacionais de contabilidade (IAS/IFRS) na sequência da aprovação do Regulamento n.º 1606/2002 do Parlamento Europeu e do Conselho. A adopção destas normas visa satisfazer um objectivo comunitário de harmonização contabilística como forma de reforçar a integração económica no espaço da União Europeia (“UE”). Com efeito, o referido Regulamento veio determinar que, a partir de 1 de Janeiro de 2005, as sociedades dos Estados-Membros da UE deveriam elaborar as suas demonstrações financeiras consolidadas em conformidade com as IAS/IFRS se, à data do balanço, tivessem emitido valores mobiliários admitidos à negociação num mercado regulamentado de qualquer Estado-Membro. 6 Introdução (cont.) No âmbito da aplicação do Regulamento n.º 1606/2002 surgiu o Decreto-Lei n.º 35/2005, de 17 de Janeiro, o qual reiterou a obrigação de adopção das IAS/IFRS nos termos e condições acima referidos e dispensou aquelas entidades da elaboração das demonstrações financeiras consolidadas de acordo com o POC. O referido diploma previu, igualmente, a possibilidade de as entidades optarem por elaborar as demonstrações financeiras individuais em conformidade com as IAS/IFRS, sendo, neste caso, obrigadas a manter a contabilidade organizada de acordo com a normalização contabilística nacional e demais disposições legais em vigor para o respectivo sector de actividade para efeitos da determinação da respectiva matéria colectável em sede de IRC. Não obstante, esta apresentava-se como uma norma de carácter transitório cujo efeito prático deixaria de ter aplicabilidade no momento em que ocorresse a adaptação do POC às IAS/IFRS. Actualmente, com a entrada em vigor do Decreto-Lei n.º 158/2009, de 13 de Julho, e consequente criação do SNC, as Empresas em geral deverão adoptar as Normas Contabilísticas de Relato Financeiro (“NCRF”) ou as IAS/IFRS, na preparação das demonstrações financeiras individuais, a qual passou a ser obrigatória a partir de 1 de Janeiro de 2010. Ora, no plano da fiscalidade, esta situação obrigou, como referido, à alteração do Código do IRC, alteração essa concretizada através do referido Decreto-Lei n.º 159/2009. Estas alterações traduziram-se em modificações profundas no sistema fiscal cujos impactos devem ser acautelados, quer pelos efeitos negativos que possam surgir, quer pelas oportunidades que daí possam advir. Com efeito, este cenário de alterações coloca as Empresas perante um conjunto de desafios e questões para as quais urge dar resposta. Por último, no que respeita às Instituições Financeiras que já aplicam as Normas de Contabilidade Ajustadas (“NCA”) ou o novo Plano de Contas para as Empresas de Seguros (“PCES”), os regimes transitórios que têm governado a aplicação do actual Código do IRC à realidade das IAS/IFRS foram revogados e substituídos pelas novas regras agora introduzidas. Essas alterações vão, em alguns aspectos, bastante além daqueles regimes transitórios, reflectindo não só um trabalho legislativo mais profundo de análise dos impactos fiscais da adopção das NCRF ou IAS/IFRS, mas também a consolidação e/ou adaptação de determinadas soluções que não se encontrariam devidamente enquadradas. 7 Introdução (cont.) Principais objectivos da formação A formação que nos propomos realizar contempla as seguintes vertentes: identificação do impacto fiscal das opções que sejam seguidas do ponto de vista contabilístico no âmbito do processo de conversão para as NCRF ou IAS/IFRS; identificação das novas regras fiscais introduzidas e dos regimes transitórios previstos; formação dos colaboradores relativamente às implicações fiscais resultantes da adaptação do Código do IRC às NCRF ou IAS/IFRS. 8 Formação geral: Módulo 1 Activos fixos (tangíveis e intangíveis) NCRF 7/IAS 16 e NCRF 6/IAS 38 No âmbito das normas referidas em epígrafe, passa a ser possível a adopção de dois critérios de mensuração dos activos fixos tangíveis e intangíveis: o modelo de custo e o modelo de revalorização. Por outro lado, a amortização dos activos fixos tangíveis e intangíveis passa a ser efectuada de acordo com o período de vida útil económica, em detrimento dos períodos de vida útil previstos no Decreto Regulamentar n.º 25/2009, aprovado em Conselho de Ministros. Assim, uma vez que o anterior regime fiscal das reintegrações e amortizações sofreu alterações, nomeadamente no que diz respeito ao enquadramento fiscal das realidades acima referidas, no decurso da formação irá ser abordada a articulação das normas contabilísticas com as novas regras fiscais relativamente a esta matéria. Imparidade de activos NCRF 12/IAS 36 De acordo com as normas aplicáveis à temática da imparidade de activos, o reconhecimento de imparidades ocorre sempre que o valor contabilístico de um activo seja superior à respectiva quantia recuperável, o que poderá resultar no reconhecimento de perdas desta natureza. Neste contexto, o regime fiscal anterior sofreu alterações, nomeadamente no que diz respeito ao reconhecimento fiscal destas perdas. No decurso da formação iremos ter em consideração, entre outros aspectos, as realidades abrangidas por esta norma, nomeadamente o tratamento fiscal a conferir às perdas em apreço. 9 Formação geral: Módulo 2 Contratos de construção NCRF 19/IAS 11 As normas relativas aos contratos de construção visam prescrever o tratamento contabilístico de réditos e custos associados a esta tipologia de contratos, sendo o único método admitido, no âmbito destas normas, o método da percentagem de acabamento, nos termos do qual o rédito contratual e os custos associados aos contratos de construção devem ser reconhecidos com referência à fase de acabamento do respectivo contrato à data do balanço. Como tal, as perdas esperadas nos contratos de construção devem ser imediatamente reconhecidas como tal no exercício em que sejam conhecidas ou puderem ser fiavelmente estimadas. Assim, face à existência de especificidades na legislação fiscal e doutrina administrativa no passado em torno do tratamento desta realidade, e na medida em que o regime contabilístico deixou de permitir a utilização do método do contrato completado, no âmbito da presente acção de formação iremos debruçar-nos sobre o impacto das mesmas no respectivo regime fiscal. Inventários NCRF 18/IAS 2 Nas normas relativas aos inventários são mencionados os aspectos relacionados com a determinação do custo e o seu subsequente reconhecimento como gasto, incluindo os ajustamentos para a determinação do valor realizável líquido. Nesta medida, o método do LIFO (“Last In First Out”) deixa de poder ser utilizado, passando apenas a ser permitidos os seguintes métodos como critérios de valorimetria: FIFO (“First In First Out”) e custo médio. Por outro lado, passa a ser possível incluir encargos financeiros, nos termos previstos na NCRF 10/IAS 23, na valorimetria dos inventários. Assim, a formação em apreço visará aferir sobre o impacto que as referidas alterações contabilísticas acarretam do ponto de vista fiscal, nomeadamente ao nível da alteração do critério de valorimetria aplicado/a aplicar. Impostos diferidos NCRF 25/IAS 12 As normas referidas em epígrafe prescrevem o tratamento contabilístico dos impostos sobre o rendimento e do reconhecimento de activos e passivos por impostos diferidos que daí advêm. De facto, de acordo com esta norma, os impostos correntes para períodos correntes e anteriores devem ser contabilizados como passivos quando não estejam pagos e como activos quando a quantia paga exceda a quantia devida para esses períodos. 10 Formação geral: Módulo 2 (cont.) Impostos diferidos (cont.) NCRF 25/IAS 12 Adicionalmente, os activos e passivos por impostos diferidos devem ser reconhecidos nas situações em que for provável que a recuperação/liquidação de quantias escrituradas a título de activo ou passivo impliquem que no futuro se pague menos/mais a título de impostos. Na medida em que as alterações contabilísticas decorrentes da adopção do SNC ou IAS/IFRS se traduzem em alterações ao nível da legislação fiscal, no âmbito desta acção de formação iremos dar nota do impacto destas alterações ao nível do cálculo dos impostos diferidos. Propriedades de investimento NCRF 11/IAS 40 Nas normas aplicáveis às propriedades de investimento é criada uma nova categoria de activos, os quais, no âmbito do regime contabilístico anterior, são reconhecidos como investimentos financeiros em imóveis. De acordo com a nova regra contabilística passam a existir dois modelos de avaliação: o modelo do custo e o modelo do justo valor, no âmbito do qual não serão reconhecidas as amortizações. Assim, no âmbito desta formação incidiremos, naturalmente, sobre as implicações fiscais associadas ao novo ordenamento contabilístico relativo a propriedades de investimento. Provisões, passivos contingentes e activos contingentes NCRF 21/IAS 37 A este nível, as normas referidas em epígrafe vem preconizar o abandono do conceito lato de provisão. Adicionalmente, a norma em apreço vem tipificar a constituição de provisões relativas a: contratos onerosos; custos de reestruturação; custos com garantias; custos com desmantelamento; encargos com processos judiciais em curso. Adicionalmente, o critério para reconhecimento de uma provisão passa a consistir no facto de a mesma consubstanciar uma obrigação presente, com exfluxo provável e estimado com fiabilidade, devendo esta ser reconhecida pelo seu valor actual. 11 Formação geral: Módulo 2 (cont.) Provisões, passivos contingentes e activos contingentes (cont.) NCRF 21/IAS 37 Face a estas alterações contabilísticas, foram introduzidas alterações no regime fiscal, nomeadamente no que respeita à dedutibilidade das provisões para garantias, bem como relativamente à dedutibilidade dos juros decorrentes da utilização do método do custo amortizado. Deste modo, abordaremos o efeito fiscal desta actualização, bem como as regras aplicáveis às provisões para garantias. Activos não correntes detidos para venda NCRF 8/IFRS 5 As normas aplicáveis aos activos não correntes detidos para venda vêm estabelecer o tratamento contabilístico e a apresentação e divulgação de unidades operacionais descontinuadas. Esta norma determina que, cumpridos determinados requisitos, quando a quantia escriturada de um activo não corrente seja recuperada principalmente através de uma transacção de venda e não de uso continuado, o mesmo deve ser classificado como um activo não corrente detido para venda. Adicionalmente, estabelece que um activo não corrente deverá ser mensurado ao menor valor entre a quantia escriturada e justo valor deduzido dos custos de venda, devendo a sua depreciação cessar. No âmbito da presente formação incidiremos, de um ponto de vista prático, sobre as implicações fiscais decorrentes da aplicação do justo valor e as regras a observar no apuramento do ganho ou perda no momento da alienação do activo em causa. Concessões IFRIC 12 A IFRIC 12 do International Financial Reporting Interpretations Committee vem estabelecer princípios gerais em matéria de reconhecimento e mensuração das obrigações e direitos conexos no quadro dos “Acordos de Concessão de Serviços”. Esta interpretação vem proporcionar orientações quanto à contabilização pelos concessionários dos acordos de concessão de serviços pelo sector público ou privado, definindo de que forma os operadores da concessão de serviços devem aplicar as IAS/IFRS existentes quando se considera que a entidade concedente fica com o controlo da infra-estrutura objecto do acordo. Adicionalmente, esta interpretação estipula dois modelos de contabilização para os contratos de concessão de serviços. 12 Formação geral: Módulo 3 Concessões (cont.) IFRIC 12 No “modelo de activo financeiro” o operador reconhece um activo financeiro caso tenha um direito contratual incondicional a receber uma retribuição do concedente. De acordo com o “modelo do activo intangível”, o operador reconhece um activo intangível na medida em que receba um direito de cobrar um preço aos utentes do serviço público. Ora, uma vez que as alterações contabilísticas que foram introduzidas têm consequências materiais em algumas sociedades concessionárias, importa, naturalmente, aferir do impacto fiscal daí decorrente. Desta forma, iremos abordar o impacto fiscal das referidas alterações, ilustrando com exemplos práticos a aplicação da norma. Concentração de actividades empresariais NCRF 14/IFRS 3 No âmbito das normas referidas em epígrafe, os activos e passivos decorrentes das operações de fusões, cisões, entradas de activos e permutas de partes sociais passaram a ser contabilizados ao justo valor ao invés do valor contabilístico. Ora, no regime anterior, um dos requisitos para a aplicação do regime da neutralidade fiscal consiste precisamente na obrigação de transferir e registar os elementos patrimoniais da sociedade contribuidora para a sociedade beneficiária pelos mesmos valores pelos quais aqueles se encontram inscritos na contabilidade da primeira. Neste contexto, e em virtude das referidas alterações contabilísticas no âmbito das operações de concentração de actividades empresariais, importa conhecer as consequentes alterações fiscais por forma a aferir da possibilidade das sociedades poderem vir a beneficiar do regime da neutralidade fiscal, uma vez que este representa regularmente um papel fundamental na definição da política estratégica de reestruturação de grupos de sociedades. Desta forma, pretendemos abordar nesta formação, de uma forma articulada, as alterações da legislação fiscal decorrentes das referidas alterações contabilísticas. Custos de empréstimos obtidos NCRF 10/IAS 23 A NCRF 10/IAS 23 vem possibilitar o reconhecimento dos custos de empréstimos obtidos como um gasto no exercício em que sejam incorridos. Por outro lado, a mesma norma permite (ou obriga, no caso da IAS 23) a capitalização dos custos quando os mesmos sejam directamente atribuíveis à aquisição, construção ou produção de um activo elegível. 13 Formação geral: Módulo 3 (cont.) Custos de empréstimos obtidos (cont.) NCRF 10/IAS 23 Ora, no anterior regime, o custo de aquisição de um elemento do activo corresponde ao respectivo preço de compra, acrescido dos gastos acessórios suportados até à sua entrada em funcionamento, vigorando, ainda, o princípio da especialização dos exercícios. Acresce que podem ser incluídos no custo de produção os juros de capitais alheios destinados ao financiamento do fabrico ou construção de imobilizações, na medida em que respeitem ao período de fabricação ou construção e este não tenha uma duração inferior a dois anos. Face às alterações verificadas, na presente acção de formação, propomo-nos abordar o impacto fiscal destas ao nível dos financiamentos obtidos junto de entidades financeiras. Instrumentos financeiros NCRF 27/IAS 32 No que respeita às normas aplicáveis à temática dos investimentos financeiros, existem regras contabilísticas específicas relativas à classificação destes instrumentos como activos, passivos ou como instrumentos de capital, as quais assentam na substância económica das operações. No entanto, do ponto de vista da respectiva substância económica, determinados instrumentos – apesar de formalmente corresponderem a instrumentos de capital ou dívida – poderão equivaler a instrumentos de dívida ou capital, respectivamente. Desta forma, com a adopção das novas normas contabilísticas, poderão verificar-se alterações na qualificação dos instrumentos financeiros que poderão ter relevância do ponto de vista fiscal. Por outro lado, de acordo com o regime contabilístico previsto na NCRF 27/IAS 39, os instrumentos financeiros são repartidos em várias categorias distintas. A estes instrumentos financeiros são aplicáveis regras contabilísticas de mensuração específicas em função de cada uma das categorias, nomeadamente a mensuração pelo respectivo justo valor e pelo modelo do custo amortizado. Deste modo, do ponto de vista fiscal foram introduzidas regras específicas em função de cada categoria, cujo impacto será abordado no âmbito da acção de formação a prestar. Por último, e no que se refere aos instrumentos financeiros derivados, do ponto de vista contabilístico foram introduzidas novas regras específicas e os mesmos passam a ser definidos em diferentes categorias, consoante o seu fim: (i) à cobertura de justo valor; (ii) à cobertura de fluxo de caixa; 14 Formação geral: Módulo 3 (cont.) Instrumentos financeiros (cont.) NCRF 27/IAS 32 (iii) à cobertura de um investimento líquido numa unidade operacional estrangeira; (iv) trading. Ora, o regime fiscal anteriormente em vigor consagrado no artigo 78.º do Código do IRC passa pela diferenciação das operações efectuadas em bolsa daquelas efectuadas fora de bolsa. Neste sentido, em face das alterações contabilísticas introduzidas, nomeadamente ao nível da classificação dos instrumentos financeiros detidos, serão abordadas, de uma forma estruturada, as alterações fiscais decorrentes das alterações contabilísticas verificadas no âmbito do SNC. Pagamento com base em acções IFRS 2 O pagamento com base em acções está prescrito na IFRS 2, cujo intuito é o de especificar o relato financeiro por parte de uma entidade quando esta empreende uma transacção de pagamento com base em acções. Em particular, a norma exige que uma entidade reflicta nos seus resultados e posição financeira os efeitos das transacções de pagamento com base em acções, incluindo os gastos associados a transacções em que opções sobre acções são concedidas aos empregados. Esta norma deve ser aplicada na contabilização de todas as transacções de pagamento com base em acções incluindo: (i) transacções de pagamento com base em acções e liquidadas com capital próprio; (ii) transacções de pagamento com base em acções e liquidadas em dinheiro; e (iii) transacções em que a entidade recebe ou adquire bens ou serviços. O reconhecimento dos bens ou serviços recebidos ou adquiridos numa transacção de pagamento com base em acções deve ser efectuado quando a entidade obtiver os bens ou à medida que receber os serviços. Nesta medida, no âmbito da formação a desenvolver, iremos abordar o impacto fiscal associado à aplicação desta norma. 15 Formação geral: Módulo 3 (cont.) Benefícios dos empregados NCRF 28/IAS 19 Com a adopção do SNC, verificam-se algumas alterações ao nível do registo contabilístico dos benefícios dos empregados, as quais terão impacto fiscal. As alterações ao nível contabilístico traduzem-se no reconhecimento como custo dos benefícios dos empregados no exercício em que os serviços são prestados. Com efeito, os planos de participações nos lucros e de gratificações devem ser reconhecidos como custo quando: a empresa tenha uma obrigação presente legal ou construtiva de fazer tais pagamentos em consequência de acontecimentos passados; possa ser feita uma estimativa fiável da obrigação. No anterior regime, os benefícios de curto-prazo concedidos aos empregados encontram-se previstos no artigo 24.º do Código do IRC, sendo os mesmos considerados variações patrimoniais negativas. Nesta medida, e considerando as alterações contabilísticas acima referidas, iremos abordar as alterações introduzidas ao nível do regime fiscal por forma a compatibilizá-lo com o regime contabilístico e, desta forma, dar nota do impacto fiscal daquelas alterações. Adopção das NCRF ou IAS/IFRS pela primeira vez NCRF 3/IFRS 1 Por fim, importará abordar o impacto fiscal da adopção das referidas normas pela primeira vez, ou seja, o denominado ajustamento de transição. Com efeito, no plano contabilístico, aquando da adopção dos novos normativos contabilísticos é exigida a preparação de demonstrações financeiras de abertura de acordo com as regras na data de transição. Naturalmente, a preparação destas demonstrações financeiras envolve o reconhecimento/desreconhecimento de activos e passivos que aquelas normas exijam/impeçam, bem como a sua reclassificação e mensuração de acordo com as referidas normas. Nesta medida, o ajustamento inicial da adopção do SNC ou IAS/IFRS terá reflexo fiscal, o qual dependerá de uma análise casuística das diversas componentes do mesmo. Assim, propomo-nos abordar cada uma das alterações verificadas e, consequentemente, determinar o impacto fiscal decorrente de cada uma delas de forma detalhada. 16 Formação específica: Módulo 4 Regimes transitórios para as Instituições Financeiras Os regimes transitórios que têm governado a aplicação do anterior Código do IRC às Instituições Financeiras encontravam-se previstos no artigo 57º, n.ºs 2 e 3, da Lei n.º 53-A/2006, de 29 de Dezembro (Lei do OE para 2007) e no Decreto-Lei n.º 237/2008, de 15 de Dezembro, aplicando-se às entidades sujeitas à supervisão do Banco de Portugal que estejam obrigadas a elaborar as suas contas individuais em conformidade com as NCA e às entidades que se encontram obrigadas a aplicar o PCES aprovado pelo Instituto de Seguros de Portugal, respectivamente. Neste sentido, importará passar em resumo as principais adaptações ao Código do IRC que foram estabelecidas por esses regimes transitórios e o modo como influenciaram o apuramento da base tributável das Instituições Financeiras, tanto ao nível de impostos correntes como diferidos, servindo esta análise de ponto de partida para a identificação dos impactos decorrentes da substituição desses regimes transitórios pelas novas regras do Código do IRC. Regimes transitórios vs. Código do IRC adaptado Tal como já referido, as Instituições Financeiras (que já aplicam as NCA ou o novo PCES) têm vindo a seguir um conjunto de disposições transitórias para efeitos fiscais, importando apurar se as alterações introduzidas ao Código do IRC são, ou não, consistentes com as regras anteriormente em vigor. O regime previsto no Decreto-Lei n.º 159/2009 estabelece que, no caso destas entidades, o período de transição de 5 exercícios fiscais deve ser contado (não a partir da data de entrada em vigor do novo diploma, mas) a partir do período de tributação em que as NCA ou o novo PCES foram adoptados pela primeira vez para efeitos fiscais (2006 para as entidades que seguem as NCA e 2008 para as entidades que seguem o novo PCES). Parece, assim, que existe da parte do legislador uma forte convicção que as alterações agora introduzidas ao Código do IRC se encontram em perfeita sintonia com aqueles regimes transitórios. Contudo, não é esse o caso relativamente a um conjunto de áreas, pelo que na acção de formação serão abordadas as principais alterações cujo impacto deve ser analisado e salvaguardado em 2010. Essa análise será realizada tendo em conta as seguintes áreas: (i) instrumentos financeiros (disponíveis para venda e ao justo valor por resultados); (ii) activos não correntes detidos para venda; (iii) pagamentos com base em acções; (iv) imparidades; (v) transferências de carteiras; (vi) operações de cobertura. 17 Formação específica: Módulo 4 (cont.) Impactos em impostos correntes e diferidos Por fim, tendo identificado as principais alterações que foram introduzidas pelas novas regras do Código do IRC por comparação com os regimes transitórios anteriormente em vigor, serão abordados os principais impactos dessas alterações ao nível do apuramento dos impostos correntes e diferidos. No que respeita aos impostos correntes, esses impactos fazem-se sentir no período de tributação que teve inicio em – ou após – 1 de Janeiro de 2010. Contudo, no que respeita aos impostos diferidos, a IAS 12 estabelece que os activos e passivos por impostos diferidos devem ser mensurados pelas taxas fiscais que se espera que sejam de aplicar no período quando seja realizado o activo ou seja liquidado o passivo, com base nas taxas fiscais (e leis fiscais) que tenham sido decretadas ou substantivamente decretadas à data do balanço. Deste modo, o impacto ao nível do apuramento dos impostos diferidos resultante da aprovação das adaptações ao Código do IRC poderá coincidir ainda com o exercício de 2009. 18 A nossa equipa Luís Magalhães Head of Tax e-Mail: [email protected] Tel.: + 351 210 110 079 Fax: + 351 210 110 127 Luís Magalhães é Head of Tax da KPMG em Portugal. A sua experiência profissional tem vindo a centrar-se na definição de políticas fiscais para a estruturação de grupos económicos e das obrigações fiscais e parafiscais, acompanhando de igual modo alguns dos principais grupos portugueses das áreas financeira e não financeira. A sua formação inclui a licenciatura em Direito pela Universidade Católica Portuguesa e o YMP no INSEAD. António Américo Coelho Partner e-Mail: [email protected] Tel.: Fax: +351 210 110 109 +351 210 110 127 António Américo Coelho é Partner da equipa de consultoria fiscal da área não financeira. A sua experiência profissional tem-se centrado em consultoria fiscal, bem como em operações de reestruturação de diversos grupos económicos e empresas de diferentes sectores de actividade. A sua formação inclui a licenciatura em Economia pela Faculdade de Economia da Universidade do Porto. Frequentou o curso de especialização em Fiscalidade ministrado no ISCTE, sendo também Revisor Oficial de Contas (ROC). 19 Jorge Taínha Partner e-Mail: [email protected] Tel.: Fax: +351 210 110 029 +351 210 110 127 Jorge Taínha é Partner da equipa de consultoria fiscal da área não financeira. A sua experiência tem-se centrado nas questões associadas ao sistema de reforma fiscal Portuguesa, não só ao nível da tributação de pessoas colectivas, como singulares, no âmbito do acompanhamento de colaboradores destacados. A sua formação inclui a licenciatura em Organização e Gestão de Empresas pelo Instituto Superior de Economia e uma Pós-graduação em Fiscalidade pelo Instituto de Estudos Superiores Financeiros e Fiscais. Pedro Marques Partner e-Mail: [email protected] Tel.: Fax: +351 210 110 079 +351 210 110 127 Pedro Marques é Partner da equipa de consultoria fiscal da área financeira. A sua experiência tem-se centrado nas questões associadas à indústria financeira, em que se incluem cinco dos sete maiores Grupos Financeiros portugueses, diversos Bancos de Investimento internacionais, Seguradoras e Sociedades Financeiras especializadas em crédito automóvel. Participa como orador e formador em diversos Seminários e Conferências relacionadas com Tributação de Instrumentos e Produtos Financeiros, sendo também docente de cursos de pós-graduação de fiscalidade na área de Mercado de Capitais. A sua formação inclui a licenciatura em Economia pela Universidade Nova de Lisboa 20 Hugo Alves Senior Manager e-Mail: Tel.: Fax: [email protected] +351 212 487 428 +351 210 110 127 Hugo Alves é Senior Manager da equipa de consultoria fiscal da área financeira. Possui 10 anos de experiência na prestação de serviços de assessoria fiscal a instituições financeiras, nomeadamente na área de banca comercial, gestão de activos e crédito especializado (neste último caso pelo apoio prestado a diversas instituições especializadas no crédito automóvel). A sua actividade tem estado igualmente centrada na assessoria relativa à tributação de produtos financeiros estruturados. Possui, ainda, experiência profissional anterior em entidade reguladora do mercado de capitais (CMVM). A sua formação inclui a licenciatura em Economia pelo Instituto Superior de Economia e Gestão e uma Pós-Graduação em Análise Financeira pelo Instituto Superior de Economia e Gestão da Universidade Técnica de Lisboa. Maria do Céu Carvalho Senior Manager e-Mail: [email protected] Tel.: Fax: +351 220 102 300 +351 220 102 341 Maria do Céu Carvalho é Senior Manager da equipa de consultoria fiscal da área não financeira. Especializou-se na área de IRC e a sua experiência centra-se na criação de estruturas adaptadas a estratégias fiscais a nível nacional e internacional, bem como na revisão e melhoria das políticas fiscais adoptadas. Anteriormente exerceu funções na área da auditoria e de corporate finance. A sua formação inclui a licenciatura em Economia pela Faculdade de Economia do Porto, uma pós-graduação em Direito Fiscal pelo Instituto Superior de Gestão, sendo também Revisora Oficial de Contas (ROC). 21 Sandra Parente Senior Manager e-Mail: [email protected] Tel.: +351 210 110 025 Fax: +351 210 110 127 Sandra Parente é Senior Manager da equipa de consultoria fiscal da área não financeira. A sua experiência profissional tem-se centrado na consultoria fiscal, bem como no apoio ao cumprimento de obrigações fiscais e parafiscais e em operações de reestruturação de diversos grupos económicos e empresas de diferentes sectores de actividade. A sua formação inclui a licenciatura em Licenciatura em Economia pela Faculdade de Economia da Universidade de Coimbra. Sandra Coutinho Senior Manager e-Mail: [email protected] +351 220 102 335 Tel.: Fax: +351 210 102 341 Sandra Coutinho é Senior Manager da equipa de consultoria fiscal da área não financeira. A sua experiência tem-se centrado na consultoria fiscal, participando activamente na coordenação e desenvolvimento de diversos trabalhos de reestruturação económica, tax due diligences e tax compliance envolvendo empresas nacionais e internacionais. A sua formação inclui a licenciatura em Economia pela Faculdade de Economia da Universidade do Porto, Pós-graduação em Finanças e Fiscalidade pela EGP – University of Porto Business School – Faculdade de Economia da Universidade do Porto e Mestrado em Finanças e Fiscalidade na Faculdade de Economia da Universidade do Porto, pendente da elaboração e defesa do Trabalho de Projecto na área do SNC. 22 Michael Santos Senior Manager e-Mail: [email protected] Tel.: +351 210 110 958 Fax: +351 210 110 127 Michael Santos é Senior Manager da equipa de consultoria fiscal da área não financeira. Tem uma experiência significativa nos aspectos de natureza fiscal associados a operações de M&A, tendo participado na criação da equipa de Mergers & Acquisitions Tax da KPMG em Portugal em Outubro de 2006. A sua experiência em operações de M&A tem sido centrada na definição de estruturas internacionais de aquisição e de financiamento, bem como no apoio fiscal a operações de reestruturação de grupos económicos com o objectivo de redução dos encargos fiscais associados. Tem sido também responsável pela coordenação de trabalhos de due diligence, a nível nacional e internacional, onde tem assumido a responsabilidade pelo trabalho desenvolvido por diversas equipas em vários países e pela coordenação com os assessores jurídicos e financeiros da operação. A sua formação inclui a licenciatura em Organização e Gestão de Empresas. Bruno Veríssimo Senior Manager e-Mail: [email protected] Tel.: +351 210 110 959 Fax: +351 210 110 127 Bruno Veríssimo é Senior Manager da área de consultoria fiscal a grandes grupos económicos da área não financeira. A sua experiência tem-se centrado na criação de estruturas adaptadas a estratégias fiscais a nível nacional e internacional, bem como na revisão e melhoria das políticas fiscais adoptadas. A sua formação inclui a licenciatura em Gestão pelo Instituto Superior de Economia e Gestão (ISEG). 23 Filipe Grenho Manager e-Mail: [email protected] Tel.: +351 210 110 861 Fax: +351 210 110 127 Filipe Grenho é Manager da equipa de consultoria fiscal da área não financeira. A sua experiência tem-se centrado na análise e definição de estruturas adaptadas a políticas fiscalmente eficientes a nível nacional e internacional, bem como na revisão e melhoria dos procedimentos fiscais adoptados. A sua formação inclui a licenciatura em Organização e Gestão de Empresas pelo Instituto Superior de Ciências do Trabalho e da Empresa (ISCTE). Filipa Sequeira Manager e-Mail: [email protected] Tel.: +351 210 110 831 Fax: +351 210 110 127 Filipa Sequeira é Manager da equipa de consultoria fiscal da área não financeira. A sua experiência profissional tem-se centrado na área de compliance e consultoria fiscal a empresas multinacionais estabelecidas em Portugal, liderando equipas multidisciplinares. Tem, igualmente, experiência na assistência fiscal a empresas do sector não financeiro, prestando apoio na revisão e optimização dos procedimentos fiscais adoptados. A sua formação inclui a licenciatura em Organização e Gestão de Empresas pelo Instituto Superior de Ciências do Trabalho e da Empresa (ISCTE). . 24 João Silva Manager e-Mail: [email protected] Tel.: +351 220 102 302 Fax: +351 220 102 341 João Silva é Manager da equipa de consultoria fiscal da área não financeira. A sua experiência tem-se centrado no desenvolvimento e coordenação de trabalhos de reestruturação de grupos económicos nacionais e internacionais. Tem, igualmente, experiência na área de compliance e consultoria fiscal a empresas multinacionais estabelecidas em Portugal, bem como na revisão e melhoria dos procedimentos fiscais adoptados. A sua formação inclui a licenciatura em Economia pela Faculdade de Economia da Universidade do Porto. 25 kpmg.pt A informação contida neste documento é de natureza geral e não se aplica a nenhuma entidade ou situação particular. Apesar de fazermos todos os possíveis para fornecer informação precisa e actual, não podemos garantir que tal informação seja precisa na data em que for recebida/conhecida ou que continuará a ser precisa no futuro. Ninguém deve actuar de acordo com essa informação sem aconselhamento profissional apropriado para cada situação específica. © 2010 KPMG & Associados - Sociedade de Revisores Oficiais de Contas, S.A., a firma portuguesa membro da rede KPMG, composta por firmas independentes afiliadas da KPMG International Cooperative, uma entidade suíça. Todos os direitos reservados. Impresso em Portugal. A KPMG e o logótipo da KPMG são marcas registadas da KPMG Internacional.

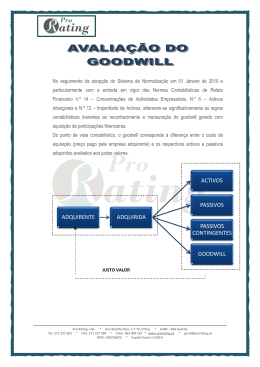

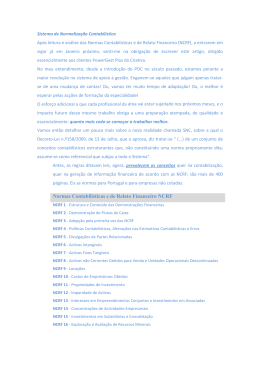

Download