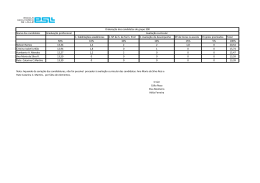

eneza Paula Michael Victor Manuel Zemila Eduardo Elda Maria Elizabete Ema Emílio Manuel Engels Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel Jeanet Jeremias Ibraine ernardo Carla Carlos Catarina Cediney Celestino Clarice Clemyla Daniel Dikamina Edimaize Edson Kiki Joy Laura Regina Licínia Lidis Litícia Lorena Salomé Alter António José Au ário Mikuette Mirian Vitalina Miucha Nelson Nilton Douglas Edson Eugénio Idelfina Indira Ivaldi Maria Francisca Marilsel Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel J remias Jerson Aldo Ana Rute Arnau Artur Jorge Ayssa Celmira Disney José Luís Júdice Kader Tchissola Flávia Valdir Vânia Paula Nilton Olga Maria Pedro Ronísia Rui Jorge Rute Sa Maria Silvina Victor Vilma Wanziller Sukayna Whasilton Yary Enver Hodja Endson Estevão Eva Feliciano Fernando Flávio Germano Hananias Heitor Hermingarda Homero Ibraine ernardo Carla Carlos Catarina Cediney Celestino Clarice Clemyla Daniel Dikamina Edimaize Edson Kiki Joy Laura Regina Licínia Lidis Litícia Lorena Lúcia Maria Lúcio Manuel Ma a Conceição Maria Pedro Maria Semôa Abucas Adayl Adelina Conceição Agilson Agner Agostinha Alda Salomé Alter António José Augusta Margarida Mário Luís Mikuette Mirian Vitalina iucha Nelson Nilton Douglas Edson Eugénio Idelfina Indira Ivaldi Maria Francisca Marilsel Nádia Neidy Neusa Soraya Samidineya Veneza Paula Michael Victor Manuel Zemila Edu da Maria Elizabete Ema Emílio Manuel Engels Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel Jeanett Jeremias Jerson Aldo Ana Rute Arnau Artur Jorge Ayssa Celmira Disn sé Luís Júdice Kader Tchissola Flávia Valdir Vânia Paula Nilton Olga Maria Pedro Ronísia Rui Jorge Rute Sara Maria Silvina Victor Vilma Wanziller Sukayna Whasilton Yary Veneza Pa Michael Victor Manuel Zemila Eduardo Elda Maria Elizabete Ema Emílio Manuel Engels Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel Jeanet Jeremias Ibraine Benilde Mirian ernardo Carla Carlos Catarina Cediney Celestino Clarice Clemyla Daniel Dikamina Edimaize Edson Kiki Joy Laura Regina Licínia Lidis Litícia Lorena Salomé Alter António José Au ário Mikuette Mirian Vitalina Miucha Nelson Nilton Douglas Edson Eugénio Idelfina Indira Ivaldi Maria Francisca Marilsel Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel J remias Jerson Aldo Ana Rute Arnau Artur Jorge Ayssa Celmira Disney José Luís Júdice Kader Tchissola Flávia Valdir Vânia Paula Nilton Olga Maria Pedro Ronísia Rui Jorge Rute Sa Maria Silvina Victor Vilma Wanziller Sukayna Whasilton Yary Enver Hodja Endson Estevão Eva Feliciano Fernando Flávio Germano Hananias Heitor Hermingarda Homero Ibraine ernardo Carla Carlos Catarina Cediney Celestino Clarice Clemyla Daniel Dikamina Edimaize Edson Kiki Joy Laura Regina Licínia Lidis Litícia Lorena Lúcia Maria Lúcio Manuel Ma a Conceição Maria Pedro Maria Semôa Abucas Adayl Adelina Conceição Agilson Agner Agostinha Alda Salomé Alter António José Augusta Margarida Mário Luís Mikuette Mirian Vitalina iucha Nelson Nilton Douglas Edson Eugénio Idelfina Indira Ivaldi Maria Francisca Marilsel Nádia Neidy Neusa Soraya Samidineya Veneza Paula Michael Victor Manuel Zemila Edu da Maria Elizabete Ema Emílio Manuel Engels Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel Jeanett Jeremias Jerson Aldo Ana Rute Arnau Artur Jorge Ayssa Celmira Disn sé Luís Júdice Kader Tchissola Flávia Valdir Vânia Paula Nilton Olga Maria Pedro Ronísia Rui Jorge Rute Sara Maria Silvina Victor Vilma Wanziller Sukayna Whasilton Yary Augusta eneza Paula Michael Victor Manuel Zemila Eduardo Elda Maria Elizabete Ema Emílio Manuel Engels Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel Jeanet Jeremias Ibraine ernardo Carla Carlos Catarina Cediney Celestino Clarice Clemyla Daniel Dikamina Edimaize Edson Kiki Joy Laura Regina Licínia Lidis Litícia Lorena Salomé Alter António José Au ário Mikuette Mirian Vitalina Miucha Nelson Nilton Douglas Edson Eugénio Idelfina Indira Ivaldi Maria Francisca Marilsel Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel J remias Jerson Aldo Ana Rute Arnau Artur Jorge Ayssa Celmira Disney José Luís Júdice Kader Tchissola Flávia Valdir Vânia Paula Nilton Olga Maria Pedro Ronísia Rui Jorge Rute Sa Maria Silvina Victor Vilma Wanziller Sukayna Whasilton Yary Enver Hodja Endson Estevão Eva Feliciano Fernando Flávio Germano Hananias Heitor Hermingarda Homero Ibraine ernardo Carla Carlos Catarina Cediney Celestino Clarice Clemyla Daniel Dikamina Edimaize Edson Kiki Joy Laura Regina Licínia Lidis Litícia Lorena Lúcia Maria Lúcio Manuel Ma a Conceição Maria Pedro Maria Semôa Abucas Adayl Adelina Conceição Agilson Agner Agostinha Alda Salomé Alter António José Augusta Margarida Mário Luís Mikuette Mirian Vitalina iucha Nelson Nilton Douglas Edson Eugénio Idelfina Indira Ivaldi Maria Francisca Marilsel Nádia Neidy Neusa Soraya Samidineya Veneza Paula Michael Victor Manuel Zemila Edu da Maria Elizabete Ema Emílio Manuel Engels Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel Jeanett Jeremias Jerson Aldo Ana Rute Arnau Artur Jorge Ayssa Celmira Disn sé Luís Júdice Kader Tchissola Flávia Valdir Vânia Paula Nilton Olga Maria Pedro Ronísia Rui Jorge Rute Sara Maria Silvina Victor Vilma Wanziller Sukayna Whasilton Yary Veneza Pa Michael Victor Manuel Zemila Eduardo Elda Maria Elizabete Ema Emílio Manuel Engels Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel Jeanet Jeremias Ibraine Benilde Mirian ernardo Carla Carlos Catarina Cediney Celestino Clarice Clemyla Daniel Dikamina Edimaize Edson Kiki Joy Laura Regina Licínia Lidis Litícia Lorena Salomé Alter António José Au ário Mikuette Mirian Vitalina Miucha Nelson Nilton Douglas Edson Eugénio Idelfina Indira Ivaldi Maria Francisca Marilsel Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel J remias Jerson Aldo Ana Rute Arnau Artur Jorge Ayssa Celmira Disney José Luís Júdice Kader Tchissola Flávia Valdir Vânia Paula Nilton Olga Maria Pedro Ronísia Rui Jorge Rute Sa Maria Silvina Victor Vilma Wanziller Sukayna Whasilton Yary Enver Hodja Endson Estevão Eva Feliciano Fernando Flávio Germano Hananias Heitor Hermingarda Homero Ibraine ernardo Carla Carlos Catarina Cediney Celestino Clarice Clemyla Daniel Dikamina Edimaize Edson Kiki Joy Laura Regina Licínia Lidis Litícia Lorena Lúcia Maria Lúcio Manuel Ma a Conceição Maria Pedro Maria Semôa Abucas Adayl Adelina Conceição Agilson Agner Agostinha Alda Salomé Alter António José Augusta Margarida Mário Luís Mikuette Mirian Vitalina iucha Nelson Nilton Douglas Edson Eugénio Idelfina Indira Ivaldi Maria Francisca Marilsel Nádia Neidy Neusa Soraya Samidineya Veneza Paula Michael Victor Manuel Zemila Edu da Maria Elizabete Ema Emílio Manuel Engels Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel Jeanett Jeremias Jerson Aldo Ana Rute Arnau Artur Jorge Ayssa Celmira Disn sé Luís Júdice Kader Tchissola Flávia Valdir Vânia Paula Nilton Olga Maria Pedro Ronísia Rui Jorge Rute Sara Maria Silvina Victor Vilma Wanziller Sukayna Whasilton Yary Augusta eneza Paula Michael Victor Manuel Zemila Eduardo Elda Maria Elizabete Ema Emílio Manuel Engels Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel Jeanet Jeremias Ibraine ernardo Carla Carlos Catarina Cediney Celestino Clarice Clemyla Daniel Dikamina Edimaize Edson Kiki Joy Laura Regina Licínia Lidis Litícia Lorena Salomé Alter António José Au ário Mikuette Mirian Vitalina Miucha Nelson Nilton Douglas Edson Eugénio Idelfina Indira Ivaldi Maria Francisca Marilsel Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel J remias Jerson Aldo Ana Rute Arnau Artur Jorge Ayssa Celmira Disney José Luís Júdice Kader Tchissola Flávia Valdir Vânia Paula Nilton Olga Maria Pedro Ronísia Rui Jorge Rute Sa Maria Silvina Victor Vilma Wanziller Sukayna Whasilton Yary Enver Hodja Endson Estevão Eva Feliciano Fernando Flávio Germano Hananias Heitor Hermingarda Homero Ibraine ernardo Carla Carlos Catarina Cediney Celestino Clarice Clemyla Daniel Dikamina Edimaize Edson Kiki Joy Laura Regina Licínia Lidis Litícia Lorena Lúcia Maria Lúcio Manuel Ma a Conceição Maria Pedro Maria Semôa Abucas Adayl Adelina Conceição Agilson Agner Agostinha Alda Salomé Alter António José Augusta Margarida Mário Luís Mikuette Mirian Vitalina iucha Nelson Nilton Douglas Edson Eugénio Idelfina Indira Ivaldi Maria Francisca Marilsel Nádia Neidy Neusa Soraya Samidineya Veneza Paula Michael Victor Manuel Zemila Edu da Maria Elizabete Ema Emílio Manuel Engels Igualdino Ilidia Inácio Irene Isany Ivone Maria Izequiel Jeanett Jeremias Jerson Aldo Ana Rute Arnau Artur Jorge Ayssa Celmira Disn sé Luís Júdice Kader Tchissola Flávia Valdir Vânia Paula Nilton Olga Maria Pedro Ronísia Rui Jorge Rute Sara Maria Silvina Victor Vilma Wanziller Sukayna Whasilton Yary Veneza Pa 20 10 RELATÓRIO & CONTAS ANNUAL REPORT RELATÓRIO & CONTAS ANNUAL REPORT 20 10 ÍNDICE || INDEX 01. Principais indicadores || Main indicators 04 02. Mensagem conjunta do Presidente do Conselho de administração e do Presidente da Comissão executiva Joint statement from the Chairman and the Chief Executive Officer 07 03. Principais referências || Key references Estrutura accionista || Shareholder structure Órgãos sociais || Statutory boards Marcos de actividade|| Milestones Estratégia e modelo de negócio || Strategy and business model Presença geográfica e canal de distribuição || Geographic presence and distribution channel 10 11 12 13 14 15 04. Enquadramento macroeconómico e financeiro || Macroeconomic and financial framework Contexto internacional || International context Contexto nacional || National context 16 17 19 05. Principais áreas de negócio || Major business areas Banca de retalho: particulares || Retail banking: private customers Banca corporativa: empresas e instituições || Corporate banking: companies and institutions 21 22 24 06. Recursos humanos || Human resources 25 07. Responsabilidade social || Social Responsibility 32 08. Análise financeira || Financial analysis Componentes do balanço Componentes da demonstração de resultados Balance sheet Income statement 36 37 38 37 38 09. Proposta de aplicação e distribuição de resultados || Proposal for allocation and distribution of profits 39 10. Demonstrações financeiras || Financial statements Balanço Balance sheet Demonstração de resultados Income statement Notas às demonstrações financeiras Balance sheet components 41 42 43 44 45 46 65 11. Parecer do auditor externo || Report of the external auditor 83 12. Relatório e Parecer do Conselho Fiscal || Report and Opinion of the Supervisory Board 86 Relatório Anual ‘10 3 01 Principais Indicadores Main Indicators PRINCIPAIS INDICADORES 30,66% Milhares de Dobras 2010 2009 % 26,37% Balanço 1.296.795.269 1.111.721.911 16,65% Crédito Líquido 637.583.047 438.683.648 45,34% Recursos de Clientes 991.008.647 808.180.147 22,62% Situação Líquida 249.021.659 241.463.252 3,13% Margem Financeira 70.716.544 45.838.165 54,27% Margem Complementar 64.014.431 103.455.434 -38,12% 134.730.975 149.293.599 -9,75% Resultado de Exploração 58.300.235 87.006.229 -32,99% Resultado antes de Imposto 36.743.547 36.484.170 0,71% Resultado Líquido 26.764.651 25.203.399 6,19% ROE 10,00% 9,71% 0,03 ROA 1,86% 2,03% -0,08 Margem Financeira/ Activo 5,32% 3,90% 0,36 Margem Complementar/ Produto Bancário 47,51% 70,32% -0,32 Rácio de Eficiência (Cost-to-Income) 66,07% 44,32% 0,49 Capitais Próprios/ Activo 18,73% 20,98% -0,11 Rácio de Transformação 67,11% 56,69% 0,18 Crédito Vencido/ Crédito Total 5,23% 6,81% -0,23 Cobertura do Crédito Vencido 265,34% 235,09% 0,13 122 118 3,39% Activo Líquido Resultados Nº De Empregados Nº De Agências (Crédito + Depósitos) / Agência (Crédito + Depósitos) / Empregado 8 8 0,00% 206.447.936 158.006.878 30,66% 13.537.570 10.712.331 26,37% 3,13% Situação Líquida Resultado Líquido Número de Empregados Número de Agências 0,00% (Crédito+Depósitos)/Agência Rácios 3,39% (Crédito+Depósitos)/Empregado Produto Bancário 6,19% +3,39% Empregados +6,19% Resultado Líquido Relatório Anual ‘10 5 MAIN INDICATORS 30,66% Thousand Dobras 2010 2009 % 26,37% BALANCE SHET 1.296.795.269 1.111.721.911 16,65% Loans and advances to customers (net) 637.583.047 438.683.648 45,34% Customers resources 991.008.647 808.180.147 22,62% Total equity 249.021.659 241.463.252 3,13% 70.716.544 45.838.165 54,27% Net asset INCOME STATEMENT 58.300.235 87.006.229 -32,99% Income before tax 36.743.547 36.484.170 0,71% Net income for the year 26.764.651 25.203.399 6,19% 10,00% 9,71% 0,03 -0,08 RATIOS ROE ROA 1,86% 2,03% Net interest income/ Asset 5,32% 3,90% 0,36 -0,32 Net operating income/ Banking income 47,51% 70,32% Cost-to-Income 66,07% 44,32% 0,49 Total Equity/ Asset 18,73% 20,98% -0,11 Loans/Deposits ratio 67,11% 56,69% 0,18 Overdue loans/ Total loans 5,23% 6,81% -0,23 Provisions/ Overdue loans 265,34% 235,09% 0,13 122 118 3,39% Nr. of Employees Nr. of Branches (Loans + Deposits) / Branches (Loans + Deposits) / Employees 6 Relatório Anual ‘10 8 8 0,00% 206.447.936 158.006.878 30,66% 13.537.570 10.712.331 26,37% 0,00% +3,39% Employees +6,19% Net Income Total Equity Cash flow 3,13% Net Income -9,75% Nr. of Employees 149.293.599 Banking income Nr. of Branches 103.455.434 134.730.975 Net operating income 6,19% 3,39% (Crédito+Depósitos)/Agência 64.014.431 -38,12% (Crédito+Depósitos)/Empregado Net interest income 02 Mensagem dos Presidentes Chief Executive’s Message MENSAGEM CONJUNTA DO PRESIDENTE DO CONSELHO DE ADMINISTRAÇÃO E DO PRESIDENTE DA COMISSÃO EXECUTIVA JOINT MESSAGE FROM THE CHAIRMAN OF THE BOARD OF DIRECTORS AND THE CHAIRMAN OF THE EXECUTIVE COMMITTEE O ano de 2010 marcou uma importante alteração no ambiente de negócios para os bancos comerciais a operar no país, em particular para o BISTP, devido à sua quota de mercado de cerca de 60%. Com efeito, a introdução em 1 de Janeiro da paridade fixa entre a moeda local e o euro, à razão de 24 500 dobras por cada euro e a entrada em vigor do novo plano de contas do sistema bancário, substituindo o anterior que datava de 1992, tiveram implicações negativas relevantes na exploração do Banco Internacional. A paridade fixa retirou importantes proveitos cambiais decorrentes quer da venda de euros aos balcões quer ao nível da reavaliação das posições cambiais, enquanto o novo plano de contas, ao introduzir pela primeira vez no país algumas das normas internacionais de contabilidade (IFRS), obrigou o banco, apenas a título de exemplo, a diferir linearmente o registo de comissões de acordo com a vigência dos empréstimos, reflectindo-se negativamente no exercício em análise. Para além das mudanças enunciadas, o ambiente de negócios, foi marcado no 2º semestre pelas eleições legislativas de Agosto, que, ao resultarem numa alteração do governo atrasaram alguns desenvolvimentos ao nível de investimento público e de contratos com investidores potenciais. Não obstante o descrito atrás, actividade comercial foi intensa, consubstanciada no aumento do número de clientes, de transacções e da expansão do crédito concedido, intensificando-se a segmentação e as campanhas de marketing, o que permitiu ao banco crescer o seu activo total em 16,7% para 1 297 biliões de dobras e a sua base de depósitos em 22,5 % face a 2009. O crédito concedido a clientes cresceu 41% face ao ano anterior, o que reforça o compromisso do banco para com a economia nacional. A perda de receita motivada pela quebra de 74% dos proveitos cambiais, que impactou numa variação negativa da margem complementar em 33%, teve que ser compensada por uma nova revisão de todo o preçário, o que explicou o crescimento de 82% no produto de comissões e de 110% de outros proveitos. Estes crescimentos, aliados a um aumento de 32% da margem financeira, permitiu apenas um crescimento global do resultado líquido em 6,2% quando comparado com 2009, muito além da variação entre 2008 e 2009 que se tinha situado em 94%. A conjuntura descrita obrigou-nos a suspender neste exercício o plano de expansão da rede iniciado em 2007, pese embora o facto de termos continuado o processo de renovação de instalações e de avanços na tecnologia para melhor servir os nossos clientes. Assim, iniciamos em 8 Relatório Anual ‘10 2010 um importante projecto que virá, no início de 2011 a servir como centro de logística integrado, bem como de arquivo central, uma aspiração à muito ambicionada pela gestão e pelos colaboradores do BISTP. Para 2011 está prevista a entrada em funcionamento da rede DOBRA 24, tendo para isso o BISTP já adquirido 14 ATM's e algumas dezenas de POS, para que também a este nível, a sua quota de mercado seja a maior do sistema bancário nacional. Por fim, importa referir que para 2011 está planeado o completo rebranding da imagem do banco, já com 18 anos de vida, que será modernizada numa ampla campanha de novos letreiros e outdoor's. Por todos os progressos realizados em 2010 e pelo encorajamento para os exercícios seguintes, o Conselho de Administração agradece uma vez mais, de forma reconhecida, aos Senhores Accionistas todo o apoio prestado durante o exercício de 2010, bem como às autoridades pela atenção dispensada aos problemas quotidianos do banco, assim como aos nossos estimados clientes pela confiança que continuam a depositar no BISTP. Year 2010 marked a major shift in business environment for commercial banks operating across the country, particularly for BISTP due to its market share of about 60%. Indeed, the introduction on January 1st, of the fixed parity between the local currency and the euro at a rate of 24,500 Dobras per Euro and the enforcement of the new plan of accounts of the banking system, replacing the previous method dating from 1992, resulted in negative implications relevant to the operation of the International Bank The fixed parity removed significant foreign exchange gains arising either from the sale of euros at the counter or at the level of the revaluation of foreign exchange positions, whereas the new plan of accounts, by introducing for the first time in the country some of the international accounting standards (IFRS/IAS), which forced the bank for instance, to defer linearly registration of commissions according to the term of loans, reflecting negatively in the financial year in analysis. Withstanding changes listed, business environment was marked in the second half of the year by August elections, which resulting in a change to the government delayed some developments at the level of public investment and contracts with potential investors. Despite described above, commercial activity was intense, reflected in the increasing number of customers, transactions and the expansion of lending, intensifying and targeting marketing campaigns, which allowed the bank to grow its total assets by 16.7% to 1,297 billion dobras and its deposit base by 22.5% over 2009. Loans to customers grew 41% over the previous year, which reinforces the bank's commitment to national economy. Loss of revenue driven by the fall of 74% of foreign exchange revenues, which impacted in a negative variation of the additional margin by 33%, had to be offset by a new revision of the entire fee structure, which explained 82% growth in commission products and 110% from other income. This growth, coupled with a 32% increase in net interest income, allowed only an overall growth in net profit of 6.2% compared to 2009, far beyond the range between 2008 and 2009 that it stood at 94%. The outlined situation forced us to suspend this year's plan to expand the network started in 2007, despite the fact that we continued the process of renovation of facilities and advances in technology to better serve our customers. Therefore, we started in 2010 a major project to come in early 2011 to serve as a center for integrated logistics, as well as central archive, a very coveted aspiration for the management and employees of the BISTP. In 2011 it is planned to start-up the network DOBRA 24, and for this purpose BISTP already acquired 14 ATMs and dozens of POS, so that also at this level, its market share is greater than the national banking system. Finally, it should be noted that for 2011 is scheduled a complete rebranding of the bank's image, already with 18 years of life, which will be modernized in a widespread campaign of new placards and outdoor's. . For all the progress achieved in 2010 and the encouragement for the following years, the Board of Directors thanks once again, deservedly, all shareholders for their support during the 2010, and the authorities for your attention to daily problems we face, as well as our valued customers for the trust they committed to BISTP. Presidente da Comissão Executiva Presidente do Conselho de Administração President of the Executive Board João Cristóvão President of the Board of Directors Adelino Castelo David Relatório Anual ‘10 9 03 Principais Referências Key References ESTRUTURA ACCIONISTA || SHAREHOLDER STRUCTURE Banco Internacional de São Tomé e Príncipe Banco Africano de Investimentos 25% Caixa Geral de Depósitos 27% Estado de São Tomé e Príncipe State of São Tomé e Príncipe 48% Relatório Anual ‘10 11 ORGÃOS SOCIAIS || STATUTORY BOARDS MESA DA ASSEMBLEIA GERAL Board of the General Assembly CONCELHO DE ADMINISTRAÇÃO Board of Directors Presidente Presidente Chairman Hernâni Loureiro Chairman Adelino Castelo David Secretários Vogais Secretaries Ana Silveira Mário Barber Full Members João Carlos Aguiar Cristóvão Acácio Elba Bonfim Inokcelina dos Santos Daniel Chambel Serras Henriques Fernandes COMISSÃO EXECUTIVA Executive Comittee CONCELHO FISCAL Supervisory Board Presidente Presidente Chairman João Carlos Aguiar Cristóvão Chairman João Barata da Silva Administrador Executivo Vogais Executive Director Acácio Elba Bonfim Full Members Idalino Rita Lucamba Magalhães Concelho de Administração 1 Acácio Elba Bonfim Administradora Executiva 2 Inokcelina dos Santos Executive Director Inokcelina dos Santos 3 Adelino Castelo David 4 João Carlos Aguiar Cristóvão 5 Daniel Chambel Serras Henriques Fernandes 12 Relatório Anual ‘10 1 2 3 4 5 MARCOS DE ACTIVIDADE || MILESTONES Janeiro de 2010 January 2010 Entra em vigor o acordo de paridade cambial com Portugal. A partir desta data o câmbio da dobra face ao euro passou a ser fixo, na paridade de 1 EUR = 24.500,00 Dobras. Enforcement of the agreement on exchange parity with Portugal. From this date, exchange rate for dobra against euro was fixed at the parity of 1 EUR = 24,500.00 Dobras. É implementado o novo plano de contas do Sistema Bancário assim como um conjunto de NAP'S (Normas de Aplicação Permanente do Banco Central) lançadas pela autoridade monetária com o intuito de introduzir novos regulamentos e reformular outros existentes, nomeadamente o reporte semanal da posição cambial. It was implemented the new plan of accounts for the Banking System as a set of PAR´S (Permanent Application Rules from Central Bank) launched by the monetary authority in order to introduce new regulations and revise other existing schemes such as weekly foreign exchange position reports. Fevereiro de 2010 February 2010 Resultado Líquido regista uma variação de + 178,3% face ao período homólogo. Net Income for the period registers a variation of + 178.3% in comparison with previous year. Março de 2010 March 2010 O BISTP comemora o seu 17º aniversário. BISTP celebrates its 17th anniversary. Junho de 2010 June 2010 O Banco Central de S.Tomé e Príncipe através da nova NAP nº. 02/2010, insta os Bancos Comerciais a constituir o total das Reservas Mínimas de Caixa em STD, deixando de existir para o efeito as reservas noutras moedas. Central Bank of Sao Tome and Principe through the new PAR no. 02/2010, urges commercial banks to provide total reserve requirements in STD and cease to exist for the purpose, reserves in other currencies. Julho 2010 July 2010 Crédito em mora contrai-se em -46,6%, atingindo cinco mil milhões de dobras. Credit outstanding contracts by -46.6%, reaching five billion dobras. Agosto de 2010 August 2010 Carteira de Depósitos de clientes regista um incremento de 50,2%, ultrapassando pela primeira vez a barreira psicológica de 1 trilião de dobras. Portfolio of Customer deposits increased by 50.2%, surpassing for the first time the psychological barrier of a trillion-dobras. Dezembro de 2010 December 2010 A Carteira de Crédito ultrapassa os 637 mil milhões de Dobras o que representa uma variação de 45,34% relativamente ao período homólogo. Verifica-se uma variação de 54,27% na Margem Financeira. Credit portfolio exceeds 637 billion dobras which represents a variation of 45.34% compared to 2008. There is a variation of 54.27% in net interest income Relatório Anual ‘10 13 ESTRATÉGIA E MODELO DE NEGÓCIOS || STRATEGY AND BUSINESS MODEL Instituição financeira de referência e líder do mercado, o BISTP, está decididamente empenhado na dinamização do crescimento económico do País, fazendo-se valer dos seus longos 18 anos de experiência como um actor incontornável do crescimento económico do país, da forte relação de proximidade com os seus clientes, da forte aptidão em inovar e modernizar bem como da sua solidez financeira. Embora num contexto de desaceleração económica ao nível nacional, o BISTP continua a responder à necessidade da bancarização da economia e do financiamento, centrando a sua estratégia em torno de 4 eixos: - O BISTP procura reforçar o crescimento do segmento dos particulares, respondendo ao crescente nível de consumo do mercado doméstico, através do seu programa de expansão da rede de agências iniciado em 2007. Banco de proximidade por excelência, o objectivo é conservar a posição do banco líder incontestável do mercado de particulares. - Para o BISTP, ser um elemento catalisador do crescimento económico pressupõe o acesso cada vez mais significativo das PME aos serviços bancários e de financiamento. Para responder de forma eficiente a este desafio, foi criada a Direcção de Empresas. Com essa Direcção o BISTP põe à disposição do segmento cliente empresa, que se tem tornado cada vez mais exigente, uma equipa de profissionais especializados cuja missão é criar uma relação privilegiada com o cliente, estar ainda mais próximo e sobretudo ser proactivo na orientação do cliente. - O permanente acompanhamento da evolução e da necessidade do mercado, é fundamental para o BISTP na procura de inovação e diversificação das suas ofertas comerciais. O BISTP vai continuar a criar e diversificar os seus produtos e serviços para responder de forma eficiente e dinâmica às necessidades dos clientes. - A contínua capacitação e qualificação dos seus profissionais, é para o BISTP a chave do sucesso. É só com um capital humano muito bem preparado que se poderá responder de forma eficiente aos anseios dos clientes. 14 Relatório Anual ‘10 Financial institution by reference and leader on the market, BISTP is definitely committed to boost Sao Tome and Principe economic growth, making it worth 18 years of his long experience as a fundamental actor in the country's economic growth, the strong relationship of proximity with customers, the strong ability to innovate and modernize as well as its financial strength. Although in the context of the national economic downturn, the BISTP continues to meet the need of the economy of banking and finance, focusing its strategy around four axes: - BISTP seeks to enhance the growth of the private sector, responding to the increasing level of consumption of the domestic market, through its program of expansion of branch network started in 2007. Bank neighbourhood by excellence, the goal is to preserve the bank's position as the clear market leader in the field of private market. - In order for BISTP to become a key player of economic growth requires access increasingly significant for SME´s to banking services and financing. To respond effectively to this challenge, we created the Corporate Department. With this division the BISTP makes available to the business customer segment which has become increasingly demanding, a team of professionals whose mission is to create a privileged relationship with the customer, is still mostly closer and be proactive in customer orientation. - The ongoing monitoring of developments and the market need, is critical to BISTP in the search for innovation and diversification of their commercial offerings. The BISTP will continue to build and diversify their products and services to respond effectively to dynamic customer needs. - The continuous training and qualification of its professionals is the key to success. It is only with a very well prepared human capital that we can respond efficiently to the needs of its clients. PRESENÇA GEOGRÁFICA E CANAL DE DISTRIBUIÇÃO || GEOGRAPHIC PRESENCE AND DISTRIBUTION CHANNEL O BISTP é o Banco mais antigo do sistema financeiro santomense, tendo sido inaugurado a 3 de Março de 1993. BISTP is the oldest bank in the financial system of Sao Tome and Principe, and was founded on 3rd March 1993. Neste momento possui a maior rede comercial do sector bancário nacional, com uma rede de 8 agências, enquanto os restantes 6 bancos da praça possuem em média menos de duas agências. Currently it has the largest commercial network of the national banking sector, with a network of 8 branches, while the remaining six banks in the market have on average less than two branches. A Agência Sede data de 1993, seguida da Agência do Mercado, de 1995, e da Agência do Príncipe, de 1996. Em 2000, as instalações da Agência do Príncipe foram substituídas por outras mais modernas e funcionais. Em Dezembro de 2007, volvidos mais de 10 anos sem proceder à abertura de novas agências, é inaugurada a 4ª Agência da rede do BISTP: a Agência das Alfândegas. Em Março de 2008 foram inauguradas mais duas agências: a Agência da Sé e a Agência do Miramar, elevando para seis os número de agências da rede do BISTP. Simultaneamente, procedeu-se a obras de melhoria da Agência da Sede, tendo sido alocado um espaço à Direcção de Empresas e reorganizada a estrutura da Agência. Já em 2009, foram inauguradas outras duas agências: a Agência da Geovani, vocacionada para o Mass-market, e a Agência de Vila Maria, dirigida aos clientes de Middle-Upper market. The Headquarters (“Sede” Branch) dates from 1993, followed by the 1995 “Mercado” branch and “Principe” branch in 1996. By 2000, Principe branch was replaced by a more sophisticated and functional premises. In December 2007, more than 10 years without an inauguration of new branches, we opened the 4th BISTP Agency's network the “Alfandega” branch. In March 2008 we opened two more branches: “Se” Branch and the “Miramar” Branch, expanding our network of branches to six in total. Simultaneously, we proceeded to work on improving our Headquarter; a space has been allocated to Corporate Division and reorganized the structure of the agency. In 2009, we opened two more branches: “Geovani” branch dedicated to the Mass-market, and the “Villa Maria” branch, addressed to customers of Middle-Upper market customers. Foi dada continuidade ao ambicioso plano de expansão e modernização do Banco, iniciado no final de 2007, centrado na expansão da rede de agências e na modernização dos serviços e das instalações. Neste contexto, de salientar o lançamento, em Maio de 2009, do BISTP Kwá Non, um novo serviço de consulta rápida na Internet, que permite aos clientes aceder às suas contas com total autonomia, rapidez e segurança, deixando o horário da agência de constituir uma limitação. This year we continued the ambitious project of expansion and modernization of the Bank, started in late 2007, focused on expanding the branch network and upgrading our services and facilities. In this context, notably the launch in May 2009, the BISTP Kwa Non, a new and fast Internet – Banking service, which enables customers to access their accounts with full autonomy, speed and security, avoiding the burden of branches opening hours Por ainda não estar presente em todos os Distritos, encontra-se em estudo a possibilidade de expandir a rede de agências por outras capitais de Distrito. Because it is not yet present in all Districts, the Bank is studying the possibility of expanding its network to other capital district. Relatório Anual ‘10 15 04 Enquadramento Macroeconómico e Financeiro Macroeconomic and Financial Framework CONTEXTO INTERNACIONAL Após a eclosão da crise financeira mundial, medidas severas foram tomadas com vista a devolver a confiança aos mercados, melhorar as finanças públicas e, por conseguinte, permitir o relance da economia mundial. No primeiro semestre de 2010, acentuou-se a percepção de que a retoma da economia mundial se encontrava em curso, seguindo-se, contudo, processos claramente distintos entre diferentes grupos de países a nível internacional. O fraco crescimento económico associado ao agravamento das finanças públicas, condicionaram de forma significativa o receio de uma possível incapacidade dos países em honrar com as suas dívidas soberanas, precipitando um aumento, nos mercados, das taxas de risco associadas as dívidas soberanas desses países, em particular Grécia, Irlanda, Portugal, Espanha e Itália. De acordo com as estimativas preliminares do Eurostat, o PIB da zona euro registou um incremento de 0,3%, no quarto trimestre de 2010, e de 2%, em termos homólogos. Em termos médios anuais, a economia da zona euro terá crescido 1,7% em 2010. Em 2010, assiste-se a um aumento da incerteza relativamente à perspectiva da continuação da retoma económica mundial, salientando-se a existência de elevados riscos que apontam para um crescimento global menos acentuado. Esta situação pode provocar uma subida dos custos de financiamento dos empréstimos bancários destinados aos agentes económicos com repercussões no investimento e no consumo privado. Deste modo, o cenário de uma deterioração da situação dos mercados financeiros internacionais poderá pesar acentuadamente no crescimento económico mundial devido aos efeitos de contágio internacionais canalizados pelos mecanismos de transmissão financeiros e comerciais. Todavia a recuperação registada na zona Euro tem sido mais lenta se comparada com EUA, devido a rigidez do mercado e do mecanismo de protecção social. Nos EUA, a taxa de crescimento do PIB foi de 2,8%, menos 0,4 pontos percentuais que no terceiro trimestre de 2010, interrompendo a acentuada aceleração ocorrida nos cinco trimestres anteriores. O PIB do Japão registou uma variação homóloga de 2,6%, menos 2,1 pontos percentuais que no terceiro trimestre de 2010. Em muitos países emergentes, constata-se a manutenção de um clima de pujança económica, em particular para China, Índia e Brasil, e prevê-se um crescimento em torno de 6%, até 2012. Na generalidade dos países em desenvolvimento, em particular nos da África subsariana, verificou-se igualmente um forte crescimento. O forte fluxo de capital que tem sido direccionado, tanto para os países emergentes como em desenvolvimento, o aumento sustentado da procura privada, e a manutenção de uma política monetária acomodatícia têm sido responsáveis pelo bom nível de crescimento registado ao nível desses países. Depósito Rendimento Ouro A forte e sistemática recorrência ao mercado financeiro, por parte dos diversos países da zona euro, com vista a financiar o relançamento económico, originou, a deterioração significativa da situação das suas finanças públicas, tendo sido previsto para 2010 um défice nas finanças públicas em torno de 6,5% do PIB, em média. Não necessita de fiador Para mais informações contacte a nossa rede Out/10 de agências ou consulte o site www.bistp.st Até 31 de Dez embro Banco Internacional de S. Tomé e Príncipe www.bistp.st Banco Internacional de S. Tomé e Príncipe O Nosso Banco Relatório Anual ‘10 17 INTERNACIONAL CONTEXT After the outbreak of the global financial crisis, severe measures were undertaken to restore confidence to markets, improve public finances, and therefore allow the glimpse of the world economy. In the first half of 2010, accentuated the perception that the global recovery was underway, becoming however a process clearly distinguished between different groups of countries internationally. According to preliminary estimates from Eurostat, GDP grew in euro area by 0.3% in the fourth quarter of 2010, and 2% year on. In annual average terms, the euro zone economy will have grown 1.7% in 2010. However, the recovery recorded in the Eurozone has been slower compared to the U.S. due to strict market and mechanism of social protection. The weak economic growth associated with the worsening of public finances significantly conditioned the fear of a possible failure of countries to honour their sovereign debt, anticipating an increase in risk levels associated with sovereign debt from these countries, particularly Greece, Ireland, Portugal, Spain and Italy. In 2010, we are seeing an increase in uncertainty about the prospect of continued global economic recovery, highlighting the existence of high risks to global growth which forecast a less stable global growth. This uncertainty can contribute to an uprising in financing costs of bank loans aimed at economic repercussions on investment and private consumption. Thus, the scenario of a deterioration of international financial markets could weigh on global economic growth sharply due to the effects of contagion channelled through international financial mechanisms of transmission and trade. In the U.S, GDP rate was 2.8%, 0.4% less than the third quarter of 2010, breaking a marked acceleration occurred in the five previous quarters. Japan's GDP registered a 2.6% annual change of 2.1 percentage points less than the third quarter of 2010. In many emerging countries, there is the perception of a climate of economic strength, particularly for China, India and Brazil, which forecast a growth of around 6% by 2012. In most developing countries, particularly in sub-Saharan Africa, there was also strong growth. The strong flow of capital that has been targeted for both emerging and developing, sustained increase in private demand, and maintaining an accommodative monetary policy have been responsible for good growth recorded at the level of these countries. The strong and systematic run to financial market by various euro area countries to finance the economic recovery, led to deterioration in the situation of their public finances, and the forecast for 2010 was a deficit in public finances of around 6.5% of GDP on average. Ago/11 Para mais informações, contacte a nossa rede de Agências. 18 Relatório Anual ‘10 CONTEXTO NACIONAL A economia nacional conheceu um crescimento do PIB estimado em 4,5% em 2010 contra os 4% registados em 2009. O défice fiscal primário foi de 4,3% do PIB, contra 5,9% em 2009, revelando um sinal positivo das reformas fiscais realizadas com a introdução do novo código de IRS e IRC. A balança comercial continua muito deficitária, as exportações de bens (principalmente o cacau que representa cerca de 94% das exportações) foi de 6 milhões de dólares americanos em 2010, sendo um crescimento na ordem de 4,2% face a 2009, enquanto as importações, de 2008 a 2010, foram acima de 100 milhões de dólares americanos. Os reflexos da crise financeira internacional que ainda afectam os parceiros/ doadores do País traduziram-se na redução de fluxos financeiros bem como do adiamento de algumas das obras estruturantes e consideradas de estratégicas para o desenvolvimento do país. Não obstante, salienta-se que alguns projectos de capital importância tiveram o seu início no ano 2010, como é o caso da reparação de 52 km de estrada que liga a capital à zona sul do País, orçada em 24 milhões de euros, e do projecto de construção de uma central térmica de raiz pela empresa taiwanesa TEMES, orçada em 15 milhões de dólares americanos, que terá a capacidade de produzir 8,5 mega watts de energia eléctrica. Ao nível do plano monetário, salienta-se a entrada em vigor da paridade cambial em 1 de Janeiro de 2010, que implicou a paridade fixa entre o Euro e a moeda local (a Dobra) como sendo 1 Euro = 24.500,00 STD. Com vista a sustentar esse acordo, mantendo a estabilidade da Dobra face ao Euro no mercado interno, o parceiro de S.Tomé e Príncipe nesse processo (Portugal), disponibilizou uma linha de crédito no valor de 25 milhões de euros. Ainda em 2010 entrou em vigor a NAP nº2/2010 que orienta os bancos comercias a constituírem reservas compulsórias apenas na moeda local, ou seja em Dobras. A entrada em vigor desta norma, representa para o Banco Central de S.Tomé e Príncipe o reforço de um dos seus principais instrumentos de controlo de liquidez, logo de controlo da inflação. Foram também realizadas eleições legislativas, que deram vitória ao partido ADI, que constituiu o XIII governo constitucional, liderado por Patrice Trovoada. Sublinha-se que uma das principais prioridades desse governo é a redução do défice orçamental, permitindo um crescimento sustentado da economia nacional. Num contexto caracterizado, por falta de liquidez, tanto ao nível interno como externo, e por uma firme vontade do novo Governo em desenvolver uma política pouco expansionista, fizeram com que o ano de 2010 fosse particularmente difícil para as instituições financeiras. O BISTP, verificou todavia um crescimento da sua carteira de depósitos na ordem de 22,6%. A carteira de crédito também cresceu face a Dezembro de 2009 em 45,34%. A variação de 6,19% do RL evidencia o período de negócio menos favorável que caracterizou o ano de 2010. Com as perspectivas de crescimento económico acima dos 5% para 2011 previsto pelo Banco Central, espera-se que vislumbrem mais e melhores oportunidades de negócio. Cartão de Débito BISTP 9577 0500 0000 0056 ANA RITA DOMINGUES Desconto de 25% na adesão ao cartão, nos próximos 3 meses* Para ter o seu dinheiro sempre à mão. Peça Já o seu Relatório Anual ‘10 19 NATIONAL CONTEXT The national economy experienced a GDP growth of around 4.5% in 2010 against 4% in 2009. The primary fiscal deficit was 4.3% of GDP, against 5.9% in 2009, revealing a positive sign of the fiscal reforms undertaken with the introduction of the new code of personal and corporate income taxes. The trade deficit remains, as exports of goods (mainly cocoa which represents about 94% of exports) was 6 million U.S. dollar in 2010, a growth of around 4.2% over 2009, while imports from 2008 to 2010 were above 100 million U.S. Dollars. The consequences of credit crunch are still affecting international partners / donors have reduced financial flows as well as the postponement of some of the structural works considered strategic for the country's development. Nevertheless, it is noted that some important projects were initiated in 2010, such as the repair of 52 km of highway linking the capital to the south of the country, estimated at 24 million Euros, and project to build a thermal power plant by Taiwanese company TEMES at the cost of 15 million U.S. dollars that will have the capacity to produce 8.5 megawatts of electricity. From the monetary viewpoint, highlights are the enforcement of the exchange rate parity on 1st January 2010, which led to the fixed parity between the euro and local currency (Dobras) as 1 Euro = 24,500.00 STD. In order to sustain this agreement, maintaining the stability of Dobras against the Euro in the domestic market, the partner of Sao Tome and Principe in the process (Portugal), provided a credit line worth 25 million Euros . Also in 2010 came into force on PAR No. 2 / 2010 which guides commercial banks to set up compulsory reserves in local currency only, the Dobras. The enforcement of this guidelines, represents to Central Bank of Sao Tome and Principe the strengthening of one of its main tools to control liquidity, and hence inflation. In an environment characterized by lack of liquidity at home and abroad, and the willingness of new government to develop an expansionist strict policy, 2010 became particularly difficult for financial institutions. BISTP, however, found a growth in its deposit portfolio in order of 22.5%. The loan portfolio also increased compared to December 2009 by 45.34%. The variation of 6.19% in net income shows the period of less favourable business that characterized the year 2010. With the prospects of economic growth above 5% for 2011 provided by the Central Bank, we foresee more and better business opportunities. Crédito Habitação There was also the general election, won by ADI Party led by Patrice Trovoada who became the thirteenth constitutional government. It should be notedthat one of the main priorities of this government is to reduce the budget deficit, allowing a sustained growth of national economy. Depósito Alto Rendimento 90 dias Até 31 de Dezembro de 2011 Montante Mínimo: 250.000.000,00 STD Venha ao BISTP e faça a sua família feliz. Para mais informações contacte a nossa rede de Agências ou consulte o site www.bistp.st 20 Relatório Anual ‘10 Banco Internacional de S. Tomé e Príncipe O Nosso Banco NÃO PERCA ESTA OPORTUNIDADE 05 Principais Áreas de Negócio Major Business Areas BANCA DE RETALHO: PARTICULARES Num mercado onde o tecido empresarial encontra-se, ainda, pouco desenvolvido, a banca de retalho ganha, desde logo, um peso importante nos negócios e nas políticas estratégicas desenvolvidas pelo BISTP. Assim, o BISTP vem desde 2007 desenvolvendo a sua rede de agências, contando actualmente com 8 agências ao nível do todo o país. Esse vasto processo de expansão foi também seguido da criação em 2007 de uma direcção de particulares e agências, e da Internet-Banking (BISTP-KWA NON) em 2009. O objectivo último dessa política é permitir que o BISTP, num mercado de forte concorrência, se diferencie como sendo, não só, um Banco de proximidade por excelência, mas também preocupado em oferecer um atendimento cada vez mais personalizado e orientado na satisfação plena dos seus clientes. Relativamente à carteira de crédito, importa frisar que em 2010 o segmento de particulares registou um crescimento de 51%. Embora a carteira de crédito para esse seguimento tenha registado um forte crescimento tanto na moeda nacional (45%) como na moeda estrangeira (53%), verifica-se que o peso do crédito em moeda estrangeira nesse seguimento ainda é elevado, cerca de 75% contra 25% em moeda nacional. Em 2010 os recursos de clientes particulares conheceram um crescimento na ordem de 39% face a 2009. Relativamente a sua composição, constata-se que a carteira de depósito de cliente particular esta mais concentrada nos depósitos em moeda estrangeira, com 58%, contra 42% em moeda nacional. Porém denota-se uma ligeira diminuição do peso da moeda estrangeira comparativamente com 2009 em que a composição era de 60% para moeda estrangeira e 40% para a moeda nacional. Salienta-se que tanto o depósito de particulares em moeda nacional com em moeda estrangeira registou um forte crescimento, sendo respectivamente de 46% e 34%. Recursos de Clientes Particulares 19% 25% Depósito à ordem em MN Depósito à ordem em ME Depósito a prazo em MN 17% Depósito a prazo em ME 39% 22 Relatório Anual ‘10 O importante crescimento dos depósitos e da carteira de crédito no segmento de particulares registado em 2010 é explicado, em parte, por uma forte e agressiva acção Comercial e de marketing, acompanhada de lançamento novos produtos e serviços, como é caso, por exemplo, do Depósito Rendimento Ouro, com uma taxa muito atractiva com o objectivo de atrair capital elevado, da Conta Poupança Júnior, que visa incentivar a poupança a favor dos mais novos, e do Crédito Automóvel. Também se procedeu à divulgação em grande escala dos produtos e serviços oferecidos, com a colocação painéis publicitários distribuídos pelas principais artérias da cidade de S. Tomé. RETAIL BANKING: PRIVATE CUSTOMERS In a market where the business sector is still underdeveloped, retail banking gains, therefore, an important role in business and strategic policies developed by BISTP. Thus, since 2007 BISTP is developing its branch network, currently with 8-level agencies throughout the country. This vast expansion process was also followed by the creation in 2007 of Private Customer Department, and Internet-Banking (BISTP KWA-NON) in 2009. The ultimate goal of this policy is to allow BISTP, in a market with strong competition, as distinguished as being not only a bank of proximity by excellence, but also concerned to offer a more personalized service and guided in full satisfaction of its customers. In 2010 the resources of private clients experienced an increase in the order of 39% compared to 2009. For its composition, it appears that the deposit portfolios of private clients are more focused on foreign currency deposits, with 58% against 42% in local currency. However denotes a slight decrease of the foreign currency compared to 2009 in which the composition was 60% for foreign currency and 40% for the national currency. It should be noted that both the private deposit in national currency and in foreign currency grew strongly, with respectively 46% and 34%. Deposits from Private Customers 19% 25% Demand deposits in NC Demand deposits in FC Term deposits in NC Concerning loan portfolio, it is important to stress that in 2010, private customer base increased by 51%. Although the growth of credit portfolio for this segment has registered a strong growth in the national currency (45%) and in foreign currency (53%), it appears however that the proportion of credit in foreign currency in this segment is still high, about 75% against 25% in local currency. Loans to Private Customers 25% Loans to Private Customers in NC Loans to Private Customers in FC 75% The significant growth of deposits and loan portfolio recorded in the private customers base in 2010 is explained basically by a strong and aggressive sales and marketing action, together by the launching of new products and services, as is the case for example of the Deposit Golden Income, which has a very attractive rate in order to bring large capital, the Junior Savings Account which aims to encourage savings in favour of youth, and Car Loan. Also we focused on large-scale publication of products and services offered, by placing billboards distributed through the principal streets of Sao Tome. 17% Term deposits in FC 39% Relatório Anual ‘10 23 BANCA CORPORATIVA: EMPRESAS E INSTITUIÇÕES Como instituição financeira de referência e líder do mercado, o BISTP desempenha um papel preponderante no desenvolvimento do tecido empresarial, contribuindo, por conseguinte, para o impulsionamento da economia nacional. A necessidade de haver um atendimento mais personalizado e eficiente para o segmento de cliente empresa levou o BISTP, em 2007, a criar uma Direcção de Empresas (DEM). Actualmente a maior parte dos clientes corporate possui um gestor, que tem por missão acompanhar, orientar e dinamizar o intercâmbio do cliente com o Banco, reforçando ainda mais a relação de proximidade, tão desejada, com esse segmento de clientes. O volume de depósitos para esse segmento de clientes conheceu um crescimento na ordem de 7% face a 2009. Esse crescimento explica-se, essencialmente, pelo incremento de 23% dos depósitos em moeda nacional, ao passo que os depósitos em moeda estrangeira se contraíram em 4%. Todavia, importa frisar que os depósitos em moeda estrangeira neste segmento de cliente empresa têm um peso importante, cerca de 53%, contra 47% de depósito em moeda nacional. Esse peso era ainda mais importante em 2009: 59% para os depósitos em moeda estrangeira, contra 41% em moeda nacional. O depósito a ordem, que representa 84% do total de depósito nesse segmento, cresceu na ordem de 6%, e o depósito a prazo registou um crescimento, mais importante, na ordem de 16%. Recursos de Clientes Empresa 4% 12% Depósito à ordem em MN 35% Depósito à ordem em ME Depósito a prazo em MN Depósito a prazo em ME 49% 24 Relatório Anual ‘10 O volume de crédito concedido ao segmento empresa cresceu em 25%, devendo-se exclusivamente aos créditos em moeda estrangeira que conheceram um incremento na ordem 30%, contra uma contracção de 10% dos créditos em moeda nacional. Este efeito mostra claramente que embora, hoje, a moeda nacional tenha uma paridade fixa com o euro, ainda existe uma forte resistência dos agentes económicos a utilizar a moeda nacional para esse tipo de operação. Este facto faz com que o peso da moeda estrangeira no crédito concedido para esse segmente seja muito elevado, 92%, contra 8% em moeda nacional. Crédito a Empresas por moeda Crédito a empresas em MN 8% Crédito a empresas em ME 92% Este fenómeno poderá ser explicado pela falta de confiança dos agentes económicos na moeda nacional, uma vez que durante muito tempo a desvalorização da moeda nacional era constante face às principais moedas utilizadas nas operações comerciais, provocando fortes perdas cambiais. CORPORATE BANKING: COMPANIES AND INSTITUTIONS As a financial institution and market leader BISTP plays a major role in the development of businesses, thus contributing to boost the national economy. The need for a more sophisticated and efficient service for our business customer division, BISTP launched its Corporate Department in 2007. Currently most of corporate customer has a manager, whose mission is to monitor, guide and stimulate the exchange of the customer with the Bank, further strengthening the close relationship, as desired, with this customer division. The volume of deposits for this customer segment has grown at around 7% over 2009. This growth is explained mainly by the increase of 23% of deposits in national currency, while foreign currency deposits shrank by 4%. However important to stress that foreign currency deposits in this customer division have an important weight, about 53% against 47% deposit in national currency. This weight was even more important in 2009, 59% for foreign currency deposits, against 41% in local currency. The volume of lending to corporate division grew by 25%, due solely to foreign currency loans that experienced a 30% increase against a contraction of 10% of credits in national currency. This effect clearly shows that even though today, the national currency has a fixed parity with the euro, there is still a strong resistance from the economic agents to use the national currency for this type of operation. For this reason, weight of foreign currency loans for this segment is very high, 92% versus 8% in local currency. Loans from Corporate Customers Loans to Corporate Customers in NC 8% Loans to Corporate Customers in FC 92% Deposits which represent 84% of total deposits in this division grew at around 6%, and more importantly the term deposits grew, in the order of 16%. Deposits from Corporate Customers This phenomenon can be explained by a lack of confidence of economic agents in national currency, as long devaluation of national currency was steady against major currencies used in business operations to stimulate strong foreign exchange losses. 4% 12% Demand deposits in NC 35% Demand deposits in FC Term deposits in NC Term deposits in FC 49% Relatório Anual ‘10 25

Baixar