1/58

ÍNDICE RELATÓRIO INTERCALAR DE GESTÃO _____________________________________________________ 3 CONTAS CONSOLIDADAS _______________________________________________________________ 9 DEMONSTRAÇÕES FINANCEIRAS CONSOLIDADAS _________________________________________________ 11 NOTAS EXPLICATIVAS ÀS DEMONSTRAÇÕES FINANCEIRAS CONSOLIDADAS________________________________ 17 CONTAS INDIVIDUAIS ________________________________________________________________ 31 DEMONSTRAÇÕES FINANCEIRAS INDIVIDUAIS ___________________________________________________ 33 ANEXO ÀS DEMONSTRAÇÕES FINANCEIRAS INDIVIDUAIS ____________________________________________ 37 2/58

COMPTA – Equipamentos e Serviços de Informática, S.A. e associadas Informação financeira sobre o primeiro trimestre de 2014 RELATÓRIO INTERCALAR DE GESTÃO Atividade reportada ao período de 1 de Janeiro a 30 de Setembro de 2014, ao 3º trimestre de 2014 e e sua comparação com a dos períodos homólogos de 2013 (Considerações feitas sobre contas não auditadas) Principais indicadores (valores consolidados e em 000'€)

Jan/Set de

2014

2013

Proveitos operacionais 21.624

V.A.

% ([14]/[13])

20.859

+ 765

3,7%

EBITDA1

1.344

1.140

+ 204

17,9%

Lucros retidos das operações em continuidade

+173

‐201

+ 374

186,1%

Lucros retidos do exercício

2.378

‐201

+ 2.579

1283,1%

1

EBITDA = Resultados operacionais – Gastos de depreciação e amortização

Enquadramento – a conjuntura envolvente Em meados de 2013 assistiu‐se a uma viragem na economia portuguesa, que iniciou uma fase de recuperação, em‐

bora ainda incipiente e que tem vindo a evoluir gradualmente. A conjuntura envolvendo os principais parceiros comerciais da economia portuguesa, especialmente os da zona euro, também se tem caraterizado por um baixo crescimento, facto que, naturalmente, não nos é particularmente favorável. Contudo, as projeções apontam para aumento da atividade no segundo semestre de 2014, que certamente se refle‐

tirá em aumento da procura interna e da exportação de bens e serviços. A execução orçamental registada no 1º semestre de 2014 apoiou‐se mais num aumento das receitas fiscais do que do que na contração da despesa. A queda do PIB nos últimos anos é, essencialmente, reflexo de quedas na procura interna, nomeadamente na componente de investimento. No Inquérito de Conjuntura ao Investimento, de julho de 2014, sobressai, entre outras conclusões que se podem retirar, que o fator limitativo ao crescimento mais apontado pelos inquiridos foi o da deterioração das perspetivas de venda, o que mostra a fase incipiente em que a recuperação da economia ainda se encontra. Não obstante, assiste‐se a um crescimento moderado, decorrente de uma, embora fraca, mas de qualquer forma recuperação da procura interna. A favorecer esta tendência registam‐se melhorias nas condições de financiamento da economia incluindo, nomea‐

damente, evolução favorável das taxas de juro praticadas, muito embora ainda muito dependentes do perfil de risco dos agentes económicos. Mas temos presente que, no que à atividade do Grupo diz respeito, a evolução do investi‐

mento, onde a nossa atividade se concentra, continua muito condicionada pelas condições de acesso ao mercado do crédito. 3/58

O Grupo Muito embora exibindo sinais de recuperação, a evolução fortemente recessiva que caracterizou a conjuntura ma‐

croeconómica nos últimos exercícios, não deixa, como é natural, de influenciar a atividade do Grupo. A situação patrimonial evoluiu nos períodos homólogos dos últimos três exercícios conforme se ilustra no quadro que a seguir se apresenta. Principais rubricas de balanço

Contas consolidadas

(não auditadas)

(em 000'€)

30 de Setembro de

2014

2013

2012

Ativo

Ativo não corrente

Ativos fixos tangíveis

1.013

Ativos fixos intangíveis

3.351

Outros ativos

1.788

Ativos por impostos diferidos

124

Total do ativo não corrente

6.276

Ativo corrente

Inventários

1.015

Clientes

9.339

Outras contas a receber

4.565

Outros ativos

383

Caixa e depósitos bancários

708

Total do ativo corrente 16.010

Total do ativo 22.286

Capital próprio

Capital social

14.775

Reservas e resultados

‐14.313

Total do capital próprio

462

Passivo

Passivo não corrente

Empréstimos e descobertos bancário

22

Outros passivos

73

Passivos por impostos diferidos

19

114

Passivo corrente

Fornecedores

8.021

Empréstimos e descobertos bancário

8.255

Outras contas a pagar

5.284

Outros passivos

150

21.710

Total do passivo 21.824

Total do Capital próprio+Passivo 22.286

31/12

2013 [a]

9.249

306

17

371

9.943

9.332

262

16

1.297

10.907

959

2.494

1.534

371

5.358

897

12.245

6.239

312

1.654

21.347

31.290

450

10.966

6.157

276

564

18.413

29.320

142

11.436

5.036

8.807

791

26.212

31.570

14.775

‐17.339

‐2.564

14.775

‐16.372

‐1.597

14.775

‐16.735

‐1.960

9.337

135

20

9.492

9.457

25

121

9.603

104

98

20

222

9.585

8.994

5.350

433

24.362

33.854

31.290

6.028

8.979

6.120

187

21.314

30.917

29.320

7.093

8.098

7.089

11.028

33.308

33.530

31.570

[a]

‐ Audi ta da s

As principais rubricas do ativo e do passivo, nomeadamente Ativos fixos tangíveis, Outros ativos, Empréstimos e descobertos bancários (não correntes) e outros passivos mostram valores que são apenas comparáveis com os que se inscrevem à data de 31 de dezembro p.p., na medida em que refletem efeitos das operações deliberadas em Assembleia Geral de 25 de julho de 2013, entretanto concretizadas. Já no relatório anual de 2013 bem como no relatório intercalar reportado ao primeiro semestre de 2014, a elas se fez referência, descrevendo‐as com maior minúcia. Esses efeitos já estavam refletidos no balanço de 31 de dezembro de 2013. 4/58

Para além destas considerações e tanto mais porque são independentes daqueles factos, há que realçar a evolução favorável registada nos saldos de clientes e de outras contas a receber, bem como reduções assinaláveis nos saldos de outras contas a pagar. Já os saldos a favor de fornecedores mostram acréscimo também significativo. Na análise destes indicadores deve ter‐se presente que, por vezes, eles são significativamente influenciados por situações con‐

junturais decorrentes da evolução da atividade. O passivo remunerado manteve‐se praticamente ao mesmo nível do registado no final do período anterior. O capital próprio mostra‐se positivo, influenciado pelo resultado líquido do período (9 meses) cuja explicação à frente se dará com maior detalhe. A atividade do grupo nos três períodos em comparação aparece sintetizada no quadro que se segue e que será comentado com um pouco mais de detalhe. Demonstrações dos resultados por natureza

Contas Consolidadas

(não auditadas)

Rendimentos e ganhos

Vendas

Prestações de serviços

Outros proveitos operacionais

Total dos proveitos operacionais

Gastos e perdas

Custo das vendas

Fornecimentos e serviços externos

Custos com pessoal

Gastos de depreciação e de amortização

Outros custos operacionais

Total dos custos operacionais

Resultados operacionais

Resultados financeiros

Resultado antes de impostos

Imposto do período

Lucros retidos de operações descontinuadas

(a)

Resultado líquido do período Interesses minoritários

(b)

Resultado líquido do período (em 000'€)

Períodosde

1 de Janeiro a 30 de Setembro de

2014

2013

2012

9.051

11.550

1.023

21.624

9.779

10.820

260

20.859

9.916

10.450

260

20.626

‐7.980

‐7.484

‐4.722

‐515

‐94

‐20.795

829

‐549

280

‐107

2.205

2.378

‐25

2.403

‐8.793

‐5.868

‐4.936

‐647

‐122

‐20.366

493

‐575

‐82

‐119

‐ ‐201

‐4

‐197

‐8.845

‐5.485

‐5.246

‐349

‐186

‐20.111

515

‐733

‐218

‐188

‐ ‐406

41

‐447

(a ) ‐ Antes dos interesses minoritários

(b) ‐ Atribuível a detentores do capital da empresa‐mãe

O terceiro trimestre de 2014 acentuou a tendência que já se assinalou em períodos anteriores de reforço de posição relativa da componente de prestação de serviços e, inversamente, de perda de posição na componente de vendas de mercadorias: Rendimentos e ganhos

(em 000'€)

Vendas

3.º Trimestre de

2014

2013

2.631

2.772

Prestações de serviços

3.964

Outros proveitos operacionais

Total dos proveitos operacionais

VA

‐141

%

‐5,1%

3.611

353

9,8%

205

123

82

66,7%

6.800

6.506

294

4,5%

Quer no período de 9 meses quer no trimestre a evolução global da atividade foi positiva, crescendo 3,6% no pri‐

meiro caso e 4,5% no segundo. Em termos de Volume de Negócios (Vendas + Prestações de Serviços) os valores mostram crescimento marginal nos 9 meses e uma evolução positiva de 1,75% nos trimestres em apreço. O valor 5/58

registado na rubrica de Outros Proveitos Operacionais decorre, fundamentalmente, de trabalhos realizados para entidades do próprio Grupo. O Custo das vendas teve evolução consonante com a das vendas e delas resulta uma melhoria nas margens de comercialização dos produtos que de 10,1% nos 9 primeiros meses de 2013 subiram para 11,8% no período homó‐

logo de 2014. Porque parte significativa da atividade na vertente da prestação de serviços tem origem em serviços adquiridos no exterior, a correspondente componente dos custos mostra evolução no mesmo sentido. A componente de custos com o pessoal exibe uma contração de cerca de 4,3%, que resulta de medidas adotadas de racionalização de custos neste setor. Da mesma forma se encontram evoluções favoráveis nos restantes fatores de custo operacionais, do que tido resulta uma evolução bastante significativa nos resultados operacionais consolidados, isto é, +336 mil euros, ou seja, +68%. O EBITDA (R.O.‐ G.D.A.) reflete a evolu‐

ção das diversas componentes já referi‐

das, com os comportamentos e condicio‐

nalismos que se descreveram. Evolução do EBITDA consolidado (000'€)

1.344

1.140

Nos períodos em apreço, de 2012 para 2014, o EBITDA mostra uma evolução muito positiva, superior a 55%. Focando a análise nos respetivos terceiros trimes‐

tres, a evolução foi de mais 65 mil euros ou +23%. 863

O EBITDA continua a consolidar a tendên‐

cia de crescimento que já se verificava nos períodos anteriores. Nos primeiros nove meses de 2013 ultrapassou a marca assinalável do milhão de euros e no 9M/2012

9M/2013

9M/2014

mesmo período do corrente exercício aproximou‐se de 1,4 M€ o que repre‐

senta um crescimento de quase 18% relativamente ao período homólogo imediatamente anterior. Ou um pouco mais do que uma vez e meia o registado no período idêntico de 2012. LUCRO RETIDO DAS OPERAÇÕES EM CONTINUIDADE (CONSOLIDADO E EM 000'€)

300

173

200

100

0

‐100

9M/2012

9M/2013

9M/2014

‐200

‐201

‐300

‐400

Atendendo à despicienda variação dos resultados financeiros que, por sua vez, traduzem também uma redu‐

zida amplitude do passivo remune‐

rado, o resultado antes de impostos registado no período em apreço, mos‐

tra‐se positivo, contrariamente ao que acontecera nos dois períodos ho‐

mólogos imediatamente anteriores. O valor de Lucros retidos de opera‐

ções descontinuadas tem a sua ori‐

gem em operação que provocou a al‐

teração do perímetro de consolidação do Grupo e a que se fez alusão no re‐

latório anterior. ‐406

Os terceiros trimestres caraterizam‐

se, tradicionalmente, por apresentar níveis mais baixos de atividade, relativamente aos restantes, especialmente face ao que inclui os últimos três meses de cada exercício. Os resultados registados nos três terceiros trimestre mais recentes mostram‐se negativos mas recuperaram no período mais recente: ‐141 mil, ‐171 mil e ‐84 mil euros. ‐500

6/58

O Grupo continuou a dedicar especial interesse e atenção ao processo de internacionalização, tendo já no período em análise reforçado a prospeção em novos mercados, nomeadamente no Brasil e no México, apostando na criação de redes de parcerias com empresas locais no objetivo da criação futura de canais de venda indireta dos Produtos Compta. Procura‐se, preferencialmente, expandir e reforçar a área de produtos próprios Compta que ofereçam respostas objetivas para as temáticas da Otimização e Redução do Consumo Energético, Automação de Redes de Água Potável ou Redes de Saneamento, Gestão de Resíduos Industriais e Urbanos, Gestão Portuária e Gestão de Produção Agrí‐

cola. Para tal o Grupo está a recorrer ao seu capital intelectual em termos de I&D, experiência setorial e capacidade tecnológica, que aliadas a instituições de ensino, Clientes e forças vivas de determinados setores, lhe permitem responder com produtos próprios verticais, dotados de funcionalidades pré concebidas e testadas, facilmente repli‐

cáveis e de rápida implementação noutros mercados de maior dimensão. Esta estratégia, estamos confiantes, vai favorecer a expansão futura do Grupo a outras áreas geográficas onde ne‐

cessariamente se perspetivam progressos nos próximos exercícios. Estrategicamente, deu‐se continuidade aos principais objetivos traçados com a continuação da consolidação das operações em Portugal, a exportação de conhecimento oriundo em Portugal e a internacionalização através de aposta concreta na inovação aliada à especialização em produtos próprios Compta para determinados nichos de mercado. No que diz respeito à casa‐mãe, a Compta – Equipamentos e Serviços de Informática, S.A., observa‐se pequena variação patrimonial em termos globais entre o final do ano anterior e o do último trimestre. Parcelarmente assina‐

lam‐se como variações mais significativas as registadas nos ativos intangíveis que são o reflexo de movimentos in‐

versos relevados em outros ativos fixos, decorrentes, ambas, da operação acima referida. Quanto à atividade desenvolvida por esta empresa, é de assinalar um crescimento de quase um milhão de euros no seu volume de negócios entre os dois períodos de nove meses homólogos, crescimento este que, no entanto, não foi acompanhado pelas margens já que o custo das mercadorias vendidas bem como os fornecimentos e serviços de terceiros cresceram mais do que proporcionalmente. De qualquer forma foi possível registar um resultado líquido positivo, na ordem dos 97 mil euros, cerca de 1/3 do valor apurado no período homólogo. Sublinhe‐se, no entanto, que retirando o efeito dos ganhos e perdas imputados a associadas, a evolução seria no sentido crescente e assaz significativa. Expetativas para o corrente exercício A situação económica na Europa, e em concreto em Portugal, contínua a não ser a mais favorável. A economia Portuguesa apresenta alguns sinais positivos que, contudo, não são por enquanto suficientemente robustos. Não obstante, o Grupo Compta continua a desenvolver esforços para incrementar a sua atividade, privilegiando os seus dois eixos de atuação fundamentais, a Integração e os Produtos Próprios. Ao nível da Integração, este esforço será realizado através do desenvolvimento de serviços que permitam crescer na cadeia de valor, através da prestação de serviços mais complexos e alinhados com as necessidades do mercado. Por outro lado continuar‐se‐á o esforço de investimento para dotar esta área de respostas concretas em termos de serviços e soluções que estejam alinhados com as necessidades da terceira plataforma tecnológica, ou seja, com soluções na área da Cloud, Mobilidade, Big Data e Social Business, onde o Grupo tem atuado e onde pretende ex‐

pandir a sua oferta. Esta estratégia é indispensável para o desenvolvimento e consolidação da componente de prestação de serviços, a qual, como já se realçou anteriormente, tem vindo a aumentar significativamente o seu peso no volume de negócios do Grupo ao longo dos últimos exercícios. Será, ainda, de referir que no período em análise continuaram a ser esta‐

belecidas novas alianças com parceiros de vulto nas suas respetivas áreas de atuação, o que certamente se conver‐

terá em mais negócios nos exercícios subsequentes. Já ao nível dos Produtos Próprios, o Grupo concentra esforços no desenvolvimento de respostas próprias, verticali‐

zadas e perfeitamente ajustadas às temáticas emergentes das “Cidades Inteligentes” e da “Internet das Coisas” (IoT). 7/58

Nesta área, o Grupo tem desenvolvido um vasto conjunto de Produtos orientados para os mercados verticais do Ambiente, Energia, Logística e Agricultura. No último trimestre de 2014 dever‐se‐á intensificar a comercialização de novos Produtos Compta, nomeadamente na área da energia. Estas ações visam fortalecer a performance do Grupo no mercado nacional, sendo que a oferta agora produzida será fulcral também para alimentar o processo de internacionalização em curso, do qual se espera resulte uma melhoria de desempenho, especialmente pelo desenvolvimento de oportunidades na América do Sul, onde já se fecharam os primeiros negócios e onde outros projetos estão em curso. É de salientar que perante um mercado nacional limitado em termos de dimensão e procura disponível, o desem‐

penho além‐fronteiras será fundamental para a contribuição e crescimento dos resultados do Grupo. Desta forma, mantém‐se a perspetiva de poder vir a fechar o ano em linha com o orçamento aprovado para o exer‐

cício já em curso, não sendo por isso necessário proceder a eventuais correções. Outras informações Quer a sociedade mãe quer as restantes sociedades englobadas no perímetro de consolidação estão em situação regular perante o estado ou quaisquer outros entes públicos. Para os efeitos do disposto na alínea c) do n.º 1 do art.º 246.º do Código dos Valores Mobiliários os membros do Conselho de Administração da Compta – Equipamentos e Serviços de Informática, S.A., declaram que, tanto quanto é do seu conhecimento, a informação contida nas demonstrações financeiras apresentadas, embora não auditada, foi elaborada em conformidade com as normas contabilísticas aplicáveis, dando uma imagem verdadeira e apropri‐

ada do ativo e do passivo, da situação financeira e dos resultados da sociedade e das empresas incluídas no períme‐

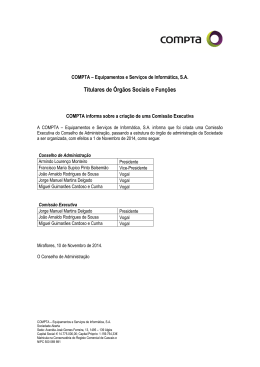

tro de consolidação (com a ressalva descrita no parágrafo anterior), e que o relatório de gestão intercalar expõe fielmente a evolução dos negócios sociais, do desempenho e da posição do conjunto das sociedades abrangidas pela consolidação. Algés, 25 de novembro de 2014 O Conselho de Administração da COMPTA ‐ Equipamentos e Serviços de Informática, S.A. Armindo Lourenço Monteiro

Presidente

Francisco Maria Supico Pinto Balsemão

Vice-Presidente

João Arnaldo Rodrigues de Sousa

Administrador

Jorge Manuel Martins Delgado

Administrador

Miguel Guimarães Cardoso e Cunha

Administrador

8/58

CONTAS CONSOLIDADAS 9/58

10/58

Demonstrações financeiras consolidadas Demonstração consolidada da posição financeira

em 30 de Setembro de 2014 e em 31 de Dezembro de 2013

(Contas não auditadas)

No tas

Rubricas

ATIVO

Ativo não corrente

Ati vos fi xos ta ngívei s

Ati vos i nta ngívei s

Pa rti ci pa ções fi na ncei ra s ‐ método do cus to

14

15

6

Outros a cti vos fi na ncei ros

Outra s conta s a receber

Ati vos por i mpos tos di feri dos

17

16

Ativo corrente

Inventá ri os

Cl i entes

Outra s conta s a receber

Ati vos deti dos pa ra venda

Impos tos s obre o rendi mento a receber

Ca i xa e s eus equi va l entes

10

17

17

13

18

Total do ativo

CAPITAL PRÓPRIO E PASSIVO

Capital próprio

Ca pi ta l nomi na l

Pres ta ções s upl ementa res e outros i ns trumentos de

Acções própri a s

Prémi os de emi s s ã o

Res erva s nã o di s tri buívei s

Res erva s di s tri buívei s

Res erva s de convers ã o ca mbi a l

Excedentes de va l ori za çã o de a cti vos fi xos

Excedentes de va l ori za çã o de a cti vos fi na ncei ros

Res ul ta dos a cumul a dos

Res ul ta do l íqui do do período

Capital próprio atribuível ao grupo

Interes s es nã o control a dos

Total do capital próprio

Passivo

Passivo não corrente

Emprés ti mos e des cobertos ba ncá ri os

Pa s s i vos por i mpos tos di feri dos

Pa s s i vos por l oca çã o fi na ncei ra

19

19

21

22

23

16

23

Passivo corrente

Fornecedores

Emprés ti mos e des cobertos ba ncá ri os

Outra s conta s a pa ga r

Pa s s i vos deti dos pa ra venda

Impos to corrente s obre o rendi mento a pa ga r

Pa s s i vos por l oca çã o fi na ncei ra

24

23

24

13

23

Total do passivo

Total do capital próprio e do passivo

19

20

11/58

30/09/2014

(U.m.: €)

31/12/2013

1.012.590

3.350.523

23.249

959.212

2.494.395

16.249

1.678

1.763.082

124.411

6.275.533

162

1.763.082

124.411

5.357.510

1.015.324

9.339.089

4.565.210

‐

383.321

707.579

16.010.522

142.433

11.435.532

5.036.064

8.417.596

389.469

791.085

26.212.179

22.286.055

31.569.689

14.775.000

1.950.000

(3.610)

(72.604)

1.195.731

1.541.294

(7.042)

191.810

(141.623)

(21.498.888)

2.403.302

333.369

129.034

14.775.000

1.950.000

(3.610)

(72.604)

1.198.960

1.541.294

13.220

193.034

(141.623)

(21.863.181)

366.841

(2.042.670)

82.798

462.404

(1.959.872)

22.102

19.144

72.618

104.124

19.585

97.919

113.864

221.628

8.021.257

8.255.444

5.283.789

‐

125.723

23.575

7.093.102

8.098.296

7.088.935

10.636.564

368.095

22.942

21.709.788

33.307.934

21.823.652

33.529.562

22.286.055

31.569.689

Demonstração consolidada dos resultados por natureza

para os trimestre findos em 30 de Setembro de 2014 e de 2013

(U.m.: €)

Notas (Contas não auditadas)

2014

2013

3º/T

9M

3º/T

9M

9.779.145

10.820.314

RENDIMENTOS E GANHOS

Venda s

Pres ta ções de s ervi ços

8

8

2.630.477

3.963.575

9.051.449

11.550.033

2.771.355

3.611.034

Outros provei tos opera ci ona i s

9

205.465

1.022.858

123.273

259.391

6.799.517

21.624.340

6.505.663

20.858.850

Total de proveitos operacionais (A)

GASTOS E PERDAS

Cus to da s venda s

10

Forneci mentos e s ervi ços externos

Ga s tos com pes s oa l

Ga s tos de depreci a çã o e de a morti za çã o

Provi s ões e perda s por i mpa ri da de

Outros cus tos opera ci ona i s

(2.354.016) (7.979.968) (2.543.011) (8.792.662)

(2.403.038) (7.483.960) (1.871.663) (5.868.186)

11

14; 15

17

Total de custos operacionais (B)

(1.664.918) (4.721.959) (1.806.294)

(222.530) (514.837) (267.978)

(1) (7.217) ‐

(28.267) (87.452) (35.160)

(4.935.752)

(646.859)

(4.127)

(118.058)

(6.672.769) (20.795.392) (6.524.106) (20.365.644)

Resultados operacionais (A)‐(B)

126.748

828.948

(18.444) 493.206

Perda s fi na ncei ros

12

(181.037) (607.136) (194.559) (619.239)

Ga nhos fi na ncei ros

12

7.249

57.790

23.988

44.401

Resultados financeiros (C)

(173.788) (549.346) (170.571) (574.838)

Resultado antes de impostos (A)‐(B)+(C)

(47.040) 279.602

Impos to do período

(37.015) (106.455) (43.509) (119.733)

Lucros retidos das operações em continuidade Lucros reti dos de opera ções des conti nua da s

(189.015) (81.633)

19

(84.056) 173.147

(170.571) (201.365)

13

‐

‐

2.205.194

‐

Lucros retidos do exercício (84.056) 2.378.341

Interes s es nã o control a dos

Lucros retidos do exercício atribuível a detentores do capital da Empresa‐mãe (47.908) (24.960) (33.208) (4.017)

(36.147) 2.403.302

(232.524) (201.365)

(199.315) (197.349)

Res ul ta dos bá s i cos por a cçã o

de opera ções conti nua da s

de opera ções des conti nua da s

Res ul ta dos di l uídos por a cçã o

(€p/

acção )

de opera ções conti nua da s

de opera ções des conti nua da s

12/58

(0,00)

0,01

(0,01)

(0,01)

0,00

0,07

0,00

0,00

(0,00)

0,01

(0,01)

(0,01)

0,00

0,07

0,00

0,00

Demonstração consolidada do rendimento integral

para os trimestre findos em 30 de Setembro de 2014 e de 2013

(U.m.: €)

Notas (Contas não auditadas)

3º/T

2013

9M

3º/T

(84.056)

2.378.341

Outros rendi mentos

Va ri a çã o da res erva de convers ã o ca mbi a l

(17.790)

(20.262)

6.996

4.617

Outro rendimento integral líquido do período (B)

(17.790)

(20.262)

6.996

4.617

Total do rendimento integral do período ([A)+(B)]

(101.846)

2.358.080

(225.528)

(196.748)

(53.937)

(47.908)

2.383.040

(24.960)

(192.320)

(33.208)

(192.731)

(4.017)

13/58

(232.524)

9M

Resultado líquido do período (A)

Atri buível a :

Detentores do ca pi ta l da Empres a ‐mã e

Interes s es nã o control a dos

2014

(201.365)

Demonstração das alterações no capital próprio consolidado no trimestre findo em 30 de setembro de 2014

14.775.000

‐

14.775.000

(3.610)

(72.604) 1.198.960

‐

366.841

366.841

‐

(7.001)

‐

(2.042.670)

SUB‐TOTAL 2.403.302

333.369

2.383.040

‐

2.403.302

‐

(366.841) ‐

(3.772) ‐

1.224

193.034 (141.623) (21.863.181)

(1.224) ‐

13.220

‐

1.541.294

‐

Resultado líquido

do período (1.307.143)

82.798

‐

(U.m.: €)

(1.959.872)

‐

80.774

(16.578)

2.358.080

(16.578)

87.775

(24.960)

462.404

‐

129.034

‐

‐

(383) (2.442.289)

‐

26.015

‐

8.225

(196.748)

‐

17.790

(4.017)

(2.613.022)

‐

‐

3.825

‐

(2.441.906)

Interesses

não controlados 1.307.143

194.666 (141.623) (20.575.462) (1.307.143)

‐

(1.384)

‐

‐

1.541.294

‐

‐

17.790

(72.604) 1.198.960

‐

‐

‐

(3.610)

‐

‐

‐

1.950.000

‐

‐

‐

1.224

‐

‐

‐

(1.224) ‐

‐

‐

(192.731)

‐

(197.349)

‐

‐

(2.616.848)

‐

‐

(197.349)

‐

4.617

193.442 (141.623) (21.863.590)

‐

3.233

‐

1.541.294

‐

(72.604) 1.198.960

‐

(3.610)

‐

1.950.000

TOTAL (Contas não auditadas)

Movimentos no período 1.950.000

‐

‐

‐

‐

‐

‐

‐

(3.229) ‐

‐

‐

‐

‐

‐

‐

‐

‐

‐

‐

‐

‐

‐

‐

‐

‐

191.810 (141.623) (21.498.888)

(20.262)

(7.042)

‐

‐

Excedente de valorização de

ativos fixos 1.541.294

‐

Resultados

acumulados Reservas de

conversão cambial (72.604) 1.195.731

‐

(3.610)

‐

14.775.000

‐

‐

‐

‐

‐

1.950.000

Ajustamento

ao valor dos

ativos financeiros Reservas

distribuíveis Demonstração das alterações no capital próprio consolidado no trimestre findo em 30 de setembro de 2013

14.775.000

Prémios

de emissão ‐

Posição em 1/1/2014 Rendimento integral total Posição em 30/9/2014 Posição em 1/1/2013 Rendimento integral total Realização de excedentes de ‐

valorização de ativos fixos Aplicação do resultado líquido do ‐

exercício anterior Outros ganhos/perdas reconhecidos ‐

diretamente no capital próprio Posição em 30/9/2013 Reservas

não distribuíveis Ações (quotas)

próprias ‐

Prestações suple‐

mentares e outros instrumentos de capital Realização de excedentes de valorização de ativos fixos Aquisição e alienação de subsidiárias Aplicação do resultado líquido do exercício anterior Outros ganhos/perdas reconhecidos diretamente no capital próprio Capital

nominal 14/58

Demonstrações dos fluxos de caixa, consolidados,

para os trimestre findos em 30 de Setembro de 2014 e de 2013

(Contas não auditadas)

(U.m.: €)

Trimestres findos em

30/9/2014

30/9/2013

+ 23.497.206 ‐ 14.860.605 ‐ 2.650.031 + 5.986.571 ‐ 309.676 ‐ 5.683.589 ‐ 6.695 + 24.407.053 ‐ 16.190.970 ‐ 2.611.952 + 5.604.131 ‐ 215.601 ‐ 7.015.053 ‐ 1.626.523 Fluxos de caixa de actividades operacionais

Recebi mentos de cl i entes

Pa ga mentos a fornecedores

Pa ga mentos a o pes s oa l

Fluxo gerado pelas operações

Pa ga mento/recebi mento do i mpos to s obre o rendi mento

Outros recebi mentos /pa ga mentos

Fluxos de caixa das actividades operacionais (1)

Fluxos de caixa de actividades de investimento

Recebimentos provenientes de:

Juros e provei tos s i mi l a res

‐

+ 16.435 Pagamentos respeitantes a:

Acti vos Ta ngívei s

‐ 8.697 ‐ 239.688 Fluxos das actividades de investimento (2)

‐ 8.697 Fluxos de caixa de actividades de financiamento

Recebimentos provenientes de:

Fi na nci a mentos obti dos

+ 7.603.035 Outros recebi mentos de fi na nci a mento

+ 4.961.619 Pagamentos respeitantes a:

Fi na nci a mentos obti dos

‐ 7.344.599 Amorti za çã o de contra tos de l oca çã o fi na ncei ra

‐ 17.674 Juros e cus tos s i mi l a res

‐ 252.433 Outros pa ga mentos proveni entes de a cti vi da des de fi na nci a ‐ 5.018.063 Fluxos das actividades de financiamento (3)

‐ 68.115 ‐ 223.253 + 481.820 + 15.587.044 ‐ 299.304 ‐ 19.487 ‐ 375.854 ‐ 13.743.282 + 1.630.937 Variação de caixa e seus equivalentes[ (4)=(1)+(2)+(3)]

Efei to da s di ferença s de câ mbi o

Caixa e seus equivalentes no início do período

‐ 83.506 ‐ 218.840 ‐ ‐ + 791.085 + 842.740 Caixa e seus equivalentes no fim do período

+ 707.579 + 623.900 ‐ 83.506 ‐ 218.840 15/58

16/58

Notas explicativas às demonstrações financeiras consolidadas COMPTA ‐ EQUIPAMENTOS E SERVIÇOS DE INFORMÁTICA, S.A. E SUBSIDIÁRIAS Notas explicativas às demonstrações financeiras consolidadas em 30 de setembro de 2014 (Contas não auditadas ‐ Montantes expressos em euros ‐ €) 1.

NOTA INTRODUTÓRIA A Casa‐mãe: Designação: Compta: .... Equipamentos e Serviços de Informática, S.A. Sede: ............................. Av. José Gomes Ferreira em Miraflores – Algés Constituição: ................. 16 de maio de 1972 Natureza da atividade: A COMPTA desenvolve, integra e otimiza soluções na área das Tecnologias de Informa‐

ção (TI). Há ‐1972 anos no mercado, é uma empresa certificada segundo as normas ISO/IEC 20000‐1:2005 e NP EN ISO 9001. Tem a oferta organizada em torno de quatro práticas fundamentais ‐ Comunicações, Infraestru‐

turas e Segurança, Aplicações e Soluções Compta. A empresa apresenta uma oferta completa de produtos e serviços para estas áreas e beneficia duma longa lista de referências nacionais e internacionais. O Grupo Entende‐se aqui por Grupo o conjunto formado pela casa‐mãe e pelas restantes empresas abrangidas no âm‐

bito da consolidação, as quais a seguir se identificam. Na sua maioria, quer em termos de número de socieda‐

des quer em termos de volume de negócios, são empresas que desenvolvem, integram e otimizam soluções na área das Tecnologias de Informação. Empresas Sigla Sede CPT

Algés, Portugal

Empresa‐Mãe Data de constituição /participação Capital Social (€) Partici‐

pação do Grupo Compta ‐ Equipamentos e serviços de informática, S.A. Empresas de TI 16/05/1972 14.775.000 Compta B2B ‐ Tecnologias de informação, S.A. B2B

Compta Angola ‐ Tecnologias de Informação, S.A. Compta Infra‐Estruturas e Segurança, S.A. Compta Enterprise Communications, S.A.

‐

Algés, Portugal

18/1/2001 250.000 99,8%

CAO

Luanda, Angola

30/5/2007 39.785 55%

CIS

Alfena, Portugal

7/2/2008 1.000.000 75%

CEC

Algés, Portugal

23/1/2009 250.000 81%

Compta Videoconferência e Multimédia, S.A.,

CVM

Algés, Portugal

29/1/2009 100.000 100%

Softmaker - Software e Sistemas Informáticos, S.A.

SMK

Alfena, Portugal

19/5/2000 50.000 100%

Compta - Emerging Business, S.A.

CEB

Évora, Portugal

2/6/2010 250.000 80%

17/58

2.

POLITICAS CONTABILÍSTICAS 2.1.

Bases de apresentação As demonstrações financeiras consolidadas foram preparadas, no pressuposto da continuidade das opera‐

ções, com base nas políticas contabilísticas divulgadas nas demonstrações financeiras consolidadas do exer‐

cício findo em 31 de dezembro de 2013, e de acordo com a IAS 34 ‐ Relato Financeiro Intercalar. 3.

GESTÃO DO RISCO 3.1.

Gestão do risco financeiro O risco financeiro ao qual se encontra exposto o grupo é diverso e envolve risco cambial, de taxas de juro, de crédito e de liquidez. Risco cambial As aquisições em moeda diferente do euro têm diminuído significativamente mas continuam a existir no grupo. São utilizados instrumentos financeiros derivados para proceder à cobertura de risco cambial sempre que tais operações se tornam materialmente relevantes e as respetivas vendas não envolvem a transferência do risco para o Cliente. Por vezes o Grupo opta por trabalhar em EUR com o seu forne‐

cedor, transferindo para este o risco cambial e diretamente para o preço final os encargos da compra. No final do período em apreço o Grupo tinha registado na rubrica de fornecedores e outras contas a pagar cerca de 1.039 mil USD expostos à flutuação cambial. Para este saldo específico não foi efetuada cobertura cambial. A exposição a outras moedas, nomeadamente a Libra Esterlina, não é materialmente relevante. Taxa de juro Os empréstimos bancários vencem juros indexados a taxas de referência de curto prazo (entre 1 a 6 meses) e como tal as suas variações contribuem para afetar os resultados do Grupo. Risco de crédito O risco de crédito é muito limitado uma vez que os principais Clientes são entidades que pela sua solidez financeira não oferecem risco de incumprimento. Face aos ratings financeiros dos devedores optou‐se por não efetivar nenhum instrumento de cobertura de risco, mantendo no Grupo diretrizes mais rígidas na atribuição de crédito. A Direção Financeira mantém o acompanhamento do crédito cedido e das medidas necessárias à minimização do risco inerente. Risco de Liquidez O risco de liquidez é gerido com contratos a médio e longo prazo e por outros instrumentos financeiros diretamente relacionados com a vertente comercial, como é o caso das operações de factoring. 18/58

4.

EMPRESAS INCLUÍDAS NA CONSOLIDAÇÃO As empresas incluídas na consolidação no final do período, pelo método de consolidação integral, são: Empresas Sede Data de constituição /participação

Capital social Compta – Equip. e serviços de informática, S.A. (Empresa‐Mãe)

Algés, Portugal

16/05/1972

14.775.000 ‐

Compta B2B ‐ Tecnologias de informação, S.A. Algés, Portugal

18/1/2001

250.000 99,8%

Compta Angola ‐ Tecnologias de Informação, S.A. Luanda, Angola

30/5/2007

39.785 55%

Compta Infra‐Estruturas e Segurança, S.A. Alfena, Portugal

7/2/2008

1.000.000 75%

a)

Compta Enterprise Communications, S.A.

Algés, Portugal

23/1/2009

250.000 81%

a)

Compta Videoconferência e Multimédia, S.A.,

Algés, Portugal

29/1/2009

100.000 100%

a)

Softmaker - Software e Sistemas Informáticos, S.A.

Alfena, Portugal

19/5/2000

50.000 100%

a)

Compta - Emerging Business, S.A.

Évora, Portugal

2/6/2010

250.000 80%

a)

Empresas de TI Partici‐

pação do

Grupo a)

Obs. a)

a) b)

Participação direta da Casa‐Mãe; b) Capital: USD 50.000. 5.

ALTERAÇÕES OCORRIDAS NO PERÍMETRO DE CONSOLIDAÇÃO Em 2013 foi ratificada em Assembleia Geral da Compta, uma operação de redução e aumento de capital da DEZ, S.A. que a conduzirá à saída do perímetro de consolidação. No final do primeiro semestre de 2014 foi possível concretizar a operação, tendo a referida empresa sido excluída do perímetro. 6.

OUTRAS EMPRESAS Os investimentos financeiros registados a custo de aquisição, no final do período, são os seguintes: Participações financeiras pelo método de custo

AITECOEIRAS‐A.P/Int.,Tec.,Prom.Des .Emp.de Oei ra s

DEZ ‐ Des envol vi mento Empres a ri a l , S.A.

Opex‐Soc.Ges t.de Si s t.de Neg.Mul ti l a tera l , S.A.

Unes ul

7.

30/09/2014

31/12/2013

10 000

7 000

6 000

249

23 249

10 000

‐ 6 000

249

16 249

INFORMAÇÃO POR SEGMENTOS Para efeitos de apresentação de uma imagem da atuação das empresas consolidantes devidamente segmen‐

tada entendeu‐se adequado proceder a agrupamentos em função dos tipos de atividade. Assim, adotaram‐se os seguintes segmentos operacionais relatáveis: Comunicações – inclui‐se aqui toda a atividade relacionada com a oferta do Grupo em matéria de networ‐

king; Infraestruturas e Segurança – compreende a atividade de fornecimento de soluções de infraestruturas de TI, storage e segurança; Soluções Compta – engloba a oferta aplicacional de Produtos Compta, quer baseada em soluções próprias, quer baseada em soluções de terceiros, bem como a atividade de consultoria em TI’s e em processos; Rh e Consultoria – agrega a prestação de serviços de apoio contabilístico, financeiro, de rh e afins. A maioria dos réditos ocorre em território nacional; também os ativos estão, na sua maioria, neste território. 19/58

Em relação ao período em análise o relato por segmentos era o seguinte: 9M/2014

Comunicações

Soluções Compta

Infraestrut. e RH e

Segurança Consultoria

4 552 667

5 140 467

Outros

Eliminações Consolidado

RÉDITOS

Vendas externas

10 495 928

‐

412 420

20 601 482

Vendas inter‐segmentais

1 183 050

399 050

2 425 500

‐

203 900

(4 211 500) ‐

Réditos totais

5 735 717

5 539 517

12 921 428

‐

616 320

(4 211 500) 20 601 482

225 842

241 024

391 013

‐

RESULTADOS

Resultados segmentais

Gastos da empresa não imputados

Resultados operacionais

225 842

(28 932) ‐

828 948

(12 189) (13 299) (164 450) ‐

(417 199)

(607 136)

Proveitos financeiros

‐

57 790

Impostos sobre os rendimentos

391 013

‐

828 948

‐

Gastos financeiros

Parte de lucros líquidos em associada ‐

241 024

(28 932) ‐

‐

1 891

77 088

‐

(21 189)

‐

‐

‐

‐

‐

(37 935)

(106 455)

(18 617) (13 714) (36 189) ‐

(505 255) ‐

173 147

Lucro das operações descontínuadas

Resultados de actividades ordinárias 195 037

2 205 194

2 205 194

Interesses minoritários

(24 960)

(24 960)

Lucros retidos atribuível a detentores do capital da Empresa‐mãe

195 037

‐

215 902

215 902

‐

267 463

267 463

‐

‐

‐

‐

1 724 900

‐

‐

2 403 302

‐

Em relação ao período homólogo do período anterior, o relato por segmentos era o seguinte: 9M/2013

Comunicações

Soluções Compta

Infraestrut. e RH e

Segurança

Consultoria

Outros

Eliminações Consolidado

RÉDITOS

Vendas externas

5 501 444

3 661 361

10 782 633

172 997

481 025

Vendas inter‐segmentais

625 500

347 500

1 248 000

475 500

‐

(2 696 500) ‐

20 599 459

Réditos totais

6 126 944

4 008 861

12 030 633

648 497

481 025

(2 696 500) 20 599 459

(400 133) 122 732

748 506

81 169

RESULTADOS

Resultados segmentais

Gastos da empresa não imputados

(59 069) ‐

493 206

(400 133) 122 732

Gastos financeiros

(39 072) (13 554) (94 052) (62 474) (410 087)

Proveitos financeiros

‐

Impostos sobre os rendimentos

81 169

493 206

‐

Resultados operacionais

Parte de lucros líquidos em associada ‐

748 506

(59 069) ‐

‐

(619 239)

454

12 978

‐

30 968

44 401

‐

‐

‐

‐

‐

(35 894) (12 970) (29 876) (6 385) (34 609)

Resultados de actividades ordinárias (475 099) 96 663

637 556

12 311

(119 733)

(472 797) ‐

(201 365)

(4 017)

(4 017)

(468 780) ‐

(197 349)

Lucro das operações descontínuadas

Interesses minoritários

Lucros retidos atribuível a detentores (475 099) 96 663

do capital da Empresa‐mãe

637 556

12 311

20/58

8.

RÉDITOS DAS VENDAS E DOS SERVIÇOS PRESTADOS Nos períodos em análise, as vendas e prestações de serviço foram as seguintes: Vendas de produtos

Comuni ca ções

Sol uções Compta

Infra es trutura s e Segura nça

Venda s i nters egmenta i s

Prestações de serviços

Comuni ca ções

Sol uções Compta

Infra es trutura s e Segura nça

RH e Cons ul tori a

Outros

Venda s i nters egmenta i s

9M/2014

9M/2013

3 398 054 1 786 596 5 213 299 (1 346 500) 9 051 449 2 435 500 626 715 7 115 430 (398 500) 9 779 145 2 337 663 3 752 921 7 708 129 ‐ 616 320 (2 865 000) 11 550 033 3 691 444 3 382 145 4 915 203 648 497 481 025 (2 298 000) 10 820 314 20 601 482 20 599 459 9.

OUTROS PROVEITOS OPERACIONAIS Relativamente aos períodos em comparação esta rubrica tinha a seguinte composição Saldos em

Tra ba l hos pa ra a própri a empres a

Subs ídi os à expl ora çã o

Outros provei tos opera ci ona i s

Revers ões de a morti za ções e a jus ta mentos

Correções rel a ti va s e exercíci os a nteri ores

30/09/2014

724 503 75 037 35 653 110 293 77 372 30/09/2013

‐ 193 272 28 493 31 918 5 708 1 022 858 259 391 :

O detalhe dos Trabalhos para a própria empresa é o seguinte: 30/09/2014

30/09/2013

Produtos desenvolvidos pela empresa (a vos intangíveis subjacentes)

Softma ker ‐ Softwa re e s ervi ços i nformá ti cos , SA

33 007

‐ Compa

77 016

‐ Da s hboa rd a poi o à deci s ã o

Compta ‐ Equi pa mentos e s ervi ços de i nformá ti ca , SA

‐ SIG/SOG

340 730

‐ GIC

45 625

‐ BAT

45 625

‐ GTR

‐ ‐ ‐ ‐ ‐ 182 500 ‐ 724 503 ‐ Total 10. INVENTÁRIOS Os custos das mercadorias vendidas e matérias consumidas reconhecidas no final de cada um dos períodos em análise têm a seguinte decomposição: Mercadorias‐ movimentos

Sa l do i ni ci a l

Compra s

Sa l do fi na l

Cus to da s exi s tênci a s vendi da s e ma téri a s cons umi da s

21/58

3T/2014

142 433

8 852 860

1 015 324

(7 979 968)

3T/2013

203 920

9 058 457

469 714

(8 792 662)

A quantia registada nos inventários decompõem‐se da seguinte forma: Saldos em Mercadorias

Ajustamento para o valor realizável líquido

Quantias escrituradas

30/09/2014

1 015 324

1 015 324

‐

1 015 324

30/09/2013

469 714

469 714

‐

469 714

Não existem inventários dados como penhor de garantia a passivos. 11. PESSOAL Nos finais dos períodos em análise, esta rubrica apresentava os valores abaixo indicados; o número médio de pessoal ao serviço era, nesses períodos, o que se refere: Ga s tos com pes s oa l (€)

Número médi o de pes s oa s a o s ervi ço

30/09/2014

4 721 959

215

30/09/2013

4 935 752

222

12. RESULTADOS FINANCEIROS Os resultados financeiros têm a seguinte composição: Saldos em

Juros e outros custos financeiros

Juros s uporta dos

Di ferença s de câ mbi o des fa vorá vei s

Outros cus tos e perda s fi na ncei ra s

Outros proveitos e ganhos financeiros

Juros obti dos

Di ferença s de câ mbi o fa vorá vei s

Outros provei tos e ga nhos fi na ncei ros

Resultados financeiros

30/09/2014

30/09/2013

(288 401) (107 621) (211 114) (607 136) (412 119) (25 189) (181 931) (619 239) 3 013 54 777 ‐ 57 790 (549 346) 11 624 25 237 7 540 44 401 (574 838) 13. ATIVOS E PASSIVOS DETIDOS PARA VENDA No final de 2013, a Empresa apresentava os seguintes ativos classificados como detidos para venda, resultantes da operação referenciada na nota 5. com a empresa DEZ, SA: 31/12/2013

Ativo não corrente

Ati vos fi xos ta ngívei s

Ativo corrente

Cli entes

Outra s conta s a receber

Impos tos s obre o rendi mento a receber

Ca i xa e s eus equi va l entes

Ativos disponíves para venda

22/58

7 835 378

562 205

6 832

11 576

1 604

8 417 596 Os passivos classificados como detidos para venda eram os seguintes: 31/12/2013

Passivo não corrente

Emprés ti mos e des cobertos ba ncá ri os

Outra s conta s a pa ga r

Passivo corrente

Fornecedores

Emprés ti mos e des cobertos ba ncá ri os

Outra s conta s a pa ga r

Impos to corrente s obre o rendi mento a pa ga r

Passivos disponíves para venda

9 000 000

1 291 373

95 740

99 700

104 218

45 533

10 636 564 14. ATIVOS FIXOS TANGÍVEIS Durante os períodos em análise ocorreram os seguintes movimentos no valor dos ativos tangíveis e nas respe‐

tivas amortizações acumuladas: Saldo em

01/01/14

Movimentos ocorridos em 9M/2014

Aumentos

Ativo Bruto

Terrenos e recurs os na tura i s

Edi fíci os e outra s cons truções

Equi pa mento bá s i co

Equi pa mento de tra ns porte

Ferra menta s e utens íl i os

Equi pa mento a dmi ni s tra ti vo

Outra s Imobi l i za ções corpórea s

Depreciações

Edi fíci os e outra s cons truções

Equi pa mento bá s i co

Equi pa mento de tra ns porte

Ferra menta s e utens íl i os

Equi pa mento a dmi ni s tra ti vo

Outra s i mobi l i za ções corpórea s

Valor líquido

‐ ‐ 48 257

22 502

‐ 13 874

63 304

147 937

‐ ‐ ‐ ‐ ‐ ‐ ‐ ‐ 427

(991)

‐ ‐ ‐ 66

(499)

232 859

793 963

13 243 392

161 989

53 998

1 196 650

68 039

15 750 890

250 270

13 066 874

123 703

58 124

1 143 371

1 898

14 644 240

11 808

58 257

4 241

8 818

6 154

314

89 591

‐ ‐ ‐ ‐ ‐ ‐ 427

(994)

2 525

‐ 2 500

11

4 467

262 505

13 124 137

130 469

66 941

1 152 025

2 223

14 738 299

959 212

1 012 590

Movimentos ocorridos em 9M/2013

Aumentos

Depreciações

Edi fíci os e outra s cons truções

Equi pa mento bá s i co

Equi pa mento de tra ns porte

Ferra menta s e utens íl i os

Equi pa mento a dmi ni s tra ti vo

Outra s i mobi l i za ções corpórea s

Valor líquido

‐ Saldo em

30/09/14

232 859

793 536

13 196 127

139 487

53 998

1 182 776

4 669

15 603 452

Saldo em

01/01/13

Ativo Bruto

Terrenos e recurs os na tura i s

Edi fíci os e outra s cons truções

Equi pa mento bá s i co

Equi pa mento de tra ns porte

Ferra menta s e utens íl i os

Equi pa mento a dmi ni s tra ti vo

Outra s Imobi l i za ções corpórea s

Alienações

Transfer.,

abates e ajustam.

Alienações

Transfer.,

abates e ajustam.

Saldo em

30/09/13

2 584 783

8 095 354

13 434 010

172 529

55 314

1 237 071

12 596

25 591 658

‐ ‐ 207 650

‐ ‐ ‐ 2 223

209 874

‐ ‐ ‐ ‐ ‐ ‐ ‐ ‐ ‐ (274)

(389 550)

(1 485)

‐ (1 425)

(42)

(392 775)

2 584 783

8 095 081

13 252 110

171 044

55 314

1 235 646

14 778

25 408 757

1 780 375

13 099 920

140 699

58 090

1 169 394

8 082

16 256 560

124 045

382 709

3 497

25

9 458

1 590

521 325

‐ ‐ ‐ ‐ ‐ ‐ ‐ (267)

(388 832)

(1 806)

‐ (501)

289

(391 117)

1 904 153

13 093 797

142 390

58 116

1 178 350

9 961

16 386 768

9 335 098

9 021 988 23/58

15. OUTROS ATIVOS INTANGÍVEIS Durante os períodos em comparação os movimentos ocorridos no valor dos outros ativos intangíveis, bem como nas respetivas amortizações acumuladas, foram os seguintes: Movimentos ocorridos em 9M/2014

Saldo em

01/01/14

Ativo bruto

Projetos de des envol vi mento

Progra ma s computa dor

Inta ngívei s em curs o

Outros a ti vos i nta ngívei s

Amortizações e perdas por imparidade acumuladas

Projetos de des envol vi mento

Progra ma s computa dor

Outros a ti vos i nta ngívei s

Valor líquido

Aquisições

1 235 225

121 000

1 143 000

608 609

3 107 833

‐ ‐ 1 273 359

8 015

1 281 374

Saldo em

01/01/14

Amortiza‐

ção do exercício

Transferências Alienações

e abates

‐ ‐ ‐ ‐ ‐ Perda p/im‐

paridade do exercício

306 435

30 250

88 560

425 245

541 695

43 694

28 049

613 439

2 494 394

‐ ‐ ‐ ‐ Saldo em

30/09/14

(2 061 336)

‐ 2 061 336

‐ ‐ 3 296 561

121 000

355 023

616 624

4 389 207

Transfe‐

rências e abates

Saldo em

30/09/14

‐ ‐ ‐ ‐ 848 131

73 944

116 609

1 038 684

3 350 523

Movimentos ocorridos em 9M/2013

Saldo em

01/01/13

Ativo bruto

Projetos de des envol vi mento

Progra ma s computa dor

Outros a ti vos i nta ngívei s

Amortizações e perdas por imparidade acumuladas

Projetos de des envol vi mento

Progra ma s computa dor

Outros a ti vos i nta ngívei s

Valor líquido

Aquisições

635 225

121 000

18 210

774 435

‐ ‐ ‐ ‐ Saldo em

01/01/13

Amortiza‐

ção do exercício

404 650

3 361

18 210

426 221

348 213

Transferências Alienações

e abates

‐ ‐ ‐ ‐ ‐ ‐ ‐ ‐ Perda p/im‐

paridade do exercício

95 284

30 250

‐ 125 534

‐ ‐ ‐ ‐ Transfe‐

rências e abates

‐ ‐ ‐ ‐ Saldo em

30/09/13

635 225

121 000

18 210

774 435

Saldo em

30/09/13

499 934

33 611

18 210

551 755

222 680

16. IMPOSTOS SOBRE O RENDIMENTO Encontram‐se registados ativos por impostos diferidos, decorrentes de prejuízos fiscais reportáveis, por ser convicção do Conselho de Administração da empresa‐mãe, Compta, S.A., a sua recuperação através dos lucros futuros. 01/01/14

Variação

30/09/14

Ativos por impostos diferidos

Prejuízos fi s ca i s reportá vei s

124 411 ‐ 124 411 124 411 ‐ 124 411 ‐ ‐ Passivos por impostos diferidos

Tri buta çã o da s ma i s va l i a s

Rea va l i a çã o de a ti vos fi xos ta ngívei s

‐ 19 585 (441) 19 144 19 585 (441) 19 144 24/58

No final do período os prejuízos fiscais reportáveis vencem‐se nos seguintes exercícios: Exercício

2014

Montantes

208 760 2015

207 231 Total

415 992 17. CLIENTES E OUTRAS CONTAS A RECEBER A rubrica de Clientes decompunha‐se da seguinte forma: Saldos em

Clientes

Cl i entes

Ajus ta mentos por i mpa ri da des de cl i entes

30/09/2014

31/12/2013

9 856 456 12 032 398 (517 367) (596 867) 9 339 089 11 435 532 Nos finais dos períodos em análise, a rubrica de Outras contas a receber não correntes tinha a seguinte de‐

composição: Saldos em

Outras contas a receber não correntes

E‐Tempus SGPS, SA

Ajustamentos e perdas de imparidade

E‐Tempus SGPS, SA

Saldo de outras contas a receber não correntes

30/09/2014

31/12/2013

4 746 702 4 746 702 4 746 702 4 746 702 (2 983 621) (2 983 621) 1 763 082 (2 983 621) (2 983 621) 1 763 082 Nos finais dos períodos em análise, a rubrica de Outras contas a receber correntes tinha a seguinte decompo‐

sição: Saldos em

Outras contas a receber

Adi a nta mentos a fornecedores

Aci oni s ta s

Es ta do e outros entes públ i cos

Outros

Acrés ci mo de rendi mentos

Di feri mentos

Ajustamentos e perdas de imparidade

Outros

Saldo de outras contas a receber

30/09/2014

31/12/2013

234 361

894 531

88 778

1 222 077

1 702 227

559 293

4 701 267

1 266 070

818 602

49 554

1 339 307

970 109

728 479

5 172 122

(136 057) (136 057) 4 565 210 (136 057) (136 057) 5 036 064 25/58

Os movimentos de imparidades para dividas a receber acumuladas são os seguintes: Clientes

Outros Devedores

Total

3T/2014

3T/2013

3T/2014

3T/2013

3T/2014

3T/2013

Saldos em 1/1

596 867

561 244

3 119 678

3 545 610

3 716 545

4 106 853

Impa ri da de

7 217

4 127

‐ ‐ 7 217

4 127

Revers ã o de i mpa ri da de

(110 293) (31 917) ‐ ‐ (110 293) (31 917)

Di mi nui ções /recl a s s i fi ca ções 23 577

517 367

Saldos em 30/9

(13 217) ‐ ‐ 23 577

(13 217)

520 237

3 545 610

3 637 045

4 065 846 3 119 678

18. CAIXA E EQUIVALENTES Nos finais dos períodos em análise, a rubrica de Caixa e seus equivalentes, constantes da demonstração de fluxos de caixa e balanço, tinha a seguinte decomposição: Saldos em 30/09/2014 31/12/2013

Depós i tos ba ncá ri os i medi a ta mente rea l i zá vei s

695 266 780 986 Numerá ri o

12 313 10 099 707 579 791 085 19. CAPITAL SOCIAL E AÇÕES PRÓPRIAS No final do período o capital da empresa, totalmente subscrito e realizado, era representado por 29.550.000 de ações, das quais 18.050.000 ordinárias e 11.500.000 preferenciais, com valor nominal de cinquenta cênti‐

mos cada, sendo detido como segue: Posições em

Acionistas

%

Broadloop Investments SGPS, S.A.

Banco Comercial Português , S.A.

Companhia de Seguros

Tranquilidade, S.A.

Dr. Armindo Lourenço Monteiro (i)

Eng. Francisco Maria Supico

Pinto Balsemão (ii)

Fundo de Pensões do Grupo Banco Comercial Português Dr. José Eugénio Soares Vinagre

Outros

30/09/2014

Quantidade

Valor

(nominal)

de ações

30/09/2013

Quantidade

Valor

(nominal)

de ações

%

67,71%

22,17%

20 008 650 6 550 000 10 004 325 3 275 000 67,71%

22,17%

20 008 650 6 550 000 10 004 325 3 275 000 1,04%

306 960 153 480 1,04%

306 960 153 480 0,91%

270 000 135 000 0,91%

270 000 135 000 0,61%

180 000 90 000 0,61%

180 000 90 000 0,44%

130 074 65 037 0,44%

130 074 65 037 0,01%

3 012 1 506 0,01%

3 012 1 506 7,11%

2 101 304 1 050 652 7,11%

2 101 304 1 050 652 100%

29 550 000 14 775 000 100%

29 550 000 14 775 000 Existem participações indiretas de dois acionistas através de outra empresa, como se detalha: Dr. Armindo Lourenço Monteiro detém 54% da Empresa Broadloop Investments SGPS, S.A. Eng.º Francisco Maria Supico Pinto Balsemão detém 40% da Empresa Broadloop Investments SGPS, S.A. Durante o período em análise as ações próprias registaram os seguintes movimentos (em quantidade de ações): Qua nti da de de a ções

Ca rtei ra da

Compta , S.A.

Movimentos em 9M/2014 Carteira em

Movimentos em 2013 Carteira em

30/09/2014

Adquiridas Alienadas

Adquiridas Alienadas 30/09/2013

‐ ‐ 7 200 ‐ ‐ 7 200 ‐ ‐ 7 200 ‐ ‐ 7 200 26/58

O cálculo do resultado por ação básico e diluído, no final de cada um dos períodos em análise, é baseado na seguinte informação: 30/09/2014

30/09/2013

Número de ações

Número médio ponderado de ações para efeito de cálculo do resultado líquido por ação básico

Número médio ponderado de ações para efeito de cálculo do resultado líquido por ação diluído

29 550 000 29 550 000 29 550 000 29 550 000 Resultado operações em continuidade

Resultado para efeito de cálculo dos resultados líquidos por ação básico (resultado líquido do período)

173 147 (201 365) 173 147 (201 365) Resultados por ação

Básico 0,01 (0,01) Diluído 0,01 (0,01) 20. PRESTAÇÕES SUPLEMENTARES O acionista Broadloop Investments SGPS, S.A. no primeiro semestre de 2008 procedeu a uma entrega de 1.950.000 euros, valor este que foi qualificado como prestação acessória de capital. 21. EXCEDENTES DE VALORIZAÇÃO DE ATIVOS FINANCEIROS Nos finais dos períodos considerados, os saldos da rubrica de excedentes de valorização de ativos financeiros decompunham‐se da seguinte forma: Empresa Participada

30/09/2014

31/03/2014

Compta B2B ‐ Tecnol ogi a s de Informa çã o, S.A.

(74 750) (74 750) Compta IS ‐ Infra Es trutura s e Segura nça , S.A.

(36 873) (36 873) Softmaker ‐ Softwa re e Si s tema s Informá ti cos , S.A.

(30 000) (30 000) (141 623) (141 623) 22. CAPITAL PRÓPRIO ATRIBUÍVEL A INTERESSES NÃO CONTROLADOS Nos termos dos períodos em análise, o capital próprio atribuível a interesses não controlados tinha as seguintes composições: Compta B2B, S.A.

Compta Angol a , S.A.

Dez, S.A.

Compta Infra ‐Es trutura s e Segura nça , S.A.

Compta Enterpri s e Comuni ca ti ons , S.A.

Compta Emergi ng Bus i nes s , S.A.

30/09/2014

31/12/2013

(733) (323 019) ‐ 479 777 (82 194) 55 204 (728) (276 263) (87 775) 449 788 (82 005) 79 779 129 034 82 798 27/58

23. EMPRÉSTIMOS E DESCOBERTOS BANCÁRIOS E LOCAÇÃO FINANCEIRA, CORRENTES E NÃO CORRENTES Os empréstimos e descobertos bancários, correntes e não correntes, decompunham‐se, no final de cada um dos dois períodos, da seguinte forma: Saldos Mútuos

Des cobertos

Fa ctori ng

Aci oni s ta s

Subtotal

Lea s i ng

em 30‐09‐14

Corrente Não corrente

2 185 233 ‐ 2 459 819 ‐ 3 610 392 ‐ ‐ 22 102 8 255 444 22 102 23 575 72 618 Total

2 185 233

2 459 819

3 610 392

22 102

8 277 546

96 194

8 279 019 8 373 739 94 720 em 31‐12‐2013

Não corrente

83 194 ‐ ‐ 20 930 104 124 97 919 8 121 238 202 043 Corrente

2 235 948

2 417 629

3 444 589

131

8 098 296

22 942

Total

2 319 142

2 417 629

3 444 589

21 061

8 202 420

120 861

8 323 281 De acordo com a sua maturidade, os empréstimos apresentavam, no final do período, os seguintes vencimen‐

tos: Mútuos

Des cobertos ba ncá ri os

Fa ctori ng

Aci oni s ta s

Subtotal

Loca çã o fi na ncei ra

Vencimento

2016

2017

‐ ‐ ‐ ‐ ‐ ‐ 22 102 ‐ 22 102 ‐ 24 807 26 103 2015

2 185 233 2 459 819 3 610 392 ‐ 8 255 444 23 575 8 279 019 46 909 26 103 > 2018

‐ ‐ ‐ ‐ ‐ 21 709 21 709 As taxas anuais para os empréstimos mais significativos eram, no final do período, as seguintes: Tipo de Empréstimo

Res ta ntes

Valores

Taxas

4 645 052 Indexantes variando entre EUR1M e 3M e spreads entre 1% e 8%

Estes financiamentos têm subjacentes os seguintes compromissos: Tipo

CCC s

Lea s i ng fi na ncei ro

Valor

Compromisso

Hi

poteca de i móvel

50 000

Hi

96 194 poteca de i móvel

146 194 Os imóveis com hipoteca associada aos financiamentos encontram‐se registados no final do período em apreço na rubrica de Ativos Fixos Tangíveis pelo valor líquido de 764 mil euros. Os financiamentos indicados apresen‐

tam as condições habituais em contratos deste tipo, nomeadamente tornam‐se exigíveis em caso de incum‐

primento das condições contratuais de reembolso dos contratos celebrados com a instituição bancária, em caso de incumprimento das obrigações para com a Administração Fiscal e a Segurança Social, em caso de ar‐

resto, penhora ou alienação dos imóveis. No que diz respeito à manutenção de participações acionistas, esta traduz‐se no compromisso de que será mantida uma participação não inferior a 51% do capital social: -

da Broadloop, SGPS, de Armindo Lourenço Monteiro e de Francisco Maria Supico Pinto Balsemão, con‐

juntamente, na Compta, S.A.; -

de Armindo Lourenço Monteiro e de Francisco Maria Supico Pinto Balsemão, conjuntamente, na Broad‐

loop, SGPS. De igual forma, aqueles dois acionistas individuais devem manter a gestão das empresas referidas. 28/58

24. FORNECEDORES E OUTRAS CONTAS A PAGAR Os saldos de fornecedores e outras contas a pagar apresentavam‐se, nos finais dos dois períodos, como segue: Saldos em

Fornecedores

30/09/2014

31/12/2013

8 021 257 7 093 102 Outras contas a pagar

Fornecedores ‐ Fa ctura s em recepçã o e conferênci a

Adi a nta mentos por conta de venda s

Es ta do e outros entes públ i cos

Outros

Acrés ci mo de ga s tos

Rendi mentos a reconhecer

450 767

338 614

696 771

841 999

1 713 782

1 241 856

‐ 447 018 1 550 104 849 470 1 746 433 2 495 911 5 283 789 7 088 935 25. GARANTIAS PRESTADAS No final de cada um dos dois períodos o Grupo tinha assumido responsabilidades com garantias prestadas para concursos públicos e para aquisições materiais como segue: Saldos em

Ga ra nti a s ba ncá ri a s

30/09/14

30/09/13

1 375 448 2 118 942 106 430 135 167 1 481 878 2 254 110 Seguros de ca uçã o

Miraflores, 20 de novembro de 2014 29/58

30/58

CONTAS INDIVIDUAIS 31/58

32/58

Demonstrações financeiras individuais Balanços em 30 de setembro de 2014 e de 2013

(Contas não auditadas)

(U.m.: €)

Rubri ca s

Nota s

ATIVO

Ativo não corrente

Ati vos fi xos ta ngívei s

Goodwill

Ati vos i nta ngívei s

Pa rti ci pa ções fi na ncei ra s ‐ método de equi va l ênci a p

Pa rti ci pa ções fi na ncei ra s ‐ outros métodos

Outros a ti vos fi na ncei ros

Ati vos por i mpos tos diferi dos

Ativo corrente

Inventá ri os

Cl i entes

Adi a nta mentos a fornecedores

Es ta do e outros entes públ i cos

Aci oni s ta s

Outra s conta s a receber

Di feri mentos

Ca i xa e s eus equi va l entes

5

6

7

8

8

9

10

11

12

13

14

12

15

16

Total do ativo

CAPITAL PRÓPRIO E PASSIVO

Capital próprio

Ca pita l rea l i za do

Ações própri a s

Outros i ns trumentos de ca pi ta l própri o

Prémi os de emi s s ã o

Res erva s l ega i s

Outra s res erva s

Res ul ta dos tra ns i ta dos

Excedentes de va l ori za çã o de a ti vos fi na ncei ros

Excedentes de reva l ori za çã o

Res ul ta do l íqui do do período

Total do capital próprio

Passivo

Passivo não corrente

Fi na nci a mentos obti dos

Pa s s i vos por i mpos tos di feri dos

Total do passivo não corrente

Passivo corrente

Fornecedores

Es ta do e outros entes públ i cos

Fi na nci a mentos obti dos

Outra s conta s a pa ga r

Di feri mentos

Total do passivo corrente

Total do passivo

Total do capital próprio e do passivo

17

17

18

17

19

19

20

21

23

10

22

13

23

22

15

30/09/2014

30/09/2013

932.088

36.873

2.440.429

1.988.647

23.249

2.290.524

‐

7.711.810

914.277

36.873

135.291

1.755.427

16.249

4.165.573

301.874

7.325.565

547.804

5.187.986

143.764

279.316

883.112

2.266.779

386.904

289.986

116.408

5.353.409

103.647

272.093

785.573

3.020.958

420.145

279.084

9.985.651

17.697.461

10.351.317

17.676.882

14.775.000

(3.610)

1.950.000

(72.604)

1.195.731

1.541.294

(18.321.206)

(96.660)

191.810

97.284

1.257.038

14.775.000

(3.610)

1.950.000

(72.604)

1.195.731

1.541.294

(17.068.600)

(96.660)

193.442

287.474

2.701.467

72.618

19.144

91.762

185.076

19.732

204.808

4.309.085

207.694

8.370.793

2.818.357

642.733

16.348.661

16.440.423

17.697.461

2.571.095

484.805

8.817.594

2.378.404

518.708

14.770.607

14.975.414

17.676.882

33/58

Demonstração dos resultados por natureza

para os terceiros trimestres de 2014 e de 2013

(Contas não auditadas)

(U.m.: €)

Terceiro tri mes tre de RENDIMENTOS E GASTOS

Nota s

24

Venda s e s ervi ços pres ta dos

Subs ídi os à expl ora çã o

Ga nhos /perda s i mputa dos a s ubs idi á ri a s , a s s oci a das e empreendi mentos conjuntos

Tra ba l hos pa ra a própri a enti da de

Cus to da s merca dori a s vendi da s e ma téri a s cons umi da

Forneci mentos e s ervi ços externos

Ga s tos com pes s oal

Impa rida de de dívida s a receber (perda s /revers ões )

Impa rida de de i nves ti mentos nã o depreci á vei s /a morti zá vei s

Outros rendi mentos e ga nhos

Outros ga s tos e perda s

sultado antes de depreciações, gastos financeiros e impostos

Ga s tos /revers ões de depreci a çã o e de amorti za çã o

sultado operacional (antes de gastos financeiros e impostos)

Juros e ga s tos s i mi l a res s uporta dos

Gastos de financiamento

Resultado antes de impostos

Impos to do período

Resultado líquido do período

25

2014

2013

11.357.966

10.441.471

‐

28.176

8

(8.334)

419.329

26

12

614.480

(4.390.116)

(5.157.204)

(1.564.828)

112.145

‐

(3.418.830)

(4.615.579)

(1.706.422)

71.023

29

(61.550)

(6.121)

30

143.556

(150.007)

896.108

(360.582)

535.525

(400.306)

(400.306)

135.219

(37.935)

97.284

59.580

(97.183)

1.175.444

(466.540)

708.904

(386.821)

(386.821)

322.083

(34.609)

287.474

11

27

28

31

5; 7

32

34/58

35/58

Posição no final do período 14.775.000

[6]

(3.610)

1.950.000

(72.604)

1.195.731

1.541.294

‐

‐

(17.068.600)

(1.200.514)

(1.201.738)

1.224

(15.868.086)

(96.660)

‐

‐

‐

(96.660)

193.442

(1.224)

‐

(1.224)

194.666

1.219.527

‐

(1.219.527)

97.284

1.351.522

97.284

1.254.239

1.254.239

‐

17.789

‐

2.396.204

1.257.038

97.284

97.284

‐

‐

‐

1.159.754

287.474

2.701.467

305.263

1.507.001

‐

‐

‐

1.541.294

191.810

(1.224)

‐

(1.224)

(1.254.239)

Resultado integral ([4]=[2]+[3])

‐

‐

‐

1.195.731

(96.660)

‐

‐

‐

193.034

287.474

‐

‐

‐

(72.604)

(18.321.206)

(1.253.015)

(1.254.239)

1.224

(96.660)

287.474

(0)

(0)

‐

1.950.000

1.541.294

‐

‐

‐

Resultados transitados

(17.068.192)

Ajustamento

s de ativos financeiros

Resultado líquido do período [3]

‐

1.195.731

‐

‐

Outrass

1.541.294

Excedentes de revalorização

17.789

[2]

‐

‐

(72.604)

‐

‐

‐

1.195.731

Terceiro trimestre de 2013

1.950.000

‐

‐

‐

(72.604)

Resultado líquido do período

1.219.527

Realização de excedentes de revalorização de ativos fixos tangíveis

Outras alterações reconhecidas em capitais próprios

(3.610)

Posição no início do período [1]

14.775.000

(3.610)

‐

Posição no final do período 14.775.000

[6]

Resultado integral ([4]=[2]+[3])

Res ulta do l íqui do do período [3]

‐

‐

‐

‐

1.950.000

Outros instrumentos de capital

(U.m.: €)

[2]

‐

(3.610)

Ações próprias

‐

14.775.000

Posição no início do período [1]

Rea l i za ção de excedentes de reva l ori zaçã o de ati vos fi xos tangívei s

Outras a l tera ções reconheci das em capi tai s própri os

Capital

Movimentos no período

Prémios de emissão

Terceiro trimestre de 2014

Reservas legais

(Contas não auditadas)

TOTAL

Demonstração das alterações no capital próprio nos terceiros trimestres de 2014 e de 2013

Demonstração dos fluxos de caixa

nos terceiros trimestres de 2014 e de 2013

(Contas não auditadas)

(U.m.: €)

Terceiro tri mes tre de Rubricas

2014

2013

+ 13.949.688

‐ 10.032.879

‐ 993.551

+ 2.923.258

‐ 103.476

‐ 2.433.132

+ 386.649

+ 17.322.039

‐ 12.799.891

‐ 943.401

+ 3.578.747

‐ 56.306

‐ 2.739.644

+ 782.797

Fluxos de caixa de atividades operacionais

Recebimentos de cl i entes

Pa ga mentos a fornecedores

Pa ga mentos a o pes s oa l

Fluxos gerados pelas operações

Pa ga mento/recebi mento de i mpos tos s obre o rendi mento

Outros recebi mentos /pa ga mentos

Fluxos de caixa das atividades operacionais (1)

Fluxos de caixa de atividades de investimento

Recebimentos proveni entes de:

Juros e rendi mentos s i mi la res

Pa ga mentos res pei ta ntes a :

Ati vos fi xos ta ngívei s

Fluxos de caixa das atividades de investimento (2)

‐

+ 9.551

‐

‐

‐ 237.433

‐ 227.882

Fluxos de caixa de atividades de financiamento

Recebimentos proveni entes de:

Fi na nci a mentos obti dos

Juros e provei tos s i mi l a res

Outra s opera ções de fi na nci a mento

Pa ga mentos res pei ta ntes a :

Fi na nci a mentos obti dos

Juros e ga s tos s imil a res

Outra s opera ções de fi na nci a mento

Fluxos de caixa das atividades de financiamento (3)

Variação de caixa e seus equivalentes [(4)=(1)+(2)+(3)]

Caixa e seus equivalentes no início do período

Caixa e seus equivalentes no fim do período

‐ + 300.000

+ 1.247 ‐ + 4.960.360 + 6.664.132

‐ 110.433

‐ 205.235

‐ 5.011.516

‐ 365.577

‐ 138.107

‐ 250.434

‐ 7.098.369

‐ 522.778

+ 21.072

+ 268.914

+ 289.986

+ 21.072

+ 32.137

+ 246.947

+ 279.084

+ 32.137

36/58

COMPTA ‐ EQUIPAMENTOS E SERVIÇOS DE INFORMÁTICA, S.A. Anexo às demonstrações financeiras individuais em 30 de setembro de 2014 (Contas não auditadas ‐ montantes expressos em euros ‐ €) 1.

IDENTIFICAÇÃO Designação: .... Compta ‐ Equipamentos e Serviços de Informática, S.A. Sede: .............. Av. José Gomes Ferreira em Miraflores – Algés Constituição: ... 16 de maio de 1972 Natureza da atividade: A COMPTA desenvolve, integra e otimiza soluções na área das Tecnologias de Informa‐

ção. Há ‐1972 anos no mercado, é uma empresa certificada segundo as normas ISO/IEC 20000‐1:2005 e NP EN ISO 9001. Com a oferta organizada em torno de quatro práticas fundamentais ‐ Comunicações, Infraestruturas e Segurança, Aplicações e Soluções Compta ‐ a empresa apresenta uma oferta completa de produtos e serviços para estas áreas e uma longa lista de referências nacionais e internacionais. 2.

REFERENCIAL CONTABILÍSTICO Decorrente da aprovação do Decreto‐Lei n.º 158/2009, de 13 de Julho as demonstrações financeiras do perí‐

odo findo em 30 de setembro de 2014 foram preparadas de acordo com o Sistema de Normalização Contabi‐

lística (SNC). 3.

PRINCIPAIS POLÍTICAS CONTABILÍSTICAS 3.1.

As demonstrações financeiras foram preparadas no pressuposto da continuidade das operações, a par‐

tir dos livros e registos contabilísticos, com base no princípio do custo histórico, exceto nas situações abaixo identificadas, por força da aplicação das NCRF. 3.2.

As principais políticas contabilísticas adotadas na preparação das demonstrações financeiras são as se‐

guintes: A. Saldos e transações expressos em moeda estrangeira As transações em moeda estrangeira são registadas nas demonstrações financeiras à taxa de câmbio em vigor à data da transação. À data de cada balanço os ativos e passivos monetários em moeda estrangeira são transpostos para Euros à taxa de fecho. Os itens não monetários em moeda estrangeira mensurados ao custo histórico são convertidos para Euros à taxa de câmbio em vigor à data em que a transação ocorreu. Os itens não monetários em moeda estrangeira mensurados pelo justo valor são transpostos pelo uso da taxa de câmbio em vigor na data de determinação do justo valor. 37/58

As diferenças de câmbio, favoráveis e desfavoráveis, resultantes da liquidação de itens monetários ou do relato de itens monetários a taxas diferentes das que foram inicialmente registadas durante o período, ou relatadas em demonstrações financeiras anteriores, são reconhecidas nos rendimen‐

tos e gastos do período em que ocorrem, exceto as relativas a ganhos e perdas em itens não mone‐

tários cujos ganhos ou perdas são reconhecidos diretamente no capital próprio. B. Ativos fixos tangíveis Os ativos fixos tangíveis adquiridos até 1 de Janeiro de 2009, data da transição para as NCRF, encon‐

tram‐se registados ao custo histórico, deduzido de depreciações e perdas de imparidade acumula‐

das. Os ativos fixos tangíveis adquiridos após aquela data encontram‐se registados ao custo de aqui‐

sição, deduzido das depreciações e das perdas por imparidade acumuladas. Os custos subsequentes são incluídos na quantia escriturada do bem quando é provável que bene‐