17f O PAPEL DO JUSTO VALOR NA VALORAÇÃO DOS ATIVOS FIXOS TANGÍVEIS DOS MUNICÍPIOS PORTUGUESES Susana Catarino Rua Professora Adjunta, na Escola Superior de Gestão do IPCA Área Temática: f) Setor Público Palavras-chave: Justo valor; valoração; ativos; municípios. 1 O PAPEL DO JUSTO VALOR NA VALORAÇÃO DOS ATIVOS FIXOS TANGÍVEIS DOS MUNICÍPIOS PORTUGUESES Resumen Como consecuencia de la introducción de la contabilidad patrimonial en la Contabilidad Pública, se convirtió indispensable valorar todos los activos de las entidades públicas. Este estudio tiene como objetivo analizar el valor razonable como criterio de valoración y estudiar la aplicación de este criterio por los Municipios Portugueses (en una muestra del 97% de la población) en la valoración de sus inmovilizados materiales. Los resultados muestran que en Portugal, ha habido una introducción del valor razonable y sus modalidades, aplicables a algunos activos específicos, mientras que aún persisten dificultades conceptuales en su aplicación, consideradas superables con la implementación de una base conceptual adecuada. Resumo Em consequência da introdução da contabilidade patrimonial no seio da Contabilidade Pública, tornou-se imprescindível valorar todo o património das entidades públicas. Este trabalho visa analisar o justo valor enquanto critério de valoração e estudar a aplicação deste critério por parte dos Municípios portugueses (numa amostra de 97% da população) na valoração dos seus ativos fixos tangíveis. Os resultados evidenciam que, em Portugal, tem-se assistido a uma introdução do justo valor e suas modalidades, aplicáveis a alguns ativos específicos, apesar de ainda subsistirem dificuldades conceptuais na sua aplicação, que consideramos ultrapassáveis com a implementação de uma adequada base conceptual. 2 1. Introdução Atendendo à atual necessidade, por parte dos investidores, de informação com base em valores de mercado, que seja de apoio à tomada de decisões (Martínez García e Sousa Fernández 2007, p.21), tem-se verificado uma insuficiência do custo histórico no fornecimento desse tipo de informação, apesar deste último primar pela sua fiabilidade de cálculo. Com vista ao fornecimento de informação útil para a tomada de decisões não só de investidores mas também de outros utilizadores da informação financeira, tornou-se iminente que as normas contabilísticas atendessem não apenas ao aspeto da fiabilidade da informação, como também ao da sua relevância. Consequentemente, introduziram-se nas normas contabilísticas critérios de valoração distintos do custo histórico como, por exemplo, o justo valor que, dependendo dos ativos e das situações, aparece como critério alternativo ao custo histórico ou mesmo como critério a aplicar em detrimento deste. Esta introdução do justo valor tem-se sentido não apenas ao nível das normas internacionais, mas também nas normas contabilísticas dos mais diversos países, seja nas de âmbito público, ou também nas de âmbito empresarial. Como referem Vidal Blasco et al. (2006, p.10), a introdução do justo valor foi uma das alterações mais importantes em termos de normalização, e que esta, por sua vez, favorece a relevância da informação. Face ao exposto, e por este ser, a seguir ao custo histórico, um dos critérios mais mencionados nas normas internacionais de contabilidade, este trabalho tem por objetivos estudar o justo valor enquanto critério de valoração dos ativos públicos, bem como analisar a aplicabilidade deste critério por parte dos Municípios portugueses na valoração dos seus ativos fixos tangíveis. Para o cumprimento destes objetivos estudamos, num segundo capítulo, o justo enquanto critério de valoração, seu conceito, vantagens e desvantagens, formas de cálculo e também as principais referências ao justo valor nas normas do International Public Sector Accounting Standards Board (IPSASB) e nas normas contabilísticas portuguesas de âmbito público, ou seja, no Plano Oficial de Contabilidade das Autarquias Locais (POCAL) e no Cadastro e Inventário dos Bens do Estado (CIBE). Num terceiro capítulo, relativamente ao segundo objetivo deste trabalho, e de um ponto de vista prático, apresentamos um estudo empírico, no qual se analisa o grau de aplicabilidade do justo valor por parte dos Municípios portugueses na valoração dos seus ativos fixos tangíveis. 2. O justo valor enquanto critério de valoração 2.1. O justo valor: conceito e designação Conforme refere Pulido Álvarez (2000, p.19) a aplicação do justo valor “supõe um salto qualitativo na preparação da informação financeira normalizada no seio dos países da União Europeia”, o que se faz sentir não só no âmbito empresarial como também no âmbito público. Dada a crescente importância deste critério, importa definir o que se entende pelo mesmo. 3 No âmbito público, o IPSASB apresenta, nomeadamente na Norma Internacional de Contabilidade do Setor Público (NICSP) nº 9 (IPSASB 2001), um conceito de justo valor, igual ao apresentado pelo International Accounting Standards Board (IASB) nas suas normas internacionais, e que passamos a citar: “quantia pela qual um ativo poderia ser trocado, ou um passivo liquidado, entre partes conhecedoras e dispostas a isso, numa transação em que não exista relacionamento entre elas”. Vamos dedicar a nossa atenção à parte do conceito de justo valor relativa aos ativos, por serem estes o alvo deste trabalho. Iudícibus e Martins (2007, p.17) definem o justo valor da seguinte forma: “quanto se deveria desembolsar no mercado para que uma entidade adquirisse o ativo objeto de avaliação, aproximadamente no mesmo estado em que se encontra”. Estes autores fazem uma definição de justo valor atendendo a valores de entrada, encarando-os enquanto valores de mercado. Promper (2009, p.8) refere-se mesmo ao valor de mercado como termo por ele utilizado enquanto sinónimo de justo valor. Por outro lado, Abreu et al. (2009, p.37) consideram que o justo valor e o valor de mercado se sobrepõem enquanto conceitos, mas que não são sinónimos e que “apesar do valor de mercado estar subjacente ao justo valor”, este constitui uma noção “mais ampla” do que aquele. Portanto, pelas definições anteriores, entendemos que o justo valor pode ser visto enquanto valor de mercado, podendo tomar valores de entrada ou valores de saída. Mas também entendemos que, na inexistência de mercado, e conforme as NICSP do IPSASB, ou as Normas Internacionais de Contabilidade (NIC) do IASB, pode recorrerse a estimações para o seu cálculo. Atendendo à definição de justo valor dada pelo IPSASB, e que segue a definição dada pelo IASB, importa analisar os vários elementos que a compõem, a saber: 1º O montante ou quantia monetária pela qual o ativo vai ser quantificado: deve corresponder ao melhor preço que, segundo Faria (2008, pp.403, 404), “razoavelmente poderia obter um vendedor pela venda desse ativo, e o preço mais vantajoso que razoavelmente pagaria um comprador pelo mesmo ativo”, o qual “deve determinar-se sem nenhuma dedução nem incremento de custos associados à transação”. 2º Momento da valoração: o justo valor deve ser expresso numa determinada data, atendendo às condições e estado atual do elemento ativo, e não numa data anterior ou posterior. Portanto, o justo valor deve ser definido atendendo às condições correntes e considerando que a entidade continua em funcionamento, e que não tem intenção, nem necessidade, de entrar em liquidação (Cruz 2004, p.23). 3º Intervenientes na transação: quando refere na definição de justo valor que intervêm “partes conhecedoras”, significa que tanto o vendedor, como o comprador, devem estar devidamente informados acerca do bem em causa e das características do mercado em que a transação vai ocorrer. Tais intervenientes ou participantes devem estar “dispostos a isso”, isto é, interessados ou motivados na realização da transação, e não forçados, obrigados ou compelidos à mesma, nem mesmo ansiosos nem determinados a comprar/vender por qualquer preço, isto é, por um preço superior/inferior ao que seria dado num mercado composto por compradores e vendedores conhecedores e dispostos a isso (IPSASB 2006a, §§51, 52). 4 4º A transação: esta deve ser livre, isto é, deve ser uma transação em que os intervenientes estejam em pé de igualdade, atuando de modo independente e não existindo relação entre eles. “Uma transação entre partes sem relacionamento entre si é uma transação entre partes que não tenham um relacionamento particular ou especial entre elas que torne os preços das transações não característicos das condições de mercado. A transação é tida como uma transação entre entidades não relacionadas, cada uma delas atuando independentemente” (IPSASB 2006a, §53). 5º Mercado: a definição de justo valor transparece a existência de um mercado ativo, que forneça a informação suficiente para que a transação se efetue nas melhores condições. Sem dúvida que a existência de um mercado ativo é a forma mais objetiva de determinar o justo valor. Contudo, a inexistência de mercados ativos, ou mercados de referência, não torna de todo inviável a determinação do justo valor de um ativo; em tais casos, o justo valor poderá ser determinado, se bem que de uma forma mais subjetiva, pelo recurso a técnicas e métodos para a sua estimação. Tendo presente a definição de justo valor e o mencionado relativamente à mesma, entendemos que o justo valor de um ativo é uma quantia monetária pela qual um ativo pode ser adquirido/vendido (trocado) entre partes conhecedoras desse ativo e das condições de mercado, motivadas à realização da transação, mas não obrigadas à mesma, e em relação de independência mútua, isto é, sem qualquer relacionamento entre si que seja suscetível de influenciar os preços dos bens. Um outro aspeto que importa destacar relativamente ao justo valor é o próprio termo pelo qual se designa, isto é, a sua designação. O termo original “fair value” foi traduzido na normalização contabilística portuguesa como “justo valor”; no entanto, alguns autores consideram que esta tradução não é a mais correta. Por exemplo, Carqueja (1995, pp. 70, 71), menciona que “devemos cuidar de não traduzir ‘fair’ por justo”, justificando que um valor pode qualificar-se como “fair” mas nenhum valor é “justo”. Acrescenta que os pequenos problemas resolvidos pela normalização são para nós grandes problemas e que “urge repensar a utilização de termos a que mentalmente não sabemos corresponder conceitos”, tal como é o caso do justo valor introduzido pelas normas, que originalmente designam de “fair value”. Este autor considera “menos errado” a qualificação de “apropriado”, ou de “adequado”, do que a tradução “justo”, para o que as normas originalmente designam de “fair”. Também Guimarães (2008, p.1) apresenta outras traduções para “fair value”, como sejam “valor apropriado”, ou mesmo “valor razoável”. Por outro lado, Faria (2008, p.401) menciona que o termo “justo” parece ser a melhor tradução da palavra “fair ”. Todavia, acrescenta que, o que é justo para um indivíduo pode não ser justo para outro, que portanto este termo é subjetivo, e que a sua enunciação pode “expressar um erro de interpretação pessoal”. Numa outra vertente, e se o justo valor pode ser entendido enquanto valor de mercado, Iudícibus e Martins (2007, p.11) questionam porque não lhe chamaram valor de mercado e não justo valor. Contudo, estes autores respondem que a opção pela designação justo valor, se deve ao facto de também se pretender atribuir um valor quando não existe valor de mercado, pelo recurso a estimações, e que assim o justo valor abarca as duas situações. 5 Atendendo às opiniões anteriores, consideramos que na realidade a tradução de “fair value” para “justo valor” não é a mais apropriada, e que o termo “valor razoável”, utilizado em Espanha, ou “valor apropriado”, se aproxima mais do conceito original. Contudo, uma vez que “justo valor” é a tradução, das normas internacionais, oficialmente usada em Portugal, será também a que utilizaremos ao longo deste trabalho, mas com a consciência de que existem outras traduções mais adequadas. 2.2. Vantagens e desvantagens do justo valor Se pensarmos nas desvantagens do custo histórico ligadas com a variação da moeda e a necessidade de informação relevante, Pires e Rodrigues (2007, p. 21) referem que o justo valor é apresentado “como critério valorimétrico utilizável para obstar às insuficiências do custo histórico”. O justo valor permite refletir nas demonstrações financeiras o valor presente ou atual em conformidade com a realidade patrimonial da empresa (Cabedo Samper e Tirado Béltran 2003, p.19), ou no âmbito público, da entidade pública. Este aspeto transmite de imediato uma vantagem do justo valor face ao custo histórico, vantagem que respeita ao fornecimento de informação mais relevante do que o custo histórico, uma vez que este último fornece valores históricos, e que, na maioria das vezes, se encontram monetariamente desatualizados. A maioria das vantagens do justo valor deriva da relevância que este proporciona à informação, uma vez que atende a valores atualizados, “baseados em informação atual e não em informação relativa a momentos passados” (Vidal Blasco et al. 2006, p.11). Por isso concordamos com Macedo (2008, p.224) quando menciona que o justo valor, sempre que fiável, é mais relevante do que o custo histórico. Portanto, as atuais alterações contabilísticas, nomeadamente a introdução do justo valor, visam a obtenção de mais relevância e comparabilidade da informação, apostando numa visão prospetiva da informação, e já não numa visão retrospetiva (Sanz 2005, p.11). Também Navarro Galera e Rodríguez Bolívar (2004, p.270), apesar de mencionarem o custo histórico como adequado em termos de controlo da legalidade, referem que o justo valor apresenta um conjunto maior de vantagens para valorar certos ativos do que o custo histórico, nomeadamente em termos de utilidade da informação, e também em termos de verificabilidade do seu cálculo, mesmo quando não existam mercados de referência. Este último aspeto pode ser questionado na medida em que, na inexistência de mercados de referência, temos de recorrer à estimação do justo valor, que poderá ser afetada por alguma subjetividade e pôr em causa a verificabilidade e fiabilidade da informação, sempre que não se trate de estimações razoáveis. Lopes de Sá (2009a, p.48) menciona que “infere-se facilmente que a aplicação do denominado justo valor é porta aberta ao subjetivo, à aludida volatilidade (…)”; acrescentando, posteriormente, que o justo valor (enquanto valor de mercado) é um conceito questionável (Lopes de Sá 2009c, p.392), que “escapa aos rigores de uma realidade objetiva e de um julgamento assente em uma proporção racional” (Lopes de Sá 2009b, p.49). 6 Portanto, apesar dos vários argumentos positivos em relação ao justo valor, este critério também possui desvantagens que poderão interferir na qualidade da informação que é disponibilizada. As desvantagens do justo valor destacam-se sobretudo quando não existem mercados, em virtude da necessidade do recurso a estimações que podem pôr em causa a fiabilidade da informação1. Para além das desvantagens anteriormente mencionadas, Lopes de Sá (2008a, p.47) também se refere ao justo valor como sendo “utópico”, permitindo que sejam efetuados “ajustes ao sabor das normas”, e adotados “critérios estabelecidos segundo a vontade de quem produz os dados”. O mesmo autor (Lopes de Sá 2008b, p.1) adverte não para a busca de um “valor adequado” mas sim para a liberdade ou volatilidade permitida, até porque “a questão não está em conservar valores históricos, mas sim, em saber como de forma ‘objetiva’ atualizá-los”. Os aspetos mencionados por Lopes de Sá fazem sentido se pensarmos na possibilidade de opção que as normas2 dão, no que tange à valoração dos ativos após o seu reconhecimento inicial, e na existência de diferentes formas de cálculo permitidas para se chegar ao justo valor. Em conformidade, Amat (2003, p.208) refere que se deve reduzir o “leque de alternativas que se oferecem para contabilizar de maneira diferente uma mesma realidade económica”, e que “é imprescindível que se regulem adequadamente os critérios para a determinação do justo valor”. Com o objetivo, e na tentativa, de obter valores mais próximos da realidade, são várias as normas que, em situações específicas, sugerem o justo valor como critério de valoração, e vários os autores que continuam na sua defesa, apesar das diversas oposições a este critério, das suas desvantagens e implicações que possa apresentar em termos de elaboração das demonstrações financeiras (Macedo 2008, p.222). Uma vez expostas algumas das diferentes opiniões face ao justo valor, o quadro 1 apresenta um resumo das vantagens e desvantagens deste critério de valoração. Quadro 1 – O justo valor: vantagens e desvantagens • • • • Vantagens Fornece informação relevante, porque atribui aos ativos valores atuais, que refletem a condição económica presente; Permite informar acerca da capacidade da entidade fazer face aos seus compromissos e de obter recursos financeiros, recorrendo à alienação dos seus ativos; Permite que os ativos apresentem valores atuais, ou próximos dos atuais, e que as suas amortizações acumuladas reflitam um valor próximo do valor de reposição do bem amortizado; Na existência de mercados ativos: - permite refletir as condições correntes de mercado; - é verificável e objetivo, e portanto • • Desvantagens Na existência de mercados ativos para o elemento em causa e quando o cálculo do justo valor seja efetuado pelo valor de mercado: - os preços oscilam em função do momento em causa; - é transferida para o seio da empresa a volatilidade existente nos mercados; - existe dificuldade em atribuir valor de venda a alguns ativos; - dá importância primordial ao aspeto financeiro, não atendendo ao potencial de serviços do ativo; Para muitos ativos não existem mercados de referência, o que resulta: - na complexidade da determinação 1 Não obstante este facto, Gouveia (2009, p.31) refere que o justo valor (e também o custo histórico) é um critério fiável desde que bem utilizado. Lopes de Sá (2009b, p.48) refere que “embora, cientificamente, a expressão quantitativa dos fenómenos patrimoniais exija ‘realidade objetiva’, as normas pretendem a ‘falsidade subjetiva’”. 2 7 • • • • • fiável e credível; - permite a comparação entre ativos assim valorados, mesmo que adquiridos em momentos do tempo diferentes; Aumenta a consistência da informação; Fornece um valor de referência para efeito de segurar os elementos do património; Permite fornecer informação útil para a tomada de decisões; Permite responder a novas necessidades informativas; Permite estar em conformidade com as normas internacionais de contabilidade. • • • do justo valor; - no recurso a estimações, o que usualmente comporta alguma subjetividade, pondo em causa a objetividade, verificabilidade, fiabilidade e a comparabilidade da informação; A questão da economicidade: a dificuldade na obtenção de informação sobre um ativo pode implicar elevados custos no cálculo do justo valor; É um critério com o qual não se está familiarizado; Implica a incorporação de resultados não realizados. Fonte: Adaptado de Freitas (2007), Navarro Galera (2005), Navarro Galera e Rodríguez Bolívar (2004); Barth (2006); Cruz (2004), Faria (2008). Atendendo ao que acabamos de expor, parece-nos evidente que, apesar deste critério poder transmitir maior relevância à informação do que o custo histórico, transmite para os valores da empresa as incertezas do mercado, porque como refere Lopes de Sá (2008a, p.49), o “externo é volátil”, e portanto o preço de hoje não é definitivo e pode não ser o de amanhã, criando um “regime de incerteza”. Contudo, se pensarmos em alguns ativos, nomeadamente públicos, para os quais não existe qualquer valor de aquisição, porque obtidos gratuitamente, a aplicação do justo valor torna-se conveniente, constituindo uma solução para se proceder à sua valoração. Todavia, para muitos desses ativos não existe um mercado ativo ou mercado de referência, e a aplicação do justo valor, irá basear-se em valores de não mercado, implicando o recurso a estimações que, se não forem efetuadas a partir de critérios ou métodos objetivos previamente definidos, poderão pôr em causa a fiabilidade da informação. Por outro lado, as diversas alternativas de valoração dos ativos, e as diferentes formas de cálculo do justo valor, apresentadas nas normas, dão às entidades livre arbítrio na sua escolha, em função dos seus próprios interesses, pondo em causa a comparabilidade da informação. Portanto, a solução poderá passar por diminuir a liberdade de opções de critérios de valoração oferecidas nas normas, e definir regras para determinar o justo valor, recorrendo a métodos que sejam objetivos, de forma a reduzir a possível subjetividade do seu cálculo. 2.3. O cálculo do justo valor Relativamente à determinação do justo valor, segundo Macedo (2008, p.227), sempre que exista mercado para um ativo ou para ativos semelhantes deve ser usado o justo valor. Fernández de Valderrama (2006, p.101) acrescenta que o valor de mercado constitui a melhor evidência do justo valor. Muitos outros autores consideram que o cálculo do justo valor “depende da existência de um mercado de referência para os ativos em causa” (Martínez Churiaque 2001, p.40). O próprio IASB (2005), no Discussion Paper (DP) intitulado “Measurement 8 bases for financial accounting – measurement on initial recognition”, insiste na determinação do justo valor a partir de preços ou expectativas de mercado3. A determinação do justo valor, com base nos valores de mercado, pode atender a um valor de entrada (custo de reposição) ou a um valor de saída (valor realizável). Na verdade, o justo valor, calculado com base nos valores de mercado, atribui relevância à informação. Contudo, para o preço ser representativo do mercado, Macedo (2008, p.223) refere que deve existir informação suficiente acerca do bem em causa e do mercado. Destaca-se assim o valor de mercado como a forma mais fiável de cálculo do justo valor, comparativamente com a estimação do justo valor quando não existam mercados para o seu cálculo. Na verdade, na inexistência de mercado para um determinado ativo, ou para ativos semelhantes, e conforme Macedo (2008) e Olbrich e Broösel (2007), deve recorrer-se a modelos que permitam determinar o valor do elemento caso existisse mercado, ou seja, deve proceder-se à sua estimação. Contudo, o recurso a técnicas de estimação, na determinação do justo valor, poderá pôr em risco a fiabilidade do seu cálculo e implicar alguma subjetividade, conforme a técnica ou o método de estimação aplicado. Daí que Fernández de Valderrama (2006) refere que tais modelos e técnicas de valoração devem ser adequados e geralmente aceites. Quanto às técnicas a aplicar na estimação do justo valor, na inexistência de mercado ativo, Iudícibus e Martins (2007, p.17) referem que o justo valor deve calcular-se pelo custo corrente dos elementos que compõem o ativo objeto de avaliação, ou pela utilização de índices de preços específicos, e apenas em última hipótese recorrendo a cálculos probabilísticos. Também em relação à determinação do justo valor na ausência de mercado, Macedo (2008, pp.224, 227) refere que poderá utilizar-se o valor presente ou o valor resultante de avaliações efetuadas por peritos, ou ainda, na impossibilidade de aplicação destas duas hipóteses, aplicando-se o custo corrente, mas acrescenta que tais valores assim calculados poderão chegar a um valor próximo do valor de mercado mas não ao valor de mercado. De forma similar, e para o mesmo fim, Carvalho e Alves (2006, pp.98-110) fazem referência ao que denominam de método do rendimento, que consideramos associado à aplicação do valor presente (ou valor atual líquido). Estes autores também mencionam o método do custo (ou do custo de reposição, reprodução ou substituição), que também é referido em algumas normas, como forma de estimar o justo valor quando não existam mercados ativos, sendo esse, neste caso, um valor estimado. Temos assim diversas modalidades de cálculo do justo valor, seja através do valor de mercado (valor realizável ou custo de reposição), ou através do método do custo, do valor de avaliação, ou do método do rendimento (valor presente). A estas modalidades do justo valor já referidas, podemos ainda acrescentar outras, nomeadamente: o valor patrimonial (POCAL 1999), o valor segurado4 (IVSC 2007) ou o método comparado ou comparativo (Rodríguez Ariza et al. 2005; Carvalho e Alves 2006). 3 Nesse DP do IASB (2005), a determinação do justo valor a partir de preços ou expectativas de mercado é designada de 1º e 2º nível de mensuração. 4 O CIBE (2000), no nº 2 do art.º 31º, também faz referência ao valor segurado, aplicável a bens com relevância histórico-cultural, ou seja, a bens do património histórico artístico e cultural. 9 Assim, consideramos que nas situações em que o justo valor se afaste do valor de mercado, e se aproxime das meras estimações baseadas nas expectativas da entidade ou de quem procede à sua estimação, a fiabilidade da informação poderá ser afetada e, consequentemente, esta poderá perder relevância. 2.4. As referências ao justo valor nas normas contabilísticas 2.4.1. As normas do IPSASB Atualmente, e conforme referem Pires e Rodrigues (2007, p.14), as normas internacionais estão a favor da utilização generalizada do justo valor, e já não apenas da sua utilização para os instrumentos financeiros como ocorria inicialmente. Na verdade, “observa-se uma tendência internacional para a utilização generalizada deste conceito de valor na contabilidade” (Faria 2008, p.409), pois apesar das várias desvantagens que este possa apresentar, “representa um critério adequado para a valoração de boa parte dos ativos das administrações públicas” (Navarro Galera 2005, p.649). No âmbito público, em resultado da globalização da economia, a evolução da Contabilidade Pública também tem atendido ao justo valor enquanto critério de valoração, destacando-se os países anglo-saxónicos como aqueles que estão mais a favor da passagem do custo histórico para o justo valor na mensuração dos ativos públicos (Navarro Galera e Rodríguez Bolívar 2007, p.13). Neste mesmo âmbito, evidencia-se a indicação do justo valor nas normas internacionais de contabilidade do IPSASB, que seguem o caminho trilhado pelas normas do IASB, acrescentando-lhes aspetos inerentes ao âmbito público, aos quais em determinados casos referem o justo valor enquanto critério de valoração. Quanto aos ativos aqui em análise, os ativos fixos tangíveis, a NICSP nº 17 do IPSASB (2006b) estabelece que, no momento do reconhecimento inicial, o custo histórico é, regra geral, o critério recomendado para estes ativos, sendo o justo valor um critério apenas recomendado em situações excecionais, como por exemplo, nas aquisições sem contrapartida, ou no caso dos ativos fixos tangíveis obtidos por troca. Após o reconhecimento inicial, a NICSP nº 17 (IPSASB 2006b) permite a opção entre o modelo do custo e o modelo da revalorização (justo valor). Na anterior versão da NICSP nº 17 era apresentado o modelo do custo como tratamento de referência, e o modelo do justo valor como tratamento alternativo. Todavia, a versão atual da norma (IPSASB 2006b) não faz essa menção e coloca as duas opções ao mesmo nível, referindo mesmo que a entidade pode optar por um ou pelo outro modelo, o que atribui um aumento da importância do justo valor nesta norma, colocando-o ao mesmo nível do critério do custo. O quadro 2 que a seguir se apresenta expõe um resumo do tratamento que é dado ao justo valor, na NICSP nº 17 do IPSASB (2006b), relativamente aos ativos fixos tangíveis. Quadro 2 – As referências ao critério do justo valor na NICSP nº 17 do IPSASB Momento de valoração Valoração no Justo valor NICSP nº 17 Ativos Fixos Tangíveis é um critério Justo valor 10 reconhecimento inicial recomendado apenas em é situações excecionais (por excecional exemplo, nas transações sem contrapartida). Opção entre: Valoração Justo valor - Modelo do custo após o é - Modelo da revalorização reconhecimento opcional (justo valor) Fonte: Elaboração própria com base na NICSP nº 17 do IPSASB (2006b). Em suma, podemos afirmar que, apesar do custo histórico ainda ser indicado e aplicado correntemente na valoração dos ativos fixos tangíveis, o justo valor tem ganho cada vez mais importância enquanto critério de valoração, excecionalmente recomendado em certas situações, ou ainda, como critério opcional a aplicar nas valorações posteriores ao reconhecimento inicial, conforme acabamos de analisar. Portanto, apesar das desvantagens que o justo valor possa apresentar, os objetivos dos atuais modelos contabilísticos, direcionados para a relevância da informação, têm introduzido cada vez mais práticas do justo valor. 2.4.2. O POCAL e o CIBE Das normas contabilísticas em vigor em Portugal, e relativamente aos Municípios Portugueses alvo deste trabalho, destaca-se: o POCAL (1999), que apresenta, no seu capítulo 4, os critérios de valorimetria a aplicar na valoração, nomeadamente dos ativos imobilizados; e, o CIBE5 (2000), que estabelece o que integra e regula os inventários dos bens móveis, imóveis e veículos. Note-se que, no POCAL (1999) e no CIBE (2000) os dois momentos de valoração (no reconhecimento inicial e após o reconhecimento inicial) não aparecem tão explicitamente definidos como o são nas normas internacionais de contabilidade, nomeadamente do IPSASB. Porém, quanto à valoração após o reconhecimento inicial, esses normativos portugueses apresentam algumas especificidades que respeitam às depreciações e às reavaliações. No que tange aos critérios gerais (ou também designados de comuns), de valoração, o POCAL (1999), no seu capítulo 4, menciona quais os critérios a aplicar na valoração do ativo imobilizado, bem como alguns casos particulares. Mais especificamente, no ponto 4.1.1., menciona que o custo de aquisição e o custo de produção devem ser os critérios aplicados na valoração do ativo imobilizado. Contudo, no ponto 4.1.4. o POCAL (1999) acrescenta que tratando-se de bens adquiridos a título gratuito “deverá considerar-se o valor resultante da avaliação ou o valor patrimonial definidos nos termos legais, ou caso não exista disposição aplicável, o valor resultante da avaliação segundo critérios técnicos que se adequem à natureza desses bens”. Para além disso, no caso das transferências de ativos, o ponto 4.1.6. do POCAL remete também, em última instância, para as regras dos ativos adquiridos a título gratuito, ou seja, para a aplicação, nomeadamente, do valor de avaliação. 5 A Orientação nº 2/2000 da Comissão de Normalização Contabilística da Administração Pública (CNCAP) vem recomendar a adoção do CIBE (2000) por parte das entidades obrigadas a aplicar os planos públicos, nomeadamente por parte da Administração Local. Portanto, apesar do CIBE (2000) ser orientado para a Administração Central, este está a ser aplicado à Administração Local, e mais especificamente aos Municípios. 11 Em concordância, o CIBE (2000), na parte relativa às regras gerais (comuns) de valoração, no seu art.º 31º, também refere esses mesmos critérios de valoração, mencionando no nº 1 desse artigo que: “…os bens do ativo imobilizado devem ser valorizados consoante: a) custo de aquisição; b) custo de produção; c) o valor resultante da avaliação, nos casos de apreensão, doação, herança, legado, prescrição, reversão, transferência, troca ou outros, nos termos destas instruções”. Portanto, em concordância com o POCAL (1999), o CIBE (2000), na alínea c) do nº 1 do art.º 31º, também permite o recurso ao valor resultante da avaliação dos bens, aplicável em situações particulares em que não se conheça o custo de aquisição ou o custo de produção. Entendendo o valor de avaliação como uma forma de estimar o justo valor, então podemos concluir que este critério está implícito nos referidos normativos, mas apenas em situações excecionais ao custo histórico. Contudo, atendendo à natureza de alguns ativos públicos dos Municípios portugueses, à forma como foram adquiridos e ao seu elevado número de anos de existência, os tradicionais critérios de valoração nem sempre lhes são aplicáveis, sendo muitas vezes desconhecidos, o que implica o recurso a critérios alternativos como o valor de avaliação (ou justo valor). 3. A aplicação do justo valor por parte dos Municípios Portugueses na valoração dos seus ativos fixos tangíveis 3.1. Objetivo, amostra e metodologia Este ponto tem por objetivo, analisar a aplicação do justo valor, por parte dos Municípios portugueses, na valoração dos seus ativos fixos tangíveis (AFT), comparativamente com outros critérios de valoração aplicados. O estudo aqui apresentado aplica-se aos Municípios portugueses, nos anos 2005, 2006 e 2007. Contudo, face à dificuldade de recolha de informação de 11 dos 308 Municípios existentes, o estudo aplica-se a uma amostra de 297 Municípios, que representa 96,43% do total. Amostra que se mantém nos três anos analisados. Atendendo à sua dimensão, em termos de número de habitantes existentes por Município, os Municípios da amostra foram classificados em três grupos, a saber: pequenos Municípios (até 20.000 habitantes); médios Municípios (> 20.000 e até 100.000 habitantes); grandes Municípios (> 100.000 habitantes). Para este estudo procedeu-se ao levantamento dos critérios de valoração aplicados pelos Municípios portugueses da amostra, na valoração dos seus ativos fixos tangíveis. Essa informação foi recolhida no anexo ao Balanço e à Demonstração dos Resultados de cada um deles, ou pelo recurso aos regulamentos de cadastro e inventário ou ainda a outra informação adicional. Para a recolha da informação necessária, recorreu-se à Central de Contas dos Municípios, existente no Núcleo de Estudos em Administração e Políticas Públicas (NEAPP), da Universidade do Minho, em Braga, bem como, e para as contas aí inexistentes, a uma recolha da informação diretamente no Tribunal de Contas, em Lisboa. 12 As informações recolhidas foram objeto de tratamento estatístico, através do Excel (versão Office 2003) e do SPSS – Statistical Package for Social Sciences (versão 17.0). No seguimento deste trabalho, apresentam-se, no ponto seguinte, os principais resultados obtidos. 3.2. Resultados Iniciando este estudo pelo número de Municípios da amostra que aplicam o justo valor na valoração dos seus ativos fixos tangíveis, o quadro 3 apresenta a distribuição de frequências referentes à variável justo valor e às sete variáveis que consideramos modalidades do justo valor, todas elas variáveis dicotómicas (variável toma o valor 1 quando o critério de valoração é aplicado, ou o valor 0 quando o critério não é aplicado). Quadro 3 – Frequências relativas, por ano, do critério “justo valor” e suas modalidades, aplicados na valoração dos AFT (valores em %) Ano Critério de Valoração Justo valor Valor Patrimonial Valor de Avaliação Valor de Mercado Custo de Reposição Método Comparado Método do Rendimento Valor Segurado6 2005 2006 2007 0 71,0 70,0 68,4 1 29,0 30,0 31,6 0 83,8 83,2 81,5 1 16,2 16,8 18,5 0 76,1 73,4 71,4 1 23,9 26,6 28,6 0 95,6 95,6 95,6 1 4,4 4,4 4,4 0 98,3 99,0 99,0 1 1,7 1,0 1,0 0 96,6 97,6 97,0 1 3,4 2,4 3,0 0 99,3 99,7 99,7 1 0,7 0,3 0,3 0 1 100,0 100,0 98,7 0,0 0,0 1,3 Fonte: Elaboração própria com base nos Outputs SPSS. A aplicação do justo valor, na valoração dos AFT, aumentou nos três anos da nossa análise, o que se deve ao facto do processo de inventariação do imobilizado ainda se encontrar em curso nesses mesmos anos. Tal comportamento verificou-se também para o valor patrimonial e o valor de avaliação, as duas modalidades do justo valor mais aplicadas. 6 A aplicação deste critério resulta da referência dos Municípios às regras do CIBE (2000), que por sua vez preveem a aplicação do mesmo. 13 Atendendo ao analisado no ponto 2.4.2., de que o POCAL e o CIBE estabelecem como regra geral de valoração o custo histórico e apenas referem modalidades do justo valor a serem aplicadas em situações específicas, será de esperar que existam outros critérios aplicados em simultâneo com o justo valor. Portanto, é justificável que quase a totalidade dos Municípios que aplica o justo valor, o aplique em simultâneo com outros critérios. Perante tal situação, a figura 1 apresenta, comparativamente, o número de Municípios que aplica os diferentes critérios de valoração, nos três anos em análise, e para os ativos fixos tangíveis. Figura 1 – Número de Municípios que aplica cada um dos critérios de valoração dos AFT Fonte: Elaboração própria com base nos Outputs Excel. A partir da figura 1, concluímos que os Municípios portugueses da amostra possuem uma preferência pela aplicação do custo histórico na valoração dos seus ativos fixos tangíveis, nos três anos da nossa análise. Contudo, segue-se a esse critério a aplicação do justo valor. Para além disso, não podemos deixar de referir a tendência crescente não apenas da aplicação destes dois critérios como também dos restantes aí apresentados. Esta crescente diversidade de critérios de valoração, e o aumento da aplicação de cada um deles, acompanha o crescente aumento do valor total dos ativos fixos tangíveis7 reconhecidos pelos Municípios ao longo dos três anos analisados. Enquanto o número dos que aplicam o custo histórico se manteve de 2005 para 2006, os restantes critérios de valoração sofreram um ligeiro aumento. Semelhante aumento verificou-se também, para todos os critérios, de 2006 para 2007. Este aumento do número dos que aplicam critérios distintos do custo histórico, nomeadamente o justo 7 Conforme estudo efetuado por Rua (2010). 14 valor, deve-se a uma variação positiva dos ativos fixos tangíveis, resultante do reconhecimento de bens já existentes e ainda não reconhecidos8 até então, os quais implicam, muitas vezes, para a sua valoração, a aplicação de critérios distintos do tradicional custo histórico, o que vem provar que o processo de inventariação ainda não se encontra concluído nos anos analisados. Para além disso, tal aumento deve-se também a uma diminuição do número de Municípios que não mencionam os critérios de valoração. Na verdade, assiste-se a uma variação positiva do número de Municípios que aplica o justo valor nos anos analisados. Com o objetivo de comprovar se as diferenças da aplicação do justo valor, na valoração dos bens em análise, são estatisticamente significativas nos anos em estudo, formulamos a seguinte hipótese: a aplicação, pelos Municípios portugueses, do critério do justo valor, na valoração dos seus ativos fixos tangíveis, difere significativamente em pelo menos um dos anos em análise. Para testarmos esta hipótese aplicamos o teste de Cochran9 (a =0,05), comparando o comportamento da variável justo valor nos anos 2005, 2006 e 2007, o que nos permitiu concluir que a hipótese não se verifica e que, portanto, o número de Municípios que aplica o justo valor como critério de valoração dos ativos fixos tangíveis não é significativamente diferente nos anos em análise. Confirmando estes resultados, o teste de McNemar (a=0,05), que compara a variação dos resultados da variável justo valor em cada par de anos, permitiu-nos também concluir que, de um ponto de vista estatístico, nesses mesmos anos, não existem diferenças significativas quanto ao número de Municípios que aplica, ou não, o critério do justo valor na valoração dos seus ativos fixos tangíveis. Portanto, apesar de verificarmos, através de uma análise descritiva, um aumento da aplicação do justo valor na valoração dos ativos fixos tangíveis, dos anos 2005 até 2007, segundo os testes efetuados anteriormente, em termos estatísticos, os valores apresentados não são significativamente diferentes nos três anos analisados. Atendendo às conclusões obtidas quanto à aplicação do justo valor na valoração dos ativos fixos tangíveis, podemos questionar qual o comportamento de tais Municípios quando agrupados por dimensão. A figura 2 apresenta os resultados relativos a essa questão. Figura 2 – Frequência de Municípios que aplica o justo valor na valoração dos AFT, face ao total de Municípios existente em cada dimensão, nos anos 2005, 2006 e 2007 8 9 Ibidem nota anterior. A respeito dos testes estatísticos efetuados veja-se Pestana e Gageiro (2008) e Coelho et al. (2008). 15 Fonte: Elaboração própria com base nos Outputs SPSS. Se analisarmos a proporção de Municípios por dimensão que aplica o justo valor, apuramos nos anos analisados uma variação da proporção de Municípios por dimensão, que aplica este critério na valoração dos seus ativos fixos tangíveis. Para além disso, vemos também pela figura 2 que as proporções aproximam-se nas três dimensões, e verificamos também que nos três anos analisados a proporção máxima de Municípios, que aplica o justo valor na valoração dos seus ativos fixos tangíveis, é obtida por uma diferente dimensão (em 2005, é o grupo dos grandes Municípios; em 2006, é o grupo dos médios Municípios; e, em 2007 é o grupo dos pequenos Municípios). Através destes resultados, bem como em conformidade com os resultados do teste do qui-quadrado (a =0,05), concluímos assim que a aplicação do justo valor na valoração dos ativos fixos tangíveis, nos anos em estudo, é independente da dimensão do Município em causa. Apesar da inexistência de relação entre a dimensão do Município e a aplicação do justo valor na valoração dos ativos fixos tangíveis, concluímos que o justo valor tem sido gradualmente aceite e aplicado pelos Municípios da amostra, não descurando, contudo, a preferência da amostra pelo tradicional critério do custo histórico. 4. Conclusão Perante a necessidade de valorar o património dos Municípios portugueses, várias entidades têm indicado a aplicação de distintos critérios de valoração, nomeadamente o justo valor. As normas internacionais do IPSASB, nomeadamente a NICSP nº 17 (IPSASB 2006b), apresentam, de um modo geral, o justo valor como critério recomendado no reconhecimento inicial em situações excecionais, e como critério opcional na valoração posterior ao reconhecimento inicial. Por outro lado, os normativos contabilísticos portugueses, aplicáveis à contabilidade pública autárquica, também 16 permitem a aplicação do justo valor, ou modalidades do mesmo, em situações excecionais ao custo histórico. Uma vez estudados os vários aspetos relacionados com a aplicação do justo valor na valoração dos ativos fixos tangíveis, por parte dos Municípios portugueses, podemos referir as seguintes conclusões: ü O justo valor é, nos três anos analisados, o segundo critério mais aplicado na valoração dos ativos fixos tangíveis, destacando-se as modalidades do valor patrimonial e do valor de avaliação. ü Verifica-se, uma tendência crescente da aplicação dos diferentes critérios de valoração, nomeadamente do justo valor. Essas variações devem-se essencialmente ao aumento dos ativos fixos tangíveis, em resultado do reconhecimento de bens já existentes e ainda não reconhecidos até então, implicando muitas vezes o recurso a critérios de valoração distintos do custo histórico, e/ou a uma diminuição do número dos que não mencionam os critérios de valoração aplicados. ü Apesar do número de Municípios que aplica o justo valor na valoração dos seus ativos fixos tangíveis ter aumentado, tal variação não é estatisticamente considerada significativa. ü No que respeita a uma análise por dimensão de Município, verificamos que não existe relação entre a aplicação do justo valor e a dimensão de Município. Em conclusão, dizemos que, apesar da crescente divulgação das NICSP do IPSASB, e das próprias normas portuguesas já permitirem o recurso a distintos critérios de valoração, em Portugal as tradicionais regras de valoração com recurso ao custo histórico ainda estão muito subjacentes no que respeita à valoração dos ativos fixos tangíveis, o que é compreensível se pensarmos que se trata de um país de influência continental. Não obstante, perante a crescente necessidade e preocupação dos Municípios na valoração de todo o património público, e as dificuldades de aplicação do custo histórico a alguns ativos específicos, assiste-se gradualmente a uma introdução do justo valor, por muitos considerado como um critério alternativo. Contudo, face ao exposto e ao facto de que ainda existem vários Municípios que continuam a aplicar o valor zero na valoração dos seus ativos fixos tangíveis, podemos concluir que ainda subsistem obstáculos nesse processo de valoração, que poderão estar associados a dificuldades conceptuais na interpretação, cálculo e aplicação de critérios como o justo valor, ultrapassáveis com a implementação de uma estrutura conceptual para a Contabilidade Pública em Portugal. Referências bibliográficas Livros e artigos de opinião: Abreu, R.; Magro, F. P.; David, F., 2009. Sistema de Normalização Contabilística: justo valor versus credibilidade contabilística. TOC, Ano X, nº 111, pp. 33-39. Amat, O., 2003. Problemas de la Información Financiera – son las NIC la solución? Revista del Instituto de Estúdios Económicos, nº1/2003, p. 208. Disponível em: http://psicondec.rediris.es. Barth, M. E., 2006. Standards-Setters, Measurement Issues, and the Relevance of Research. Information for the Better Markets Conference, ICAEW, Dezembro, London. 17 Cabedo Samper, D.; Tirado Beltrán, J. M., 2003. Como extender el valor razonable a todas las partidas de los estados financieros? Técnica Contable, nº 651, pp. 1826. Carqueja, H. O., 1995. Pequenos... Grandes Problemas? VII. Valor Justo ... o que é? Jornal do Técnico de Contas e da Empresa, nº 354, Março, pp. 70, 71. Carvalho, J.; Alves, J., 2006. CIBE Comentado. Lisboa: Publisher Team. Coelho, J. P.; Cunha, L. M.; Martins, I. L., 2008. Inferência Estatística, Lisboa: Edições Sílabo. Cruz, S., 2004. O ‘justo valor’ como factor de (r)evolução (?) contabilística. TOC, ano V, nº 57, pp. 22-32. Faria, M. J. S., 2008. Reflexões da adopção do justo valor no arrolamento do Património. Jornal de Contabilidade, ano XXXII, nº 381, pp. 401-410. Fernandez de Valderrama, J. L. S., 2006. Criterios de valoración del borrador del Plan General de Contabilidad. Partida Doble, Ano XVI, nº 182, Novembro, pp. 98-115. Freitas, G., 2007. Do custo histórico ao justo valor factores económicos que justificam esta mudança. II Congrés ACCID, 24 e 25 Maio, Barcelona. Gouveia, J. B., 2009. Para um debate saudável: custo histórico versus justo valor. TOC, Ano X, nº 113, 28-31. Guimarães, J. F. C., 2008. A crise financeira e o ‘justo valor’ na Contabilidade e na Auditoria. Revista Electrónica Infocontab, nº 37, Novembro, pp. 1-7. Disponível em: http://www.infocontab.pt . Iudícibus, S.; Martins, E., 2007. Uma Investigação e uma proposição sobre o conceito e o uso do valor justo. Revista Electrónica Infocontab, nº 24, Outubro. Disponível em: http://www.infocontab.pt. Lopes de Sá, A., 2008a. Normas internacionais e riscos sobre a expressão dos valores nas demonstrações contabilísticas. TOC, Ano IX, nº 98, pp. 44-50. ____ 2008b. Ajustes contábeis e ‘valor justo’. Revista Electrónica Infocontab, nº 36, Outubro. Disponível em: http://www.infocontab.pt. ____ 2009a. Contabilidade e a crise financeira. TOC, ano X, nº 109, pp. 47 e 48. ____ 2009b. Justiça de valor e justo valor. TOC, ano X, nº 111, pp. 47-49. ____ 2009c. Metamorfose do Valor e Informação Contábil. Jornal de Contabilidade, ano XXXIII, nº 393, Dezembro, pp. 392 e 395. Macedo, A. R., 2008. Em torno do justo valor. Jornal de Contabilidade, ano XXXII, nº 376, Julho, pp. 213-228. Martínez Churiaque, J. I., 2001. Valor razonable en las NIC: Perspectivas en España. Partida Doble, nº 126, Outubro, pp. 38-51. Martínez García, F. X.; Sousa Fernandéz, F., 2007. El valor actual neto como modalidad del fair value: Hacia un mayor grado de relevancia de la información financiera. Partida Doble, ano XVII, nº 185, Fevereiro, pp. 20-29. Navarro Galera, A., 2005. Una propuesta para la aplicación de los modelos de valoración de las normas internacionales a los activos de las entidades públicas españolas. Revista Española de Financiación y Contabilidad, vol. XXXIV, nº 126, Julho-Setembro, pp. 637-661. 18 Navarro Galera, A.; Rodríguez Bolívar, M. P., 2004. Análisis de la utilidad del fair value para la valoración de activos de las administraciones públicas españolas. Revista de Contabilidad, vol. 7, nº 13, Julho-Dezembro, pp. 245-273. ____ 2007. The influence of contextual factors on users’ perception about fair value accounting implementation under NPM models. 11th Biennial CIGAR Conference, 14 e 15 Junho, Coimbra. Olbrich, M.; Brosel, G., 2007. Some critical comments on the diverse approaches to fair value measurement in IFRS. 30th Annual Congress European Accounting Association, 25-27 Abril, Lisboa. Pestana, M. H.; Gageiro, J. N., 2008. Análise de Dados para Ciências Sociais – A complementaridade do SPSS. 5ª edição. Lisboa: Edições Sílabo. Pires, A. M. M.; Rodrigues, F. J. P. A., 2007. As insuficiências do valor patrimonial contabilístico: do justo valor ao alargamento da base informativa do relato financeiro. XV Congresso AECA, Setembro, Valência. Promper, M. N., 2009. Fair value accounting in the real estate industry in times of distressed markets – a review from a theorical and empirical perspective. 32nd Annual Congress European Accounting Association, 12 a 15 de Maio, Tampere. Pulido Álvarez, A., 2000. El fair value y la actualización de las Directivas Contables. Partida Doble, nº 116, pp. 18-23. Rodríguez Ariza, L.; Navarro Galera, A.; Pérez Lopez, M. C., 2005. La incidencia del valor razonable de los bienes inmuebles en los estados contables de una empresa. XIII Congreso AECA – Armonizácion y gobierno de la diversidad, Setembro, Oviedo. Rua, S. C. (2010). O reconhecimento e a valoração dos activos públicos – o caso dos imobilizados corpóreos e dos bens de domínio público dos municípios portugueses. Dissertação de doutoramento. Universidade de Vigo, Vigo, Espanha. Sanz, J. C., 2005. El paradigma del valor razonable: una reconciliación entre los principios contables y de solvencia financiera. XIII Congreso AECA – Armonizácion y gobierno de la diversidad, Setembro, Oviedo. Vidal Blasco, M. A.; Angla Jiménez, J. J.; Monclús Guitart, R.; Rodríguez Merayo, M. A., 2006. Valor razonable: Efectos de la normativa internacional en Europa. Técnica Contable, ano LVIII, nº 684, Março, pp. 10-19. Normas de contabilidade e legislação: Cadastro e Inventário dos Bens do Estado (CIBE), 2000. Portaria nº 671/2000, de 17 de Abril. Comissão de Normalização Contabilística da Administração Pública (CNCAP), 2000. Orientação nº 2/2000. Lisboa: CNCAP. International Accounting Standards Board (IASB), 2005. Discussion paper – Measurement Bases for Financial Accounting – Measurement on Initial Recognition. London: IASB. International Public Sector Accounting Standards Board (IPSASB), 2001. Norma Internacional de Contabilidade para o Sector Público (NICSP) nº 9 – Revenue from Exchange transactions. Edição Handbook 2010. New York: IPSASB. ___ 2006a. Norma Internacional de Contabilidade para o Sector Público (NICSP) nº16 – Investment Property. Edição Handbook 2010. New York: IPSASB. 19 ___ 2006b. Norma Internacional de Contabilidade para o Sector Público (NICSP) nº17 – Property, Plant and Equipment. Edição Handbook 2010. New York: IPSASB. International Valuation Standards Committee (IVSC), 2007. International Valuation Standards (IVS), 8ª edição, London: IVSC. Plano Oficial de Contabilidade das Autarquias Locais (POCAL), 1999. Decreto-Lei nº54 – A/99 de 22 de Fevereiro. 20

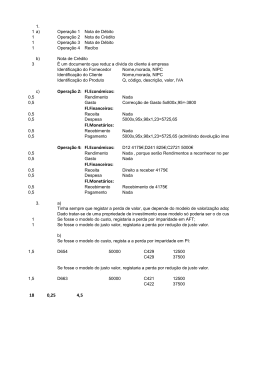

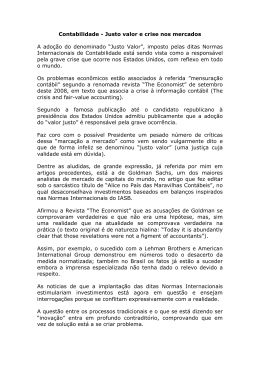

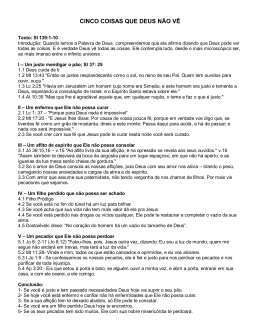

Download