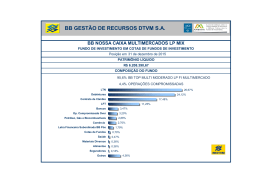

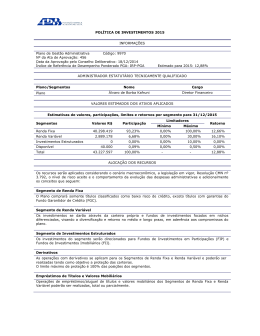

Fundo de Previdência Social do Município de Lagoa Vermelha – RS FPSMLV POLÍTICA DE INVESTIMENTOS 2012 FUNDO DE PREVIDÊNCIA SOCIAL DO MUNICÍPIO DE LAGOA VERMELHA – FPSMLV – CNPJ Nº 11.435.008/0001-05 POLÍTICA DE INVETIMENTOS 2012 1. Introdução Atendendo à legislação pertinente aos investimentos dos Regimes Próprios de Previdência Social – RPPS, em especial à Resolução CMN nº. 3922, de 25 de novembro de 2010 o Fundo de Previdência Social do Município de Lagoa Vermelha - FPSMLV, CNPJ: 11.435.008/0001-05, sediado na Av. Afonso Pena, 14, CEP: 95.300-000, por meio de seu Conselho Administrativo, está apresentando a versão de sua Política de Investimentos para o ano de 2012, devidamente aprovada pelo órgão superior de supervisão e deliberação. Trata-se de uma formalidade legal que fundamenta e norteia todo o processo de tomada de decisão relativa aos investimentos do Fundo de Previdência Social do Município de Lagoa Vermelha utilizada como instrumento necessário para garantir a consistência da gestão dos recursos no decorrer do tempo e visar a manutenção do equilíbrio econômico-financeiro entre os seus ativos e passivos. Algumas medidas fundamentam a confecção desta Política, sendo que a principal a ser adotada para que se trabalhe com parâmetros consistentes refere-se à análise do fluxo atuarial da entidade, ou seja, o seu fluxo de caixa do passivo, levando-se em consideração as reservas técnicas atuariais (ativos) e as reservas matemáticas (passivo) projetadas pelo cálculo atuarial. 2. Divulgação da Política de Investimentos A Política de Investimentos será divulgada por meio eletrônico, através dos sites www.lagoavermelha.rs.gov.br e www.camaralagoavermelha.rs.gov.br módulo Editais e Avisos e também será exposto no mural da Prefeitura Municipal de Lagoa Vermelha e da Câmara Municipal de Vereadores para livre acesso de todos que se interessarem. 3. Objetivos A Política de Investimentos tem o papel de delimitar os objetivos do FPSMLV em relação à gestão de seus ativos, facilitando a sua comunicação com os órgãos reguladores do Sistema e aos participantes. O presente busca se adequar às mudanças ocorridas no âmbito do sistema de previdência dos Regimes Próprios e às mudanças advindas do próprio mercado financeiro. É um instrumento que proporciona ao Conselho Municipal de Previdência e aos demais órgãos envolvidos na gestão dos recursos uma melhor definição das diretrizes básicas e dos limites de risco a que serão expostos os conjuntos de investimentos. Tratará, ainda, o presente documento da rentabilidade mínima a ser buscada pelos gestores, da adequação da Carteira aos ditames legais e da estratégia de alocação de recursos a vigorar no período de 01/01/2012 a 31/12/2012. No intuito de alcançar determinada taxa de rentabilidade real para a carteira do FPSMLV, a estratégia de investimento prevê sua diversificação, tanto no nível de classe de ativos (renda fixa, renda variável, imóveis) quanto na segmentação por subclasse de ativos, emissor, vencimentos diversos, indexadores etc., visando, igualmente, a otimização da relação risco-retorno do montante total aplicado. . Sempre serão considerados a preservação do capital, os níveis de risco adequados ao perfil do RPPS, a taxa esperada de retorno, os limites legais e operacionais e a liquidez adequada dos ativos, traçando-se uma estratégia de investimentos, não só focada no curto e médio prazo, mas, principalmente, no longo prazo. 3.1. Definição da Forma de Gestão A gestão será própria, em renda fixa e variável nos bancos oficiais, conforme determina o Tribunal de Contas do Estado do Rio Grande do Sul. 3.2. Origem dos Recursos Os recursos em moeda corrente do RPPS são originários das contribuições dos servidores, do ente, das doações, subvenções e das compensações previdenciárias, descontadas as despesas administrativas. 33. Estrutura Organizacional para Tomada de Decisões de Investimentos e Competências A estrutura organizacional do RPPS compreende os seguintes órgãos para tomada de decisões de investimento: Conselho Municipal de Previdência. 3.4. Conforme a Lei Complementar nº 30/2009, de 10 de dezembro de 2009, em seu art. 23, compete ao Conselho Municipal de Previdência: 4. Diretrizes de Alocação dos Recursos 4.1. Segmentos de Aplicação Esta política de investimentos se refere à alocação dos recursos da entidade entre e em cada um dos seguintes segmentos de aplicação, conforme definidos na legislação, Resolução CMN nº 3.922/2010 Segmento de Renda Fixa Segmento de Renda Variável Segmento de Imóveis 4.2. Objetivos da Gestão da Alocação A gestão da alocação entre os Segmentos tem o objetivo de garantir o equilíbrio de longo prazo entre os ativos e as obrigações do RPPS, através da superação da taxa da meta atuarial (TMA), que é igual à variação do (IPCA+6%). Além disso, ela complementa a alocação estratégica, fazendo as alterações necessárias para adaptar a alocação de ativos às mudanças no mercado financeiro. As aplicações dos recursos dos regimes próprios de previdência social poderão ter gestão própria, por entidade credenciada ou mista. Considerando os critérios estabelecidos pela legislação vigente, a entidade credenciada deverá ter, no mínimo, solidez patrimonial, volume de recursos e experiência positiva no exercício da atividade de administração de recursos de terceiros. Em vista da dificuldade de se alcançar a meta atuarial (IPCA+6% ao ano) somente por meio de fundos de investimentos vinculados aos títulos públicos federais, o FPSMLV passará a investir em renda variável em seu portfólio de alocação de recursos. Apesar do provável redirecionamento de parte de seus recursos para ativos de maior risco, a tolerância ao risco do FPSMLV é reduzida. Desta forma, este redirecionamento dar-se-á de forma paulatina e constante. Este redirecionamento, contudo, sempre levará em consideração os requisitos de segurança, rentabilidade, solvência, liquidez e, principalmente transparência, itens preconizados pela Resolução do CMN nº 3.922/2010. 4.3. Faixas de Alocação de Recursos 4.3.1.Segmento de Renda Fixa: As aplicações dos recursos do RPPS em ativos de renda fixa poderão ser feitas por meio de carteira própria e/ou fundos de investimentos. Os fundos de investimentos abertos, nos quais o Fundo de Previdência Social do Município de Lagoa Vermelha vier a adquirir cotas, deverão seguir a legislação em vigor dos RPPS. DE 0% A 100% DO PATRIMÔNIO TOTAL DO FPSMLV 3.3.2. Segmento de Renda Variável: As aplicações dos recursos do RPPS em ativos de renda variável serão feitas através dos investimentos, de acordo com a legislação aplicada aos RPPS e nos limites dos percentuais estabelecidos por esta Política de Investimentos. DE 0% A 30% DO PATRIMÔNIO TOTAL DO FPSMLV 4.3.3. Segmento de Imóveis: De acordo com art. 9º, as alocações no segmento de imóveis serão efetuadas exclusivamente com os terrenos ou outros imóveis vinculados por lei ao regime próprio de previdência social, mediante a integralização de cotas de fundos de investimento imobiliário. DE 0% A 5% DO PATRIMÔNIO TOTAL DO FPSMLV 4.4. Metodologia de Gestão da Alocação A definição estratégica da alocação de recursos nos segmentos acima identificados foi feita com base nas expectativas de retorno de cada segmento de ativos para os próximos 12 meses, em cenários alternativos. Os cenários de investimento foram traçados a partir das perspectivas para o quadro nacional e internacional, da análise do panorama político e da visão para a condução da política econômica e do comportamento das principais variáveis econômicas. As premissas serão revisadas periodicamente pelo Órgão Gestor e Conselho Municipal de Previdência e serão atribuídas probabilidades para a ocorrência de cada um dos cenários podendo ser alterados os limites previstos nesta Política de Investimentos. Para as estratégias de curto prazo, a análise se concentrou na aversão a risco dos RPPS, em eventos específicos do quadro político e nas projeções para inflação, taxa de juros, atividade econômica. A visão de médio prazo procurou dar maior peso às perspectivas para o crescimento da economia brasileira e mundial, para a situação geopolítica global, para a estabilidade do cenário político e para a solidez na condução da política econômica. Dadas tais expectativas de retorno dos diversos ativos em cada um dos cenários alternativos, a variável chave para a decisão de alocação é a probabilidade de satisfação da meta atuarial do exercício de 2012, aliada à avaliação qualitativa do cenário de curto prazo. 5. Diretrizes para Gestão dos Segmentos 5.1. Metodologias de Seleção dos Investimentos As estratégias e carteiras dos segmentos de Renda Fixa e Renda Variável serão definidas, periodicamente, pelo(s) gestor(es) externo(s), no caso dos recursos geridos por meio de aplicação em Fundos e/ou carteiras administradas, e pelo Conselho Municipal de Previdência, no caso da carteira própria. Ressalte-se que as informações utilizadas para a construção dos cenários e modelos são obtidas de fontes públicas (bases de dados públicas e de consultorias). 5.2. Segmento de Renda Fixa O FPSMLV optou por uma gestão com perfil mais conservador, não se expondo a altos níveis de risco, mas também, buscando superar o benchmark – CDI adotado pra a carteira. Ativos Autorizados No segmento de Renda Fixa, estão autorizados todos os ativos permitidos pela legislação vigente. A alocação dos recursos dos planos de benefícios do FPSMLV no segmento de Renda Fixa deverá restringir-se aos seguintes ativos e limites: Resolução CMN nº 3.922/2010 Tabela Política de Investimentos – Resolução CMN nº 3.922/2010 Alocação dos Recursos/Diversificação por Segmento Alocação dos Recursos Renda Fixa – Art. 7º Limite Inferior (%) Limite Superior (%) Títulos Tesouro Nacional – SELIC - Art. 7, I, "a" 30,00% 100,00% FI 100% títulos TN - Art. 7º, I, "b" 80,00% 100,00% Operações Compromissadas - Art. 7º, II 0,00% 15,00% FI Referenciado Renda Fixa - Art. 7º, III, "a" 60,00% 80,00% Poupança - Art. 7º, IV 0,00% 20,00% FI de Renda Fixa - Art. 7º, V 20,00% 30,00% FI em Direitos Creditórios - aberto - Art. 7º, VI 5,00% 15,00% FI em Direitos Creditórios - fechado - Art. 7º, VII, “a” 0,00% 5,00% FI Renda Fixa “Credito Privado”- Art. 7, VII, “b” 5,00% 5,00% 5.3. Segmento de Renda Variável Limites de Alocação O FPS adota como meta (benchmark) para seus investimentos no segmento de renda variável, índices referenciados em ações, IBOVESPA, IBRX e IBRX-50. Com o objetivo de superar o ( benchmark) no longo prazo, são autorizados os seguintes percentuais no segmento de renda variável: I – até 30% (trinta por cento) em: a) cotas de fundos de investimento previdenciários ou em cotas de fundos de investimento em cotas de fundos de investimento previdenciários classificados como ações, constituídos sob a forma de condomínio aberto, observado o disposto no artigo 18 da Resolução CMN nº. 3.922/2010; II - até 20% (vinte por cento) em: a) cotas de fundos de índices referenciados em ações, negociadas em bolsa de valores, admitindo exclusivamente o Ibovespa, IBX e IBX-50; III - até 15% (quinze por cento) em: a) cotas de fundos de investimento em ações, constituídos sob a forma de condomínio aberto; IV - até 5 % (cinco por cento) em: a) cotas de fundos de investimento classificados como “Multimercado”, constituídos sob a forma de condomínio aberto, cujos regulamentos determinem tratar-se de fundos sem alavancagem; b) cotas de fundos de investimentos em participações (FIP) constituídos sob a forma de condomínio fechado; Alocação dos Recursos/Diversificação por segmento Alocação dos Recursos Renda Variável – Art. 7º Limite Inferior (%) Limite Superior (%) FI Ações Referenciados – At. 8º, I 10,00% 30,00% FI de Indices Referenciados em ações – Art. 8º, II 5,00% 20,00% FI em Ações – Art. 8º, III 7,00% 15,00% FI Multimercado – Aberto – Art. 8º, IV 5,00% 5,00% FI em Participações – Fechado – Art. 8º , V 0,00% 5,00% FI Imobiliário- Cotas Negociadas em bolsa, Art. 8º, VII 0,00% 5,00% 5.4. Segmento de Imóveis: Está Política de Investimento não contempla este segmento. 6. Aprovação da Política de Investimentos 2012 Esta Política de Investimentos para o exercício de 2012 foi aprovada pelo Conselho Municipal de Previdência – CMP do Fundo de Previdência Social do Município Lagoa Vermelha/RS, em reunião realizada em 26/12/2011. Lagoa Vermelha, 26 de dezembro de 2011. Célio Pereira Certificado ANBID Augustinho Taffarel Presidente do FPSMLV

Baixar