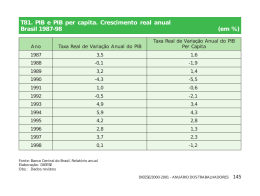

Paulo Tenani é o sócio responsável pela área de Estratégia da Pragma Patrimônio. Com 11 anos de experiência no Mercado Financeiro, Paulo Tenani foi Chefe de Pesquisa para a América Latina do UBS Wealth Management, Estrategista para Mercados Locais da Salomon Smith Barney Citigroup Asset Management e Economista de Mercados Emergentes do UBS Warburg em Nova York. Paulo Tenani é Professor de Finanças Internacionais da Fundação Getúlio Vargas e autor do livro “Human Capital and Growth”, além de vários artigos em Economia e Finanças. Entre 2000 e 2004, enquanto trabalhava com Investidores Institucionais, Paulo Tenani foi premiado como melhor analista de câmbio do Brasil por quatro anos consecutivos, pela Revista Investidor Institucional. Paulo Tenani possui um PhD e um Master of Philosophy pela Columbia University em Nova York e um Master of Sciences pela University of Illinois. Ele é Bacharel em Economia pela Universidade de São Paulo e em Administração de Empresas pela Universidade Mackenzie. Veja artigo Crescimento mundial pós-bolha e a regra de ouro, de Paulo Tenani (Valor Econômico 10/03/09). Crescimento mundial pós-bolha e a regra de ouro Paulo Tenani 10/03/2009 “Não faça aos outros o que não quer que façam com você”. Foi baseado neste princípio ético da reciprocidade que o economista Edmund Phelps definiu o conceito de “Golden Rule of capital acumulation” - ou Regra de Ouro da acumulação de capital -, aquela taxa de poupança ótima que permitiria à geração atual um padrão de consumo suficientemente elevado para não comprometer as gerações futuras. O artigo de Phelps, publicado em 1961, recebeu atenção do meio acadêmico e contribuiu para que Phelps recebesse, em 2006, o Prêmio Nobel de Economia. No entanto, é justamente nas circunstâncias atuais - e não mais como mera curiosidade acadêmica, mas sim com implicações práticas objetivas - que a ideia da “Regra de Ouro” ganha uma relevância ainda maior. Afinal, o mundo vive hoje o estouro de uma bolha especulativa que foi inflada justamente por uma dinâmica entre aqueles países que consumiam em excesso - colocando em risco o consumo de gerações futuras - e aqueles países que poupavam demais - acumulando um estoque de capital superior à “Regra de Ouro”. As ideias de Phelps, neste sentido, estão mais vivas hoje do que sempre estiveram. Mas o que elas significam para a realidade pós-estouro da bolha, que está por vir? Na verdade, muito mais do que o conceito abstrato de “Regra de Ouro” sugere à primeira vista. O que acontece é que bolhas especulativas racionais, daquelas que englobam uma economia como um todo, não surgem por si só. Para tanto, uma série de precondições são necessárias: (1) um aparato institucional em que o bem-estar das gerações futuras seja insuficientemente representado na geração presente; (2) um mecanismo de realimentação em que um aumento inicial no preço dos ativos induza a preços ainda mais elevados no futuro; (3) e que a economia tenha acumulado mais capital do que o justificado pela Regra de Ouro - uma situação que Phelps denominou de ineficiência dinâmica. Dentre estes três itens, é justamente o último - ineficiência dinâmica - que terá maiores consequências para o crescimento econômico futuro. Porém, cada um destes itens encontra referências em uma ou mais características da crise atual. E aqui cabem alguns comentários, antes de nos concentrarmos na ineficiência dinâmica. Por exemplo, o item (1), a baixa representatividade do bem-estar das gerações futuras na geração presente, pode ser ilustrado, entre outras coisas, pela transformação do modelo de negócios dos bancos de Wall Street, que, ao se tornarem instituições de capital aberto, não mais se concentraram em conhecer e zelar pelos seus clientes - o que requer um comprometimento de longo prazo -, e se transformaram em máquinas de criar, empacotar, armazenar e vender produtos, às vezes a estes mesmos clientes; tudo o mais rápido possível. Já o item (2), o processo de realimentação, pode ser ilustrado pela dinâmica de déficits em conta corrente dos Estados Unidos e superávits em conta corrente da Ásia e Alemanha. Por exemplo, um aumento na taxa de poupança, ou na Ásia ou na Alemanha, deprime as taxas de juros globais, aumentando os preços dos ativos e, desta maneira, a riqueza mundial. Este aumento de riqueza, por sua vez, eleva novamente a taxa de poupança na Ásia e Alemanha, o que deprime ainda mais a taxa de juros global, causando uma segunda rodada de aumento nos preços dos ativos e, por fim, na riqueza mundial. O processo só termina quando novos aumentos na taxa de poupança não mais resultam em aumento de riqueza - ou seja, quando se acumulou mais capital do que indicado pela Regra de Ouro. Os dados ilustrativos deste processo de realimentação são impressionantes. Segundo estatísticas do FMI, a partir de 1997, o déficit em conta corrente dos Estados Unidos quase triplicou, saltando de uma média de 1,6% do PIB entre 1987-1997, para uma média de 4,55% do PIB entre 1998-2008. Em 2006, logo antes do estouro da bolha, o déficit americano atingiu seu pico: 5,9% do PIB. Já na Ásia e Alemanha, a dinâmica era exatamente a oposta. A partir de 1997, o superávit em conta corrente da Ásia Emergente saltou de uma média de 3,13% do PIB, entre 1987-1997, para 5,53% do PIB, entre 1998-2008. Algo parecido acontecia no Japão e Alemanha, cujos superávits, nos mesmos períodos, aumentaram de uma média de 2,39% do PIB e 0,77% do PIB, para 3,32% do PIB e 2,84% do PIB, respectivamente. Tanto os superávits da Ásia emergente, quanto do Japão e Alemanha, atingiram seu pico em 2007: 7% do PIB para a Ásia emergente, 7% do PIB para a Alemanha e 4,8% do PIB para o Japão. São números assustadores, especialmente quando recordamos que a Inglaterra tinha um déficit em conta corrente de 4% do PIB em 1991, quando o Sistema Monetário Europeu cedeu sob um ataque especulativo; que o Brasil não resistiu a um ataque contra sua moeda em 1999, quando o déficit em conta corrente chegou a 4,2% do PIB; e que a Argentina literalmente quebrou em 2001 com um déficit de 3,2% do PIB. E isto, finalmente, nos traz ao último e mais importante item: ineficiência dinâmica - uma economia que acumulou tanto capital, que a produtividade marginal deste capital é tão baixa que mal paga sua taxa de depreciação. Em teoria, esta economia estagnaria durante anos, ou décadas, até que a depreciação de suas máquinas e equipamentos - ou quem sabe o estouro de uma bolha - destruísse o excesso de capital, trazendo de volta o crescimento econômico. Bem, a possibilidade de uma economia ter uma taxa de poupança tão alta, a ponto de acumular capital acima do que seria socialmente ótimo (a Regra de Ouro) parecia há alguns anos um conceito abstrato, com poucas implicações práticas. Mas então, ao final da década de 80, tivemos o Japão, uma economia que se desenvolveu artificialmente exportando - e, portanto, artificialmente poupando -, que se encontra estagnada há duas décadas. Seria ineficiência dinâmica uma descrição apropriada para as economias desenvolvidas de hoje? Os dados, mais uma vez, são ilustrativos. A partir de 1997, as taxas de juros medidas em termos do PIB nominal dos países desenvolvidos - um proxy para a produtividade marginal do capital - cederam fortemente e entraram em território negativo. Por exemplo, entre 1988-1997, estas taxas de juros médias foram de 0,54% por ano para os Estados Unidos, 1,15% ao ano para Alemanha e -1,91% para o Japão, que já estava estagnado. Entre 1998-2008, estas médias caíram para -1,05% para os Estados Unidos, 0,51% para a Alemanha e -2% para o Japão. Em 2008, a taxa alemã também estava em território negativo, em -1,8%. Se os países desenvolvidos estão realmente em ineficiência dinâmica, as consequências podem ser drásticas: uma longa estagnação - uma vez que o crescimento econômico via acumulação de capital simplesmente se esgotou. Uma saída poderia ser crescer por meio do desenvolvimento tecnológico, alocando recursos de maneira cada vez mais eficiente - assim como ocorreu na década de 90 com a revolução da informática. Mas duas revoluções tecnológicas em duas décadas, talvez seja contar demais com a sorte! Talvez, como já preveem muitos, o crescimento mundial seja sustentado pelos emergentes, onde o capital ainda é escasso e a produtividade marginal relativamente alta. Afinal, os emergentes, hoje, representam mais do que 30% do PIB mundial, comparado com 20% há uma década. E os Estados Unidos, que representavam 30% faz uma década, hoje representam 20%. O mundo pode, neste sentido, continuar crescendo, mas com países e forças diferentes. Para aqueles que vivenciaram a qualidade do crescimento econômico da década de 90 - baseado na revolução da informática e na alocação cada vez mais eficiente dos insumos - e que agora, depois dos anos da bolha, terão de experimentar um crescimento baseado em acúmulo de capital físico pelos países emergentes, só cabe uma conclusão: o mundo pode até continuar crescendo, mas a qualidade do crescimento econômico global está diminuindo drasticamente.

Download