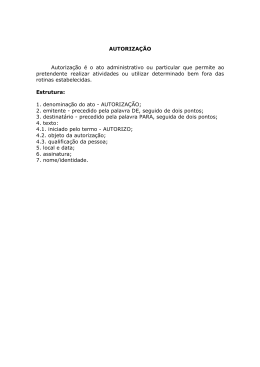

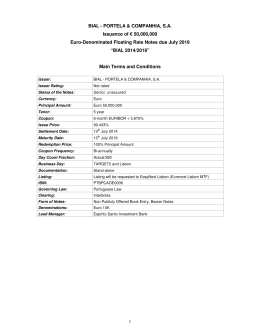

JMR - GESTÃO DE EMPRESAS DE RETALHO, SGPS, SA Sede: Rua Actor António Silva, nº 7, 1649-033 Lisboa Número de matrícula na C.R.C. de Lisboa e de identificação de pessoa colectiva: 501 917 101 Capital Social integralmente subscrito e realizado: € 330.000.000,00 PROSPECTO DE ADMISSÃO À NEGOCIAÇÃO NO EURONEXT LISBON GERIDO PELA EURONEXT LISBON – SOCIEDADE GESTORA DE MERCADOS REGULAMENTADOS, S.A. DE 2.500 OBRIGAÇÕES ESCRITURAIS, AO PORTADOR, COM VALOR NOMINAL UNITÁRIO DE €100.000, REPRESENTATIVAS DO EMPRÉSTIMO OBRIGACIONISTA “JMR 2012/2015” NO MONTANTE GLOBAL DE €250.000.000,00 (OBJECTO DE OFERTA PARTICULAR DE SUBSCRIÇÃO) LIDERANÇA CONJUNTA COLOCAÇÃO 21 DE DEZEMBRO DE 2012 1 ÍNDICE CAPÍTULO 1 – Advertências 3 CAPÍTULO 2 – Factores de risco associados à Emitente e aos valores mobiliários a admitir 5 CAPÍTULO 3 – Responsáveis pela informação 20 CAPÍTULO 4 – Revisores oficiais de contas da Emitente 22 CAPÍTULO 5 – Antecedentes e evolução da Emitente 23 CAPÍTULO 6 – Panorâmica geral das actividades da Emitente 24 CAPÍTULO 7 – Estrutura organizativa da Emitente 25 CAPÍTULO 8 – Informação sobre tendências 26 CAPÍTULO 9 – Previsões ou estimativas de lucros 27 CAPÍTULO 10 – Órgãos de administração, de direcção e de fiscalização da Emitente 28 CAPÍTULO 11 – Principais accionistas da Emitente 29 CAPÍTULO 12 – Informações financeiras acerca do activo e do passivo, da situação financeira e dos lucros e prejuízos da Emitente 30 CAPÍTULO 13 – Contratos significativos da Emitente 35 CAPÍTULO 14 – Informações de base 36 CAPÍTULO 15 – Condições das Obrigações 37 CAPÍTULO 16 – Informações de natureza fiscal 45 CAPÍTULO 17 – Índice da informação inserida mediante remissão - documentação acessível ao público 63 CAPÍTULO 18 – Informação adicional 64 CAPÍTULO 19 – Definições 65 2 CAPÍTULO 1 ADVERTÊNCIAS A forma e o conteúdo do presente prospecto (“Prospecto”) obedecem ao preceituado no Código dos Valores Mobiliários (“Código dos Valores Mobiliários”), ao disposto no Regulamento (CE) n.º 809/2004 da Comissão, de 29 de Abril, conforme alterado (“Regulamento dos Prospectos”) e à demais legislação e regulamentação aplicável, sendo as entidades que a seguir se indicam – no âmbito da responsabilidade que lhes é atribuída nos termos do disposto nos artigos 149.º, 150.º e 243.º do Código dos Valores Mobiliários – responsáveis pela veracidade, actualidade, clareza, objectividade e licitude da informação nele contida à data da sua publicação. Nos termos do artigo 243.º do Código dos Valores Mobiliários, são responsáveis pelo conteúdo da informação contida no Prospecto, a JMR - Gestão de Empresas de Retalho, SGPS, SA (a “JMR” ou a “Emitente”), os titulares do órgão de administração e os titulares do órgão de fiscalização da Emitente e a sociedade de revisores oficiais de contas da Emitente (a este respeito vide o Capítulo 3 (Responsáveis pela informação). O Prospecto refere-se à admissão à negociação no mercado regulamentado Euronext Lisbon gerido pela Euronext Lisbon – Sociedade Gestora de Mercados Regulamentados, S.A. (“Euronext Lisbon”) de 2.500 obrigações, escriturais, ao portador, designadas “JMR 2012/2015” (“Obrigações”) com valor nominal de € 100.000,00. cada, com o valor global de € 250.000.000,00, tendo sido realizada mediante subscrição particular e directa, com pagamento integral na data de emissão. O pagamento de juros relativo às Obrigações será efectuado semestral e postecipadamente e as Obrigações serão integralmente reembolsadas, ao par, de uma só vez, a 11 de Dezembro de 2015, salvo se ocorrer o reembolso antecipado por opção da Emitente nos termos da secção 15.10.2 ou o reembolso antecipado nos termos da secção 15.11. O Prospecto foi objecto de aprovação por parte da Comissão do Mercado de Valores Mobiliários (“CMVM”) como autoridade competente nos termos da Directiva 2003/71/CE, do Parlamento Europeu e do Concelho, de 4 de Novembro de 2003, conforme alterada (“Directiva dos Prospectos”) como um prospecto de admissão à negociação, encontrando-se disponível em formato físico na sede da Emitente e sob a forma electrónica em www.cmvm.pt, em www.jmrsgps.pt. Nos termos do Art. 234, nº 2 do Código dos Valores Mobiliários, a decisão de admissão de valores mobiliários à negociação, pela Euronext Lisbon, não envolve qualquer garantia quanto ao conteúdo da informação, à situação económica e financeira do Emitente, à viabilidade deste e à qualidade dos valores mobiliários admitidos e apenas respeita à verificação da sua 3 conformidade com as exigências de completude, veracidade, actualidade, clareza, objectividade e licitude da informação e à verificação dos requisitos impostos pela lei portuguesa nos termos da Directiva dos Prospectos. No Capítulo 2 (Factores de risco), estão referidos riscos associados à actividade da Emitente e aos valores mobiliários a admitir à negociação. Os potenciais investidores devem ponderar cuidadosamente os riscos associados à detenção das Obrigações e devem também informar-se sobre as implicações legais e fiscais existentes no seu país de residência que decorrem da aquisição, detenção, oneração ou alienação das Obrigações que lhes sejam aplicáveis. No Prospecto, salvo quando do contexto claramente decorrer sentido diferente, os termos e expressões iniciados por letra maiúscula, terão o significado que lhes é apontado no Capítulo 19 (Definições). No Prospecto, qualquer referência a uma disposição legal ou regulamentar inclui as alterações a que a mesma tiver sido e/ou vier a ser sujeita e qualquer referência a uma Directiva inclui o correspondente diploma de transposição no respectivo Estado Membro da União Europeia. 4 CAPÍTULO 2 FACTORES DE RISCO ASSOCIADOS À EMITENTE E AOS VALORES MOBILIÁRIOS A ADMITIR À NEGOCIAÇÃO As Obrigações objecto da presente admissão à negociação constituem uma responsabilidade directa, incondicional e geral da Emitente, que empenhará toda a sua boa fé no respectivo cumprimento. As Obrigações constituem obrigações comuns da Emitente, a que corresponderá um tratamento “pari passu” com todas as outras dívidas e compromissos presentes e futuros não especialmente garantidos, sem prejuízo dos privilégios que resultem da lei. Os potenciais investidores nas Obrigações deverão, previamente à realização do seu investimento, tomar em consideração no seu processo de tomada de decisão, em conjunto com a demais informação contida neste Prospecto, os factores de risco que adiante se indicam, relacionados com a Emitente e a sua actividade (vide secção 2.1 - Riscos relacionados com a Emitente e a sua actividade) e relacionados com os valores mobiliários a admitir à negociação (vide secção 2.2 – Riscos relacionados com as Obrigações). 2.1. Riscos relacionados com a Emitente e a sua actividade 2.1.1 Conjuntura macroeconómica internacional1 A JMR encontra-se sujeita aos riscos resultantes da conjuntura macroeconómica internacional, devendo ser tido em conta o facto da economia mundial ter vindo a crescer a um ritmo lento e a recuperação mundial ter perdido dinamismo ao longo de 2012, com a deterioração da confiança. O comércio mundial registou um novo enfraquecimento com o abrandamento das economias avançadas a repercutir-se nos mercados emergentes. A economia mundial continuou a crescer a um ritmo lento e a actividade manteve-se moderada em comparação com taxas de crescimento mais promissoras previstas na passagem de 2011 para 2012. Nos países da OCDE, o crescimento do Produto Interno Bruto (“PIB”) real trimestral registou um aumento de 0.2% no terceiro trimestre de 2012, a mesma taxa registada no trimestre anterior, e inferior ao aumento de 0.4% observado nos primeiros três meses do presente ano. Ao longo do ano, as repercussões da crise na Europa tiveram uma influência negativa sobre a actividade e a confiança, e a recuperação mundial abrandou. As condições do mercado de trabalho, a elevada incerteza e a correcção dos balanços em curso continuarão a conter o ritmo de crescimento, nomeadamente em várias economias avançadas. Entretanto, o crescimento do PIB nas economias emergentes desacelerou, devido em parte à anterior maior restritividade de 1 Fonte: Boletim Mensal de Dezembro do Banco Central Europeu (“http://www.bportugal.pt/ptPT/PublicacoeseIntervencoes/BCE/BoletimMensal/Lists/FolderDeListaComLinks/Attachments/190/bmbcedez12-pt.pdf) 5 política, mas também a uma maior incerteza e menor confiança. A recuperação mundial gradual deverá prosseguir, embora com uma considerável dispersão nas taxas de crescimento entre os países, esperando-se que a actividade económica nos mercados emergentes registe uma expansão sólida, em comparação com as economias avançadas, proporcionando assim um maior contributo para o crescimento económico mundial. O abrandamento no comércio mundial que teve início em 2010 intensificou-se ao longo de 2012, tendo o comércio mundial registado uma acentuada deterioração no terceiro trimestre do presente ano. De acordo com os dados do CPB Netherlands Bureau of Economic Policy Analysis, o comércio mundial de bens desceu 0.2%, em comparação com o trimestre anterior, depois de um aumento de 0.5% no segundo trimestre. No último ano, o crescimento das importações mundiais abrandou de forma muito mais acentuada do que a actividade global. Uma elevada incerteza, nomeadamente na Europa, e uma confiança moderada parecem ter causado um abrandamento da procura de bens de consumo duradouro e de investimento, o que afectou os fluxos de comércio mundial. Relativamente ao clima de incerteza que caracteriza o enquadramento internacional, identificam-se riscos que poderão condicionar o crescimento económico nas principais economias. No caso da União Europeia, os principais riscos ao crescimento económico são: (i) a inexistência de um acordo real sobre uma política económica e orçamental comum; (ii) a possibilidade de alguns países periféricos entrarem em incumprimento, com efeito de contágio a outras economias; (iii) a forte política de consolidação orçamental na Zona Euro, que condicionará de forma muito significativa o crescimento; e (iv) as pressões inflacionistas que possam vir a ocorrer, com impacto no poder de compra das famílias europeias. Nas previsões de Dezembro do Banco Central Europeu, as estimavas de crescimento da Zona Euro para o corrente ano eram de uma queda entre 0,6% e 0,4% do PIB, sendo que para 2013, as previsões apontam para valores que variam entre uma contracção de 0,9% e um crescimento de 0,3%. 2.1.2 Conjuntura Sectorial e de Mercado O abrandamento do crescimento da economia mundial verificado em 2011 e durante 2012 reflectiu-se no sector alimentar que, apesar de ser reconhecido como um dos mais resilientes da economia, registou igualmente uma contracção. Verificou-se uma queda da confiança dos consumidores e uma consequente contracção do consumo cujos factores determinantes foram os efeitos das medidas de consolidação orçamental 6 e fiscal adoptadas em diversos países, aumento do desemprego e redução do rendimento disponível e a incerteza da estabilidade do sistema financeiro. Sendo a adaptação constante às necessidades do consumidor uma forte característica deste sector, os retalhistas foram obrigados a adaptar-se, uma vez mais, às novas condições de mercado. A redução do consumo das famílias verificado durante o ano, em conjunto com o aumento dos níveis de inflação e dos preços das matérias-primas, vieram colocar pressão adicional na generalidade dos retalhistas, com a maioria a sofrer reduções nas margens de lucro. O ano transacto foi pautado pelo programa de ajuda financeira a Portugal, o qual impôs um conjunto alargado de medidas restritivas com impacto directo sobre o rendimento disponível das famílias. Verificou-se, ainda, um aumento generalizado dos preços, com maior incidência nas áreas nãoalimentares (destaque, entre outros, para os bens energéticos e para os transportes) e uma elevada taxa de desemprego. 2011 foi, e 2012 continua a ser, por isso, um período particularmente difícil para a generalidade das famílias e consumidores portugueses, que viram o seu nível de rendimento deteriorar-se. O indicador de sentimento económico em Portugal, de acordo com o Eurostat, é também actualmente dos mais baixos da Europa. Todos os aspectos acima mencionados contribuíram para uma retracção considerável do consumo e provocaram várias alterações nos hábitos dos consumidores. As tendências actuais do comportamento do consumidor passam assim pelo: i) Aumento da frequência de compra, e redução do gasto médio por compra; ii) Reforço do consumo no lar com os consumidores a optar por fazer cada vez mais refeições dentro de casa, limitando a ida a restaurantes; iii) Realização de transferências de consumo, com os consumidores a optar igualmente por produtos de menor preço, continuando a mostrar cada vez maior preferência pelas Marcas Próprias; iv) Preocupação reforçada com o preço, maior comparação de preços e reforço desta variável como factor determinante no momento da compra. 2.1.3 Riscos financeiros A Emitente encontra-se exposta a diversos riscos financeiros, nomeadamente: risco de mercado (que inclui riscos cambiais, de taxa de juro e de preço), risco de liquidez e risco de crédito. A gestão desta categoria de riscos concentra-se na imprevisibilidade dos mercados financeiros e procura minimizar os efeitos adversos dessa imprevisibilidade no desempenho financeiro da Sociedade. A este nível, certas exposições são geridas com recurso a instrumentos financeiros 7 derivados. A actividade desta área é conduzida ao nível da Holding do Grupo Jerónimo Martins pela Direcção de Operações Financeiras sob supervisão da Direcção Executiva. O Departamento de Gestão de Risco é responsável pela identificação, avaliação e cobertura de riscos financeiros, seguindo para o efeito as linhas de orientação que constam da Política de Gestão de Riscos Financeiros aprovada em Abril de 2009 pelo Conselho de Administração da Holding do Grupo Jerónimo Martins. 2.1.3.1 Riscos de mercado 2.1.3.1.1 Risco Cambial A principal fonte de exposição relevante a risco cambial, a 31 de Dezembro de 2011, advém dos financiamentos em dólares norte americanos contratados em 2004, com as seguintes características: O risco cambial desta exposição encontra-se, a 31 de Dezembro de 2011, integralmente coberto através de um swap cambial que replica de forma perfeita os termos do financiamento: Desta forma, a exposição líquida ao Dólar norte-americano resultante destas transacções é nula. Além dessas exposições, a Emitente adquire, no âmbito das actividades comerciais das suas subsidiárias, mercadorias designadas em moeda estrangeira, primordialmente Zloty e Dólares norte-americanos. Regra geral, são transacções de montante reduzido e com exposição temporal muito curta. Sendo que, quando o montante do fluxo financeiro for superior a €1.000.000 a política do grupo da Emitente é realizar a cobertura de 100% do valor. A exposição do Grupo ao risco de taxa de câmbio em instrumentos financeiros reconhecidos dentro e fora de balanço, a 31 de Dezembro de 2011, era a seguinte: 8 2.1.3.1.2 Risco de Taxa de Juro (Fluxos de Caixa e Justo Valor) Todos os passivos financeiros estão, de forma directa ou indirecta, indexados a uma taxa de juro de referência, o que expõe a Emitente a risco de cash flow. Parte desses riscos são geridos com recurso a swaps de taxas de juro, o que expõe a Emitente a risco de justo valor. A exposição a risco de taxa de juro é analisada de forma dinâmica. Para além da avaliação dos encargos futuros, com base nas taxas forward, realizam-se testes de sensibilidade a variações no nível de taxas de juro. A Emitente está exposta, fundamentalmente, à curva de taxa de juro do Euro. A análise de sensibilidade é baseada nos seguintes pressupostos: Alterações nas taxas de juro do mercado afectam proveitos ou custos de juros de instrumentos financeiros variáveis; Alterações nas taxas de juro de mercado apenas afectam os proveitos ou custos de juros em relação a instrumentos financeiros com taxas de juro fixas se estes estiverem reconhecidos a justo valor; Alterações nas taxas de juro de mercado afectam o justo valor de instrumentos financeiros derivados e outros activos e passivos financeiros; Alterações no justo valor de instrumentos financeiros derivados e outros activos e passivos financeiros são estimados descontando os fluxos de caixa futuros de valores actuais líquidos, utilizando taxas de mercado do final do ano. 9 Para cada análise, qualquer que seja a moeda, são utilizadas as mesmas alterações às curvas de taxa de juro. As análises são efectuadas para a dívida líquida, ou seja, são deduzidos os depósitos e aplicações em instituições financeiras e instrumentos financeiros derivados. As simulações são efectuadas tendo por base os valores líquidos de dívida e o justo valor dos instrumentos financeiros derivados às datas de referência e a respectiva alteração nas curvas de taxa de juro. Baseado nas simulações realizadas a 31 de Dezembro de 2011 e ignorando o efeito dos derivados de taxa de juro, uma subida de 50 pontos base nas taxas de juro teria um impacto negativo, mantendo tudo o resto constante, de 1,7 milhões de euros (compara com 1,8 milhões de euros no final de 2010). Incorporando o efeito dos derivados de taxa de juro, o impacto líquido seria positivo em 0,2 milhões de euros. Estes efeitos estariam reflectidos em resultados do exercício. Estas simulações são realizadas no mínimo uma vez por trimestre, mas são revistas sempre que ocorrem alterações relevantes, tais como: emissão, resgate ou reestruturação de dívida, variações significativas nas taxas directoras e na inclinação das curvas de juros. O risco de taxa de juro é gerido com recurso a operações envolvendo derivados financeiros contratados a custo zero. 2.1.3.2 Risco de crédito O risco de crédito é gerido de forma centralizada. As principais fontes de risco de crédito são: depósitos bancários, aplicações financeiras e derivados contratados junto de instituições financeiras e clientes. Relativamente às instituições financeiras, a Emitente selecciona as contrapartes com que faz negócio com base nas notações de ratings atribuídas por uma das entidades independentes de referência. Em relação a clientes, o risco é gerido com base na experiência e conhecimento individual do cliente, bem como através de seguros de crédito e imposição de limites de crédito, cuja monitorização é feita mensalmente e revista anualmente pela Auditoria Interna. A seguinte tabela apresenta um resumo, a 31 de Dezembro de 2011 e 2010, da qualidade de crédito dos depósitos, aplicações e instrumentos financeiros derivados com justo valor positivo: 10 Os ratings apresentados correspondem às notações atribuídas pela Standard and Poor’s. Nos casos em que as mesmas não estão disponíveis recorre-se às notações da Moody’s. A seguinte tabela apresenta uma análise da qualidade de crédito dos saldos devedores a receber sem incumprimento, nem imparidade. A seguinte tabela apresenta uma análise da concentração de risco de crédito de valores a receber de clientes tendo em conta a sua exposição para com o Grupo: A exposição máxima ao risco de crédito, ignorando o justo valor de garantias recebidas, às datas de 31 de Dezembro de 2010 e 2011, é o respectivo valor de balanço dos activos financeiros. 2.1.3.3 Risco de liquidez A gestão do risco de liquidez passa pela manutenção dum adequado nível de disponibilidades, assim como pela negociação de limites de crédito que permitam, não apenas assegurar o 11 desenvolvimento normal das actividades da Emitente, mas também assegurar alguma flexibilidade para absorção de choques exógenos à actividade. A gestão das necessidades de tesouraria é feita com base no planeamento de curto prazo (realizado diariamente), tendo subjacente os planos anuais, que são revistos pelo menos duas vezes ao ano. A tabela abaixo apresenta as responsabilidades da Emitente por intervalos de maturidade residual contratual. Os montantes apresentados na tabela são os fluxos de caixa contratuais não descontados. Adicionalmente, é de realçar que todos os instrumentos financeiros derivados que a Emitente e respectivas subsidiárias contrata são liquidados pelo seu valor líquido. 2.1.4 Riscos relacionados com as áreas de negócio da JMR No Grupo, a Gestão de Risco visa cumprir os seguintes objectivos: Promover a identificação, avaliação, tratamento e monitorização de riscos, de acordo com uma metodologia comum a todo o Grupo; Aferir regularmente os pontos fortes e fracos dos vectores-chave de criação de valor (key value drivers); Desenvolver e implementar programas de cobertura e prevenção de riscos; Integrar a Gestão de Risco no planeamento dos negócios; Promover a consciencialização dos colaboradores em matéria de riscos e em relação aos efeitos positivos e negativos de todos os processos que influenciam as operações e constituem fontes de criação de valor; 12 Melhorar os processos de tomada de decisão e de definição de prioridades, pela compreensão estruturada dos processos de negócio de JMR, da sua volatilidade e das suas oportunidades e ameaças. A avaliação de riscos visa, em primeira instância, distinguir o que é irrelevante do que é material e requer uma gestão activa, envolvendo para tal a consideração das fontes de risco, da probabilidade de ocorrência de determinado evento e das consequências da sua manifestação no contexto do ambiente de controlo. Os controlos incidem, quer sobre a probabilidade de ocorrência de um evento, quer sobre a extensão das suas consequências. 2.1.4.1 Riscos Estratégicos A JMR encontra-se exposta a riscos estratégicos, nomeadamente a factores como tendências sociais, políticas e macroeconómicas, à evolução das preferências dos consumidores, ao ciclo de vida dos negócios, à dinâmica dos mercados (financeiros, de trabalho, de recursos naturais e energéticos), à actividade da concorrência, à inovação tecnológica, à disponibilidade de recursos e ás alterações a nível legal e regulatório. A gestão de riscos estratégicos envolve a monitorização dos riscos supra mencionados. A informação daí resultante é utilizada pela equipa de gestão para compreender se o diagnóstico de necessidades identificadas se mantém actualizado e se é viável o desenvolvimento de uma proposta de valor única, que satisfaça convenientemente essas necessidades. De igual modo, essa informação é utilizada para saber se existe mercado com número suficiente de clientes dispostos e capazes de pagar o preço solicitado e para determinar se a JMR dispõe de vantagens competitivas exclusivas, duradouras e sustentáveis, que permitam obter uma rentabilidade adequada aos riscos assumidos. A equipa de gestão procura assim identificar ameaças e oportunidades nas indústrias e sectores em que desenvolve actividade, nomeadamente em termos de potencial de rentabilidade e crescimento, mas também em termos de alinhamento estratégico e adequação do seu modelo de negócio às condições de mercado actuais e futuras. Estas questões são apreciadas nas reuniões das Direcções Executivas e discutidas em vários fora internos ao longo do ano. 2.1.4.2 Riscos Operacionais 13 A JMR encontra-se exposta a riscos operacionais relacionados com sourcing, supply chain, gestão de stocks, gestão de fundos, investimentos, eficiência na utilização de recursos, interrupção de negócio e fraude. O modelo utilizado na gestão dos Riscos de Processo inclui as classes de Riscos Operacionais, de Recursos Humanos, de Sistemas de Informação e de Informação para a Tomada de Decisão. Dada a natureza transversal de alguns dos riscos considerados em cada uma destas classes, a sua gestão é partilhada por diferentes áreas funcionais das sociedades do Grupo. 2.1.4.3 Riscos de Segurança Alimentar A JMR encontra-se exposta a riscos de segurança alimentar, nomeadamente (i) ao tipo e qualidade dos seus fornecedores, (ii) ao circuito logístico do fornecimento dos produtos alimentares e (iii) à formação das pessoas e entidades envolvidas. As Direcções de Qualidade e Segurança Alimentar das diferentes sociedades do Grupo têm sob sua responsabilidade: (i) a prevenção, através de auditorias de selecção, avaliação e acompanhamento de fornecedores; (ii) a monitorização, através do acompanhamento do produto ao longo de todo o circuito logístico para análise do cumprimento de requisitos de boas práticas e de certificação; e (iii) a formação, através da realização periódica de simulacros e acções de sensibilização. 2.1.4.4 Riscos Ambientais A JMR está exposta a riscos ambientais, nomeadamente aos impactos ambientais decorrentes da sua actividade. Nas diferentes sociedades do Grupo, as direcções que gerem os assuntos ambientais têm sob sua responsabilidade: (i) a minimização de impactes ambientais de actividades, produtos e serviços; (ii) o acompanhamento dos estabelecimentos para avaliação do cumprimento de boas práticas e requisitos legais e de certificação; (iii) a formação dos colaboradores para a adopção de boas práticas ambientais; e (iv) a cooperação com departamentos internos e entidades externas, visando a eco-eficiência dos processos. 2.1.4.5 Riscos de Segurança Física e de Pessoas A JMR está exposta a riscos de segurança física e de pessoas, cabendo à Direcção de Segurança a responsabilidade de assegurar a existência de condições que garantam a integridade física das pessoas e das instalações, intervindo sempre perante furtos e roubos, bem como fraudes e outras actividades ilícitas e/ou violentas perpetradas nas instalações ou contra colaboradores do Grupo. As suas tarefas assentam quer na definição e controlo de procedimentos para a prevenção da 14 segurança e protecção do património, quer no apoio à auditoria a sistemas de segurança e de prevenção de risco. Cabe às Direcções Técnicas, em cooperação com as respectivas Direcções Operacionais, a definição e execução dos planos de manutenção regular das instalações. Na sua área de actuação destacam-se a supervisão do estado dos equipamentos eléctricos, a gestão dos meios de protecção e detecção de incêndios, e o armazenamento de materiais inflamáveis. No Grupo, a coordenação do processo de gestão de Segurança e Higiene no Trabalho está a cargo do Director de Ambiente e Segurança no Trabalho. A gestão do risco nesta área envolve a definição e divulgação de normas e instruções de trabalho, a realização de acções de sensibilização e formação de colaboradores, auditorias realizadas às lojas, a elaboração da avaliação de riscos de todos os estabelecimentos, e a execução de simulacros de emergência. 2.1.4.6 Riscos de Sistemas de Informação A JMR está exposta a riscos inerentes aos sistemas de informação, nomeadamente a quebra da confidencialidade, integridade e disponibilidade da informação essencial para a prossecução do negócio. Os riscos associados a Sistemas de Informação são analisados considerando as diferentes componentes: planeamento e organização de sistemas de informação, desenvolvimento de sistemas de informação, gestão de operações, segurança de informação e continuidade. A componente de Segurança de Informação está a cargo da Direcção de Segurança de Informação e consiste na implementação e manutenção de um sistema de gestão de segurança da informação que garanta a confidencialidade, integridade e disponibilidade da informação crítica para o negócio, e, ao mesmo tempo, assegure a recuperação dos sistemas em caso de interrupção das operações. 2.1.4.7 Riscos de regulamentação A JMR poderá ser afectada por alterações da legislação e regulamentação, nomeadamente fiscal, em Portugal, na União Europeia e em outros países onde desenvolve a sua actividade. O cumprimento da legislação é assegurado pelos Departamentos Jurídicos do Grupo. 15 2.2. Riscos relacionados com as Obrigações 2.2.1. Riscos gerais relativos às Obrigações 2.2.1.1. As Obrigações podem não ser um investimento adequado para todos os investidores Cada potencial investidor nas Obrigações deve determinar a adequação do investimento em atenção às suas próprias circunstâncias. Em particular, cada potencial investidor deverá: (i) ter suficiente conhecimento e experiência para realizar uma avaliação ponderada das Obrigações, das vantagens e dos riscos de um investimento nas Obrigações e da informação contida ou incorporada por remissão neste Prospecto ou em qualquer adenda ou rectificação ao mesmo; (ii) ter acesso e conhecer instrumentos analíticos apropriados para avaliar, no contexto da sua particular condição financeira, um investimento nas Obrigações e o impacto das mesmas na sua carteira de investimentos; (iii) ter recursos financeiros suficientes e liquidez que permitam suportar todos os riscos inerentes a um investimento nas Obrigações; (iv) perceber aprofundadamente os termos e as condições aplicáveis às Obrigações e estar familiarizado com os mercados financeiros relevantes com assessoria de um consultor financeiro ou outro adequado, bem como cenários possíveis relativamente a factores económicos, de taxas de juro ou outros que possam afectar o seu investimento e a sua capacidade de suportar os riscos aplicáveis. 2.2.1.2. Regras fiscais portuguesas aplicáveis a não residentes Nos termos do Decreto-Lei n.º 193/2005, de 7 de Novembro, os rendimentos de capitais pagos aos titulares não residentes das Obrigações (que, no caso de pessoas colectivas, não sejam detidas em mais de 20% por residentes em Portugal) e as mais-valias resultantes da alienação de tais Obrigações estarão isentos de imposto sobre o rendimento em Portugal, caso determinados requisitos de prova, que atestem a não residência em Portugal (nem em qualquer jurisdição de tributação privilegiada nos termos da Portaria n.º 150/2004, de 13 de Fevereiro) do respectivo titular dos rendimentos, estejam devidamente cumpridos. Na falta de entrega, entrega fora de prazo ou entrega incorrecta dos documentos legalmente exigíveis, as entidades registadoras directas (isto é, os intermediários financeiros com contas de controlo na CVM) terão de proceder à retenção na fonte à taxa em vigor na data do pagamento (vide o Capítulo 16 (Informações de natureza fiscal)). Os Obrigacionistas não residentes 16 deverão obter o seu próprio aconselhamento fiscal de modo a garantir que cumprem todos os procedimentos relativos ao tratamento fiscal adequado dos pagamentos recebidos no âmbito da detenção das Obrigações. A Emitente não assume a obrigação de pagamento de montantes brutos, caso seja aplicável qualquer retenção na fonte nos pagamentos devidos, por falta de entrega, entrega fora de prazo ou entrega incorrecta dos documentos legalmente exigíveis. 2.2.1.3. Alterações legais Não pode ser assegurado que não venha a ocorrer uma qualquer alteração legal (incluindo fiscal), regulatória ou na interpretação ou aplicação das normas jurídicas aplicáveis que possa ter algum tipo de efeito adverso nos direitos e obrigações da Emitente e/ou dos investidores ou nas Obrigações. 2.2.2. Riscos gerais do mercado 2.2.2.1. O mercado secundário em geral As Obrigações não têm um mercado estabelecido na data da sua emissão e tal mercado pode não vir a desenvolver-se. Se um mercado se desenvolver, poderá não ter um elevado nível de liquidez, pelo que os investidores poderão não ter a possibilidade de alienar as Obrigações com facilidade ou a preços que lhes possibilitem recuperar os valores investidos ou realizar um ganho comparável a investimentos similares que tenham realizado em mercado secundário. A falta de liquidez poderá ter um efeito negativo no valor de mercado das Obrigações. Os investidores devem estar preparados para manter as Obrigações até à respectiva data de vencimento. 2.2.2.2. Risco de taxa de juro e de controlos cambiais A Emitente pagará o capital e juros relativos às Obrigações em Euros, o que coloca certos riscos relativamente às conversões cambiais, caso a moeda de origem de um investidor não seja o Euro. Tais riscos incluem o risco de alteração nas taxas de câmbio e o risco de imposição de controlos cambiais. 2.2.2.3. Risco de instabilidade da zona Euro Em resultado da crise de crédito vivida na Europa, particularmente em Espanha, na Grécia, em Itália, na Irlanda e em Portugal, a Comissão Europeia criou o Fundo Europeu de Estabilização Financeira (“FEEF”) e o Mecanismo Europeu de Estabilização Financeira (“MEEF”) para conceder fundos aos países da zona Euro que se encontram em dificuldades financeiras e que procurem esse apoio. Em Março de 2011, o Conselho Europeu acordou na necessidade de os países da zona Euro implementarem um mecanismo permanente de estabilidade, o Mecanismo Europeu de Estabilidade (“MEE”), que será activado por acordo mútuo, para assumir o papel 17 do FEEF e do MEEF no fornecimento de apoio financeiro externo aos países da zona Euro depois de Junho de 2013. Apesar das referidas medidas, persistem as preocupações relativas à carga de dívida de determinados países da zona Euro e à sua capacidade de cumprir as obrigações financeiras futuras, à estabilidade do euro em geral e à adequação deste como moeda única dadas as circunstâncias económicas e políticas adversas individualmente consideradas em alguns Estados Membros. Os elevados níveis de dívidas soberanas e défices fiscais em vários Estados Membros levantam preocupações relativas à condição financeira das instituições de crédito, das seguradoras e de outras sociedades (i) com sede nos Estados Membros em causa, (ii) com exposição directa ou indirecta aos mesmos, ou (iii) cujos prestadores de serviços, financiadores ou fornecedores estejam expostos a esses Estados Membros. Um decréscimo significativo na notação de risco de crédito de um ou mais Estados soberanos ou instituições financeiras poderá ter um efeito negativo no sistema financeiro como um todo e afectar adversamente os mercados em que a Emitente opera, de formas difíceis de prever. Os potenciais investidores devem assegurar que têm conhecimento suficiente da crise na zona Euro, da crise financeira global e do desenvolvimento da situação económica e ponderar estes factores na sua avaliação dos riscos e méritos de investir nas Obrigações. Estas e outras preocupações poderão levar à reintrodução de divisas individuais num ou mais Estados Membros, ou, em circunstâncias mais extremas, à possível extinção do euro. Caso o euro seja totalmente extinto, as consequências legais e contratuais para os detentores de obrigações denominadas em euros serão determinadas pelas leis em vigor no momento. Estes potenciais desenvolvimentos ou percepções do mercado relativamente a este assunto e outros relacionados podem ter um efeito adverso no valor das Obrigações. 2.2.2.4. Risco de redenominação das Obrigações em nova moeda Sendo o euro a moeda com curso legal em Portugal e especificada para as Obrigações, se, a qualquer momento após a data da Emissão: (i) passar a existir mais do que uma moeda com curso legal em Portugal; ou (ii) a moeda com curso legal em Portugal passar a ser diferente do euro, a moeda em que as Obrigações serão denominadas (e em que serão cumpridos os pagamentos relativos às Obrigações) será a nova moeda com curso legal em Portugal e a Emitente poderá alterar as Condições das Obrigações, sujeita à aprovação dos Obrigacionistas nos termos legais, para acautelar os efeitos de tal redenominação nas Obrigações. Tais ajustamentos, incluindo a taxa de câmbio entre a actual divisa e a nova divisa com curso legal em Portugal, poderão afectar o valor das Obrigações. Em circunstâncias em que o euro continue a existir, mas deixe de ser a moeda com curso legal em Portugal ou deixe de ser a 18 única moeda com curso legal em Portugal, o valor da nova divisa com curso legal em Portugal poderá descer, quando comparado com o euro, o que significa que as Obrigações terão um valor inferior ao que teriam se continuassem a ser denominadas em euro. 2.2.2.5. Lei aplicável Os direitos dos investidores enquanto Obrigacionistas serão regidos pelo direito português, podendo alguns aspectos diferir dos direitos usualmente reconhecidos a obrigacionistas de sociedades regidas por sistemas legais que não o português. 2.2.3. Considerações sobre a legalidade do investimento As actividades de certos investidores estão sujeitas a leis e regulamentos em matéria de investimentos e/ou a revisão ou regulação por certas autoridades. Cada potencial investidor deve recorrer aos seus próprios consultores jurídicos para determinar se, e em que medida, (i) as Obrigações são investimentos que lhes são legalmente permitidos, (ii) as Obrigações podem ser usadas como colateral para diversos tipos de empréstimos, e (iii) outras restrições são aplicáveis à subscrição/aquisição das Obrigações. As instituições financeiras devem consultar os seus consultores jurídicos, financeiros ou outros ou as entidades regulatórias adequadas para determinar o tratamento apropriado das Obrigações nos termos das regras de gestão de risco de capital aplicáveis ou outras regras similares. 19 CAPÍTULO 3 RESPONSÁVEIS PELA INFORMAÇÃO Responsáveis pelo Prospecto A forma e conteúdo do Prospecto obedecem ao preceituado no Código dos Valores Mobiliários, ao disposto no Regulamento dos Prospectos, na sua actual redacção e demais legislação e regulamentação aplicáveis. Nos termos dos artigos 149.º, 150.º e 243.º do Código dos Valores Mobiliários, as seguintes entidades são responsáveis pela veracidade, actualidade, clareza, objectividade e licitude da informação nele contida à data da sua publicação: (i) Emitente: A JMR enquanto entidade emitente; (ii) Conselho de Administração da Emitente: Os actuais membros do Conselho de Administração da JMR são: Pedro Manuel de Castro Soares dos Santos (Presidente) Luís Filipe Aguiar Gomes de Araújo (Administrador Delegado) Ana Luísa Abreu Coelho Virgínia (Vogal) Alan Johnson (Vogal) Lodewijk Jacob Hijmans Van Den Bergh (Vogal) Henricus Johannes Maria Van Den Heuvel (Vogal) Christianus Willebrordus Dik (Vogal) (iii) Conselho Fiscal O Conselho Fiscal tem a seguinte composição: José Alberto da Silva Jorge (Presidente) Carlos Alberto dos Santos Oliveira (Vogal) Jerónimo David Caetano Duarte (Vogal) (iv) Revisor Oficial de Contas da Emitente: Revisor Oficial de Contas: A sociedade PricewaterhouseCoopers &Associados - Sociedade de Revisores Oficiais de 20 Contas, Lda., inscrita na Ordem dos Revisores Oficiais de Contas sob o n.º 183 e registada na CMVM sob o n.º 9077, representada por Abdul Nasser Abdul Sattar. Declaração sobre a informação constante do Prospecto Nos termos e para os efeitos do disposto nos artigos 149.º e 243.º do Código dos Valores Mobiliários, a JMR e as demais entidades que, nos termos do presente Capítulo são responsáveis pela informação contida no presente Prospecto ou em parte(s) do presente Prospecto declaram que, tanto quanto é do seu conhecimento e após terem efectuado todas as diligências razoáveis para se certificarem de que tal é o caso, a informação constante do presente Prospecto ou da(s) parte(s) do presente Prospecto pelas quais são responsáveis está em conformidade com os factos, não existindo quaisquer omissões susceptíveis de afectar o seu alcance. O Conselho Fiscal e o Revisor Oficial de Contas são responsáveis pela informação constante dos relatórios e contas em que o Prospecto se baseia. 21 CAPÍTULO 4 REVISORES OFICIAIS DE CONTAS DA EMITENTE A sociedade PricewaterhouseCoopers &Associados - Sociedade de Revisores Oficiais de Contas, Lda., inscrita na Ordem dos Revisores Oficiais de Contas sob o n.º 183 e registada na CMVM sob o n.º 9077, representada por Abdul Nasser Abdul Sattar, foi responsável pela certificação legal das contas consolidadas da JMR relativas aos anos de 2009, 2010 e 2011. 22 CAPÍTULO 5 ANTECEDENTES E EVOLUÇÃO DA EMITENTE 5.1 Denominação Jurídica e comercial da Emitente A denominação jurídica da Emitente é JMR – Gestão de Empresas de Retalho, SGPS, S.A.. 5.2 Registo e número de pessoa colectiva A JMR encontra-se, matriculada na Conservatória do Registo Comercial de Lisboa sob o número único de matrícula e de pessoa colectiva 501 917 101, com o capital social integralmente subscrito e realizado no valor de € 330.000.000 (trezentos e trinta milhões de Euro). 5.3 Constituição da Emitente A JMR foi constituída por escritura pública de 4 de Setembro de 1987 por período de tempo indeterminado. 5.4 Sede, forma jurídica e legislação que regula a actividade da Emitente A JMR é uma sociedade gestora de participações sociais sob a forma de sociedade anónima, constituída e funcionando ao abrigo das leis da República Portuguesa, com sede na Rua Actor António Silva, n.º 7, 1649-033 Lisboa. A JMR rege-se pelas leis gerais aplicáveis às sociedades gestoras de participações sociais, nomeadamente pelo Código das Sociedades Comerciais e pelo Decreto-Lei n.º 495/88, de 30 de Dezembro, ambos na sua actual redacção, e pelos seus estatutos, não tendo a sua actividade mais legislação ou regulamentação específicas que lhe sejam aplicáveis. 23 CAPÍTULO 6 PANORÂMICA GERAL DAS ACTIVIDADES DA EMITENTE Em Portugal, o Grupo ocupa uma posição de liderança na distribuição alimentar onde opera com a insígnia Pingo Doce (356 supermercados em Portugal Continental e 13 na Ilha da Madeira). O Grupo tem apostado no desenvolvimento de novos projectos complementares ao negócio de Retalho Alimentar, através das áreas de Restauração e Take Away, Refeições no Sítio do Costume no Pingo Doce, bem como da sua rede de postos de abastecimento de combustível, das lojas Bem-Estar, e através das insígnias New Code (vestuário para adulto e criança), Electric Co (electrodomésticos), GET (livros, música, electrónica e telecomunicações), e Spot (sapatos e acessórios). 24 CAPÍTULO 7 ESTRUTURA ORGANIZATIVA DA EMITENTE 7.1 Estrutura Organizativa 7.1.1 Descrição sucinta do Grupo e da posição da Emitente no seio do mesmo O Grupo inclui várias sociedades responsáveis pelas actividades desenvolvidas nas principais áreas de negócio, bem como pelas actividades de suporte ou apoio àquelas, tal como referido no Capítulo 6 do Prospecto. As principais participações da Emitente encontram-se reflectidas, de forma simplificada, no organigrama que segue: JMR 89% 100% JMR - PSD EVA 44% 100% Pingo Doce Funchalgest 100% JGCamacho 100% Cunha & Branco 58,50% Lido Sol II 93,30% Casal S. Pedro 97% Lidinvest 95,71% Imoretalho 99,10% Supertur 99,5% Comespa Relativamente a todas estas sociedades a Emitente actua como empresa-mãe, sendo responsável pela coordenação da sua actuação e assegurando a representação dos interesses comuns a todas elas. A JMR faz parte do grupo da Jerónimo Martins, SGPS, S.A., sendo detida por esta entidade através da Tagus – Retail & Services Investments, B.V. em 51% e pela Koninklijke Ahold NV, através da Ahold International Sàrl em 49%. 25 CAPÍTULO 8 INFORMAÇÃO SOBRE TENDÊNCIAS Não existem alterações significativas adversas nas perspectivas da Emitente desde a data dos seus últimos mapas financeiros objecto de revisão legal de contas publicados. 26 CAPÍTULO 9 PREVISÕES OU ESTIMATIVAS DE LUCROS Não aplicável. 27 CAPÍTULO 10 ÓRGÃOS DE ADMINISTRAÇÃO, DE DIREÇÃO E DE FISCALIZAÇÃO DA EMITENTE São órgãos sociais da JMR, eleitos para o triénio 2011-2013: A Assembleia-geral, o Conselho de Administração, o Conselho Fiscal e o Revisor Oficial de Contas. 10.2 Conselho de Administração Para informações sobre o Conselho de Administração da Emitente vide ponto (ii) do Capítulo 3 do Prospecto. 10.3 Conselho Fiscal e Revisor Oficial de Contas Para informações sobre o Conselho Fiscal e Revisor Oficial de Contas da Emitente vide pontos (iii) e (iv) do Capítulo 3 do Prospecto. 10.4 Conflitos de interesses de membros dos órgãos de administração, de direcção e de fiscalização Não existem conflitos de interesses potenciais entre as obrigações de qualquer uma das pessoas que integram os órgãos de administração, de direcção e de fiscalização para com a Emitente ou para com qualquer uma das suas filiais e os seus interesses privados ou obrigações. 10.5 Comissões designadas no âmbito societário Não aplicável. 28 CAPÍTULO 11 PRINCIPAIS ACIONISTAS DA EMITENTE 11.1 Estrutura accionista Lista dos Titulares de Participações Qualificadas na presente data 11.2 Acordos com impacto na estrutura accionista A Emitente não tem conhecimento da celebração de acordos parassociais da natureza dos mencionados no artigo 19.º do Código dos Valores Mobiliários relativamente ao exercício de direitos sociais na Emitente. 29 CAPÍTULO 12 INFORMAÇÕES FINANCEIRAS ACERCA DO ATIVO E DO PASSIVO, DA SITUAÇÃO FINANCEIRA E DOS LUCROS E PREJUÍZOS DA EMITENTE As informações financeiras da JMR que a seguir se apresentam foram objecto de revisão legal de contas e foram elaboradas de acordo com as Normas Internacionais de Relato Financeiro (“IFRS”) emitidas pelo International Accounting Standards Board (“IASB”), tal como adoptadas pela União Europeia. 12.1 Demonstração de Resultados Consolidada em 31 de Dezembro de 2011 e 2010 30 12.2 Balanço Consolidado em 31 de Dezembro de 2011 e 2010 12.3 Demonstração de alterações no Capital próprio consolidado 31 12.4 Demonstração consolidada dos ganhos e perdas reconhecidos nos capitais próprios 32 12.5 Demonstração consolidada dos fluxos de caixa para os anos findos em 31 de Dezembro de 2011 e 2010 12.6 Acções judiciais ou arbitrais Não existem procedimentos judiciais ou arbitrais susceptíveis de terem tido ou virem a ter um impacto significativo na situação financeira ou na rentabilidade da Emitente e/ou do Grupo. Algumas sociedades do Grupo são parte em reclamações, acções judiciais e arbitrais relacionadas com a sua actividade, nomeadamente litígios relacionados com reclamações perante autoridades regulatórias e fiscais, que se encontram devidamente descritas nas notas às demonstrações financeiras constantes do relatório e contas anual da JMR relativo ao exercício findo em 31 de Dezembro de 2011, para as quais se remete. 33 12.7 Alterações significativas na situação financeira ou comercial da Emitente Não ocorreram quaisquer alterações significativas na situação financeira ou comercial da JMR desde o final do último período financeiro em relação ao qual foram produzidas informações financeiras objecto de revisão legal de contas (reportadas a 31 de Dezembro de 2011). 34 CAPÍTULO 13 CONTRATOS SIGNIFICATIVOS DA EMITENTE Para além dos contratos celebrados no âmbito do normal decurso da sua actividade, a JMR não é parte noutros contratos significativos que possam afectar a capacidade de cumprimento das suas obrigações perante os Obrigacionistas. 35 CAPÍTULO 14 INFORMAÇÕES DE BASE 14.1. Interesses de pessoas singulares e colectivas envolvidas na Oferta O Banco BPI, S.A. na qualidade de intermediário financeiro responsável pela organização, montagem e, juntamente com o Banco Espírito Santo de Investimento, S.A., pela liderança (Colideres) da emissão de Obrigações objecto da presente admissão tiveram um interesse directo de cariz financeiro na Emissão a título de remuneração pela prestação daqueles serviços. 14.2. Motivos da Admissão A presente admissão à negociação na Euronext Lisbon destina-se a permitir a sua transmissibilidade através da Bolsa. 36 CAPÍTULO 15 CONDIÇÕES DAS OBRIGAÇÕES 15.1. Admissão à negociação e código ISIN A presente admissão à negociação na Euronext Lisbon diz respeito às Obrigações com o código ISIN PTJMRJOE0005 e destina-se a permitir a sua transmissibilidade através da Bolsa (mercado regulamentado). 15.2. Montante e divisa 15.2.1. Montante Foram emitidas 2.500 Obrigações, com o valor nominal unitário de €100.000 (cem mil euros) e global de €250.000.000 (duzentos e cinquenta milhões de euros) mediante subscrição particular e tomada firme pelo BPI e pelo BES, mediante o pagamento de uma comissão de tomada firme pela Emitente no valor de 1% sobre o montante global da Emissão. 15.2.2. Divisa A moeda de denominação das Obrigações é o euro. 15.3. Categoria e forma de representação As Obrigações têm natureza ordinária e são valores mobiliários escriturais, ao portador, inscritos em contas abertas em nome dos respectivos titulares junto de intermediários financeiros legalmente habilitados, de acordo com as disposições legais em vigor, encontrandose integradas na Central de Valores Mobiliários gerida pela Interbolsa, com morada na Avenida da Boavista, 3433 - 4100-138 Porto - Portugal. 15.4. Deliberações, autorizações e aprovações da Emissão A Emissão das Obrigações foi deliberada e aprovada pela Assembleia-geral da JMR em 12 de Outubro de 2012. 15.5. Data de subscrição A data de subscrição e realização integral das Obrigações ocorreu em 11 de Dezembro de 2012. 15.6. Direitos de preferência e direitos atribuídos 15.6.1. Direitos de preferência A subscrição das Obrigações não está sujeita a quaisquer direitos de preferência. Por outro lado, uma vez admitidas à negociação em mercado regulamentado, as Obrigações serão livremente 37 negociáveis nos termos da lei geral. 15.6.2. Direitos atribuídos Não existem direitos especiais atribuídos às Obrigações senão os conferidos nos termos da lei geral, nomeadamente quanto ao recebimento de juros e reembolso do capital. 15.7. Grau de subordinação das Obrigações As obrigações que para a Emitente resultam da Emissão das Obrigações constituem responsabilidades directas, incondicionais, não subordinadas, não garantidas e gerais da Emitente, que empenhará toda a sua boa fé no respectivo cumprimento. As Obrigações constituem obrigações comuns da Emitente, a que corresponderá um tratamento pari passu com as restantes obrigações pecuniárias presentes e futuras não condicionais, não subordinadas e não garantidas da Emitente, sem prejuízo dos privilégios que resultem da lei. 15.8. Garantias das Obrigações 15.8.1. Património da Emitente Não existem garantias especiais associadas às Obrigações, respondendo as receitas e o património da Emitente pelo cumprimento de todas as obrigações que, para a Emitente, resultam e/ou venham a resultar da Emissão nos termos da lei. 15.8.2. Não oneração A Emitente ou qualquer uma das suas Participadas Relevantes compromete-se, enquanto as Obrigações não forem reembolsadas integralmente, a não dar em garantia ou, por qualquer outra forma, onerar ou alienar os bens que constem ou venham a constar dos seus activos, presentes ou futuros, cujo valor contabilístico exceda, conjunta ou separadamente durante a vigência desta Emissão, € 50.000.000,00 (cinquenta milhões de Euro), salvo no caso de: (i) Garantias que venham a ser constituídas com o acordo prévio e expresso dos obrigacionistas, obtido por maioria simples relativamente à totalidade dos obrigacionistas,, nos termos do disposto no n.º 7 do artigo 355.º do Código das Sociedades Comerciais; (ii) Garantias que venham a ser constituídas sobre bens do Activo Não Corrente da Emitente ou de qualquer das suas Participadas Relevantes a adquirir ou a beneficiar pela Emitente ou por qualquer das suas Participadas Relevantes, desde que tal aquisição não configure uma mera substituição de activos e desde que a garantia seja constituída em caução do respectivo preço, ou do crédito concedido para o efeito. 38 Para efeitos do disposto no ponto (ii) anterior não constitui mera substituição de activos o investimento nos bens do Activo Não Corrente que se encontrem obsoletos ou deteriorados. 15.9. Pagamentos de juros e outras remunerações 15.9.1. Datas de pagamento A liquidação financeira das Obrigações ocorrerá no dia 11 de Dezembro de 2012, data a partir da qual se inicia a contagem do primeiro período de juros relativos às Obrigações. Os juros das Obrigações vencer-se-ão semestral e postecipadamente, com pagamento a 11 de Dezembro e 11 de Junho de cada ano até à Data de Vencimento das Obrigações, ocorrendo o primeiro pagamento de juros a 11 de Junho de 2013. 15.9.2. Taxa de juro A taxa de juro nominal aplicável a cada um dos períodos de juros será variável e igual ao Indexante cotado no segundo “Dia Útil Target” imediatamente anterior à data de início de cada período de juros, adicionada de 3,50% (três vírgula cinquenta por cento). Por “Indexante” considerar-se-á “Euribor” para o prazo de 6 meses e por “Euribor” entender-seá a taxa patrocinada pela Federação Bancária Europeia em associação com a Associação Cambista Internacional resultante do cálculo da média das taxas de depósitos interbancários para cada prazo denominados em Euros, oferecidas na zona da União Económica e Monetária entre bancos de primeira linha, cotada para valores spot (TARGET + 2), na base Actual/360, e divulgada cerca das 11 horas de Bruxelas, na página EURIBOR01 da REUTERS, ou noutra página que a substitua, ou no caso de a REUTERS cessar a divulgação, na página de outra agência que a divulgue. Por “Dias Úteis Target” entender-se-á aqueles dias em que o sistema de pagamentos TARGET2 esteja em funcionamento. 15.9.3. Processamento de pagamentos Em cada Data de Pagamento de Juros, serão movimentadas a crédito as contas correntes das Entidades Registadoras junto do Banco de Portugal indicadas para o efeito à Interbolsa, com base em informação recebida das Entidades Registadoras. Após recepção dos montantes devidos, as Entidades Registadoras procederão à respectiva distribuição pelas contas de pagamento correntes, associadas às Contas Individualizadas de cada um dos Obrigacionistas seus clientes. 15.9.4. Regime fiscal Os pagamentos devidos aos Obrigacionistas ficarão em todo o caso sujeitos a quaisquer leis e 39 regulamentos de natureza fiscal, aplicáveis, sem prejuízo do disposto na secção 15.12 – Prescrição. 15.9.5. Pagamentos em Dias Úteis Se a data prevista para o pagamento de qualquer montante relativo às Obrigações não for um Dia Útil, o respectivo titular não terá direito ao pagamento até ao Dia Útil seguinte e não terá direito a receber juros adicionais ou qualquer outro pagamento em virtude do diferimento do pagamento em causa para o Dia Útil seguinte. 15.10. Amortizações e reembolso antecipado 15.10.1. Vencimento As Obrigações têm um prazo de maturidade de três anos a contar da data de subscrição, ocorrendo a respectiva data de vencimento em 11 de Dezembro de 2015 (“Data de Vencimento”). As Obrigações serão reembolsadas integralmente, ao par, de uma só vez, na Data de Vencimento, salvo se ocorrer reembolso antecipado por opção da Emitente nos termos da secção 15.10.2 ou se ocorrer reembolso antecipado nos termos da secção 15.11. 15.10.2. Reembolso antecipado por opção da Emitente Sem prejuízo do disposto na secção 15.11, a Emitente poderá efectuar o reembolso antecipado (“Call Option”), total ou parcial (neste caso por redução do valor nominal das Obrigações) da presente Emissão nas 2ª, 3ª, 4ª e 5ª Datas de Pagamento de Juros. Para o efeito, a Emitente deverá publicar a sua intenção nos termos do Regulamento da CMVM nº 5/2008, com uma antecedência mínima de 30 dias em relação à data de reembolso antecipado. Caso venha a ocorrer o reembolso antecipado das Obrigações por opção da Emitente, esta obriga-se a pagar aos respectivos titulares uma comissão de reembolso antecipado de (i) 1% (um por cento) caso o reembolso antecipado ocorra na 2ª ou na 3ª Data de Pagamento de Juros ou (ii) 0,50% (zero virgula cinquenta por cento) caso o reembolso antecipado ocorra na 4ª ou na 5ª Data de Pagamento de Juros calculada sobre o valor nominal das Obrigações detidas por cada titular objecto do reembolso antecipado. 15.11. Situações de Incumprimento 15.11.1. Situações de Incumprimento A ocorrência e manutenção de qualquer uma das seguintes situações em relação à Emitente ou a qualquer uma das suas Participadas Relevantes (quando especificado nos parágrafos seguintes) constituem uma Situação de Incumprimento: 40 i) Mora no pagamento de capital e/ou de juros da presente Emissão não regularizada no prazo de 3 (três) Dias Úteis; ii) Mora no pagamento de quaisquer outras obrigações resultantes de empréstimos, outras facilidades de crédito ou outros compromissos com incidência financeira, contraídos pela Emitente ou por qualquer uma das suas Participadas Relevantes, junto do sistema financeiro português ou estrangeiro, ou ainda no pagamento de obrigações decorrentes de valores monetários ou mobiliários de qualquer natureza desde que os respectivos credores exijam o vencimento antecipado, baseado nesse facto, de obrigações pecuniárias da Emitente ou de qualquer uma das suas Participadas Relevantes num montante total superior a € 15.000.000,00 (quinze milhões de Euro); iii) Se a Emitente ou qualquer uma das suas Participadas Relevantes cessar de forma generalizada o pagamento das suas obrigações, se for submetida a processo de recuperação de empresas ou processo de insolvência, salvo se a Emitente ou a Participada Relevante em causa, apresentar, de boa fé e fundamentadamente, contestação, dentro dos prazos legais; iv) Se a Emitente for objecto de cisão, se integrar um processo de fusão ou se der azo à interrupção ou suspensão das suas actividades comerciais; v) Se a Jerónimo Martins SGPS, S.A. deixar de deter, directa ou indirectamente, a maioria do capital social e/ou dos direitos de voto da Emitente; vi) Se a Emitente deixar de deter, directa ou indirectamente, a maioria do capital social e/ou dos direitos de voto da Pingo Doce, S.A.; vii) Se a Emitente ou qualquer das suas Participadas Relevantes, enquanto as obrigações para si decorrentes deste Empréstimo Obrigacionista não estiverem integralmente satisfeitas, der em garantia, ou por qualquer forma onerar ou alienar, os bens que constem ou venham a constar dos seus Activos, presentes ou futuros, cujo valor contabilístico exceda conjunta ou separadamente durante a vigência deste Empréstimo Obrigacionista € 50.000.000,00 (cinquenta milhões de Euro), salvo no caso de: a) garantias que venham a ser constituídas com o acordo prévio e expresso dos obrigacionistas, obtido por maioria simples, nos termos do disposto no n.º 7 do artigo 355.º do Código das Sociedades Comerciais; b) garantias que venham a ser constituídas sobre bens do Activo Não Corrente da 41 Emitente ou de qualquer das suas Participadas Relevantes a adquirir ou a beneficiar pela Emitente ou por qualquer das suas Participadas Relevantes, desde que tal aquisição não configure uma mera substituição de activos e desde que a garantia seja constituída em caução do respectivo preço, ou do crédito concedido para o efeito. Para efeitos do disposto na alínea a) não constitui mera substituição de activos o investimento nos bens do Activo Não Corrente que se encontrem obsoletos ou deteriorados. viii) Manutenção de um rácio Net Debt/EBITDA < 3,5x, calculado semestralmente com base nas contas consolidadas dos últimos 12 meses da Emitente; ix) Se ocorrer inobservância por parte da Emitente de qualquer das demais obrigações previstas na presente Emissão não remediada no prazo de 30 (trinta) dias; x) Se as responsabilidades assumidas para com os credores obrigacionistas deixarem de constituir obrigações comuns da Emitente, a que corresponde um tratamento pari passu com todas as outras dívidas e compromissos presentes e futuros não especialmente garantidos, sem prejuízo dos privilégios creditórios que resultem da Lei; xi) Se a Emitente deixar de ter regularizadas as suas contribuições à Segurança Social, assim como quaisquer taxas ou impostos que sejam devidos em razão de quaisquer bens que lhe pertençam ou dos seus negócios, excepto se, de boa fé e fundamentadamente, apresentar reclamação graciosa/impugnação ou se se prevalecer de qualquer outro meio processual ou procedimental que a lei ponha ao seu dispor, dentro dos prazos legais; 15.11.2. Reembolso imediato Os titulares das Obrigações poderão exigir o reembolso antecipado das Obrigações de que sejam detentores, bem como o pagamento dos respectivos juros devidos até à data em que se efectuar aquele reembolso, sem necessidade de uma qualquer deliberação prévia da Assembleia Geral de Obrigacionistas, nas Situações de Incumprimento acima descritas. Os titulares das Obrigações que desejem, verificadas as situações acima descritas, exercer a opção de reembolso antecipado, deverão comunicar a sua intenção, por carta registada dirigida ao Conselho de Administração da Emitente, com conhecimento ao BPI e ao BES, devendo a Emitente proceder ao respectivo reembolso das Obrigações e respectivos juros contados até à data em que se efectuar aquele reembolso, até 10 (dez) Dias Úteis após a referida comunicação. 42 15.12. Prescrição Os direitos relativos às Obrigações prescrevem no prazo de 20 (vinte) anos ou 5 (cinco) anos, consoante se trate de direitos relativos ao reembolso de capital ou pagamento de juros relativos às Obrigações, respectivamente. 15.13. Agente Pagador O serviço financeiro da presente Emissão, nomeadamente o pagamento dos juros e o reembolso de capital será assegurado pelo BPI (o “Agente Pagador”), através da sua sede em Rua Tenente Valadim, 284, 4100-476 Porto, Portugal. 15.14. Representação dos Obrigacionistas e assembleias de Obrigacionistas A JMR compromete-se a assegurar as diligências necessárias para que se proceda à eleição do Representante Comum dos Obrigacionistas, nos termos da legislação aplicável. 15.15. Regime fiscal O regime fiscal respeitante aos rendimentos das Obrigações encontra-se descrito no Capítulo 16 (Informações de natureza fiscal). 15.16. Regime de transmissão das Obrigações Não existem restrições à livre transmissibilidade das Obrigações, pelo que as mesmas podem ser transaccionadas no mercado regulamentado Euronext Lisbon quando estiverem admitidas à negociação. 15.17. Comunicações 15.17.1. Local de publicação Todas as notificações relativas às Obrigações serão publicadas, se e enquanto as Obrigações estiverem admitidas à negociação no mercado regulamentado Euronext Lisbon, no boletim de mercado da Euronext Lisbon e no sistema de difusão de informação da CMVM (www.cmvm.pt) ou por qualquer outra forma que se mostre de acordo com o previsto no Código dos Valores Mobiliários e com as regras da Interbolsa e da Euronext Lisbon relativamente à divulgação de informação a investidores. 15.17.2. Requisitos adicionais A Emitente assegurará a realização de todas as comunicações de forma a cumprir com outras regras e regulamentos em vigor. 15.17.3. Comunicações pelos Obrigacionistas As comunicações efectuadas pelos Obrigacionistas deverão revestir a forma escrita e ser 43 entregues ou remetidas à Emitente. 15.18. Notação de risco As Obrigações não serão objecto de notação de risco. 15.19. Admissão à negociação 15.19.1. Admissão Foi solicitada a admissão das Obrigações à negociação no mercado regulamentado Euronext Lisbon. Não será requerida pela Emitente a admissão à negociação das Obrigações noutro mercado regulamentado ou equivalente. 15.19.2. Data efectiva de admissão Após a publicação do Prospecto será publicado um anúncio no boletim de mercado da Euronext Lisbon, indicando a data efectiva da admissão à negociação no mercado regulamentado Euronext Lisbon das Obrigações cuja admissão é solicitada. 15.20. Lei aplicável e Jurisdição 15.20.1. Lei aplicável As Obrigações e as Condições das Obrigações são regidas pela lei portuguesa. 15.20.2. Jurisdição Para dirimir qualquer litígio emergente das Obrigações é competente o Tribunal da Comarca de Lisboa com renúncia expressa a qualquer outro. 44 CAPÍTULO 16 INFORMAÇÕES DE NATUREZA FISCAL O regime fiscal descrito neste capítulo respeita aos rendimentos das obrigações integradas em sistemas centralizados de valores mobiliários reconhecidos nos termos do Código dos Valores Mobiliários e legislação complementar, beneficiando os não residentes em Portugal de um regime de isenção nos rendimentos de capitais e nas mais-valias obtidas nos termos do DecretoLei n.º 193/2005, de 7 de Novembro, na redacção conferida pelo Decreto-Lei n.º 29-A/2011, de 1 de Março (adiante designado abreviadamente por “Decreto-Lei 193/2005”). Os juros, os prémios de amortização ou de reembolso e as outras formas de remuneração de obrigações são considerados como rendimentos de capitais. Compreendem-se nos rendimentos de capitais o quantitativo dos juros contáveis desde a data do último vencimento ou da emissão, primeira colocação ou endosso, se ainda não houver ocorrido qualquer vencimento, até à data em que ocorra alguma transmissão dos respectivos títulos, bem como a diferença, pela parte correspondente àqueles períodos, entre o valor de reembolso e o preço de emissão, no caso de títulos cuja remuneração seja constituída, total ou parcialmente, por essa diferença. 16.1. Juros 16.1.1. Auferidos por pessoas singulares 16.1.1.1. Residentes Rendimentos sujeitos a tributação, à data do seu vencimento, sendo o imposto retido na fonte a título definitivo, à taxa liberatória de 26,5%. A retenção na fonte libera a obrigação de declaração de imposto, salvo se o titular optar pelo englobamento (caso estes rendimentos não sejam obtidos no âmbito do exercício de actividades empresariais e profissionais), situação em que a taxa de imposto poderá atingir os 46,5%, tendo a retenção na fonte natureza de pagamento por conta do IRS devido a final. Uma taxa adicional de 2,5% incidirá ainda sobre o rendimento colectável que exceda os €153.300. Estão sujeitos a retenção na fonte a título definitivo à taxa liberatória de 35% os rendimentos de capitais sempre que sejam pagos ou colocados à disposição em contas abertas em nome de um ou mais titulares mas por conta de terceiros não identificados, excepto quando seja identificado o beneficiário efectivo, termos em que se aplicam as regras gerais. 45 16.1.1.2. Não residentes Os rendimentos de capitais relativos às Obrigações, integradas em sistemas centralizados reconhecidos pelo Código dos Valores Mobiliários e legislação complementar, estão isentos de tributação em Portugal, desde que estejam observados os requisitos de prova previstos no Decreto-Lei 193/2005. Porém, esta isenção não é aplicável se: (i) O beneficiário efectivo dispuser, em território português, de estabelecimento estável ao qual os rendimentos sejam imputáveis; (ii) O beneficiário efectivo for residente numa jurisdição sujeita a um regime fiscal claramente mais favorável constante de lista aprovada por portaria do Ministro das Finanças (actualmente constante da Portaria n.º 150/2004, de 13 de Fevereiro, com as alterações resultantes da Portaria n.º 292/2011, de 8 de Novembro (“Portaria 150/2004”)). Não estando isentos, os rendimentos são, regra geral, objecto de retenção na fonte à taxa liberatória de 26,5%, sem prejuízo de aplicação de taxas reduzidas de retenção na fonte previstas nas convenções para evitar a dupla tributação internacional celebrados com Portugal. Estão sujeitos a retenção na fonte a título definitivo à taxa liberatória de 35% os rendimentos de capitais obtidos por residentes numa jurisdição sujeita a um regime fiscal claramente mais favorável constante de lista aprovada por portaria do Ministro das Finanças (actualmente constante da Portaria 150/2004). Estão sujeitos a retenção na fonte a título definitivo à taxa liberatória de 30% os rendimentos de capitais sempre que sejam pagos ou colocados à disposição em contas abertas em nome de um ou mais titulares mas por conta de terceiros não identificados, excepto quando seja identificado o beneficiário efectivo, termos em que se aplicam as regras gerais. 16.1.2. Auferidos por pessoas colectivas 16.1.2.1. Residentes Rendimentos incluídos no lucro tributável e sujeitos a tributação à taxa geral de 25% (à qual acrescerá uma taxa de Derrama Municipal até ao limite máximo de 1,5% sobre o lucro tributável sujeito e não isento de IRC). Aplica-se ainda uma Derrama Estadual à taxa de 3% sobre a parte do lucro tributável superior a € 1.500.000,00 e não superior a € 10.000.000,00. O quantitativo da parte do lucro tributável que exceda € 1.500.000, quando superior a € 10.000.000, é dividido em duas partes: uma, igual a € 8.500.000, à qual se aplica a taxa de 3%; outra, igual ao lucro tributável que exceda € 10.000.000, à qual se aplica a taxa de 5%. Os rendimentos são objecto de retenção na fonte à taxa de 25%, a qual assume a natureza de pagamento por conta do imposto devido em termos finais. 46 Estão sujeitos a retenção na fonte a título definitivo à taxa de 35% os rendimentos de capitais sempre que sejam pagos ou colocados à disposição em contas abertas em nome de um ou mais titulares mas por conta de terceiros não identificados, excepto quando seja identificado o beneficiário efectivo, termos em que se aplicam as regras gerais. As instituições financeiras sujeitas a IRC (incluindo instituições financeiras não residentes com estabelecimento estável em território português ao qual os rendimentos sejam imputáveis), os fundos de capital de risco, os fundos de pensões e equiparáveis, os fundos de poupança em acções, fundos de poupança-reforma, poupança educação e poupança-reforma/educação constituídos e a operar nos termos da legislação nacional e outras entidades que usufruem de isenção de IRC beneficiam da dispensa de retenção na fonte. 16.1.2.2. Não residentes Os rendimentos de capitais provenientes das Obrigações estão isentos de IRC. Porém, esta isenção não é aplicável relativamente aos rendimentos de capitais se os Obrigacionistas não residentes: (i) Dispuserem de estabelecimento estável em território português ao qual os rendimentos possam ser imputáveis; (ii) Forem entidades residentes numa jurisdição sujeita a um regime fiscal claramente mais favorável constante de lista aprovada por portaria do Ministro das Finanças (actualmente constante da Portaria 150/2004), com excepção dos respectivos bancos centrais e agências de natureza governamental; (iii) No caso de pessoas colectivas, forem detidas, directa ou indirectamente, em mais de 20% por entidades residentes no território português. Não estando isentos, os rendimentos são, regra geral, objecto de retenção na fonte à taxa liberatória de 25%, sem prejuízo de aplicação de taxas reduzidas de retenção na fonte previstas nas convenções para evitar a dupla tributação internacional celebrados com Portugal. Estão sujeitos a retenção na fonte a título definitivo à taxa liberatória de 35% os rendimentos de capitais obtidos por entidades residentes numa jurisdição sujeita a um regime fiscal claramente mais favorável constante de lista aprovada por portaria do Ministro das Finanças (actualmente constante da Portaria 150/2004). Estão sujeitos a retenção na fonte a título definitivo à taxa liberatória de 35% os rendimentos de capitais sempre que sejam pagos ou colocados à disposição em contas abertas em nome de um ou mais titulares mas por conta de terceiros não identificados, excepto quando seja identificado o beneficiário efectivo, termos em que se aplicam as regras gerais. 47 16.2. Mais-Valias 16.2.1. Auferidas por pessoas singulares 16.2.1.1 Residentes As mais-valias e menos-valias apuradas na alienação das Obrigações contribuem para o cômputo do saldo anual de mais-valias e menos-valias decorrentes da venda de obrigações e outros títulos de dívida, de partes sociais e outros valores mobiliários e de operações com instrumentos financeiros derivados (excepto swaps de taxa de juro, swaps cambiais, swaps de taxa de juro e de divisa e operações cambiais a prazo), warrants autónomos e certificados. O referido saldo anual, quando seja positivo, está sujeito a tributação em IRS a uma taxa especial de 26,5%. O saldo positivo entre as mais-valias e as menos-valias resultantes da alienação de acções, obrigações e de outros títulos de dívida está isento de IRS até ao valor anual de €500. 16.2.1.2. Não residentes As mais-valias realizadas por Obrigacionista não residente em território português com a transmissão onerosa das Obrigações são isentas de tributação em Portugal. Porém, esta isenção não é aplicável se: (i) o beneficiário efectivo dispuser, em território português, de estabelecimento estável ao qual os rendimentos sejam imputáveis; (ii) o beneficiário efectivo for domiciliado numa jurisdição sujeita a um regime fiscal claramente mais favorável constante de lista aprovada por portaria do Ministro das Finanças (actualmente constante da Portaria 150/2004). Neste caso, o saldo anual positivo entre as mais-valias e as menos-valias é tributado à taxa especial de 26,5%. No entanto, se existir convenção para evitar a dupla tributação internacional celebrado entre Portugal e o país de residência fiscal do titular, regra geral, as mais-valias realizadas serão tributáveis apenas pelo Estado da residência fiscal do titular alienante. 16.2.2. Auferidas por pessoas colectivas 16.2.2.1. Residentes Rendimentos incluídos no lucro tributável e sujeitos a tributação à taxa geral de 25% (à qual acrescerá uma taxa de Derrama Municipal até ao limite máximo de 1,5% sobre o lucro tributável sujeito e não isento de IRC). Aplica-se ainda uma Derrama Estadual à taxa de 3% sobre a parte do lucro tributável superior a € 1.500.000,00 e não superior a € 10.000.000,00. O quantitativo da parte do lucro tributável que exceda € 1.500.000, quando superior a € 48 10.000.000, é dividido em duas partes: uma, igual a € 8.500.000, à qual se aplica a taxa de 3%; outra, igual ao lucro tributável que exceda € 10.000.000, à qual se aplica a taxa de 5%. O saldo positivo entre as mais-valias e menos-valias resultante da alienação de obrigações e outros títulos de dívida obtidos por fundos de investimento mobiliário e imobiliário constituídos e a operar nos termos da legislação nacional está excluído de tributação, excepto quando obtido por fundos de investimento mistos ou fechados de subscrição particular aos quais se aplicam as regras previstas no Código do IRS. 16.2.2.2. Não residentes As mais-valias obtidas com a transmissão onerosa de Obrigações estão isentas de IRC. Porém, esta isenção não é aplicável se os Obrigacionistas não residentes: (i) Dispuserem de estabelecimento estável em território português ao qual os rendimentos possam ser imputáveis; (ii) Forem entidades residentes numa jurisdição sujeita a um regime fiscal claramente mais favorável constante de lista aprovada por portaria do Ministro das Finanças (actualmente constante da Portaria 150/2004), com excepção dos respectivos bancos centrais e agências de natureza governamental; (iii) Forem detidos, directa ou indirectamente, em mais de 25% por entidades residentes no território português. Neste caso, o saldo anual positivo entre as mais-valias e as menos-valias é tributado à taxa especial de 26,5%. No entanto, se existir convenção para evitar a dupla tributação internacional celebrado entre Portugal e o país de residência fiscal do titular, regra geral, as mais-valias realizadas serão tributáveis apenas pelo Estado da residência fiscal do titular alienante. 16.3. Requisitos para aplicação das isenções de IRS e / ou IRC aos rendimentos das Obrigações no âmbito do regime especial Para efeitos da aplicação do regime de isenção fiscal descrito, o Decreto-Lei 193/2005 requer o cumprimento de certos procedimentos e certificações de prova. Segundo estes procedimentos (cujo objectivo é a verificação da qualidade de não residente do beneficiário efectivo), requer-se ao beneficiário efectivo que detenha as Obrigações através de uma conta nas seguintes entidades: (i) entidade registadora directa, que é uma entidade filiada no sistema centralizado reconhecido pelo Código dos Valores Mobiliários; (ii) entidade registadora indirecta, que, apesar de não assumir o papel de uma entidade registadora directa, é cliente desta; ou (iii) 49 entidades gestoras de um sistema de liquidação internacional, que são entidades que operam no mercado internacional para liquidar e compensar transacções com valores mobiliários. Em conformidade com o disposto no Decreto-Lei 193/2005, os intermediários financeiros junto dos quais sejam abertas as contas individualizadas de valores mobiliários (junto dos quais se encontram registadas as Obrigações) ficam, na qualidade de entidades registadoras directas, obrigadas a possuir prova (i) relativamente às entidades residentes isentas, cuja isenção não seja de natureza automática, do ato de reconhecimento do benefício fiscal; e (ii) relativamente aos beneficiários efectivos abrangidos pelas isenções supra, da qualidade de não residente. 16.3.1. Obrigações integradas em sistemas centralizados reconhecidos pelo Código dos Valores Mobiliários e legislação complementar – detidas através de entidades registadoras directas Cada beneficiário efectivo das Obrigações deve apresentar ao intermediário financeiro (enquanto entidade registadora directa) onde se encontra aberta a respectiva conta na qual se encontram registadas as Obrigações, antes ou na Data para Pagamento dos Rendimentos, os meios de prova indicados infra. A comprovação da qualidade de não residente dos Obrigacionistas beneficiários efectivos deve ser aferida nos termos a seguir descritos: (i) No caso de bancos centrais, instituições de direito público, organismos internacionais, instituições de crédito, sociedades financeiras, fundos de pensões e empresas de seguros, domiciliados em qualquer país da OCDE ou em país com o qual Portugal tenha celebrado convenção para evitar a dupla tributação internacional, a prova efectua-se através dos seguintes elementos: (a) A respectiva identificação fiscal; ou (b) Certidão emitida pela entidade responsável pelo registo ou pela supervisão que ateste a existência jurídica do titular e o seu domicílio; ou (c) Prova da qualidade de não residente, nos termos previstos no ponto (iii) infra, caso o titular opte pelos meios de prova aí previstos; ou (d) Declaração do próprio titular devidamente assinada e autenticada se se tratar de bancos centrais, organismos internacionais ou instituições de direito público que integrem a administração pública central, regional ou a demais administração periférica, estadual indirecta ou autónoma do Estado de residência fiscalmente relevante; 50 Note-se que a prova da qualidade de não residente, quando estejam em causa bancos centrais ou agências de natureza governamental, é feita uma única vez, sendo dispensada a sua renovação periódica. (ii) No caso de fundos de investimento mobiliário, imobiliário ou outros organismos de investimento colectivo domiciliados em qualquer país da OCDE ou em país com o qual Portugal tenha celebrado convenção para evitar a dupla tributação internacional, a prova efectua-se através dos seguintes elementos: (a) Declaração emitida pela entidade responsável pelo registo ou supervisão, ou pela autoridade fiscal, que certifique a existência jurídica do organismo, a lei ao abrigo da qual foi constituído e o local da respectiva domiciliação; ou (b) Prova da qualidade de não residente, nos termos previstos no ponto (iii) infra, caso o titular opte pelos meios de prova aí previstos; (iii) Relativamente a beneficiários efectivos não abrangidos pelas regras anteriores, a prova efectua-se através de certificado de residência ou documento equivalente emitido pelas autoridades fiscais, ou documento emitido por consulado português comprovativo da residência no estrangeiro ou documento especificamente emitido com o objectivo de certificar a residência por entidade oficial que integre a administração pública central, regional ou demais administração periférica, estadual indirecta ou autónoma do respectivo Estado. O documento exigido nos termos deste parágrafo é necessariamente o original ou cópia devidamente autenticada, sendo válido pelo período de três anos a contar da respectiva data de emissão, a qual não pode ser posterior a três meses em relação à data em que a retenção deva ser efectuada, devendo o beneficiário efectivo informar imediatamente a entidade registadora das alterações verificadas nos pressupostos de que depende a isenção; Para efeitos da presente secção “Data para Pagamento dos Rendimentos” significa uma determinada data a partir da qual são devidos juros ou outros rendimentos de capitais provenientes das Obrigações aos respectivos beneficiários efectivos. 16.3.2. Obrigações detidas através da titularidade de contas junto de entidades gestoras de sistemas centralizados internacionais ou dos seus próprios sistemas de registo Quando as Obrigações estejam registadas em conta mantida junto de entidade gestora de sistema de liquidação internacional e a mesma se comprometa, relativamente a esses valores mobiliários a não prestar serviços de registo (i) a residentes para efeitos fiscais em Portugal, que não beneficiem de isenção ou dispensa de retenção na fonte de IRS ou de IRC, e a (ii) não 51 residentes aos quais não seja, nos termos do regime especial descrito neste capítulo, aplicável a isenção de IRS ou de IRC, a comprovação dos pressupostos da isenção deve ser efectuada antes ou na Data para Pagamento dos Rendimentos, do seguinte modo: (i) Através de apresentação anual de certificado que contenha o nome e o endereço de cada beneficiário efectivo, o respectivo número de identificação fiscal, sempre que dele disponha, bem como a identificação e a quantidade dos valores mobiliários por ele detidos e a justificação da isenção ou dispensa de retenção de IRS ou de IRC. Uma minuta do certificado em causa consta do Anexo 1 ao Capítulo 16 (Informações de natureza fiscal) e corresponde integralmente ao certificado de isenção ou dispensa de retenção na fonte sobre rendimentos de valores mobiliários representativos de dívida, aprovado por Despacho n.º 4980/2006, publicado no Diário da República, 2ª série, n.º 45, de 3 de Março de 2006, emitido pelo Ministro das Finanças e Administração Pública. (ii) Alternativamente, através de declaração anual de que os beneficiários efectivos estão isentos ou dispensados de retenção na fonte de IRS ou de IRC, devendo, neste caso, ser transmitida, em cada data de vencimento do cupão, uma lista que contenha, relativamente a cada beneficiário efectivo, o nome, o endereço e o respectivo número de identificação fiscal, sempre que dele disponha, bem como a justificação da isenção ou dispensa de retenção e a identificação e a quantidade dos valores mobiliários por ele detidos. Uma minuta da declaração em causa consta do Anexo 2 ao Capítulo 16 (Informações de natureza fiscal) e corresponde integralmente à declaração de isenção ou dispensa de retenção na fonte sobre rendimentos de valores mobiliários representativos de dívida, aprovado pelo Aviso n.º 3714/2006, publicado no Diário da República, 2ª série, n.º 59, de 23 de Março de 2006, emitido pelo Secretário de Estado dos Assuntos Fiscais. Os documentos referidos nos pontos (i) e (ii) supra, reproduzidos nos Anexos 1 e 2 ao Capítulo 16 (Informações de natureza fiscal) são transmitidos por cada participante à entidade registadora directa, através da entidade gestora de sistema de liquidação internacional, e devem referir-se ao universo das contas sob sua gestão, respeitantes aos beneficiários efectivos isentos ou dispensados de retenção na fonte de IRS ou de IRC. Neste âmbito, a entrega dos documentos referidos nos pontos (i) e (ii) supra, pelos participantes à entidade gestora de sistema de liquidação internacional, devem observar os procedimentos que possam ser aplicáveis pela respectiva entidade gestora. A entidade gestora do sistema de liquidação internacional comunica às entidades registadoras directas o montante dos rendimentos dos valores mobiliários pagos referentes a cada participante. 52 Se os requisitos estabelecidos para o Decreto-Lei 193/2005 não forem observados, nomeadamente se a comprovação da qualidade de não residente de que depende a isenção de IRS ou de IRC não for observada, tal inobservância determina a perda da isenção aplicável e a consequente tributação às taxas de retenção na fonte aplicáveis em Portugal. A regra da retenção na fonte nos pagamentos a não residentes aplicar-se-á igualmente sempre que as Obrigações não estejam integradas em sistemas centralizados reconhecidos pelo Código dos Valores Mobiliários e legislação complementar. O Decreto-Lei 193/2005 prevê um mecanismo de reembolso se existirem informações ou documentos que se revelem imprecisos ou insuficientes, ainda que os requisitos para aplicação das isenções de IRS/IRC estejam cumpridos. O pedido de reembolso de imposto destina-se a ser apresentado pelos beneficiários efectivos, relativamente aos rendimentos de Obrigações, junto da entidade registadora. O formulário de pedido de reembolso foi aprovado por Despacho n.º 4980/2006, publicado no Diário da República, 2ª série, n.º 45, de 3 de Março de 2006, emitido pelo Ministro das Finanças e Administração Pública e está disponível em www.portaldasfinancas.gov.pt. O pedido de reembolso deverá ser dirigido às autoridades fiscais, nos termos gerais do Código de Procedimento e de Processo Tributário. 53 ANEXO 1 AO CAPÍTULO 16 CERTIFICADO PARA ISENÇÃO OU DISPENSA DE RETENÇÃO NA FONTE SOBRE RENDIMENTOS DE VALORES MOBILIÁRIOS REPRESENTATIVOS DE DÍVIDA (N.º 1 DO ART. 17.º DO REGIME ESPECIAL DE TRIBUTAÇÃO APROVADO PELO DECRETO-LEI N.º 193/2005, DE 7 DE NOVEMBRO) O Participante abaixo assinado declara, por este meio, que detém valores mobiliários representativos de dívida abrangidos pelo regime especial de tributação aprovado pelo DecretoLei n.º 193/2005, de 7 de Novembro (os “Valores Mobiliários”), na seguinte conta de valores mobiliários com o número __________________ (a “Conta”) junto da __________________ (nome e morada completa da entidade gestora do sistema de liquidação internacional). Estes Valores Mobiliários serão detidos na qualidade de beneficiário efectivo ou de intermediário, em nome de um ou mais beneficiários efectivos, incluindo nós próprios se tal for aplicável, todos beneficiando de isenção ou dispensa de retenção na fonte em conformidade com a legislação portuguesa. 1. Identificação do Participante: Nome: _________________ Domicílio fiscal (Morada completa): ___________________ Número de Identificação Fiscal: _____________________ 2. Certificamos, por este meio, que a partir da presente data e até ao termo do período de validade deste certificado: A. Somos o Beneficiário Efectivo dos seguintes Valores Mobiliários: Código ISIN do Valor Descrição do Valor Mobiliário Posição Nominal Mobiliário e mais declaramos que não estamos sujeitos a retenção na fonte, em conformidade com a legislação aplicável, abaixo indicada: 54 • Regime Especial de Tributação aprovado pelo Decreto-Lei n.º 193/2005, de 7 de Novembro • Art. 97º do CIRC (Código do Imposto sobre o Rendimento de Pessoas Colectivas) – Dispensa de retenção na fonte B. Actuamos como intermediários dos seguintes Valores Mobiliários: Código ISIN do Valor Descrição do Valor Mobiliário Posição Nominal Mobiliário os quais são detidos em nome de: Nome: ___________________ Domicílio fiscal (Morada completa): ______________ Número de Identificação Fiscal: ___________________ e juntamos em anexo uma declaração de titularidade, que inclui a justificação da isenção ou dispensa de retenção de IRS ou de IRC. 3. Comprometemo-nos, por este meio, a fornecer à ____________________ (nome da entidade gestora do sistema de liquidação internacional) um documento comprovativo da isenção ou dispensa de retenção de IRS ou de IRC, referida na declaração de titularidade em anexo, sempre que o beneficiário efectivo não seja banco central, instituição de direito público, organismo internacional, instituição de crédito, sociedade financeira, fundo de pensões e empresa de seguros, domiciliada em qualquer país da OCDE ou em país com o qual Portugal tenha celebrado convenção para evitar a dupla tributação internacional, em nome do qual detemos valores mobiliários representativos de dívida portuguesa na Conta. 4. Comprometemo-nos, por este meio, a notificar prontamente a [ (nome da entidade gestora do sistema de liquidação internacional)] caso alguma das informações contidas neste certificado venha a tornar-se incorrecta ou incompleta. 5. Temos conhecimento de que a certificação é exigida pela legislação portuguesa e autorizamos irrevogavelmente a ___________________ (nome da entidade gestora do sistema de liquidação internacional) e respectivo Depositário a receber e remeter este certificado ou 55 fotocópia, bem como quaisquer anexos e quaisquer informações relacionadas, às autoridades portuguesas, incluindo as autoridades fiscais. 6. O presente Certificado é válido por um período de doze meses a contar da data da assinatura. Local: ________________________ Data: ________________________ Signatário Autorizado: Nome _________________________ Título / Cargo ___________________ Nome _________________________ Título / Cargo ___________________ 56 ANEXO DECLARAÇÃO DE TITULARIDADE O beneficiário abaixo assinado: • Nome: _______________________ • Morada: _______________________ • Número de identificação fiscal: _________________________ Detentor através do seguinte intermediário financeiro: • Nome do intermediário financeiro: ___________________ • Número de conta: ___________________ Dos seguintes valores mobiliários: 1. • Código ISIN: ___________________ • Designação do valor mobiliário: _________________ • Data do pagamento do rendimento: _______________ • Posição: ______________________ Declara, por este meio, que é o beneficiário efectivo dos valores mobiliários e detentor da posição acima mencionada na data de pagamento do rendimento, em ____/____/___; e 2. Declara que não se encontra sujeito a retenção na fonte nos termos da legislação a seguir indicada (assinalar a aplicável): • Regime Especial de Tributação aprovado pelo Decreto-Lei n.º 193/2005, de 7 de Novembro • Art.º 97º do CIRC (Código do Imposto sobre o Rendimento de Pessoas Colectivas) – Dispensa de retenção na fonte • Art.º 9º do CIRC – Estado, Regiões Autónomas, autarquias locais, suas associações de 57 direito público e federações e instituições de segurança social • Art.º 10º do CIRC – Pessoas colectivas de utilidade pública e de solidariedade social; isenção reconhecida por Despacho Ministerial n.º ___________, publicado em Diário da República __________ • Art.º 16º do EBF (Estatuto dos Benefícios Fiscais) – Fundos de pensões e equiparáveis • Art.º 21º do EBF – FPR, FPE, FPR/E • Art.º 23º do EBF – Fundos de capital de risco • Art.º 26º do EBF – Fundos de poupança em acções (FPA) • Outra legislação (indicar qual) O presente documento destina-se a ser apresentado às autoridades fiscais portuguesas, quando solicitado, de acordo com o previsto no Art.º 17º do Regime Especial de Tributação aprovado pelo Decreto-Lei n.º 193/2005, de 7 de Novembro. Assinatura autorizada: Nome: ____________ Função: ____________ Assinatura: ____________ 58 ANEXO 2 AO CAPÍTULO 16 DECLARAÇÃO PARA ISENÇÃO OU DISPENSA DE RETENÇÃO NA FONTE SOBRE RENDIMENTOS DE VALORES MOBILIÁRIOS REPRESENTATIVOS DE DÍVIDA (N.º 2 DO ART. 17.º DO REGIME ESPECIAL DE TRIBUTAÇÃO APROVADO PELO DECRETO-LEI N.º 193/2005, DE 7 DE NOVEMBRO) O Participante abaixo assinado declara, por este meio, que detém ou deterá valores mobiliários representativos de dívida abrangidos pelo regime especial de tributação aprovado pelo DecretoLei n.º 193/2005, de 7 de Novembro (os “Valores Mobiliários”), na seguinte conta de valores mobiliários com o número ___________ (a “Conta”) junto da ___________ (nome e morada completa da entidade gestora do sistema de liquidação internacional). Estes Valores Mobiliários são ou serão detidos na qualidade de beneficiário efectivo ou de intermediário, em nome de um ou mais beneficiários efectivos, incluindo nós próprios se tal for aplicável, todos beneficiando de isenção ou dispensa de retenção na fonte em conformidade com a legislação portuguesa. 1. Identificação do Participante: Nome: __________ Domicílio fiscal (Morada completa): _________________ Número de Identificação Fiscal: _____________________ 2. Comprometemo-nos, por este meio, a fornecer à _______________ (nome da entidade gestora do sistema de liquidação internacional) uma lista dos Beneficiários Efectivos em cada data de registo relevante contendo o nome, domicílio fiscal, Número de Identificação Fiscal e a quantidade dos Valores Mobiliários representativos de dívida portuguesa para cada Beneficiário Efectivo, incluindo nós próprios se aplicável, em nome dos quais detemos ou deteremos valores mobiliários representativos de dívida portugueses na Conta. 3. Comprometemo-nos, por este meio, a notificar prontamente a _____________________ (nome da entidade gestora do sistema de liquidação internacional) caso alguma das informações contidas neste certificado venha a tornar-se incorrecta ou incompleta. 4. Temos conhecimento de que a certificação é exigida pela legislação portuguesa e autorizamos irrevogavelmente a _______________________ (nome da entidade gestora do sistema de liquidação internacional) e respectivo Depositário a receber e remeter esta declaração ou fotocópia, quaisquer anexos e quaisquer informações relacionadas, às autoridades 59 portuguesas, incluindo as autoridades fiscais. 5 A presente declaração é válida por um período de doze meses a contar da data da assinatura. Local: ________________________ Data: ________________________ Signatário Autorizado: Nome _________________________ Título / Cargo ___________________ Nome _________________________ Título / Cargo ___________________ 60 ANEXO LISTA DE BENEFICIÁRIOS EFECTIVOS Para: Juros vencidos: ___ /___ / ___ Código do valor mobiliário (código ISIN): __________________ Descrição do valor mobiliário: ____________________________ N.º de conta mantida junto de entidade gestora de sistema de liquidação internacional:______________ Certificamos que os valores mobiliários representativos de dívida portuguesa acima identificados são detidos em nome dos seguintes Beneficiários Efectivos: Nome Número de Domicílio fiscal Quantidade de Base legal da isenção ou identificação valores fiscal mobiliários dispensa de retenção Código Legislação (*) (**) (*) Indicar o código correspondente à base legal aplicável, de acordo com a seguinte tabela: Código Base legal aplicável 1 Regime Especial de Tributação aprovado pelo Decreto-Lei n.º 193/2005, de 7 de Novembro 2 Art.º 97º do CIRC (Código do Imposto sobre o Rendimento de Pessoas Colectivas) – Dispensa de retenção na fonte 3 Art.º 9º do CIRC – Estado, Regiões Autónomas, autarquias locais, suas associações de 61 direito público e federações e instituições de segurança social 4 Art.º 10º do CIRC – Pessoas colectivas de utilidade pública e de solidariedade social; isenção reconhecida por Despacho Ministerial 5 Art.º 16º do EBF (Estatuto dos Benefícios Fiscais) – Fundos de pensões e equiparáveis 6 Art.º 21º do EBF – Fundos de poupança-reforma (FPR), poupança-educação (FPE) e poupança-reforma/educação (FPR/E) 7 Art.º 23º do EBF – Fundos de capital de risco 8 Art.º 26º do EBF – Fundos de poupança em acções (FPA) 9 Outra legislação (**) O preenchimento desta coluna é obrigatório quando na coluna anterior seja indicado o código “9”. 62 CAPÍTULO 17 ÍNDICE DA INFORMAÇÃO INSERIDA MEDIANTE REMISSÃO DOCUMENTAÇÃO ACESSÍVEL AO PÚBLICO Nos termos do artigo 11.º do Regulamento dos Prospectos, na sua actual redacção, os documentos abaixo indicados são inseridos por remissão no presente Prospecto e, nessa medida, constituem parte integrante do mesmo: o Relatórios e contas anuais consolidados da JMR relativos aos exercícios findos em 31 de Dezembro de 2011, 2010 e 2009, a certificação legal de contas e as notas às demonstrações financeiras; Os documentos acima indicados e os Estatutos da Emitente (ou cópia dos mesmos) podem ser consultados durante o período de validade do presente Prospecto no website da Emitente (www.jmrsgps.pt). 63 CAPÍTULO 18 INFORMAÇÃO ADICIONAL Relações com Investidores O representante da JMR para as relações com o mercado de capitais é o interlocutor privilegiado de todos os investidores, institucionais e privados, nacionais e estrangeiros. Este representante assegura a prestação de toda a informação relevante no tocante a acontecimentos marcantes, factos enquadráveis como factos relevantes, divulgação de resultados e resposta a eventuais pedidos de esclarecimento por parte dos investidores ou público em geral sobre informação financeira de carácter público. Tem a seu cargo também todos os assuntos relativos ao relacionamento com a CMVM, de forma a garantir o cumprimento pontual das obrigações junto da entidade supervisora do mercado de capitais e de outras autoridades financeiras. Nos termos e para o efeito do n.º2 do art.º 226º do CódVM, o representante da JMR para as relações com o mercado é a Dra. Cláudia Falcão. Para os efeitos decorrentes do exercício das respectivas funções, a morada, o número de telefone e de telefax e o endereço de e-mail do representante para as relações com o mercado são os seguintes: Morada: Rua Ator António Silva, nº 7, 1649-033 Lisboa Telefone: 217 526 105 Fax: 217 526 165 EMAIL: [email protected] \ [email protected] 64 CAPÍTULO 19 DEFINIÇÕES Excepto se expressamente indicado de outro modo, os termos a seguir mencionados têm, no presente Prospecto, os significados aqui referidos: “Activo e Activo Não Corrente”, os definidos de acordo com as Normas Internacionais de Relato Financeiro (“IFRS”), tal como publicado nas contas consolidadas, ou caso estas não existam, nas contas individuais da Emitente e de cada uma das suas Participadas Relevantes; “Agente Pagador” significa o BPI; “BES” significa Banco Espírito Santo, S.A., com sede na Av. da Liberdade, 195, 1250-142 Lisboa; “BESI” significa Banco Espírito Santo de Investimento, S.A., com sede na Rua Alexandre Herculano, n.º 38, 1269-161 Lisboa; “BPI”, significa o Banco BPI, S.A., com sede na Rua Tenente Valadim, n.º 284, 4100-476, Porto; “Central de Valores Mobiliários” significa o sistema centralizado de valores mobiliários escriturais gerido pela Interbolsa e composto por conjuntos interligados de contas, através das quais se processa a constituição e a transferência dos valores mobiliários nele integrados e se assegura o controlo da quantidade dos valores mobiliários em circulação e dos direitos sobre eles constituídos; “CMVM” significa a Comissão do Mercado de Valores Mobiliários; “Código das Sociedades Comerciais” ou “CSC” significa o Código das Sociedades Comerciais aprovado pelo Decreto-Lei n.º 262/86, de 2 de Setembro, e suas posteriores alterações; “Código dos Valores Mobiliários” ou “CódVM” significa o Código dos Valores Mobiliários aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro, e suas posteriores alterações; “Condições das Obrigações” significa os termos e condições aplicáveis às Obrigações constantes do Prospecto; “Data de Pagamento de Juros” significa o dia 11 dos meses de Junho e Dezembro em cada ano, ou se esse dia não for um Dia Útil, o Dia Útil imediatamente seguinte; 65 “Dia de Pagamento” significa, sem prejuízo do disposto na secção 15.13 (Prescrição) do Prospecto, qualquer dia que seja: (i) um dia no qual os bancos comerciais e os mercados de câmbio procedam a pagamentos e estejam abertos ao negócio em geral em Lisboa; (ii) um dia em que o sistema TARGET 2 esteja aberto. “Dia Útil” significa os dias que não sejam Sábado, Domingo e feriado, em que estejam abertos e a funcionar, a Central de Valores Mobiliários, as instituições de crédito e os mercados cambiais e regulamentados envolvidos nas operações a realizar nos termos deste Contrato, e o sistema TARGET 2; “Directiva dos Prospectos” significa a Directiva 2003/71/CE, do Parlamento Europeu e do Concelho de 4 de Novembro de 2003, conforme alterada; “EBITDA” significa a soma de Resultados Operacionais com Amortizações do Exercício e Provisões do Exercício (calculada com base nas contas dos 2 últimos semestres); “Emissão” significa a emissão pela JMR de €250.000.000 de obrigações; “Eur”, “euro” ou “€” significa o euro, a moeda única Europeia; “Euronext Lisbon” significa a Euronext Lisbon - Sociedade Gestora de Mercados Regulamentados, S.A.; “Grupo” significa a JMR e as sociedades por si controladas. Existe controlo quando JMR tem, directa ou indirectamente, mais de metade dos direitos de voto, ou, por outro lado, tem o poder para dirigir as políticas financeiras e operacionais da empresa com o objectivo de usufruir dos benefícios resultantes da sua actividade. Presume-se que existe controlo quando a percentagem de participação é superior a 50%; “IFRS” significa as Normas Internacionais de Relato Financeiro (Internacional Financial Reporting Standards); “Interbolsa” significa Interbolsa - Sociedade Gestora de Sistemas de Liquidação e de Sistemas Centralizados de Valores Mobiliários, S.A.; “IRC” significa o Imposto sobre o Rendimento das Pessoas Colectivas, tal como aprovado pelo Decreto-Lei n.º 442-B/88, de 30 de Novembro, conforme alterado; “IRS” significa o Imposto sobre o Rendimento das Pessoas Singulares, tal como aprovado pelo Decreto-Lei nº 442-A/88, de 30 de Novembro, conforme alterado; “JMR” ou “Emitente” significa a JMR – Gestão de Empresas de Retalho, SGPS, S.A.; 66 “Net Debt” significa o somatório do endividamento remunerado de longo, médio e curto prazo, sénior ou subordinado, existente na data de cálculo do rácio - nomeadamente dívidas a instituições de crédito, empréstimos obrigacionistas, programas de papel comercial, suprimentos, dívida sob a forma de programas de apoio, incentivos reembolsáveis, sujeitos a pagamento de juros ou não, factoring, leasing, letras descontadas e outros empréstimos deduzido de caixa e depósitos bancários; “Obrigacionista” significa os detentores das Obrigações; “Obrigações” significa as obrigações a admitir à negociação; “Prospecto” significa o prospecto de admissão à negociação das Obrigações aprovado pela CMVM, datado de 21 de Dezembro de 2012; “Participada Relevante” significa qualquer sociedade com a qual a Emitente esteja em relação de domínio nos termos do artigo 486º do Código das sociedades Comerciais; “Regulamento dos Prospectos” significa o Regulamento (CE) n.º 809/2004 da Comissão de 29 de Abril, conforme alterado; “TARGET 2” significa o sistema de pagamentos “Trans-European Automated Real Time Gross Settlement Express Transfer 2” (TARGET2) que utiliza uma plataforma partilhada única e foi inaugurado no dia 19 de Novembro de 2007; 67