Cosit Fls. 2 1 Coordenação-Geral de Tributação Solução de Consulta nº 54 - Cosit Data 27 de fevereiro de 2015 Processo Interessado CNPJ/CPF ASSUNTO: IMPOSTO SOBRE A RENDA RETIDO NA FONTE - IRRF As comissões pagas às administradoras de cartões de crédito, a título de taxa de administração, por órgãos da administração pública federal direta, autarquias e fundações federais, empresas públicas, sociedades de economia mista e demais entidades em que a União, direta ou indiretamente, detenha a maioria do capital social com direito a voto, e que dela recebam recursos do Tesouro Nacional e estejam obrigadas a registrar sua execução orçamentária e financeira na modalidade total no Sistema Integrado de Administração Financeira do Governo Federal - SIAFI sujeitam-se à retenção na fonte do IRPJ, CSLL, PIS e Cofins, nos termos da IN RFB nº 1.234, de 2012. A fatura e nota fiscal, referente ao valor da comissão, deverão ser emitidas pela operadora do cartão, em nome da fonte pagadora, que se encarregara, por ocasião do pagamento, de efetuar a retenção do IRRF. Dispositivos Legais: Lei nº 9.430, de 1996, art. 64; Lei nº 10.833, de 2003, art. 34; IN RFB nº 1.234, de 2012, art. 1º, art. 2º, §§1º e 2º e Anexo I. ASSUNTO: CONTRIBUIÇÃO SOCIAL SOBRE O LUCRO LÍQUIDO - CSLL As comissões pagas às administradoras de cartões de crédito, a título de taxa de administração, por órgãos da administração pública federal direta, autarquias e fundações federais, empresas públicas, sociedades de economia mista e demais entidades em que a União, direta ou indiretamente, detenha a maioria do capital social com direito a voto, e que dela recebam recursos do Tesouro Nacional e estejam obrigadas a registrar sua execução orçamentária e financeira na modalidade total no Sistema Integrado de Administração Financeira do Governo Federal - SIAFI sujeitam-se à retenção na fonte do IRPJ, CSLL, PIS e Cofins, nos termos da IN RFB nº 1.234, de 2012. A fatura e nota fiscal, referente ao valor da comissão, deverão ser emitidas pela operadora do cartão, em nome da fonte pagadora, que se encarregara, por ocasião do pagamento, de efetuar a retenção da CSLL. 1 Solução de Consulta n.º 54 Cosit Fls. 3 Dispositivos Legais: Lei nº 9.430, de 1996, art. 64; Lei nº 10.833, de 2003, art. 34; IN RFB nº 1.234, de 2012, art. 1º, art. 2º, §§1º e 2º e Anexo I. ASSUNTO: CONTRIBUIÇÃO SOCIAL - COFINS PARA O FINANCIAMENTO DA SEGURIDADE As comissões pagas às administradoras de cartões de crédito, a título de taxa de administração, por órgãos da administração pública federal direta, autarquias e fundações federais, empresas públicas, sociedades de economia mista e demais entidades em que a União, direta ou indiretamente, detenha a maioria do capital social com direito a voto, e que dela recebam recursos do Tesouro Nacional e estejam obrigadas a registrar sua execução orçamentária e financeira na modalidade total no Sistema Integrado de Administração Financeira do Governo Federal - SIAFI sujeitam-se à retenção na fonte do IRPJ, CSLL, PIS e Cofins, nos termos da IN RFB nº 1.234, de 2012. A fatura e nota fiscal, referente ao valor da comissão, deverão ser emitidas pela operadora do cartão, em nome da fonte pagadora, que se encarregara, por ocasião do pagamento, de efetuar a retenção da Cofins. Dispositivos Legais: Lei nº 9.430, de 1996, art. 64; Lei nº 10.833, de 2003, art. 34; IN RFB nº 1.234, de 2012, art. 1º, art. 2º, §§1º e 2º e Anexo I. ASSUNTO: CONTRIBUIÇÃO PARA O PIS/PASEP As comissões pagas às administradoras de cartões de crédito, a título de taxa de administração, por órgãos da administração pública federal direta, autarquias e fundações federais, empresas públicas, sociedades de economia mista e demais entidades em que a União, direta ou indiretamente, detenha a maioria do capital social com direito a voto, e que dela recebam recursos do Tesouro Nacional e estejam obrigadas a registrar sua execução orçamentária e financeira na modalidade total no Sistema Integrado de Administração Financeira do Governo Federal - SIAFI sujeitam-se à retenção na fonte do IRPJ, CSLL, PIS e Cofins, nos termos da IN RFB nº 1.234, de 2012. A fatura e nota fiscal, referente ao valor da comissão, deverão ser emitidas pela operadora do cartão, em nome da fonte pagadora, que se encarregara, por ocasião do pagamento, de efetuar a retenção do PIS/PASEP. Dispositivos Legais: Lei nº 9.430, de 1996, art. 64; Lei nº 10.833, de 2003, art. 34; IN RFB nº 1.234, de 2012, art. 1º, art. 2º, §§1º e 2º e Anexo I. Relatório 2 Solução de Consulta n.º 54 Cosit Fls. 4 A consulente, empresa pública federal, atua na prestação de serviços hospitalares e formula consulta acerca da interpretação da legislação tributária federal relativa à retenção de tributos na contratação de serviços de administração de cartões de crédito e débito. 2. Entende que está sujeita às determinações da Instrução Normativa RFB nº 1.234, de 2012, a qual prevê a retenção de IRPJ, CSLL, PIS e Cofins, numa alíquota total de 9,45% nos pagamentos relativos à contratação de “outros serviços”, no código de receita 6190, sendo de responsabilidade da fonte pagadora a retenção e o recolhimento desses valores. 3. No entanto, identificou, no Manual do Imposto de Renda Retido na Fonte (Mafon), a informação de que as importâncias pagas a título de comissões e corretagens relativas à administração de cartões de crédito obrigam a uma retenção apenas do IRPJ, código de receita 8045, numa alíquota de 1,5%, sendo a responsabilidade pelo pagamento, nesse caso, da pessoa jurídica prestadora do serviço, enquanto a empresa contratante deve apenas declarar esses valores na DIRF. 4. Questiona, em síntese, se o correto seria seguir as orientações do Mafon ou se deveria exigir que a empresa administradora de cartões de crédito efetuasse a retenção do IRPJ, CSLL, PIS e Cofins no percentual estabelecido pela IN RFB nº 1.234. Fundamentos 5. A princípio, observa-se que a tributação na fonte das comissões, corretagens ou remunerações relativas à mediação de negócios, pagas ou creditadas por pessoas jurídicas a outras pessoas jurídicas está prevista no art. 53 da Lei nº 7.450, de 1985, em conjunto com o art. 6º da Lei nº 9.064, de 1995, os quais especificam uma alíquota de 1,5% na retenção do Imposto de Renda: Lei nº 7.450, de 1985 Art 53 - Sujeitam-se ao desconto do imposto de renda, à alíquota de 5% (cinco por cento), como antecipação do devido na declaração de rendimentos, as importâncias pagas ou creditadas por pessoas jurídicas a outras pessoas jurídicas: (Vide Lei nº 9.064 de 1995) I - a título de comissões, corretagens ou qualquer outra remuneração pela representação comercial ou pela mediação na realização de negócios civis e comerciais; Il - por serviços de propaganda e publicidade. Parágrafo único - No caso do inciso Il deste artigo, excluem-se da base de cálculo as importâncias pagas diretamente ou repassadas a empresas de rádio, televisão, jornais e revistas, atribuída à pessoa jurídica pagadora e à beneficiária responsabilidade solidária pela comprovação da efetiva realização dos serviços. Lei nº 9.064, de 1995 Art. 6º É reduzida para 1,5% a alíquota do imposto de renda na fonte, de que tratam os arts. 52 e 53 da Lei nº 7.450, de 23 de dezembro de 1985. 3 Solução de Consulta n.º 54 Cosit Fls. 5 6. No caso de serviços de administração de cartões de crédito, em decorrência da forma diferenciada com que esses pagamentos se concretizam, já que a própria pessoa jurídica intermediária abate sua comissão antes de repassar o valor líquido à empresa contratante, ficou determinado que a retenção na fonte seria de responsabilidade da empresa que recebe as comissões ou corretagens, conforme Instruções Normativas SRF nº 153, de 1987, alterada pela IN SRF nº 177, de 1987 e IN SRF nº 107, de 1991: 1 - O recolhimento do imposto de renda previsto no inciso I do art. 53 da Lei nº 7.450, de 23 de dezembro de 1985, será efetuado pela pessoa jurídica que receber de outras pessoas jurídicas importâncias a título de comissões e corretagens relativas a: a) colocação ou negociação de títulos de renda fixa; b) operações realizadas em Bolsas de Valores e em Bolsas de Mercadorias; c) distribuição de emissão de valores mobiliários, quando a pessoa jurídica atuar como agente da companhia emissora; d) operações de câmbio; e) vendas de passagens, excursões ou viagens; f) administração de cartão de crédito; g) prestação de serviços de distribuição de refeições pelo sistema de refeiçõesconvênio; h - prestação de serviços de administração de convênios. 7. No entanto, quando os contratantes são entes da Administração Pública, devem ser observadas normas específicas, que prevalecem sobre as normas gerais, como se observará a seguir. 8. Os pagamentos efetuados por órgão públicos, autarquias e fundações, todos da esfera federal, possuem regramento estabelecido pelo art. 64 da Lei nº 9.430, de 1996, o qual determina que na contratação de serviços ou na aquisição de bens de pessoa jurídica, devem ser retidos, além do Imposto de renda, a Contribuição Social sobre o lucro Líquido (CSLL), a Contribuição para Programa de Integração Social (PIS) e a Contribuição para o financiamento da Seguridade Social (Cofins). Art. 64. Os pagamentos efetuados por órgãos, autarquias e fundações da administração pública federal a pessoas jurídicas, pelo fornecimento de bens ou prestação de serviços, estão sujeitos à incidência, na fonte, do imposto sobre a renda, da contribuição social sobre o lucro líquido, da contribuição para seguridade social - COFINS e da contribuição para o PIS/PASEP. § 1º A obrigação pela retenção é do órgão ou entidade que efetuar o pagamento. § 2º O valor retido, correspondente a cada tributo ou contribuição, será levado a crédito da respectiva conta de receita da União. § 3º O valor do imposto e das contribuições sociais retido será considerado como antecipação do que for devido pelo contribuinte em relação ao mesmo imposto e às mesmas contribuições. 4 Solução de Consulta n.º 54 Cosit Fls. 6 § 4º O valor retido correspondente ao imposto de renda e a cada contribuição social somente poderá ser compensado com o que for devido em relação à mesma espécie de imposto ou contribuição. § 5º O imposto de renda a ser retido será determinado mediante a aplicação da alíquota de quinze por cento sobre o resultado da multiplicação do valor a ser pago pelo percentual de que trata o art. 15 da Lei nº 9.249, de 26 de dezembro de 1995, aplicável à espécie de receita correspondente ao tipo de bem fornecido ou de serviço prestado. § 6º O valor da contribuição social sobre o lucro líquido, a ser retido, será determinado mediante a aplicação da alíquota de um por cento, sobre o montante a ser pago. § 7º O valor da contribuição para a seguridade social - COFINS, a ser retido, será determinado mediante a aplicação da alíquota respectiva sobre o montante a ser pago. § 8º O valor da contribuição para o PIS/PASEP, a ser retido, será determinado mediante a aplicação da alíquota respectiva sobre o montante a ser pago. 9. A referida regra foi estendida, por meio do art. 34 da Lei nº 10.833, de 2003, às empresas públicas, sociedades de economia mista e outras entidades em que a União participa direta ou indiretamente. Art. 34 . Ficam obrigadas a efetuar as retenções na fonte do imposto de renda, da CSLL, da COFINS e da contribuição para o PIS/PASEP, a que se refere o art. 64 da Lei nº9.430, de 27 de dezembro de 1996, as seguintes entidades da administração pública federal: I - empresas públicas; II - sociedades de economia mista; e III - demais entidades em que a União, direta ou indiretamente, detenha a maioria do capital social com direito a voto, e que dela recebam recursos do Tesouro Nacional e estejam obrigadas a registrar sua execução orçamentária e financeira na modalidade total no Sistema Integrado de Administração Financeira do Governo Federal - SIAFI. 10. Atualmente, tais dispositivos estão regulamentados pela Instrução Normativa RFB nº 1.234, de 2012. Na análise do presente caso, deve ser dada especial atenção ao disposto nos §§1º e 2º do art. 2º da referida norma, os quais esclarecem que: a) as retenções serão efetuadas sobre qualquer forma de pagamento, ou seja, inclusive sobre os pagamentos indiretos, relativos às comissões destinadas às administradoras de cartões de crédito e b) que retidos os tributos na forma estabelecida por essa IN não seriam cabíveis as demais retenções especificadas na legislação do Imposto de Renda. Art. 1 º A retenção de tributos nos pagamentos efetuados pelos órgãos da administração pública federal direta, autarquias e fundações federais, empresas públicas, sociedades de economia mista e demais pessoas jurídicas que menciona a outras pessoas jurídicas pelo fornecimento de bens e serviços, obedecerá o disposto nesta Instrução Normativa. (...) 5 Solução de Consulta n.º 54 Cosit Fls. 7 Art. 2 º Ficam obrigados a efetuar as retenções na fonte do Imposto sobre a Renda (IR), da Contribuição Social sobre o Lucro Líquido (CSLL), da Contribuição para o Financiamento da Seguridade Social (Cofins) e da Contribuição para o PIS/Pasep sobre os pagamentos que efetuarem às pessoas jurídicas, pelo fornecimento de bens ou prestação de serviços em geral, inclusive obras, os seguintes órgãos e entidades da administração pública federal: I - os órgãos da administração pública federal direta; II - as autarquias; III -as fundações federais; IV - as empresas públicas; V - as sociedades de economia mista; e VI - as demais entidades em que a União, direta ou indiretamente detenha a maioria do capital social sujeito a voto, e que recebam recursos do Tesouro Nacional e estejam obrigadas a registrar sua execução orçamentária e financeira no Sistema Integrado de Administração Financeira do Governo Federal (Siafi). § 1º A retenção efetuada na forma deste artigo dispensa, em relação aos pagamentos efetuados, as demais retenções previstas na legislação do IR. § 2º As retenções serão efetuadas sobre qualquer forma de pagamento, inclusive os pagamentos antecipados por conta de fornecimento de bens ou de prestação de serviços, para entrega futura. Art. 3º A retenção será efetuada aplicando-se, sobre o valor a ser pago, o percentual constante da coluna 06 do Anexo I a esta Instrução Normativa, que corresponde à soma das alíquotas das contribuições devidas e da alíquota do IR, determinada mediante a aplicação de 15% (quinze por cento) sobre a base de cálculo estabelecida no art. 15 da Lei n º 9.249, de 26 de dezembro de 1995, conforme a natureza do bem fornecido ou do serviço prestado. § 1º O percentual a ser aplicado sobre o valor a ser pago corresponderá à espécie do bem fornecido ou do serviço prestado, conforme estabelecido em contrato. § 2 º Sem prejuízo do estabelecido no § 7 º do art. 2 º , caso o pagamento se refira a contratos distintos celebrados com a mesma pessoa jurídica pelo fornecimento de bens ou de serviços prestados com percentuais diferenciados, aplicar-se-á o percentual correspondente a cada fornecimento contratado. § 3 º O valor da CSLL, a ser retido, será determinado mediante a aplicação da alíquota de 1% (um por cento) sobre o montante a ser pago. § 4 º Os valores da Cofins e da Contribuição para o PIS/Pasep a serem retidos serão determinados, aplicando-se, sobre o montante a ser pago, respectivamente as alíquotas de 3% (três por cento) e 0,65% (sessenta e cinco centésimos por cento), exceto nas situações especificadas no art. 5 º ; no § 2 º do art. 19; no parágrafo único do art. 20; nos §§ 1 º e 2 º do art. 21 e nos §§ 1 º e 2 º do art. 22. § 5 º As alíquotas de que trata o § 4 º aplicam-se, inclusive, nas hipóteses em que as receitas decorrentes do fornecimento de bens ou da prestação do serviço 6 Solução de Consulta n.º 54 Cosit Fls. 8 estejam sujeitas ao regime de apuração da não cumulatividade da Cofins e da Contribuição para o PIS/Pasep ou à tributação a alíquotas diferenciadas. § 6 º Fica dispensada a retenção de valor inferior a R$ 10,00 (dez reais), exceto na hipótese de Documento de Arrecadação de Receitas Federais (Darf) eletrônico efetuado por meio do Siafi. § 7 º Ocorrendo a hipótese do § 2 º , os valores retidos correspondentes a cada percentual serão recolhidos em Darf distintos. 11. Depreende-se, dessa forma, que as comissões pagas às administradoras de cartões de crédito, a título de taxa de administração, por órgãos da administração pública federal direta, autarquias e fundações federais, empresas públicas, sociedades de economia mista e outras pessoas jurídicas nas quais a Administração participe direta ou indiretamente sujeitam-se à retenção na fonte do IRPJ, CSLL, PIS e Cofins, no percentual de 9,45%, código de receita 6190, conforme enquadramento na tabela de retenção constante do Anexo I da IN RFB nº 1.234, de 2012. NATUREZA DO BEM FORNECIDO OU DO SERVIÇO PRESTADO (01) ALÍQUOTAS PERCENTUAL A SER IR CSLL COFINS PIS/PASEP APLICADO (02) (03) (04) (05) (06) CÓDIGO DA RECEITA (07) • Serviços de abastecimento de água; • Telefone; • Correio e telégrafos; • Vigilância; • Limpeza; • Locação de mão de obra; • Intermediação de negócios; 4,80 1,0 3,0 0,65 9,45 6190 • Administração, locação ou cessão de bens imóveis, móveis e direitos de qualquer natureza; • Factoring; • Plano de saúde humano, veterinário ou odontológico com valores fixos por servidor, por empregado ou por animal; • Demais serviços. 12. Corrobora tal entendimento, o fato de haver previsão expressa para a retenção nos moldes da IN RFB nº 1.234, de 2012, no caso de outras comissões também listadas na IN SRF 153, de 1987, como de responsabilidade do recebedor, dentre as quais, as relativas à aquisição de refeições-convênio e à taxa de administração na contratação de convênios médicos: IN RFB nº 1.234, de 2012 Art. 18. Na aquisição de Refeição-Convênio (tíquete-alimentação e tíqueterefeição), Vale-Transporte e Vale-Combustível, inclusive mediante créditos ou cartões eletrônicos, caso os pagamentos sejam efetuados a intermediárias, a vinculadas ou não, à prestadora do serviço ou à fornecedora de combustível, a base de cálculo corresponde ao valor da corretagem ou da comissão cobrada pela pessoa jurídica intermediária. 7 Solução de Consulta n.º 54 Cosit Fls. 9 § 1 º Para fins do disposto no caput , o valor da corretagem ou comissão deverá ser destacado na nota fiscal de serviços. § 2 º Não havendo cobrança dos encargos mencionados no § 1 º , a empresa intermediária deverá fazer constar da nota fiscal a expressão "valor da corretagem ou comissão: zero". § 3 º Na inobservância do disposto nos §§ 1 º e 2 º , a retenção será efetuada sobre o total a pagar. § 4 º Caso os tíquetes, vales ou créditos eletrônicos sejam de uso específico, tornando possível, no momento do pagamento, a identificação da prestadora responsável pela execução do serviço ou da fornecedora do combustível, a retenção será feita em nome da prestadora ou fornecedora do combustível, sobre o valor correspondente ao serviço ou ao fornecimento do combustível, conforme o caso, sem prejuízo da retenção sobre o valor da corretagem ou comissão, se devida. § 5 º Caso as vendas de Refeição-Convênio (tíquete-alimentação e tíqueterefeição), Vale-Transporte, Vale-Combustível ou créditos eletrônicos sejam efetuadas diretamente pela prestadora do serviço ou pela fornecedora do combustível, a retenção será efetuada pelo valor total da compra de tíquetes ou vales, no momento do pagamento. § 6 º O disposto neste artigo aplica-se a quaisquer outros serviços ou bens adquiridos sob o sistema de tíquetes, vales ou créditos eletrônicos. (...) Art. 27. Nos pagamentos efetuados às associações e às cooperativas de médicos e de odontólogos, as quais para atender aos beneficiários dos seus contratos de plano privado de assistência a saúde ou odontológica subcontratam ou mantêm convênios para a prestação de serviços de terceiros não associados e não cooperados, tais como: profissionais médicos, de odontologia e de enfermagem (pessoas físicas); hospitais, clínicas médicas e odontológicas, casas de saúde, prontos socorros, ambulatórios e laboratórios, (pessoas jurídicas), por conta de internações, diárias hospitalares, medicamentos, fornecimento de exames laboratoriais e complementares de diagnose e terapia, e outros serviços médicos, serão apresentadas 3 (três) faturas, observando-se o seguinte: (...) III - fatura relativa às importâncias recebidas a título de comissão, taxa de administração ou de adesão ao plano, cabendo a retenção de 9,45% (nove inteiros e quarenta e cinco centésimos por cento), mediante o código de arrecadação 6190. (...) Art. 32. Nos pagamentos referentes a serviços de assistência médica humana ou veterinária, odontológica, hospitalar e auxiliares de diagnóstico e terapias, mediante intermediação de pessoas jurídicas, não cooperativas, operadoras de plano de assistência à saúde humana e veterinária ou assistência odontológica, contratadas na modalidade de credenciamento, em benefício de funcionários, servidores ou animais dos órgãos e das entidades de que trata o art. 2 º , a 8 Solução de Consulta n.º 54 Cosit Fls. 10 retenção será efetuada em relação à taxa de administração cobrada pela pessoa jurídica operadora do plano, e a cada uma das demais pessoas jurídicas ou físicas prestadoras dos serviços, sobre o valor das respectivas notas fiscais ou recibos. (...) § 3 º Para fins da retenção de que trata o caput deverá ser observado o seguinte: (...) III - no caso de importâncias recebidas a título de comissão, taxa de administração ou de adesão ao plano, caberá a retenção de 9,45% (nove inteiros e quarenta e cinco centésimos por cento), mediante o código de arrecadação 6190. (...) 13. Quanto à responsabilidade pela retenção ser atribuída à fonte pagadora nesse caso, observa-se que a previsão de o recolhimento ser efetuado pela pessoa jurídica recebedora da comissão da IN SRF nº 153, de 1987, trata unicamente do Imposto de Renda estabelecido pela Lei nº 7.450, de 1985, que não se aplica no caso dos pagamentos efetuados por órgãos públicos federais e outras entidades da Administração, os quais se fundamentam na Lei nº 9.430, de 1996. 14. Dessa forma, com vistas a viabilizar a retenção prevista no art. 2º da IN RFB nº 1.234, de 11 de janeiro de 2012, a operadora do cartão deverá emitir, em nome da fonte pagadora, fatura e nota fiscal, com os valores da comissão, cabendo à fonte pagadora, por ocasião do pagamento, efetuar as retenções devidas. Conclusão 15. Diante dos fundamentos expostos, propõe-se solucionar a presente consulta respondendo à Consulente que as comissões pagas às administradoras de cartões de crédito, a título de taxa de administração, por empresas públicas federais sujeitam-se à retenção na fonte do IRPJ, CSLL, PIS e Cofins, nos termos da IN RFB nº 1.234, de 2012, no percentual de 9,45%, código de receita 6190, cabendo à operadora do cartão, a emissão, em nome da fonte pagadora, da fatura e nota fiscal, com os valores da comissão, e à fonte pagadora, por ocasião do pagamento, efetuar as retenções devidas. À consideração superior. Assinado digitalmente Mirella Figueira Canguçu Pacheco Auditora-Fiscal da RFB De acordo. Encaminhe-se à Coordenadora da Cotir. Assinado digitalmente Milena Rebouças Nery Montalvão Auditora-Fiscal da RFB - Chefe da Disit05 9 Solução de Consulta n.º 54 Cosit Fls. 11 De acordo. Ao Coordenador-Geral da Cosit. Assinado digitalmente Cláudia Lucia Pimentel Martins da Silva Auditora-Fiscal da RFB – Coordenadora da Cotir. Ordem de Intimação Aprovo a Solução de Consulta. Publique-se e divulgue-se nos termos do art. 27 da Instrução Normativa RFB nº 1.396, de 16 de setembro de 2013. Dê-se ciência à consulente. Assinado digitalmente FERNANDO MOMBELLI Auditor-Fiscal da RFB - Coordenador-Geral da Cosit 10

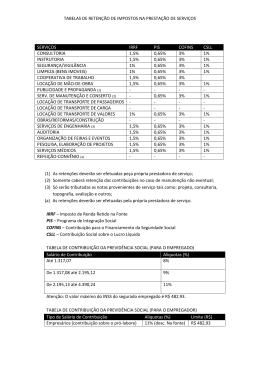

Baixar