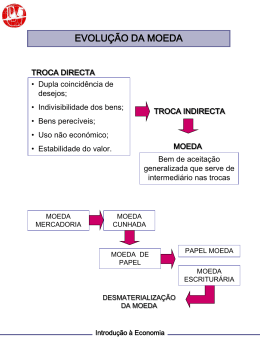

LISTA 4 GABARITO Conceitos importantes: 1) Moeda: histórico e funções 2) O multiplicador bancário 3) Instrumentos de política monetária: a fixação de encaixes mínimos, as operações de mercado aberto e a fixação de taxas de redesconto e restrição ao crédito. 4) Inflação: interpretações do fenômeno, suas causas e seus efeitos 5) A experiência inflacionária brasileira e o combate à inflação 6) Os principais planos de estabilização no Brasil: os planos Cruzado e Real 7) O regime de metas de inflação MOEDA: HISTÓRICO E FUNÇÕES 1. O que distingue a moeda dos demais ativos da economia? Justifique sua resposta com base nas três funções desempenhadas pela moeda na economia. Moeda é o conjunto de ativos da economia usados regularmente pelos agentes econômicos para comprar bens e serviços uns dos outros. Sendo assim, a moeda inclui apenas os poucos tipos de ativos que são regularmente aceitos por vendedores e compradores em suas transações. O que diferencia a moeda dos outros ativos da economia é a sua liquidez, ou seja, a facilidade que esse ativo tem de ser trocado por outros bens e serviços. Por exemplo, é deveras complicado trocar televisores de 29 polegadas por sacos de arroz ou por imóveis residenciais (o televisor é um ativo de baixa liquidez). Já a moeda, seja a moeda bancária ou o papel-moeda, pode ser trocado facilmente por qualquer um dos dois. A moeda possui três funções que a distinguem dos demais ativos da economia: 1) Meio de troca: um meio de troca é algo que os compradores dão aos vendedores quando compram bens e serviços, permitindo a ocorrência da transação sem necessidade da dupla coincidência de desejos, como ocorre no caso da economia de escambo; 2) Unidade de conta: uma unidade de conta é um padrão de medida que as pessoas usam para medir e registrar valores econômicos, como preços, débitos, renda, etc. 3) Reserva de valor: uma reserva de valor é algo que pode ser usado para transferir poder de compra do presente para o futuro. 2. O romance O Código da Vinci, de Dan Brown, alude recorrentemente aos Cavaleiros Templários, grupo tido como o ramo militar do Priorado de Sião, sociedade secreta protetora do segredo do Santo Graal. Em visita à Temple Church, uma igreja templária de Londres, Sir Leigh Teabing, famoso historiador do Graal, dirige-se os protagonistas Sophie Neveu e Robert Langdon nos seguintes termos: (...) Os Templários inventaram o conceito do sistema bancário moderno. Para os nobres europeus, era perigoso viajar com ouro, então os Templários permitiam que os nobres depositassem ouro na igreja do Templo mais próxima e depois o sacassem em qualquer outra igreja do Templo do outro lado da Europa. Só precisavam dos documentos Lista de Exercícios 4 – Introdução à Economia 1 apropriados. – Deu uma piscadela. – E de uma pequena comissão. Eles eram os bancos 24 horas daquele tempo. (BROWN, Dan. O Código da Vinci. Rio de Janeiro: Sextante, 2004, pág. 367). Utilizando o excerto como motivação, explique o aparecimento da moeda fiduciária, ou seja, baseada na confiança, como a evolução de um sistema baseado na moeda metálica. A moeda fiduciária (ou papel-moeda), cuja aceitação se baseia na confiança (fidúcia) dos agentes econômicos, e não em seu valor intrínseco, surge primeiramente sob a forma de um vale ou de um recibo referente à moeda metálica, depositada junto a um indivíduo ou a uma instituição financeira, por razões de segurança. Esses recibos podiam ser trocados por moeda metálica sempre que o portador assim o desejasse, possuindo um lastro em ouro ou em moedas conversíveis em ouro. Contudo, enquanto existisse uma relação de “um para um” entre esses papéis e o metal depositado, não haveria criação de moeda. Isso passa a ocorrer quando o banqueiro emissor dos recibos, percebendo tanto sua circulação quanto sua aceitação como meio de pagamento, decide manter em caixa apenas uma fração dos depósitos em moeda metálica, emprestando o restante. (Alternativamente, podemos imaginar que ele conceda empréstimos entregando ao tomador recibos “falsos” — que não correspondem a um depósito efetuado —, já que esses recibos circulam como moeda). A evolução se completa no século XX, quando o papel-moeda passa a ser inteiramente fiduciário, não possuindo lastro algum, nem podendo ser trocado por metal precioso. 3. Com relação às diversas formas assumidas pela moeda ao longo da história, estão corretas as afirmativas seguintes, exceto: a. ( ) Economia de escambo é aquela em que se trocam mercadorias por mercadorias, não existindo moeda como meio de troca. b. ( ) A moeda-papel era um certificado com lastro integral (e posteriormente parcial ) em ouro. c. ( ) O papel-moeda não dispõe de lastro em ouro, ou seja, não pode ser resgatado. d. ( ) A moeda bancária ou escritural é representada pelo dinheiro em caixa nos bancos comerciais e pela emissão monetária. e. ( ) A moeda-mercadoria assumiu diversas formas, como sal, peles, cigarros, entre outras. Letra D. A moeda bancária ou escritural é representada pelos saldos dos depósitos a vista em bancos comerciais, movimentados por cheques. 4. PROVÃO (2003 – nº 14) O conceito de meios de pagamento (representado por M1) inclui, como agregados monetários: (a) papel-moeda em poder do público e depósitos à vista nos bancos comerciais. (b) papel-moeda em poder do público e depósitos em contas de poupança. (c) títulos públicos em poder do público e depósitos à vista nos bancos comerciais. (d) títulos públicos em poder do público e depósitos em contas de poupança. (e) depósitos à vista nos bancos comerciais e depósitos em contas de poupança. Letra A, por definição. Lista de Exercícios 4 – Introdução à Economia 2 5. Os limites de cartões de crédito devem ser incluídos no estoque de moeda da economia? Justifique sua resposta. Não, pois os limites de crédito dos cartões não representam meios de pagamento. Um amplo limite de crédito em um cartão, porém, possibilita a expansão dos meios de pagamento à disposição de seu detentor. Por isso, as autoridades monetárias preocupam-se com os cartões de crédito como virtuais instrumentos de criação de moeda, e costumam restringir a disponibilidade de crédito dos detentores de cartões, quando estão preocupadas com um excesso de moeda na economia. Isso pode ser feito, por exemplo, pela imposição do pagamento obrigatório de uma parcela substancial dos débitos, quando do pagamento da fatura mensal. (Obs.: os cartões de débito têm função similar à dos cheques, de modo que as contas por eles movimentadas são incluídas nas medidas do estoque de moeda.). O MULTIPLICADOR BANCÁRIO 6. Explique, por meio de um exemplo, como e por que se propaga o efeito multiplicador da moeda escritural, ou seja, dos depósitos bancários. A expansão dos depósitos a partir de um dado volume de notas emitidas pela autoridade monetária segue a mesma lógica da expansão da moeda fiduciária a partir da moeda metálica, nos antigos sistemas monetários baseados em metais preciosos. Em ambos os casos, os elementos-chave são os encaixes fracionários, isto é, a manutenção, em caixa, de apenas uma fração do valor dos depósitos bancários ou dos recibos emitidos. Sendo assim, a criação de moeda pelo sistema bancário associa-se diretamente à concessão de empréstimos, tal qual a emissão de recibos “falsos” (de papel-moeda) pelos antigos depositários de moeda metálica (dessa forma, caso todos resolvessem retirar seus depósitos bancários ao mesmo tempo, essas instituições não poderiam atender a tal solicitação). Exemplo: suponha que o Banco Central efetue uma emissão de R$ 1.000 em notas, que são depositadas em um banco. Caso esse banco mantenha apenas 20% dos depósitos em caixa (tendo verificado que esse encaixe é suficiente para cobrir retiradas regulares), poderão ser emprestados R$ 800. Com isso, o acréscimo inicial de moeda, R$ 1.000, eleva-se a R$ 1.800 – R$ 1.000 em depósitos + R$ 800 em poder dos tomadores de empréstimos. Se os R$ 800 emprestados, após serem gastos por esse mutuário, tornarem a ser depositados em um banco, cuja reserva também seja de 20%, o processo de expansão monetária continua – o banco mantém R$ 160 em caixa e empresta os R$ 640 restantes. O total de moeda será, nesse momento, igual a R$ 1.000 + R$ 800 + R$ 640 = R$ 2.440. Dado que os bancos sempre mantêm em caixa R$ 1 para cada R$ 5 em empréstimos concedidos, e prosseguindo indefinidamente esse processo, os R$ 1.000 iniciais (que permanecerão, afinal, no caixa do sistema bancário) terão causado um acréscimo total de moeda correspondente a R$ 5.000, respeitada a hipótese de que todos os empréstimos sejam depositados integralmente em bancos. Sob a hipótese mais realista de que as pessoas não depositem todo seu dinheiro em bancos, retendo uma parcela para gastos menores, a multiplicação se daria por um fator inferior a 5. Lista de Exercícios 4 – Introdução à Economia 3 7. O balanço consolidado de todos os bancos comerciais de Belíndia, em 2005, apresentou os seguintes valores (em bilhões de dólares), tal que 100 representa o montante de moeda emitido pelo Banco Central. ATIVO Caixa .................................................. 100 Empréstimos ...................................... 400 PASSIVO Depósitos ............................................. 500 Supondo que o Banco Central decida, para estimular a atividade econômica, fixar a relação encaixe/depósitos mínima em 1/8 e que o público mantenha todo seu dinheiro depositado, responda às questões seguintes: a) Como reagiria o sistema bancário à determinação do Banco Central? Um montante inicial de 100 em depósitos gerou, ao final de 2005, um montante de 500. O multiplicador bancário foi, portanto, 5, enquanto a fração de reserva, 1/5. Quando o Banco Central altera a relação encaixe/depósitos para 1/8, o multiplicador ascende a 8. Assim, ao diminuir a fração de reserva, aumentam-se o montante de empréstimos concedidos e a circulação de moeda na economia. b) Qual seria o montante adicional de empréstimos? A nova fração de reservas implica um montante final de depósitos correspondente a 8 x 100 = 800, dos quais 700 consistem em empréstimos concedidos. Como antes emprestavam-se 400, o montante adicional de empréstimos é de 300. c) Qual é a expansão resultante da quantidade total de moeda na economia? Como visto, o montante final de moeda após a decisão do Banco Central corresponde a 800. Logo, a expansão da quantidade de moeda foi de 800 - 500 = 300. 8. ANPEC (1992 – nº 9) Sobre o multiplicador monetário, classifique as afirmativas como verdadeiras ou falsas: 1) Seu valor aumenta quando aumenta a razão entre o papel-moeda em poder do público e o volume dos depósitos à vista feitos pelo público nos bancos comerciais. 2) Exceto em casos extremos, o valor do multiplicador monetário é sempre maior do que 1 (um). 3) Quanto maior for a razão entre o encaixe total dos bancos comerciais e o volume dos depósitos à vista do público nesses bancos, maior será o valor do multiplicador monetário. 1) Falsa. Definindo o multiplicador como M e a fração de encaixe como r, tem-se que M = 1/r. Uma vez que a fração de encaixe consiste na razão entre o montante destinado à reserva (R) e o montante de depósitos à vista nos bancos comerciais (D), tem-se que M = D/R. O multiplicador monetário mantém, portanto, relação direta com o montante dos depósitos efetuados. Quanto à questão, este montante dos depósitos efetutuados, por sua vez, será menor, tudo o mais constante, quando aumenta a propensão do público a reter notas, não as depositando. Como explicado na questão 4, o fato de as pessoas ou empresas manterem certa proporção da moeda que detêm sob a forma de notas e moedas, em vez de depositá-las em bancos, reduz a capacidade destes de conceder empréstimos, reduzindo, por conseqüência, o multiplicador monetário. 2) Verdadeira. O valor do multiplicador bancário assume valor unitário somente quando o montante destinado à reserva exaure o valor dos depósitos, ou seja, quando tudo o que for depositado for mantido pelos bancos como reserva. Como não é possível que a taxa de encaixe seja maior do que 100%, o multiplicador da moeda assume, exceto em casos extremos, valores superiores a um. 3) Falsa. Como o multiplicador bancário é inversamente proporcional à razão encaixe/depósitos, quanto maior esta for, menor aquele será. Lista de Exercícios 4 – Introdução à Economia 4 POLÍTICA MONETÁRIA (1)1 9. Leia atentamente os trechos da reportagem abaixo, de Gustavo Freire, publicada no caderno Economia, do jornal O Estado de S. Paulo, no segundo semestre de 2004: BC reduz compulsório e ajuda bancos O Banco Central adotou (...) uma medida para reforçar o caixa de pequenos bancos. (...) reduziu em R$ 300 milhões o depósito compulsório – recursos que os bancos, obrigatoriamente, devem recolher ao BC. (...) Com a decisão (...) as instituições financeiras terão mais recursos à disposição para usar onde acharem apropriado. (...) O mercado financeiro interpretou a medida como (...) fruto dos temores de que (...) instituições financeiras de pequeno porte viessem a apresentar problemas de liquidez. O trecho acima faz referência a um instrumento de política monetária utilizado pelo Banco Central: a fixação do 2 depósito compulsório dos bancos comerciais . Com base nas idéias do texto, explique como funcionam os seguintes instrumentos usados pelo BC para controlar a liquidez do sistema econômico. a) Fixação da razão (encaixe dos bancos)/(depósitos bancários). b) Alteração da taxa de redesconto. c) Operações de mercado aberto (compra e venda de títulos governamentais pelo Banco Central). d) Controle seletivo de crédito. a) Na ausência de uma regulamentação feita pelo Banco Central, os bancos comerciais fixariam a relação entre seus encaixes e depósitos a partir de uma avaliação comparativa entre os riscos de manter encaixes muito reduzidos – o que poderia levar a uma situação em que os bancos se veriam sem dinheiro para cobrir as retiradas normais de depósitos – e os custos de manter encaixes muito elevados – que poderiam gerar lucro para os bancos. A regulamentação do Banco Central, portanto, é feita sempre a fim de forçar os bancos a manter taxas de encaixe mais altas do que as que manteriam autonomamente. Isso reduz a capacidade de os bancos concederem empréstimos, reduzindo, portanto, a oferta de moeda. b) Nas operações de redesconto, o BC concede empréstimos aos bancos comerciais (“redescontando” papéis, como duplicatas que empresas haviam “descontado” nos bancos comerciais e oferecido como certificados de endividamento), cobrando uma taxa de juros, a chamada taxa de redesconto. Por meio desses empréstimos, os bancos comerciais elevam suas reservas e, portanto, sua capacidade de conceder empréstimos. Sendo assim, quando o BC aumenta a taxa de redesconto, tanto a concessão de empréstimos quanto a expansão monetária realizadas pelo sistema bancário são dificultadas (o que caracteriza tal aumento como um instrumento de controle da oferta de moeda); quando o BC reduz a taxa de redesconto, espera-se o efeito contrário, ou seja, a concessão de um maior volume de empréstimos, bem como a elevação do estoque de moeda da economia. c) A compra de títulos pelo BC ocorre pela “troca” dos títulos em poder dos bancos comerciais pelo dinheiro proveniente do BC, fazendo que tais bancos possuam maior encaixe, o que viabiliza a concessão de um maior volume de empréstimos. Ao contrário, a venda de títulos pelo BC faz reduzir os encaixes bancários, consistindo, assim, em um instrumento de redução da oferta monetária. 1 2 O item Política Monetária (2) será abordado na 5ª Lista de Exercícios, que trata da Macroeconomia Keynesiana. A fixação do depósito compulsório é uma medida equivalente à fixação de um encaixe mínimo. Lista de Exercícios 4 – Introdução à Economia 5 d) O controle seletivo de crédito, com a imposição de limites ou outras restrições a certas linhas de crédito, é claramente um fator de contenção da expansão monetária. Na mão inversa, quando o governo estabelece linhas facilitadas de crédito (como o crédito consignado com desconto em folha de pagamento para a população de baixa renda, ou o Pronaf, o Programa Nacional de Agricultura Familiar, que oferece crédito a juros módicos para pequenos agricultores), ele provoca uma expansão dos meios monetários. 10. PROVÃO (2000 – nº 7) São medidas expansionistas de política monetária [adotadas pelo governo]: I - venda de títulos públicos; II - compra de títulos públicos; III - redução do depósito compulsório; IV - elevação do depósito compulsório; V - redução da taxa de redesconto; VI - elevação da taxa de redesconto. Sabendo que a fixação do depósito compulsório é uma medida equivalente à fixação de um encaixe mínimo, pois parte deste tem de ser compulsoriamente depositado no Banco Central, estão corretas: (A) I, IV e V apenas. (B) I, III e VI apenas. (C) II, IV e VI apenas. (D) II, III e V apenas. (E) II, III e VI apenas. Letra D. Políticas monetárias expansionistas seriam, grosso modo, aquelas que aumentassem o montante de moeda em circulação na economia. Isso ocorre quando: a) O governo compra títulos públicos existentes no mercado, injetando dinheiro na economia (item II); b) O Banco Central reduz o valor do depósito compulsório dos bancos comerciais junto ao Banco Central, pois isso aumenta a quantidade de moeda passível de ser emprestada pelos bancos ao público, elevando, também, o multiplicador bancário (item III); c) O Banco Central reduz a taxa de redesconto, incentivando os bancos comerciais a manter uma fração de encaixe em um nível menor. Logo, o banco comercial poderia cobrir uma eventual indisponibilidade de dinheiro com um empréstimo contraído a juros baixos junto ao BC (item V). 11. INSTITUTO RIO BRANCO (2003) – QUESTÃO DISCURSIVA Um dos instrumentos de que as autoridades monetárias dispõem para controlar a oferta monetária da economia consiste em determinar o encaixe mínimo compulsório sobre os depósitos em conta corrente administrados pelo sistema bancário. Descreva esse instrumento de política monetária e explique, utilizando o conceito de multiplicador monetário, por que o controle das autoridades sobre o estoque monetário não é absoluto. O Banco Central pode controlar a oferta de moeda ao determinar o montante de reservas, como proporção dos depósitos, que os bancos comerciais devem manter em caixa ou depositar no Banco Central. Caso o objetivo da política econômica seja aquecer a economia, elevando a demanda agregada, o governo procura aumentar a oferta de moeda. Nesse caso, o Banco Central diminui o encaixe mínimo compulsório, garantindo maior liberdade ao setor bancário para conceder empréstimos. Caso a meta seja reduzir o ritmo de atividade econômica, o Banco Central determina a elevação do encaixe mínimo compulsório, diminuindo, por conseguinte, a oferta monetária. Lista de Exercícios 4 – Introdução à Economia 6 Entretanto, o controle das autoridades monetárias sobre o estoque de moeda não é absoluto. A expansão monetária depende da concessão de empréstimos, que, por sua vez, depende da demanda por crédito pelo público, fator sobre o qual o Banco Central não tem controle. Além disso, o multiplicador bancário é também afetado pela proporção dos meios de pagamento que o público mantém em depósito nos bancos, em vez de retê-los sob a forma de notas. Logo, a fim de controlar a oferta monetária de forma mais efetiva, as autoridades teriam de recorrer ao controle dos depósitos compulsórios junto ao Banco Central, ao controle sobre emissões e juros, bem como às atividades de mercado aberto. Segundo Mário Henrique Simonsen, “o objetivo global da política monetária consiste, obviamente, no controle do total dos meios de pagamento. Ocorre que a criação de moeda não se processa apenas pelas Autoridades Monetárias, mas também pelos bancos comerciais. O Banco Central (...) pode controlar a base monetária, mas o volume total de meios de pagamento é um múltiplo dessa base.” (SIMONSEN, M.H. Macroeconomia. APEC, 1979). 12. INSTITUTO RIO BRANCO (2003 – nº 28) A análise macroeconômica — incluindo-se a mensuração dos grandes agregados — é fundamental à compreensão do funcionamento das economias de mercado. Acerca desse assunto, julgue os itens subseqüentes: a) Quando o governo, para debelar um processo inflacionário, reduz seus gastos, mas o Banco Central mantém uma política monetária expansionista, a contração do investimento privado (efeito crowding-out) resultante dessa política limitará o crescimento da renda, contribuindo para a queda da inflação. Item incorreto. Primeiramente, é importante ressaltar que a redução dos gastos governamentais e a manutenção de uma política monetária expansionista tendem a produzir efeitos diversos: a primeira medida tende a causar queda na inflação, enquanto a segunda, elevação. Portanto, o resultado da política monetária expansionista seria no sentido de aumentar os meios monetários e, assim, incentivar (ao invés de contrair) o investimento privado, o crescimento da renda e também o aumento da inflação. b) A tendência recente de redução dos juros no Brasil, ao diminuir o custo de oportunidade de detenção da moeda, contribui para expandir a demanda desse ativo. Item correto. A redução dos juros desincentiva a poupança, o que, por conseqüência, expande a demanda por moeda para fins como o investimento. c) O crescimento da oferta monetária decorrente de políticas monetárias expansionistas será tanto maior quanto menor for a razão reserva/depósito. Item correto. A razão reserva/depósito define a fração de encaixe. Como o multiplicador bancário da moeda é tanto maior quanto menor for o encaixe mantido, a diminuição da razão em questão provoca, por definição, crescimento da oferta monetária. 13. (Instituto Rio Branco, 2008) Recorde seus estudos sobre política monetária e macroeconomia para responder aos itens a seguir. a) Quais são os principais instrumentos que os bancos centrais utilizam para controlar a oferta de moeda? Explique, de modo sumário, como cada um deles atua sobre a oferta de moeda. b) Comente o impacto da política monetária sobre o nível de atividade da economia. a) Os bancos centrais utilizam os seguintes instrumentos para controlar a oferta de moeda: operações de mercado aberto, exigência de reservas bancárias, taxas de redesconto e empréstimos de liquidez. Por meio das operações de mercado aberto, os bancos centrais controlam a oferta de moeda comprando ou vendendo títulos ao mercado. Quando se pretende contrair a oferta de moeda, os bancos centrais vendem títulos, retirando, mediante essa operação, certa quantidade de moeda de circulação. Se o objetivo é ampliar a oferta, os bancos centrais compram títulos das mãos do público, emitindo moeda para tanto. Lista de Exercícios 4 – Introdução à Economia 7 Ao exigir reservas bancárias, os bancos centrais afetam a oferta de moeda por meio do multiplicador bancário, o qual determina a criação de moeda pelos bancos. Como o multiplicador será maior quanto menor for a exigência de reservas, quando os bancos centrais a reduzem, aumenta a oferta de moeda. Já quando os bancos centrais aumentam a exigência de reservas, os bancos têm reduzida sua disponibilidade para efetuar empréstimos, contraindo-se a oferta de moeda. Taxas de redesconto são as taxas de juros às quais os bancos centrais emprestam aos bancos. Quanto maior for essa taxa, menor será a demanda dos bancos por fundos dos bancos centrais e, consequentemente, menor será a oferta de moeda. Por outro lado, ao reduzir-se a taxa de redesconto, aumenta a demanda dos bancos por fundos dos bancos centrais, aumentando também, ceteris paribus, a oferta de fundos emprestáveis ao público e a oferta de moeda. Empréstimos de liquidez são instrumentos de que os bancos centrais podem valer-se em situações de iliquidez na economia. Realizam-se empréstimos emergenciais aos bancos a fim de se evitar que a falta de liquidez produza efeitos recessivos na economia. Por meio desses empréstimos, portanto, aumenta-se a oferta de moeda. b) No curto prazo, com a economia apresentando capacidade ociosa, a política monetária pode afetar o nível de atividade da economia por meio de seu impacto na demanda agregada. Uma política monetária expansionista estimula a demanda agregada: com a expansão da oferta de moeda, caem os juros, no curto prazo, e aumentam os investimentos e o consumo das famílias. O aumento da demanda agregada tem como consequência maior nível de atividade econômica. No caso de uma política monetária contracionista, o efeito é o oposto. Reduzindo-se a oferta de moeda, os juros sobem, no curto prazo, contraindo a demanda agregada e reduzindo o nível de atividade da economia. 14. (Instituto Rio Branco, 2004) Explique por que a redução do multiplicador monetário, provocada por uma crise de confiança no sistema bancário, pode contribuir para elevar as taxas de juros. Os bancos, ao receberem depósitos à vista e emprestarem parte desses depósitos, põem em marcha um processo de criação de moeda. Isto se dá na seguinte seqüência simplificada: o banco 1 recebe um depósito no valor X; o banco 1 guarda uma fração daquele valor e empresta o restante, o tomador do empréstimo deposita-o no banco 2; o banco 2 guarda parte desse dinheiro e empresta o restante; o processo continua até o esgotamento das possibilidades de novos empréstimos. No final, o valor total dos depósitos à vista no sistema bancário supera em muito o montante que deu início ao processo. A moeda multiplicou-se, e a magnitude deste aumento é determinada pela fração dos depósitos que ficou retida nos bancos. É o banco central que determina a porcentagem dos depósitos que tem de ser mantida na forma de reservas. Ao ocorrer uma crise de confiança, há uma corrida aos bancos, e ocorrem saques numa proporção muito maior do que depósitos. As reservas bancárias diminuem, e, consequentemente, o estoque de moeda que é um múltiplo daquelas reservas também diminui. Com o enxugamento do sistema, a curva da oferta de moeda desloca-se para cima e para a esquerda, tornando o preço do dinheiro (ou seja, as taxas de juros) mais elevado. 15. (Instituto Rio Branco, 2004) Em relação aos conceitos básicos da macroeconomia e da economia monetária, julgue os itens que se seguem. (C).Aumentos nos coeficientes de encaixe compulsório, por interferirem diretamente no nível de reservas bancárias, reduzem o efeito multiplicador e, conseqüentemente, a liquidez da economia. (E) Taxas de juros mais elevadas aumentam o custo de oportunidade de detenção da moeda e, portanto, contribuem para se expandir a demanda de moeda. Lista de Exercícios 4 – Introdução à Economia 8 16. (Instituto Rio Branco, 2010) A economia monetária analisa a oferta e a demanda de moeda, fundamentais o estudo de importantes para variáveis macroeconômicas, tais como taxa de juro e inflação. Com base nessa teoria, assinale a opção correta. (A) A hipótese clássica da neutralidade da moeda no longo prazo baseia-se na existência de velocidade crescente de circulação da moeda em relação direta com o aumento do nível da renda. (B) No Brasil, os depósitos especiais remunerados, os depósitos de poupança e as quotas de fundos de renda fixa integram o agregado monetário M2. (C) Caso as razões reservas/depósito e papel-moeda/depósitos sejam, respectivamente, iguais a 0,2 e 0,1, o multiplicador monetário será igual a 3,67. (D) Embora o uso crescente de cartões de crédito e de cartões de débito automático reduza a demanda de precaução por moeda, diminuindo a razão de deter moeda por motivos precautórios, a disseminação do uso desses tipos de cartão não altera a demanda de transações de moeda. (E) A redução, em 2008, pelo Banco Central americano (Federal Reserve – FED), da taxa de redesconto, de 3,50 para 3,25, indica que se visava reduzir o custo de crédito e, assim, estimular a economia. INFLAÇÃO 17. Conceitue inflação e cite alguns efeitos provocados por altas taxas de inflação sobre a economia. Uma situação de inflação é caracterizada pelo aumento contínuo e generalizado do nível de preços da economia. A inflação tem efeitos, por exemplo, sobre a distribuição de renda, pois reduz o poder aquisitivo de classes que dependem de rendimentos fixos (como assalariados, pessoas que recebam renda do aluguel de imóveis, etc.), com prazos legais de reajuste; e favorece, por outro lado, a participação na Renda Nacional dos que podem reajustar seus preços com maior freqüência. A inflação penaliza também os que não tenham acesso a aplicações financeiras (como é o caso de quem não tem conta em banco: as faixas de menor nível de renda, portanto), pois não terão como se defender da perda do valor aquisitivo de sua renda (entre o dia do recebimento do salário e a efetivação de gastos, por exemplo). Outro efeito da inflação é sobre a formação de expectativas, pela dificuldade de prever as taxas futuras de aumento de preços, principalmente no caso de uma inflação alta. Essa incerteza é um fator inibidor de investimentos, em especial os de longa maturação. Pode-se também mencionar um efeito importante sobre a receita de impostos: se um imposto é calculado hoje, mas só é pago daqui a algum tempo, seu valor real será, nesse intervalo, corroído pela inflação, o que causa perdas para o governo. 18. Quais são os efeitos de uma inflação alta sobre a moeda como reserva de valor, como unidade de conta e como meio de troca? A função reserva de valor é imediatamente prejudicada na presença de inflação: todos percebem que não vale a pena manter suas economias na forma de um bem (a moeda) que perde valor a cada dia. Buscamse, então, outras maneiras de manter valores para uso futuro, como aplicações financeiras com correção monetária, automóveis, imóveis, moeda estrangeira, etc. A função unidade de conta é atingida da seguinte forma: caso sejam firmados contratos em valores nominais, os agentes que têm a receber necessariamente perdem, já que receberão valores reais inferiores aos da data de celebração do contrato. O mesmo ocorre com o governo, que receberá impostos com valor real inferior àquele dos fixados em lei, buscando-se então unidades alternativas. Quanto à função meio de troca, faz-se mais difícil substituir a moeda, mesmo durante um processo inflacionário violento, pois ela é o único meio legal de pagamento. Ainda assim, os agentes econômicos tendem a adotar práticas que economizem o uso de moeda nas transações (aqueles que têm contas bancárias corrigidas monetariamente tendem a manter menos dinheiro no bolso, por exemplo). Lista de Exercícios 4 – Introdução à Economia 9 19. Discorra a respeito das duas principais teses explicativas (as análises monetarista e estruturalista) do processo inflacionário brasileiro anterior à implantação do Plano Real. Fala-se em uma visão monetarista quando se trata da corrente teórica que enfatizava a importância de pressões de demanda associadas a expansões monetárias excessivas. Esse excesso de moeda decorreria, sobretudo, de políticas econômicas incorretas: aumento de gastos governamentais superiores às receitas de impostos (sendo o déficit orçamentário financiado por emissão de moeda), concessão de aumentos excessivos de salários, etc. A solução do problema inflacionário residiria em uma política de contenção de gastos e/ou de aumento da carga tributária, o que possibilitaria maior disciplina monetária. A essa interpretação se contrapunha a visão estruturalista, que sustentava que a causa básica da inflação não seriam excessos de demanda, mas inelasticidades de oferta . Em uma economia em crescimento, passando por transformações estruturais (industrialização, urbanização, etc), expansões da demanda por certos bens e serviços (como alimentos, energia e transporte) não poderiam ser supridas imediatamente por aumentos correspondentes da oferta, o que provocaria pressões inflacionárias. Assim, a terapêutica monetarista, se aplicada, causaria apenas recessão, sem resolver o problema “estrutural” de oferta – que só poderia ser resolvido a médio prazo –, de modo que os estruturalistas tendiam a considerar preferível conviver com a inflação a adotar políticas antiinflacionárias recessivas. 20. Leia atentamente o trecho da reportagem abaixo, de Sylvia Colombo, publicada no caderno Ilustrada, do jornal Folha de S. Paulo, em 7/1/06: Bossa Nova & polêmico (...) Para o economista Eduardo Giannetti, “JK tentou acelerar artificialmente o desenvolvimento, sem fazer um esforço de poupança. Ele optou por emitir moeda para pagar os gastos públicos”. O resultado foi um estímulo à inflação. “O atalho utilizado pelo presidente foi um mecanismo de fraude sobre a população”, diz. Como indica a reportagem, a política econômica adotada pelo governo JK é base para severas controvérsias. Com base na opinião expressa acima e no trecho em destaque, responda em que sentido a inflação é tida como um imposto? Os governos podem obter volumes significativos de recursos por meio da emissão de moeda, isto é, do aumento da base monetária: quando gasta a partir da emissão de moeda, o governo praticamente não tem custo (a não ser o da impressão de notas novas, se for o caso). A essa renda derivada da capacidade de criar moeda dá-se o nome de senhoriagem. Mas é claro que alguém paga por isso: o aumento da quantidade de moeda provoca elevação do nível de preços, o que faz decrescer a renda de quem detém moeda (como aqueles que não têm acesso a aplicações financeiras: v. a pergunta nº 13). Essa perda de renda, que de fato é transferida ao governo, equivale a um imposto: é o chamado imposto inflacionário. Esse á um imposto que não é votado pelo Congresso, não é objeto de cobrança direta, e recai principalmente sobre as camadas mais pobres da população. Valeu a pena o esforço desenvolvimentista do período JK, financiado dessa forma? É uma pergunta difícil de ser respondida, tantos são os fatores envolvidos, e que certamente dá margem a muita controvérsia. 21. Explique, apresentando seu mecanismo básico, o que é inflação inercial. A inflação inercial consiste, basicamente, na inflação determinada pela inflação passada, esta tendendo a se reproduzir, seja pelos mecanismos de indexação formal – correção monetária automática de preços nominais, de acordo com a inflação –, seja pela indexação informal – determinada por uma “cultura inflacionária”: como todos supõem que os preços são sempre reajustáveis periodicamente, todos reajustam periodicamente seus próprios preços. Quanto mais generalizada é a indexação formal, ou seja, quanto mais regras de correção monetária automática existam (leis ou acordos impondo a correção de salários de acordo com a inflação passada; leis ou normas amplamente aceitas para correção de impostos, de aluguéis, de preços de contratos; etc.), tanto mais forte será a tendência de os aumentos de preços passados se refletirem no futuro. Quanto mais arraigada a cultura inflacionária, por sua vez, mais generalizada deve ser a prática de reajustar preços periodicamente. Lista de Exercícios 4 – Introdução à Economia 10 22. ANPEC (1997 – nº 6) Com relação à demanda por moeda, indique se as proposições abaixo são falsas ou verdadeiras: 1) A redução da inflação, tudo o mais constante, eleva a demanda por moeda. 2) A redução da inflação, associada à elevação dos juros nominais, eleva a demanda por moeda. 3) A redução do custo de transação entre moeda e outras aplicações remuneradas aumenta a demanda por moeda. 4) A elevação da renda reduz a demanda por moeda. 1) Verdadeira. A inflação faz com que a moeda perca valor (poder de compra) mais rapidamente, o que leva as pessoas a diminuírem a demanda por moeda. Na medida em que a inflação se reduz e a moeda não se desvaloriza com a velocidade anterior, a demanda por moeda, inversamente, aumenta. 2) Falsa. Nesse caso, há dois efeitos opostos: embora a redução da inflação provoque aumento da demanda por moeda, a elevação da taxa de juros nominal representa um incentivo a manter dinheiro em aplicações financeiras. Não se pode, assim, prever o efeito predominante. 3) Falsa. Quando o custo de transação (a CPMF – Contribuição Provisória sobre Movimentação Financeira –, por exemplo) entre a moeda e outras aplicações remuneradas, como um fundo de renda fixa, cai, há maior incentivo para que as pessoas invistam nesses tipos de aplicações, reduzindo a demanda por moeda. 4) Falsa. A elevação da renda aumenta a demanda agregada e, por conseguinte, a demanda por moeda. 23. (DPU 2010) Assinale a opção correta acerca dos agregados monetários e das contas do sistema monetário. (A) No Brasil, atualmente, existem cinco agregados monetários, entre os quais, o M3 corresponde ao M2 acrescido dos depósitos especiais remunerados, depósitos de poupança e títulos emitidos por instituições depositárias. (B) O multiplicador monetário aumenta quando se verifica uma elevação na proporção entre o papel-moeda em poder do público e os depósitos à vista nos bancos. (C) Em uma economia na qual a proporção de depósitos à vista sobre os meios de pagamento corresponda a 80%, os bancos mantenham 37,5% em reservas e o papel-moeda em circulação seja igual a R$ 10 bilhões, o estoque de meios de pagamentos será igual a R$ 50 bilhões. (D) Um aumento na proporção do encaixe sobre depósitos à vista dos bancos comerciais representa uma elevação do multiplicador monetário. (E) Ao verificar que um banco está vendendo cambiais para um exportador, e não comprando, a autoridade monetária percebe a geração de meios de pagamentos na economia. Lista de Exercícios 4 – Introdução à Economia 11 24. (MPU, 2010) A partir do conhecimento do papel da política fiscal e do comportamento das contas públicas, assinale a opção correta. (A) A política fiscal expansionista gera inflação e pode causar distorções alocativas e distributivas, cujos reflexos podem eliminar completamente os benefícios esperados sobre a renda e o emprego. (B) Caso o governo adote uma política fiscal contracionista por intermédio do aumento de impostos, o resultado esperado será a melhoria das condições da economia, pois a arrecadação de tributos é necessária para o cumprimento dos compromissos sociais. (C) Para minimizar os efeitos indesejáveis de uma política monetária contracionista, o governo pode adotar uma política fiscal expansionista, aumentando o recolhimento dos tributos para aumentar seus gastos governamentais e promover melhor distribuição da renda. (D) Política fiscal é o gerenciamento dos gastos e da arrecadação do governo visando alcançar um dado objetivo. Entretanto, se a economia estiver operando em um nível baixo de renda e de produto, recessão, uma política que represente fiscal expansionista não poderá induzir a retomada da trajetória do crescimento da economia. (E) A política fiscal expansionista provoca, de imediato, um aumento no déficit público. Logo, a redução da demanda artificialmente provocada pela política econômica pode gerar pressões inflacionárias. A EXPERIÊNCIA INFLACIONÁRIA BRASILEIRA E O COMBATE À INFLAÇÃO O PLANO CRUZADO 25. Que relação há entre o Plano Cruzado, implantado em 1986, e a idéia de inércia inflacionária? O Plano Cruzado partiu do pressuposto de que a inflação brasileira era, no período, uma inflação quase inteiramente inercial. Assim, supunha-se que, eliminando a inércia inflacionária – o que seria facilitado pelo congelamento temporário de preços –, eliminar-se-ia a principal fonte de pressões inflacionárias. O fato de a inflação ter sido mantida em níveis razoavelmente baixos (inferiores a 2% ao mês) por um período relativamente longo (oito meses) sugere que a estratégia de dominar o mecanismo inercial da inflação tenha surtido efeito, ainda que temporariamente. Contudo, o fato de a inflação tornar a subir rapidamente, findo aquele período, indica haver outros fatores causadores de inflação, além do inercial, que não foram devidamente levados em conta no Plano. 26. ANPEC (2000 – nº 12) É correto afirmar que o Plano Cruzado, decretado em 28 de fevereiro de 1986: A) Provocou redistribuição de renda em favor dos estratos de mais baixa renda. B) Teve por objetivo ampliar a indexação da economia. C) Empreendeu rigoroso ajuste fiscal e monetário. Lista de Exercícios 4 – Introdução à Economia 12 D) Congelou os preços ao consumidor aos níveis vigentes na véspera de sua promulgação, com exceção feita aos bens duráveis. E) Desvalorizou a taxa de cambio e promoveu o ajuste externo. Letra A. Em relação à afirmativa D, vale ressaltar que o congelamento de preços foi generalizado, e não circunscrito aos preços ao consumidor. 27. Leia o trecho de reportagem abaixo e depois responda a questão proposta: Argentina congela preços até 2007 “Grandes redes de supermercado da Argentina se comprometeram com o governo a prorrogar o congelamento de preços de cerca de 300 produtos de consumo básico até o fim de 2007. (...) O governo Kirchner decidiu adotar essa solução heterodoxa de controle de preços para combater a inflação, que subiu 12,3% em 2005.” Com base na experiência inflacionária brasileira, explique e comente esse tipo de política de governo. Esse tipo de política governamental é uma tentativa de estabelecer um controle do processo inflacionário, mantendo assim o poder de compra dos consumidores. Na história da inflação brasileira houve várias tentativas de reprimir aumentos de preços por meio de controles diretos. Um caso saliente foi o congelamento de preços durante o Plano Cruzado (em 1986); esperava-se, com essa medida, controlar o componente inercial da inflação e eliminar a cultura inflacionária brasileira. Todavia os resultados não foram os esperados, principalmente por que existiam outros fatores de pressão inflacionária, além do mecanismo inercial, especialmente do lado da demanda. Isso provocou, em vários mercados, um grande hiato entre a demanda e a oferta; essa escassez de bens (ao baixo preço estipulado) estimulou o desenvolvimento de mercados paralelos. Apesar de o congelamento ter-se mostrado eficiente no controle de preços no curto prazo (durante os sete meses em que vigorou), quando retirada sua obrigatoriedade houve uma explosão inflacionária (devido à expansão da demanda). Isso indica que um congelamento, por si só, é de eficiência duvidosa quanto ao combate à inflação. No caso argentino, os contratos de congelamentos foram estabelecidos, também, em obediência a incentivos políticos, já que o congelamento será mantido até as eleições. 28. (Instituto Rio Branco / 2007) Recorde seus estudos sobre moeda e sistema bancário e sobre Formação da Economia Brasileira. a) Defina moeda e aponte suas funções. b) Discuta o enfraquecimento das funções da moeda no Brasil nos anos 1980. c) Explique o processo de criação de moeda, defina o multiplicador monetário e discuta o papel da Autoridade Monetária nesse processo. a) Moeda pode ser definida como qualquer tipo de objeto que cumpra três funções básicas em uma economia: ser reserva de valor, unidade de conta e meio de troca. Para evitar que as trocas comerciais numa economia só ocorram quando houver a dupla coincidência, isto é, o produto que o vendedor oferece ser trocado exatamente pelo produto que o comprador ofertar, a moeda funciona como meio de troca, permitindo a separação do ato da compra do ato de venda no tempo. Para servir de base de preços de uma economia, dando um valor nominal homogêneo para os mais diversos produtos e facilitando cálculos fracionários, a moeda funciona como unidade de conta. Por possuir valor em si como meio de troca, podendo ser retida pelo agente econômico para necessidades futuras de consumo, a moeda também funciona como reserva de valor. Lista de Exercícios 4 – Introdução à Economia 13 b) Na década de 80, o brasileiro teve de conviver com taxas de inflação cada vez mais altas, que corroíam o valor nominal da moeda e desorganizavam o cálculo dos preços relativos. Assim, para evitar perder o poder aquisitivo da moeda que tinham em mãos, os brasileiros começaram a buscar ativos financeiros ou moedas estrangeiras para fins de poupança, perdendo a moeda a sua função de reserva de valor. Como estava submetida a alterações constantes no seu valor por causa dos planos econômicos e dos constantes reajustes, a moeda nacional foi perdendo sua função de unidade de conta, com alguns contratos, como os de aluguel, sendo indexados em moeda estrangeira. Embora os constantes reajustes de preços tenham também causado muitas dificuldades àqueles que usavam a moeda na sua função de meio de troca, esta função não foi radicalmente enfraquecida, como Nos países em que se observou o fenômeno da hiperinflação. c) Os depósitos à vista feitos nos bancos comerciais, junto com a moeda emitida pelo governo, fazem parte do nível mais líquido de moeda de uma economia, M1. Como, com exceção de uma crise de confiança no sistema bancário, a maioria dos correntistas não tentará retirar todo o dinheiro de seus depósitos ao mesmo tempo, o banco poderá conceder empréstimos sem precisar retirar dos depósitos à vista, contabilmente, o valor desses empréstimos. Estes empréstimos podem ser concedidos tanto para clientes quanto para outros bancos. Os bancos que receberem um empréstimo, após terem retido a parte compulsória estabelecida pela autoridade monetária central, poderão igualmente conceder empréstimos para outros bancos e clientes. Assim, o multiplicador monetário opera por meio da capacidade dos bancos de conceder empréstimos sem que seja necessário possuir no seu cofre a base “real” desses empréstimos. O Banco Central, autoridade responsável pela política monetária do país, utiliza três instrumentos para controlar a quantidade de moeda na economia: a taxa de redesconto, os depósitos compulsórios e as operações de mercado aberto. Ao aumentar os depósitos compulsórios exigidos dos bancos, estes terão que reduzir seus empréstimos, contraindo, pelo efeito multiplicador monetário, a oferta de moeda do país. A taxa de redesconto é a taxa cobrada pelo BC dos bancos que o procuram em busca de empréstimos. Se o BC aumenta a taxa de redesconto, aumentam os custos dos bancos para contrair empréstimos, tendo eles que comprometer uma parte maior dos seus depósitos para pagá-los. Com menor quantidade de depósitos, a quantidade de empréstimos diminui, e, pelo efeito do multiplicador monetário, também a criação de moeda na economia. Por meio das operações de mercado aberto, o BC controla a oferta na economia, comprando e vendendo títulos no mercado financeiro. Ao vender títulos, o BC diminui a oferta de moeda, já que a moeda que é usada para pagar os títulos será retirada das mãos dos agentes econômicos. Ao comprá-los, o BC expande a quantidade de moeda na economia, usando suas reservas para pagar os títulos que estavam nas mãos dos agentes. O PLANO REAL 29. Um dos principais problemas da inflação brasileira durante a década de 80 e o início da década de 90 era seu caráter inercial, conforme visto anteriormente. Assim, resolva o que se pede: a) Explique a condução do plano Real, levando em consideração o trato dado aos dois componentes do processo inflacionário: os choques e as tendências. b) Explique as três fases de ataque a tal processo: o ajuste fiscal, a indexação completa da economia e a reforma monetária. a) O diagnóstico da inflação inercial considera dois componentes no processo inflacionário: os choques, que levam à alteração do patamar inflacionário, e a tendência, que faz a taxa de inflação se perpetuar em dado patamar. Para um plano de combate à inflação inercial ter sucesso, o principal fator a se considerar deve ser a alteração da tendência, que é o componente propriamente inercial da inflação. Além disso, deve-se garantir que, após a eliminação desse componente, não se verifiquem novos choques na economia, bem como mecanismos de dissipação dos seus efeitos. b) Divide-se o Plano Real em três fases: 1) Ajuste Fiscal: visava equacionar o desequilíbrio orçamentário para os anos seguintes e impedir que, em razão de problemas orçamentários, decorressem pressões inflacionárias. Esse ajuste baseava-se em três Lista de Exercícios 4 – Introdução à Economia 14 elementos principais: corte de despesas, aumento de impostos e diminuição nas transferências do governo federal; 2) Indexação Completa da Economia: visava estimular o abandono da moeda corrompida pela inflação (o cruzeiro real, na época), em favor de um novo padrão de valor que não fosse submetido à corrosão inflacionária. Esse padrão foi a Unidade Real de Valor (URV), valendo inicialmente cerca de 1 dólar, e cujo valor em cruzeiros reais era corrigido diariamente pela taxa de inflação medida pelos principais índices de preços. Com essa medida, a inflação persistiria na moeda em circulação, que continuou sendo o meio de troca (o cruzeiro real), mas não na unidade de conta (a URV). Alguns preços (como os salários) foram transformados compulsoriamente em URVs, enquanto no caso da generalidade dos preços e contratos a conversão em URV se faria por negociação entre as partes envolvidas (como foi o caso dos aluguéis). Isso teve o propósito de corrigir distorções nos preços relativos, muitas vezes presentes em situações de inflação alta); 3) Reforma Monetária: quando praticamente todos os preços eram expressos em URV, o governo introduziu a nova moeda, o Real (R$), em 1º de julho de 1994, cujo valor era igual ao da URV (e, por conseguinte, ao do dólar) do dia: Cr$ 2.750,00. 30. Qual o papel desempenhado pela abertura comercial no programa de estabilização de preços implantado no Brasil em 1994? A abertura comercial desempenhou papel fundamental no programa de estabilização, já que permitiu que aumentos de demanda não forçassem aumentos nos preços internos, dada a concorrência dos produtos importados. Isso é especialmente importante, em um processo de estabilização de preços, na medida em que a queda da inflação provoca aumentos de renda significativos em parcelas da população que tinham menores possibilidades de se proteger dos efeitos do processo inflacionário (que são, em geral, os estratos de renda mais baixa). Aumentos de renda significam aumentos de demanda, e caso não houvesse a possibilidade de importar, essa expansão da demanda teria possivelmente favorecido o retorno da inflação (como ocorreu no Plano Cruzado). 31. Com relação ao Plano Real: a) Descreva os conceitos de “âncora monetária” e de “âncora cambial”. Dois métodos fundamentais de controlar os componentes dos choques e das tendências foram a utilização das chamadas “âncora monetária” e “âncora cambial”. A âncora monetária visava controlar a demanda e a expansão monetária, o que limitaria a capacidade de os agentes repassarem elevações de custos de produção para os preços dos bens e serviços. Valia-se, principalmente, da elevação dos juros (havendo conseqüente decréscimo das operações de crédito) e da redução na emissão de moeda. Com relação à âncora cambial, pode-se afirmar o seguinte: a economia aberta e um volume significativo de reservas incentivou as importações, que se tornavam atrativas, também, em decorrência da apreciação cambial da moeda brasileira (com as moedas estrangeiras mais baratas, os produtos importados também ficavam mais baratos, tornando-se fortes concorrentes dos produtos nacionais). Isso teria influência favorável sobre os preços internos, reduzindo a possibilidade de propagação dos choques (repasse de preços e tentativas de elevação). b) Qual foi a importância da manutenção de uma taxa de câmbio dissociada dos indicadores de inflação no período de implantação do Plano? Antes do Plano Real, a taxa de câmbio era indexada (corrigida quase automaticamente segundo a evolução da inflação, de modo a manter constantes os valores reais). O valor do dólar em moeda nacional podia, assim, ser usado também como indexador. A manutenção dessa forma importante de indexação, após o Plano Real, poderia favorecer o retorno da inflação inercial. Portanto, a manutenção de uma taxa de câmbio dissociada dos indicadores de inflação é considerada um elemento importante do processo de eliminação da inércia inflacionária. Lista de Exercícios 4 – Introdução à Economia 15 32. PROVÃO (1999 – nº 6) QUESTÃO DISCURSIVA - HISTÓRIA ECONÔMICA O Plano Real, ao pretender controlar a inflação e fortalecer a moeda nacional, provocou também um desequilíbrio externo, expresso no déficit em conta de Transações Correntes do Balanço de Pagamentos. Discuta as causas desse desequilíbrio externo, destacando o papel do déficit público interno e da defasagem cambial nesse processo. Com o Plano Real, verificou-se um desequilíbrio externo, evidenciado por um déficit em transações correntes. Tanto a abertura econômica quanto a defasagem cambial, ao valorizar o real, desestimularam as exportações e promoveram aumento considerável das importações. O déficit público interno, por sua vez, contribuiu para a elevação da demanda agregada, provocando também aumento das importações. Isso provocou um déficit nas Transações Correntes, ao acrescer ao déficit da Balança de Serviços e Rendas o déficit da Balança Comercial. Os superávits comerciais observados até 1994 transformaram-se em um déficit crescente a partir de então. Em conseqüência, tornaram-se muito mais elevadas as necessidades de financiamento do setor externo. Isso tornou a economia brasileira mais dependente dos fluxos externos de capital e forçou a manutenção de altas taxas de juros internas (o que atraía investimentos, por um lado, e, por outro contraía a atividade econômica e dificultava investimentos internos). 33. ANPEC [2002 – nº11] A despeito do sucesso que teve em controlar a inflação, o Plano Real enfrentou alguns problemas. Com relação a estes, pode-se afirmar que: A) Inicialmente, houve forte apreciação do real e a política de pequenas e sucessivas desvalorizações que se seguiu não conseguiu eliminar os desequilíbrios externos. Item verdadeiro. B) A ampliação da demanda no início do Plano Real produziu forte expansão na utilização da capacidade instalada da indústria e rápida deterioração da balança comercial. Com a crise mexicana de dezembro de 1994, essa situação provocou queda nas reservas internacionais do país. Item verdadeiro. C) A depreciação inicial do real teve efeitos negativos sobre as importações, ameaçando o abastecimento e gerando pressões sobre preços. Esse problema foi enfrentado pela intensificação da abertura da economia para o exterior. Item falso. Inicialmente, verificou-se apreciação/valorização do real, o que teve impacto positivo sobre as importações, diminuindo a pressão sobre os preços, dada a elevação da concorrência. Lista de Exercícios 4 – Introdução à Economia 16 34. (Técnico de Planejamento e Pesquisa do IPEA / 2004 - adaptada) Podem ser considerados fatores de sucesso do Plano Real, exceto: a) A elevação da concorrência, haja vista o processo de abertura comercial. b) Atração de investimentos externos diretos, em virtude do processo de privatização das estatais brasileiras. c) Melhora das expectativas quanto ao sucesso do Plano nos primeiros anos. d) Queda na taxa de câmbio, haja vista a grande entrada de divisas nos primeiros anos de estabilização pós-Real. e) Redução dos preços dos bens denominados não-comercializáveis logo após a implantação do Plano Real, haja vista a valorização do real frente ao dólar. Letra e. De fato, os bens não-comercializáveis foram em grande parte responsáveis pela inflação observada após a implantação do Plano, haja vista não fazerem parte dos fluxos de comércio entre o Brasil e o resto do mundo. A impossibilidade de sua comercialização com os demais países, assim, inviabilizava a concorrência, o que incentivava elevações de preços. 35. (Enade 2009, nº 38) Os diferentes planos de estabilização implementados no Brasil, a partir de meados dos anos 1980, foram influenciados pela concepção de inflação inercial. a) Como a inflação inercial foi enfrentada, quando da implementação do Plano Cruzado (1986)? b) Como a inflação inercial foi enfrentada, quando da implementação do Plano Real (1994)? a) No Plano Cruzado, a inflação inercial foi enfrentada com a adoção do chamado “choque heterodoxo”, que previa dentre outras medidas: - a reforma monetária, criando um novo padrão monetário nacional, o cruzado; - congelamento geral de preços; - regras específicas para conversão de salários; - desindexação da economia, com extinção da ORTN e criação de uma tabela de conversão (tablita); - gatilho salarial. b) No Plano Real, a inflação inercial foi enfrentada com a desindexação da economia por meio de: - introdução de uma moeda indexada, sendo para isso criado um padrão estável de valor denominado Unidade Real de Valor (URV); - reforma monetária que criou uma nova moeda de curso legal (o Real); - âncora cambial; - condições de emissão e lastreamento da nova moeda para garantir a sua estabilidade; - dentre outras medidas. 36. (Enade 2006, nº 38) “A inflação beirava os 40% mensais, mas em vista do modo como foi construída, a URV era uma meia moeda, porém estável, e por isto superava as outras em circulação ou em uso para indexar contratos.” (FRANCO, G., Crônicas da Convergência, Topbooks 2006, Rio de Janeiro, página 38) Gustavo Franco escreveu o texto acima a respeito do Plano Real. a) Em que sentido a URV era uma meia moeda? b) A introdução da URV como indexador bastaria para eliminar a inflação? Por quê? c) O Plano Real foi chamado de política heterodoxa em comparação às propostas ditas ortodoxas. Qual a diferença entre uma política e a outra? Lista de Exercícios 4 – Introdução à Economia 17 a) A URV era uma unidade de valor e não exercia a função de meio de pagamento. b) Não, pois a introdução da URV poderia unificar e estabilizar a inércia inflacionária e as expectativas futuras de aumento de preços em URV, mas, para eliminar a inflação, seria necessário adicionalmente que a URV se tornasse meio de pagamento e que daí em diante a política econômica do governo evitasse excessos de demanda agregada na economia, evitando as causas não inerciais da inflação. c) O Plano Real focalizou inicialmente o componente inercial e a expectativa de inflação, e, em seguida, procurou controlar a demanda agregada. Um plano ortodoxo daria ênfase inicial à redução crível da demanda agregada, a qual também reduziria, eventualmente, as expectativas de inflação. O REGIME DE METAS DE INFLAÇÃO 37. (Analista do Banco Central do Brasil / 2002) Não é característica do sistema de metas de inflação no Brasil: a) O Banco Central é o responsável pela execução das políticas necessárias para o cumprimento das metas. b) Caso a meta não seja cumprida, o presidente do Banco Central divulgará publicamente as razões do descumprimento, por meio de carta aberta ao ministro de Estado da Fazenda. c) Os intervalos de confiança serão fixados pelo Conselho Monetário Nacional, mediante proposta do ministro de Estado da Fazenda. d) O estabelecimento de média geométrica entre três índices de preços de ampla divulgação, no caso de forte desvalorização cambial ou demais choques de oferta, desde que aprovado pelo Comitê de Política Monetária. e) A meta de inflação é estabelecida como diretriz para a fixação do regime de política monetária. Letra d. Lista de Exercícios 4 – Introdução à Economia 18

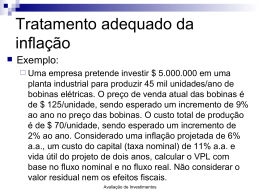

Download