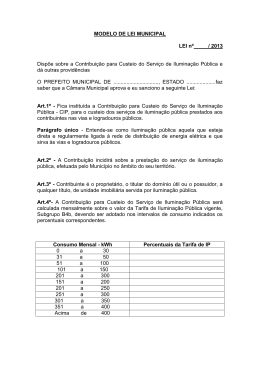

TÍTULO: CONSTITUCIONALIDADE PÚBLICA DA CONTRIBUIÇÃO DE ILUMINAÇÃO Daniel Barbosa Lima Faria Corrêa de Souza1 SUMÁRIO: I. INTRODUÇÃO; II. DA DEFINIÇÃO DE TRIBUTO; III. DA PREVISÃO CONSTITUCIONAL; IV. DO CONCEITO DE ILUMINAÇÃO PÚBLICA; V. DA DESNECESSIDADE DE EDIÇÃO DE LEI COMPLEMENTAR FEDERAL; VI. DA NECESSIDADE DA COBRANÇA DA CONTRIBUIÇÃO PARA O CUSTEIO DA ILUMINAÇÃO PÚBLICA; VII. PROCEDIMENTOS A SEREM ADOTADOS PARA COBRANÇA DA CIP; VIII. DA BASE DE CÁLCULO E A LEGISLAÇÃO MUNICIPAL DA CIP; IX. CONCLUSÃO; X. REFERÊNCIAS BIBLIOGRÁFICAS. I. INTRODUÇÃO Desde a Emenda Constitucional 39 de 2002, a qual incluiu o artigo 149-A no texto constitucional, fora permitido aos Municípios e ao Distrito Federal a criação de Contribuição para o Custeio do Serviço de Iluminação Pública, denominada CIP ou COSIP. Desde então, muito se discutiu a respeito da constitucionalidade ou não do novel tributo. Primeiramente, importa destacar que a Contribuição para o Custeio do Serviço de Iluminação Pública (CIP) não se confunde com a Taxa de Iluminação Pública (TIP). II. DA DEFINIÇÃO DE TRIBUTO Primeiramente, importa definir o que é tributo2. Forte no artigo 3º do Código Tributário Nacional: “Tributo é toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada.” Trata-se de dever fundamental o pagamento de tributos3, porquanto se constitui em forma de contribuir com o gasto público. Este também é o escólio do jurista lusitano Casalta Nabais4. Fato gerador pode ser classificado em fato gerador em abstrato e fato 1 Procurador do Município de São Leopoldo. Autor do livro PREQUESTIONAMENTO NO RECURSO ESPECIAL, Editora Núria Fabris; Autor do livro RECURSOS EXTRAORDINÁRIO E ESPECIAL: REFLEXOS DA EMENDA CONSTITUCIONAL Nº 45/2004, em co-autoria com a Drª. Letícia Barbosa Lima de Souza, Editora Núria Fabris; Especialista em Direito Constitucional pela Universidade Potiguar (UNP); Especialista em Direito Tributário pela Universidade Potiguar (UNP); Página pessoal: http://www.fariacorrea.com. 2 SOUZA, Daniel Barbosa Lima Faria Correa de. Concessão à autarquia federal de isenção de tributos municipais, distritais e estaduais por norma infraconstitucional da União. Inconstitucionalidade da isenção heterônoma. Jus Navigandi, Teresina, ano 11, n. 1496, 6 ago. 2007. Disponível em: <http://jus2.uol.com.br/doutrina/texto.asp?id=10237>. Acesso em: 06 ago. 2007. 3 IVO, Gabriel. O Princípio da Tipologia Tributária e o dever fundamental de pagar tributos. IN: Direitos Fundamentais na Constituição de 1988 - Estudos Comemorativos aos seus Vinte Anos. Coordenador: Rosmar Antonni Rodrigues Cavalcanti de Alencar. Porto alegre: Nuria Fabris, 2008, p. 41. 4 NABAIS, Casalta. O Dever Fundamental de Pagar Impostos. Coimbra: Almedina, 2004. gerador em concreto5. A expressão fato gerador é equívoca porque pode significar qualquer uma das espécies mencionadas, embora a maioria da doutrina a utilize no segundo sentido. Fato gerador em abstrato é também denominado de hipótese de incidência. Segundo aponta Machado6, é a descrição que se encontra inserida no texto da lei, a qual é suficiente e necessária para o surgimento da obrigação tributária7. Por seu turno, o fato gerador em concreto, também denominado de fato imponível, é a ocorrência, no mundo dos fatos, do fato gerador em abstrato. Ocorrido o fato gerador em concreto, deverá ocorrer o lançamento. Em 8 síntese , podemos afirmar que lançamento é um procedimento administrativo, o qual tem por desiderato observar a ocorrência do fato gerador da obrigação tributária, determinar a matéria tributável, calcular o quantum de tributo devido, apontar o sujeito passivo e, eventualmente, cominar a penalidade aplicável. Assim, o lançamento constitui o crédito tributário. III. DA PREVISÃO CONSTITUCIONAL A Emenda Constitucional nº 39 de 2002 incluiu o artigo 149-A no texto constitucional, ocasião em que fora permitido aos Municípios e ao Distrito Federal a criação de Contribuição para o Custeio do Serviço de Iluminação Pública, denominada CIP ou COSIP. Alude o dispositivo: Art. 149-A Os Municípios e o Distrito Federal poderão instituir contribuição, na forma das respectivas leis, para o custeio do serviço de iluminação pública, observado o disposto no art. 150, I e III. (Incluído pela Emenda Constitucional nº 39, de 2002). Parágrafo único. É facultada a cobrança da contribuição a que se refere o caput, na fatura de consumo de energia elétrica (Incluído pela Emenda Constitucional nº 39, de 2002) [Grifou-se] Gize-se que a CIP não é imposto nem taxa, mas contribuição. Assim, difere da vetusta Taxa de Iluminação Pública. Obtemperamos9 serem em número de cinco as espécies tributárias: (i) impostos; (ii) taxas; (iii) contribuições de melhoria; (iv) contribuições em geral; (v) empréstimos compulsórios. As contribuições em geral, por seu turno, se subdividem em: 1) contribuições sociais (CF, art. 194), as quais novamente se subdividem em: 1.1) contribuições de seguridade social (CF, art. 195, CF, 195, § 4º); 1.2) contribuições salário educação (CF, art. 212, § 5º) e 2) contribuições especiais, as quais novamente se subdividem em: 2.1) contribuições de intervenção no domínio econômico (CF, art. 149); 2.2) contribuições de interesse de categorias profissionais 5 SOUZA, Daniel Barbosa Lima Faria Corrêa de. Prescrição e Decadência em Direito Tributário. Natal, 2008. 6 MACHADO, Hugo de Brito. Op. Cit., p. 156, apud SOUZA, Daniel Barbosa Lima Faria Corrêa de. Prescrição e Decadência em Direito Tributário. Natal, 2008. 7 SOUZA, Daniel Barbosa Lima Faria Corrêa de. Prescrição e Decadência em Direito Tributário. Natal, 2008. 8 SOUZA, Daniel Barbosa Lima Faria Corrêa de. Prescrição e Decadência em Direito Tributário. Natal, 2008. 9 SOUZA, Daniel Barbosa Lima Faria Correa de. Concessão à autarquia federal de isenção de tributos municipais, distritais e estaduais por norma infraconstitucional da União. Inconstitucionalidade da isenção heterônoma. Jus Navigandi, Teresina, ano 11, n. 1496, 6 ago. 2007. Disponível em: <http://jus2.uol.com.br/doutrina/texto.asp?id=10237>. Acesso em: 06 ago. 2007. ou econômicas (CF, art. 149); 2.3) contribuição para o custeio do serviço de iluminação pública (CF, art. 149-A). Consoante simples leitura do texto constitucional, verifica-se que os Municípios e o Distrito Federal deverão criar a respectiva contribuição de iluminação pública nos termos de suas respectivas leis. Ora, da mera leitura do caput do artigo 149-A percebe-se a desnecessidade de lei federal a disciplinar a matéria. Ainda, entende-se inconstitucional lei federal que venha a disciplinar a questão, uma vez que a Constituição Federal reservou privativamente aos Municípios e ao Distrito Federal competência para legislar sobre a matéria em comento. Dessarte, não há falar em possibilidade de edição de lei federal a respeito do tema. O Município detém competência plena e privativa para legislar a respeito da contribuição em testilha. Pensar diferente será desrespeitar o constituinte derivado e criar limitação não fixada por este. Com o advento do artigo 149-A da Constituição Federal, os Municípios e o Distrito Federal, com competência plena e privativa para legislar a respeito de contribuição de iluminação pública no âmbito de seus territórios, editaram Leis instituindo e disciplinando a Contribuição para Custeio da Iluminação Pública. IV. DO CONCEITO DE ILUMINAÇÃO PÚBLICA A Resolução da ANEEL nº 456, de 29 de novembro de 2000, em seu art. 2º, XXIV, conceitua iluminação pública como sendo o: “serviço que tem por objetivo prover de luz, ou claridade artificial, os logradouros públicos no período noturno ou nos escurecimentos diurnos ocasionais, inclusive aqueles que necessitam de iluminação permanente no período diurno.” O art. 20, inciso IV, da mesma resolução classifica como iluminação pública como o “fornecimento de energia elétrica para iluminação de ruas, praças, avenidas, túneis, passagens subterrâneas, jardins, vias, estradas, passarelas, abrigos de usuários de transportes coletivos, e outros logradouros de domínio público, de uso comum e livre acesso, de responsabilidade de pessoa jurídica de direito público ou por esta delegada mediante concessão ou autorização, incluído o fornecimento destinado à iluminação de monumentos, fachadas, fontes luminosas e obras de arte de valor historio, cultural ou ambiental, localizadas em áreas públicas e definidas por meio de legislação específica, excluído o fornecimento de energia elétrica que tenha por objetivo qualquer forma de propaganda ou publicidade.” Ao criar a Contribuição de Iluminação Pública, o constituinte derivado ampliou um direito já assegurado aos Entes Públicos, através do artigo 149-A, possibilitando que as contribuições beneficiem, além dos sistemas de previdência e assistência social, os serviços de Iluminação Pública, considerando a sua imprescindibilidade e a impossibilidade de ser arcado pelos entes públicos, sem a existência de uma fonte de custeio específica, pois não é um serviço abrigado por nenhum dos impostos que ao ente público Município é possível instituir. Tanto isso é verdade, que a contrariedade dos nossos tribunais à instituição da “taxa de iluminação pública” fundamentou-se sempre na impossibilidade da divisibilidade do tributo e nunca na inocorrência da obrigação pelos serviços recebidos. A respeito da inconstitucionalidade de taxa de iluminação pública, assim se manifestou o STF: EMENTA: TRIBUTÁRIO. TIP - TAXA DE ILUMINAÇÃO PÚBLICA. MUNICÍPIO DE BELO HORIZONTE. INCONSTITUCIONALIDADE. A orientação do Supremo Tribunal Federal é no sentido de que a Taxa de Iluminação Pública é inconstitucional, uma vez que seu fato gerador tem caráter inespecífico e indivisível. Agravo regimental conhecido, mas ao qual se nega provimento. (AI 479587 AgR, Relator(a): Min. JOAQUIM BARBOSA, Segunda Turma, julgado em 03/03/2009, DJe-053 DIVULG 1903-2009 PUBLIC 20-03-2009 EMENT VOL-02353-05 PP-00881) Os tribunais contestaram a impossibilidade de estabelecer-se um valor exato a cada contribuinte pela extensão do serviço que lhe é oferecido, porém, em nenhum momento, contestaram a obrigação do beneficiário, de contribuir para o ressarcimento do custo do serviço. Inconstitucional era a cobrança do custeio através de taxa. Não obstante, constitucional através de contribuição. O art. 149-A, introduzido através da Emenda Constitucional n° 39 veio exatamente sanar esta impossibilidade jurídica quanto à forma de efetivar-se a participação do beneficiado no ressarcimento do serviço que lhe é disponibilizado, possibilitando a instituição de uma contribuição que tem por base o consumo deste beneficiado, em sua residência ou empresa, de forma que cada um contribuirá de acordo com a sua capacidade de utilização do benefício. No azo, aplica-se o princípio da capacidade contributiva, corolário da isonomia. A contribuição não tem apenas a finalidade de custear as despesas com o fornecimento de energia elétrica para a Iluminação Pública, sendo muito mais abrangente, porquanto está instituída para arcar com a manutenção das redes já existentes e para possibilitar a ampliação destas e a instalação de novas, de forma a alcançar a população como um todo. Iluminação pública não é lazer, não é luxo, não é beleza e muito menos turismo. Iluminação Pública é segurança Pública, e por esta razão, além de necessária e em pleno funcionamento, torna-se indispensável que o seja em qualidade e quantidade, de forma a estar disponível em todos os bairros e regiões do Município, onde haja a circulação de pessoas ou a existência de patrimônio a ser protegido. Por tratar-se de serviços de segurança pública, é permanentemente atacada por ações de vandalismo, que impõem ao Ente Público uma despesa permanente com reposição de lâmpadas, luminárias, fios e até mesmo postes. Centro e Apoio de Defesa do Consumidor do Estado do Rio Grande do Sul, através do Procurador de Justiça Paulo Valério Dal Pai Morais, intentou expediente visando obter o estabelecimento de procedimentos adequados aos integrantes do Ministério Público, tendo em vista a criação da contribuição para o custeio da Iluminação Pública Municipal criada pela Emenda Constitucional n° 39/02 e obteve, da Procuradoria Geral da República, o seguinte posicionamento: Proc. N° MPF/PGR. 1.00.000.007678/2003-19. Antônio Fernando Barros e Silva e Souza – Vice Procurador Geral da República. Em Brasília, 05 de novembro de 2003. “... As violações referentes à estrutura tributária constitucional estariam em que não poderia ter sido instituída nova contribuição com fato gerador e base de cálculo idênticos aos de outros tributos, tais como o IPTU e o ICMS. Tais alegações, igualmente, não merecem procedência. O CTN, o caso específico do IPTU, ao se reportar à rede de iluminação pública em seu art. 32, ao contrário de que afirma o requerente, não o faz com a pretensão de integrar a mesma ao fato gerador do imposto, mas sim para fins de definição do que seria zona urbana, com vistas a fazer a necessária distinção do que seria zona urbana, com vistas a fazer a necessária distinção entre as áreas sujeitas à cobrança do IPTU e aquelas sujeitas às exigências do ITR. O fato gerador do IPTU é, como deixa claro o dispositivo, “a propriedade, o domínio útil ou a posse de bem imóvel por natureza ou por acessão física”. Não há que se confundir, como fez o requerente, o fato gerador fixado à incidência do tributo com a suposta destinação que terá a verba recolhida. Além disso, a afirmação de que o IPTU seria o tributo através do qual o Município custeia a infra-estrutura municipal, dentro dela o serviço de iluminação pública, é mera especulação, já que, em razão do princípio da não-afetação, que veda a vinculação da receita dos impostos à destinação específica – à exceção das hipóteses previstas no art. 167 – não há qualquer dispositivo legal ou constitucional vinculando a receita do IPTU ao custeio da iluminação pública ou mesmo a nenhuma contraprestação estatal – ou municipal – específica. Os impostos, como sabença geral, integram a receita da entidade arrecadadora, que a empregará – a seu critério – de acordo com as necessidades municipais. Vale dizer, ademais, que o Supremo Tribunal Federal, em mais de uma ocasião, firmou entendimento no sentido de que não se aplica às contribuições novas a regra da segunda parte do art. 154, I, da Constituição Federal, que proíbe nova incidência sobre fato gerador ou base de cálculo próprios dos impostos já discriminados em seu texto. Para o caso de instituição da contribuição por emenda constitucional, vai a Suprema Corte mais além, determinando a não aplicação do preceito à criação de qualquer tributo, como se infere de trecho do voto do Min. Carlos Velloso na ADIN n° 1.497-8/DF: (...) a recomendação da não-cumulatividade, que é uma questão tributária, inscrita no art. 154, I, é dirigida ao legislador ordinário e não ao legislador constituinte, o mesmo podendo ser dito em relação à não observância dos fatos geradores ou base de cálculo já estabelecidos na Constituição: a vedação é também dirigida ao legislador ordinário e não ao constituinte derivado (...) “O que deve ficar claro é que, de fato, apesar de não prever a Constituição Federal a possibilidade de instituição de nova contribuição – que não aquelas para o financiamento da seguridade social, de intervenção no domínio econômico e as corporativas – também não veda ela tal prática.” “... A tese da inconstitucionalidade da contribuição, a ser admitida, retiraria do texto constitucional a necessária flexibilidade exigida para o atendimento das necessidades sociais e mesmo já pensada pelo legislador constituinte originário ao prever a possibilidade de reforma do texto inicialmente tido como ideal. Não se vislumbra, qualquer atentado contra garantia constitucional expressa. A instituição da contribuição para custeio do serviço de iluminação pública está adequada às restrições impostas pelo texto vigente. Se há um serviço s ser custeado, e um órgão responsável pela prestação do serviço, há também uma motivação para a cobrança do tributo, pelo que não se pode verificar, em vista disso, qualquer óbice à instituição de uma contribuição destinada especificamente ao seu custeio, em prol da coletividade. (grifo nosso) O Tribunal de Justiça de Minas Gerais, em acórdão prolatado em 24 de março de 2004. julgando a inconstitucionalidade de uma TAXA DE ILUMINAÇÃO PÚBLICA, instituída por Município mineiro, Proc. N° 1.00000.00.276581-6/000, mereceu do relator, Des. Roney Oliveira, o seguinte voto: Sempre me posicionei, quando dividia a Corte Superior sobre a matéria, pela inconstitucionalidade da taxa de ILUMINAÇÃO PÚBLICA, o que me levaria, por coerência com aquele posicionamento, a acompanhar o parecer da representação. Isso não obstante, e na esteira do voto pioneiro do Em. Des. Cláudio Costa, forçoso reconhece que a matéria passou a ter novo enfoque, com o advento da EC n° 39, de 10.12.02, que acrescentou o art. 149-A `a Constituição Federal, passando a permitir o que dantes era vedado.Com efeito, o novel artigo da Carta Magna, que entrou em vigor em data da publicação daquela Emenda Constitucional, traz a seguinte redação:.... Depreende-se de sua leitura, que ao Município, que quiser fazê- lo, é facultada a cobrança da CONTRIBUIÇÃO PARA O CUSTEIO DO SERVIÇO DE ILUMINAÇÃO PÚBLICA, na própria fatura de consumo de energia elétrica. A palavra CONTRIBUIÇÃO não foi empregada, no texto legal, como sinônimo de contribuição de melhoria, cuja conceituação, no âmbito do direito tributário, restringe-se a um pagamento extraordinário, a sem implementado pelo proprietário de imóvel valorizado pela obra pública específica, como na hipótese mais corriqueira do calçamento de ruas. A contribuição desadjetivada, de que fala o legislador, pode e deve ser interpretada como permissivo legal para a cobrança de determinada quantia, na própria conta de energia, a título de ajuda ou auxílio para o custeio da iluminação pública. Voto no sentido de que a ADIN esteja prejudicada pela perda do objeto. (grifo nosso) Dessarte, entendeu o Tribunal de Justiça de Minas Gerais no sentido da possibilidade de cobrança da CIP. De outra banda, destaca-se que o Egrégio Tribunal de Justiça do Estado do Mato Grosso, ao julgar a Ação Direta de Inconstitucionalidade nº 22628/2003 considerou constitucional o artigo 149-A da Constituição Federal, bem como a Lei Municipal n 2527/2002, oriunda do Município de Várzea Grande. No azo, mister destacar alguns trechos do bem exarado acórdão matogrossense: O Município é livre para criar e arrecadar os tributos de sua competência, cabendo ao legislador a definição do fato gerador da respectiva obrigação. (...) Impossível, pois, equiparar-se a CIP ao ICMS, uma vez que a primeira visa custear e manter o serviço de iluminação pública ofertado, enquanto o segundo, vincula-se ao produto de arrecadação pela circulação de mercadorias. (...) Arrematando prossegue Carrazza: "Na medida em que os tributos aqui cogitados conectam-se ao atendimento de determinadas finalidades (aquelas apontadas no art. 149 da CF), tal destinação passa a integrar seu regime jurídico... Embora não neguemos que, em regra, a destinação do produto da arrecadação é irrelevante para caracterizar um tributo, não podemos ignorar que as contribuições ainda que venham a assumir a roupagem de imposto pressupõem, por comando expresso do Carta Magna, a vinculação do receita obtida a órgão, fundo ou despesa" (...) Por derradeiro, devo destacar que se as Constituições Federal e Estadual não estabeleceram que as contribuições não devem ter fato gerador e base de cálculo própria de impostos, não há que se falar em inconstitucionalidade por infringência ao princípio da competência tributária. Como alhures referido, iluminação pública é segurança Pública, a qual se constitui em direito fundamental: CF, Art. 5º Todos são iguais perante a lei, sem distinção de qualquer natureza, garantindo-se aos brasileiros e aos estrangeiros residentes no País a inviolabilidade do direito à vida, à liberdade, à igualdade, à segurança e à propriedade, nos termos seguintes: É consabida a importância da Iluminação Pública bem conservada e ampliada no seu fornecimento, para a vida diária dos cidadãos. Dela dependem o trânsito dos trabalhadores que prestam serviços à noite; dos estudantes que precisam complementar seus estudos e que somente poderão fazê-lo à noite, pois trabalham durante o dia; do comércio que precisa manter visíveis suas casas comerciais e vitrines e protegidos seus estoques; das casas noturnas que precisam ter facilitada a circulação de transeuntes e assim por diante. V. DA DESNECESSIDADE DE EDIÇÃO DE LEI COMPLEMENTAR FEDERAL Aqueles que buscam de todas as formas encontrar motivos para inconstitucionalizar a contribuição argumentam ainda a necessidade de ser editada Lei Complementar Federal, para definir os aspectos fundamentais ao fato gerador da Contribuição para o Custeio dos Serviços de Iluminação Pública. Tal argumento mostra-se absolutamente incabível, conforme alhures mencionado, considerando que o Supremo Tribunal Federal, por inúmeras ocasiões, tem se manifestado no sentido de que as contribuições que possuem previsão constitucional específica e expressa, como é o caso da contribuição para o custeio da iluminação pública, não carecem de regulamentação ou de definição intermediária. Ademais, consoante simples leitura do texto constitucional, verifica-se que os Municípios e o Distrito Federal deverão criar a respectiva contribuição de iluminação pública nos termos de suas respectivas leis. Ora, da mera leitura do caput do artigo 149-A percebe-se a desnecessidade de lei federal a disciplinar a matéria. Ainda, entende-se inconstitucional lei federal que venha a disciplinar a questão, uma vez que a Constituição Federal reservou privativamente aos Municípios e ao Distrito Federal competência para legislar sobre a matéria em comento. Cumpre esclarecer que a atual contribuição não se confunde com a taxa e iluminação pública que muitos Municípios cobravam em priscas eras. Como taxa – se constitucional fosse – somente poderiam ser contribuintes as pessoas efetiva ou potencialmente beneficiadas por serviço específico e divisível – na prática os moradores em vias dotadas de iluminação pública. Exatamente porque o serviço de iluminação pública não é específico e divisível – isso é, não beneficia apenas os moradores nas vias iluminadas, mas toda a população que transita por ela -, é que o Poder Judiciário declarou inconstitucionais as leis que criaram a obrigação de pagar como taxa. E é em razão disso que se buscou saída constitucional para a cobrança, que veio com a faculdade de instituir contribuição, cuja cobrança não pressupõe benefício direto e imediato ao contribuinte. Esse vai pagar, não para que tenha o serviço junto a sua residência, mas para custear o serviço em si. Nas palavras de Roberto Wagner Lima Nogueira: efetivamente, no caso das contribuições a Constituição não adota a materialidade do fato gerador para atribuir competência tributária com bem já notou Marco Aurélio Greco, o parâmetro é a finalidade. Dentro desta premissa constitucional, a CIP tem como finalidade não um prestar serviços, mas sim, um custear serviço. O prius não é o fato do prestar serviços, mas sim o ter de custear serviços. Paga-se não porque realiza fato gerador, paga-se por que há que se custear serviços. Desse modo, não há, para a cobrança da CIP, qualquer vinculação à utilização autônoma do serviço. Trata-se de espécie tributária “sui generis”, em que basta a disponibilidade de iluminação (em ruas, praças, avenidas, jardins, estradas, e outros logradouros de domínio público, de uso comum e de livre acesso), para que seja autorizada a sua cobrança. Nessa alheta, é o ensinamento do Mestre Paulo Roberto Lyrio Pimenta10: Em face da finalidade específica da contribuição em exame, que não se identifica com os objetivos mencionados no caput do artigo 149, pode-se afirmar que constitui um quarta espécie de contribuição especial, posicionando-se ao lado das contribuições sociais, interventivas e corporativas. A contribuição para o custeio da iluminação pública não constitui taxa nem imposto. É contribuição que tem por desiderato custear a aludida despesa. Nesse mesmo sentido, o ensinamento de Paulo Roberto Lyrio Pimenta11 aponta a constitucionalidade da CIP: A Emenda Constitucional nº 39 poderia modificar o perfil das contribuições especiais – ao autorizar a instituição de uma contribuição distinta do modelo normativo descrito no caput do art.149 -, conduta que não pode ser acoimada de inconstitucional. Tais atos normativos não violaram qualquer cláusula pétrea, sendo, portanto, válidos. Conforme escólio de LEANDRO PAULSEN12: Fez bem o constituinte derivado ao optar por outorgar competência para a instituição de contribuição e não de taxa. Do contrário, teríamos uma taxa pela prestação de serviço não divisível. Com a opção pela espécie contribuição no artigo 149-A, privilegiou-se a pureza da figura das taxas, tal como aparecem tradicionalmente em nosso direito, ou seja, relacionadas a serviços específicos e divisíveis tão somente. VI. DA NECESSIDADE DA COBRANÇA DA CONTRIBUIÇÃO PARA O CUSTEIO DA ILUMINAÇÃO PÚBLICA É indispensável que se diga, ainda, que, até a edição da Constituição de 1988, os municípios eram beneficiados com o repasse de recursos oriundos do Fundo Único sobre a Energia Elétrica, que lhes assegurava o ressarcimentos das despesas com a manutenção da Iluminação Pública. A extinção do Fundo e, consequentemente, do repasse, deixou os municípios sem qualquer cobertura para este custo que, sabemos todos, é extremamente alto e não dispõe qualquer fonte de custeio. As populações, em sua maciça maioria, não se insurgiram e nem se insurgem contra o tributo, pois ele é precedido de racionalidade, justeza e elevado alcance social. Trata-se de dever fundamental o pagamento de tributos13, porquanto se constitui em forma de contribuir com o gasto público. Este foi o entendimento que motivou o constituinte a priorizar entre as contribuições que o Município tem a faculdade de instituir, a do custeio da Iluminação Pública, visando exatamente assegurar a prestação do serviço, a sua 10 PIMENTA, Paulo Roberto Lyrio. Contribuição para o custeio do Serviço de Iluminação Pública. Apud PAULSEN, Leandro. Direito Tributário. Porto Alegre: Livraria do Advogado, 7ª ed., 2005, p. 180. 11 PIMENTA, Paulo Roberto Lyrio. Contribuição para o Custeio do Serviço de Iluminação Pública. RDDT 95/108, ago/2003, apud PAULSEN, Leandro. Direito Tributário. Porto Alegre: Livraria do Advogado, 7ª ed., 2005, p. 180. 12 PAULSEN, Leandro. Direito Tributário. Porto Alegre: Livraria do Advogado, 7ª ed., 2005, p. 180. 13 IVO, Gabriel. O Princípio da Tipologia Tributária e o dever fundamental de pagar tributos. IN: Direitos Fundamentais na Constituição de 1988 - Estudos Comemorativos aos seus Vinte Anos. Coordenador: Rosmar Antonni Rodrigues Cavalcanti de Alencar. Porto alegre: Nuria Fabris, 2008, p. 41. manutenção e conservação, como também sua ampliação na razão em que se ampliam os aglomerados urbanos. É inconcebível que qualquer cidadão, conhecedor da realidade dos erários municipais e da multiplicidade de encargos que as demais esferas de poder assacam sobre a responsabilidade dos municípios, entender que os recursos de arrecadação própria dos Entes Públicos sejam capazes de suportar os custos de manutenção da Iluminação Pública. A inexistência de fonte de custeio para a prestação dos serviços de iluminação pública acarretará, certamente, a precária prestação do serviço, o endividamento dos erários municipais e a impossibilidade de ampliação de redes e melhoramentos dos mesmos serviços. VII. PROCEDIMENTOS A SEREM ADOTADOS PARA COBRANÇA DA CIP Sobre a CIP, manifestou-se também a Assessoria Técnica da Tribunal de Contas do Estado do Rio Grande do Sul, respondendo a questão formulada por Município do Estado, que não versou sobre a constitucionalidade ou não da instituição da contribuição, mas de procedimentos a serem adotados para arrecadar a contribuição para o custeio da Iluminação Pública, após instituída esta por lei municipal.Das manifestações da Assessoria Técnica do TCE, podemos destacar o seguinte: Informação n° 011/2003. Processo n° 1.656-02.00/03-6 Do novo texto Constitucional defluem algumas definições, dentre as quais salientamos as seguintes: 1ª) – a contribuição para o custeio da iluminação pública, mais conhecida como CIP, apresenta cunho tributário, eis que encontra-se inserida no Título VI – Da Tributação Nacional, Seção I – Dos Princípios Gerais; 2ª) – a contribuição destina-se, exclusivamente, ao custeio das despesas com o serviço de iluminação pública, da alçada dos Municípios e do Distrito Federal, incluindo-se naquelas despesas, em especial, o consumo de energia elétrica (a ser pago à respectiva concessionária), lâmpadas, luminárias, fiação, serviços específicos, etc. 3ª) – É obrigatória a edição de lei municipal ou distrital, objetivando a instituição, cobrança e/ou majoração da CIP (art. 150, I); 4ª) – é vedado aos Municípios e ao Distrito Federal cobrar a CIP em relação a fatos geradores ocorridos antes do início da vigência da lei que a houver instituídos ou que a instituiu ou aumentou (art. 150, III); 5ª) – encontra-se facultado que a cobrança da CIP, visando a facilitar e agilizar a ação do Poder Público respectivo, seja efetuada mediante pagamento em conjunto com a conta mensal do consumidor, a qual é emitida pela concessionária de serviço público de energia elétrica. Se o Poder Público entender pertinente, poderá proceder cobrança sem a intermediação da concessionária que atenda a região; 6ª) – pode ser cobrada de outras esferas de governo, eis que a vedação posta no inciso VI do art. 150 da Carta da República somente se aplica a impostos, não tendo sido estendida à CIP. VIII. DA BASE DE CÁLCULO E A LEGISLAÇÃO MUNICIPAL DA CIP Muitas das leis municipais têm como base de cálculo o valor da tarifa do Mwh (Megawatt/hora) de iluminação pública, de acordo com a classe e faixa de cada unidade consumidora. Alguns doutrinadores afirmam no sentido da impossibilidade de se adotar para base de cálculo da CIP o valor do consumo residencial ou comercial, uma vez que seria valor reservado ao ICMS. Discordamos, data máxima vênia, deste entendimento. Como exemplo, destacamos o art. 1º da Lei Municipal Leopoldense n° 5367/2003, em alteração ao art. 4º da lei Municipal n° 5204/01, o qual estabelece: “A base de cálculo da CIP é o valor da tarifa do MwH (megawatt/hora) de iluminação pública, de acordo com a classe e faixa de cada unidade consumidora.” Desse modo, no Município de São Leopoldo a base de cálculo não é o “valor do consumo residencial ou comercial”, mas tarifa básica, sem a incidência de qualquer imposto. Desse modo, totalmente ausente o fenômeno da bi-tributação. A previsão de incidência das alíquotas sobre a base de cálculo definida pela lei Municipal de São Leopoldo tem por intuito fixar, como base de cálculo da contribuição, o efetivo custo da iluminação pública, desligando-se da relação direta com o consumo privado de cada unidade. De qualquer modo, convém salientar que, ainda se a base de cálculo da CIP fosse a mesma de outros impostos, não haveria qualquer irregularidade. O STF firmou entendimento no sentido de que não se aplica às contribuições novas a regra previstas no art. 154, I, da Constituição Federal14. Nesse sentido: Contribuições para o fundo de manutenção e desenvolvimento do ensino fundamental e de valorização do magistério. (...) Vedação do art. 154, I da CF que não atinge esta contribuição, somente impostos. Não se trata de outra fonte para a seguridade social. Imprecisão quanto à hipótese de incidência (...).” (ADC 3, Rel. Min. Nelson Jobim, julgamento em 1º-12-99, DJ de 9-5-03) Em 25/03/2209, o STF, ao julgar o Recurso Extraordinário nº 573675, apresentado pelo Ministério Público Catarinense, entendeu ser constitucional ser a Lei Municipal de São José (SC), que disciplinava a cobrança da Contribuição para Custeio do Serviço de Iluminação Pública. Por conseguinte, o STF sepulta o entendimento no sentido da inconstitucionalidade da CIP. IX. CONCLUSÃO Entende-se: ser constitucional a Contribuição para o Custeio do Serviço de Iluminação Pública; ser a CIP importante ferramenta para o custeio da iluminação pública; constituir o tributo em liça em inegável apoio à segurança pública; a CIP é contribuição, espécie tributária diversa de imposto e taxa; as contribuições em geral, por seu turno, se subdividem em: 1) contribuições sociais (CF, art. 194), as quais novamente se subdividem em: 1.1) contribuições de seguridade social (CF, art. 195, CF, 195, § 4º); 1.2) contribuições salário educação (CF, art. 212, § 5º) e 2) contribuições especiais, as quais novamente se subdividem em: 2.1) contribuições de intervenção no domínio econômico (CF, art. 149); 2.2) contribuições de interesse de categorias profissionais ou econômicas (CF, art. 149); 2.3) contribuição para o custeio do serviço de iluminação pública (CF, art. 149-A). Portanto, a CIP é sub-espécie de contribuição especial. Iluminação pública não é lazer, não é luxo, não é beleza e muito menos turismo. Iluminação 14 Art. 154. A União poderá instituir: I - mediante lei complementar, impostos não previstos no artigo anterior, desde que sejam nãocumulativos e não tenham fato gerador ou base de cálculo próprios dos discriminados nesta Constituição; Pública é segurança Pública. A CIP tem por desiderato custear a prestação de um serviço prestado pelo Ente Público. X. REFERÊNCIAS BIBLIOGRÁFICAS IVO, Gabriel. O Princípio da Tipologia Tributária e o dever fundamental de pagar tributos. IN: Direitos Fundamentais na Constituição de 1988 - Estudos Comemorativos aos seus Vinte Anos. Coordenador: Rosmar Antonni Rodrigues Cavalcanti de Alencar. Porto alegre: Nuria Fabris, 2008. NABAIS, Casalta. O Dever Fundamental de Pagar Impostos. Coimbra: Almedina, 2004. PAULSEN, Leandro. Direito Tributário. Porto Alegre: Livraria do Advogado, 7ª ed., 2005. SOUZA, Daniel Barbosa Lima Faria Correa de. Concessão à autarquia federal de isenção de tributos municipais, distritais e estaduais por norma infraconstitucional da União. Inconstitucionalidade da isenção heterônoma. Jus Navigandi, Teresina, ano 11, n. 1496, 6 ago. 2007. Disponível em: <http://jus2.uol.com.br/doutrina/texto.asp?id=10237>. Acesso em: 06 ago. 2007. SOUZA, Daniel Barbosa Lima Faria Corrêa de. Prescrição e Decadência em Direito Tributário. Natal, 2008.

Baixar