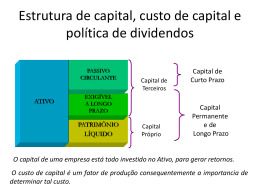

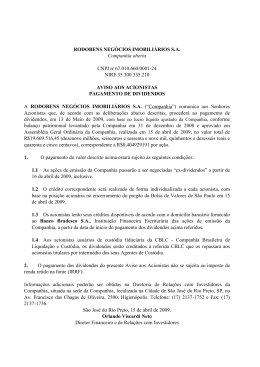

Veículo: Monitor Mercantil Digital Data: 18/05/10 EMPRESAS COMPROMETEM SEUS CAIXAS PARA AGRADAR A ACIONISTAS Até que ponto o lucro pode virar dividendo Distribuir menos e investir mais, para ampliar a rentabilidade futura, é uma boa opção Investir em ações de empresas boas pagadoras de dividendos nem sempre é a estratégia ideal. Existem limites para que as companhias remunerem os seus acionistas e, muitas vezes, distribuir o máximo de dividendos pode prejudicar os ganhos futuros da companhia e, por consequência, a lucratividade futura. "O dividendo distribuído é o caixa em excesso ou sobra de caixa", explica o presidente do Instituto Assaf, Alexandre Assaf Neto. Segundo o levantamento realizado pela corretora Souza Barros, a Eletrobras foi a empresa que exibiu o maior dividend yield (relação entre os dividendos pagos e a cotação da ação) na distribuição de 2010: 51,24%. A pesquisa da Souza Barros foi baseada na cotação atual das ações e os dividendos que serão distribuídos referentes ao ano de 2009. O dividend yeld nada mais é do que calcular quantas ações seria possível comprar, em determinado momento, pela cotação corrente, com o valor total da remuneração recebida pelos acionistas (dividendos + juros). "Quando o preço da ação cai, o indicador de dividend yield é maior", explica o economista chefe da Souza Barros, Clodoir Vieira. Ele ressalva que, desta forma, o investidor não pode escolher as ações tomando por base apenas neste indicador. Eletrobras No caso da Eletrobras, com o dividendo recebido seria possível adquirir meia ação. Parte do montante a ser distribuído é referente ao pagamento dos dividendos retidos ao final da década de 1970 e início dos anos 1980. Segundo nota divulgada ao mercado, o pagamento será feito em quatro parcelas anuais, vencendo no dias 30 de junho de 2010, 30 de junho de 2011, 30 de junho de 2012 e 30 de junho de 2013, podendo ser antecipadas. Nos cálculos da companhia, a dívida com os acionistas totaliza R$ 10,328 bilhões. Irão receber os recursos as pessoas físicas e jurídicas que forem acionistas da Eletrobras no dia 29 de janeiro, o que gerou forte valorização das ações naquele mês. Entre os destaques do levantamento estão as companhias de energia elétrica, que em geral, são boas pagadoras de dividendos. "Existem setores que pagam melhor e outros que precisam investir mais. Tudo depende do perfil da empresa e sua geração de caixa", explica Assaf. As que pagam mais A Eletropaulo é um dos destaques, com um dividend yeld de 21,44%. A companhia distribuiu quase a totalidade de sua lucratividade de 2009 aos investidores. A Light também foi o pelo mesmo caminho. A Coelce é outra empresa a aparecer no topo da lista quando o assunto é a relação do volume de distribuição e a geração de lucro. Já a Equatorial Energia distribuiu mais dividendos do que obteve de lucro no período, assim como a Iochpe Maxion, do setor de autopeças e a ALL (América Latina Logística). Psicológico Se para o investidor a visão é de quanto mais melhor, quando se pensa na sustentabilidade da empresa, a distribuição deve ser vista de forma relativa. Assaf observa que há o lado psicológico do investidor, que em geral é simpático à distribuição de dividendos. "Há limites em trabalhar de forma alavancada, ou seja, obter capital de terceiros para investir. As companhias podem optar por distribuir menos e investir mais, de forma a ampliar a rentabilidade futura", afirma. No Brasil, a grande diferença é a visão de curto prazo do investidor, que não costuma investir em ações com vista no longuíssimo prazo, ou seja, como uma poupança. Já nos Estados Unidos, a postura do acionista é diferente e, portanto, aplicar em papéis de companhias boas pagadoras, que oferecem pagamentos periódicos, é uma estratégia comum. "Aqui a carteira de dividendos é tida como conservadora. O investidor pensa mais na rentabilidade de curto prazo. O ganho é mais especulativo. No caso do estrangeiro, o objetivo é mais de longo prazo", explica Assaf Neto. Assembléia de acionistas O grande limitador entre distribuir a totalidade do lucro em dividendos ou acumular reservas é a assembléia de acionistas. A Lei das Sociedades por Ações exige que o estatuto social de cada companhia especifique a porcentagem mínima dos valores disponíveis para distribuição pela companhia em cada exercício social na forma de dividendos ou juros sobre o capital próprio, também conhecida como distribuição obrigatória. O mínimo exigido por lei é 20%, mas a decisão final cabe aos acionistas. "A assembléia é soberana. A tendência é distribuir parte do lucro e reinvestir o restante. Quando há retenção de lucro, a companhia precisa justificar o que será feito com os recursos", explica o professor de MBA nas áreas de mercado de capitais, especialista em contabilidade societária, fusões e aquisições, Heraldo de Oliveira. Positivo A assembléia dos acionistas da Positivo Informática aprovou no dia 27 de abril a distribuição de dividendos de R$ 0,58108796 por ação, a serem pagos aos acionistas em duas parcelas iguais, em 31 de julho e 30 de novembro, sem correção monetária. O total de dividendos distribuídos é de R$ 50 milhões. Na ocasião da divulgação do valor, a companhia reiterou que foram pagos ao longo de 2008 e de 2009 proventos no valor líquido de R$ 41,1 milhões, referentes aos resultados de 2008, com payout (dividendos sobre o Pl) de 27,9%. Ana Borges Não comprometer o caixa futuro Heraldo de Oliveira lembra que as decisões devem ser tomadas de forma a não comprometer o fluxo de caixa futuro. Em momentos de crise, com a redução da liquidez, as companhias podem optar por guardar os recursos para fazerem frente às suas necessidades de caixa. A Lei das SA permite a suspensão da distribuição obrigatória de dividendos em qualquer exercício social em que o Conselho de Administração reporte à Assembléia Geral que a distribuição seria desaconselhável, tendo em vista a situação financeira da companhia. A suspensão está sujeita a aprovação em Assembléia Geral e análise pelos membros do Conselho Fiscal, se estiver instalado na ocasião. No caso de companhias abertas, o Conselho de Administração deverá apresentar justificativa para a suspensão à CVM, no prazo de cinco dias a contar da Assembléia Geral pertinente. Se o dividendo obrigatório não for pago, os valores correspondentes serão atribuídos a uma conta de reserva especial. Se não forem absorvidos por prejuízos subseqüentes, tais valores serão pagos aos acionistas assim que a situação financeira da companhia permitir. A.B.

Download