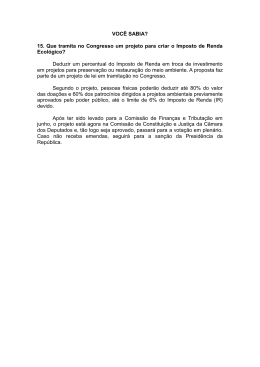

CONTABILIDADE TRIBUTÁRIA Deduções da Receita Bruta: (+) Faturamento Bruto (-) IPI s/ faturamento (-) ICMS Substituição Tributária (=) Receita Bruta (-)Vendas Canceladas (as vendas canceladas de resultados anteriores deverão ser registradas em despesas de venda (despesas operacionais). (-) Descontos Incondicionais (valores de desconto explicito na nota fiscal de venda) (-) Abatimentos de Vendas (descontos concedido devido a avarias ou defeitos após a venda) (-) ICMS (-) ISS (-) COFINS (-) PIS (-) I.E (imposto de exportação) (=) Receita Líquida OBS: I.I (imposto de importação) deve ser incluído no custo das mercadorias visto que não e recuperável fiscalmente; Desconto condicionais - são descontos concedidos após a venda em virtude de antecipação de pagamento pelo cliente de duplicatas são registrados como Despesa Financeira; IPI - É imposto não-cumulativo compensando-se com o valor pago na aquisição de mercadorias, é seletivo. No caso de venda pela indústria para empresas comerciais o imposto fará parte do estoque das mercadorias na empresa comercial. O IPI não integra a Receita Bruta; ICMS - É imposto não-cumulativo, pode ser seletivo, o ICMS será calculado em cima do valor do IPI quando a venda se destine a consumidor final ou ativo fixo, quando o produto for destinado a industrialização ou comercialização o ICMS não será calculado em cima do IPI. O ICMS integra a Receita Bruta. O desconto incondicional concedido reduz a base de cálculo do ICMS, PIS e COFINS, porém segundo o STJ o IPI não terá sua base de cálculo deduzida pelo desconto incondicional. 1 – IMPOSTO DE RENDA DA PESSOA JURÍDICA: FATO GERADOR: O fato gerador do imposto sobre a renda é aquisição da disponibilidade econômica (regime de caixa) ou jurídica (regime de competência) da renda ou proventos de qualquer natureza (CTN art. 43). Baseando-se nos princípios da universalidade (todos que auferem renda sem distinção de sexo, profissão nacionalidade etc), generalidade (qualquer forma de renda ou provento será 1 tributada com base na legislação vigente), progressividade (quem ganha mais tem maiores alíquotas e quem ganha menos menores alíquotas na tributação). 9 A expressão “aquisição da disponibilidade econômica ou jurídica da renda” significa a obtenção de um conjunto de bens, valores e/ou títulos por uma pessoa física ou jurídica, passiveis de serem transformados ou convertidos em numerário. Para ser tributado pelo IR a disponibilidade deve ser efetivamente adquirida; não se cogita a sua incidência se houver, apenas potencialidade de adquiri-la. PERÍODO DE INCIDÊNCIA: A partir de 01/01/1997 o período de apuração do imposto de renda passou a ser o trimestre, considerando-se como tal os encerramentos nos dias 31 de março, 30 de junho, 30 de setembro e 31 de dezembro. BASE DE CÁLCULO: A base de cálculo do imposto, que deve ser determinada segundo a legislação vigente na data da ocorrência do fato gerador, é o LUCRO REAL, LUCRO PRESUMIDO ou LUCRO ARBITRADO, correspondente ao período de apuração. ALÍQUOTA: Para fatos geradores a partir de 1/01/1996, a alíquota do imposto sobre a renda das pessoas jurídicas é de 15%, a ser aplicada sobre a base de cálculo. ADICIONAL: Além do imposto cobrado à alíquota de 15%, há a incidência de um adicional de 10% sobre a parcela do lucro real, presumido ou arbitrado que exceder o valor resultante da multiplicação de R$20.000 pelo número de meses do respectivo período de apuração. Exemplo: A empresa XPTO apresentou lucro real, no segundo trimestre, no valor de $100.000. Imposto: 100.000 x 15% = 15.000 Adicional:(100.000–60.0000)x 10%= 4.000 Total = 19.000 9 60.000 = $20.000 x 3 meses 2 - LUCRO PRESUMIDO É uma modalidade optativa de apurar o lucro, e conseqüentemente, o imposto de renda das pessoas jurídicas que, partindo dos valores globais da receita, presume o lucro a ser tributado. Considera-se lucro presumido o total resultante da soma dos seguintes valores: 2 9 resultado apurado pela aplicação dos percentuais específicos do lucro presumido sobre a receita bruta auferida nas atividades; 9 ganhos de capital das demais receitas e resultados positivos; 9 rendimentos líquidos em aplicações financeiras de renda fixa e variável; 9 juros relativos a remuneração do capital próprio. Poderão optar pela tributação no lucro presumido as empresas cuja receita bruta total tenha sido inferior a R$48.000.000,00 no ano calendário anterior, para opção a ser exercida a partir de 2003, e que não estejam obrigadas à tributação com base no Lucro Real. NECESSIDADE DE ESCRITURAÇÃO CONTÁBIL: A pessoa jurídica habilitada à opção pelo regime de tributação com base no lucro presumido deverá manter escrituração contábil nos termos da legislação comercial (regime de competência). Poderá ficar dispensada da escrituração contábil a pessoa jurídica que, no decorrer do ano-calendário, manter Livro Caixa (regime de caixa) escriturado com toda a movimentação financeira. Vale ressaltar que essa dispensa de escrituração é apenas para fins da legislação do imposto de renda. Independentemente de utilizar o regime de competência ou caixa a empresa deverá escriturar o Livro de Registro de Inventário. BASE DE CÁLCULO: A receita bruta trimestral total compreende o produto da venda de bens nas operações de conta própria, o preço dos serviços prestados e o resultado auferido nas operações de conta alheia, deduzido das vendas canceladas, descontos incondicionais, o IPI e o ICMS por substituição tributária, quando incorporados no faturamento bruto. A empresa deverá apurar, trimestralmente, o lucro presumido, aplicando sobre sua receita bruta os percentuais a seguir especificados. ATIVIDADES PERCENTUAL a) comerciais e industriais em geral, e as atividades de loteamento de terrenos, incorporação imobiliária, venda de imóveis construídos ou adquiridos para revenda, 8% atividades rural e da industrialização de produtos em que a matéria - prima, o produto intermediário e o material de embalagem tenham fornecidos por quem encomendou a industrialização b) prestação de serviços hospitalares e de 8% transporte de cargas 3 c) demais serviços de transporte d) de prestação de serviços, cuja receita remunere essencialmente o exercício pessoal por parte dos sócios, de profissões que dependam de habilitação legalmente regulamentada e) de intermediação de negócios (corretagem seguros, imóveis), administração, locação ou cessão de bens imóveis, móveis e direitos de qualquer natureza f) construção por administração ou empreitada unicamente de mão de obra g) de prestação de serviço em geral, exceto os citados na letra b e c h) revenda para consumo de combustível derivado de petróleo, álcool etílico carburante e gás natural 16% 32% 32% 32% 32% 1,6% As empresas exclusivamente prestadoras de serviços em geral, mencionados nas letras “e” até “g” cuja receita bruta anual seja de até R$120.000,00 poderão utilizar, para a determinação da base de calculo do imposto, o percentual de 16%, porém ficará sujeita ao pagamento da diferença do imposto do trimestre anterior, quando no trimestre exceder a receita bruta de R$120.000,00. ATIVIDADES DIVERSIFICADAS: Nas empresas que possuem atividades diversificadas a receita bruta deverá ser apurada por atividade, aplicando o percentual correspondente. A base de calculo será o somatório das atividades. O valor do imposto será determinado mediante à aplicação da alíquota de 15% sobre a base de calculo correspondente. A parcela do lucro presumido apurada trimestralmente, que exceder a R$60.000,00, estará sujeita à incidência do adicional de imposto de renda calculado à alíquota de 10%. DEDUÇÕES DO IMPOSTO DEVIDO: Poderá ser deduzido do imposto devido o valor do imposto retido na fonte sobre aplicações financeiras e receitas na prestação de serviços. Porém no lucro presumido não é permitido a redução de incentivos fiscais. CONTRIBUIÇÃO SOCIAL: A base de cálculo da contribuição social corresponde à: 12% da receita bruta trimestral, mais ganhos em aplicações financeiras, mais os ganhos de capital e mais as demais receitas de resultado positivo que terá a aplicação da alíquota de 9% em relação à base de cálculo. 4 No caso de pessoas jurídicas que exercem as atividades relacionadas a seguir, a partir de 2003 a base de cálculo da contribuição social corresponde à 32% da receita bruta trimestral. 9 factoring; 9 prestação de serviço em geral; 9 intermediação de negócios; 9 administração, locação ou cessão de bens imóveis, móveis e direitos de qualquer 1 - Com base nos dados a seguir calcule o imposto de renda e a contribuição social através do lucro presumido: Dados relativos ao quarto trimestre de 2006 (não acumulado) Receita Bruta: Revenda mercadorias ............. R$2.000.000 De prestação de serviços em geral...........................................R$ 500.000 Total......................................... R$2.500.000 Rendimentos de aplicação financeira................................... R$ 20.000 Juros ativos e descontos ativos.................................................R$ 4.000 Variação Monetária Ativa...........................................................R$ 10.000 Ganhos de capital na venda de bens........................................R$ 12.000 Imposto de renda retido na fonte:..............................................R$ 7.500 2 - Lucro Presumido é uma modalidade optativa de apurar o lucro que: (A) estima o pagamento mensal do IRPJ apurando a base de cálculo em 31 de dezembro do ano-calendário ou na data de encerramento de atividades e efetua o ajuste entre os dois valores na declaração de rendimentos correspondentes. (B) estima o lucro a ser tributado a partir de valores globais da receita, dispensando a escrituração contábil, exceto a do livro registro de inventário e do livro caixa, observados determinados limites e condições. (C) considera o resultado líquido do período de apuração, sem o imposto de renda, ajustado por adições, exclusões e compensações determinadas pela legislação tributária. (D) serve de base para cálculo de benefícios fiscais de isenção ou redução do IRPJ. (E) corresponde ao produto da diferença com perdas de ativos ou com constituição de obrigações cujo fato gerador contábil já tenha ocorrido, não podendo ser medidas com exatidão, tendo, portanto, caráter estimativo. 3 - Admita que uma empresa comercial, não obrigada à tributação pelo lucro real, optou pela tributação do imposto de renda com base no lucro presumido. Nesta condição, para efeitos exclusivos da legislação do imposto de renda, ela estará obrigada a manter a escrituração no livro-caixa e no(s) livro(s) (A) diário. (B) razão. (C) diário e razão. (D) registro de inventário. (E) diário, razão e registro de inventário. 5 3 – LUCRO ARBITRADO: O imposto, devido trimestralmente, no decorrer do ano-calendário, será determinado com base nos critérios do lucro arbitrado, quando ocorre as seguintes situações: I - o contribuinte, obrigado à tributação com base no lucro real, não mantiver escrituração na forma das leis comerciais e fiscais, ou deixar de elaborar as demonstrações financeiras exigidas pela legislação fiscal; II - a escrituração a que estiver obrigado o contribuinte revelar evidentes indícios de fraudes ou contiver vícios, erros ou deficiências que a tornem imprestável para: a) identificar a efetiva movimentação financeira, inclusive bancária; ou b) determinar o lucro real; III - o contribuinte deixar de apresentar à autoridade tributária os livros e documentos da escrituração comercial e fiscal, ou o Livro Caixa; IV - o contribuinte optar indevidamente pela tributação com base no lucro presumido; V - o comissário ou representante da pessoa jurídica estrangeira deixar de escriturar e apurar o lucro da sua atividade separadamente do lucro do comitente residente ou domiciliado no exterior; VI - o contribuinte não mantiver, em boa ordem e segundo as normas contábeis recomendadas, Livro Razão ou fichas utilizados para resumir e totalizar, por conta ou subconta, os lançamentos efetuados no Diário. A base de cálculo a ser arbitrada será determinada com base nos percentuais definidos em lei e sobre essa base de cálculo será aplicado o percentual de 15% mais o adicional, quando couber e 9% em relação a contribuição social sobre o lucro. OBS: O lucro arbitrado somente será utilizado pelo contribuinte e aceito pela Receita Federal em caso fortuito da escrituração imprestável . Exemplo houve incêndio nos registros contábeis e a empresa precisa pagar o imposto de renda pois houve fato gerador. 4 - LUCRO REAL Segundo o art. 247 do RIR/99 o lucro Real é o resultado (lucro contábil ou prejuízo contábil) do período de apuração (antes de computar a provisão para imposto de renda), ajustado pelas adições, exclusões e compensações prescritas e autorizadas pela legislação do imposto de renda. 6 Segundo o art. 248 do RIR/99 o lucro líquido do período de apuração é a soma algébrica do lucro operacional, dos resultados não operacionais, e das participações, e deverá ser determinado com observância dos preceitos da lei comercial. Quadro simplificado: Lucro ou prejuízo contábil $100.000 (+) Adições 50.000 (-) Exclusões (50.000) (=) Lucro antes compensação 100.000 (-) Compensações (30.000) (=) Lucro Real/Prejuízo Real $70.000 OBS: Prejuízo fiscal do exercício anterior = 200.000 Adições (temporárias e permanentes ou definitivas): são ajustes obrigatórios que têm por finalidade aumentar a base de cálculo do imposto e representam: 9 os custos, despesas, encargos, perdas, provisões, participações e quaisquer outros valores deduzidos na apuração do lucro líquido que, de acordo com a legislação tributária não sejam dedutíveis na determinação do lucro Real; 9 os resultados, rendimentos, receitas e quaisquer outros valores não incluídos na apuração do lucro líquido que, de acordo com a legislação tributária, devem ser computadas na determinação do lucro Real. Sendo assim, Adições são despesas contabilizadas, mas não aceitas pelo Fisco e receitas não contabilizadas, mas exigidas imediatamente pelo Fisco. Exclusões: são ajustes facultativos que tem por finalidade diminuir a base de cálculo do imposto e representam: 9 os valores cuja dedução seja autorizada pela legislação tributária e que não tenham sido computados na apuração do lucro líquido do período de apuração (depreciação acelerada incentivada, etc.); 9 os resultados, rendimentos, receitas e quaisquer outros valores incluídos na apuração do lucro líquido que, de acordo com a legislação tributária, não sejam computados no lucro Real. Sendo assim, Exclusões são receitas contabilizadas, mas não exigidas pelo Fisco e despesas não contabilizadas, mas aceitas pelo Fisco. Compensações: tem for finalidade diminuir a base de cálculo do imposto e representam: 9 os prejuízos fiscais (também chamados de reais ou tributários). Adições e Exclusões Temporárias e Permanentes: 7 Uma despesa que não é aceita agora, nem será num período futuro, é considerada uma adição permanente. Como por exemplo, não são aceitas como dedução as despesas com brindes, sendo que esta será adicionada ao lucro contábil, por não configurar despesa necessária (na opinião da legislação) para a manutenção da atividade produtiva. Já uma despesa que não é aceita pelo Fisco num período, por não preencher determinado requisito, o qual será preenchido em períodos seguintes, é considerada como adição temporária. Esta despesa será dedutível nos próximos períodos, não sendo agora por determinação da legislação. Por exemplo, a provisão para perdas em um processo fiscal é uma despesa não aceita pelo Fisco. Porém, quando o processo for encerrado a despesa se tornará dedutível, portanto aceita pelo fisco. Com a receita, o entendimento é o mesmo. Como por exemplo, os dividendos recebidos de empresas controladas e coligadas não representam base para a tributação sobre o lucro, pelo fato de este resultado já ter sofrido tributação na empresa de origem. Sendo assim, esta receita que integra o lucro contábil, porém não compõe o lucro fiscal, deverá ser excluída, sendo considerada uma exclusão permanente, pois não é tributada agora nem no futuro (receita equivalência patrimonial). Já uma despesa que o Fisco aceita como dedutível para fins de apuração do tributo antes de seu reconhecimento contábil, representará uma redução antecipada do imposto de renda devido, gerando com isso um ajuste extracontábil no LALUR, reduzindo o lucro tributável. Quando ocorrer o registro na contabilidade, esta despesa não será aceita pelo Fisco, uma vez que já foi considerada dedutível no período anterior, tornando-se assim uma exclusão temporária. (depreciação acelerada incentivada). 4.1 PESSOAS JURÍDICAS OBRIGADAS AO LUCRO REAL: Estão obrigadas à tributação com base no Lucro Real, a partir de 01-01-03, as pessoas jurídicas: 9 cuja receita total, no ano-calendário anterior, seja superior ao limite de R$48.000.000,00, ou proporcional ao número de meses do período, quando inferior a doze meses; 9 cujas atividades sejam de bancos comerciais, de investimento, de desenvolvimento, caixas econômicas, sociedade de crédito, financiamento e investimento, sociedade de crédito imobiliário, sociedades corretoras de títulos, valores mobiliários e câmbio, distribuidoras de títulos e valores mobiliários, empresas de arrendamento mercantil, cooperativas de crédito, empresas de seguros privados e de capitalização e entidades de previdência de seguros privados e de capitalização e entidades de previdência privada aberta; 9 que tiverem lucros, rendimentos e ganhos de capital oriundos do exterior; 8 9 que, autorizadas pela legislação tributária, usufruam de benefícios fiscais relativos à isenção ou redução de imposto; 9 que, no decorrer do ano-calendário, tenham efetuado pagamento mensal por estimativa ou tenham reduzido ou suspendido o pagamento mensal por estimativa, mediante levantamento de balanço ou balancete específico para este fim; 9 que explorem as atividades de prestação cumulativa e contínua de serviços de assessoria creditícia, mercadológica, gestão de crédito, seleção de riscos, administração de contas a pagar e a receber, compras de direitos creditórios resultantes de vendas mercantis a prazo ou prestação de serviços (factoring). As pessoas jurídicas que não se enquadrarem nas hipóteses acima poderão optar, por ocasião do pagamento do imposto correspondente ao primeiro trimestre do ano calendário em vigor, pela tributação com base no Lucro Presumido. Quando da tributação pelo Lucro Real a pessoa jurídica deve proceder toda à escrituração comercial (Diário, Razão, Inventário, etc.) obedecendo ao princípio da competência. O Lucro Real a ser tributado à alíquota de 15% mais acréscimo de adicional de 10% do lucro real que exceder a R$20.000,00 no mês, deve ser apurado extracontabilmente no LALUR - livro de apuração do Lucro Real, que é composto de 2 (duas) partes: 9 Parte A, destinado aos lançamentos de ajuste: adições, exclusões e compensações. 9 Parte B, destinada, exclusivamente, ao controle dos valores que não constem da escrituração comercial, mas que devem influenciar a determinação do Lucro real de períodos de apuração futuros (controle das adições e exclusões temporárias, do prejuízo fiscal, do excesso dos incentivos fiscais a compensar no futuro). Estão obrigadas à escrituração do LALUR todas as pessoas jurídicas contribuintes do Imposto de Renda com base no lucro Real. Segundo o art. 262 do RIR/99 no LALUR, a pessoa jurídica deverá: I - lançar os ajustes do lucro líquido do período de apuração; II - transcrever a demonstração do lucro real; III - manter os registros de controle de prejuízos fiscais a compensar em períodos de apuração subseqüentes, do lucro inflacionário a realizar, da depreciação acelerada incentivada, da exaustão mineral, com base na receita bruta, bem como dos demais valores que devam influenciar a determinação do lucro real de períodos de apuração futuros e não constem da escrituração comercial; 9 IV - manter os registros de controle dos valores excedentes a serem utilizados no cálculo das deduções nos períodos de apuração subseqüentes, dos dispêndios com programa de alimentação ao trabalhador, vale-transporte e outros. OBS: Segundo o art. 274 do RIR/99 o Balanço Patrimonial, a Demonstração de Resultado do Período de apuração e a Demonstração dos lucros e prejuízos acumulados deverão ser transcritas no Livro Diário ou no Livro de Apuração do Lucro Real (LALUR). 5 – PROVISÕES: Provisão - Refere-se a despesas com perdas de ativos ou com a constituição de obrigações que, embora já tenham seu fato gerador contábil ocorrido, não podem ser medidas com exatidão e têm, portanto, caráter estimativo. O Art. 13, da Lei 9.249/95, determina que para efeito de apuração do lucro real e da base de cálculo da contribuição social sobre o lucro líquido, são vedadas as seguintes deduções, independentemente do disposto no art. 47 da Lei nº 4.506, de 30 de novembro de 1964: I - de qualquer provisão, exceto as constituídas para o pagamento de férias de empregados e de décimo-terceiro salário, a de que trata o art. 43 da Lei nº 8.981, de 20 de janeiro de 1995, com as alterações da Lei nº 9.065, de 20 de junho de 1995, e as provisões técnicas das companhias de seguro e de capitalização, bem como das entidades de previdência privada, cuja constituição é exigida pela legislação especial a elas aplicável. Provisões Dedutíveis: A partir de 01.01.97 somente são dedutíveis para apuração do Lucro Real as: 9 Provisões de Férias; 9 Provisão para Décimo Terceiro Salário; 9 Provisões técnicas de companhias de seguros e capitalização. Para fatos geradores ocorridos a partir de 01/01/2002, são dedutíveis as Provisões Técnicas das Operadoras de Planos de Assistência à Saúde. Poderão ainda constituir Provisão para perda de Estoques (dedutível do IRPJ e da CSSL) as empresas que exerçam as atividades de: Editor (reprodução de livros), Distribuidor (compra e venda de livros por atacado) e Livreiro (representante comercial de venda de livros). Esta provisão poderá ser constituída até 1/3 do valor do estoque existente. Provisões Indedutíveis: As provisões a seguir devem ser adicionadas ao Lucro Real quando da sua constituição e caso haja reversão das mesmas devem ser excluídas do LALUR pois não são tributáveis quando da sua reversão. 9 Provisão para Gratificação a Administradores; 9 Provisão para Riscos Fiscais; 9 Provisão para Contingência; 10 9 9 9 9 9 9 Provisão para Resgate de Partes Beneficiárias; Provisão para Ajuste de Bens ao valor de mercado; Provisão para Perdas Prováveis na Alienação de investimentos; Provisão para Licença-Prêmio; Provisão para Gratificação de Empregados; Provisão para Créditos de Liquidação Duvidosa. 6 - DESPESAS INDEDUTÍVEIS e DEDUTÍVEIS A seguir serão apresentadas algumas das principais adições permanentes e temporárias referentes a apuração do Lucro Real: Segundo a legislação fiscal uma despesa dedutível é aquela necessária a manutenção da atividade da empresa. DOCUMENTOS COMPROBATÓRIOS DE DESPESAS Não representam documentos hábeis para comprovar despesas realizadas por pessoas jurídicas na apuração do lucro real: Nota fiscal simplificada, cupons de máquina, exceto os emitidos por equipamento emissor de cupom fiscal – ECF que conste no mínimo a data e valor da operação, descrição dos bens ou serviços e a inscrição no CNPJ da pessoa jurídica compradora. As pessoas jurídicas tributadas pelo lucro real podem comprovar despesas através de documentação hábil e idônea como por exemplo: fatura, nota fiscal, recibo, desde que fique claramente demonstrado a natureza da despesa, a identidade do beneficiário, a quantidade e o valor da operação. (inidônea são as empresas desativadas, extintas ou baixadas no órgão de competência). DESPESAS COM ALIMENTAÇÃO Não são dedutíveis do imposto de renda e da contribuição social as despesas com alimentação de sócios, acionistas e administradores. DESPESAS COM VIAGEM Não são dedutíveis as despesas sem comprovação, (excepcionalmente a legislação aceita a falta de comprovação para despesas de alimentação em viagem até o limite de R$16,57 por dia). PERDÃO DE DÍVIDA Por constituir liberalidade, o perdão de uma dívida não é dedutível como despesa, e a empresa que teve a dívida perdoada terá a receita tributada. BRINDES Não é permitida a dedutibilidade de despesas com brindes ou presentes a funcionários tanto para fins de imposto de renda como para a contribuição social. 11 PREJUÍZOS POR DESFALQUE, FURTO OU APROPRIAÇÃO INDÉBITA PRATICADOS POR EMPREGADO OU TERCEIROS. Somente serão dedutiveis as perdas com desfalque, furto ou apropriação indébita, praticados por funcionários ou terceiros no caso em que houver inquérito nos termos da legislação trabalhista ou queixa policial. Caso aqueles valores estejam segurados, somente será dedutível o valor que ultrapassar o valor segurado reembolsado. PASSAGENS AÉREAS E HOSPEDAGENS São indedutíveis as despesas por liberalidade, tais como as representadas por passagem aérea, hospedagens, pacotes turísticos, brindes e jantares de congraçamento para clientes. CARTÃO DE CRÉDITO Não são dedutíveis as despesas com gastos pessoais efetuados com cartão de crédito fornecido pela empresa a seus funcionários, quando o dispêndio não se caracterize como usais normais e necessárias à atividade da empresa. MULTAS POR INFRAÇÕES FISCAIS São dedutíveis as multas de natureza compensatória (multas referentes a atraso de impostos devidos e também o não cumprimento de obrigações acessórias que não resultar imposto devido), porém são totalmente indedutíveis as multas impostos por infrações fiscais das quais resultaram insuficiência de imposto. Como por exemplo as multas decorrentes de autos de infração. MULTAS POR INFRAÇÕES DE NATUREZA NÃO TRIBUTÁRIAS São totalmente indedutíves as multas por infrações a normas não tributarias, tais como multas de trânsito, as multas impostos pelo instituto de pesos e medidas e órgãos similares. Sua indedutibilidade decorre do princípio geral que não são despesas necessárias à atividade da empresa e a manutenção da respectiva fonte produtora. TRIBUTOS QUESTIONADOS NA JUSTIÇA Não são dedutíveis os tributos (provisões) e suas respectivas atualizações quando estes estejam sendo questionados na justiça, mesmo que a empresa esteja efetuando o depósito judicial das importâncias questionadas, tanto para fins de imposto de renda como contribuição social. RESULTADO NEGATIVO DE EQUIVALÊNCIA PATRIMONIAL Não é dedutível a despesa do resultado negativo de equivalência patrimonial, tanto para fins de imposto de renda como para contribuição social. PARTICIPAÇÕES NOS LUCROS PAGAS A ADMINISTRADORES E PARTES BENEFICIÁRIAS. As participações no lucro de administradores e partes beneficiárias não são dedutíveis para fins de imposto de renda, porém serão para fins de apuração da contribuição social. Cabe destacar que as participações no lucro de empregados, debêntures e contribuições para a previdência ou assistência dos 12 empregados são dedutíveis para fins de apuração do imposto de renda. (na base de cálculo da CSSL todas as participações são dedutíveis). AMORTIZAÇÃO DE ÁGIO NA AQUISIÇÃO DE INVESTIMENTOS A despesa de amortização do ágio que foi apurado na aquisição de investimentos não é dedutível para fins de imposto de renda, porém será para fins de apuração da contribuição social. PERDAS NOS RECEBIMENTOS DE CRÉDITOS Para fins da legislação fiscal, Lei 9.430/96, poderão ser registrados como perda dedutível, tanto no IR como na CSSL, os créditos: 9 Em relação aos quais tenha havido a declaração de insolvência do devedor, mediante sentença emanada do Poder Judiciário; 9 Sem garantia de valor: a) Até R$ 5.000, por operação, vencidos há mais de seis meses, independentemente de iniciados os procedimentos judiciais para o seu recebimento; b) Acima de R$ 5.000 até R$ 30.000, por operação, vencidos há mais de um ano, independentemente de iniciados os procedimentos judiciais para o seu recebimento, porém mantida a cobrança administrativa; c) Superior a de R$ 30.000, vencidos há mais de um ano, desde que iniciados e mantidos os procedimentos judiciais para o seu recebimento; 9 Com garantia, vencidos há mais de dois anos, desde que iniciados e mantidos os procedimentos judiciais para o seu recebimento ou o arresto das garantias; 9 Contra devedor declarado falido ou pessoa jurídica declarada concordatária, relativamente à parcela que exceder o valor que esta tenha se comprometido a pagar. Caso a pessoa jurídica concordatária não honre o compromisso do pagamento de parcela do crédito, esta também poderá ser deduzida como perda, observadas as condições gerais para dedução das perdas (IN SRF nº 93/97). Considera-se credito com garantia o proveniente de vendas com reserva de domínio, alienação fiduciária em garantia. Reserva de Domínio: Ocorre nos contratos de compra e venda quando o credor transfere a posse do bem, mas reserva-se a propriedade da coisa até que se realize ou implemente determinada condição (geralmente o pagamento integral da divida) Alienação Fiduciária: Negocio jurídico pelo qual o devedor adquire a propriedade de um bem com o financiamento de uma instituição financeira, obrigando-se a devolvê-lo ao financiador caso ocorra falta do pagamento do valor financiado. 13 4 - No balanço levantado em 31/12/2002 a Cia Brasil tinha os seguintes créditos vencidos decorrentes de suas atividades operacionais: Empresa Paraguai Bolívia Argentina Peru Venezuela Vencido em: 20/10/2002 30/06/2001 25/04/2002 02/11/2001 20/05/2002 Valor 4.000 31.000 10.500 28.000 3.500 Todos os créditos acima não possuíam garantia real e a companhia somente tinha iniciado os procedimentos judiciais para o recebimento do credito da Cia Bolívia, estando os demais em cobrança administrativa. A empresa poderá lançar como perda dedutível na apuração do lucro real em 2002 o valor de: a) b) c) d) e) 62.500 77.000 31.000 14.000 59.000 DEPRECIAÇÃO ACELERADA São dedutíveis a depreciação acelerada quando haja desgaste do bem pelo uso em regime de operação superior ao normal. Em função do numero de horas diárias aplica-se o coeficiente de depreciação acelerada sobre a taxa de depreciação normal utilizada, como por exemplo: Bem: Equipamento Para turno de 8 horas, taxa normal 10% x coeficiente 1,0 = 10% Para turno de 16 horas, taxa normal 10% x coeficiente 1,5 = 15% Para turno de 24 horas, taxa normal 10% x coeficiente 2.0 = 20% DEPRECIAÇÃO ACELERADA INCENTIVADA Diferentemente da depreciação acelerada em função do uso intensivo do equipamento, que é integrada na contabilidade da empresa, por corresponder efetivamente a um maior desgaste do bem, a Depreciação Acelerada Incentiva, constitui incentivo fiscal registrado e controlado exclusivamente no LALUR. Consiste na adoção de uma taxa adicional de depreciação, além daquela registra na contabilidade, que constituirá, no primeiro momento, uma exclusão no LALUR, reduzindo o lucro real e favorecendo a empresa com um imposto de renda a menor. Sendo controlado o valor da depreciação incentivada na parte B do LALUR. O total da depreciação acumulada (registrada na contabilidade) e a acelerada (registrada no LALUR) não poderá ultrapassar ao custo de aquisição do bem. A partir do mês ou ano em que esse valor for atingido, a depreciação normal registrada na contabilidade deverá, em um segundo momento, ser adicionada 14 no LALUR e baixada da parte B do LALUR, uma vez que para fins fiscais o bem foi totalmente depreciado. EX: Equipamento adquirido por $100.000 com taxa de depreciação normal de 10% ao ano. Ano 1º 2º 3º 4º 5º 6º 7º 8º 9º 10º Total $ Depreciação Contabilidade 10.000 10.000 10.000 10.000 10.000 10.000 10.000 10.000 10.000 10.000 $100.000 $LALUR Situação/LALUR (10.000) (10.000) (10.000) (10.000) (10.000) 10.000 10.000 10.000 10.000 10.000 0 Exclusão Exclusão Exclusão Exclusão Exclusão Adição Adição Adição Adição Adição 7 - RECEITAS TRIBUTÁVEIS E NÃO TRIBUTÁVEIS Receita Tributável - A princípio todas as receitas são tributáveis, exceto quando a legislação se pronunciar pela não tributação. Receitas Não Tributáveis - Como vimos anteriormente, a regra geral é de que toda as receitas são tributáveis, há entretanto poucas exceções como: 9 As receitas relativas a dividendos recebidos, (avaliação pelo método do custo) tanto para fins de imposto de renda como contribuição social. 9 O resultado positivo de equivalência patrimonial, tanto para fins de imposto de renda como para fins de contribuição social. 9 A receita de amortização do deságio apurado na aquisição de investimentos, o qual não é tributável para fins de cálculo de imposto de renda, porém é tributável para fins de cálculo de contribuição social. 9 A receita proveniente da reversão de provisão indedutível. 8 – Compensação de Prejuízos Fiscais ou Base Negativa de Contribuição Social Os prejuízos fiscais apurados pelas empresas poderão ser compensados com lucros fiscais futuros, a compensação é aplicável tanto ao imposto de renda 15 como a contribuição social, estes prejuízos são controlados na parte B do LALUR. A partir de 1996, conforme a lei 9249/95, os prejuízos fiscais serão compensados nos lucros futuros com limitação de 30% sobre o lucro em questão, não havendo prazo para compensação, devendo a empresa baixar os prejuízos compensados do LALUR. O art. 513 do RIR/99, proíbe a compensação de prejuízo fiscais quando, entre a data da apuração e da compensação houver ocorrido, cumulativamente, modificação do controle societário e do ramo da atividade da empresa. 9 – PAGAMENTO MENSAL POR ESTIMATIVA E APURAÇÃO ANUAL DO LUCRO REAL A pessoa jurídica sujeita à tributação com base no lucro real, alternativamente à sistemática de sua apuração trimestral, poderá optar pelo pagamento mensal do imposto por estimativa e determinar o lucro real apenas em 31 de dezembro do ano-calendário. A antecipação pode ser feita de duas formas: por estimativa, com base nas receitas; ou através do lucro real, pelos balancetes de suspensão ou redução. A opção pela apuração trimestral ou anual da base de cálculo será manifestada com o pagamento do imposto correspondente ao mês de janeiro ou ao de inicio da atividade, sendo irretratável para todo o anocalendário, isso no caso da opção anual e caso opte pelo pagamento em abril se sujeitará a apuração trimestral. 9.1- BASE DE CÁLCULO DO IMPOSTO POR ESTIMATIVA A base de cálculo do imposto por estimativa corresponderá a soma: 9 Do lucro estimado, (aplicando-se os percentuais sobre a receita bruta mensal menos os itens que não integram a receita). 9 Dos ganhos de capital e demais receitas e resultados positivos de outras atividades desenvolvidas pela empresa. ATIVIDADES PERCENTUAL a) comerciais e industriais em geral, e as atividades de loteamento de terrenos, incorporação imobiliária, venda de imóveis construídos ou adquiridos para revenda, atividades rural e da industrialização de 8% produtos em que a matéria - prima, o produto intermediário e o material de embalagem tenham fornecidos por quem encomendou a industrialização b) prestação de serviços hospitalares e de transporte 8% de cargas c) demais serviços de transporte 16% d) de prestação de serviços, cuja receita remunere essencialmente o exercício pessoal por parte dos 16 sócios, de profissões que dependam de habilitação legalmente regulamentada e) de intermediação de negócios (corretagem seguros, imóveis), administração, locação ou cessão de bens imóveis, móveis e direitos de qualquer natureza f) construção por administração ou empreitada unicamente de mão de obra e atividade gráfica como prestação de serviços. g) de prestação cumulativa e contínua de serviços de assessoria creditícia, mercadológica, gestão de crédito, seleção de riscos, administração de contas a pagar e a receber, compras de direitos creditórios resultantes de vendas mercantis a prazo ou prestação de serviços (factoring). h) de prestação de serviço em geral, exceto os citados na letra b e c; i) de bancos comerciais, de investimento, de desenvolvimento, caixas econômicas, sociedade de crédito, financiamento e investimento, sociedade de crédito imobiliário, sociedades corretoras de títulos, valores mobiliários e câmbio, distribuidoras de títulos e valores mobiliários, empresas de arrendamento mercantil, cooperativas de crédito, empresas de seguros privados e de capitalização e entidades de previdência de seguros privados e de capitalização e entidades de previdência privada aberta; j) revenda para consumo de combustível derivado de petróleo, álcool etílico carburante e gás natural 32% 32% 32% 32% 32% 16% 1,6% As empresas exclusivamente prestadoras de serviços em geral, mencionados nas letras “e” até “h” cuja receita bruta anual seja de até R$120.000,00 poderão utilizar, para a determinação da base de calculo do imposto, o percentual de 16%, porém ficará sujeita ao pagamento da diferença do imposto postergado, apurada em relação a cada mês transcorrido. NÃO INTEGRAM A RECEITA BRUTA: O IPI e o ICMS por substituição tributária; As vendas canceladas e devoluções de vendas; Os descontos incondicionais concedididos; Rendimentos de aplicação financeira, no mercado de renda fixa e variável, exceto no caso de instituições financeiras e assemelhadas, onde tais rendimentos integrarão a receita bruta. 9 Lucros, dividendos e resultado positivos decorrentes de avaliação de investimentos pelo método de equivalência patrimonial; 9 Juros sobre o capital próprio recebidos. 9 9 9 9 17 DEDUÇÕES DO IMPOSTO POR ESTIMATIVA Para efeito de pagamento poderá deduzir do imposto apurado no mês: 9 O valor dos incentivos fiscais relativos ao Programa de Alimentação do trabalhador, às Doações as Fundos da Criança e do Adolescente, às atividades Culturais ou Artísticas e Atividades Audiovisual ou FUNCINES, observados os limites da legislação; 9 O imposto de renda pago ou retido na fonte sobre receitas que integraram a base de cálculo do imposto devido; 9 O imposto de renda pago indevidamente ou a maior em períodos anteriores. 9.2 - REDUÇÃ OU SUSPENSÃO DOS PAGAMENTOS MENSAIS COM BASE EM BALANÇO OU BALANCETE. A pessoa jurídica que optar pelo pagamento mensal do imposto por estimativa poderá com base em balanço ou balancete periódico (mensal), levantado com observância da legislação comercial e fiscal (art. 230 RIR/99) 9 Suspender o pagamento do imposto relativo ao mês que levantar o balanço ou balancete, quando o valor do imposto devido, calculado com base no lucro real do ano – calendário em curso, até esse mês, for igual ou inferior a soma do imposto pago correspondente aos meses anteriores do mesmo ano – calendário, ou seja, posso suspender o imposto de renda, quando o imposto devido sobre o lucro real acumulado for menor ou igual ao somatório dos impostos pagos mensalmente. 9 Reduzir o valor do imposto a pagar ao montante correspondente a diferença positiva entre o imposto devido sobre o lucro real do ano – calendário em curso até o mês em que levantar o balanço ou balancete, e a soma do imposto pago, correspondente aos meses anteriores do mesmo ano – calendário, ou seja, posso reduzir o imposto mensal pela diferença entre o imposto devido pelo lucro acumulado real e o somatório dos impostos pagos mensalmente. 9 Suspender o pagamento do imposto devido no mês de janeiro se, com base em balanço ou balancete levantado nesse mês apurar prejuízo fiscal. A pessoa jurídica que determinar o imposto de renda mensal a ser pago com base em balanços ou balancetes levantados para fins de suspensão ou redução, deverá efetuar o pagamento da CSSL (contribuição social sobre o lucro líquido) com base no lucro líquido ajustado, apurado nos referidos balanços ou balancetes com aplicação da alíquota de 9% sobre a base de calculo (lucro ajustado). É importante destacar que, nesta hipótese, o valor da 18 Contribuição Social sobre o lucro líquido será indedutível na apuração da base de calculo do imposto de renda. Exemplo : Suponhamos que a Cia XPTO tenha incorrido nos seguintes valores de lucro real mensal apurado através de balancete mensal e para simplificar utilizaremos uma alíquota de imposto de renda de 25% , sem considerar a faixa do adicional, então temos: MESES LUCRO REAL MENSAL IR A PAGAR LUCRO REAL ACUMUL. IR S/ LUCRO REAL ACUM IR PAGO ACUMUL. JAN 100.000 FEV 50.000 MAR (80.000) ABR 60.000 MAI 40.000 25.000 100.000 12.500 150.000 70.000 15.000* 130.000 10.000** 170.000 25.000 37.500 17.500 32.500 42.500 25.000 37.500 37.500 37.500 37.500 * Não se paga o imposto de renda de 15.000 (suspende) devido ao acumulado pago ser superior ao acumulado devido. ** Não haverá o pagamento de 10.000 de imposto de renda e sim haverá o pagamento de 5.000 pois temos a (redução) do imposto em função do imposto devido acumulado sobre o lucro real ser de 42.500 e o imposto pago acumulado ser de 37.500, sendo assim, haverá a redução do imposto pagando–se 5.000 (42.500 – 37.500) e não os 10.000. 9.3 - CONTRIBUIÇÃO SOCIAL SOBRE O LUCRO LÍQUIDO – CSLL A pessoa jurídica optante pelo pagamento do IRPJ por estimativa deverá recolher a CSLL, também por esta sistemática através de percentuais sobre as receitas ou através de balanço ou balancetes de suspensão ou redução do lucro. A base de cálculo da contribuição social, por estimativa da receita, corresponde à: 12% da receita bruta mensal , mais os juros ativos e descontos financeiros obtidos, os rendimentos e ganhos em aplicações financeiras, os ganhos de capital na alienação de bens do ativo permanente e mais as demais receitas de resultado positivo que terá a aplicação da alíquota de 9% em relação à base de cálculo. Observe que ao contrário da base de cálculo estimada do IRPJ a da CSLL inclui os rendimentos nominais de aplicação financeiras, já que não há retenção na fonte da CSLL, apenas do IRPJ. No caso de pessoas jurídicas que exercem as atividades relacionadas a seguir, a partir de 2003 a base de cálculo da contribuição social corresponde à 32% da receita bruta mensal. 19 9 9 9 9 factoring; prestação de serviço em geral; intermediação de negócios; administração, locação ou cessão de bens imóveis, móveis e direitos de qualquer natureza. OBS: A partir de 1997 a Contribuição Social sobre o lucro passou a ser indedutivel para apuração do Imposto de Renda. 5 - Calcular o imposto de renda e a contribuição social sobre o lucro liquido da Cia. XPTO, no mês de janeiro, pela sistemática dos balancetes de suspensão e redução do lucro. Dados: Lucro de janeiro/2007 R$ 3.000.000,00 Prejuízos fiscais acumulados em dezembro/06 R$ 1.000.000,00 Provisão de férias constituída no mês R$ 200.000,00 Multas de trânsito R$ 20.000,00 Perdão de dívida R$ 10.000,00 Depósito judicial de tributos questionados na justiça R$ 100.000,00 Perdas no inventário do ativo permanente devido desfalques de terceiros (não houve queixa a polícia) R$30.000,00 Receita de equivalência patrimonial R$50.000,00 Amortização de Ágio referente a investimento avaliado por equivalência patrimonial R$ 20.000,00 Pagamento de multa por atraso no recolhimento de impostos -R$ 2.000,00 Provisão para contingências trabalhistas R$ 250.000,00 Provisão para devedores duvidosos R$ 50.000,00 Pagamento a administradores sobre participação nos lucros - R$ 300.000,00 6 - Com base nos dados a seguir relativos ao mês de dezembro de 2006 faça o que se pede: DADOS: Receita bruta comercial Lucro na venda do imobilizado Receita de aluguel de imóveis Rend. aplicação financeira $200.000 $ 25.000 $ 6.000 $ 1.500 Informações adicionais: % da atividade comercial IR = 8%; CS = 12% 6.1 A base de calculo do imposto de renda mensal pago por estimativa corresponde a: a) 48.500 20 b) c) d) e) 231.000 31.000 47.000 16.000 6.2 O valor do imposto mensal por estimativa a ser pago pela pessoa jurídica será: a) 9.750 b) 8.475 c) 7.050 d) 34.650 e) 10.125 6.3 A base de calculo da CSLL por estimativa é de: a) b) c) d) e) 232.500 56.500 48.500 27.900 55.000 6.4 O valor devido da CSLL por estimativa é de: a) b) c) d) e) 5.085 8.685 4.520 6.780 4.400 7 - A rede unida de postos de gasolina submetida a tributação com base no lucro real, optou pelo pagamento do imposto mensal por estimativa, apurando o lucro real anualmente. Em agosto de 2005 apresentou as seguintes informações: 9 Revenda de gasolina $1.200.000 9 Revenda de mercadorias 300.000 9 Serviços de lavagem 150.000 ICMS: Revenda de gasolina Revenda de mercadorias ISS (alíquota de 5%) Vendas canceladas (gasolina) Desc. incondicionais (gasolina) Ganho na venda do imobilizado 380.000 57.000 7.500 33.500 6.500 38.000 Informações adicionais: 21 Atividades Comercio e industria Revenda de combustíveis derivados de petróleo e álcool inclusive gás natural Prestação de serviço em geral Base para IRPJ 8% Base CSSL 12% 1,6% 12% 32% 32% Alíquotas incidentes sobre a base de calculo: Imposto de renda: Normal 15% Adicional 10% Contribuição Social 9% O valor do imposto de renda no mês de agosto de 2005 calculado por estimativa é de: a) b) c) d) e) 19.284 30.140 32.140 121.800 179.625 O valor da contribuição social no mês de agosto de 2005 calculada por estimativa é de: a) b) c) d) e) 11.570,40 19.284 20.088 23.508 24.543 8 - A alíquota aplicável sobre a base de calculo apurada na forma do lucro real, presumido ou arbitrado para determinar o imposto de renda devido pela pessoa jurídica em cada período base, a partir do ano calendário de 1996 é: a) b) c) d) e) 27,5% 19% 1,2% 15% 4,8% 9 - Levando em consideração que o regime de tributação adotado pelo contribuinte é o lucro real com levantamento mensal de balanços ou balancetes para fins de suspensão ou redução do imposto de renda, os lançamentos no LALUR devem ser feitos: 22 a) b) c) d) e) anualmente apenas, em caso de lucro mensalmente apenas, em caso de lucro anualmente apenas, em caso de prejuízo mensalmente em caso de lucro ou prejuízo anualmente em caso de lucro ou prejuízo 10 - Dados da cia ABC em 31/12/2006: Prejuízo contábil $50.000 Adição no LALUR 280.000 Exclusões no LALUR 30.000 Prejuízo fiscal em 31/12/2005 210.000 A companhia no ano calendário de 2006 apurou um lucro real de: a) b) c) d) e) 70.000 zero 140.000 280.000 (10.000) 11 - Em 31/12/2006 a cia ABC apresentou os seguintes dados extraídos do LALUR: Prejuízo fiscal a compensar Lucro liquido antes do IR Adições no LALUR Exclusões no LALUR 130.000 400.000 110.000 50.000 Qual foi o lucro real da cia ABC em 31/12/2006: a) b) c) d) e) 400.000 460.000 322.000 240.000 330.000 12 - Dados a cia ABC referente ao 4º trimestre de 2006: Lucro liquido do período Deprec. acelerada incentivada Receita de dividendos Provisões para riscos fiscais Rend. do exterior (lucro da filial) Multas de transito Receita equivalência patrimonial Realização reserva reavaliação Lucro inflacionário realizado Reversão provisão riscos fiscais 108.000 17.000 25.000 6.000 14.500 8.500 11.000 4.100 32.000 13.500 23 O lucro real do período foi de: a) b) c) d) e) 82.000 zero 106.600 100.000 113.500 13 - Uma empresa tributada pelo lucro real fez a opção do pagamento trimestral para o ano de 2006. Obteve lucro tributável de R$ 300.000,00 no primeiro trimestre, de R$ 150.000,00 no segundo trimestre, apresentou prejuízo fiscal no terceiro trimestre de R$ 100.000,00 e resultado positivo no quarto trimestre de R$ 200.000,00. Assim, terminou o ano com um resultado fiscal de R$ 550.000,00. Para fins de cálculo do Imposto de Renda, segue transcrição dos artigos 228 e 250 do RIR/99. “Art. 228. O imposto a ser pago mensalmente na forma desta Seção será determinado mediante a aplicação, sobre a base de cálculo, da alíquota de quinze por cento (Lei no 9.430, de 1996, art. 2o , § 1o). Parágrafo único. A parcela da base de cálculo, apurada mensalmente, que exceder a vinte mil reais ficará sujeita à incidência de adicional do imposto à alíquota de dez por cento (Lei no 9.430, de 1996, art. 2o , § 2o).” Art. 250. Na determinação do lucro real, poderão ser excluídos do lucro líquido do período de apuração (Decreto-Lei n o 1.598, de 1977, art. 6o, § 3o): I e II - ... III - o prejuízo fiscal apurado em períodos de apuração anteriores, limitada a compensação a trinta por cento do lucro líquido ajustado pelas adições e exclusões previstas neste Decreto, desde que a pessoa jurídica mantenha os livros e documentos, exigidos pela legislação fiscal, comprobatórios do prejuízo fiscal utilizado para compensação, observado o disposto nos arts. 509 a 515 (Lei no 9.065, de 1995, art. 15 e parágrafo único). Considerando os artigos citados e as informações fornecidas, o total de Imposto de Renda a ser pago pela empresa, referente ao ano de 2006, em reais, será: (A) 119.500,00 (B) 129.500,00 (C) 137.000,00 (D) 141.500,00 (E) 147.500,00 14 - Dentre as adições ao lucro líquido, qual deve ser controlada na Parte B do LALUR? (A) Brindes. (B) Resultado negativo de participações em empresas controladas. (C) Multas não dedutíveis. (D) Doações não dedutíveis. (E) Provisão para perdas em processos trabalhistas. 15 - A Cia. Bola iniciou suas atividades em 2003, sendo tributada pelo lucro real. Apresentou nesse ano um lucro contábil de R$ 1.500,00, porém um prejuízo fiscal de R$ 2.500,00. 24 Em 2004, a empresa passou a ser tributada pelo lucro presumido, retornando ao lucro real em 2005, quando obteve um lucro, antes do cálculo do IR, de R$ 9.000,00. Neste resultado estão incluídas despesas não dedutíveis no valor de R$ 1.000,00. Com base na legislação tributária vigente, o imposto de renda devido (alíquota de 15%) em 2005 pela Cia. Bola será, em reais: (A) 840,00 (B) 1.050,00 (C) 1.125,00 (D) 1.200,00 (E) 1.500,00 16 - Em 2007, a Cia. Zarca S/A, tributada pelo lucro real, antes de fazer a sua declaração anual do Imposto de Renda ano base 2006, fez as seguintes anotações de despesas incluídas na apuração do resultado do exercício, em reais, evidenciadas na Demonstração do Resultado, encerrado em 31/12/06: Despesa de: Brindes ........................................ 10.000,00 Provisão para Devedores Duvidosos ou Créditos de Liquidação Duvidosa...................................... 50.000,00 Provisão para Perdas em Processos Trabalhistas.................................. 20.000,00 Considerando-se os aspectos técnicos conceituais e a legislação tributária do Imposto de Renda, o valor de adições temporárias, a ser incluído no LALUR, para determinação do lucro real, em reais, é (A) 20.000,00 (B) 30.000,00 (C) 60.000,00 (D) 70.000,00 (E) 80.000,00 Considere as informações abaixo para responder às questões de nos 17 e 18. A Zelote S/A apresentou as seguintes informações parciais, em reais, referentes ao mês de janeiro de 2006: Receita de vendas................... 1.800.000,00 Receita de aplicações financeiras................................... 50.000,00 IR na Fonte s/aplicações financeiras................................10.000,00 Ganho de equivalência patrimonial.................................120.000,00 Ganhos de capital........................ 80.000,00 17 - Considerando-se as informações parciais recebidas da Cia. Zelote e a legislação tributária do Imposto de Renda, aplicável à apuração do Imposto de Renda por estimativa (antecipações mensais em bases estimadas), o valor do Imposto de Renda, apurado por estimativa, em janeiro, em reais, é (A) 21.600,00 (D) 54.000,00 (B) 46.000,00 (E) 58.500,00 (C) 47.100,00 25 18 - Considerando-se as informações parciais recebidas da Cia. Zelote e a legislação tributária do Imposto de Renda, aplicável à apuração da contribuição social sobre o Lucro Líquido por estimativa (antecipações mensais em bases estimadas), o valor da Contribuição Social Sobre o Lucro Líquido (CSLL), apurado por estimativa, no mês de janeiro, em reais, é (A) 13.940,00 (B) 19.440,00 (C) 21.140,00 (D) 30.240,00 (E) 31.140,00 19 - Determinada empresa apresentou em 2004 imposto de renda a pagar (alíquota de 15%) de $2.400. Sabendo-se que as bases de imposto de renda e contribuição social são iguais, a contribuição social sobre o lucro (alíquota de 9%) devida, será de: a) 216 b) 360 c) 1.440 d) 1.600 e) 3.240 20 - O livro de apuração do Lucro Real – LALUR, compõe-se de duas partes: A e B. Em relação a esta estrutura, é correto afirmar que: a) na parte A, está o controle do resultado operacional e na parte B o do não operacional, que devem ser apurados pelas empresas; b) na parte A, são apresentados os ajustes efetuados pela legislação fiscal para transformar o resultado apurado na contabilidade no resultado exigido pelo fisco; c) na parte A, deve ser apresentado o valor pago de IR e eventuais créditos tributários por pagamentos a maior; d) na parte B, são controladas todas as adições e exclusões definitivas, além dos prejuízos fiscais não compensados; e) as duas partes se complementam, sendo a parte A para registro das apurações mensais em bases estimadas e a parte B para apuração anual definitiva. 21- Uma empresa possui saldo de prejuízos fiscais de $1.000, registrados na parte B do LALUR e apresenta no ano, um lucro antes do IR de $3.000 incluindo resultado positivo de equivalência patrimonial no valor de $200. Sendo assim o imposto de renda (15%) atendendo a legislação fiscal será de: a) 270 b) 294 c) 300 26 d) 315 e) 375 22 - Observe os seguintes fatos apurados na empresa MSG ltda em 31/12/2006, em reais: Provisões indedutiveis Resultado positivo de equivalência Despesa com brindes Lucro liquido em 31/12/2006 Base negativa CSLL 31/12/2005 Provisões dedutíveis 7.500 5.000 2.000 50.000 24.000 6.000 Com as informações acima o Lucro Ajustado antes das compensações e a base de cálculo da CSLL respectivamente são: a) b) c) d) e) 48.500 e 41.300 49.500 e 42.300 53.000 e 45.800 54.500 e 38.150 60.500 e 53.300 23 - A parcela do lucro que exceder o valor resultante da multiplicação de vinte mil reais pelo numero de meses do respectivo período de apuração, se sujeita á incidência de adicional de imposto de renda à alíquota de dez por cento. Esta regra é usada sobre a (s) seguinte(s) forma (s) de tributação: a) b) c) d) e) lucro real presumido e arbitrado lucro real presumido, apenas lucro presumido e arbitrado lucro real e arbitrado lucro real 24 - A Indústria Romena S.A., tributada com base no lucro real trimestral, apresentou as informações abaixo, com valores em reais. • Base negativa da Contribuição Social sobre o Lucro Líquido (CSLL) no primeiro trimestre / 2006 = 20.000,00 • Lucro Líquido do 2º trimestre de 2006 = 50.000,00 • Ganho na avaliação ao MEP, incluso no Lucro Líquido do 2o trimestre de 2006 = 10.000,00 • 30/março/06 – compra de equipamento novo para o Imobilizado por 120.000,00 • 2/abril/06 – início da utilização do equipamento no processo produtivo • Prazo de vida útil desse equipamento = 10 anos 27 • A depreciação do equipamento referente ao 2o trimestre de 2006 foi devidamente calculada e contabilizada Considerando exclusivamente as informações apresentadas pela Indústria Romena S.A., o valor devido por ela, referente à Contribuição Social sobre o Lucro Líquido (CSLL), no segundo trimestre de 2006, em reais, é (A) 1.800,00 (B) 2.520,00 (C) 3.060,00 (D) 3.150,00 (E) 3.600,00 Uma empresa industrial tributada pelo lucro real optou pela apuração do lucro real anual, com recolhimento mensal por estimativa. Em outubro de 2007, apresentou as seguintes informações: RECEITA BRUTA Vendas (incluindo o IPI) Serviços prestados Ganho na venda de imobilizado (−) Deduções (−) IPI (−) ICMS (−) ISS (−) Devolução de vendas (−) Descontos incondicionais (−) Custo das vendas e serviços LUCRO BRUTO Vendas 800.000 Serviços 120.000 64.000 144.000 6.000 30.000 10.000 200.000 352.000 60.000 54.000 Ganho de capital = 38.000 25 - Considere que, na apuração da base de cálculo do Imposto de Renda, pago mensalmente pelo critério de estimativa, deverão ser aplicados os seguintes percentuais sobre a renda bruta: venda de mercadorias 8% e prestação de serviços 32%. As alíquotas de Imposto de Renda são: Normal 15% e Adicional 10%. Qual o valor do Imposto de Renda para recolhimento mensal por estimativa, em setembro/2007, em reais? (A) 18.160,00 (B) 18.860,00 (C) 21.520,00 (D) 27.660,00 (E) 31.020,00 28 27 - Uma empresa comercial apresentou as seguintes informações: 31/12/2007 – Prejuízo fiscal registrado na parte “B” do LALUR, R$ 86.000,00. 2008 – Primeiro trimestre: Lucro de R$ 200.000,00, incluindo neste lucro provisão para férias de R$ 20.000,00, e resultado negativo de participação em investimentos avaliados pelo método da equivalência patrimonial de R$ 20.000,00. 2008 – Segundo trimestre: lucro de R$ 80.000,00. O imposto de renda devido pela empresa ao final dos dois trimestres, em reais, é (A) 37.000,00 (B) 37.400,00 (C) 41.500,00 (D) 43.000,00 (E) 46.000,00 28 - Considere as seguintes situações: I - participações de empregados no lucro; II - provisão para ajustes a valor de mercado; III - provisões técnicas de empresas de capitalização. São dedutíveis da base de cálculo do imposto de renda APENAS as situações (A) I. (B) II. (C) III. (D) I e II. (E) I e III. 10 – JUROS SOBRE O CAPITAL PRÓPRIO Os acionistas das companhias podem receber suas remunerações do capital investido em forma de dividendos, ou em forma de juros remuneratório do capital próprio. Base de Cálculo: A base de cálculo dos juros sobre o capital próprio é o valor do Patrimônio líquido diminuído do valor da Reserva de Reavaliação e o Ajuste de Avaliação Patrimonial. Uma observação importante é que o lucro do exercício não é computado na base de cálculo. 29 Taxa a Utilizar: Qualquer taxa desde que não exceda a TJLP (Taxa de Juros a Longo Prazo) Limite de Dedutibilidade: O valor dos juros pagos ou creditados, para efeito de dedutibilidade do IRPJ e da CSSL como Despesa Financeira, não poderá exceder, a 50% (cinqüenta por cento) do maior valor entre os seguintes valores: a) Do Lucro Líquido do exercício (lucro antes da dedução dos juros e do imposto de renda) b) Dos saldos de Lucros Acumulados e Reservas de Lucros de períodos anteriores. OBS: Vale ressaltar que quando do cálculo da dedutibilidade no saldo de lucros acumulados, item “b”, o lucro ou prejuízo do exercício, não é considerado dentro do saldo de lucros acumulados. Exemplo: Capital Social Reserva de Capital Reserva Lucros Lucros Acumulados Total do PL 1.400.000 100.000 400.000 100.000 2.000.000 TJLP = 10% ao ano Lucro do exercício = 280.000 Solução: Juros = 2.000.000 x 10% = 200.000 Limite de Dedutibilidade: Lucro do exercício 280.000 x 50% = 140.000 Reserva de Lucros mais Lucros Acumulados = 500.000 x 50% = 250.000 Como os juros calculados são inferiores ao maior limite, neste caso, o valor de $200.000 será dedutível do IRPJ e CSSL. Tributação: Os juros sobre o capital próprio são tributados na fonte a alíquota de 15% no momento do pagamento aos acionistas. Contabilização: 30 D Despesas Financeiras C Juros s/ Capital a pagar C IRRF s/ juros 200.000 170.000 30.000 CVM nº 207/96: Para fins de dedutibilidade na determinação do lucro real e na base de cálculo da CSSL os juros pagos ou creditados, ainda que imputado aos dividendos deverão ser registrados como despesa financeira, todavia a instrução CVM nº 207/96 determina que as companhias de capital aberto devem registrar os juros sobre o capital próprio a débito da conta de Lucros Acumulados, sem transitar pelo resultado do exercício. Para compatibilizar esses procedimentos conflitantes deve a companhia proceder à reversão dos juros na escrituração em linha antes do lucro ou prejuízo liquido do período e depois do cálculo do IR e CSSL, como segue: (+) Lucro Bruto (-) Despesas Operacionais (-) Juros s/ capital próprio (Desp. Financeira) (=) Lucro Operacional (-) IR e CSSL (30%) (=) Lucro antes da reversão (+) Reversão dos juros (=) Lucro líquido do exercício 400.000 (100.000) (200.000) 100.000 (30.000) 70.000 200.000 270.000 29 - Calcular os juros sobre o capital próprio para fins de dedutibilidade da companhia XPTO, utilizando os seguintes dados abaixo e fazer sua contabilização: Capital Social 2.100.000 Reserva de Capital 500.000 Reserva de Reavaliação 400.000 Reserva de Lucros 450.000 Lucros Acumulados 150.000 Lucro do Exercício 500.000 Total do PL 4.100.000 TJLP = 10% ao ano. Alíquota de Imposto de Renda 15% 30 - A companhia XYZ antes do encerramento do exercício social, tinha um Ativo total de $200.000 e a seguinte situação de suas fontes de capital: Capital de terceiros de 40%, Capital social integralizado de 50% e Lucros Acumulados de 10%. No encerramento do exercício foi apurado um lucro liquido de $8.000. Sabendo-se que a taxa de juros a longo prazo (TJLP) é de 12%, o valor de juros sobre o capital próprio para fins de dedutibilidade, em reais, será: 31 a) b) c) d) e) 12.000 4.000 14.400 20.000 10.000 11 – ATIVOS E PASSIVOS FISCAIS DIFERIDOS De acordo com o princípio da competência as despesas e receitas devem ser registradas no período em que ocorreram, independentemente de seu pagamento ou recebimento. Contudo, algumas receitas e despesas inseridas no lucro contábil serão tributáveis ou dedutíveis em períodos diferentes de sua contabilização. Com o intuito de adequar a despesas de IR/CSLL ao regime de competência, uma vez que a despesa de IR/CSLL deve ser reconhecida no momento da contabilização das receitas e despesas, surge os ativos e passivos fiscais diferidos. Em geral, os ativos fiscais diferidos ou créditos tributários diferidos serão resultantes de adições temporárias e prejuízos fiscais. Já os passivos fiscais diferidos ou débitos tributários diferidos resultantes de exclusões temporárias e reavaliação de ativos. serão 31 - A cia ABC em 2006 e 2007 obteve um lucro liquido de $2.000.000, sendo que adicionou no LALUR em 2006 uma provisão para contingência fiscal que só foi dedutível em 2007 pelo pagamento no valor de 400.000. Com base nos dados anteriores registre o ativo fiscal diferido. Utilize a alíquota de 25% para o IR. 32 - A cia ABC em 2006 e 2007 obteve um lucro liquido de $1.000.000, sendo que excluiu no LALUR em 2006 a depreciação acelerada incentiva que só foi adicionada em 2007 no valor de 300.000. Com base nos dados anteriores registre o passivo fiscal diferido. Utilize a alíquota de 25% para o IR. 33 - Ao apurar seu Lucro Real na parte A do LALUR, a empresa constatou que pagará IR+CSL sobre despesa de PDD (Provisão para Devedores Duvidosos), pois integrou as Adições para chegar ao Lucro Real e, ainda, que esta despesa somente será aceita em período futuro. Sendo assim, deverá lançar a: (A) crédito o produto das alíquotas aplicadas sobre a despesa de devedores duvidosos não dedutível como “débito tributário diferido” no Passivo Circulante ou Exigível a Longo Prazo. (B) crédito o produto das alíquotas aplicadas sobre a despesa não dedutível como “crédito tributário a recuperar” como conta redutora de Impostos a Pagar do Passivo Circulante ou Exigível a Longo Prazo. (C) crédito o produto das alíquotas aplicadas sobre a despesa não dedutível como “débito tributário diferido” no Ativo Circulante ou Realizável a Longo Prazo. 32 (D) débito o produto das alíquotas aplicadas sobre a despesa de devedores duvidosos como “crédito tributário diferido” no Ativo Circulante ou Realizável a Longo Prazo. (E) débito no Patrimônio Líquido como redutor do Lucro do Exercício a fim de que não ocorra distribuição dos lucros de forma distorcida em relação ao Lucro Real. 34 - Uma empresa apresentou, no final do exercício de 2005, um lucro antes do cálculo de Imposto de Renda (IR) e Contribuição Social sobre o Lucro Líquido (CSLL) no valor de R$ 10.000.00. O contador analisou detalhadamente este resultado, destacando os seguintes ajustes necessários para calcular, pagar e registrar os dois tributos: Provisão para créditos de liquidação duvidosa $3.000,00 Despesas de Brindes não Dedutíveis $1.000,00 Resultado positivo de equivalência patrimonial $2.000,00 Além dos três itens acima, que estão incluídos no resultado antes dos tributos, a empresa possui também uma máquina, adquirida em janeiro de 2005, por R$ 10.000,00. Esta máquina goza do incentivo fiscal (depreciação acelerada incentivada) de dedução para fins de imposto de renda em cinco anos, metade do seu prazo original de vida útil. As alíquotas vigentes para os dois tributos são: 15% para o IR e 9% para a CSLL. Com base nas informações apresentadas e seguindo os Princípios Fundamentais da Contabilidade, o lucro líquido da empresa, após o cálculo dos tributos sobre o lucro, será, em reais: (A) 6.840,00 (B) 7.270,00 (C) 7.360,00 (D) 7.600,00 (E) 7.840,00 12 – REAVALIAÇÃO A Lei 11.638/07 determinou que a empresa poderia estornar o saldo de reavaliação ou manter o valor no patrimônio liquido até a total realização da reserva. Eram classificadas como reserva de reavaliação as contrapartidas de aumento do valor atribuídos a elementos do ativo em virtude de novas avaliações com base em laudo elaborado por três peritos ou empresa especializada nomeados pela Assembléia Geral. (+) Laudo de Reavaliação (-) Valor contábil liquido do bem (=) Valor reavaliado do bem 33 Após a aprovação do laudo pela Assembléia Geral a companhia poderá proceder a contabilização: Db Ativo Reavaliado Cr Reserva de Reavaliação A reserva seria baixada (transferida para lucros acumulados) quando de sua realização através de alienação, depreciação, ou quando o bem fosse baixado, gerando o seguinte lançamento: Db Reserva de Reavaliação Cr Lucros ou Prejuízos Acumulados No caso da reserva ser baixada para a conta de lucros ou prejuízos acumulados em função de sua realização a mesma deve ser oferecida a tributação através de uma adição do valor realizado no LALUR. Tributos Diferidos sobre a Reavaliação: A CVM nº 183/95 determina para as companhias abertas a contabilização do imposto de renda e contribuição social diferidos sobre o valor da reserva de reavaliação. Sendo assim deveremos efetuar ainda os seguintes lançamentos: a) Quando da contabilização da reserva: (alíquota do IR/CSSL multiplicado pela reserva de reavaliação) Db Tributos sobre Reavaliação (retificadora da Reserva de Reavaliação) Cr Tributos Diferidos (PELP) b) Pela realização da reserva de reavaliação: (proporcionalmente ao percentual realizado) Db Tributos Diferidos (PELP) Cr Imposto de renda e CSSL a pagar (PC) Db Lucros Acumulados Cr Tributos sobre Reavaliação 35 - O Equipamento da Cia. ABC/SA está contabilizado em seu Ativo Imobilizado, pelo custo de aquisição de $1.000.000 e uma Depreciação Acumulada de $400.000. A administração da companhia acredita que o bem está subavaliado e após autorização da Assembléia Geral foi nomeado 3 peritos para avaliarem o equipamento. O laudo encaminhado pelos peritos e aprovado pela Assembléia Geral informa que o valor de mercado do equipamento é de $800.000 e a nova vida útil para fins de depreciação é de 5 anos. Sabendo-se que a Reavaliação foi feita em 1/01/19x0 e a companhia somente deprecia o bem em 31/12/19x0 faça as contabilizações devidas em janeiro e dezembro de 19x0. 34 13 - BUSINESS COMBINATION – INCORPORAÇÃO, FUSÃO E CISÃO Esses tipos de transações denominadas internacionalmente de business combination ou combinação de negócios, correspondem a incorporação, fusão e cisão de entidades. Incorporação é a operação pela qual uma ou mais sociedades são absorvidas por outra, que lhe sucede em todos os direitos e obrigações. Fusão é a operação pela qual se unem duas ou mais sociedades para formar uma sociedade nova, que lhes sucederá em todos os direitos e obrigações. Cisão é a operação pela qual a companhia transfere parcelas do seu patrimônio para uma ou mais sociedades, extinguindo-se a companhia cindida se houver a transferência de todo o seu patrimônio. Transformação: É a operação pela qual a sociedade passa, independentemente de dissolução e liquidação, de um tipo para outro. Como por exemplo: 9 Transformação de qualquer sociedade (sociedade por quotas de responsabilidade limitada, em nome coletivo ou solidário, de capital e industria e em comandita simples) para sociedade anônima S/A; 9 Transformação de sociedade anônima para qualquer sociedade mercantil. 13.1 Aspectos Tributários As pessoas jurídicas sucessoras das sociedades incorporadas, fusionadas, cindidas e transformadas respondem pelo imposto devido pelas sucedidas. A responsabilidade alcança os créditos tributários definitivamente constituídos ou em curso de constituição na data dos atos e também os constituídos posteriormente, desde que relativos a obrigações tributárias surgidas antes da referida data. 13.1.1 Prejuízos Fiscais A empresa sucessora (após o fato) nos casos de incorporação, fusão e cisão total não pode compensar os prejuízos fiscais apurados pelas empresas sucedidas (antes do fato). Porém nada impede que a empresa sucessora, nos casos de incorporação ou de cisão parcial possa continuar compensando seus próprios prejuízos. Nos caso de fusão não há essa hipótese porque a sucessora é uma empresa nova. No caso de cisão parcial, a pessoa jurídica cindida poderá compensar os seus próprios prejuízos fiscais proporcionalmente à parcela remanescente do patrimônio liquido, observando o limite de 30%, sendo que a parcela dos prejuízos fiscais proporcionalmente transferida na cisão deverá ser baixada na parte B do LALUR. 35 13.1.2 Reavaliação As reservas de reavaliação transferidas por ocasião da incorporação, fusão e cisão terão, na sucessora, o mesmo tratamento tributário que teriam na sucedida. 13.1.3 Tratamento do ágio ou deságio Quanto ao tratamento do ágio ou deságio na incorporação, fusão e cisão deverá proceder da seguinte maneira: a) Quando o fundamento econômico tiver sido a diferença entre o valor de mercado dos bens e seu valor contábil deverá ser demonstrado na conta representativa dos bens que lhes deu origem, pelo valor líquido. b) Quando o fundamento econômico tiver sido a expectativa de rentabilidade futura, em caso de ágio será demonstrado numa conta de Ativo Diferido, e em caso de deságio será demonstrado em conta especifica de Resultados de Exercícios Futuros. A amortização do ágio ou do deságio é não dedutível ou não tributável conforme visto anteriormente. Contudo, quando ocorre um processo de reorganização societária (incorporação, fusão e cisão), com extinção do investimento anteriormente existente, o ágio que foi transferido para a sucessora passará a ser dedutível, dentro das regras estabelecidas e o deságio passará a ser tributável. Exceção ao caso de ágio cujo fundamento econômico tenha sido o de fundo do comércio, bens intangíveis e outras razões econômicas, que deverá ser contabilizado no ativo diferido, não sendo amortizado. Na situação de ágio ou deságio com fundamento na diferença entre o valor de mercado dos bens e seu valor contábil como estes valores integrarão o custo do bem que lhes deu origem sua transferência para resultado se dará pela depreciação ou baixa do bem e neste caso a parcela do ágio ou deságio relacionada ao valor da depreciação ou baixa passa a ser dedutível ou tributável pelo IRPJ e pela CSLL, não havendo necessidade de adição ou exclusão no LALUR. Na situação de ágio ou deságio com fundamento na expectativa de rentabilidade futura terá o seguinte tratamento: 9 Quando ágio, registrado no ativo diferido, poderá ser amortizado em conta de resultado à razão, no máximo, de 1/60 avos para cada mês do período de apuração; 9 Quando deságio, registrado em resultado de exercícios futuros, poderá ser amortizado em conta de resultado à razão, no mínimo, de 1/60 avos para cada mês do período de apuração. 13.1.4 Participação extinta em fusão, incorporação e cisão Nos casos de incorporação, fusão e cisão em que a sucessora participa do capital da sucedida, pode ocorrer que haja diferença entre o valor contábil da participação da sucessora e o acervo liquido que recebeu da sucedida. Se o valor da participação (investimento na investidora) for maior que o acervo 36 líquido (patrimônio liquido da investida) haverá uma perda de capital dedutível na apuração do lucro real e a critério do contribuinte poderá optar por tratar a perda como ativo diferido, amortizável no prazo máximo de dez anos; se o valor do investimento for menor que o patrimônio liquido haverá um ganho de capital. O contribuinte poderá diferir a tributação sobre a parte do ganho do capital em bens do ativo permanente, até que este seja realizado. Esses ganhos ou perdas de capital na extinção da participação societária somente podem ocorrer em casos de investimentos não relevantes avaliados pelo custo de aquisição. 36 - A respeito dos aspectos tributáveis relativos a incorporação, fusão e cisão, assinale a afirmativa INCORRETA. (A) A responsabilidade tributária das pessoas jurídicas sucessoras de sociedades incorporadas, fusionadas ou cindidas alcança, inclusive, créditos tributários constituídos por autos de infração decorrentes do não-cumprimento da obrigação tributária por parte da sucedida relativos a eventos ocorridos em data anterior à sucessão. (B) A diferença positiva entre o valor contábil do investimento na sucessora e o acervo líquido recebido da sucedida é considerada perda de capital e será dedutível na apuração do lucro real da sucessora. (C) As reservas de reavaliação transferidas por ocasião da incorporação, fusão ou cisão total de empresas serão integralmente computadas no lucro real da sucessora e, caso a cisão seja parcial, a parcela correspondente da reserva mantida na sociedade cindida terá o mesmo tratamento tributário que antes da cisão. (D) Os prejuízos fiscais da sucedida, nos casos de incorporação, fusão e cisão total, não serão compensáveis na sucessora e, caso a cisão seja parcial, a pessoa jurídica cindida poderá compensar seus próprios prejuízos, proporcionalmente à parcela remanescente do patrimônio líquido. (E) Uma das condições para diferimento da tributação do ganho de capital em razão de participação extinta por incorporação, fusão ou cisão é o controle da parcela não tributada na Parte "B" do LALUR. 37 - A Cia. X procedeu à incorporação de sua controlada Cia. Y. A Cia. X apresentava em seu Ativo Permanente, subgrupo Investimentos, um deságio que foi originado pela expectativa de resultado negativo da Cia. Y. Esse deságio será tributado na base do Imposto de Renda: (A) integralmente no momento da incorporação. (B) nos primeiros doze meses após a incorporação. (C) no prazo máximo de sessenta meses, com o mínimo de 1/60 avos por mês. (D) no prazo mínimo de sessenta meses, com o máximo de 1/60 avos por mês. (E) no prazo mínimo de cinco anos e máximo de dez anos. 38 - A pessoa jurídica sucessora por incorporação, fusão e cisão total: a) pode compensar 100% do prejuízo fiscal da sucedida b) pode compensar 30% do prejuízo fiscal da sucedida 37 c) pode compensar 100% do prejuízo fiscal da sucedida até o limite de 30% do prejuízo fiscal da sucessora d) não pode compensar o prejuízo fiscal da sucedida e) pode compensar o prejuízo fiscal da sucedida até o limite de 50% do prejuízo fiscal da sucessora. 39 - Analise as afirmações a seguir, em relação às formas de tributação sobre o lucro: I - Uma empresa com receita total no valor de 50 milhões de reais, em 2004, sendo 5% oriunda de resultado positivo, com participação em controladas, será obrigada a utilizar em 2005 o lucro real como forma de tributação sobre o lucro, estando impedida de utilizar o lucro presumido em 2005, mesmo que a receita total fique abaixo de 48 milhões de reais no ano. II - No lucro real, o prejuízo fiscal apurado poderá ser compensado nos anos seguintes mas com limitação de 30% da soma algébrica de receitas e despesas apuradas na contabilidade, sem qualquer ajuste de adições ou exclusões. III - A empresa que vender seus produtos ao exterior, ainda que através de empresa comercial exportadora, estará automaticamente, obrigada ao lucro real, qualquer que seja sua receita total no ano anterior. Está (ao) correta (s) apenas a(s) afirmação (ões): a) b) c) d) e) I II I e II I e III II e III 40 - Analise as afirmações a seguir em relação a aspectos tributários relativos ao imposto de renda das pessoas jurídicas. I – Em uma operação de incorporação de empresas, o prejuízo fiscal da empresa incorporada não poderá ser compensado pela incorporadora. II – Na parte B do LALUR devem ser registradas adições temporárias que poderão afetar períodos fiscais futuros da empresa, por exemplo, as provisões não dedutíveis. III – As empresas tributadas pelo lucro real podem calcular o imposto de renda anualmente, sendo obrigadas, no entanto, a recolhimento trimestral. Está(ão) correta (s) apenas a (s) afirmação(ões): (A) I (B) II (C) I e II (D) I e III (E) II e III 38 41 - incentivo fiscal relativo ao Programa de Alimentação ao Trabalhador se caracteriza pela dedução integral da despesa nas bases de IR e CSLL e pela dedução, como incentivo fiscal, de parte dos gastos com alimentação dos empregados, reduzindo diretamente o Imposto de Renda. Essa redução: (A) tem limitação de 4% do valor do Imposto de Renda devido, incluindo alíquota básica e adicional, sendo que o resultado positivo entre o valor incentivado e o limite de 4% poderá ser utilizado nos dois anos-calendário subseqüentes. (B) tem limitação de 4% do valor do Imposto de Renda devido, considerando apenas alíquota básica, sem considerar o adicional, sendo que o resultado positivo entre o valor incentivado e o limite de 4% poderá ser utilizado nos dois anos-calendário subseqüentes. (C) tem limitação de 4% do valor do adicional do Imposto de Renda de 10%, sem considerar a alíquota básica, sendo que o resultado positivo entre o valor incentivado e o limite de 4% poderá ser utilizado nos dois anos-calendário subseqüentes. (D) tem limitação de 4% do valor do adicional do Imposto de Renda de 10%, sem considerar a alíquota básica, sendo que o resultado positivo entre o valor incentivado e o limite de 4% não poderá ser utilizado em períodos seguintes. (E) não tem limitação percentual, podendo ser utilizada a alíquota do IR (15%) sobre as despesas com o PAT. INCENTIVOS FISCAIS DE REDUÇÃO DO IMPOSTO A base de calculo dos limites para incentivos fiscais de dedução é o imposto devido, à alíquota de 15%, sobre o lucro real. Sobre o adicional de 10% não cabe qualquer dedução a titulo de incentivo fiscal. 1- PROGRAMA DE ALIMENTAÇÃO DO TRABALHADOR - PAT 9 O valor máximo mensal do beneficio será calculado com base no número de refeições fornecidas no mês multiplicado por R$1,99. Cabe ressaltar que as despesas de custeio com a alimentação são totalmente dedutíveis, sendo o incentivo uma redução a mais. 9 A redução do imposto não poderá ser superior a 4% do imposto devido, sendo que o eventual excesso poderá ser aproveitado em até dois anoscalendário após a apuração. Exemplo: Imposto devido no período (IR 15%) Despesa com custeio PAT Nº refeições no período Base do incentivo 1.000 x 1,99 Valor Incentivo: 15% de R$1.990 Limite: 4% de R$10.000 Valor dedução do imposto devido 10.000 5.000 1.000 1.990 298,50 400 298,50 39 IR a pagar: 10.000 – 298,50 9.701,50 2 – PROGRAMA DESENVOLVIMENTO TECNOLOGICO INDUSTRIAL (PDTI) E AGROPECUARIO (PDTA) A empresa poderá deduzir imposto devido no valor equivalente ao resultado da aplicação da alíquota de 15% sobre o total de dispêndios nessas atividades (PDTI/PDTA). A redução do imposto não poderá ser superior a 4% do imposto devido, sendo que o eventual excesso poderá ser aproveitado em até dois anos-calendário após a apuração Imposto devido no período Dispêndio com PDTI/PDTA Valor Incentivo: 15% de R$5.000 Limite: 4% de R$10.000 Excesso IR a pagar: 10.000 – 400 10.000 5.000 750 400 350 9.600 3 – ATIVIDADE DE CARÁTER CULTURAL E ARTISTICO A empresa que tiver efetuado doações e patrocínios aos projetos culturais previstos em lei, poderá deduzir do imposto devido os seguintes valores: Até 40% das Doações; Até 30% dos Patrocínios Cabe ressaltar que além de abater integralmente o valor das doações e patrocínios no lucro real, a empresa poderá também reduzir o imposto devido com o incentivo. O limite do incentivo fiscal é de 4% do imposto devido. O excesso não poderá ser aproveitado em períodos futuros. Imposto devido no período Doações Patrocínio Calculo Incentivo: 40% Doação 30% Patrocínio Total Limite: 4% de R$10.000 Excesso IR a pagar: 10.000 – 400 10.000 1.500 1.500 600 450 1.050 400 650 9.600 4 – FUNDO DOS DIREITOS DA CRIANÇA E DO ADOLESCENTE As empresas podem deduzir, até o limite de 1% do imposto devido, o valor total das doações realizadas ao Fundo dos Direitos da Criança e do Adolescente. O excesso não é compensado em períodos futuros, e ainda as despesas correspondentes a essas doações são indedutiveis na apuração do lucro real. 40 Imposto devido no período Doação Limite: 1% de R$10.000 Excesso IR a pagar: 10.000 – 100 10.000 500 100 400 9.900 41