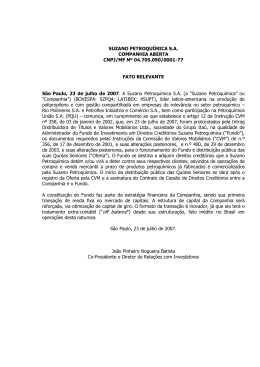

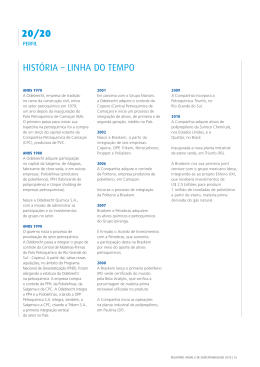

______________________________________________________________________ EDITAL DE OFERTA PÚBLICA PARA AQUISIÇÃO DE AÇÕES ORDINÁRIAS E PREFERENCIAIS DE EMISSÃO DA QUATTOR PETROQUÍMICA S.A. Companhia Aberta CNPJ/MF nº 04.705.090/0001-77 NIRE 35 3 0018786 5 Código CVM 19267 POR CONTA E ORDEM DE BRASKEM S.A. Braskem S.A., companhia aberta com sede na Cidade de Camaçari, Estado da Bahia, na Rua Eteno nº 1.561, Pólo Petroquímico, inscrita no CNPJ/MF sob o nº 42.150.391/0001-70 (“Ofertante”) vem submeter aos acionistas titulares de ações ordinárias (“Ações ON”) e preferenciais (“Ações PN”) de emissão da Quattor Petroquímica S.A., companhia aberta com sede na Cidade de São Paulo, Estado de São Paulo, na Rua Joaquim Floriano, 960, 14º andar, inscrita no CNPJ/MF sob o nº 04.705.090/0001-77 (“Quattor Petroquímica” ou “Companhia”), oferta pública para aquisição de até a totalidade das ações de emissão da Quattor Petroquímica (“OPA” ou “Oferta”), excetuadas aquelas de titularidade direta ou indireta da Braskem, nos termos do art. 254-A da Lei nº 6.404, de 15 de dezembro de 1976, conforme alterada (“Lei das S.A.”), do art. 10, (c) do Estatuto Social da Quattor Petroquímica, observada a Instrução da Comissão de Valores Mobiliários – CVM (“CVM”) nº 361, de 5 de março de 2002, conforme alterada (“Instrução CVM nº 361/02”), nos seguintes termos e condições: 1. OFERTA 1.1. Base Legal. A Oferta está sendo realizada em razão da alienação indireta do controle acionário da Quattor Petroquímica à Braskem, em cumprimento ao disposto no art. 254-A da Lei das S.A., regulado pela Instrução CVM nº 361/02, e no art. 10, (c) do Estatuto Social da Quattor Petroquímica. A aquisição do controle da Quattor Participações S.A. (“Quattor”), antiga controladora da Quattor Petroquímica, pela Braskem, foi objeto de Fatos Relevantes divulgados ao mercado em 22 de janeiro de 2010 e 27 de abril de 2010, publicados na imprensa em 25 de janeiro e 28 de abril de 2010, respectivamente. As informações contidas nos referidos Fatos Relevantes são descritas na seção 3 deste Edital de Oferta Pública (“Edital”). 1.2. Dispensa de Requisitos da Oferta. Em reunião realizada em 26 de outubro de 2010, o Colegiado da CVM autorizou a realização desta Oferta mediante a adoção de procedimento diferenciado, nos termos do art. 34 da Instrução CVM nº 361/02, dispensando (i) a contratação de instituição intermediária; (ii) a preparação de laudo de avaliação previsto no art. 8º da Instrução CVM nº 361/02; e (iii) a realização de leilão de OPA. 1.3. Validade. A presente Oferta permanecerá válida pelo período de 30 (trinta) dias contados da data de publicação deste Edital, ou seja, sua fluência inicia-se em 5 de novembro de 2010 e encerra-se em 6 de dezembro de 2010, data de encerramento do prazo para envio dos Formulários de Adesão (conforme definido no item 2.2 abaixo) relativos à OPA à Ofertante e ao Banco do Brasil S.A. (“Data de Encerramento da Oferta”). 1.4. Ações Objeto da Oferta. A Ofertante dispõe-se a adquirir até a totalidade das ações em circulação de emissão da Quattor Petroquímica, correspondentes, na data deste Edital, a 7.688 Ações ON e 1.542.006 Ações PN, representativas de 0,68% do capital social da Quattor Petroquímica (“Ações”), excetuadas as ações de titularidade direta ou indireta da Braskem e as detidas pelos membros do Conselho de Administração da Quattor Petroquímica. 1.4.1. Ausência de Restrições ao Exercício do Direito de Propriedade sobre as Ações. Ao alienar as Ações nos termos desta Oferta, os acionistas declaram que tais ações estão livres e desembaraçadas de quaisquer ônus, direitos de garantia, preferência, prioridade, usufruto ou outras formas de gravame que impeçam o exercício imediato pela Ofertante da propriedade plena conferida pela titularidade das Ações, além de atenderem às exigências para negociação de ações constantes do Regulamento de Operações da BM&FBOVESPA. 1.4.2. Dividendos. Caso a Quattor Petroquímica venha a declarar dividendos, ou juros sobre o capital próprio, farão jus ao pagamento dos dividendos, ou de juros sobre capital próprio declarados, os acionistas que estiverem inscritos como proprietários ou usufrutuários das ações da Quattor Petroquímica na data do ato da declaração dos dividendos ou de juros sobre capital próprio. 1.4.3. Alterações na Quantidade de Ações em que se Divide o Capital Social da Companhia. Caso entre a data de publicação deste Edital e a Data de Encerramento da Oferta venha a ocorrer alteração na quantidade de ações em que se divide o capital social da Quattor Petroquímica, em razão de bonificações, desdobramentos, grupamentos, a quantidade de Ações objeto da Oferta será automaticamente ajustada na mesma proporção. Neste caso, a Ofertante divulgará a nova quantidade das Ações objeto da Oferta através de Comunicado ao Mercado. 1.5. Preço da Oferta. Nos termos do artigo 254-A da Lei das S.A. e do Estatuto Social da Quattor Petroquímica, em 22 de janeiro de 2010, data da divulgação do Fato Relevante que anunciou a aquisição do controle da Quattor pela Braskem, o preço de aquisição das Ações era de R$ 7,28 (sete reais e vinte e oito centavos) por Ação, equivalente a 80% do preço pago pela Braskem à Unipar – União de Indústrias Petroquímicas S.A. (“Unipar”) por ação ordinária e preferencial de emissão da Quattor Petroquímica, calculado considerando o preço pago por Braskem à Unipar em relação às ações da Quattor. 1.5.1. Preço de Aquisição. O preço de aquisição ajustado por 100% (cem por cento) da variação do Certificado de Depósito Interbancário, conforme divulgado pela CETIP - Câmara de Custódia e Liquidação, calculados linearmente pro rata die, com base em um ano de 252 (duzentos e cinqüenta e dois) dias (“CDI”), desde 22 de janeiro de 2010 até 27 de abril de 2010, data da efetiva aquisição das ações representativas do controle da Quattor Petroquímica pela Braskem, qual seja, dia 27 de abril de 2010, equivale a R$7,43 por ação ordinária ou preferencial da Quattor Petroquímica. Para fins da Oferta, o preço de aquisição será ajustado (i) pela variação da Taxa SELIC (Taxa Referencial do Sistema Especial de Liquidação e Custódia) (“Taxa SELIC”), desde 27 de abril de 2010 até a Data de Pagamento (conforme definido abaixo); e (ii) pelo valor correspondente à soma de quaisquer proventos por ação declarados pela Quattor Petroquímica entre 22 de janeiro de 2010 e a Data de Pagamento, caso as Ações sejam adquiridas “ex-direitos” ao recebimento de tais proventos (“Preço de Aquisição”). 1.5.2. Pagamento do Preço de Aquisição. O Preço de Aquisição deverá ser pago à vista aos acionistas que aceitarem a Oferta, em moeda corrente nacional, na forma e prazo previstos no item 2.8 abaixo. 1.6. Conseqüência da Aceitação da Oferta. Ao aceitar esta Oferta, cada acionista da Quattor Petroquímica concorda em dispor e efetivamente transferir a propriedade de suas ações, de acordo com os termos e condições previstos neste Edital, incluindo todos os direitos inerentes a tais ações, livres e desembaraçadas de quaisquer ônus ou gravames, judiciais ou extrajudiciais, incluindo direitos de preferência ou prioridade de aquisição das ações por quaisquer terceiros contra o pagamento do Preço de Aquisição. 2. PROCEDIMENTO DA OFERTA 2.1. Etapas da Oferta. A Oferta seguirá as seguintes etapas: (i) publicação deste Edital de OPA; (ii) envio dos Formulários de Adesão até 6 de dezembro de 2010 (Data de Encerramento da Oferta), último dia do prazo para envio dos Formulários de Adesão preenchidos à Ofertante e ao Banco do Brasil S.A. (“Banco do Brasil”), na forma prevista no item 2.5 abaixo; (iii) liquidação financeira da Oferta, que ocorrerá na Data de Pagamento (conforme definido no item 2.8 abaixo); (iv) verificação e finalização do procedimento de OPA, com o correspondente envio dos demonstrativos de resultado da Oferta à CVM, em até quatro dias úteis contados a partir da Data de Pagamento; e (v) divulgação do resultado da OPA através de Comunicado ao Mercado. 2.2. Formulário de Adesão. O acionista que desejar alienar suas Ações à Ofertante no âmbito desta Oferta deverá (i) preencher integralmente o Formulário de Adesão em 2 (duas) vias; e (ii) entregar ou enviar via correio, com aviso de recebimento, para o escritório da Ofertante mencionado no item 8.4 deste Edital, o Formulário de Adesão devidamente assinado, com firma reconhecida, pelo acionista, seu representante ou por seu procurador devidamente constituído, acompanhado dos documentos listados no item 2.4. Para fins de controle e garantia da liquidação financeira da Oferta, nos termos do item 2.9 abaixo, os acionistas também deverão enviar uma cópia do Formulário de Adesão preenchido para o Banco do Brasil, no endereço Av. Paulista, 2300, 2º andar, CEP: 01310-300 São Paulo-SP. O Formulário de Adesão poderá ser obtido com o Serviço de Atendimento aos Acionistas (ver informações para contato no item 8.12 abaixo) e também estará disponível, a partir da publicação deste Edital, nos websites da e da Quattor Petroquímica Ofertante (www.braskem.com.br/ri) (www.quattor.com.br/ri). 2.2.1. Os acionistas titulares de Ações custodiadas na Central Depositária de Ativos da BM&FBOVESPA (“Central Depositária”) que desejarem alienar suas Ações nesta Oferta deverão, em tempo hábil, requerer, por meio de seus agentes de custódia, a retirada de suas Ações da custódia da Central Depositária e depositá-las na custódia do Itaú Unibanco S.A. (“Itaú Unibanco”), instituição financeira depositária das ações escriturais da Quattor Petroquímica. 2.2.2. Ficará a cargo de cada acionista tomar as medidas cabíveis para que a transferência das Ações de sua titularidade para a custódia do Itaú Unibanco seja efetuada em tempo hábil para permitir sua participação nesta Oferta. 2.2.3 Além das obrigações descritas nesta Cláusula 2, os acionistas que desejarem participar da Oferta, vendendo suas Ações à Ofertante, deverão cumprir os procedimentos estabelecidos pelo Itaú Unibanco para realizar a transferência das Ações, incluindo o correto preenchimento de formulários de transferências de ações e entrega de documentos e informações solicitados pelo Itaú Unibanco, na qualidade de instituição financeira depositária das ações escriturais da Quattor Petroquímica, nos termos do item 2.4.1 abaixo. 2.3. Manifestação Irrevogável. O preenchimento e a entrega do Formulário de Adesão implicarão, para o acionista manifestante, a decisão irrevogável e irretratável de concordância com os termos da presente Oferta e a venda da quantidade de Ações de sua titularidade informada no Formulário de Adesão, quando assim manifestado. 2.4. Documentos. Juntamente com o Formulário de Adesão devidamente preenchido deverão ser entregues os seguintes documentos: (a) Se Pessoa Física: (i) formulários de transferência de ações e de identificação do investidor pessoa física, disponíveis nas agências do Itaú Unibanco especializadas no atendimento a acionistas, devidamente preenchidos e assinados; (ii) cópia autenticada de documento de identidade, (iii) cópia autenticada do CPF/MF; e (iv) cópia autenticada de comprovante de residência. Representantes de espólios, menores ou interditos, e acionistas que se fizerem representar por procuradores deverão apresentar, ainda, documentação outorgando poderes de representação com firma reconhecida, cópia autenticada do CPF/MF e documento de identidade do respectivo representante, assim como comprovante de sua residência; e (b) Se Pessoa Jurídica: (i) formulários de transferência de ações e de identificação do investidor pessoa jurídica, disponíveis nas agências do Itaú Unibanco especializadas no atendimento a acionistas, devidamente preenchidos e assinados; (ii) cópia autenticada do último Estatuto Social ou do Contrato Social consolidado em vigor, conforme o caso, (iii) cópia da inscrição no CNPJ/MF, e (iv) cópia da documentação societária outorgando poderes de representação, incluindo cópia do documento de identidade, do CPF/MF e de comprovante de residência do representante da pessoa jurídica. 2.4.1. O acionista também deverá enviar, juntamente ao Formulário de Adesão, documento comprobatório do custo incorrido pelo acionista com relação ao envio do Formulário de Adesão à Ofertante e ao Banco do Brasil, observado o disposto no item 2.5 abaixo. 2.5. Prazo para Entrega. O Formulário de Adesão deverá ser entregue, até o dia 6 de dezembro de 2010, no escritório da Ofertante, informado no item 8.4 deste Edital, ou enviado via correio, com aviso de recebimento (AR), por meio que assegure a sua entrega até o dia 6 de dezembro de 2010, para o escritório da Ofertante, aos cuidados de Luciana Ferreira, responsável da Ofertante pela Oferta, em envelope lacrado que deverá conter os dizeres “Oferta Pública de Aquisição das Ações da Quattor Petroquímica S.A.”. Conforme item 2.2 acima, uma cópia do Formulário de Adesão também deverá ser enviada ao Banco do Brasil, no endereço mencionado no item 2.2. acima, aos cuidados de Elisângela Schmeing e/ou Gustavo Biava, em envelope lacrado que deverá conter os dizeres “Oferta Pública de Aquisição das Ações da Quattor Petroquímica S.A.”. As despesas de correio em que os acionistas minoritários da Quattor Petroquímica tenham comprovadamente incorrido para o envio do Formulário de Adesão à Ofertante e ao Banco do Brasil, na forma prevista neste item 2.5, serão arcados pela Ofertante e pagos diretamente ao acionista vendedor pelo Itaú-Unibanco, mediante o recebimento de documento comprobatório do valor despendido pelo acionista, o qual deverá ser enviado nos termos do item 2.4.1. 2.6. Serão desconsiderados os Formulários de Adesão recebidos (i) após o prazo de validade da Oferta estabelecido no item 1.3., independentemente das razões apresentadas pelo acionista; (ii) em desacordo com o estabelecido neste Edital; ou (iii) que não estejam completos ou que apresentem inconsistências, inclusive com relação à quantidade de Ações de titularidade do acionista signatário. 2.7. Oferta Concorrente. Na ocorrência de eventual pedido de registro de oferta concorrente na CVM formulada por terceiros, nos termos do caput do art. 13 da Instrução 361/02, a Ofertante se compromete a requerer à CVM a modificação da Oferta, nos termos do art. 5º da Instrução CVM nº 361/02, de tal forma que a Oferta passe a ser realizada através de leilão em bolsa, o que possibilitará a efetivação das ofertas compradoras e a elevação do preço a ser pago pelas ações, em cumprimento do previsto no §2º do art. 12 da Instrução CVM nº 361/02. 2.8. Pagamento do Preço de Aquisição. O pagamento do Preço de Aquisição das Ações será realizado no 8º dia útil após o último dia fixado para o recebimento do Formulário de Adesão, ou seja, 16 de dezembro de 2010 (“Data de Pagamento”), mediante o depósito do Preço de Aquisição, ajustado na forma prevista neste Edital, na conta-corrente informada pelo acionista no respectivo Formulário de Adesão. A apresentação do recibo de depósito na conta-corrente informada pelo acionista que houver aceitado a presente Oferta, acompanhado de cópia do Formulário de Adesão devidamente preenchido, servirá de instrumento hábil para que seja procedida a transferência das respectivas Ações para a Ofertante nos registros societários da Quattor Petroquímica e junto ao Itaú Unibanco. 2.9. Garantia de Pagamento. A Ofertante assegurará a liquidação financeira da Oferta, mediante o depósito do valor máximo da Oferta, em moeda corrente nacional, em conta vinculada de nº 5.464-X, na agência nº 3132-1 do Banco do Brasil S.A. 2.10. No prazo de até 4 (quatro) dias úteis após a Data de Pagamento, a Ofertante encaminhará à CVM os demonstrativos referentes ao resultado da Oferta. 3. ALIENAÇÃO PETROQUÍMICA INDIRETA DO CONTROLE DA QUATTOR 3.1. Acordo de Investimento. Conforme divulgado em Fato Relevante de 22 de janeiro de 2010, publicado na imprensa em 25 de janeiro de 2010, a Braskem, juntamente com a Odebrecht S.A. (“ODB”), Odebrecht Serviços e Participações S.A. (“OSP” e, em conjunto com ODB, “Odebrecht”), Petróleo Brasileiro S.A. – Petrobras (“PTB”), Petrobras Química S.A. – Petroquisa (“Petroquisa” e, em conjunto com PTB, “Sistema Petrobras”) e Unipar, celebraram, naquela data, Acordo de Investimento (“Acordo de Investimento”), por meio do qual foram regulados os termos e condições através dos quais Odebrecht e Sistema Petrobras consolidariam na Braskem suas participações societárias no setor petroquímico (“Operação”). 3.2. Aquisição do Controle da Quattor pela Braskem e OPA de Ações da Quattor Petroquímica. O Acordo de Investimento estabelecia que a Operação compreenderia uma série de etapas descritas no Fato Relevante, dentre as quais (i) a aquisição pela Braskem das ações de emissão da Quattor, controladora direta da Quattor Petroquímica, detidas pela Unipar, representativas de 60% do capital votante e total da Quattor, e a consequente realização de oferta pública por alienação indireta do controle da Quattor Petroquímica; e (ii) a incorporação das ações da Quattor pela Braskem. 3.3. Laudo de Avaliação preparado pelo Bradesco BBI. Para fins da determinação das relações de substituição entre ações da Braskem e da Quattor na incorporação de ações mencionada no item 3.2 deste Edital, o Banco Bradesco BBI S.A. (“Bradesco BBI”) preparou um laudo de avaliação econômico-financeira da Braskem, da Quattor e de suas controladas, inclusive a Quattor Petroquímica. O laudo de avaliação preparado pelo Bradesco BBI e que contém as referidas avaliações pode ser consultado pelos acionistas minoritários da Quattor Petroquímica interessados, através do website da CVM (www.cvm.gov.br) e do website da Braskem (www.braskem.com.br/ri). 3.4. Conclusão da Aquisição. Em 27 de abril de 2010, a aquisição foi concluída e as ações representativas do controle da Quattor foram efetivamente transferidas para a Braskem. 4. CÁLCULO DO PREÇO DE AQUISIÇÃO 4.1. Cálculo do Preço de Aquisição. O Preço de Aquisição equivale a 80% do valor pago pela Braskem à Unipar por ação ordinária e preferencial de emissão da Quattor Petroquímica, ajustado na forma prevista neste Edital, calculado considerando o preço pago por Braskem à Unipar em relação às ações da Quattor. 4.2. Demonstrativo de Cálculo do Preço de Aquisição. O demonstrativo de cálculo do valor do Preço de Aquisição foi submetido pela Ofertante à CVM, nos termos do art. 29, §6º da Instrução CVM nº 361/02, e encontra-se disponível para consulta no website da CVM (www.cvm.gov.br). 5. INFORMAÇÕES SOBRE A QUATTOR PETROQUÍMICA 5.1. Sede Social, Jurisdição e Objeto Social. A sede social da Quattor Petroquímica está localizada na Cidade de São Paulo, Estado de São Paulo, na Rua Joaquim Floriano, 960, 14º andar. A Quattor Petroquímica tem por objeto social: (i) a indústria, o comércio, o desenvolvimento, a importação, a exportação, o transporte, a representação e a consignação de produtos petroquímicos, bem como subprodutos, compostos e derivados, tais como polipropileno, filmes de polipropileno, polietilenos, elastômeros e seus respectivos manufaturados; (ii) a locação ou empréstimo gratuito de bens de sua propriedade ou que possua em decorrência de contrato de arrendamento mercantil, desde que efetivada como atividade meio para o objeto social preconizado na alínea I acima; (iii) a prestação de serviços relacionados às atividades acima; e (iv) a participação como sócia ou acionista em qualquer sociedade ou empreendimento na mesma área de atuação da Companhia conforme itens i e ii acima. 5.2. Capital Social. O capital social subscrito, e totalmente integralizado da Quattor Petroquímica, em 31 de julho de 2010, era de R$ 826.282.910,44, dividido em 226.695.380 ações, sendo 97.375.446 ações ordinárias e 129.319.934 ações preferenciais, todas nominativas e sem valor nominal. 5.3. Composição da Participação Acionária. A composição da participação acionária da Quattor Petroquímica em 31 de julho de 2010 era a seguinte: ações ON % de ON Ações PN % de PN Total Total (%) 97.367.758 99,99 127.777.922 98,81 225.145.680 99,32 Administradores da Quattor Petroquímica - - 6 - 6 - Ações em Tesouraria - - - - - - 7.688 0,01 1.542.006 1,19 1.549.694 0,68 Acionista Controlador BraskemS.A1. Ações em circulação no mercado 1 Em assembleia geral extraordinária da Quattor Participações realizada em 29 de junho de 2010, foi aprovada a redução de capital da Quattor Participações, mediante a qual a Quattor Participações restituiu à Braskem, sua única acionista, a totalidade das ações que detinha na Quattor Petroquímica. Total 5.4. 97.375.446 100,00 129.319.934 100,00 226.695.380 100,00 Indicadores Financeiros e Econômicos da Quattor Petroquímica. Índices Ativo Total Passivo Circulante Passivo Exigível de Longo Prazo Patrimônio Líquido (PL) Capital Social Realizado Receita Operacional Líquida Resultado Operacional Lucro (Prejuízo) do Período Lucro (Prejuízo) do Período/PL (%) Exigível de Longo Prazo/PL (%) 1º semestre de 2010 2008 2009 2.386.564 535.409 1.163.319 687.836 826.283 1.790.977 (20.198) (340.049) (em milhares de reais) 2.237.050 431.140 945.872 860.038 826.283 1.466.693 50.573 171.586 2.087.807 291.285 1.102.664 693.858 826.283 857.209 (171.192) (166.180) -49% 169% 20% 110% -24% 159% 5.5. Informações Históricas Sobre as Negociações com Ações Ordinárias de Emissão da Quattor Petroquímica. A Braskem detém 99,99% do total de ações ordinárias de emissão da Quattor Petroquímica, razão pela qual as Ações ON não possuem liquidez e não há histórico de cotação das Ações ON. 5.6. Informações Históricas Sobre as Negociações com Ações Preferenciais de Emissão da Quattor Petroquímica. O quadro abaixo apresenta a quantidade de negócios e de títulos negociados, o volume financeiro e a cotação média das ações preferenciais da Quattor Petroquímica negociadas na BM&FBOVESPA nos 12 meses anteriores a divulgação do Fato Relevante que noticiou a celebração do Acordo de Investimento e a consequente realização da Oferta e entre a data do referido Fato Relevante até julho de 2010. Janeiro/09 Fevereiro/09 Março/09 Abril/09 Maio/09 Junho/09 Julho/09 Agosto/09 Setembro/09 Outubro/09 Novembro/09 Dezembro/09 Janeiro/10 Fevereiro/10 Nº de Negócios 49 24 22 7 17 18 33 37 37 46 114 71 124 117 Nº de Títulos Neg. 22.600 3.000 49.700 800 15.800 16.300 45.000 8.700 10.500 15.100 49.500 31.200 58.400 123.600 Volume Financeiro R$ 194.706 22.855 300.140 5.221 100.846 109.135 328.877 64.900 75.001 120.744 360.891 243.304 467.583 833.925 Cotação Média R$/ ação 8,64 7,62 6,04 6,54 6,39 6,71 7,31 7,50 7,15 8,00 7,29 7,81 8,07 6,75 Março/10 Abril/10 Maio/10 Junho/10 Julho/10 38 31.600 212.650 41 61.400 412.593 49 105.100 771.327 27 93.900 701.137 26 24.600 184.082 Preço Médio Ponderado de Cotação (entre 22/01/09 e 21/01/10) Preço Médio Ponderado de Cotação (entre 22/01/10 e 31/07/10) Fonte: Economática 6. 6,73 6,72 7,34 7,47 7,46 7,26 7,07 INFORMAÇÕES SOBRE A BRASKEM (OFERTANTE) 6.1. Sede Social, Jurisdição e Objeto Social. A sede social da Braskem está localizada na Cidade de Camaçari, Estado da Bahia, na Rua Eteno nº 1.561, Pólo Petroquímico. A Braskem tem por objeto social (a) fabricação, comércio, importação e exportação de produtos químicos e petroquímicos; (b) produção de bens utilizáveis pelas empresas componentes do Pólo Petroquímico do Nordeste tais como, fornecimento de vapor, águas, ar comprimido, gases industriais, energia elétrica, assim como a prestação de serviços diversos às mesmas empresas; (c) participação em outras sociedades, como sócia cotista ou acionista; e (d) fabricação, distribuição, comercialização, importação e exportação de Gasolina; Óleo Diesel; Gás Liquefeito de Petróleo (GLP) e outros derivados de petróleo. 6.2. Capital Social. O capital social da Braskem, em 31 de julho de 2010, totalmente subscrito e integralizado, era de R$ 8.016.666.794,47, dividido em 798.832.552 ações, sendo 451.669.063 ações ordinárias, 346.569.671 ações preferenciais classe “A”; e 593.818 ações preferenciais classe “B”. 6.3. Composição da Participação Acionária. A composição da participação acionária da Braskem, em 31 de julho de 2010, era a seguinte: Acionistas Ações ON BRK Investimentos 420.651.494 Petroquímicos S.A. Odebrecht 0 S.A. OSP 0 Petrobras 14.358.067 Petroquisa 3.752.007 BNDES Participações 0 S.A. – BNDESPAR % Ações ON Ações PNA % Ações PNA Ações PNB % Ações PNB Total 93,13 0 0,00 0 0,00 420.651.494 0,00 1.406.173 0,41 0 0,00 1.406.173 0,00 3,18 0,83 79.291.746 30.850 72.966.172 22,88 0,01 21,05 0 0 0 0,00 0,00 0,00 79.291.746 14.388.917 76.718.179 0,00 44.317.452 12,79 0 0,00 44.317.452 Ações em 0 0,00 1.506.060 0,43 0 0,00 Tesouraria ADR’s Bony 0 0,00 23.179.812 6,69 0 0,00 Outros 12.907.495 2,86 123.871.406 35,74 593.818 100,00 Total 451.669.063 100,00 346.569.671 100,00 593.818 100,00 6.4 23.179.812 137.372.719 798.832.552 Indicadores Financeiros e Econômicos Consolidados da Braskem. Índices Ativo Total Passivo Circulante Passivo Exigível de Longo Prazo Patrimônio Líquido (PL) Capital Social Realizado Receita Operacional Líquida Resultado Operacional Lucro (Prejuízo) do Período Lucro (Prejuízo) do Período/PL (%) Exigível de Longo Prazo/PL (%) 7. 1.506.060 2008 2009 (em milhares de reais) 22.701.942 22.105.061 7.605.204 7.290.369 11.416.881 10.072.768 3.679.857 4.741.924 5.375.802 5.473.181 17.959.507 15.248.336 (2.554.169) 1.979.865 (2.492.107) 917.228 (67,7%) 210,3% 19,3% 212,4% 1º semestre de 2010 33.036.525 8.311.646 15.993.959 8.601.308 8.016.667 10.982.177 (61.719) (77.942) (0,9%) 185,9% OBRIGAÇÕES ADICIONAIS 7.1. Obrigações Adicionais. A Ofertante não prevê a aplicabilidade do §1º do art. 10 da Instrução CVM n° 361/02, tendo em vista que não foi divulgada, até a data de publicação deste Edital, nenhuma operação que enseje a ocorrência de OPA obrigatória ou que permita o exercício do direito de recesso pelos acionistas da Quattor Petroquímica. Nada obstante, a Ofertante obriga-se a pagar, nos termos do inciso I do artigo 10 da Instrução CVM n° 361/02, aos acionistas titulares de Ações que aceitarem a presente Oferta, a diferença a maior, se houver, entre o Preço de Aquisição que estes receberem pela venda de suas Ações, atualizado pela variação da Taxa SELIC verificada entre a Data de Pagamento até a data do efetivo pagamento do valor que seria devido, e ajustado pelas alterações no número de ações decorrentes de bonificações, desdobramentos, grupamentos e conversões eventualmente ocorridos, e (i) o valor por ação que seria devido, ou venha a ser devido, caso venha a se verificar, no prazo de 1 ano contado da Data de Encerramento da Oferta, fato que impusesse, ou venha a impor, a realização de oferta pública de aquisição de ações obrigatória, nos termos dos incisos I a III do artigo 2° da Instrução CVM n° 361/02, ou (ii) o valor a que teriam direito, caso ainda fossem acionistas e dissentissem de deliberação da Quattor Petroquímica que venha a aprovar a realização de qualquer evento societário que permita o exercício do direito de recesso, quando esse evento se verificar dentro do prazo de 1 ano, contado da Data de Encerramento da Oferta. 8. OUTRAS INFORMAÇÕES 8.1. Atualização do Registro de Companhia Aberta. A Ofertante declara, neste ato, que até onde seja de seu conhecimento e após solicitadas as devidas confirmações, o registro de companhia aberta da Quattor Petroquímica está devidamente atualizado perante a CVM em conformidade com o art. 21 da Lei nº 6.385/76. 8.2. Inexistência de Fatos ou Circunstâncias Relevantes Não Divulgados. A Ofertante declara que, além das operações divulgadas nos Fatos Relevantes datados de 22 de janeiro de 2010 e 27 de abril de 2010 e das informações contidas neste Edital de OPA, não têm conhecimento da existência de quaisquer fatos ou circunstâncias relevantes não divulgados ao público que possam influenciar de forma relevante os resultados da Quattor Petroquímica ou as cotações e preços de mercado das Ações. 8.3. Definição de Dia Útil. Para os fins deste Edital, a expressão “dia útil” significa qualquer dia, exceto sábados e domingos, no qual bancos comerciais abram para a realização de operações (incluindo operações de câmbio e depósitos de moeda estrangeira) na Cidade de São Paulo. 8.4. Acesso ao Edital e à Lista de Acionistas da Quattor Petroquímica. Este Edital e a lista de acionistas da Quattor Petroquímica, com os respectivos endereços e quantidade de ações, discriminadas por espécie e classe (inclusive em meio eletrônico), estão à disposição de qualquer pessoa interessada (sendo o último documento apenas mediante a identificação e recibo assinados pela parte interessada) nos endereços mencionados abaixo. Alternativamente, este Edital pode ser acessado através das seguintes páginas da internet: QUATTOR PETROQUÍMICA S.A. Rua Joaquim Floriano, 960, 14º andar, Itaim Bibi São Paulo, SP www.quattor.com.br/ri BRASKEM S.A. Av. das Nações Unidas, nº 8.501, 23º, 24º e 25º andar, Pinheiros, São Paulo, SP www.braskem.com.br/ri COMISSÃO DE VALORES MOBILIÁRIOS Rua Cincinato Braga, nº 340, 2º, 3º e 4o andares São Paulo, SP. Rua Sete de Setembro, nº 111, 5º andar Rio de Janeiro, RJ www.cvm.gov.br 8.5. Documentos da Oferta. Os acionistas titulares de valores mobiliários da Companhia devem ler atentamente este Edital e demais documentos relevantes relacionados à Oferta publicados pela Ofertante ou arquivados na CVM tendo em vista que tais documentos contêm informações importantes. 8.6. Despesas com a Oferta. Todas as despesas relativas ao lançamento e liquidação da presente Oferta serão arcadas exclusivamente pela Ofertante. 8.7. Acionistas Domiciliados Fora do Brasil. Os acionistas domiciliados fora do Brasil poderão estar sujeitos a restrições impostas pela legislação de seus países quanto à aceitação da presente Oferta e à venda das Ações. A observância de tais leis aplicáveis é de inteira responsabilidade de tais acionistas não residentes no Brasil. 8.8. Declaração da Ofertante. A Ofertante declara que é responsável pela veracidade, qualidade e suficiência das informações fornecidas à CVM e ao mercado, bem como por eventuais danos causados à Quattor Petroquímica, aos seus acionistas e a terceiros, por culpa ou dolo, em razão da falsidade, imprecisão ou omissão de tais informações. 8.9. Valores Mobiliários Emitidos Publicamente pela Companhia. Além das ações ordinárias e preferenciais de sua emissão, não há outros valores mobiliários emitidos pela Companhia em circulação. 8.10. Da Oferta. A presente Oferta é imutável, irretratável e irrevogável, exceto se houver, a juízo da CVM, nos termos do artigo 5°, § 3º, da Instrução CVM n° 361/02, alteração substancial, posterior e imprevisível, nas circunstâncias de fato existentes quando do lançamento da Oferta, acarretando aumento relevante dos riscos assumidos pela Ofertante, inerentes à própria Oferta. 8.11. Identificação dos Assessores Jurídicos. Assessor Jurídico da Ofertante Barbosa, Müssnich & Aragão Advogados Av. Almirante Barroso, 52 – 29°, 31º, 32° e 33º andares 20031-000, Rio de Janeiro – RJ 8.12. Atendimento aos Acionistas. O Serviço de Atendimento aos Acionistas é prestado pela Área de Relações com Investidores, no telefone (11) 3576-9531 ou pelo email: [email protected]. 8.13. Registro da Oferta na CVM. A presente Oferta foi previamente submetida à CVM e registrada sob o número CVM/SRE/OPA/ALI/2010/004, em 28 de outubro de 2010. São Paulo, 5 de novembro de 2010 Braskem S.A. Ofertante “O DEFERIMENTO DO PEDIDO DE REGISTRO DA PRESENTE OFERTA PÚBLICA DE AQUISIÇÃO PELA COMISSÃO DE VALORES MOBILIÁRIOS – CVM OBJETIVA SOMENTE GARANTIR O ACESSO ÀS INFORMAÇÕES PRESTADAS, NÃO IMPLICANDO, POR PARTE DA CVM, GARANTIA DE VERACIDADE DAS INFORMAÇÕES, NEM JULGAMENTO SOBRE A QUALIDADE DA COMPANHIA OBJETO OU O PREÇO OFERTADO PELAS AÇÕES OBJETO DA OFERTA”. QUATTOR PETROQUIMICA S.A. CNPJ/MF: 04.705.090/0001-77 ALIENANTE Nome CPF / CNPJ Código de acionista Endereço Nº Compl. CEP Bairro Cidade Fone Est.Civil Profissão Doc. Identidade/Órg. Emissor Estado CPF A presente alienação é efetuada nos termos do artigo 29 da Instrução da Comissão de Valores Mobiliários de nº 361, de 5 de março de 2002, conforme alterada. O preço de aquisição será o de R$ 7,28 (sete reais e vinte e oito centavos) por ação ordinária e/ou preferencial de emissão da Quattor Petroquímica, valor este que deverá ser ajustado na forma prevista no Edital da Oferta. Indico o Banco nº __________, Agência ___________, Conta Corrente nº _________________ para crédito do referido valor. Quantidade de ações a serem alienadas Ações Ordinárias_______________________________Quantidade por extenso (____________________________ Ações Preferenciais_______________________________Quantidade por extenso (____________________________ ________________________________________________________________________________________________________________) ADQUIRENTE BRASKEM S/A ____________________________________________ Adquirente Pelo presente Instrumento Particular o alienante e o adquirente acima qualificados, nomeiam e constituem seu bastante procurador, a Itau Corretora de Valores Mobiliários S/A., com sede na Av. Brigadeiro Fatia Lima, 3.400- 10º andar - São Paulo - SP - CNPJ 61.194.353/0001-64 ao qual outorga poderes especiais para em seu nome assinar no livro próprio da sociedade mencionada, termos de transferência das ações acima descritas, vendidas pelo alienante ao adquirente, podendo o referido Banco, praticar todos os atos necessários ao fiel cumprimento deste Instrumento. A assinatura dos livros de transferência e o pagamento do preço, importarão na mais ampla, geral, irretratável e irrevogável quitação, para nada mais reclamar com relação a presente compra e venda de ações. Para uso da SSCF ____________________,_________________de___________ __________________________________________________ Alienante QUATTOR PETROQUIMICA S.A. CNPJ/MF: 04.705.090/0001-77 Reconhecimento de Firma (no verso da 1ª via ) Documentos Necessários: Pessoa Física: cópia autenticada do comprovante de inscrição CPF/MF, da Cédula de Identidade e de comprovante de residência. Representantes de espólios, menores, interditos e Acionistas que se fizerem representar por procurador deverão apresentar documentação outorgando poderes de representação e cópias autenticadas do CPF/MF e da Cédula de Identidade dos representantes. Os representantes de espólios, menores e interditos deverão apresentar, ainda, a respectiva autorização judicial., declaração de inexistência de imposto sobre ganho de capital ou comprovante de recolhimento do IR sobre a operação. Pessoa Jurídica: cópia autenticada do último estatuto ou contrato social consolidado, do comprovante de inscrição no CNPJ/MF, documentação societária outorgando poderes de representação e cópias autenticadas do CPF/MF, da Cédula de Identidade e do comprovante de residência de seus representantes. Investidores residentes no exterior podem ser obrigados a apresentar outros documentos de representação, declaração de inexistência de imposto sobre ganho de capital ou comprovante de recolhimento do IR sobre a operação. 1ª Via: Itaú 2ª Via: Empresa 3ª Via: Acionista

Baixar