FACULDADES SUDAMÉRICA PLANEJAMENTO FINANCEIRO FAMILIAR E ORÇAMENTO DOMÉSTICO: prática e importância em um grupo no município de Cataguases - MG Alessandra Batista de Melo Nóbrega Alves CATAGUASES 2010 ALESSANDRA BATISTA DE MELO NÓBREGA ALVES PLANEJAMENTO FINANCEIRO FAMILIAR E ORÇAMENTO DOMÉSTICO: prática e importância em um grupo no município de Cataguases - MG Trabalho de Conclusão de Curso apresentado às Faculdades Sudamérica como exigência parcial para obtenção do título de Bacharel em Ciências Contábeis. Orientadora: MSc. Luciana M. M. Rocha Alves Cataguases 2010 ALESSANDRA BATISTA DE MELO NÓBREGA ALVES PLANEJAMENTO FINANCEIRO FAMILIAR E ORÇAMENTO DOMÉSTICO: prática e importância em um grupo no município de Cataguases - MG Trabalho de Conclusão de Curso apresentado às Faculdades Sudamérica como exigência parcial para obtenção do título de Bacharel em Ciências Contábeis. Aprovado: xx de dezembro de 2010. _____________________________________ MSc. Sérgio Luiz __________________________________ MSc. Valéria Boya ________________________________________ MSc. Luciana Margarete Mendes Rocha Alves (Orientador) DEDICATÓRIA Á minha preciosa família que foi alicerce no qual me apoiei todas as vezes que pensei em desistir, minha conquista também pertence a vocês e a todos que juntos trilhamos o caminho árduo mais gratificante rumo á busca do saber. AGRADECIMENTOS À Deus, o autor e consumador de todas as coisas, a honra e glória. Ao meu esposo Luciano pelo estimulo desde o início e por compreender e apoiar meu esforço, á minha filhinha Isabela, meu tesouro, razão da minha vida. À minha querida mãe Rosalina, pelo apoio e por cuidar de minha filha quando eu estava ausente. A toda a minha família especialmente aos tios Sebastião e Maria e também a tia Marluce e ao primo Rafael. Ao meu pai, que com sua vida me ensinou a buscar objetivos maiores e a não subestimar a minha capacidade. Aos professores, diretor, auxiliares, todos da Faculdade Sudamérica por me ensinarem com suas atitudes a ser uma pessoa melhor. Aos colegas de turma por compartilhar e aprender durante todo esse tempo lições que vou levar pra sempre. A todos os professores, que durante esse percurso me ajudaram a construir meu conhecimento em especial ao professor Alexandre Siqueira, Guaracy Eugênio e Valéria Boya por me mostrarem caminhos pelos quais pude chegar ao resultado almejado. À minha orientadora professora e mestra Luciana por colaborar tão positivamente com o meu crescimento e estar ao meu lado. “É uma grande conquista aprender a manejar a própria vida.” L. Martinez SUMÁRIO 1 INTRODUÇÃO .............................................................................................................. 9 2 REFERENCIAL TEÓRICO........................................................................................ 7 2.1 Importância do Planejamento Financeiro Familiar (PFF)........................................ 12 2.2 Planejamento Financeiro Familiar e Orçamento Doméstico: conceitos e 13 características................................................................................................................ 2.3 Influência dos fatores sócio-econômicos no hábito de planejar ................................. 15 2.4 O impulso consumista .................................................................................................... 16 3 METODOLOGIA ......................................................................................................... 18 3.1 Tipo de pesquisa ............................................................................................................. 18 3.2 Forma de coleta dos dados ............................................................................................ 18 3.3 Tratamento e apresentação dos dados coletados......................................................... 19 4 RESULTADOS E DISCUSSÕES ................................................................................ 20 5 CONCLUSÕES .............................................................................................................. 27 6 REFERÊNCIAS............................................................................................................. 7 ANEXO 1 - Questionário............................................................................................... 29 LISTA DE SIGLAS PFF Planejamento Financeiro Familiar PMC Prefeitura Municipal de Cataguases BACEN Banco Central CVM Comissão de Valores Mobiliários ENEF Estratégia Nacional de Educação Financeira DIEESE Departamento Intersindical de Estudos Socioeconômicos PNAD Pesquisa Nacional de Amostras de Domicílio IEF Instituto de Estudos Financeiros RESUMO O planejamento financeiro familiar é um assunto que tem ganhado notoriedade com as mudanças decorrentes do grande estimulo comercial e também pelas políticas de crédito e financiamento cada vez mais voltadas ao consumidor e suas necessidades. Este trabalho teve como objetivo verificar a prática e a importância do Planejamento Financeiro Familiar (PFF) para um grupo de pessoas participantes de uma igreja situada no município de Cataguases – MG, buscando evidenciar a importância do PFF enquanto prática contábil; discutir a influência da idade, escolaridade e renda no habito do planejamento financeiro e controle orçamentário, bem como analisar as características e formas de controle orçamentário e verificar o hábito de poupar, o uso de crédito extra-orçamentário e o impulso consumista além de identificar os meios pelos quais os respondentes têm obtido informações sobre PFF e controle orçamentário. O Planejamento Financeiro Familiar (PFF) é uma forma de organizar as finanças domésticas objetivando criar reservas que possibilitem uma situação mais favorável ou até mesmo a aquisição de bens. O orçamento é uma importante ferramenta desse planejamento, pois aponta a origem e as aplicações dos recursos auferidos. As informações iniciais obtidas sobre o PFF e orçamento são frutos de pesquisas bibliográficas. Dados primários foram coletados por meio de questionário, apontando para o interesse que a maior parte dos respondentes tem pelo assunto. Variáveis como idade, escolaridade e renda podem influenciar no processo de decisão sobre o ato de poupar ou gastar. È grande a importância dada para a prática do planejamento, entretanto alguns encontram dificuldades em concretizá-lo por desconhecerem como executar. Aqueles que conhecem o assunto, em grande parte obtiveram informações com familiares e amigos, além de cursos ou escola. Palavras chave: orçamento doméstico, planejamento e controle. 9 1 INTRODUÇÃO No lar ,assim como em uma empresa, a administração dos recursos é de suma importância, pois serve de base para decisões, sobre quanto e como gastar dinheiro. O assunto ainda é pouco explorado nas salas de aula, mas já se vem notando uma mudança de hábitos da população como aponta Nakata (2010) ao externar sua opinião sobre a busca crescente por conhecimentos sobre planejamento financeiro, o mesmo citou o publico presente na 50ª edição da Expomoney, que contou com aproximadamente 20.000 (vinte mil) pessoas. Segundo Nakata (2010) “tem se percebido que a cada ano que passa a procura por eventos, cursos e palestras sobre esse tema tem aumentado consideravelmente”. Por esta razão, surgiu o interesse de pesquisa sobre o tema, e a pergunta: “Até onde controlamos nosso dinheiro e até onde ele nos controla?”. Essa pergunta embora tenha conotação figurada retrata a realidade de algumas famílias que não conseguem administrar suas finanças e por isso torna-se oportuno o estudo do orçamento enquanto ferramenta de controle financeiro familiar. Esse trabalho se justifica pela importância do tema no contexto familiar, pois o emprego dos recursos financeiros da família exerce influência na forma de vida dos indivíduos. Assim, o estudo de um grupo específico de pessoas pode contribuir para o conhecimento e entendimento dos aspectos envolvidos no hábito de realizar o planejamento financeiro familiar. Saber como utilizar os recursos e praticar o planejamento financeiro familiar pode ajudar as famílias a exercerem melhor o seu papel de formadoras de indivíduos críticos e socialmente livres e independentes, tanto que a educação financeira já é item obrigatório nos currículos da pré-escola ao ensino médio de países como a Inglaterra (Cerbasi citado no MANUAL DE DUCAÇÃO FINANCEIRA, 200). Esse estudo desenvolve-se em seis capítulos, a contar desta introdução que justifica e expõe os seus objetivos. 10 No capítulo 2 (dois) encontra-se o referencial teórico que encontra-se dividido em subcapítulos: a importância do planejamento financeiro, planejamento financeiro familiar e orçamento doméstico: conceitos e características, influência dos fatores socioeconômicos no hábito de planejar e como administrar o impulso consumista. No capítulo 3 (três) é descrita a metodologia utilizada nesse estudo. No capitulo 4 (quatro) são apresentados e discutidos os dados colhidos por meio de pesquisa exploratória realizada a partir da observação indireta que utilizou o questionário como instrumento de pesquisa. O capítulo 5 (cinco), reservado às conclusões, foram evidenciados os principais resultados deste trabalho, algumas considerações e sugestões. Logo em seguida, encontra-se listado o material referenciado que serviu de base a esse trabalho de pesquisa. Não existiu a pretensão de se esgotar o tema, haja vista sua complexidade e amplitude. Buscou-se explorar o conteúdo bibliográfico existente sobre o tema e realizar levantamento de dados sobre as atitudes, opiniões e hábitos de controle financeiro de um grupo específico de indivíduos. 1.1 Objetivos gerais O presente trabalho buscou verificar a prática e a importância do Planejamento Financeiro Familiar (PFF) para um grupo de pessoas participantes de uma igreja situada no município de Cataguases – MG. 1.2 Objetivos específicos • Evidenciar a importância do PFF enquanto prática contábil; • Discutir a influência da idade, escolaridade e renda no habito do planejamento financeiro e controle orçamentário; • Analisar as características e formas de controle orçamentário • Verificar as estratégias adotadas em situações emergenciais que envolvem o uso de recursos financeiros; 11 • Elucidar o hábito da poupança e do consumo por impulso • Identificar os meios pelos quais se obtém informações sobre PFF e controle orçamentário 2 REFERENCIAL TEÓRICO 2.1 A importância do Planejamento Financeiro Familiar (PFF) A contabilidade enquanto ciência social estuda os fenômenos que causam a mutação do patrimônio das entidades e com isso verifica a obtenção de recursos e aplicação dos mesmos. Esse mesmo conceito pode ser aplicado ao cotidiano familiar, pois, nas palavras de Assis (1995) citado por Xavier (2009, p. 14) “a Contabilidade doméstica ou familiar tem como objetivo administrar os recursos econômicos familiares de forma que se possa apurar e demonstar o equilíbrio entre os rendimentos e os gastos familiares ou individuais”. Através de um planejamento financeiro é possível estabelecer metas de consumo realistas e planejar aquisições de médio e longo prazo, como aquisição de veículo, imóveis ou investimento em educação. Controlar aquilo que se ganha e o que se gasta é fundamental para ter sucesso financeiro. É fato que, com controle financeiro é possível ter uma renda não muito alta e qualidade de vida. O contrario também ocorre, pessoas com rendimentos altos e nenhum controle parecem ver seu dinheiro escorrer entre os dedos devido o mau uso deste. Nessa linha de pensamento escreveu Cerbasi (2004) pontuando que riqueza não depende de quanto se ganha, mas sim da forma como se gasta. A realização de sonhos como a compra da casa própria, de veículos ou ainda o planejamento do futuro da família passa pelo controle financeiro o que vem se tornando “uma onda” ainda que de forma tímida como citou Cerbasi ao dizer apesar de não ser a principal fonte de preocupação dos brasileiros a busca por controles vem surgindo e “provavelmente mostrará o seu esplendor ainda nessa década” (s.d., p. digital, acesso em 2010). Como pontuou o autor “todo jornal, revista e programa de televisão de variedades possui hoje uma seção voltada a economia doméstica, aos cuidados com o dinheiro e com os investimentos”. 12 Mas ainda que não esteja no topo das prioridades da sociedade, o avanço do tema tem sido para alguns autores, satisfatório, pois remete a um possível futuro mais consciente e financeiramente próspero como afirma Cerbasi (s.d., p. digital, 2010): “Estamos amadurecendo, apesar desse assunto ainda estar em segundo plano nos pilares de qualidade de vida, que incluem boa alimentação e cuidados com o corpo. Em um futuro breve, a preocupação com o desempenho das finanças da família será tão intenso quanto é hoje a preocupação com os hábitos alimentares.” O IEF (Instituto de Estudos Financeiros, 2010) afirma que “um bom planejamento financeiro pessoal começa pela criação de um orçamento pessoal confiável, o que significa previsões com um satisfatório grau de precisão.” E continua analisando que “muitas pessoas se deparam com o fato de que as despesas projetadas são sempre superadas. Isto acontece, geralmente, porque o orçamento de despesas foi elaborado de modo incompleto.” 2.2 Planejamento Financeiro Familiar e orçamento doméstico: conceitos e características. Frankemberg apud Strate(s.d., p.digital 2010) conceituou planejamento familiar como o ato de “estabelecer e seguir uma estratégia que permita acumular bens e valores que formarão o patrimônio de uma pessoa ou família”. Cerbasi (s.d., p.digital, 2010) definiu: “Planejar suas finanças significa, portanto, entender o máximo que podemos gastar hoje sem comprometer esse padrão de vida no futuro”. No universo familiar, grandemente caracterizado por laços de afeto, a questão financeira pode influenciar de forma negativa nas relações que se estabelecem, visto que o descontrole orçamentário e a falta de planejamento e comunicação sobre gastos são capazes de gerar desarmonia e conflitos. Balbi (2006) discute esta questão mostrando que menos da metade dos casais entrevistados fazem planejamento conjunto para decidir prioridades e que boa parte deles brigam devido a questões financeiras. O orçamento apresenta-se como ferramenta para se atingir o planejamento financeiro (TEIXEIRA, 2005) sendo a caderneta uma forma de organizar o orçamento e com isso obter um planejamento de despesas e gastos é utilizar a caderneta que possibilita listar despesas já consolidadas como: gastos com água e esgoto, energia elétrica, alimentação, gasolina e transporte. 13 A prática de anotações orçamentárias é discutida como fonte de informações que geram qualidade na efetivação do controle financeiro conforme exposto nas palavras do Instituto de Estudos Financeiros (IEF 2010): “Um orçamento escrito indica a existência de um maior interesse pela sua utilização e fornece informações de melhor qualidade. Se o orçamento não está escrito (apenas na memória da pessoa), fornecendo-lhe informações sem uma maior precisão, sua efetiva utilidade será bem menor”. Entretanto, o IEF afirma, também, que um orçamento escrito e formalmente organizado é apenas uma condição necessária para se ter um planejamento financeiro satisfatório. Muitas pessoas chegam a elaborar um orçamento, mas desistem ao verificar que ele não funciona a contento. Na maioria das vezes, o descontrole se dá pelo fato das receitas serem menores que as despesas e por falta de um planejamento correto e sistemático dos gastos. Para Strate (2010) a condição para que o orçamento seja construído e vivenciado é levar em conta as implicações decorrentes dele. Ela afirma ser importante se atingir pelo menos o ponto de equilíbrio, o nível onde receitas são iguais as despesas. Mas segundo a autora esse nível não aponta saúde financeira e sim ausência de dívidas. Mas na busca pelo equilíbrio orçamentário deve-se pensar na seguinte proposta: “É importante atentar para o fato de que elaborar um orçamento não é garantia de que o indivíduo terá uma vida financeira melhor, pois não basta apenas conhecer onde é aplicado o dinheiro é preciso refletir sobre as aplicações”. (Infomoney, 2010). Para alguns planejar não é tarefa fácil como observou Cerbasi apud Strate (2010) ao afirmar: “passar a controlar esses gastos requer intensa disciplina durante um curto período de tempo, até que comecemos a prestar mais atenção nele”. O entendimento das finanças de um modo geral passa pelo conceito de origens e aplicações, o que se pode chamar de receitas e despesas. Para se estabelecer um melhor entendimento de receitas e despesas é importante enumerar esses fenômenos dentro do ambiente doméstico. Todos os autores citam as receitas e despesas mais normais e corriqueiras como destacado a seguir: Receitas são em geral: salários, receitas de aluguel, pensões, mesadas. Despesas, por sua vez são todos os gastos necessários à manutenção do lar como, por exemplo: energia elétrica, água, alimentação, transporte, moradia entre outros. Há ainda 14 os gastos eventuais com manutenções esporádicas, presentes. Num terceiro grupo os gastos de caráter específico e urgente como doenças, falecimentos e emergências. Nesta perspectiva, o PFF, algo mais amplo, é abordado como um instrumento de controle importante e altamente significativo, por agregar ao âmbito familiar a idéia da administração consciente dos recursos, por envolver o estabelecimento de metas e prioridades. Porém em alguns casos isso não é tarefa simples, haja vista a diferença cultural e econômica dos indivíduos, sobre isso afirma Marques apud Teixeira (2005, pág. 11) que “conhecer os recursos e saber como e onde captá-lo e aplicar de forma suficiente requer habilidade e experiência”. O orçamento doméstico de acordo com Assis apud Xavier (2005) é um agente de educação e prudência, não devendo ser utilizado apenas na concepção de controle e racionalidade. É um item importante do controle financeiro pessoal que permite o monitoramento de despesas e a previsão de eventuais dificuldades. 2.3 Influência dos fatores socioeconômicos no hábito de planejar Ao abordar os fatores culturais e sociais envolvidos no hábito de planejar e poupar discutidos em pesquisa sobre estrutura do orçamento doméstico no município de São Paulo, o DIEESE (s.d., p. digital, 2010) relacionou a estrutura de consumo com base no rendimento familiar, ilustrando as diferenças que envolvem o hábito e a motivação de planejar, segundo o estudo: “Quanto mais elevada for a renda familiar, tanto maior será o gasto das famílias em termos absolutos e haverá também maior diversidade no leque de produtos e serviços consumidos entre os membros da família. Justamente por isso, as famílias com renda mais baixa acabam por concentrar seus gastos, em termos relativos, nas necessidades básicas de sobrevivência com um leque menos diversificado e mais homogêneo de consumo.”(...) “Tais associações são importantes não somente por verificar o impacto das políticas sociais e econômicas sobre as famílias, mas também para analisa-las ao longo do tempo, observando a estrutura do orçamento doméstico entre regiões ou países, por exemplo. A influência da idade, renda e escolaridade são citadas por Trindade et al (s.d., p.14 acesso em 2010) quando através de estudo de uma população feminina verificou-se que quanto menor o nível de renda auferida pela família e individualmente maior a propensão ao endividamento. 15 Já Sen apud Rocha (2004) “o impacto da renda sobre as capacidades sociais é contingente e condicional, visto haver necessidades especificas a cada faixa etária de vida”. Ainda fazendo menção dos autores acima afirmam que “a renda é um meio importantíssimo de obter capacidades e dentre elas está a de se obter entendimento sobre como administrar seus próprios recursos de maneira racional e eficiente”. Em relação à idade, Sabóia apud Administradores (2007), explicita as diferentes fases financeiras na vida do indivíduo. Cada fase tem suas características, necessidades e objetivos, sempre visando ao longo prazo: Fase pré-aprendizado: 0 a 13 anos É a fase da educação financeira. Os pais e educadores são os grandes aliados nesta preparação, que formarão os consumidores, poupadores e investidores de amanhã. Fase 1: 14 a 23 anos Largada e formação. A saúde financeira começa nesta etapa. Mesada, cartão de crédito, cheque. É nessa fase que se formam os consumidores e gastadores conscientes. Fase 2: 24 a 33 anos - Períodos e tentativas. É a fase das tentações. O mercado está atrás das pessoas nesta fase com propostas "irrecusáveis" de crédito e financiamento. Essa é a hora de separar o joio do trigo e avaliar cada gasto e despesa. Fase ideal para assumir riscos maiores e traçar metas. Os investimentos que começarem nesta etapa serão importantes e essenciais para seu futuro e tranqüilidade financeira. Fase 3: 34 a 43 anos - A vida começa aos 40 Fase da família, da especialização, profissionalização e atualização. Com os filhos na escola, essa é a fase de focar em sua carreira e educação. Sempre de olho, também, no seu futuro financeiro. Época de acumular patrimônio. Fase 4: 44 a 53 anos - Meia-idade Com os filhos na faculdade, essa é a fase de pensar na aposentadoria. Quanto você já tem e quanto tempo tem para guardar mais? Época de fazer seguros.Fase 5: 54 a 64 anos - Preparação para as mudanças Época de agir com cautela e conservadorismo. Cuidado para não acabar com tudo o que conseguiu até agora. Fase 6: acima de 65 anos - Merecidas aposentadorias Fase das respostas de tudo o que você fez nas primeiras fases. Quanto você guardou? Como está sua situação financeira? Fase 7: Pós-aposentadoria Hora de aproveitar! O importante é viver cada fase, pensar no futuro, mas sem esquecer do presente. Conforme as fases acima, é possível perceber que as etapas estão interligadas e que o sucesso de cada uma depende da forma como lidamos com a outra. Só para mulheres De acordo com o instituto, o número de mulheres com 100 anos ou mais supera em duas vezes o número de homens na mesma faixa. Dessa forma, fica claro que elas precisam se preocupar ainda mais em como planejar o futuro financeiro.A maior tarefa, e talvez a mais complicada, é o acúmulo patrimonial. Nesse ponto, 16 as mulheres ainda se encontram em desvantagem. Não só recebem menos (na média) do que os colegas do sexo masculino, o que acaba refletindo nas contribuições previdenciárias e capacidade de poupança, como também correm o risco de se ausentar por alguns períodos do mercado, para garantir a criação dos filhos. Com relação ao fator educação em seu artigo Rocha (2004) afirma que: A educação não é um bem de mercado nem público, mas um bem misto, pois além dos ganhos diretos das pessoas que estão recebendo a educação, uma expansão geral da mesma pode favorecer a mudança da sociedade. (...) A recompensa oriunda da busca pelo desenvolvimento humano vai além da melhoria na qualidade de vida, mais inclui também a influência sobre as habilidades produtivas das pessoas e, portanto, sobre o crescimento econômico em uma base mais sólida e amplamente compartilhada. A variável educação tem fator importantíssimo na formação de indivíduos mais conscientes de suas finanças como afirma Nakata (2010) ao pontuar que: “com a educação financeira, as pessoas passaram a conhecer melhor os produtos financeiros disponíveis no mercado, a fazer escolhas inteligentes com aquilo que ganham (...)”. O autor defende que a busca pelo conhecimento sobre planejamento financeiro pode proporcionar ao indivíduo o alívio de “anos e anos de sacrifício e trabalho duro” e completa, com a opinião de Derek Bok, ex-reitor da faculdade de Havard que diz: “se você acha a educação cara, experimente a ignorância”, e de fato, as pessoas que buscam conhecer suas finanças e organizar sua vida financeira de forma equilibrada e racional tendem a obter o êxito em seus objetivos. 2.4 O impulso consumista O apelo consumista é a causa do endividamento de alguns indivíduos da sociedade. De acordo com dados do Banco Central (s.d., p. digital, 2010): A evolução dos empréstimos, em linha com os gastos referentes a investimento e consumo, segue impulsionada pela demanda intensa em modalidades específicas, como o crédito habitacional (...) as operações para aquisição de veículos e o crédito consignado. Segundo Freitas e Moraes (s.d., p. digital, 2010) ao citar dados da Pesquisa Nacional de Amostras de Domicílios realizada em 2008 (PNAD, 2008), se constatou um aumento na renda dos brasileiros de 2,8% (dois vírgula oito por cento) se comparados aos dados do ano de 2007. 17 Em linhas gerais esse aumento de renda pressupõe aumento também no consumo, e por isso é possível observar um aumento de oferta de linhas de crédito, cartões, financiamentos e toda espécie de “armadilha” aos menos preparados. A administração dos próprios recursos segundo Sousa e Torralvo (s.d., p. digital, 2010) é o caminho para que o indivíduo consiga entre outras coisas, satisfazer seus desejos consumistas. Nesse mesmo estudo os autores abordaram o perfil consumista da população ao citarem o aumento no número de cartões de crédito. Teixeira (2005 p. 84) afirma que o consumismo desenfreado pode ser prejudicial ao orçamento doméstico quando itens mais importantes deixam de ser comprados, uma maneira bem simples de evitar tal fato também e sugerida pela autora como, por exemplo: não andar com cartões de crédito na carteira, buscar atividades no âmbito familiar ou mesmo fora dele que dispense o uso de dinheiro, buscar ajuda profissional quando for detectado um impulso incontrolável por comprar, etc. Comprar ou não comprar é um ato de decisão, em seu trabalho Souza e Torralvo levantaram esse aspecto do processo decisório defendendo que o mesmo exerce influência direta no PFF e afirmaram essa idéia da seguinte forma: “quando se depara com a possibilidade de comprar uma mercadoria ou contratar um serviço, o consumidor é forçado a tomar uma decisão: efetuar a compra ou satisfazer o desejo de poupar”. O estímulo consumista existente no comercio em geral pode desfavorecer os indivíduos que não conseguem resistir aos impulsos e levá-los a comprometer seu orçamento de forma inconseqüente (idem) Existem algumas dicas disponíveis em páginas eletrônicas como, por exemplo, o website meubolsoemdia, que podem fazer a diferença antes de tomar a decisão de comprar: verificar quanto a divida ira comprometer o orçamento mensal e analisar se realmente é uma necessidade urgente e de toda a família. Feitas essas considerações será possível ter um planejamento disciplinado e capaz de evitar situações como, por exemplo, inadimplência. Outros hábitos simples podem contribuir para o controle do impulso consumista, como sugere Teixeira (2005 p. 85) são eles: “nunca comprar no mesmo dia que viu a mercadoria, comparar preços em pelo menos três estabelecimentos antes de finalizar a compra, estimar quantas horas de trabalho são necessárias para pagar pelo item e sobretudo planejar antes de comprar. 18 O Instituto de Estudos Financeiros (IEF) pontua em sua matéria “Planejamento Financeiro Pessoal” que “os dissabores das compras feitas por impulso costumam ser bem mais fortes e duradouros que as satisfações por elas proporcionadas.” E sugere como forma de controlar esses impulsos ações como sair sem talões de cheque e cartões de crédito, evitar passar em certos lugares ou mesmo levar as crianças ás compras. Strate (2010) ao discutir sobre o assunto declara: “é necessário racionalizar para sobreviver dentro daquilo que se recebe e buscar melhoria de vida” (s.d., p.digital, acesso em 2010). A administração dos próprios recursos é um processo de auto-conhecimento. Sobre isso afirma Teixeira (2005, p. 11) “a maneira como a família administra seus recursos também afeta sua qualidade de vida, por serem os recursos escassos”, considerando a escassez como sendo: “Utilização de um recurso para satisfazer necessidades ou desejos, impossibilitando seu uso para outro propósito” (idem). Para Teixeira (2005, p. 19) a organização familiar influencia na forma com que seus membros interagem uns com os outros e se reflete nas decisões que esses tomam e que afetam aos demais. O que é importante a um membro do grupo pode não ser para outro e o processo decisório deve envolver a conversa aberta a fim de dirimir situações ambíguas. Como afirma Oliveira apud Teixeira (2005, p. 50), novas e variadas concepções de valores acerca da vida em comum emergiram no Brasil ao longo das ultimas décadas, e apesar da crescente evolução observada em diversos segmentos de nossa sociedade alguns fatores contribuem de forma negativa para um ambiente de estimulo ao consumo consciente e o hábito de poupar e gastar racionalmente. 19 3 METODOLOGIA 3.1 Tipo de pesquisa O presente estudo é um levantamento de dados primários do tipo quantitativo, descritivo, que utilizou o questionário como método de pesquisa indireta que segundo Marconi e Lakatos (2007, p. 98) é “um instrumento de coleta de dados constituído por uma série ordenada de perguntas que visa responder às necessidades de conhecimento de certo problema ou fenômeno”. Inicialmente como fonte de dados secundários, a pesquisa bibliográfica teve papel relevante para identificação de publicações existentes sobre o tema, que serviram de suporte para a definição de variáveis que direcionaram a pesquisa de campo e as discussões dos resultados apresentados. 3.2. Forma de coleta dos dados O questionário utilizado foi construído com base no exposto pelos autores Halles, Sokolowski e Hilgemberg quando estudaram os hábitos financeiros dos funcionários da polícia civil e corpo de bombeiros da cidade de Ponta Grossa – RS. Originalmente os autores usaram 19 (dezenove) questões dentre estas algumas de cunho específico àqueles respondentes, por isso estas perguntas foram subtraídas, no presente trabalho, por contar com objetivos diferentes, sem com isso prejudicar na interpretação das questões. O presente estudo se refere aos dados colhidos num grupo determinado de indivíduos na cidade de Cataguases – MG. O ambiente escolhido para o estudo foi uma igreja protestante 20 de denominação Batista, situada na cidade de Cataguases, MG. A Igreja Batista Memorial de Cataguases possui pouco mais de 70 (setenta) membros. Foram distribuídos 35 (trinta e cinco) questionários, obtendo-se retorno de 20 (vinte) desses, ou seja, 28.5% da população total estimada.. O questionário usado na coleta de dados continha a identificação da instituição e o motivo de sua aplicação além de garantir aos entrevistados o anonimato. Foi aplicado no mês de novembro do ano de dois mil e dez, em um dia em que havia grande parte dos freqüentadores da igreja e distribuído de forma aleatória a indivíduos de ambos os sexos. As perguntas, todas fechadas, foram divididas em 2 (duas) categorias: geral, onde foram colhidos os dados socioeconômicos dos respondentes e especifica, indagando sobre a relação de consumo e posição diante de situações-problema bem como o nível de conhecimento acerca do assunto tratado. No Anexo 1 (um) encontra-se o questionário utilizado nesse estudo. 3.3 Tratamento e apresentação dos dados coletados Após a devolução dos questionários pelos respondentes, os mesmos foram examinados para verificação de que estavam completos e compreensíveis. As respostas foram tabuladas usando a estatística descritiva básica para obtenção da freqüência relativa e absoluta das variáveis. A ferramenta utilizada para tabular os dados foi o Microsoft Office Excel 2003 definido por Strate (2010, p. 14 e 15) como “planilhas eletrônicas formadas por células, que podem ser alimentadas com dados numéricos ou alfabéticos. Permite realizar cálculos simples como soma, multiplicação, como também funções complexas, financeiras e condicionais.” O tratamento dos dados foi feito de forma não probabilística usando o critério da variável quantitativa de dados simples fruto da contagem dos resultados obtidos por questão e representados por meio de tabelas segundo propõe Silva, Costa e Matias (2010). 21 4 RESULTADOS E DISCUSSÕES Na Tabela 1 encontram-se os dados socioeconômicos dos respondentes. Como apresentado, em sua maioria (45%) os respondentes tinham entre 18 e 30 anos; seguidos por 35% (trinta e cinco por cento) cuja idade estava entre 31 e 45 anos. Apenas vinte por cento (20%) da amostra, ou seja, quatro (4) respondentes apresentavam idade acima de 45 anos. TABELA 01 - Idade, escolaridade e renda dos respondentes. 9 7 4 20 Frequência relativa % 45 35 20 100 1 2 8 9 20 5 10 40 45 100 6 7 7 20 30 35 35 100 Frequência absoluta Idade (em anos) 18 a 30 31 a 45 Acima de 45 Total Escolaridade alfabetizados Ensino fundamental Ensino médio Superior Total Renda De 1 a 2 salários De2 a 3 salários Acima de 3 salários Total Fonte: Dados da pesquisa Ainda de acordo com a Tabela 1, verifica-se que o nível de escolaridade é compatível com a idade dos respondentes, considerando que se somadas as duas categorias, 22 oitenta e cinco (85%) tem no mínimo o ensino médio cuja idade mínima para seu término é 18 anos. Pode-se assim, considerar como elevado o nível de escolaridade dos respondentes, pois quase a metade da amostra (45%) tem nível superior, seguido pelos de nível médio que totalizaram 40% (quarenta por cento), A verificação da renda média da população estudada apontou que 70% (setenta por cento) dos respondentes aufere de 2 (dois) a mais salários, considerados como referência o Salário Mínimo vigente de R$ 510,00 (quinhentos e dez reais) mensais. Estes dados sócio-econômicos permitem a inferência de que o grupo estudado tende a realizar o planejamento financeiro e busca o controle financeiro. Isto pode ser confirmado com os dados contidos na Tabela 2, pois mais da metade desses respondentes (cinquenta e cinco por cento) possui uma caderneta de poupança, o que de início pressupõe interesse em planejar e se precaver acerca de situações emergenciais e tentativas de projeção do futuro. Entretanto no que concerne ao uso de créditos e empréstimos em situações emergenciais a Tabela 2 (dois) aponta um resultado para a discussão. A tabela mostra que mais da metade dos entrevistados, 55% (cinquenta e cinco por cento) recorreria à caderneta de poupança, seguido de 20% (vinte por cento) que recorreriam a cartões de crédito ou crédito de lojas, segundo o mesmo dado do total 15% (quinze por cento) fariam uso de empréstimos por meio de financeiras e 105 (dez por cento) dos respondentes lançariam mão de outro tipo de meios para auferir o recurso financeiro. Interessante notar que 60% (sessenta por cento), ás vezes, recorrem a recursos extraorçamentários e nesse grupo a caderneta de poupança é o meio mais usual de captação dos mesmos. TABELA 02 - Meios para suprimir emergências financeiras e freqüência de utilização de recursos extra - orçamentários Freqüência absoluta Meios pesquisados Caderneta de poupança 11 Limite de cartão de credito cartão de lojas 4 Limite de cheque especial 0 Empréstimos em financeiras 3 Outros 2 total 20 Com que frequência recorre a tais meios nunca 3 As vezes 12 Sempre 5 Freqüência relativa % 55 20 0 15 10 100 15 60 25 23 Quase Sempre Total 0 20 100 Fonte: Dados da pesquisa O resultado obtido demonstra que a caderneta de poupança é a forma mais comum de resgate em casos de necessidade e pode ser notada também a busca por empréstimos que corresponde a 35% (trinta e cinco por cento) se somados os itens: limite de cartão de crédito/cartão de lojas; supermercados mais empréstimos em financeiras, o que aponta para um índice que possibilita a geração de descontrole e endividamento, visto os altos juros cobrados por tais consignantes de dinheiro. As questões: “você tem registro de compras onde anota seus gastos e outras despesas mensais?” e “se você tem um controle ou registro escrito de suas despesas, de que forma o utiliza”? Podem ser analisadas em conjunto, pois tem ligação e se complementam como visto na tabela 3 (três). A população pesquisada tem em sua maioria indivíduos com algum controle financeiro e desses 60% (sessenta por cento) vislumbra aplicar suas reservar em projetos futuros, ¼ (um quarto) da população disse ter interesse na prática do planejamento financeiro através do uso de um orçamento, mas admitiu conhecer pouco sobre o assunto. TABELA 03 – Prática de PFF e controle orçamentário. Freqüência absoluta Relativa (%) dinheiro. 12 60 Gostaria de ter, mais não sei como fazer. 5 25 despesas. 2 10 Não acho necessário fazer esses controles. 1 5 Total 20 100 Sim, anoto tudo e sei onde está indo o meu Já tentei, mas acabo esquecendo de anotar Fonte: Dados da pesquisa A administração dos recursos financeiros na família requer cuidado, pois envolve decisões uni e multilaterais. O processo decisório existe até quando inexistem os controles 24 visto que não ter controle também pode ser uma decisão. Se há falhas ou lacunas no ato de transferir as despesas para o papel podem surgir desinteresses e por consequência o abandono da prática. O aspecto consumista há que ser observado como exemplificado na Tabela a seguir. A maioria absoluta dos entrevistados admitiu comprar por impulso o que em alguns casos pode comprometer a destinação correta dos recursos se o bem ou serviço adquirido não satisfizer o grupo. TABELA 04 - Compra por impulso Frequência Frequência absoluta relativa - % nunca 1 5 Às vezes 17 85 Quase sempre 1 5 Sempre 1 5 Total 20 100 Você costuma comprar por impulso? Fonte: dados da pesquisa De acordo com a Tabela 4 (quatro) 85% (oitenta e cinco por cento) dos respondentes admitiram comprar por impulso ás vezes, já os que disseram nunca comprar por impulso totalizaram 5% (cinco por cento) do total, esse também foi o número dos que disseram comprar por impulso quase sempre e sempre respectivamente. A elaboração de um orçamento doméstico bem como a sua correta utilização pode contribuir para que os reflexos do consumismo impulsionado pelo apelo comercial não ocasionem conflitos nem suprimam as necessidades básicas familiares. Pessoas que saem a fazer compras num supermercado, por exemplo, sem a lista dos itens a adquirir fatalmente compram mais do que necessitariam e muitas vezes acabam deixando de levar o que foram buscar, isso ocorre devido á falta de planejamento e poderia ser evitado simplesmente houvesse o hábito de estabelecer uma lista com os itens. 25 TABELA 5 – Fontes de informação sobre PFF Fontes de informação sobre o assunto Nº. de indivíduos % Conversa com familiares e amigos 9 45 Leitura de livros sobre o assunto 3 15 Não tenho 2 10 Aprendi na escola/ faculdade/ cursos 6 30 Total 20 100 Fonte: Dados da pesquisa Através dessa tabela se pode observar que o ambiente familiar é responsável por boa parte do que se sabe de planejamento doméstico visto que no grupo analisado a mostra corresponde a 45% (quarenta e cinco por cento), os centros de ensino inclusive educação de nível superior vem inserindo em suas grades curriculares a discussão, dentre os respondentes 30% (trinta por cento) declararam ter contato com o assunto por meio de instituições de ensino. 15% (quinze por cento) dos que participaram desse estudo exploratório disseram procurar aprender sobre o assunto por meio de leitura de livros e do total dos respondentes 10% (dez por cento) disse na obter informação alguma sobre o assunto. O envolvimento de todos os membros da família e o conhecimento dos objetivos faz com que a confecção e o uso dos controles não seja um fardo e sim uma ferramenta capaz de oferecer condição de maximizar os recursos e minimizar os gastos com supérfluos obtendo com isso um resultado positivo para todos os envolvidos no processo. O numero de pessoas que desconhece educação financeira foi pequeno, mas demonstra que ainda é preciso avançar nessa área. Envolver todos os componentes do lar pode ser uma estratégia altamente produtiva, mesmo aqueles que não contribuem para a obtenção dos recursos como, por exemplo, as crianças. Inserir desde cedo os conceitos de poupar e gastar conscientemente ajuda com certeza a formar cidadãos mais responsáveis e economicamente educados e é visível e relevante o papel da família na formação do caráter dos indivíduos como pudemos notar no estudo do ultimo dado proposto. Somente para exemplificar o que foi citado agora, o consumo sem limites é usado pelos pais separados como moeda de troca para que os filhos não se sintam prejudicados, esse método é usado para “comprar” o afeto e a aceitação dos filhos diante de tais fatos, embora seja não consiga faze-lo e não ofereça nenhum resultado para a educação financeira dessa criança. 26 5 CONCLUSÕES O presente trabalho procurou demonstrar a importância pratica do planejamento financeiro no contexto doméstico. Ao dissertar sobre o mesmo ficou claro a abrangência do tema o que o torna atrativo e inesgotável. Contudo foi possível entender como a ferramenta “orçamento” pode se aliar á realidade daqueles que se dispõe em organizar suas finanças e procuram construir bases financeiras mais sólidas para o grupo familiar. O orçamento é sem dúvida uma excelente forma de organizar as finanças familiares e obter um planejamento mais eficiente. Adotar a “caderneta” de anotação dos gastos pode ser o primeiro passo para a aplicação dos controles financeiros na família e esse é o caminho para aqueles que buscam conhecer melhor suas finanças e controla-las de forma mais pontual e organizada. Ao explorar a literatura é possível observar o consenso dos autores acerca do enorme caminho a ser percorrido rumo á educação financeira. A dificuldade encontrada em relacionar material de pesquisa chama atenção e expõe uma deficiência que pode acarretar como consequência um empobrecimento social causado pelo descontrole financeiro. O estudo da bibliografia encontrada mostrou que o assunto tem sido explorado e que a própria sociedade mostra sinais de interesse por esta realidade. 27 Embora a literatura impressa não seja tão vasta, os materiais disponibilizados por meios eletrônicos como artigos e trabalhos acadêmicos demonstram uma mudança de hábitos e denotam uma visível preocupação com esse tema e sua importância no cotidiano familiar. O contato indireto feito por meio do questionário também contribuiu para mostrar o grau de interesse de um grupo a respeito do assunto. O questionário proposto ao grupo em questão tinha como objetivo conhecer o nível de entendimento daquele grupo sobre o assunto e apontou que a maioria dos respondentes sabe o que é planejamento financeiro familiar e efetua o controle por meio da ferramenta orçamento. Ficou evidente na análise dos dados obtidos o aspecto consumista da população estudada, e como esse aspecto afeta a renda das famílias. Também foi percebido por meio do questionário aplicado que o grupo tem conhecimento sobre planejamento financeiro familiar e que a grande parte dos envolvidos nesse estudo aprendeu no seio familiar esses conceitos, ficou evidente que a grande maioria dos participantes tem o desejo pela organização de suas finanças. O desafio da mudança dos hábitos do consumidor frente á realidade sufocante e apelativa em que vivemos nos dá a exata dimensão do que temos que renunciar. Mas engana-se quem pensa que terá que sofrer privações por conta do planejamento financeiro, pois quando se tem disciplina tudo fica mais fácil. É importante ressaltar que ter planejamento financeiro requer além de habilidade e conhecimento também paciência e dedicação, para que os resultados possam refletir na íntegra a realidade e a saúde financeira da família, proporcionando a esta condições de cumprir seu papel de agente formador de indivíduos capazes de tomar e assumir suas próprias escolhas. Cidadãos mais bem preparados para assumir as rédeas da própria vida e de suas finanças com conhecimento e senso crítico. Muito há que ser estudado ainda e é essa busca pelo saber que liberta as pessoas da ignorância, inclusive financeira, e os tornam capazes de tomar decisões frutíferas para si próprias e suas famílias. Espera-se, contudo, que este trabalho contribua para o conhecimento dos controles financeiros no lar e como sua aplicabilidade pode trazer resultados satisfatórios para o grupo. 28 Sugere-se que trabalhos e cursos abrangendo a aplicabilidade do orçamento como ferramenta possam ser realizados e ampliadas a sua ocorrência nas escolas regulares, nos diversos níveis de ensino, considerando que este meio desponta como um dos espaços em que o tema ganha importância em países que se caracterizam pelo desenvolvimento. Esta sugestão tem validade para o nível municipal, consideradas as especificidades de cada grupo, tendo em vista que o presente estudo apontou o interesse do grupo pelo tema, confirmando uma tendência geral. Assim, o presente estudo contribui para indicar caminhos de interface entre a Contabilidade e as famílias na busca de um maior controle orçamentário e o melhor uso dos recursos na esfera doméstica. REFERÊNCIAS ADMINISTRADORES. Brasil tem 11,4 mil pessoas com mais de 100 anos. Como planejar a longevidade? 21 dez. 2007. Disponível em: http://www.administradores.com.br/noticias/brasil_tem_11_4_mil_pessoas_com_mais_de_10 0_anos_como_planejar_a_longevidade/13474/. Acesso em 09 out. 2009 BRASIL, Banco Central. Nota para a imprensa: Política monetária e operações de crédito do sistema financeiro. Disponível em: http://www.bcb.gov.br/?ECOIMPOM Acesso em 24 nov. 2010. CERBASI, Gustavo. O que é planejamento financeiro? Disponível em: <http://www.maisdinheiro.com.br/artigos/o-que-e-planejamemto-financeiro.html> em 24 nov. 2010. Acesso DIEESE, Departamento Intersindical de estatística e Estudos Socioeconômicos. Estrutura do orçamento doméstico: Comparação das estruturas orçamentárias nas ultimas décadas. Disponível em: http://dieese.org.br/pof/pof3.xml Acesso em 24/11/2010 HALLES, Claudia Regina; SOKOLOWSKI, Rivelto; HILGEMBERG, Emerson Martins. O planejamento financeiro como instrumento de qualidade de vida. Disponível em: http://www.repositorio.seap.pr.gov.br/arquivos/File/anais/painel_gestao_orcamentaria_financ eira_e_recursos_humanos/o_planejamento.pdf Acesso em 10 nov. 2010. IEF - Instituto de Estudos Financeiros. Planejamento Financeiro Familiar. Disponível em: http://www.ief.com.br/bolso.htm Acesso em 10/11/2010. 29 INFOMONEY. Dicas de como fazer o orçamento funcionar. http://web.infomoney.com.br/suas finanças/orçamento/familia/ Acesso em 10 dez. 2010. MARCONI, Marina de Andrade; LAKATOS, Eva Maria. Técnicas de pesquisa. São Paulo, Atlas, 2007. NAKATA, Rogério. Planejamento Financeiro pessoal: vale a pena e quando pensar nisso? Disponível em: http://www.economiacomportamental.com.br/artigos_financeiros.asp Acesso em 10dez. 2010 ROCHA, Fernando Jose Meira. Educação e economia: uma abordagem sobre as conseqüências e condicionantes econômicos do desenvolvimento humano, com ênfase na educação. Disponível em: http://www.esaf.fazenda.gov.br/esafsite/publicacoes-esaf/cadernofinancas/CFPS/CFP_n5_art3 Acesso em 26 nov. 2010. SILVA, Cátia Susana Laureano; COSTA, Helena Isabel Coelho; MATIAS, Mônica Patrícia Antunes. Dicionário Estatístico. Disponível em: http://www.educ.fc.ul.pt/icm/icm2003/icm24/dicionario.htm Acesso em 26/11/2010. STRATE, Anete Berenice Schaeffer. Implicações provenientes da elaboração de um orçamento familiar. Disponível em: http://www.univates.br/bdu/handle/10737/107 Acesso em 15/11/2010. SOUSA, Almir Ferreira de; TORRALVO,Caio Fragata. A gestão dos próprios recursos e a importância do planejamento financeiro pessoal. Disponível em: http://www.ead.fea.usp.br/Semead/7semead/index.htm. Acesso em 26 nov. 2010. TEIXEIRA, Karla Maria Damiano. A administração dos recursos na família: Quem? Como? Por quê? Para quê? Viçosa: Ed. UFV, 2005. VIDA E DINHEIRO, O que é ENEF. Disponível em: http://www.vidaedinheiro.gov.br/Enef/default.aspx Acesso em 25 nov.2010.

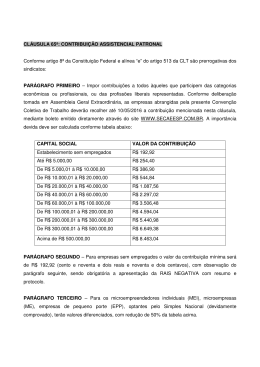

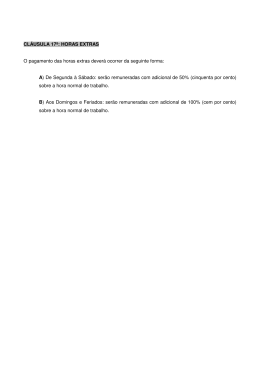

Download