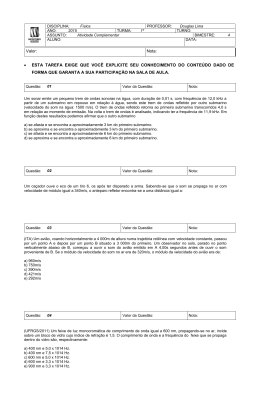

Aquisição do Submarino pela Americanas.com – Um Estudo sobre Agregação de Valor para Acionistas e Clientes Autoria: Cintia Mota da Silva, Conceição Aparecida Pereira Barbosa, Josilmar Cordenonssi Cia, Juliana Keiko Chianca Kagawa, Tatiza Silvério Maulén Resumo O presente estudo analisou a aquisição do Submarino pela Americanas.com e teve como objetivo identificar se a aquisição gerou valor para acionistas e clientes além de analisar o contexto geral do mercado na busca de compreender os resultados gerados pela aquisição. A pesquisa dividiu-se, assim, em três dimensões: valor para acionistas, valor para o cliente e mercado. A dimensão valor para o acionista teve um cunho descritivo e foi realizado por meio do método quantitativo com o uso de dados da Economática para análise do retorno das ações nos períodos pré e pós-aquisição. Na dimensão valor para o cliente foi desenvolvido um estudo exploratório com o uso do método qualitativo e da técnica de grupo de foco. A dimensão mercado e empresa no mercado foi construída a partir do método qualitativo por meio de pesquisa documental. Os principais resultados sinalizam que não houve geração de valor para o acionista e que houve agregação de valor para clientes das Americanas e não para os clientes do Submarino, embora, neste caso, não tenha sido observada perda de valor para o cliente. Em termos de mercado a empresa formada, B2W, tornou-se a detentora da maior participação de mercado, elevou barreiras de entrada para concorrentes, tornou-se top of mind e a mais reconhecida em termos de expertise no ramo de atuação. 1 INTRODUÇÃO O Brasil passou por mudanças estruturais na última década que levaram à estabilidade, crescimento econômico e expansão do crédito ao consumidor. Conjuntamente, estes fatores permitiram um aumento do poder de consumo da população brasileira e as perspectivas são favoráveis. De acordo com departamento de pesquisa da Goldman Sachs (2008), The BRICs Study – Brasil, Rússia, Índia e China, o Brasil pode atingir taxas anuais de crescimento de 6,5% no PIB per capita até 2010. Por sua vez, a indústria de comércio eletrônico do Brasil vem se desenvolvendo rapidamente, como resultado do aumento no número de pessoas buscando comprar produtos e serviços pela Internet. De acordo com a Forrester Research (2008), as vendas online de produtos atingiram R$ 2,8 bilhões em 2005 e deverão chegar a R$ 12,8 bilhões até 2010, representando uma taxa de crescimento anual de 38%. Da mesma forma, as vendas online de serviços também deverão crescer rapidamente. De acordo com a Jupiter Research (2008), as vendas online de viagens atingiram R$ 2,6 bilhões em 2005 e chegarão a R$ 10,2 bilhões até 2010, representando uma taxa de crescimento anual de 31%. Segundo a consultoria e-Bit (2008), há cerca de cinco anos o comércio eletrônico dá saltos de crescimento logo nos primeiros meses do ano, apesar de o período ser considerado pelo varejo como fraco, devido às dívidas contraídas no final do ano. Com as projeções altamente favoráveis, o comércio eletrônico tem atraído cada vez mais a atenção de investidores internacionais. Antevendo tais movimentações, os dois maiores sites de comércio eletrônico brasileiro anunciaram em 2005 a aquisição de uma das empresas. A empresa resultante desta aquisição foi denominada B2W (Business to World), com faturamento acumulado de R$ 1,6 bilhões nos nove primeiros meses de operação conjunta. Este estudo verificou através das movimentações nas ações nos períodos pré e pósaquisição e da identificação da percepção de valor dos clientes se a decisão de unir as forças complementares da Americanas.com com o Submarino geraram valor para acionistas e clientes para responder ao seguinte problema de pesquisa: a aquisição do Submarino pelas Lojas Americanas gerou valor para acionistas e clientes? 1 Desta forma, especificamente o estudo objetivou identificar a geração de valor para os acionistas, quais os fatores de valor e risco percebido para o consumidor, identificar se a aquisição agregou valor para as empresas individualmente e estabelecer um paralelo entre os momentos pré e pós-aquisição na perspectiva do cliente. Este trabalho está assim estruturado: a segunda parte apresenta a revisão teórica, sobre aquisições, avaliação de ações e valor para clientes, que fundamenta a pesquisa de campo. Na parte três são apresentados os procedimentos metodológicos adotados no estudo, cujos dados são discutidos na parte quatro. Na sequência são apresentadas as considerações finais, limitações do estudo e sugestões para trabalhos futuros. 2 REFERENCIAL TEÓRICO 2.1 Aquisição de empresas De acordo com a Lei das S.A. – Lei Nº 6.404, de 1976, art. 228; Código Civil – Lei Nº 10.406, de 2002, art. 1.119 aquisição é a operação pela qual uma ou mais sociedades são absorvidas por outra, que lhes sucede em todos os direitos e obrigações. Nestes casos, a sociedade incorporada deixa de existir, sem que, contudo, sejam aplicados sobre esta os institutos de dissolução ou liquidação, pois os seus direitos e obrigações são sucedidos pela sociedade incorporadora (RECEITA FEDERAL, 2008). Para Hitt, Ireland e Hoskisson (2005), aquisição é uma estratégia por meio da qual duas firmas concordam em integrar suas operações em bases relativamente co-iguais, porque têm recursos e capacidades que, juntas, podem criar uma forte vantagem competitiva. De acordo com os objetivos estratégicos da organização é necessário identificar qual tipo de aquisição será capaz de atender tal objetivo. Para tanto a administração da empresa precisa decidir se a aquisição será horizontal, vertical ou em conglomerado. Na aquisição horizontal ocorre a união entre organizações atuantes no mesmo ramo de atividade, geralmente concorrentes (CAMARGOS, 2003). As aquisições horizontais aumentam o poder de mercado de uma organização pela exploração de sinergias baseadas no custo e nas receitas (HITT; IRELAND; HOSKISSON, 2005). As aquisições verticais resultam da união entre organizações que fazem parte da mesma cadeia produtiva, podendo ser para cima (montante), em direção aos fornecedores, ou para baixo (jusante), em direção aos distribuidores (CAMARGOS, 2003). Uma empresa torna-se, assim, verticalmente integrada passando a controlar partes adicionais da cadeia de valor (HITT; IRELAND; HOSKISSON, 2005). Por fim, as aquisições em conglomerado são aquelas que envolvem organizações em ramos de atividade não relacionados, cujo principal objetivo, na maioria das vezes, é a diversificação de investimentos, visando a reduzir riscos e aproveitar oportunidades de investimento (CAMARGOS, 2003). 2.1.1 Razões e condições para F&A Cartwright e Cooper (2001) identificam duas grandes lógicas para a aquisição de uma empresa. Uma está ligada à maximização de valor da empresa e a outra a fortes motivações do corpo diretivo. As duas estão muito relacionadas porque, do ponto de vista ideal, as razões do corpo diretivo devem, ou pelo menos deveriam, ter como última conseqüência o aumento do valor da empresa. Para Barros (2003) a lógica da maximização do valor ocorre quando o principal motivo é aumentar o valor para o acionista, imprimindo sinergia por meio de economia de escala ou transferência de conhecimento. Em contrapartida, as motivações do corpo diretivo estão apoiadas na lógica de mercado, no aumento de market share, prestígio da direção e redução do nível de incertezas. Já Rourke (1992) identifica outras motivações para a aquisição de empresas. Para ele as razões das aquisições estão ligadas às necessidades de diversificação pura, à melhoria de 2 posição de mercado, à aquisição de tecnologia e ao aproveitamento de situações de reestruturação, quando a empresa tem problemas de desempenho. Wright, Kroll e Parnell (2000) afirmam que a principal razão para uma fusão é tirar vantagem dos benefícios da sinergia. Para eles, quando a combinação de duas empresas resulta em maior eficiência e eficácia do que se consegue de cada uma individualmente, a sinergia foi então atingida. Além disso, Harrison (2005) argumenta que as fusões são uma forma relativamente rápida de conseguir crescimento ou diversificação, o que pode responder parcialmente pelo aumento drástico em sua popularidade nas últimas décadas. Para Hitt, Ireland e Hoskisson (2005) e Harrison (2005) as maiores razões para aquisições são aumento do poder de mercado, superação de barreiras de entrada, maior velocidade na entrada de mercado, maior diversificação e remodelagem do escopo competitivo da firma. Hitt, Ireland e Hoskisson (2005) ainda mencionam a redução no custo no desenvolvimento de novos produtos. De acordo com Clemente e Greenspan (1998) as empresas-alvo podem ser avaliadas a partir de dois aspectos que apóiam a decisão de fazer ou não a fusão e aquisição: o aspecto da compatibilidade estratégica (strategic fit), que representa o mútuo preenchimento de lacunas de competências e capacidades, e o aspecto da vantagem estratégica, que é verificada pela sinergia pré-existente entre as empresas, por meio de critérios como o aumento de receitas, redução de custos e despesas, benefícios fiscais e redução de custo de capital. É importante observar que o problema da desvalorização das ações das empresas adquirentes não é incomum. Muitas delas têm suas ações depreciadas no momento da sua aquisição. Quanto maior o ágio das transações, maior a desvalorização das ações. Esse fenômeno é conhecido como “maldição do vencedor” e é baseado na seguinte interpretação: a empresa adquirente conseguiu realizar a tal transação porque pagou caro demais pela aquisição e não houve nenhum concorrente disposto a pagar o mesmo tanto. Por outro lado, as empresas, vendedoras normalmente têm suas ações valorizadas no momento do anúncio da venda (MARTELANC; PASIN; CAVALCANTE, 2006). O mercado interpreta cada aquisição de acordo com a criação de valor dela esperada. Aquisições vistas como criadoras de valor contribuirão para o aumento do preço das ações, ao passo que as tidas como destruidoras ajudarão a reduzir seu preço. Quando o preço de uma ação cai após o anúncio de uma aquisição é porque o mercado interpretou que o valor presente da sinergia a ser gerada não é superior ao ágio pago, e vice-versa (MARTELANC; PASIN; CAVALCANTE, 2006). Fusões e aquisições bem sucedidas envolvem uma estratégia bem ponderada para escolher o alvo, evitar pagar acima do preço e criar valor no processo de integração. Além disso, uma boa estratégia de fusão e aquisição combina o analítico com o intuitivo e o linear com o iterativo (HITT; IRELAND; HOSKISSON, 2005). Quando a companhia não segue essas diretrizes, surgem problemas que podem comprometer o sucesso da fusão ou aquisição. Harrison (2005) afirma que a maioria das pesquisas acerca de fusões e aquisições indica que não são, em média, financeiramente benéficas para os acionistas da empresa adquirente. Isso porque ao se fundir ou adquirir uma nova empresa uma série se problemas podem surgir, fazendo com que a sinergia entre elas não aconteça. As principais razões da alta taxa de insucesso das operações de fusões e aquisições estão relacionadas à gestão de pessoas, à complexidade presente no encontro de duas culturas, à transferência de habilidades e competências, à retenção de talentos e, sobretudo, ao clima tenso na empresa adquirida. Apesar disso, pouca atenção é dada ao planejamento da integração. Todas as energias se concentram na fase de negociação e questões ligadas à transição e coordenação da integração são normalmente postergadas (BARROS, 2003). 3 2.2 Risco e Retorno e CAPM A relação risco e retorno percebida pelos investidores é fundamental para se analisar a geração de valor para o acionista. O risco está geralmente atrelado a possibilidade de perda financeira para o investidor, ou seja, os ativos que possuem maiores riscos são aqueles com maior possibilidade de perda de investimento. Geralmente o termo risco está atrelado a incertezas e a variabilidades de retornos que um ativo possa sofrer. Já o retorno é o ganho ou perda total sofrida por um investimento em certo período, medido pela soma dos proventos em dinheiro durante o período com variação de valor, em termos de porcentagem do valor do investimento no início do período (GITMAN, 2006). O risco total de uma carteira pode ser formado por duas partes: risco não diversificável e risco diversificável (GITMAN, 2006). Gitman (2006) afirma que a maior preocupação dos investidores é o risco não diversificável, pois não pode ser anulado enquanto o risco diversificável pode ser eliminado com uma carteira de ativos que possua considerável variação, que tenderá a diminuir o risco e aumentar o retorno. O método mais utilizado para medir o risco e o retorno de uma carteira de ativos é o CAPM (Capital Asset Pricing Model), ou seja, o modelo de formação de preços do ativo. Nele é calculado o risco geral de uma empresa e como ele está atrelado aos investidores do mercado (GITMAN, 2006). O CAPM é formado pela ligação do risco não diversificável ao retorno de seus respectivos ativos, do coeficiente beta (não diversificável), da equação que o representa, do gráfico que apresenta a relação entre risco e retorno, das variações referentes à inflação e a aversão ao risco por parte dos investidores (GITMAN, 2006). O coeficiente beta (β), é uma medida relativa de risco não diversificável. É um indicador do grau de variabilidade do retorno de um ativo em resposta a uma variação do retorno do mercado (GITMAN, 2006). Para Ross, Westerfild e Jordan (2002) o coeficiente beta mede a quantidade de risco não diversificável (sistemático) que um ativo tem em relação a um ativo médio, ou seja, o nível de risco de mercado que está presente em diversos investimentos. O modelo de formação de preços de ativos (CAPM) é dado na fórmula a seguir (GITMAN, 2006, p.203): E (k i ) = k f + [ β i .(k M − k f )] Assim, o retorno exigido pelos acionistas [ E (k i ) ] é igual à taxa livre de risco (kf) mais um prêmio de risco que é determinado pelo produto do coeficiente beta (βi)e o prêmio de risco da carteira de mercado [Ibovespa, no nosso caso: (k M − k f ) ] 2.3 Percepção de valor para clientes O termo valor é definido de diversas formas e tem sido usado tanto na economia quanto no marketing. Na teoria econômica clássica, os produtos têm seu valor em função da sua utilidade, sendo representado por seu preço e variando de acordo com a demanda do mercado. Em Marketing, o valor pode ser usado para prever mudanças nos padrões de consumo (SCHIFFMAN; KANUK, 2000). Para Kotler (2000), valor entregue ao cliente é a diferença entre o valor total para o cliente e o custo total para o cliente. O valor total para o cliente são todos os benefícios esperados pelo cliente de um determinado produto ou serviço e o custo total são todos os custos esperados pelos clientes para avaliar, obter, utilizar e descartar um produto ou serviço. O valor percebido é uma construção multidimensional derivada das percepções de preço, qualidade, quantidade, benefícios e sacrifícios cujas dimensões devem ser analisadas e estabelecidas para cada categoria de produto (SINHA; DE SARBO, 1998). O valor para o 4 cliente, hoje, ultrapassa a discussão sobre atributos de produtos e serviços importantes para o cliente e a satisfação decorrente do uso ou consumo destes. Para os autores, é necessário o entendimento das razões pelas quais os atributos são considerados importantes ou não pelo cliente (SINHA; DE SARBO, 1998). Ainda argumentam que, para garantir vantagem competitiva, é imprescindível diferenciar de que forma o atributo se mostra importante: de forma indispensável ou que só é sentida sua falta quando está ausente. Dessa forma, a empresa chegaria mais perto da capacidade de satisfazer as necessidades latentes dos seus clientes e não apenas satisfazer as necessidades explícitas. “Satisfação é uma avaliação da surpresa inerente à aquisição de um produto/serviço e/ou à experiência de seu consumo” (MARCHETTI; PRADO, 2001, p. 57). Essa avaliação é decorrente da comparação dos benefícios recebidos do bem ou serviço com as expectativas do consumidor. Às vezes, a maneira mais fácil de aumentar o valor percebido para o cliente é reduzir os custos em que ele incorre. Segundo Kotler, Hayes e Bloom (2002), esses custos são: a. Custos sensoriais: incômodos causados pela prestação do serviço ou pela utilização do produto; b. Custo de tempo ou conveniência: consiste no tempo e na circunstância em que o serviço é prestado ou um produto adquirido e pode se tornar um benefício se for explorado corretamente, fazendo com que o cliente perceba não o tempo gasto pela prestação do serviço, mas o tempo economizado com ele e a conveniência para a aquisição do produto. c. Custo de oportunidade: ao optar por uma empresa o cliente abre mão de outra. O custo de oportunidade gera insatisfação se o cliente perceber após a escolha que outra empresa poderia ter oferecido um produto/serviço melhor. d. Custo psicológico: gerado quando há risco percebido associado a uma decisão, de tal forma que quanto maior o risco, maior o grau de ansiedade e insegurança durante o processo de decisão, gerando uma nova análise da decisão e a busca de mais informações que confirmem sua decisão tomada. e. Custos sociais: trata da maneira como a escolha de uma empresa refletirá sobre a imagem do consumidor. As pessoas buscam tomar decisões seguras para que sua imagem não seja afetada. f. Custos físicos: ocorrem quando a prestação do serviço ou a utilização do produto podem pôr em risco a vida ou integridade física do cliente. Schiffman e Kanuk (2000) denominam o custo percebido pelo cliente como risco percebido. Segundo eles, esses riscos percebidos dependem especificamente do consumidor. Para eles, os consumidores que têm percepção de alto custo tendem a limitar suas escolhas e, em contrapartida a estes, outros consumidores com percepção de baixo custo tendem a ampliar suas alternativas. Kotler, Hayes e Bloom (2002) propõem a ampliação do valor pode se dar de três formas: 1) aumento de benefícios e manutenção de custos; 2) manutenção de benefícios e redução de custos e 3) aumento de benefícios e redução de custos. Correa (1995) afirma que não se pode negligenciar a importância dos clientes atuais ressaltando o enfoque das empresas na captação e não na manutenção de clientes, posição corroborada em Kotler (2000) que a ênfase mais se dá em vendas do que na construção de relacionamentos. Gordon (1999) afirma que os relacionamentos são os verdadeiros bens das empresas, pois fornecem rendimentos de longo prazo e baixos riscos e Berry (1995) enfatiza que solidificar relacionamentos, transformando clientes indiferentes em leais, deve ser o fundamento do marketing. 5 A construção de valor se dará a partir de seis princípios, conforme Churchill (2000): 1) do cliente: cliente como foco do negócio; 2) do concorrente: oferta pela empresa de valor superior; 3) pró-ativo: a empresa deve mudar o ambiente para melhorar suas chances de sucesso; 4) interfuncional: integração de áreas para aumento de eficiência e eficácia das atividades de marketing; 5) melhoria contínua e 6) do stakeholder: consideração dos impactos das ações de valor para o cliente junto aos seus stakeholders. Esta revisão apresentou os fundamentos teóricos que nortearam a pesquisa de campo, cujas especificações são apresentadas a seguir. 3 PROCEDIMENTOS METODOLÓGICOS O problema delimitado para este estudo, identificar se a aquisição do Submarino pela Americanas.com gerou valor para acionistas e clientes, foi pesquisado e analisado conforme as especificações dos procedimentos elaboradas focalizando, fundamentalmente, as perspectivas financeiras e de marketing. 3.1 Natureza do estudo O estudo foi dividido em três dimensões: valor para acionistas, valor para clientes e mercado. Tratou-se, portanto, de um estudo descritivo quantitativo para valor para o acionista e exploratório qualitativo para mercado, empresa no mercado e valor para o cliente. 3.1 Instrumentos para construção dos dados, desempenho e resultado da coleta Para a dimensão de análise de geração de valor para os acionistas foi utilizada a base de dados Economática para estudo das cotações das ações das Lojas Americanas ON (LAME3) e PN (LAME4), do Submarino (BTOW3), além das cotações do índice Bovespa e da taxa Selic. Estimou-se o retorno anormal acumulado (CAR, cumulative abnormal return), onde foi simulada uma aplicação de R$ 1.000 nas três ações e na carteira do Ibovespa (o CAR deste índice sempre vai ser igual a R$ 1.000, por definição), um dia antes do anúncio da aquisição. E para efeito de comparação o CAR foi calculado antes e depois do anúncio da aquisição (22/11/2006), conforme as seguintes fórmulas: 31 / 03 / 2008 21 / 11 / 2006 1 + E (k t ) 1 + kt CARt ≤ 22 / 11 / 2006 = 1000 ∏ CARt ≥ 23 / 11 / 2006 = 1000 ∏ t = 23 / 11 / 2006 1 + E (k t ) t =30 / 03 / 2005 1 + k t (Eq. IV.1) Onde: CARt ≥ 23 / 11 / 2006 : Retorno anormal acumulado (pós-anúncio da fusão) do valor de fechamento do dia 22/11/2006 até t. CARt ≤ 22 / 11 / 2006 : Retorno anormal acumulado (pré-anúncio da fusão) de t até o valor de fechamento do dia 22/11/2006. kt : taxa efetiva de retorno no dia t em relação a t-1. E (k t ) : taxa de retorno esperada no dia t em relação a t-1, segundo o modelo CAPM. Para a dimensão de análise de geração de valor para os clientes, foram formados quatro grupos de foco e as sessões, conduzidas pelos pesquisadores, foram realizadas em sala equipada com gravadores e para mercado foram utilizadas publicações e relatórios do setor. Para compor o grupo de foco os selecionados deveriam atender ao critério de serem compradores do Submarino e/ou da Americanas.com. A seleção das pessoas se deu considerando a indicação de Steward e Shamdasani (1990) de que precisa haver diferenças consideráveis de um gupo para outro, no entanto, é necessário que haja similaridade entre os participantes do grupo. O convite foi feito pessoalmente a alunos e professores e formalizado por e-mail. A seleção ainda seguiu a recomendação dos autores quanto ao número de participantes, 4 a 10, de modo que foi formado um grupo com sete alunos (Grupo 1), dois 6 grupos com quatro professores (Grupos 2 e 3) e, dada a impossibilidade de participação de um convidado, que foi informada na hora da atividade, o Grupo 4 ficou com três pessoas. A sessão foi, ainda assim, realizada em respeito aos demais presentes. Os grupos foram estruturados com dois perfis distintos. O primeiro de alunos de último semestre de graduação, profissionalmente ativos, e que realizaram compras pelo Submarino e/ou Americanas.com. O segundo perfil foi formado de professores, conseqüentemente uma faixa etária maior do que a realizada com os estudantes, que também realizam compras pelo Submarino e/ou Americanas.com. Nos grupos formados por professores a maioria dos participantes leciona Marketing ou E-Business e os alunos são do curso de Administração, condição que pode ter dado um viés a este estudo. As sessões tiveram a duração de uma hora a uma hora e meia, estando assim de acordo com a recomendação de Malhotra (2006) e Stewart e Shamdasani (1990). Foram bem planejadas, conforme orientam Beyea e Nicoll (2000) e os moderadores estavam bem preparados com relação a conteúdo e compreensão da natureza dos grupos, segundo instrui Malhotra, (2006). Preliminarmente os participantes dos grupos foram convidados a preencherem um questionário para delimitação do perfil e, posteriormente, as sessões foram conduzidas com base em um roteiro semi-estruturado de questões, a fim de permitir maior liberdade de expressão aos participantes e maior mobilidade para intervenções pelos moderadores. Oliveira e Freitas (2006) ressaltam que a explicação das regras antes do debate pode ajudar na fluidez da conversa de forma que houve uma apresentação inicial das regras aos participantes e a cada questão eram emitidas orientações específicas para o debate que se seguiria. 4 ANÁLISE E INTERPRETAÇÃO DOS RESULTADOS 4.1 Valor para o acionista A análise do estudo foi feita com base na análise de série temporal que segundo Gujarati (2006, p. 19), "é um conjunto de observações dos valores que uma variável assume em diferentes momentos do tempo". O Gráfico 1 apresenta o resultado da análise. Gráfico 1 - Retorno anormal acumulado Fonte: elaboração pelos autores 7 Tendo como referência o dia do anúncio da aquisição, ou seja, caso as aplicações de R$ 1.000,00 fossem feitas no dia anterior ao anúncio (22/11/2006), o índice Bovespa foi o melhor retorno acumulado (145%), logo atrás verificamos que as ações de melhor desempenho foram a das Lojas Americanas ON (143%), em seguida as ações da B2W (129%) e, com o pior desempenho as ações das Lojas Americanas PN (122%). Analisando do ponto de visa do CAR (Cumulative Abnormal Return), e considerando o Ibovespa como uma constante, pode-se verificar que a única que gerou um retorno positivo (acima do Ibovespa) pós-aquisição foi as Lojas Americanas ON. Estes indicadores sinalizam que a aquisição não foi um bom negócio, visto que com a euforia inicial da aquisição as ações da B2W e das Lojas Americanas subiram, porém em um prazo maior fica nítido que a euforia passou e as ações não tiveram um bom retorno. Inclusive ocorreu grande diminuição percentual na parte de proventos pós-anúncio da aquisição, quando comparado com o período pré-aquisição em relação a todas as ações. 4.2 Valor para o cliente 4.2.1 Perfil dos grupos e participantes Os quatro grupos formados (Grupo 1 - Estudantes e Grupos 2 a 4 - Professores) foram compostos da seguinte forma: Os consumidores que pertencem à faixa etária de 18 a 30 anos, estudantes, têm como ticket médio de compra realizada no Submarino e na Americanas.com a faixa de R$ 51,00 a R$ 200,00, já os participantes com faixas etárias superiores, professores, apresentou um ticket variado, porém o valor de compra da maioria dos entrevistados dessa faixa etária é superior a R$ 200,00. Em relação ao tempo que cada participante compra no Submarino e Americanas.com: 16,67% compram há menos de 1 ano, 16,67% compram pelo menos há 2 anos, 27,78% a pelo menos há 3 anos e 38,88% compram há mais de 3 anos. 4.2.2 Análise dos conteúdos das sessões A análise teve início já no momento de coleta das informações uma vez que algumas idéias foram formuladas pelos moderadores diante do contexto observado durante a realização das entrevistas. A técnica utilizada para análise do conteúdo das sessões foi a análise interpretativa de conteúdo proposta por Flores (1994) que visa extrair os significados de um conjunto de dados, apresentados textualmente, a partir de sua prévia redução utilizando a codificação para tal. Após a realização dos grupos de foco foram realizadas as seguintes etapas, conforme Flores (1994): 1) transcrição das entrevistas: para possibilitar a melhor interpretação do conjunto das informações; 2) categorização: para extração dos conteúdos relevantes; 3) estudo da homogeneidade e intra-grupo: para possibilitar a formulação de conclusões tentativas e 4) relação intra-grupos: para possibilitar conclusões tentativas Para redução dos dados foi feita a categorização que resultou em 14 categorias posteriormente condensadas em seis meta-categorias: 1) disponibilidade de produtos, 2) razões para compra online, 3) experiências de compra, 4) valor percebido pelo cliente, 5) risco percebido pelo cliente e 6) valor pós-aquisição, para posterior análise à luz do referencial teórico produzido, às quais foram atribuídos códigos de três letras, conforme Flores (1994) para construção do sistema de categorias. As meta-categorias foram compostas com as seguintes categorias, resultantes das análises: 8 1) Disponibilidade de produtos: disponibilidade; 2) Razões para compra online: razões psicológicas, preço, status, prazo de entrega e condições de pagamento; 3) Experiência de compra: compra na loja virtual, compra na loja física; 4) Valor percebido pelo cliente: valor percebido e fidelidade; 5) Risco percebido pelo cliente: risco percebido, segurança; 6) Valor pós-aquisição: conhecimento da aquisição e diferença percebida. A interpretação de resultados foi feita conforme Flores (1994): a) Busca de conexões entre os elementos de significado (tópicos) destacados no conjunto de dados; b) Comparação dos resultados obtidos com os de outros estudos realizados; c) Busca de dados adicionais que decifrem os resultados do estudo; d) Contextualização dos marcos teóricos de referência que expliquem a conduta, opiniões, atitudes, etc. observadas; e) Uso da experiência e intuição do analista. Por fim, houve a verificação da validade dos resultados obtidos. Cada pesquisador analisou uma meta-categoria e houve a triangulação – diferentes medidas por diferentes métodos – cada pesquisador analisou uma meta-categoria e houve troca entre os pesquisadores para re-avaliação, conforme recomenda Flores (1994), onde foi identificada percepção de valor após a fusão para os clientes da Americanas.com, mas não para os clientes do Submarino. Finalizado este processo, foram realizadas avaliações das meta-categorias descritas a seguir. 4.2.2.1 Disponibilidade de produtos A satisfação do cliente está diretamente ligada com a disponibilidade de produtos sendo que a “satisfação é uma avaliação da surpresa inerente à aquisição de um produto/serviço e/ou à experiência de seu consumo” (MARCHETTI; PRADO, 2001, p. 57). A maioria dos participantes identificou boa disponibilidade de produtos na Internet, contudo opiniões divergentes surgiram nos grupo. Para os Grupos 1 e 3 a disponibilidade é boa, mas o Grupo 2 ressaltou a necessidade de uma gama maior em termos de quantidade e variedade. A Americanas.com, ainda que com grande variedade, apresenta, segundo o Grupo 2 uma lacuna de tempo para a disponibilização de produtos novos. Kotler, Hayes & Bloom (2002) afirmam que a empresa deve mensurar o custo de tempo para aquisição e de conveniência, condição que pode se tornar um benefício caso o comprador perceba economia de tempo e facilidade para aquisição. A disponibilidade de produtos no site Submarino foi citada como maior de que a da Americanas.com pelos Grupos 1 e 2. Os participantes do Grupo 1 identificaram o Submarino como um dos melhores sites, sendo o maior varejo na Internet e o maior varejo físico. Já os participantes do Grupo 2 relataram que no Submarino possui uma maior facilidade para localização de produtos antes mesmo da aquisição. Um participante do Grupo 3 cita o Americanas.com como a loja virtual que oferece melhores serviços e possui maior número de produtos do que a loja física. 4.2.2.2 Razões para compra online Nesta meta categoria vários entrevistados mencionaram a fácil circulação nos sites em decorrência de avançados programas de busca, que melhora e otimiza o processo. Afirmam que a comodidade se refere à localização e momento de compra e alguns citaram que fazem todas suas compras pela Internet, ainda que pagando preços superiores, ao contrário de outros que são sensíveis a preço e compram quando encontram boas ofertas. 9 Alguns citaram que pesquisam preços na Internet, comparecem à loja física para verem o produto e compram pela Internet caso o preço seja mais atrativo. O tempo é uma variável considerada relevante no processo de escolha pela Internet. Em vista da indisponibilidade, alguns entrevistados mencionaram a decisão pela Internet para que tenham mais tempo para o lazer, opinião contrária de outros que só compram apenas quando não podem ir à loja física. O prazo de entrega foi outra razão mencionada em vista da crescente redução oferecida por lojas virtuais, condição que gera comodidade ao comprador e estimula a repetição de compra. Contudo, no Grupo 3 foi manifestada insatisfação pela impossibilidade de agendamento de entrega. Uma razão diferenciada emergiu: a obtenção de status e a inserção social. Americanas.com e Submarino são escolhidos pela confiabilidade. Um participante do Grupo 1 leva em conta o tempo das empresas no mercado e o fato de terem capital aberto. As preferências entre os sites variaram entre os grupos. Uma participante do Grupo 3 relatou que prefere comprar do Americanas.com porque a oferta de produtos é maior do que na loja física. O preço foi objeto de opiniões conflitantes. Alguns defenderam o Submarino como tendo os melhores preços, outros, o Americanas.com. outros, ainda, reconhecem que os preços podem variar e escolhem o local onde o preço esteja mais atrativo. 4.2.2.3 Experiência de compra Para Kotler (2000) a retenção de clientes e sua satisfação é a chave para um negócio promissor. Sendo assim, as experiências positivas e negativas dos consumidores refletem diretamente em sua satisfação. Participantes do Grupo 1 mostraram-se mais favoráveis para as compras virtuais, relatando que elas são sempre bem sucedidas, mesmo tendo ocorrido alguns problemas. As experiências de compra no Americanas.com foram mais negativas do que positivas. Dentre as negativas estão produtos quebrados, promoções mal-formuladas e falta de logística reversa na distribuição, contudo ressaltados como experiências antigas uma vez que atualmente a empresa evoluiu e proporciona bons serviços, conforme observaram os participantes. Um dos participantes do Grupo 4 afirmou ser um cliente fiel da Americanas.com e relatou que prefere direcionar seu consumo ao site devido a uma série de experiências. Berry (1995) argumenta que a fidelização de clientes é uma forma de alcançar maior competitividade e maior satisfação para os clientes. Clientes satisfeitos centralizam suas compras na empresa de melhor relacionamento e passam a efetuar transações rotineiras (KOTLER, 2000). A maior parte de compradores do Submarino relatou apenas experiências positivas, elogiou o site quanto a eficiência da logística reversa na distribuição, a agilidade na entrega, o alto nível do sistema de busca e as boas formas de pagamento. Alguns centralizam 100% de suas operações no site e já efetuaram compras de alto valor financeiro. Contrariamente a um participante do Grupo 1 que relatou uma experiência negativa junto ao site na compra de passagens aéreas, um participante do Grupo 3 mencionou que este é o item que mais gosta de comprar no Submarino, pela rapidez do processo. Outro participante do Grupo 3 ressaltou que teve uma experiência negativa quando compareceu a loja física das Americanas, não conseguiu encontrar o produto e o vendedor sugeriu que ele procurasse no site da loja. 4.2.2.4 Valor percebido pelo cliente De acordo com Kotler (2000), valor entregue ao cliente é a diferença entre o valor total para o cliente e o custo total para o cliente. É necessário identificar quais são os atributos 10 que os clientes consideram importantes e quais as razões para torná-los essenciais (SINHA; DE SARBO, 1998). O Grupo 1 valoriza a apresentação clara e com fácil acesso aos produtos, relacionando o valor ao tempo economizado na busca e elogiou o Submarino pelo lay-out que torna as compras mais fáceis e rápidas. Os entrevistados alegam que facilidade na localização de itens, associada à variedade de meios de pagamento e oferta de crédito geram uma sensação de conforto na escolha do site. Submarino foi citado como melhor, inclusive porque usa a ferramenta de cross selling para oferecer produtos relacionados ao que o consumidos procura. Preço e qualidade foram lembrados repetidamente confirmando a teoria de que o valor percebido é uma construção multidimensional derivada das percepções de preço, qualidade, quantidade, benefícios e sacrifícios (SINHA; DE SARBO, 1998). Contudo, o preço não apresenta potencial de geração de valor isoladamente para os compradores do Submarino que o preferem, ainda que com preços maiores, por causa do programa de fidelidade, Léguas Submarino, e outras facilidades. A percepção de valor ultrapassa atributos específicos de produto ou serviço (SINHÁ; DE SARBO, 1998) e a confiabilidade e rapidez na entrega são fatores essenciais na atribuição de valor ao comércio eletrônico. O tempo das empresas no mercado e a confiança por serem empresas de capital aberto são atributos de valor mencionados pelos entrevistados. Outro ponto citado foi o envio de e-mails promocionais, que geram a sensação de atenção pelo privilégio da informação oferecida. A opinião de outros clientes também importa porque gera confiança e o Americanas.com foi citado neste sentido por tornar isto disponível. Para os dois sites foi mencionada a logística reversa em caso de desistência da compra ou devolução do produto, tanto com troca como estorno do valor pago, o que remete à Kotler (2000) para quem o valor percebido aumenta quando o custo para descartar o produto é reduzido. 4.2.2.5 Risco percebido pelo cliente De acordo com Schiffman e Kanuk (2000), riscos são variáveis dependendo do consumidor, do produto, da situação e da cultura e nos grupos isto ficou evidente pela divergência de opiniões. A falta de segurança e possibilidade de invasão, que geram desconforto psicológico, e a falta de contato físico com o produto e garantias de que serão entregues, que geram percepção de risco físico e financeiro, caracterizam o perfil mais conservador de alguns participantes que restringem suas compras a itens com baixo valor agregado. A maior preocupação de todos é com a idoneidade das empresas que atuam na Internet, no entanto, parte dos participantes acredita que os riscos na internet são os mesmos apresentados nas lojas físicas e podem ser evitados quando o usuário utiliza a internet de forma correta precavendose e informando-se antes de efetuar as compras. Para Americanas.com e Submarino os riscos percebidos, em termos de idoneidade, foram classificados pelos participantes como baixos, uma vez que as empresas operam com ações na bolsa, o que as tornam mais confiáveis e reduz os riscos sociais e psicológicos. Todavia, nos dois casos, a maior percepção de risco se relaciona a tempo para a localização dos produtos, dado o volume da oferta. O horário de entrega é um possível vetor de desconforto psicológico, principalmente pela impossibilidade de agendamento de horário. 4.2.2.6 Valor pós-aquisição Observou-se que todos os participantes do grupo 1 e 4 tinham conhecimento da aquisição, porém participantes do grupo 2 e 3 não, principalmente pelo fato de os dois sites se manterem distintos e de não terem criado um novo site da B2W. 11 Clemente e Greenspan (1998) ressaltam que as aquisições podem proporcionar uma série de benefícios para as empresas. O Americanas.com, segundo o grupo 3, era muito inferior ao Submarino e, com a aquisição, imaginaram que o Submarino poderia se apropriar de características que eram negativas da Americanas.com e, conseqüentemente, piorar seu serviço. Mas o que ocorreu realmente foi que a Americanas.com, com o know-how do Submarino, melhorou seu site, conforme dito pelos participantes. Desse modo, assim como para Rourke (1992) a aquisição de empresas pode gerar aproveitamento de situações e reestruturação quando a empresa tem problemas de performance. Com relação à diferença percebida pós-aquisição os grupos chegaram à conclusão que praticamente nada foi alterado, exceto pelo apelo maior nas vendas. O único grupo que observou alguma mudança efetiva foi o grupo 3 e de maneira positiva. Pontos levantados foram: melhor acompanhamento de pedidos, maior investimento das Americanas na loja virtual do que na física, o acréscimo da opção de busca no site, maior facilidade na navegação no site da Americanas.com, aumento do leque de produtos nas duas lojas e até mesmo a vendas de passagens aéreas que, segundo o grupo, possui ofertas melhores do que sites especializados neste tipo de serviço. 4.3 Análise de mercado e da empresa no mercado De acordo com dados da 19ª edição do WebShoppers (2009), o comércio eletrônico no Brasil registrou um crescimento nominal de 30% nas vendas em relação a 2007, com faturamento de R$8,2 bilhões. Os 13,2 milhões de consumidores registrados no ano têm mudado seu perfil de compra para artigos mais caros, aspecto ques sinaliza o aumento de confiança e apresentam um perfil de mais idade e menor escolaridade. Um ponto relevante é que se tornaram mais criteriosos e as compras por impulso sofreram forte retração, indicando um maior uso de sites de comparação como ferramentas fundamentais no processo de escolha. Espera-se que em 2009 a barreira de R$10 bilhões em faturamento seja ultrapassada, o que representará um crescimento nominal de 20% a 25% em relação a 2008. Em número de internautas a expectativa é o alcance de 17 milhões de compradores, com grande contribuição das mulheres e da Classe C. Para 2009, o perfil do consumidor deve ser caracterizado pela maior racionalidade nas compras (WEBSHOPPERS, 2009). Estes dados se comportam de forma promissora para as empresas participantes do comércio eletrônico no Brasil, sinalizando áreas de oportunidade e reforçando a idéia de valor atribuído pelo cliente que espera eficiência nos mecanismos de busca das empresas. A B2W, denominada B2W Companhia Global do Varejo, é o resultado da combinação das forças complementares da Americanas.com e do Submarino. Essa união possibilitou a criação de uma companhia de varejo com atuação por meio de diversos canais de distribuição – televendas (com anúncios por televisão e catálogos), televisão, catálogos, quiosques e Internet. A companhia concorre de forma mais eficiente no mercado de varejo como um todo, proporcionando melhores condições e níveis de serviço para o cliente final. A B2W é detentora das marcas Americanas.com, Shoptime, Submarino e BLOCKBUSTER®, marca que teve a sua licença de uso adquirida em 2007 pela companhia para operação na internet no Brasil. A companhia conta também com três subsidiárias: B2W Viagens, Ingresso.com e Submarino Finance. A visão de negócios da B2W é ser a melhor e maior empresa de comércio eletrônico do mundo. Para isso a companhia com as seguintes vantagens competitivas: baixo custo operacional, sortimento abrangente e qualidade nos serviços. Suas prioridades por ocasião desta pesquisa eram Capturar sinergias advindas da fusão entre Americanas.com e Submarino, crescer a base de clientes, aumentar a receita por cliente e aumentar as margens de lucro. 12 Os resultados da empresa têm sido positivos. No ano de 2007, o lucro bruto foi de R$ 711 milhões (30,2% da receita líquida) frente a R$ 496 milhões (29,8% da receita líquida) do ano anterior. Em função do crescimento da receita, da otimização da estrutura de custos e despesas, bem como de sinergias relacionadas à aquisição, o EBITDA totalizou R$ 335 milhões em 2007, representando 61,8% de crescimento em relação ao ano de 2006. A margem EBITDA em 2007 atingiu 14,2% da receita líquida crescendo 180 pontos base em relação aos 12,4% registrados em 2006. O lucro líquido em 2007 totalizou R$ 62 milhões (2,6% da receita líquida), comparado aos R$143 milhões (8,6% da receita líquida), pró-forma, registrados em 2006. Em 2007, o lucro líquido por ação, excluindo as ações em tesouraria, foi de R$ 0,55 comparado ao montante de R$ 1,25 registrado em 2006. O valor patrimonial por ação é de R$ 2,88. Vale destacar que o lucro líquido de 2007 foi impactado pela despesa financeira decorrente dos R$ 500 milhões provenientes da distribuição de dividendos e da redução de capital oriundos da aquisição, bem como, pela amortização de ágio. De acordo com a Comissão de Valores Imobiliários e a consultoria E-bit, o mercado de comércio eletrônico divide-se na seguinte proporção: 1) B2W, 54%; 2) Magazine Luiza, 6%; 3) Comprafacil.com, 4%; 4) Ponto Frio. 4%; 5) Extra, 3% e 6) Outros, 29%, o que faz da B2W a líder absoluta do varejo online. Além disso, a pesquisa do Top of Mind de 2008 apontou a Americanas.com com a vencedora da categoria de E-Commerce. Depois do empate com o Submarino no ano passado, Americanas.com cresceu dois pontos percentuais e venceu sozinha na categoria. A marca é lembrada por 18% dos participantes da pesquisa, enquanto as outras estão assim distribuídas: Submarino, 14%; Mercado Livre, 12%; Magazine Luiza, 2%; Shop Time, 2%; outras, 21%; não sabe/nenhuma, 32%. Cabe ressaltar que os dados sobre a B2W, aqui discutidos, foram obtidos no portal corporativo da empresa. 5 CONSIDERAÇÕES FINAIS, LIMITAÇÕES DO ESTUDO E SUGESTÕES PARA ESTUDOS FUTUROS Este trabalho buscou identificar se a aquisição do Submarino pela Americanas.com gerou valor para acionistas e clientes, além de análises de mercado para melhor compreensão dos efeitos da aquisição. Em busca do objetivo de verificar o comportamento das ações nos períodos pré e pós aquisição, foram simuladas duas aplicações de R$ 1.000,00 cada nos seguintes ativos: Submarino, Lojas Americanas ON, Lojas Americanas PN, Ibovespa e a taxa Selic. A primeira aplicação foi simulada na data do IPO do Submarino onde foi identificado que a ação do Submarino/B2W apresentou o melhor desempenho seguido das Lojas Americanas PN, Ibovespa e Lojas Americanas ON nesta ordem. Na segunda simulação, a data base foi um dia antes ao anúncio da aquisição, onde o índice Ibovespa apresentou melhor resultado, seguido das Lojas Americanas ON, B2W e Lojas Americanas PN nesta ordem. Foi verificado que com a euforia inicial pós-anúncio da aquisição, as ações da B2W e das Lojas Americanas subiram, porém no longo prazo a euforia passou e as ações não tiveram um bom retorno se comparado ao indicador de desempenho médio das cotações das ações negociadas na bolsa de valores de São Paulo. Ocorreu, inclusive, ocorreu grande diminuição percentual na parte de proventos pós-anúncio da aquisição, quando comparado com o período pré-aquisição em relação a todas as ações. Desta forma, a aquisição não agregou valor para acionistas. Em busca da identificação de fatores de valor para o consumidor, foram realizados quatro grupos de foco onde foi identificado que um dos fatores de valor é a disponibilidade 13 dos produtos, de forma que a localização dos itens seja fácil tornando as compras rápidas e fáceis reduzindo, desta forma, os custos psicológicos e de tempo. Ganham destaque sites que possuem ferramentas de busca. Outro fator de valor são as condições de pagamento por gerar a sensação de recompensa pela escolha do site. Preço e qualidade são outros fatores relevantes, no entanto, o preço não é fator determinante para escolha de um site. Foi identificado também que confiabilidade e rapidez na entrega são fatores essenciais na percepção de valor dos clientes. Além disso, promoções e marketing de relacionamento geram a sensação de que a empresa se preocupa com os mesmos, agregando valor e tornando o cliente parte da estratégia da organização. Um dos riscos percebidos nas compras realizadas na internet é ter pouca segurança, uma vez que existe a necessidade de disponibilização de informações confidenciais incorrendo em riscos psicológicos. Outro ponto de destaque foi a falta de contato físico, o que gera desconforto em determinados clientes, além da possibilidade de não recebimento do produto. Os riscos aumentam quando se trata de serviços uma vez que são bens intangíveis. Foi identificado que o Submarino apresenta vantagens em relação à Americanas.com, uma vez que apresenta layout mais amigável, além de ferramentas de busca mais acessíveis e ferramenta de cross selling. Mesmo com preços superiores as pessoas optam pelo Submarino por ter qualidade dos serviços, confiabilidade do site e pelos programas de fidelização. Além disso, foi lembrada a operação de logística reversa o que agrega valor para o cliente. Em relação à Americanas.com, o fator diferencial de valor para o cliente é a disponibilização de opiniões de clientes no próprio site, além da operação da logística reversa. Ambos os sites foram considerados confiáveis por operarem com ações na bolsa além de terem muitos anos no mercado, o que reduz o risco percebido pelo cliente. Alguns participantes não sabiam da aquisição, o que agregou ao estudo certa isenção com relação aos comparativos realizados sobre o momento antecedente à aquisição e posterior a ela. No entanto, foram identificadas melhorias em ambas as marcas. Por diversas vezes os grupos mencionaram a utilização da expertise do Submarino na Americanas.com, bem como o melhor acompanhamento de pedidos, maior investimento da Americanas na loja virtual do que na loja física, acréscimo na opção de busca no site da Americanas, maior facilidade na navegação no site da Americanas, aumento do leque de produtos nas duas lojas e até mesmo a venda de passagens aéreas que possuem ofertas mais interessantes que empresas especializadas. Desta forma, foi identificada agregação de valor para os participantes do estudo clientes da Americanas.com, mas não para os clientes do Submarino, no entanto, os clientes do Submarino estão satisfeitos em comparação a outros sites uma vez que não houve perda da qualidade dos serviços mesmo com a aquisição. Percebeu-se que o valor aumenta ao passo que os benefícios promovidos pelas empresas são percebidos e valorizados pelos clientes e os esforços realizados pelas mesmas para reduzir os custos passam a ser reconhecidos. Isso só é possível quando, de acordo com Kotler (2000), a abordagem de valor para o cliente passa a ter uma visão estratégica na empresa e o valor percebido para o cliente é o foco central. Dessa forma, a empresa identifica de que forma os atributos se tornam importantes para os clientes e chega mais perto da capacidade de satisfazer as necessidades latentes dos clientes e não apenas as necessidades explícitas. A aquisição do Submarino tratou-se de uma aquisição horizontal, uma vez que as empresas eram concorrentes. Foi identificado que as razões para a aquisição foram: criação de barreira a novos entrantes uma vez que havia a ameaça da Amazon entrar no mercado brasileiro, redução dos custos operacionais uma vez que as operações foram unificadas, maior 14 poder de mercado uma vez que a organização ganha poder de barganha com os fornecedores além de maior diversificação em virtude de aumento das categorias de produtos. Com a aquisição a empresa tornou-se líder de mercado com 54% do market share, ambas marcas são top of mind, além de ser reconhecida como a empresa com maior expertise do ramo, apresentar resultados altamente positivos e vantagens competitivas. Vale ressaltar que um dos grupos foi realizado com apenas três participantes o que é uma limitação para o presente estudo, já que não seguiu a recomendação sugerida pelos autores revisados. Outra limitação é o fato de terem feito parte dos grupos professores de Marketing e E-business que, por condição, tenderiam a ter mais afinidade com os temas abordados, muito embora isto não tenha ficado tão evidente quando questionados acerca de seu comportamento de consumo e percepções quanto às empresas. Sugere-se para próximos estudos a verificação com uma gama mais ampla de clientes em momentos futuros para verificação dos pontos ora levantados, bem como o acompanhamento da evolução do valor para os acionistas. Outro ponto que pode ser abordado é o impacto da aquisição para a cultura organizacional e para os colaboradores, haja vista as mudanças estruturais necessárias à atuação das empresas. Espera-se com este trabalho contribuir para o melhor entendimento dos processos de aquisição, assim como oferecer às empresas que atuam no comércio online elementos importantes acerca das percepções de consumidores, ainda que não seja possível generalizar as opiniões de clientes ouvidos para o universo total de clientes das empresas do mundo virtual. 6 REFERÊNCIAS BARROS, Betania Tanure. Fusões e Aquisições no Brasil – entendendo as razões dos sucessos e fracassos. São Paulo: Atlas, 2003. BERRY, L. Relationship marketing of services: growing interest emerging perspectives. Journal Academy of Marketing Science, v.23, n° 4, 1995. BEYEA, S., NICOLL, L.H. Methods to conduct focus group and the moderator's rule. Association Of Operating Room Nurses Journal, Denver, v.71, n.5, 2000, p.1067-1068. BOVESPA. Disponível em <http://lojavirtual.bmf.com.br/LojaIE/>. Acessado em 16 de maio de 2008. B2W. Disponível em <http://www.b2winc.com.br >. Acessado em 16 de maio de 2008. CAMARGOS, Marcos Antônio. Acordo de fusão TAM VARIG: Um estudo de caso dos fatores estratégicos, mercadológicos e financeiros e seus impactos sobre os stakeholders. Caderno de pesquisa em administração. São Paulo: USP/FEA, v. 11, n. 4, 2004. CARTWRIGHT, Sue; COOPER, Cary L. Managing mergers, acquisitions e strategics alliances. Oxford: Planta Tree, 2001. CHURCHILL Jr, Gilbert A. Marketing: criando valor para os clientes. São Paulo: Saraiva, 2000. CLEMENTE, Mark N.; GREENSPAN, David S. Winning at mergers and acquisitions: the guide to market-focused planning and integration. New York: John Wiley, 1998. CORREA, Roberto. Planejamento de Propaganda. São Paulo: Global, 1995. EBIT. Disponível em <http://www.ebit.com.br >. Acessado em 16 de maio de 2008. FLORES, Javier Gil. Análisis de datos cualitativos. Barcelona: PPU, 1994. FORRESTER RESEARCH. DISPONÍVEL EM <http://www.forrester.com>. Acessado em 16 de maio de 2008. GITMAN, Lawrence J. Princípios de administração financeira. São Paulo: Person Education, 2006. 15 GOLDMAN SACHS. Disponível em <http://www.goldmansachs.com>. Acessado em 16 e maio de 2008. GORDON, Ian. Marketing de Relacionamento: estratégias, técnicas e tecnologias para conquistar clientes e mantê-los para sempre. São Paulo: Futura, 2001. GUJARATI, Damodan N. Econometria Básica. São Paulo: Pearson Education, 2006. HARRISON, Jeffrey S. Administração Estratégica de Recursos e Relacionamentos. Porto Alegre: Bookman, 2005. HITT, M. A.; IRELAND, R. D; HOSKISSON, R. E. Administração Estratégica. São Paulo: Thomson, 2005. IGROUP. Disponível em <http://www.igroup.com.br>. Acessado em 16 de maio de 2008. JÚPITER RESEARCH. Disponível em <http://www.jupiterresearch.com>.Acessado em 16 de maio de 2008. KOTLER, Philip. Administração de Marketing. São Paulo: Pearson, 2000. KOTLER; Philip; HAYES, T; BLOOM, P.N. Marketing de Serviços profissionais: estratégias inovadoras para impulsionar sua atividade, sua imagem e seus lucros. Barueri (SP): Manole, 2002. MALHOTRA, Naresh K. Pesquisa de marketing: uma orientação aplicada. Porto Alegre: Bookman, 2006. MARCHETTI, R.; PRADO, P.H.M. Um tour pelas medidas de satisfação do consumidor. Revista de Administração de Empresas, v. 41, n.4, pág. 56-57, out./dez - 2001. MARTELANC, Roy; PASIN, Rodrigo Maimone; CAVALCANTE, Francisco. Avaliação de empresas: um guia para fusões & aquisições e gestão de valor. São Paulo: Pearson/Prentice Hall, 2006. OLIVEIRA, M, FREITAS, H. Focus group: instrumentalizando o seu planejamento. In GODOI, A. K., BANDEIRA-DE-MELLO, R., SILVA, A. B., Pesquisa qualitativa em estudos organizacionais – paradigmas, estratégias e métodos. São Paulo: Saraiva, 2006. RECEITA FEDERAL. Disponível em <http://www.receita.fazenda.gov.br/PessoaJuridica/ DIPJ/2005/PergResp2005/pr212a231.htm>. Acessado em 12 de março de 2008. ROSS, Stephen A.; WESTERFIELD, Randolph W.; JORDAN, Bradford D. Princípios de administração financeira. São Paulo: Atlas, 2002. ROURKE, J. T. Integração pós-fusão. Rio de Janeiro: EDITORA, 1992. SCHIFFMAN, Leon G.; KANUK, Leslie L. Comportamento do consumidor. Rio de Janeiro: LTC, 2000. SINHA, Iindrajit; DE SARBO, Wayne S. An integrate approach toward the spatial modeling of perceived customer value. Journal of Marketing Research. Vol XXXV, Number 2, May, 1998. STEWART, D.W. SHAMDASANI, P.N. Focus groups: Theory and practice. California: Sage, 1990. WEBSHOPPERS. Disponível em <http://www.webshoppers.com.br/webshoppers.asp>. Acessado em 20 de abril de 2009. WRIGHT, Peter; KROLL, Mark; PARNELL, John. Administração Estratégica. São Paulo: Atlas, 2000. 16

Download