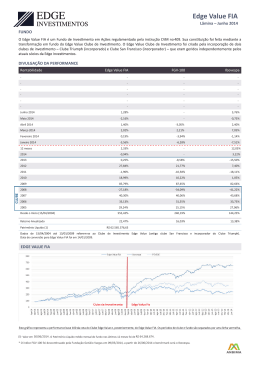

Prezados investidores e amigos, No ano de 2014 a Orbe Investimentos completa 13 anos de vida. Não podemos reclamar do que vivemos neste período e de como o mercado de capitais no Brasil se desenvolveu. Nossa performance de longo prazo nos deixa muito satisfeitos (21% aa em reais e 26% aa em dólares), semelhante a dos maiores e mais sérios investidores do mundo, atuando em um ambiente que exigiu além de, conhecimento técnico, muita capacidade de extrapolação e criatividade. A forma disciplinada que interpretamos a filosofia de Value Investing tem se mostrado muito acertada quando contemplamos não somente o retorno dos fundos mas o risco assumido em sermos sócios de empresas dos mais diferentes setores. Depois de 13 anos, nossa segurança sobre o que analisar, como interpretar resultados e como ler as intenções das pessoas envolvidas na gestão das empresas que compramos se desenvolveu muito. Tendo em vista que o nosso objetivo desde o começo sempre foi termos uma empresa de gestão de investimentos exatamente como a que criamos, ou seja, com sócios que possuem não só alinhamento de interesse, mas alinhamento intelectual e visão sobre negócios bastante semelhantes há alguns anos resolvemos expandir nosso escopo de atuação aplicando a mesma teoria e disciplina de investimento em outros países. Resolvemos atuar perto, de forma a não perdermos o nosso hábito de constantemente visitar os gestores das empresas, suas operações e seus canais de venda. Estamos hoje investindo da mesma forma que investimos no Brasil também no Peru, no Chile e na Colômbia. Apesar de inovador e um pouco extravagante na época que pensamos nisto, nossa opção por investir fora do Brasil, mas em países emergentes próximos de nossa casa foi bastante acertada. Nossos produtos focados nestes mercados possuem uma performance exemplar, mesmo ainda com um histórico pouco relevante e com a extrema turbulência pela qual os mercados têm passado nos últimos anos. Não fizemos um movimento especulativo, uma aposta, mas uma opção consciente de diversificação de risco e habilidades. Por isto, não vemos volta neste processo, somente evolução. Estamos comprometidos com o novo escopo geográfico da nossa atuação. Desta forma, a partir do dia 17 de março de 2014 nossa identidade visual e a forma como somos percebidos pelo mercado também evoluiu. A Orbe Investimentos, antes focada em investimentos apenas no Brasil, passa a se chamar TROPICO LATIN AMERICA INVESTMENTS, e seremos definitivamente uma empresa não mais focada no Brasil, mas focada nas melhores oportunidades de investimento de longo prazo na América Latina. Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com Página 1 de 15 Atualizado até Março/2014 Orbe Value FIC FIA Relatório Trimestral - 1° Trimestre 2014 “Our goal today is the same as it has always been: to own a portfolio of businesses that have been vigorously researched and carefully purchased, which consequently can outperform the broader stock market over many years.” Sequoia Fund, Annual report 2011 O mercado brasileiro seguiu de péssimo humor e no meio de Março atingiu sua mínima desde o início de 2009, quando encontramos o começo da recuperação após a crise aguda de 2008. Contudo muitos investidores estrangeiros parecem ter melhorado sua percepção de risco, certamente em virtude dos níveis de preços muito baixos, e estão voltando aos poucos comprar ações brasileiras. Entretanto, agora é o investidor doméstico que está no auge do seu pessimismo. O fato é que as diferentes etapas do ciclo do mercado se sucedem, como sempre acontece. Primeiro as vendas dos ariscos fundos globais, depois as vendas dos investidores profissionais locais, em grande parte por pressão de resgates e em seguida, os investidores pessoa física assustados também vendem e cristalizam prejuízos no que nós acreditamos ser o auge do pessimismo. Interessante notar que no final do terceiro ciclo os fundos globais já começam seu movimento de volta, deixando os investidores pessoas físicas, não profissionais, que acham que conseguem prever o mercado, com as maiores perdas, aproveitando para recomprar mais barato o que haviam vendido. No final de Março a deterioração da avaliação do governo, e com ela uma renovada expectativa de que o corrente gabinete possa perder as eleições presidenciais do segundo semestre, trouxe fortíssimas altas nas ações das empresas controladas pelo governo (Petrobrás +16,1%, Eletrobrás +19,7%, Banco do Brasil +12%) que com elas puxaram para cima os índices de ações nos quais tem enorme peso. Evidentemente comprar no auge do pessimismo é o ideal. Mas acertar o momento exato de uma reversão de humores e expectativas é trabalho impossível. Então nosso trabalho não é acertar o momento da virada, mas sim todo o tempo ajustarmos nosso portfólio para que sempre estejamos na melhor posição para lucrar quando a reversão acontecer, tanto do ponto de vista de retornos esperados, mas principalmente de riscos incorridos. Assim, quando a recuperação de preço dos ativos acontecer, ganharemos e muito com ela. Recentemente nos deparamos com uma explicação sobre retornos esperados de investimentos em Venture Capital que é muito similar ao que acontece com investimentos de filosofia Value Investing (acreditem, Venture Capital e o que fazemos aqui são propostas muita parecidas, de arbitragem temporal, due diligence adequada, e de “opcionalidade”). O autor se chama Rory O’Driscoll, do fundo Scale Venture Partners, e disse: “ Venture capital é cíclico; os retornos não vêm linearmente ao longo do tempo, mas como os ônibus, aparecem todos de uma vez. Como resultado, você não entende nada deste negócio se não tiver vivido por pelo menos um ciclo completo.” Você poderia substituir “Venture Capital” por “Value Investing” no comentário acima, e estaria corretíssimo. Seguimos acreditando que o mercado apresenta atualmente uma série de oportunidades de excelentes negócios a preços ótimos, e vamos seguir acumulando ações destas empresas até que os retornos venham para recompensar a paciência e disciplina. De forma prática vamos apresentar nas próximas páginas um apanhado de dados que mostram como em diversos casos as empresas negociam atualmente nos seus menores preços relativos desde fim de 2008. Ao fim de Março, todas as companhias haviam divulgado seus resultados do 4º trimestre de 2013, e assim comentaremos também os destaques do nosso portfólio. Também falaremos sobre novas posições. Como falamos no relatório relativo ao 4º trimestre de 2013, vendemos toda nossa posição de ALL. Esse capital, além de valores advindos de reduções de outras posições, foi usado para aumentar algumas participações (como Sonae Sierra sobre a qual já discutimos) e também para comprar novas posições como BHG(BHGR3) e novamente Grazziotin (CGRA4 - um negócio excepcional no qual já investimos por alguns anos no início do nosso fundo, com resultados muito positivos – parte de uma agradável volta às origens para nós). Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com Página 2 de 15 Atualizado até Março/2014 Sonae Sierra A empresa perfaz hoje nossa maior posição, e segue sendo um dos ativos com relação “risco X retorno” mais absurdas do mercado. Observe por favor, o gráfico abaixo (linha azul sendo EBIT, ou lucro operacional, da empresa; na linha vermelha seu o valor de mercado): Fonte: Economática No auge do pessimismo com o Brasil, e das consequentes vendas indiscriminadas de ativos por aqui, as ações da empresa chegaram em sua menor cotação histórica (nós começamos a investir no final de 2013, já perto deste piso recente). Ao mesmo tempo a empresa fez seu melhor resultado operacional da história. Alguma coisa não faz sentido. É possível que um negócio destes deteriore tanto no futuro que essa gigante queda de preço tenha algum significado? Muitos comentam que a empresa não crescerá muito nos próximos anos. É verdade. E daí? Isso só significa que a geração de caixa acima vai crescer pouco. Não decrescer, não sumir. No nível de preço atual das ações a empresa negocia a pouco mais de metade de seu valor patrimonial, algo inconcebível na nossa visão para um negócio baseado em ativos estratégicos, de boa liquidez. No começo de Março o sócio americano da empresa (DDR), que compartilhava o controla com a Sonae portuguesa, anunciou a venda das suas ações para um grupo alemão (Otto) por R$ 26/ação, enquanto as ações estavam sendo negociadas no mercado a R$ 16. O grupo alemão é o maior acionista da DDR, e sabendo que a participação precisava ser vendida para ajudar a sanear o balanço da DDR (que vem passando por uma reestruturação e desalavancagem desde a crise de 2008), preferiram comprar eles mesmos a vender para um terceiro. O grupo é um dos mais bem sucedidos desenvolvedores e operadores de shoppings do mundo, e também grandes varejistas. A saída da DDR começou a ser tratada cerca de 18 meses atrás. O processo demorou e complicou outras decisões na Sonae Sierra Brasil. Agora que foi resolvido e um novo e experiente acionista de longo prazo assumiu a posição, esperamos ver melhoras significativas nos processos decisórios da empresa, e também boas novidades em breve. É importante notar que os resultados da Sonae neste ano devem ser positivamente impactados pelas operações dos shoppings novos que foram inaugurados ao longo do ano passado (sendo o mais importante em Goiânia apenas em Outubro/13), além das renovatórias dos contratos do Shopping Manauara que completa 5 anos, e diversas outras novidades como as novas alas do shopping Dom Pedro, com restaurantes e um novo centro de convenções. Enquanto outros do setor ainda investiam e lançavam novos projetos, a Sonae corretamente tirou o pé do acelerador e vendeu alguns projetos a fundos imobiliários no final de 2012. Agora com a situação de balanço mais folgada do setor, pode aproveitar as oportunidades que terão diante deles nos próximos anos. A empresa, como um bom value investor, trabalha com as opcionalidades e os ciclos naturais de forma disciplinada. Pode temporariamente não agradar os analistas das corretoras e seus modelos, mas nós gostamos muito. Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com Página 3 de 15 Atualizado até Março/2014 Saraiva Mal comunicado e portanto mal compreendido. Esse é o nosso resumo da divulgação do resultado de 4º trimestre da Saraiva. A empresa fez um trabalho ruim ao divulgar e explicar um trimestre que a primeira vista parece ruim, mas na verdade está poluído por lançamentos contábeis não recorrentes e não-caixa, mas foi operacionalmente bom. Considerando o processo de reestruturação que a empresa passa, e os novos executivos recém-chegados, a companhia aproveitou o ano passado para limpar seu balanço. A expectativa é que 2014 venha com números limpos e que representem corretamente a saúde do negócio. Infelizmente o mercado não está acostumado com excesso de honestidade e transparência por parte das empresas, como explicaremos abaixo. A Saraiva realizou, como todas as companhias deveriam fazer, a análise de impairment de seus ativos e decidiu que deveria reconhecer a redução do valor contábil de alguns ativos mantidos no seu balanço. Nada mais correto. Entretanto alguns investidores parecem preferir ser enganados a ver honestidade empresarial. Mas cada empresa terá os sócios que merece, e vice-versa. Os lançamentos de impairments causaram uma redução de R$ 42mm no resultado contábil do 4º trimestre, mas que evidentemente por sua natureza não são recorrentes, nem tiveram qualquer impacto no caixa. Lucro Bruto Receita Líquida R$ Milhões R$ Milhões 903 2010 840 2009 803 2013 675 2012 558 2011 2.144 1.924 2010 1.889 1.565 1.248 2009 2011 2012 2013 Considerando resultados normalizados que esperamos para 2014, agora já com balanço limpo, a empresa está negociando ao equivalente a pouco menos de 6 vezes seu lucro líquido para o ano. E temos certeza que veremos um ano com diversas novidades qualitativas importantes, como resultados da otimização de logística em curso, as novas lojas de aeroportos acelerando a expansão do varejo, e o PNLD no ciclo em que a empresa detém mais market share e agora com os bem sucedidos conteúdos digitais por eles desenvolvidos. No momento da divulgação de resultados, alguns fundos decidiram vender primeiro e perguntar depois e o preço da ação despencou (veja abaixo). Nós aumentamos expressivamente nossa posição. Fonte: Economática Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com Página 4 de 15 Atualizado até Março/2014 Magnesita Inegavelmente este foi um ano de mudanças e avanços para a Magnesita. O novo desenho estratégico que tinha sido desenhado lá atrás começou a ser implementado. A meta que antes era de consolidar a indústria mundial de refratários e se tornar a líder foi substituído pela nova visão de ser a melhor, e mais rentável, fornecedora de soluções refratárias e de minerais industriais e alavancar o desenvolvimento dos recursos minerais. E os resultados do ano já refletem as implicações de curto prazo, positivas e negativas, desse novo rumo. Um dos grandes destaques recentes foi a retomada da participação de mercado no Brasil da arquirrival RHI, que anos atrás decidiu atacar mais agressivamente o nosso mercado. O fato é que a RHI nunca conseguiu estabelecer produção local de refratários por falta de suprimento mineral e, com a recente desvalorização do real, sua operação local que já operava no negativo provou-se insustentável. Além disso, a Camex finalizou no começo deste ano o estudo sobre a alegação de prática de dumping de refratários importados da China e do México, ambos provenientes de plantas da RHI, e concluiu que de fato os preços praticados eram substancialmente menores que os custos de produção. Foram aplicadas sobretaxas significativas a estes dois produtos pelo prazo mínimo de 5 anos, algo que vai ajudar muito a Magnesita a restabelecer sua posição no mercado local. Aliado ao aumento de volume nos mercados chaves (Brasil, EUA e Europa Ocidental), a Magnesita também passou a explorar mais enfaticamente outros mercados onde quase não tinha nenhuma presença, tanto no ramo siderúrgico quanto industrial. Ótimo exemplo foi o fechamento dos primeiros pedidos para o importante mercado de usinas integradas de aço norte-americano. No segmento industrial, realizou as primeiras vendas para mercado até então inexplorados, como o Africano e do Oriente Médio. Assim, a Magnesita foi capaz de expandir o volume de vendas de refratários num ano de ainda muito marasmo econômico e queda generalizada na produção de aço ex Ásia (sobretudo China). Já em termos de receita, o crescimento foi bastante mais alto em função dos ganhos das vendas em dólar e euro para o real. Sem embargo, a aterrissagem em novos mercados e a criação de uma estrutura organizacional mais global pressionou as despesas da companhia, sobretudo as comerciais - aberturas de novos escritórios comerciais e aumentos de fretes internacionais. Mas isso pode ser interpretado como investimento que deve trazer retornos muitos interessantes a médio e longo prazos. Problemas operacionais ligados principalmente com a manutenção de fornos em Contagem e Brumado também ajudaram a pressionar o resultado do 3º trimestre. Cabe ressaltar que foram fatos pontuais, resolvidos, mas com algum efeito de carregamento ainda para o 4T13 recém divulgado. Já em 2014 não devemos ver quase efeito destes problemas. As perspectivas para 2014 são animadoras. O efeito com os ganhos de market share devem se acumular, trazendo maiores receitas e ajudando a diluir os custos fixos. Além disso, a melhora do mix de venda deve permanecer puxada pelo maior crescimento de refratários industriais, além dos efeitos positivos direto e indireto do Real menos valorizado durante todo o ano. 1 Câmara de Comércio Exterior do Governo Brasileiro Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com Página 5 de 15 Atualizado até Março/2014 Schulz Foi 2013 mais um ótimo ano para a Schulz, que, diga-se de passagem, completou 50 anos de história desde seu nascimento como uma pequena fundição em Joinville (SC). O histórico de crescimento e, mais importante, de geração de valor para o acionista desde seu IPO em 1994 são impressionantes. Nos últimos 19 anos a receita expandiu-se a uma taxa média de 16% ao ano, sempre de forma saudável, ampliando a diversificação entre clientes e setores. A tendência positiva do nível de rentabilidade é um bom indicador do bom trabalho que vem sendo feito ao longo dos anos. São fatos que o mercado, por menor que seja a companhia e restrita a sua liquidez, mais cedo ou mais tarde deveria reconhecer. Não é à toa, portanto, que a ação tenha se valorizado 2.276% no período, ou o equivalente a 18,3% ao ano. Esses são só alguns números que servem para atestar o que um negócio com fortes diferenciais competitivos e sob o comando de executivos alinhados e competentes pode entregar para os acionistas. Veja abaixo a evolução das receitas e margens da companhia neste período como companhia aberta: Quanto ao resultado do ano passado especificamente, a empresa conseguiu superar o marco importante de receita bruta de R$ 1 bilhão pela primeira vez, impulsionada pela recuperação na produção de caminhões depois do turbulento ano de 2012. Naquele ano entrou em vigor o Euro V que obrigava a adoção de motores menos poluentes, mas mais caros, criando assim um movimento de antecipação de produção em 2011 e consequente queda no nível de atividade do setor em 2012. O bom desempenho do setor agrícola (vide safra nacional recorde) também ajudou a alavancar o desempenho das vendas ao longo do ano, recordando que a Schulz também atende diretamente os principais produtores de máquinas agrícolas do país. Foram R$ 157,6 MM de geração de caixa, EBITDA, alcançando margem de 19,4% - expansão de 1,8 pp na comparação com 2012. Deste modo, hoje a companhia é negociada ao múltiplo 5,7x EV/EBITDA. Vale lembrar os números da empresa quando a adquirimos em 2004: Faturamento de R$ 250 MM e geração de EBITDA próxima a R$ 40 MM. Uma evolução e tanto sob qualquer prisma ou análise. Somado ao forte histórico de performance que a Schulz construiu, uma série de fatores nos leva a crer que os próximos anos devem continuar sendo positivos. Entre os mais importantes estão os anúncios de expansão de capacidade de produção de caminhões pelas montadoras já instaladas no Brasil (e.g, MAN e Mercedez), bem como a entrada de novos players (e.g., Navistar, Foton, Paccar, etc.), algumas dos quais já em curso. Outrossim, foi dado um passo importante em direção à criação de um programa nacional de renovação da frota de caminhões com a apresentação de uma proposta única desenvolvida pelas principais entidades envolvidas com o transporte rodoviário de carga. O programa prevê a substituição da frota de caminhões com mais de 30 anos – estimados em 200 mil - que ainda rodam pelas nossas estradas e cidades. Pode ser um estimulo importante ao mercado, além das vantagens econômicas e ambientais que a substituição desses caminhões deve trazer. Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com Página 6 de 15 Atualizado até Março/2014 Esse é certamente o tipo de investimento que nós estamos constantemente a procura. E apesar de toda a apreciação das ações desde que começamos a investir na companhia no longínquo ano de 2004, ainda estamos confortáveis com sua margem de segurança nos preços atuais. Também temos de reconhecer que nosso conhecimento da companhia e confiança nos administradores evoluíram bastante através desses anos todos acompanhando cada passo da Schulz, o que só contribui com nossa confiança no futuro da companhia. No final de março ajudamos a eleger para o Conselho de Administração da Schulz o Sr. Walter Janssen Neto, executivo com mais de 30 de experiência no grupo WEG, que temos certeza irá agregar muito as discussões estratégicas da companhia. Romi Os resultados da Romi mantiveram a forte tendência de melhora dos últimos trimestres. Isso é fruto em grande parte da taxa de câmbio mais favorável que encarece as máquinas importadas que competem diretamente com sua produção local, além do efeito indireto de proteger os clientes da Romi contra a enxurrada de produtos importados a qual temos assistido nos últimos anos. Além, claro, da ação direta da companhia, que segue empenhada no trabalho interno de controle de custos e melhorias operacionais que se refletem não só na recuperação das margens como também na queda significativa do montante de ciclo de capital de giro. A linha verde do gráfico abaixo mostra a evolução do ciclo de conversão de caixa que caiu em mais de 100 dias do fim de 2012 pra cá e foi fundamental para a importante geração de caixa do período. Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com Página 7 de 15 Atualizado até Março/2014 Vale notar também a fortíssima recuperação da rentabilidade, com as margens chegando nos patamares mais elevados dos últimos 3 anos. Outro fato importante recente foi a sinalização da companhia de que estão trabalhando ativamente a fim de monetizar os ativos imobiliários não operacionais, com anúncio através de fato relevante de que realocaram tais ativos para a conta de “propriedades de investimento” e contrataram uma empresa para trabalhar a venda destes. Nova posição BHG (BHGR3) A BHG, Brazilian Hospitality Group, é uma empresa de desenvolvimento e operação de hotéis, próprios e de terceiros. Trata-se do segundo maior grupo do Brasil, atrás apenas do grupo francês Accor. O segmento de hotéis no Brasil é extremamente carente, com oferta em muitos momentos inferior a demanda, e principalmente, com uma estrutura incrivelmente fragmentada, com poucos grupos grandes e organizados, e muitos empreendedores locais pequenos. Os grandes grupos controlam apenas 8,3% dos hotéis no Brasil, enquanto na maioria dos países desenvolvidos este número está próximo de 50%. Devido a esta dinâmica local existe um claro vetor para um grupo liderar uma possível consolidação do mercado local. E a BHG, com uma estrutura de capital muito forte, e impondo padrões de gestão empresarial de primeira linha, é claramente o player mais apto a liderar este processo nos próximos anos. Realizaram uma relevante oferta de ações a R$ 17,50/ação no início de 2013, para depois ver a ação escorregar com as vendas pelos fundos estrangeiros para um mínimo de R$ 12,00. Entre Maio de 2013 e o final do ano, quando começamos a montar nossa posição, o Enterprise Value (Valor da companhia mais as dívidas) caiu de pouco mais de R$ 1,2 bilhão para cerca de R$ 600 milhões, conforme pode ser verificado no gráfico abaixo. Fonte: Economática A companhia passa por um momento de forte crescimento, e deve continuar a alocar os recursos da recente oferta de ações. Com este crescimento virá uma importante expansão de margens. Fica difícil para o mercado entender a companhia, que além de pouco líquida e conhecida, é a primeira deste setor na Bolsa brasileira. Contudo, estudando em profundidade o negócio, ficamos muito empolgados com a oportunidade de comprar suas ações pelos preços que pagamos no fim de 2013 e início de 2014. Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com Página 8 de 15 Atualizado até Março/2014 A empresa fechou o ano de 2013 com 9.131 quartos em operação, sendo que considerando os projetos já em andamento, este número será de cerca de 13.800 em 2016 (crescimento de 50%). Veja abaixo um gráfico da própria companhia com a evolução da sua presença no Brasil: A companhia além de crescer o número de hotéis e quartos, vem fazendo um trabalho muito importante de elevação de preços médios das diárias e de otimizar a ocupação dos seus quartos. Isso pode ser visto abaixo, o gráfico de RevPar (Revenue per available room, é uma métrica comum de eficiência no setor de hotéis). Evidentemente a Copa do Mundo neste ano também ajudará com a ocupação dos hotéis e com a cobrança de tarifas mais altas, ajudando nos resultados de 2014. Um detalhe importante é a compra do Sofitel do RJ, que está sendo debatida com a Accor na justiça, deixa o balanço da companhia confuso, e esconde parte do valor. Se considerarmos os mais de R$ 200 milhões que a companhia tem depositados aguardando a decisão do processo judicial, chegamos a conclusão que o valor de mercado atual (Firm Value - considerando caixa e dívidas) representa cerca de 6X o EBITDA que esperamos para este ano. Nesta conta não consideramos que exista nenhum valor no landbank que a companhia controla. Também evidentemente não consideramos o crescimento que virá nos próximos anos em virtude dos novos hotéis em projeto ou já em construção, e o valor potencialmente criado com novas aquisições. Nova posição Grazziotin (CGRA4) A Grazziotin é antiga conhecida nossa. Investimos na empresa em 2004 e tivemos participação até a metade de 2008. Foi um dos nossos investimentos mais bem sucedidos. Sempre admiramos muito seus gestores e a forma disciplinada como tocam o negócio. Recentemente surgiu a oportunidade de voltarmos a comprar uma participação relevante na companhia, o que não poderíamos deixar passar. Para os que não conhecem ou se lembram dos detalhes, a Grazziotin é a gestora de algumas redes de varejo, com características diferentes (em geral vestuário ou material de construção/decoração). São atualmente cerca de 300 lojas espalhadas por pequenas cidades no Rio Grande do Sul, Santa Catarina e Paraná. O modelo de negócios poderia ser resumido pelo seguinte conceito: são as principais lojas das pequenas cidades. Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com Página 9 de 15 Atualizado até Março/2014 Veja o mapa com a localização das lojas (e a sede da empresa, em Passo Fundo/RS): A empresa vende itens de baixo valor, para um público extremamente pulverizado espalhado por essa rede de lojas de alta capilaridade. No gráfico abaixo podemos ver a evolução da quantidade de tickets (vendas unitárias, atualmente em cerca de 6,6 milhões por ano) e o valor em R$ médio de cada venda (que cresce consistentemente e hoje está em cerca de R$ 72,00). A companhia vive seu melhor momento da história, após consistentemente aumentar seu lucro ao longo dos últimos anos. Apesar disso uma queda recente nas ações nos permitiu comprar no final de 2013 pelo mais interessante valuation desde o auge da crise do final de 2008. Veja a evolução do lucro líquido de 12 meses da companhia (linha vermelha) e seu valor de mercado (linha azul) ao lado: Fonte: Economática Fonte: Economática De forma resumida, hoje a empresa vale 30% a menos do que valia quando vendemos em 2008, mas tem lucro quase 2X maior. E assim negocia perto do menor valuation em muito tempo, ao equivalente a 7X seu lucro de 2013, ou 5X EV/EBIT (veja gráfico abaixo de múltiplo P/L e EV/EBIT). Nesses múltiplos citados acima não há qualquer ajuste por ativos “escondidos” que existem, como um valioso imóvel em Porto Alegre ou as terras que a empresa possui (que facilmente podem ser avaliadas a R$ 60mm na nossa visão, algo próximo a 20% do valor de mercado da empresa atual. A empresa é gerida de forma conservadora, e talentosa, pela família Grazziotin. Com um balanço incrivelmente folgado (cerca de R$ 90 milhões de caixa líquido ao fim de 2013), e a oportunidade de seguir crescendo e melhorando gradualmente margens como vem fazendo há tantos anos. A empresa é uma barganha incrível na nossa visão, mesmo considerando os riscos de sua liquidez reduzida. Ficamos felizes de poder nesta nossa volta às raízes comprar novamente uma participação neste incrível empresa, por uma preço tão interessante. Agradecemos sua confiança, Trópico Investimentos Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com Página 10 de 15 Atualizado até Março/2014 Orbe Value LATAM 160 Orbe Value Latam Fund (US$) Peru (IGBVL/US$) 140 Chile (IPSA/US$) Colombia (IGBC/US$) MSCI EM (Emerging Markets) Latin America Index 26,28% 120 100 -9,81% 80 60 -30,77% -34,86 -38,98 % 40 Como vimos no Brasil, os outros mercados de ações da região tiveram, durante a maioria do 6,01% LATAM FUND 26,28% 1º trimestre de 2014, comportamento similar com investidores estrangeiros vendendo ações. -2,55% Tanto fundos ativos, mas principalmente os Colombia -9,81% ETFs (passivos), seguiram pressionando os mercados. As moedas também perderam valor, -11,62% Peru em diferentes graus (Chile -4,6%, Peru -0,4%, -38,98% e Colombia -2,2%). No final do trimestre, já -10,16% em Março, o fluxo começou a dar sinais de Chile -34,86% inversão, e volumes relevantes de compras pelos estrangeiros começaram a acontecer. Com isso os -40,00% -30,00% -20,00% -10,00% 0,00% 10,00% 20,00% 30,00% CAGR Retorno desde o início mercados do Chile e da Colômbia apresentaram uma etapa inicial de recuperação, algo que no Peru ainda não pode ser visto (queda ainda de -9,7% no ano ao fim do trimestre). Nosso fundo perde -7,02% no ano até agora, em parte por variações de preços nas posições em ações nos mercados de Peru e Chile, em parte pela desvalorização das respectivas moedas, como já citado. Voltando o foco para as nossas empresas investidas, não vemos nada no nível micro que justifique o que aconteceu nos mercados nos últimos meses. As companhias parecem estar no nível mais barato desde o início de 2011, quando estávamos começando nosso primeiro portfolio. Grande parte das empresas negocia hoje a menos de 10 vezes seus lucros líquidos dos últimos 12 meses, apesar de todas terem crescimento potencial, e estrutural, de dois dígitos a frente. Ações de empresas excelentes como a peruana Alicorp, da qual somos sócios desde o início do fundo, caíram para níveis de 3 anos atrás, apesar de estarem mais fortes, mais lucrativas, mais bem posicionadas do que estavam quando começamos nosso trabalho. Não compramos nenhuma nova posição neste começo de 2014, apenas ajustamos a nossa exposição a cada companhia baseando-nos na margem de segurança apresentada em cada caso, dadas a mudanças importantes nos preços da ações dos últimos meses. Nossa maior posição segue sendo a operadora de portos e rebocadores de origem chilena SAAM, um caso clássico de oportunidade derivada de um spin-off de uma companhia muito maior, que leva a uma venda indiscriminada das ações por questões mecânicas (ETFs e investidores institucionais em geral vendem as ações menos líquidas e que não tem representatividade nos índices que eles tentam seguir). Já comentamos sobre a companhia em detalhes em relatórios anteriores. Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com Página 11 de 15 Atualizado até Março/2014 A antiga controladora de SAAM é a Compania Sudamerica de Vapores (CSAV), que em 2012 em virtude de problemas financeiros foi vendida para o maior grupo empresarial do Chile, o Quiñenco, da família Luksic. A CSAV é uma empresa de transporte marítimo muito grande, que desde a crise de 2008 passava por dificuldades até ser resgatada por este grupo. Vejam abaixo o que aconteceu com as ações da nossa empresa após o spin-off (linha vermelha sendo o valor de mercado da companhia; linha azul a geração de caixa operacional anual, EBIT): Fonte: Economática Com esta queda de preço de ação tão significativa, enquanto os resultados da empresa, historicamente muito estáveis, seguem melhorando, vemos hoje a empresa negociando no menor patamar de valuation desde a sua listagem em separado da Vapores no começo de 2012. Veja abaixo a forte compressão de múltiplos (em verde o índice de Preço/Lucro e em azul o Preço/Valor Patrimonial): Fonte: Economática Durante essa queda seguimos aumentando nossa exposição, e entre o final de 2013 e início de 2014 a companhia tornou-se a maior posição de nosso portfolio. No final de Abril ela distribuirá dividendos que representam impressionantes 5% do preço atual de suas ações. Seguimos convictos de que se trata de um negócio excelente, negociando a preços ridículos em virtude de questões momentâneas. Agradecemos sua confiança, Trópico Investimentos Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com Página 12 de 15 Atualizado até Março/2014 ORBE VALUE FIC FIA Resumo Fundo Características Detalhes Estrutura O fundo Orbe Value FIC FIA, é um veículo que investe no mínimo 95% dos seus recursos no Orbe Value Master FIA. Tem como objetivo adquirir participações acionárias, com foco de longo prazo, em empresas listadas na Bovespa, com disciplinada visão fundamentalista. Público-alvo: pessoa física ou jurídica que busque retornos absolutos elevados de longo prazo. Aplicação Inicial: R$ 30.000 Aplicação Mínima: R$ 10.000 Aplicação máxima: R$ 300.000 Resgate: Cotização: D+59 Financeiro: D+62 Taxa de administração: 2,3% a.a. Taxa de performance: 20% sobre o que exceder o FGV-100, anualmente, com marca d’água permanente. Orbe Value FIC de FIA CNPJ: 05.382.556/0001-03 Gestão: Orbe Investimentos Administração: BNY Mellon Custodia: BNY Mellon Auditoria: KPMG Codigo Anbid: 147.370 Categoria: Ações Outros Rentabilidade Análise de Desempenho ORBE VALUE FIC de FIA Rentabilidade Ibovespa FGV-100 CDI Rentabilidade em US$ US$ Desde início (mar/2003) 772,72% 362,09% 627,83% 289,54% -35,21% 1247,07% Nos últimos 60 meses 14,54% 23,19% 82,05% 56,89% -2,25% 17,18% Nos últimos 48 meses -19,35% -28,36% -2,11% 44,00% 27,06% -36,52% Nos últimos 36 meses -27,79% -26,50% -8,27% 30,41% 38,95% -48,03% Nos últimos 24 meses -20,74% -21,85% -11,22% 17,08% 24,20% -36,18% Nos últimos 12 meses -22,82% -10,54% -10,00% 8,90% 12,37% -31,32% Ano de 2008 -18,50% -41,22% -34,09% 12,38% 31,94% -38,23% Ano de 2009 35,62% 82,66% 87,65% 9,88% -25,49% 82,02% Ano de 2010 18,91% 1,04% 10,21% 9,75% -4,31% 24,26% -28,12% Ano de 2011 -19,07% -18,11% -10,58% 11,59% 12,58% Ano de 2012 7,76% 7,40% 21,77% 8,40% 8,94% -1,08% Ano de 2013 -7,22% -15,50% -8,58% 8,06% 14,64% -19,07% Ano de 2014 -12,13% -2,12% -7,98% 2,40% -3,40% -9,04% Março de 2014 -2,62% 7,05% 2,21% 0,76% -3,02% 0,41% Orbe Value Ibovespa FGV-100 Melhor retorno mensal 16,89% 15,56% 19,12% Pior retorno mensal -12,03% mai/12 -24,80% -18,56% Meses positivos 83 75 83 Meses negativos 51 59 51 abr/06 fev/05 out/08 abr/09 out/08 Índice de Sharpe em relação a CDI Correlação Orbe Value X Ibovespa Correlação Orbe Value X FGV-100 2,99 0,37 0,26 Dados a partir de fevereiro/2003 Correlação determina o grau com que a movimentação de duas variáveis é relacionada. Seu coeficiente varia de -1 (totalmente inversa) a +1 (totalmente positiva) mar/14 fev/14 jan/14 dez/13 nov/13 out/13 set/13 ago/13 jul/13 jun/13 mai/13 abr/13 Orbe Value -2,62 -1,53 -8,37 -0,65 -2,55 0,88 0,64 2,09 -3,09 -7,15 -0,02 -2,71 FGV- 100 2,21 -3,94 -6,28 0,17 -0,85 2,42 3,16 3,69 2,89 -5,97 -5,19 -2,01 Rent. % Rentabilidade Acumulada Investimento por Setor Econômico 1400 Ibovespa 1200 CDI FGV-100 1000 Value 800 20,0% Finanças e Seguros 18,6% Agronegócio e Pesca 16,9% Fonte: Economática Veículos e Peças 11,4% Outros 600 400 11,0% Máquinas Industriais 6,9% Comércio 6,4% Alimentos e Bebidas 200 5,0% Energia Elétrica Mineração 3,9% 0 Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com Página 13 de 15 Atualizado até Março/2014 ORBE VALUE QUALIFICADO FIC FIA Resumo Fundo Características Detalhes Estrutura O fundo Orbe Value Qualificado FIC FIA, é um veículo que investe no mínimo 95% dos seus recursos no Orbe Value Master FIA. Tem como objetivo adquirir participações acionárias, com foco de longo prazo, em empresas listadas na Bovespa, com disciplinada visão fundamentalista. Público-alvo: pessoa física ou jurídica que busque retornos absolutos elevados de longo prazo. Aplicação Inicial: R$ 30.000 Aplicação máxima: Não há Resgate: Cotização: D+60 Financeiro: D+63 Taxa de administração: 1,8% a.a. Taxa de performance: 20% sobre o que exceder oIGPM+7, anualmente, com marca d’água permanente. Orbe Value Qualificado FIC de FIA CNPJ: 11.225.868/0001-06 Gestão: Orbe Investimentos Administração: BNY Mellon Custodia: BNY Mellon Auditoria: KPMG Codigo Anbid: 242.454 Categoria: Ações Outros 170,00 Value Qualificado Ibovespa 150,00 Orbe Value Qualificado CDI Março/2014 130,00 110,00 90,00 - 2,57% No ano -12,01% 12 meses -22,08% 18 meses -14,92% 24 meses -19,60% Desde o início - fev/10 -17,16% 70,00 fev-10 mar-10 abr-10 mai-10 jun-10 jul-10 ago-10 set-10 out-10 nov-10 dez-10 jan-11 fev-11 mar-11 abr-11 mai-11 jun-11 jul-11 ago-11 set-11 out-11 nov-11 dez-11 jan-12 fev-12 mar-12 abr-12 mai-12 jun-12 jul-12 ago-12 set-12 out-12 nov-12 dez-12 jan-13 fev-13 mar-13 abr-13 mai-13 jun-13 jul-13 ago-13 set-13 out-13 nov-13 dez-13 jan-14 fev-14 mar-14 50,00 mar/14 fev/14 jan/14 dez/13 nov/13 out/13 set/13 ago/13 jul/13 jun/13 mai/13 abr/13 Orbe Value -2,57 -1,47 -8,34 -0,61 -2,50 0,93 0,68 2,35 -3,14 -7,11 0,10 -2,45 IGPM + 7% 0,75 0,75 0,75 1,17 0,86 1,43 2,07 0,71 0,83 1,32 0,57 0,71 Rent. % Valor de Mercado Governança Corporativa 100% 100% 80% 80% 60% 60% 40% 40% 20% 20% 0% 0% 2007 2008 2009 Novo Mercado 2010 Nível 1 2011 Nível 2 2012 2013 2007 2014 Tradicional 2008 2009 Acima de R$ 3bi Participação em Conselhos 2010 2011 2012 Entre R$ 1bi e R$ 3bi 2013 2014 Até R$ 1bi Liquidez 100% 100% 80% 80% 60% 60% 40% 40% 20% 20% 0% 2007 2008 2009 2010 sim 2011 não Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com 2012 2013 2014 0% 2007 2008 Acima de R$ 3 MM 2009 2010 2011 2012 Entre R$ 3 MM e R$ 1MM 2013 2014 Até 1MM Página 14 de 15 Atualizado até Março/2014 ORBE VALUE LATAM Orbe Value LATAM é um fundo focado em investimentos de longo prazo de capital em países da América Latina, fora o Brasil. O Fundo procura significativa valorização do capital através do investimento em ações cotadas em bolsa de valores da América Latina ou em empresas cuja atividade principal está na América Latina. Foco principal no Peru, Chile e Colômbia, dada a estabilidade política desses países e o conjunto de grandes oportunidades presente. Retorno (USD) 160 Orbe Value Latam Fund (US$) Peru (IGBVL/US$) 140 Chile (IPSA/US$) Colombia (IGBC/US$) 26,28% MSCI EM (Emerging Markets) Latin America Index 120 Principais razões para criação deste novo fundo: 1. Diversificação de riscos de longo prazo. Estabilidade, crescimento e desenvolvimento experimentado no Brasil nos últimos 10 anos que está acontecendo, em um ritmo mais rápido, também em países vizinhos (Peru, Chile e Colômbia). Mobilidade social de grandes populações, a riqueza de recursos naturais, e um ambiente de negócios estável criaram um dos ambientes mais propícios para o desenvolvimento e crescimento das suas economias. 2. Sinergias e conhecimentos acumulados: empresas da região estão se expandindo para países vizinhos, em diversos setores de varejo como, bens de consumo, serviços, papel, construção. O conhecimento que A Orbe Investimentos tem acumulado ao longo de mais de 10 anos, o entendimento de empresas, indústrias e países tem sido uma vantagem na alocação de capital na região que vai manter a expansão e fortalecimento. 100 -9,81% 80 -30,77% -34,86 -38,98 % 60 40 Países Foco no Peru, Chile e Colombia. Características Taxa de adm * 2% a.a. Performance Fee * 20% acima LIBOR + 6% Aplicação Inicial US$ 100 mil Aplicações adicionais US$ 50 mil Resgate Trimestral Prazo do resgate Domicilio Patrimônio Líquido 3 meses Bermudas USD 11.2 MM Setores Food and Beverage Rentabilidade últimos 12 meses 17,98% Mining Mar14 -0.07% Set13 3.92% Fev14 1.03% Ago13 1.34% Jan14 -7.91% Jul13 -6.31% Dez13 3.75% Jun13 -2.14% Nov13 -5.23% Mai13 -5.75% Out13 0.12% Abr13 -4.71% 17,16% Finance and Insurance 14,53% Other 11,70% Retail 11,57% Agrobusiness and Food 10,90% Construction Latam Fund Transportation Março 2014 -0.07% Ano 2014 -7,02% Ano 2013 -3.46% Ano 2012 34.13% Últimos 6 meses -8.47% Últimos 12 meses -20.48% Acumulado desde o inicio (Dez/10) 26.28% Trópico Latin America Investments: +55 11 3465 5600 www.tropicoinvest.com 8,38% 7,08% Prestadores de Serviço Manager Administrator Auditor Página 15 de 15 Atualizado até Março/2014

Download