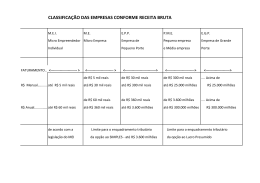

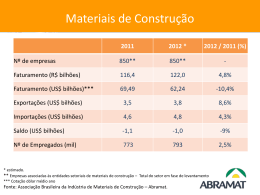

Prêmio Simples Nacional e Empreendedorismo — 3ª Edição Categoria 1: Profissionais Subtema I: Desoneração Tributária SIMPLES NACIONAL E PRESTAÇÃO DE SERVIÇOS: UM MAPA DA NÃO DESONERAÇÃO NAS GRANDES CIDADES BRASILEIRAS KALINKA CONCHITA FERREIRA DA SILVA BRAVO Porto Alegre, abril de 2013 RESUMO O Simples Nacional foi criado com o objetivo precípuo de desonerar a carga de impostos e de contribuições sociais recolhidos pelas Microempresas e Empresas de Pequeno Porte em relação aos demais regimes de tributação. O presente artigo aponta as espécies de serviços não desonerados pelo Simples Nacional, em comparação com o regime do Lucro Presumido no Imposto de Renda das Pessoas Jurídicas (IRPJ), tendo por objeto todas as espécies de serviços sujeitos ao pagamento do Imposto sobre Serviços de Qualquer Natureza (ISSQN), consideradas as alíquotas do imposto vigentes nas trinta cidades brasileiras que apresentaram o maior Produto Interno Bruto (PIB) no ano de 2010. Por inferência estatística, para cada uma das 328 (trezentos e vinte e oito) subclasses da CNAE 2.0 enquadráveis no Simples Nacional, calculou-se a probabilidade de ocorrência de não desoneração. Os resultados demonstram que (i) no Anexo III, em 11,8% das subclasses da CNAE existe chance de a carga tributária do Simples Nacional ser maior que a do Lucro Presumido; (ii) no Anexo IV, há possibilidade de não desoneração do Simples Nacional na atividade de construção de imóveis e obras de engenharia em geral; e (iii) em todas as atividades classificáveis no Anexo V existe risco de o Simples Nacional ser mais oneroso ao prestador que o Lucro Presumido, ainda que na última faixa de receita bruta nos últimos doze meses. Esse é, portanto, o mapa da não desoneração do Simples Nacional aplicável às atividades de prestações de serviços desenvolvidas nas grandes cidades brasileiras, demonstrando a necessidade de ajustes para que seja efetivamente atingido o objetivo constitucional de favorecimento às micro e pequenas empresas, como princípio da ordem econômica nacional. Palavras-Chave: Simples Nacional; Serviços; ISSQN; Não Desoneração; Lucro Presumido; 1 1 INTRODUÇÃO O art. 179 da Constituição Federal de 1988 determina à União, aos Estados, ao Distrito Federal e aos Municípios o tratamento jurídico diferenciado das microempresas (ME) e das empresas de pequeno porte (EPP) mediante a simplificação, a redução ou a eliminação de suas obrigações administrativas, tributárias, previdenciárias ou creditícias, com o objetivo de incentivá-las, sob o foco da política nacional de fomento ao empreendedorismo. A Carta da República elenca o tratamento favorecido às empresas de pequeno porte com administração e sede no País como um dos princípios gerais da ordem econômica brasileira, nos termos do inciso IX do art. 170, demonstrando a intenção do poder constituinte, expressão do desiderato popular, de viabilizar a inserção competitiva das ME e EPP no atual mercado empresarial, caracterizado por um crescente domínio das grandes corporações. Na seção atinente aos princípios gerais do Sistema Tributário Nacional, o art. 146 da Lei Maior delega à lei complementar a definição do tratamento tributário diferenciado e favorecido às ME e EPP, descrevendo, ainda, as linhas mestras de um sistema único de arrecadação de impostos e contribuições sociais que as incentive. O Simples Nacional foi criado dentro do aludido contexto jurídicoconstitucional, com o objetivo precípuo de desonerar a carga de impostos e de contribuições sociais recolhidos pelas ME e EPP, relativamente aos outros regimes de tributação disponíveis, com vistas a possibilitar-lhes uma disputa de mercado menos injusta, em que seja minimizada a desigualdade de condições existente entre os empreendimentos de grande e de pequeno porte. 2 OBJETIVO, OBJETO E PRESSUPOSTOS O presente artigo aponta as espécies de serviços não desonerados pelo Simples Nacional, em relação ao regime do Lucro Presumido no Imposto de Renda das Pessoas Jurídicas (IRPJ). Para tal, a carga tributária do Simples Nacional foi quantificada em cada uma das atividades passíveis de enquadramento nos Anexos III, IV e V da Lei Complementar nº 123 de 2006 (LC nº 123/06), divididas em 2 subclasses da CNAE 2.0 (Classificação Nacional de Atividade Econômica), sendo cotejada ao ônus dos impostos e das contribuições sociais que seriam devidos, nas mesmas condições, segundo a sistemática do Lucro Presumido. O objeto da presente pesquisa abrange: (i) as atividades sujeitas ao Imposto sobre Serviços de Qualquer Natureza (ISSQN); e (ii) os prestadores estabelecidos nas trinta cidades brasileiras que apresentaram o maior Produto Interno Bruto (PIB) no ano de 20101, as quais, segundo o Instituto Brasileiro de Geografia e Estatística (IBGE), concentraram, naquele período, aproximadamente 43% da produção da economia nacional em bens e serviços. Como resultado do cotejo do ônus tributário dos dois referenciados regimes de tributação, indica-se, ao cabo das análises: (i) as espécies de serviços não desonerados pelo Simples Nacional em relação ao Lucro Presumido e situações de ocorrência, sob o critério das variáveis críticas estabelecidas na Seção 3; e (ii) a probabilidade de ocorrência dos eventos de não desoneração, considerada a metodologia de inferência estatística descrita na Seção 4. O estudo parte da premissa de que o Lucro Presumido é o regime de tributação mais acessível e favorável aos prestadores de serviço em alternativa ao Simples Nacional. A comparação é plausível, porquanto as bases de cálculo do IRPJ e da Contribuição Social sobre o Lucro Líquido (CSLL) no Lucro Presumido são apuradas por estimativa, de acordo com o tipo de serviço prestado, mediante a aplicação de percentuais sobre o montante da receita bruta auferida. Ademais, de forma semelhante ao Simples Nacional, observa-se no regime do Lucro Presumido uma expressiva redução de obrigações acessórias, comparativamente às pessoas jurídicas submetidas ao Lucro Real. 3 METODOLOGIA UTILIZADA NO CÁLCULO DA CARGA TRIBUTÁRIA COMPARATIVA A análise comparativa do ônus tributário no Simples Nacional e no Lucro Presumido, proposta neste artigo, abrange os seguintes impostos e contribuições 1 São Paulo/SP, Rio de Janeiro/RJ, Distrito Federal, Curitiba/PR, Belo Horizonte/MG, Manaus/AM, Porto Alegre/RS, Guarulhos/SP, Salvador/BA, Fortaleza/CE, Campinas/SP, Osasco/SP, São Bernardo do Campo/SP, Recife/PE, Betim/MG, Barueri/SP, Santos/SP, Duque de Caxias/RJ, Campos dos Goytacazes/RJ, Vitória/ES, Goiânia/GO, São José dos Campos/SP, Jundiaí/SP, Contagem/MG, Joinville/SC, Uberlândia/MG, Belém/PA, São Luís/MA, Santo André/SP e Ribeirão Preto/SP. 3 sociais, incluídos ou dispensados pela sistemática estabelecida pela LC nº 123/06: o IRPJ, a CSLL, o Programa de Integração Social (PIS), a Contribuição para o Financiamento da Seguridade Social (COFINS), o ISSQN, a Contribuição Previdenciária Patronal (CPP), o Seguro de Acidente de Trabalho (SAT) e as Contribuições a Terceiras Entidades. No Lucro Presumido, o SAT é calculado, em qualquer caso, a partir de um Fator Acidentário de Prevenção (FAP) igual a 1 (um). Em todos os supracitados impostos e contribuições sociais, seja no Simples Nacional ou no Lucro Presumido, a carga tributária é determinada por alíquotas que recaem sobre duas materialidades econômicas: a receita bruta ou a folha de pagamentos. Nos casos em que a alíquota aplicável ao Simples Nacional é inferior ao somatório das alíquotas incidentes sobre a receita bruta no Lucro Presumido, o primeiro regime é mais favorável ao prestador. Entretanto, quando a alíquota do Simples Nacional for maior que a soma das alíquotas incidentes sobre a receita bruta no Lucro Presumido, há, em cada faixa de receita bruta acumulada nos últimos doze meses, um quociente entre a folha de pagamentos e a receita bruta que iguala os ônus dos dois regimes de tributação – aqui denominado de Quociente de Equilíbrio, sendo aplicado aos Anexos III e IV do Simples Nacional. No tocante ao Anexo V do Simples Nacional, as alíquotas aplicáveis são determinadas não somente pela faixa de receita bruta acumulada nos últimos doze meses, mas também pela relação (R), resultante do quociente entre a folha de pagamentos — adicionada da CPP, do SAT e do FGTS (Fundo de Garantia por Tempo de Serviço) — e a receita bruta, ambas acumuladas nos últimos doze meses anteriores ao mês de apuração. Nos cálculos da carga tributária do Lucro Presumido, em cada uma das 328 (trezentos e vinte o oito) subclasses da CNAE 2.0 analisadas, utilizou-se a alíquota do ISSQN mais frequente nas trinta cidades brasileiras incluídas na pesquisa, consoante as legislações do imposto vigentes no dia 31 de abril de 2013. Por fim, pelo método ora proposto, as variáveis críticas que determinam o regime de tributação mais oneroso, na comparação entre o Simples Nacional e o Lucro Presumido, são: (i) a faixa de receita bruta acumulada nos últimos doze meses, por graduar diretamente a alíquota do Simples Nacional incidente sobre a receita bruta; (ii) a alíquota do ISSQN mais frequente nas trinta cidades 4 pesquisadas, aplicável ao prestador optante pelo Lucro Presumido, determinada nos termos da legislação municipal e de acordo com a espécie de serviço prestado; (iii) no caso dos Anexos III e IV, o Quociente de Equilíbrio para cada faixa de receita bruta acumulada nos últimos doze meses; e (iv) no caso do Anexo V, a relação (R). 4 METODOLOGIA DE CÁLCULO DAS PROBABILIDADES DE NÃO DESONERAÇÃO DO SIMPLES NACIONAL As probabilidades de não desoneração do Simples Nacional foram calculadas por inferência estatística, presumindo-se a distribuição das variáveis envolvidas segundo a curva de Gauss, considerada a média populacional obtida a partir dos dados agregados descritos na Pesquisa Anual de Serviços de 2010 e na Pesquisa Anual da Indústria da Construção de 2010, ambas do IBGE. Por não haver informação disponível acerca dos desvios padrões populacionais em cada setor de atividade econômica, seus valores foram estimados, uniformemente, como sendo equivalentes a 25% das respectivas médias. Logo, a probabilidade de a carga tributária dos Anexos III e IV do Simples Nacional ser superior à do Lucro Presumido, para cada tipo atividade e em cada faixa de receita bruta acumulada nos últimos doze meses, é igual à chance de o quociente entre a folha de pagamentos e a receita bruta do prestador ser menor que o Quociente de Equilíbrio. Essa chance foi estimada estatisticamente através da média e do desvio padrão da variável [Folha de Pagamentos / Receita Bruta] verificados em cada setor de atividade econômica analisado, também segundo os dados do IBGE. Para cada espécie de serviço classificável no Anexo V, verifica-se a existência de uma relação (R), aqui chamada de (R) de Desoneração, a partir da qual o Simples Nacional torna-se menos oneroso que o Lucro Presumido em todas as faixas de receita bruta acumulada nos últimos doze meses. Assim, sempre que a relação (R) de um prestador for superior ao (R) de Desoneração de sua atividade, a carga tributária do Simples Nacional será inferior à do Lucro Presumido, em qualquer faixa de receita bruta acumulada nos últimos doze meses. 5 Por conseguinte, para cada uma das prestações de serviço previstas do Anexo V, a porcentagem de prestadores sob o risco de não desoneração no Simples Nacional, em pelo menos uma faixa de receita bruta acumulada nos últimos doze meses, equivale à probabilidade da relação (R) de cada prestador ser menor que o (R) de Desoneração da atividade, calculada em função da média e do desvio padrão da variável [(Folha de Pagamentos + CPP + SAT + FGTS) / (Receita Bruta)] relativa ao respectivo setor econômico, de acordo com as informações obtidas junto ao IBGE. Nas atividades de prestação de serviços mencionadas a partir da próxima Seção, as probabilidades de não desoneração do Simples Nacional foram classificadas em: (i) Impossível (0% de chance de ocorrência); (ii) Muito Remota (chance menor que 1%); (iii) Remota (chance de 1% até 10%); (iv) Possível (chance de 10% até 50%); (v) Provável (chance de 50% até 90%); ou (vi) Muito Provável (chance maior que 90%). As espécies de serviços em que a probabilidade de não desoneração do Simples Nacional resultou inferior a 1%, qualificando-se como Muito Remota, não foram incluídas nos resultados do presente artigo. 5 EXEMPLO DO MÉTODO UTILIZADO NO CÁLCULO DA CARGA TRIBUTÁRIA E DA PROBABILIDADE DE NÃO DESONERAÇÃO DO SIMPLES NACIONAL Para demonstrar a metodologia utilizada no cálculo da carga tributária comparativa, bem como na inferência da probabilidade de não desoneração do Simples Nacional, toma-se, a título de exemplo, o serviço de Creche (CNAE 85112/00) cuja alíquota mais frequente do ISSQN nas trinta cidades pesquisadas, aplicável aos prestadores não optantes pelo regime da LC nº 123/06, é de 2%. Considerando que a receita bruta acumulada nos últimos doze meses do prestador seja R$ 3.060.000,00, a carga tributária no Simples Nacional atingiria 16,98% da receita bruta, enquanto que no Lucro Presumido ter-se-ia um ônus igual a 15,75% da receita bruta, ou seja, mais 26,8% da folha de pagamentos. Assim, nesse exemplo, haveria igualdade na carga tributária do Simples Nacional e do Lucro Presumido caso o prestador apresentasse o seguinte 6 Quociente de Equilíbrio, resultado da divisão entre os montantes da folha de pagamentos e da receita bruta: Carga Tributária no Anexo III = Carga Tributária no Lucro Presumido 16,98% x Receita Bruta = (15,75% x RB) + (26,8% x Folha de Pagamentos) Folha de Pagamentos = 4,6% Receita Bruta Quociente de Equilíbrio Para tal prestador, caso a divisão entre a folha de pagamentos e a receita bruta em determinado período de tempo resulte em percentual inferior a 4,6%, pode-se concluir, pelo método ora estabelecido, que o Lucro Presumido o favorece. Caso esse quociente seja maior que 4,6%, o Simples Nacional se configuraria como o regime de tributação mais vantajoso ao contribuinte. Considerando que a média da variável [Folha de Pagamentos / Receita Bruta] no setor de ensino continuado é de 36,13% e o desvio padrão, 9,03%, por inferência estatística, verifica-se que a probabilidade de o Simples Nacional onerar mais a atividade de Creche que o Lucro Presumido é igual a 0,02%, sendo, portanto, desconsiderada para fins deste estudo, por ser Muito Remota, ou seja, menor que 1%. 6 AS ESPÉCIES DE SERVIÇOS NÃO DESONERADOS PELO ANEXO III DO SIMPLES NACIONAL A carga tributária do Anexo III do Simples Nacional varia de 6% a 17,42% da receita bruta, incluídos o IRPJ, a CSLL, o PIS, a COFINS, a CPP e o ISSQN. Quando o prestador de serviços sujeitos ao Anexo III opta pelo Lucro Presumido, sua carga tributária incidente sobre a receita bruta atinge percentuais entre 7,93% e 18,86%, a título do IRPJ, da CSLL, do PIS, da COFINS2 e do ISSQN, devendo ser 2 A carga tributária do IRPJ, da CSLL, da PIS e do COFINS no lucro presumido perfaz: (i) de 5,93% a 6,06% da receita bruta auferida em serviços de construção civil com a aplicação de materiais e de transporte municipal de carga; (ii) de 7,13% a 8,06% da receita bruta auferida no serviço de transporte municipal de pessoas; e (iii) de 11,33% a 13,86% da receita auferida nos demais serviços nos demais serviços. Tais percentuais já incluem o adicional do IRPJ de 10% sobre o lucro presumido que ultrapassar R$ 60.000,00 por trimestre-calendário. 7 considerado, ainda, o percentual de 26,8% a 28,8% sobre a folha de pagamentos, relativo à CPP, ao SAT e às Contribuições a Terceiras Entidades3 e 4. A Tabela I a seguir compara a carga tributária dos serviços enquadráveis no Anexo III, segundo o Simples Nacional e o Lucro Presumido, consideradas a primeira e a última faixas de receita bruta acumulada nos últimos doze meses, conforme a LC nº 123/06: Carga Tributária no ANEXO III do Simples Nacional x Carga Tributária no Lucro Presumido Receita Bruta em 12 meses (em R$) Até 180.000,00 De 3.420.000,01 a 3.600.000,00 IRPJ, CSLL, PIS e COFINS Simples Nacional 0% da Receita Bruta 4,59% da Receita Bruta Lucro Presumido De 5,93% a 11,33% da Receita Bruta De 6,06% a 13,86% da Receita Bruta CPP, SAT e Contribuições a Terceiras Entidades Simples Lucro Nacional Presumido 4% da Receita Bruta 26,8% a 28,8% da Folha de Pagamentos ou 2% da Receita Bruta + 5,8%a 8,8% da Folha de Pagamentos 7,83% da Receita Bruta 26,8% a 28,8% da Folha de Pagamentos ou 2% da Receita Bruta + 5,8%a 8,8% da Folha de Pagamentos ISSQN Simples Nacional Lucro Presumido 2% da Receita Bruta de 2% a 5% da Receita Bruta conforme o tipo do serviço, nos termos da Legislação Municipal 5% de Receita Bruta de 2% a 5% da Receita Bruta conforme o tipo do serviço, nos termos da Legislação Municipal TABELA I - CARGA TRIBUTÁRIA NO ANEXO III DO SIMPLES NACIONAL X CARGA TRIBUTÁRIA NO LUCRO PRESUMIDO Aplicando-se a carga tributária na forma demonstrada na Tabela I a todas as 288 (duzentas e oitenta e oito) subclasses de serviços enquadráveis no Anexo III, previstas da CNAE 2.0, identifica-se a possibilidade de não desoneração do Simples Nacional em relação ao Lucro Presumido em 34 (trinta e quatro), ou seja, 11,8% das subclasses, sendo todas essas atividades restritas a duas espécies de serviços, os 3 As Contribuições a Terceiras Entidades – recolhidas juntamente com a CPP – não são devidas por empresas optantes do Simples Nacional. 4 No caso de determinados serviços de construção civil, hotelaria, call center, transporte coletivo municipal de passageiros de itinerário fixo a carga tributária da CPP para prestadores optantes do Lucro Presumido, é de 2% da receita bruta auferida, adicionado do percentual de 6,8% a 8,8% sobre a folha de pagamentos (SAT e Contribuições a Terceiras Entidades). 8 de construção civil em que haja a aplicação de materiais e os de transporte de natureza municipal, de carga ou de pessoas. Relativamente a esses serviços, a Tabela II abaixo demonstra as probabilidades de não desoneração do Simples Nacional, tendo em vista a alíquota do ISSQN mais frequente nas trinta cidades pesquisadas e a receita bruta acumulada nos últimos doze meses – designada por RBA 12. Veja-se: SERVIÇOS NÃO DESONERADOS PELO ANEXO III DO SIMPLES NACIONAL Serviços Enquadráveis no Anexo III Serviços de Construção Civil com a Aplicação de Materiais Transporte Municipal de Carga Transporte Municipal de Pessoas Transporte Municipal Rodoviário de Pessoas com Itinerário Fixo Alíquota Mais Frequente do ISSQN nas Trinta Cidades Pesquisadas Probabilidade da Carga Tributária: Simples Nacional > Lucro Presumido Impossível (0%) Remota (< 10%) Possível (10% a 50%) Provável (> 50%) Muito Provável (> 90%) RBA 12 Até R$ 1.440.000,00 RBA 12 de R$ 1.440.000,00 até R$ 1.800.000,00 - RBA 12 de R$ 1.800.000,01 até R$ 2.160.000,00 RBA 12 acima de R$ 2.160.000,01 RBA 12 Até R$ 540.000,00 - RBA 12 de R$ 540.000,01 a R$ 720.000,00 RBA 12 de R$ 720.000,01 a R$ 900.000,00 RBA 12 acima de R$ 900.000,00 RBA 12 Até R$ 900.000,00 - RBA 12 de R$ 900.000,01 a R$ 1.260.000,00 RBA 12 de R$ 1.260.000,01 a R$ 1.440.000,00 RBA 12 acima de R$ 1.440.000,00 RBA 12 Até R$ 2.160.000,00 RBA 12 de R$ 2.160.000,01 a R$ 2.700.000,00 - - RBA 12 acima de R$ 2.700.000,00 5% (em 12 das 30 cidades) 5% (em 18 das 30 cidades) 5% (em 18 das 30 cidades) 5% (em 18 das 30 cidades) TABELA II – SERVIÇOS NÃO DESONERADOS PELO ANEXO III DO SIMPLES NACIONAL Diante da tabela acima, é possível afirmar que, quando a receita bruta acumulada nos últimos doze meses (RBA 12) pelo prestador é superior ao montante apresentado na coluna “Muito Provável”, existe mais de 90% de probabilidade de o Simples Nacional ser mais oneroso à atividade que o Lucro Presumido. 7 AS ESPÉCIES DE SERVIÇOS NÃO DESONERADOS PELO ANEXO IV DO SIMPLES NACIONAL A carga tributária do Anexo IV do Simples Nacional perfaz um percentual entre 4,5% e 16,85% sobre a receita bruta, incluídos o IRPJ, a CSLL, o PIS, a 9 COFINS e o ISSQN, mais a porcentagem de 21% a 23% sobre a folha de pagamentos, relativos à CPP e ao SAT. Quando optante pelo Lucro Presumido, a carga tributária do prestador de serviços sujeitos ao Anexo IV varia de 7,93% a 18,86% da receita bruta, a título do IRPJ, da CSLL, do PIS, da COFINS e do ISSQN, adicionada de 26,8% a 28,8% sobre a folha de pagamentos, referentes à CPP, ao SAT e às Contribuições a Terceiras Entidades5. Ao comparar as cargas tributárias no Simples Nacional e no Lucro Presumido dos serviços submetidos ao Anexo IV da LC nº 123/06, na primeira e na última faixa de receita bruta acumulada em doze meses, tem-se: Carga Tributária no ANEXO IV do Simples Nacional x Carga Tributária no Lucro Presumido IRPJ, CSLL, PIS e Receita Bruta COFINS em 12 meses Simples Lucro (em R$) Nacional Presumido Até 180.000,00 De 3.420.000,01 a 3.600.000,00 CPP, SAT e Contribuições a Terceiras Entidades Simples Nacional Lucro Presumido 2,5% da Receita Bruta De 20% a 23% De 26,8% a 28,8% da Folha de da Folha de Pagamentos Pagamentos De 5,93% a ou ou 11,33% da 2% da Receita 2% sobre a Receita Bruta Bruta + De 1% Receita Bruta + De a 3% da Folha 6,8% a 8,8% da de Pagamentos Folha de Pagamentos 11,85% da Receita Bruta De 20% a 23% De 26,8% a 28,8% da Folha de da Folha de Pagamentos Pagamentos De 6,06% a ou ou 13,86% da 2% da Receita 2% sobre a Receita Bruta Bruta Bruta + Receita Bruta + De De 1% a 3% da 6,8% a 8,8% da Folha de Folha de Pagamentos Pagamentos ISSQN Simples Nacional Lucro Presumido 2% da Receita Bruta de 2% a 5% da Receita Bruta conforme o tipo do serviço, nos termos da Legislação Municipal 5% da Receita Bruta de 2% a 5% da Receita Bruta conforme o tipo do serviço, nos termos da Legislação Municipal TABELA III – Carga Tributária no ANEXO IV do Simples Nacional x Carga Tributária no Lucro Presumido Aplicando-se as cargas tributárias do Simples Nacional e do Lucro Presumido, conforme a Tabela III supra, às 23 (vinte e três) subclasses da CNAE 5 No caso das obras de construção civil classificadas nos CNAE 412, 432, 433 e 439, a CPP é devida sob uma alíquota de 2% incidente sobre a receita bruta auferida, nos termos da Medida Provisória nº 601 de 2012. 10 passíveis de enquadramento no Anexo IV, verifica-se a possibilidade de não desoneração do Simples Nacional em 18 (dezoito) delas, ou seja, em 78,3%, sendo todas conexas a atividades de construção de imóveis e obras de engenharia em geral em que sejam utilizados materiais adquiridos pelo prestador ou produzidos no local em que ocorre o serviço. SERVIÇOS NÃO DESONERADOS PELO ANEXO IV DO SIMPLES NACIONAL Serviços Enquadráveis no Anexo IV Construção de Imóveis e Obras de Engenharia em Geral CPP sobre FOLHA DE PAGAMENTOS Construção de Imóveis e Obras de Engenharia em Geral CPP sobre RECEITA BRUTA Alíquota Mais Frequente do ISSQN nas Trinta Cidades Pesquisadas 5% (em 12 das 30 cidades) 5% (em 12 das 30 cidades) Construção de Imóveis Projetos do Minha Casa, Minha Vida CPP sobre RECEITA BRUTA Probabilidade da Carga Tributária: Simples Nacional > Lucro Presumido Possível (10% a 50%) Provável (> 50%) Muito Provável (> 90%) RBA 12 de R$ 1.440.000,01 até R$ 1.620.000,00 - RBA 12 de R$ 1.620.000,01 até R$ 1.800.000,00 RBA 12 acima de R$ 1.800.000,00 RBA 12 Até R$ 1.980.000,00 RBA 12 de R$ 1.980.000,01 a R$ 2.160.000,00 RBA 12 de R$ 2.160.000,01 a R$ 2.340.000,00 - RBA 12 acima de R$ 2.340.000,00 RBA 12 Até R$ 540.000,00 RBA 12 de R$ 540.000,01 a R$ 720.000,00 - RBA 12 de R$ 720.000,01 a R$ 900.000,00 RBA 12 acima de R$ 900.000,00 Impossível (0%) Remota (< 10%) RBA 12 Até R$ 1.440.000,00 5% (em 12 das 30 cidades) TABELA IV – SERVIÇOS NÃO DESONERADOS PELO ANEXO IV DO SIMPLES NACIONAL 8 AS ESPÉCIES DE SERVIÇOS NÃO DESONERADOS PELO ANEXO V DO SIMPLES NACIONAL A carga tributária do Anexo V do Simples Nacional alcança percentuais incidentes sobre a receita bruta que variam entre 10% a 27,9%, incluídos o IRPJ, a CSLL, o PIS, a COFINS, a CPP e o ISSQN, em função da receita bruta acumulada nos últimos doze meses e da relação (R). No entanto, quando o prestador dos mesmos serviços é optante pelo Lucro Presumido, a carga tributária atinge de 13,33% a 18,86% sobre a receita bruta, a título do IRPJ, da CSLL, do PIS, da COFINS e do ISSQN, adicionado de 11 26,8% a 28,8% sobre a folha de pagamentos, referente à CPP, ao SAT e às Contribuições a Terceiras Entidades6. Sendo assim, descreve-se abaixo a carga tributária no Simples Nacional e no Lucro Presumido na primeira e na última faixa de receita bruta acumulada nos últimos doze meses, conforme a LC nº 123/06: Carga Tributária no ANEXO V do Simples Nacional x Carga Tributária no Lucro Presumido IRPJ, CSLL, PIS, COFINS SAT e Contribuições a ISSQN e CPP Terceiras Entidades Receita Bruta em 12 meses Simples Lucro Simples Simples Lucro (em R$) Lucro Presumido Nacional Presumido Nacional Nacional Presumido Até 180.000,00 De 3.420.000,01 a 3.600.000,00 8% a 19,50% da Receita Bruta De 8,93% a 13,33% da Receita Bruta + 0% ou 20% da Folha de Pagamentos 17,18% a 24,90% da Receita Bruta De 11,33% a 17,86% da Receita Bruta + 0% ou 20% da Folha de Pagamentos - - De 6,8% a 8,8% da Folha de Pagamentos De 6,8% a 8,8% da Folha de Pagamentos 2% da Receita Bruta de 2% a 5% da Receita Bruta conforme o tipo do serviço, nos termos da Legislação Municipal 5% da Receita Bruta de 2% a 5% da Receita Bruta conforme o tipo do serviço, nos termos da Legislação Municipal TABELA V – Carga Tributária no ANEXO V do Simples Nacional x Carga Tributária no Lucro Presumido Com base na análise comparativa estabelecida na Tabela V acima, apurou-se que em TODAS as 17 (dezessete) subclasses da CNAE passíveis de enquadramento no Anexo V da LC nº 123/06 existe probabilidade de não desoneração do Simples Nacional em relação ao Lucro Presumido. A Tabela abaixo descreve, para cada tipo de serviço previsto do Anexo V da LC nº 123/06, a porcentagem dos prestadores sob risco de não desoneração pelo Simples Nacional: 6 No caso exclusivo das atividades de elaboração de programas de computador, inclusive jogos eletrônicos, licenciamento ou cessão de uso de programas de computador, planejamento, confecção, atualização e manutenção de páginas eletrônicas, a CPP, no regime do Lucro Presumido, é calculada mediante a aplicação da alíquota de 2% sobre a receita bruta da atividade. 12 SERVIÇOS NÃO DESONERADOS PELO ANEXO V DO SIMPLES NACIONAL Alíquota Mais Frequente do Serviços Enquadráveis no ISSQN nas Anexo IV Trinta Cidades Pesquisadas Administração e Locação de Imóveis de Terceiros Academias de Dança, Capoeira, Ioga, Artes Marciais; Academias de Atividades Físicas, Desportivas, de Natação e Escolas de Esportes Elaboração de Programas de Computador, inclusive Jogos Eletrônicos Licenciamento ou Cessão de Uso de Programas de Computador; Planejamento, Confecção, Atualização e Manutenção de Páginas de Computador Montagem de Estandes para Feiras Laboratório de Análises Clínicas; Patologia Clínica; Tomografia; Diagnósticos por Imagem; Ressonância Magnética; Prótese em Geral Média da Relação (R) no Setor de Atividade Econômica Há Risco de Ocorrer Não Desoneração Quando a Relação (R) do Prestador é menor que o (R) de Desoneração: Porcentagem de Prestadores sob Risco de Não Desoneração 22,23% (R) de Desoneração = 22,55% 52,33% (Provável) 45,28% (R) de Desoneração = 22,56% 2,24% (Remota) 31,29% (R) de Desoneração = 81,47% 100,00% (Muito Provável) 31,29% (R) de Desoneração = 34,99% 68,20% (Provável) 28,09% (R) de Desoneração = 21,07% 15,87% (Possível) 21,92% (R) de Desoneração = 33,31% 98,12% (Muito Provável) (calculada segundo dados publicados pelo IBGE) 5% (13 das 30 cidades) 5% (16 das 30 cidades) 2% (14 das 30 cidades) 5% (14 das 30 cidades) 5% (12 das 30 cidades) 2% (13 das 30 cidades) TABELA VI – SERVIÇOS NÃO DESONERADOS PELO ANEXO V DO SIMPLES NACIONAL A Tabela VI supra indica a média da relação (R) verificada para cada um dos seguintes setores de atividade econômica, segundo dados do IBGE relativos ao ano de 2010: (i) 22,23% na atividade de intermediação de compra, venda e aluguel de imóveis; (ii) 45,28% em ensino continuado; (iii) 31,29% no setor de tecnologia da informação; (iv) 28,09% em serviços especializados de construção civil; e (v) 21,92% em serviços técnico-profissionais. Em função da alíquota mais frequente do ISSQN nas cidades pesquisadas, foram calculados o (R) de Desoneração de cada atividade. Segundo a metodologia proposta neste estudo, os prestadores que apresentem uma relação (R) 13 menor que o (R) de Desoneração da atividade, correm risco de não desoneração do Simples Nacional em relação ao Lucro Presumido, em pelo menos uma faixa de receita bruta acumulada nos últimos doze meses. Assim, em cada atividade sujeita ao Anexo V, ao se proceder ao cálculo da probabilidade da média da relação (R) para o setor econômico ser inferior ao (R) de Desoneração da atividade, infere-se a porcentagem do universo de prestadores sob o risco de sofrer não desoneração, em detrimento de sua opção pelo Simples Nacional. Os resultados indicam algumas atividades com altíssima probabilidade de não desoneração do Simples Nacional (igual ou próxima a 100%), como as de elaboração de programas de computador ou os laboratórios de análises clínicas. Em contrapartida, há algumas espécies de serviços pouco propensas à ocorrência do fenômeno da não desoneração, a exemplo das academias de atividades físicas, cujo risco em comento é 2,24%. 14 9 CONCLUSÕES Das 328 (trezentas e vinte e oito) subclasses da CNAE 2.0 passíveis de enquadramento nos Anexos III, IV e V do Simples Nacional, em 70 (setenta) delas, que representam 20,1% do total, há o risco de ocorrência de não desoneração do Simples Nacional, relativamente ao ônus tributário que seria verificado no Lucro Presumido. Dos três Anexos da LC nº 123/06 concernentes ao setor econômico de prestação de serviços sujeitos ao ISSQN, o Anexo III é o único que desonera a maioria das atividades em todas as faixas de receita bruta acumulada nos últimos doze meses, alcançando 88,2% das subclasses da CNAE passíveis de enquadramento no mesmo. O Anexo IV expõe ao risco de não desoneração as ME e EPP que atuam nas atividades de construção de imóveis e obras de engenharia em geral. Nos serviços de paisagismo, decoração de interiores, vigilância, limpeza e conservação a probabilidade de não desoneração é muito remota, ou seja, inferior a 1%. Em todas as atividades enquadráveis no Anexo V, verificou-se a existência de risco de não desoneração do Simples Nacional, ainda que na última faixa de receita bruta acumulada em doze meses. Tem-se no presente estudo, portanto, o mapa da não desoneração do Simples Nacional relativa às atividades de prestações de serviços desenvolvidas nas grandes cidades brasileiras — instrumento que comprova a necessidade de adequações ao regime previsto na Lei Complementar nº 123/2006, para refletir o desiderato constitucional de favorecimento às micro e pequenas empresas, como princípio da ordem econômica nacional. 15 REFERÊNCIAS BIBLIOGRÁFICAS ______. Lei Complementar nº. 123, de 14 de dezembro de 2006 e alterações. Disponível em: <http://www.planalto.gov.br/ccivil_03/leis/lcp/lcp123.htm>. Acesso em 30 de abril de 2013. BRASIL. Constituição da República Federativa do Brasil. Disponível em <http://www.planalto.gov.br/ccivil_03/constituicao/constituicao.htm>. Acesso em 30 de abril de 2013. CASELLA, George. Inferência Estatística. 2 ed. São Paulo: Cengage Learning, 2010. Instituto Brasileiro de Geografia e Estatística. Pesquisa Anual de Serviços 2010. Disponível em: <http://www.ibge.gov.br/home/estatistica/economia/comercioeservico/pas/pas2010> Acesso em 17 de fevereiro de 2012. Instituto Brasileiro de Geografia e Estatística. Pesquisa Anual da Indústria da Construção 2010. Disponível em: <http://www.ibge.gov.br/home/estatistica/economia/industria/paic/2010/default.shtm> Acesso em 17 de fevereiro de 2012.

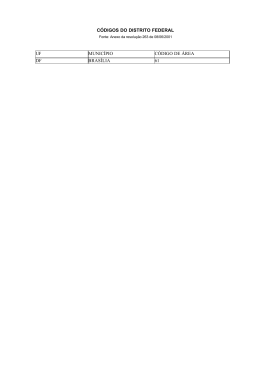

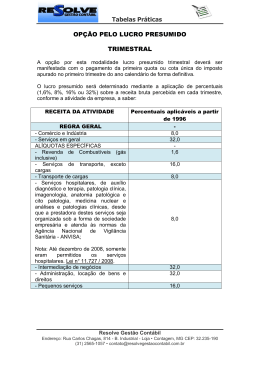

Download