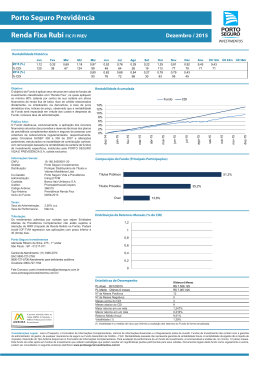

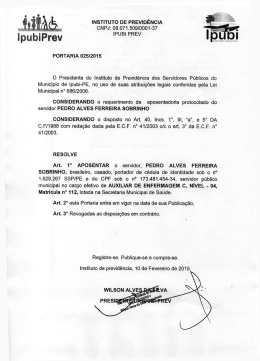

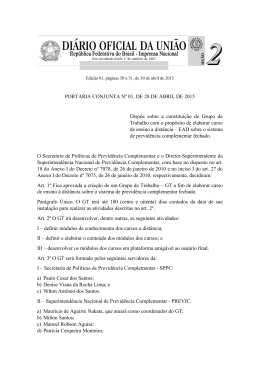

ANO 3 - Nº 15 PERÍCIA MÉDICA ANO 3 - Nº 15 Aumento de casos de transtorno de alienação mental desafia institutos BENEFÍCIOS Especialistas analisam impacto da desaposentação, a renúncia à aposentadoria ANO 1 Estudo inédito sobre o desempenho dos investimentos no primeiro ano de vigência da Resolução 3790 mostra que fundos de RPPS atingiram meta atuarial, mas ficaram abaixo do benchmark capa_ed15.indd 1 4/11/2010 12:28:00 sum-cart-exp.indd 2 11/3/10 4:23:50 PM sum-cart-exp.indd 3 11/3/10 4:23:51 PM Vigorito. Realizando sonhos desde 1925. Fun Bra São Con Nã Lig Ace CLASSIC sum-cart-exp.indd 4 11/3/10 4:24:19 PM A 1ª Concessionária Chevrolet do Brasil Fundada em 1925, a Vigorito, além de ser a mais tradicional concessionária Chevrolet do Brasil, é líder de vendas em Guarulhos e no ABC , líder em satisfação do cliente na Grande São Paulo e foi eleita a concessionária nível “A” pela GM. Confira algumas de nossas vantagens: Oficina / Funilaria e pintura - Aparelhada com equipamentos de última geração e equipe qualificada. Seguros - Trabalhamos com todas as companhias, além de facilitarmos o pagamento da franquia. Frota - A Vigorito garante o melhor negócio para sua empresa e entregamos em todo território nacional. Contratos especiais para empresas - Preços diferenciados em peças, mão-de-obra e serviços na área de pós-venda. Consórcio Nacional Chevrolet da Vigorito - Você adquire seu Chevrolet 0km ou seminovo com facilidade. Não deixe de aproveitar todas estas e muitas outras vantagens. Ligue para Vigorito mais próxima e fale com um de nossos consultores. Acesse também o nosso site : www.vigorito.com.br Z. SUL - JABAQUARA sum-cart-exp.indd 5 11/3/10 4:24:32 PM Sumário • Edição 15 CAPA 28 No primeiro ano sob as regras da Resolução 3790, investimentos voltados para o RPPS superam meta atuarial, mas ficam devendo o benchmark, revela estudo da Somma 6 7 8 10 16 42 Sumário Carta ao leitor GESTÃO 36 Os efeitos dos casos de desaposentação, cada vez mais comuns no regime geral, e seu impacto para os RPPS 45 46 Expediente Saiba como é composto e como atua o Conaprev 50 Novo Sislex amplia a abrangência de consultas sobre leis relacionadas aos regimes próprios 54 França aprova aumento na idade mínima de aposentadoria 64 66 18 PERÍCIA MÉDICA Aumentam os pedidos de afastamento do trabalho causados por transtornos mentais, problema que desafia os RPPS Coluna de Jorge Felix Ilustração de capa: Nakata Estudo revela a situação da distribuição de médicos nos municípios Internet ganha cada vez mais adeptos na faixa acima dos 50 anos no Brasil Confira o comportamento das aplicações Lista de entrevistados Agenda 6 | Novembro/dezembro 2010 sum-cart-exp.indd 6 11/3/10 4:24:37 PM Carta ao leitor A revista que chega hoje às suas mãos é motivo de orgulho para nós. Ela reafirma não apenas o nosso compromisso em mantê-lo informado sobre o que acontece na área de Regimes Próprios de Previdência Social (RPSS) no Brasil, mas também o empenho em proporcionar a você todos os subsídios necessários para ajudá-lo a tomar decisões e analisar perspectivas. Foi com este intuito que preparamos uma reportagem de capa para marcar o primeiro aniversário da Resolução 3790, a medida que definiu novos parâmetros de investimentos para os institutos municipais e estaduais de Previdência. Com este trabalho, avançamos ainda mais na cobertura sobre os rumos do mercado, um tema presente em nossas páginas desde o primeiro número da Previdência Nacional. Em parceria com a consultoria Somma Investimentos, desta vez apresentamos a você o primeiro estudo sobre o comportamento dos fundos de renda fixa nos primeiros 12 meses após a mudança nas regras. Na reportagem, você poderá ver como se comportaram os investimentos sob a regência do IMA, seus prós e contras, os fundos que se destacaram e as estratégias que ainda aguardam resultados melhores, além de conhecer também a análise dos especialistas sobre esse desempenho. Esta reportagem é o destaque de uma edição que traz ainda uma cobertura densa, aprofundada, sobre temas de extrema importância para os regimes, mais ainda nebulosos, seja por falta de regras claras e objetivas ou simplesmente por serem novos. É o caso de um problema que vem desafiando nos últimos anos a área de perícia médica dos institutos: o aumento de pedidos de benefícios ou afastamento do trabalho por conta de transtornos de alienação mental, doenças mais ligadas à psiquiatria. Também abordamos a polêmica em torno da desaposentação, uma questão ainda sem normas precisas que vem preocupando bastante o Regime Geral e suscita dúvidas sobre como proceder e quais seriam seus impactos nos institutos municipais e estaduais de Previdência. Temas como estes - e muitos outros - aguardam por você nas próximas páginas. Esperamos que as informações e análises aqui expostas ajudem a enriquecer o debate sobre os rumos dos regimes próprios e auxiliem na busca de profissionalização do setor. Boa leitura! Lúcia Helena Vieira Presidente da Apeprem Previdência Nacional | 7 sum-cart-exp.indd 7 11/3/10 4:24:37 PM Expediente ABIPEM (WWW.ABIPEM.ORG.BR) DIRETORIA Presidente: Valnei Rodrigues Vice-Presidente: Roberto da Silva Oliveira Secretário: Samuel Mendes de Oliveira Tesoureiro: Demetrius Ubiratan Hintz Vice Sul: Rejani Cristina Kruczewski Vice Norte: Raulison Dias Pereira Vice Nordeste: Osório Chalegre de Oliveira Vice Sudeste: Antônio Scamati Vice Centro-Oeste: Moacyr Salles CONSELHO FISCAL José Augusto Ferreira de Carvalho José de Anchieta Batista Carlos Xavier Schramm APEPREM (WWW.APEPREM.COM.BR) DIRETORIA Presidente: Lucia Helena Vieira Vice-presidente: Antônio Scamatti 1ª Secretário: Kleber Vicente 2ª Secretário: Edson Andrella 1º Tesoureiro: Alexander Mognon 2º Tesoureiro: Onésimo Canos Silva Junior CONSELHO ADMINISTRATIVO Titulares André Donizete da Silva, André Luiz da Silva Mendes, Antonio Correa, Eliane Valim dos Reis, João Carlos Figueiredo, Jonas Baldissera, Luiz Carlos dos Santos, Márcia Regina Moralez, Moacir Benedito Pereira, Paulo César Pinto de Oliveira, Paulo Vicentino, Roberto de Oliveira, Sebastião Benedito Gonçalves, Solange Maria Maximiano Pádua, Terezinha Tadeu Pires . CONSELHO ADMINISTRATIVO Suplentes Antonio Carlos Molina, Baltazar Pereira dos Santos, Carlos Alberto da Silva, Claudia Juliana Ribeiro, Ezequiel Guimarães de Almeida, Rudnei de Paulo Silva, Vandré Lencioni de Camargo, Wilson Luiz Franco Britto CONSELHO FISCAL Titulares Edmilson Martins, José Tomaz, Nelson Rodrigues de Mello. CONSELHO FISCAL Suplentes Luiz Roberto Lopes de Souza, Varlino Mariano de Souza. EDITORA JB Pátria Editora Ltda. Presidente: Jaime Benutte Diretor: Iberê Benutte Administrativo/Financeiro: Gabriela S. Nascimento Comercial: Rosana Gazola Marketing e Circulação: Erica Lujan Jornalista: Kelly Souza PREVIDÊNCIA NACIONAL Publisher: Jaime Benutte Conselho Editorial: André Luiz Goulart, Demetrius Ubiratan Hintz, Wellington Costa Freitas (Abipem); João Carlos Figueiredo, Lúcia Helena Viera, Magadar Rosália Costa Briguet (Apeprem); Paulo Henrique Pastori (Regime Geral); Jarbas Antonio de Biagi (Previdência complementar) Editora: Maria Alice Rosa - MTB 65-691 Projeto Gráfico e arte: Belatrix Ltda. Diretor de Arte: Marcelo Paton Assistentes de Arte: Gabriel de Moraes Luiz e Vanessa Hamazaki Impressão: IBEP - Tiragem: 40.000 exemplares Empresa filiada à Associação Nacional dos Editores de Publicações, Anatec A revista PREVIDÊNCIA NACIONAL é uma publicação bimestral da JB Pátria Editora. www.patriaeditoria.com.br ISSN 2178-0978 Dúvidas ou sugestões: [email protected] Os textos assinados são da responsabilidade de seus autores. Não estão autorizados a falar pela revista, bem como retirar produções, pessoas que não constem deste expediente e não possuam uma carta de referência. 8 | Novembro/dezembro 2010 sum-cart-exp.indd 8 11/5/10 3:38:15 PM 7608 -- 7608 -- Arquivo: 240807-14879-HW-CONTATO-239464-MIRAE-ASSET-205X275-pag001_pag001.pdf sum-cart-exp.indd 9 11/3/10 11:59:56 AM Políticas Públicas Por dentro do Conaprev Entenda o que é o conselho, como funciona, sua importância e quais foram as principais decisões já tomadas em favor dos Regimes Próprios de Previdência Social E Foto: Silvana Lícia/PMP m um país com a dimensão do Brasil, a discussão e a busca de soluções para grandes questões nacionais, como a vida previdenciária, exige uma conexão afinada dos agentes envolvidos no debate em todas as instâncias – municipais, estaduais e federal – e em todos os cantos do país. Na área de Regimes Próprios de Previdência Social esta integração que permite analisar os desafios e traçar caminhos em âmbito nacional motivou a criação, há quase dez anos, do Conselho Nacional dos Dirigentes de Regimes Próprios de Previdência Social (Conaprev). É no Conselho que se realizam os debates e são feitas propostas técnicas que depois vão resultar em políticas públicas que considerem as necessidades e especificações dos RPPS. Por isso, é importante que os regimes próprios conheçam as atribuições do Conaprev para que possam contribuir com seu trabalho. Devido à sua abrangência e importância, o órgão tem desempenhado papel decisivo no que se refere a fatos marcantes, como no processo de reforma da Previdência em 2003. Na época, Rossiter Filho, 2º vice–presidente do Conselho: ‘Conaprev é considerado por seus constituintes um grande ou mesmo o maior aliado dos regimes próprios’ 10 | Novembro/dezembro 2010 Conaprev.indd 2 03/11/2010 12:25:14 a discussão técnica das mudanças implementadas pela reforma foi realizada com a articulação do conselho. O Conaprev funcionou como um órgão de consulta técnica do detalhamento das questões discutidas e os debates ocorridos naquele período levaram a uma relativa uniformização dos RPPS. A implementação do Certificado de Regularidade Previdenciária (CRP) – documento fornecido pela Secretaria de Políticas de Previdência Social (SPS) que confirma que o ente federativo segue normas de boa gestão – também contribuiu com essa uniformização. “O Conaprev é considerado por seus constituintes um grande ou mesmo o maior aliado dos regimes próprios, já que possibilita a discussão técnica de temas relevantes para a gestão da Previdência dos servidores públicos. Vale ressaltar que, nas referidas discussões, há participação da Secretaria de Políticas de Previdência Social, sendo possível o conhecimento, pelas instâncias superiores, da realidade e dificuldades enfrentadas na gestão da Previdência própria”, destaca Dácio Rijo Rossiter Filho, 2º vice-presidente do Conaprev e representante da Fundação de Aposentadorias e Pensões dos Servidores do Estado de Pernambuco. Dentro do âmbito de atuação do Conaprev, destaca-se o acompanhamento e a avaliação de políticas e diretrizes previdenciárias voltadas ao servidor público, permitindo a elaboração de propostas e colaborando na implementação de É no Conselho que se realizam os debates e são feitas propostas técnicas que depois vão resultar em políticas públicas que envolvam RPPS medidas, além da promoção de congressos, simpósios, seminários, cursos e outros eventos para estudos e debates dos temas de interesse à gestão dos RPPS. “Além disso, dos grupos de trabalho constituídos para discussão de temas específicos, resultam proposições firmadas pelo Conselho que auxiliam na formulação de resoluções e normas editadas pelo MPS/SPS com o fim de uniformizar procedimentos e orientar os gestores na condução dos RPPS”, acrescenta Rossiter. De acordo com seu estatuto, o Conaprev é uma PRINCIPAIS ATRIBUIÇÕES √ Acompanhar e avaliar as políticas e diretrizes voltadas aos Regimes Próprios de Previdência Social, propondo medidas e colaborando na sua implementação √ Realizar a articulação com órgãos e entidades, públicos ou privados, nacionais ou internacionais, que estudem, debatam ou deliberem sobre temas pertinentes às suas finalidades, podendo celebrar acordos, convênios, contratos e outros ajustes √ Executar e coordenar programas voltados à área de sua atuação e finalidade √ Promover congressos, simpósios, seminários e cursos, bem como desenvolver programas voltados à disseminação da cultura previdenciária e outros eventos para estudos e debates no âmbito de sua atuação √ Colaborar com o aperfeiçoamento técnico dos Regimes Próprios de Previdência Social no âmbito federal, estadual e municipal; promover o intercâmbio de experiências nacionais e internacionais na área de sua atuação √ Consolidar e disseminar teses, estudos e informações em geral sobre os Regimes Próprios de Previdência Social √ Promover a articulação entre os Regimes Próprios de Previdência Social e o Regime Geral de Previdência Social Previdência Nacional | 11 Conaprev.indd 3 03/11/2010 12:25:15 Políticas Públicas Conaprev é composto por representantes de órgãos ou entidades responsáveis pela gestão dos RPPS da União, dos Estados, do DF e dos municípios Foto: Victor Soares ACS/MPS Rodrigues, presidente do Conselho: ‘Conaprev vem cumprindo esse papel de facilitador, auxiliando de forma essencial os responsáveis pela gestão da Previdência dos servidores públicos’ entidade associativa civil, sem fins lucrativos, com sede em Brasília. É composto por representantes de órgãos ou entidades responsáveis pela gestão dos RPPS da União, dos estados e do Distrito Federal, além de representantes dos municípios. Dentre as inúmeras conquistas e ações atribuídas ao Conaprev ao longo de quase dez anos, é possível citar a proposta elaborada, a partir de grupo de trabalho específico, para edição da Portaria MPS/SPS n.º 154/2008. Ela trata dos procedimentos para emissão da certidão de tempo de contribuição. Também merecem destaque os debates cujas propostas auxiliaram na elaboração das alterações à Resolução 3506/2007, consolidadas pela Portaria 3790/2009, ambas referentes à aplicação de recursos de regimes próprios de Previdência social. “A certificação dos gestores - exigência imposta a partir da Portaria MPS/SPS n.º 155/2008 -, se deu por conta do empenho do Conselho em propor mecanismos que resultassem na “blindagem” dos RPPS à má-gestão, assegurando-se preocupação técnica quando da designação dos recursos arrecadados”, lembra Rossiter. Eleito presidente do Conaprev em abril deste ano, o secretário de Políticas de Previdência Social, Fernando Rodrigues, preencheu a vaga deixada pelo ex-presidente Helmut Schwarzer. Ao assumir, Rodrigues deixou claro que um dos objetivos e desafios de sua gestão seria ampliar o diálogo social e fazer com que o Conaprev desempenhe um papel de vanguarda nas questões previdenciárias no Brasil. Outro compromisso assumido por ele foi a reorganização interna do Conselho, por intermédio de alterações no estatuto que permitissem a participação de outras representações, como, por exemplo, a Empresa de Tecnologia e Informações da Previdência Social (Dataprev) e a Secretaria de Políticas de Previdência Complementar (SPPC). “Não há dúvidas de que houve o cumprimento do objetivo traçado. É possível afirmar que o Conaprev vem cumprindo esse papel de facilitador, auxiliando de forma essencial os responsáveis pela gestão da Previdência dos servidores públicos, tanto em seus mais diversos problemas, já que num país de dimensões geográficas como o Brasil há realidades totalmente distintas, quanto naqueles comuns à maioria dos RPPS”, destaca o 2º vice–presidente do Conaprev. Para Rossiter, entre os desafios enfrentados pelo Conaprev na atual gestão e ainda previstos para o futuro, está a eliminação das distâncias geográficas e a aproximação dos RPPS, consolidando procedimentos e disseminando, através de cursos e eventos voltados aos regimes próprios, uma verdadeira cultura previdenciária, contribuindo com a gestão técnica e responsável dos regimes próprios de Previdência. Em outubro do ano passado, o então presidente da Associação Brasileira de Instituições de Previdência Estaduais e Municipais (Abipem), Demetrius Hintz, foi eleito 1º vice-presidente do Conselho (ver reportagem na página 14). Também integram o Conaprev os representantes dos Regimes Próprios de Previdência Social dos 26 estados brasileiros e do Distrito Federal, além 12 | Novembro/dezembro 2010 Conaprev.indd 4 03/11/2010 12:25:16 CONQUISTAS DE DESTAQUE √ Conselho teve papel decisivo no processo de reforma da Previdência em 2003. As discussões técnicas que resultaram nas mudanças implementadas pela reforma foram realizadas com a articulação do conselho. O Conaprev funcionou como um órgão de consulta técnica do detalhamento das questões discutidas √ Elaboração de proposta para edição da Portaria MPS/SPS n.º 154/2008, que trata dos procedimentos para emissão da certidão de tempo de contribuição √ Realização de debates cujas propostas auxiliaram na elaboração das alterações à Resolução 3506/2007, consolidadas pela Portaria 3790/2009, ambas referentes à aplicação de recursos de Regimes Próprios de Previdência Social √ Certificação dos gestores, exigência imposta a partir da Portaria MPS/SPS n.º 155/2008, se deu por conta do empenho do Conselho em propor mecanismos que resultassem na ‘blindagem’ dos RPPS contra a má-gestão de representantes das secretarias de Políticas de Previdência Social e de Previdência Complementar do MPS, da Secretaria de Recursos Humanos do Ministério do Planejamento, do Orçamento e Gestão; do Instituto Nacional do Seguro Social (INSS); da Confederação Nacional dos Municípios (CNM) e da Associação Nacional de Entidades de Previdência Municipal (Aneprem). Os municípios representados são aqueles que, em cada região, apresentam os maiores regimes próprios, em número de filiados: Curitiba (na região Sul), São Paulo (Sudeste), Fortaleza (Nordeste), Goiânia (CentroOeste) e Manaus (Norte). As reuniões ordinárias do Conaprev são realizadas trimestralmente em locais e datas predefinidas. Já as reuniões extraordinárias são realizadas quando convocadas pelo presidente ou por um terço dos conselheiros, e ocorrem preferencialmente em Brasília. Os assuntos a serem discutidos e deliberados nas reuniões são definidos pela Diretoria Executiva. O Conaprev se reúne com, no mínimo, um terço de seus membros Conselheiros e delibera por maioria simples de votos. Os conselheiros titulares têm poderes de deliberação, com direito a votar e a serem votados. São eles: titulares das unidades gestoras ou entidades responsáveis pela gestão do Regime Próprio de Previdência Social da União, dos Estados ou do Distrito Federal; os titulares das unidades gestoras do Regime Próprio de Previdência Social do Município com maior número de servidores ativos e inativos, e pensionistas do respectivo regime, por macrorregião, além do secretário de Políticas de Previdência Social do Ministério da Previdência Social. Objetivo do presidente, Fernando Rodrigues, é fazer com que o Conaprev assuma papel de vanguarda nas questões previdenciárias no Brasil Têm direito a voz, mas sem direito de votar e ser votado, o secretário de Previdência Complementar do Ministério da Previdência Social; o presidente do INSS; o presidente da Abipem; o presidente da Aneprem; e o representante da CNM, desde que seja dirigente máximo de regime próprio. Ao assumir a 1ª vice-presidência, Demétrius Hintz disse que este é um ponto a ser discutido. “A Abipem não tem direito a voto, só a voz. E queremos mudar isso”, afirmou, indicando a dinâmica que move a história do Conselho, na busca de uma representatividade cada vez maior. Previdência Nacional | 13 Conaprev.indd 5 03/11/2010 12:25:16 Políticas Públicas Municípios querem maior representatividade Ex-presidente da Abipem Demetrius Hintz, que integra o Conaprev, elogia o Conselho mas aponta a necessidade de os municípios terem o mesmo nível de representatividade dos Estados O ex-presidente da Abipem (Associação Brasileira de Instituições de Previdência Estaduais e Municipais) e 1º vice-presidente do Conaprev, Demetrius Hintz, não tem dúvidas sobre a importância da contribuição que o Conaprev tem prestado ao desenvolvimento dos regimes próprios no país. Mas diz que o Conselho tem possibilidade de contribuir muito mais se reforçar a representatividade dos municípios em sua composição. “A representação dos institutos municipais hoje está aquém do que a gente pretende para os regimes próprios. Atualmente, estamos conseguindo, com muito trabalho, fazer com que as representações municipais sejam mais ouvidas”, diz Hintz, que também é presidente do do Instituto de Previdência do Estado de Santa Catarina (Iprev). Para Hintz, a atual estrutura do conselho favorece um maior número de ações voltadas exclusivamente aos institutos estaduais e precisa ser revista. Conforme o estatuto do Conaprev, o conselho do órgão é integrado por representantes dos RPPS dos 26 estados brasileiros e do Distrito Federal. Já os municípios são representados por aqueles que, em cada região, apresentam os maiores regimes próprios, em quantidade de filiados: Curitiba (na região Sul), São Paulo (Sudeste), Fortaleza (Nordeste), Goiânia (Centro-Oeste) e Manaus (Norte). “São poucos representantes municipais perante a quantidade de institutos estaduais”, analisa Hintz. Mesmo assim, Hintz destaca a importância do órgão para que as políticas governamentais de Previdência social sejam mais voltadas aos regimes próprios. Ele ressalta a atuação, dentro do Conaprev, de diversos grupos de trabalho que estão se debruçando sobre 14 | Novembro/dezembro 2010 Conaprev.indd 6 03/11/2010 12:25:16 pontos importantes para os RPPS. Como exemplo, cita o grupo que está atualmente discutindo como deverá ser a forma de contabilização do déficit atuarial dos regimes próprios. A grande preocupação, segundo ele, é quanto à repercussão do resultado do registro no índice de endividamento dos Estados e municípios, o que poderia inviabilizar operações de crédito, dependendo da situação de cada plano de custeio. “O Ministério (da Previdência Social) queria que a gente caracterizasse o aporte do Estado e o lançássemos como um déficit. Desta forma, na hora de pedir um financiamento, por exemplo, haveria muitas dificuldades para se obter crédito”, explica. Hintz destaca ainda que os Estados possuem um défict superior, quando comparados aos municípios. A explicação, segundo ele, está no fato de que, no passado, não havia políticas de controle e orientação dos governantes quanto às exigências dos repasses, o que só veio a acontecer a partir de 1998, com a Emenda Constitucional número 20. Ele diz que, antes disso, o regime previdenciário era baseado no regime de repartição simples e o Estado complementava o que faltasse. Como resultado, a arrecadação dos Estados era cada vez mais baixa e as despesas só aumentavam. “No passado, isso era suficiente para pagar as despesas, mas com o decorrer do tempo fomos vendo que não era mais possível. Não dava mais para continuar no regime de repartição simples”, destaca. Os municípios, no entanto, montaram seus regimes a partir da emenda 20 e, por isso, já entraram com um espírito diferenciado, promovendo a segregação, com seus fundos já capitalizados. “Por isso quase todos os institutos municipais pequenos não têm déficit”, explica. Outro importante grupo de trabalho apontado por Hintz está discutindo a criação de uma legislação que trate especificamente da aposentadoria especial do servidor público exposto a condições insalubres. Ele explica que hoje não há lei federal que discipline a matéria com relação às aposentadorias especiais e, com isso, muitos servidores estão Grupo de trabalho do Conselho discute forma de contabilização do déficit atuarial Hintz: atualmente, um dos principais temas em discussão é a aposentadoria especial Foto: Divulgação recorrendo à Justiça para ter o direito de se aposentar nessas condições. “Como não há lei regulamentada, o Supremo Tribunal Federal tem concedido mandado para que as aposentadorias, nestes casos, sejam feitas como ocorre no regime geral”, diz. Previdência Nacional | 15 Conaprev.indd 7 03/11/2010 12:25:17 Legislação Sislex O novo Mais moderna e ágil, nova versão do programa de consultas de legislação previdenciária inclui a pesquisa completa sobre informações dos regimes próprios de todo o País Fotos: divulgação O Christine Vabo, da Dataprev: “Agora, qualquer pessoa, em qualquer lugar, tem acesso completo às normas e alterações de legislação de qualquer esfera de governo” governo federal lançou recentemente uma versão mais avançada do Sistema de Legislação da Previdência Social (Sislex) que promete ampliar e facilitar a consulta às legislações estaduais e municipais. A versão 2.0, desenvolvida pela Empresa de Tecnologia e Informações da Previdência Social (Dataprev), passa a incluir a pesquisa completa sobre informações dos Regimes Próprios de Previdência Social de Estados e Municípios. A gerente da Divisão de Informações Estratégicas da Dataprev, Martha Lucia Monnerat explica que desde março de 2008 já é possível pesquisar as legislações relacionadas aos regimes próprios, porém a busca ficava limitada a palavras-chaves. “Com a nova versão, todas as funcionalidades e recursos que existiam no sistema para a busca no regime geral - como localização por ano, tipo de ato e número de lei - passaram a valer também para Estados e municípios. Fizemos ainda uma reestruturação nas pesquisas por assunto para atender aos três âmbitos (nacional, estadual e municipal)”, revela. Criado em 1996, inicialmente na versão CD-ROM e restrito a funcionários do Ministério da Previdência Social (MPS), o serviço, que hoje é online, recebe atualmente uma média de 150 mil visitas por mês. Já foram registrados mais de 12 milhões de acessos. A expectativa é de que, com a inclusão dos regimes próprios estaduais e municipais, esse número aumente de forma significativa. Martha diz que, desde a primeira versão do Sislex, houve a necessidade constante de agregar novas 16 | Novembro/dezembro 2010 sislex.indd 2 11/3/10 12:02:26 PM Serviço recebe 150 mil visitas por mês, em média, e já foram registrados mais de 12 milhões de acessos funcionalidades ao sistema, que acabou migrando para a rede mundial de computadores em 2000. Os técnicos da empresa envolvidos no projeto da nova versão – lançada oficialmente em 13 de agosto deste ano - tiveram que agregar linguagens mais modernas ao sistema para possibilitar que o Sislex fizesse as consultas estaduais e municipais. Foram incorporadas novas tecnologias como o Ajax, software que permite montar tabelas de acordo com as necessidades do usuário, além de utilizar outras linguagens em plataforma baixa: ASP e Javascript. “De um modo geral, todas essas tecnologias trabalham juntas para facilitar o uso e promover uma melhor performance do sistema”, acrescenta Christine Oliveira do Vabo, gerente do Produto Sislex na Dataprev. Segundo ela, o principal ganho obtido com essa nova versão está na maior visibilidade às legislações de todos os entes federativos, incluindo leis de municípios pequenos, que, em alguns casos, nem sequer contam com computador. “Agora, qualquer pessoa, em qualquer lugar, tem acesso completo às normas e alterações de legislação de qualquer esfera de governo”, acrescenta. De acordo com a Lei Geral dos Regimes Próprios (9.717/98), as entidades estaduais e municipais são obrigadas a encaminhar ao Ministério da Previdência qualquer mudança na legislação de seu regime. O envio da legislação é pré-condição para o recebimento do Certificado de Regularidade Previdenciária (CRP). De posse desses dados, o MPS encaminha as informações para a Dataprev incluir no Sislex. Por isso, se algum Estado ou município perceber que a sua legislação não está no sistema, deve encaminhá-la para ser incluída. Ao entrar na nova versão do Sislex (http:// www010.dataprev.gov.br/sislex/) para fazer as buscas, o usuário deve definir primeiro qual é o âmbito de seu interesse. Clicando em “Legislação”, no botão à direita da página, serão apresentados os três âmbitos: Federal, Estadual e Muni- cipal. Se optar pelo Federal, a aba apresentada será dos “tipos” de legislação. Caso escolha o Estadual, a aba será dos Estados da Federação e, em seguida, o tipo legal e o ano. Mas se decidir pelo âmbito Municipal, uma aba apresentará os Estados da Federação. Clicando no Estado, será apresentada uma nova tela onde o usuário deverá localizar o município escolhido, o tipo legal, o período e, em seguida, apertar o botão. O resultado será a legislação disponível para a cidade definida na tela anterior. A partir daí, basta clicar no link do número da legislação apresentada para conhecer o seu teor. O Sislex foi criado pela Portaria Ministerial nº 3.466 de 25 de julho de 1996 e tem como principais objetivos substituir a pesquisa de documentos em papel e disseminar informações para todos os pontos onde o acervo seja necessário como instrumento de consulta e acesso fácil ao dados. O site não contempla atos normativos (portarias, instruções, resoluções, etc.) estaduais e municipais, apenas a legislação (leis, leis complementares, decretos e decretos-lei, entre outros) baixada pelos governos federal, estadual e municipal sobre os regimes de Previdência no serviço público. A coordenação do Sislex cabe à Secretaria Executiva do MPS e o apoio técnico-operacional e de desenvolvimento de tecnologia é de responsabilidade da Dataprev. O Sislex conta ainda com um Comitê Gestor composto por representantes dos órgãos clientes do sistema. O comitê é responsável pela definição de estratégias relativas à condução do Sislex, seleção, atualização do conteúdo da base informatizada de dados e deliberação de ações a serem desenvolvidas pelos integrantes do sistema. Martha Monnerat, da Dataprev: “Todas as funcionalidades e recursos que existiam para a busca no regime geral passaram a valer também para Estados e Municípios” Previdência Nacional | 17 sislex.indd 3 11/3/10 12:02:29 PM Perícia Médica A doença do século 21 Cresce o número de afastamentos do trabalho causados por transtornos mentais e de comportamento, problema que desafia peritos dos regimes próprios por suas características mais voltadas à psiquiatria Carlos Vasconcellos M Foto: Victor Soares au relacionamento com colegas de trabalho ou chefes, trabalho tedioso em ambientes pouco agradáveis ou mesmo insalubres, pressão por resultados, clima de conflito no atendimento ao público. O ambiente de trabalho nas empresas ou repartições públicas está cheio de gatilhos que podem deflagrar transtornos de alienação mental e de comportamento entre os trabalhadores. Segundo Kalil Duailib, membro da Associação Brasileira de Psiquiatria e ex-coordenador de Saúde Mental da Secretaria Municipal de Saúde de São Paulo, trata-se de um problema global. “A Organização Mundial de Saúde já aponta a depressão e a ansiedade como as principais causas de incapacidade para a vida”, alerta. Por enquanto, a dobradinha LER/DORT (Lesões de Esforço Repetitivo e Doenças Oesteomusculares Relacionadas ao Trabalho) lidera o ranking dos motivos de afastamento do trabalho no Brasil. No entanto, segundo Duailib, é preciso olhar os números mais de perto. “A depressão ocupa o sexto lugar hoje, mas está relacionada diretamente a grande parte dos casos crônicos de Remígio, do Ministério da Previdência: “Se os institutos não investirem em prevenção, a qualidade de vida dos servidores vai cair e o custo vai sobrar para o bolso dos contribuintes” 18 | Novembro/dezembro 2010 Pericia Medica.indd 2 03/11/2010 12:29:17 1 cefaléias e dores, o que a colocaria, junto com a ansiedade, entre as duas primeiras.” Esse avanço já preocupa o Instituto Nacional de Seguridade Social (INSS). A concessão de benefícios provocada por transtornos mentais e de comportamento no regime geral de Previdência subiu mais de 2100% entre 2006 e 2009. “E vai piorar”, lamenta Remígio Todeschini, diretor do Departamento de Políticas de Saúde e Segurança Ocupacional do Ministério da Previdência Social. “Infelizmente, essa é a doença do século 21.” Para Remígio, é preciso estar muito atento, pois todo o mal-estar no trabalho pode provocar estresse e depressão - desde relações pouco cordiais a pressões da chefia, passando por tarefas alienantes ou monótonas e até por inadequação na arquitetura do ambiente de trabalho. “Há locais de trabalho que não foram projetados levando em conta a presença do ser humano. São uma perfeita descrição do ‘Inferno de Dante’”, compara. Ele observa ainda que essas armadilhas não estão ape- nas nas empresas do setor privado, mas também em estatais e repartições públicas – “especialmente quando falamos de terceirizados, que hoje são cerca de 2,5 milhões no serviço público em todo o país”, diz. Por isso, Remígio também faz um alerta aos regimes próprios de Previdência: é preciso in- OMS já aponta depressão e ansiedade como principais causas de incapacidade para a vida vestir em prevenção. “Se os institutos não fizerem isso, a qualidade de vida dos servidores vai cair e o custo vai sobrar para o bolso dos contribuintes.” O município de Hortolândia, no interior de São Paulo, confirma o aumento no número de casos nos últimos dez anos. Segundo a diretora de Benefícios do Instituto de Previdência dos Servidores do município paulista, Rosemary CONCESSÃO ANUAL DE AUXÍLIOS-DOENÇA ACIDENTÁRIOS POR CAPÍTULO DA CID - 2006 A 2009 16.000 14.000 2006 2007 2008 2009 13.478 12.818 12.000 9.306 10.000 7.723 5.536 6.000 3.490 4.000 2.000 - 7.487 7.690 8.000 248 494 Cap. XI: Doenças do aparelho digestivo 409 1.400 907 1.739 1.472 1.647 1.504 Cap. XII: Doenças da pele e do tecido subcutâneo 612 Cap. V: Transtornos mentais e comportamentais 1.835 843 Cap. VII: Doenças do olho e anexos Cap. VI: Doenças do sistema nervoso Fonte: MPS Previdência Nacional | 19 Pericia Medica.indd 3 03/11/2010 12:29:17 Perícia Médica Mendes, entre 1998, quando começou o atendimento pericial no instituto, até 2000, a maior incidência era de doenças osteomusculares. “A partir daquele ano, os transtornos mentais e comportamentais passaram a ser os mais freqüentes. Em 2005 já representavam o dobro dos casos osteomusculares e, em 2009, chegaram a ser quatro vezes mais numerosos.” A maioria dos afastamentos é temporária, ob- Concessão de benefícios por conta de transtornos subiu mais de 2100% no RGPS entre 2006 e 2009 Schubert, da OISS: do ponto de vista técnico, a boa perícia segue padrões estabelecidos que permitem a identificação e classificação dos casos serva Baldur Schubert, representante da Organização Ibero-Americana de Seguridade Social (OISS) no Brasil. Eventualmente, os transtornos podem levar à invalidez. Nesse caso, o segurado recebe a aposentadoria proporcional, com aplicação do fator previdenciário, de acordo com os anos de contribuição. Se, além de incapacitar para o trabalho, o transtorno tiver provocado um estado de alienação mental, o segurado terá direito à aposentadoria integral – o que não significa, necessariamente, pagamento integral do maior salário. O benefício é calculado a partir da média das 80% maiores contribuições e último salário. O segurado recebe o que for menor: o valor médio ou o último salário integral. O fato de não receber o maior salário pode “tirar” muito segurado do “estado de alienação”, como mostra este exemplo: “Certa vez, quando o segurado viu que a aposentadoria por invalidez seria de 60% do rendimento, ele pediu imediatamente para voltar ao trabalho”, conta a diretora de Benefícios do Instituto de Previdência Municipal de Jundiaí, Anita Petrin. Ela lembra outro caso curioso. “O segurado fez tanta coisa para provar que tinha alienação mental que conseguiu enganar o médico”, diz. “Então chamei a esposa dele e disse que ela teria de ter uma procuração para receber a aposentadoria pelo segurado, que ele não poderia mais dirigir, tirar contracheque e usar cartão de crédito, entre outras coisas, porque estava mentalmente alienado. Foi o bastante. Ele voltou atrás. Quem está alienado de verdade nem se importa com essas coisas, não sabe nem que dia é hoje!” A perícia precisa estar bem preparada para enfrentar as eventuais tentativas de fraude. Afinal, é mais fácil simular um transtorno mental do que uma fratura óssea. “O perito experiente identifica logo se há alguma coisa estranha”, afirma Schubert. “É possível distinguir sinais de simulação na postura, no jeito de falar”, confirma José Trad, chefe de Perícia Médica do Instituto de Jundiaí. Para saber distinguir essas nuances, no entanto, o perito não precisaria ter necessariamente formação psiquiátrica, acredita Schubert. “A maioria não tem. No INSS, só uma meia dúzia de peritos têm essa formação”, diz. Ele explica que, do ponto de vista técnico, a boa perícia segue padrões estabelecidos que permitem a identificação e classificação dos casos. Um suporte especializado pode ser pedido em caso de necessidade. Para os institutos de RPPS, Schubert recomenda manterem pelo menos um profissional médico com formação pericial em seus quadros, mesmo que não possuam corpo de saúde permanente. “Os institutos maiores podem formar seu próprio quadro de peritos, mas nos menores é preciso que pelo menos uma pessoa saiba avaliar os casos e decidir se há ou não necessidade de um serviço terceirizado.” A maior dificuldade, segundo Trad, é determinar quando o transtorno mental de fato incapacita para o trabalho. “A bipolaridade, a depressão, tudo isso tem diferentes graus e nem sempre quem está doente está automaticamente incapacitado. Muitas vezes o paciente pode continuar a trabalhar enquanto se trata, ou uma simples troca de função pode eliminar o fator que provocou o transtorno.” Anita reforça ainda que a alienação não é uma doença, mas um estado provocado pelo transtorno mental. Nos Estados Unidos, os gastos do sistema de saúde provocados por casos de depressão e ansiedade chegarão a US$ 100 bilhões neste ano. “Os custos diretos - com internações, exames, 20 | Novembro/dezembro 2010 Pericia Medica.indd 4 03/11/2010 12:29:20 consultas e medicamentos - representam apenas 30% do total. Os outros US$ 70 bilhões são custos com indenizações, seguros, previdência, ausência no trabalho, entre outros”, ressalta Duailib. Um dos motivos para gastos tão altos, explica o psiquiatra, é que esses transtornos nem sempre se manifestam no paciente por meio de sintomas como melancolia e choro. Muitas vezes, a depressão provoca dores vagas, difíceis de localizar e isso acaba provocando várias consultas e pedidos de exames desnecessários até que o problema seja efetivamente diagnosticado, fazendo disparar o custo. “O gasto anual por paciente no sistema de saúde da Califórnia é de US$ 2.200, mas se o paciente tem depressão esse custo sobe para US$ 4.700”. O Brasil não possui um controle tão preciso dos gastos totais de saúde quanto os Estados Unidos, mas Duailib acredita que essa proporção deve se manter aqui. “Um paciente com depressão custa pelo menos o dobro de outro que não apresente o transtorno”, afirma. Estudos indicam que o problema dos transtornos mentais tampouco é pequeno no país. Uma pesquisa realizada durante um ano no Hospital da Unicamp revela que 30% dos pacientes internados apresentavam algum sintoma depressivo. “Não eram pacientes internados por depressão, mas por outros moti- Fotos: divulgação Perícia médica deve estar preparada para detectar eventuais tentativas de fraude Trad, do Instituto de Jundiaí: “A bipolaridade, a depressão, tudo isso tem diferentes graus e nem sempre quem está doente está automaticamente incapacitado” Benefícios Concedidos no Regime Geral TOTAL GERAL TOTAL TRANSTORNOS Transtornos mentais orgânicos, inclusive os sintomáticos Transtornos mentais e comportamentais devidos ao uso de substância psicoativa Esquizofrenia, transtornos esquizotípicos e transtornos delirantes Transtornos do humor [afetivos] Transtornos neuróticos, transtornos relacionados com o “stress” e transtornos somatoformes Síndromes comportamentais associadas a disfunções fisiológicas e a fatores físicos Transtornos da personalidade e do comportamento do adulto Retardo mental Transtornos do desenvolvimento psicológico Transtornos do comportamento e transtornos emocionais que aparecem habitualmente durante a infância ou a adolescência Transtorno mental não especificado Demais doenças Ignorado 2006 140.998 612 2007 274.946 7.690 2008 356.336 12.818 2009 329.914 13.478 45 231 229 138 7 268 620 644 20 94 340 400 168 3.918 6.403 6.704 364 3.171 5.209 5.573 2 1 3 4 3 6 13 14 - - - - - - - - 1 - - - 2 1 1 1 123.769 16.617 255.163 12.093 343.064 454 315.794 642 Fonte: INSS, Suibe e Dataprev, Sintese Previdência Nacional | 21 Pericia Medica.indd 5 03/11/2010 12:29:20 Perícia Médica Prevenção e capacidade de fazer diagnóstico precoce são principais recomendações de especialistas Rosemary, de Hortolândia: em 2000, casos de transtornos passaram a ser superiores aos de doenças osteomusculares no instituto do município vos”, explica o psiquiatra. “O que acontece é que, mesmo com um quadro leve de depressão, uma das primeiras coisas que o paciente faz é deixar de se cuidar”, continua Duailib. “Ele perde o prazer pela vida e isso faz com que abandone os exercícios físicos, passe a se alimentar mal, pare de tomar os remédios para controlar a diabetes ou a hipertensão.” O resultado? Piora no quadro de saúde, com agravamento de outras doenças de base, além de internações que podiam ser evitadas e elevam ainda mais o gasto do sistema de saúde e da Previdência. Prevenir os transtornos mentais e diagnosticar a doença o mais rápido possível são as principais recomendações dos especialistas. No entanto, isso não é tão simples. “A cultura da prevenção dentro dos sistemas de Previdência é historicamente recente”, explica Schubert, da OISS. “Essa consciência vem crescendo entre empresas, trabalhadores e Previdência nos últimos anos, mas temos de avançar ainda mais”, diz. Além disso, há muitos fatores fora do ambiente de trabalho e do controle dos empregadores. “As relações sociais na comunidade e na família, a violência urbana, problemas financeiros e doenças específicas também provocam esses transtornos”, diz Rosemary, de Hortolândia. Para Duailib, da ABP, impedir o desenvolvimento das doenças psiquiátricas seria o ideal. “Mas é difícil. O que o empregador pode fazer é Nos EUA, gastos da saúde com tratamento de depressão e ansiedade devem atingir US$ 100 bilhões este ano ficar atento aos fatores de risco específicos que podem surgir no trabalho e tentar detectar cedo os problemas que surgirem.” Schubert, da OISS, acredita que é fundamental a participação de todos no trabalho preventivo: empresas, trabalhadores, sindicatos, autoridades – “todos precisam ter consciência da importância do investimento em prevenção”, diz. “É um processo gradual, em que todos têm a ganhar.” Anita, do Instituto de Jundiaí, ressalta a necessidade de envolvimento das chefias no processo. “São elas que estão presentes no diaa-dia dos trabalhadores, por isso têm de estar preparadas e atentas a sinais de alteração”, diz. “Afinal, ninguém chega a uma crise de um dia para o outro, a não ser que seja um surto.” Duailib também aponta para a necessidade de verificar – no momento da contratação – condições que sejam propícias ao desenvolvimento de transtornos mentais. Segundo ele, isso permitiria acompanhar melhor o quadro de saúde do funcionário e evitar o aparecimento posterior de eventuais problemas. “Pacientes com dor crônica têm mais propensão a apresentar quadros depressivos, por exemplo”, explica Duailib. Anita concorda que o critério de prevenção deve começar na contratação do servidor. E vai além: ela acredita que o exame do perfil psicológico deveria ser uma etapa do concurso para o serviço público. “Alguns casos poderiam ser evitados no exame admissional. Acredite, há professores que não gostam de crianças ou não suportam barulho.” Uma experiência bem-sucedida de prevenção e acompanhamento da situação dos trabalhadores é a do Instituto de Previdência Municipal de Novo Hamburgo, no Rio Grande do Sul. “De março para cá, reduzimos em quase 10% a concessão de atestados médicos - e sem nenhuma pressão para que os médicos dificultassem deliberadamente a liberação do atestado”, diz o presidente do instituto e hoje também presidente da Associação Brasileira das Instituições de Previdência de Estados e Municípios (Abipem), Valnei Rodrigues. O segredo do bom resultado, segundo ele, foi uma abordagem multidisciplinar. “Não basta apenas o acompanhamento psicológico porque os transtornos mentais estão geralmente ligados a múltiplos fatores”, diz. O programa de Novo Hamburgo envolve, por exemplo, nutricionistas para melhorar a alimentação dos trabalhadores, ginástica laboral para diminuir a incidência de 22 | Novembro/dezembro 2010 Pericia Medica.indd 6 03/11/2010 12:29:22 LER e fonoaudiólogos para cuidar da voz dos professores - que são 55% da mão de obra, segundo Rodrigues. Ele conta que uma parte do trabalho é conversar com as chefias e os servidores para diminuir fatores de estresse. “Queremos descobrir os problemas antes que eles aconteçam porque, quando o funcionário vai ao serviço médico, geralmente a gravidade do caso chegou a um nível de médio para grave.” Ele acredita que, falando com os profissionais de saúde no próprio ambiente de trabalho em vez de ir ao ambulatório, o funcionário se sente mais à vontade para contar seus problemas, o que facilita o diagnóstico e a prevenção. Em situações em que a internação ou licença psiquiátrica é inevitável o programa prevê apoio para a reinserção do funcionário no serviço público quando o tratamento termina. “Infelizmente, o transtorno mental e de comportamento é um estigma. Para a recuperação completa, precisamos cuidar não só do doente, mas da família e dos colegas, a fim de que o paciente seja reintegrado ao trabalho e ao convívio social.” Rodrigues admite, no entanto, que a receita utilizada em Novo Hamburgo só teve um alcance tão amplo porque o município lida com um número relativamente pequeno de servidores – 3.200. “Dá para acompanhar de perto a saúde deles com certa facilidade.” De todo modo, o desafio está lançado. Seja no setor público ou privado, no regime geral ou nos pequenos institutos, é preciso enfrentar a doença do século 21. “Quando a atividade econômica cresce é preciso tomar cuidado. Não adianta simplesmente aumentar o ritmo da economia se também aumentar o nível de incapacidade para o trabalho. Isso tem um custo humano e econômico gigantesco. O desenvolvimento precisa estar vinculado à preservação da saúde física e mental do trabalhador”, diz Remígio, do Ministério. Anita, do Instituto de Jundiaí: ao saber que não poderia mais dirigir, tirar contracheque e usar cartão de crédito, servidor “desistiu” de ter transtorno de alienação mental Maior incidência é entre professores da rede pública Os professores estão entre as maiores vítimas de transtornos mentais no serviço público. “Os casos vêm aumentando entre os profissionais de ensino em nosso município”, diz Anita Petrin, diretora de Benefícios do Instituto de Previdência Municipal de Jundiaí. “Eles estão em primeiro lugar não apenas porque são a categoria mais numerosa do serviço público, mas também porque lidam todos os dias com crianças que muitas vezes têm problemas de aprendizado ou uma base de educação ruim em casa, além de lidarem com a pressão dos pais, o que pode levar a uma sensação de impotência”, explica. Outra categoria bastante ameaçada pela epidemia do século 21 é a dos agentes de segurança pública. O risco da função, as situações de tensão e o aumento da criminalidade são alguns dos motivos. Há também o caso do uso de guardas municipais em funções de polícia, por exemplo. “Aqui em Jundiaí, os guardas municipais usam armas e isso já os coloca em uma posição propensa ao risco”, conta Anita. “Eles trabalham numa função que não é a deles, não foram treinados para lutar contra o crime e se deparam com esse tipo de situação”, continua. “Diante disso, dependendo do perfil psicológico desse trabalhador, ele se torna um candidato a desenvolver transtornos mentais e emocionais.” Fechando a lista dos servidores mais afetados está a categoria dos profissionais de saúde, especialmente aqueles que trabalham na linha de frente do atendimento ao público. Muitas vezes trabalhando em locais inadequados, recebendo salários baixos e sobrecarregados de trabalho, eles se tornam o alvo imediato do cidadão frustrado com o mau atendimento e a baixa qualidade do serviço de saúde. “O munícipe exige muito”, diz o perito José Trad, do Instituto de Jundiaí. “O funcionário tem de ter estrutura para não se deixar abalar.” Previdência Nacional | 23 Pericia Medica.indd 7 03/11/2010 12:29:22 Entrevista • Marcelo Tavares 'O Brasil não precisa de mais leis para a Previdência' 24 | Novembro/dezembro 2010 Entrevista Marcelo.indd 2 03/11/2010 12:27:05 O juiz federal do Rio de Janeiro Marcelo Tavares conhece a fundo a Previdência Social do Brasil. Autor de um livro sobre o assunto (Direito Previdenciário, editora Lumens, 2003) e professor da Universidade do Estado do Rio de Janeiro - onde leciona exatamente sobre a legislação previdenciária -, ele atua hoje na área criminal, mas não deixou de ser uma referência entre os especialistas em Previdência no país. Por questões de segurança, em vista de sua atual função no Judiciário, não autorizou a publicação de sua foto nesta entrevista, em que revela não ver necessidade de grandes reformas estruturais na Previdência Social, “se entendermos como estrutural a mudança de conceito da proteção securitária.” Segundo ele, as Emendas Constitucionais nos. 20/98, 41/2003 e 47/2005 já fizeram isso ao modificar, por exemplo, o regime de aposentadoria dos servidores públicos do sistema de benefício definido (baseado no valor da última remuneração) para o de contribuição definida (no qual fica estabelecido o critério de contribuição e o valor do benefício decorrente disso). Tavares destaca que o que a legislação precisa é de ajustes, adaptações que estejam em conformidade com condições atuais dos trabalhadores, como a expectativa de vida, hoje maior do que no tempo em que foram definidas as leis. Ele cita também medidas que ainda não foram implementadas devidamente e exigem alterações, como a “contabilização da contribuição das entidades federativas para os respectivos fundos de Previdência e a unidade de administração dos benefícios na União, na maioria dos Estados e municípios”, enumera. Tavares considera justa a igualdade da idade mínima de aposentadoria para homens e mulheres, oferecendo como compensação um aumento na proteção da licença maternidade. “A mulher merece proteção destacada exatamente no momento do nascimento dos filhos.” Mas atenção: a ideia serve para os regimes próprios de Previdência. “No regime geral, o público protegido é diferente”, justificou. Previdência Nacional – O Senhor considera necessária uma nova reforma da Previdência no Brasil? Quais mudanças seriam mais urgentes? Marcelo Tavares – Existe necessidade de reforma, mas não mais estrutural, e sim paramétrica - de ajuste dos requisitos para a fruição dos benefícios. Essa mudança, com o passar do tempo, é da própria essência do sistema. PN - Que tipo de alteração seria recomendável na Previdência dos servidores públicos? MT - A implantação efetiva das alterações previstas nas normas constitucionais das emendas constitucionais. Além disso, a previsão mais restrita de presunção de dependência econômica nas pensões, em especial, para cônjuges e companheiros. Outra alteração importante é a adoção da possibilidade de combinação dos requisitos de idade e tempo de contribuição, para favorecer o servidor que iniciou sua atividade laboral mais cedo, tal como já está previsto, como regra de transição, no art. 3º, da Emenda Constitucional no. 47/2005. Assim, observado o tempo de contribuição mínimo, para cada ano de contribuição a mais abaterse-ia um ano na idade. PN - Igualar as idades de aposentadoria de homens e mulheres seria justo? MT - É justo igualar o requisito de idade entre homens e mulheres nos Regimes Próprios de Previdência Social, com a contrapartida de aumento do período de licença maternidade, período em que, por natureza, a mulher merece maior proteção social. No que se refere à isonomia etária, o argumento mais forte para a igualdade é o fato de que as tabelas de mortalidade comprovam que as mulheres brasileiras vivem mais do que os homens, o que, no aspecto atuarial, merece ser considerado. Além disso, ao contrário do que existe na realidade trabalhista privada, as mulheres já alcançaram seu espaço de reconhecimento no serviço público. Por fim, como os servidores públicos Previdência Nacional | 25 Entrevista Marcelo.indd 3 03/11/2010 12:27:06 Entrevista • Marcelo Tavares têm, em média, maior grau de escolaridade e de renda que os trabalhadores da iniciativa privada, há uma tendência de maior participação masculina nas atividades da família, o que enfraquece (sem anular, obviamente) o argumento contrário de que as mulheres são submetidas a dupla jornada. Essa tendência de isonomia do requisito etário já é uma realidade nos sistemas básicos de previdência social pública europeus. PN - Mas como evitar que esse problema da dupla jornada feminina provoque injustiças? MT - A questão da dupla jornada das mulheres é delicada, mas as pesquisas mostram que é atenuada nas classes econômicas B e C em relação à classe D. De certa forma, por questão de natureza, a mulher acaba tendo mais encargos familiares do que do homem, destacando, como exemplo, a amamentação. Há ainda o maior comprometimento da mulher do que o homem na família por questão cultural, em que este é menos participativo. O que sustento, em relação aos beneficiários dos Regimes Próprios de Previdências – e esclareço que a realidade é diferente no Regime Geral, que tem público protegido diverso - , é que as mulheres mais esclarecidas, mais educadas e cultas acabam por não tolerar parceiros pouco cooperativos na residência, reduzindo a diferença de encargos familiares aos aspectos em que a natureza diferencia homens e mulheres. Assim, a mulher merece proteção destacada exatamente no momento de atenção inicial aos filhos e, por isso, defendo o aumento da proteção na licença maternidade e a contrapartida de isonomia do parâmetro etário na aposentadoria, em que a diferença de gênero perde força como critério securitário relevante. PN - Há condições políticas de se conduzir uma reforma dessa natureza? MT - Sim, nos Regimes Próprios de Previdência Social, desde que haja esclarecimento aos servidores e coragem de debater pontos de vista. Entretanto, não me parece que seja o momento adequado para se implantar a isonomia etária de gênero no Regime Geral, tendo em vista que a mulher, na iniciativa privada, ainda é discriminada, tendo dificuldade de progressão funcional e de ser reconhecida no trabalho, bem como está mais sujeita ao parceiro pouco cooperativo em casa. No sistema do INSS, portanto, deve-se aguardar os reflexos das conquistas sociais de reconhecimento trabalhista da mulher, o aumento do nível educacional da média da população e o reflexo da alteração cultural dos segurados antes da retirada da vantagem das trabalhadoras, desde que haja, como contrapartida, maior proteção da mulher no momento em que ela mais precisa, na licença maternidade. PN - Como fortalecer os regimes próprios de Estados e municípios e garantir que eles sejam blindados contra influências políticas externas? MT - O fortalecimento passa, antes de mais nada, pela responsabilidade de cumprimento das normas constitucionais e gerais previstas, em especial na Lei no. 9.717/98 e na Lei no. 10.887/2004; a melhoria de gestão administrativa; a criação de cultura de equilíbrio atuarial e financeiro e a fiscalização e punição rigorosa de desvio de gestores que fraudam o sistema ou o usam com fim eleitoral e assistencialista. PN - As leis que temos hoje são suficientes para isso? MT - São suficientes as leis, tanto penais quanto previdenciárias. Penso que o Brasil não precisa de mais leis na Previdência Social. É certo que todo sistema previdenciário é dinâmico e que a legislação sempre terá que se adaptar a novas necessidades paramétricas, como, por exemplo, o aumento da expectativa de sobrevida dos segurados - um dado técnico. Com o passar do tempo, isso exigirá alteração nas condições de elegibilidade de concessão de benefícios. PN - Quais os pontos fracos do sistema de RPPS? MT - O “calcanhar de Aquiles” dos Regimes Próprios é a administração, que deve ser mais profissional, técnica e menos submetida a desvios de finalidade. O sistema, além de estar sujeito ao cometimento de fraudes, em muitas unidades da Federação não tem uma administração minimamente comprometida com aspectos técnicos de seguro e com os princípios constitucionais da 26 | Novembro/dezembro 2010 Entrevista Marcelo.indd 4 03/11/2010 12:27:11 Administração Pública. Por absurdo, às vezes isso se reflete na própria legislação local estadual ou municipal. Já tive contato com lei de município do interior do Estado do Rio de Janeiro em que havia previsão de que o Fundo de Previdência poderia emprestar dinheiro ao Tesouro Público para pagamento em dez anos, com juros de 3% ao ano. Não há regime previdenciário que aguente tal agressão financeira. Outros vícios têm abrigo em atos administrativos, quando não em problemas de gestão. No que se refere ao equilíbrio financeiro e atuarial, exigência da Constituição da República, ainda não há uma cultura de implantação de critérios atuariais de gestão, quando não o equívoco de alguns administradores, que acham que sistemas de repartição simples não precisam se preocupar com essa questão. PN - As causas ligadas à Previdência sobrecarregam o Judiciário? MT - Sim. A legislação processual tem que evoluir para buscar soluções coletivas para as demandas, o que possibilitaria uma redução do número de processos previdenciários. PN - Como tornar a Justiça mais ágil nesse tipo de causa? MT - Além de implantação de melhores mecanismos de solução das demandas, a especialização de Varas para julgamento dos processos previdenciários é importante – o que já é uma realidade na maior parte do território nacional – e uma postura mais consciente na propositura de ações, principalmente nos juizados especiais, cujo acesso é gratuito. Há profissionais que, mesmo sabendo que uma causa não terá sucesso, após a consolidação de entendimento jurisprudencial contrário ao segurado, aconselham as pessoas a buscarem o Judiciário, quando não fazem propaganda em praças e jornais, somente para cobrar honorários em ações de massa - isto é, aquelas com potencial para captação de número elevado de clientes. Quando isso acontece, parte do esforço dos órgãos de Justiça que deveria estar concentrado em outras ações, em que as pessoas têm real chance de sucesso a fim de reparar injustiças, perdese na apreciação de causas que, já se sabe de antemão, estão fadadas ao insucesso. Muitas vezes o Judiciário não tem como evitar esse efeito colateral daninho da gratuidade de justiça, que é uma previsão importante para dar acesso a boa parte de nossa população, que de outra forma não poderia buscar reparar lesão a seus direitos. Em matéria previdenciária, o alto grau de litigiosidade não é puramente um reflexo do elevado número de lesões a direitos dos segurados: existem variáveis que causam distorção na apreciação dos dados estatísticos. PN - Quais os principais tipos de demanda judiciária em relação à Previdência? MT - Hoje boa parte das questões revisionais encontra-se dirimida, havendo destaque para ações individuais de incapacidade e de pensão, em que se destaca a análise dos fatos. Também há elevado número de ações em que se discute o reconhecimento de condições especiais de trabalho insalubre, com a consequente consideração de majoração do tempo de contribuição para aposentadoria. PN - Como criar uma cultura previdenciária entre trabalhadores, empresários e políticos no Brasil? MT - O Brasil não tem cultura previdenciária, seja na sociedade, seja na Administração Pública. Boa parte da população ainda não despertou para a necessidade dessa proteção securitária e acaba por colher os frutos negativos no momento da idade avançada ou quando é surpreendida por um evento de incapacidade ou óbito. Além disso, há equívoco cultural de algumas pessoas no sentido de achar que aquilo é público. Ao invés de ser de todos, é de ninguém. No que se refere à previsão legislativa, o Brasil tem uma boa Previdência, com regime público básico e regimes privados complementar e suplementar, mediante combinação de sistemas de repartição simples e de capitalização, além de uma assistência social forte, baseada especialmente no benefício assistencial de um salário mínimo ao idoso ou ao deficiente físico e no Bolsa Família. Isso possibilita uma proteção contra a miséria, o acesso ao sistema previdenciário baseado em critério de solidariedade de grupo e com a sociedade, e a complementação de renda de aposentadoria e formação de poupança privada. Temos que evoluir especialmente em educação, gestão e moralidade. Previdência Nacional | 27 Entrevista Marcelo.indd 5 03/11/2010 12:27:15 Investimentos Efeito Ilustração: Nakata IMA 28 | Novembro/dezembro 2010 investimentos.indd 2 11/3/10 1:02:42 PM Estudo inédito sobre desempenho dos investimentos de RPPS revela que, no primeiro ano de vigência da Resolução 3790, a maioria dos fundos superou a meta atuarial, mas somente um conseguiu superar o índice de referência, o benchmark Carlos Vasconcellos A indústria de fundos voltada para regimes próprios de Previdência completou um ano sob as novas regras de investimento estabelecidas pelo Conselho Monetário Nacional (CMN) na Resolução 3790. Editada em setembro do ano passado, a resolução aumentou os limites de exposição ao risco e alterou o parâmetro da maior parte dos recursos alocada em fundos de renda fixa, do estável CDI para o volátil IMA e seus subíndices. Mas será que esta mudança beneficiou ou prejudicou a rentabilidade dos investimentos feitos pelos Regimes Próprios de Previdência Social (RPPS)? Para responder a esta pergunta, a revista Previdência Nacional publica, em parceria com Somma Investimentos, empresa que presta assessoria aos RPPS na gestão de ativos, seu primeiro estudo sobre o desempenho do mercado sob as normas fixadas pelo CMN. Neste trabalho, os especialistas da Somma avaliaram rentabilidade, retorno, volatilidade e exposição ao risco de 39 fundos de 15 bancos e instituições financeiras que compõem o radar de fundos voltados para RPPS da Somma. A constatação final foi que, até agora, quem enquadrou seus investimentos de renda fixa dentro das novas regras saiu ganhando. Conforme o levantamento da Somma, embora a maioria dos fundos atrelados ao IMA tenha ficado abaixo de seus benchmarks - o parâmetro de rendimento escolhido para a carteira do fundo -, superou com folga o rendimento do CDI e também ultrapassou a meta atuarial de INPC + 6% ao ano. O economista-chefe da Somma, Álvaro da Luz, explica que foram produzidas duas tabelas por categoria: uma compreendendo o período de 12 meses e outra, seis meses. Isso porque muitos fundos foram enquadrados ou lançados a partir de momentos diferentes e, como conceitualmente é correto realizar comparações em horizontes de tempos iguais, foram considerados somente aqueles que já operavam sob as regras da resolução em setembro do ano passado, completando, portanto, 12 meses em setembro deste ano. O mesmo vale para a tabela de seis meses. Muitos fundos foram lançados ao longo do primeiro semestre e não seria correto, segundo Álvaro, compará-los com fundos já existentes. Por isso a comparação é feita apenas entre os que operaram no mesmo semestre. Segundo o economista, 12 meses é o período mínimo para uma análise consistente do mercado. O acompanhamento de seis meses foi feito para que se possa ter um panorama mais completo dos investimentos, mas não vale como ranqueamento. Em todos os segmentos, o fundo que apresentou a maior rentabilidade em 12 meses foi o BTG Pactual Renda Fixa IMA-B, com 12,98%, único a superar – ainda que por pouco Previdência Nacional | 29 investimentos.indd 3 11/3/10 1:02:44 PM Investimentos Com grande volatilidade, os fundos IMA-B apresentaram o melhor rendimento e também os níveis de risco mais altos Radar dos Fundos de Renda Fixa Fundos com Benchmark IMA Geral # Rent. em 12 Meses Nome do Fundo 7 5 3 2 6 1 Índices de Avaliação Rent % т Bench % Bench Sharpe Volat. VaR Patrimônio Líquido (R$ milhões) Banrisul Previdência Municipal II 12,06% 0,69% 106,04% 2,48 1,02% 0,48% R$ 229,19 Banrisul Previdência Municipal 11,66% 0,28% 102,49% 2,29 0,94% 0,45% R$ 268,45 Bradesco Renda Fixa IMA Geral 11,27% -0,10% 99,12% 1,89 0,96% 0,46% R$ 706,67 BNP Paribas Spin 11,11% -0,26% 97,70% 1,45 1,15% 0,55% R$ 202,21 Banrisul Patrimonial 9,83% -1,54% 86,47% 0,94 0,54% 0,25% R$ 536,07 Paraná ExecuƟvo 9,57% -1,80% 84,17% 0,41 0,66% 0,31% R$ 65,69 IMA Geral 11,37% 1,79 1,07% 0,51% Fundos com Benchmark IMA-B A Índices de Avaliação Patrimônio Líquido (R$ milhões) Rent % BTG Pactual Renda Fixa IMA-B A 12,98% 0,08% 100,65% 1,32 2,54% 1,21% R$ 64,80 BNP Paribas InŇĂĕĆŽ A 12,71% -0,19% 98,54% 1,16 2,69% 1,28% R$ 117,20 Nome do Fundo 7 15 12 3 18 6 13 17 9 Rent. em 12 Meses Bench # т Bench % Bench Sharpe Volat. VaR BradescŽ Renda Fixa IMA-B A 12,45% -0,45% 96,50% 1,11 2,60% 1,23% R$ 1.149,30 BTG Pactual ReferenciadŽ IPCA A 12,40% -0,50% 96,12% 2,29 1,23% 0,58% R$ 267,02 CSHG JuƌŽ Real IPCA A 12,08% -0,82% 93,66% 1,08 2,36% 1,12% R$ 16,01 SulAmérica InŇĂƟe A 11,80% -1,10% 91,51% 0,81 2,87% 1,36% R$ 135,40 R$ 1.821,65 BB RPPS Atuarial MŽderadŽ PrevidenciáriŽ A 11,42% -1,47% 88,57% 0,99 1,97% 0,94% BES FIX InŇĂƟŽŶ A 11,38% -1,52% 88,22% 0,67 2,88% 1,37% R$ 18,36 BB RPPS Atuarial CŽnservadŽr PrevidenciáriŽ A 11,34% -1,56% 87,92% 0,96 1,97% 0,93% R$ 6.233,22 1,25 2,63% 1,25% IMA-B 12,90% Nome do Fundo 5 Safra ExecuƟve 2 6 BB RPPS Conservador Previdenciário 4 BTG Pactual Fix Bench Fundos com Benchmark IRF-M # Rent. em 12 Meses Índices de Avaliação Volat. VaR Patrimônio Líquido (R$ milhões) Rent % т Bench % Bench Sharpe B 9,84% -0,20% 97,98% 10,35 0,05% 0,02% R$ 251,31 A 10,83% -0,82% 92,99% 1,43 0,99% 0,47% R$ 1.753,28 A 10,17% -1,47% 87,36% 0,69 1,19% 0,56% R$ 33,48 A IRF-M 11,65% 1,76 1,22% 0,58% B IRF-M 1 10,04% 2,30 0,30% 0,14% Fundos híbridos com Benchmark IMA # Nome do Fundo 1 Itaú Soberano DƵůƟ Índices Rent. em 12 Meses Índices de Avaliação Bench – o benchmark em seu segmento. Com grande volatilidade, os fundos IMA-B foram os que apresentaram o melhor rendimento e também os níveis de risco mais altos. Para se ter uma ideia das flutuações, o BB Atuarial Conservador Previdenciário, com 11,34%, foi o que teve menor rendimento na categoria em 12 meses. Mas quando se observa os últimos seis meses, ele pula para a terceira posição. No segmento de IMA-Geral, que procura replicar a composição da dívida pública utilizando os subíndices IMA, os fundos do Banrisul foram os líderes de rentabilidade nos últimos 12 meses, com os fundos Banrisul Previdência Municipal II e I, com ganhos de 12,06% e 11,66%, respectivamente. Segundo o diretor de Recursos de Terceiros do banco, Paulo Franz, isso não significa necessariamente uma postura estratégica mais agressiva na gestão. “Essa volatilidade reflete uma maior participação de ativos de prazo mais longo, em detrimento de ativos pós-fixados, se observarmos os percentuais de participação presentes no IMA-Geral”, explica. O Paraná Executivo, com 9,57% acumulados, teve a menor rentabilidade no segmento de IMA-Geral. Leonardo Deeke Boguszewski, responsável pelo Departamento de Análise do Paraná Banco Asset Management, explica que não expor a carteira do fundo paranaense ao risco e à volatilidade foi uma escolha. “O retorno virá no longo prazo”, diz. “O fundo foi se adequando ao IMA-Geral aos poucos, num processo que se completou no primeiro semestre deste ano. Com isso, visto que no final do ano passado o benchmark ainda era o CDI e no início deste ano as mudanças foram realizadas de maneira gradativa, a rentabilidade se mostrou um pouco afetada no início do período do levantamento”, explica. Outros segmentos mais conservadores, como o de fundos híbridos e os fundos atrelados ao IRFM e IRFM-1 apresentaram rentabilidade mais modesta. No entanto, com bem menos volatilidade e exposição ao risco. A boa notícia é que praticamente todos os fundos analisados bateram a meta atuarial acumulada de 10,88% no período de 12 meses. Infelizmente, no entanto, a grande maioria não conseguiu superar o benchmark. Os gestores justificam os rendimentos mais baixos por uma escolha de estratégia mais conservadora ou porque – eventualmente – Rent % т Bench % Bench Sharpe Volat. VaR A 9,37% -1,56% 85,71% 0,49 0,17% 0,08% A 70% IRF-M x 30% CDI 10,93% 1,76 0,86% 0,41% B 70% IMA-B5 x 30% CDI 10,97% 1,85 0,83% 0,39% C 35% IMA-B5 x 35% IRF-M x 30% CDI 10,95% 2,07 0,73% 0,35% Patrimônio Líquido (R$ milhões) R$ 94,68 30 | Novembro/dezembro 2010 investimentos.indd 4 11/3/10 1:02:45 PM os fundos não foram imediatamente enquadrados na Resolução 3790, o que prejudica o resultado no período analisado. “O fato de os fundos não atingirem o benchmark se deve à natureza do próprio benchmark”, ressal- ta o economista-chefe da Somma. “Não é fácil. Não se trata simplesmente colar a composição do IMA e replicar na carteira. Há muitas variáveis envolvidas, papeis vencendo, outros sendo leiloados ou negociados em mercado secundário. É Fundos com Benchmark IMA Geral # Rentabildade em 6 Meses Nome do Fundo 7 5 3 2 6 1 Rent % т Bench % Bench Índices de Avaliação Sharpe Volat. VaR Patrimônio Líquido (R$ milhões) Banrisul Previdência Municipal II 7,09% 1,40% 124,73% 2,48 1,02% 0,48% R$ 229,19 Banrisul Previdência Municipal 6,61% 0,93% 116,33% 2,29 0,94% 0,45% R$ 268,45 Bradesco Renda Fixa IMA Geral 5,44% -0,25% 95,68% 1,89 0,96% 0,46% R$ 706,67 BNP Paribas Spin 5,66% -0,02% 99,67% 1,45 1,15% 0,55% R$ 202,21 Banrisul Patrimonial 5,07% -0,61% 89,22% 0,94 0,54% 0,25% R$ 536,07 Paraná ExecuƟvo 5,16% -0,52% 90,76% 0,41 0,66% 0,31% R$ 65,69 IMA Geral 5,68% 1,79 1,07% 0,51% Nome do Fundo 1 5 8 14 16 19 7 15 12 3 18 6 13 17 9 A Bench Fundos com Benchmark IMA-B # Rentabildade 6 meses Rent % т Bench % Bench Índices de Avaliação Sharpe Volat. VaR Patrimônio Líquido (R$ milhões) Safra FIC IMA Renda Fixa A 4,53% -1,08% 80,79% R$ 134,23 Caixa Novo Brasil Crédito Privado A 5,42% -0,19% 96,61% R$ 2.648,78 R$ 3.116,05 Caixa IMA-B Títulos Públicos A 5,24% -0,38% 93,26% Bradesco Títulos Públicos IMA-B A 5,28% -0,33% 94,07% R$ 401,54 Itaú FIC /ŶƐƟƚƵcional InŇĂĕĆŽ A 5,31% -0,31% 94,56% R$ 615,00 Schroder RPPS IMA-B A 5,32% -0,29% 94,76% BTG Pactual Renda Fixa IMA-B A 5,84% 0,23% 104,03% BNP Paribas InŇĂĕĆŽ R$ 1,10 1,32 2,54% 1,21% R$ 64,80 A 5,71% 0,10% 101,77% 1,16 2,69% 1,28% R$ 117,20 Bradesco Renda Fixa IMA-B A 5,54% -0,07% 98,70% 1,11 2,60% 1,23% R$ 1.149,30 BTG Pactual Referenciado ado IPCA A 4,97% -0,64% 88,56% 2,29 1,23% 0,58% R$ 267,02 CSHG Juro Real IPCA A 5,27% -0,35% 93,84% 1,08 2,36% 1,12% R$ 16,01 SulAmérica /ŶŇĂƟĞ A 5,31% -0,30% 94,64% 0,81 2,87% 1,36% R$ 135,40 BB RPPS Atuarial Moderado Previdenciário A 5,55% -0,07% 98,79% 0,99 1,97% 0,94% R$ 1.821,65 BES FIX /ŶŇĂƟŽŶ A 5,28% -0,33% 94,04% 0,67 2,88% 1,37% R$ 18,36 BB RPPS Atuarial Conservador Previdenciário A 5,57% -0,04% 99,27% 0,96 1,97% 0,93% R$ 6.233,22 1,25 2,63% 1,25% IMA-B 5,61% As informações foram obtidas a partir de fontes públicas ou privadas consideradas confiáveis, cuja responsabilidade pela correção e veracidade não é assumida pela QUANTUM, pelo titular desta marca ou por qualquer das empresas de seu grupo empresarial. As informações disponíveis, não devem ser entendidas como colocação, distribuição ou oferta de fundo de investimento ou qualquer outro valor mobiliário. Fundos de investimento não contam com a garantia do Administrador do fundo, Gestor da carteira, de qualquer mecanismo de seguro ou, ainda, do Fundo Garantidor de Créditos FGC. Rentabilidade obtida no passado não representa garantia de rentabilidade futura. Ao investidor é recomendada a leitura cuidadosa do prospecto e regulamento do fundo de investimento. Os valores exibidos estão em Real (BRL). Em todos os segmentos, o fundo que apresentou a maior rentabilidade em 12 meses foi o BTG Pactual Renda Fixa IMA-B, com 12,98% Fonte: Quantum Axis. do Fundo Fund undo o Nome do 9 10 5 6 4 Bench Ben nch Fundos com Benchmark nchmark IRF-M # Rentabildade em 6 Meses Rent % т Bench % Bench BB FIC RPPS Liquidez B 5,48% 0,30% 105,71% Itaú FIC /ŶƐƟƚƵcional Pré-Fixado ré-Fixado A 5,64% -0,26% 95,60% Safra ExecuƟve 2 B 5,05% -0,14% 97,37% Índices de Avaliação Sharpe Volat. VaR Patrimônio Líquido (R$ milhões) R$ 1.021,92 R$ 174,11 10,35 0,05% 0,02% R$ 251,31 BB RPPS Conservador Previdenciário A 5,61% -0,29% 95,14% 1,43 0,99% 0,47% R$ 1.753,28 BTG Pactual Fix A 5,29% -0,61% 89,66% 0,69 1,19% 0,56% R$ 33,48 A IRF-M 5,90% 1,76 1,22% 0,58% B IRF-M 1 5,18% 2,30 0,30% 0,14% do Fundo Fund undo o Nome do 2 SulAmérica InsƟtutos 3 HSBC Regimes Próprioss AƟvo ndices 1 Itaú Soberano DƵůƟ Índices Bench Ben nch Fundos híbridos com Benchmark IMA # Rentabildade em 6 Meses Rent % т Bench % Bench Índices de Avaliação Sharpe Volat. VaR Patrimônio Líquido (R$ milhões) B 4,63% -0,29% 94,16% R$ 18,99 C 5,15% -0,11% 97,99% R$ 320,25 A 4,87% -0,71% 87,24% 0,49 0,17% 0,08% A 70% IRF-M x 30% CDI 5,59% 1,76 0,86% 0,41% B 70% IMA-B5 x 30% CDI 4,92% 1,85 0,83% 0,39% C 35% IMA-B5 x 35% IRF-M F-M x 30% CDI 5,25% 2,07 0,73% 0,35% R$ 94,68 Previdência Nacional | 31 investimentos.indd 5 11/3/10 1:02:49 PM Investimentos Fotos: divlgação Álvaro, à esquerda, e a equipe de analistas da Somma: levantamento sobre o primeiro ano pós-Resolução 3790 envolveu 39 fundos de 15 instituições financeiras ‘Postura conservadora também é válida porque, se na hora da turbulência o fundo perder menos, pode terminar corrida na frente’, diz Álvaro, da Somma preciso tirar o chapéu para um gestor que consiga bater a marca consistentemente todos os meses.” Segundo Álvaro da Luz, o ideal é que os fundos – mesmo abaixo do benchmark – consigam superar a meta atuarial com o máximo de folga possível. “A meta atuarial não é feita para ser alcançada, mas superada”, diz. Álvaro acrescenta ainda que embora os institutos de RPPS devam ter uma estratégia de longo prazo, não podem se descuidar demais das flutuações do mercado em horizontes mais curtos. E isso não acontece apenas por causa da eventual necessidade de fluxo de caixa. “É preciso lembrar que os gestores de RPPS têm de prestar contas dos seus investimentos anualmente e uma sequência de resultados negativos pode causar problemas”, alerta. Marcelo Mello, vice-presidente de Investimentos da Sulamérica Investimentos, admite a dificuldade dos gestores em superar os benchmarks do IMA. O fundo IMA-B da Sulamérica, o Sulamérica Inflatie, ficou em sexto lugar de rentabilidade nos últimos 12 meses, abaixo do alvo, mas superou em quase um ponto percentual a meta atuarial. “A liquidez da grande maioria dos fundos não é diária. Você não replica o resultado no mesmo dia, pois precisa esperar algum tempo pela realização de um leilão de títulos públicos, por isso é difícil atingir o benchmark”, diz. “Isso tem de ser levado em consideração, especialmente quando se trabalha com papeis de prazo mais longo, que são mais voláteis. No fim, o importante é estar acima da meta atuarial e do CDI.” Rodolfo Sales Silveira, gerente de investimentos de Asset Management do Banco Safra, também acredita que é possível superar o benchmark com uma estratégia mais conservadora no longo prazo. Dois fundos do Safra foram analisados no estudo. O Safra Executive 2, na categoria IRF-M e o Safra FIC IMA Renda Fixa, na categoria IMA-B. No período de 12 meses, o Executive 2 foi o único a operar com o benchmark IRFM-1, ficando abaixo da rentabilidade dos concorrentes que optaram pelo IRFM, indicador um pouco mais volátil. No entanto, o fundo teve um retorno altíssimo em relação ao risco assumido e ficou muito mais próximo do benchmark que os demais. “O Executive 2 é um fundo IRFM-1, atrelado a títulos com vencimento máximo de 360 dias. É voltado para os gestores que pretendem usar os recursos no fluxo de caixa sem se expor a muita volatilidade”, explica Silveira. Já o Safra FIC, atrelado à inflação, que persegue o IMA-B, com 100% da carteira em títulos públicos NTN-B, entrou apenas na tabela de seis meses, onde apresentou a rentabilidade mais baixa do segmento. Silveira explica que optou por reduzir a volatilidade com uma estratégia conservadora, usando papeis com vencimento mais curto na carteira. “Setenta e cinco porcento da carteira 32 | Novembro/dezembro 2010 investimentos.indd 6 11/3/10 1:02:53 PM No IMA Geral, os fundos do Banrisul foram os líderes de rentabilidade nos últimos 12 meses vence até maio de 2011 e o restante, até 2017. É uma forma de protegermos o investimento de oscilações”, diz Silveira. Para Álvaro, a postura cautelosa também é uma estratégia válida nessa corrida de longo prazo. “Se na hora da turbulência o seu fundo perder menos, você pode terminar a corrida na frente. Já outros assumem uma postura mais agressiva, para aumentar os ganhos ao máximo, apesar do risco”, explica. Mas perseguir o benchmark ativamente, no entanto, nem sempre quer dizer correr riscos demais ou fazer malabarismo. “Nossa estratégia é compor a carteira o mais próximo possível do benchmark, mas sem sacrificar a rentabilidade”, diz Daniel Boueres Sandoval, gerente nacional de Investidores Corporativos da Caixa Econômica Federal. Nas tabelas de seis meses, os fundos da Caixa vinculados ao IMA-B ficaram na 6ª e 13ª posições por rentabilidade, abaixo do benchmark. Boures explica que vai aproveitar os movimentos de entrada e saída de recursos nos fundos para levar as carteiras na direção do alvo. “Mas não vamos vender papeis na baixa ou comprar na alta só para atingir esse objetivo. Se for assim, prefiro me posicionar fora do índice. Preservar a rentabilidade da carteira está em primeiro lugar”, diz. Para Flávio Mattos, gerente da Divisão de Renda Fixa da BBDTVM, distribuidora de títulos e valores mobiliários do Banco do Brasil, o primeiro ano da 3790 definitivamente valeu a pena. “A resolução veio num bom momento do mercado e trouxe bom rendimento, muito acima do CDI, mesmo com a volatilidade alta”, diz. Já para Vinícius Bueno de Lima, gerente de Captação Institucional do Itaú Asset Management, o período foi de adaptação. “Foi um bom ano para o mercado se familiarizar com as novas regras, se acostumar a um cenário mais volátil. O IMA-B teve momentos de rentabilidade negativa ao longo desse período, por exemplo. No fim, ser- viu como uma volta de aquecimento”, avalia. O Itaú oferece o fundo híbrido Itaú Soberano Multi Índices, o Itaú FIC Institucional Pré-Fixado e o Itaú FIC Institucional Inflação. Em seis meses, o Itaú FIC Institucional lidera a categoria vinculada ao IRFM e o FIC Institucional ocupa a 9ª posição. Já o Soberano Multi Índices é o único da categoria de fundos híbridos com histórico de 12 meses. Nos últimos seis meses, ele fica em segundo lugar em rentabilidade, à frente do Sulamérica Institutos e atrás do HSBC Regimes Próprios Ativo. Neste caso, porém, a diferença entre a rentabilidade de um e outro serve apenas como informação, mas não como comparação. Aqui, a comparação seria inadequada porque cada um dos três fundos trabalha com uma composição de benchmark diferente. Foi também um período de cautela para administradores de RPPS e gestores financeiros. “Adequamos nossos fundos aos poucos. Não podíamos Boguszewski, do Paraná Banco Asset Management, cujo fundo, Paraná Executivo, teve menor rentabilidade no segmento de IMA-Geral: “Retorno virá no longo prazo” Previdência Nacional | 33 investimentos.indd 7 11/3/10 1:02:59 PM Investimentos Foto: divlgação Terminada a ‘volta de aquecimento’ no primeiro ano da Resolução 3790, muitas instituições financeiras planejam ampliar seus portfólios Silveira, sobre o Safra FIC, que em seis meses apresentou a menor rentabilidade: estratégia conservadora para proteger o investimento de oscilações fazer um movimento da noite para o dia”, lembra Sandoval, da Caixa. “Buscamos nos aproximar dos fundos, participar dos eventos do setor, entender a necessidade dos RPPS e dar a maior transparência possível no processo de mudança.” Nesses doze meses, muitos bancos ofereceram alternativas conservadoras para seus clientes, tentando replicar no novo ambiente – mais volátil – um pouco da estabilidade e liquidez que havia quando o CDI não se limitava a no máximo 30% da carteira de renda fixa. “Buscamos oferecer uma alternativa que fosse mais conservadora”, conta Lima, do Itaú Asset Management. “Procuramos então um fundo que já tivesse um bom histórico e pudesse ser adaptado facilmente à nova regra, tornando-se uma opção para os gestores de regimes próprios no lugar do DI, que perdia espaço. Optamos pelo Itaú Soberano Multi-Índice, que passou a ser formado por 30% dos papeis em CDI e 70% em papeis atrelados a títulos do IRFM, com prazo máximo de vencimento de um ano.” A Sulamérica Investimentos também apostou no conservadorismo ao lançar o Sulamérica Institutos, um fundo híbrido, com 30% de CDI e 70% de IMA B5, que usa títulos NTN-B com vencimento até 5 anos. “Para desenvolver estes fundos, observamos as necessidades dos institutos e o comportamento desses novos índices. No híbrido, casamos as necessidades atuariais com as neces- sidades de caixa dos institutos”, explica Mello. “Para quem não tem estômago para riscos, pode ser uma boa opção. Na verdade, temos muitos cotistas que estão nos dois fundos. Muita gente equilibra o investimento entre fundos com mais risco e outros menos voláteis.” Por isso, terminada essa “volta de aquecimento”, muitas instituições financeiras planejam ampliar seus portfólios. “Pretendemos lançar em breve um novo fundo, que provavelmente terá uma posição intermediária entre o IRFM e o nosso fundo IMA-B, em termos de volatilidade e exposição ao risco”, diz Lima. “Este novo fundo seria um IMA Ex-C, que tem como meta superar esse indicador, por meio de uma gestão ativa do portfólio. O IMA-Ex-C incorpora todos os subíndices da Anbima, mas expurga o IMA-C, que é ancorado em Notas do Tesouro Nacional Série C, um papel que tem muita demanda, mas pouca liquidez: A maioria desses títulos está na mão das fundações e, quem tem, não quer se desfazer.” Evidentemente, nem tudo foi cautela no primeiro ano de vigência da 3790. Um grande número de bancos lançou fundos atrelados ao volátil IMA-B, e com muito bons resultados em termos de rendimento, embora em 12 meses apenas um deles tenha superado o benchmark. Mesmo as opções menos rentáveis neste segmento ultrapassaram confortavelmente tanto o CDI quanto a meta atuarial dos RPPS. Mello, da Sulamérica, comemora o que considera um bom desempenho do Sulamérica Inflatie, sua opção para este segmento. “Em outubro tínhamos 11,60% em 12 meses, contra 7,60%m do CDI”, diz. “E já temos quase R$ 150 milhões em ativos. Uma boa capacidade de captação”, comemora. Lima, do Itaú Asset Management também destaca a boa capacidade de atração do fundo IMA-B, a opção mais arrojada de seu portfólio. “O Itaú FIC Institucional Inflação captou R$ 620 mi- 34 | Novembro/dezembro 2010 investimentos.indd 8 11/3/10 1:03:02 PM Franz, do Banrisul: produtos tiveram a maior rentabilidade no segmento de IMA-Geral Foto: Itamar Aguiar lhões desde o lançamento. Isso mostra que o mercado aceitou bem o aumento de volatilidade trazido pelos fundos atrelados ao IMA.” Mas como observa Álvaro, economista da Somma Investimentos, não é recomendável apostar todas as fichas em uma opção tão cheia de altos e baixos. Pode ser arriscado demais. “Analisando um histórico de 60 meses do IMA-B, ele ficou abaixo do CDI por 21 vezes e teve retorno negativo mensal em 12 meses”, alerta. Já as instituições que optaram por oferecer produtos atrelados ao IMA-Geral justificam a escolha por que – ao replicar a composição dos diferentes papeis da dívida pública – o indicador reduz um pouco a volatilidade registrada nos subíndices atrelados à inflação, como o IMA-B. Além disso, por lidar com uma grande variedade de títulos, ele permite ao gestor um papel mais ativo. “De fato, ele nos dá mais flexibilidade como gestores”, diz Franz, do Banrisul. Boguszewski, do Paraná Banco Asset Management, confirma que a possibilidade de uma gestão ativa foi fundamental para a escolha do IMA-Geral como parâmetro do fundo de RPPS da instituição. “A maior parte de nossa carteira está composta por papeis pós-fixados. Cinquenta e cinco por cento estão em LFT e 14% em investimentos de overnight, para realizar operações de caixa”, diz. “Em nossas posições préfixadas, temos uma gestão mais ativa, com 25% da carteira em NTN-F atualmente. O restante está aplicado em NTN-B, operações a termo e debêntures de Vale, nosso único papel privado.” Rendimento, sozinho, não garante escolha certa Para escolher o melhor fundo para um instituto de RPPS, o gestor deve buscar sempre o rendimento mais alto, certo? Errado. O gestor de um regime próprio deve olhar, sim, para o retorno do investimento, mas não apenas para isso, se quiser fazer a escolha mais adequada para atender sua meta atuarial e suas necessidades financeiras. Segundo o economista-chefe da Somma Investimentos, Álvaro da Luz, é preciso levar em conta itens como a volatilidade, o retorno em relação ao risco assumido e a possibilidade de perdas em momentos de estresse no mercado. “Temos alguns indicadores que podem ajudar o investidor a fazer sua escolha”, diz. O primeiro item é o sharpe. “Ele mede o retorno que o gestor financeiro obtém para cada unidade de risco que ele assume. Por isso, quanto mais alto, melhor o desempenho”, explica o economista. O segundo indicador é o de volatilidade. “Ele mostra qual o nível de variação dentro do período, o quanto o retorno pode se afastar da média histórica do fundo.” E por último, existe o VaR. “Esse indicador trabalha com um cenário alternativo de estresse nos juros, no câmbio e em outras variáveis da economia. Com isso, podemos ver o nível de exposição da carteira do fundo em relação a essas variações”, afirma. Usando estes instrumentos – e o histórico de rentabilidade – é possível tomar decisões mais acertadas na hora de escolher o fundo. “Um fundo menos rentável pode ser menos exposto a crises, enquanto outro pode estar arriscando demais para conseguir mais retorno. Por isso, o ideal é ficar de olho nas necessidades do instituto de Previdência e diversificar, mesmo que seja dentro do portfólio do mesmo banco”, ressalta. “No mundo ideal, o sharpe seria altíssimo, a volatilidade baixa e o VaR perto de zero. Por outro lado, se o sharpe for zero, a volatilidade nas alturas e o VaR também estiver alto, fuja!”, conclui. Previdência Nacional | 35 investimentos.indd 9 11/3/10 1:03:08 PM Gestão Desaposentação, uma polêmica Ministério e especialistas analisam os efeitos dos casos de renúncia à aposentadoria, cada vez mais comuns no regime geral de Previdência, e avaliam seu impacto sobre os regimes próprios O s técnicos do Ministério da Previdência Social sentem alergia só de ouvir falar nela. Muitos segurados do regime geral têm esperança de que ela possa trazer um aumento no nível de renda. Os atuários tentam entender como ela pode afetar o equilíbrio das contas da Previdência. E a Justiça ainda não deu a palavra final sobre ela. Estamos falando da desaposentação, palavra nova no vocabulário do setor e que vem dando o que falar. Mas afinal, o que é a desaposentação? Trata-se do ato de renúncia a uma aposentadoria. Em linhas gerais, o segurado que depois de se aposentar continua a trabalhar – e a contribuir para o regime previdenciário – renuncia ao benefício e pede outro, incorporando o tempo extra de contribuição para conseguir um valor mais alto no futuro. E é aí que começa a controvérsia. Para o Ministério da Previdência, a renúncia ao benefício da aposentadoria é simplesmente ilegal. Segundo o órgão, a aposentadoria seria irreversível e irrenunciável a partir da primeira parcela, saque do FGTS e PIS/Pasep, de acordo com o Para o Ministério da Previdência Social, aposentadoria é um ato jurídico perfeito e renunciar a ela é ilegal decreto 3048/99. “Não há previsão legal para a desaposentação e a aposentadoria é um ato jurídico perfeito”, pois decorreria de manifestação de vontade espontânea do segurado, diz o Ministério, em nota enviada à revista Previdência Nacional. No texto de resposta ao questionamento da revista, o MPS argumenta ainda que a desaposentação já foi examinada várias vezes, na Justiça e no Legislativo, e rechaçada em todas elas. “Seja pela inconstitucionalidade dos projetos de lei que a prevêem, quanto por infringir princípios básicos da Previdência Social, como o da distributividade na prestação dos benefícios e da solidariedade na participação.” 36 | Novembro/dezembro 2010 desaposent.indd 2 11/3/10 3:38:17 PM No entanto, para os especialistas em direito previdenciário, o assunto não é tão claro. O consultor previdenciário Renato Follador, da J. Malucelli Previdência, acredita que a desaposentação é perfeitamente legítima do ponto de vista jurídico. Segundo ele, a aposentadoria é um direito patrimonial do segurado, ao qual, portanto, se poderia renunciar. “O trabalhador deve poder dispor desse direito como melhor convier a ele, no exercício de seu livre arbítrio”, argumenta. A advogada Viviane Massoti concorda. Para ela, não há dispositivos constitucionais ou legais que impeçam o segurado de renunciar à sua aposentadoria para obter uma nova que seja mais vantajosa. “Pelo contrário. Em se tratando de direito fundamental social, a busca pela melhoria de condições financeiras aliada à continuidade das contribuições sociais deve permitir ao segurado aposentadoria digna, permitindo somar todo o tempo trabalhado, pois é o trabalho que dignifica o homem.” Como toda boa controvérsia jurídica, a desaposentação já chegou aos tribunais. Por enquanto, não há uma jurisprudência clara, mas nos tribunais inferiores muitos pedidos de renúncia de aposentadoria vêm sendo atendidos. “Ainda haverá muita incerteza jurídica enquanto o tema não for decidido pelo Supremo Tribunal Federal”, afirma a advogada previdenciária Miriam Horvath. Se Constituição exige dos regimes de Previdência o equilíbrio financeiro e atuarial, ela também assegura que o trabalho e a livre iniciativa são um valor social. “No mundo ideal da Previdência, as pessoas só se aposentariam quando realmente não tivessem mais condições de trabalhar”, diz Miriam. “Só que hoje elas podem se aposentar Fotos: divulgação Follador: “O trabalhador deve poder dispor desse direito como melhor convier a ele, no exercício de seu livre arbítrio” Não há jurisprudência clara, mas nos tribunais inferiores muitos pedidos de renúncia de aposentadoria vêm sendo aceitos relativamente jovens e ativas. Quando recebem aposentadorias baixas e são obrigadas a contribuir novamente, fica difícil vetar a desaposentação por princípio.” “Se por um lado não há previsão legal a respeito, por outro não há vedação na lei quanto à renúncia ao benefício”, argumenta Miriam. A advogada Magadar Briguet, no entanto, ressalta que há uma vedação expressa à renúncia de proventos, mas que não vem sendo acolhida na jurisprudência do Superior Tribunal de Justiça desde 2003. “O Decreto Federal 3048, de 1999, trazia uma norma expressa nesse sentido. E os Tribunais Regionais Federais reconhecem a possibilidade de desaposentação, com a certificação do tempo de contribuição que gerou a aposentadoria renunciada para contagem em outro regime ao qual se vinculou o contribuinte.” Aos segurados do regime geral ou de regime próprio empolgados com a possibilidade de aumentarem seus ganhos por meio da desaposenPrevidência Nacional | 37 desaposent.indd 3 11/3/10 3:38:18 PM Gestão Horvath: “Ainda haverá muita incerteza jurídica enquanto o tema não for decidido pelo Supremo Tribunal Federal” Uma das principais dúvidas é se o segurado teria de devolver os valores recebidos por conta da aposentadoria à qual renunciou tação, Miriam alerta que é preciso avaliar bem as condições antes do pedido. “Nem sempre vale a pena”, afirma. É preciso levar em conta, explica a advogada, quanto foi o tempo a mais de contribuição do trabalhador desde que ele voltou a contribuir depois da aposentadoria. “Para valer a pena o esforço, o tempo de contribuição extra deve ser de pelo menos uns cinco anos”, diz. Além disso, o segurado também deve ficar de olho em qual era a regra vigente quando requereu a aposentadoria à qual deseja agora renunciar. “Tem de ver se pelas regras atuais a troca é realmente vantajosa”, explica. As advogadas também alertam para outra pedra no caminho de quem vê a desaposentação como tábua de salvação. Uma vez concedido ao segurado o direito de renunciar ao benefício para conseguir outro, ele estaria ou não obrigado a devolver os valores que já recebeu da primeira apo- sentadoria? Ainda não há uma resposta objetiva a essa pergunta. Até agora, as decisões judiciais não apresentam uma tendência clara. Quem é contra a desaposentação alega que ela pode provocar desequilíbrios atuariais e financeiros se, no mínimo, o segurado não tiver de devolver o dinheiro já recebido. “Entendo que, em caso de desaposentação, o dinheiro deve ser devolvido aos cofres da Previdência”, diz Osório Chalegre, diretor do Caruaru Prev e vice-presidente da Associação Brasileira das Instituições de Previdência Estaduais e Municipais (Abipem) para a Região Nordeste. Já quem defende a legalidade do princípio de desaposentação argumenta que, ao trabalhar por mais tempo – e contribuir sobre esse período extra –, o segurado entrega ao sistema valores que não eram previstos e por isso o equilíbrio financeiro não é afetado. “As contribuições após a aposentadoria não eram atuária e financeiramen- 38 | Novembro/dezembro 2010 desaposent.indd 4 11/3/10 3:38:20 PM Nem sempre a desaposentação vale a pena. É preciso avaliar qual o tempo extra de contribuição necessário e o efeito do enquadramento em nova legislação te esperadas, principalmente no regime jurídico que vigora hoje no regime geral, em que o fator previdenciário diminui o valor do salário de benefício para garantir que o sistema tenha recursos para a manutenção até que o último beneficiário esteja protegido”, pondera Viviane. Além disso, o benefício seria de natureza alimentária, afirmam os defensores da desaposentação. Ou seja, o valor da aposentadoria é concedido para garantir a sobrevivência do segurado na velhice e por isso não estaria sujeito à devolução. Para Follador, não faz sentido falar em devolução de valores, especialmente diante da nova abordagem usada nos processos desse tipo. “Estamos Magro: desaposentação não deve preocupar os RPPS pedindo a revisão da aposentadoria segundo os critérios de fator previdenlei e isso é exigido pela legislação referente à ciário usados pelo próprio Ministério. É uma administração pública.” abordagem muito mais robusta do que havia nas “Não é possível acumular aposentadoria com ações iniciais”, afirma. outros proventos de servidor, exceto no caso Diante de toda polêmica, gestores de RPPS de médicos e professores”, continua Chalegre. perguntam se há motivos para se preocupar Com isso, uma das portas abertas para a decom o fenômeno da desaposentação, que se saposentação no âmbito dos regimes próprios multiplica no regime geral de Previdência. estaria fechada. Mas haveria outras hipóteses. “A tendência é que essa onda chegue aos reEm tese, nada impede que um servidor aposengimes próprios”, admite Chalegre. Segundo tado preste novo concurso para cargo melhor ele, os institutos ainda não estão preparados remunerado, para então renunciar à aposentapara lidar com essa demanda, pois o tema aindoria e – somando os tempos de contribuição – da não chegou à pauta dos RPPS. “As revisões se aposentar de maneira mais vantajosa algum podem trazer custo financeiro e atuarial, além tempo depois. do gasto judicial”, avalia. No entanto, o vice“Um professor aposentado pela regra antipresidente ressalta que haveria diferenças que ga, aos 42 anos, por exemplo, poderia conpoderiam atenuar os efeitos sobre os institutos seguir um novo cargo público em concurso e públicos. “A desaposentação nos RPPS é conse desaposentar,embora depois da emenda 20 troversa por que não há previsão explícita na ele tenha de cumprir uma idade mínima de 60 Previdência Nacional | 39 desaposent.indd 5 11/3/10 3:38:20 PM Gestão Segundo especialista, os casos em que é possível solicitar a desaposentação não são muito comuns nos regimes próprios anos para requerer nova aposentadoria”, diz Chalegre. Ou, num caso mais comum, que um aposentado do regime geral preste concurso público e peça a desaposentação para conseguir o benefício no regime público, em geral mais vantajoso. “Nesse caso, ele teria de ficar pelo menos dez anos no serviço público para ter direito à nova aposentadoria.” Segundo o atuário Francisco Magro, da CSM Consultoria, o possível impacto da desaposentação ainda não é levado em conta nos cálculos atuariais dos regimes próprios. “Vimos alguns casos de desaposentação em institutos do Rio Grande do Sul e de Santa Catarina, mas que foram exigidos pelos tribunais de contas, porque alguns municípios concederam aposentadoria Briguet: impacto da desaposentação sobre as contas dos RPPS será apenas marginal Massoti: não há dispositivos constitucionais ou legais que impeçam o segurado de renunciar à sua aposentadoria antes que o servidor tivesse elegibilidade para isso”, diz. Para Magro, a desaposentação não deve preocupar os RPPS. Mesmo assim, ele recomenda aos gestores de recursos humanos de Estados e prefeituras uma política que estimule a permanência dos servidores no serviço ativo - “especialmente naqueles institutos que apresentam situação de déficit técnico”, diz o atuário. “Dessa maneira, evitamos que o servidor possa conseguir uma aposentadoria melhor mais à frente, sem que seja obrigado a voltar ao trabalho depois de se retirar e, ao mesmo tempo, reduzimos o déficit”, explica. Para estimular o funcionário público a se manter na ativa, ele diz que é preciso algum tipo de subsídio. “O servidor pode ficar isento da contribuição, que seria bancada pelo município, porque ninguém vai ficar sem algum incentivo para isso.” A advogada Magadar Briguet considera que o impacto da desaposentação sobre as contas dos RPPS será apenas marginal. “Os casos em que ela se aplica não são tão comuns”, avalia. “Se levarmos em conta a idade, não são tantas assim as pessoas aposentadas que têm condições de passar em um concurso e preencher os requisitos para conseguir o direito a uma pensão no âmbito do RPPS.” Além do mais, pondera a advogada, com idade mais avançada, ainda que conseguissem o direito ao novo benefício por meio da desaposentação, o impacto se daria por menos tempo, por causa da expectativa de vida. “Estamos falando de pessoas que se aposentaram antes da reforma previdenciária de 1998, por volta dos 45 anos de idade, e que agora estão entrando na faixa dos sessenta”, diz. “Não creio que isso provoque um desequilíbrio tão grande”, minimiza. 40 | Novembro/dezembro 2010 desaposent.indd 6 11/3/10 3:38:24 PM $Q~QFLR $Q~QFLR3DWULD[LQGG desaposent.indd 7 11/3/10 3:38:24 PM Internacional A aposentadoria da velha Previdência Ilustração: Nakata Reforma previdenciária francesa modifica o mais generoso sistema de pensões da Europa e dá início a onda de protestos no país 42 | Novembro/dezembro 2010 franca-2.indd 2 11/3/10 3:42:01 PM Projeto de Sarkozy eleva de 60 a 62 idade mínima de aposentadoria, enquanto reforma anterior definiu aumento no tempo de contribuição O dia 15 de setembro de 2010 ficará marcado na França como o dia em que o regime de Previdência mais generoso da Europa começou a ruir. Naquele dia, os parlamentares da Assembleia Nacional aprovaram, por 329 a 233 votos, o projeto de lei apresentado pelo presidente Nicolas Sarkozy, que a partir de 2018 eleva de 60 para 62 anos a idade mínima de aposentadoria e de 65 para 67 anos a idade mínima para a concessão da aposentadoria integral. Na sequência, o senado francês também deu aval à mudança e, no dia 27 de outubro, a Assembleia Nacional ratificou a aprovação do texto, deixando a reforma na dependência apenas da sanção presidencial. Em outra reforma da Previdência realizada em 2003, o governo francês já havia aumentado o tempo de contribuição, também de forma gradual. Atualmente ele é de 40,5 anos. Em 2011, passará a 41 anos e, em 2020, a 41,5 anos. O projeto ainda pode sofrer algumas modificações pontuais antes de ser sancionado, em novembro. Em entrevista à revista Previdência Nacional, o inglês Jonathan Story, professor de Economia Política Internacional da Insead, uma das maiores escolas de negócios da Europa, com sede em Paris, disse que as razões apresentadas pelo governo francês e por organismos internacionais como o Fundo Monetário Internacional (FMI) e a Organização para a Cooperação e Desenvolvimento Econômico (OCDE) para a reforma se justificam pelo cenário da economia e pelo envelhecimento da população. “É um fato: as pessoas vivem mais. A expectativa agora é de 81 ou 82 anos. Ao mesmo tempo, a idade mínima de 60 anos para a aposentadoria era uma das mais baixas da Europa, sem falar que algumas categorias tinham direito de se aposentar a partir dos 55 anos”, diz. Com mais e mais gente se aposentando e vivendo por mais tempo, a bomba-relógio estava armada. “Oitenta e cinco por cento da renda dos aposentados franceses vêm diretamente do sistema de pensão”, afirma Story. Ao mesmo tempo, explica, o governo francês já vinha se afundando em dívidas, cenário que se agravou com a crise finan- ceira internacional, entre 2007 e 2008. “A dívida pública já chega a 80% do PIB (Produto Interno Bruto) e caminha rapidamente para os 90%.” A gota d’água que transbordou o copo foi a crise do mercado de bônus deflagrada pela Grécia este ano. A crise da dívida grega deu início a uma onda de desconfiança em relação a vários países da Zona do Euro, que passaram a ter dificuldades de financiar seus débitos. Espanha, Portugal e Irlanda sofreram o efeito dominó. E a sombra da dúvida se estendeu também aos franceses, o que aumentou a pressão sobre as contas públicas do país. “O prêmio pelos bônus franceses está bem abaixo do prêmio pelos papeis da Irlanda, por exemplo”, diz Story. Mas está acima da cotação dos bônus da dívida alemã, o que mostra uma percepção de risco mais elevada em relação à economia francesa. “A França está melhor que os países do Sul da Europa mas vai muito pior em performance corporativa do que a Alemanha”, compara. Milhares de franceses foram às ruas de norte a sul do país para protestar contra a reforma Tudo isso obrigou o governo Sarkozy – com a popularidade em baixa – a tomar uma das medidas mais impopulares de sua gestão. Antes da aprovação do projeto, milhares de pessoas foram às ruas de norte a sul do país para protestar contra a reforma. Pesquisas feitas em setembro, pouco antes da aprovação da lei, apontavam que 60% dos franceses consideravam insuficientes as concessões feitas pelo governo para atenuar o peso da reforma sobre os trabalhadores, embora a maioria se mostrasse conformada com a necessidade de alteração no sistema previdenciário. Se a mudança parece simplesmente inevitável do ponto de vista fiscal e atuarial, também pode ter um peso maior para uma parcela da sociedade francesa. Os opositores argumentam que a reforma penaliza quem começou a trabalhar mais cedo, além de pre- Previdência Nacional | 43 franca-2.indd 3 11/3/10 3:42:03 PM Internacional judicar as mulheres que se afastam do trabalho para ter filhos. “Trabalhar um pouco mais não chega a ser um grande problema para quem tem boa saúde e desenvolve uma atividade que desperta interesse pessoal. Eu mesmo acho absurda a ideia de me aposentar mais cedo”, afirma Story. “Só que isso não é tão fácil para trabalhadores manuais e operários, que têm dificuldade em se manter produtivos por mais tempo”, pondera. A impopularidade da medida deu aos partidos de oposição uma bandeira de união e um motivo para mobilizar a população para as eleições presidenciais de 2012. Sindicatos e partidos de esquerda argumentam que o custo da reforma previdenciária não deveria recair sobre os trabalhadores franceses e sim sobre as corporações, que deveriam abrir mão de parte de seus lucros para financiar o bem-estar social. A líder socialista Segoléne Royal – derrotada por Sarkozy nas últimas eleições – afirmou que a reforma é “injusta e perigosa”. As empresas francesas reagem dizendo que aumentar os impostos e as contribuições patronais à Previdência elevaria ainda mais o custo laboral da França, que hoje perde em competitividade para outros países europeus, como Alemanha, Bélgica, Finlândia ou Suécia. Para Story, elevar essa carga encorajaria os empresários a investir no mercado de capitais em vez de investir no setor produtivo, além de agravar ainda mais o problema do desemprego na França, onde encontrar vagas de trabalho se converteu em um calvário. “Um desempregado francês leva 83 semanas para achar outro emprego. Na Inglaterra, são apenas duas ou três semanas. Isso acontece porque a legislação trabalhista francesa é engessada e pouco flexível”, afirma. Story, no entanto, acredita que a mobilização contrária à reforma é mais política do que técnica. “Soa ridículo discutir o aumento da idade mínima de 60 para 62 anos na França quando Alemanha e Inglaterra já elevaram esse piso para Foto: divlgação Para sindicatos e oposição, custo da reforma deveria recair sobre corporações, não sobre trabalhadores 67 anos de idade”, diz. “Na verdade, o mundo mudou, mas a atitude política da França continua a mesma”, argumenta. Segundo ele, mesmo com um governo de direita, o ambiente continua muito pouco favorável aos negócios na França. “O debate ainda é feito dentro das fronteiras do país, sem levar em conta fatores externos e a competitividade em relação aos demais países e a empresas estrangeiras”, diz. “Aqui o discurso de ricos contra pobres ainda encontra ressonância e muita gente não percebe a complexidade da situação”, afirma o professor. Apesar disso, ele não acredita que a oposição francesa seja “estúpida”. “Eles sabem que o problema é real, mas estão aproveitando a oportunidade de ganhar impulso para as próximas eleições”, argumenta Story. Para ele, a França deve encarar as consequências de suas escolhas, não apenas para a economia do país, mas para o próprio pacto de gerações. “Estamos vivendo muito mais tempo que nossos pais. Entre 2030 e 2040 teremos uma enorme população de idosos na França. Quem defende a reforma argumenta que trabalhar mais dois anos significa reequilibrar o sistema e permitir a manutenção das aposentadorias. Mas os jovens têm de pagar por isso”, diz. “Ou então vamos privilegiar o presente e a população jovem, e reduzir as pensões no futuro. De um jeito ou de outro, fazendo ou não a reforma da Previdência, há um custo social a pagar”, conclui Story. Para Story, professor da Insead na França, mobilização contrária à reforma é mais política do que técnica 44 | Novembro/dezembro 2010 franca-2.indd 4 11/3/10 3:42:08 PM Falta planejar a saúde e a educação P lanejamento é uma das palavras mais citadas pelos formuladores de políticas públicas. Na campanha eleitoral, todos os candidatos - a qualquer dos cargos em disputa – citaram a importância de se planejar para a se obter resultados satisfatórios sobretudo na área social. Quando os próximos governantes eleitos começarem seus mandatos, no dia 1º de janeiro, certamente essa palavra obrigatória aparecerá nos discursos de posse. Todos, como sempre, firmarão um compromisso de elaborar e executar programas com visão de futuro. No entanto, os últimos dados da Pesquisa Nacional de Amostra por Domicílio (Pnad) do IBGE revelaram, em duas áreas fundamentais, o quanto os governos, há décadas, desprezam essa promessa na prática administrativa. Essas áreas são saneamento básico e educação. O Brasil tem ainda quase a metade de seus domicílios sem rede de esgoto. Das 58,6 milhões de residências, 41% são desprovidas de rede coletora ou fossa séptica. Ao longo do tempo, o avanço tem sido lento e abaixo do crescimento do número absoluto de casas no país. Chegamos ao século XXI com assimetria esdrúxula: há mais domicílios com telefones do que com rede de saneamento. Quanto ao analfabetismo, conseguimos, depois de décadas, dar um pequeníssimo passo e saímos dos dois dígitos finalmente, mas 9,7% dos brasileiros são incapazes de ler e escrever. São 14,1 milhões. Por outro lado, um em cada cinco brasileiros é analfabeto funcional, ou seja, incapaz de interpretar um texto e executar operações matemáticas um pouco mais sofisticadas do que a soma e a subtração. Esses números deixam o Brasil distante de cumprir as metas do milênio e constituem um estorvo ao desenvolvimento de uma sociedade envelhecida. Saneamento significa saúde. Educação significa produtividade. Envelhecimento significa menor população economicamente ativa. Se estamos envelhecendo sem saúde e educação, dificilmente conseguiremos equilibrar a taxa de dependência, isto é, trabalhadores postergando a aposentadoria porque podem atender à demanda do mercado de trabalho por mão de obra qualificada. O Brasil alcançou, segundo a mesma Pnad, 11,3% da população com mais de 60 anos. Se mantivermos a mesma dinâmica demográfica, em 2025 chegaremos a 14% - quando a Organização das Nações Unidas (ONU) considera uma sociedade envelhecida. Em 15 anos, portanto, será preciso planejar o futuro. Com mais seriedade do que foi feito até agora. Na década de 1980, os governantes culpavam a inflação para justificar a absoluta ausência de qualquer forma de planejamento das políticas públicas. Era o famoso “empurrar com a barriga” os problemas para o governo seguinte. Desde 1994, com o Plano Real, a inflação está sob controle. A tão festejada estabilidade econômica permitiu aos governos federal, estaduais e municipais ampliarem o controle sobre seus orçamentos. Essa grande conquista de gestão, porém, foi insuficiente para os governantes darem prioridade à saúde à educação. O que mostra a Pnad é que, em 16 anos, a estabilidade beneficiou menos o Estado e mais o setor privado. Quando discutem o envelhecimento populacional, os políticos brasileiros gostam de citar a Previdência Social como a “grande bomba” a explodir em poucos anos. Não obrigatoriamente. Essa tal bomba pode ser desativada, de forma segura, com algum planejamento. Foto: divlgação Coluna Jorge Félix, 42 anos, é jornalista e Mestre em Economia Política pela PUC-SP, onde integra o Núcleo de Pesquisas para o Desenvolvimento Humano (PDH) Previdência Nacional | 45 Artigo_Jofe-2.indd 3 11/3/10 3:42:44 PM Gestão • Municípios Estudo mostra que Brasil tem proporção de médicos por habitante próxima à de países desenvolvidos, mas uma desigualdade na distribuição dos profissionais em seu território que afeta pelo menos 23,1% de seus municípios A pesar de todos os esforços dos governos na área de saúde, ainda há municípios no Brasil que sofrem com a escassez de profissionais. Um estudo divulgado pela Estação de Pesquisa de Sinais de Mercado de Saúde (EPSM), coordenado pelo Núcleo de Educação em Saúde Coletiva (Nescon), da Universidade Federal de Minas Gerais (UFMG), traçou um mapa da escassez de médicos nos municípios brasileiros. A pesquisa, realizada com o patrocínio do Ministério da Saúde, foi o primeiro passo para traçar um retrato mais amplo que a UFMG pretende fazer com objetivo de contribuir para a definição de políticas públicas para o setor. O levantamento, de acordo com a Nescon, mostrou um quadro otimista da distribuição de profissionais de saúde pelo país, levando-se em conta que, anualmente, mais de 12 mil médicos se formam no Brasil. Contudo, a desigualdade na distribuição dessa mão de obra pelo país ainda persiste, e 1.280 municípios – ou 23,1% do total - ainda encontram dificuldade para conseguir e reter médicos em seus territórios. Sete deles revelam um quadro de escassez “severa”. Na região Sudeste, é o caso de Bertópolis, em Minas Gerais. As cidades restantes encontramse na Região Norte. No Amazonas estão nessa situação Santa Isabel do Rio Negro, Itamarati e Carauari. No Pará, têm escassez severa de médicos Rurópolis e Jaraeacanga. Em Rondônia, a falta de médicos é extrema em Seringueiras. O trabalho, coordenado pelo professor Sábado Nicolau Girardi, tomou por base dados compilados de fontes oficiais, como o Instituto Brasileiro de Geografia e Estatística (IBGE), o Ministério da Saúde, o Ministério do Trabalho e Emprego e o Conselho Federal de Medicina, além de informações sobre o Bolsa Família e estudos do Instituto de Pesquisa Econômica Aplicada (Ipea). O levantamento traça as condições dos municípios até 2008, mas só foi divulgado recentemente. 46 | Novembro/dezembro 2010 munic-medicos-2.indd 2 11/3/10 3:46:46 PM Foto: Ana Lucia Chagas Lucas van Der Maas, da Nescon: salários inferiores, falta de infraestrutura e de emprego para o cônjuge dificultam retenção de médicos em alguns municípios Estudo mostra 1.280 municípios com dificuldades para atrair e manter médicos em seu território O estudo abrange apenas os municípios localizados fora de áreas metropolitanas. Segundo o cientista social Lucas van Der Maas, um dos responsáveis pelo trabalho, se fosse feito um levantamento também nas áreas metropolitanas, poderia ocorrer uma distorção no quadro, já que uma cidade sem médico, mas próxima de uma metrópole com boa rede de profissionais, não demonstraria falta de profissionais porque sua população teria acesso aos cuidados necessários. Segundo o pesquisador, a escassez é medida considerando o tamanho da população para cada médico, partindo do princípio de que a carga horária seria de 40 horas semanais de serviço ambulatorial – sem contar, assim, com as horas de trabalho em internação, por exemplo. Também é observada apenas a situação de escassez de médicos de atenção primária - que trabalham com saúde da família, clínica médica ou pediatria. Para definir o que representa um quadro de escassez de médicos, foi adotado o padrão do Ministério da Saúde, de um médico para 3 mil ha- bitantes. Levando-se em conta também índices como a taxa de mortalidade infantil e o grau de pobreza da população, foram colocados no estudo também municípios que, embora contem com uma proporção mais adequada de médicos por habitantes (entre 1,5 mil e 3 mil doutores por cidadão), apresentam indicadores sociais ainda precários. Foi utilizando esses parâmetros que os pesquisadores detectaram 1.280 municípios com índice de escassez de profissionais de saúde calculado. A partir daí, os três indicadores - número de médicos abaixo de 3 mil por habitante, altos índices de mortalidade infantil e de pobreza - foram classificados em níveis de 0 a 5, de acordo com a intensidade de cada ocorrência. Foram somadas as notas de cada cidade em cada um dos quesitos, numa variável que ia de 1 a 15, sendo que, quanto mais perto de 15, mais forte se revelava a escassez de médicos. Os municípios foram divididos em cinco níveis de escassez: traços, baixa, moderada, alta e severa. “A partir desse estudo poderemos passar para uma segunda fase, na Previdência Nacional | 47 munic-medicos-2.indd 3 11/3/10 3:46:46 PM Gestão • Municípios Sete municípios apresentam quadro de escassez “severa” de médicos qual iremos fazer a atualização dos dados para descobrir quais municípios seguem com a mesma situação de escassez. E isso poderá abalizar os investimentos do Ministério da Saúde”, explica Van Der Mass. Segundo a secretária de Saúde de Bertópolis, Arlete Gomes Pereira, a cidade recebe verbas do programa Saúda da Família, mas ainda tem de lutar para garantir o acesso da população a serviços básicos de medicina, além de atendimento odontológico e fisioterápico. “Quando assumi, a situação era mesmo de escassez. Mas, nesse último ano, contratei mais um médico e agora temos dois, para uma população de mais ou menos 4,5 mil pessoas. É um avanço, mas as dificuldades são muitas”, lamenta. Já o secretário de Saúde de Santa Isabel do Rio Negro, Sérgio Fajardo, ressalta que a geografia acaba sendo uma inimiga do município. “São vários os problemas que afetam nosso município: a distância de Manaus (aproximadamente 800 quilômetros); o tamanho territorial (62.846,24 quilômetros quadrados) e a falta de malha rodoviária. Qualquer traslado é realizado apenas por via aérea ou fluvial. Há também problemas culturais, por se tratar de uma população predominantemente indígena”, explica. “Todo acesso às comunidades indígenas e ribeirinhas (Rio Negro e afluentes) é feito por barcos de alumínio de pequeno porte, inadequados para transportar pacientes em decúbito horizontal. Sofremos também com problemas climáticos. Em outubro começa a secar o Rio Negro, o que chega a impedir o tráfego fluvial”, completa. Apesar da situação de precariedade de alguns desses municípios, o levantamento registrou dados animadores, segundo os pesquisadores da Nescon. Afinal, dentre os municípios brasileiros, 4.103 não sofrem com escassez de médicos. Das cidades com esse problema, além das sete com escassez severa, 88 têm escassez alta e 783 têm A situação nos municípios 1.280 municípios têm problemas para manter médicos 783 municípios não têm ou possuem uma média de um médico para cada 3 mil habitantes 160 municípios têm uma média de um médico para cada 1,5 mil a 3 mil habitantes e taxa de mortalidade acima da média nacional 315 municípios têm uma média de um médico para cada 1,5 mil a 3 mil habitantes e mais de 50% dos domicílios pobres 22 municípios têm uma média de um médico para cada 1,5 mil a 3 mil habitantes, taxa de mortalidade infantil acima da média nacional e 50% dos domicílios pobres Fonte: Nescon mais de 3 mil habitantes por médico ou ausência de doutores. No geral, o Brasil registra uma proporção de 540 habitantes por médico, um dado próximo ao resultado de países desenvolvidos. A desigualdade na distribuição, porém, faz com que os profissionais estejam mais concentrados nas grandes metrópoles e em cidades do Sul, Sudeste e Centro-Oeste. De acordo com Lucas Van Der Maas, são diversas as causas que levam os médicos a evitar a mudança para cidades mais afastadas, comprometendo uma distribuição igualitária de profissionais entre os municípios brasileiros. “Além 48 | Novembro/dezembro 2010 munic-medicos-2.indd 4 11/3/10 3:46:47 PM Maioria dos profissionais está concentrada nas regiões metropolitanas e cidades do sul, sudeste e Centro-oeste dos salários serem por vezes inferiores, há ainda a falta de infraestrutura na cidade, a ausência de emprego para o cônjuge, diferenças culturais no local, falta de escolas para os filhos. Muitas cidades acabam tendo uma alta rotatividade de médicos. Eles chegam, ficam um tempo e depois vão embora. Isso provoca problemas”, lamenta o pesquisador. Arlete afirma que, em Bertópolis, essa “falta de conforto” realmente dificulta na hora de conseguir estabelecer os profissionais na cidade. “É uma cidade pequena, muitas vezes os médicos não querem vir. Quem vem é porque tem mesmo amor à profissão”, afirma. Ela diz ainda que, sempre que pode, banca cursos de capacitação para seus profissionais, tanto os médicos como enfermeiros, por exemplo. “É uma luta constante para garantir uma situação melhor para os profissionais e a população”, reforça. “É difícil a contratação de médicos dispostos a enfrentar as adversidades, a não ser por um salário exorbitante, não condizendo com a realidade financeira do município. O governo federal deveria perceber nossa especificidade e fazer uma Distribuição dos municípios brasileiros segundo graus do Índice de Escassez de Médicos em Atenção Primária política voltada para essa minoria indígena e o posicionamento estratégico do nosso município”, afirma Fajardo. “A situação de escassez severa é inaceitável”, diz Van Der Maas. Ele ressalta, porém, que os dados mostram que vem ocorrendo um avanço no Brasil na disponibilidade de médicos nos últimos anos. Segundo ele, os resultados do estudo não são suficientes para apontar culpados para o problema. “Não se trata também de determinar a responsabilidade, mas de resolver. O nosso trabalho é um diagnóstico desse problema, que acaba agravando situações de pobreza extrema e eleva a mortalidade infantil. Acreditamos que, com esses dados e outros estudos, o Ministério poderá tomar providências”, afirma o pesquisador. Previdência Nacional | 49 munic-medicos-2.indd 5 11/3/10 3:46:48 PM Gente Os conectados Cada vez mais brasileiros da faixa etária acima de 50 anos procuram aprender a linguagem da internet para se comunicar com família e amigos, obter conhecimento e realizar pequenas tarefas do dia-a-dia Sérgio Guedes U Fotos: arquivo pessoal ma linguagem diferente, cheia de “words”, “delets”, “links”, vem povoando o pensamento de um número cada vez maior de brasileiros na faixa etária acima de 50, todos interessados em decifrar o que, para suas gerações, parece até um novo idioma. São senhores e senhoras, muitos já aposentados, que não pararam no tempo e se dedicam a aprender o que a internet pode proporcionar como meio de comunicação, conhecimento e realização de pequenas tarefas do dia-a-dia, como pagar contas e comprar produtos e serviços. Segundo a mais recente pesquisa Ibope Nielsen Online sobre o assunto, divulgada em junho, a procura por serviços de banda larga por brasileiros de mais de 50 anos aumentou 30% entre maio de 2009 e o mesmo mês de 2010. De olho nesse mercado, cresce também no país a oferta de cursos para este público. O mestre de obras aposentado Celestino Leandro da Silva está entre esses “novos alunos”. Aos 79 anos, ele decidiu entrar no universo da informática após deixar a profissão. Antes, mal sabia operar um computador. “Entrei na escola primeiro para fazer curso de Word. Gostei e, quando acabei, fiz o de internet”, conta. Não demorou para que se apaixonasse pelas inúmeras possibilidades abertas pela rede mundial de Silva, 79 anos: “Estamos numa fase de evolução do mundo e de conhecimento. Como aposentados, temos de estudar um pouco de tudo” 50 | Novembro/dezembro 2010 gente-2.indd 2 11/4/10 1:09:17 PM Procura por internet na faixa acima de 50 anos aumentou 30% entre maio de 2009 e de 2010, mostra pesquisa computadores, passando a usar a internet como meio de manter contato com as pessoas – por email e por intermédio do site de relacionamentos Orkut – e ampliar seus conhecimentos. Ele diz que utiliza a internet principalmente para falar com a família, mas também adora pesquisar temas pelos quais é apaixonado, como música. “Um dia estava em uma página na qual descubro que compõe músicas que gosto. Comentei com meu filho e ele não conhecia. Apresentei uma página para ele”, gaba-se Silva. Ao buscar seus assuntos prediletos, ele entendeu, enfim, o sentido do termo “navegar”, surfando de uma página a outra até se ver diante de algo que não imaginava pesquisar. “Outro dia caí numa página sobre educação. Adorei ler sobre a história do mundo.” De acordo com um perfil traçado em estudo da PUC-RS (Pontifícia Universidade Católica do Rio Grande do Sul), os idosos, já na faixa etária acima de 60 anos, estão cada vez mais integrados ao meio virtual e o serviço mais usado por esse público é o e-mail. A navegação tem como principais destinos os sites de busca e de notícias em geral, além do uso de ferramentas como o MSN (mensageiro eletrônico) e chat (salas de bate-papo), sem contar a utilização de tradutores e dicionários online. Conforme o estudo, o idoso que procura a internet está interessado antes de tudo na possibilidade de atualização sobre os assuntos sem a necessidade de sair de casa e ter um endereço de correio eletrônico faz com que ele se sinta inserido no meio virtual. Essa busca pela inserção é um dos argumentos usados pelos cursos de internet voltados para a terceira idade para atrair alunos. A captação de Sônia, 56 anos: “Até aula de inglês já fiz pela internet” alunos para os cursos de terceira idade é feita localmente, através de entidades que os agregam na cidade onde estão. “As escolas procuram fazer com que se sintam confortáveis, dentro de um ambiente amigável e com objetos que eles reconhecem como os de seu próprio universo. Isso faz com que o ambiente seja alegre, feliz, a partir de um relacionamento de progresso e amizade com os outros alunos”, conta Zeca Mádio, do departamento de Marketing da escola Easycomp. Segundo ele, a empresa iniciou a produção de cursos para a terceira idade em 2006. Os módulos contemplam o ensino básico de informática, como Word e internet, passando por PowerPoint e Windows Vista. Os cursos são preparados para a terceira idade no que se refere à forma - como tamanho das fontes e ilustrações – e na parte pedagógica propriamente dita, no quesito navegação e estrutura. Secretária aposentada da CTBC (Companhia Telefônica da Borda do Campo, comprada em 1998 pela Telefônica na época das privatizações do setor de telefonia), Sônia Lemos, de 56 anos, sempre utilizou computadores no trabalho e já havia feito cursos de informática em 1981. Mas a “descoberta” da internet se deu por conta das visitas que fez à filha, que foi morar nos Estados Unidos. “Lá eles levantam com um computador e os levam para a cama. Eu tinha o meu, então me habituei a ir para a internet quando tivesse Previdência Nacional | 51 gente-2.indd 3 11/4/10 1:09:18 PM Gente Ao buscar meios de se comunicar, idoso descobre um universo muito maior e variado de facilidades Terezinha, 59 anos: Quando eu estiver mais inteirada vou abrir um blog pra mim” qualquer problema, dúvida ou curiosidade” conta Sônia, que admite: “Estou tão habituada que não me recordo como era o mundo sem internet.” Na faixa etária acima de 60 anos, serviço mais utilizado é o e-mail Já cabeleireira Terezinha Silva da Cruz, que tem 59 anos, está fazendo o seu segundo curso de internet voltado para a terceira idade. Ela já havia feito aulas na Uninove, onde adquiriu uma base. Ao saber pelo rádio de mais um curso destinado a esse público, se inscreveu para aprimorar seus conhecimentos. “As turmas são misturadas. Eu tinha receio, mas como tinha uma amiga minha que já era mais senhora fazia, eu fui até lá. Agora fico à vontade. Os professores são jovens e me chama a atenção que eles têm um carinho especial com a gente. Têm paciência com a gente, dão atenção para todos”, conta ela, que afirma ter vontade agora de seguir os estudos não apenas em temas relacionados a computadores, mas também fazer uma faculdade. As descobertas propiciadas pela internet já fazem Terezinha desenvolver uma atividade bastante intensa na rede. “Se escuto algo que me interessa, procuro na internet. Tenho tanto amigo no Orkut: sobrinhos, irmãs e colegas. Eu ainda quero aprender mais. Quando eu estiver mais inteirada vou abrir um blog pra mim.” Com o aprimoramento do conhecimento sobre o uso da rede mundial de computadores, os navegantes da terceira idade estão descobrindo que o potencial da web é muito maior do que proporcionar contato com amigos e familiares. Também podem ser utilizados serviços que facilitam a vida. “Não acesso bancos nem compras, mas uso a internet para tomar conhecimento de alguma coisa. Outra dia fui no site do Detran para ver se tinha multas e sempre confiro meus créditos no site da Nota Fiscal Paulista. Já utilizei o serviço e transferi meus créditos para minha conta”, afirma Silva. “Utilizo a internet hoje mais para bancos, pesquisa de tudo o que se possa imaginar, visitar locais que não conheço e pretendo conhecer”, conta Sônia. “Visito muito os sites sobre saúde, estética, turismo, supermercados, tabela de alimentos. Eu me comunico muito com as pessoas e até aulas de inglês já fiz pela internet.”, completa Sônia. Com o conhecimento, também os medos em relação a possíveis armadilhas virtuais são perdidos. “Faço compras, pagamentos e nunca tive nenhum tipo de problema com isso”, conta Sônia. Para Silva, de 79 anos, o aprendizado deste novo “idioma” o coloca em conexão com o que está acontecendo no presente. “Ter conhecimento de computador é interessante. Estamos numa fase de evolução do mundo e de conhecimento. Como aposentados, temos de estudar um pouco de tudo. Tenho gosto por estudar.” 52 | Novembro/dezembro 2010 gente-2.indd 4 11/4/10 1:09:22 PM O melhor negócio para o seu negócio. Conheça as oportunidades criadas pelo TrendBank para fazer crescer ainda mais seu negócio. Gestão de Negócios Securitização de Recebíveis Investment Banking Descubra nossos diferenciais em operações com Recebíveis, Prestação de Serviços e Assessoria Financeira. São Paulo Av. Brigadeiro Faria Lima, 2055 - 11º CEP 1451-000 - São Paulo - SP Tel.: 55 11 3039-5900 Av. Brigadeiro Faria Lima, 1993 - 3º CEP 01451-000 - São Paulo - SP Tel.: 55 11 3094-3461 gente-2.indd 5 Trend Fornecedores Porto Alegre Av. Dom Pedro II, 367 - 101/102 CEP 90550-142 - Porto Alegre - RS Tel.: 55 51 3337-6652 Fortaleza Office Plaza Business Center R. Vicente Linhares, 500 - 5º - 507 CEP 60135-27 - Fortaleza - CE Tel.: 55 85 3198-9820 Não perca tempo. Fale conosco. www.trendbank.com.br 11/4/10 1:08:11 PM Ranking de fundos Confira o comportamento das aplicações Esta é a quinta edição do estudo relativo ao desempenho dos fundos destinados a regimes próprios de Previdência, fruto de uma parceria entre a revista Previdência Nacional e a Somma Investimentos. O levantamento se propõe a fornecer uma visão ampla da indústria de fundos adequados a Resolução 3790/09 - os fundos que são elegíveis para os RPPS. As alterações introduzidas pela Resolução 3790/09 trouxeram significativas mudanças para o conjunto de fundos destinados aos RPPS e o acompanhamento periódico dos fundos de investimento tornou-se importante para a tomada de decisão dos gestores. Podemos citar como exemplo o fato de que a aplicação dos recursos em fundos com parâmetro de referência ao Índice de Mercado Andima (IMA) introduziu um conceito no segmento de renda fixa que até então era exclusivo do segmento de renda variável, a volatilidade. Ressaltamos que o estudo não se constituiu em um ranking, embora a ordem de apresentação seja dada pela rentabilidade. Para a elaboração de um ranking é necessário definir medidas de risco e retorno que serão comparadas, além do intervalo de tempo a ser utilizado. Muitos fundos vinculados ao IMA não possuem um histórico mínimo para uma avaliação consistente de seus resultados. O estudo abrange indicadores que envolvem tanto a evolução patrimonial quanto a rentabilidade e volatilidade dos fundos de investimento. Os indicadores utilizados no quadro são a rentabilidade, a volatilidade e o índice de Sharpe dos últimos 12 meses. Optamos pela utilização deste índice com o objetivo de fornecer ao leitor um indicador que acompanha os retornos ajustados pelo risco para os fundos. Em um cenário de elevação da Taxa Selic, a marcação a mercado eleva consideravelmente a volatilidade dos ativos, e isto se reflete nos fundos, por isto entendemos ser importante um acompanhamento da volatilidade. Nesta edição apresentamos uma breve explicação sobre o funcionamento de cada classe de ativos acompanhada pelo nosso ranking. Para concluir, esperamos que este estudo sirva de fonte de informações e orientação aos gestores dos RPPS para dar suporte às decisões sobre as aplicações dos recursos previdenciários. Referenciados Esta é uma categoria de fundos que, por força de regulamento, são referenciados a indicadores de desempenho, os chamados benchmarks. Estes fundos devem atender às seguintes condições cumulativamente: I - Ter 80%, no mínimo, de seu patrimônio líquido representado, isolada ou cumulativamente, por a) Títulos do Tesouro Nacional; b) Títulos ou valores mobiliários de renda fixa cujo emissor esteja classificado na categoria baixo risco de crédito, com certificação por agên- cia de classificação de risco localizada no País. E II – Estipular que 95% (noventa e cinco por cento), no mínimo, da carteira seja composta por ativos financeiros de forma a acompanhar direta ou indiretamente a variação do indicador de desempenho (benchmark) escolhido. Tomemos como exemplo dois fundos, um referenciado ao IMA-B e outro referenciado ao certificado de depósito interbancário, o CDI. O fundo referenciado ao IMA-B deve manter em sua estrutura 54 | Novembro/dezembro 2010 RANKING__2.indd 2 11/4/10 11:28:59 AM 95% de ativos que acompanhem a variação do IMA-B, isto é, NTN´s do tipo B, ao passo que o fundo referenciado ao CDI deve manter ati- vos que acompanhem variação do Certificado de Depósito Interbancário - por exemplo, títulos públicos de emissão do Tesouro. Ações Os fundos de ações constituem-se em fundos que investem diretamente, ou indiretamente, em ativos que representam partes de empresas, isto é, ações. As ações são a menor fração do capital social de uma empresa, e podem ser de dois tipos: as ordinárias, que conferem direito ao voto para seus detentores nas assembléias de acionistas, e as preferenciais, que concedem preferência no recebimento de parte dos lucros através de dividendos. Os fundos de ações devem aplicar no mínimo 67% do seu patrimônio líquido em ações ou ativos que representem direta ou indiretamente as ações. Podem ser referenciados a índices de desempenho das ações tais como o Ibovespa ou IBX, ou podem possuir estratégias específicas, de acordo com sua política de investimento. Seu desempenho é determinado pela evolução das variáveis macroeconômicas, tais como taxa de juros, taxa de câmbio e inflação, e pelos lucros das empresas investidas, pela expectativa de lucros destas empresas e, consequentemente, a distribuição destes lucros através dos dividendos, aos acionistas. Renda fixa Os fundos de renda fixa são aqueles que investem em ativos denominados ativos de renda fixa. Estes ativos têm como principal característica o fato de que seu rendimento e risco estão diretamente associados à variação da taxa de juros doméstica ou de índices de inflação, ou ambos. Os fundos de renda fixa devem possuir em sua estrutura de ativos, obrigatoriamente, 80% (oitenta por cento) da carteira em ativos relacionados diretamente, ou sintetizados, via derivativos, ao fator de risco que fornece nome e classe do fundo, isto é, taxa de juros doméstica ou índices de inflação, ou ambos. Estes ativos podem ser pré-fixados ou pós-fixados. Os ativos pré-fixados têm por característica o fato de que no momento da compra o rendimento no vencimento do ativo é conhecido. No caso dos ativos pós-fixados, embora o rendimento do ativo até o vencimento não seja conhecido no momento da compra, o parâmetro que determina este rendimento é, como por exemplo, a variação da taxa de juros Selic, ou dos índices de inflação relacionados aos ativos presentes no fundo de Renda Fixa. Multimercados Os fundos multimercados são fundos de investimento que não possuem obrigação de concentração mínima em nenhuma classe de ativos financeiros. Os limites para aplicações dos recursos do fundo em diferentes mercados e a adoção de diferentes estratégias de investimento são definidos pela política de investimento do fundo. Estes fundos costumam utilizar a liberdade de alocação para obter retornos nos mais variados mercados. Desde movimentos das variáveis macroeconômicas (taxa de Inflação, taxa de juros e taxa de câmbio), passando por significativas diferenças de preços entre ativos semelhantes no mesmo mercado (ações ordinárias e preferenciais), ou até de distorções entre preços de moedas de diferentes países. Além disto, alguns fundos nesta categoria podem utilizar estratégias de investimento que impliquem alavancagem significativa da carteira. Para esta classe de fundo vale, mais do que em qualquer Previdência Nacional | 55 RANKING__2.indd 3 11/4/10 11:28:59 AM Ranking de fundos outra classe, o famoso binômio da teoria do portfólio, que trata de risco & retorno. Quanto mais arrojada e agressiva a estratégia do fundo multimercado, maior a possibilidade de retornos elevados e, consequentemente, maior o risco assumido pela carteira do fundo. FIDCs Os FIDC´s são fundos compostos por direitos creditórios. Um direito creditório significa um contrato onde existe um direito de recebimento de um valor futuro, em razão de um crédito gerado no presente. Por exemplo, um financiamento de veículo feito por um banco a uma pessoa fí- REFERENCIADOS Nome Classificação Anbima Benchmark Início do fundo CSHG JURO REAL FIC REFERENCIADO IPCA Referenciado Outros IMA-B 27/05/2008 BTG PACTUAL FI REFERENCIADO IPCA Referenciado Outros IMA-B 14/12/2005 CAIXA RS FI REFERENCIADO IPCA CRÉDITO PRIVADO LP Referenciado Outros IMA-B 13/08/2009 BTG PACTUAL YIELD FI REFERENCIADO DI CRÉDITO PRIVADO Referenciado DI CDI 02/10/1995 BNP PARIBAS TARGUS FIC REFERENCIADO DI Referenciado DI CDI 30/05/2005 UNIBANCO INSTITUCIONAL FI REFERENCIADO DI Referenciado DI CDI 16/11/1995 CAIXA BRASIL FI REFERENCIADO DI LP Referenciado DI CDI 05/07/2006 ITAÚ SOBERANO FI REFERENCIADO DI LP Referenciado DI CDI 29/12/2004 HSBC REGIMES PRÓPRIOS FI REFERENCIADO DI Referenciado DI CDI 05/07/2007 SAFRA SOBERANO REGIME PRÓPRIO FIC REFERENCIADO DI Referenciado DI CDI 17/04/2009 BCSUL VERAX ESTRELA FI REFERENCIADO DI LP Referenciado DI CDI 13/12/2002 VOTORANTIM FEDERAL FIC REFERENCIADO DI Referenciado DI CDI 13/09/2007 HSBC TÍTULOS PÚBLICOS FI REFERENCIADO DI LP Referenciado DI CDI 01/04/1997 CAIXA FI REFERENCIADO DI CRÉDITO PRIVADO LP Referenciado DI CDI 15/07/2009 SAFRA SOBERANO INSTITUCIONAL FIC REFERENCIADO DI Referenciado DI CDI 03/09/2007 CDI IMA-B Ações Nome Classificação Anbima Benchmark Início do fundo J. MALUCELLI SMALL CAPS FI AÇÕES Ações Small Caps Ibovespa 30/06/2008 BTG PACTUAL INSTITUCIONAL DIVIDENDOS FI AÇÕES Ações Dividendos Não Informado 10/03/2008 SAFRA CONSTRUÇÃO CIVIL FI AÇÕES Ações Livre Ibovespa 08/05/2008 SUL AMÉRICA DIVIDENDOS FI AÇÕES Ações Dividendos Não definido 20/08/2009 MERCATTO GESTÃO FUNDAMENTALISTA FI AÇÕES Ações Livre Ibovespa 25/04/2003 ITAÚ GOVERNANÇA CORPORATIVA FIC AÇÕES Ações Sustentabilidade/Governança IGC 31/08/2007 HUMAITÁ VALUE FI AÇÕES Ações Ibovespa ativo Ibovespa 30/06/2005 CSHG STRATEGY INSTITUCIONAL FIC AÇÕES Ações Ibovespa ativo Ibovespa 21/05/2010 BRADESCO GOVERNANÇA CORPORATIVA FI AÇÕES PREVIDENCIÁRIO Ações Sustentabilidade/Governança IGC 30/11/2007 ITAÚ RPI IBOVESPA FIC AÇÕES Ações Ibovespa ativo Ibovespa 25/04/2008 VOTORANTIM FI AÇÕES Ações Ibovespa ativo Ibovespa 03/08/1992 FATOR INSTITUCIONAL FI AÇÕES Ações Ibovespa ativo Ibovespa 27/01/1997 HSBC REGIMES PRÓPRIOS FIC AÇÕES Ações Ibovespa ativo Ibovespa 11/03/2010 56 | Novembro/dezembro 2010 RANKING__2.indd 4 11/4/10 11:28:59 AM sica ou jurídica gera um direito creditório para o banco contra quem financiou o veículo. O banco vende este direito creditório ao fundo de investimento em direitos creditórios, o FIDC, que passa a ser o detentor deste direito. Os FIDC´s podem ser estruturados para conter direitos creditórios desde que estes sejam originados no segmento financeiro, comercial, industrial, imobiliário, de hipotecas, de arredamento mercantil, de prestação de serviços, contratos mercantis de Patrimônio Líquido 30/9/2010 compra e venda de produtos ou serviços para entrega ou prestação futura. Também podem conter direitos e títulos de crédito desde que reconhecidos pela Comissão de Valores Mobiliários como tais. Embora se constitua de estruturas distintas dos bancos cedentes do direito creditório, e normalmente possua uma robusta estrutura de garantias e coberturas, o seu desempenho depende da adimplência sobre estes contratos de crédito. Retorno No mês Setembro - 2010 12 meses 2009 Sharpe Volatilidade nos ultimos 12 meses nos ultimos 12 meses R$ 22.262.447,27 1,76% 12,26% 14,31% 1,58 2,78% R$ 280.931.036,22 1,46% 11,02% 13,27% 2,64 1,31% R$ 129.501.079,19 1,24% 10,46% 12,63% 2,21 1,30% R$ 2.763.821.077,45 0,83% 8,18% 9,87% 6,58 0,06% R$ 534.034.871,84 0,82% 8,13% 9,87% 4,41 0,09% R$ 454.667.831,11 0,81% 7,91% 9,54% 1,53 0,06% R$ 387.696.572,56 0,80% 7,83% 9,39% -0,84 0,05% R$ 3.697.434.046,37 0,79% 7,75% 9,29% -2,78 0,05% R$ 15.232.186,06 0,79% 7,76% 9,29% -1,41 0,10% R$ 273.541.240,69 0,79% 7,72% 9,25% -3,41 0,05% R$ 58.026.814,56 0,79% 7,69% 9,22% -3,86 0,05% R$ 35.139.692,96 0,78% 7,64% 9,16% -5,08 0,05% R$ 1.148.230.468,16 0,78% 7,63% 9,14% -5,22 0,05% R$ 47.637.539,04 0,78% 7,66% 9,18% -4,29 0,06% R$ 258.177.759,77 0,78% 7,57% 9,07% -6,80 0,05% 0,81% 7,87% 9,44% 0,00 0,05% 1,99% 13,32% 16,31% 2,13 2,88% Patrimônio Líquido 30/9/2010 Retorno No mês Setembro - 2010 12 meses 2009 Sharpe Volatilidade nos ultimos 12 meses nos ultimos 12 meses R$ 9.483.526,86 8,15% 17,16% 35,00% 1,73 12,60% R$ 75.695.160,26 6,08% 15,25% 26,31% 1,07 14,29% R$ 43.843.485,78 5,20% 16,68% 37,12% 0,96 27,42% R$ 19.693.164,10 4,70% 14,17% 19,67% 0,77 12,73% R$ 172.802.292,10 4,29% 4,84% 19,15% 0,57 17,43% R$ 20.978.195,98 4,28% 32,18% 79,89% 1,04 20,21% R$ 46.999.791,28 4,04% 2,82% 27,84% 0,84 21,14% R$ 54.421.637,67 3,92% R$ 61.021.308,00 3,84% 31,70% 84,78% 1,03 19,91% R$ 368.161.796,96 3,64% 11,52% 31,15% 1,06 18,81% R$ 16.165.108,83 3,62% 9,84% 24,52% 0,72 20,95% R$ 110.761.737,64 3,49% 6,13% 22,12% 0,64 20,48% R$ 45.472.206,48 3,47% Previdência Nacional | 57 RANKING__2.indd 5 11/4/10 11:29:00 AM Ranking de fundos Ações (continuação) Nome Classificação Anbima Benchmark Início do fundo BANRISUL GOVERNANÇA CORPORATIVA FI AÇÕES Ações Sustentabilidade/Governança IGC 29/08/2008 CONCÓRDIA SET FI AÇÕES Ações Livre Não definido 03/02/2004 SAFRA SMALL CAP FI AÇÕES Ações Small Caps Não definido 11/09/2003 SANTANDER INSTITUCIONAL FI AÇÕES Ações Ibovespa ativo Ibovespa 24/03/1997 SAFRA INFRAESTRUTURA FI AÇÕES Ações Setoriais Livre Ibovespa 30/01/2007 MERCATTO ESTRATÉGIA FI AÇÕES Ações Livre Ibovespa 18/11/1998 MARLIM FI AÇÕES Ações Dividendos Ibovespa 30/06/2008 BRADESCO PRIVATE ALAVANCADO IBOVESPA FI AÇÕES Ações Ibovespa ativo Ibovespa 16/03/1995 GWI CLASSIC FI AÇÕES Ações Livre Ibovespa 12/02/2007 ITAÚ INSTITUCIONAL IBOVESPA ATIVO FI AÇÕES Ações Ibovespa ativo Ibovespa 02/05/1997 SUL AMÉRICA PENSION IBRX ATIVO FI AÇÕES Ações IBrX Ativo IBX 50 03/07/2007 SAFRA ISE FI AÇÕES Ações Sustentabilidade/Governança Não definido 23/01/2006 BNP PARIBAS GRAND PRIX FI AÇÕES Ações Livre Ibovespa 11/02/2004 BB RPPS GOVERNANÇA FI AÇÕES PREVIDENCIÁRIO Ações Sustentabilidade/Governança IGC 10/06/2009 ITAÚ INSTITUCIONAL IBRX ATIVO FI AÇÕES Ações IBrX Ativo IBX 18/12/1997 SAFRA SETORIAL BANCOS FI AÇÕES Ações Setoriais Livre Não definido 01/10/1997 BNP PARIBAS ACE FI AÇÕES Ações IBrX Ativo IBX 02/04/2001 BRADESCO INSTITUTIONAL IBX ATIVO FI AÇÕES Ações IBrX Ativo IBX 04/11/1999 SANTANDER INSTITUCIONAL IBRX ATIVO FI AÇÕES Ações IBrX Ativo IBX 15/08/1997 BRADESCO PLUS IBOVESPA FI AÇÕES Ações Ibovespa indexado Ibovespa 25/10/1999 UNIBANCO INDEX IBOVESPA FI AÇÕES Ações Ibovespa indexado Ibovespa 26/11/1999 BANRISUL ÍNDICE FI AÇÕES Ações Ibovespa ativo Ibovespa 01/10/1997 SAFRA INDICIAL FI AÇÕES Ações Ibovespa indexado Ibovespa 16/04/1997 HSBC TOP FI AÇÕES Ações Ibovespa indexado Ibovespa 01/01/1980 VOTORANTIM IBRX FI AÇÕES Ações IBrX Ativo IBX 50 10/11/2006 BTG PACTUAL DINÂMICO FI AÇÕES Ações IBrX Ativo Não definido 18/05/1998 XP INVESTOR FI AÇÕES Ações Ibovespa ativo Ibovespa 15/09/2006 BRADESCO INDEXADO IBOVESPA FIC AÇÕES Ações Ibovespa indexado Ibovespa 01/03/1994 BB INDEXADO IBOVESPA FIC AÇÕES Ações Ibovespa indexado Ibovespa 21/12/1993 HSBC DIVIDENDOS FI AÇÕES Ações Dividendos Não definido 06/10/1997 SCHRODER IBRX-50 FI AÇÕES PREVIDENCIÁRIO Ações IBrX Ativo IBX 50 12/05/2006 BANRISUL AÇÕES FI AÇÕES Ações IBrX Ativo IBX 03/11/1971 BB INDEXADO IBRX FIC AÇÕES Ações IBrX Indexado IBX 01/07/1986 BANRISUL INFRA-ESTRUTURA FI AÇÕES Ações IBrX Ativo IBX 02/10/1997 CAIXA BRASIL IBX 50 FI AÇÕES Ações IBrX Ativo IBX 50 18/02/2008 INFINITY SELECTION FI AÇÕES Ações Livre Ibovespa 07/04/2008 HSBC AÇÕES PLUS FI AÇÕES Ações Ibovespa ativo Ibovespa 20/07/1998 DESTERRO IBRX 50 FI AÇÕES Ações IBrX Ativo IBX 50 05/05/2010 BANRISUL PERFORMANCE FI AÇÕES Ações IBrX Ativo IBX 04/07/1994 SANTANDER PIBBS IBRX 50 FI AÇÕES PIBB Cota de PIBB 12/09/2005 SAFRA SETORIAL ENERGIA FI AÇÕES Ações setoriais energia IEE 01/10/1997 SAFRA EXPORTAÇÃO FI AÇÕES Ações Livre Não definido 23/08/2004 SAFRA AÇÕES FI AÇÕES Ações Ibovespa ativo Ibovespa 24/06/1969 J. MALUCELLI AÇÕES FI AÇÕES Ações Ibovespa ativo Ibovespa 04/12/2001 SAFRA LARGE CAP FI AÇÕES Ações IBrX Ativo IBX 03/05/2004 Ibovespa IBX IBX-50 IGC 58 | Novembro/dezembro 2010 RANKING__2.indd 6 11/4/10 11:29:00 AM Patrimônio Líquido 30/9/2010 Retorno No mês Setembro - 2010 R$ 2.736.200,00 3,14% 12 meses 2009 Sharpe Volatilidade nos ultimos 12 meses nos ultimos 12 meses 20,69% 56,19% 0,61 18,88% R$ 13.109.352,01 2,97% 6,01% 22,21% 0,67 19,20% R$ 184.741.857,71 2,94% -4,56% 15,45% 0,35 22,08% R$ 124.074.836,48 2,77% 3,49% 19,14% 0,50 21,80% R$ 39.277.501,08 2,67% -6,55% 11,52% 0,19 21,92% R$ 157.220.097,22 2,67% 7,22% 22,62% 0,72 17,88% R$ 47.716.187,16 2,59% 11,67% 19,25% 0,85 10,79% R$ 35.805.865,92 2,41% 1,80% 16,54% 0,41 20,81% R$ 82.862.661,39 2,33% 6,16% 23,37% 0,88 14,82% R$ 10.424.095,88 2,33% 2,21% 16,29% 0,39 21,80% R$ 30.202.703,25 2,32% 1,84% 14,37% 0,31 21,56% 18,25% R$ 3.764.282,07 2,29% 2,02% 20,59% 0,62 R$ 56.517.310,42 2,17% 3,12% 17,90% 0,46 21,21% R$ 359.975.189,50 2,06% 28,51% 0,89 20,52% R$ 99.162.230,37 1,96% 1,57% 14,83% 0,33 21,51% R$ 151.493.376,07 1,87% 11,92% 27,73% 0,77 23,74% R$ 134.441.267,98 1,85% 2,91% 16,28% 0,40 20,74% R$ 256.812.638,20 1,82% 2,46% 16,43% 0,40 20,81% R$ 11.722.025,25 1,76% 1,10% 13,72% 0,29 21,66% R$ 151.675.114,90 1,74% 2,50% 16,72% 0,41 21,58% R$ 20.175.298,24 1,70% 16,41% 80,25% 0,39 21,59% R$ 20.768.286,36 1,66% 0,06% 11,51% 0,19 21,02% R$ 22.477.574,10 1,60% 1,39% 15,16% 0,34 21,55% R$ 182.925.001,77 1,58% 1,24% 14,69% 0,33 21,42% R$ 32.259.210,27 1,56% 2,09% 13,75% 0,29 21,77% R$ 155.798.529,76 1,51% 1,34% 13,66% 0,28 22,07% R$ 262.479.469,15 1,45% 13,30% 37,30% 1,19 20,83% R$ 162.718.634,43 1,45% -0,40% 12,72% 0,24 21,60% R$ 269.124.958,85 1,32% 12,61% 71,66% 0,24 21,76% R$ 72.970.713,22 1,28% -0,07% 9,19% 0,07 17,64% R$ 184.095.516,10 1,20% -0,59% 11,41% 0,19 21,86% R$ 38.314.090,32 1,18% -5,54% 3,86% -0,21 17,78% R$ 271.455.923,20 1,16% 10,61% 64,62% 0,16 21,22% R$ 56.306.698,30 0,84% -5,09% 6,86% -0,02 19,60% R$ 165.064.469,81 0,74% -0,26% 11,57% 0,20 21,98% R$ 37.901.007,58 0,58% 9,17% 98,18% 0,08 19,19% R$ 74.391.852,51 0,37% -2,00% 13,00% 0,25 22,79% R$ 26.091.419,80 0,15% R$ 23.470.964,95 0,08% -6,25% 5,89% -0,05 21,32% R$ 111.642.151,32 -0,12% -2,56% 9,45% 0,11 22,47% R$ 32.865.473,24 -0,26% -6,27% 3,33% -0,24 17,70% R$ 47.490.881,30 -0,61% -12,01% 2,82% -0,11 26,30% R$ 61.145.430,37 -0,97% -10,96% 1,67% -0,16 25,60% R$ 10.712.954,12 -1,42% -4,73% 10,45% 0,14 17,35% R$ 30.559.489,76 -1,74% -11,55% 0,75% -0,21 25,00% 1,79% 3,04% 17,47% 0,44 21,60% 1,67% 2,52% 15,72% 0,37 20,84% 1,29% 0,85% 13,14% 0,26 21,81% 3,46% 13,79% 30,83% 0,99 20,08% Previdência Nacional | 59 RANKING__2.indd 7 11/4/10 11:29:00 AM Ranking de fundos RENDA FIXA Nome Classificação Anbima Benchmark Início do fundo UNIBANCO ÍNDICE DE PREÇOS FI RENDA FIXA Renda Fixa IMA-B 17/10/2002 BRADESCO IMA B TÍTULOS PÚBLICOS FI RENDA FIXA Renda Fixa IMA-B 17/02/2010 BRADESCO IMA-B FI RENDA FIXA Renda Fixa IMA-B 07/01/2008 SUL AMÉRICA INFLATIE FI RENDA FIXA LP Renda Fixa IMA-B 11/07/2008 BNP PARIBAS INFLAÇÃO FI RENDA FIXA Renda Fixa IMA-B 07/10/2002 SANTANDER IMA-B TÍTULOS PÚBLICOS FIC RENDA FIXA Renda Fixa IMA-B 09/12/2009 ITAÚ INSTITUCIONAL INFLAÇÃO FIC RENDA FIXA Renda Fixa IMA-B 26/11/2009 BB RPPS ATUARIAL CONSERVADOR FI RENDA FIXA PREVIDENCIÁRIO Renda Fixa IMA-B 24/07/2005 BB RPPS ATUARIAL MODERADO FI RENDA FIXA PREVIDENCIÁRIO Renda Fixa IMA-B 09/03/2006 BES FIX INFLATION FI RENDA FIXA LP Renda Fixa IMA-B 04/04/2000 CAIXA BRASIL IMA B TÍTULOS PÚBLICOS FI RENDA FIXA Renda Fixa IMA-B 08/03/2010 CAIXA NOVO BRASIL FI RENDA FIXA CRÉDITO PRIVADO LP Renda Fixa IMA-B 27/10/2009 BTG PACTUAL IMA B FI RENDA FIXA Renda Fixa IMA-B 23/07/2008 CAIXA BRASIL SUPREMO TÍTULOS PÚBLICOS FI RENDA FIXA LP Renda Fixa IMA-B 5 09/07/2010 BANRISUL PREVIDÊNCIA MUNICIPAL II FI RENDA FIXA LP Renda Fixa IMA Geral 29/08/2008 BANRISUL PREVIDÊNCIA MUNICIPAL FI RENDA FIXA LP Renda Fixa IMA Geral 03/09/2007 BNP PARIBAS SPIN FI RENDA FIXA LP Renda Fixa IMA Geral 01/09/2006 SAFRA IMA FIC RENDA FIXA Renda Fixa CDI 21/12/2009 BANRISUL PATRIMONIAL FI RENDA FIXA LP Renda Fixa IMA Geral 03/06/2002 SCHRODER RPPS IMA-B FI RENDA FIXA Renda Fixa IMA-B 29/03/2010 HSBC ATIVO REGIMES PRÓPRIOS FI RENDA FIXA Renda Fixa Híbrido 08/02/2010 CAIXA BRASIL IMA GERAL TÍTULOS PÚBLICOS FI RENDA FIXA LP Renda Fixa IMA Geral 08/07/2010 BRADESCO IMA GERAL FI RENDA FIXA Renda Fixa IMA Geral 30/04/2007 SAFRA INDEX 10 FIC RENDA FIXA Renda Fixa IMA-B 01/07/2002 BB RPPS CONSERVADOR FI RENDA FIXA PREVIDENCIÁRIO Renda Fixa IRF-M 08/12/2004 ITAÚ INSTITUCIONAL PRÉ-FIXADO FIC RENDA FIXA LP Renda Fixa IRF-M 26/11/2009 XP INVESTOR FI RENDA FIXA CRÉDITO PRIVADO LP Renda Fixa Médio e Alto Risco CDI 03/11/2009 BRADESCO IRF-M 1 TÍTULOS PÚBLICOS FI RENDA FIXA Renda Fixa IRF-M 1 02/07/2010 BRADESCO IRF-M 1 FI RENDA FIXA Renda Fixa IRF-M 1 30/06/2010 MERCATTO TOP FI RENDA FIXA CRÉDITO PRIVADO LP Renda Fixa Médio e Alto Risco CDI 31/08/2001 SAFRA EXECUTIVE 2 FI RENDA FIXA Renda Fixa IRF-M 1 26/06/2009 CAIXA BRASIL SOBERANO FI RENDA FIXA Renda Fixa IRF-M 28/05/2010 CONCÓRDIA EXTRA FI RENDA FIXA CRÉDITO PRIVADO Renda Fixa CDI 01/04/1996 CAIXA ALIANÇA FI RENDA FIXA Renda Fixa CDI 01/11/2005 CAIXA RS FI RENDA FIXA Renda Fixa IMA-B 18/07/2005 CAIXA BRASIL TÍTULOS PÚBLICOS FI RENDA FIXA Renda Fixa CDI 10/02/2006 SUL AMÉRICA EXCELLENCE FI RENDA FIXA CRÉDITO PRIVADO Renda Fixa CDI 21/06/2002 BNP PARIBAS FIX IRFM 1 FI RENDA FIXA Renda Fixa IRF-M 1 17/08/2010 BB RPPS LIQUIDEZ FIC RENDA FIXA Renda Fixa IRF-M 1 08/12/2009 SANTANDER IRF-M TÍTULOS PÚBLICOS FIC RENDA FIXA Renda Fixa IRF-M 07/05/2010 BTG PACTUAL FIX FI RENDA FIXA Renda Fixa IRF-M 01/12/2000 ITAÚ SOBERANO MULTI ÍNDICES FI RENDA FIXA Renda Fixa Híbrido 06/09/2007 PARANÁ EXECUTIVO FI RENDA FIXA Renda Fixa IMA Geral 21/02/2000 CDI IGP-M IMA-B IMA-B 5 IMA Geral IRF-M 1 IRF-M 60 | Novembro/dezembro 2010 RANKING__2.indd 8 11/4/10 11:29:01 AM Patrimônio Líquido 30/9/2010 Retorno No mês Setembro - 2010 12 meses 2009 Sharpe Volatilidade nos ultimos 12 meses nos ultimos 12 meses R$ 45.952.035,83 2,01% 10,94% 12,70% 1,50 1,97% R$ 1.220.655.487,42 1,92% 13,02% 15,87% 2,03 2,83% R$ 1.220.655.487,42 1,92% 13,02% 15,87% 2,03 2,83% R$ 148.208.968,70 1,92% 12,52% 15,35% 1,68 3,15% R$ 125.598.383,46 1,89% 13,03% 16,00% 2,01 2,92% R$ 1.219.363.698,31 1,89% 12,46% R$ 679.685.329,38 1,87% 12,61% R$ 6.427.787.007,99 1,85% 11,09% 12,67% 1,24 2,36% R$ 1.863.921.738,37 1,82% 11,11% 12,71% 1,25 2,38% 12,58% 14,72% 1,49 3,20% R$ 18.640.888,77 1,78% R$ 3.361.421.444,75 1,71% R$ 2.650.342.824,08 1,66% 11,58% 14,06% 1,95 2,13% R$ 70.059.377,13 1,62% 12,83% 15,95% 2,16 2,70% R$ 103.391.985,55 1,54% R$ 240.700.493,92 1,38% 11,14% 12,84% 2,66 1,15% R$ 280.489.611,05 1,35% 10,66% 12,40% 2,60 1,03% R$ 199.872.827,30 1,26% 10,78% 12,42% 2,28 1,18% R$ 140.247.567,18 1,23% 9,68% R$ 519.394.372,96 1,21% 8,84% 10,50% 1,10 0,88% R$ 184.095.516,10 1,20% -0,59% 11,41% 0,19 21,86% R$ 324.203.985,49 1,19% R$ 197.347.458,01 1,16% R$ 714.751.007,59 1,15% 10,32% 12,15% 2,32 1,06% R$ 66.417.475,56 1,14% 8,75% 10,50% 0,96 1,01% R$ 1.784.073.483,65 0,99% 9,72% 11,23% 1,49 1,09% R$ 180.435.113,95 0,97% 9,99% R$ 51.063.693,86 0,89% 8,52% R$ 15.927.200,55 0,88% R$ 387.579.199,38 0,88% R$ 228.016.287,13 0,86% 8,39% 10,23% 4,19 0,17% R$ 242.600.267,27 0,84% 8,25% 9,99% 9,83 0,05% R$ 341.157.935,21 0,83% R$ 234.642.847,70 0,83% 7,93% 9,50% 0,97 0,06% R$ 699.358.190,25 0,83% 8,24% 9,84% 2,12 0,17% R$ 803.298.972,28 0,83% 8,19% 9,79% 1,95 0,16% R$ 3.097.299.050,66 0,83% 8,20% 9,79% 1,95 0,16% R$ 505.842.674,30 0,82% 8,12% 9,79% 5,30 0,06% R$ 16.529.336,80 0,82% R$ 1.068.274.025,32 0,82% R$ 193.770.448,60 0,81% R$ 31.167.592,17 0,80% 9,02% 10,27% 0,65 1,17% R$ 97.628.199,54 0,79% 7,90% 9,48% 0,19 0,17% R$ 81.709.903,67 0,70% 8,56% 9,77% 0,42 0,71% 0,81% 7,87% 9,44% 0,00 0,05% 1,01% 8,98% 8,81% -1,63 0,36% 1,99% 13,32% 16,31% 2,13 2,88% 1,62% 10,95% 12,87% 2,37 1,30% 1,23% 10,72% 12,46% 2,39 1,14% 0,84% 8,60% 10,19% 2,28 0,30% 0,99% 10,45% 12,11% 1,91 1,26% 9,60% Previdência Nacional | 61 RANKING__2.indd 9 11/4/10 11:29:01 AM Ranking de fundos Multimercados Nome Classificação Anbima Benchmark Início do fundo MAPFRE INVERSION INSTITUCIONAL FI MULTIMERCADO Multimercados Macro CDI 09/10/2008 MERCATTO DIFERENCIAL 30 FI MULTIMERCADO LP Multimercados Multiestratégia CDI 07/08/2007 SUL AMÉRICA INSTITUCIONAL FI MULTIMERCADO Multimercados Macro CDI 17/06/2005 CLARITAS INSTITUCIONAL FI MULTIMERCADO Multimercados Multiestratégia CDI 22/06/2009 MAPFRE INVERSION FI MULTIMERCADO Multimercados Macro CDI 09/01/2006 BTG PACTUAL LOCAL INSTITUCIONAL FI MULTIMERCADO Multimercados Multiestratégia CDI 01/10/2002 INFINITY INSTITUCIONAL FI MULTIMERCADO Multimercados Multiestratégia CDI 27/02/2003 VOTORANTIM DINÂMICO FI MULTIMERCADO Multimercados Multiestratégia CDI 04/01/1996 BRADESCO PLUS I FI MULTIMERCADO Multimercados Juros e Moedas CDI 03/11/1999 HSBC MULTIFUNDOS FIC MULTIMERCADO Multimercados Multigestor CDI 15/09/2005 GRAU SAVANA INSTITUCIONAL FI MULTIMERCADO Multimercados Multiestratégia CDI 03/03/1997 BRADESCO GOLDEN PROFIT DINÂMICO FIC MULTIMERCADO Balanceados CDI 01/07/1997 CONCÓRDIA FI MULTIMERCADO LP Multimercados Multiestratégia CDI 22/05/2001 BTG PACTUAL HEDGE INSTITUCIONAL FI MULTIMERCADO Multimercados Multiestratégia CDI 01/07/2003 IB INSTITUTIONAL ACTIVE FIX FI MULTIMERCADO Multimercados Juros e Moedas CDI 09/01/2002 CAIXA BRASIL FI MULTIMERCADO LP Multimercados Multiestratégia CDI 06/01/2009 BB REGIME PRÓPRIO FI MULTIMERCADO PREVIDENCIÁRIO LP Multimercados Multiestratégia CDI 02/03/2009 VOTORANTIM EAGLE FI MULTIMERCADO CRÉDITO PRIVADO Multimercados Juros e Moedas CDI 16/10/1995 MERCATTO DIFERENCIAL FI MULTIMERCADO LP Multimercados Multiestratégia CDI 23/09/1998 BTG PACTUAL INSTITUCIONAL DINÂMICO FI MULTIMERCADO Multimercados Juros e Moedas CDI 19/07/1999 MERCATTO DIFERENCIAL INSTITUCIONAL FI MULTIMERCADO LP Multimercados Multiestratégia CDI 03/09/2002 XP MODERADO FIC MULTIMERCADO Multimercados Multigestor CDI 01/10/2009 MODAL INSTITUCIONAL FI MULTIMERCADO Multimercados Macro CDI 18/11/2004 XP INVESTOR FIC MULTIMERCADO Multimercados Multigestor CDI 29/01/2007 HSBC XIAN INSTITUCIONAL FI MULTIMERCADO LP Multimercados Multiestratégia CDI 31/08/2001 SAFRA CARTEIRA INSTITUCIONAL FI MULTIMERCADO Multimercados Multiestratégia CDI 31/01/2007 BRADESCO GOLDEN PROFIT MODERADO FIC MULTIMERCADO Balanceados CDI 08/07/1997 BRADESCO GOLDEN PROFIT CONSERVADOR FIC MULTIMERCADO Balanceados CDI 28/11/1996 BNP PARIBAS SMART FI MULTIMERCADO Multimercados Multiestratégia CDI 14/09/1998 CDI FIDCs Nome Classificação Anbima Benchmark Início do fundo TRENDBANK MULTICREDIT FIDC SÊNIOR SÉRIE 1 Direitos Creditórios Não definido 27/10/2009 OURINVEST SUPPLIERCARD FIDC SÊNIOR I Direitos Creditórios 115% do CDI 27/06/2007 MASTER PANAMERICANO CDC VEÍCULOS FIDC SÊNIOR Direitos Creditórios 112% do CDI 13/10/2003 RURAL FIDC PREMIUM SÊNIOR Direitos Creditórios Não definido 11/12/2003 BCSUL VERAX CPP ABERTO 360 FIDC SÊNIOR Direitos Creditórios 110% do CDI 04/08/2004 BCSUL VERAX CPP 180 ABERTO FIDC SÊNIOR Direitos Creditórios 107% do CDI 25/06/2004 BV FINANCEIRA I FIDC SÊNIOR Direitos Creditórios 101% do CDI 28/06/2006 CDI 62 | Novembro/dezembro 2010 RANKING__2.indd 10 11/4/10 11:29:02 AM Patrimônio Líquido 30/9/2010 Retorno No mês Setembro - 2010 12 meses 2009 Sharpe Volatilidade nos ultimos 12 meses nos ultimos 12 meses R$ 20.746.315,09 1,34% 11,01% 12,52% 0,97 2,90% R$ 168.299.129,75 1,07% 7,19% 9,24% -0,08 2,02% R$ 58.378.863,80 1,02% 7,87% 9,46% 0,02 0,78% R$ 279.562.067,74 1,01% 10,40% 14,55% 3,72 1,23% R$ 523.310.088,95 0,98% 10,14% 12,12% 1,39 1,75% R$ 12.963.657,15 0,94% 10,75% 12,52% 2,26 1,23% R$ 140.300.989,40 0,93% 8,76% 10,53% 1,88 0,53% R$ 60.533.087,32 0,92% 7,41% 9,41% -0,04 0,75% R$ 1.326.882.287,96 0,92% 8,67% 10,36% 6,51 0,13% R$ 19.742.262,40 0,92% 7,43% 8,68% -1,21 0,58% R$ 24.457.199,37 0,91% 7,63% 9,27% -0,15 1,00% R$ 187.322.705,60 0,90% 4,39% 9,57% 0,05 7,34% R$ 56.801.612,82 0,90% 8,20% 9,79% 1,96 0,16% R$ 20.668.332,71 0,89% 8,62% 10,22% 1,61 0,44% R$ 759.021.043,52 0,87% 8,33% 10,01% 3,39 0,15% 0,60% R$ 9.158.022,29 0,86% 7,21% 9,01% -0,67 R$ 43.134.574,67 0,85% 8,01% 9,60% 0,32 0,45% R$ 108.651.313,36 0,85% 8,59% 10,39% 6,00 0,14% R$ 59.250.659,50 0,85% 7,10% 8,75% -0,59 1,07% R$ 340.621.026,60 0,85% 8,28% 9,80% 1,84 0,18% R$ 161.110.210,87 0,85% 6,82% 8,21% -1,74 0,65% R$ 2.117.230,70 0,84% 8,13% 9,81% 1,00 0,34% R$ 178.960.891,80 0,81% 6,40% 7,99% -2,86 0,47% R$ 13.557.223,49 0,79% 7,75% 9,37% -0,74 0,08% R$ 128.084.801,27 0,78% 7,38% 9,01% -1,09 0,36% R$ 1.292.536.640,99 0,78% 8,07% 10,22% 0,82 0,87% R$ 139.755.493,61 0,76% 4,59% 8,07% -0,26 4,48% R$ 70.054.065,46 0,70% 4,95% 7,53% -0,57 2,99% R$ 80.095.205,38 0,65% 6,86% 9,48% 0,04 0,77% 0,81% 7,87% 9,44% 0,00 0,05% Patrimônio Líquido 30/9/2010 Retorno No mês Setembro - 2010 12 meses 2009 Sharpe Volatilidade nos ultimos 12 meses nos ultimos 12 meses R$ 53.148.734,62 0,97% 11,43% 29,45 0,06% R$ 136.677.405,90 0,93% 9,10% 10,92% 23,01 0,06% R$ 1.366.221.042,00 0,90% 8,85% 10,62% 18,88 0,06% R$ 106.833.837,46 0,90% 8,70% 10,41% 13,17 0,07% R$ 286.413.148,10 0,89% 8,69% 10,43% 16,00 0,06% R$ 79.212.780,71 0,86% 8,44% 10,13% 11,47 0,05% R$ 254.510.620,20 0,81% 7,95% 9,53% 1,61 0,05% 0,81% 7,87% 9,44% 0,00 0,05% As informações foram obtidas a partir de fontes públicas ou privadas consideradas confiáveis, cuja responsabilidade pela correção e veracidade não é assumida pela QUANTUM, pelo titular desta marca ou por qualquer das empresas de seu grupo empresarial. As informações disponíveis, não devem ser entendidas como colocação, distribuição ou oferta de fundo de investimento ou qualquer outro valor mobiliário. Fundos de investimento não contam com a garantia do Administrador do fundo, Gestor da carteira, de qualquer mecanismo de seguro ou, ainda, do Fundo Garantidor de Créditos FGC. Rentabilidade obtida no passado não representa garantia de rentabilidade futura.Ao investidor é recomendada a leitura cuidadosa do prospecto e regulamento do fundo de investimento. Os valores exibidos estão em Real (BRL). Fonte: Quantum Axis. Previdência Nacional | 63 RANKING__2.indd 11 11/4/10 11:29:02 AM Serviço • Lista de entrevistados Eis os dados para contato com as pessoas entrevistadas nas reportagens desta edição de Previdência Nacional. Se encontrar alguma dificuldade, por favor entre em contato conosco: [email protected] Álvaro da Luz (Pág.28) Somma Investimentos Telefone: (48) 3255-7525 Dácio Rijo Rossiter Filho (Pág. 10) Conaprev Telefone: (81) 3183-3827 Anita Petrin (Pág.36) Iprejun Telefone: (11) 4589-8496 Daniel Boures Sandoval (Pág.28) Caixa Econômica Federal Telefone: (11) 3555-6483 Arlete Gomes (Pág.46) Prefeitura de Bertópolis Telefone: (33) 3626-1228 Demetrius Ubiratan Hintz (Pág. 14) Conaprev Telefone: (48) 3229-2665 Baldur Schubert (Pág.36) OISS Telefone: (61) 3313-4376 Flávio Mattos (Pág. 28) BBDTVM Telefone: (21) 3808-7777 Christine Oliveira do Vabo (Pág. 16) Dataprev Por dentro do Conaprev Telefone: (21) 3578-7110 Francisco Magro (Pág.36) CSM Consultoria Telefone: (51) 3212-9917 Jonathan Story (Pág. 42) Insead [email protected] Telefone: (33 1) 60 72 44 94 José Trad (Pág.36) Iprejun Telefone: (11) 4589-8496 Kalil Duailib (Pág.36) ABP Telefone: (11) 3284-5876 Leonardo Boguszewski (Pág.28) Paraná Banco Asset Management Telefone: (41) 3351-9955 Lucas Van Der Maas (Pág.46) EPSM/Nescon Telefone: (31) 3409-9680 64 | Novembro/dezembro 2010 Fontes.indd 2 11/3/10 3:49:39 PM PREVIDÊNCIA N AC IO NA L Magadar Briguet (Pág.36) Abipem Telefone: (11) 3354-0059 Osório Chalegre (Pág.36) Abipem - Nordeste Telefone: (81) 3721-9211 Rosemary Mendes (Pág.36) Hortoprev Telefone: (19) 3897-3125 Marcelo Mello (Pág.28) Sulamérica Investimentos Telefone: (11) 3779-7087 Paulo Franz (Pág.28) Banrisul Telefone: (51) 3215-3725 Marcelo Tavares (Pág. 24) Juiz federal Telefone: (21) 3218 8736 Renato Follador (Pág.36) J. Malucelli Previdência Telefone: (41) 3351-9963 Sérgio Fajardo (Pág.46) Prefeitura - Santa Isabel do Rio Negro Telefone: (97) 3441-1106 Valnei Rodrigues (Pág.36) Abipem/Ipasen Telefone: (51) 3594-9162 Martha Lucia Monnerat (Pág. 16) Dataprev Telefone: (21) 3578-7110 Remígio Todeschini (Pág.36) Min.Previdência Social Telefone: (61) 2021-5000 Vinícius Bueno Lima (Pág.28) Itaú Asset Management Telefone: (11) 5029-1508 Míriam Horvath (Pág.36) Advogada Telefone: (11) 4339-0674 Rodolfo Sales Silveira (Pág.28) Banco Safra Telefone: (11) 3175-8240 Viviane Massotti (Pág.36) Advogada Telefone: (11) 3277-8989 Previdência Nacional | 65 Fontes.indd 3 11/3/10 3:49:41 PM Agenda Agenda de eventos da Abipem e da Apeprem B Novembro A - Seminário Sul Abipem 11 e 12 Curitiba – PR C A Dezembro B - Seminário Centro-Oeste Abipem De 8 a 10 Campo Grande – MS C - 26° Encontro Regional da APEPREM 7e8 Avaré – SP 66 | Novembro/dezembro 2010 Agenda.indd 2 11/3/10 3:50:06 PM Nosso compromisso é proteger o seu negócio. Rápido, Efetivo, Pró-Ativo, Antivírus e Antispyware Nossa premiada tecnologia pró-ativa garante a mais efetiva proteção contra vírus, spyware e outras ameaças da internet. O ESET NOD32 bloqueia a maioria das ameaças no momento em que elas são lançadas, evitando a contaminação instantânea, comum aos produtos concorrentes. Com uma operação simples e rápida, nós mantemos a produtividade de seus usuários e economizamos tempo de seu helpdesk. www.eset.com.br copyright© ��������� por ESET, LLC e ESET, spol s.r.o. Todos os direitos reservados. Agenda.indd 3 11/3/10 3:50:39 PM Untitled-2 1 4 Agenda.indd 10/15/10 11/3/10 5:24:32 3:50:39 PM