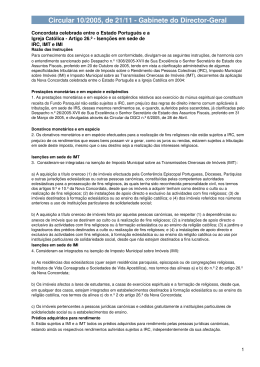

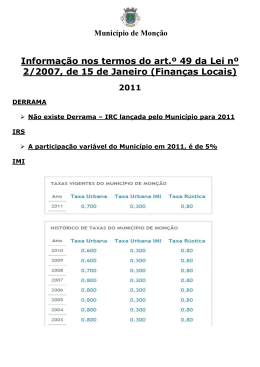

Fiscalidade do Terceiro Sector Paulo Ferreira Alves Igrejas e Comunidades Religiosas Paulo Ferreira Alves Lisboa, 4 junho 2015 Pessoas juridicas religiosas • Concordata 7 de Maio de 1940 • Concordata 18 de Maio de 2004 Regime Fiscal Concordata 1940 Concordata 2004 Isenção Subjectiva Ilimitada Isenção/ Não sujeição Objetiva Limitada Concordata de 7 de Maio de 1940 Isenção Subjectiva Ilimitada (Artigo 8º Concordata 1940) São isentos de qualquer imposto ou contribuição, geral ou local: – Os templos e objectos nele contidos; – Os seminários ou quaisquer estabelecimentos destinados à formação do clero; – Os editais e avisos afixados à porta das Igrejas, relativo ao Ministério Sagrado; – Os eclesiásticos pelo exercício do seu múnus espiritual; e – Os restantes bens e entidades eclesiásticas. Acordo Missionário 1940 Isenção Subjectiva Ilimitada (Artigo 11º Acordo Missionário 1940) – Isenção de qualquer imposto ou contribuição sobre: – Todos os bens que as entidades abrangidas possuírem em conformidade com os seus fins; – Todos os actos inter vivos de aquisição ou de alienação, realizados pelas ditas entidades para satisfação dos seus fins, assim como todas as disposições mortis causa de que forem beneficiárias para os mesmos fins; – Isenção de todos os direitos aduaneiros das imagens sagradas e outros objectos de culto. Regime Fiscal A nova Concordata abandona o conceito de isenção total e abrangente das pessoas jurídicas religiosas, para antes passar a definir a amplitude dessa isenção/não sujeição ao nível dos vários impostos para as diversas entidades ligadas à Igreja Católica. Concordata de 18 de Maio de 2004 Implicações Fiscais Isenção/não sujeição Objectiva Limitada (Artigo 26º Nova Concordata) • Santa Sé • Conferência Episcopal Portuguesa; • Dioceses; • demais jurisdições eclesiásticas; e • outras pessoas jurídicas canónicas constituídas pelas competentes autoridades eclesiásticas para a prossecução de fins religiosos. Concordata de 18 de Maio de 2004 Implicações Fiscais Fins Religiosos Não sujeição a qualquer imposto sobre: • As prestações dos crentes para o exercício do culto e ritos; • Os donativos para a realização dos seus fins religiosos; • O resultado das colectas públicas com fins religiosos; • A distribuição gratuita de publicações com declarações, avisos, instruções religiosas e sua afixação nos lugares de culto. Concordata de 18 de Maio de 2004 Implicações Fiscais Bens afectos a Fins Religiosos Isenção de qualquer imposto ou contribuição: • Os lugares de culto ou outros prédios directamente destinados à realização de fins religiosos; • As instalações de apoio directo e exclusivo às actividades com fins religiosos; • Os seminários ou quaisquer estabelecimentos destinados à formação eclesiástica ou ao ensino da religião católica; • As dependências ou anexos dos prédios usados por instituições particulares de solidariedade social; • Os bens móveis de carácter religioso, integrados nos imóveis referidos, ou que deles sejam acessórios • Os jardins e logradouros dos prédios descritos anteriormente, desde que não estejam destinados a fins lucrativos. Concordata de 18 de Maio de 2004 Implicações Fiscais Bens afectos a Fins Religiosos Isenção de imposto do selo e de todos os impostos sobre a transmissão de bens que incidam sobre: • Aquisições onerosas de imóveis para fins religiosos; • Quaisquer aquisições a título gratuito de bens para fins religiosos; • Actos de instituição de fundações, uma vez inscritas no competente registo do Estado. Concordata de 18 de Maio de 2004 Implicações Fiscais Isenção/não sujeição Objectiva Limitada (Artigo 26º Nova Concordata) Rendimentos de bens e de actividades com fins religiosos Rendimentos de bens e de actividades com fins diversos dos religiosos ficam sujeitos ao regime fiscal aplicável à respectiva actividade Concordata de 18 de Maio de 2004 Implicações Fiscais Sujeição a impostos: - As pessoas jurídicas canónicas quando também desenvolvam actividades com fins diversos dos religiosos, assim considerados pelo direito português, como, entre outros, os de solidariedade social, de educação e cultura, além dos comerciais e lucrativos, ficam sujeitas ao regime fiscal aplicável á respectiva actividade. Concordata de 18 de Maio de 2004 Implicações Fiscais Isenção/não sujeição Objectiva Limitada (Artigo 26º Nova Concordata) Rendimentos de bens e de actividades com fins religiosos Rendimentos de bens e de actividades com fins diversos dos religiosos • Solidariedade social • Educação e cultura • Comerciais e lucrativos ficam sujeitos ao regime fiscal aplicável à respectiva actividade Concordata de 18 de Maio de 2004 Implicações Fiscais Equiparação das Pessoas Jurídicas Canónicas (Artigo 12º Nova Concordata) As pessoas jurídicas canónicas com personalidade jurídica civil reconhecida pelo Estado Português que, além de fins religiosos, prossigam fins de assistência e solidariedade, desenvolvem a respectiva actividade de acordo com o regime jurídico instituído pelo direito português e gozam dos direitos e benefícios atribuídos às pessoas colectivas privadas com fins da mesma natureza. Pessoas jurídicas canónicas Sujeição Concordata de 1940 Isenção de todos os rendimentos Concordata de 2004 Fins Religiosos Fins Não Religiosos Não sujeição Sujeição Artigo 26º, nº 2 Concordata Artigo 26º da Concordata Enquadramento: Entidades que não exercem a título principal actividade comercial, industrial ou agrícola (Artigo 3º, nº 1, alínea b) do CIRC) Concordata de 18 de Maio de 2004 Implicações Fiscais Fins Não Religiosos Sujeição a tributação das actividades e bens afectos a fins não religiosos, nos mesmos termos que as pessoas colectivas civis: • • • • • • • Imposto sobre o rendimento das pessoas colectivas – IRC Imposto sobre o rendimento das pessoas singulares – IRS Imposto sobre o Valor Acrescentado – IVA Imposto sobre as Transacções Onerosas de Imóveis – IMT Imposto Municipal sobre Imóveis – IMI Imposto do Selo – IS Outros. Concordata de 18 de Maio de 2004 Implicações Fiscais Padres Diocesanos Clero Religioso Religiosas Bispos Paroquias Centros de Vida Cristã Institutos Religiosos Femininos Institutos Religioso Masculinos Obras de Acão Social Escolas Católicas Seminários Comunicação Social cerca de 2900 cerca 1050 cerca de 5190 43 4372 376 106 39 1746 160 58 512 IRS – Imposto sobre o Rendimento das Pessoas Singulares IRS Sujeição Concordata de 1940 Concordata de 2004 Isenção expressa aos Sujeição a tributação eclesiásticos pelo dos rendimentos dos exercício do seu eclesiásticos múnus espiritual de todos os impostos e contribuições. IRS Sujeição Estipêndio da Missa: Não sujeito a imposto, uma vez que de acordo com a sua vocação primordial estabelecido no âmbito do Direito Canónico, o estipêndio que seja utilizado nas obras da Igreja e não no sustento do sacerdote que o guardou, não chega a integrar o conceito de rendimento. IRS Sujeição Utilização de habitação da igreja: • Não configura uma remuneração em espécie, uma vez que a residência dos eclesiásticos em determinado local constitui um obrigação de direito canónico. • Não sujeição a IRS do fornecimento de alojamento a eclesiásticos, que não clérigos, que assumem a vida em comunidade como forma própria da sua missão religiosa, não preenche o conceito de “casa de habitação” relevante para efeitos fiscais. IRS Sujeição Utilização de habitação da igreja: A obrigação de residência tem em vista o cumprimento das obrigações espirituais, morais e evangelizadoras que estão conexas com cada família religiosa, pelo que os imóveis afectos à residência dos eclesiásticos são destinados à realização de fins estritamente religiosos e constituem um ónus da função, não integrando qualquer norma de incidência para efeitos fiscais IRC – Imposto sobre o Rendimento das Pessoas Colectivas IRC Sujeição Concordata de 1940 Isenção de todos os rendimentos Concordata de 2004 Fins Religiosos Fins Não Religiosos Não sujeição Sujeição Artigo 26º, nº 2 Concordata Artigo 26º da Concordata Artigo 32º, nº 1 da Lei da Liberdade Religiosa Enquadramento: Entidades que não exercem a título principal actividade comercial, industrial ou agrícola (Artigo 3º, nº 1, alínea b) do CIRC) IRC Rendimentos tributados Actividades e bens afectos a fins diversos dos religiosos, assim considerados pelo direito português: • Solidariedade Social • Educação e cultura • Comerciais e lucrativos Sujeitas ao regime fiscal aplicável à respectiva atividade IRC Rendimentos tributados Entidades que não exercem a titulo principal uma actividade comercial Industrial ou agrícola Tributação do rendimento global correspondente à soma algébrica dos rendimentos das diversas categorias consideradas para efeitos de IRS - Categoria B – Rendimentos empresarias e profissionais Categoria E – Rendimentos de capitais Taxa de IRC: Categoria F – Rendimentos prediais 21,5% Categoria G – Incrementos patrimoniais Rendimentos religiosos não sujeitos Quotas e subsídios fora do âmbito de sujeição do imposto IRC Regime da contabilidade organizada “Normalização contabilística para o sector de actividade” Adopção da NCRF- ESNL 2011 Opção 2012 Obrigação IRC Mais valias Mais-valias obtidas pelas Pessoas Jurídicas Canónicas decorrentes da alienação de bens ou direitos adquiridos antes da entrada em vigor da Nova Concordata não estão sujeitos a IRC, face ao disposto no artigo 31º da Concordata. Rendimentos 53º nº 7 CIRC Derivados de fins religiosos Derivados de fins não religiosos Sujeitos a IRC Não sujeitos a IRC •Rendimentos de natureza comercial industrial ou agrícola; •Rendimentos de capitais; •Rendimentos prediais; •Mais-Valias; •Outros Rendimentos. •Quotizações de associados em conformidade com os Estatutos; •Subsídios recebidos para financiamento dos fins estatutários. Custos Afectos à obtenção de rendimentos sujeitos ou não isentos Custos Comuns Afectos à obtenção de rendimentos não sujeitos ou isentos Com dedução na totalidade Deduções na proporção dos dois tipos de rendimento Sem deduções Social, cultural, ambiental, desportiva, educacional dedução na totalidade Artigo 53º nº7 IRC Equiparação das pessoas jurídicas canónicas Equiparação das Pessoas Jurídicas Canónicas (Artigo 12º Nova Concordata) As pessoas jurídicas canónicas com personalidade jurídica civil reconhecida pelo Estado Português que, além de fins religiosos, prossigam fins de assistência e solidariedade, desenvolvem a respectiva actividade de acordo com o regime jurídico instituído pelo direito português e gozam dos direitos e benefícios atribuídos às pessoas colectivas privadas com fins da mesma natureza. IRC Equiparação das pessoas jurídicas canónicas Amplitude do Artigo 12º da Nova Concordata As pessoas jurídicas canónicas que, além de fins religiosos, prossigam fins de assistência e solidariedade, e preencham a hipótese normativa dos artigos 12º e 26º nº 5 da Nova Concordata poderão, independentemente de não possuírem outro estatuto jurídico beneficiar das isenções que o direito interno estatui para : - As pessoas colectivas de mera utilidade pública beneficiar automaticamente da isenção mediante determinadas condições para: cumprimento de - As pessoas colectivas de utilidade pública administrativa ; - As IPSS. IRC Equiparação das pessoas jurídicas canónicas Regimes específicos: • Instituições Particulares de Solidariedade Social; • Estabelecimentos de Ensino Particular; • Pessoas Colectivas de Utilidade Pública; IRC Equiparação das pessoas jurídicas canónicas Instituições Particulares de Solidariedade Social (IPSS) Decreto-Lei nº 119/83 de 25 de Fevereiro As organizações e instituições religiosas que, para além dos fins religiosos, se proponham a alguma das actividades mencionadas: (Artigo 40º) Institutos com fins de solidariedade social dirigidos, fundados ou sustentados por organizações ou instituições religiosas (Artigo 41º) Sujeição ao regime jurídico e fiscal das IPSS IRC Equiparação das pessoas jurídicas canónicas Estatuto do Ensino Particular e Cooperativo Decreto-Lei nº 553/80 de 21 de Novembro Estabelecimentos de Ensino Particular – instituições criadas por pessoas singulares ou colectivas privadas em que se ministre o ensino colectivo a mais de 5 alunos ou em que se desenvolvam actividades regulares de carácter educativo (atenção às excepções, que constam do nº 3 do artigo 3º) gozam das prerrogativas das Pessoas Colectivas de Utilidade Pública (artigo 8º) IRC Equiparação das pessoas jurídicas canónicas Pessoas Colectivas de Utilidade Pública Decreto-Lei nº 460/77 de 7 de Novembro Utilidade pública administrativa (Artigo 416º do Código Administrativo) – são aquelas que prosseguem fins humanitários e de beneficência, de assistência e de educação e são insusceptíveis de administração pelo Estado mas sujeitas à sua tutela, sendo a sua utilidade pública declarada logo após a sua constituição. Mera utilidade pública (Artigo 1º do DL 460/67 de 7 de Novembro) – associações ou fundações que prossigam fins de interesse geral ou da comunidade nacional. Isenções previstas no Decreto-Lei nº 151/99 de 14 de Setembro IRC Equiparação das pessoas jurídicas canónicas Isenção de IRC (Artigo 10º do Código do IRC) • Pessoas colectivas de utilidade pública administrativa; • Instituições particulares de solidariedade social (IPSS), bem como as pessoas colectivas àquelas legalmente equiparadas; • Pessoas colectivas de mera utilidade pública que prossigam, exclusiva ou predominantemente, fins científicos ou culturais, de caridade, assistência, beneficência, solidariedade social ou defesa do meio ambiente. IMI – Imposto Municipal sobre Imóveis IMI Sujeição Concordata de 1940 Isenção global dos imóveis propriedade de Pessoas Jurídicas Canónicas Concordata de 2004 Fins Religiosos Fins Não Religiosos Isenção Sujeição Artigo 26º, nº 3 Concordata Artigo 26º da Concordata Artigo 32º, nº 2, a) da Lei da Liberdade Religiosa IMI Isenções Fins Religiosos Isenção de qualquer imposto ou contribuição: •Os lugares de culto ou outros prédios directamente destinados à realização de fins religiosos; •As instalações de apoio directo e exclusivo às actividades com fins religiosos; •Os seminários ou quaisquer estabelecimentos destinados à formação eclesiástica ou ao ensino da religião católica; •As dependências ou anexos dos prédios usados por instituições particulares de solidariedade social; •Os bens móveis de carácter religioso, integrados nos imóveis referidos, ou que deles sejam acessórios •Os jardins e logradouros dos prédios descritos anteriormente, desde que não estejam destinados a fins lucrativos. IMI Isenções Fins Religiosos Os imóveis afectos a residências dos eclesiásticos (sacerdotes ou religiosos/religiosas de Institutos de Vida Consagrada e Sociedades de Vida Apostólica) estão isentos de IMI por aplicação directa do artigo 26º da Concordata, de acordo com a interpretação sancionada, são considerados: • instalações de apoio directo e exclusivo às actividades com fins religiosos • lugares de culto ou outros prédios ou parte deles directamente destinados à realização de fins religiosos, nos casos de vivência em comunidade e ainda em virtude da obrigação canónica de residência Esta isenção é automática uma vez que resulta directamente da Concordata IMI Isenções Fins Religiosos Os imóveis afectos a casas de exercícios espirituais e formação de religiosos (v. g. casas de retiros), de acordo com a interpretação sancionada, são qualificados como • seminários ou estabelecimentos destinados à formação eclesiástica ou ao ensino da religião católica ou • lugares de culto ou prédios ou parte deles directamente destinados à realização de fins religiosos. Esta isenção é automática uma vez que resulta directamente da Concordata IMI Isenções Fins Não Religiosos Verificar possibilidade de aproveitamento de benefícios fiscais Artigo 44º Estatuto dos Benefícios Fiscais • IPSS • Pessoas Colectivas de Utilidade Pública • Estabelecimentos de Ensino IMI Isenções Ficam isentas de IMI (Artigo 44º do EBF): •As instituições particulares de solidariedade social e as pessoas colectivas a elas legalmente equiparadas, em relação aos prédios ou parte de prédios destinados directamente à realização dos seus fins; •As pessoas colectivas de utilidade pública administrativa e as de mera utilidade pública, em relação aos prédios ou parte de prédios destinados directamente à realização dos seus fins; IMI Isenções Ficam isentas de IMI (Artigo 44º do EBF): • Os estabelecimentos de ensino particular integrados no sistema educativo, quanto aos prédios ou parte de prédios destinados directamente à realização dos seus fins; • Os prédios classificados como monumentos nacionais ou imóveis de interesse público e bem assim os classificados de imóveis de valor municipal ou como património cultural, nos termos da legislação aplicável. IMI Isenções Os imóveis cedidos gratuitamente a IPSS ou a estabelecimentos de ensino, encontram-se isentos de IMI. A isenção inicia-se no ano, inclusive, em que se verificar a cedência e depende de reconhecimento por parte da Administração Tributária a requerimento do interessado. Impostos/Concordata Resumo legislação Legislação Assuntos DL 20/90, de 13/1 Igreja católica - permite a restituição de IVA do objectos que se destinem única e exclusivamente ao culto religioso Despacho 283/2005/16 Análise das implicações tributárias da concordata Circular 6/2005, de 28/4 (i) Sacerdotes católicos -"múnus espiritual" deixaram de beneficiar de qualquer isenção (ii) O "estipêndio da missa" constitui a realização de um fim religioso, pelo que ainda que seja guardado e utilizado pelo sacerdote em conformidade com as regras do Direito Canónico, não sujeito a impostos. (iii) A atribuição do uso de residência aos religiosos, na impõem a obrigação de residência em comunidade religiosa e do sacerdote na respetiva Paróquia, junto dos fiéis, constituindo uma obrigação e geralmente assumindo uma utilização mista (habitação /função religiosa), não é uma vantagem suscetível de tributação. Circular 10/2005, de 21/11 (i) As prestações monetárias e em espécie e os estipêndios relativos aos exercício do múnus espiritual que constituam receita do Fundo Paroquial não estão sujeitos a IRC (ii) Os donativos monetários e em espécie efetuados para a realização de fins religiosos não estão sujeitos a IRC (iii) Isenções em sede de IMT da aquisição a título oneroso de imóveis tenham como destino o culto ou a realização de fins religiosos (iv) isenção IMI As residências dos eclesiásticos Os imóveis afetos a lares de estudantes, a casas de exercícios espirituais e a formação de religiosos, desde que, em qualquer dos casos, estejam integrados em estabelecimentos destinados à formação eclesiástica ou ao ensino da religião católica, e os imóveis pertencentes a pessoas jurídicas canónicas e cedidos gratuitamente a instituições particulares de solidariedade social ou a estabelecimentos de ensino (iv) Estão sujeitos a IMI e a IMT todos os prédios adquiridos para rendimento pelas pessoas jurídicas canónicas, estando ainda os respetivos rendimentos auferidos sujeitos a IRC, independentemente da sua afetação. Obrigado [email protected]

Baixar