Roteiro dos Pagamentos Com Cartão na América

Latina: Como o EMV Influencia a Infraestrutura de

Pagamentos?

Um documento da SCALA – Smart Card Alliance América Latina

Data da Publicação: Julho de 2011

Número da Publicação: FPC-11001

SCALA – Smart Card Alliance Latin America

4110 Ave. Justo Arosemena Local # 2

Panama City, Republic of Panama

http://latinamerica.smartcardalliance.org/

Smart Card Alliance

191 Clarksville Rd.

Princeton Junction, NJ 08550

www.smartcardalliance.org

Smart Card Alliance América Latina © 2011

1

Sobre a SCALA – Smart Card Alliance América Latina

SCALA – Smart Card Alliance América Latina é um capítulo da Smart Card Alliance, uma associação de

várias companhias sem fins lucrativos, imparcial e multi-indústria que trabalha com o objetivo de

estimular o entendimento, adoção, uso e ampla utilização da tecnologia dos smart cards. Através de

projetos específicos tais como programas de educação, pesquisa de mercado, fóruns abertos e relações

da indústria, a Aliança mantém os seus membros conectados aos líderes de indústria e a idéias

inovadoras. A Aliança é a única voz da indústria para os temas relacionados com os smart cards nos

Estados Unidos e na América Latina. Para mais informações, por favor visite as páginas da web:

http://latinamerica.smartcardalliance.org/ ou http://www.smartcardalliance.org.

Através da educação, a SCALA ajuda a reduzir o risco da implementação dos smart cards!

Copyright © 2011 Smart Card Alliance, Inc.Todos os direitos reservados. A reprodução ou distribuição desta

publicação em qualquer forma está proibida sem a permissão prévia da Smart Card Alliance. A Smart Card Alliance

usou todos os meios para assegurar, mas não pode garantir que as informações descritas neste relatório sejam

exatas no momento da data da publicação. A Smart Card Alliance não garante a exatidão, integridade ou adequação

das informações contidas neste relatório.

Smart Card Alliance América Latina © 2011

2

ÍNDICE

1

INTRODUÇÃO ..................................................................................................................................... 5

1.1

1.2

2

OBJETIVO ...........................................................................................................................................5

FRAUDE BASEADA EM CARTÃO .........................................................................................................5

VISÃO GERAL ..................................................................................................................................... 7

2.1 EMV E SEGURANÇA DO CARTÃO .......................................................................................................7

2.1.1

Métodos de Autenticação do Cartão ...................................................................................8

2.1.2

Métodos de Verificação do Portador de Cartão .................................................................9

2.1.3

Autorização da Transação ................................................................................................10

2.2 MUDANÇAS DO EMV À INFRAESTRUTURA DE MENSAGENS.............................................................10

2.3 EMV, CONTACTLESS E NFC ............................................................................................................12

2.3.1

EMV Sem Contato (Contactless) .......................................................................................12

2.3.2

Contactless nos Estados Unidos .......................................................................................13

2.3.3

EMV e os Pagamentos Móveis com NFC ..........................................................................13

2.4 CERTIFICAÇÕES EMV ......................................................................................................................14

3

OPÇÕES .............................................................................................................................................. 16

3.1 CONSIDERAÇÕES ..............................................................................................................................16

3.1.1

Opções de Interface de Cartão .........................................................................................18

3.1.2

Autenticação de Cartão e Opções de Autorização de Transação .....................................19

3.1.3

Verificação Do Cliente......................................................................................................19

3.1.4

Opções Híbridas ...............................................................................................................20

3.2 IMPLICAÇÕES PARA VIAJANTES INTERNACIONAIS ............................................................................20

3.3 INCENTIVOS E MOTIVADORES DA IMPLEMENTAÇÃO EMV ..............................................................20

4

CONSIDERAÇÕES PARA A EMISSÃO DE CARTÕES .............................................................. 26

4.1

4.2

4.3

4.4

4.5

4.6

5

CONSIDERAÇÕES DE PAGAMENTO PARA OS ADQUIRENTES E PROCESSADORES... 31

5.1

5.2

5.3

6

PAGAMENTOS SEM CONTATO EMV (CONTACTLESS EMV) ..............................................................31

TRANSAÇÕES DE CONTATO EMV COM ASSINATURA OU COM PIN ..................................................32

RESUMO ...........................................................................................................................................32

CONSIDERAÇÕES DO SISTEMA DE TERMINAIS POS E DO SISTEMA DE POS DO

ESTABELECIMENTO ...................................................................................................................... 34

6.1

6.2

6.3

6.4

6.5

6.6

7

INTERFACE DE CARTÃO....................................................................................................................26

PIN OFF-LINE VS. PIN ON-LINE .......................................................................................................26

SISTEMA DE PERSONALIZAÇÃO ........................................................................................................27

SISTEMA CENTRAL - HOST (EARLY OU PARTIAL GRADE) ................................................................27

PROCESSO DE AUTORIZAÇÃO DA TRANSAÇÃO .................................................................................28

RESUMO ...........................................................................................................................................29

SUPORTE DE HARDWARE .................................................................................................................34

SUPORTE DE SOFTWARE ...................................................................................................................34

EMV E A CERTIFICAÇÃO DAS MARCAS............................................................................................35

SUPORTE DE MENSAGENS DA TRANSAÇÃO ......................................................................................36

CAPACIDADE DE ATUALIZAÇÃO DOS TERMINAIS ..............................................................................37

RESUMO ...........................................................................................................................................37

CONSIDERAÇÕES PARA OS CAIXAS AUTOMÁTICOS (ATMS) ........................................... 40

7.1

7.2

7.3

7.4

HARDWARE DO CAIXA AUTOMÁTICO (ATM) ..................................................................................40

SOFTWARE DO CAIXA AUTOMÁTICO (ATM) ...................................................................................40

CERTIFICAÇÕES ................................................................................................................................41

CAPACIDADE DE ATUALIZAÇÃO DO TERMINAL E PLANOS .................................................................41

Smart Card Alliance América Latina e Caribe © 2011

3

7.5

RESUMO ...........................................................................................................................................42

8

CONCLUSÕES ................................................................................................................................... 44

9

RECONHECIMENTOS PELA ELABORAÇÃO DESTA PUBLICAÇÃO .................................. 46

10 GLOSSÁRIO ....................................................................................................................................... 49

Smart Card Alliance América Latina e Caribe © 2011

4

1 Introdução

1

O padrão EMV define os requisitos técnicos para os cartões bancários com microchips integrados e

para a infraestrutura de terminais de ponto de venda (POS). Com algumas exceções, as instituições

financeiras em todo o mundo emitem cartões bancários EMV para empresas e consumidores.

Aproximadamente 1 bilhão de cartões EMV foram emitidos a nível global e 15,4 milhões de terminais de

2

POS aceitam os cartões EMV. Os principais objetivos da inclusão de um chip em um cartão bancário

são armazenar as informações dos portadores de cartão de maneira segura, proteger os dados

armazenados no chip contra modificações não autorizadas e reduzir o número de transações

fraudulentas resultantes de falsificação, perda e roubo dos cartões.

1.1 Objetivo

O objetivo deste documento é educar os participantes em toda a cadeia de valor sobre os aspectos

críticos da implementação de uma solução EMV no ambiente das suas empresas. Os principais

participantes são os emissores, os estabelecimentos, os processadores e fornecedores de hardware,

software e serviços de suporte.

Apesar de serem mencionados alguns dos principais motivadores que podem ser aplicados para a

construção de um caso de negócio, o objetivo deste documento não é tentar desenvolver o caso de

negócio completo que é necessário para a tomada de uma decisão de investimento.

A especificação do EMV pode resolver as principais questões que desafiam as instituições financeiras. A

3

maioria dos trabalhos do EMV foram realizadas na década de 1990. Ao longo dos anos, a EMVCo vem

mantendo e revisando a especificação para manter o mais alto nível de segurança. A EMVCo também

desenvolve e administra as novas funcionalidades exigidas pelo mercado.

Os participantes da indústria de pagamentos na América Latina reconhecem que existe a necessidade

de se educarem sobre a EMV e para aproveitar as lições aprendidas em outros países ao redor do

mundo.

1.2 Fraude Baseada em Cartão

A um nível global, o Nilson Report estimou que as perdas por fraude de cartões alcançaram $6,89

bilhões de dólares em $14,6 trilhões de dólares de aquisições de bens e serviços e adiantamentos de

4

dinheiro em 2009. De acordo com o Nilson Report, embora o índice de fraude global tenha permanecido

estável, o valor das perdas por fraude está aumentando e com as taxas atuais de crescimento, estima-se

5

que irá chegar a $10 bilhões de dólares até 2015. O Mercator Advisory Group relata que as perdas por

fraude se encontrem provavelmente reportadas de forma dramaticamente abaixo da quantidade real e

que poderiam ser na verdade tão altas quanto $16 bilhões de dólares, especialmente quando são

considerados todos os custos associados, tais como as investigações forenses, para o comprometimento

1

2

3

4

5

Os fundadores originais da organização que cuida dos padrões EMV foram a Europay, MasterCard, e Visa — é

devido a isto que se utiliza o acrônimo “EMV.” Mais informações sobre as especificações podem ser encontradas

na página da web http://www.emvco.com.

"Mais de 1 bilhão de cartões EMV se encontram ativos atualmente," EMVCo,

http://www.finextra.com/News/Fullstory.aspx?newsitemid=21870

EMVCo é a organização formada em fevereiro de 1999 pela Europay International, MasterCard International e

Visa International para administrar, manter e aprimorar as especificações para os sistemas de pagamento com

cartões de circuito integrado EMV (EMV Integrated Circuit Card Specifications for Payment Systems). Com a

aquisição da Europay pela MasterCard em 2002 e com a JCB e American Express se unindo à organização em

2004 e 2009, respectivamente, a EMVCo está atualmente sendo operada pela American Express, JCB

International, MasterCard Worldwide, e Visa, Inc.

O Nilson Report, Volume 951, Junho de 2010

Ibidem.

Smart Card Alliance América Latina e Caribe © 2011

5

das informações, ações judiciais, fraudes não detectadas e perdas do emissor erroneamente classificada

6

pelos emissores.

O verdadeiro custo da fraude, no entanto, excede o valor real em dólares das perdas. As empresas de

serviços financeiros causam danos à sua reputação, custos globais mais elevados de funcionamento

para um aumento da vigilância (incluindo monitoramento das transações), redução da produtividade e

maiores despesas com o pessoal; eles também dão suporte ao custo da re-emissão cartões depois de

um incidente de fraude. Um custo normalmente despercebido e que não é bem entendido é o impacto

que a fraude tem no uso dos cartões e na perda de rendimentos, com os emissores tendo as taxas de

7

ativação reduzidas em relação aos cartões re-emitidos e diminuição do volume das transações.

Os estabelecimentos, processadores e adquirentes também podem causar danos à sua reputação e têm

que arcar com o custo da conformidade com o Padrão de Segurança dos Dados da Indústria de

Pagamento de Cartões (Payment Card Industry Data Security Standard - PCI DSS).

Como um exemplo do impacto do EMV, a Associação de Cartões do Reino Unido (UK Cards

Association) reporta uma redução drástica da fraude desde a introdução dos cartões EMV. "A fraude

com cartões roubados e perdidos está agora no seu nível mais baixo das últimas duas décadas e as

perdas por fraude decorrentes de cartões falsificados também caíram e se encontram no seu nível mais

baixo desde 1999. As perdas dos varejistas no Reino Unido se reduziram em 67 por cento desde 2004;

as fraudes por cartões roubados e perdidos diminuíram em 58 por cento entre 2004 e 2009; e a fraude

8

por não recebimento de cartões por correio caíram em 91 por cento desde 2004.”

As experiências do Reino Unido, assim como em outros países que adotaram os cartões com chip,

mostraram uma redução das fraudes nas transações com cartão presente no mercado interno. Porém,

as suas experiências também demonstraram uma migração para outros tipos de fraude, especialmente

fraudes como no caso de transações de cartão ausente (card-not-present - CNP) e fraude de falsificação

para transações internacionais (cross-border) particularmente a fraude em caixas eletrônicos (ATMs). A

migração da fraude reduz algumas das economias obtidas com a diminuição da fraude em transações de

cartão presente no mercado interno. Esta realidade reforça a necessidade da implementação de uma

abordagem em níveis múltiplos de segurança, mesmo com a adoção dos cartões EMV. Isto permite

combater a migração da fraude e atender a outras vulnerabilidades na segurança.

Os criminosos são conhecidos por explorar sempre o elo mais fraco da cadeia, mudando-se de locais

onde haja mecanismos mais sólidos de autenticação para aqueles onde o mesmo não aconteça, ou de

instituições financeiras e estabelecimentos que tenham dispositivos mais sofisticados de detecção e

prevenção de fraude para aqueles com menores defesas. Com mais de 1 bilhão de cartões EMV

emitidos globalmente e projeções que indicam um crescimento contínuo na emissão de cartões EMV, é

muito provável que os criminosos migrem as suas atividades de falsificação de cartões de tarja

magnética para as regiões que ainda não tenham implementado o EMV, levando a um aumento da

fraude por falsificação internacional (cross-border) adquirida nesses países. Individualmente, a indústria

de pagamentos de cada um dos países da região da América Latina deverá determinar se está

preparada para o potencial aumento significativo da fraude com cartões, se a fraude migrar de países

que já se encontrem habilitados para o EMV para os mercados que ainda não estejam na região

6

Fraude à Minha Esquerda, Risco à Direita (“Fraud to the Left of Me, Risk to the Right”), Mercator Advisory Group,

Outubro de 2008

7

O Custo Real da Fraude (“The True Cost of Fraud”), Documento da First Data Corporation, Março de 2009

8

Novos Números de Fraude em Cartões e Bancos ("New Card and Banking Fraud Figures"), Associação de Cartões

do Reino Unido, 10 de março de 2010,

http://www.theukcardsassociation.org.uk/media_centre/press_releases_new/-/page/922/

Smart Card Alliance América Latina e Caribe © 2011

6

2 Visão Geral

A tecnologia do smart card incorpora um chip de circuito integrado seguro com um microprocessador em

uma forma de pagamento (form factor). A forma de pagamento mais comumente utilizada é um cartão;

no entanto os porta-chaves, os cartões microSD, os adesivos autocolantes (stickers) e, mais

recentemente, os telefones com capacidade de NFC podem acomodar a mesma tecnologia. O chip

geralmente se alimenta da energia do dispositivo leitor e a requer para poder funcionar.

A interface com o leitor pode ser uma interface de contato ou sem contato. Os cartões de interface dupla

(Dual-interface cards) incorporam as duas interfaces e, dependendo das opções disponíveis no ponto de

aceitação, podem se comunicar tanto através da interface de contato com da sem contato.

Os cartões de contato se comunicam com o leitor através de uma placa de contato. A chapa deve entrar

em contato com um terminal, geralmente mediante um leitor de inserção no qual o cartão é introduzido.

Os caixas eletrônicos normalmente dependem de leitores motorizados que levam o cartão para dentro

da ATM, para impedir a sua retirada enquanto a transação é executada. Os cartões sem contato

(contactless) contêm uma antena e se comunicam com o leitor através de uma freqüência de rádio (RF).

Os cartões de interface dupla combinam as duas tecnologias.

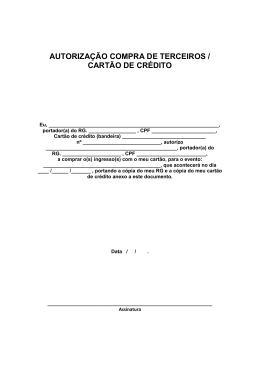

A Figura 1 mostra um cartão típico de contato ou interface dupla: a placa de contato é a placa dourada

que se observa no lado esquerdo do cartão. A antena incorporada geralmente não é visível na maioria

dos cartões; no entanto, muitos cartões sem contato (contactless) exibem um símbolo gráfico que indica

que eles contam com a capacidade de pagamento sem contato.

2.1 EMV e Segurança do Cartão

EMV é um conjunto de especificações de padrão aberto

para smart cards de pagamento e dispositivos de

aceitação. A EMVCo, controlada pela American Express,

JCB, MasterCard e Visa, administra, mantém e aprimora

as especificações EMV, para garantir a interoperabilidade

global dos cartões de pagamento baseados no chip e

dispositivos de aceitação incluindo terminais no ponto de

Figura 1: Smart Card com Interface EMV

9

venda e ATMs.

As especificações atendem à

Dupla

interoperabilidade em dois níveis. O nível 1 define as

características físicas e eletromagnéticas dos cartões e leitores, enquanto o nível 2 se encarrega de

definir os protocolos e elementos de dados.

O objetivo principal do EMV é garantir que as normas para os smart cards de pagamentos sejam

interoperacionais globalmente. Estas normas se encontravam inicialmente limitadas a cartões com

contato; no entanto, agora já se incluem alguns padrões para cartões sem contato (contactless).

Além de armazenar informações de pagamento de maneira segura dentro de um chip, em lugar de em

uma tarja magnética, o uso do EMV melhora a segurança das operações de pagamento ao agregar a

10

funcionalidade em três áreas:

1. Autenticação do cartão, protegendo contra cartões falsificados

2. Verificação do cliente, autenticando o portador do cartão e protegendo contra cartões perdidos e

roubados

3. Autorização da transação, usando regras definidas pelo emissor para autorizar as transações

9

http://www.emvco.com/about_emvco.aspx

Além das características de segurança do aplicativo de pagamento, um cartão EMV inclui um chip seguro, que

resiste às tentativas de alteração e conta com uma variedade de recursos de hardware e software que detectam e

reagem imediatamente tentativas de alteração e possíveis ataques.

10

Smart Card Alliance América Latina e Caribe © 2011

7

2.1.1 Métodos de Autenticação do Cartão

A autenticação do cartão protege o sistema de pagamento contra o uso de cartões falsificados. Os

métodos de autenticação do cartão se encontram definidos nas especificações EMV e especificações de

pagamento das principais marcas de companhias de pagamento com cartão. A autenticação do cartão

pode ser efetuada on-line, off-line ou ambas.

2.1.1.1 Autenticação On-line do Cartão

A autenticação de cartões on-line (On-line Card Authentication) requer que a transação seja enviada online para que o emissor possa autenticá-la e autorizá-la, da mesma forma que atualmente as transações

de tarja magnética são enviadas on-line nos Estados Unidos e na América Latina. A diferença importante

é que os cartões com chip utilizam a criptografia de chaves simétricas para gerar um criptograma

mediante a utilização de uma chave secreta compartilhada. Este criptograma, chamado de Criptograma

11

do Pedido de Autorização (Authorization Request Cryptogram - ARQC ), é validado pelo emissor

durante a solicitação de autorização on-line.

O ARQC é o conjunto de dados dinâmicos que garante que uma transação EMV seja única, ao mesmo

tempo em que proporciona proteção contra a fraude por falsificação em transações de cartão presente.

O chip gera este criptograma através do aplicativo de um algoritmo aos dados do cartão, do terminal e

da transação e, em seguida, codifica todos esses dados com uma chave de Algoritmo de Criptografia

12

Tripla de Dados (Triple Data Encryption Algorithm - TDEA) , conhecida como a Chave Única de

Derivação (Unique Derivation Key - UDK), que se encontra armazenada em uma área segura do chip.

Como alguns dos dados utilizados para a geração do criptograma são diferentes para cada transação, o

criptograma resultante é único para cada transação.

2.1.1.2 Autenticação Off-line do Cartão

A autenticação off-line do cartão envolve tanto o cartão EMV como o terminal EMV. Existem três

métodos de autenticação off-line do cartão que são definidos pela EMVCo, oferecendo níveis crescentes

de proteção contra a falsificação de cartões:

Autenticação de dados estáticos (Static data authentication - SDA) (Seção 2.1.1.2.1)

Autenticação de dados dinâmicos (Dynamic data authentication - DDA) (Seção 2.1.1.2.2)

DDA combinada com a geração do criptograma do aplicativo (AC) / (CDA) (Seção 2.1.1.2.3)

2.1.1.2.1 Autenticação de Dados Estáticos

A partir de 2009, a maioria dos cartões emitidos mundialmente dá suporte à SDA. A SDA calcula um

criptograma usando um certificado estático de chave pública e elementos de dados estáticos. A SDA se

apóia em uma infraestrutura de chave pública (public key infrastructure - PKI) na qual as marcas de

pagamento agem como as entidades com autoridade de certificação (CAs) e fornecem certificados de

chave pública aos emissores participantes. Durante a personalização do cartão, o emissor utiliza a sua

chave privada para assinar um conjunto de dados específicos do cartão e armazena os dados assinados

no mesmo cartão junto com o certificado que contém a chave pública do emissor.

Para autenticar um cartão, o terminal carrega a chave pública raiz da bandeira de pagamento. O terminal

usa a chave raiz para validar os dados do certificado da chave pública do emissor. O terminal, em

seguida, extrai a chave pública do emissor do certificado recém validado. O terminal usa a chave pública

extraída para validar os dados estáticos do cartão (que haviam sido assinados pelo emissor).

Esse processo é conhecido como autenticação de dados estáticos, porque os dados usados para

autenticação são estáticos — ou seja, os mesmos dados são utilizados no início de cada transação.

11

12

Também mencionado como Triple Data Encryption Standard (TDES).

Também mencionado como Triple Data Encryption Standard (TDES).

Smart Card Alliance América Latina e Caribe © 2011

8

A SDA é o método mais simples para autenticação de um cartão com chip e fornece o nível mais baixo

de proteção contra a falsificação de cartões. Embora o nível atual de fraude por falsificação de cartão

com chip seja baixo, ele pode aumentar à medida que os mercados do cartão com chip se tornem mais

maduros e outras oportunidades de cometer fraude sejam eliminadas.

2.1.1.2.2 Autenticação de Dados Dinâmicos

A DDA é semelhante à SDA, mas vai um passo além. A DDA calcula um criptograma que é único para

cada cartão específico e para cada transação. Além do par de chaves de emissor, um par de chaves

assimétricas (RSA) é gerado para cada cartão. O emissor, em seguida, cria um certificado de chave

pública mediante a assinatura da chave pública do cartão. Todos os dados são carregados no cartão

durante a personalização.

Para autenticar um cartão, os terminais seguem basicamente o mesmo processo utilizado para a SDA,

exceto que neste caso um número aleatório é também enviado para ser assinado pela chave privada do

cartão. O terminal, em seguida, valida a assinatura usando a chave pública do cartão.

A DDA protege contra a clonagem (skimming) e falsificação do cartão.

2.1.1.2.3 DDA Combinada com o Criptograma do aplicativo

A CDA combina a funcionalidade da DDA com um criptograma do aplicativo ao final da transação. Este

criptograma final é usado para assegurar que os dados utilizados na transação mantenham a sua

integridade mesmo depois que a transação tenha sido concluída. Em outras palavras, o uso de um

criptograma final impede o tipo de fraude no qual os dados são manipulados após a autenticação no

sistema central (host).

2.1.2 Métodos de Verificação do Portador de Cartão

A verificação do cliente autentica o portador do cartão. A utilização de um número de identificação

pessoal (PIN) é um método comum de verificação de portadores de cartão (cardholder verification

method - CVM) que autentica o cliente e evita o uso de um cartão perdido ou roubado. O EMV dá

suporte a quatro tipos de CVMs:

PIN Off-line

PIN On-line

Verificação da assinatura

Sem CVM

Dependendo das regras da bandeira de pagamento e das preferências do emissor, os cartões com chip

podem ser personalizados com uma ou mais CVMs com o objetivo de poderem ser aceitos na maior

variedade de locais possíveis. Diferentes tipos de terminais dão suportam a diferentes tipos de CVMs.

Por exemplo, terminais de POS com atendimento, além de oferecer suporte à solicitação de assinatura,

também podem apoiar os PINs on-line, off-line ou ambos, enquanto que outros terminais sem

atendimento ativados pelo cartão podem não requerer nenhum CVM (no CVM).

O PIN off-line é o único método de verificação do portador de cartão apoiado pelo EMV que não está

disponível para os cartões com tarja magnética. O PIN off-line é armazenado de forma segura no cartão.

Quando o portador de cartão entra o seu PIN durante uma transação, o terminal de POS envia o PIN ao

cartão EMV para a sua verificação. O cartão compara o PIN digitado com o PIN armazenado dentro do

chip e envia o resultado da comparação de volta ao terminal de POS, que pode então aprovar a

transação off-line ou enviar a transação e o resultado de verificação do PIN a um sistema central (host)

do emissor para a sua autorização. O PIN off-line nunca é enviado ao sistema central do emissor — é

passado apenas o resultado da comparação que foi realizada com sucesso.

O PIN on-line não é armazenado no cartão porque é enviado on-line para ser validado pelo emissor. O

PIN on-line é atualmente apoiado pelos cartões de tarja magnética e amplamente disponível em

terminais de POS e ATMs na América Latina. O portador de cartão entra o PIN no terminal de POS; o

Smart Card Alliance América Latina e Caribe © 2011

9

PIN é criptografado pelo PIN pad e enviado on-line ao host do emissor para ser validado. A segurança

do PIN on-line tem como base o Padrão de Codificação Tripla dos Dados (Triple Data Encryption

Standard - TDES) e está padronizada em todo o mundo. Para as transações de ATM, o uso do PIN online é necessário já que este é o único método de verificação (CVM) válido para esse tipo de transação.

Como resultado, qualquer implementação que utilize o PIN off-line ainda será exigido o uso do PIN online para se conseguir acesso às ATMs.

Se um cartão apoiar CVMs tanto de PIN on-line como de PIN off-line, o emissor deve se assegurar de

que os dois PINs se mantenham sincronizados. A sincronização do PIN é importante, porque quando é

solicitado que os portadores de cartão entrem o seu PIN, eles não sabem se devem entrar o seu de PIN

on-line ou o off-line.

A verificação de assinatura requer uma assinatura em papel no POS, como é exigida atualmente no caso

das transações com cartões de tarja magnética. A validação ocorre quando a assinatura no recibo é

comparada e coincide com a assinatura no verso do cartão.

O EMV também oferece suporte a transações que não exigem "nenhum CVM." A opção de nenhum

CVM (no CVM) normalmente é usada para transações de baixo valor ou para transações realizadas em

locais com terminais de POS sem atendimento.

Em geral, as opções de CMV com PIN on-line ou off-line protegem diretamente contra a fraude

resultante de cartões perdidos, roubados e que nunca foram recebidos pelo correio.

2.1.3 Autorização da Transação

As transações EMV podem ser autorizadas on-line ou off-line. Para as autorizações on-line, cada

transação continua tal como é realizada atualmente na América Latina para os cartões com tarja

magnética. A informação da transação é enviada ao emissor junto com um criptograma específico para

essa transação (ARQC), e o emissor tanto pode autorizar como recusar a transação.

Em uma transação EMV off-line, o cartão e o terminal se comunicam e usam uma série de parâmetros

de risco definidos pelo emissor que estão armazenados no cartão para determinar se a transação pode

ser autorizada. As transações off-line são usadas quando os terminais não têm conexão on-line (por

exemplo, em um quiosque para a venda de entradas), nos países onde os custos de telecomunicações

são altos, ou durante os horários de pico para aumentar a velocidade das transações.

Os cartões podem ser configurados para que a autorização possa ser efetuada tanto on-line como offline, dependendo das circunstâncias. Também é importante observar que o uso da CVM com PIN off-line

não é restrito exclusivamente às transações autorizadas off-line. Na maioria das circunstâncias, o PIN

off-line pode ser usado como a CVM e a transação pode então ser enviada on-line para autorização.

2.2 Mudanças do EMV à Infraestrutura de Mensagens

A indústria de pagamentos está se movendo no sentido da interoperabilidade global com a tecnologia de

chip que proporciona flexibilidade na forma de pagamento com recursos de serviços de valor agregado e

maior segurança. A infraestrutura de pagamentos EMV inclui um novo campo que contém toda a nova

informação do chip para a mensagem. Na América Latina, este campo é comumente conhecido como

Campo 55 (Field 55), definido pela norma ISO/IEC 8583 (o padrão que define a infraestrutura para o

conteúdo e as mensagens para as transações financeiras). Em outros países, os dados, por vezes,

podem ser enviados em um formato de bitmap, conhecido como terceiro bitmap (third bitmap).

O Campo 55 é um contêiner genérico, flexível, de comprimento variável que está de acordo com a

codificação do formato “etiqueta – longitude – valor” (“tag – length – value” - TLV). Cada elemento de

dados transportado neste campo contém uma etiqueta (tag), seguido do comprimento (length) dos dados

e posteriormente seguido dos próprios dados (value). O criptograma do pedido de autorização, o número

imprevisível do terminal, o valor da transação e o indicador da forma de pagamento são alguns exemplos

típicos dos tipos de dados transportados neste campo.

Smart Card Alliance América Latina e Caribe © 2011

10

O Campo 23 contém o número de seqüência do cartão (card sequence number). Quando dois ou mais

cartões estão associados ao mesmo número de conta, este campo contém o número atribuído a cada

cartão específico. Por exemplo, existem algumas situações (como no caso de famílias), onde um mesmo

número de conta primária (primary account number - PAN) é usado por diferentes portadores de cartão.

Para estes cartões, o número de seqüência do cartão identifica o cartão individual que está enviando os

dados do chip na mensagem de autorização.

Os emissores, adquirentes e estabelecimentos terão que alterar a sua infraestrutura para oferecer

13

suporte ao Campo 55 e ao Campo 23 no pedido de autorização e nas mensagens de resposta.

Tabela 1. Etiquetas Mais Comuns do Campo 55

Etiqueta Descrição

Funcionalidade

Detalhes

9F26

Criptograma do aplicativo

(Application cryptogram)

Autenticação do cartão

Contém o criptograma usado para

autenticar a transação.

9F36

Contador Sequencial de

Transações (Application

transaction sequence

counter)

Autenticação do cartão

Contém o valor do contador sequencial

das transações. O terminal de POS

mantém um contador sequencial de

transações que incrementa a contagem

cada vez que uma transação é iniciada.

9F07

Controle do uso do

aplicativo (Application

usage control)

Autenticação do cartão

Especifica as restrições do emissor

relacionadas ao uso geográfico e serviços

permitidos para a aplicação.*

9F27

Dados da informação do

criptograma (Cryptogram

information data)

Autenticação do cartão

Indica o tipo de criptograma e as ações a

serem executadas pelo terminal.

9F34

Resultados da CVM

(CVM results)

Autenticação do cartão

Identifica como o portador do cartão foi

verificado no POS: assinatura, PIN ou se

a verificação não foi necessária.

9F0D

Código de ação do

Autorização da transação

emissor — default (Issuer

action code — default)

Especifica as condições do emissor que

fazem com que uma transação seja

rejeitada, mesmo que ela tenha sido

aprovada on-line, mas o terminal não seja

capaz de processá-la on-line.*

9F0E

Código de ação do

Autorização da transação

emissor — recusa (Issuer

action code — denial)

Especifica as condições do emissor que

fazem com que uma transação seja

recusada sem uma tentativa de processála on-line.*

9F0F

Código de ação do

Autorização da transação

emissor — on-line (Issuer

action code — on-line)

Especifica as condições do emissor que

fazem com que uma transação seja

transmitida on-line.*

9F10

Dados do aplicativo do

emissor (Issuer

application data)

Contém dados do aplicativo do emissor

transmitidos do chip para o emissor. São

atualizados pelo emissor na mensagem

de resposta.

13

Autenticação do cartão

As exigências das mensagens devem ser discutidas com as bandeiras de pagamento para garantir que todas as

mudanças necessárias às mensagens sejam consideradas durante a implementação.

Smart Card Alliance América Latina e Caribe © 2011

11

Etiqueta Descrição

Funcionalidade

Detalhes

9F37

Autenticação do cartão

Contém o valor numérico imprevisível do

terminal de POS. É um número gerado

pelo terminal que pode ser utilizado no

algoritmo do criptograma do aplicativo.

Número imprevisível

(Unpredictable number)

*http://www.emvlab.org/emvtags/all

Tabela 2. Campo 23, Número de Sequência do Cartão

Marca

Descrição da Marca

Funcionalidade

Detalhes

23

Número de sequência do

cartão

Autenticação do cartão

Contém um número de sequência do

cartão EMV que indica ao emissor se o

cartão que foi utilizado no POS caso

vários cartões estejam associados ao

mesmo número da conta primária.

2.3 EMV, Contactless e NFC

Os cartões de crédito e débito sem contato (contactless) com a marca de alguma das bandeiras de

pagamento estão sendo emitidos globalmente. Enquanto que todas as implementações estão baseadas

no protocolo de comunicação sem contato ISO/IEC 14443, a implementação do aplicativo de pagamento

e o enfoque de segurança nos Estados Unidos difere com respeito às implementações EMV em outros

mercados.

2.3.1 EMV Sem Contato (Contactless)

As especificações EMV proporcionam a base para os pagamentos sem contato EMV, porém não

especificam toda a funcionalidade do aplicativo de pagamento. As bandeiras de pagamento podem

implementar os pagamentos sem contato EMV para funcionar tanto em ambientes on-line como off-line e

aproveitando a função de segurança do criptograma EMV para validar a autenticidade de um cartão e da

transação. Isto previne a clonagem de cartões e os ataques de repetição (replay fraud). O suporte do

criptograma EMV exige mudanças na rede para transportar os dados adicionais que são requeridos para

a autenticação on-line, da mesma forma que com as transações de contato EMV.

Considerando que um dos objetivos primários dos pagamentos sem contato (contactless) EMV é o de

capturar as transações de micro pagamentos, tipicamente é requerido os cartões com DDA ou CDA,

particularmente para as transações que são autorizadas off-line e que exigem CDA ou DDA pela

bandeira de pagamento; contudo é importante ressaltar que nem todas as transações sem contato são

aprovadas off-line. As aplicações sem contato EMV também podem aproveitar os contadores de

velocidade do EMV para limitar o número de transações consecutivas e o valor monetário a ser

autorizado off-line.

O fluxo das transações sem contato EMV para cada uma das bandeiras de pagamento varia de acordo

com o grau de funções da administração de risco e tipo de criptograma de autenticação que é

implementado na aplicação de pagamento sem contato. Os vários enfoques independentes referentes

aos pagamentos sem contato EMV exigiram que os terminais de POS fossem aprovados por cada uma

das bandeiras de pagamento. A EMVCo reconheceu a necessidade da padronização e desenvolveu um

roteiro comum para os terminais sem contato. Na fase 1, a EMVCo está criando um grupo combinado de

especificações do terminal para as quatro especificações das bandeiras de pagamento e administrará os

testes e aprovações dos kernels sem contato de acordo com estas especificações.

Smart Card Alliance América Latina e Caribe © 2011

12

2.3.2 Contactless nos Estados Unidos

Nos Estados Unidos, as bandeiras de pagamento implementaram transações de pagamento sem contato

que aproveitam a infraestrutura existente para pagamentos com cartão de tarja magnética, minimizando

o impacto nos estabelecimentos e na rede adquirente que transporta as mensagens. Este enfoque,

conhecido como contactless MSD (pelas siglas em inglês de magnetic stripe data), facilitou a

implementação simples por parte dos emissores, estabelecimentos e processadores de pagamentos,

assim como a rápida adoção por parte dos consumidores e a aceitação em comércios.

Com os pagamentos sem contato MSD, o formato de mensagem para a Trilha 1 (Track 1) e a Trilha 2

(Track 2) da tarja magnética permanece intacto, com uma diferença notável; o chip no cartão permite o

cálculo de um valor dinâmico de verificação do cartão baseado em uma chave única do cartão e um

simples contador de transações. O dado dinâmico de verificação é passado na mensagem no mesmo

lugar que estava originalmente designado para o valor de verificação original do cartão. O contador de

transações do cartão (application transaction counter - ATC) é passado na área reservada para os dados

discricionários do emissor (issuer discretionary data) dentro do formato da trilha (track). Os pagamentos

sem contato MSD não dão suporte à autenticação off-line nem às autorizações off-line.

O valor de verificação dinâmico do cartão (dynamic card verification value) melhorou significativamente a

segurança das transações em comparação com o valor de verificação do código estático do identificador

do cartão (CVV / CVC / CID) utilizado nas transações de tarja magnética. O uso de dados dinâmicos na

transação evita ataques de repetição (replay attacks) onde nenhuma transação pode ser realizada duas

vezes, contra a clonagem do cartão (skimming) já que a chave do cartão nunca sai da área segura da

memória do smart card.

Uma nova geração de cartões sem contato se aproxima mais do padrão EMV. Estes cartões dão suporte

a um criptograma completamente apoiado pelo EMV que é validado pelo emissor na mensagem de

autorização. Os novos cartões sem contato requerem mudanças na rede que administra as mensagens.

São requeridos novos campos na mensagem de autorização para transportar o criptograma de 8 bytes e

todos os dados relacionados.

O requerimento de mudar a infraestrutura que transporta as mensagens para os novos cartões sem

contato proporciona a ponte que permite o suporte de futuros produtos, sem contato, com contato e

telefones móveis NFC baseados no chip EMV. Apesar de que os leitores com diferentes interfaces são

exigidos para dar suporte às transações de contato e sem contato, o protocolo e a infraestrutura da rede

que apóiam as mensagens são idênticos. Os estabelecimentos, os adquirentes e processadores que

atualizem a sua rede para dar suporte à nova geração de cartões sem contato, estarão se preparando

também para apoiar as mensagens requeridas para dar suporte aos cartões com chip de contato.

As bandeiras de pagamento recomendam que os países da América Latina interessados em emitir ou

que já estejam emitindo cartões MSD, que migrem a sua infraestrutura de pagamento para o EMV.

2.3.3 EMV e os Pagamentos Móveis com NFC

Uma área onde se espera um crescimento em futuro próximo é o uso da Comunicação de Curto Alcance

ou Near Field Communication (NFC) em telefones celulares habilitados para pagamentos sem contato e

14

outras aplicações móveis como cupões e lealdade.

A tecnologia NFC é um padrão de comunicação wireless que permite o intercâmbio de dados entre

15

dispositivos que se encontram a uns poucos centímetros de distancia um do outro. Os telefones móveis

habilitados para NFC incorporam um microcircuito ou chip (conhecido como elemento seguro) que

permite aos telefones armazenar uma aplicação de pagamento e informação da conta do cliente para

14

Para maior informação veja o documento da Smart Card Alliance chamado "Chip-Enabled Mobile Marketing," de

setembro de 2010, http://www.smartcardalliance.org/pages/publications-chip-enabled-mobile-marketing.

15

Para maior informação sobre NFC, veja a página na web do NFC Forum em http://www.nfc-forum.org. O NFC

Forum define as especificações para a comunicação de etiquetas NFC e dos leitores, porém não define

especificações para pagamento.

Smart Card Alliance América Latina e Caribe © 2011

13

utilizar tal informação com um cartão virtual de pagamento. As transações NFC entre um telefone celular

e um terminal de POS utilizam o padrão de protocolo de comunicação ISO/IEC 14443 que já é utilizado

atualmente para os cartões de crédito e débito EMV.

Os telefones habilitados para NFC poderão conter uma ou mais aplicações de pagamento e contas de

diferentes emissores. A especificação NFRC não define ou especifica a aplicação de pagamento. As

aplicações de pagamento deverão se basear nas especificações da marca ou bandeira de pagamento

16

para a região do mundo onde tal cartão virtual seja utilizado. Por exemplo, no México e Brasil se

deverá utilizar uma aplicação de pagamento sem contato que suporte as transações EMV. Isto permite

aos clientes utilizar seus telefones habilitados para NFC para pagamentos na rede de terminais sem

contato de crédito e débito EMV existente.

A EMVCo tem estado muito ativa na definição da arquitetura, especificações, requerimentos e processos

de aprovação para dar suporte aos pagamentos sem contato em telefones. Isto tem sido importante para

dar suporte ao lançamento dos pagamentos móveis sem contato na Europa, que utiliza uma

infraestrutura baseada em pagamentos EMV. A EMVCo está trabalhando com outros grupos da indústria

17

para:

Desenvolver as especificações necessárias que são específicas dos pagamentos sem contato

móveis, e que são comuns a todas as marcas de pagamento.

Comunicar os requisitos e proporcionar diretrizes sobre como os elementos e perfis da

arquitetura definida por outras organizações podem ser utilizadas no contexto de pagamentos

móveis sem contato para promover a interoperacionalidade.

Desenvolver processos para determinar o nível de conformidade das implementações,

especificações, perfis e requisitos definidos pela EMVCo.

2.4 Certificações EMV

A certificação e os esquemas de avaliação EMV utilizam um enfoque de indústria padronizado que é

progressivo e aplicado aos circuitos integrados (IC), a seguir aos sistemas operacionais e finalmente à

aplicação. Cada peça da cadeia de valor pode reutilizar a certificação do passo prévio para fazer sua

própria verificação. A EMVCo avalia todos os cartões inteligentes baseados em chips EMV e as

implementações dos pedidos de pagamento comuns da EMVCo (Common Payment Application) para

garantir que se ajustem às diretrizes de segurança da EMVCo, incluindo as rotinas de firmware e

software necessárias para ter acesso às funções de segurança do chip. As marcas de pagamento

individuais: American Express, Discover, JCB, MasterCard e Visa – avaliam a segurança de seus

aplicativos de pagamento. Estas avaliações, que são realizadas por laboratórios certificados de

segurança externos, proporcionam um alto nível de certeza de que as funções de segurança podem

administrar os métodos de ataque conhecidos e resultam em um certificado de conformidade datado da

EMVCo que permite acompanhar o processo desde o fabricante até o emissor.

A Tabela 2 ilustra a arquitetura de software de EMV e as avaliações e certificações que são utilizadas em

cada capa. As certificações de POS e ATMs são discutidas nas seções 6.3 e 7.3, respectivamente.

Tabela 2. Certificações do software de chip EMV

Arquitetura com Chip EMV

Nível de dados

Dados de Personalização

16

Avaliações e Certificações

As marcas de pagamento

validam a personalização de

Dois exemplos de programas com EMV NFC são: Kuwait com o National Bank of Kuwait, Visa, Zain e ViVOtech,

http://www.vivotech.com/newsroom/press_releases/NBK_Visa_Zain_Middle%20East.asp; Prova em 2010 Mobile

World Congress que incluiu a GSMA, Telefonica, Visa, Samsung, Giesecke & Devrient, Ingenico, ITN International

e A Caixa, http://www.nearfieldcommunicationsworld.com/2010/02/15/32738/nfc-trial-begins-at-mobile-worldcongress/

17

"Contactless Mobile Payment Architecture Overview," Versão 1.0, EMVCo, Junho de 2010,

http://www.emvco.com/best_practices.aspx?id=162

Smart Card Alliance América Latina e Caribe © 2011

14

cartão, antes da emissão em

produção.

Parâmetros de Administração de Risco

Informação do cliente

Certificados e chaves criptográficas

Nível de Aplicação EMV

American Express AEIPS, ExpressPay

Discover D-PAS

JCB J Smart

MasterCard Mchip, PayPass Mchip / Magstripe

Visa VSDC, payWave qVSDC / MSD

Nível de Plataforma e Sistema operacional

Advantis

Cartões Java GlobalPlatform

MULTOS

Outros sistemas operacionais nativos

As marcas de pagamento

certificam as aplicações.

A EMVCo certifica os sistemas

operacionais abertos de chip.

As marcas de pagamento

certificam as implementações

de sistema operacional EMV

nativo.

MULTOS certifica os seus

próprios sistemas operacionais.

Chip Hardware

EEPROM

ROM

Motor criptográfico (DES, PKI)

Lógica de proteção de Memória

Fonte: Datacard Group, Smart Card Alliance

Antes de realizar a seleção do sistema operacional ou plataforma, é importante entender que tipo de

benefícios, que padrões e que tipo de suporte cada um recebe. As plataformas são descritas na Tabela 3

a seguir.

Tabela 3. Descrição das Plataformas EMV

Plataforma

Descrição

Benefício

Advantis

Especificação de Personalização

Fácil implementação e

personalização

GlobalPlatform

Padrão aberto para a

administração de aplicativos

Facilidade para agregar

aplicações (ex. lealdade, PKI)

MULTOS

Especificação Técnica

Especificação técnica simples

Nativa

Não é padrão, proprietária

Sistema operacional fechado,

difícil

Fonte: Smart Card Alliance América Latina

Smart Card Alliance América Latina e Caribe © 2011

15

3 Opções

Durante o ano passado, a Smart Card Alliance forneceu materiais educativos sobre as considerações

para a migração ao EMV. Durante a década passada, os benefícios da migração foram aumentando

enquanto que os custos de implementação e as dificuldades diminuíram. Vários provedores de terminais

e alguns adquirentes e processadores já implementaram a infraestrutura para dar suporte aos clientes

18

em mais de 18 países da América Latina.

Os benefícios da migração para o EMV incluem:

Melhorar a segurança da infraestrutura das transações de pagamento na América Latina,

eliminando-a como um alvo para os criminosos que se dedicam à fraude global com cartões de

tarja magnética.

Aumentar a satisfação dos clientes, especialmente quando se encontram viajando

internacionalmente em regiões que já migraram para ao EMV. Incrementar a satisfação dos

clientes internacionais quando utilizam seus cartões EMV em estabelecimentos e caixas

automáticos (ATMs) na América Latina.

Manter a interoperacionalidade com o resto do mundo na medida em que se faz a migração para

o EMV.

Aproveitar as soluções e produtos compatíveis com o EMV que já se encontram disponíveis

comercialmente, para ter um risco menor ao utilizar um enfoque comprovado para a redução da

fraude.

Posicionar a indústria para outras formas de pagamento, principalmente pagamentos sem

contato com móveis NFC.

3.1 Considerações

Vários fatores e desenvolvimentos interconectados devem ser considerados para construir um plano de

migração ao EMV para a América Latina, incluindo o uso de contato EMV, a seleção de opções do

padrão EMV ajustado às necessidades do ambiente da América Latina, convergência com os

pagamentos sem contato com móveis NFC e a seleção do método de verificação do cliente (cardholder

verification method - CVM).

O planejamento para a implementação de EMV requer a tomada de decisões em quatro áreas:

1. Interface de Cartão

2. Método de Autenticação de Cartão

3. Autorização de Transação

4. Método de Verificação do Cliente

Embora cada decisão deva ser tomada de maneira independente, algumas delas se encontram

interconectadas, e algumas seleções podem mudar de maneira dinâmica dependendo das

circunstâncias; Em outras palavras, existem múltiplas possibilidades.

18

É importante ressaltar que o suporte para o adquirente e/ou processador pode ser específico para algumas

plataformas e talvez não estejam disponíveis na região. Os estabelecimentos e os emissores devem contatar os

seus adquirentes e/ou processadores para determinar se dão suporte ao EMV.

Smart Card Alliance América Latina e Caribe © 2011

16

A Figura 4 ressalta a potencial complexidade da seleção das opções de implementação.

1. Card Authentication

Online

Offline

4. Contact, Contactless, or

Dual Chip Interface

No CVM

Offline PIN

Online PIN

Signature

Online

Offline

2. Transaction Authorization

Figura 4. Opções de Implementação para o EMV

A distinção entre autenticação e autorização é um ponto que é importante entender. A autenticação

verifica a legitimidade de um cartão especificamente. Por outro lado, a autorização dá validade à

aprovação do banco para a transação, considerando a situação da conta do cliente (por exemplo, o

saldo disponível e o resultado de diferentes verificações) para prevenir a fraude. Como é mostrado na

Figura 5, se um cartão é autenticado off-line (A), a transação também pode ser autorizada off-line, com

base em certos limites predeterminados (como um valor máximo de compra); entretanto, se um cartão é

autenticado off-line (B), mesmo assim a transação deve ser autorizada on-line, então o cartão será

autenticado uma segunda vez.

Card Authentication

Online

Offline

No CVM

Offline PIN

Online PIN

Signature

B1

B2

A

Not used

Online

Offline

Transaction Authorization

Figura 5. Autorização vs. Autenticação on-line e off-line

Para simplificar a análise, as seções restantes organizam e discutem as diferentes opções mostradas na

Tabela 3 para cada grupo de participantes.

Smart Card Alliance América Latina e Caribe © 2011

17

Tabela 3. Opções de implementação

Opção

1. Interface de

Cartão

2. Autenticação

de Cartão

3. Transação

Autorizada

Descrição

a) Contato

Padrão para cartões com chip EMV.

Requer uma leitora de contato.

b) Sem contato

(Contactless)

Cartão de RF, NFC em um telefone celular ou outras formas

de pagamento (form factors), incluindo decalques (stickers).

Requer uma leitora sem contato.

c) Interface dual

O cartão contém as duas interfaces, contato e sem contato.

Trabalha tanto com leitores de contato como sem contato.

a) On-line

Utiliza o criptograma de 8 bytes Triplo DES.

Não requer SDA, DDA ou um criptoprocessador PKI.*

b) Off-line

Utiliza SDA, DDA e/ou CDA e PKI.

Requer um co-processador criptográfico para PKI (apenas

para DDA e CDA).

a) On-line

Mensagem de autorização enviada ao emissor similar à

implementação atual para as transações de tarja magnética.

b) Off-line

A autorização é feita através da análise de risco de EMV e

pela comunicação entre o cartão e o terminal

Se pode forçar ir on-line dependendo dos limites e outros

fatores.

4. Verificação do

cliente

a) Assinatura

Não há requerimentos especiais para o POS.

b) PIN on-line

O POS requer PIN PAD.

O POS requer PIN PAD.

Requer um co-processador criptográfico para PKI (apenas

para DDA e CDA).

Não há requerimentos especiais para o POS.

Reservado normalmente para transações de baixo valor.

c) PIN off-line

§

d) Sem CVM

* Todos os cartões com chip utilizados com EMV incluem um motor de criptografia DES. A criptografia DES é

utilizada como a parte central da segurança do chip e é utilizada no processo de personalização e no uso de

scripts post-emissão do emissor utilizados para mudar a configuração do cartão EMV.

§

O PIN off-line pode ser utilizado cifrado (enciphered) ou em plain text.

3.1.1 Opções de Interface de Cartão

Cada uma das três interfaces de cartão, contato, sem contato e interface dual possuem vantagens e

desvantagens para os participantes da indústria em uma migração para o EMV.

A interface de contato requer a emissão de cartões com chip de contato e a instalação de terminais com

leitores de contato nos estabelecimentos e caixas automáticos (ATMs). As características de segurança

dos cartões EMV não podem ser utilizadas com os leitores para cartões sem contato.

Smart Card Alliance América Latina e Caribe © 2011

18

Contato

A interface sem contato proporciona uma ponte para o aplicativo de pagamentos sem contato móveis

habilitados em NFC. A desvantagem da escolha de apenas uma interface sem contato é a instalação

limitada de leitores sem contato.

Cartões de interface dupla possuem interfaces EMV sem contato e com contato. A seleção de um cartão

de interface dupla permite que um mesmo cartão possa ser utilizado tanto em POS com leitores de

contato dentro de América Latina como em leitores sem contato fora da América Latina. Esta interface

seria ideal para os portadores de cartão que viajam internacionalmente.

A indústria de pagamentos da América Latina está se movendo em direção do EMV, no esquema de

cartões com contato, mantendo o uso de cartões "sem contato" como uma opção que o emissor pode

optar por dar suporte. Outros países na América Latina e de outras partes do mundo estão

implementando o EMV com contato e em alguns casos ambos, ou seja, tanto com contato como sem

contato EMV.

No futuro e por algum tempo, todos os cartões EMV da América Latina continuarão a ter uma tarja

magnética para garantir a aceitação nos mercados sem EMV.

3.1.2 Autenticação de Cartão e Opções de Autorização de Transação

É importante diferenciar entre a autenticação off-line e a autorização de transações off-line. O EMV está

desenhado de forma que a autenticação on-line e off-line possa ser feita em uma única transação. Todas

as transações on-line ou off-line na América Latina dão suporte ao SDA para garantir que os dados do

cartão não tenham sido modificados como parte da transação EMV. A realização da autenticação off-line

não requer nem implica que a transação seja feita completamente off-line. A capacidade para off-line

está inserida no EMV para ambientes onde uma comunicação confiável on-line não está disponível ou é

cara. Com o EMV, um cartão pode requerer a realização de transações off-line, inclusive quando opere

em terminais on-line até um determinado valor monetário ou se alcança um determinado número de

transações consecutivas. No momento em que a transação vá on-line; se utilizam os mesmos

parâmetros off-line para terminais que estão completamente off-line.

A autenticação on-line do cartão e a autorização de transações on-line quando são executas em

conjunto são conhecidas como "EMV on-line", uma aplicação otimizada com autenticação on-line 100%

compatível com as implementações de EMV em todas as partes do mundo. O EMV on-line pode ser

apropriado para os países com uma infraestrutura de telecomunicações rápida e confiável, como na

maioria dos países da América Latina. Para a autenticação on-line, o padrão EMV especifica que o

cartão gere um criptograma de 8 bytes utilizando chave simétrica Tripla DES (Triple Data Encryption

Standard - TDES), em lugar de utilizar a infraestrutura de chave pública RSA mais complexa. A

implementação do EMV on-line não necessita utilizar SDA, DDA ou PIN off-line. Esta aplicação evita os

custos adicionais de cartões pelo uso de co-processadores criptográficos para dar suporte DDA ou CDA,

as autoridades de certificação e o suporte de PKI em terminais POS. Estas economias de custos devem

ser um fator quando se compara o investimento da implementação de EMV on-line com o custo de

implementação de EMV off-line.

Outra opção é implementar o EMV com capacidade off-line, porém requerendo que a maioria das

transações vá on-line. Por exemplo, no Canadá, só uns poucos adquirentes estão habilitados para offline. Os demais operam preferindo o uso de transações on-line e estabelecem limites de piso em zero,

condicionando a que todas as transações sejam enviadas on-line. Entretanto, os terminais de POS

instalados em estabelecimentos do Canadá apóiam todo o complemento de SDA, DDA e CDA.

3.1.3 Verificação Do Cliente

A escolha dos métodos de verificação do titular do cartão – PIN on-line, PIN off-line, assinatura ou não

CVM – é mais simples. (Consulte a seção 2.1.2 para detalhes adicionais sobre a verificação dos

métodos de EMV para a habilitação do cliente.) A seleção da verificação da assinatura evita a

necessidade de instalar PIN Pads e elimina certas mudanças de comportamento dos titulares de cartões

e requerimentos de capacitação. Se for selecionada a opção de PIN pode haver a necessidade da

Smart Card Alliance América Latina e Caribe © 2011

19

instalação de PIN Pads nos estabelecimentos (se realiza PIN on-line ou PIN cifrado off-line). A seleção

de PIN também afeta o processo de autorização de EMV para os emissores e adquirentes ou

processadores (que se tratam nas seções 4 e 5).

3.1.4 Opções Híbridas

É provável que a implementação de EMV na América Latina combine diferentes opções, dependendo do

tipo de lugar e/ou transações e variando segundo o país. Dependendo de qual produto se está

oferecendo, emissores individuais podem optar pela implementação de múltiplos enfoques, a

infraestrutura da empresa adquirente apoiará a todas elas e os estabelecimentos escolherão quais

características de EMV querem apoiar. Esta é a situação na maioria dos outros mercados atuais, assim

como no ambiente atual da América Latina com tarja magnética para a verificação dos titulares de

cartões.

Uma solução híbrida poderia incorporar os benefícios disponíveis com todas as opções e assegurar a

compatibilidade com os cartões do resto do mundo. Embora à primeira vista, esta solução possa parecer

complicada, a flexibilidade que oferece poderia facilitar a transição para o EMV por acomodar os

objetivos únicos do estabelecimento, do mercado específico e do emissor.

3.2 Implicações para viajantes internacionais

19

O Aite Group tem estimado que 9.7 milhões de portadores de cartão americanos tiveram problemas de

aceitação de cartão de tarja magnética quando viajaram internacionalmente em 2008, custando aos

bancos 447 milhões de dólares em receitas perdidas. Uma pequena percentagem dos terminais de POS

europeus são apenas off-line, principalmente localizados em postos de gasolina noturnos e desatendidos

e quiosques de passagem de trem na Espanha, França e Reino Unido, e não aceitam cartões EMV

apenas on-line. Enquanto que estes lugares sejam apenas uma minoria, eles tendem a gerar

consequências bastante importantes se não estão disponíveis para ser utilizados pelos cartões de

pagamento dos portadores de cartão. Esta situação exige uma decisão importante para os emissores.

Eles devem emitir cartões EMV apenas on-line e aceitar o risco de que seus cartões não funcionem nos

lugares off-line? Eles devem configurar seus cartões para ir on-line sempre que possível e apenas

permitir transações sem conexão quando o terminal indica que não pode ir on-line?

Dado que a maioria dos mercados já implementaram o EMV de contato, os estabelecimentos teriam que

instalar leitores para a aceitação dos cartões de contato EMV de seus clientes.

3.3 Incentivos e Motivadores da Implementação EMV

A implementação de EMV na América Latina tem sido impulsionada por vários fatores, entre eles; os

índices mais altos de fraude, regulamentação governamental, inovação e mandatos das marcas de

pagamentos financeiros. Isto por sua vez tem promovido a migração de cartões e terminais para o EMV

pelos principais emissores e adquirentes da América Latina.

A fim de acelerar o processo, o mercado tem desenvolvido alguns incentivos para a migração ao EMV

que ajudam aos emissores e adquirentes a desenvolver um caso de negócios para migrar gradualmente

(baseado no ciclo de vida do cartão e terminal) suas carteiras de risco maiores e finalmente todas as

suas contas. O incentivo de mercado mais conhecido para a migração EMV é o mandato de troca de

responsabilidade (Liability Shift Mandate).

Sob este esquema, a responsabilidade financeira para uma transação em disputa se encontra com um

emissor sobre as condições originais, porém se transfere ao adquirente (ou vice-versa) quando o

primeiro cumpre com certos requisitos e o segundo não o faz. Devido aos níveis de adoção dos

diferentes países da América Latina e o Caribe, a Visa Inc. e MasterCard Worldwide definiram diferentes

19

"The Broken Promise of Pay Anywhere, Anytime: The Experience of the U.S. Cardholder Abroad," Aite Group

report, October, 2009, http://www.getfluentc.com/pdf/Aite_GroupBroken_Promise_of_Anytime_Anywhere_Report.pdf

Smart Card Alliance América Latina e Caribe © 2011

20

etapas para o inicio da participação no mandato de troca de responsabilidade de EMV. Estas etapas se

incluem na Tabela 4 abaixo, junto com outras iniciativas regionais.

Tabela 4. Mandatos de Migração EMV

Data de

Efetivação

Tipo

Região

Marcas

Mandatos de MasterCard Worldwide

Janeiro 1, 2005

Política de Troca de Responsabilidade

Regional: A Troca de Responsabilidade entra em

vigor dentro de a região.

América Latina /

Caribe

MasterCard

Worldwide

Janeiro 1, 2005

Incentivo no Intercâmbio: Novo incentivo de 10

pontos na taxa de intercâmbio é dado à parte que

cumpre com o chip.

América Latina /

Caribe

MasterCard

Worldwide

& Visa Inc.

Janeiro 1, 2006

Todos os adquirentes de chip na América Latina

devem operar em “Full Grade" EMV. Isto significa

que os Adquirentes devem enviar a informação

do chip ao emissor na transação. Adquirentes de

chip "Partial Grade" não são permitidos a partir

desta data.

América Latina /

Caribe

MasterCard

Worldwide

Abril 15, 2011

Brasil, Colômbia e Venezuela: Todos os

Emissores e Adquirentes participam em

programas de troca de responsabilidade a nível

inter-regional para as transações de POS.

América Latina /

Caribe e outras

regiões (exceto

USA)

MasterCard

Worldwide

Agosto 1, 2011

México: Todos os Emissores e Adquirentes

participam nos programas de troca de

responsabilidade a nível inter-regional para todos

os produtos em transações de POS.

América Latina /

Caribe e outras

regiões (exceto

USA)

MasterCard

Worldwide

Outubro 12,

2012

Todos os demais países: Emissores e

Adquirentes participarão nos programas de troca

de responsabilidade a nível inter-regional para

todos os produtos em transações de POS e ATM

(exceto México).

América Latina /

Caribe e outras

regiões (exceto

USA)

MasterCard

Worldwide

Setembro 1,

2014

México: Emissores e Adquirentes participarão

nos programas de troca de responsabilidade a

nível inter-regional para transações de ATM.

América Latina /

Caribe e outras

regiões (exceto

USA)

MasterCard

Worldwide

América Latina /

Caribe

Visa Inc.

Mandatos de Visa Inc.

Janeiro 1, 2004

Emissores: Cartões emitidos na região da

América Latina e o Caribe devem cumprir ao

menos com o nível de segurança conhecido como

SDA + CAM, que consta dos seguintes

elementos:

Autenticação de dados estáticos ou SDA.

A SDA é um mecanismo que se baseia

na codificação da chave pública e que

Smart Card Alliance América Latina e Caribe © 2011

21

Data de

Efetivação

Tipo

Região

Marcas

protege a informação de chip contra a

falsificação no momento da transação,

sem a necessidade da transação on-line

viajar ao host do emissor.

Método de autenticação de cartão CAM

(Card Authentication Method). O CAM é

um método que se baseia na codificação

simétrica (Triple DES) e que protege

contra skimming, visto que a informação

contida em um chip não é copiada em

outro chip. O CAM é verificado on-line

pelo sistema da marca de pagamento ou

internamente no host do emissor.

Janeiro 1, 2004

Emissores: Todos os processadores devem ter a

capacidade de processar as transações em modo

"Early EMV" em seus sistemas centrais (host). A

etapa Early EMV corresponde à primeira fase de

migração para a tecnologia de chip na qual, com

mínimas modificações em seus sistemas, os

emissores podem ter a capacidade de processar

cartões chip identificando os novos valores que

mostram que a transação se realizou com chip

em um terminal que suporta a tecnologia de chip.

Como resultado, os emissores possuem a

capacidade de beneficiar-se de transações mais

seguras uma vez que decidam começar a emitir

cartões com chip.

América Latina /

Caribe

Visa Inc.

Janeiro 1, 2004

Adquirentes: Todos os novos terminais

comprados (com exceção dos terminais de

captura eletrônica com autorização de voz)

devem dar suporte a todas as seguintes

funcionalidades:

América Latina /

Caribe

Visa Inc.

América Latina /

Visa Inc.

Janeiro 1, 2004

Chip (com terminais de leitura de chip

aprovados para EMV nível 1)

Pin off-line (Off-line PIN) para os cartões com

chip

Autenticação de dados dinâmicos (Dynamic

Data Authentication - DDA). DDA é um

mecanismo que está baseado na codificação

com chaves públicas e que protege a

informação do chip contra a clonagem

(skimming) no ponto de transação. Quando se

suporta DDA, o terminal também deve dar

suporte à Autenticação de Dados Estáticos

(Static Data Authentication - SDA).

Números de conta de comprimento variável

até 19 dígitos.

Adquirentes: Um adquirente deve dar suporte à

Smart Card Alliance América Latina e Caribe © 2011

22

Data de

Efetivação

Tipo

Região

opção Early EMV para transações em seu

sistema central (host). A opção Early EMV

corresponde à primeira fase da migração para a

tecnologia de chip na qual, com mínimas

modificações em seus sistemas, os emissores

podem ter a capacidade de processar transações

com chip e enviar ao emissor a nova informação

que mostra que a transação foi realizada com um

cartão com chip em um terminal que suporta a

tecnologia de chip.

Caribe

Janeiro 1, 2004

Adquirentes: Todos os novos caixas automáticos

(ATMs) devem conter um dispositivo para a

leitura de chip que se encontre aprovado para

EMV nível 1.

América Latina /

Caribe

Janeiro 1, 2005

Qualquer estabelecimento da categoria de

viagens e entretenimento (Travel and

entertainment - T&E) com terminais

independentes (stand-alone) ou seja, um terminal

utilizado no ponto de venda que não está

conectado a uma caixa registradora e que já

conte com uma dispositivo para leitura de chip,

deve ter a aplicação EMV funcionando e contar

com as respectivas aprovações para EMV nível 1

e 2.

Abril 1, 2011

O Brasil e México estabeleceram uma troca de

responsabilidade para transações com chip EMV

(liability shift) intra-regional entre os dois países

apenas, e ao nível inter-regional para as

transações de POS.

Brasil / México

Visa Inc.

Outubro 1, 2012

O Brasil e México estabelecerão uma troca de

responsabilidade para transações com chip EMV

(liability shift) intra-regional entre os dois países

apenas, e ao nível inter-regional para as

transações em caixas automáticos (ATMs) com

cartões clonados, falsificados ou manipuladas.

Brasil / México

Visa Inc.

Outubro 1, 2012

O resto dos países da América Latina e o Caribe

se unirão à troca de responsabilidade a nível

inter-regional e intra-regional para as transações

feitas utilizando cartões fraudulentos, excluindo

caixas automáticos.

Visa Inc.

Outubro 1, 2014

O resto dos países da América Latina e o Caribe

se unirão à troca de responsabilidade a nível

inter-regional e intra-regional para as transações

conduzidas utilizando cartões roubados,

extraviados ou não recebidos (por exemplo

cartões roubados de caixas de correio), incluindo

transações realizadas em ATMs com cartões

fraudulentos.

Visa Inc.

Smart Card Alliance América Latina e Caribe © 2011

23

Marcas

Visa Inc.

Visa Inc.

Data de

Efetivação

Tipo

Região

Marcas

Colômbia

Superinten

dencia

Bancaria

de

Colombia

A migração para o EMV no México também tem

sido impulsionada por regulamentações

governamentais para melhorar a segurança das

transações financeiras. Estas regulamentações

têm feito com que tanto os emissores como os

adquirentes realizem sua migração para os

cartões EMV.

México

Comisión

Nacional

Bancaria e

de Valores

A migração para o EMV na Venezuela também

tem sido impulsionada por regulamentações

governamentais para melhorar a segurança das

transações financeiras. Estas regulamentações

têm feito com que tanto os emissores como os

adquirentes realizem sua migração para os

cartões EMV.

Venezuela

Superinten

dencia

Bancaria

de

Venezuela

Outros Incentivos Regionais

"Circular 052 da Colômbia," emitida pelo

autoridade reguladora do setor bancário local (a

Superintendência Bancária), obriga a todas as

instituições financeiras envolvidas na emissão e

aquisição de cartões, a migrar para os

pagamentos com cartões EMV. Esta

regulamentação governamental embora

controversa, ajudou a aumentar o uso dos cartões

EMV para pagamentos, reduzindo a fraude, e

melhorando os serviços financeiros no país.

Nota: A troca de responsabilidade (Liability shift) significa que no caso de uma fraude ocorrida e

envolvendo um cartão ou um terminal com chip, a responsabilidade por tal fraude será transferida para a

parte (emissor ou adquirente) que não tenha atualizado o seu dispositivo (seja cartão ou terminal) com a

tecnologia de chip.

A Tabela 5 mostra as datas da troca de responsabilidade (liability shift) para as diferentes regiões.

Tabela 5. Datas da Troca de Responsabilidade da Visa

3.4

3.5

Chip

Transação com Cartão Falsificado

POS

ATM

Chip & PIN

Cartões perdidos,

roubados ou não

entregues

Atualmente

AP – Ásia Pacifico

1

2

Canadá

ECMOA – Europa Central,

Oriente Médio e África

(CEMEA por suas siglas

em inglês)

Smart Card Alliance América Latina e Caribe © 2011

24

Canadá

ECMOA

2

Canadá

ECMOA

2

Europa

Europa

Europa

------

Brasil / México

Em vigor em Abril 2011

Brasil / México

Em vigor em Outubro 1, 2012

LAC – América Latina e o

3

Caribe

Brasil / México

------

Em vigor em Abril 1, 2013

------

Austrália

------

Nova Zelândia

Em vigor em Outubro 1, 2014

3

3

-----LAC

LAC

Todas as transações excluindo as transações domésticas na China e Japão

2

Excluindo as transações domésticas no Canadá até 30 de março de 2011.

3

Excluindo as transações domésticas fora do Brasil e México

1

Smart Card Alliance América Latina e Caribe © 2011

25

4 Considerações para a Emissão de Cartões