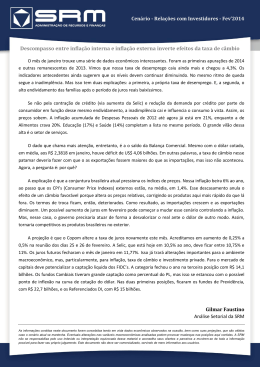

Ano novo, problemas velhos dezembro-15 Fotografia de 19 de Outubro de 1987, a Black Monday, quando o Dow Jones Industrial Average caiu 22,6% em 1 dia “Você pagou com traição a quem sempre lhe deu a mão” Vou Festejar, Beth Carvalho Cenário Político e Econômico • O lado fiscal continua sob holofotes: foi aprovada a nova meta fiscal para 2015. O governo federal poderá encerrar 2015 com um déficit recorde de R$ 120 bilhões. No entanto, apesar do alívio (pelo menos em termos legais) temporário, os problemas estruturais permanecem. • Os dados de atividade continuam bem ruins. A divulgação do PIB do terceiro trimestre foi um balde de água fria em todos, mesmo com com a esperada retração do indicador. O número veio pior do que os pessimildos previam. • A inflação segue o curso de alta para fechar o ano acima dos 10%. Neste mês, a alta teve como principais destaques alimentos in natura. Para o próximo ano, já é praticamente consenso que o IPCA superará (novamente) o teto da meta de 6,5%. • O câmbio deu um refresco ao Brasil, com certa estabilidade ao longo do mês de novembro. O cenário internacional mais calmo e um cenário político mais positivo pela visão do mercado - maior probabilidade de impeachment - contribuíram para certa estabilidade do Real uma leve desvalorização de 0,31%. • Na política monetária, o Banco Central que parecia ter encerrado o ciclo de alta da Selic voltou a falar grosso e pode retomar o aperto monetário em breve. Muito provavelmente em resposta à deterioração das expectativas de inflação para 2016. A colheita de juros deve continuar. • Na parte política, o movimento pró-impeachment que parecia adormecido recebeu o beijo do príncipe e acordou. Eduardo Cunha resolveu acatar um dos pedidos de impeachment e a probabilidade de a presidente terminar seu mandato tem diminuido. Os mercados (Bolsa e Câmbio) reagiram positivamente à notícia. 1 Ano novo, problemas velhos dezembro-15 O cenário econômico continua pouco amigável no Brasil... Na carta passada, comentamos que alguns alívios de curto prazo estariam para acontecer. De fato, eles aconteceram, como a aprovação da nova meta fiscal para 2015 - um déficit recorde de R$ 120 bilhões. Se fosse mantido o impasse ou rejeitada a revisão da meta fiscal, haveria o risco de paralisação em alguns serviços públicos e voltaríamos a votar em cédulas em 2016. Outra medida aprovada pela Câmara foi o texto-base de projeto da repatriação de recursos do exterior. Quem desejar repatriar seus recursos terá de pagar um percentual 30% (ante 35% no projeto original) sobre o valor, sendo 15% de multa e 15% de Imposto de Renda. No projeto original o governo estimava uma arrecadação entre R$ 100 e R$ 150 bilhões. Assim, a medida não deve arrecadar o planejado. Apesar desse alívio, os problemas estruturais continuam. Com a recessão, a receita total do governo federal recua 6% em termos reais, porém os gastos reais caíram 4%, e muito pelo corte de investimentos. Como será difícil novo corte no investimento em 2016, a diminuição das despesas do governo para equilibrar as contas públicas terá de vir de outro lugar. Mudança nas regras da Previdência poderiam dar um alento também no longo prazo, mas que o governo não tem dado a devida urgência ao tema. O PIB do terceiro trimestre encolheu 1,7%, mais que o mercado esperava (1,2%). Pela ótica da oferta, o setor de serviços (maior componente) caiu 1% e já registra o quarto trimestre seguido de queda. A indústria, pior ainda, retraiu pela sexta vez seguida (1,3%). Já pelo lado da demanda, o consumo das famílias (maior componente) caiu pela terceira vez seguida (1,7%) e os investimentos, componente mais volátil, despencaram 4% no trimestre - a nona queda seguida É recorde atrás de recorde! Na política monetária, o Banco Central manteve a taxa de juros em 14,25% em decisão não unânime, com dois votos dissidentes pela elevação de 0,50%. O BC falou mais grosso na ata e justificou seu tom pelo fato de o ajuste fiscal incerto pressionar as expectativas de inflação. Se a mudança de tom trará ações para controlar a escalada de preços é ver para crer - os cães ladram e a caravana passa. Os próximos capítulos da política monetária estão subordinados aos novos dados de atividade, que se deterioram em uma intensidade maior que esperada, e pelas expectativas de inflação que já ultrapassaram o teto da meta para 2016. E quem sabe pelo movimento do FED em dezembro. Acreditamos que frente a essa deterioração o adicional do cenário de inflação o, o Banco Central irá subir a taxa de juros em 50 pontos na próxima reunião, perfazendo um ciclo de alta de 200 pontos no primeiro semestre de 2016. Observando a última ata, a discordância entre os dois diretores que votaram para alta já na reunião de dezembro, e ainda o restante do comitê esteve mais relacionadas ao timing do que propriamente ao diagnostico dá necessidade de subir juros. Dada a evolução o recente dás expectativas de inflação e a falta de resolução do fiscal oriunda do cenário político, acreditamos que o comitê estará em uníssono para a alta de juros em janeiro. Por último, o movimento pró-impeachment que parecia adormecido recebeu o beijo do príncipe e acordou. No jogo de barganhas, Eduardo Cunha resolveu acatar o pedido de impeachment de Hélio Bicudo & Friends e a probabilidade de a presidente Dilma Rousseff terminar seu mandato tem diminuido. No dia seguinte ao anúncio da aceitação do pedido de impeachment, os mercados (Bolsa e Câmbio) reagiram positivamente à notícia. O IBOV teve valorização de 3,3% e o Dólar caiu 2,0% para R$ 3,76. E ainda poderemos ter mais capítulo do UFC Planalto. Com ou sem impeachment, nossos problemas econômicos seguem. E, caso Michel Temer assuma a cadeira de presidente e forme uma coalizão com a oposição para levar o país até 2018, as amargas reformas econômicas seguem necessárias e o horizonte político de curto prazo talvez impessa a tomada de decisões impopulares. IPCA (% a.a.) 14% 13% 12% 11% PIB 3,0% 2,0% 14,0% 1,0% 10% 9% Taxa Selic (% ao ano) 16,0% 0,0% 12,0% 8% 7% 6% 5% 4% -1,0% 8,0% -3,0% 3% 2% 10,0% -2,0% -4,0% 6,0% 1% 0% -5,0% 4,0% Fonte: Banco Central do Brasil 2 Ano novo, problemas velhos dezembro-15 Mercado Financeiro Renda Fixa - cenário político limita valorização dos ativos Em novembro as taxas de juros de longo prazo continuaram a indicar o movimento de alta. O ambiente político, a possibilidade de redução de meta de superávit fiscal para 2016 e a elevação das projeções de inflação colaboram significativamente para o cenário de incertezas, elevando as curvas DI (taxa de juros) a patamares nunca antes vistos. Ainda assim, na última semana do mês, a piora do ambiente político limitou a rentabilidade dos títulos. Até o dia 20/11, o IMA-B5+ (indicador que replica a carteira das NTN-B acima de cinco anos), registrava um ganho no mês de 5,1%. Porém, após essa data o índice registrou uma perda de 3,6% até o final do mês, encerrando o mês com valorização de 1,4%. Esse mesmo movimento foi observado no IRF-M1+, carteira prefixada acima de um ano, que apresentou variações de 2,2% até 20/11 e -1,4% após, retorno mensal de 0,8%. Teremos ainda antes do encerramento do ano a tão esperada reunião do FED, o Banco Central americano, para decidir se finalmente a taxa de juros básica da economia será elevada. Caso se confirme – a chance é grande – os ativos brasileiros atrelados às taxas de juros poderão sofrer novas pressões. Muitos dizem que a alta já está precificada, mas somente no dia anúncio saberemos o real impacto nos mercados emergentes. Renda Variável - seguimos derretendo Índice IBOVESPA e Dólar 4,4 60.000 58.051 4,19 4,2 58.000 4,0 56.000 3,85 3,8 54.000 51.811 3,6 50.000 48.284 3,2 48.000 3,0 46.907 46.000 2,92 2,8 44.336 2,6 44.000 43.956 42.000 2,60 jan-15 fev-15 mar-15 Ao contrário de outubro, observamos uma normalização do mercado acionário, em especial para as ações exportadoras, que continuam a apresentar bons resultados. 52.000 3,4 2,4 dez-14 Novembro foi um mês emocionante na bolsa, o Ibovespa devolveu a alta de outubro e fechou com leve queda de 1,6% (45.120 pontos). abr-15 mai-15 jun-15 Dólar jul-15 ago-15 set-15 out-15 nov-15 40.000 dez-15 Ibovespa Fonte: Bloomberg Sendo assim, com o aumento da sensação de risco e da possibilidade de um novo downgrade, o dólar voltou a subir, mesmo que marginalmente, frente ao real, encerrando o mês com ligeira alta de 0,31%. Nesse aspecto, é cada vez maior o fluxo de investimentos para o exterior por parte das grandes casas gestoras de recursos. O mercado de ações europeu continua a renovar suas máximas, sobretudo após o anúncio do BCE em continuar a injeção de dinheiro na economia com expansão monetária. A Braskem vem apresentando melhoras em seus resultados nos últimos trimestres (com a contribuição da valorização cambial), o que vem sustentando a performance de suas ações A empresa realizou lucro líquido de R$ 1,5 bi no terceiro trimestre, bem superior ao ganho de R$ 230 fonte: Bloomberg milhões ao mesmo período em 2014. O próximo passo, segunda a empresa, será a geração de caixa excedente ao longo dos próximos meses, procurando reduzir a dívida líquida e claro, distribuir mais dividendos. A Hypermarcas foi a grande surpresa do mês. Acordou a venda de seu negócio de cosméticos para a Coty por R$ 3,8 bi, em um movimento de racionalizar seu negócio, passando a se concentrar no setor farmacêutico. Os recursos serão prioritariamente destinados à redução do endividamento, que já estava caminhando para patamares elevados. As ações da mineradora Vale terminaram o mês besuntadas de lama, por conta do rompimento da barragem da Samarco em Minas Gerais. O desenrolar do caso promoveu um viés negativo para as ações, com uma percepção de risco de imagem e credibilidade. Para completar, a queda do preço do minério de ferro, que atingiu seu mínimo em 10 anos neste mês, contribui para o maior derretimento do papel. Maiores Altas / Baixas no Mês Maiores Altas / Baixas no Ano 17,2% 67,0% 9,3% Braskem 57,4% 9,3% -7,3% -9,0% Fonte: Bloomberg 64,5% Hypermarcas MRV Vale Oi Bradespar -6,5% -95,9% Fibria Suzano Fonte: Bloomberg Braskem PDG -86,3% Metalurgica Gerdau -83,7% Oi 3 Ano novo, problemas velhos dezembro-15 BTG Pactual - O Crepúsculo dos Ídolos Por mais imprevisível que o ano de 2015 tenha sido, nem o analista político mais maquiavélico afirmaria que o sócio majoritário do BTG Pactual – maior banco de investimentos da América Latina – e símbolo de sucesso do mercado financeiro, Andre Esteves, seria preso na manhã de 25/11 na Operação Lava Jato, por tentativa de ocultação de provas e suborno. Como já postula o famoso bordão “o mercado precifica tudo”, em menos de duas semanas as ações do banco caíram mais de 60%. Para completar, houve o rebaixamento do selo de bom pagador em seus títulos de dívida pela Moody’s, resgates de fundos de investimentos que beiram os R$ 20Bi, além da desvalorização de empresas investidas pelo BTG (Banco Pan, Rede D’or e Br Properties). Para fazer caixa, houve a necessidade de venda de ativos como o recém adquirido banco suíço BSI. Os indicadores de solvência do banco demonstram estabilidade, porém a questão aqui é muito mais de expectativas. Ações BTG (no semestre) R$ 35 30,89 R$ 30 R$ 25 R$ 20 R$ 15 12,10 R$ 10 1-jun 23-jun 15-jul 5-ago 26-ago 17-set 8-out 30-out 24-nov Fonte: Bloomberg De todo os fatos ocorridos, a rápida retirada de Esteves da sociedade, a oferta de recompra de todas as ações e também dos títulos privados no mercado secundário são os movimentos mais inteligentes. O banco procura emitir um sinal de confiança e solidez ao mercado, afinal, a grande lição que pode-se aprender é que risco de imagem pode ser fatal para o negócio, especialmente para um banco notadamente agressivo como o BTG. Outra lição: Esteves parece ter se beneficiado do capitalismo de compadrio brasileiro - obteve vantagens em negócios de seu banco por ser amigo do rei. E se nos permitem, como já diria Nietzsche em seu livro “O crepúsculo dos ídolos’’: a lógica do martelo em destruir os nossos grandes símbolos é uma tendência inerente da sociedade moderna e da nossa evolução. A cultura da meritocracia foi dilapidada. Terraço Indica Artigos mais lidos do mês 1. Pedaladas Fiscais - Valor Economico 2. Abertura Já - Gustavo Franco 3. Crimes e Castigos do Capital - Vinicius Freire 4. O Amigo Oculto - Fernando Gabeira 5. IMF Therapy for Brazil - Monica de Bolle e Ernesto Talvi 1. As contas não fecham: uma análise do mercado de trabalho 2. Um Resumo do livro A Riqueza da Nação no Século XXI 3. A Previdência vai quebrar o Brasil 4. No Brasil, o lucro ainda é pecado 5. Entrevista B. Guimarães - A Riqueza da Nação do Século XXI Conjuntura Econômica PIB Desemprego Superávit Dívida Líq/PIB IPCA SELIC Dólar 2012 1,8% 5,4% 2,2% 32,9% 5,8% 7,3% 2,05 2013 2,7% 5,1% 1,8% 31,5% 5,9% 10,0% 2,36 2014 0,1% 5,1% -0,6% 34,1% 6,4% 11,8% 2,66 Comentário do Terraço 2015* -3,7% 10,0% -1,0% 34,1% 10,5% 14,25% 4,00 2016* -2,8% 12,0% -1,5% 40,3% 6,8% 14,25% 4,50 O nosso problema fiscal foi resolvido de maneira fajuta: aprovou-se uma "meta" para livrar a cara dos responsáveis pelo desastre. Leis assim não resolvem problemas econômicos. A deterioração continuará. A perspectiva é ruim…até para 2017, 2018. Prevemos que as promessas de ano novo serão: consumir menos, viajar menos. Desta vez, muitos as cumprirão. Fonte: Banco Central, Relatório Focus; Projeções Itaú BBA. Equipe Terraço Econômico DISCLAIMER Este documento foi produzido pelo Terraço Econômico com fins meramente informativos, não se caracterizando como oferta ou solicitação de investimento ou desinvestimento em títulos e valores mobiliários. Apesar do cuidado utilizado tanto na obtenção quanto no manuseio das informações apresentadas, o Terraço não se responsabiliza pela publicação acidental de informações incorretas, tampouco por decisões de investimento tomadas com base nas informações contidas neste documento, que podem inclusive ser modificadas sem comunicação. O Terraço não assume qualquer compromisso de publicar atualizações ou revisões dessas previsões. 4

Download