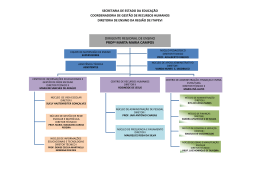

III Seminário UFPE de Ciências Contábeis Recife, 22 e 23 de outubro e 2009 UM PANORAMA EVOLUTIVO DAS FINANÇAS E A APLICAÇÃO DAS FINANÇAS COMPORTAMENTAIS NA ANÁLISE DE TOMADA DE DECISÃO DOS INVESTIDORES NO MERCADO DE CAPITAIS Janayna Katyuscia Freire de Souza Ferreira Rhoger Fellipe Marinho da Silva Hipónio Fortes Guilherme RESUMO: O presente trabalho objetiva apresentar um panorama do processo evolutivo das ciências das finanças e mostrar que algumas das fundamentais hipóteses, sobre as quais os principais modelos da tradicional teoria das finanças se apóia, precisaram sofrer reformulações ao longo do tempo, incorporando novas variáveis que pudessem explicar, pelo menos com razoável consistência determinados fenômenos econômicos. A fim de se explicar as decisões financeiras dos indivíduos e de entender como funciona o pensamento do Investidor torna-se imprescindível fazer um “Estudo Longitudinal” das principais Teorias (modelos), das Finanças; iniciando nas Finanças Tradicionais, considerando o mercado irracional e que o bom investidor deveria ter uma atitude especulativa devendo buscar opções de investimentos que rendessem acima da média de mercado; seguindo com o Modelo Moderno de Finanças, em seus quatro pilares a Teoria do Portfólio; o Teorema da Irrelevância dos Dividendos, o CAPM e a HME; e finalizando com as Finanças Comportamentais, com o questionamento que o homem não é totalmente racional; é um homem simplesmente normal, e essa normalidade implica um homem que age, freqüentemente, de maneira irracional, que tem suas decisões influenciadas por emoções e por erros cognitivos, fazendo com que ele entenda um mesmo problema de formas diferentes, dependendo da maneira como é analisado. Este trabalho visa, portanto, efetuar uma análise que vai da “leitura” dos primeiros estudos na formulação de tais teorias, aos seus principais conceitos e idéias, e à sua aplicação no Mercado de Finanças, incluindo as possíveis críticas e reformulações. Palavras-chave: Finanças Tradicionais, Finanças Modernas, Finanças Comportamentais. 1. INTRODUÇÃO O presente trabalho objetiva apresentar um panorama do processo evolutivo das ciências das finanças e mostrar que algumas das fundamentais hipóteses, sobre as quais os principais modelos da tradicional teoria das finanças se apóia, precisaram sofrer reformulações ao longo do tempo, incorporando novas variáveis que pudessem explicar, pelo menos com razoável consistência determinados fenômenos econômicos. Durante muito tempo, os estudos destacados da teoria das finanças, e incorporados aos livros textos, versavam sobre os instrumentos financeiros e sua conseqüente utilização pelos agentes econômicos no controle e minimização de risco financeiro. Entretanto, ao longo da história a teoria das finanças foi se adaptando às condições da época e aos fatos políticos, econômicos e sociais, pois a fim de responder adequadamente às mudanças no mercado é (seria) necessário avaliar, o quanto possível, tão rapidamente a informação e, dentre essas informações, a informação contábil. De acordo com Lima (2003) a área das finanças pode ser dividida em duas outras grandes sub-áreas: (1) mercado de capitais, que atua no mercado financeiro com o mercado dos títulos e as instituições financeiras; (2) o chamado "corporate finance", ou finanças corporativas, que atua nas decisões de curto e longo prazo das atividades da empresa. Para poder se explicar as decisões financeiras dos indivíduos e a fim de entender como funciona o pensamento do Investidor torna-se imprescindível fazer um “Estudo Longitudinal” das principais Teorias (modelos), das Finanças; iniciando nas Finanças Tradicionais, seguindo com o Modelo Moderno de Finanças e finalizando com as Finanças Comportamentais. Por se tratar de uma pesquisa de natureza teórica, como procedimento metodológico, utilizou-se do método dedutivo e procurou-se fazer um levantamento das pesquisas seminais que modificaram a percepção e colocaram à prova a eficácia dos modelos contemplados pelas teorias das finanças. Estudos que motivaram os avanços foram citados e fez-se uma análise comparativa buscando evidenciar os pontos de destaque em cada obra. Este trabalho visa, portanto, efetuar uma análise que vai da “leitura” dos primeiros estudos na formulação de tais teorias, aos seus principais conceitos e idéias, e à sua aplicação no Mercado de Finanças, incluindo as possíveis críticas e reformulações. 2. TEORIA TRADICIONAL DE FINANÇAS Para muitos estudiosos de finanças, principalmente aqueles ligados ao mercado financeiro, o livro de Gerald M. Loeb (1935) – The Battle for Investment Survival – marca o nascimento das finanças tradicionais (MACEDO, 2003). Considerado como o “mago” financeiro da época, ele afirmava que: “uma vez que se obtenha confiança, a diversificação é indesejável... a diversificação é a admissão de que não se sabe o que fazer gerando uma decisão em se apostar na média” (LOEB, 1935). Para Loeb o bom investidor deveria ter uma atitude especulativa, devendo buscar opções de investimentos que rendessem acima da média de mercado; aconselhava-se aos investidores comprarem duas ou três e no máximo quatro diferentes ações ou títulos, e dizia que o bom investidor nunca poderia ficar satisfeito em obter uma rentabilidade ligeiramente superior à do mercado (MACEDO, 2003). Assim como Loeb, outros diversos autores corroboravam o pensamento do Modelo Tradicional de Finanças, dentre eles o economista J. M. Keynes (Teoria Geral do Emprego, dos Juros e da Moeda - 1936); John Burr Willians (The Theory of Investment Value - 1938); Graham e Dodd (1934), e Dewing (1953). Tais autores defendiam a teoria de que as ações deveriam ser avaliadas e, após tal análise, os investidores comprariam as ações que lhe parecessem apresentar a taxa de rentabilidade esperada mais elevada (RAMOS, 2007). Sobre este fato Kaynes (1936) afirma que: Supor que a segurança do investimento em ações consiste em ter pequenos investimentos num grande número de diferentes ativos, sobre os quais não tenho informação, para chegar a uma boa decisão, comparada com a alternativa de investir substancialmente numa empresa sobre a qual tenho informação adequada, parece-me uma paródia de política de investimento. A Teoria das Finanças Tradicionais considerava o mercado irracional e supunha que este mercado nem sempre estava correto (LOEB, 1935; MEDEIROS, 2005). Segundo esta teoria, um mercado se comportava de forma irracional ou ineficiente, quando a maioria dos investidores, influenciados por uma onda de otimismo, pagavam o que os ativos não valiam, ou então, no caso contrário, guiados por um pessimismo coletivo, não estavam dispostos a pagar o que os ativos valiam em relação ao seu fluxo de caixa descontado. Conseqüentemente a esta idéia, apresentavam-se possibilidades de montar estratégias de se obter sucesso por meio da formação de carteiras de investimentos capazes oferecer retornos superiores a média do mercado, pois o mesmo era considerado ineficiente (MACEDO, 2003; MEDEIROS, 2005; RAMOS, 2007). A principal crítica feita à teoria das finanças tradicionais é que para se obter uma rentabilidade acima da média do mercado, os investidores teriam que se basear em informações do passado para projetar o futuro. Esta suposição está em desacordo com o princípio da descontinuidade temporal, segundo o qual os sistemas complexos (as empresas, as sociedades e os mercados) não se comportariam no futuro como se comportaram no passado (ANSOFF, 1965). Uma segunda crítica importante é que não existem provas concretas de que se possa obter, de forma consistente e contínua, uma rentabilidade superior à do mercado; ou seja, não existe um método específico que possa ser repetido obtendo sempre um retorno superior ao do mercado; desta forma, os mercados seriam, por natureza, eficientes (MACEDO, 2003). 2. TEORIA DAS FINANÇAS MODERNAS A mais importante característica da teoria dos mercados eficientes é que desempenho passado não é garantia de desempenho futuro. Como não existem padrões, não se podem utilizar informações passadas para prever o futuro (SANTOS e SANTOS, 2005). A idéia de que os mercados pudessem se comportar de forma irracional (conforme pregava a Teoria Tradicional das Finanças) contrariava frontalmente os princípios da Teoria da Utilidade Esperada - TUE,1 proposta por Von Neumann em 1928. Em 1944, Von Neumann e Morgenstern escreveram um artigo sobre a Teoria dos Jogos2, consolidando as idéias de comportamento econômico racional e da racionalidade na tomada de decisões econômicas (RAMOS, 2007). As Finanças Modernas estão alicerçadas basicamente em quatro pilares, como pode ser observado por Haugen (2000): a) a Teoria do Portfólio (MARKOWITZ, 1952); b) o Teorema da Irrelevância dos Dividendos (MODIGLIANE e MILLER, 1961); c) o CAPM (Capital Asset Pricing Model) (SHARPE, 1963, 1964), e d) a Hipótese dos Mercados Eficientes (FAMA, 1970). 2.1 TEORIA DO PORTIFÓLIO O conceito chave norteador da Teoria dos Portifólios (Portfolio Selection) é a diversificação eficiente (grifo nosso). O modelo formal mostrando como fazer o máximo do poder da diversificação foi criado em 1952, rendendo para Harry Markowitz o Prêmio Nobel de Economia (BODIE et al 2000; KHODADADI, TUTUNCU, ZANGARI, 2006; KORN e KOZIOL, 2006). O trabalho de Markowitz, publicado em 1952 no Journal of Finance, pode ser considerado como o marco do surgimento das Finanças Modernas (LINTZ, 2004). A Teoria do Portifólio consiste em selecionar carteiras eficientes de ativos que melhor atendam aos objetivos do investidor em termos de retorno esperado e risco (MARKOWITZ, 1952). Markowitz parte da idéia de que todo investidor lida com duas incertezas no processo de seleção de investimentos: o retorno esperado antecipado ou descontado, e o risco, que seria a variância deste retorno. A regra básica é que estes dois fatores são, na verdade, os únicos a serem levados em consideração na seleção de uma carteira, e que o retorno é o fator desejável pelo investidor e a variância (risco) o fator indesejável (CASTRO JUNIOR e FAMÁ, 2002). Markowitz apresentou a redução da variância, ou risco, como fator inerente às decisões de 1 De acordo com esta teoria, em condições de incerteza, as pessoas racionais processam as informações objetivamente; consideram toda informação disponível e respondem a novas informações com base em um conjunto claramente definido de preferências (BERNOULLI, 1954). 2 A Teoria dos Jogos baseava-se na premissa da racionalidade dos tomadores de decisão e afirmava que os mercados não poderiam ser previstos nem poderiam se comportar irracionalmente (MACEDO, 2003). investimentos, propondo a idéia de que o mesmo deveria ser minimizado por meio da diversificação, contrariando o senso comum vigente à época, que apregoava a concentração dos recursos em único ativo de maior retorno esperado (MACEDO, 2003; LINTZ, 2004). A idéia é que através de decisões racionais o investidor seleciona os ativos que oferecem menor risco e o maior retorno. Se o nível de risco apresenta-se igualado, o investidor racional optará pelo ativo com maior retorno esperado. Caso contrário, para um mesmo nível de retorno esperado, o investidor escolherá o ativo com menor risco (ASSAF NETO, 1999). De acordo com Markowitz (1952), ao analisar um determinado ativo, um investidor deveria preocupar-se não com o risco do ativo individual, mas com a sua contribuição ao risco total da carteira. A combinação de todos os ativos com risco resultaria numa curva, na qual seria possível detectar uma fronteira eficiente. A fronteira eficiente é o conjunto de carteiras com a melhor relação entre risco e retorno (BODIE et al 2000). 2.2 TEORIA DA IRRELEVÂNCIA DOS DIVIDENDOS O segundo grande paradigma das finanças modernas foi formulado por Modigliani e Miller (M&M) em dois momentos distintos (MACEDO, 2003). No ano de 1958, M&M, em seu artigo intitulado The Cost of Capital, Corporation Finance and the Theory of Investment, lançaram as bases da moderna teoria das finanças ao estabelecerem um paradigma baseado em mercados financeiros perfeitamente eficientes; propuseram que em um mercado perfeito, o valor de uma empresa independe da sua estrutura de capital (escolha do método de financiamento dos investimentos), porque ao se endividar a firma não faz nada além do que o próprio investidor pode fazer e, portanto, não cria valor adicional (MODIGLIANI e MILLER, 1958; LOUTON e DOMIAN, 1995; SANTANA e TUROLLA, 2002; LEVINSOHN, 2003; PAGANO, 2005). No ano de 1961, em outro artigo, intitulado Dividend Policy, Growth and the Valuation of Share, M&M propuseram que em um mercado perfeito, a política de distribuição de dividendos é irrelevante para o acionista (MILLER e MODIGLIANI, 1961; LOUTON e DOMIAN, 1995; LEVINSOHN, 2003; PAGANO, 2005). Isso significa dizer que não faz nenhuma diferença para o investidor se a empresa distribui em forma de dividendos todos os seus lucros, parte dos seus lucros ou simplesmente não distribui dividendos (LEVINSOHN, 2003; PAGANO, 2005). Ao assumir que o mercado é perfeito, essas duas proposições revelam que o valor da empresa depende de três fatores: a) capacidade de geração de lucros e dos riscos de seus ativos (investimentos), ou seja, o destino dos lucros, que podem ser retidos para futuros investimentos ou distribuídos como dividendos, não afeta o valor da empresa e que em um mercado “perfeito”, o administrador não seria capaz de influenciar o preço da ação apenas elevando ou reduzindo o nível de dividendos pagos aos investidores; b) que ocorre um efeito clientela que leva os acionistas a receberem os dividendos que eles próprios esperam; significando que uma empresa atrairá acionistas que prefiram a política de pagamento de dividendos por ela utilizada. Os investidores que preferissem investimentos estáveis como fonte de renda, deteriam de ações que pagassem dividendos certos e previsíveis, e vice-versa; e, c) que existe um conteúdo informacional que revela as expectativas dos administradores, caso os dividendos venham a afetar o valor da empresa, portanto, aumento nos dividendos representaria um sinal positivo que elevaria o preço das ações, ao passo que, a redução ou corte nos dividendos representaria um sinal negativo que levaria a redução nos preços desses ativos (SANTANA, 2006). 2.3 CAPM - CAPITAL ASSET PRICING MODEL William Sharpe (1964) estabeleceu o terceiro grande pilar das finanças modernas, com um artigo publicado no Journal of Finance: Capital Asset Prices: A theory of market equilibrium under conditions of risk. Este artigo originou o Capital Asset Pricing Model, ou Modelo de Precificação de Ativos de Capital – CAPM (MACEDO, 2003). O CAPM é um modelo que permite calcular a taxa de retorno exigida pelo acionista, ou em outras palavras, o seu custo de capital. Além de Sharpe, diversos outros autores deram sua contribuição no estudo do CAPM, como, por exemplo: Lintner (1965) e Mossin (1966). O CAPM, originalmente proposto por Sharpe (1964), Lintner (1965) e Mossin (1966), é na sua essência um prolongamento da Moderna Teoria do Portfólio (MARKOWITZ, 1952). Sharpe (1964) discute no modelo CAPM basicamente o acompanhamento de preços para um investimento individual sob condições de risco. A idéia básica é combinar um ativo livre de risco (o qual tem um retorno mínimo, mas garantido), com um ativo de risco específico, além de uma carteira formada pelos diversos ativos presentes na economia, chamados de ativos de mercado. Supondo a existência dos ativos A (conjunto ótimo de ativos com risco) e B (conjunto de ativos livres de risco), qualquer investidor poderia decidir compor seus investimentos através de três operações distintas: (a) aplicar todos os seus recursos no ativo livre de risco, B; (b) emitir e vender títulos livres de risco e, com os recursos obtidos, comprar ativos com risco, A;ou (c) aplicar seus recursos em combinação entre A e B. Segundo o CAPM, a relação entre os resultados dos ativos ou carteiras de ativos e da carteira de mercado é determinada pelo retorno em excesso às taxas livres de risco, conhecido como prêmio pelo risco (ROGERS e RIBEIRO, 2004). O risco relevante que deve ser administrado e que interessa no desenvolvimento do CAPM é o risco sistemático3, pois, o risco não sistemático4 poderá ser eliminado com a diversificação (ROGERS e RIBEIRO, 2004). O coeficiente beta, mencionado acima, mede o risco sistemático (não-diversificável) tanto para os ativos individuais como para as carteiras. Quanto maior o beta, maior o prêmio de risco, e conseqüentemente o retorno exigido também é maior (LIMÃO, CARDOSO e SOUZA, 2001). O β é uma espécie de medida da sensibilidade do preço de uma ação ou de uma carteira, às oscilações do mercado como um todo, isto é, o risco sistemático. Quanto maior o beta, maior a variação do preço da ação ou da carteira em relação a uma variação unitária do índice alvo (índice desejado na carteira) (LIMÃO, CARDOSO e SOUZA, 2001). O fato de um investidor poder distribuir seus recursos entre o ativo livre de risco e a carteira de mercado tornaria a relação válida, também, para ativos individuais (ROSS, WESTERFIELD e JAFFE, 1995). Em essência, o mercado de capitais forneceria um local no qual tempo e risco poderiam ser comercializados com seus preços determinados pelas forças de oferta e demanda. 2.4 HIPÓTESE DO MERCADO EFICIENTE - HME O quarto, e último, grande pilar das finanças modernas foi criado por Eugene Fama (1970), que em sua tese de doutoramento demonstrou que em mercados onde há um grande número de investidores bem informados, os investimentos serão precificados de modo a refletir todas as informações disponíveis. A síntese desse estudo foi publicado em 1970 no Journal of Finance, em um artigo intitulado Efficient capital markets: a review of theory and empirical work (MACEDO, 2003). 3 O risco sistemático ou sistêmico é o risco de mercado que é afetado por diversos fatores macroeconômicos como taxa de juros, câmbio ou qualquer outra variável que afete a economia como um todo. 4 O risco não sistemático ou específico é a parcela do risco total que não depende das variáveis econômicas, e sim de fatores específicos que afetam uma empresa: por exemplo, greves, mudanças no perfil do consumidor, novos projetos de investimentos, não se sujeitando a nenhum outro fator da economia. O conceito fundamental da eficiência dos mercados está suportado na tese de que os preços dos ativos financeiros são um reflexo das informações disponíveis e os mesmos se mostram sensíveis a novas informações fornecidas pelo mercado. A conseqüência disto é que as séries de preços dos ativos seguem um caminho aleatório, sendo uma tarefa difícil estabelecer de forma consistente possíveis estratégias de alocação de recursos que venham a proporcionar lucros acima do lucro normal (FAMA, 1970; COPELAND e WESTON, 1992; DAMODARAN, 1998; ASSAF NETO, 1999; ROSS, WESTERFIELD e JAFFE, 2002). Seguindo esse diapasão, o mercado seria um local onde as empresas poderiam tomar decisões de produção e investimento e os investidores poderiam escolher ativos que representassem a posse destas empresas sob a prerrogativa de que os preços dos ativos sempre refletiriam inteiramente todas as informações relevantes disponíveis (FAMA, 1970) (grifos nosso). Segundo a HME, o objetivo do mercado de capitais é transferir recursos eficientemente entre os poupadores (emprestadores) e os tomadores (produtores). Um mercado é eficiente quando os preços são fixados de uma determinada maneira que a taxa de retorno marginal é igual para todos (tanto os poupadores quanto os tomadores). Em um mercado eficiente, as poupanças são otimamente alocadas para produzir investimentos de forma que todos se beneficiam, existindo uma situação de equilíbrio entre a taxa de retorno do investidor e o custo de capital da empresa (COPELAND e WESTON, 1992; ELTON e GRUBER, 1995; ROSS, WESTERFIELD e JAFFE, 2002). O preço da ação no mercado de capitais eficiente é ajustado no exato momento em que informações relevantes (que afetam o fluxo de caixa futuro da empresa) tornam-se publicamente disponíveis. Assim, quando os dirigentes comunicam suas decisões ao mercado, o preço da ação ajusta-se automaticamente, capitalizando o valor associado ao conteúdo na nova informação (FAMA, 1991). Em mercados eficientes, a compra ou venda de qualquer título ao preço vigente no mercado nunca será uma transação com valor presente liquido positivo (BREALEY e MYERS, 1992). Isso significa dizer que em um mercado em que tanto os compradores quanto os vendedores detém as mesmas informações e as processa e entendem da mesma forma, o valor presente líquido da transação seria nulo, ou seja, não haveria ganhos ou perdas além do normal para nenhuma das partes (JENSEN, 1978; ELTON e GRUBER, 1995). Tais Mercados proporcionam economia de tempo e de recursos que seriam gastos na análise de informações, uma vez que estas já estão refletidas nos preços; assim, estimularia não só a participação do investidor individual, que não se especializaria na análise de informações, como também o empresariado mais produtivo e a própria atividade econômica (BRITO, 1978). De acordo com a HME, as possibilidades de ganhos excepcionais nos mercados acionários seriam restritas a realocações de portfólios, motivadas por mudanças na demanda por liquidez, na propensão ao risco ou nos padrões de oferta. Sendo aleatórias essas trocas de posições, apenas mudanças nos retornos associadas às motivações tributárias seriam previsíveis. Portanto, não se justificaria despender tempo e recursos para obter informações públicas com o propósito de conseguir retornos acima da média do mercado, uma vez que essas informações já estariam incorporadas nos preços e deste modo, instrumentos auxiliares para analisar, avaliar e escolher os ativos são desnecessários (FAMA, 1970; SHLEIFER, 2000). Uma vantagem comparativa para um investidor só seria possível pela posse de diferentes informações que não estejam completamente refletidas nos preços das ações (DANIEL e TITMAN, 1999; SHILLER, 2000; CERETTA, 2001) (grifos nosso). Um dos pilares da HME é a possibilidade da arbitragem como mecanismo de correção de possíveis desvios que o mercado possa sofrer na sua forma eficiente. Trata-se da compra e venda simultâneas do mesmo título, ou de um essencialmente similar, em dois diferentes mercados, por preços diferentes, de forma a ser obter uma vantagem na operação. Em suma, compra-se o ativo no mercado em que é cotado mais barato e vende-se no mercado com maior cotação. A importância da arbitragem para a eficiência do mercado é facilmente compreendida. Suponha-se que um título, como por exemplo, uma ação, esteja sobreprecificado em relação a seu valor fundamental (valor presente líquido de seus fluxos de caixa esperados). Percebendo essa distorção, outros investidores, denominados arbitradores, poderiam vender esse ativo e simultaneamente comprar outro similar para proteger seu risco. Poderiam comprar até a mesma ação, negociada em outro mercado. Fazendo isso, obteriam um lucro e essa expectativa de lucro atrairia mais investidores ao mesmo tipo de operação. O resultado é claro: a atuação dos arbitradores traria o preço da ação sobre-precificada a patamares compatíveis com seu valor fundamental. Logo, os preços dos ativos incorporariam todas as informações quase que imediatamente, ajustando-se aos níveis correspondentes aos novos valores presentes dos fluxos de caixa (RABELO JR e IKEDA, 2004). De acordo com estudos apresentados inicialmente por Roberts (1959) e posteriormente por Fama (1970) poderiam ser definidos, com base em testes empíricos realizados, três tipos de eficiência em função do significado atribuído à expressão informação relevante. Sob cada uma das formas distintas da Hipótese do Mercado Eficiente, assume-se que tipos diferentes de informação estão refletidos nos preços dos ativos (HAUGEN, 2001) (grifos nosso): Forma fraca da HME: os preços das ações refletem toda a informação que pode estar contida no histórico passado de preços sendo impossível predizer preços futuros baseando-se em análises de preços históricos, já que qualquer padrão reconhecido pelo mercado seria imediatamente precificado; portanto, os retornos esperados em condições de equilíbrio são formados a partir do conjunto de informações disponíveis que está completamente refletido nos preços (FAMA, 1970, HAUGEN, 2001, CASTRO JUNIOR e FAMÁ, 2002; MACEDO, 2003; SANTOS e SANTOS, 2005). O mercado pode ser considerado eficiente na forma fraca se promover um ajuste lento e gradual nos preços após a divulgação de uma informação relevante (PEROBELLI, PEROBELLI e ARBEX, 2000). Forma semi-forte da HME: toda a informação pública disponível está refletida nos preços dos ativos; isso inclui informação sobre as séries de preços das ações, balanços financeiros da empresa, os balanços de empresas competidoras, informações sobre a economia em geral e qualquer outra informação pública que seja relevante para a avaliação da empresa e que possa afetar seus fluxos futuros de caixa (FAMA, 1970; HAUGEN, 2001; MACEDO, 2003). Será considerado eficiente na forma semi-forte, após o anúncio da informação, se o mercado conduzir os preços a novo patamar que, ainda não sendo o patamar de equilíbrio, não apresente grande volatilidade (PEROBELLI, PEROBELLI e ARBEX, 2000). Forma forte da HME: seria o extremo da hipótese de eficiência de mercado, em que toda a informação relevante está refletida no preço das ações, inclusive informações privadas ou confidenciais ou internas à empresa, assim como informações públicas. Sob essa forma, aqueles que adquirem a informação agem em cima dela, ou seja, compram ou vendem ações; logo suas ações refletem no preço e este rapidamente se ajusta para refletir a informação privilegiada (FAMA, 1970, HAUGEN, 2001, CASTRO JUNIOR e FAMÁ, 2002; MACEDO, 2003). Essas três formas de eficiência seguem um critério de dominância. O nível semi-forte exige que os requisitos da forma fraca sejam satisfeitos, assim como o nível forte requer que sejam atingidas as condições das formas fraca e semi-forte. A Figura 1 ilustra esse raciocínio: Figura 1: Níveis de Eficiência de Mercado Fonte: Caldeira, Carmargo Jr. e Pimenta Jr. (2005) A importância da HME, que promoveu a ascensão das Finanças Modernas, é indiscutivelmente reconhecida. Todavia, inúmeras críticas à teoria de Fama, em diversos aspectos, foram encontradas na leitura. Na sua forma semi-forte, contraria o pressuposto da Análise Fundamentalista, uma vez que esta se utiliza de informações públicas para antecipar o comportamento futuro dos preços e obter maior rentabilidade em aplicações no mercado de capitais. É a existência dessas tentativas de antecipação que faz com que as informações se reflitam instantaneamente sobre os preços, quando de sua publicação (BRITO, 1977). Haugen (1995) também fez duras críticas ao paradigma da eficiência de mercado, apresentando uma coleção de evidências e argumentos contra a HME, que ele denomina ironicamente de The Fantasy; visto que os preços dos títulos no mercado sobre-reagem vagarosamente, pois os investidores reagem às novas informações com considerável atraso. Segundo Ross, Westerfield e Jaffe (1995), mesmo os mais fervorosos defensores da Hipótese de Mercado Eficiente não se surpreenderiam se fosse verificado que os mercados são ineficientes na forma forte. “Afinal de contas, se um indivíduo possui informação que mais ninguém tem, é provável que possa ganhar alguma coisa com isso”. 3. FINANÇAS COMPORTAMENTAIS (FC) Em face do pensamento da Teoria Moderna de Finanças, um vasto conjunto de evidências empíricas produzidas nas últimas décadas revela que as teorias disponíveis baseadas na suposição de racionalidade dos indivíduos não são capazes de explicar a contento diversos fenômenos regularmente observados nos mercados financeiros (YOSHINAGA et al, 2004; ROGERS et al, 2007). As dificuldades da teoria tradicional no que se refere à sua validade empírica sugerem duas abordagens possíveis. A primeira é a reformulação das mesmas sem, no entanto, abandonar o pressuposto de racionalidade dos agentes. A segunda consiste na mudança de paradigma, a partir do reconhecimento de que as pessoas nem sempre se comportam racionalmente. Este último curso de ação orienta todo o campo das Finanças Comportamentais (FC), uma área de estudos de desenvolvimento recente e crescimento acelerado (YOSHINAGA et al, 2004). Os fundamentos das Finanças Comportamentais (FC) apresentam-se centrados decisivamente nos trabalhos de dois psicólogos e professores israelenses: Amos Tversky e Daniel Kahneman, em seu trabalho intitulado Prospect Theory: an analysis of decision under risk. Mesmo não sendo economista, Daniel Kahneman foi congratulado com o Prêmio Nobel de Economia de 2002. Os trabalhos destes psicólogos compreendendo os anos 1974 e 1979, representam a base-teórica para a análise do comportamento de investidores, o comportamento e o processo de tomada de decisão do ser humano em situações de risco, desenvolvendo papel fundamental para o início do desenvolvimento das FC. Ao longo da leitura, embora existam diversas definições, verifica-se uma convergência entre os conceitos de Finanças Comportamentais. Linter (1998) define FC como sendo o estudo através do qual os investidores interpretam e agem frente às informações para decidir sobre investimentos. “Estudo de como os humanos interpretam e agem frente às informações para decidir sobre investimentos”. Thaler (1999) assume como “simples finanças de cabeça aberta”, salientando que algumas vezes para achar a solução de um problema financeiro empírico é necessário aceitar a possibilidade que alguns dos agentes na economia se comportem, em alguns momentos, de forma não completamente racional. Para Halfeld e Torres (2001) é um ramo do estudo de Finanças que tem como objetivo a revisão e o aperfeiçoamento do modelo econômico-financeiro atual, pela incorporação de evidências sobre a irracionalidade do investidor. Assim, percebe-se que as finanças comportamentais tratam-se de uma aproximação, para o mercado financeiro, das respostas que, pelo menos em partes, o paradigma tradicional enfrenta dificuldades em encontrar para os novos problemas de modelagem de comportamento do homem “economicus”. Desta feita, outras dimensões precisam ser contempladas e analisadas no contexto das hipóteses que definem o ser humano como “homo economicus”, a saber: as dimensões culturais, religiosas, morais, éticas e políticas. O homem das Finanças Comportamentais não é totalmente racional; é um homem simplesmente normal. Essa normalidade implica um homem que age, freqüentemente, de maneira irracional, que tem suas decisões influenciadas por emoções e por erros cognitivos, fazendo com que ele entenda um mesmo problema de formas diferentes, dependendo da maneira como é analisado. O campo de estudos das FC é justamente a identificação de como as emoções e os erros cognitivos podem influenciar o processo de decisão de investidores e como esses padrões de comportamento podem determinar mudanças no mercado (HALFELD e TORRES, 2001). Diferentemente da teoria neoclássica, tal Teoria sustenta que as escolhas dos indivíduos dependem da forma como as opções são apresentadas (frame dependence). Expressão disso seria a “contabilidade mental” (mental accounting), que se refere à tendência das pessoas de compartimentarem mentalmente os eventos com base em atributos superficiais e episódicos (ALDRIGHI e MILANEZ, 2005). Milanez (2003), e alguns outros autores, dividam as características humanas que afetam o “homem econômico” em dois grandes Grupos: 1) Vieses do processo de tomada de decisão; e 2) Limites ao aprendizado. Tratar-se-á aqui todos esses aspectos como Padrões de Comportamento. Resumidos no quadro abaixo: EFEITO CERTEZA Pessoas tendem a dar maior peso às possibilidades que têm alta probabilidade de acontecer; este comportamento dos agentes viola o axioma da substituição da TUE (ALDRIGHI e MILANEZ, 2005). Através de experimentos, Kahneman e Tversky (1979), chegaram ao resultado que os prospectos com 100% de certeza são excessivamente valorizados em comparação com os prospectos que envolvem alguma incerteza (mesmo oferecendo um ganho maior), diferentemente do que pressupõe a TUE. Em contrapartida, os indivíduos preferem uma perda com probabilidade de ocorrência inferior a 100% a uma perda certa ainda que menor. O viés psicológico de valorização excessiva da certeza traduz-se em maior aversão ao risco no domínio dos prospectos positivos e em maior propensão ao risco no domínio das expectativas de perdas. EFEITO ISOLAMENTO Para simplificar o processo de tomada de decisão (de escolha), as pessoas geralmente desconsideram boa parte das características de cada uma das opções, ignorando os aspectos comuns, e centralizam sua análise sobre os componentes que distinguem as opções de escolha. Como há diferentes formas de decompor as opções em partes comuns e distintas, as escolhas podem variar conforme o tipo particular de decomposição, gerando preferências inconsistentes (MILANEZ, 2003; ALDRIGHI e MILANEZ, 2005). PADRÕES HISTÓRICOS Como diz o psicólogo Max Baerzman, especialista em teorias sobre negociações que utiliza conceitos de Economia Comportamental em suas análises, “todos nós temos uma incrível habilidade de prever o passado” (BAZERMAN e NEALE, 1994). Na verdade, pode-se dizer que isto é o chamado determinismo histórico, tendência a acreditar que eventos históricos poderiam ser antecipados pelas pessoas que os vivenciaram ou que pelo menos as pessoas teriam boas chances de prever tais eventos (MILANEZ, 2003). Padrões Históricos ocorrem quando uma escala de valor é fixada ou demarcada por observações recentes. Isto pode levar investidores a esperar ganhos de uma companhia a se comportarem como no passado, conduzindo a um erro de previsão. ILUSÃO DE CONTROLE OU CONHECIMENT O As pessoas têm a tendência a acreditar que a acurácia de suas previsões será tanto maior quanto maior forem as informações a respeito do evento futuro (MILANEZ, 2003). É ampla a crença de que as previsões serão mais precisas quanto maior a quantidade de informações levantada; entretanto, quantidade de informações não implica maior possibilidade de prever corretamente, pois não necessariamente as novas informações são melhores que as já existentes, quando na verdade é a qualidade dessas que afeta a precisão da previsão. A ilusão de controle é uma tendência dos investidores em acreditarem que podem controlar uma determinada situação, mesmo quando isso é completamente impossível. Este viés poderá levar o investidor a negociar com grande freqüência, talvez porque acredite que esteja interpretando o mercado melhor do que os outros (HILTON, 2003). PERSEVERANÇA Há uma série de estudos que comprova que as pessoas freqüentemente têm opinião formada, o que provoca dois efeitos: elas relutam em procurar evidências que contrariem suas crenças e ao encontrá-las, consideram-nas com excesso de ceticismo (YOSHINAGA et al, 2004). No contexto acadêmico de Finanças, Thaler e Barberis (2003) observam com ironia que, embora muito já tenha se demonstrado contra a HME, não são poucos ou teóricos que permanecem firmes à sua crença de que os mercados são eficientes. SOBRE-REAÇÃO ÀS NOVIDADES DO MERCADO A sobre-reação de mercado surge quando variáveis financeiras, como por exemplo, preços e volatilidades, distanciam-se excessivamente de seus valores intrínsecos. Assim, a heurística da representatividade pode estar associada à sobre-reação. Ou seja, as notícias de desempenho passado bom ou ruim de uma empresa podem influenciar o processo de tomada de decisão, causando, respectivamente, euforia ou desânimo excessivo e provocando uma sobre-reação do mercado (KIMURA, 2003). AVERSÃO À PERDA O conceito de aversão à perda é considerado um dos pilares das FC. Este modelo comportamental diz que o investidor pondera tanto os ganhos quanto as perdas, mas não dá a ambos o mesmo valor psicológico (OLIVEIRA, SILVA E SILVA, 2005). A proposta feita por Kahneman e Tverski (1979) é que esse conceito baseia-se na constatação de que as pessoas sentem muito mais a dor da perda do que o prazer obtido com um ganho equivalente; ou seja, as pessoas não têm aversão ao risco e sim à perda. Tversky (apud BERNSTEIN, 1997): “Provavelmente, a característica mais significativa e dominante da máquina de prazer humana é o fato de que as pessoas são muito mais sensíveis a estímulos negativos do que positivos... Pense sobre quão bem você se sente hoje e, depois, tente imaginar quão melhor você poderia se sentir... Existem algumas coisas que o fariam sentir-se melhor, mas o número de coisas que o fariam sentir-se pior é ilimitado”. Diante da perda, as pessoas assumem riscos somente pela chance de não realizar a perda, ou seja, com relação aos ganhos, as pessoas são avessas ao risco, mas diante da possibilidade de perder, as pessoas são avessas à perda (HALFELD e TORRES, 2001). Kahneman e Tversky (1979) utilizam a contabilidade mental, auto controle, arrependimento da decisão e aversão à perda para explicar tal comportamento (MILANEZ, 2003) (grifo nosso). EXCESSO DE CONFIANÇA E OTIMISMO Diversas pesquisas sobre o comportamento humano revelam que muitos indivíduos apresentam excesso de confiança nas próprias habilidades de estimação, não levando em consideração a verdadeira incerteza que existe no processo. Pessoas acreditam que suas estimativas em situações que envolvem incerteza são mais precisas do que realmente são (YOSHINAGA et al, 2004). Nenhum outro problema de julgamento e tomada de decisão tem maior poder de catástrofe do que o excesso de confiança. No processo de tomada de decisão de investimento, o excesso de confiança pode ter diversas conseqüências. Primeiramente, pode levar o investidor a crer que possui vantagens comparativas na análise e avaliação de ativos em relação ao mercado, mantendo posições perdedoras. Além disso, o excesso de confiança pode levar a demasiada exposição em determinados ativos, tendo em vista a crença viesada do investidor em que seu posicionamento no ativo conduzirá a ganhos futuros consideráveis. Neste contexto, pode haver uma diversificação de investimentos inadequada, devido à concentração da carteira em determinados ativos. Autoconfiança e otimismo excessivos estariam associados aos mecanismos de defesa do ego, que tentam manter a harmonia entre crenças e atitudes: os erros normalmente são atribuídos a fatores não controláveis (má sorte, interferência dos outros etc.), enquanto o sucesso resultaria da habilidade do investidor (HIRSHLEIFER, 2001). Creditamos falhas geralmente a erros de outras pessoas, a má sorte ou a outros fatores nãocontroláveis, ao mesmo tempo em que os sucessos são devidos à nossa habilidade individual (MILANEZ, 2003) (grifo nosso). REPRESENTATIVIDADE A heurística da representatividade (representativeness heuristic) designa o predomínio da influência de estereótipos irrelevantes ou de analogias ingênuas nas decisões dos indivíduos sob incerteza (ALDRIGHI e MILANEZ, 2005). No caso de investimentos, a heurística da representatividade pode influenciar a percepção dos investidores sobre o potencial de valorização de uma ação. Investidores podem avaliar positivamente o potencial de uma ação específica simplesmente em função de terem formado uma opinião estereotipada sobre a empresa. Esta visão pode ser conseqüência da simpatia pela empresa, do desempenho passado da empresa ou de informações obtidas através de outros investidores ou meios de comunicação (KIMURA, 2003). ANCORAGEM A ancoragem (anchoring) consiste na tendência das estimativas dos indivíduos de serem extremamente influenciadas por crenças e opiniões prévias ou por eventos salientes. (ALDRIGHI e MILANEZ, 2005). Pesquisas demonstram que as pessoas constroem suas estimativas a partir de um valor inicial, ou âncora, baseado em qualquer informação que lhes é fornecida, ajustando-o para obter uma resposta final (YOSHINAGA et al, 2004). Pessoas quando fazem projeções são extremamente influenciadas por suas prévias crenças e opiniões. Além disso, usam evidências fracas para formar suas hipóteses iniciais e a estas ficam “ancoradas”, com grande dificuldade de corrigi-las quando informações de melhor qualidade posteriormente contradigam as crenças iniciais (RABIN, 1998). DISPONIBILIDA DE Pela “heurística da disponibilidade” (availability heuristic) as pessoas “estimam a freqüência de uma classe ou a probabilidade de um evento pela facilidade com que instâncias ou ocorrências podem ser trazidas à mente” (KAHNEMAN E TVERSKY, 1979). Os vieses de disponibilidade estão relacionados com o fato de que os eventos mais freqüentes são mais facilmente relembrados que os demais, e que os eventos mais prováveis são mais lembrados que os improváveis (YOSHINAGA et al, 2004). Seus julgamentos seriam, portanto, bastante influenciados pela facilidade com que as ocorrências de eventos podem ser lembradas ou resgatadas por livre associação: pela sua visibilidade, exposição, e saliência. Eventos mais recentes, mais familiares, ou que julgamos mais importantes têm uma maior probabilidade de serem recuperados pela memória (ALDRIGHI e MILANEZ, 2005). LIMITES À ARBITRAGEM 4. Na visão de muitos economistas, mesmo que parte dos agentes dos mercados financeiros atue de forma irracional, a HME prevalecerá. Seu argumento baseia-se essencialmente em duas assertivas: a) se houver um desvio dos preços dos ativos em relação a seus valores "corretos", cria-se uma oportunidade atrativa de lucros; b) agentes racionais aproveitarão rapidamente esta oportunidade, conduzindo os preços de volta a seus valores de equilíbrio, situação na qual o preço e o valor fundamental do ativo são iguais. A este mecanismo de correção de distorções no mercado dáse o nome de arbitragem (YOSHINAGA et al, 2004). Thaler e Barberis (2003) argumentam que o primeiro aspecto do argumento acima é um ponto discutível para os pesquisadores de FC, explicando que quando um ativo está mal apreçado, estratégias para retomar o equilíbrio podem ser arriscadas e custosas, tornando-se desinteressantes para os investidores racionais. Sendo assim, a presença de agentes que não são totalmente racionais poderia responder por distorções de preços permanentes ou que reverberam por longo período. As FC mostram que essas anomalias, provocadas por vieses comportamentais, são persistentes, atribuindo essa persistência a limites à arbitragem, que estão relacionados com a dificuldade que os investidores racionais podem enfrentar para desfazerem distorções provocadas por investidores menos racionais (YOSHINAGA et al, 2004; ALDRIGHI e MILANEZ, 2005). Do ponto de vista das Finanças Comportamentais as estratégias adotadas pelos agentes racionais no mudo real não podem ser chamadas de arbitragem, pois, na maioria dos casos, são arriscadas. Dentre os riscos a que os "arbitradores" estão expostos, destacam-se: O risco fundamental do ativo (Para que aconteça uma arbitragem no sentido clássico – sem risco – é preciso que ativos substitutos perfeitos do ativo objeto da arbitragem estejam disponíveis); O risco proveniente de movimentos dos investidores irracionais (Noise Traders) (risco de que uma distorção de preços já detectada pelos arbitradores se torne ainda mais pronunciada no curto prazo); e, Os custos de implementação da estratégia (custos de transação, comissões, taxas, diferença entre os preços de compra e de venda de um título (bidask spread), dentre outros) (SHLEIFER, 2000; THALER e BARBERIS, 2003). CONSIDERAÇÕES FINAIS Nesta pesquisa procurou-se fazer um retrospecto da história evolutiva das Finanças Abordando suas diversas Teorias. Constatou-se uma diferença brusca entre as diversas Teorias das Finanças, mostrando a importância e o interesse na pesquisa deste tema. Os defensores do paradigma tradicional apresentam diversos argumentos para ignorar a relevância da pesquisa comportamental. Dentre eles, destaca-se a discussão sobre os aspectos metodológicos. O alto prêmio que os “tradicionais” colocam na lógica e precisão dos argumentos, na formalização matemática e na quantificação e sofisticação dos testes empíricos, cria barreiras à aceitação das pesquisas comportamentais. O paradigma tradicional possui a significativa vantagem da simplicidade e facilidade de modelagem do ponto de vista do pesquisador. Não obstante, a validade deste arcabouço para descrever o comportamento dos mercados é uma questão de natureza empírica. Se as teorias baseadas no agente racional fossem capazes de explicar satisfatoriamente os mais importantes fenômenos investigados pela literatura de Finanças, não haveria razão – ou, pelo menos, não haveria forte motivação – para se questionar seus fundamentos e propor abordagens alternativas. O intento desta pesquisa foi de mostrar que as Finanças Comportamentais surgem e se desenvolve como um programa de pesquisa teórico e empírico norteado pela crítica à Teoria Moderna de Finanças, principalmente à HME, e pela busca de explicações para decisões e comportamentos financeiros que essa hipótese não explica. Constatando-se a polêmica envolvida nesse campo de estudo e o interesse de muitos pesquisadores por esse ramo, a fim de verificar a presença dos padrões de comportamentos defendidos pelas Finanças Comportamentais; o estudo de tais padrões permite identificar se fatores comportamentais dos investidores podem influenciar, de modo irracional, os preços dos ativos financeiros. Os trabalhos existentes na literatura até o momento procuraram mais criticar os modelos existentes do que propor melhorias. As fórmulas matemáticas dos modelos atuais precisam se adequar aos efeitos da subjetividade do investidor, da sua perspicácia e da mente humana. A compreensão dos aspectos comportamentais e emocionais que orientam as decisões dos indivíduos torna-se um instrumento fundamental na análise da forma como o investidor lida com o sentimento de ganho e/ou perda, certeza, confiança, otimismo, ancoragem, risco, arbitragem, etc. Para tanto, faz-se necessário desenvolver um estudo que procure resgatar os aspectos que afetam a decisão do investidor, focalizando principalmente seus padrões de comportamento. Concordando com Halfed e Torres (2001), as Finanças Comportamentais, em seu atual estágio de desenvolvimento, não têm a força e a aceitação necessárias para derrubar o Modelo Moderno de Finanças. Existem alguns conceitos que precisam ser mais bem definidos e algumas incoerências a serem resolvidas, mas, principalmente, falta-lhe um modelo matemático confiável e abrangente; muitos estudiosos do tema têm-se atido a desenvolver as idéias que dão embasamento ao modelo, sem dar muita importância aos conceitos matemáticos e estatísticos que o compõem. Novas pesquisas na área de Finanças Comportamentais são de extrema importância e necessidade, já que este campo de estudos ainda é pouco explorado no Brasil. É importante salientar que as Finanças Comportamentais não tem o intuito de substituir as Finanças Modernas, portanto não deveria ser vista como uma adversária, muito pelo contrário, o objetivo é agregar informações, complementar e esclarecer questões que não foram abordadas pelas Finanças Modernas, servindo-lhe de aperfeiçoamento, a fim de ser útil ao investidor no seu processo de tomada de decisão. Assim, o desenvolvimento de novos modelos e técnicas de finanças comportamentais pode motivar outros estudos sobre aspectos psicológicos que afetam o mercado. 5. REFERÊNCIAS ALDRIGHI, D. M.; MILANEZ, D.l (2005). Finança Comportamental e a Hipótese dos Mercados Eficientes. Rev. de Economia Contemporânea, Rio de Janeiro, jan/abr. ASSAF NETO, A. (1999). Mercado financeiro. 2 ed. São Paulo: Atlas. BAZERMAN, M. H; NEALE, M. A. (1994). Negociando racionalmente. São Paulo: Editora Atlas. BERNSTEIN, P. L (1997). Desafio aos Deuses: A Fascinante História do Risco. Editora Campus: Rio de Janeiro. BODIE, Z.; KANE, A.; MARCUS, A. J. (2000). Fundamentos de Investimentos. Trad. Robert Brian Taylor, 3 ed, Porto Alegre: Bookman. BREALEY, R. A. e MYERS, S. C. (1992). Princípios de finanças empresariais. 3ª ed. Portugal : McGraw Hill de Portugal. BRITO, N. R. O. (1978). Eficiência informacional fraca de mercados de capitais sob condições de inflação. Rev Brasileira do Mercado de Capitais. Rio de Janeiro, v. 4, n. 10, p. 63-85, jan.-abr. BRITO, N. R. O (1977). A relevância de mercados de capitais eficientes e regulação. Rio de Janeiro: OPPEAD/UFRJ, Maio (Relatório Técnico n. 13). BRUNI, A. L.; FAMÁ, R. (1998). Mercados Eficientes, CAPM e Anomalias: Uma Análise das Ações Negociadas na Bovespa (1988-1996). III SEMEAD, São Paulo, Outubro. CALDEIRA, L. M., CAMARGO JR, A. S., PIMENTA JR, T. (2005). A Eficiência de Mercado na América Latina: Um Estudo da Hipótese de Caminho Aleatório no Brasil, México, Peru e Argentina. 5º Congresso USP de Controladoria - São Paulo. CASTRO JR, F. H.F; FAMÁ, R. (2002). As novas finanças e a teoria comportamental no contexto da tomada de decisão sobre investimentos. Caderno de Pesquisas em Administração. v.9, abril / julho (2). CERETTA, P. S. (2001). Comportamento das variações de preço nos mercados de ações da América Latina. In: Encontro Nacional dos Programas de Pós-Graduação em Administração, 25º Anais, Setembro. Campinas: ANPAD. COPELAND, T. E. e WESTON, F. J. (1992). Financial theory and corporate policy. Reimpressão da 3a. ed. Nova Iorque: Addison Wesley. CORRÊA, A. de C. (1997). Análise de Investimentos: um teste dos modelos CAPM e APT. João Pessoa. Dissertação (Mestrado em Administração) – UFPB. DANIEL, K. e TITMAN, S. (1999). Market efficiency in an irrational world. Financial analyst Journal. 55, 28-40. DEWING, A. S. (1953). The Financial Policy Of Corporations. 5th ed., 2 vols, New York: Ronald Press Company. ELTON, E. J.; GRUBER, M. J (1995). Modern Portfolio Theory and Investiment Analysis. 5. ed. USA: John Wiley & Sons Inc. FAMA, Eugene (1970). Efficient capital markets :a review of theory and empirical work. Journal of Finance. maio, pp. 383-417. FAMA, Eugene (1991). Efficient capital markets: II. The Journal of Finance. v. 46, p. 18751617, Issues 5, December. FAMA, Eugene; FRENCH, Keneth R. (1988). Permanent and temporary components of stock prices. Journal of Political Economics. v. 96, n.2, p. 246-273. GRAHAM B.; DODD D. L (1934). Security Analysis: The Classic 1934 Edition, McGrawHill Trade, Nova York, 1996. HALFELD, M.; TORRES, F. F. L. (2001). Finanças Comportamentais: aplicações no contexto brasileiro. RAE - Revista de Administração de Empresas, Abr./Jun, São Paulo.. HAUGEN, Robert A. (1995). The new finance: the case against efficient markets. New Jersey: Printice-Hall, Inc. HILTON, D. J (2003). Psychology and the Financial Markets: Applications to Understanding and Remedying Irrational Decision-Making. 1v, cap. 14. p 271-297. HIRSHLEIFER, D. (2001) Investor psychology and asset pricing. Journal of Finance, 56(4), p. 1533-1598. JENSEN, M. C. (1978). Some anomalies evidence regarding market efficiency. Journal of Financial Economics. Amsterdam: North Holland v. 6, Mar. KAHNEMAN, Daniel e Amos Tversky (1979). Prospect Theory: An Analysis of Decision Making under Risk. Econometrica, v. 47, n. 2. KEYNES, J.M (1936). The general theory of employment, interest and money. London: Harcourt Brace Jovanocich, 1964 (reimpressão da edição de 1936). Disponível em: <http://www.marxists.org/reference/subject/economics/keynes/general-theory/ >. Acesso em: 13/10/2007. KIMURA, Herbert (2003). Aspectos Comportamentais Associados às Reações do Mercado de Capitais. Revista de Administração de Empresas – Eletrônica, v. 2, n. 1, jan-jun. KHODADADI, A. TUTUNCU, R. H. ZANGARI, P. J. (2006). Optimisation and quantitative investment management. Journal of Asset Management. v. 7; n. 2, p. 83-92. LEVINSOHN, J. (2003). The World Bank’s Poverty Reduction Strategy Paper Approach: Good Marketing or Good Policy?G-24 Discussion Paper Series, n. 21. New York: United Nations Conference on Trade and Development (UNCTAD) and Center for International Development, Harvard University. LIMA, L. A. O. (2003). Auge e Declínio da Hipótese dos Mercados Eficientes. Revista de Economia Política, vol. 23, nº 4 (92), outubro-dezembro. LIMÃO, A. M. T.; CARDOSO, S. L.; SOUZA, D. L. de S. (2001). O Retorno Justo Segundo o CAPM. Adcontar, Belém, v. 2, nº 1, p. 7-10, maio. LINTNER, G. (1998), Behavioral finance: Why investors make bad decisions, The Planner, 13(1), 7-8. LINTZ, A. C. (2004). Dinâmica de Bolhas Especulativas e Finanças Comportamentais: Um Estudo Aplicado ao Mercado de Câmbio Brasileiro. Dissertação de Doutorado. USP. São Paulo. LO, Andrew W.; MACKINLAY, C (1988). A non-random walk down Wall Street. Princeton University Press, Princeton, N. J. LOEB, Gerald (1935). The Battle for Investment Survival. New York: Simon & Schuscter. LOUTON, David A.; DOMIAN, Dale L. (1995). Dividends and Investment: Further Empirical Evidence. Quarterly Journal of Business and Economics, 34, 53–64. MACEDO JR, Jurandir S. Teoria do Prospecto: Uma investigação utilizando simulação de investimentos. 2003. 218f. Tese (Doutorado em Engenharia de Produção) – Universidade Federal de Santa Catarina, Florianópolis. MARKOWITZ, H. (1952). Portfolio selection. Journal of Finance, june. MEDEIROS, Regiane Delfino (2005). Efeito Doação, Efeito Disposição e Rentabilidade: Uma Análise Empírica em Finanças Comportamentais. TCC Graduação – Universidade Federal de Santa Catarina, Florianópolis. MILANEZ, D. Y. (2003). Finanças Comportamentais no Brasil. São Paulo: Faculdade de Economia e Administração da Universidade de São Paulo (FEA – USP), Dissertação de Mestrado. MODIGLIANI, F.; MILLER, M. (1958). The Cost of Capital, Corporation Finance and the Theory of Investment. American Economic Review, June, pp 261-97. MOSSIN, J (1966). Equilibrium in a capital asset market. Econometrica, v.34, n. 4, Octuber. OLIVEIRA, E.; SILVA, S. M.; SILVA, W. V.da (2005). Finanças Comportamentais: um estudo sobre o perfil comportamental do investidor e do propenso investidor. In: II Seminário de Gestão de Negócios da FAE Business School, 2005, Curitiba - Paraná. PEROBELLI, F. F. C.; PEROBELLI, F. S. e ARBEX, M. A. (2000). Expectativas Racionais e Eficiência Informacional: Análise do Mercado Acionário Brasileiro no Período 1997-1999. Revista de Administração Contemporânea, v. 4, n. 2, Maio/Ago. POTERBA , J.; SUMMERS, L (1988). Mean reversion in stock prices: evidence and implications. Journal of Financial Economics. v. 22, n. 1, p. 27-59. RABELO JR, Tarcísio Saraiva; IKEDA, Ricardo Hirata (2004). Mercados eficientes e arbitragem: um estudo sob o enfoque das finanças comportamentais. Revista Contabilidade & Finanças - USP, São Paulo, n. 34, p. 97-107, janeiro/abril. RABIN, Matthew (1998). Psychology and Economics. Journal of Economic Literature, XXXVI, March, 11-46. RAMOS, A. L. (2007). Análise do Efeito Comportamental no Índice Bovespa: Um estudo interdisciplinar. Dissertação de Mestrado. Pontifícia Universidade Católica – SP. ROGERS, Pablo; RIBEIRO, Kárem Cristina de Sousa (2004). Justificativa de se Incorporar o Índice de Risco Brasil no Modelo CAPM. IV Congresso USP de Controladoria e Contabilidade, São Paulo. ROGERS, Pablo; SECURATO, José Roberto; RIBEIRO, Kárem C. de Souza; ARAUJO, Simone R. (2007). Finanças Comportamentais no Brasil: Um Estudo Comparativo. Revista de Economia e Administração, v. 6, p. 49-68. ROSS, Stephen A., WESTERFIELD, R. W. & JAFFE, J. J. (2002). Administração Financeira. Translation: Sanvicente, A.; 2.ed. São Paulo: Atlas. SANTANA, Luciene (2006). Relação entre dividend yield e Retorno das Ações Abordando Aspectos Determinantes da Política de Dividendos: Um Estudo Empírico em Empresas com Ações Negociadas na Bovespa. Tese de Mestrado. Fundação Instituto Capixaba de Pesquisas em Contabilidade, Economia e Finanças (FUCAPE). Vitória. SANTANA, J.R.; TUROLLA, F.A. (2002). Escolha da estrutura de capital: aplicação ao caso do setor petroquímico brasileiro no período 1991 - 2000; Anais do ENANPAD 2002. Salvador. SANTOS, J. O.; SANTOS, J. A. R. (2005). Mercado de Capitais: Racionalidade Versus Emoção. Revista de Contabilidade & Finanças – USP, São Paulo, p. 103 – 110, Jan./Abr. SHARPE, W. F. (1964). Capital asset prices : A theory of market equilibrium under conditions of risk. Journal of Finance, setembro. SHILLER, Robert J. (2000). Exuberância irracional. Makron Books, São Paulo. SHLEIFER, Andrei (2000). Inefficient Markets: an introduction to Behavioral Finance. Oxford University Press. SOBREIRA , Marcelo de Souza (2007). Aplicação da teoria do prospecto nos bancos brasileiros: agregando valor para a carteira de investimentos de um fundo de pensão. Dissertação de Mestrado. Faculdade de Economia e Finanças IBMEC. THALER, Richard H. (1999). The End of Behavorial Finance. Associaton for investment managament and research, November/December. THALER, Richard H., BARBERIS, N (2003). A Survey of Behavioral Finance. In: CONSTANTINIDES, G., HARRIS, M., STULZ, R. (Eds.) Handbook of the Economics of Finance. New York: North-Holland. YOSHINAGA, et al (2004) . Finanças Comportamentais: Uma Introdução. V I I S E M E A D. USP – São Paulo. WILLIANS, John Burr (1938). The theory of investment value. Harvard University Press.

Download