A AVALIAÇÃO DO DESEMPENHO DE CENTROS DE RESPONSABILIDADE ESTUDO DE CASO Nuno Teixeira Assistente na Escola Superior de Ciências Empresariais do Instituto Politécnico de Setúbal Campus do IPS, Estefanilha, 2914-503 Setúbal, Portugal Teléfono: 00351 265 709 370 Fax: 351 265 709 301 [email protected] Área Temática: D) Contabilidad y Control de Gestion Palabras-Clave: Evaluación, Desempeño, Centros, Responsabilidad A AVALIAÇÃO DO DESEMPENHO DE CENTROS DE RESPONSABILIDADE ESTUDO DE CASO RESUMEN Este trabajo, presenta los centros de responsabilidad y sus criterios de evaluación, como instrumentos de orientación del comportamiento de los gestores. Así, realizamos un estudio de caso, con los siguientes resultados: - Para garantir el crecimiento, monitorización de la actividad y de los mercados, el planeamiento, el presupuesto y el control son realizados por centros de responsabilidad que asientan en unidades de negocio, con gestores, objetivos y recursos propios; - Hay mayor preocupación con la creación de valor, siendo los criterios de evaluación de los centros basados en la capacidad de crear una remuneración superior o coste del capital. INTRODUCCIÓN “Mercancías, productos, servicios, monedas y valores culturales se mueven sin resto a la vuelta del planeta, de país para país, de ciudad para aldea y de grupo para persona. Qué en épocas era considerado extranjero hoy se considera nuestro” (Donnelly et al, 2000; 57). En nuestro cuotidiano, somos confrontados con productos y servicios de las nacionalidades más variadas, desde las ropas y el alimento que consumimos, al equipo tecnológico más sofisticado. De facto, lejos van los tiempos que las organizaciones trabajaban solamente para los mercados internos y que la competición era nacional (Bartol, Martin, 1998). El mundo y las organizaciones están a mudar. Vivimos hoy en la llamada sociedad del conocimiento, de las comunicaciones instantáneas y de los negocios globales, donde ocurren alteraciones tan rápidamente que son imperceptibles (Drucker, 2001). Como secuencia de esta nueva realidad competitiva, las compañías adaptaran su organización interna de forma, a garantir la flexibilidad necesaria para responder rápidamente al mercado ceja, al nivel de los plazos de entrega, de la calidad ofrecida, de la innovación y de la adecuación de sus productos o de los precios de venda presentados. De esta manera, las estructuras organizacionales actuáis se basan en una descentralización más grande de la autoridad y en niveles intermedios de la gerencia, donde los responsables tienen objetivos propios y medios a su disposición para realizar las acciones previstas. Pretende-se así, que la tomada de decisión ceja más rápida y con una calidad mayor porque, son los que conocen los problemas operacionales que encuentran las respuestas adecuadas para los resolver. Sin embargo, esta descentralización más grande tiene un riesgo inherente: hay siempre el peligro del actuación local de cada área del trabajo no ser coherente con los objetivos organizacionales y parte de las ventajas de la delegación de la autoridad, si perdieren en las ineficiencias operacionales que si repercuten en la menor calidad entrega al cliente. Así, el control de gestión y más concretamente, los denominados instrumentos de orientación del comportamiento (Jordan et al, 2002), tienen un papel fundamental para garantir que la organización funciona como un todo, o ceja, que los objetivos y las actividades de cada sector contribuyen para el éxito global de la compañía y no sólo para la realización de los objetivos locales (Vancil, 1973). De los instrumentos de orientación del comportamiento se distinguen los centros de responsabilidad y sus respectivos criterios de la evaluación de desempeño. Con la realización del estudio del caso de una compañía del sector de las tecnologías de información, nos preponemos demostrar la importancia de la definición de centros de responsabilidad en la forma como las organizaciones pueden adquirir una capacidad para monitorizar mejor el mercado, de ajustar su oferta a las necesidades de los clientes y de diversificar su actividad, usando a ventaja de las sinergias de diferentes productos. Para halen de eso, queremos también destacar el papel importante de los criterios de la evaluación de desempeño de los centros, como forma de se garantir el cumplimiento de los objetivos organizacionales e envolver los gestores en la estrategia de la compañía. 1. CENTROS DE RESPONSABILIDADE Segundo Jordan et al (2002), constitui um centro de responsabilidade toda a unidade da empresa que: - Disponha de um chefe; - Tenha objectivos próprios, para os quais orienta a sua actividade; - O chefe existente tenha poder de decisão sobre os meios necessários à realização dos seus objectivos. A autoridade do gestor sobre os objectivos e meios utilizados, é fundamental na definição de um centro de responsabilidade pois assim, existe alguém que responde pelo grau de realização dos objectivos previstos e de utilização dos meios disponibilizados. Deste modo, torna-se óbvio, que a criação de centros de responsabilidade está intimamente relacionada com a gestão por objectivos, estruturas descentralizadas e a delegação de autoridade, sendo o sucesso da sua implementação bastante condicionado pelo estilo de gestão adoptado pela hierarquia de topo (Jordan et al, 2002). Finalmente, para que se consiga medir o alcance dos objectivos propostos e se realize uma avaliação adequada do desempenho dos vários gestores e dos seus colaboradores, deverão ser igualmente definidos mecanismos que reflictam o cumprimento ou não das responsabilidades de cada centro – indicadores. Estes indicadores, deverão ser capazes de medir o funcionamento dos centros em duas perspectivas diferentes: - Eficiência: verificar a maximização da relação outputs / inputs, ou seja, a obtenção do máximo de resultado com o mínimo de recursos utilizados; - Eficácia: verificar se as realizações são coerentes com os objectivos traçados. Relativamente, à classificação dos centros de responsabilidade, é feita de acordo com o grau de autoridade do responsável sobre a gestão das produções e dos recursos do seu centro. Temos assim, três tipos de classificações (Anthony, Govindarajan, 2001): - Centros de custo; - Centros de resultados; - Centros de investimento. 1.1 Centros de Custo: O responsável tem poder de decisão sobre os meios que se traduzem em custos, ou seja, tem autoridade apenas sobre a utilização dos recursos ao seu dispor. Neste tipo de centro de responsabilidades, pretende-se quantificar os custos afectos ao centro e a forma como o seu responsável os tem gerido. Medem-se os inputs (meios) e a sua utilização (custos) não levando em consideração os seus outputs (Anthony, Govindarajan, 2001). Por isso, geralmente definem-se como centros de custo, os centros de responsabilidade em que dificilmente se consegue medir a sua actividade e as suas realizações. São exemplo deste tipo de centros de responsabilidade os seguintes: - Centros administrativos e financeiros; - Centros de investigação e desenvolvimento; - Centros de marketing e logística; - Centros de proveitos. Inserimos aqui os centros de proveitos porque, embora seja possível medir a sua actividade quanto ao volume de negócios, não se consegue relacionar os seus inputs com os outputs. Isto sucede pois, não têm controlo sobre os custos associados, que normalmente fazem parte de centros de produção (Jordan et al, 2002). Para avaliar a performance dos centros de custo, há que ter em conta que existem dois tipos de custos face ao poder de decisão do gestor: - Custos decididos: podem ser estimados e o gestor tem poder de decisão sobre eles; - Custos não decididos: o gestor não tem qualquer poder de decisão sobre eles. Assim, o gestor apenas deverá ser responsabilizado pelo primeiro tipo de custos. É de frisar, que um custo não decidido de um centro, será um custo decidido em outro centro porque, dentro da empresa todos os custos e proveitos têm algum responsável (Jordan et al, 2002). 1.2 Centros de Resultados: Neste caso, o gestor tem poder de decisão sobre os meios que se traduzem em resultados, ou seja, em proveitos (produtos e serviços gerados pelo centro), e em custos (consumos de bens e serviços necessários à realização dos proveitos) (Anthony, Govindarajan, 2001). As principais características destes centros são (Jordan et al, 2002): - O objectivo é definido com base num resultado (margem entre proveitos e custos); - O responsável tem poder de decisão sobre meios que geram custos e proveitos; - As decisões dos gestores incidem sobre a optimização do resultado e não apenas sobre uma maior eficiência de custos. Deste modo, a grande diferença entre os centros de resultados e os centros de custos, é a possibilidade de no primeiro se poder comparar em termos monetários os inputs com os outputs. Face aos centros de custo, os centros de resultados apresentam diversas vantagens levando a que as decisões locais contribuam mais eficazmente para a realização dos objectivos globais. Como exemplos dessas vantagens temos: - Num centro de custo tradicional, o objectivo primordial é a contenção de custos e isto nem sempre se vai traduzir num aumento dos resultados da empresa pois, poderá implicar a escolha de mão-de-obra menos competente, aquisição de tecnologias menos produtivas ou de matérias-primas de menor qualidade, etc; - Por outro lado, um gestor que tenha como objectivo aumentar os proveitos, poderá também não contribuir para o aumento do resultado da empresa. Possivelmente, não olhará a meios para atingir o seu objectivo podendo os custos inerentes à realização de mais proveitos ser maiores que as margens obtidas. Por isso, muitas vezes tenta-se alterar os centros de custo, tornando-os centros de resultados. No entanto, na definição de centros de resultados, devem ter-se em conta os seguintes critérios (Jordan et al, 2002): - O gestor deve ter poder de decisão sobre os custos e proveitos desse centro; - Existem outros centros de responsabilidade interessados na aquisição dos produtos ou serviços gerados no centro; - O serviço prestado deve ser importante na medida em que a definição de um preço de transferência interna poderá diminuir o uso desse serviço pelos centros clientes; - A criação do centro não pode originar entropias na organização, ou seja, a sua actividade e os seus objectivos têm que ser consentâneos com os objectivos globais da empresa; - A avaliação do desempenho do gestor deve ser exclusivamente feita sobre o resultado das suas decisões; - O benefício de transformar um centro de custos em centro de resultados terá que ser superior ao custo daí decorrente; - Os centros clientes deverão ter liberdade de escolha dos seus fornecedores existindo um mercado aberto, onde apenas os competidores mais fortes terão sucesso. De acordo, com as estruturas organizacionais com maior descentralização de autoridade, podemos ter as seguintes formas de elaboração de centros de resultados (Jordan et al, 2002): - Descentralização Funcional: A empresa é organizada segundo as funções clássicas (financeira, marketing, produção, aprovisionamento, etc), existindo um responsável por cada área de trabalho. - Descentralização por Produto: Consiste na separação das principais funções da empresa (produção, vendas) por produto ou famílias de produtos. - Descentralização por Área Geográfica: É normalmente utilizada pelas empresas que possuem unidades em várias regiões. - Descentralização por Projecto: É frequente em empresas de construção civil e de serviços onde é fácil atribuir a cada projecto os proveitos e custos gerados. - Descentralização por Actividade: É utilizada em empresas com actividades diferenciadas. Por exemplo, as consultoras com uma panóplia de serviços elevada poderão organizar cada tipologia de consultoria num centro de resultados. Assim, cada uma das actividades principais, fica a ser supervisionada por um responsável próprio que responderá pelos resultados alcançados. 1.3 Centros de Investimento: Consideram-se centros de investimento, quando o responsável tem poder de decisão sobre os meios que se traduzem não só em termos de custos e proveitos, mas também em activos e passivos (Jordan et al, 2002). Desta forma, o objectivo é medido por um resultado que não será apenas a diferença entre os proveitos e os custos mas também ponderado pelos activos e passivos por si gerados. Assim, o responsável orienta as suas decisões não só para a melhoria do resultado mas também, para adequar o montante dos activos e passivos sobre os quais tem responsabilidade. Por exemplo, o departamento de vendas pode aumentar a sua facturação, fruto de um maior prazo médio de recebimento, que se irá reflectir em maiores dificuldades de tesouraria e eventuais créditos com custos financeiros. Resumindo, os centros de investimento distinguem-se dos centros de resultados pela razão de que o gestor tem poder de decisão sobre activos e passivos. Assim, o responsável por um centro de investimento tem autoridade para tomar decisões que afectam parte do capital investido e torna-se um gestor de uma mini empresa dentro da própria organização. Deste modo, é muito importante que os centros de responsabilidade sejam cuidadosamente definidos porque, uma definição errada do estatuto poderá levar, a critérios de avaliação de desempenho que não dão uma correcta imagem da evolução do centro e à tomada de decisões que a nível local parecem as certas mas que a nível global, podem pôr em causa os objectivos da empresa. 2. CRITÉRIOS DE AVALIAÇÃO DE DESEMPENHO Qualquer gestor deve ser avaliado segundo três vertentes (Jordan et al, 2002): - Valor do resultado obtido; - A sua eficácia: comparação entre os objectivos estabelecidos e realizados; - A sua eficiência: montante de meios utilizados para a obtenção dos seus resultados. Porém, os critérios de avaliação de desempenho vão variar consoante a tipologia do centro de responsabilidades: 2.1 Avaliação de um Centro de Custo: O principal critério de avaliação do nível de desempenho de um centro de custo, é a comparação entre o custo realizado e o custo estimado e consequentemente as diferenças existentes. É de referir ainda, que se deve utilizar o custeio directo sendo que, os custos imputados ao centro em análise deverão ser os decididos excluindo-se aqueles em que o gestor não tem qualquer influência sobre eles. Esta, é a forma mais usual de avaliar um centro de custo pois, não produz proveitos próprios e como tal, os custos são as únicas realizações que podem ser medidas. 2.2 Avaliação de um Centro de Resultados: Aqui, devem ser avaliados não só os custos mas também, os proveitos gerados. Geralmente, os indicadores utilizados são (Jordan et al, 2002): - Margem Bruta: É a diferença entre os proveitos e os custos variáveis. Neste caso defende-se que os custos fixos não devem ser considerados porque, o gestor não tem poder sobre eles. Contudo, esse pressuposto não está correcto porque, a maioria das vezes, o responsável pelo centro tem igualmente poder de decisão sobre os custos fixos ou parte deles, já que estes, resultam do nível de recursos por si decididos. - Resultado do Centro: Representa a diferença entre os proveitos gerados e os custos directos e indirectos atribuídos por uma chave de repartição. No entanto, esta chave de repartição, não é muito aconselhável podendo-se atribuir custos indevidamente, dificultando a análise de desempenho bem como, o trabalho do próprio sistema de controlo de gestão. - Margem de Contribuição: Consiste em considerar os custos que são atribuídos directamente ao bem ou serviço produzido. A margem de contribuição corresponde à diferença entre os proveitos e os custos directos do bem ou serviço produzido. Este sistema incorpora todos os proveitos e custos decididos pelo centro de responsabilidades evitando a repartição de custos. De facto, não há proveitos ou custos indirectos porque, todos fazem parte de algum centro de responsabilidades e por isso, há sempre alguém com autoridade sobre eles. 2.3 Avaliação de um Centro de Investimento: Para além da avaliação aos proveitos e custos gerados, é fundamental analisar o impacto das decisões do gestor sobre o nível dos activos utilizados. Na avaliação dos centros de investimento, surge o conceito de activo económico que contém, o montante dos activos deduzidos dos passivos originados ou afectos ao centro (Jordan et al, 2002). A sua forma de cálculo é a seguinte (Neves, 2000): Activo Económico = Activo Fixo + Necessidades de Fundo de Maneio Sendo que: - Activo Fixo = Activos com reduzido grau de liquidez (a sua transformação em dinheiro é superior a 1 ano) - Necessidades de Fundo de Maneio = Activos Cíclicos – Passivos Cíclicos - Activos Cíclicos = Existências + Clientes + Adiantamentos a Fornecedores + EOEP + Outros Devedores de Exploração + Acréscimos e Diferimentos Activos de Exploração - Passivos Cíclicos = Fornecedores + Adiantamentos de Clientes + EOEP + Outros Credores de Exploração + Acréscimos e Diferimentos Passivos de Exploração Este conceito de activo económico, permite ao gestor verificar o montante de investimento de capital que a sua actividade está a exigir à empresa. O seu valor vai ser fundamental na análise de desempenho porque, obrigatoriamente o centro de investimento terá que ser capaz de gerar resultados que assegurem o retorno do investimento realizado. Existem dois critérios principais na avaliação de um centro de investimento (Jordan et al, 2002): - Return on Investment (ROI): ROI = Margem de Contribuição / Activo Económico No ROI, obtém-se a taxa de rendibilidade dos recursos afectos ao centro. Este indicador, compara o volume de resultados sobre os quais o gestor tem poder de decisão, com o montante investido na actividade. Quanto maiores forem os outputs face aos inputs, melhor irá ser a remuneração dos capitais investidos. Porém, o ROI apresenta algumas desvantagens incontornáveis (Jordan et al, 2002): - Os recursos utilizados pelos centros de responsabilidade diferem muito uns dos outros levando a que por vezes, este rácio tenha valores completamente diferentes de centro para centro não os tornando comparáveis; - Como o ROI mede pontos percentuais, muitas vezes pode induzir em erro já que, um centro com um valor de rácio superior a outro, pode ter um valor absoluto de margem muito inferior. Mais uma vez isto sucede, devido às diferentes condições de realização de resultados dos diversos centros; - Quando o activo económico apresenta valores negativos por via do excesso de recursos cíclicos, o resultado do ROI é igualmente negativo, correspondendo a uma rendibilidade negativa que não é real; - O ROI pode ser melhorado através do aumento dos resultados ou pela diminuição dos valores do activo económico. Assim, as decisões locais poderão ser contrárias aos objectivos globais. Por exemplo, poderá dar-se o caso de gestores adiarem investimentos porque, já não irão produzir resultados durante o actual exercício económico. Deste modo, o centro beneficia com a decisão porque, irá ter menores custos no relatório de gestão mas a empresa sai altamente prejudicada porque não acompanha atempadamente as alterações ao nível do mercado, da tecnologia e da concorrência. - Margem de Contribuição Residual (MCR): MCR = Margem de Contribuição – Activo Económico * Custo do Capital O nível de investimento é composto pelo activo económico que representa os activos de exploração deduzidos do financiamento de exploração afectos ao centro. Para atribuirmos o custo do activo económico precisamos de determinar o custo de capital de acordo com a estrutura financeira da empresa. Para tal, utiliza-se o conceito do custo médio ponderado do capital (WACC), que inclui o custo do capital alheio devidamente ajustado das poupanças fiscais, bem como, o custo do capital próprio que deve evidenciar a taxa de retorno que os investidores esperam obter para serem compensados do risco de serem proprietários (Teixeira, Alves, 2003). Deduzindo à margem de contribuição o custo financeiro do activo económico, apura-se a margem de contribuição residual que nos permite verificar se o centro gera valor económico para o negócio. Logo, a adopção deste método leva à penalização dos centros mais exigentes em termos de volume de investimento e consequente financiamento. Assim, a utilização da margem de contribuição residual ultrapassa os inconvenientes do ROI porque, trata-se de um valor absoluto e não de um valor relativo. Para além disso, torna as decisões mais coerentes de acordo com o custo de capital da empresa, uma vez que, os gestores actuam de modo a cobrirem a totalidade dos custos da actividade, incluindo o custo de oportunidade do capital próprio, criando valor para os proprietários (Basso, Lima, 2002). Deste modo, há maior convergência entre decisões locais e globais. É de frisar, que em alternativa à margem de contribuição residual, existe um indicador reconhecido internacionalmente denominado por “EVA – economic value added”, que considera o efeito do imposto na margem de contribuição. Só após aplicar a taxa de imposto sobre o rendimento na margem de contribuição do centro, é que deduz o custo do activo económico (Jordan et al, 2002). No entanto, o seu objectivo é igualmente medir a capacidade para gerar valor acrescentado aos detentores do capital, sem prejudicar a situação financeira da empresa (Stewart, 1994). Deste modo, tanto a MCR como o EVA, permitem que os gestores ao longo da sua actividade, tentem garantir uma rendibilidade para os accionistas, superior ao custo de capital que geram. Esta, é uma lógica diferente do ROI onde, para além da desvantagem de se obter valores relativos, não se tem em consideração o custo do capital investido (Brás, Almada, 1999). Assim, os gestores funcionam como donos da empresa, tentando investir apenas em projectos que obtenham uma rendibilidade superior ao custo do seu financiamento (Young, 1997). No entanto, o ROI continua a ser o indicador mais utilizado pelas empresas para medirem a performance da sua actividade. Isto sucede porque, é um conceito mais divulgado e por existirem mais dados disponíveis para comparar com os valores de concorrentes ou do próprio sector (Nilsson, Olve, 2001). 3. O ESTUDO DE CASO 3.1. A empresa O estudo de caso que iremos abordar, incide sobre uma empresa do sector das tecnologias de informação que iremos denominar por Tecnológica, SA. A empresa dedica-se à realização de projectos integrados de desenvolvimento de softwares, fornecendo um misto de marcas próprias e de tecnologias de referência no mercado mundial. A nível geográfico, actua em todo o território nacional e aposta numa estratégia de internacionalização forte para os mercados emergentes de língua oficial portuguesa, nomeadamente Angola e Moçambique. A Tecnológica, SA apresenta actualmente um volume de negócios próximo de 18.000.000 de euros, o que segundo os dados sectoriais disponíveis de 2005 (edição 809 de Outubro de 2006 do Jornal Semana Informática) a posiciona nas 50 maiores empresas nacionais do sector das tecnologias de informação e numa das 10 maiores empresas de serviços nesta área de negócios. 3.2. A evolução da estrutura organizacional da empresa e do estilo de gestão A Tecnológica, SA foi fundada em 1990 tendo surgido como uma software house. O seu projecto inicial consistiu no desenvolvimento de um sistema integrado de gestão (actualmente designado por ERP). Nesta fase da sua vida, a organização interna baseou-se numa estrutura simples e informal, existindo um órgão de topo e uma equipa flexível que desempenhava um pouco de todas as funções organizacionais. No entanto, fruto da evolução positiva da actividade, depressa a estrutura organizacional passou a assentar numa estrutura funcional, havendo uma maior especialização de tarefas por parte dos diversos colaboradores. Em 1992, a Tecnológica, SA desenvolveu um conjunto de parcerias tecnológicas e acordos estratégicos de distribuição, visando a aquisição de conhecimento especializado em tecnologias da informação, para deixar de ser uma empresa mono produto. Este esforço de diversificação foi acompanhado por uma mudança na organização, passando a existir uma estrutura divisional por produtos. Na prática, a área comercial ficou dividida em vários gestores de produtos que tinham claros objectivos comerciais definidos. Esta opção, visou um maior foco no mercado visto que, neste sector o ciclo de vida dos produtos é reduzido, as necessidades dos clientes evoluem rapidamente e há a entrada de novos competidores constantemente. A partir de 1996 opta por uma maior focalização na sua oferta de serviços, visando, por um lado minorar o grau de exposição e dependência em relação aos seus parceiros tecnológicos, e por outro, melhorar o seu valor acrescentado por trabalhador. Nesta etapa da sua vida, e fruto do grau de inovação, de crescimento e de competitividade da industria do sector das tecnologias de informação, a empresa avançou para a forma mais avançada da estrutura divisional, constituindo UEN - unidades estratégicas de negócio e USN – unidades de suporte ao negócio. O modelo organizacional actual, é um dos recursos chave da empresa uma vez que, a existência das unidades estratégicas de negócio, proporciona elevados índices de criatividade e motivação, derivados de uma maior autonomia e descentralização da autoridade. Este tipo de estrutura, surgiu como forma de combater as desvantagens da organização funcional, ou seja, relações burocráticas entre os diferentes departamentos, maior número de níveis hierárquicos que atrasam a tomada de decisão, maior formalização de procedimentos e centralização do poder tornando as organizações pouco flexíveis à mudança e finalmente, pouca atenção ao mercado e aos consumidores em virtude, de haver uma clara orientação para o funcionamento interno e para o cumprimento das regras e da cadeia de comando (Mintzberg, 1981). As unidades de negócio, incluem todas as funções relativas aos produtos ou mercados, pretendendo-se assim, ter uma resposta mais rápida ao consumidor e à concorrência. Elas são responsáveis pelo planeamento e pela coordenação de todas as funções operacionais relativas aos segmentos que servem, desde a investigação até à própria assistência pós-venda. Deste modo, há um foco constante no meio envolvente e nos consumidores, assegurando-se um maior acompanhamento e controlo sobre as mudanças externas. Esta característica da estrutura organizacional da Tecnológica, SA é muito importante porque, numa industria com grande diversidade de oferta de produtos e serviços, permite à empresa diversificar com maior facilidade o seu negócio, sem perder índices de qualidade no nível de serviço prestado. De facto, são criadas verdadeiras mini empresas especializadas, dentro da estrutura organizacional. Assim, cada unidade de negócio está centrada num núcleo de competências tecnológicas e de soluções de negócio, que garante aos clientes que serve, a competitividade e a qualidade dos serviços que presta, seja através das características únicas da sua oferta, seja através dos prazos de resposta reduzidos. No entanto, fruto da competitividade entre unidades e do esforço contínuo pela obtenção dos objectivos definidos, tem-se vindo a desenvolver ao longo dos anos o denominado espírito de quinta, tornando-se por vezes difícil garantir um alinhamento na acção das diversas áreas e colaboradores. Por isso, a empresa tem realizado um investimento elevado de recursos no sentido de formalizar mais os processos e implementar um sistema de avaliação de desempenho e de gestão dos projectos, que inclui nos critérios de análise dos colaboradores e das unidades, a capacidade para trabalhar em equipa e partilhar conhecimento, através da sua contribuição para a realização dos projectos. 3.3 Os Centros de Responsabilidade da Tecnológica, SA 3.3.1 Caracterização das Unidades: A empresa, é constituída por 12 unidades estratégicas de negócio e 6 unidades de suporte que têm como principais funções as seguintes: - Unidades Estratégicas de Negócio: São responsáveis pela área comercial e de produção da empresa, coordenando as actividades necessárias para corresponder ao mercado; - Unidade de Suporte ao Negócio – Gestão do Conhecimento: Tem a responsabilidade de garantir a captação e partilha do conhecimento dentro da organização, com o objectivo de se dar oportunidade permanente às inovações nos processos, produtos e serviços oferecidos; - Unidade de Suporte ao Negócio – Administrativa e Financeira: tem a responsabilidade por todos os serviços administrativos, contabilísticos, legais e financeiros da empresa; - Unidade de Suporte ao Negócio – Marketing: é responsável pela execução do plano de marketing global da empresa bem como, pelas acções promocionais das unidades; - Unidade de Suporte ao Negócio – Recursos Estratégicos: é responsável pela prospecção de novas tecnologias e parcerias, essenciais para o crescimento sustentado da empresa; - Unidade de Suporte ao Negócio – Qualidade: assegura o recrutamento e selecção dos recursos humanos bem como, todas as actividades relacionadas com o controlo de qualidade; - Unidade de Suporte ao Negócio – Infra-estrutura Tecnológica: é responsável pela gestão das plataformas de trabalho da empresa, desempenhando a manutenção dos sistemas internos e externos, quando devidamente requisitada pelas unidades de negócio. Para além das unidades referidas, na estrutura organizacional temos ainda a Administração e para efeitos do sistema de controlo de gestão, a Unidade Eficiência Financeira. As suas funções principais são: - Administração: coordena a actividade das unidades de modo, a convergir os interesses locais com os da organização e a garantir a implementação da empresa nos mercados alvo; - Eficiência Financeira: não tem realidade física e funciona como o banco das diversas unidades que constituem a estrutura organizacional. Fornece os imobilizados e capitais necessários. 3.3.2 Tipologia de Centros de Responsabilidade: A definição de centros de responsabilidade contribui para o desenvolvimento de um espírito empreendedor nos gestores sendo um factor fundamental para o sucesso organizacional. A importância destes passa por dois aspectos: a sua contribuição, por um lado, para a eficácia organizacional e, por outro lado, para a avaliação de desempenho equitativa dos gestores. Por isso, tendo em consideração o poder de decisão dos gestores, definimos os seguintes centros de responsabilidade: Quadro 1: Tipos de centros de responsabilidade na Tecnológica, SA Divisão - UEN’s Controlo Descrição - NFM - Os gestores negoceiam prazos de recebimento e de - Proveitos pagamento e definem a política de stocks - Custos - Os proveitos decorrem das vendas ao exterior e das transacções internas Centro de Responsabilidade Centros de Investimento - Os custos decorrem da sua actividade normal e das transacções internas - USN’s - Proveitos - Os proveitos decorrem das transacções internas - Custos - Os custos decorrem da sua actividade normal e das transacções internas - Administração - Proveitos - Os proveitos decorrem das transacções internas - Custos - Os custos decorrem da sua actividade normal e das transacções internas - Eficiência - Imobilizado - Detém todos os imobilizados da empresa e aluga-os Financeira - Proveitos através de uma renda económica - Custos - Os proveitos decorrem das transacções internas e das aplicações financeiras da empresa Centros de Resultados Centro de Resultados Centro de Resultados - Os custos decorrem das amortizações do imobilizado e dos custos das fontes de financiamento Na classificação atribuída, queremos destacar os seguintes factos: - Considerámos as unidades de negócio como centros de investimento porque, os gestores detêm poder de decisão sobre a política comercial e a política de stocks, devendo ser avaliados tendo em consideração as necessidades ou os recursos financeiros criados; - Considerámos as unidades de suporte e a administração como centros de resultados porque, apenas detêm poder de decisão sobre proveitos e custos da sua actividade. Tal como as UEN’s, não possuem “influência” sobre a forma como o imobilizado é adquirido sendo este propriedade da eficiência financeira e posteriormente alugado; - Considerámos a unidade eficiência financeira como um centro de resultados. É de salientar, que em virtude de gerir activos, também poderia ser considerada como um centro de investimentos. Porém, os custos dos imobilizados na sua posse, são suportados por ela própria surgindo a sua valorização nos custos decorrentes da sua actividade, podendo assumir a forma, de custos de oportunidade ou juros. Vejamos o seguinte exemplo: Balanço da Eficiência Financeira Investimentos Fontes de Financiamento - Imobilizado 50 Resultado do Exercício - Aplicações 33,6 Capital - Disponibilidades 10 Empréstimo Bancário Total do Investimento 93,6 Total de Financiamentos 53,6 20 20 93,6 Cálculo da Margem do Centro Eficiência Financeira Opção: Tratar como Centro de Resultados - Resultado Operacional Opção: Tratar como Centro de Investimento 62,56 Resultado Operacional - C. Financeiro do Empréstimo - 8% 1,6 Activo 62,56 93,6 - C. Oportunidade do Capital - 10% 7,36 Custo do Activo – 9,572% (WACC) 8,96 Margem de Contribuição 53,6 Margem de Contribuição Residual 53,6 Sendo assim, para se apurar a contribuição de um centro de responsabilidades que contém as suas próprias fontes de financiamento, é indiferente a classificação como centro de investimentos ou de resultados. No entanto, actualmente, as unidades de negócio são tratadas de modo mais aproximado à classificação de centros de resultados. Embora haja uma preocupação com a criação de valor e com o retorno do investimento realizado, a avaliação dos centros, baseia-se sobretudo na lógica dos custos e proveitos, representada pelos dois exemplos que a seguir apresentamos: - Os imobilizados não são activos das unidades de negócio, tendo estas o custo da sua utilização reflectido através de uma renda económica paga à eficiência financeira, que pretende simular o financiamento da aquisição dos bens. Assim, pretende-se verificar se as unidades têm capacidade de autofinanciamento para pagar os investimentos realizados; - Sempre que as unidades de negócio apresentam saldos de tesouraria negativos, pagam juros pelas necessidades financeiras criadas à empresa. Para garantir o acesso dos gestores a estes dados, mensalmente são apresentadas as demonstrações de cada unidade: demonstração de resultados, balanço e demonstração de fluxos de caixa. 3.4 Avaliação dos Centros de Responsabilidade O modelo de avaliação actual da Tecnológica, SA apresenta as seguintes características: - Somente as unidades de negócio são avaliadas; - A avaliação das unidades de negócio é feita segundo os seguintes cálculos: Resultado operacional da unidade - Custos gerais atribuídos - Prestações internas das restantes unidades - Renda económica dos activos utilizados - Custo do capital calculado sobre os saldos de disponibilidades negativos = Resultado da Unidade Deste modo, pretende-se avaliar o seu desempenho em quatro perspectivas: - Capacidade de gerar excedentes financeiros face aos custos da sua actividade; - Capacidade de cobrir os custos necessários ao funcionamento das unidades de suporte e das instalações; - Capacidade financeira para reembolsar os investimentos realizados no decorrer da sua actividade; - Penalizar a criação de necessidades financeiras consequentes de má gestão de tesouraria. Como já atrás foi descrito, de acordo com o poder de decisão dos gestores das diversas unidades, podemos definir actualmente na empresa dois tipos de centros de responsabilidade: de Resultados e de Investimento. No ponto 2.2, dissemos que os centros de resultados, deverão ser avaliados através da margem de contribuição, incorporando os proveitos e os custos sobre os quais o gestor tem poder de decisão. Quanto aos centros de investimento, como o gestor pode decidir igualmente sobre activos e passivos, a avaliação do centro deverá ser feita com base na margem de contribuição residual, incluindo apenas elementos sobre os quais o gestor tem responsabilidades. Seguindo esta lógica, apresentamos de seguida a lista de centros de responsabilidade e os indicadores de avaliação que deverão ser aplicados na Tecnológica, SA: Quadro 2: Indicadores a utilizar na avaliação dos centros de responsabilidade Unidade - UEN’s Tipo de Centro de Responsabilidade Indicador de Avaliação Centros de Investimento Margem de Contribuição Residual - Gestão de Conhecimento Centro de Resultados Margem de Contribuição - Administrativa e Financeira Centro de Resultados Margem de Contribuição - Marketing Centro de Resultados Margem de Contribuição - Recursos Estratégicos Centro de Resultados Margem de Contribuição - Qualidade Centro de Resultados Margem de Contribuição - Infra-estrutura Tecnológica Centro de Resultados Margem de Contribuição - Administração Centro de Resultados Margem de Contribuição Relativamente ao sistema de avaliação actual dos centros de responsabilidade, queremos fazer os seguintes comentários: - São atribuídos, através de chaves de repartição, custos gerais da empresa às várias unidades. O gestor, não tem qualquer poder de decisão sobre eles. Porém, o resultado da unidade que coordena é afectado directamente pelo valor dessas rubricas. Assim, geram-se conflitos e sentimentos de desconfiança entre os gestores das UEN’s e o responsável da unidade administrativa e financeira, sendo os valores imputados, conferidos ao pormenor; - Os métodos adoptados para medir o custo do capital utilizado por cada unidade, nomeadamente a cobrança da renda económica pelo uso dos imobilizados e dos juros pela existência de saldos negativos de disponibilidades, revelam-se menos penalizadores para os gestores do que a adopção da margem de contribuição residual. De seguida apresentamos um exemplo numérico para verificarmos esta afirmação: Resultado Operacional antes de amortizações: 1.000€ Activo: 100€ Taxa de Amortização: 12,5% Opção: Margem de Contribuição Residual Resultado Operacional: 1.000 – ( 100 * 0,125 ) = 987,50€ Taxa do Custo do Capital: 25% Margem de Contribuição Residual: 987,50 – [( 100 – 12,5 ) * 0,25 ] = 965,63€ Opção: Renda Económica Vida Útil do Activo: 8 anos Taxa do Custo do Capital: 25% Valor de Aquisição: 100€ Termo da Renda Postecipada para 8 anos à taxa de juro de 25% por período: 30,04€ Resultado Operacional corrigido: 1.000 – 30,04 = 969,96€ Deste modo, verificamos que a margem de contribuição residual penaliza mais o resultado da unidade do que a renda económica. Quanto aos juros cobrados pelos saldos negativos de disponibilidades há a referir, que se considerarmos as disponibilidades no valor de activos a financiar, o valor a cobrar às unidades acaba por ser idêntico, em ambas as metodologias.Vejamos os seguintes exemplos: Balanço da Unidade de Negócio XX Investimentos - Clientes Fontes de Financiamento 3.400 - Resultado do Exercício - Disponibilidades (1.200) - Fornecedores Total de Investimentos 2.200 Total de Fontes de Financiamento 2.000 200 2.200 Neste caso, poderíamos considerar as disponibilidades como um empréstimo da própria empresa à unidade. Como tal, passaremos a ter os seguintes valores para a Margem de Contribuição Residual: Custo do Capital Próprio: 25% è custo a associar à utilização de capital da empresa por via das disponibilidades negativas Capitais Investidos: 3.400 – 200 = 3.200€ Custo Médio Ponderado do Capital = (2.000/3.200) * 0% + (1.200/3.200) * 0,25 = 0,094 Margem de Contribuição Residual = 2.000 – (3.200 * 0,094) = 1.700€ É de frisar, que considerámos que o resultado da unidade, representa capacidade de autofinanciamento não devendo por isso, ter qualquer custo de capital associado. Aplicando a metodologia da empresa, teríamos o mesmo resultado, em virtude do cálculo ser idêntico: Juros a imputar à unidade: 1.200 * 0,25 = 300€ Resultado da unidade: 2.000 – 300 = 1.700€ Vamos ver agora, um exemplo com disponibilidades positivas: Balanço da Unidade de Negócio XX Investimentos - Clientes Fontes de Financiamento 400 - Resultado do Exercício - Disponibilidades 1.800 - Fornecedores Total de Investimentos 2.200 Total de Fontes de Financiamento Os valores para o cálculo da Margem de Contribuição Residual, são os seguintes: 2.000 200 2.200 Custo do Capital Próprio: 25% Capitais Investidos: 2.200 – 200 = 2.000€ Custo Médio Ponderado do Capital = (2.000/2.000) * 0% = 0 Margem de Contribuição Residual = 2.000 – 0 = 2.000€ Na nossa opinião, as disponibilidades, embora não fazendo parte do activo económico, deverão estar incluídas no valor dos activos a financiar porque, significam valores monetários que estão a ser utilizados sem a devida rendibilidade. Como tal, julgamos que a metodologia utilizada pela empresa, referente aos saldos de disponibilidades, vai ao encontro dos objectivos da criação de valor. Contudo, de acordo com os exemplos apresentados relativos à renda económica, pensamos que seria aconselhável a aplicação dos conceitos teóricos da margem de contribuição e da margem de contribuição residual, para se apurar a capacidade das diversas unidades para criarem valor com a sua actividade. CONCLUSÃO O desenvolvimento deste trabalho teve como objectivo principal evidenciar a importância da definição de centros de responsabilidade de forma, a favorecer a tomada de decisão e a resposta à envolvente por parte das empresas no contexto empresarial actual. Para além disso, pretendeu-se evidenciar também que indicadores deverão ser seleccionados para a avaliação de cada tipo de centro de responsabilidade de acordo com os meios sobre os quais o gestor tem poder de decisão. Com a elaboração do estudo de caso da empresa do sector das tecnologias de informação, foi-nos possível observar as seguintes conclusões - Desde a sua formação, a empresa estudada adaptou ao longo do tempo a sua estrutura organizacional como forma, de responder mais rapidamente ao mercado (através da sua monitorização e da criação das competências necessárias) e de diversificar a actividade; - Os centros de responsabilidade na forma de unidades de negócio e de suporte ao negócio, representam actualmente uma das competências centrais da empresa visto que, lhe permitem uma maior rapidez e flexibilidade na resposta ao mercado, consequentes de um maior conhecimento do mercado por parte dos gestores e respectivas equipas. Para além disso, a descentralização do poder de decisão permitiu igualmente a diversificação de negócio em virtude de que as unidades de negócio vão desenvolvendo competências à medida que vão identificando oportunidades no mercado das tecnologias de informação; - Finalmente, verificámos também que os critérios de avaliação de desempenho dos centros de responsabilidade baseavam-se na criação de valor, havendo uma preocupação com a capacidade das diversas unidades de negócio serem capazes de cobrir os custos inerentes à sua actividade, os custos dos serviços internos prestados pelas unidades de suporte e os custos relativos às necessidades financeiras que criavam (saldos de tesouraria negativos). BIBLIOGRAFIA - ANTHONY, Robert; GOVINDARAJAN, Vijay (2001); Management Control Systems; 10ª edição; McGraw-Hill. - BARTOL, Kathryn; MARTIN, David (1998); Management; 3ª edição; McGrawhill. - BASSO, Leonardo; LIMA, André (2002); Análise de Processos de Gestão Voltados à Criação de valor para o Accionista – Um Estudo de Caso do GVA- FGV/SP; 3º Encontro Ibero-Americano de Finanças e Sistemas de Informação – A Empresa do Século XXI: Finanças, Sistemas de Informação e Tecnologias. - BRÁS, Filomena; Armada, Manuel (1999); Sobre a Geração de Valor e Avaliação de Empresas; Estudos de Gestão – Revista do ISEG, Vol. IV nº3. - DONNELLY, James; GIBSON, James; IVANCEVICH, John (2000); Administração – Princípios de Gestão Empresarial; 10ª edição; McGrawhill. - DRUCKER, Peter (2001); The Next Society – A survey of the near future; The Economist- Novembro. - JORDAN, Hughes; NEVES, João Carvalho; RODRIGUES, José Azevedo (2002); O Controlo de Gestão - Ao Serviço da Estratégia e dos Gestores; 4ª edição; Áreas Editora. - MINTZBERG, Henry (1981); Organization Desing: Fashion or Fit?; Harvard Business Review Janeiro - Fevereiro. - NEVES, João Carvalho (2000); Análise Financeira Volume II – Avaliação do Desempenho baseada no Valor; Texto Editora. - NILSSON, Fredrik; OLVE, Nils-Goran; Control Systems in Multi-Business Companies: From Performance Management to Strategic Management; European Management Journal, Vol. 19 nº4. - SOUSA, Alfredo (2006); As 100 Maiores Empresas de TI em Portugal; Suplemento do Jornal Semana Informática nº809. - STEWART, G. Benneti (1994); EUA: Fact and Fantasy; Journal of Applied Corporate Finance; Volume 7 number 2. - TEIXEIRA, Ana Bela ; ALVES, Teresa (2003); A Contabilidade e o Valor, na Perspectiva dos Utilizadores da Informação Financeira; XV Encontro nacional da ADCES: Contabilidade e Valor: Novos Contextos? - VANCIL, Richard (1973); What Kind of management control do you need?; Harvard Business Review (Março – Abril). - YOUNG, David (1997); Economic Value Added: A Primer for European Managers; European Management Journal; Vol. 15.

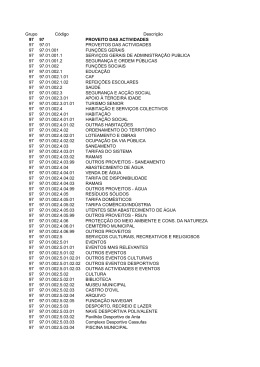

Download