ANAIS RELAÇÃO ENTRE OS INDICADORES DE DESEMPENHO FINANCEIRO E A INTANGIBILIDADE DOS ATIVOS: UM ESTUDO DAS EMPRESAS LISTADAS NA BM&FBOVESPA FERNANDA KREUZBERG ( [email protected] ) FUNDAÇÃO UNIVERSIDADE REGIONAL DE BLUMENAU VITOR PAULO RIGO ( [email protected] , [email protected] ) FUNDAÇÃO UNIVERSIDADE REGIONAL DE BLUMENAU ROBERTO CARLOS KLANN ( [email protected] ) FUNDAÇÃO UNIVERSIDADE REGIONAL DE BLUMENAU RESUMO O estudo objetiva analisar a relação entre indicadores de desempenho financeiro e o grau de intangibilidade dos ativos das empresas listadas na BM&FBovespa. A população da pesquisa se limita às companhias abertas brasileiras, exceto as empresas financeiras, perfazendo uma amostra final de 241 empresas. Para análise dos dados efetuou-se uma Regressão Linear Simples, para verificar a relação das variáveis independentes (indicadores de desempenho) com a intangibilidade dos ativos. Os resultados apontam que os indicadores de desempenho das empresas analisadas não possuem relação significativa em relação ao grau de intangibilidade dos ativos, apesar do impacto positivo do endividamento sobre a constante. Palavras-chave: Ativos Intangíveis. Indicadores de Desempenho. Companhias Abertas Brasileiras. 1 INTRODUÇÃO Os ativos intangíveis estão sendo cada vez mais enfatizados, tanto no meio científico como no mundo dos negócios. Tal fato pode estar sendo influenciado pelo ambiente competitivo combinado com os recursos limitados e, principalmente, devido à importância do conhecimento como sendo uma mercadoria (KAUFMANN; SCHNEIDER, 2004). Dessa forma, os autores corroboram que a diferença positiva entre o valor contábil registrado e o valor de mercado das empresas pode representar o grau de importância dos ativos intangíveis nas organizações. O crescimento da importância dos ativos intangíveis na geração de riqueza nas empresas denota o papel diferenciado destes ativos em cada organização, conforme o setor de atuação e a estratégia adotada. O ativo intangível representa um direito de benefícios futuros, porém, que não tem um corpo físico ou financeiro (LEV, 2001). Os investimentos em ativos tangíveis, em sua maioria, não afetam os resultados da empresa de forma imediata. No entanto, alguns ativos intangíveis, como os gastos com pesquisa, afetam os resultados da empresa imediatamente, pois em sua maioria, são lançados no mesmo período, mesmo que seus benefícios sejam gerados apenas em exercícios subsequentes (PEREZ; FAMÁ, 2006). Logo, os autores salientam que essa a abordagem dos ativos intangíveis pode proporcionar contribuições para o processo decisório das empresas. Desde a década de 80 vem sendo discutida a avaliação dos ativos intangíveis das empresas, sendo seu estudo de grande importância no contexto atual acadêmico, conforme destacam Riahi-Belkaoui (2003), Kaufmann e Schneider (2004), Wang e Chang (2005), Villalonga e Mcgaham (2005), Uhlenbruck, Hitt e Semadeni (2006) e Tan, Plowman e Hancock (2007). 1/15 ANAIS A aplicação adequada dos diferentes recursos à disposição das empresas é fundamental para elevar a sua capacidade competitiva e o seu desempenho organizacional (RIAHIBELKAOUI, 2003). Estes recursos incluem os ativos tangíveis e intangíveis. O autor enfatiza que os intangíveis são reconhecidos como recursos estratégicos, que são capazes de gerar vantagens competitivas e um desempenho financeiro superior, por serem mais valiosos e insubstituíveis. A literatura comporta que uma empresa com um bom desempenho financeiro e um elevado poder competitivo é, em sua maioria, influenciada pelo seu ativo intangível (WANG; CHANG, 2005). A relação entre estes elementos pode facilitar a correta gestão do capital intangível, considerando que para os usuários externos das informações, permite-se a compreensão dos fatores que afetam o valor da empresa. Diante do exposto, propôs-se analisar a seguinte problemática: Qual a relação entre os indicadores de desempenho financeiro e o grau de intangibilidade dos ativos das empresas listadas na BM&FBovespa? Com base na questão problema, o estudo tem por objetivo analisar a relação entre indicadores de desempenho financeiro e o grau de intangibilidade dos ativos das empresas listadas na BM&FBovespa. Diversos estudos têm investigado a relação entre a geração de valor econômico ao acionista e o grau de intangibilidade das empresas (LEV, 2001; PEREZ, FAMÁ, 2006; COLAUTO et al., 2009; ZÉGHAL, MAALOUL, 2010), além da relação com o endividamento (O’BRIEN, 2003; KAYO, PATROCÍNIO, MARTIN, 2009), assim como da relação entre ativos intangíveis e desempenho econômico e financeiro (BONTIS, KEOW, RICHARDSON, 2000; WANG, CHANG, 2005; FIETZ, SCAPRIN, 2008; COLAUTO et al., 2009; NASCIMENTO et al., 2012). Nesta pesquisa busca-se atestar a capacidade que os ativos intangíveis possuem de gerar riquezas para as organizações, conforme defendem alguns pesquisadores (LEV, 2001; RIAHI-BELKAOUI, 2003; WANG, CHANG, 2005). Os resultados obtidos podem ajudar a contribuir para o amadurecimento da discussão em torno do potencial dos ativos intangíveis como uma ferramenta de auxílio no processo decisório das empresas e na avaliação do desempenho empresarial. 2 REFERENCIAL TEÓRICO O propósito desta seção é apresentar a revisão da literatura a respeito dos ativos intangíveis, remetendo a sua conceituação e importância em relação aos indicadores das empresas. Na sequência, apresentam-se os indicadores de desempenho e alguns estudos realizados, que servem como base para a formulação da hipótese da pesquisa. 2.1 Ativos Intangíveis Ao estudar a abrangência terminológica dos ativos intangíveis, é importante ressaltar que alguns pesquisadores utilizam outras expressões como: ativos do conhecimento (LEV, 2001; STEWART, 2001), capital intelectual (STEWART, 1998, 2001) e ativos invisíveis (SVEIBY, 1997). A palavra intangível vem do latim tangere, que significa “tocar”, por isso, os ativos intangíveis são bens que não podem ser tocados, porque não têm corpo, ou mais especificamente, são bens incorpóreos (HENDRIKSEN; VAN BREDA, 1999). No entanto, os autores salientam que não basta o ativo possuir essa característica para ser considerado intangível, pois, por exemplo, contas a receber e despesas pagas antecipadamente são bens incorpóreos, mas não são classificados como intangíveis. Para Kaufmann e Scheneider (2004), não há apenas uma grande variedade de termos na discussão dos ativos intangíveis, mas também um amplo espectro de definições para cada 2/15 ANAIS termo na literatura. Em alguns casos, as definições permanecem em níveis muito resumidos e oferecem pouca ajuda aos profissionais e pesquisadores. No entanto, os estudos apontam que a maioria das definições, independentemente do termo utilizado, abordam o conhecimento como uma fonte geradora de riquezas e aproximam essa premissa aos conceitos sobre ativos intangíveis. O debate percebido em torno da conceituação acarreta em uma discussão mais aprofundada acerca deste conceito. Hendriksen e Van Breda (1999) chamam a atenção para o fato de que em muitas ocasiões a definição é baseada na diferença positiva entre o custo de uma empresa adquirida e a soma de seus ativos tangíveis líquidos, alertando que isso seria confundir a definição com mensuração. Conforme Martins (1972) os intangíveis também são considerados ativos, não pela inocorrência por parte da firma em qualquer custo para a sua obtenção, mas pela sua natureza, sendo caracterizados como agentes de futuros resultados econômicos das empresas. A definição apresentada por Lev (2001) consiste em definir o ativo intangível como um direito a benefícios futuros que não possui corpo físico ou financeiro. Essa concepção do autor demonstra que o ativo intangível é resultado de benefícios econômicos futuros, ou seja, a soma de resultados econômicos projetados descontados a uma taxa de risco apropriada, desconsiderando qualquer influência dos ativos tangíveis (KAYO, 2002). Encontrou-se ainda outra concepção que aborda a capacidade de geração de benefícios econômicos futuros pelos ativos intangíveis. Upton (2001) admite os ativos intangíveis como sendo recursos não físicos, geradores de prováveis benefícios econômicos futuros para uma entidade, que foram adquiridos por meio de troca ou ainda desenvolvidos internamente, baseados em custos identificáveis, que têm vida limitada, possuem valor de mercado próprio e que pertencem ou são controlados pela entidade. No conceito anterior, verifica-se a expressão prováveis benefícios econômicos futuros, o que permite fomentar o debate em torno da complexidade na definição de ativos intangíveis. Kaufmann e Schneider (2004) apontam que as discussões dessas questões normalmente permanecem em um nível muito abstrato, pois a investigação sobre os intangíveis é caracterizada por uma grande variedade de pontos de vista e interpretações que as escolas e pesquisadores precisam desenvolver. Ao buscar a definição no ambiente normativo, o Comitê de Pronunciamentos Contábeis (CPC), por meio do Pronunciamento Técnico CPC 04 R1, define ativo intangível como um ativo não monetário identificável sem substância física. A norma destaca também que caso um item não atenda à definição de ativo intangível, o gasto incorrido na sua aquisição ou geração interna deve ser reconhecido como despesa quando incorrido. No entanto, se o item for adquirido em uma combinação de negócios, passa a fazer parte do ágio derivado da expectativa de rentabilidade futura (goodwill) reconhecido na data da aquisição. Após a exposição dos desafios da conceituação e terminologias, surge o problema de como reconhecer, classificar, estruturar ou ainda, como surgem os ativos intangíveis. Nesse sentido Kaufmann e Schneider (2004) elencam essa dificuldade de encontram um consenso dos termos e conceitos sobre os ativos intangíveis, porem muitos estudos ainda perpetuam na buscam responder as questões elencadas acima. Sveiby (1997) classifica os ativos intangíveis em três tipos, quanto a: a) competências dos empregados; b) a estrutura interna; e c) a estrutura externa. Conforme o autor a competência dos empregados refere-se a capacidade de atuação em uma grande diversidade de situações na criação de ativos tangíveis e intangíveis. Dessa forma Sveiby (1997, p. 10) afirma que “[... a competência do empregado deve ser incluída como um ativo intangível, pois 3/15 ANAIS é impossível conceber uma organização sem pessoas”. Quanto a estrutura interna o autor corrobora que são as patentes, os sistemas de informação assim como a cultura de uma organização. Por sua vez, a estrutura externa refere-se ao relacionamento da empresa com clientes e fornecedores. Os conhecimentos e as competências das pessoas são considerados exemplos de ativos intangíveis, contribuindo de alguma forma para o sucesso organizacional. Logo, muitas empresas perceberam que as pessoas são os verdadeiros agentes nos negócios e que todos os ativos e estruturas, tangíveis ou intangíveis, representam o resultado de ações humanas (YEO, 2003). No entanto, apesar da reconhecida relevância e até capacidade do conhecimento humano de gerar riquezas, não há mecanismos para o reconhecimento dessas habilidades como um Ativo Intangível classificável nas demonstrações contábeis. O CPC 04 R1 (2010) destaca que um ativo satisfaz o critério de identificação, em termos de definição de um ativo intangível, quando: a) for separável, ou seja, puder ser separado da entidade e vendido, transferido, licenciado, alugado ou trocado, individualmente ou junto com um contrato, ativo ou passivo relacionado, independente da intenção de uso pela entidade; b) resultar de direitos contratuais ou outros direitos legais, independentemente de tais direitos serem transferíveis ou separáveis da entidade ou de outros direitos e obrigações. A principal razão para a não publicação de ativos intangíveis de maneira mais ousada nas demonstrações financeiras é a subjetividade que envolve o tema e, em consequência, o risco de erros de medição. Além disso, a maioria dos ativos intangíveis classificados pela literatura não se encaixam como ativos no sentido contábil e de registro da palavra (SRIRAM, 2008). Enquanto os estudos relacionados aos ativos físicos estão consolidados na literatura e também nas práticas contábeis das empresas, os ativos intangíveis necessitam de maior investigação, pois, a cada dia são reconhecidos por serem recursos capazes de singularizar a atuação das organizações (RIAHI-BELKAOUI, 2003). Mesmo com a discussão apresentada em relação às definições, terminologias e as dificuldades de inserir os ativos intangíveis nas demonstrações financeiras, há um consenso em admitir a influência de agentes intangíveis no processo de geração de riqueza das organizações. Do ponto de vista empresarial, as organizações estão cada vez mais motivadas, seja por forças externas ou internas, em medir e gerenciar proativamente os seus recursos intangíveis (KAUFMANN; SCHNEIDER, 2004). Riahi-Belkaoui (2003) alerta para a necessidade de aperfeiçoamento na prestação de informações relativas aos Ativos Intangíveis, que deve ser melhor explorado tanto para atender ao usuário interno como o externo. Internamente, os tratamentos adequados às informações dos intangíveis poderiam melhorar a alocação de recursos da empresa, ou aumentar a competitividade na captação de recursos de terceiros. Externamente, possibilita a ampliação da base informacional disponível aos investidores, de modo a não deixá-los reféns exclusivamente de medidas financeiras. A capacidade de geração de riquezas por parte dos ativos intangíveis pode ser conhecida por meio da análise da sua relação com os indicadores de desempenho financeiro, que são apresentados na sequência. 2.2 Indicadores de Desempenho A contabilidade apresenta-se como fonte de informações padronizadas para servir aos interesses dos mais diversos usuários. Essas informações podem ser analisadas de maneiras 4/15 ANAIS distintas, por meio de diferentes procedimentos ou técnicas. Os dados apresentados nas demonstrações financeiras geradas pela contabilidade são fundamentais para os usuários que desejam medir a eficiência operacional das empresas (GITMAN, 2010). Por meio das demonstrações financeiras de uma organização podem-se extrair informações sobre sua posição econômica e financeira, tornando-as insumo para a construção das mais variadas análises e estudos (ASSAF NETO, 2009). Para realizar a análise econômico-financeira citada, é possível utilizar, entre outros, índices de liquidez, endividamento e rentabilidade. No entanto, ressalta-se que a análise de índices não se trata exclusivamente da aplicação de uma operação isolada. Um aspecto fundamental no processo é a interpretação e a capacidade de concluir se o indicador é positivo ou negativo em determinada circunstância (GITMAN, 2010). O uso de indicadores para a realização de análises se deve principalmente à grande quantidade de informações constantes nas demonstrações financeiras, e também, como uma forma de comparar empresas de tamanhos distintos. Destaca-se que os índices financeiros são relações entre contas ou grupos de contas das demonstrações financeiras, que têm por objetivo fornecer informações que não são evidentes num simples olhar dos números de tais demonstrativos. Possibilita conhecer a posição atual da empresa, analisar eventos passados e projetar as tendências dos resultados vindouros. Corroborando Matarazzo (2010) enfatiza que as demonstrações contábeis possuem um elevado poder informativo, por sua vez, perante a análise de balanços é plausível extrair melhores ainda informações mais eficientes. Os ativos intangíveis podem gerar vantagens competitivas, bem como um efeito de maior desempenho na organização (RIAHI-BELKAOUI, 2003; ZÉGHAL, MAALOUL, 2010). Colauto et al. (2009) corroboram com essa premissa ao sustentar que os ativos intangíveis geram diferenciação nos lucros, bem como nos valores econômicos das organizações. Diversos estudos vêm sendo desenvolvidos nos últimos anos sobre o tema, procurando comprovar empiricamente esses efeitos. 2.3 Estudos Empíricos: Formulação da hipótese A discussão em torno dos ativos intangíveis vem adquirindo importância principalmente no ambiente acadêmico, a partir da década de 80, prevalecendo ainda a sua importância no atual cenário acadêmico. O estudo de Bontis, Keow e Richardson (2000) investigou três elementos do capital intelectual: o capital humano, a estrutura de capital e capital do cliente e as suas inter-relações. O estudo foi desenvolvido por meio de aplicação de questionário em empresas de diversos setores da Malásia. Os resultados da pesquisa apontam que o capital humano é importante independente do setor de atuação das empresas, e a estrutura de capital apresenta uma relação positiva com o desempenho dos negócios. Fietz e Scarpin (2008) verificaram se as informações contábeis permitem averiguar o grau de intangibilidade pelo usuário externo das organizações de capital aberto, constantes no índice IBrX – Índice Brasil. O estudo utilizou 13 indicadores e os resultados apontam que os indicadores de análise de ações refletem os ativos intangíveis de uma empresa, bem como nas empresas que possuem níveis diferenciados de governança. O estudo de Zéghal e Maaloul (2010) teve por objetivo analisar o papel do valor agregado como sendo um indicador de capital humano, além de medir qual o seu impacto no desempenho econômico e financeiro das empresas. O estudo foi desenvolvido com 300 empresas do Reino Unido. Os resultados revelam que o capital humano tem um efeito positivo sobre o desempenho econômico e financeiro apenas nas empresas caracterizadas por serem de alta tecnologia. Os autores ainda constataram que o capital empregado tanto físico 5/15 ANAIS como financeiro ainda é um importante determinante no desempenho empresarial e no mercado de ações. Wang e Chang (2005) investigaram o impacto dos elementos do capital intelectual no desempenho das empresas de tecnologia da informação de Taiwan. Com seus achados os autores concluíram que o capital intelectual afeta o desempenho das empresas em três elementos (capital de inovação, capital de processos e capital do cliente). Os autores ainda investigaram a relação causa e efeito dos elementos do capital intelectual. Por fim apresenta-se o estudo de Nascimento et al. (2012) que verificaram a correlação entre o grau de intangibilidade e indicadores de desempenho (GA, ML, ROA e ROE) das empresas do setor de tecnologia da informação e de telecomunicações. A análise foi pautada na utilização dos testes de homogeneidade Qui-quadrado (χ²) e teste Wilcoxon para a verificar de existência de diferença entre os setores analisados, sendo que para a análise da correlação utilizou-se por base o coeficiente de correlação. Os resultados indicaram não haver diferenças entre os segmentos analisados e infere-se ainda que o giro do ativo não apresentou uma correlação estatisticamente significativa com os índices de desempenho utilizados. Fundamentando-se nos estudos encontrados e elencados acima, admite-se a seguinte hipótese da pesquisa: H0: Os indicadores de desempenho das empresas e o grau de intangibilidade dos ativos não possuem relação. Caso a hipótese nula H0 não seja aceita, admite-se a seguinte hipótese de pesquisa: H1: Os indicadores de desempenho das empresas e o grau de intangibilidade dos ativos possuem relação. Os estudo de Lev (2001), Perez e Famá (2006) e Colauto et al. (2009) indicam que quanto maior o grau de intangibilidade das empresas maior são os seus indicadores de lucratividade e rentabilidade. Colauto et al. (2009) ainda encontraram diferenças na relação da evidenciação de ativos intangíveis com o valor de mercado. Os estudos de Fietz e Scarpin (2008) e Machado e Famá (2011) apontam para alterações no grau de intangibilidade quando abordados os diferentes níveis de governança corporativa. A literatura comporta que uma empresa com um bom desempenho financeiro e que possui um elevado poder competitivo é,em sua maioria, influenciada pelo seu ativo intangível (WANG; CHANG, 2005). Colauto et al. (2009) complementam que os ativos intangíveis causam alterações tanto nos lucros, quanto nos valores econômicos das organizações. 3 METODOLOGIA Admiti-se que o objetivo da pesquisa consiste em analisar a relação entre indicadores de desempenho financeiro e o grau de intangibilidade dos ativos das empresas listadas na BM&FBovespa, delinear-se o estudo como descritivo quanto aos objetivos. No enquadramento metodológico caracteriza-se o estudo como documental no que tange aos procedimentos, possuindo uma abordagem quantitativa dos dados. 3.1 População e amostra A população do estudo compreende todas as companhias abertas listadas na BM&FBovespa até Janeiro de 2013. Para a delimitação da população, foram excluídas as empresas financeiras, por apresentarem particularidades na divulgação das informações contábeis. Logo a população compreende as 359 empresas listadas na BM&FBovespa. Porém algumas empresas não apresentaram todas as informações necessárias para o cálculo dos 6/15 ANAIS indicadores bem como do grau de intangibilidade. Dessa forma, a amostra da pesquisa ficou delimitada a um total de 241 empresas para a realização da análise. As empresas da amostra estão segmentadas em oito setores econômicos, conforme a classificação setorial apresentada pela BM&FBovespa. As empresas estão distribuídas entre os setores de Petróleo, Gás e Biocombustiveis (1,2%), Materiais Básicos (14,1%), Bens Industriais (10,8%), Construção e Transporte (17,8%), Consumo Não Cíclico (12,9%), Consumo Cíclico (18,7%), Tecnologia da Informação e Telecomunicações (6,2%) e Utilidade Pública (18,3%). 3.2 Análise dos dados Para responder a hipótese e ao problema da pesquisa, fez-se uso da técnica estatística de Regressão Linear Simples, para verificar a relação dos indicadores de desempenho das empresas com o grau de intangibilidade dos ativos. Conforme Hair et al. (2005), a regressão linear tem por objetivo prever mudanças na variável dependente como resposta à variável independente. Para a utilização desta técnica fez-se uso do software SPSS 20.0. Os dados foram coletados na base de dados Economática®, sendo a análise pautada no período de 2005 a 2011. A escolha desta técnica se justifica em relação ao objetivo da pesquisa que consiste em analisar a relação entre o desempenho das empresas e intangibilidade dos ativos, determinando a importância da variável independente (grau de intangibilidade) na explicação de cada variável dependente (indicadores de desempenho). Como variáveis dependentes utilizou-se alguns indicadores de desempenho das empresas. Antunes e Martins (2007) corroboram que as medidas de avaliação classificam-se em tradicionais, que são oriundas de informações divulgadas pelas Demonstrações Contábeis, e as metodologias concentradas no valor (EVA, MVA, Valor de mercados das ações). Diante disso, assume-se como variáveis dependentes as medidas tradicionais (indicadores de rentabilidade, liquidez e endividamento) apresentados por Assaf Neto (2009) e Matarazzo (2010), Gitman (2010) e Silva (2012), conforme apresentados no Quadro 1. Quadro 1 – Variáveis dependentes do estudo Grupo de Indicadores Fórmula Indicadores Indicadores de Liquidez Indicadores de Endividamento Indicadores de Rentabilidade Autores Liquidez Geral Assaf Neto (2002) Liquidez Corrente Assaf Neto (2002); Matarazzo (2003) Endividamento Assaf Neto (2002) Retorno sobre o Ativo Assaf Neto (2009); Gitman (2010); Matarazzo (2010); Silva (2012). Retorno sobre Patrimônio Líquido o Assaf Neto (2009); Gitman (2010); Matarazzo (2010); Silva (2012). Margem líquida Matarazzo (2010) Giro do Ativo Matarazzo (2010) Legenda: AC = Ativo Circulante PC = Passivo Circulante PT = Passivo total ARLP = Ativo Realizável a Longo Prazo PELP = Passivo Exigível a Longo Prazo PL = Patrimônio Líquido 7/15 LO = Lucro operacional ANAIS AT = Ativo total LL = Lucro líquido Fonte: Elaborado pelos autores. VL = Venda Liquida Diante disso, assume-se como variável independente o grau de intangibilidade das companhias abertas, objeto deste estudo, encontrado pela fórmula: Considerando o Patrimônio Líquido pelo seu valor de mercado, este é encontrado pela multiplicação da quantidade de ações das empresas com o preço de mercado das ações (LEV, 2001). A utilização deste índice foi encontrada nos estudos de Lev (2001), Kayo e Famá (2004), Nascimento et al. (2012), Machado e Famá (2011), considerando que quanto maior este índice, maior é a participação dos ativos intangíveis na estrutura dos ativos das empresas. Dessa forma assumem-se os indicadores de desempenho como variáveis dependentes, pois para cada indicador será efetuado uma Regressão Linear Simples. Por exemplo, será efetuada uma regressão linear simples entre o indicador de Liquidez Geral (variável dependente) e o grau de intangibilidade (variável independente). Na sequencia outra regressão linear simples considerando como variável dependente a Liquidez Corrente e como independente o grau de intangibilidade, e assim sucessivamente com os demais indicadores. Na seção seguinte, apresentam-se os principais resultados encontrados no estudo. 4 DESCRIÇÃO E ANÁLISE DOS RESULTADOS Para aceitar ou refutar a hipótese da pesquisa, encontrou-se num primeiro momento o grau de intangibilidade das empresas, metodologia adotada nos estudo de Lev (2001), Kayo e Famá (2004), Nascimento et al. (2012) e Machado e Famá (2011). Na sequência, relacionaram-se os resultados com cada um dos indicadores de desempenho das empresas, por meio do cálculo da regressão linear simples, a partir do software SPSS 20.0. Porém, primeiramente é necessário atender alguns pressupostos aplicados à regressão linear, de modo que os resultados sejam mais confiáveis, sendo eles: a normalidade, a homocedasticidade, a multicolinearidade e autocorrelação de resíduos. Em um primeiro momento testou-se a normalidade dos dados pelo teste Kolmogorov-Smirnov Z, sendo que os resultados confirmam que todos os dados estão distribuídos de forma normal. A homocedasticidade, que indicada se os dados são homogêneos em sua distribuição, foi verificada pelo Teste de Gleijser. Para atender a tal pressuposto verificou-se que o valor da significância é superior a 0,05 no teste ANOVA. Pelos testes Tolerance e VIF (Fator de inflação da variância) testou-se a multicolinearidade dos dados. Admite-se que esse pressuposto foi atendido, pois pelo Teste VIF os valores permaneceram no intervalo de 1 até 10 e no teste Tolerance permaneceram entre 1 e 0,10. Por fim, pelo Teste de Durbin-Watson verificou-se que existe ausência de autocorrelação de resíduos, admitindo-se apenas valores próximos de 2, para este pressuposto seja atendido. Realizados os testes dos pressupostos, constou-se que os dados são confiáveis para a realização da regressão linear simples entre os indicadores de desempenho econômico financeiro e o grau de intangibilidade das empresas listadas na BM&FBovespa. Na Tabela 1 encontram-se os resultados da primeira regressão linear simples, em que se assume como variável dependente a liquidez geral e como variável independente o grau de intangibilidade dos ativos das empresas. Tabela 1 – Resultados da Regressão entre Liquidez Geral e Grau de Intangibilidade 2005 2006 2007 2008 2009 2010 8/15 2011 ANAIS -4,92E-12 Beta -0,011 Beta Standard 0,870 Sig. 0,011 R 0,000 R Square (R2) Fonte: dados da pesquisa. -5,14E-12 -0,021 0,743 0,021 0,000 -1,05E-11 -0,045 0,487 0,045 0,002 -3,27E-10 -0,007 0,910 0,007 0,000 3,06E-12 0,002 0,978 0,002 0,000 4,03E-12 0,004 0,951 0,004 0,000 -3,06E-11 -0,040 0,538 0,040 0,002 Conforme apresentado na Tabela 1, é possível inferir que a relação das variáveis é fraca, pois o valor apresentou percentual abaixo de 1% para todos os períodos analisados. Infere-se que o poder explicativo deste modelo pode ser considerado muito baixo. Em relação aos coeficientes da regressão, é possível averiguar que o Beta Standard explica o impacto da variável sobre a constante. Logo, infere-se que a relação das variáveis não foi significativa para nenhum dos períodos analisados. Esses resultados corroboram com Fietz e Scarpin (2008) ao não encontrarem significância no modelo que possui por variáveis a liquidez geral e o grau de intangibilidade dos ativos das empresas de capital aberto listadas no Índice IBrX – Índice Brasil. Desse modo, depreende-se que a liquidez geral das empresas não apresenta relação com o grau de intangibilidade dos ativos. Na Tabela 2 apresentam-se os resultados da regressão linear simples, em que a variável dependente é a liquidez corrente e a variável independente é o grau de intangibilidade dos ativos das empresas. Tabela 2 – Resultados da Regressão entre Liquidez Corrente e Grau de Intangibilidade 2005 2006 2007 2008 2009 2010 -4,26E-12 -8,81E-12 -1,55E-11 -3,92E-12 -2,24E-11 -2,07E-11 Beta -0,008 -0,022 -0,059 -0,009 -0,044 -0,071 Beta Standard 0,898 0,729 0,362 0,891 0,499 0,271 Sig. 0,008 0,022 0,059 0,009 0,044 0,071 R 0,000 0,001 0,003 0,000 0,002 0,005 R Square (R2) Fonte: dados da pesquisa. 2011 -5,09E-11 -0,046 0,481 0,046 0,002 Considerando os dados apresentado na Tabela 2, infere-se que é o valor para R2 é baixo, logo a relação das variáveis é fraca. Quanto ao poder explicativo do modelo, este figura em torno de 1% para todos os períodos analisados, valor este considerado muito baixo. No que tange aos coeficientes da regressão, infere-se que com o valor do Beta Standard (que explica o impacto da variável sobre a constante) nenhuma relação é verificada entre a liquidez corrente e o grau de intangibilidade. Dessa forma, nenhuma das variáveis apresentou significância ao nível de 95%. Os resultados estão em consonância com os achados de Fietz e Scarpin (2008), que não encontraram significância do modelo ao analisar a liquidez corrente com a intangibilidade dos ativos. Logo, infere-se que a liquidez corrente e o grau de intangibilidade dos ativos das empresas não apresentaram nenhuma relação no período analisado. Apresentam-se na Tabela 3 os resultados da regressão linear, em que a variável dependente é representada pelo endividamento e a variável independente é representada pelo grau de intangibilidade das empresas, conforme evidenciado. Tabela 3 – Resultados da Regressão entre Endividamento e Grau de Intangibilidade 2005 2006 2007 2008 2009 2010 -1,96E-11 -2,60E-11 6,58E-10 2,07E-09 -3,44E-10 -1,05E-10 Beta -0,008 -0,009 0,502 0,626 -0,187 -0,058 Beta Standard 0,903 0,890 0,000 0,000 0,004 0,369 Sig. 0,008 0,009 0,502 0,626 0,187 0,058 R 9/15 2011 9,66E-09 0,578 0,000 0,578 ANAIS 0,000 R Square (R2) Fonte: dados da pesquisa. 0,000 0,252 0,392 0,035 0,003 0,334 Conforme apresentado na Tabela 3, é possível inferir que a relação entre o endividamento e o grau de intangibilidade dos ativos está entre 20% e 40%, no período de 2007, 2008 e 2011. O poder explicativo máximo encontrado para o modelo foi em 2008, quando alcançou 62%, percentual este com inferências consideráveis para o modelo. Em relação aos coeficientes da regressão, é possível averiguar que para alguns dos períodos analisados o Beta Standard apresenta valores significativos quanto ao impacto da variável sobre a constante. Estes achados não são condizentes com o exposto por Antunes e Martins (2007), que não encontram uma relação significativa do endividamento com o a percepção dos gestores acerca do capital intelectual, em um estudo realizado em 2002. Porém, esses resultados corroboram com Fietz e Scarpin (2008) e com o estudo de Kayo, Patrocínio e Martin (2009), que reforçam a importância do endividamento para a intangibilidade das empresas, sendo que essa relação exerce grande influência sobre o valor da empresa. Dessa forma, é possível averiguar que o indicador de endividamento apresenta alguma relação com o grau de intangibilidade das empresas, no período analisado. Na Tabela 4 encontram-se os resultados da regressão linear simples, onde se assume como variável dependente o ROA e como variável independente o grau de intangibilidade dos ativos das empresas. Tabela 4 – Resultados da Regressão entre ROA e Grau de Intangibilidade 2005 2006 2007 2008 2009 5,17E-12 1,20E-10 6,02E-12 1,42E-09 -3,40E-12 Beta 0,038 0,006 0,011 0,007 -0,005 Beta Standard 0,561 0,923 0,869 0,915 0,944 Sig. 0,038 0,006 0,011 0,007 0,005 R 0,001 0,000 0,000 0,000 0,000 R Square (R2) Fonte: dados da pesquisa. 2010 2,25E-13 0,003 0,960 0,003 0,000 2011 4,01E-12 0,011 0,869 0,011 0,000 Considerando os dados apresentados na Tabela 4, denota-se uma baixa relação entre o ROA e o grau de intangibilidade, bem como o baixo poder explicativo apresentado por este modelo. Sobre os coeficientes da regressão, é possível constatar que o Beta Standard apresenta valores insignificantes, que remetam para algum impacto das variáveis sobre a constante. Esses resultados corroboram com Fietz e Scarpin (2008), que também não encontraram significância do modelo ao analisar o ROA e a intangibilidade dos ativos das empresas de capital aberto listadas no Índice IBrX – Índice Brasil. Também vai ao encontro de Nascimento et al. (2012), que concluíram não existir uma relação significativa entre o ROA e a intangibilidade dos ativos das empresas do setor de Tecnologia da informação e de telecomunicações. Logo, destaca-se que o ROA não apresenta relação com o grau de intangibilidade das empresas. Apresentam-se na Tabela 5 os resultados da regressão linear em que a variável dependente é representada pelo indicador ROE e a variável independente é representada pelo grau de intangibilidade das empresas. Tabela 5 – Resultados da Regressão entre ROE e Grau de Intangibilidade 2005 2006 2007 2008 2009 7,41E-12 -3,26E-12 1,79E-12 9,39E-12 -8,00E-12 Beta 0,043 -0,001 0,022 0,010 -0,010 Beta Standard 10/15 2010 -8,36E-11 -0,678 2011 4,85E-12 0,009 ANAIS 0,504 Sig. 0,043 R 0,002 R Square (R2) Fonte: dados da pesquisa. 0,983 0,001 0,000 0,737 0,022 0,000 0,880 0,010 0,000 0,874 0,010 0,000 0,000 0,678 0,459 0,890 0,009 0,000 Conforme apresentado na Tabela 5, verifica-se que a relação das variáveis é fraca, pois o valor de R2 consiste em um percentual abaixo de 1%, para todos os períodos analisados. Infere-se que o poder explicativo do modelo gira em torno de 1%, exceto para ao período de 2010, em que atingiu 46%. Em relação aos coeficientes da regressão, é possível averiguar que o Beta Standard que explica o impacto da variável sobre a constante, possui um baixo impacto, exceto no ano de 2010. Os achados do presente estudo contradizem Fietz e Scarpin (2008), que analisaram as empresas de capital aberto listadas no Índice IBrX – Índice Brasil e apontaram para uma relação do ROE com o grau de intangibilidade dos ativos. Por sua vez, Antunes e Martins (2007) não encontram uma relação significativa do endividamento com o entendimento sobre capital intelectual, em um estudo realizado em 2002. Do mesmo modo, corrobora-se com Nascimento et al. (2012), ao concluírem que não existe uma relação significativa entre o ROE e a intangibilidade dos ativos das empresas do setor de Tecnologia da informação e de telecomunicações. Logo, infere-se que o ROE não apresenta relação com o grau de intangibilidade dos ativos. Na Tabela 6 encontram-se os resultados da regressão linear simples entre a margem líquida e o grau de intangibilidade das empresas. Tabela 6 – Resultados da Regressão entre Margem Líquida e Grau de Intangibilidade 2005 2006 2007 2008 2009 2010 -9,74E-08 -7,87E-08 -4,70E-08 -1,00E-07 1,38E-08 2,49E-08 Beta -0,006 -0,006 -0,007 -0,008 0,001 0,003 Beta Standard 0,923 0,925 0,917 0,908 0,984 0,963 Sig. 0,006 0,006 0,007 0,008 0,001 0,003 R 0,000 0,000 0,000 0,000 0,000 0,000 R Square (R2) Fonte: dados da pesquisa. 2011 -3,13E-07 -0,007 0,910 0,007 0,000 Considerando-se os resultados apresentados na Tabela 6, percebe-se pelos valores de R e R2 que o poder explicativo do modelo é baixo, assim como a relação das variáveis é considerada fraca. Em relação aos coeficientes da regressão, é possível averiguar que o Beta Standard, explica o impacto da variável sobre a constante, é baixo, tanto que para nenhum dos períodos analisados os resultados apresentaram significância. Tais resultados estão em consonância ao encontro por Fietz e Scarpin (2008), que apontam para a não significância do modelo ao analisar essa relação em empresas de capital aberto listadas no Índice IBrX – Índice Brasil. Os achados corroboram ainda com Nascimento et al. (2012), ao concluírem que não existe uma relação significativa entre a margem líquida e a intangibilidade dos ativos das empresas do setor de Tecnologia da informação e de telecomunicações. Apresentam-se na Tabela 7 os resultados da regressão linear em que a variável dependente é representada pelo indicador do giro do ativo e a variável independente é representada pelo grau de intangibilidade das empresas. Tabela 7 – Resultados da Regressão entre Giro do Ativo e Grau de Intangibilidade 2005 2006 2007 2008 2009 11/15 2010 2011 ANAIS -1,57E-12 Beta -0,010 Beta Standard 0,883 Sig. 0,010 R 0,000 R Square (R2) Fonte: dados da pesquisa. -9,57E-13 -0,009 0,890 0,009 0,000 -1,39E-12 -0,019 0,771 0,019 0,000 -6,90E-12 -0,045 0,484 0,045 0,002 1,41E-11 0,106 0,101 0,106 0,011 8,50E-12 0,096 0,137 0,096 0,009 2,23E-11 0,056 0,389 0,056 0,003 Conforme apresentado na Tabela 1, é possível inferir que a relação das variáveis é fraca, pois o valor de R2 está abaixo de 1% para todos os períodos analisados. Esses resultados corroboram com os de Fietz e Scarpin (2008) e Nascimento et al. (2012), que não encontraram uma relação significativa entre o giro do ativo e a intangibilidade dos ativos das empresas do Índice IBrX e do setor de Tecnologia da informação e de telecomunicações, respectivamente. Desse modo, pode-se inferir que o giro do ativo das empresas não apresenta relação com o grau de intangibilidade dos ativos. Diante desses achados, obtidos pelas regressões lineares simples, é plausível inferir que os indicadores de desempenho das empresas analisadas não possuem uma relação com o grau de intangibilidade dos ativos. Dessa forma, se aceita a hipótese nula H0 da pesquisa, porém, de maneira parcial, pois os resultados inferem para uma relação do indicador de endividamento com o grau de intangibilidade. 5 CONSIDERAÇÕES FINAIS Este estudo teve como objetivo analisar a relação entre os indicadores de desempenho financeiro e o grau de intangibilidade dos ativos das empresas listadas na BM&FBovespa. Adotou-se uma metodologia descritiva, documental e quantitativa. O estudo foi realizado em 241 companhias abertas brasileiras. Para a análise dos resultados formulou-se duas hipóteses. Os resultados sugerem que os indicadores de desempenho das empresas analisadas não possuem relação significativa com o grau de intangibilidade dos ativos. No entanto, encontrou-se uma relação positiva e significativa entre o endividamento e o grau de intangibilidade dos ativos das empresas, resultado este que corrobora com os achados de Fietz e Scarpin (2008) e de Kayo, Patrocínio e Martin (2009). Os indicadores de liquidez geral, liquidez corrente, ROA, ROE, margem líquida e giro do ativo não se mostraram significantes em relação ao grau de intangibilidade das empresas. Diante disso, a hipótese de pesquisa (H1) não se confirma, pois, dentre as variáveis testadas, apenas o grau de endividamento apresentou relação com o grau de intangibilidade dos ativos. Esses resultados são respaldados nos achados de Antunes e Martins (2007) e Fietz e Scarpin (2008) em relação à liquidez geral, em Fietz e Scarpin (2008) no tocante à liquidez corrente, no estudo de Nascimento et al. (2012) no que diz respeito ao ROA e ROE e novamente a Fietz e Scarpin (2008) e Nascimento et al. (2012) no tocante à margem líquida e giro do ativo. Por isso, ao analisar a outra hipótese de pesquisa (H0), que sugere que os indicadores de desempenho das empresas e o grau de intangibilidade dos ativos não possuem relação, pode-se aceitá-la. Para futuras pesquisas sugere-se utilizar outra metodologia disponível na literatura para mensurar o grau de intangibilidade das empresas. Sugere-se ainda a incorporação de outros indicadores de desempenho, ou ainda, analisar se a relação da intangibilidade com os indicadores de desempenho é afetada pela governança corporativa. REFERÊNCIAS 12/15 ANAIS ANTUNES, Maria Thereza Pompa; MARTINS, Eliseu. Capital Intelectual: seu entendimento e seus impactos no desempenho de grandes empresas brasileiras. Revista de Administração e Contabilidade da Unisinos, n. 4, v. 1, p. 5-21, 2007. ASSAF NETO, Alexandre. Finanças corporativas e valor. 4. ed. São Paulo: Atlas, 2009. ASSAF NETO, Alexandre. Estrutura e análise de balanços: um enfoque econômicofinanceiro. 7. ed. São Paulo: Atlas, 2002. BONTIS, Nick; KEOW, William Chua Chong; RICHARDSON, Stanley. Intellectual Capital and Business Performance in Malaysian Industries. Journal of Intellectual Capital, v. 1, n. 1, p. 85-100, 2000. COLAUTO, Romualdo Douglas; NASCIMENTO, Paulo Savaget; AVELINO, Bruna Camargos; BISPO, Oscar Neto Almeida. Evidenciação de ativos intangíveis não adquiridos nos relatórios da administração das companhias listadas nos níveis de governança corporativa da Bovespa. Revista Contabilidade Vista & Revista, v. 20, n. 1, p. 142-169, 2009. CPC. Comitê de Pronunciamentos Contábeis. Ativo Intangível. CPC 04, 2010. FIETZ, Édina Elisangela Zellmer; SCARPIN, Jorge Eduardo. Estudo do grau intangibilidade por meio das demonstrações contábeis: uma análise das empresas S/A de capital aberto constantes do Índice IBRX – Índice Brasil. In: Congresso USP de Controladoria e Contabilidade, 7., 2008, Anais…São Paulo: Congresso USP, 2008. GITMAN, Lawrence J. Princípios de administração financeira. 12. ed. São Paulo: Pearson Prentice Hall, 2010. HAIR, Joseph F.; ANDERSON, Rolph E.; TATHAM, Ronald L.; BLACK, Wiliam C. Análise Multivariada de dados. 5. ed. Porto Alegre: Bookman, 2005. HENDRIKSEN, Eldon Sende; VAN BREDA, Michael F. Teoria da contabilidade. São Paulo : Atlas, 1999. LEV, Baruch. Intangibles: management and reporting. Washington: Brookings, 2001. KAUFMANN, Lutz; SCHNEIDER, Yvonne. Intangibles: a synthesis of current research. . Journal of Intellectual Capital, v. 5, n. 3, p. 366-388, 2004. KAYO, Eduardo Kazuo. A estrutura de capital e o risco das empresas tangível e intangívelintensivas: uma contribuição ao estudo da valoração de empresas. 2002. 126 f. Tese (Doutorado em Administração) – Departamento de Administração, Faculdade de Economia, Administração e Contabilidade, Universidade de São Paulo, São Paulo, 2002. KAYO, Eduardo Kazuo; FAMÁ, Rubens. A estrutura de capital e o risco das empresas tangível-intensivas e intangível-intensivas. Revista de Administração da Universidade de São Paulo, v.39, n.2, p.164-176, 2004. KAYO, Eduardo Kazuo; PATROCÍNIO, Mauricio Réa; MARTIN, Diogenes Manoel Leiva. Intangibilidade e criação de valor em aquisições: o papel moderador do endividamento. Revista de Administração da Universidade de São Paulo, v. 44, n. 1, p. 59-69, 2009. 13/15 ANAIS KAYO, Eduardo Kazuo; TEH, Chang Chuan; BASSO, Leonardo Fernando Cruz. Ativos intangíveis e estrutura de capital: a influencia das marcas e patentes sobre o endividamento. Revista de Administração da Universidade de São Paulo, v. 41, n. 2, p. 158-168, 2006. MACHADO, Julio Henrique; FAMÁ, Rubens. Ativos intangíveis e governança corporativa no mercado de capitais brasileiro. In: Congresso USP de Controladoria e Contabilidade, 11., 2011, Anais…São Paulo: Congresso USP, 2011. MARTINS, Eliseu. Contribuição à avaliação do ativo intangível. 1972. 109f. Tese de doutorado. Faculdade de Economia, Administração e Contabilidade da Universidade de São Paulo, São Paulo, 1972. MATARAZZO, Dante Carmine. Análise financeira de balanços: abordagem gerencial. 7. ed. São Paulo: Atlas, 2010. NASCIMENTO, Eduardo Mendes; MARQUES, Vagner Antônio; OLIVEIRA, Marleide Cerqueira de; CUNHA, Jacqueline Veneroso Alves da. Ativos intangíveis: análise do impacto do grau de intangibilidade nos indicadores de desempenho empresarial. Reflexão Contábil, v. 31 n. 1, p. 37-52, jan./abr. 2012. O’BRIEN, J.P. The capital structure implications of pursuing a strategy of innovation. Strategic Management Journal, Chichester, v. 24, n. 5, p. 415-431, 2003. PEREZ, Marcelo Monteiro; FAMÁ, Rubens. Ativos intangíveis e o desempenho empresarial. Revista Contabilidade e Finanças, n. 40, p. 7-24, 2006. RIAHI-BELKAOUI, Ahmed. Intellectual capital and firm performance of US multinational firms: a study of the resource-based and stakeholder views. Journal of Intellectual Capital, v. 4, n. 2, p. 215-226, 2003. SILVA, Alexandre Alcantara da. Estrutura, análise e interpretação das demonstrações contábeis. 3. ed. São Paulo: Atlas, 2012. SRIRAM, Ram S. Relevance of intangible assets to evaluate financial health. Journal of Intellectual Capital, v. 9, n. 3, p. 351-366, 2008. STEWART, Thomas A. Capital Intelectual: A nova vantagem competitiva das empresas. 10. ed. Rio de Janeiro: Campus, 1998. _______. The weath of knowledge: intellectual capital and the twenty-first century organization. New York: Doubleday, 2001. SVEIBY, Karl, E. The new organizational weath: managing and measuring. San Francisco: Berrett-Koehler, 1997. TAN, Hong Pew; PLOWMAN, David; HANCOCK, Phil. Intellectual capital and financial returns of companies. Journal of Intellectual Capital, v. 8, n. 1, p. 76-96, 2007. UHLENBRUCK, K.; HITT, M.A.; SEMADENI, M. Market value effects of acquisitions involving internet firms: a resource-based analysis. Strategic Management Journal, Chichester, v. 27, n. 10, p. 899-913, 2006. UPTON, Wayne S. Business and Financial Reporting, Challenges from the New Economy. Financial Accounting Series – Special Report. FASB. USA: abril, 2001. Disponível em: http://www.fasb.org/articles&reports/sr_new_economy.pdf. Acesso em: 03/04/2012. 14/15 ANAIS VILLALONGA, B.; McGAHAM, A.M. The choice among acquisitions, alliances, and divestitures. Strategic Management Journal, Chichester, v. 26, n. 13, p. 1183-1208, 2005. ZÉGHAL, Daniel; MAALOUL, Anis. Analysing value added as an indicator of intellectual capital and its consequences on company performance. Journal of Intellectual Capital, v. 11, n. 01, p. 39-60, 2010. YEO, Roland. The tangibles and intangibles of organizational performance. Team Performance Management: an international journal, v. 9, n.7/8, p.199-204, 2003. WANG, Wen-Yin; CHANG, Chingfu, Intellectual capital and performance in casual models: evidence from the information technology industry in Taiwan. Journal of Intellectual Capital, v. 6, n. 2, p. 22-236, 2005. 15/15

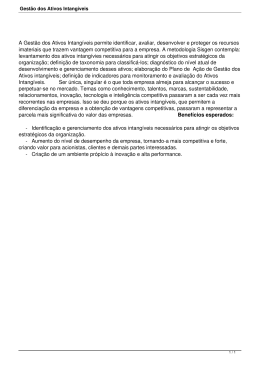

Download