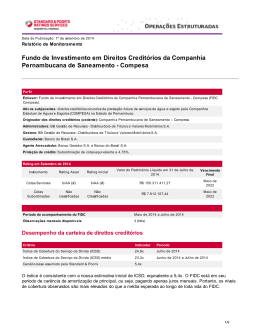

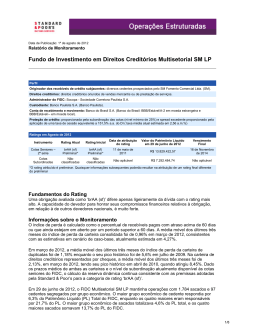

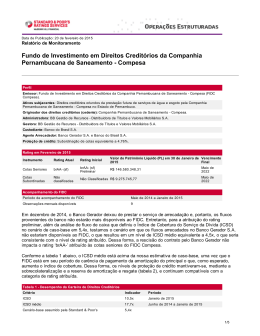

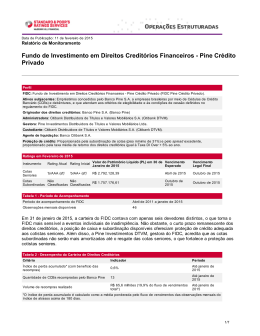

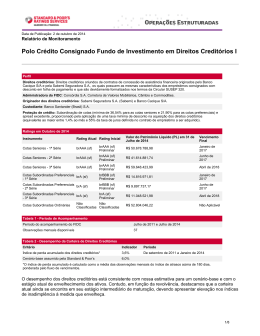

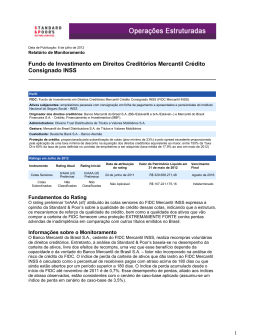

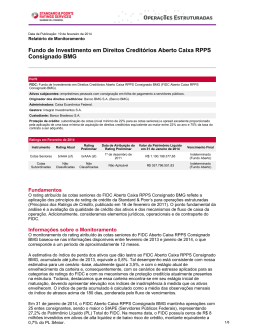

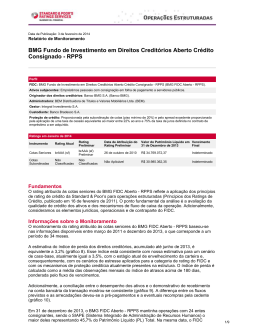

Data de Publicação: 2 de outubro de 2014 Relatório de Monitoramento Fundo de Investimento em Direitos Creditórios Multisetorial Lego II Perfil FIDC: Fundo de Investimento em Direitos Creditórios Multisetorial Lego II (FIDC Lego II). Originadores dos direitos creditórios: Diversas pequenas e médias empresas brasileiras. País: Brasil. Ativos subjacentes: Recebíveis comerciais, representados por duplicatas e cheques, e operações de crédito, originados nos segmentos comercial, industrial, financeiro e de prestação de serviços. Administrador do FIDC: Banco PETRA S.A. Custodiante: Banco PETRA S.A. Gestora: Integral Investimentos S.A. Provedor da Conta Bancária: Banco Bradesco S.A. Proteção de crédito: Proporcionada pela subordinação das cotas (subordinação mínima de 33,2% disponível às cotas seniores e 21,2% disponível às cotas mezanino) e spread excedente proporcionado pela aplicação de uma taxa mínima de cessão equivalente a 170% da Taxa DI Over. Ratings em Outubro de 2014 Instrumento Rating Atual Rating Inicial Valor do Patrimônio Líquido (PL) em 31 de Julho de 2014 Vencimento Final 2ª Série de Cotas Seniores brAAA (sf) brAA (sf) Preliminar R$ 1.467.340,66 Agosto de 2014 3ª Série de Cotas Seniores brAAA (sf) brAAA (sf) Preliminar R$ 46.803.232,14 Novembro de 2015 4ª Série de Cotas Seniores brAAA (sf) brAAA (sf) R$ 0,00* 36 meses após a emissão Cotas Subordinadas Mezanino Classe B brBBB (sf) brBBB (sf) Preliminar R$ 583.164,73 Setembro de 2014** Cotas Subordinadas Mezanino Classe C brBBB (sf) brBBB (sf) Preliminar R$ 8.210.825,12 Novembro de 2015 Cotas Subordinadas Mezanino Classe D brBBB (sf) brBBB (sf) R$ 0,00* 36 meses após a emissão Cotas Subordinadas Juniores Não Não classificadas classificadas R$ 29.079.758,65 Indeterminado *Até 31 de julho de 2014, não havia integralizações da 4ª série de cotas seniores e da Classe D de Cotas Subordinadas Mezanino Classe D. **As Cotas Subordinadas Mezanino Classe B foram integralmente resgatadas no dia 15 de setembro de 2014. Tabela 1 - Período de Acompanhamento Período do acompanhamento do FIDC Abril de 2010 a Julho de 2014 Observações mensais disponíveis 52 Conforme a tabela 2 abaixo, o desempenho do FIDC é consistente com o índice de perda em cenário-base assumido para a transação e, portanto, com o cálculo da Reserva Dinâmica realizado pela Standard & Poor’s para a categoria de rating atribuído às cotas seniores e às cotas mezanino do FIDC. 1/8 Tabela 2 - Desempenho da Carteira de Direitos Creditórios Critério Indicador Período Última observação da média móvel de três meses do índice de perda* 2,1% Maio de 2014 Pico histórico da média móvel de três meses do índice de perda 4,7% Maio de 2011 Cenário-base assumido pela Standard & Poor’s 5,6% Última observação da recompra 8,8% Julho de 2014 Recompra acumulada 4,1% Abril de 2012 a Julho de 2014 Pico histórico de recompra** 8,8% Julho de 2014 *O índice de perda é calculado como o percentual de recebíveis pagos com atraso acima de 60 dias ou que ainda estejam em aberto por um período superior há 60 dias. **O índice de recompra é calculado como o percentual do total de títulos recomprados, com vencimento em um determinado mês, dividido pelo total de títulos que venciam no mesmo mês. Observamos uma queda no nível de pagamentos pontuais em junho e julho de 2014, o que deve ser refletido no aumento dos atrasos acima de sessenta dias. Caso esse desempenho seja pior do que a nossa estimativa em um cenário-base (5,6%), poderemos elevá-la, o que levaria a uma reavaliação dos ratings atribuídos às cotas do FIDC. Segundo o administrador, os níveis de pagamentos pontuais voltaram ao nível anterior, sendo equivalentes a 85,6% em agosto de 2014. Em maio de 2014, o volume de pagamentos de direitos creditórios recebido pela consultora e, posteriormente, repassado ao FIDC foi equivalente a 8,4% do total recebido na conta corrente do FIDC. Entendemos que essa prática adiciona um risco ao FIDC, uma vez que (i) gera um risco de fungibilidade dos recursos referentes às quitações dos recebíveis; e (ii) diminui a transparência sobre a origem desses recursos. Contudo, a administradora e a consultora esperam centralizar os pagamentos diretamente na conta do FIDC nos próximos meses. Em junho de 2014, esse percentual foi de 3,8%. Adicionalmente, o desempenho dos ativos mostrou-se consistente com o demonstrativo de recebimento na conta bancária da transação (gráfico 6). A arrecadação inferior ao saldo devido observada em junho de 2014 deveu-se à parcela de direitos creditórios não paga pontualmente e que, portanto, não foi recebida no mês em que vencia. Entendemos que essa diferença entre os saldos é consistente com nossa análise do desempenho da carteira, tendo-se em vista o índice de pagamentos pontuais do FIDC (ver gráfico 5). Tabela 3 - Composição da Carteira em 31 de Julho de 2014 Indicador Quantidade de cedentes 177 Maior grupo econômico de cedente 4,9% do PL 2,75 maiores grupos econômicos de cedentes 11,8% do PL 5,5 maiores grupos econômicos de cedentes 20,6% do PL Quantidade de sacados 5.797 Maior grupo econômico de sacado 2,6% do PL 2,75 maiores grupos econômicos de sacados 6,3% do PL 5,5 maiores grupos econômicos de sacados 9,9% do PL Investimentos em ativos de alta liquidez e baixo risco de crédito R$ 17,8 milhões Percentual de investimentos em ativos de alta liquidez e baixo risco de crédito 36,9% do PL Sênior As exposições descritas na tabela 3 condizem com os limites estabelecidos no regulamento da operação e com o cálculo da Reserva Mínima realizado pela Standard & Poor’s para a categoria dos ratings atribuídos às cotas seniores e às cotas mezanino do FIDC. Dados Históricos Os gráficos abaixo mostram o desempenho do FIDC desde seu início até julho de 2014: 2/8 3/8 *O saldo devido de direitos creditórios para o FIDC Lego II, é calculado como o montante total de direitos creditórios a receber em um determinado mês, baseando-se na posição da carteira de direitos creditórios no último dia do mês anterior. Esse saldo diverge do fluxo esperado de recebimentos do gráfico 5, uma vez que o fluxo esperado de recebimentos leva em consideração no seu cálculo todas as posições históricas, de forma quinzenal, da carteira do FIDC.O recurso creditado na conta corrente do FIDC é calculado como a soma de todos os recursos recebidos na conta corrente do FIDC, referentes aos pagamentos de direitos creditórios no mês. 4/8 *O índice de perda é calculado como o percentual de direitos creditórios pagos com atraso acima de 60 dias ou que ainda estão em aberto há mais de 60 dias. 5/8 Aspectos Informacionais Data do último relatório trimestral 30 de junho de 2014 Divergência entre as informações do relatório trimestral e as informações enviadas à Standard & Poor’s Não Último relatório de auditoria 31 de janeiro de 2014 Auditor KPMG Auditores Independentes Parecer do auditor O FIDC apresenta adequada posição financeira e patrimonial. Instrumento Data de Início RentabilidadeAlvo 2ª Série de Cotas Seniores 1º de setembro de 2011 130% da Taxa DI 24 pagamentos mensais e consecutivos, após um período de Over carência de 12 meses. 3ª Série de Cotas Seniores 5 de dezembro de 2012 Taxa DI Over +4% a.a 24 pagamentos mensais e consecutivos, após um período de carência de 12 meses. 4ª Série de Cotas Seniores Não Iniciada Taxa DI Over +3,5% a.a 24 pagamentos mensais e consecutivos, após um período de carência de 12 meses. Cotas Subordinadas Mezanino Classe B 10 de outubro de 175% da Taxa DI 24 pagamentos mensais e consecutivos, após um período de 2011 Over carência de 12 meses. Cotas Subordinadas Mezanino Classe C 6 de dezembro de 2012 Taxa DI Over + 6%a.a 24 pagamentos mensais e consecutivos, após um período de carência de 12 meses. Cotas Subordinadas Mezanino Classe D Não Iniciada Taxa DI Over +6,0% a.a 24 pagamentos mensais e consecutivos, após um período de carência de 12 meses. Não Aplicável* Não Aplicável Cotas Subordinadas Juniores 9 de abril de 2010 Cronograma de Amortização das Cotas A Escala Nacional Brasil de ratings de crédito da Standard & Poor’s atende emissores, seguradores, terceiros, intermediários e investidores no mercado financeiro brasileiro para oferecer tanto ratings de crédito de dívida (que se aplicam a instrumentos específicos de dívida) quanto ratings de crédito de empresas (que se aplicam a um devedor). Os ratings de crédito na Escala Nacional Brasil utilizam os símbolos de rating globais da Standard & Poor’s com a adição do prefixo “br” para indicar “Brasil”, e o foco da escala é o mercado financeiro brasileiro. A Escala Nacional Brasil de ratings de crédito não é diretamente comparável à escala global da Standard & Poor’s ou a nenhuma outra escala nacional utilizada pela Standard & Poor’s ou por suas afiliadas, refletindo sua estrutura única, desenvolvida exclusivamente para atender as necessidades do mercado financeiro brasileiro. Relatório de Divulgação 17g-7 da Standard & Poor’s A Regra 17g-7 da Securities And Exchange Commission (SEC) exige que uma Organização Nacionalmente Reconhecida de Ratings Estatísticos (NRSRO, na sigla em inglês) inclua uma descrição das representações, garantias e mecanismos de execução disponíveis aos investidores e uma descrição de como estes se diferem das representações, garantias e mecanismos de execução em emissões de títulos similares, no caso de qualquer relatório que acompanhe um rating de crédito relacionado a um título lastreado por ativos como definido na Regra. Essa regra aplica-se aos títulos classificados no dia 26 de setembro de 2011 ou após esta data (inclusive aqueles com ratings preliminares). Se aplicável, o Relatório de Divulgação 17g-7 da Standard & Poor's 17g-7 incluso neste relatório de rating está disponível em http://standardandpoorsdisclosure-17g7.com. 6/8 Critérios e artigos relacionados Critérios Metodologia e Premissas da Estrutura de Risco de Contraparte, 25 de junho de 2013. Critérios de Metodologia Aplicados a Taxas, Despesas e Indenizações, 12 de julho de 2012. Metodologia: Critérios de estabilidade de crédito, 3 de maio de 2010. Metodologia e Premissas Utilizadas na Análise de Rating de Operações Estruturadas de Recebíveis Comerciais no Brasil, 18 de junho de 2009. Critérios de Isolamento de Ativos e de Sociedades de Propósito Específico - Operações Estruturadas, 7 de maio de 2013. Critérios de investimento global para investimentos temporários em contas de transação, 31 de maio de 2012. Artigos Análise de Cenário e Sensibilidade de Operações Estruturadas Latino-Americanas: Os Efeitos das Variáveis do Mercado Regional, 21 de junho de 2012. Global Structured Finance Scenario And Sensitivity Analysis: Understanding The Effects Of Macroeconomic Factors On Credit Quality, 2 de julho de 2014. Standard & Poor's realiza diversas ações de rating no FIDC Multisetorial Lego II, 1 de Abril de 2014. Contatos da Standard & Poor's Analista principal: Mariana Gomes, São Paulo, 55 (11) 3039-9765, [email protected] Contato analítico adicional: Leandro de Albuquerque, São Paulo, 55 (11) 3039-9729, [email protected] Copyright© 2014 pela Standard & Poor's Financial Services LLC. Todos os direitos reservados. Nenhuma parte desta informação (incluindo-se ratings, análises e dados relativos a crédito, avaliações, modelos, software ou outras aplicações ou informações obtidas destes) ou qualquer parte dele (Conteúdo) pode ser modificada, sofrer engenharia reversa, reproduzida ou distribuída de nenhuma forma, nem meio, nem armazenado em um banco de dados ou sistema de recuperação sem a prévia autorização por escrito da S&P. O Conteúdo não deverá ser utilizado para nenhum propósito ilícito ou não autorizado. Nem a S&P, nem suas afiliadas, nem seus provedores externos, nem diretores, funcionários, acionistas, empregados nem agentes (Coletivamente Partes da S&P) garantem a exatidão, completitude, tempestividade ou disponibilidade de qualquer informação. As Partes da S&P não são responsáveis por quaisquer erros ou omissões, independentemente da causa, nem pelos resultados obtidos mediante o uso de tal Conteúdo. O Conteúdo é oferecido "como ele é". AS PARTES DA S&P ISENTAM-SE DE QUALQUER E TODA GARANTIA EXPRESSA OU IMPLÍCITA, INCLUSIVE, MAS NÃO LIMITADA A, ENTRE OUTRAS, QUAISQUER GARANTIAS DE COMERCIABILIDADE, OU ADEQUAÇÃO A UM PROPÓSITO OU USO ESPECÍFICO, LIBERDADE DE FALHAS, ERROS OU DEFEITOS DE SOFTWARE, QUE O FUNCIONAMENTO DO CONTEÚDO SEJA INTERROMPIDO OU QUE O CONTEÚDO OPERE COM QUALQUER CONFIGURAÇÃO DE SOFTWARE OU HADWARE. Em nenhuma circunstância, deverão as Partes da S&P ser responsabilizados por nenhuma parte, por quaisquer danos, custos, despesas, honorários advocatícios, ou perdas diretas, indiretas, incidentais, exemplares, compensatórias, punitivas, especiais, ou consequentes (incluindo-se, entre outras, perda de renda ou lucros cessantes e custos de oportunidade) com relação a qualquer uso da informação aqui contida, mesmo se alertadas sobre sua possibilidade. Os ratings e as análises creditícias da S&P e de suas afiliadas e as observações aqui contidas são declarações de opiniões na data em que foram expressas e não declarações de fatos ou recomendações para comprar, reter ou vender quaisquer títulos ou tomar qualquer decisão de investimento. Após sua publicação, a S&P não assume nenhuma obrigação de atualizar a informação. Não se deve depender do Conteúdo, e este não é um substituto das habilidades, julgamento e experiência do usuário, sua gerência, funcionários, conselheiros e/ou clientes ao tomar qualquer decisão de investimento ou negócios. As opiniões da S&P e suas análises não abordam a adequação de quaisquer títulos. A S&P não atua como agente fiduciário nem como consultora de investimentos. Embora obtenha informações de fontes que considera confiáveis, a S&P não conduz auditoria nem assume qualquer responsabilidade de diligência devida (due diligence) ou de verificação independente de qualquer informação que receba. A fim de preservar a independência e objetividade de suas respectivas atividades, a S&P mantém determinadas atividades de suas unidades de negócios separadas das de suas outras. Como resultado, certas unidades de negócios da S&P podem dispor de informações que não estão disponíveis às outras. A S&P estabeleceu políticas e procedimentos para manter o sigilo de determinadas informações que não são de conhecimento público recebidas no âmbito de cada processo analítico. A S&P Ratings Services pode receber remuneração por seus ratings e análises creditícias, normalmente dos emissores ou subscritores dos títulos ou dos devedores. A S&P reserva-se o direito de divulgar seus pareceres e análises. A S&P disponibiliza suas análises e ratings públicos em seus sites na Web, www.standardandpoors.com/ www.standardandpoors.com.mx / www.standardandpoors.com.ar / www.standardandpoors.com.br (gratuitos), www.ratingsdirect.com e www.globalcreditportal.com (por assinatura), e pode distribuí-los por outros meios, inclusive em suas próprias publicações ou por intermédio de terceiros redistribuidores. Informações adicionais sobre nossos honorários de rating estão disponíveis em www.standardandpoors.com/usratingsfees. 7/8 Austrália Standard & Poor's (Austrália) Pty. Ltd. Conta com uma licença de serviços financeiros número 337565 de acordo com o Corporations Act 2001. Os ratings de crédito da Standard & Poor’s e pesquisas relacionadas não tem como objetivo e não podem ser distribuídas a nenhuma pessoa na Austrália que não seja um cliente pessoa jurídica (como definido no Capítulo 7 do Corporations Act). STANDARD & POOR'S, S&P and RATINGSDIRECT são marcas registradas da Standard & Poor's Financial Services LLC. 8/8

Download