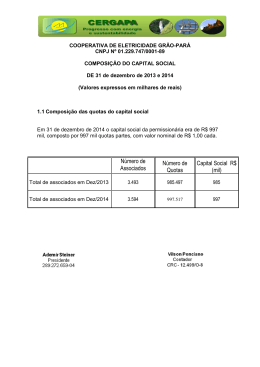

AVISO AO MERCADO DE DISTRIBUIÇÃO PÚBLICA DA 13ª SÉRIE DE QUOTAS SENIORES DE EMISSÃO DO FUNDO DE INVESTIMENTO EM DIREITOS CREDITÓRIOS DA INDÚSTRIA EXODUS I CNPJ/MF nº 07.399.646/0001-32 Nos termos do disposto no artigo 53 da Instrução nº 400 da Comissão de Valores Mobiliários (“CVM”), de 29 de dezembro de 2003, conforme alterada (“Instrução CVM 400”), o DEUTSCHE BANK S.A. - BANCO ALEMÃO, instituição financeira com sede na cidade de São Paulo, Estado de São Paulo na Avenida Brigadeiro Faria Lima, nº 3.900, 13º, 14º e 15º andares, inscrita no CNPJ/MF sob o n° 62.331.228/0001-11 (“Coordenador Líder”), e a GRADUAL CORRETORA DE CÂMBIO, TÍTULOS E VALORES MOBILIÁRIOS S.A., sociedade devidamente autorizada pela CVM a administrar fundos de investimento e gerir carteiras de valores mobiliários, com sede na cidade de São Paulo, Estado de São Paulo, na Avenida Juscelino Kubitschek, nº 50, 5º e 6º andares, CEP 04543-000, inscrita no CNPJ/MF sob o nº 33.918.160/0001-73 (“Administradora” e, em conjunto com o Coordenador Líder, os “Coordenadores”), vêm a público comunicar que foi protocolado na CVM, em 25 de maio de 2011, o pedido de registro da oferta pública de distribuição de até 1.000 (mil) quotas seniores da 13ª série (“Quotas Seniores”), com valor unitário de R$100.000,00 (cem mil reais), de emissão do FUNDO DE INVESTIMENTO EM DIREITOS CREDITÓRIOS DA INDÚSTRIA EXODUS I (“Fundo” e “Oferta”, respectivamente), administrado pela Administradora, perfazendo o montante total de até R$100.000.000,00 CÓDIGO ISIN DAS QUOTAS SENIORES: BREXODCTF0B1 CLASSIFICAÇÃO DE RISCO DAS QUOTAS SENIORES - STANDARD & POOR’S RATING SERVICES “BRAA (SF)” CLASSIFICAÇÃO NA ANBIMA: FIDC MULTICARTEIRA AGRO, INDÚSTRIA E COMÉRCIO O Fundo foi constituído em 12 de maio de 2005 e seu regulamento e respectivo ato de constituição foram registrados no 2º Cartório de Títulos e Documentos da cidade de São Paulo, em 12 de maio de 2005, sob o nº 3.072.477 (“Regulamento”). O Regulamento foi alterado em 31 de agosto de 2005, em 03 de fevereiro de 2006, em 12 de fevereiro de 2007, em 18 de maio de 2007, em 21 de novembro de 2007, em 14 de dezembro de 2007, em 08 de janeiro de 2008, em 18 de janeiro de 2008, em 31 de outubro de 2008, em 05 de março de 2009, em 08 de maio de 2009 e em 29 de janeiro de 2010, por meio de instrumentos de aditamento registrados no 2º Cartório de Títulos e Documentos da cidade de São Paulo, sob os nºs 3.100.145, 7.612.409, 9.178.910, 3.260.168, 10.215.923, 3.338.891, 3.345.247, 3.388.271, 3.397.719, 3.402.687, 3.421.171 e 3.421.171, respectivamente. O objetivo do Fundo é proporcionar a seus Quotistas, observada a política de investimento, de composição e de diversificação da carteira definida no Regulamento, a valorização de suas Quotas Seniores por meio da aquisição pelo Fundo (i) dos direitos de crédito que atendam Critérios de Elegibilidade Condições de Aquisição estabelecidos no Regulamento (“Direitos de Crédito”), juntamente com todos os direitos, privilégios, preferências, prerrogativas e ações assegurados aos titulares de tais Direitos de Crédito; e (ii) dos demais ativos financeiros autorizados, conforme previstos no Regulamento (“Ativos Financeiros”). O Fundo é gerido pela SRM CONSULTORIA E ADMINISTRAÇÃO DE RECURSOS E FINANÇAS LTDA., sociedade com sede na cidade de São Paulo, Estado de São Paulo, na Alameda Cleveland, nº 509, 2º andar, Campos Elíseos, inscrita no CNPJ/MF sob o nº 03.573.188/0001-55 (“Gestora”). 2. INFORMAÇÕES SOBRE A OFERTA Os termos iniciados em letra maiúscula e utilizados neste Aviso ao Mercado, que não estejam definidos de forma diversa, têm o significado a eles atribuído no Prospecto Preliminar da Oferta. A Oferta foi aprovada em Assembléia Geral do Fundo realizada em 23 de maio de 2011. A ata da Assembléia Geral com o respectivo Suplemento da 13ª série de Quotas Seniores do Fundo foi arquivada no 2º Cartório de Registro de Títulos e Documentos da cidade de São Paulo, Estado de São Paulo, em 23 de maio de 2011, sob o nº 3.460.489. As Quotas Seniores serão distribuídas publicamente pelo Coordenador Líder e pela Administradora, sendo que a distribuição das Quotas Seniores pelo Coordenador Líder será realizada sob o regime de melhores esforços de colocação e a distribuição das Quotas Seniores pela Administradora será realizada sob o regime de melhores esforços e de garantia firme parcial de colocação. Havendo excesso de demanda pelas Quotas Seniores, a Administradora poderá fazer uso da faculdade prevista no parágrafo 2º do artigo 14 da Instrução CVM 400 e distribuir um volume adicional de até 20% (vinte por cento) da quantidade de Quotas Seniores inicialmente ofertada (sem considerar as Quotas Seniores do Lote Suplementar), ou seja, de até 200 (duzentas) Quotas Seniores, sem a necessidade de aprovação em Assembleia Geral ou registro perante a CVM (“Quotas Seniores do Lote Adicional”). Além disso, o Coordenador Líder poderá também, nos termos do artigo 24 da Instrução CVM 400, distribuir um lote suplementar de Quotas Seniores, limitado a 15% (quinze por cento) da quantidade de Quotas Seniores inicialmente ofertada (sem considerar as Quotas Seniores do Lote Adicional), ou seja, de até 150 (cento e cinquenta) Quotas Seniores (“Quotas Seniores do Lote Suplementar”). As Quotas Seniores do Lote Adicional e as Quotas Seniores do Lote Suplementar acima referidas poderão ser emitidas, total ou parcialmente, durante o período de distribuição, nas mesmas condições das Quotas Seniores inicialmente ofertadas no âmbito da Oferta. O Fundo caracteriza-se por ser “multi-cedente” e “multi-sacado”, ou seja, é um Fundo voltado à aquisição de Direitos de Crédito de diferentes empresas, e de diferentes devedores, desde que tais direitos de crédito sejam originados preponderantemente do segmento industrial, e também dos segmentos comercial e de prestação de serviços. O Fundo tem como objetivo identificar Direitos de Créditos disponíveis no mercado, selecionando para sua carteira aqueles com menor risco de crédito e maior rentabilidade. Os Direitos de Crédito apenas serão adquiridos pelo Fundo após aprovação formal da Gestora. O Fundo poderá, conforme o caso, manter a totalidade do saldo remanescente de seu Patrimônio Líquido não investido em Direitos de Crédito, em moeda corrente nacional, ou aplicá-lo, exclusivamente, em (i) títulos públicos de emissão do Tesouro Nacional ou do BACEN; e (ii) operações compromissadas lastreadas nos títulos mencionados no item precedente. INFORMAÇÕES SOBRE O PROCEDIMENTO DA OFERTA 2.1. Regime de Distribuição: As Quotas Seniores serão distribuídas publicamente pelo Coordenador Líder e pela Administradora, sendo que a distribuição das Quotas Seniores pelo Coordenador Líder será realizada sob o regime de melhores esforços de colocação e a distribuição das Quotas Seniores pela Administradora será realizada sob o regime de melhores esforços e de garantia firme parcial de colocação. Por meio do Contrato de Distribuição a Administradora se obrigou a subscrever e integralizar até 250 (duzentas e cinquenta) Quotas Seniores que porventura não forem colocadas junto a Investidores Qualificados até o final do Prazo de Colocação desde que seja observada uma meta de rentabilidade mínima para as Quotas Seniores de 110% (cento e dez por cento) da taxa média da Taxa CDI (over) no respectivo período, base 252 dias úteis. As Quotas Seniores do Lote Suplementar e as Quotas Seniores do Lote Adicional, caso emitidas, serão colocadas pelo Coordenador Líder e/ou pela Administradora sob o regime de melhores esforços. As Quotas Seniores serão registradas para negociação na CETIP (para distribuição primária, as referidas Quotas Seniores serão registradas na CETIP no MDA - Módulo de Distribuição de Ativos e, para negociação no mercado secundário, no SF - Módulo de Fundos), a critério da Administradora, observado que: (i) os Quotistas serão responsáveis pelo pagamento de todos os custos, tributos ou emolumentos decorrentes da negociação ou transferência de suas Quotas Seniores; e (ii) caberá exclusivamente aos eventuais intermediários da negociação assegurar que os adquirentes das Quotas Seniores sejam Investidores Qualificados e que tiveram acesso ao Regulamento do Fundo e assinaram o Termo de Adesão. 2.2. Valor da Oferta: Serão objeto de distribuição pública pelos Coordenadores da Oferta até 1.000 (mil) Quotas Seniores, com valor unitário de emissão de R$100.000,00 (cem mil reais), perfazendo o valor total de até R$100.000.000,00 (cem milhões de reais), sem considerar as Quotas Seniores do Lote Suplementar e as Quotas Seniores do Lote Adicional. 2.3. Fixação da Meta de Rentabilidade Prioritária: A Meta de Rentabilidade Prioritária a ser estabelecida para as Quotas Seniores será fixada após procedimento de coleta de intenções de investimento a ser realizado pelos Coordenadores da Oferta junto a possíveis investidores, nos termos do artigo 23, parágrafos 1° e 2°, e do artigo 44 da Instrução da CVM 400 (“Procedimento de Bookbuilding”), sendo, em qualquer hipótese, limitada a 127% (cento e vinte e sete por cento) da Taxa CDI. 2.4. Plano de Distribuição. O Plano de Distribuição terá os seguintes termos e condições: (i) a colocação das Quotas Seniores será pública, nos termos da Instrução CVM 400; (ii) a colocação das Quotas Seniores terá início após a concessão do registro da Oferta pela CVM, a disponibilização do Prospecto Definitivo aos investidores e a publicação do Anúncio de Início; (iii) o prazo máximo para colocação pública das Quotas Seniores será de 180 (cento e oitenta) dias a contar da data de publicação do Anúncio de Início, nos termos da regulamentação em vigor. Nos termos do artigo 55 da Instrução CVM 400, caso seja constatado excesso de demanda superior em um terço à quantidade de Quotas Seniores inicialmente ofertada, não será permitida a participação de Pessoas Vinculadas (conforme abaixo definidas). Considera-se Pessoa Vinculada qualquer pessoa que seja (a) controlador ou pessoa jurídica integrante do mesmo grupo econômico da Administradora ou da Gestora; (b) controlador ou administrador do Coordenador Líder; e (c) outra pessoa vinculada à Oferta, bem como, o cônjuge ou companheiro, ascendente, descendente e colateral até o segundo grau de cada uma das pessoas referidas nos itens (a), (b) ou (c). 2.5. Público Alvo: Somente podem adquirir as Quotas Seniores do Fundo (i) investidores qualificados, conforme disposto na Instrução da CVM nº 409, de 18 de agosto de 2004, conforme alterada (“Instrução CVM 409”); ou (ii) fundos de investimentos habilitados nos termos da regulamentação vigente a adquirir quotas de fundos de investimento em direitos creditórios. No curso do processo de distribuição pública das Quotas Seniores, será adotado, pelos Coordenadores, o procedimento de bookbuilding do tipo leilão holandês, não havendo lotes máximos ou mínimos, nem reservas antecipadas. Os pedidos serão atendidos na ordem cronológica de confirmação, de acordo com a disponibilidade de Quotas Seniores para subscrição. 2.6. Aquisição das Quotas Seniores: No ato de subscrição das Quotas Seniores, o subscritor (i) assinará o boletim de subscrição, que também será assinado pela Administradora; (ii) se comprometerá a integralizar as Quotas Seniores subscritas na forma prevista no Anúncio de Início, respeitadas as demais condições previstas no Regulamento; e (iii) indicará um representante responsável e seu respectivo endereço físico para correspondências e endereço de correio eletrônico para o recebimento das comunicações enviadas pela Administradora nos termos do Regulamento. A integralização, a amortização e o resgate de Quotas Seniores do Fundo devem ser efetuados em moeda corrente nacional, por meio de qualquer forma de transferência de recursos autorizada pelo BACEN. 3. CRONOGRAMA TENTATIVO A Oferta seguirá o cronograma tentativo abaixo: (*) As datas previstas para os eventos futuros são meramente indicativas, e estão sujeitas a alterações, atrasos e/ ou adiamentos, sem aviso prévio, a critério da Administradora. 4. PROSPECTO PRELIMINAR O Prospecto Preliminar da Oferta (“Prospecto Preliminar”) está à disposição dos investidores nos seguintes endereços e páginas da rede mundial de computadores: COORDENADOR LÍDER DEUTSCHE BANK S.A. - BANCO ALEMÃO Avenida Brigadeiro Faria Lima, nº 3.900, 13º, 14º e 15º andares, São Paulo - SP Internet: http://www.db.com/brazil/pt/content/768.html ADMINISTRADORA E COORDENADORA GRADUAL CORRETORA DE CÂMBIO, TÍTULOS E VALORES MOBILIÁRIOS S.A. Avenida Juscelino Kubitschek, nº 50, 5º e 6º andares, São Paulo - SP Internet: www.gradualinvestimentos.com.br CETIP S.A. - BALCÃO ORGANIZADO DE ATIVOS E DERIVATIVOS Avenida República do Chile, nº 230, 11º andar, Rio de Janeiro - RJ, ou Avenida Brigadeiro Faria Lima, nº 1.663, 1º andar, São Paulo - SP. Internet: www.cetip.com.br (neste site acessar “Informação Técnica”, clicar “Prospectos”, acessar “Prospectos de Fundos de Investimento - Cotas de Fundos Fechados”, em seguida, clicar em “Fundo de Investimento em Direitos Creditórios da Indústria Exodus I”). COMISSÃO DE VALORES MOBILIÁRIOS - CVM Rua Sete de Setembro, nº 111, Rio de Janeiro - RJ, ou Rua Cincinato Braga, nº 340, 2º, 3º e 4º andares, São Paulo - SP Internet: www.cvm.gov.br (neste site acessar “Acesso Rápido - Ofertas Registradas”, clicar “2011 - Entrar”, acessar “Quotas de FIDC”, clicar em “Fundo de Investimento em Direitos Creditórios da Indústria Exodus I”, acessar “Prospecto”). 5. INFORMAÇÕES COMPLEMENTARES Este Aviso ao Mercado apresenta um sumário das principais características do Fundo, das Quotas Seniores e da Oferta. Para informações mais detalhadas, o investidor deve consultar o Prospecto Preliminar. A Oferta está sujeita à aprovação prévia e registro perante a CVM. Informações complementares sobre a Oferta poderão ser obtidas junto à Administradora, aos Coordenadores da Oferta e à CVM, nos endereços indicados acima. O Investimento no Fundo sujeita o Investidor a riscos, conforme descritos na seção “Fatores de Riscos” do Prospecto. Ainda que a Administradora mantenha um sistema de gerenciamento de riscos da carteira de investimentos do Fundo, não há garantia de completa eliminação de possibilidade de perdas no Fundo e para o Investidor. Fundos de Investimento não contam com a garantia da Administradora, da Gestora, do Custodiante, de suas respectivas partes relacionadas, de qualquer mecanismo de seguro ou do Fundo Garantidor de Créditos - FGC. A rentabilidade obtida no passado não representa garantia de rentabilidade futura. É recomendada a leitura cuidadosa do Prospecto e Regulamento do Fundo de Investimento pelo investidor ao aplicar seus recursos. Leia o Prospecto Preliminar antes de aceitar a Oferta. A CVM não garante a veracidade das informações prestadas e, tampouco, faz julgamento sobre a qualidade do fundo, de sua Administradora ou das Quotas Seniores a serem distribuídas. As informações incluídas no Prospecto Preliminar estão sob análise da CVM. O Prospecto Preliminar está sujeito à complementação e alteração. o Prospecto Definitivo estará oportunamente à disposição dos investidores nos endereços indicados no item 4 acima. O registro da presente distribuição não implica, por parte da CVM, garantia da veracidade das informações prestadas e, tampouco, faz julgamento sobre a qualidade do Fundo, de sua Administradora ou das quotas a serem distribuídas. O registro da presente distribuição não implica, por parte da ANBIMA ou da CVM, garantia de veracidade das informações prestadas ou em julgamento sobre a qualidade do Fundo, bem como sobre as Quotas Seniores a serem distribuídas. COORDENADOR LÍDER, CUSTODIANTE E AGENTE ESCRITURADOR ADMINISTRADORA E COORDENADORA Data Estimada(*) 25 de maio de 2011 25 de maio de 2011 26 de maio de 2011 03 de junho de 2011 05 de julho de 2011 08 de julho de 2011 11 de julho de 2011 11 de julho de 2011 14 de julho de 2011 15 de julho de 2011 Evento Protocolo dos documentos na CVM Disponibilização do Prospecto Preliminar Publicação do aviso ao mercado Inicio das apresentações sobre a Oferta (roadshow) Encerramento do Procedimento de Bookbuilding Obtenção do Registro da Oferta Disponibilização do Prospecto Definitivo Publicação do anúncio de início Liquidação financeira Publicação do anúncio de encerramento GESTORA ASSESSORES LEGAIS AUDITOR INDEPENDENTE winnerpublicidade.com 1.

Download