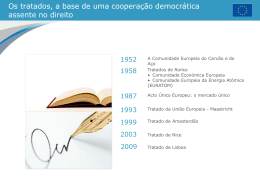

Assimetria de choques entre Portugal e a União Europeia1 por Pedro André Cerqueira Universidade de Coimbra Faculdade de Economia [email protected] Resumo: Neste artigo, a partir de uma metodologia particular de decomposição dos erros de um modelo VAR, estimam-se os choques exógenos de procura, de oferta e monetários que afectam a economia portuguesa e a da União Europeia. Desta forma pode-se fazer o estudo da simetria/assimetria entre eles e de quanto diferente é o impacto nas diferentes variáveis. Verificou-se que os choques reais de procura e de oferta que afectam Portugal são negativamente correlacionados com os da UE, assim como, afectam de forma diferenciada as diversas variáveis, nomeadamente o rendimento nacional, o índice de preços e o agregado monetário. Abstract: In this paper the demand, supply and monetary exogenous shocks that affect the Portuguese and the European Union economies are estimated through a particular error decomposition of a VAR model. In this way, a study can be done of how symmetric/asymmetric are the economies to analyse and the different impact on several variables. It has been verified that the real demand and supply shocks that affect Portugal are negatively correlated with those from EU. It has, also, been verified that the shocks affect in a different way some important variables such as the national income, price index and monetary aggregate. 1 Este trabalho é resultado do desenvolvimento do estudo da secção 5.3 da dissertação da tese de mestrado em Economia Monetária e Financeira apresentada a 11 de Abril de 2000 no Instituto Superior de Economia e Gestão com o título "Regimes cambiais e uniões monetárias: análise comparativa no contexto de uma economia de pequena dimensão. Aplicação à economia portuguesa." sob a orientação do Professor Dr. Victor Constâncio, pela qual estou grato. Quero, também, expressar o meus agradecimentos ao Professor Doutor Elias Soukiazis pela sua leitura crítica e comentários a este texto que muito o enriqueceu. Contudo, quaisquer erros e omissões são de minha inteira responsabilidade. Assimetria de choques entre Portugal e a União Europeia 2 1. Introdução De acordo com o tratado de Maastricht, assinado em 1991, os países da União Europeia comprometeram-se a iniciar um processo de integração monetária o mais tardar em finais dessa mesma década. Os países que seriam seleccionados para integrar, desde o início, a união monetária obedeciam a um conjunto de critérios: a inflação e a taxa de juro não podiam ser superiores em mais de 1,5% e 2%, respectivamente, relativamente à média das três mais baixas, o déficit orçamental não podia exceder os 3% do PIB, a dívida pública os 60%, assim como, verificar-se um aumento da estabilidade cambial, a taxa de câmbio devia manter-se dentro do intervalo mais restrito (2.25%) do sistema monetário europeu à mais de 2 anos. A 2 de Maio de 1998 foram designados os 11 países que estavam em condições e queriam integrar esta união monetária2 a iniciar a 1 de Janeiro de 1999. Apesar de os critérios definidos terem por objectivo a existência de uma certa convergência nominal das diferentes economias, estes não incidiam particularmente sobre a assimetria de choques. Desta forma, este trabalho terá como objectivo fazer o estudo dos choques que Portugal sofreu no passado e a sua correlação com os da União Europeia, assim como, estudar a evolução dos mesmos desde 1978 até 1996. É de realçar que a metodologia utilizada neste trabalho já foi utilizada por outros autores nomeadamente por DeSerres e Lalonde(1994), Chamie et al. (1994), Bayoumi e Eichengreen (1992) e Barbosa et al.(1998), entre outros. Contudo, e como referi, focalizou-se o estudo apenas para Portugal e não na comparação da maior ou menor assimetria de diversos países. A motivação é dupla: por um lado na comparação entre países não existe propriamente um indicador que nos diga se é apropriado formar uma união monetária ou não, podendo-se apenas dizer quais os que estão em melhor posição para realizar essa integração, ou, alternativamente, comparar regiões diferentes, e esse tipo de análise é o objecto dos trabalhos anteriormente citados. Por outro lado, se focarmos a atenção apenas num país, considerando que ao longo da história recente este tem sofrido mutações económicas, nomeadamente ao longo do processo de integração, poderemos estudar se estas têm diminuído ou aumentado as assimetrias dos choques e o que podemos esperar no futuro. 2 Os países seleccionados foram a Alemanha, Áustria , Bélgica, Espanha , Finlândia, França, Holanda, Irlanda, Itália, Luxemburgo e Portugal. A Grécia não estava em condições de cumprir os critérios estipulados, enquanto a Dinamarca, o Reino Unido e a Suécia optaram por se manter à margem do processo, nesta fase inicial. Assimetria de choques entre Portugal e a União Europeia 3 Desta forma o texto será estruturado em 3 secções. Na primeira secção far-se-á uma ligeira abordagem teórica sobre a relevância dos choques no contexto de uma integração monetária, sobretudo à luz da teoria das zonas monetárias óptimas. No ponto seguinte expor-seá, primeiramente, a metodologia utilizada e os resultados estimados para os choques que a economia portuguesa e a da União Europeia como um todo sofreram, fazendo-se, seguidamente, uma análise desses resultados. Finalmente a última parte concluirá o trabalho. 2. Choques assimétricos e integração monetária Quando se tenta avaliar se um país deve ou não entrar num processo de integração monetária recorre-se usualmente às teorias sobre as zonas monetárias óptimas. Tendo como base estas teorias, tenta-se determinar se o país em causa reúne as condições necessárias para que tenha vantagens em realizar o mencionado processo de integração, nomeadamente no que concerne ao grau de simetria/assimetria3 de choques aos quais a sua economia está sujeita. O primeiro critério fundamentado para avaliar sobre a existência de uma zona monetária óptima foi o da mobilidade dos factores de produção, nomeadamente da mobilidade do trabalho, apresentado por Mundell (1961). Segundo a sua análise, se considerássemos a existência de duas regiões (A e B) em que os preços e salários fossem completamente rígidos então um choque assimétrico de procura (por exemplo uma diminuição das exportações de A e um aumento em B) provocaria desemprego na região A e sobre-emprego e pressões inflacionistas em B. Se o factor trabalho tiver uma grande mobilidade geográfica então a deslocação deste, de A para B, permitiria atingir um novo equilíbrio no pleno emprego. Se essa mobilidade não se verificar então só um ajustamento cambial, que desvalorize a unidade monetária da zona com desemprego, permitiria, ao deslocar a procura de bens em favor desta região, um retorno ao pleno emprego. Contudo outros autores utilizam como critérios para analisar a existência de uma zona monetário óptima outros factores. Melitz(1995) considera que, numa teoria unificada, o factor mobilidade de trabalho perderia muita da sua importância, considerando como mais relevante o 3 Por simetria/assimetria entende-se o grau de correlação dos choques entre as diversas economias. Se for simétrico quer dizer que as economias sentem o mesmo choque no mesmo período de igual forma, se for assimétrico significa que ou só afecta um país ou que afecta de forma diferenciada os diversos países. Assimetria de choques entre Portugal e a União Europeia 4 grau de abertura ao exterior. Este critério foi primeiramente apresentado por McKinnon (1963) no contexto de uma economia produtora de bens transaccionáveis e não transaccionáveis. Ao contrário da análise de Mundell, McKinnon considera que para além do pleno emprego também é importante uma estabilidade de preços. Sob este contexto uma economia aberta4 em regime de câmbios flexíveis, perante um choque adverso, desvalorizaria a sua moeda. Esta desvalorização é geradora de inflação, uma vez que o índice de preços ao consumidor numa economia aberta é dominado pelos bens importados. Esta inflação conduz a uma pressão para a subida dos salários nominais, repondo o nível dos salários reais antes do choque e consequentemente um aumento dos preços dos bens internos. Assim, a desvalorização cambial não traria vantagens em reduzir o desemprego ou o desequilíbrio externo no longo prazo, apenas aumentando a volatilidade dos preços relativamente a um regime de câmbios fixos. Por outro lado, se a economia for mais fechada então o índice de preços do consumidor é dominado pelos preços dos bens não transaccionáveis (internos). Consequentemente a desvalorização cambial permitiria reduzir o desemprego pois aumentava a competitividade externa do país em questão5. Apesar de Mckinnon considerar que a desvalorização corrigiria o desequilíbrio externo, pode-se dizer que só haverá uma correcção desse desequilíbrio se as condições de Marsall-Lerner-Robinson se verificarem. Ou seja, considerando que após o choque adverso existia um déficit da balança comercial, a desvalorização cambial só a reequilibraria se Eq π x + π m > 1 , sendo Eq e Ip o valor das exportações e importações, respectivamente, em Ip moeda nacional e πx e πm a elasticidade preço da procura das exportações e das importações respectivamente. Só desta forma o aumento da competitividade externa permitiria que o efeito volume (aumento do volume das exportações e diminuição do das importações) compensasse, em moeda nacional, o efeito preço (aumento do preço das importações em moeda nacional)6. 4 Neste contexto entenda-se por economia aberta aquela cuja produção de bens transaccionáveis supera a produção de bens não transaccionáveis. Por economia fechada a situação inversa. 5 Neste caso esta teoria considera que o aumento da competitividade externa pela via da desvalorização cambial e o consequente aumento das exportações pode-se manter sem que haja movimentos de retaliação de outros países. Se outros países sofrerem uma diminuição da procura devido à sua perda de competitividade então poderão, eles também, desvalorizar as suas moedas e anular os ganhos de competitividade e de absorção de desemprego verificados. 6 Para uma análise mais detalhada ver Sousa e Soukiazis (1999). Assimetria de choques entre Portugal e a União Europeia 5 Um terceiro factor importante na análise de se saber se estamos na presença de uma zona monetária óptima foi avançado por Kennen em 1969. Este autor considerava que uma maior diversificação industrial favorecerá o aparecimento de uma zona monetária óptima, pois quanto mais diversificada for uma economia esta torna-se menos sensível a choques específicos minimizando os seus efeitos. Desta forma o recurso ao ajustamento cambial seria menos utilizado. Um outro critério considerado é o das preferências das políticas económicas, avançado inicialmente por Harberler7. Assim para que os países formem uma zona monetária óptima é necessário que estes tenham as mesmas preferências em termos de mix inflação/desemprego. Se tal não acontecer, como os objectivos são diferentes e podem inclusivamente ser diferentes da autoridade monetária única de uma possível união monetária, os diferentes países acabariam por ter perdas nas curvas de utilidade social superiores às que obteriam se estivessem num regime de câmbios flexíveis. Contudo, é necessário considerar que a importância dos critérios acima mencionados resultam de estes medirem factores de ajustamento de uma economia face a choques assimétricos sem especificar a tipologia do choque, admitindo-se que são de procura. Desta forma se os choques a que as economias estiverem sujeitas forem similares, os argumentos anteriormente avançados perdem grande parte da sua validade. Assim, pode-se afirmar que quanto mais simétricos forem os choques e os seus efeitos sobre as diversas economias mais provável é estas formarem uma zona monetária óptima. Por outro lado para analisar se apenas os choques de procura são importantes pode-se utilizar um modelo de economia aberta com plena mobilidade internacional de capitais. Continuando a considerar o país em análise uma economia de pequena dimensão, e os choques temporários8, pode-se concluir que: • a choques monetários9, a integração monetária isola de choques internos, mas não de choques externos fazendo o país senti-los de forma idêntica ao dos seus parceiros de integração. Neste caso, o ajustamento monetário com a consequente variação do agregado 7 Citado em Isard (1995) e Fonseca(1995). Mais detalhes sobre este tipo de modelo económico podem-se encontrar em Marston(1984), Argy(1990) ou Cerqueira(1998). 9 Por exemplo variações não antecipadas na velocidade de circulação da moeda, alterações das taxas de juro directoras por parte do banco central, etc. 8 Assimetria de choques entre Portugal e a União Europeia 6 monetário faz com que a economia evolua de forma mais paralela às economias dos seus parceiros, independentemente do tipo de choques que as economias sofram; • a choques reais de procura10, a integração isola de choques externos, mas não de choques internos. A evolução da economia torna-se mais desfasada da evolução externa. Um regime de câmbios flexíveis será para este tipo de choques mais estabilizador de economia uma vez que isola de choques internos, mas não de choques externos fazendo com que a evolução económica seja paralela à dos outros países. • no caso de choques de oferta11 a integração monetária não isola o país em questão de choques internos ou externos, contudo nenhum regime cambial alternativo o faz (nomeadamente, um regime de câmbios flexíveis), nem é possível de forma genérica afirmar qual dos diferentes regimes é o que conduz a uma evolução económica mais paralela à dos seus parceiros numa eventual união monetária. Desta síntese pode-se concluir que se a análise da simetria dos choques de procura é importante, também os de oferta deverão ser tidos em consideração. Quanto maior for a simetria deste tipo de choques nas diversas economias menos desfasada será a sua evolução, e mais útil será o efeito das medidas monetárias para todas as economias envolvidas, uma vez que a integração monetária conduz a uma unicidade dos instrumentos de política monetária. 10 Por exemplo variação das exportações, variações do consumo interno, variações das despesas do Estado, etc. Por exemplo variação nos preços de matérias primas, dos preços dos factores de produção, nomeadamente do trabalho, variações de produtividade, etc. 11 Assimetria de choques entre Portugal e a União Europeia 7 3. Assimetria de choques entre Portugal e a União Europeia Nesta secção apresentar-se-á o estudo da assimetria dos choques exógenos portugueses com os da União Europeia. Estruturou-se a discussão em quatro partes: na primeira delas apresenta-se a metodologia utilizada; na seguinte os dados utilizados e as transformações executadas; na terceira parte apresentar-se-ão alguns resultados intermédios relativamente às propriedades das séries utilizadas e aos modelos VAR estimados; na última parte apresentar-se-ão os resultados empíricos relativos aos choques estimados. 3.1 - Metodologia Por forma a estimar os choques para as economias em causa utilizou-se uma adaptação da metodologia apresentada por Blanchard e Quah (1989) proposta por Chamie et al. (1994). Esta metodologia permite a partir de um modelo VAR a estimação dos choques que afectam a economia em estudo. A metodologia original permitia que se estimassem os choques exógenos de oferta e procura, a adaptação permite que se desdobre o choque de procura nas suas componentes real e monetária. Esta decomposição é extremamente relevante porque, como vimos anteriormente, uma integração monetária torna a assimetria de choques monetários pouco relevante, sendo, por outro lado, importante o estudo do grau de simetria/assimetria dos choques reais, quer sejam de procura, quer sejam de oferta. Desta forma presumimos que a taxa de crescimento do rendimento nacional a preços constantes (dy) , a taxa de crescimento dos índice de preços no consumidor - inflação- (dp) e a taxa de crescimento do agregado monetário (dm), seguem processos estacionários estocásticos que respondem a três tipos de choques ortogonais12 e não autocorrelacionados13: choques de oferta(εs), choques de procura reais (εd), e choques monetários (εm). 12 T Duas variáveis dizem-se ortogonais numa amostra de dimensão T quando ∑ x t y t = 0 , ou seja, é o equivalente t =1 de ausência de correlação. 13 Ou seja E(εtεt+i)=0 com i≠0. Assimetria de choques entre Portugal e a União Europeia 8 Este modelo estrutural pode ser expresso de acordo com um modelo de média móvel: ∞ dx t = A 0 ε t + A 1ε t −1 + A 2 ε t − 2 + ... = ∑ A i ε t −i = A( L )ε t (1) I =0 em que: dy t dx t = dp t e dm t ε st ε t = εdt ε m t onde A(L) representa um polinómio de ordem infinita de termos desfasados. Por simplicidade as variâncias dos choques estruturais são normalizadas da tal forma que: 1 0 0 E(ε t ε t ) = 0 1 0 0 0 1 (2) Por forma a identificar a forma estrutural, deve-se primeiro estimar o modelo VAR na sua forma reduzida, sendo D1, D2, ... , Dq os parâmetros a estimar: dx t = D 1 dx t −1 + D 2 dx t − 2 + D 3 dx t − 3 + ... + D q dx t − q + e t Em que: σ11 E(e t e t ) = σ 21 σ 31 σ12 σ 22 σ 32 σ13 σ 23 = Σ . σ 33 (3) (4) Considerando que as variáveis seguem processos estocásticos estacionários o modelo pode ser escrito na sua forma de média móvel: ∞ dx t = e t + C 1e t −1 + C 2 e t − 2 + ... = ∑ C i e t −i = C( L )e t , (5) i =0 Desta forma, comparando o modelo estrutural representado pela equação (1) e o modelo na forma reduzida representado pela equação (5), verificamos que os resíduos estruturais (εt) encontram-se relacionados com os desvios do modelo reduzido (et) da seguinte forma: et = A0εt , de forma que: E(e t e t ) = A 0 E(ε t ε t )A '0 (6) ⇔ Σ = A 0 A '0 (7) Contudo o problema de identificação dos choques estruturais (ε) mantém-se. Sabemos que a sua identificação depende da identificação da matriz A0 que contém n2 elementos (sendo n o número de variáveis dependentes - neste modelo 3). Uma vez que Σ é uma matriz simétrica a Assimetria de choques entre Portugal e a União Europeia 9 relação dada na equação (7) impõe a necessidade de estimarmos (n2 -n)/2 + n elementos. Desta forma, e porque só temos n variáveis, precisamos de impor no modelo (n2 -n)/2 restrições (no caso do modelo em causa significa 3 restrições). A forma convencional de estimar A0 baseia-se na decomposição de Choleski14 da matriz Σ. Contudo, este método não é isento de críticas: assim, por um lado, é muitas vezes difícil conciliar a estrutura causal do modelo com a teoria económica, por outro lado, a ordenação das variáveis no modelo VAR influi, muitas vezes, nos resultados finais. metodologia aqui apresentada, ao impor Por contraste a restrições na matriz de efeitos de longo-prazo (designada por A(1) ) dos choques estruturais fundamentada na teoria económica, conduz a uma menor arbitrariedade na forma como se processa a ortogonalização dos erros do modelo de forma reduzida. O modelo estrutural de longo prazo pode ser escrito na seguinte forma: dy a11 a12 dp = a 21 a 22 dm a 31 a 32 ( ∆x ) = a13 a 23 a 33 (A( 1 )) εs ε d ε m (8) (ε) E logo associando (1), (5) e (6) obtemos que: A(1)ε t = C(1)e t ⇔ A(1)ε t = C(1)A 0 ε t ⇔ C(1) −1 .A(1) = A 0 (9) Se C(1) é estimada a partir do modelo na sua forma reduzida e, portanto, contém elementos conhecidos o mesmo não se passa com A(1). Desta forma, as três restrições que necessitamos de colocar, por forma a conseguir identificar A(1) são: • Duas dessas restrições baseiam-se na ideia de que no longo prazo o rendimento nacional dependerá somente de choques a nível de oferta, tais como choques de produtividade ou demográficos, dessa forma os choques de procura reais e os choques 14 Para uma matriz quadrada A a decomposição de Choleski traduz-se em encontrar uma matriz triangular inferior B tal que A=BB'. Assimetria de choques entre Portugal e a União Europeia 10 monetários no longo prazo não influem na variação do rendimento15. Desta forma a12 = a13 = 0. • A terceira restrição assume que no longo prazo os encaixes reais são constantes, daí que os choques monetários afectem de igual forma, no longo prazo o nível de preços e o agregado monetário. Assim a23 = a33 . 1 0 0 Começamos por multiplicar à esquerda a matriz A(1) por B= 0 1 − 1 , de forma a 0 0 1 obtermos uma matriz triangular inferior, esta multiplicação é equivalente a subtracção da linha 2 pela linha 3. Desta forma obtemos que: X= B.A(1). (10) Da equação (7) e (9) obtemos: C(1).Σ.C(1)' = A(1).A(1)' (11) Dada a equação em (10) obtemos: BC(1).Σ.C(1)'B' = BA(1).A(1)'B' = X.X' , dado que X é uma matriz triangular inferior aplicamos a decomposição de Choleski ao termo esquerdo da equação e multiplicamos à esquerda pela inversa de B obtendo assim: B−1X = A(1 ) (12) aplicando o resultado de (12) à equação (9) podemos então obter A0 que nos permite através da relação (6) obter estimativas para os choques do modelo estrutural: −1 εt = A0 et (13) 3.2. Dados utilizados Neste estudo utilizaram-se para Portugal e para o conjunto da União Europeia índices sendo o ano base 1990: o PNB a preços constantes (y), o índice de preços no consumidor (p) para ambas as regiões e o agregado monetário M1 para Portugal e M1+ para a União Europeia (m). Estes índices foram construídos a partir da base de dados Estima Database OECD MEI. 15 Esta hipótese não é imune a críticas. Choques de procura e monetários podem ter impactos de longo prazo no rendimento, se estes provocarem uma variação de produção (quer por variação da capacidade instalada, quer por variações de produtividade) para ajustar a oferta à procura. Assimetria de choques entre Portugal e a União Europeia 11 A utilização de dois agregados monetários ligeiramente diferentes para Portugal e para a União Europeia deveu-se ao facto de se querer utilizar as séries mais completas e extensas disponíveis. Esta diferença não deve, em princípio, alterar os resultados uma vez que sendo agregados monetários muito similares estes reagem de forma muito idêntica aos mesmos choques. Na estimação do modelo VAR os dados estendem-se, para Portugal, desde o primeiro trimestre de 1977 até ao último trimestre de 1996, enquanto que para a União Europeia os dados agregados iniciam-se no primeiro trimestre de 1979 indo até ao terceiro trimestre de 1997. Este desfasamento entre os intervalos justifica-se por forma a utilizarem-se a máxima amplitude de intervalo possível que fosse comum às diversas variáveis, permitindo uma melhor estimação dos modelos VAR e consequentemente dos choques exógenos. A comparação entre estes, apresentada na secção seguinte, é que tem de ser realizada entre intervalos iguais ignorando-se os períodos para os quais estimámos apenas os choques para uma das regiões. Nas diversas regressões utilizaram-se os índices após serem logaritimizados {Lny, Lnm, Lnp} e as suas taxas de variação anual16 {dy, dm, dp}, para Portugal. Para a UE utilizou-se a seguinte simbologia {Lney, Lnem, Lnep} e {dey, dem, dep}, respectivamente. 3.3. Resultados intermédios 3.3.1 Estudo da estacionaridade das variáveis Antes de iniciarmos uma análise do modelo VAR, podemos verificar algumas das hipóteses do modelo. Considerando as restrições impostas na equação (8) podemos dizer que Lny, Lnm e Lnp devem ser variáveis integradas de ordem 1. Por outro lado a evolução dos encaixes reais17 se for estacionária não só os choques monetários afectam de igual forma a procura de moeda e o índice de preços ( a23=a33 na matriz A(1)) como o mesmo aconteceria com os outros tipos de choques (a22=a32 e a21=a31 na matriz A(1)) . A velocidade18 da moeda não deverá, em princípio, 16 De considerar que a taxa de variação resulta de aplicar a primeira diferença à variável logaritimizada. Índice da evolução dos encaixes reais: er = m/p ou ao logaritimizarmos as variáveis Lner para Portugal e Lneer para a UE. 18 Temos que a velocidade será v =py/m ou logaritimizarmos as variáveis Lnv para Portugal e Lnev para a UE. 17 Assimetria de choques entre Portugal e a União Europeia 12 ser estacionária19 uma vez que os choques de procura real (εd) e os monetários ( εm ) ao não influenciarem o produto influenciarão o comportamento da velocidade monetária20. Por forma a testar a hipótese de estacionaridade utilizaram-se os testes ADF, Phillips/Perron (PPUNIT) e o teste KPSS21. No caso dos testes resultarem em conclusões contraditórias toma-se por válida a conclusão que for maioritária. Podemos ver para o logaritmo das diversas variáveis os testes à estacionaridade na tabela 1 para a economia portuguesa e na tabela 2 para a economia da União Europeia. Tabela 1 - Economia portuguesa Lny(1) dy(0) Lnm(1) dm(14) Lnp(4) dp(3) Lnv(0) Lner(1) ADF -0.337 (-2.899)** -3.40 (-2.90)** -1.455 (-2.899)** -0.9736 (-1.946)* -2.493 (-2.90)** -3.3181(-3.4721)*** -2.4724 (-3.466)*** -0.7769 (-1.946)* PPUNIT -0.287 (-2.899)** -20.515 (-2.90)** -0.449 (-2.899)** -8.486 (-2.909)** -1.457 (-2.90)** -13.237(-3.4721)*** -6.234 (-2.902)*** -0.402 (-2.90)** KPSS 4.0239 (0.463)** 0.366 (0.463)** 4.07437 (0.463)** 0.23851 (0.463)** 1.646 (0.463)** 0.103(0.146)*** 1.28 (0.146)*** 2.092 (0.463)** Legenda: Número de desfasamentos indicados à frente de cada variável para correcção de autocorrelação de ordem 8 identificada pelo máximo número de desfasamentos entre o teste LM (quando possível) e o teste Ljung-Box. Valor crítico a 5% entre parênteses (Testes favoráveis à hipótese de estacionaridade a sombreado). * - Teste sem constante ** - Teste com constante e sem trend *** - Teste com constante e com trend Da análise da tabela anterior verificamos que dy, dm e dp podem considerar-se estacionárias assim como Lner e Lnv podem considerar-se como não estacionárias. Relativamente a dp é preciso referenciar que o período em analise é para Portugal uma época de redução da inflação, por isso não é de admirar que o teste ADF para dp indique a presença de um trend na sua evolução. É de referir que o valor crítico a 10% era de -3.16 tornando o teste favorável à hipótese de estacionaridade reforçando a conclusão dos outros testes. 19 Se o for, significará que a22=a32 =a23=a33=0 e que a11+a21=a31 na matriz A(1). Esta análise poderia ser feita a partir do estudo de cointegração de Lnm e Lnp no caso dos encaixes reais e Lnp Lny e Lnm no caso da velocidade da moeda. Por forma aos encaixes reais e a velocidade não serem estacionárias seria necessário que em caso de existência de vectores de cointegração estes não fossem da forma [1 ,1] e [1,1-1] respectivamente (ver testes de cointegração no anexo A). De realçar que estas hipóteses de não estacionaridade e as correspondentes restrições sobre os termos da matriz A(1) não são impostos pelo modelo, nem por ele interditos. Então se estas variáveis fossem estacionárias, teríamos de impor as respectivas restrições aos termos de A(1). 21 O teste KPSS tem como hipótese nula a não existência de uma raiz unitária (estacionaridade) ao contrário dos testes ADF e PPUNIT. Ver Kwiatowski et al. (1992). 20 Assimetria de choques entre Portugal e a União Europeia 13 Tabela 2 - Economia da União Europeia Lney(0) dey(1) Lnem(1) dem(10) Lnep(4) dep(1,9,9) Lnev(0) Lneer(1) ADF PPUNIT -1.4073 (-3.4704)*** -3.505 (-3.4704)*** -2.421 (-2.9042)** -13.176 (-2.9042)** -4.877 (-2.904)** -0.798 (-2.904)** -2.5764 (-3.4889)*** -11.837 (3.489)*** -1.0437 (-2.9029)** -1.924 (-2.9029)** -3.4784 (-1.9451)* -3.007 (-2.908)** ** -0.9064 (-2.9048) -0.2704 (-2.904)** -01.0327 (-2.9035)** -0.1909 (-2.9035)** KPSS 0.758 (0.146)*** 0.431 (0.463)** 3.651 (0.463)** 0.102 (0.146)*** 1.539 (0.463)** 0.595 (0.463)** 4.759 (0.456)** 2.330 (0.456)** Legenda: Número de desfasamentos indicados à frente de cada variável para correcção de autocorrelação de ordem 8 identificada pelo máximo número de desfasamentos entre o teste LM (quando possível) e o teste Ljung-Box. No caso de dep utilizou-se 1 desfasamento no teste ADF e 9 nos restantes testes. Valor crítico a 5% entre parênteses (Testes favoráveis à hipótese de estacionaridade a sombreado). * - Teste sem constante ** - Teste com constante e sem trend *** - Teste com constante e com trend Da análise da tabela anterior verificamos que dey, dem e dep podem considerar-se estacionárias assim como Lneer e Lnev podem considerar-se como não estacionárias. Em conclusão podemos dizer que, quer para Portugal quer para a UE, as variáveis utilizadas são estacionárias, tal como o modelo requer, e por outro lado a velocidade da moeda e os encaixes reais não são estacionários não sendo necessário impor novas restrições na matriz A(1) da equação (8). 3.3.2. Resultados dos Modelos VAR estimados Para ambas as regiões estimámos o modelo na sua forma reduzida expressa pela equação (3) seleccionando o número de desfasamentos a incluir pelo rácio de verosimilhança - LR (Hamilton, 1994, pp296-298). Apresentamos seguidamente alguns resultados para cada um dos modelos estimados, nomeadamente os testes LR, as causalidades à Granger entre as variáveis e os gráficos de precisão de ajustamento. Assimetria de choques entre Portugal e a União Europeia 14 3.3.2.1. VAR estimado para a economia portuguesa. Tabela 3 - Teste para escolha do número de desfasamentos a incluir. Desfasamento a incluir 2 3 4 Teste LR 17.2 18.16 5.36 Valor critico a 5%- χ(9) 16.92 16.92 16.92 Da tabela 3 pode-se verificar que quando se inclui o 4º desfasamento este revela-se não significativo. Desta forma, estimou-se o modelo para Portugal com 3 desfasamentos. Tabela 4 - Resultados para o modelo VAR estimado. Variável dy dp dm Variável dependente dy F-Stat Signif. 12.2605 0.0000 0.6705 0.5732 0.7086 0.5503 Variável dependente dp F-Stat Signif. 0.7811 0.5088 515.00 0.0000 1.9068 0.1373 Variável dependente dm F-Stat Signif. 2.4827 0.0687 8.4553 0.0001 42.922 0.0000 Os testes F, da tabela 4,mostram que para um nível de significância a 10%, dy causa à Granger dy e dm, enquanto que dp causa à Granger dp e dm e dm causa à Granger apenas ela própria ( embora neste caso o teste F sobre dp esteja muito próximo de aceitar a causalidade de dm). Nos gráficos22 1,2 e 3 pode-se analisar a evolução das variáveis dy, dm e dp e dos valores previstos dentro da amostra pelo modelo estimado (DYhat para dy, DPhat para dp e DMhat para dm) respectivamente. Da sua análise pode-se concluir de um bom ajustamento entre os valores estimados pelo modelo e os valores reais. 22 Em todos os gráficos do presente texto as variáveis em legenda apresentam-se sempre em maiúsculas, assim por exemplo a variável “dem “ aparece nos gráficos com a designação “DEM”. Assimetria de choques entre Portugal e a União Europeia Gráfico 1 - Gráfico de precisão de ajustamento para a variável dy. Gráfico 2 -Gráfico de precisão de ajustamento para a variável dp. Gráfico 3 - Gráfico de precisão de ajustamento para a variável dm. 15 Assimetria de choques entre Portugal e a União Europeia 16 3.3.2.2. VAR estimado para a economia europeia. Tabela 5 -Teste para escolha do número de desfasamentos a incluir. N.º de desfasamentos 9 10 11 Teste LR Valor critico a 5%- χ(9) 37.74 27.387 14.82 16.92 16.92 16.92 Da tabela 3 podemos verificar que quando se inclui o 11º desfasamento este revela-se não significativo. Desta forma, estimou-se o modelo para a União Europeia com 10 desfasamentos. De realçar que o facto de para UE necessitarmos de mais desfasamentos, para obtermos o melhor modelo possível, do que para Portugal é indicador de que os processos de ajustamento em Portugal são mais rápidos do que para a UE. Tabela 6 - Resultados para o modelo VAR estimado. Variável dey dep dem Variável dependente dey F-Stat Signif. 8.8490 0.0000 0.3584 0.9544 0.7360 0.5862 Variável dependente dep F-Stat Signif. 1.2841 0.286 49.205 0.000 0.6783 0.735 Variável dependente dem F-Stat Signif. 1.252 0.3003 2.1091 0.0585 23.796 0.000 Os testes F, da tabela 6,mostram que para um nível de significância a 10% dey e dem causam à Granger apenas elas próprias enquanto que dep causa à Granger dep e dem. Nos gráficos 4, 5 e 6 pode-se analisar a evolução das variáveis dey, dem e dep e dos valores previstos dentro da amostra pelo modelo estimado (DEYhat para dey, DEPhat para dep e DEMhat para dem), respectivamente. Da sua análise pode-se concluir de um bom ajustamento entre os valores estimados pelo modelo e os valores reais. Assimetria de choques entre Portugal e a União Europeia Gráfico 4- Gráfico de precisão de ajustamento para a variável dey. Gráfico 5 - Gráfico de precisão de ajustamento para a variável dep. Gráfico 6 - Gráfico de precisão de ajustamento para a variável dem. 17 Assimetria de choques entre Portugal e a União Europeia 18 3.4. Análise sobre os choques estimados e impacto na economia. Nesta secção apresentar-se-ão os resultados sobre os choques estimados em três partes distintas. Numa primeira parte analisa-se os resultados sobre a evolução dos diferentes tipos de choques e grau de simetria/assimetria com os da UE. Seguidamente, na designada análise impulso-resposta, estuda-se o impacto dos choques nas diferentes variáveis. Na última parte realiza-se a análise inversa, verificando-se para cada uma das variáveis qual dos choques é o mais importante na sua volatilidade. 3.4.1. Análise dos choques, sua evolução e assimetria entre Portugal e a União Europeia Nas tabelas seguintes pode-se verificar a evolução dos choques23 exógenos de procura, monetários e de oferta que afectaram Portugal desde o quarto trimestre de 1978 até ao fim de 1996, sendo que, para o cálculo da correlação com os da União Europeia só foi possível calcular a partir do 2º trimestre de 1983. Tabela 7 - Choques exógenos monetários Todo o período Antes de 1986 De 1986 a 1992 Após 1992 Intensidade média do choque24 0.8331 0.8360 0.7317 0.9566 Volatilidade25 1.0128 0.8835 0.8148 1.3893 Correlação com a UE 0.1047 -0.0399 0.1165 0.1614 Da tabela 7 pode-se verificar que a intensidade média dos choque exógenos monetários mantém-se mais ou menos constante, embora a volatilidade tenha crescido a partir de 1992. Por outro lado a correlação com os choques exógenos monetários europeus aumentou, quer após a adesão à UE, quer após a adesão ao SME. 23 Os choques foram estimados a partir dos desvios do modelo VAR utilizando a equação (13). As séries estimadas podem ser consultadas no Anexo B. 24 Média do valor absoluto dos choques estimados. 25 Os choques estão normalizados, de forma a que a volatilidade dos mesmos seja igual a 1 para todo o período considerado de acordo com a equação (2). Assimetria de choques entre Portugal e a União Europeia 19 Tabela 8– Choque exógenos de procura Todo o período Antes de 1986 De 1986 a 1992 Após 1992 Intensidade média do choque 0.7884 0.7856 0.9032 0.6478 Volatilidade 1.0265 0.9613 1.2701 0.6432 Correlação com a UE 0.1418 0.3333 0.2834 -0.1881 Da tabela anterior verifica-se que a intensidade média e a volatilidade dos choques exógenos de procura tiveram uma quebra após 1992. Mais relevante é o facto de que se observa desde 1986 um decréscimo da correlação dos choques com os da UE, que desde 1992 tem sido negativa. Tabela 9 - Choques exógenos de oferta Todo o período Antes de 1986 De 1986 a 1992 Após 1992 Intensidade média do choque 0.7632 1.0828 0.7283 0.3195 Volatilidade 1.0137 1.8157 0.8295 0.1498 Correlação com a UE 0.0886 0.4215 -0.0217 -0.1716 Da tabela 9 pode-se verificar que após 1992 reduz-se significativamente a intensidade e a volatilidade dos choques de oferta. De notar que a correlação com a UE, diminui após 1986 passando a ser negativa. Este facto pode ter ficado a dever-se a uma maior relevância de fenómenos internos (variações de produtividade,...) ao país que afectassem a oferta relativamente a fenómenos internacionais (variações do preço de matérias primas nos mercados internacionais, por. exº. o petróleo,...) que afectariam o conjunto de países de forma similar. De uma análise conjunta às três tipologias de choques pode-se verificar que a volatilidade e intensidade dos choques exógenos reais (procura e oferta) tem vindo a diminuir minimizando, por esta via, o custo da perda do instrumento cambial na adesão à UEM. Simultaneamente a assimetria desses mesmos choques tem vindo a acentuar-se, sendo que este facto deve ser acompanhado atentamente, uma vez que a impossibilidade de reajustamentos cambiais não permitirá, por essa via, o suavizar do impacto dos choques na economia. Relativamente aos choques monetários, tem-se verificado um aumento de correlação devido a uma maior sensibilidade a choques de índole supranacional. Este facto reflecte uma maior Assimetria de choques entre Portugal e a União Europeia 20 abertura do mercado de capitais nacional traduzindo-se numa maior convergência a nível monetário. 3.4.2 Análise impulso-resposta. 3.4.2.1. - Análise a choques monetários Pode-se ver nos gráficos 7 e 8 (ver páginas seguintes) os efeitos (não acumulados)26 de um choque monetário igual ao desvio padrão sobre a economia portuguesa e da União Europeia. Desde logo podemos observar que o impacto deste tipo de choques é muito mais pronunciado sobre a economia portuguesa do que na UE, contudo tal parece ser devido à dimensão do choque propriamente dito: a variação do agregado monetário, no momento do impacto, atinge em Portugal uma variação de cerca de 1,5% enquanto que na UE essa variação não chega aos 0.2% (ver nos gráfico 7 e 8 respeitante a dm e dem a variação no momento 0). Um segundo ponto de relevância diz respeito à evolução da resposta das variáveis. Enquanto em Portugal existe uma dissipação rápida do choque (após o oitavo período o impacto é quase nulo, sobretudo quando comparado com o impacto inicial), na UE após o décimo período ainda existem fortes oscilações nas variáveis, quando comparadas com a magnitude do choque inicial. Dos gráficos 1C e 2C do anexo C da variação acumulada pode-se verificar que ao fim do 8º período o efeito acumulado sobre o rendimento na UE é praticamente zero. A partir daí o rendimento da UE sofre uma nova variação atingindo um novo pico que ultrapassa o pico inicial. Também o agregado monetário tem a partir do período 10 uma inversão do efeito do choque que contudo não se mantém no longo prazo. Estes movimentos oscilatórios das variações acumuladas verificam-se na economia portuguesa apenas no agregado monetário mas com uma intensidade muito diminuta, havendo um comportamento distinto da economia portuguesa face à da UE. Os efeitos de longo prazo para ambas as economias são iguais no agregado monetário e no índice de preços e nulo (assimptoticamente) no rendimento de acordo com a matriz de longo prazo da equação (8), (a13=0 e a23= a33). 26 Os efeitos acumulados resultantes de um choque igual ao desvio padrão encontram-se no anexo C. Assimetria de choques entre Portugal e a União Europeia 21 Também para as duas economias em causa o rácio do efeito de longo prazo do agregado monetário sobre o impacto inicial é semelhante (cerca de 12.5). É de referir que as fortes oscilações no rendimento da UE após o décimo período não correlacionadas com as da economia portuguesa pode para esta ser fonte de instabilidade, se a UE as interpretar como sinais de choques de procura real e pautar a sua política económica por essa interpretação. Desta forma, a autoridade monetária portuguesa deve estar atenta aos efeitos de possíveis choques monetários e quais as reacções de política económica tomadas a nível da UE. Gráfico 7 - Efeito (não acumulado) de choques monetários sobre a economia portuguesa27. 27 Nos gráficos impulso-resposta deste secção e do anexo C, o eixo das abcissas traduz o número de períodos (meses) após o impacto do choque, e o eixo das ordenadas o valor da taxa de variação em causa. Por exemplo no gráfico 7, na variável dy no momento 0 o valor é cerca de -0.013, significa que a variação do rendimento foi nesse momento de -1,3%. Assimetria de choques entre Portugal e a União Europeia 22 Gráfico 8 - Efeito (não acumulado) de choques monetários sobre a economia da UE. 3.4.2.2. - Análise a choques de procura real Dos gráficos 9 e 10 (páginas seguintes) pode-se verificar que os choques de procura real no momento do impacto (momento 0 no gráfico da variação dos preços) são similares na UE e em Portugal no que diz respeito à magnitude. Contudo, o seu impacto sobre o rendimento é bastante distinto: enquanto o impacto em Portugal é negativo, recuperando a partir do 8º período, na UE o impacto é positivo até ao 4º período, altura em que o efeito sobre esta variável passa a ser negativa. No longo prazo (ver anexo C - gráficos 3C e 4C) o efeito acumulado sobre o rendimento é nulo, contudo enquanto para Portugal essa aproximação do zero se faz por valores negativos, na UE faz-se por valores positivos. Esta diferença poderá ser melhor explicada com a análise do comportamento das outras variáveis: enquanto para a UE no longo prazo o efeito sobre os preços é nulo e existe uma contracção monetária, em Portugal existe um impacto significativo sobre os preços (aproximadamente 36% ou seja 45 vezes o impacto inicial de 0.8% - gráfico 3C respeitante a dp) e uma expansão monetária. Estes resultados poderão ter sido induzidos pelas políticas monetárias passadas de Portugal com grande acomodação monetária e sucessivas desvalorizações cambiais Assimetria de choques entre Portugal e a União Europeia 23 como resposta a perdas de competitividade externa. Desta forma, em Portugal, a um choque de procura que conduzisse a um aumento dos preços, aumento das importações e perda de competitividade das exportações com o consequente agravamento da BTC, a autoridade monetária respondia com uma política de desvalorização cambial, aumentando a massa monetária em circulação, o que induzia por um lado a um aumento de competitividade externa das empresas mas também a uma dificuldade ao combate da inflação. Enquanto que na maioria dos países da UE a um choque de procura, tentava-se controlar a inflação através de uma contracção monetária. Contudo, se o aumento da assimetria dos choques de procura entre Portugal e a UE, já era indutora de preocupações, os diferentes impactos que estes têm, sobretudo no rendimento, devem ser um sinal de que a adesão à UEM por parte de Portugal deve ser acompanhada de uma maior atenção na detecção dos choques exógenos. Só desta forma se pode minimizar os efeitos adversos destes, através de instrumentos de política económica alternativos, nomeadamente de uma utilização maior da flexibilidade orçamental, ou em alternativa procurar aprofundar o processo de integração europeia através da constituição de um orçamento federal. Gráfico 9 - Efeito (não acumulado) de choques de procura sobre a economia portuguesa. Assimetria de choques entre Portugal e a União Europeia 24 Gráfico 10 - Efeito (não acumulado) de choques procura sobre a economia da UE. 3.4.2.3. - Análise a choques de oferta Nos gráficos 11 e 12 (páginas seguintes) pode-se verificar que o impacto de um choque de oferta tem um efeito similar no rendimento e no agregado monetário em Portugal e na UE. Apenas o impacto inicial difere, sendo que em Portugal este é cerca de três vezes superior, rácio que se mantém na comparação da resposta acumulada (gráficos 5C e 6C do anexo C). A grande diferença situa-se ao nível dos preços, sendo que o impacto em Portugal de um choque de oferta não só é bastante elevado (cerca de 1,5%), como a sua dissipação é lenta, levando no longo prazo a um impacto de 80% (ver gráfico 5C). Na UE o impacto inicial é bastante reduzido, cerca de 0.1%, como o impacto de longo prazo atinge cerca de 10% (ver gráfico 6C), valores bastante inferiores ao rácio de um para três verificado nas outras variáveis. Um outro facto digno de notar é respeitante aos encaixes reais que em Portugal não se alteram no longo prazo: os efeitos sobre os preços e o agregado monetário é semelhante. Por outro lado existe uma variação na UE: o agregado monetário tem uma variação maior do que o índice de preços. Assimetria de choques entre Portugal e a União Europeia 25 É curioso verificar que um choque de oferta na UE só tem impacto nos preços alguns períodos após o impacto no rendimento. Há um desfasamento entre as variações de rendimento e a transmissão para os preços. Em Portugal essa transmissão aos preços é imediata, parecendo haver uma maior flexibilidade dos preços e de ajustamento na economia portuguesa. Em conclusão, o facto de os choques de oferta conduzirem a uma situação mais inflacionista para Portugal do que para a UE pode colocar a Portugal alguns problemas na manutenção de uma taxa de inflação semelhante à dos seus parceiros dentro da UEM. Este facto pode conduzir a políticas restritivas do crescimento, nomeadamente através da redução da despesa pública em investimento, e conduzir a uma diminuição do crescimento económico, se não se efectuar a identificação correcta da origem do fenómeno inflacionista como proveniente de um choque de oferta exógeno. Gráfico 11 - Efeito (não acumulado) de choques de oferta sobre a economia portuguesa. Assimetria de choques entre Portugal e a União Europeia 26 Gráfico 12 - Efeito (não acumulado) de choques oferta sobre a economia da UE. 3.4.3 Análise da decomposição da variância Ao analisar os gráficos do anexo D, podemos verificar, para o rendimento e o agregado monetário, que a grande diferença na volatilidade entre a economia portuguesa e a da UE reside na diferença de importância entre os choques de procura e os de oferta. Para estas duas variáveis, os choques de procura são os grandes responsáveis pela volatilidade na economia portuguesa, enquanto que a importância dos choques de oferta é diminuta. No caso da UE verifica-se o cenário inverso: uma grande importância dos choques de oferta e uma reduzida, e praticamente nula, influência dos choques de procura. Este facto reforça a ideia de que, os choques de procura não só são assimétricos, como também têm uma influência diferente nas duas regiões. Para o índice de preços, a sua volatilidade na economia portuguesa é sobretudo devido aos choques de oferta e procura, enquanto que para a União Europeia a volatilidade provém de choques monetários e de procura. Para a UE os choques de oferta só influem nos preços a longo prazo. Este facto vem reforçar a ideia de que os preços em Portugal são mais flexíveis, ajustando Assimetria de choques entre Portugal e a União Europeia 27 rapidamente a alterações na oferta, enquanto que na UE são mais sensíveis aos choques monetários, mostrando-se mais rígidos no ajustamento aos choques de oferta. Esta assimetria na influência na variância das diversas variáveis sobretudo por parte dos choques de procura e de oferta em Portugal e na União Europeia reforça a ideia de que a adesão à UEM para Portugal pode trazer problemas de ajustamento da economia a choques adversos. 4. Conclusão Desta análise verifica-se que os choques reais de procura e oferta que têm afectado Portugal têm evoluído nos sentido de uma menor intensidade, reflectindo uma maior estabilidade da economia portuguesa. Por outro lado, estes mesmos choques têm evoluído no sentido de uma maior assimetria com os da UE, este facto pode-se ver tanto na análise da correlação dos choques, como na influência destes na variabilidade das variáveis, e ainda, no impacto dos diferentes choques na evolução das mesmas, nomeadamente do rendimento. De referir que os resultados obtidos em Barbosa et al. (1998) diferem, de alguma forma, dos resultados aqui apresentados. Neste estudo, os choques de procura apresentam um aumento de correlação com os da Alemanha do período 1965-85 para 1965-95. Contudo este estudo não decompõe os choques de procura em procura-real e monetários. O facto de a correlação dos choques monetários ter aumentado, pode mais do que compensar a diminuição de correlação dos choques de procura, se os englobarmos em conjunto, como é feito no estudo referido. Aliás os estudos de DeSerres e Lalonde(1994) incluem Portugal numa periferia da UEM considerando que os choques de procura a que está sujeito são pouco correlacionados com os do resto da Europa. Os resultados apresentados no corrente texto confirmam esses resultados. Desta forma, se a menor intensidade dos choques reais reduz a importância de um ajustamento cambial, a maior assimetria aumenta-a. Pode-se inferir que na adesão à UEM a economia portuguesa não apresenta nem uma evolução favorável nem desfavorável, as duas tendências contraditórias anteriormente descritas devem compensar, pelo menos parcialmente, as vantagens/desvantagens que cada uma delas acarreta. A adesão à UEM deve ser acompanhada de cautela e de vigilância sobre os diferentes choques que podem afectar a economia portuguesa e Assimetria de choques entre Portugal e a União Europeia 28 da UEM e respectiva simetria/assimetria assim como ter atenção às decisões de política monetária tomadas pelo Banco Central Europeu, a que choques essas decisões respondem e se afectam Portugal de forma igual ou diferente das restantes economias da UEM. Em conclusão e uma vez que poderemos aferir que Portugal está sujeito a choques assimétricos relativamente aos da UE, deverá ser tema de um estudo futuro os mecanismos alternativos à variação cambial como instrumentos de ajustamento. O estudo do maior/menor grau de flexibilidade de preços que permita um mais/menos rápido ajustamento da economia e o retorno ao equilíbrio, será de fundamental importância para saber até que ponto os desajustamentos da economia portuguesa face à da UE resultantes dos choques são relevantes Neste ponto é necessário realçar, que deste estudo pode-se retirar ilações que sugerem uma rapidez de ajustamento mais rápida para Portugal do que para a da UE: o número de desfasamentos utilizados no modelo VAR é menor, e na análise impulso-resposta o ajustamento dos preços era em geral mais rápido para Portugal do que para a UE. Outros temas de relevância serão a utilidade da flexibilidade orçamental e a de um orçamento federal para corrigir desequilíbrios por forma a que a evolução das diferentes economias envolvidas seja mais paralela. Assimetria de choques entre Portugal e a União Europeia 29 ANEXO A - Testes de cointegração Nos testes de cointegração usámos as variáveis em logaritmos fazendo a regressão entre as variáveis sem usar desfasamentos. Por forma a corrigir possíveis problemas de heteroscedasticidade ou autocorrelação efectuou-se a regressão utilizando o método do FGLS28. Obtivemos os seguintes resultados: Economia portuguesa: Tabela 1A Regressão na variável dependente Ly. Variável Coeficiente Desvio padrão Constante 3.589 0.023 Lp -0.213 0.021 Lm 0.432 0.017 Teste AEG para a cointegração entre Ly, Lm e Lp. Valor obtido V. C. 5% -3.378 -1.944 T-stat. 159.3 -10.17 25.27 Significância 0.00 0.00 0.00 Tabela 2A Regressão na variável dependente Lp. Variável Coeficiente Desvio padrão Constante 0.627 0.079 Lm 0.821 0.018 Teste AEG para a cointegração entre Lp e Lm. Valor obtido V. C. 5% -2.1387 -1.9443 28 Método dos mínimos quadrados generalizado possível. T-stat. 7.931 48.455 Significância 0.00 0.00 Assimetria de choques entre Portugal e a União Europeia 30 Economia da União Europeia: Tabela 3A Regressão na variável dependente Ley. Variável Coeficiente Desvio padrão Constante 4.422 0.0805 Lep -0.509 0.0386 Lem 0.554 0.022 Teste AEG para a cointegração entre Ley, Lem e Lep. Valor obtido V. C. 5% -2.091 -1.945 Tabela 4A Regressão na variável dependente Lep. Variável Coeficiente Desvio padrão Constante 2.060 0.052 Lem 0.562 0.011 Teste AEG para a cointegração entre Lem e Lep. Valor obtido V. C. 5% -3.2326 -1.9456 T-stat. 54.935 -13.18 25.31 Significância 0.00 0.00 0.00 T-stat. 39.307 49.476 Significância 0.00 0.00 Das tabelas 1A e 3A podemos verificar que as variáveis do rendimento, preços e agregado monetário para Portugal e para a União Europeia são cointegradas, contudo ao observarmos os vectores de cointegração estes não são [1,1,-1] , respectivamente para o rendimento, preços e agregado monetário. No caso português ele é [1, -0.21, 0,43] e para a União Europeia é [1, -0.51, 0,55]. Das tabelas 2A e 4A mostram que apesar do agregado monetário e o índice de preços serem cointegrados, o vector cointegrante não é do tipo [1,-1], respectivamente para preços e agregado monetário. Para Portugal é [1,-0.82], para a União Europeia é [1, -0.56]. Desta forma confirma-se os resultados da secção 3.3.1 que davam a velocidade da circulação monetária e os encaixes reais para as duas economias como não estacionários. Assimetria de choques entre Portugal e a União Europeia 31 ANEXO B - Séries estimadas para os diversos tipos de choques para Portugal e a UE. TABELA 1B - Choques estimados Choques estimados para a economia Choques estimados para a economia Portuguesa normalizados com variância da UE com variância unitária para todo unitária para todo o período Período Choques de Choques de Choques o período. Choques de Choques de Choques ↓ oferta procura monetários oferta procura monetários 1978:04 1979:01 1979:02 1979:03 1979:04 1980:01 1980:02 1980:03 1980:04 1981:01 1981:02 1981:03 1981:04 1982:01 1982:02 1982:03 1982:04 1983:01 1983:02 1983:03 1983:04 1984:01 1984:02 1984:03 1984:04 1985:01 1985:02 1985:03 1985:04 1986:01 1986:02 1986:03 1986:04 1987:01 1987:02 1987:03 1987:04 1988:01 1988:02 1,0052 0,3915 0,5349 0,5677 0,6914 1,073 -1,9917 -0,9693 -1,9097 0,7735 1,1485 1,7155 0,7221 0,0968 -0,0571 -2,5439 0,405 0,407 -0,4787 2,8974 0,8501 -1,2787 0,283 -0,1714 -2,2002 2,0996 -1,04 -2,0944 1,004 0,4169 0,3291 1,9449 0,5019 -1,3454 0,0775 -0,9891 -0,2544 -1,0931 -0,0386 0,6038 0,3516 -1,5055 0,5105 -0,7267 -0,2245 -0,9171 1,3874 0,216 1,8674 0,1604 -0,5408 1,766 -0,9169 -0,081 0,0162 -0,8643 1,7146 1,318 1,9254 1,8543 0,041 -0,4386 -0,425 -0,6711 0,2401 0,00299 1,2285 0,2656 -2,7105 -0,2794 -1,7991 -1,2151 1,4538 0,1209 0,3479 -0,3736 -0,612 -0,5709 0,6622 -1,9284 -1,0358 0,1077 1,3118 0,8046 -0,7234 0,8559 -0,718 1,1528 1,0029 0,9007 -0,3581 0,7075 -1,0085 0,3728 -1,0677 -0,1029 1,5374 -1,319 1,3086 -0,1766 1,1114 0,782 -0,3411 0,2683 -0,3594 1,2285 0,9914 -1,8352 -0,681 -0,01 0,0424 2,3511 0,0111 -0,7709 -0,4901 0,00121 0,6953 -0,5237 1,1424 0,6875 -0,4781 -1,5435 0,4907 0,4494 0,2792 0,3039 -1,4315 -0,5289 0,1014 0,4263 0,9306 1,0231 -1,1553 0,3055 -0,4155 -0,384 0,9659 1,013 0,7132 1,3599 0,5952 0,0786 -1,5761 0,8305 -0,7411 -0,5123 1,2307 -1,6433 -0,3452 -1,7063 -0,8935 -1,6057 -1,564 -1,2847 0,4206 0,9399 0,8102 -0,1029 0,1056 -0,9923 0,2282 1,2124 0,0723 1,359 0,3074 0,3216 2,9217 -1,4658 -1,9067 0,1754 0,0987 -0,8547 -0,6476 -0,4379 0,8879 -0,6087 1,0602 -1,335 -2,1396 1,2886 (Continua)… Assimetria de choques entre Portugal e a União Europeia 32 …(Continuação) Choques estimados para a economia Choques estimados para a economia Portuguesa normalizados com variância da UE com variância unitária para todo unitária para todo o período Período Choques de Choques de Choques o período. Choques de Choques de Choques ↓ oferta procura monetários oferta procura monetários 1988:03 1988:04 1989:01 1989:02 1989:03 1989:04 1990:01 1990:02 1990:03 1990:04 1991:01 1991:02 1991:03 1991:04 1992:01 1992:02 1992:03 1992:04 1993:01 1993:02 1993:03 1993:04 1994:01 1994:02 1994:03 1994:04 1995:01 1995:02 1995:03 1995:04 1996:01 1996:02 1996:03 1996:04 1997:01 1997:02 1997:03 1,1775 0,5529 1,0231 -0,4718 0,5362 -0,7717 0,5937 1,3863 -1,1961 0,2854 -1,6894 -0,3056 0,3952 -0,104 0,578 -0,0385 -0,0884 -0,2908 0,0656 -0,8374 -0,2197 -0,6475 -0,0301 -0,517 -0,1498 -0,1364 0,4301 0,4478 0,1516 -0,1833 -0,562 -0,3448 0,3516 0,0659 0,4339 -0,5693 -1,0371 1,363 -0,474 -0,8212 0,8464 -1,2139 1,9145 1,5238 -0,0711 -0,0306 -1,6547 -0,2403 0,4299 1,0693 -0,3489 -0,8566 -0,2944 -0,1136 0,4183 1,1316 -1,1475 0,01 0,0702 -1,203 0,3453 -1,088 -0,7384 1,5424 -0,7727 0,4536 0,2739 -1,5923 -1,1434 0,2897 -0,1861 0,108 -0,0437 -1,2594 -0,994 -0,6382 -1,7164 -1,2479 -0,6393 -0,9608 0,8501 -0,5962 -2,2763 0,9319 0,7309 2,0174 1,2118 -1,2018 0,1667 0,1428 0,5475 -0,084 -1,6929 0,0863 -0,4616 0,9232 1,707 -1,0222 -0,7153 0,8619 -1,3946 0,0511 -1,0708 -0,5339 2,3079 -1,1812 0,1414 -0,4545 0,3301 -1,1486 -0,0616 0,4501 2,535 -0,4607 -0,2662 1,1407 -3,142 0,0324 -0,7252 -1,0642 -2,2799 -0,0947 1,3859 0,3325 1,0239 0,2839 0,0995 -0,7202 -0,4632 0,9378 1,2402 0,0439 -0,6987 0,4343 0,985 1,0673 -0,778 0,3246 0,0209 1,3609 0,2355 0,3635 -0,8065 -0,5547 -1,1001 0,9074 0,6395 0,6731 -0,5748 -0,8234 -0,2156 0,4879 -0,8904 0,226 -0,6882 -0,1297 -0,378 1,2546 0,0317 0,5526 -0,2973 0,6036 1,065 -0,9274 0,368 1,9083 0,5787 -0,1691 -0,051 1,1252 1,2248 -0,5097 1,1674 -1,2127 0,1901 3,4365 0,2612 0,9503 0,9708 0,8741 1,0646 -0,3128 0,1542 -0,8764 0,4751 0,7711 -1,2765 -0,6461 -0,878 0,3106 0,0197 0,00474 -0,541 -0,0317 1,364 0,000664 0,781 -0,6396 -0,577 -0,3583 0,135 -2,6784 0,1639 -0,7171 0,4928 -0,1095 -2,2161 -0,0916 -0,6057 1,0839 0,6677 -0,0402 0,6866 Assimetria de choques entre Portugal e a União Europeia ANEXO C - Gráficos impulso-resposta para efeito acumulado dos choques Gráfico 1C - Efeito (acumulado) de choques monetários sobre a economia portuguesa Gráfico 2C - Efeito (acumulado) de choques monetários sobre a economia da UE 33 Assimetria de choques entre Portugal e a União Europeia Gráfico 3C - Efeito (acumulado) de choques de procura sobre a economia portuguesa Gráfico 4C - Efeito (acumulado) de choques de procura sobre a economia da UE 34 Assimetria de choques entre Portugal e a União Europeia Gráfico 5C - Efeito (acumulado) de choques de oferta sobre a economia portuguesa Gráfico 6C - Efeito (acumulado) de choques de oferta sobre a economia da UE 35 Assimetria de choques entre Portugal e a União Europeia ANEXO D - Gráficos da decomposição da variância por tipo de choques29. Gráfico 1D - Decomposição para o rendimento (Portugal) Gráfico 2D - Decomposição para o rendimento (UE) Gráfico 3D - Decomposição para o agregado monetário (Portugal) 29 Ver Hamilton(acima citado) pp323-324, para uma explicação detalhada do método de decomposição da variância. 36 Assimetria de choques entre Portugal e a União Europeia Gráfico 4D - Decomposição para o agregado monetário (UE) Gráfico 5D - Decomposição para os preços (Portugal) Gráfico 6D - Decomposição para os preços (UE) 37 Assimetria de choques entre Portugal e a União Europeia 38 BIBLIOGRAFIA REFERENCIADA Argy, V. (1990) "Choice of a exchange rate regime for a smaller Economy: A survey of some key issues", in V. Argy e P. de Grauwe (eds.) , "Choosing a exchange rate regime for smaller industrial countries", Washington: International Monetary Fund. Barbosa, et al. (1998) "O impacto do EURO na economia Portuguesa", Lisboa: Ministério das finanças. Bayoumi, T. e Eichengreen, B. (1992) "Shocking Aspects of Monetary Unification". Working Paper No. 3949. National Bureau of Economic Research, Cambridge, MA. Blanchard, O. J. e Quah, D. (1989) "The dynamic effects of agregate demand and supply. disturbances", American Economic Review, 79, pp.655-673. Cerqueira, P. A. (1998), "Regimes Cambiais e Uniões Monetárias: Análise comparativa no contexto de uma economia de pequena dimensão. Aplicação à economia portuguesa", Dissertação de Mestrado em Economia Monetária e Financeira, Lisboa: Instituto Superior de Economia e Gestão. Chamie, N. et al. (1994) "Optimum currency areas and shock assimetry: A comparison of Europe and the U.S." , Working Paper 94-1, Bank of Canada. DeSerres, A. e Lalonde, R. (1994) "Symétrie des chocs touchant les régions canadiennes et choix d’un regime de change", Working Paper 94-9, Banque du Canada. Fonseca, S. (1995) "Lições de moeda e crédito", Coimbra: Faculdade de Economia da Universidade de Coimbra. Hamilton, J. D. (1994), "Time series analisys", Princeton: Princeton University Press. Isard. P. (1995) "Exchange rate economics", Cambridge: Cambridge University Press. Kwiatowski et al. (1992), "Testing the Null Hypothesis of Stationarity Against the Alternative of a Unit Root: How Sure Are We That Economic Time Series Have a Unit Root?", Journal of Econometrics, 54, pp. 159-178. Marston, R. C.(1984), "Exchange rate unions as an alternative to flexible rates: The effects of real and monetary disturbances", in: J. F. O. Bilson, e R. C. Marston (ed.), Exchange rate theory and practice. National Bureau of Economic Research Conference Report, Londres e Chicago: University of Chicago press. McKinnon, R. I. (1963), "Optimum currency areas", The American Economic Review, 53, pp. 717-25. Mélitz, J. (1995), "The current impasse in research on optimum currency areas", European Economic Review, 39, pp.492-500. Assimetria de choques entre Portugal e a União Europeia 39 Mundell, R. A. (1961), "A theory of optimum currency areas", The American Economic Review, 51, pp.657-65. Sousa, P. e Soukiazis, E. (1999), "A importância das elasticidades críticas no ajustamento da balança de pagamentos", Notas Económicas, 12, pp.22-39.

Download