Análise de Investimentos Boletim Diário 13 de maio de 2014 MERCADOS Índices, Câmbio e Commodities Bolsa Dia (%) Mês (%) Ano (%) Ibovespa 54,053 1.8 4.7 4.9 Ibovespa Fut. 54,550 1.9 14.2 5.1 4,144 1.8 0.7 (0.8) 16,695 0.7 0.7 0.7 1,897 1.0 0.7 Tóquio 14,425 2.0 0.8 (11.5) Xangai 2,051 (0.1) 0.9 (3.1) Frankfurt 9,702 1.3 1.0 1.6 Londres 6,852 0.5 1.1 1.5 Mexico 42,086 1.1 3.4 (1.5) India 23,871 1.4 6.5 12.8 1,234 0.1 6.8 (14.4) (6.3) Fech. * A Bovespa abriu a semana em alta, puxada por Vale e Petrobras e também influenciada pelo noticiário da China, afirmando que aumentará a abertura do mercado do país como parte de uma ampla série de reformas e com promessa de estimular o investimento de capital no exterior e de estrangeiros para o mercado doméstico. O Ibovespa fechou em alta de 1,79%, aos 54.053 pontos. No mês, acumula ganhos de 4,70%. O giro financeiro totalizou R$ 5 bilhões. Hoje, a agenda econômica mostra dados já divulgados na China, com destaque para vendas no varejo em abril (A/A), em linha com as expectativas (+12,0%) e a produção industrial (+8,7%) também em linha. Nos EUA, sai ainda nesta manhã os dados de venda no varejo para abril. As bolsas asiáticas fecharam em alta e na Europa os mercados mostram oscilação nos dois sentidos. A Bovespa, que subiu ontem com baixo volume, não tem motivos para seguir em ritmo de alta, podendo passar por um ajuste no curto prazo. Câmbio Nasdaq DJIA S&P 500 Rússia Dólar - vista R$ 2.21 Dólar/Euro $1.38 2.6 0.1 (0.8) (0.0) (0.8) 0.1 (6.1) Euro R$ 3.05 0.1 (1.5) Ouro $1,295.83 0.5 0.3 7.5 Petróleo Brent $108.41 0.5 0.3 (2.2) Petróleo WTI $100.59 0.6 0.9 2.2 * Dia anterior, exceto Ásia A moeda norte-americana encerrou o dia praticamente estável (0,09%) cotada a R$ 2,2190. No mercado futuro, a moeda para junho fecha em alta de 0,04%, a R$ 2,2275. Altas e Baixas do Ibovespa SUZB5 7.2% GOLL4 Juros 5.7% VALE3 As taxas futuras de juros iniciaram a semana em alta, com a taxa do DI para jul/14 fechando em 10,866%, de 10,853% no ajuste anterior. O DI para jan/15 marcava 10,99%, de 10,98% no ajuste de sexta-feira. VALE5 4.3% CPLE6 4.2% GFSA3 -3.4% PDGR3 DASA3 Estados Unidos Referência Expectativa Apurado Anterior 06:00 NFIB - Oti mi s mo pequenos negóci os Abri l 94,5 93,4 08:30 Adi a nta mento de venda s no va rejo (m/m) Abri l 0,40% 1,20% 09:30 Venda s no va rejo exc a uto (m/m) Abri l 0,60% 0,70% 09:30 Índi ce de preços de i mporta çã o (m/m) Abri l 0,30% 0,60% 09:30 Índi ce de preços de i mporta çã o (a /a ) Abri l 0,30% -0,60% 09:30 Es toques de empres a s Ma rço 0,40% Europa 02:30 Referência Expectativa Pes qui s a ZEW (Expecta ti va s ) China 02:30 Ma i o Referência Expectativa 0,40% Apurado 4.7% HGTX3 -3.0% -1.3% -1.1% Ibovespa x Dow Jones (em dólar) 140 120 Anterior 55,2 61,2 Apurado Anterior Venda s va rejo (a cum. no a no a /a ) Abri l 12,00% 12,00% 12,00% 02:30 Venda s no va rejo (a /a ) Abri l 12,20% 11,90% 12,20% 02:30 Produçã o i ndus tri a l (a cum. no a no a /a ) Abri l 8,70% 8,70% 8,70% 02:30 Produçã o i ndus tri a l (a /a ) Abri l 8,90% 8,70% 8,80% 11:00 Inves ti mento di reto no exteri or (a /a ) Abri l 2,00% 100 80 -1,50% 60 Dow Jones Ibovespa Página | 1 Análise de Investimentos Boletim Diário 13 de maio de 2014 ANÁLISE DE EMPRESAS E SETORES CCR ON (CCRO3): Bons resultados no 1T14 A empresa divulgou números positivos para 1T14, com expressivo incremento do tráfego e da geração de caixa. Porém, o crescimento do lucro no trimestre foi reduzido pelo forte aumento dos custos financeiros. CCR - Resultados Trimestrais (pró-forma) Receita Líquida EBITDA ajustado 1T14 1.543 995 4T13 1.583 990 -2,5% Margem EBITDA 64,5% 62,5% 343 306 R$ milhões Lucro Líquido Trafego Consolidado - Mil Veíc. Tarifa Média - R$/Veíc. Equivalente 261.539 270.899 5,28 5,24 11,5% 0,5% 1T13 1.384 883 -0,5% 12,7% 1T14 E 1.551 941 1,9 pp 63,8% 0,7 pp 60,7% 3,8 pp 12,0% 337 1,9% 321 6,9% -3,5% 239.704 9,1% 5,25 0,6% - - Var. 0,8% Var. Var. 5,7% Fonte: CCR e Planner Corretora No 1T14, o desempenho da área de concessões rodoviárias da CCR (93% do faturamento) teve um excelente desempenho. O tráfego nas oito rodovias administradas cresceu 9,1% comparado ao 1T13. A tarifa média teve aumento de 0,6%, fazendo com que a receita líquida aumentasse 9,6%. O destaque no período foi o crescimento de 14% no tráfego do Rodoanel Oeste, seguido pelo aumento de 12,4% no fluxo de veículos na ViaLagos. Outros negócios da empresa também tiveram um desempenho positivo, com expressivo crescimento na receita, como a Barcas (+2,8%), a STP (+6,7%) e os aeroportos de Quito (+117%) e San José (+31,1%). No trimestre, os Custos dos Serviços Prestados cresceram 28,8%, fazendo com que o Lucro Bruto tivesse crescimento de apenas 8,4%, contra um incremento na Receita Líquida de 11,5%. No entanto, a CCR conseguiu as despesas operacionais contidas, fazendo com que o EBITDA tivesse aumento de 12,7%. A elevação dos juros nos últimos meses impactou negativamente o resultado. A dívida líquida consolidada cresceu 8,6% na comparação entre o 1T14 e o mesmo período de 2013, porém, a Despesa Financeira Líquida teve aumento de 39,4%. Comparando com o final de 2013, o endividamento líquido no 1T14 se manteve praticamente estável em R$7,6 bilhões, em sua maioria denominados em reais (98%), com 68% vencíveis no longo prazo. A relação Dívida Líquida/EBITDA anualizado ficou em 1,9x ao final do 1T14. Página | 2 Análise de Investimentos 13 de maio de 2014 Boletim Diário Dessa forma, a CCR obteve um bom crescimento de tráfego e receitas no 1T14, mas que foi comprometido pela elevação dos custos financeiros. Nossa indicação para CCRO3 é de Manter com Preço Justo de R$21/ação. Banco Pine (PINE4) – Resultado do 1T14 O Banco Pine registrou no 1T14 um lucro liquido de R$ 35 milhões com queda de 5% frente o trimestre anterior e 24% abaixo dos R$ 46 milhões do 1T13. Em base de 12 meses este resultado foi construído com queda de 9% no Resultado Bruto de Intermediação Financeira, a despeito da queda de 8% na PDD para R$ 12 milhões. As Receitas de Serviços caíram 30% para R$ 21 milhões, impactadas pela baixa atividade do mercado de capitais, especialmente no nicho em que o Banco atua. As despesas operacionais subiram 6,5%, em linha com a inflação. O retorno sobre o patrimônio liquido médio caiu de 15,5% no 1T13 para 11,5% neste trimestre. A margem financeira recorrente antes da provisão para créditos de liquidação duvidosa atingiu 4,0% no trimestre, em linha com o 4T13, devido aos impactos positivos da redução do custo de captação e da leve melhora dos spreads compensado pelo incremento dos ativos rentáveis médios notadamente ao final do trimestre. O total de ativos somou R$ 11,05 bilhões no final de março de 2014 contra R$ 10,54, bilhões em dez/13. A Carteira de Crédito Expandida atingiu R$ 10,09 bilhões com crescimento de 1,6% quando comparada a dezembro de 2013 e 20% superior ao mesmo período do ano anterior. O prazo médio da carteira de crédito era de 14 meses em mar/14. O patrimônio líquido no final de março atingiu R$ 1,27 bilhão em linha com dez/13. O índice de cobertura da carteira ficou em 2,6% ante 3,4% no ano anterior. O Índice de Eficiência recorrente encerrou o 1T14 em 45,4%, melhora de 6,5pp frente o 4T13, explicado pela maior geração de receitas e controle de despesas. No trimestre, o índice de Basileia atingiu 13,7% frente 14,1% em dez/13, sendo de 12,2% de capital Nível 1 enquanto o Nível 2 representou 1,5%. A variação é decorrente, principalmente, da redução em 20% da parcela de dívida subordinada. Opinião: Neutro. Reflexo da redução do resultado bruto de intermediação, do menor resultado operacional e da queda nas receitas de serviços. Destaque positivo para as despesas operacionais em linha com a inflação e a melhora no índice de eficiência. Seguimos com recomendação de manutenção com preço justo de R$ 11,20/ação. Página | 3 Análise de Investimentos 13 de maio de 2014 Boletim Diário CPFL Energia S.A. (CPFE3) – Resultado do 1T14 e dividendos complementares A companhia registrou no 1T14 um lucro líquido (IFRS) de R$ 174 milhões, 57% abaixo dos R$ 405 milhões do 1T13, sensibilizado principalmente: (i) pelo efeito total do 3º ciclo de revisão tarifária nas distribuidoras CPFL Paulista e RGE, e (ii) a maior despesa financeira em decorrência do aumento do CDI. O Lucro Líquido gerencial no 1T14 registrou queda de 12% em base de 12 meses para R$ 378 milhões. Desconsiderando a receita de construção da infraestrutura da concessão (que não afeta o resultado devido ao custo correspondente, no mesmo valor), a Receita Operacional Líquida (IFRS) somou R$ 3,74 bilhões no 1T14, representando crescimento de 8,2% frente igual trimestre do ano anterior. Destaque para o crescimento de 7,0% nas vendas na área de concessão, sendo +13,5% no segmento residencial e +11,3% no comercial; e o aporte de CDE no montante de R$ 1.170 milhões no 1T14, para cobertura de exposição involuntária e despacho de térmicas. O EBITDA (IFRS) do 1T14 totalizou R$ 787 milhões, registrando uma queda de 25,4% na mesma base de comparação, refletindo o comportamento dos custos e despesas, com evolução acima do crescimento da receita. Já o EBITDA gerencial no 1T14 registrou R$ 1.086 milhões, comparado a R$ 1.081 milhões no 1T132. Ao final de março de 2014 a dívida financeira (incluindo hedge) da CPFL Energia atingiu R$ 17,51 bilhões, aumento de 11,6%, em relação ao 1T13, com prazo médio de amortização de 4,03 anos, e 90% no longo prazo. A posição de caixa ao final do 1T14 tinha índice de cobertura de 3,1x das amortizações dos próximos 12 meses, sendo suficiente para honrar todos os compromissos de amortização até o início de 2016. A dívida líquida era de R$ 13,27 bilhões frente R$ 12,5 bilhões em dez/13, e o indicador de Dívida Líquida ajustada/EBITDA ajustado ao final do 1T14 era de 3,58x, em linha com o trimestre anterior. Opinião: A queda de resultado reflete principalmente os efeitos totais do 3º ciclo de revisão tarifária nas distribuidoras CPFL Paulista e RGE além do pior resultado financeiro em decorrência do aumento dos juros e do endividamento. Não estamos indicando o posicionamento nos papéis da companhia, no momento. Página | 4 Análise de Investimentos 13 de maio de 2014 Boletim Diário Suzano Papel e Celulose (SUZB5) – Resultados 1T14 A Suzano apresentou um volume total de vendas de papel e celulose de 754 mil toneladas no 1T14, um incremento de 6,1% quando comparado com o mesmo período do ano anterior. No entanto, quando comparado ao 4T13, verifica-se uma queda de 17,6%. Desta forma, a receita líquida apresentada pela Companhia foi de R$ 1,4 bilhão no 1T14, um incremento de 19,2% quando comparado com igual período de 2013, o que é explicado pelo aumento de 12,4% no preço médio de papel e celulose, sendo beneficiado pela desvalorização do real frente o dólar e seguido do aumento do volume total vendido. Porém, na comparação com o 4T13, a receita líquida da Companhia apresentou uma redução de 15,7%. Tanto o mercado interno, quanto o externo apresentaram um incremento de 19,2% na receita líquida no 1T14, quando comparada com mesmo período do ano anterior, na comparação trimestral, os percentuais apresentaram queda de 15,6% para o mercado externo e 15,8% para o mercado doméstico. A geração de caixa da Suzano apresentou um EBITDA de R$ 499 milhões no 1T14, sendo 52,6% superior ao registrado no 1T13, influenciado positivamente pelo aumento de 12,4% no preço líquido médio em reais de papel e celulose, seguido do impacto de 18,5% na receita advinda das exportações, oriundo da depreciação do real frente o dólar e do aumento no volume vendido de papel e celulose (6,1%). Do lado negativo pesou o aumento no custo com madeira e energia. Quando comparado com o trimestre anterior, o resultado do EBITDA do 1T14 apresentou queda de 4%. No 1T14 as despesas financeiras líquidas da Companhia foram de R$ 141,4 milhões, um aumento de 13,2% em relação ao 1T13, sendo influenciada principalmente pelo aumento de encargos relacionados à Notas de Crédito à Exportação (“NCE”). Na comparação com o 4T13, as despesas financeiras líquidas se mostraram praticamente estáveis, apresentando variação de 1,6% no 1T14. Dessa forma, a Suzano apresentou lucro líquido de R$ 201,0 milhões no 1T14, ante um lucro líquido de R$ 41,9 milhões no 1T13 e prejuízo líquido de R$ 58,0 milhões no 4T13. A dívida Bruta da Companhia até 31/03/2014 totalizava R$ 12,8 bilhões, apresentando uma diminuição de 0,9% quando comparada ao trimestre anterior. Sendo composta principalmente em moeda estrangeira (R$ 7,1 bilhões), com a maior parcela de longo prazo (R$ 6,6 bilhões). Dessa forma a dívida líquida da Suzano até 31/03/2014 totalizava R$ 9,4 bilhões, um aumento de 1,9% comparado ao trimestre anterior, o que representa uma relação dívida líquida/EBITDA de 4,6x. Página | 5 Análise de Investimentos Boletim Diário 13 de maio de 2014 Principais Indicadores R$ milhões Receita Líquida Mercado Externo Mercado Interno EBITDA Margem EBITDA (%) Resultado Financeiro Líquido Lucro Líquido Dívida Líquida / EBITDA (x) Dados Operacionais (mil ton) Vendas Celulose de Mercado Papel Produção Celulose de Mercado Papel 1T14 ∆ 1T14 / 1T13 1T13 ∆ 1T14 / 4T13 4T13 1.400 742 658 499 35,6% 50 201 4,6x 1.174 622 552 327 27,9% -80 42 5,0x 19,2% 19,2% 19,2% 52,6% 7,8 p.p n.a. 379,3% -0,4x 1.660 879 782 520 31,3% -339 -58 4,9x -15,7% -15,6% -15,8% -4,0% 4,4 p.p. 754 465 289 923 602 321 711 441 269 767 444 324 6,10% 5,40% 7,20% 20,2% 35,60% -0,80% 915 535 380 817 483 334 -17,60% -13,10% -23,90% 12,90% 24,50% -3,90% - Fonte: Planner e Suzano As ações da SUZB5, no fechamento de 12/05/14, encerraram cotadas a R$7,75, um retorno de 7,2% em relação ao fechamento anterior, o que representa um valor de mercado de R$ 8,4 bilhões. Aliansce Shopping Centers (ALSC3) – Resultados do 1T14 No 1T14, as vendas nos shopping centers da Aliansce cresceram 20,5% em relação ao 1T13 e as vendas nas mesmas lojas (SSS) apresentaram crescimento de 7,7% no mesmo período comparativo. As vendas nas mesmas áreas (SAS) cresceram 8,6% no trimestre, resultado da melhora contínua do mix de lojas dos nossos shoppings. Os indicadores SSS e SAS do 1T14 foram afetados pela sazonalidade da Páscoa. A receita líquida da Companhia atingiu R$ 117,3 milhões no 1T14, crescimento de 13,2% em relação ao 1T13. O EBITDA ajustado foi de R$ 79,6 milhões no trimestre, um aumento de 14,1% em comparação ao 1T13 e a margem EBITDA ajustada foi de 67,9%. No 1T14, o lucro líquido contábil foi impactado pelo resultado financeiro quando comparado ao mesmo período do ano anterior, ficando em R$ 6,1 milhões. No final do 1T14, a Companhia apresentava uma dívida consolidada líquida de aplicação financeira de R$ 1,58 bilhão e de R$ 1,50 bilhão excluindo as participações de minoritários. O perfil da dívida da Companhia estava, ao fim do trimestre, indexado 85,7% à TR, TJLP e Pré-fixado. O prazo médio da dívida atual é 6,0 anos e custo médio era 11,3%. Página | 6 Análise de Investimentos 13 de maio de 2014 Boletim Diário A taxa de ocupação do portfolio de 97,4% no final do 1T14, ligeiramente superior ao 4T13 e ao desempenho apresentado no mesmo período do ano anterior. O Capex da Companhia foi R$ 78,7 milhões no 1T14, incluindo aquisições de participações e terrenos, além dos investimentos em manutenção e revitalização do portfolio. Em 24 de janeiro de 2014, a Companhia concretizou a compra de 10% de participação no Boulevard Shopping Nações Bauru, consolidando a participação no shopping em 100%. A ABL própria da Companhia aumenta em 2,7 mil m². O aumento de participação foi avaliado em R$23,0 milhões. A Companhia estima o cap rate de 3º ano de 9,9% e a TIR real e desalavancada de 14,9% a.a. A ação ALSC3 encerrou ontem cotada a R$ 18,96 com alta de 4,7% em 2014. A empresa veio com fraco resultado no trimestre mesmo tendo mostrado bom crescimento em vendas. Nossa preferência dentro do setor segue sendo a MULT3. Abril Educação (ABRE11) – Resultados 1T14 A empresa encerrou o 1T14 com evolução de 48% na receita líquida sobre o 1T13, totalizando R$ 333,7 milhões, incluindo as receitas de R$ 73,7milhões dos ativos adquiridos Grupo Ometz (Wise Up, Wise Up Teens e You Move) e Colégios Motivo e Sigma; e de R$ 9,3 milhões de receita de Sistemas de Ensino referente à antecipação de pedidos do 2T14 para o 1T14, em função do início antecipado das aulas este ano. Sem os efeitos mencionados, o crescimento da receita líquida foi de 12%. No 1T14 o EBITDA ajustado totalizou R$ 135,1milhões, aumento de 59%, incluindo R$ 20,7milhões do Grupo Ometz e Colégios Motivo e Sigma, além de R$ 6,7 milhões referentes à antecipação de pedidos de Sistemas de Ensino do 2T14 para o 1T14. A margem EBITDA foi de 40%. Sem os efeitos mencionados, o crescimento do EBITDA foi de 27%. O lucro líquido passou de R$ 37,3 milhões no 1T13 para R$ 56,6 milhões no 1T14 (_52%) e a geração de caixa operacional no 1T14 foi de R$ 120,8 milhões, frente a uma geração no 1T13 de R$ 97,5 milhões, uma elevação de 24%. O aumento de R$ 23,3 milhões no caixa operacional decorre fundamentalmente do crescimento orgânico dos negócios. A quantidade de alunos no consolidado passou de 587 mil no 1T13 para 689,3 mil no 1T14, (+17%). A base de alunos segue concentrada nos Sistemas de Ensino Tradicional (Anglo, pH, SER, GEO, Maxi e Farias Brito) com 95% do total. Os investimentos somaram R$ 18,2 milhões no 1T14, voltados para aquisição de ativos imobilizados e intangíveis (R$ 11,7 milhões) e outros. Página | 7 Análise de Investimentos 13 de maio de 2014 Boletim Diário A ação ABRE11 encerrou ontem cotada a R$ 29,63 com queda de 10,6% no ano, com valor de mercado de R$ 2,58 bilhões. Petrobras PN: Principais temas da teleconferência do 1T14 Os principais assuntos discutidos na teleconferência realizada ontem foram os seguintes: • Os principais fatores que influenciaram a produção no 1T14: Desmobilização do FPSO Brasil, paralisação da P-20 por 103 dias (incêndio ocorrido em dez/13), atrasos na entrega das plataformas pelos estaleiros e o maior tempo na execução de projetos inovadores (boiões); • Os vários programas que a empresa desenvolve para redução de custos e aumento da eficiência tiveram um impacto total de R$ 2,8 bilhões no 1T14, valor equivalente a 52% do resultado no período. Os valores adicionados por programa foram os seguintes: Procop Programa de Otimização de Custos Operacionais (R$1,6 bilhão), Prodesin - Programa de Desinvestimentos (R$0,7 bilhão) e Programa de Aumento da Eficiência Operacional (R$0,5 bilhão); • As chamada “refinarias premium”, que serão localizadas no Maranhão e Ceará, terão seus projetos finalizados até junho, com a definição de eventuais parceiros feita até o final deste ano; • Relação Dívida Líquida/EBITDA deve ficar em torno de 4x até o final do ano; • A diretoria da empresa tem conversado muito com as agências de rating procurando mostrar as perspectivas de mudança na geração de caixa; • O valor de Contas a Receber aumentou em pouco mais de R$1 bilhão neste trimestre (+6,1%) em função de valores atrasados referentes a fornecimento de combustíveis para geradoras da Região Norte. Estas contas estão sendo negociadas e a solução deve ocorrer até o próximo mês; • O início de produção nas novas refinarias foi confirmado com sendo: - RNEST - primeiro trem (capacidade de processamento: 115 mil barris de petróleo por dia) em novembro/2014 e o segundo trem em maio/2015; - Comperj - primeiro trem (165 mil b/d) começando a produzir em agosto/2016; • Setor de Gás & Energia: mostrou redução de 40,8% no lucro líquido, apesar da forte alta dos preços da energia. Os principais fatores para esta queda nos lucros foram: redução Página | 8 Análise de Investimentos 13 de maio de 2014 Boletim Diário geração de energia (-33%), aumentos das importações (+20%) com preços maiores e a desvalorização do real; • As paradas para manutenção neste ano devem reduzir a produção em 50 mil barris/dia; • Investimentos para 2014 e 2015 tem pouco espaço para redução. A partir de 2016, há possibilidade de queda; • Custos devem cair neste ano com aumento da produção; • Ao final da conferência a empresa divulgou o início da produção da plataforma (FPSO) P-62, instalada na Bacia de Campos no Campo de Roncador, onde esta unidade vai trabalhar em conjunto com a P-52, P-54 e P-55, que já foram instaladas. A P-62 tem capacidade para processar 180 mil barris por dia através de 14 poços produtores de óleo e gás. A empresa tentou passar uma mensagem muito positiva, após a divulgação de um resultado fraco. É importante citar que, apesar da expectativa positiva do mercado demonstrada nas altas recentes da ação, a produção de petróleo permanece estagnada, a geração de caixa está em queda e o endividamento continua crescendo forte. Para este ano, os desafios da empresa são enormes, principalmente em cumprir a meta de crescimento da produção em 7,5% (um ponto percentual para mais ou menos). A Petrobras reiteradamente não cumpriu promessas menores no passado e esta parece bastante ousada. Nossa indicação para PETR4 é de Compra com Preço Justo de R$23/ação. Página | 9 Análise de Investimentos Boletim Diário 13 de maio de 2014 FLUXO ESTRANGEIRO Evolução mensal do fluxo líquido de capital estrangeiro na Bovespa (R$ milhões) 5.000 4.248 4.000 2.944 3.000 2.126 2.000 780 1.000 58 1.288 1.863 1.723 521 0 (213) (1.000) (2.000) (1.157) (854) (3.000) (4.000) (4.074) (5.000) mai/13 jun/13 jul/13 ago/13 set/13 out/13 nov/13 dez/13 jan/14 fev/14 mar/14 abr/14 mai/14 Fonte: Ibovespa, dados até 08/05/2014 Fluxo de Capital Estrangeiro (R$ milhões) 8/5/14 30 dias Mês Ano Saldo (63,194) 2.169 1.722,9 6.963,9 Fonte: BMFBovespa Contratos em Aberto – Ibovespa Futuro 110.000 80.000 50.000 20.000 (10.000) (40.000) (70.000) (100.000) (130.000) (160.000) (190.000) Investidores Não Residentes Compra Venda Líquido Investidores Insitucionais I. Não Residentes 167.463 91.834 75.629 I. Institucionais 100.504 162.086 (61.582) Página | 10 Análise de Investimentos Boletim Diário 13 de maio de 2014 AGENDA MACROECONÔMICA Horário País / Região 06:00 09:30 09:30 BR EUA EUA EUA EURO Cri a çã o de empregos forma i s Total MBA - Sol i ci tações de emprés timos hi potecá ri os IPP exceto a l i mentos e energi a (m/m) IPP exceto a l i mentos e energi a (a /a ) BCE - Rel a tóri o mens a l Abri l 9/ma i Abri l Abri l 06:00 08:00 09:00 09:00 09:00 09:30 09:30 09:30 09:30 10:00 10:00 10:15 10:15 10:45 05:00 06:00 06:00 06:00 BR BR BR BR EUA EUA EUA EUA EUA EUA EUA EUA EUA EUA EURO EURO EURO EURO FGV - IGP-10 (m/m) Venda s a va rejo (m/m) Venda s no va rejo (a /a ) Venda s no va rejo (a /a ) Índi ce Empi re State de ma nufa tura em NY IPC (m/m) IPC (a /a ) Novos pedi dos s eguro-des emprego Seguro-des emprego TIC - Fl uxo l íqui do total de compra /venda a tivos EUA Produçã o i ndus tri a l (m/m) - (nã o s a zona l ) Util i za çã o da ca pa ci da de i ns tal a da Produçã o ma nufa turei ra (SIC) Pa nora ma dos negóci os Fed da Fi l a dél fi a IPC (m/m) IPC (a /a ) PIB s a zona l (t/t) PIB s a zona l (a /a ) Segunda-feira 06:00 08:00 08:30 09:30 09:30 09:30 10:55 06:00 06:00 01:00 BR BR BR EUA EUA EUA EUA EURO EURO BR FGV: IPC-S (m/m) Ati vi da de econômi ca (m/m) Ati vi da de econômi ca (a /a ) Cons truçã o de ca s a s nova s Cons truçã o de ca s a s nova s (m/m) Li cença s pa ra cons truçã o Confi a nça da Uni v de Mi chi ga n Ba l a nça comerci a l SA Ba l a nça comerci a l (nã o s a zona l ) IPC FIPE- Semanal Ma i o Ma rço Ma rço Ma rço Ma i o Abri l Abri l 10/ma i 3/ma i Ma rço Abri l Abri l Abri l Ma i o Abri l Abri l 1T 1T 15/ma i Ma rço Ma rço Abri l Abri l Abri l Ma i o Ma rço Ma rço 15/mai 19/5/2014 06:00 BR IGP-M Infl ação 2º Prévi a 08:00 BR BC - Pes qui s a Focus (s emanal ) 08:30 BR Bal ança comerci al s emanal 18/mai 05:00 06:00 EURO EURO Produção de cons trução (m/m) Produção de cons trução (a/a) Março 0,10% Março 6,70% Data Quarta-feira 14/5/2014 Quinta-feira 15/5/2014 Sexta-feira 16/5/2014 Indicador Referência Mai o Expectativa 13117 1,70% 0,60% 1,40% 0,90% 0,20% 1,70% 0,10% 6 0,30% 2,00% 320 mi l 2.750 mi l 0,00% 79,10% 0,30% 14,1 0,20% 0,70% 0,40% 1,10% 0,78% 0,50% 2,75% 982 mi l 3,80% 1.015 mi l 84,5 16,0 bi . Anterior 1,19% 0,20% 8,50% 8,40% 1,29 0,20% 1,50% 319 mi l 2.685 mi l 167,7 bi . 0,70% 79,20% 0,50% 16,6 0,90% 0,50% 0,20% 0,50% 0,84% 0,24% 4,04% 946 mi l 2,80% 997 mi l 84,1 15,0 bi . 13,6 bi . 0,83% Fonte: Bloomberg Página | 11 Análise de Investimentos 13 de maio de 2014 Boletim Diário Parâmetros do Rating da Ação Nossos parâmetros de rating levam em consideração o potencial de valorização da ação, do mercado, aqui refletido pelo Índice Bovespa, e um prêmio, adotado neste caso como a taxa de juro real no Brasil, e se necessário ponderação do analista. Dessa forma teremos: Compra: Quando a expectativa do analista para a valorização da ação for superior ao potencial de valorização do Índice Bovespa, mais o prêmio. Neutro: Quando a expectativa do analista para a valorização da ação for em linha com o potencial de valorização do Índice Bovespa, mais o prêmio. Venda: Quando a expectativa do analista para a valorização da ação for inferior ao potencial de valorização do Índice Bovespa, mais o prêmio. EQUIPE Mario Roberto Mariante, CNPI* [email protected] Cristiano de Barros Caris [email protected] Luiz Francisco Caetano, CNPI [email protected] Victor Luiz de Figueiredo Martins, CNPI [email protected] Ricardo Tadeu Martins, CNPI [email protected] DISCLAIMER Este relatório foi preparado pela Planner Corretora e está sendo fornecido exclusivamente com o objetivo de informar. As informações, opiniões, estimativas e projeções referem-se à data presente e estão sujeitas à mudanças como resultado de alterações nas condições de mercado, sem aviso prévio. As informações utilizadas neste relatório foram obtidas das companhias analisadas e de fontes públicas, que acreditamos confiáveis e de boa fé. Contudo, não foram independentemente conferidas e nenhuma garantia, expressa ou implícita, é dada sobre sua exatidão. Nenhuma parte deste relatório pode ser copiada ou redistribuída sem prévio consentimento da Planner Corretora de Valores. (*) Conforme o artigo 16, parágrafo único, da ICVM 483, declaro ser inteiramente responsável pelas informações e afirmações contidas neste relatório de análise. Declaração do(s) analista(s) de valores mobiliários (de investimento), nos termos do art. 17 da ICVM 483 O(s) analista(s) de valores mobiliários (de investimento) envolvido(s) na elaboração deste relatório declara(m) que as recomendações contidas neste refletem exclusivamente sua(s) opinião(ões) pessoal(is) sobre a companhia e seus valores mobiliários e foram elaboradas de forma independente e autônoma, inclusive em relação à Planner Corretora e demais empresas do Grupo. Declaração do empregador do analista, nos termos do art. 18 da ICVM 483 A Planner Corretora e demais empresas do Grupo declaram que podem ser remuneradas por serviços prestados à(s) companhia(s) analisada(s) neste relatório. Página | 12

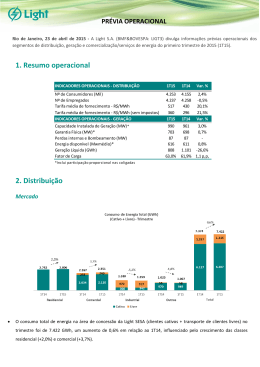

Download