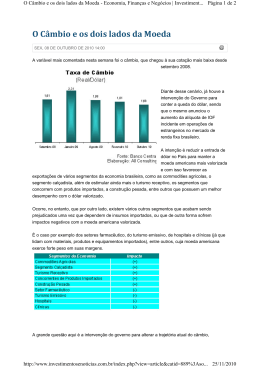

A força do dólar De repente, o dólar ganha força. Aprecia-se contra quase todas as moedas do mundo, sem discriminação de localização, tamanho ou grau de desenvolvimento. Pode parecer aleatório; às vezes movimentos rápidos de câmbio não têm o “fio terra” nos fundamentos econômicos. Mas, nesse caso, há uma razão fundamental para o movimento: os EUA parecem sair da estagnação econômica (pós-crise do Lehman) antes do resto do mundo. A economia brasileira terá de navegar por essa nova fase da economia mundial, que ainda está no início. Economias que crescem mais tendem a apreciar mais também. Em parte, porque a taxa de juros começa a subir, antecipando uma normalização das políticas de estímulos adotadas durante a estagnação. A lógica é se a recuperação está a caminho, já em breve serão retirados os estímulos excepcionais, incluindo os juros anormalmente baixos. Os fluxos de capital mudam de direção, buscando não somente retornos maiores vindos dos juros mais elevados, mas também do crescimento maior. Com os influxos, vem a apreciação do câmbio. Os EUA crescem a uma taxa em torno de 2%, e as perspectivas são de que o crescimento acelere para 2,5% no ano que vem. O desemprego está caindo e deve alcançar a taxa de 6,5%, marco para o Federal Reserve (Fed, o banco central norteamericano) avaliar subir os juros mais rapidamente que o esperado. As últimas comunicações do Fed sugerem que o mais tardar em setembro (vários membros do comitê de política monetária – FOMC, na sigla em inglês – sugerem antes) serão retirados gradualmente os estímulos monetários atuais. O setor privado nos EUA está com força para crescer mais depois que as empresas e, agora, as famílias reduziram seu endividamento. Os sinais são claros, o crédito voltou a fluir, os preços das casas tornaram a subir. O que ainda deve limitar o crescimento são os ajustes – via aumento de imposto ou redução de gastos – para reduzir o endividamento público, que deve se prolongar por exigir decisões políticas complicadas. O contraste é grande com a Europa. A zona do euro permanece em recessão com queda do PIB de 0,22% no primeiro trimestre, e espera-se outra queda de 0,10% no segundo trimestre. Tudo indica que será o segundo ano de crescimento negativo na região. O Banco Central Europeu (BCE) continua preocupado e sinalizou que se a situação piorar pode considerar definir taxas de juros negativas nos depósitos que recebe dos bancos. Riscos ainda existem, os ajustes ainda não estão concluídos nos países periféricos da Europa, e nem iniciados na França, próximo foco de atenção dos mercados. A política monetária no Japão está indo na contramão da americana. Os estímulos monetários estão sendo aumentados de forma acelerada, se implementados como divulgados serão maiores. A consequência desse contraste entre as políticas é uma depreciação forte do yen em relação ao dólar. Os emergentes eram o último bastião do crescimento. Após uma recuperação rápida pós-Lehman Brothers, as economias sustentaram taxas elevadas de crescimento nos últimos anos. Mas a desaceleração está agora se espalhando, como se fosse uma reação defasada, em câmera lenta, à estagnação das economias maduras. A China desacelera para um crescimento perto de 7,5%, de quase 12% no seu auge. O resto da Ásia emergente está indo no mesmo caminho. As economias emergentes do Leste Europeu já desaceleraram há mais tempo, em função da crise europeia dos últimos anos. Na América Latina diversas economias resistiram bem à desaceleração global (Chile e Peru, por exemplo), mas mostram sinais de desaceleração. É nesse ambiente econômico de recessão na Europa e desaceleração nos emergentes que a economia americana destoa com perspectivas de crescimento maior e queda mais rápida no desemprego. Isso faz com que as moedas e os juros no mundo equilibrem-se de forma a permitir que a recuperação americana seja transmitida para o resto do mundo (com mais depreciação e menos juros). Como os outros países vão reagir à força do dólar? Muitos devem permitir que suas moedas depreciem, assim como deixaram que apreciassem no caso inverso (EUA mais fraco e o resto do mundo, principalmente os emergentes, mais forte). A princípio uma depreciação das outras moedas em um ambiente de fraco crescimento é bem-vinda, desde que a inflação não seja um problema também (não é, na grande maioria dos casos). Muitas vezes a tentação é focar no palpável, definir um valor ideal para a taxa de câmbio, tarefa que sempre parece mais ao alcance do que possível. Bastaria escolher o valor correto para o câmbio para resolver várias mazelas da economia. Mas o câmbio responde ele mesmo a outros fatores. Há razões fundamentais que movem a economia e seus preços (i.e, taxa de câmbio) como produtividade, educação, inovação e um conjunto de instituições que geram estabilidade e incentivos para o investimento (e a postergação do consumo), assim como para a busca incessante da eficiência. Na ausência de mudanças nos fundamentos, os governos têm pouco controle sobre o câmbio no longo prazo. No curto prazo (e mesmo no médio prazo), movimentos excessivos de mercado justificam intervenções no câmbio, principalmente quando a percepção é de ausência de relação com os fundamentos da economia. Mas, no caso atual, a força do dólar parece bem calcada, desde que a economia americana de fato continue recuperandose mais rapidamente do que o resto do mundo. No Brasil, a inflação mais elevada (e perto da banda superior da meta) é uma consideração adicional que torna mais complexa a avaliação de política, podendo inclusive justificar uma intervenção maior no câmbio no curto prazo, enquanto se aguardam possíveis mudanças nas políticas macroprudenciais (retirada de IOF?) e o efeito do aumento recente de juros na inflação. A economia brasileira terá de navegar por mais essa fase da economia mundial. Ilan Goldfajn é economista-chefe e sócio do Itaú Unibanco.

Download