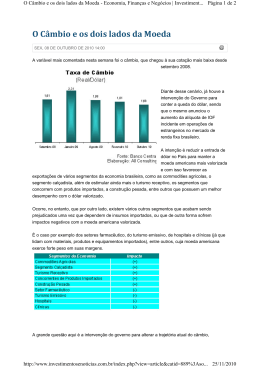

1 EVASÃO DE DIVISAS OU CRIME TRIBUTÁRIO? José Cláudio Marques Barboza Jr. RESUMO: O presente artigo advém da necessidade de melhor se esclarecer a objetividade jurídica tutelável pela norma penal do crime de evasão de divisas, não mais comportada pelo mundo globalizado – tampouco pelo Brasil – às estreitas amarras do isolamento econômico, a salvo se a encararmos como sendo delito de sonegação fiscal. PALAVRAS-CHAVE: Evasão de divisas – Câmbio – Sonegação fiscal – Confisco. ABSTRACT: This article comes from the need to better clarify whether the objectivity protectable legal standard for the criminal offence of evasion of foreign currency, not by allowed in a globalised world – either by Brazil – the narrow tethers of economic isolation, unless the face as being crime of tax evasion. KEYWORDS: Circumvention of currencies – Exchange – Withholding tax – Confiscation. SUMÁRIO: 1. Introdução – 2. O bem jurídico tutelado: divisas – 3. O novo Regulamento do Mercado de Câmbio e Capitais Internacionais (Circular 3.280, de 09.03.2005, do Banco Central) – 4. Da (in)constitucionalidade do confisco previsto na Resolução CMN 2.524, de 30.07.1998 – 5. As remessas de dinheiro para o exterior e as chamadas contas CC-5 – 6. Investimento no exterior e declaração ao Bacen – 7. Os tipos de sonegação fiscal da Lei 8.137, de 27.12.1990 – 8. Conclusão. 1. INTRODUÇÃO É cediça a lição a aduzir que todo problema objetivo e concreto provoca claramente um jogo de suscitações, que se denomina tópica ou arte da invenção, em que se faz necessária ao agente cognoscente a arte de ter presentes em cada situação vital as razões que recomendam e as que desaconselham dar um determinado passo. 2 Lamentavelmente, porém, inúmeros julgados pelo Brasil afora têm afastado o sopesar dos prós e contras antes de concluir determinadas demandas, ao revés mesmo do que aduz a sistemática que hoje abrange o terreno da evasão de divisas. Dispõe o art. 22, da Lei 7.492, de 16.06.1986, que é crime efetuar operação de câmbio não autorizada, com o fim de promover evasão de divisas do país, dispondo, ainda, o seu parágrafo único, que incorre na mesma pena quem, a qualquer título, promove, sem autorização legal, a saída de moeda ou divisa para o exterior, ou nele mantiver depósitos não declarados à repartição federal competente. Ora, como facilmente pode se depreender da leitura de tal enunciado normativo, evidente está que, da promulgação da Lei 7.492/86 até a presente data, passaram o Brasili e o mundo por profundas transformações em sua conjuntura sócio-econômica e de toda a óptica política que norteia a orbe, seja através do fim da chamada “guerra fria”, seja pela assunção de vez do fenômeno da globalização da economia, que eliminou inúmeros entraves ao comércio e ao mercado de capitais entre cidadãos de diversos países. É notório, ainda, que o total esvaziamento do tipo sob exame, o qual resulta às escâncaras, deflui do fato de que hoje, qualquer indivíduo pode, mediante corriqueira operação bancária, remeter a quantia que quiser para o exterior, adquirindo, para tal, moeda estrangeira o suficiente para a remessa. Da mesma forma, ao revés do que pensa a maioria, também pode o viajante embarcar com a quantia em espécie que for para o exterior, bastando, para isso, que preencha, a Declaração de Porte de Valores (DPV), documento criado pela Instrução Normativa SRF 120ii, de 15.10.1998, apenas e tão-somente para valores superiores a R$ 10.000,00 (dez mil reais) convertidos em moeda estrangeira. 2. O BEM JURÍDICO TUTELADO: DIVISAS O termo divisas é a disponibilidade de dinheiro em moeda estrangeira, devidamente contabilizada no balanço de pagamentos do país, sem o qual a tutela objetiva da norma penal estaria em dissonância com seu conteúdo mórfico. Assim, o dólar paralelo, por exemplo, não logra jamais ofender ao objeto jurídico tutelado pelo legislador através da Lei 7.492/86, porquanto fora do balanço de pagamentos e, 3 como conseqüência lógica, em dimensão diversa das divisas açambarcadas pelo sistema financeiro nacional. A evasão, assim, tem por objetivo realizar a fuga de quantia monetária que deve seriii significativa,iv expressiva (!), sendo seu tipo subjetivo o dolo específico, isto é, a ciência de que a operação de câmbio em sindicância não é autorizada pelo Banco Central, acrescido do especial fim de agir: a promoção de evasão de divisas do País. Porém, com o advento da Circular 3.280, de 09.03.2005, o “mercado de taxas livres” e o de “taxas flutuantes” foram unificados, através do Regulamento do Mercado de Câmbio e Capitais Internacionais (RMCCI), que fomentou a transparência das operações de câmbio (de pessoas físicas e jurídicas) no Brasil, eliminando de uma vez a chamada autorização legal para a compra de moeda estrangeira e investimento em capitais no exterior. 3. O NOVO REGULAMENTO DO MERCADO DE CÂMBIO E CAPITAIS INTERNACIONAIS (CIRCULAR 3.280, DE 09.03.2005, DO BANCO CENTRAL) Conforme predito, visando adaptar o Brasil às novas confluências políticas, o Banco Central, através da Circular 3.280, de 09.03.2005, divulgou o novel Regulamento do Mercado de Câmbio e Capitais Internacionais (RMCCI), com o qual se veio a substituir a rocambolesca legislação anterior da Consolidação das Normas Cambiais, unificando os antigos “mercado de taxas livres” e o “mercado de taxas flutuantes”, extinguindo a tempo a exigência de se utilizar o brasileiro de terceiro para o expediente da transferência internacional em reais por intermédio de conta corrente de instituição financeira estrangeira, aberta em banco devidamente estabelecido no Brasil. 4. DA (IN)CONSTITUCIONALIDADE DO CONFISCO PREVISTO NA RESOLUÇÃO CMN 2.524, DE 30.07.1998 O art. 65, da Lei 9.069/95, estabelece que “o ingresso no País e a saída do País, de moeda nacional e estrangeira serão processados exclusivamente através de transferência bancária, cabendo ao estabelecimento bancário a perfeita identificação do cliente ou do beneficiário. § 1.º Excetua-se do disposto no caput deste artigo o porte, em espécie, dos valores: I – quando, em moeda nacional, até R$ 10.000,00; 4 II – quando em moeda estrangeira, o equivalente a R$ 10.000,00; III – quando comprovada a sua entrada no País ou a sua saída do País, na forma da legislação pertinente. § 2.º O CMN, segundo diretrizes do Presidente da República, regulamentará o disposto neste artigo, dispondo, inclusive, sobre os limites e as condições de ingresso no País e saída do País da moeda nacional. § 3.º A não observância do contido neste artigo, além das sanções penais previstas na legislação específica, e após o devido processo legal, acarretará a perda do valor excedente dos limites referidos no § 1.º deste artigo, em favor do Tesouro Nacional”. Posteriormente, contudo, a Resolução – ora em vigor – CMN 2.524, de 30.07.1998, atenuou o rigor da lei, permitindo que valores acima de R$ 10.000,00 (dez mil reais) possam ser transportados, desde que preenchida a Declaração de Porte de Valores em Espécie (DPV). Todavia, o seu art. 5.º determina o confisco dos valores que ultrapassarem os R$ 10.000,00, mediante retenção e encaminhamento do dinheiro ao Banco Central do Brasil. Todavia, se faz despiciendo jorrar tonéis de tinta em papéis para alertar que não há embasamento legal em tal medida – eis que a Lei 9.069, em seu art. 65, apenas e tão-somente determina a perda do dinheiro excedente após a observância do devido processo legal –, além de afrontar explicitamente o art. 5.º, XXII, da CF/88, segundo o qual “é garantido o direito de propriedade” ao cidadão. 5. AS REMESSAS DE DINHEIRO PARA O EXTERIOR E AS CHAMADAS CONTAS CC-5 Para viabilizar a entrada do “capital volátil”, o Banco Central sufragou-se nos Dec. 48.820/57, de acordo com a própria Cartilha editada pelo Bacen (pp.13 a 15) e 55.762/65 (art. 57), e os regulamentou através da Carta-Circular 5, em 1969, que permitia a livre movimentação de capitais (entrada e saída de dólares) de pessoas (físicas ou jurídicas) residentes, domiciliadas ou com sede no exterior, oriundos do saldo proveniente exclusivamente de ordens em moeda estrangeira ou de valores de câmbio, sob a rubrica contábil “Depósitos de Domiciliados no Exterior”. Em 1992, o Bacen reduziu as restrições da CC-5 e criou contabilmente uma subconta, intitulada “Contas Livres – De Instituições Financeiras – Mercado de Taxas Flutuantes”, através da qual não se operava o limite anterior de remessas (só pode sair livremente o que anteriormente havia entrado), em se tratando o não-residente 5 de instituição financeira (art. 1.º, Lei 7.492/86). Desse modo, com a transferência internacional em reais, permitiu-se o alargamento do sentido original da CC-5. Todavia, com o advento do novo RMCCI (Carta-Circular 3.280, de 09.03.2005), apenas o titular da conta é quem pode se utilizar da movimentação internacional de valores, livres das anteriores amarras dos antigos “mercado de taxas livres” e “mercado de taxas flutuantes” para a constituição de disponibilidade no exterior, investimento direto, aplicações no mercado financeiro etc. 6. INVESTIMENTO NO EXTERIOR E DECLARAÇÃO AO BACEN A Circular 3.071, de 07.12.2001, instrumentalizou a exigência dos registros de investimentos brasileiros no exterior, mediante a Declaração de Capital Brasileiro no Exterior (CBE), e hoje tal mister se perfaz em R$ 300.000,00 (trezentos mil reais), com a edição da Circular 3.181, de 06.03.2003. Todavia, também vale afirmar que mesmo havendo omissão quanto a tal registro por parte de um investidor brasileiro, isso não ofende ao bem jurídico divisas, tutelado pela norma penal ínsita no art. 22, da Lei 7.492, de 16.06.1986, mas sim à chamada ordem tributária, como consta da Lei 8.137, de 27.12.1990. 7. OS TIPOS DE SONEGAÇÃO FISCAL DA LEI 8.137, DE 27.12.1990 Aduz o art. 1.º, da Lei 8.137, que é crime contra a ordem tributária suprimir ou reduzir tributo, ou contribuição social e qualquer acessório, no uso doloso de uma das condutas elencadas nos incisos I a V, constituindo delito material, em que o resultado supressão ou redução da obrigação tributária principal é necessário. Noutro giro, dispõe o art. 2.º, da sobredita Lei, que também é crime contra a ordem tributária qualquer das condutas semelhantes elencadas em seus incisos, não sendo mister, porém, para a sua consumação a dita redução ou supressão da obrigação tributária principal. 8. CONCLUSÃO Não há mais que se falar no conteúdo da elementar sem autorização legal, do art. 22, da Lei 7.492/86, pois que tal autorização não mais existe em nosso ordenamento 6 jurídico, restando sem qualquer aplicabilidade o tipo de evasão, ao menos no atinente ao porte de moeda estrangeira, bastando que a Autoridade venha exigir que a conduta não contrarie as normas que a regulam, nos moldes do art. 65, da Lei 9.069/95, bem como pela regulamentação do RMCCI, porquanto suprimida está a questão a cunho meramente administrativo. Hoje, mesmo nos casos de superfaturamento de importação ou subfaturamento de exportação, se faz válido perquirir se tais condutas ofendem ao bem jurídico tutelado divisas; se não, obviamente estaremos dentro de uma das condutas elencadas no art. 1.º, da Lei 8.137, de 27.12.1990 – acaso ocorra a efetiva redução ou supressão da obrigação tributária principal –, ou no art. 2.º da mesma Lei, em não ocorrendo a efetiva redução ou supressão da obrigação tributária principal. Desse modo, adequar a conduta de alguém que está a transportar dólares para o exterior, mesmo sem a DPV, em valores superiores àqueles autorizados por lei (até R$ 10.000,00) ou daquele que mantém conta bancária no exterior que ultrapasse a quantia de R$ 300.000,00 (trezentos mil reais), sem a correspondente informação ao Banco Central do Brasil, ainda que o haja feito perante à Receita Federal, como sendo evasão de divisas, é menoscabar a inteligência do sistema político-econômico mundial, suprimindo garantias constitucionais do cidadão e, ainda, reduzindo a pó a oportunidade de o agente vir a recolher os tributos supostamente sonegados e ver extinta a punibilidade, nos moldes do art. 9.º, da Lei 10.684/2003. Viehweg deve estar rolando na sepultura. Membro efetivo do IAB. Mestre em Direito Tributário pela Universidade Candido Mendes. Advogado. * O texto publicado não reflete necessariamente o posicionamento do IAB i Inobstante a arcaica rigidez do sistema cambial brasileiro, até a promulgação da Lei 7.492, em 16.06.1986, a figura da “evasão de divisas” era atípica no Direito Penal pátrio. ii Alterada pelas IN SRF 619/2007 e 818/2008, que mantiveram o valor de R$ 10.000,00 iii Alô, Kelsen! 7 iv O termo divisas, no plural, só pode ter tal interpretação.

Download