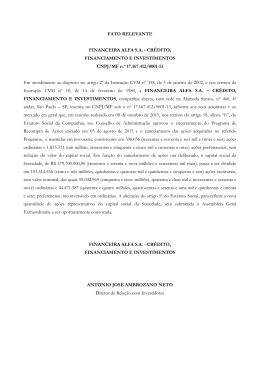

TRANSMISSORA ALIANÇA DE ENERGIA ELÉTRICA S.A. CNPJ/MF 07.859.971/0001-30 NIRE 33.3.0027843-5 ATA DE REUNIÃO DO CONSELHO FISCAL REALIZADA EM 20 DE AGOSTO DE 2012 DATA, HORA E LOCAL: Realizada aos 20 dias do mês de agosto de 2012, às 11 horas, na sede social da Companhia, localizada na Cidade do Rio de Janeiro, Estado do Rio de Janeiro, na Praça Quinze de Novembro, nº 20, 10º andar, salas 1002 e 1003, Centro. PRESENÇA E CONVOCAÇÃO: Dispensadas as formalidades de convocação, uma vez que participaram da reunião todos os conselheiros titulares da Companhia João Carlos Lindau, Jorge Khoury Hedaye, Clayton Ferraz de Paiva e José Maria Rabelo. MESA: Assumiu a presidência dos trabalhos o Sr. Clayton Ferraz de Paiva, que convidou o Sr. Ari Cesar Paiva de Almeida para secretariá-lo. ORDEM DO DIA: Reuniram-se os membros do Conselho Fiscal da Companhia para opinar sobre o aumento do capital social da Companhia, dentro do limite do capital autorizado, mediante a emissão de ações ordinárias e preferenciais, em decorrência do exercício da opção outorgada pela Companhia ao Bank of America Merrill Lynch Banco Múltiplo S.A., para a distribuição de um lote suplementar de certificados de depósitos de ações (“Units”), representando, cada Unit, uma ação ordinária e duas ações preferenciais, nominativas, escriturais e sem valor nominal, livres e desembaraçadas de quaisquer ônus ou gravames, para atender ao excesso de demanda no âmbito da oferta pública de distribuição de Units de emissão da Companhia (“Oferta”), no contexto e nas mesmas condições da Oferta. PARECER: Após a discussão da matéria, os Conselheiros opinaram favoravelmente e por unanimidade pelo aumento do capital social da Companhia, dentro do limite do capital autorizado, mediante a emissão de 9.000.000 ações, todas livres e desembaraçadas de quaisquer ônus ou gravames, sendo 3.000.000 ações ordinárias, nominativas, escriturais e sem valor nominal e 6.000.000 ações preferenciais, nominativas, escriturais e sem valor nominal, perfazendo 3.000.000 Units, representando, cada Unit, uma ação ordinária e duas ações preferenciais, ao preço de emissão de R$65,00 por Unit, , no montante de R$195.000.000,00 (cento e noventa e cinco milhões de reais), passando o capital social de R$2.872.535.193,28 (dois bilhões, oitocentos e setenta e dois milhões, quinhentos e trinta e cinco mil, cento e noventa e três reais e vinte e oito centavos), representado por 335.498.907 ações, sendo 227.517.711 ações ordinárias e 107.981.196 ações preferenciais, para R$3.067.535.193,28 (três bilhões, sessenta e sete milhões, quinhentos e trinta e cinco mil, cento e noventa e três reais e vinte e oito centavos), representado por 344.498.907 ações, sendo 230.517.711 ações ordinárias, nominativas, escriturais e sem valor nominal e 113.981.196 ações preferenciais, nominativas, escriturais e sem valor nominal, com a exclusão do direito de preferência dos atuais acionistas da Companhia na subscrição, em conformidade com o disposto no 1 artigo 172, I, da Lei das Sociedades por Ações, e nos termos do artigo 9º do Estatuto Social da Companhia. ENCERRAMENTO: Nada mais havendo a ser tratado, foi encerrada a reunião do Conselho Fiscal, da qual se lavrou a presente ata que, lida e achada conforme, foi assinada por todos. Rio de Janeiro, 20 de agosto de 2012 ___________________________________ ____________________________________ Clayton Ferraz de Paiva Ari Cesar Paiva de Almeida Presidente Secretário Membro titular ___________________________________ ____________________________________ João Carlos Lindau Jorge Khoury Hedaye Membro titular Membro titular __________________________________ José Maria Rabelo Membro titular 2

Download