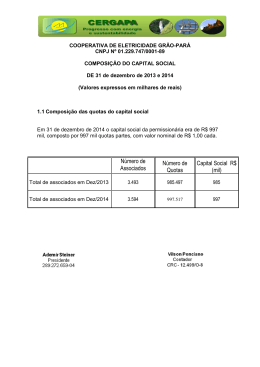

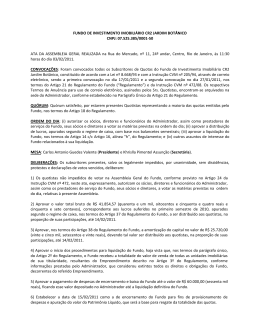

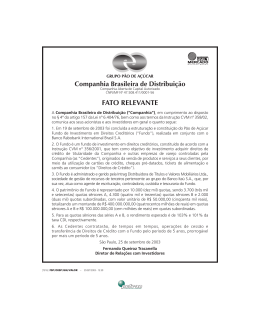

REGULAMENTO DO ITAPEVA V MULTICARTEIRA FUNDO DE INVESTIMENTO EM DIREITOS CREDITÓRIOS– NÃO – PADRONIZADO CNPJ/MF N.º 08.741.677/0001-92 CAPÍTULO UM - DA DENOMINAÇÃO, FORMA, PRAZO DE DURAÇÃO E COMPOSIÇÃO DO PATRIMÔNIO DO FUNDO 1.1. - O ITAPEVA V Multicarteira Fundo de Investimento em Direitos Creditórios Não - Padronizado (“Fundo”), constituído sob a forma de condomínio fechado, é regido pelo presente regulamento (“Regulamento”) e pelas disposições legais e regulamentares que lhe forem aplicáveis. 1.2. - O patrimônio do Fundo é formado por uma única classe de quotas (“Quotas”), sendo que as características e os direitos, bem como as condições de emissão, subscrição, integralização, remuneração, amortização e resgate das Quotas estão descritas nas Cláusulas Nove a Treze deste Regulamento. Cada emissão de Quotas do Fundo será descrita em suplemento próprio, no modelo constante do Anexo I deste Regulamento (cada, um “Suplemento”), sendo que emissões distintas de Quotas do Fundo poderão ter prazos distintos de amortização e resgate. 1.3. - O Fundo terá prazo de duração indeterminado, sendo que cada emissão de Quotas do Fundo terá prazo determinado de vencimento, ou seja, prazo determinado para resgate. CAPÍTULO DOIS - DO PÚBLICO ALVO DO FUNDO E DO INVESTIMENTO INICIAL MÍNIMO NO FUNDO 2.1. - O Fundo destina-se a receber aplicações de entidades integrantes de um grupo econômico específico, o Grupo Deutsche Bank, conforme definido abaixo, por meio de um fundo de investimento (o “Quotista”). 2.1.1. - Para os fins de que trata este Regulamento, entender-se-á por Grupo Deutsche Bank o DBUSBZ2, LLC, investidor não-residente no Brasil, único quotista do Fundo de Investimento em Quotas de Fundos de Investimento em Direitos Creditórios Não Padronizados Global Markets, que por sua vez será o único quotista do Fundo. 2.2. - A aplicação inicial do Quotista no Fundo deverá ser equivalente ao montante de, no mínimo, R$ 1.000.000,00 (um milhão de reais). Sem prejuízo do disposto neste item, não existe valor mínimo para manutenção de investimentos no Fundo após a aplicação inicial do Quotista. CAPÍTULO TRÊS – DO OBJETIVO DO FUNDO 3.1. - O objetivo do Fundo é proporcionar rendimento de longo prazo aos Quotistas, por meio do investimento dos recursos do Fundo na aquisição de carteiras de direitos de crédito originados de entes públicos ou privados, e de operações de natureza diversa, inclusive, mas não se limitando, direitos de crédito decorrentes de: operações financeiras, comerciais, imobiliárias, de arrendamento mercantil, de hipotecas, de prestação de serviços e/ou industriais, de quaisquer segmentos da economia (“Direitos de Crédito”). 3.1.1. – Sem prejuízo do disposto acima, e dos limites de concentração estabelecidos no Capítulo Seis abaixo, poderão compor o patrimônio do Fundo: (i) Direitos de Crédito cuja existência e validade dependam de entrega ou prestação futura dos respectivos Cedentes (conforme abaixo definido); (ii) Direitos de Crédito que estejam vencidos e pendentes de pagamento quando de sua cessão ao Fundo; (iii) Direitos de Crédito que resultem de ações judiciais em curso, constituam seu objeto de litígio ou tenham sido judicialmente penhorados ou dados em garantia; (iv) Direitos de Crédito cuja constituição ou validade jurídica da cessão para o Fundo seja considerada um fator preponderante de risco ao Fundo; (v) Direitos de Crédito originados de Cedentes em processo de recuperação judicial ou extrajudicial; (vi) Direitos de Crédito decorrentes da titularidade de quotas de fundos de investimento em direitos creditórios, padronizados ou não padronizados; (vii) Direitos de Crédito decorrentes de receitas públicas originárias ou derivadas da União, dos Estados, do Distrito Federal e dos Municípios, bem como de suas autarquias e funções; e (viii) Direitos de Crédito de natureza diversa daquelas referidas no item 3.1. acima. 3.1.2. - Os Direitos de Crédito serão adquiridos pelo Fundo: (i) através de cessão realizada por entidades, originadoras ou titulares de Direitos de Crédito (cada, um “Cedente”), formalizada por contrato de cessão (cada, um “Contrato de Cessão”) celebrado com o Fundo, com ou sem a interveniência e anuência do Custodiante e do Gestor (conforme definido abaixo), e que estejam aptos a observar todos os termos e condições deste Regulamento, ou (ii) por meio de negociação em bolsa de valores ou em entidades do mercado de balcão organizado em que os Direitos de Crédito sejam admitidos à negociação. Toda e qualquer operação de aquisição de Direitos de Crédito pelo Fundo deverá ser realizada em estrita observância ao disposto no Contrato de Cessão celebrado entre o respectivo Cedente e o Fundo ou de acordo com as regras das entidades em que os Direitos de Crédito sejam admitidos à negociação, conforme o caso. 3.1.2.1. – Para as aquisições formalizadas através de Contrato de Cessão, o mesmo estabelecerá as regras e condições das operações de cessão que venham a ser celebradas com o Fundo. As aquisições efetuadas por meio de negociação em bolsa de valores ou mercado de balcão organizado obedecerão as regras estabelecidas pelas entidades em que os Direitos de Crédito serão negociados, bem como as condições definidas para cada negociação. 3.1.2.2. – O Contrato de Cessão que regule operação de cessão de Direitos de Crédito referidos na alínea (vii) do item 3.1.1. acima deverá ter, como condição adicional para formalização da cessão respectiva, a apresentação de manifestação acerca da existência de compromisso financeiro que se caracteriza como operação de crédito, para fins do disposto na Lei Complementar n.° 101, de 4 de maio de 2000, juntamente com a autorização do Ministério da Fazenda, nos termos do artigo 32 da referida Lei Complementar (“Autorização Lei Complementar”). 3.1.3. - Tendo em vista que o Fundo buscará adquirir, de tempos em tempos, Direitos de Crédito originados por Cedentes distintos, e que cada carteira de Direitos de Crédito terá sido objeto de processos de origem e de políticas de concessão de crédito distintos, este Regulamento não traz descrição dos processos de origem e das políticas de concessão dos Direitos de Crédito que serão adquiridos pelo Fundo.O Quotista, ao ingressar no Fundo, atesta estar ciente e concorda com o disposto neste item 3.1.3., por meio de assinatura de termo de adesão a este Regulamento (“Termo de Adesão”). 3.1.4. - Os Direitos de Crédito que serão adquiridos pelo Fundo terão processos de origem e de políticas de concessão de crédito variados e distintos e, portanto, o Fundo adotará, por meio de Agente de Cobrança (conforme abaixo definido), para cada um dos Direitos de Crédito ou carteira de Direitos de Crédito específica, diferentes estratégias para cobrança de Direitos de Crédito a vencer e/ou procedimentos de cobrança (extrajudicial e/ou judicial) de Direitos de Crédito vencidos, sempre buscando sucesso no pagamento de tais Direitos de Crédito em benefício do Fundo. Dessa forma, este Regulamento não traz descrição genérica de processo de cobrança dos Direitos de Crédito, o qual será acordado caso a caso entre o Fundo e o Agente de Cobrança, de acordo com a natureza específica e as condições de pagamento dos Direitos de Crédito que serão adquiridos pelo Fundo. O Quotista, ao ingressar no Fundo, atesta estar ciente e concorda com o disposto neste item 3.1.4., por meio de assinatura de Termo de Adesão. 3.1.5. - Os documentos que formalizam a origem e a exequibilidade dos Direitos de Crédito consistirão em contratos celebrados entre os Cedentes e seus clientes devedores e/ou garantidores (“Devedores”), bem como todos os demais documentos suficientes à comprovação da existência, validade e cobrança dos Direitos de Crédito. Para todos os fins deste Regulamento, tais documentos serão designados como os “Documentos Comprobatórios de Crédito”. 3.2. - Além dos Direitos de Crédito referidos no item 3.1.1. acima, o Fundo também poderá aplicar parcela de seus recursos em ativos financeiros, valores mobiliários e modalidades operacionais disponíveis no mercado, em estrita observância aos critérios de seleção, composição e diversificação admitidos no Capítulo Seis abaixo. 3.3. – As Quotas do Fundo não terão parâmetro de rentabilidade prédeterminado. CAPÍTULO QUATRO – DAS OPERAÇÕES DE AQUISIÇÃO DE DIREITOS DE CRÉDITO ENTRE O FUNDO E OS CEDENTES 4.1. - Toda e qualquer operação de aquisição de Direitos de Crédito pelo Fundo deverá ser amparada, ao menos, mas não se limitando, pelos seguintes documentos: a. Notificação, por escrito, do Gestor ao Administrador (conforme abaixo definido) e ao Custodiante, recomendando e aprovando a aquisição, pelo Fundo, de carteira de Direitos de Crédito, a qual identificará e indicará tais Direitos de Crédito, objeto de aquisição pelo Fundo (“Notificação de Aquisição de Direitos de Crédito”), sendo que o Gestor será o único responsável, para todos os fins de direito e perante os Quotistas, pela seleção dos Direitos de Crédito a serem adquiridos pelo Fundo, bem como pela negociação do preço de aquisição de tais Direitos de Crédito. O preço de aquisição dos Direitos de Crédito será objeto de negociação entre o Gestor e os Cedentes no âmbito de cada operação de cessão de Direitos de Crédito ao Fundo, devendo ser determinado com base nas características dos Direitos de Crédito em negociação, risco de crédito dos respectivos Cedentes e, ainda, em observância a parâmetros de mercado; b. Contrato de Cessão celebrado entre o Fundo e o Cedente dos Direitos de Crédito objeto de aquisição pelo Fundo, que determinará as regras e condições referentes à operação de aquisição de tais Direitos de Crédito pelo Fundo ou comprovante da negociação dos Direitos de Crédito realizada em bolsa de valores ou em entidades do mercado de balcão organizado em que os Direitos de Crédito sejam admitidos à negociação, no qual constarão as condições de sua realização; c. Apresentação, pelo Gestor, ao Administrador, ao Custodiante, e à CVM, de Autorização Lei Complementar, se for o caso; e d. Contrato(s) de prestação de serviços de cobrança dos Direitos de Crédito objeto de aquisição pelo Fundo, por meio do(s) qual(is) será(ão) contratado(s) agente(s) de cobrança qualificado(s) para prestar serviços de cobrança (inclusive extrajudicial e/ou judicial, se for o caso) dos Direitos de Crédito objeto de aquisição pelo Fundo (o agente de cobrança responsável pela cobrança dos Direitos de Crédito, o “Agente de Cobrança”), observado que poderão ser contratados Agentes de Cobrança distintos para realizar a cobrança dos Direitos de Crédito a vencer e a cobrança extrajudicial e/ou judicial dos Direitos de Crédito vencidos e não adimplidos objeto de aquisição pelo Fundo; e. Contrato de prestação de serviços de custódia física de Documentos Comprobatórios de Crédito, por meio do qual será contratado agente de custódia qualificado para prestar serviços de custódia, armazenamento, conservação e guarda dos Documentos Comprobatórios de Crédito referentes aos Direitos de Crédito objeto de aquisição pelo Fundo (o agente de depósito responsável pela guarda dos Documentos Comprobatórios de Crédito, o “Agente de Depósito”); 4.2. - O diagrama constante do Anexo II deste Regulamento apresenta o fluxo físico e financeiro que explica, didaticamente, o funcionamento operacional do Fundo. 4.3. - Os Cedentes de Direitos de Crédito ao Fundo poderão, na qualidade de Agentes de Depósito, ser contratados como fiéis depositários dos documentos relativos aos Direitos de Crédito cedidos ao Fundo. CAPÍTULO CINCO - DO CRITÉRIO DE ELEGIBILIDADE APLICÁVEL AOS DIREITOS DE CRÉDITO 5.1. - Somente poderão integrar a carteira de investimentos do Fundo (“Carteira”) os Direitos de Crédito cuja aquisição tenha sido objeto de seleção pelo Gestor, na forma descrita no item 4.1. (a) do Capítulo Quatro acima (“Critério de Elegibilidade”). 5.2. - O Custodiante será a instituição responsável por verificar e validar o atendimento dos Direitos de Crédito ao Critério de Elegibilidade nas operações de aquisição de Direitos de Crédito pelo Fundo. CAPÍTULO SEIS – DA POLÍTICA DE INVESTIMENTO, COMPOSIÇÃO E DIVERSIFICAÇÃO DA CARTEIRA DO FUNDO 6.1. - Sem prejuízo do disposto no item 6.1.1. abaixo, a partir de 90 (noventa) dias corridos contados da Primeira Data de Emissão (conforme abaixo definida), no mínimo 50% (cinquenta por cento) do patrimônio líquido do Fundo representado por Quotas subscritas e integralizadas deverá ser alocado em Direitos de Crédito originados de operações financeiras, comerciais, imobiliárias, de arrendamento mercantil, de hipotecas, de prestação de serviços e/ou industriais, de quaisquer segmentos da economia. 6.1.1. - Caso o Fundo não disponha de ofertas de Direitos de Crédito suficientes para atingir a alocação mínima de investimentos em Direitos de Crédito referida no item 6.1. acima, o Administrador do Fundo poderá solicitar à CVM autorização para prorrogar o prazo de enquadramento do limite de que trata o item 6.1. acima por novo período de 90 (noventa) dias, sem a necessidade de autorização da Assembleia Geral de Quotistas do Fundo. 6.1.2. - Durante o prazo referido nos itens 6.1. ou 6.1.1. acima, até 100% (cem por cento) dos recursos do Fundo poderão ser alocados nos Ativos Financeiros (conforme abaixo definidos). 6.2. - A parcela do patrimônio líquido do Fundo que não seja alocada em Direitos de Crédito na forma prevista no item 6.1. acima (“Recursos Livres”) será necessariamente alocada em moeda corrente nacional e/ou nos seguintes ativos financeiros e operações (“Ativos Financeiros”), de acordo com os critérios abaixo indicados: (i) títulos de emissão do Tesouro Nacional; (ii) títulos de emissão do Banco Central do Brasil; (iii) operações compromissadas com lastro em títulos públicos federais, cuja contraparte seja o Deutsche Bank – Banco Alemão S.A., Banco Bradesco S.A., Banco Itaú S.A., Banco do Brasil S.A., ou Banco Santander S.A.; (iv) quotas de emissão de fundos de investimento classe DI; (v) certificados de depósito bancário emitidos pelas instituições financeiras: Deutsche Bank – Banco Alemão S.A., Banco Bradesco S.A., Banco Itaú S.A., Banco do Brasil S.A., ou Banco Santander S.A.; e (vi) Operações de Derivativos (conforme abaixo definido). 6.2.1. - Para os fins de que trata este Regulamento, são consideradas Operações de Derivativos quaisquer operações celebradas pelo Fundo em mercados de derivativos, para fins de proteção das posições detidas à vista na Carteira. As Operações de Derivativos deverão ser registradas na CETIP S.A. – Balcão Organizado de Ativos e Derivativos (“CETIP”) ou na BM&FBOVESPA S.A. – Bolsa de Valores, Mercadorias e Futuros. 6.3. - O Gestor envidará seus melhores esforços para adquirir Ativos Financeiros cujos vencimentos propiciem ao Fundo classificação de investimento de “longo prazo”, para fins de tributação do Quotista. 6.4. - O Fundo poderá realizar operações de day trade, assim consideradas aquelas iniciadas e encerradas no mesmo dia, desde que o Fundo possua estoque ou posição anterior do mesmo Ativo Financeiro. 6.5. - Até 100% (cem por cento) do patrimônio líquido do Fundo poderá ser representado por Direitos de Crédito devidos por um mesmo sacado e até 100% (cem por cento) dos Recursos Livres poderá ser representado por Ativos Financeiros de emissão e/ou obrigação de uma mesma instituição e/ou de um mesmo devedor. 6.6. - O Fundo poderá contratar operações com o Administrador e/ou o Gestor, bem como com suas empresas controladoras, controladas, coligadas e/ou subsidiárias, ou ainda, com carteiras e/ou fundos de investimento administrados e/ou geridos pelo Administrador e/ou pelo Gestor ou pelas pessoas a eles ligadas acima mencionadas, observados os percentuais de concentração e diversificação previstos nos itens 6.1. e 6.5. acima. As operações descritas neste item serão objeto de registro segregado das demais operações da Carteira do Fundo, de modo a serem facilmente identificáveis. 6.6.1. – O Administrador e o Gestor são sociedades distintas, de forma que suas atividades são independentes e totalmente segregadas. Além disso, o Administrador e o Gestor mantêm mecanismos e sistemas de segregação das suas atividades relacionadas à administração de recursos de terceiros, nos termos da regulamentação em vigor. Em virtude da referida segregação de atividades, não há possibilidade de serem configurados conflitos de interesses na hipótese de contratação, pelo Fundo, das operações de que trata o item 6.6. acima. 6.7. - Os percentuais de composição, concentração e diversificação da Carteira do Fundo referidos neste Capítulo serão cumpridos diariamente, com base no patrimônio líquido do Fundo do dia útil imediatamente anterior ao cálculo dos percentuais de composição, concentração e diversificação da Carteira. 6.7.1. - Serão considerados, para efeito de cálculo do patrimônio líquido do Fundo, os dispêndios efetivamente incorridos com operações no mercado de derivativos a título de prestação de margens de garantia em espécie, se for o caso, ajustes diários, prêmios e custos operacionais, decorrentes da manutenção de posições em mercados organizados de derivativos, inclusive os valores líquidos das operações. 6.8. - A custódia dos Direitos de Crédito e dos Ativos Financeiros integrantes da Carteira serão de responsabilidade do Custodiante, sendo que os Ativos Financeiros serão registrados e/ou mantidos: (i) em conta de depósito diretamente em nome do Fundo; ou (ii) em contas específicas abertas no Sistema Especial de Liquidação e de Custódia – Selic; ou (iii) em sistemas de registro e de liquidação financeira de ativos autorizados pelo Banco Central do Brasil; ou (iv) em outras entidades autorizadas à prestação de serviços de custódia pelo Banco Central do Brasil e/ou pela CVM. 6.9. - O Fundo não contará com garantia do Administrador, do Gestor, do Custodiante, do Agente de Cobrança, dos Cedentes, de qualquer mecanismo de seguro ou, ainda, do Fundo Garantidor de Créditos – FGC. Ainda, os investimentos da Carteira do Fundo estão sujeitos aos fatores de risco descritos no Capítulo Vinte deste Regulamento. 6.10. - O Quotista, ao ingressar no Fundo, deverá atestar por escrito estar ciente e concordar com o disposto em todos os itens deste Capítulo Seis, por meio de assinatura no Termo de Adesão. CAPÍTULO SETE – DOS CRITÉRIOS DE AVALIAÇÃO DOS DIREITOS DE CRÉDITO E DOS ATIVOS FINANCEIROS INTEGRANTES DA CARTEIRA 7.1. - Entende-se por patrimônio líquido do Fundo a soma algébrica dos valores correspondentes aos Direitos de Crédito e aos Ativos Financeiros disponíveis na Carteira, menos as exigibilidades do Fundo. 7.2. - Para cálculo do valor da Carteira, a partir de 30/03/2012, a cada trimestre fiscal e/ou em cada ocorrência de algum evento que impacte significativamente no valor dos Direitos Creditórios, o Gestor fará a revisão da marcação dos Direitos Creditórios, de acordo com modelo próprio e disponível para consulta do Custodiante. Os Ativos Financeiros serão precificados pelo Custodiante, de acordo com os critérios de avaliação previstos na regulamentação aplicável e no manual de marcação a mercado, disponível no sítio: www.citibank.com.br. 7.3. - Os rendimentos auferidos com os Direitos de Crédito serão reconhecidos em razão do recebimento de seu valor pelo Fundo, computando-se a valorização e eventuais amortizações em contrapartida à adequada conta de receita ou despesa no resultado do período. CAPÍTULO OITO – DO PATRIMÔNIO AUTORIZADO, DO PATRIMÔNIO INICIAL DO FUNDO E DAS NOVAS EMISSÕES DE QUOTAS DO FUNDO 8.1. - O patrimônio inicial do Fundo (“Patrimônio Inicial”), após a primeira emissão de Quotas do Fundo (“Primeira Emissão”), será formado por 50 (cinquenta) Quotas com preço unitário de emissão, na Primeira Data de Emissão, correspondente a R$ 1.000.000,00 (um milhão de reais) (“Preço de Emissão”), totalizando um Patrimônio Inicial de até R$ 50.000.000,00 (cinquenta milhões de reais), sendo que não existirá quantidade mínima de Quotas a serem distribuídas no âmbito da Primeira Emissão. O patrimônio autorizado do Fundo será correspondente a R$ 200.000.000,00 (duzentos milhões de reais) (“Patrimônio Autorizado”). 8.1.1. - As Quotas do Fundo serão emitidas, distribuídas, subscritas, integralizadas, amortizadas e resgatadas de acordo com o disposto nos Capítulos Nove a Treze abaixo, sendo que cada emissão de Quotas do Fundo será descrita em Suplemento próprio. 8.2. - Eventuais novas emissões de Quotas do Fundo, após a conclusão da Primeira Emissão (“Novas Quotas”), somente poderão ser realizadas mediante prévia aprovação da Assembleia Geral de Quotistas, observado o disposto no Capítulo Onze abaixo. CAPÍTULO NOVE - DAS CARACTERÍSTICAS, DIREITOS, CONDIÇÕES DE EMISSÃO, SUBSCRIÇÃO E INTEGRALIZAÇÃO DAS QUOTAS Características das Quotas 9.1. - As Quotas do Fundo correspondem a frações ideais de seu patrimônio e são divididas em uma única classe. 9.2. - Todas as Quotas do Fundo terão forma escritural e serão mantidas pelo Administrador em conta de depósito em nome dos Quotistas. Direitos de Voto das Quotas 9.3. - As Quotas terão direito de voto, correspondendo cada Quota a um voto nas Assembleias Gerais de Quotistas do Fundo, nos termos do Capítulo Onze abaixo. Distribuição Pública das Quotas do Fundo 9.4. - A distribuição pública de Quotas do Fundo será objeto de registro nos termos da regulamentação aplicável. As Quotas do Fundo deverão ser subscritas dentro do prazo máximo de 180 (cento e oitenta) dias corridos contados da data do registro da distribuição pública de cada emissão de Quotas perante a CVM. 9.5. - Exceto se de outra forma autorizado pela CVM, as Quotas de cada emissão do Fundo que não sejam subscritas dentro do prazo máximo de colocação de 180 (cento e oitenta) dias corridos acima referido serão canceladas pelo Administrador, com o consequente aditamento do Suplemento da emissão respectiva, sem necessidade de aprovação de tal aditamento em Assembleia Geral de Quotistas do Fundo. 9.6. – Em caso de exigência regulamentar de anúncio de início de distribuição pública de cada emissão de Quotas do Fundo, tal documento apresentará os termos e condições da distribuição pública de tais Quotas, bem como informará as condições e os prazos para subscrição e integralização das Quotas, observado o disposto neste Regulamento. Subscrição e Integralização das Quotas do Fundo 9.7. - No ato da primeira subscrição de Quotas do Fundo, o subscritor (i) assinará o boletim individual de subscrição que será autenticado pelo Administrador e (ii) receberá exemplar deste Regulamento, declarando, por meio da assinatura Termo de Adesão, cujo modelo faz parte deste Regulamento como Anexo III. 9.8. – As Quotas e/ou eventuais Novas Quotas do Fundo serão integralizadas à vista ou mediante chamadas parciais de capital, observado o disposto no respectivo Suplemento (“Chamadas Parciais de Capital”). Caso o Administrador delibere pela integralização de Quotas do Fundo mediante Chamadas Parciais de Capital, o Fundo e o Quotista subscritor das referidas Quotas celebrarão, obrigatoriamente, compromisso de investimento que estabelecerá: (i) os termos, condições e procedimentos para a integralização das Quotas mediante a apresentação de Chamadas Parciais de Capital pelo Administrador, na medida em que o Fundo tenha oportunidades de aquisição de Direitos de Crédito nos termos dos Contratos de Cessão; e (ii) as penalidades a que o Quotista estará sujeito em caso de descumprimento de suas obrigações de integralizar as Quotas do Fundo por ele subscritas quando da apresentação de Chamadas Parciais de Capital pelo Administrador. 9.9. – Independentemente do disposto acima, a integralização das Quotas e/ou de Novas Quotas do Fundo será feita pelo valor total da Quota no dia da integralização, correspondente ao Preço de Emissão atualizado desde a Primeira Data de Emissão até a data da respectiva integralização, calculado de acordo com o disposto no item 9.12. abaixo. 9.10. - Para os fins de que trata este Regulamento, a Primeira Data de Emissão será a data em que ocorrer a primeira integralização de Quotas representativas do Patrimônio Inicial (“Primeira Data de Emissão”). 9.11. - A integralização das Quotas do Fundo será efetuada em moeda corrente nacional, por meio de crédito do respectivo valor em recursos disponíveis na conta corrente do Fundo a ser indicada pelo Administrador. Critérios para Apuração do Valor das Quotas 9.12. - A partir do primeiro dia útil seguinte à Primeira Data de Emissão, cada Quota do Fundo terá seu valor unitário calculado mensalmente e/ou nas hipóteses de pagamento de amortização e/ou resgate das Quotas do Fundo, conforme o caso. 9.12.1. - O valor de cada Quota do Fundo será equivalente ao resultado da divisão do valor do patrimônio líquido do Fundo na data do cálculo, pelo número total de Quotas emitidas e em circulação à época. Negociação das Quotas do Fundo 9.13. - As Quotas do Fundo poderão ser registradas na CETIP, respeitado o disposto neste Regulamento. Classificação de Risco das Quotas 9.14. – Na Primeira Data de Emissão, as Quotas do Fundo não serão avaliadas por agência classificadora de risco. CAPÍTULO DEZ – DA DISTRIBUIÇÃO DE RESULTADOS MEDIANTE AMORTIZAÇÃO E/OU RESGATE DE QUOTAS 10.1. - A distribuição de ganhos e rendimentos do Fundo ao Quotista será feita exclusivamente mediante a amortização parcial e/ou total e/ou o resgate de suas Quotas, observado o disposto neste Regulamento. 10.2. - O Administrador promoverá amortizações parciais e/ou total e/ou o resgate das Quotas, a qualquer momento, durante o prazo de duração do Fundo, mediante solicitação do Gestor, na medida em que o valor de ganhos e rendimentos do Fundo, conforme orientação a ser dada pelo Administrador ao Gestor, seja suficiente para o pagamento do valor de exigibilidades e provisões do Fundo, observado o disposto no item 13.1. abaixo. O Gestor deverá informar o valor da amortização até o último dia útil do mês que abrange o cálculo, sendo que o pagamento aos Quotistas se dará até o 10º dia útil do mês subsequente. 10.2.1. – Sem prejuízo do disposto no item 10.2. acima, o resgate de Quotas do Fundo somente ocorrerá após a amortização do valor total das Quotas objeto do resgate e/ou ao término do prazo de duração do Fundo ou da respectiva emissão/série de Quotas, o que ocorrer primeiro. 10.3. - Quaisquer distribuições a título de amortização de Quotas deverão abranger todas as Quotas do Fundo. Os pagamentos de resgate de Quotas do Fundo deverão abranger todas as Quotas de uma mesma emissão do Fundo. 10.4. - Como regra geral, o pagamento das Quotas do Fundo será efetuado em meio de depósito em conta corrente mediante qualquer mecanismo de de amortizações e/ou resgate moeda corrente nacional, por de titularidade do Quotista, transferência de recursos autorizado pelo Banco Central do Brasil, pelo valor da Quota no dia do respectivo pagamento. 10.4.1. - Na hipótese de iliquidez dos Direitos de Crédito e/ou Ativos Financeiros quando da liquidação do Fundo, o titular de Quotas do Fundo poderá receber Direitos de Crédito e/ou Ativos Financeiros no resgate de suas Quotas, conforme descrito no Capítulo Doze abaixo. 10.5. - Quando a data estipulada para pagamento de amortização ou resgate de Quotas cair em dia que seja feriado na sede do Administrador, tal pagamento será efetuado no primeiro dia útil seguinte, pelo valor da Quota no dia do pagamento. CAPÍTULO ONZE - DA ASSEMBLEIA GERAL DE QUOTISTAS 11.1. - É da competência da Assembleia Geral de Quotistas do Fundo: (i) examinar, anualmente, as contas relativas ao Fundo e deliberar sobre as demonstrações financeiras apresentadas pelo Administrador, em até 4 (quatro) meses contados do encerramento do exercício social do Fundo; (ii) alterar as cláusulas deste Regulamento, além das hipóteses de alteração deste Regulamento mencionadas nos demais subitens deste item 11.1.; (iii) deliberar sobre a substituição do Administrador, Custodiante e/ou do Gestor; (iv) aprovar a emissão de Novas Quotas; (v) eleger e destituir eventual(is) representante(s) do Quotista, nomeado(s) conforme o disposto no item 11.3. abaixo; (vi) deliberar sobre a elevação da taxa de administração praticada pelo Administrador, inclusive na hipótese de restabelecimento de taxa que tenha sido objeto de redução; (vii) deliberar sobre a fusão, incorporação e cisão do Fundo; (viii) deliberar sobre a liquidação do Fundo; (ix) alterar os critérios para apuração do valor das Quotas; (x) deliberar sobre a amortização e/ou o resgate antecipado das Quotas; (xi) deliberar sobre a contratação de agência de rating para atribuir classificação de risco às Quotas do Fundo e sobre o aditamento deste Regulamento no caso do item 9.14. acima; (xii) aprovar os procedimentos a serem adotados no resgate das Quotas do Fundo mediante a entrega de Direitos de Crédito e/ou Ativos Financeiros; e (xiii) alterar os quoruns de deliberação das Assembleias Gerais de Quotistas do Fundo, conforme previsto neste Capítulo. 11.2. - O Quotista titular de Quotas terá direito a voto em todas as matérias indicadas no item 11.1. acima. 11.2.1. - As deliberações sobre as matérias indicadas no item 11.1. acima poderão ser aprovadas em Assembleia Geral de Quotistas, em primeira convocação, mediante a aprovação de 50,01% das Quotas emitidas e em circulação, e, em segunda convocação, mediante a aprovação da maioria das Quotas dos Quotistas presentes. 11.3. - A Assembleia Geral de Quotistas pode, a qualquer momento, nomear um ou mais representantes dos Quotistas para exercer as funções de fiscalização e de controle gerencial das aplicações do Fundo, em defesa dos direitos e dos interesses dos Quotistas, nos termos da regulamentação aplicável. 11.3.1. - Somente poderá exercer as funções de representante dos Quotistas a pessoa física ou jurídica que atenda aos seguintes requisitos: (i) ser condômino ou profissional especialmente contratado para zelar pelos interesses do Quotista; (ii) não exercer cargo ou função no Administrador, em seu controlador, em sociedades por ele direta ou indiretamente controladas e em coligadas ou outras sociedades sob controle comum; e (iii) não exercer cargo em qualquer dos Cedentes de Direitos de Crédito integrantes da Carteira do Fundo. 11.4. - Este Regulamento será alterado independentemente de deliberação da Assembleia Geral de Quotistas em casos de alterações nas normas legais e regulamentares vigentes, mediante ciência aos Quotistas da referida alteração, no prazo de até 30 (trinta) dias corridos contados da data do protocolo da referida alteração perante a CVM. 11.5. - A convocação de Assembleia Geral de Quotistas será feita pelo Administrador, por meio de carta com aviso de recebimento endereçada ao Quotista, por correio eletrônico ou por meio de publicação no periódico indicado no item 19.2. abaixo, com 10 (dez) dias corridos de antecedência, no mínimo. A convocação indicará dia, hora e local em que será realizada a Assembleia Geral de Quotistas e os assuntos a serem tratados. 11.5.1. - Não se realizando a Assembleia Geral de Quotistas na data estipulada na convocação acima referida, será novamente providenciada convocação para a Assembleia Geral de Quotistas, com antecedência de 5 (cinco) dias corridos, mediante a expedição ao Quotista de carta com aviso de recebimento, por correio eletrônico ou por meio de publicação no periódico indicado no item 19.2. abaixo. Para efeito do disposto neste item, a segunda convocação da Assembleia Geral de Quotistas poderá ser providenciada juntamente com a primeira convocação. 11.5.2. - Independentemente das formalidades previstas neste Regulamento, será considerada formalmente regular a Assembleia Geral de Quotistas a que comparecerem todos os Quotistas. 11.6. - Salvo motivo de força maior, a Assembleia Geral de Quotistas será realizada na sede do Administrador. Quando a Assembleia Geral de Quotistas não for realizada na sede do Administrador, as comunicações enviadas ao Quotista deverão indicar, com clareza, o local da reunião, que, em hipótese alguma, poderá ser realizada fora da Cidade de São Paulo. 11.7. - Além da reunião anual de prestação de contas, a Assembleia Geral de Quotistas poderá se reunir por convocação do Administrador, a seu exclusivo critério, ou mediante solicitação ao Administrador: (i) do Gestor; ou (ii) do Quotista, sendo que, nessas hipóteses, o Administrador será responsável por convocar a Assembleia Geral de Quotistas solicitada. 11.8. - Poderão votar nas Assembleias Gerais de Quotistas o procurador do Quotista legalmente constituído há menos de 1 (um) ano. 11.9. - Não terão direito a voto na Assembleia Geral de Quotistas o Administrador, o Gestor e/ou seus empregados. 11.10. - Quaisquer decisões tomadas em Assembleia Geral de Quotistas serão divulgadas ao Quotista no prazo máximo de 30 (trinta) dias corridos de sua realização. CAPÍTULO DOZE - DAS HIPÓTESES E PROCEDIMENTOS DE RESGATE DE QUOTAS MEDIANTE A ENTREGA DE DIREITOS DE CRÉDITO E/OU DE ATIVOS FINANCEIROS 12.1. - Observado o disposto no item 12.2. abaixo e nos Suplementos referentes a cada emissão de Quotas do Fundo, quando da liquidação do Fundo, caso o Fundo não detenha recursos em moeda corrente nacional suficientes para efetuar o pagamento do resgate integral das Quotas, as Quotas que ainda não tenham sido resgatadas poderão ser resgatadas mediante a entrega de Direitos de Crédito e de Ativos Financeiros integrantes da Carteira do Fundo. 12.2. - A Assembleia Geral de Quotistas deverá deliberar sobre os procedimentos para a entrega dos Direitos de Crédito e Ativos Financeiros para fins de pagamento de resgate das Quotas do Fundo. 12.2.1. - Na hipótese da Assembleia Geral de Quotistas, referida neste item, não chegar a acordo comum referente aos procedimentos para a entrega dos Direitos de Crédito e dos Ativos Financeiros para fins de pagamento de resgate das Quotas, os Direitos de Crédito e os Ativos Financeiros serão entregues ao Quotista para fins de pagamento de resgate das Quotas . 12.2.2. - Após a entrega acima referida, o Administrador estará desobrigado em relação às responsabilidades estabelecidas neste Regulamento, ficando autorizado a liquidar o Fundo perante as autoridades competentes. 12.2.3. - O Custodiante e/ou empresa por ele contratada fará a guarda dos Direitos de Crédito e dos respectivos Documentos Comprobatórios de Crédito e Ativos Financeiros pelo prazo improrrogável de 30 (trinta) dias corridos (contados da hipótese referida no subitem 12.2.2. acima), dentro do qual o Quotista indicará ao Administrador e ao Custodiante, hora e local para que seja feita a entrega dos Direitos de Crédito, Documentos Comprobatórios de Crédito respectivos e Ativos Financeiros. Expirado este prazo, o Administrador poderá promover a consignação dos Direitos de Crédito e dos Ativos Financeiros, na forma do Artigo 334 do Código Civil Brasileiro. CAPÍTULO TREZE - DA AMORTIZAÇÃO EXTRAORDINÁRIA DE QUOTAS PARA REENQUADRAMENTO DA CARTEIRA DO FUNDO 13.1. – Sem prejuízo do disposto no Capítulo Dez acima, o Administrador poderá realizar, a qualquer tempo, mediante solicitação do Gestor, amortização extraordinária das Quotas em circulação (“Amortização Extraordinária”) pelo valor atualizado das Quotas em circulação, exclusivamente para fins de enquadramento do patrimônio do Fundo à alocação mínima em Direitos de Crédito estabelecida neste Regulamento. 13.2. - Na hipótese de realização de Amortização Extraordinária das Quotas, nos termos deste Capítulo, o Quotista será informado, inclusive sobre o valor total envolvendo cada Amortização Extraordinária. CAPÍTULO QUATORZE – DOS EVENTOS DE LIQUIDAÇÃO DO FUNDO 14.1. - São considerados Eventos de Liquidação do Fundo (“Eventos de Liquidação”) quaisquer das seguintes ocorrências: (i) renúncia do Custodiante, sem que uma nova instituição assuma suas funções no prazo de até 45 (quarenta e cinco) dias; (ii) renúncia do Agente de Cobrança, sem que uma nova instituição assuma suas funções no prazo de até 45 (quarenta e cinco) dias; (iii) renúncia do Agente de Depósito, sem que uma nova instituição assuma suas funções no prazo de até 45 (quarenta e cinco) dias; (iv) renúncia do Administrador de suas funções, sem que a Assembleia Geral de Quotistas do Fundo nomeie instituição habilitada para substituir o Administrador, nos termos estabelecidos neste Regulamento; (v) renúncia do Gestor, sem que uma nova instituição assuma suas funções no prazo de até 45 (quarenta e cinco) dias; (vi) na hipótese da Assembleia Geral de Quotistas determinar, mesmo sem qualquer justificativa ou razão, a liquidação do Fundo; (vii) na impossibilidade do Fundo adquirir Direitos de Crédito admitidos por sua política de investimento, identificada pelo Gestor; (viii) se o Fundo mantiver patrimônio líquido médio inferior a R$ 500.000,00 (quinhentos mil reais), pelo período de 3 (três) meses consecutivos e não for incorporado a outro Fundo de Investimento em Direitos Creditórios. 14.2. - Na hipótese de ocorrência de qualquer Evento de Liquidação, o Administrador convocará Assembleia Geral de Quotistas imediatamente para deliberar sobre a eventual liquidação do Fundo. 14.2.1. - Na Assembleia Geral de Quotistas mencionada acima, o Quotista poderá optar por não liquidar antecipadamente o Fundo. 14.2.2. - Na hipótese: (i) de não instalação da Assembleia Geral de Quotistas por falta de quorum; ou (ii) de aprovação pelo Quotista da liquidação antecipada do Fundo, o Administrador deverá iniciar os procedimentos referentes à liquidação do Fundo, observado que as Quotas do Fundo serão resgatadas dentro de até 90 (noventa) dias corridos contados da data de realização da referida Assembleia Geral de Quotistas (“Prazo para Resgate Antecipado”), pelo valor da Quota do dia do pagamento, calculado na forma deste Regulamento e mediante a observância do seguinte procedimento: (i) durante o Prazo para Resgate Antecipado, as Quotas serão resgatadas em moeda corrente nacional, na medida em que o Fundo tenha recursos em moeda corrente nacional em valor de, no mínimo, R$ 1.000.000,00 (hum milhão de reais) disponíveis; (ii) como regra geral, os recursos em moeda corrente nacional disponíveis no patrimônio do Fundo serão prioritariamente alocados para o pagamento do resgate das Quotas, de forma pro rata; e (iii) se no último dia útil do Prazo para Resgate Antecipado a totalidade das Quotas não tiver sido resgatada mediante pagamento em moeda corrente nacional, o Quotista receberá Direitos de Crédito e/ou Ativos Financeiros em pagamento pelo resgate de suas Quotas, entrega essa que será realizada de acordo com o disposto no Capítulo Doze acima. CAPÍTULO QUINZE – DOS ENCARGOS DO FUNDO 15.1. - Constituem encargos do Fundo, além da taxa de administração cobrada pelo Administrador, as seguintes despesas: (i) taxas, impostos ou contribuições federais, estaduais, municipais, ou autárquicas, que recaiam ou venham a recair sobre os bens, direitos ou obrigações do Fundo; (ii) despesas com impressão, expedição e publicação de relatórios, formulários e informações periódicas, previstas neste Regulamento ou na regulamentação pertinente; (iii) despesas com correspondências de inclusive comunicações aos Quotistas; interesse do Fundo, (iv) honorários e despesas com auditores encarregados do exame das demonstrações financeiras e contas do Fundo e da análise de sua situação e da atuação do Administrador; (v) emolumentos e comissões pagas sobre as operações do Fundo; (vi) honorários de advogados, custas e despesas correlatas realizadas em defesa dos interesses do Fundo, em juízo ou fora dele, inclusive o valor da condenação, caso o Fundo venha a ser vencido; (vii) quaisquer despesas inerentes à constituição ou liquidação do Fundo ou à realização de Assembleia Geral de Quotistas; (viii) taxas de custódia de ativos integrantes da Carteira do Fundo; (ix) contribuição anual devida às bolsas de valores ou à entidade do mercado de balcão organizado em que o Fundo tenha as suas Quotas admitidas à negociação; (x) despesas com eventual profissional contratado para zelar pelos interesses do Quotista; e (xi) despesas com a eventual contratação de agência classificadora de risco. (xii) despesas decorrentes da contratação, da remuneração e da prestação de serviços de cobrança extrajudicial e/ou judicial dos Direitos de Crédito integrantes da Carteira do Fundo que, porventura, não tiverem sido devidamente pagos pelos respectivos Devedores; (xiii) despesas decorrentes da contratação de Agente de Depósito dos Documentos Comprobatórios referentes aos Direitos de Crédito; e (xiv) despesas decorrentes da contratação e da remuneração de profissional especialmente contratado para zelar pelos interesses do Quotista, na forma do inciso I, do artigo 31 da Instrução CVM nº 356, de 17 de dezembro de 2001. 15.2. - As despesas decorrentes de serviços de consultoria para seleção de Ativos Financeiros, aquelas decorrentes da delegação de poderes para a gestão da Carteira do Fundo, bem como quaisquer outras não previstas neste Regulamento, não serão consideradas como encargos do Fundo e correrão por conta do Administrador. 15.3. - O pagamento das despesas de que trata o item acima poderá ser efetuado diretamente pelo Fundo à pessoa contratada, desde que os correspondentes valores sejam computados, para efeito, da taxa de administração cobrada pelo Administrador. 15.4. - O Fundo não cobrará taxa de ingresso ou taxa de saída do Quotista. CAPÍTULO DEZESSEIS – DAS DEMONSTRAÇÕES FINANCEIRAS 16.1. - O Fundo terá escrituração contábil própria, destacada da relativa ao Administrador. 16.2. - O exercício social do Fundo iniciar-se-á em 1° de maio e encerrar-se-á em 30 de abril de cada ano. 16.3. - O Fundo está sujeito às normas de escrituração, elaboração, remessa e publicidade de demonstrações financeiras determinadas pela CVM. 16.4. - As demonstrações financeiras anuais do Fundo serão auditadas pelo Auditor. CAPÍTULO DEZESSETE – DOS PRESTADORES DE SERVIÇOS DO FUNDO Da Administração e Gestão do Fundo 17.1. - O Fundo será administrado pela CITIBANK DISTRIBUIDORA DE TÍTULOS E VALORES MOBILIÁRIOS S.A., sociedade anônima com sede na Cidade de São Paulo, Estado de São Paulo, na Avenida Paulista, nº 1.111, 2º andar, parte, inscrita no CNPJ/MF sob nº 33.868.597/0001-40, sociedade devidamente autorizada à prestação de serviços de administração de carteira de títulos e valores mobiliários através do Ato Declaratório nº 1.223, de 08 de janeiro de 1990 (“Administrador”). 17.1.1. - O Administrador contratou a RCB PLANEJAMENTO FINANCEIRO LTDA., sociedade limitada com sede na Cidade de São Paulo, Estado de São Paulo, na Avenida Paulista, nº 1048, 10º andar, conjunto 101, inscrita no CNPJ sob o n° 07.157.689/0001-01, sociedade devidamente autorizada à prestação de serviços de administração de carteira de títulos e valores mobiliários através do Ato Declaratório nº 9.988, de 08 de agosto de 2008, para ser responsável pela gestão da Carteira do Fundo (“Gestor”), por meio da celebração do Contrato de Prestação de Serviços de Gestão de Carteira (“Contrato de Gestão”), bem como pelo serviço de agente de cobrança (“Agente de Cobrança”), por meio da celebração do Contrato de Prestação de Serviços de Agente de Cobrança do Fundo (“Contrato de Cobrança”). 17.2. - Observadas a regulamentação em vigor e as limitações deste Regulamento, o Administrador tem poderes para praticar todos os atos necessários à administração do Fundo e o Gestor tem poderes para praticar todos os atos necessários à gestão da Carteira e exercer os direitos inerentes aos Direitos de Crédito e demais Ativos Financeiros integrantes da Carteira do Fundo. 17.3. - O Administrador, por meio de carta com aviso de recebimento endereçada ao Quotista, por correio eletrônico ou por meio de publicação no periódico indicado no item 19.2. abaixo, sempre com antecedência de 30 (trinta) dias corridos, poderá renunciar à administração do Fundo, desde que o Administrador convoque, no mesmo ato, a Assembleia Geral de Quotistas para decidir sobre a sua substituição ou sobre a liquidação do Fundo, devendo ser observado o quorum de deliberação de que trata o Capítulo Onze acima. 17.3.1 - Na hipótese de renúncia do Administrador e nomeação de nova instituição administradora em Assembleia Geral de Quotistas, o Administrador continuará obrigado a prestar os serviços de administração do Fundo por prazo a ser definido na referida Assembleia Geral de Quotistas, que não poderá ser superior a 90 (noventa) dias corridos. 17.3.2. - Caso a nova instituição administradora nomeada nos termos descritos acima não substitua o Administrador dentro do prazo de 90 (noventa) dias corridos, contados da data em que se realizar a Assembleia Geral de Quotistas referida no item acima, o Administrador procederá à liquidação automática do Fundo até o 120º (centésimo vigésimo) dia corrido contado da data de realização da Assembleia Geral de Quotistas que nomear a nova instituição administradora. 17.3.3. - Na hipótese do Administrador renunciar às suas funções e a Assembleia Geral de Quotistas referida acima (i) não nomear instituição administradora habilitada para substituir o Administrador ou (ii) não tiver quorum suficiente, observado o disposto no Capítulo Onze acima, para deliberar sobre a substituição do Administrador ou a liquidação do Fundo, o Administrador procederá à liquidação automática do Fundo, no prazo máximo de 20 (vinte) dias. Da Custódia e Controladoria do Fundo 17.4. - Além das atividades relacionadas à administração do Fundo, o Administrador atuará na prestação dos serviços de custódia qualificada e controle dos ativos integrantes da Carteira do Fundo, de forma a cumprir com o artigo 38 da Instrução CVM n.º 356/01, bem como prestará ao Fundo serviços de escrituração de Quotas (sendo o Administrador referido como “Custodiante” na qualidade de prestador dos serviços de custódia qualificada e controle dos ativos integrantes da Carteira do Fundo ou de escrituração das Quotas do Fundo, respectivamente). 17.5. - As atividades a serem desempenhadas pelo Administrador na qualidade de prestador dos serviços de custódia qualificada e controle dos ativos integrantes da Carteira do Fundo, bem como dos serviços de escrituração das Quotas do Fundo encontram-se descritas no Anexo IV deste Regulamento. 17.6. – Tendo em vista a natureza dos Direitos de Crédito alvo do Fundo e a estratégia de investimento do Gestor, o Custodiante está isento de sua obrigação de realizar a verificação do lastro dos Direitos de Crédito, ou seja, dos Documentos Comprobatórios de Crédito, sem prejuízo de sua faculdade de realizar auditorias no Agente de Depósito caso entenda necessário, para o melhor interesse do Quotista. O Quotista, ao ingressar no Fundo, atestará por escrito estar ciente e concordar com o disposto neste item 17.6., por meio de assinatura de Termo de Adesão. Da Auditoria das Demonstrações Financeiras do Fundo 17.7. - O Administrador contratou a KPMG Auditores Independentes, sociedade com sede na Cidade de São Paulo, Estado de São Paulo, na Rua Dr. Renato Paes de Barros, nº 33, 17º andar, Itaim Bibi, CEP 04530-904, inscrita no CNPJ/MF sob o nº 57.755.217/0001-29, para a prestação dos serviços de auditoria independente das demonstrações financeiras do Fundo (o “Auditor)”. CAPÍTULO DEZOITO – DA REMUNERAÇÃO DO ADMINISTRADOR 18.1. - Os prestadores de serviço de administração do FUNDO receberão, a título de Taxa de Administração, as seguintes remunerações: (i) o Administrador receberá: (a) o equivalente ao percentual anual de 0,35% (trinta e cinco centésimos por cento) ao ano, incidente sobre o patrimônio líquido do Fundo; ou (b) o valor fixo de R$ 12.000,00 (doze mil reais) por mês, entre os itens (a) e (b) o que for maior; e (ii) será devido ao Gestor, pela prestação de serviços de gestão do Fundo, o valor fixo de R$ 3.000,00 (três mil reais) por mês. 18.1.1. - As parcelas da Taxa de Administração previstas na alínea (i), bem como na alínea (ii), são calculadas e provisionadas diariamente, na data de cálculo da Quota do Fundo, e serão pagas, mensalmente, por período vencido, no 5º (quinto) dia útil do mês seguinte. 18.1.2. - Para efeitos do disposto neste Regulamento, entende-se por dia útil segunda a sexta-feira, exceto feriados de âmbito nacional. 18.1.3. – As parcelas da Taxa de Administração serão pagas aos prestadores de serviços contratados, em especial ao Administrador e ao Gestor, diretamente pelo Fundo, conforme o acordo entre eles, devendo o Administrador garantir que o somatório das parcelas não excederá o montante total da Taxa de Administração. 18.1.4. - A Taxa de Administração, nos termos da regulamentação aplicável, não compreende a remuneração devida pelo serviço de custódia de títulos e valores mobiliários e demais ativos financeiros do Fundo, ainda que estes sejam prestados pelo próprio Administrador, remuneração esta que poderá ser cobrada do Fundo, a título de encargo, conforme disposto no neste Regulamento. 18.1.5. - A Taxa de Administração, nos termos da regulamentação aplicável, não compreende a remuneração devida pelo serviço de agente de cobrança do Fundo, ainda que este seja prestado pelo próprio Gestor, remuneração esta que poderá ser cobrada do Fundo, a título de encargo, conforme disposto no neste Regulamento. 18.1.6. - O Fundo não possui remuneração por taxa de performance. CAPÍTULO DEZENOVE – DA DIVULGAÇÃO DE INFORMAÇÕES 19.1. - O Administrador divulgará, ampla e imediatamente, qualquer ato ou fato relevante relativo ao Fundo, de modo a garantir ao Quotista acesso às informações que possam, direta ou indiretamente, influenciar suas decisões quanto à permanência no mesmo ou, no caso de potenciais investidores, quanto à aquisição de Quotas do Fundo. 19.2. - A divulgação de informações de que trata o item 19.1. acima será feita mediante publicação no jornal Diário do Comércio, utilizado para veicular as informações relativas ao Fundo, e serão disponibilizadas ao Quotista nas sedes e agências do Administrador e das instituições intermediárias que venham a ser contratadas pelo Administrador para participar das distribuições de Quotas do Fundo, devendo todos os documentos e informações correspondentes ser remetidos à CVM na mesma data de sua divulgação. Tal divulgação será feita sempre no mesmo periódico e qualquer alteração deverá ser precedida de aviso ao Quotista. 19.3. - O Administrador colocará à disposição do Quotista, em sua sede e nas sedes das instituições intermediárias que venham a ser contratadas pelo Administrador para participar das distribuições de Quotas do Fundo, no prazo máximo de 10 (dez) dias corridos após o encerramento de cada mês, as seguintes informações, além de outras exigidas nos termos deste Regulamento e da regulamentação aplicável: (i) o número de Quotas de propriedade de cada Quotista e o respectivo valor; (ii) a rentabilidade do Fundo, com base nos dados relativos ao último dia do mês a que se referirem; e (iii) dados acerca do comportamento da Carteira, abrangendo discussão quanto ao desempenho obtido e o esperado. 19.4. - O Administrador deverá colocar as demonstrações financeiras do Fundo à disposição de quaisquer interessados que as solicitarem em sua sede social, observados os seguintes prazos máximos: (i) 20 (vinte) dias corridos após o encerramento do período a que se referirem, em se tratando de demonstrações financeiras mensais; e (ii) 60 (sessenta) dias corridos após o encerramento do exercício social, em se tratando de demonstrações financeiras anuais. CAPÍTULO VINTE – DOS FATORES DE RISCO Riscos Associados ao Fundo e aos Direitos de Crédito 20.1. - Os fundos de investimento em direitos creditórios, tal como o Fundo, enfrentam baixa liquidez no mercado secundário brasileiro. Por conta dessa característica e do fato do Fundo ter sido constituído na forma de condomínio fechado, ou seja, sem admitir a possibilidade de resgate de Quotas a critério dos Quotistas, os Quotistas podem ter dificuldade em vender suas Quotas no mercado secundário. 20.2. - O investimento do Fundo em Direitos de Crédito apresentam peculiaridades em relação às aplicações usuais da maioria dos fundos de investimento brasileiros, haja visto que não existe, no Brasil, mercado secundário com liquidez para tais Direitos de Crédito. Caso o Fundo precise vender os Direitos de Crédito, poderá não haver mercado comprador ou o preço de alienação de tais Direitos de Crédito poderá causar perda de patrimônio do Fundo. 20.3. - Apesar da Carteira do Fundo ser constituída, predominantemente, pelos Direitos de Crédito, a propriedade das Quotas não confere aos Quotistas propriedade direta sobre os Direitos de Crédito. Os direitos do Quotista são exercidos sobre todos os ativos da Carteira de modo não individualizado. 20.4. - Este Regulamento estabelece algumas hipóteses em que a Assembleia Geral de Quotistas poderá optar pelo resgate antecipado das Quotas, quando o resgate das Quotas poderá ser realizado mediante a entrega de Direitos de Crédito e/ou Ativos Financeiros. Nessas situações, os Quotistas poderão encontrar dificuldades: (i) para vender os Direitos de Crédito e/ou Ativos Financeiros recebidos quando do pagamento de resgate de suas Quotas; ou (ii) cobrar os valores devidos pelos Devedores dos Direitos de Crédito e dos Ativos Financeiros. 20.5. – Como regra geral, os Cedentes somente terão responsabilidade pela originação e formalização dos Direitos de Crédito cedidos ao Fundo, não assumindo qualquer responsabilidade pelo seu pagamento ou pela solvência dos Devedores dos Direitos de Crédito. O Fundo sofrerá o impacto do inadimplemento dos Direitos de Crédito vencidos e não pagos pelos respectivos Devedores. O Fundo somente procederá à amortização ou ao resgate das Quotas na medida em que os Direitos de Créditos sejam devidamente pagos pelos Devedores. 20.6. – Adicionalmente, tendo em vista: (i) que o Fundo buscará adquirir, de tempos em tempos, Direitos de Crédito originados por Cedentes distintos; (ii) que cada Carteira de Direitos de Crédito terá sido objeto de processos de origem e de políticas de concessão de crédito distintos; e (iii) que os Direitos de Crédito que serão adquiridos pelo Fundo terão processos de origem e de políticas de concessão de crédito variados, os investimento do Fundo em Direitos de Crédito estarão sujeitos a uma série de fatores de risco peculiares a cada operação de cessão de Direitos de Crédito ao Fundo, os quais poderão impactar negativamente nos resultados do Fundo, inclusive riscos relacionados: a. aos critérios adotados pelo Cedente para concessão de Direitos de Crédito; b. aos negócios Devedores; e a situação patrimonial e financeira dos c. à possibilidade de os Direitos de Crédito virem a ser alcançados por obrigações dos Devedores ou de terceiros, inclusive em decorrência de pedidos de recuperação judicial ou de falência, ou planos de recuperação extrajudicial, ou em outro procedimento de natureza similar; d. a eventuais restrições de natureza legal ou regulatória que possam afetar adversamente a validade da constituição e da cessão dos Direitos de Crédito cedidos ao Fundo, bem como o comportamento do conjunto dos Direitos de Crédito cedidos e os fluxos de caixa a serem gerados; e e. a eventos específicos com relação à operação de cessão de Direitos de Crédito ao Fundo que possam dar ensejo ao inadimplemento ou determinar a antecipação, liquidação ou amortização dos pagamentos. 20.7. - O Agente de Cobrança, o Fundo, o Administrador, o Gestor, o Custodiante, o Agente de Depósito e/ou os Cedentes não serão responsáveis pela solvência dos Devedores. O procedimento de cobrança dos Direitos de Crédito, inclusive dos inadimplidos, não assegurará que os valores devidos ao Fundo relativos a tais Direitos de Crédito serão pagos/recuperados. 20.8. - Nos termos do item 17.6. acima, o Custodiante está isento de sua obrigação de realizar a verificação do lastro dos Direitos de Crédito, ou seja, dos Documentos Comprobatórios de Crédito, sem prejuízo de sua faculdade de realizar auditorias no Agente de Depósito caso entenda necessário, para o melhor interesse dos Quotistas. Tendo em vista que a auditoria acima referida será realizada após a cessão dos Direitos de Crédito ao Fundo, a Carteira poderá conter Direitos de Crédito cujos Documentos Comprobatórios de Crédito apresentem irregularidades e/ou Direitos de Crédito que não sejam aparados por Documentos Comprobatórios de Crédito, o que poderá dificultar ou até mesmo inviabilizar o pleno exercício, pelo Fundo, das prerrogativas decorrentes da titularidade dos Direitos de Crédito. Riscos Associados aos Ativos Financeiros 20.9. - Os Ativos Financeiros estão sujeitos às oscilações de preços e cotações de mercado, e a outros riscos, tais como riscos de crédito e de liquidez, e riscos decorrentes do uso de derivativos, de oscilação de mercados e de precificação de ativos, o que pode afetar negativamente o desempenho do Fundo e do investimento realizado pelos Quotistas. O Administrador, em hipótese alguma, excetuadas as ocorrências resultantes de comprovado dolo ou má-fé de sua parte, será responsabilizado por qualquer depreciação dos bens da Carteira do Fundo, ou por eventuais prejuízos em caso de liquidação do Fundo ou resgate de Quotas. Para maiores detalhes a respeito desses fatores de risco, vide itens (a) a (e) abaixo. a. os Ativos Financeiros estão sujeitos a oscilações nos seus preços em função da reação dos mercados frente a notícias econômicas e políticas, tanto no Brasil como no exterior, podendo ainda responder a notícias específicas a respeito dos respectivos emissores. As variações de preços dos Ativos Financeiros poderão ocorrer também em função de alterações nas expectativas dos participantes do mercado, podendo inclusive ocorrer mudanças nos padrões de comportamento de preços dos Ativos Financeiros sem que haja mudanças significativas no contexto econômico e/ou político nacional e internacional. b. os Ativos Financeiros estão também sujeitos à capacidade dos seus emissores em honrar os compromissos de pagamento de juros e principal referentes a tais Ativos Financeiros. Alterações nas condições financeiras dos emissores dos Ativos Financeiros e/ou na percepção que os investidores têm sobre tais condições, bem como alterações nas condições econômicas e políticas que possam comprometer a sua capacidade de pagamento, podem trazer impactos significativos nos preços e na liquidez dos Ativos Financeiros. Mudanças na percepção da qualidade dos créditos dos emissores, mesmo que não fundamentadas, poderão também trazer impactos nos preços e na liquidez dos Ativos Financeiros. c. o Fundo poderá ainda incorrer em risco de crédito na liquidação das operações realizadas por meio de corretoras e distribuidoras de valores mobiliários que venham a intermediar as operações de compra e venda de Ativos Financeiros em nome do Fundo. Na hipótese de falta de capacidade e/ou falta de disposição de pagamento de qualquer dos emissores de Ativos Financeiros ou das contrapartes nas operações integrantes da Carteira do Fundo, o Fundo poderá sofrer perdas, podendo inclusive incorrer em custos para conseguir recuperar os seus créditos. d. a precificação dos Ativos Financeiros integrantes da Carteira do Fundo deverá ser realizada de acordo com os critérios e procedimentos para registro e avaliação de títulos, valores mobiliários, instrumentos derivativos e demais operações estabelecidos na regulamentação em vigor. Referidos critérios de avaliação de ativos, tais como os de marcação a mercado (“mark-to-market”) poderão ocasionar variações nos valores dos Ativos Financeiros integrantes da Carteira do Fundo, resultando em aumento ou redução no valor das Quotas do Fundo. e. a contratação pelo Fundo de operações de derivativos poderá acarretar variações no valor de seu patrimônio líquido superiores àquelas que ocorreriam se tais estratégias não fossem utilizadas. Tal situação poderá, ainda, implicar em perdas patrimoniais ao Fundo e ao Quotista. Outros Riscos 20.10. - O Administrador e o Gestor mantêm mecanismos e sistemas de segregação das suas atividades relacionadas à administração de recursos de terceiros, nos termos da regulamentação em vigor. Caso existam falhas no controle e monitoramento da segregação de suas atividades como administradores e gestores de recursos de terceiros, existe o risco de o Fundo realizar operações que sejam objeto de conflito de interesses entre o Administrador e/ou o Gestor e/ou terceiros e o Fundo, as quais podem inclusive acarretar perdas para o Fundo e para os Quotistas. 20.11. - As Quotas do Fundo não serão avaliadas por agência classificadora de risco especializada. 20.12. - As aplicações realizadas no Fundo não contam com garantia do Administrador, do Gestor, do Custodiante, dos Cedentes ou do Fundo Garantidor de Créditos – FGC, podendo ocorrer perda total do capital investido pelos Quotistas. CAPÍTULO VINTE E UM – DAS DISPOSIÇÕES GERAIS 21.1. - Para fins do disposto neste Regulamento, considera-se o correio eletrônico como uma forma de correspondência válida nas comunicações entre o Administrador, o Gestor, o Custodiante, os Cedentes e o Quotista. 21.2. – O Administrador, o Gestor e o Quotista se obrigam a submeter à arbitragem toda e qualquer controvérsia baseada em matéria decorrente de ou relacionada a este Regulamento, ou à constituição, operação, gestão e funcionamento do Fundo e que não possam ser solucionadas amigavelmente pela Administradora, pelo Gestor e pelo Quotista dentro de um prazo improrrogável de 30 (trinta) dias corridos. A arbitragem será realizada em português, aplicando-se as leis brasileiras e será administrada pelo Centro de Arbitragem e Mediação da Câmara de Comércio Brasil-Canadá, através da adoção do seu respectivo regulamento, devendo observar sempre o disposto neste Regulamento, cujas especificações prevalecerão em caso de dúvida. 21.2.1. – O tribunal arbitral será composto por 3 (três) árbitros, competindo a(s) parte(s) requerente(s) (em conjunto) nomear 1 (um) árbitro de sua confiança e a(s) parte(s) requerida(s) (em conjunto) nomear 1 (um) árbitro de sua confiança, e o 3º (terceiro) será indicado de comum acordo pelos árbitros, sendo certo que os árbitros substitutos serão indicados pelo presidente do Centro de Arbitragem e Mediação da Câmara de Comércio Brasil-Canadá. O árbitro escolhido pela(s) parte(s) requerente(s) deverá ser nomeado no requerimento de arbitragem; o árbitro escolhido pela(s) parte(s) requerida(s) deverá ser nomeado na comunicação de aceitação da arbitragem e o 3º (terceiro) árbitro deverá ser nomeado no prazo de 5 (cinco) dias corridos contados da aceitação do árbitro da(s) parte(s) requerida(s). 21.2.2. – O tribunal arbitral terá sede na Cidade de São Paulo, Estado de São Paulo. 21.2.3. – Salvo quando de outra forma disposto na decisão arbitral, a(s) parte(s) requerente(s) e requerida(s) pagarão os honorários, custas e despesas do respectivo árbitro que tiver(em) indicado, rateando-se entre as parte(s) requerida(s), de um lado, e partes requerente(s), de outro lado, os honorários, custas e despesas do terceiro árbitro na proporção de 50% (cinquenta por cento). Caso haja mais de uma parte em um dos pólos do procedimento arbitral, os honorários, custas e despesas alocados a referido pólo serão rateados de forma igual entre as mesmas. 21.2.4. – Escolhidos os árbitros as partes instalarão o procedimento arbitral perante o Centro de Arbitragem e Mediação da Câmara de Comércio Brasil-Canadá. 21.2.5. – Os procedimentos arbitrais deverão ser conduzidos de maneira sigilosa. 21.2.6. – Qualquer ordem, decisão ou determinação arbitral será definitiva e vinculativa, constituindo título executivo judicial vinculante, obrigando as partes a cumprir o determinado na decisão arbitral, independentemente de execução judicial. 21.2.7. – Em face da presente cláusula compromissória, toda e qualquer medida cautelar deverá ser requerida ao tribunal arbitral e cumprida por solicitação do referido tribunal arbitral ao juiz estatal competente, no foro eleito conforme o item 21.3. abaixo. 21.3. – Caso qualquer controvérsia baseada em matéria decorrente de ou relacionada a este Regulamento, ou à constituição, operação, gestão e funcionamento do Fundo, não possa, por força de lei, ser dirimida pela via arbitral, bem como para a obtenção das medidas coercitivas ou cautelares antecedentes, anteriores, vinculantes ou temporárias, bem como para o início obrigatório no procedimento arbitral, nos termos do Artigo 7º da Lei nº 9.307/96, fica eleito o foro da Cidade de São Paulo, Estado de São Paulo, com expressa renúncia de qualquer outro, por mais privilegiado que possa ser. ANEXO I - MODELO DE SUPLEMENTO AO REGULAMENTO DO ITAPEVA V MULTICARTEIRA FUNDO DE INVESTIMENTO EM DIREITOS CREDITÓRIOS NÃO PADRONIZADO Características da [•] Emissão de Quotas do Itapeva V Multicarteira Fundo de Investimento em Direitos Creditórios Não Padronizado Quantidade de Séries [•] da [•] Emissão Valor Total da [•] [•] Emissão Quantidade Total de [•] Quotas Emitidas Prazo de Subscrição [•] e Forma de Integralização Data de Pagamento [•] de Amortização das Quotas Data de Pagamento [•] de Resgate das Quotas Quantidade Total de [•] Quotas do Fundo após a realização da [•] Emissão Patrimônio Líquido [•] Total do Fundo no ato do registro do Fundo ou antes da presente Emissão Patrimônio Líquido [•] Total do Fundo se subscritas e integralizadas 100% das Quotas da [•] Emissão Preço de Emissão de [•] cada Quota ANEXO II – FLUXO FÍSICO E FINANCEIRO O diagrama abaixo apresenta o fluxo físico e financeiro que explica, didaticamente, o funcionamento operacional do Fundo: Cedentes 1 2 Administrador e Custodiante Gestor 3 6 4 Custodiante 5 7A 8A Devedores 7B 9 8B Fundo Agente de Cobrança 10 (1)– Os Direitos de Crédito a serem adquiridos pelo Fundo são selecionados pelo Gestor, o qual é também responsável pela negociação do preço de aquisição de tais Direitos de Crédito. (2)– O Gestor envia notificação ao Administrador e ao Custodiante, por escrito, recomendando e aprovando a aquisição dos Direitos de Crédito pelo Fundo. (3)– O Custodiante envia notificação ao Administrador e ao Gestor, por escrito, informando que está apto a registrar contabilmente, monitorar e custodiar os Direitos de Crédito a serem adquiridos pelo Fundo, conforme seleção apresentada pelo Gestor. (4)e (5) – Mediante a confirmação do Custodiante de que trata o item (3) acima, os Direitos de Crédito selecionados pelo Gestor são submetidos à analise do Custodiante quanto ao atendimento dos Critérios de Elegibilidade. Caso atendam aos Critérios de Elegibilidade, os Direitos de Crédito são efetivamente adquiridos pelo Fundo. (6) – O Fundo realiza o pagamento do preço de aquisição dos Direitos de Crédito ao respectivo Cedente. (7A) e (8A) – Os Direitos de Crédito adquiridos pelo Fundo poderão ser objeto de cobrança pelo Custodiante. Nesses casos, será responsável por repassar os pagamentos relativos aos Direitos de Crédito ao Fundo. (7B) e (8B) – Alternativamente, os Direitos de Crédito adquiridos pelo Fundo poderão ser objeto de cobrança por terceiro(s) qualificado(s) contratado(s) pelo Fundo e pelo Custodiante, o(s) Agente(s) de Cobrança. Nesses casos, o(s) Agente(s) de Cobrança será(ão) responsável(eis) por repassar os pagamentos relativos aos Direitos de Crédito ao Fundo. (9) e (10) – O Fundo contratará terceiro(s) qualificado(s) para a prestação de serviços de cobrança extrajudicial e/ou judicial dos Direitos de Crédito adquiridos pelo Fundo vencidos e não adimplidos nas respectivas datas de vencimento, o(s) Agente(s) de Cobrança. Mediante a realização de esforços de cobrança, o Agente(s) de Cobrança recebe, em nome do Fundo, parte ou a totalidade dos recursos relativos ao pagamento dos Direitos de Crédito, os quais são repassados ao Fundo. As expressões em letra maiúscula utilizadas neste Anexo II terão o mesmo significado a elas atribuído no Regulamento do qual este Anexo II é parte integrante e inseparável, exceto se de outra forma tais expressões forem aqui definidas. ANEXO III – MODELO DE TERMO DE ADESÃO TERMO DE CIÊNCIA DE RISCO E ADESÃO AO REGULAMENTO DO ITAPEVA V MULTICARTEIRA FUNDO DE INVESTIMENTO EM DIREITOS CREDITÓRIOS NÃO PADRONIZADO NOME/RAZÃO SOCIAL DO QUOTISTA N.º N.º Nº CONTA CNPJ/CPF N.º CONTA VALOR 1. Na qualidade de subscritor de Quotas de emissão do ITAPEVA V Fundo de Investimento em Direitos Creditórios Multicarteira – Não Padronizado, administrado pelo Citibank Distribuidora de Títulos e Valores Mobiliários S.A., venho, por meio do presente “Termo de Ciência de Risco e Adesão ao Regulamento do ITAPEVA V Multicarteira Fundo de Investimento em Direitos Creditórios Não Padronizado”, declarar o quanto segue: 1.1 – Recebi, no ato da minha primeira subscrição de Quotas do Fundo, o Regulamento, tendo lido e entendido seu inteiro teor, sendo que, por meio deste, concordo e manifesto, expressamente, minha adesão, irrevogável e irretratável, sem quaisquer restrições, a todos os seus termos, cláusulas e condições; 1.2 – Não foi ou será elaborado prospecto ou qualquer outro material publicitário referente ao Fundo, sendo o Regulamento acima referido suficiente ao meu completo entendimento do Fundo e de suas operações; 1.3 – Sou investidor qualificado para os fins de que trata a Instrução CVM n.º 409/04 e com razão social [ Fundo de Investimento de Cotas de Fundos de Investimentos em Direitos Creditórios Não-Padronizados Global Markets], sendo elegível, portanto, para investir no Fundo, e tenho ciência: (i) da necessidade da manutenção da minha condição de investidor qualificado para permanência no Fundo; e (ii) dos limites e restrições impostos à negociação das Quotas do Fundo de minha titularidade, uma vez que nenhuma outra instituição poderá adquirir Quotas do Fundo; 1.4 – Tenho ciência e bom entendimento dos objetivos do Fundo, de sua política de investimento, da composição da carteira de investimento do Fundo, da taxa de administração devida ao Administrador, dos riscos aos quais o Fundo e consequentemente os meus investimentos estão sujeitos, conforme descritos no Capítulo Vinte do Regulamento, bem como da possibilidade de perda de parte ou da totalidade do capital por mim investido e ocorrência de patrimônio líquido negativo do Fundo em decorrência das características dos Direitos de Crédito a serem adquiridos pelo Fundo, quando terei a obrigação de aportar recursos adicionais no Fundo, mediante solicitação do Administrador; 1.5 – A política de investimento do Fundo e os riscos aos quais o Fundo está sujeito estão de acordo com a minha situação financeira, o meu perfil de risco e a minha estratégia de investimento; 1.6 – Comprometo-me, para todos os fins de direito e sob pena de minha inteira responsabilização, a não alienar as Quotas ora subscritas, no mercado secundário; e 1.7 – Responsabilizo-me pela veracidade das declarações aqui prestadas. 2. Adicionalmente, expressamente confirmo que estou ciente e concordo com os seguintes aspectos referentes ao Fundo e suas operações, sem prejuízo de outros previstos no Regulamento: 2.1 – O objetivo do Fundo é proporcionar rendimento de longo prazo aos Quotistas, por meio do investimento dos recursos do Fundo na aquisição de carteiras de Direitos de Crédito originados de entes públicos ou privados, e de operações de natureza diversa, inclusive, mas não se limitando, direitos de crédito decorrentes de: operações financeiras, comerciais, imobiliárias, de arrendamento mercantil, de hipotecas, de prestação de serviços e/ou industriais, de quaisquer segmentos da economia. 2.2 – Sem prejuízo do disposto acima, e dos limites de concentração estabelecidos no Capítulo Seis do Regulamento, poderão compor o patrimônio do Fundo: (i) Direitos de Crédito cuja existência e validade dependam de entrega ou prestação futura dos respectivos Cedentes; (ii) Direitos de Crédito que estejam vencidos e pendentes de pagamento quando de sua cessão ao Fundo; (iii) Direitos de Crédito que resultem de ações judiciais em curso, constituam seu objeto de litígio ou tenham sido judicialmente penhorados ou dados em garantia; (iv) Direitos de Crédito cuja constituição ou validade jurídica da cessão para o Fundo seja considerada um fator preponderante de risco ao Fundo; (v) Direitos de Crédito originados de Cedentes em processo de recuperação judicial ou extrajudicial; (vi) Direitos de Crédito decorrentes da titularidade de Quotas de fundos de investimento em direitos creditórios, padronizados ou não padronizados; (vii) Direitos de Crédito decorrentes de receitas públicas originárias ou derivadas da União, dos Estados, do Distrito Federal e dos Municípios, bem como de suas autarquias e funções; e (viii) Direitos de Crédito de natureza diversa daquelas referidas no item 2.1. acima. 2.3 – As operações de aquisição de Direitos de Crédito pelo Fundo não dependerão da apresentação, ao Administrador, de opinião legal de assessores legais do Fundo, do Gestor ou do Cedente (ou do órgão de assessoramento jurídico competente, no caso dos Direitos de Crédito referidos na alínea (vii) acima), atestando a validade e a exequibilidade dessas operações de cessão nos termos da legislação aplicável. 2.4 - O Contrato de Cessão que regule operação de cessão de Direitos de Crédito referidos na alínea (vii) do item 2.2 acima terá, como condição adicional para formalização da cessão respectiva, a apresentação de manifestação acerca da existência de compromisso financeiro que se caracteriza como operação de crédito, para fins do disposto na Lei Complementar n.º 101, de 4 de maio de 2000, juntamente com autorização do Ministério da Fazenda, nos temos do artigo 32 da referida Lei Complementar. 2.5 – Tendo em vista que o Fundo buscará adquirir, de tempos em tempos, Direitos de Crédito originados por Cedentes distintos, e que cada carteira de Direitos de Crédito terá sido objeto de processos de origem e de políticas de concessão de crédito distintos, o Regulamento não traz descrição dos processos de origem e das políticas de concessão dos Direitos de Crédito que serão adquiridos pelo Fundo. 2.6 - Os Direitos de Crédito que serão adquiridos pelo Fundo terão processos de origem e de políticas de concessão de crédito variados e distintos, e, portanto, o Fundo adotará, por meio do Agente de Cobrança, para cada um dos Direitos de Crédito ou carteira de Direitos de Crédito específica, diferentes estratégias para cobrança de Direitos de Crédito a vencer e/ou procedimentos de cobrança (extrajudicial e/ou judicial) de Direitos de Crédito vencidos, sempre buscando sucesso no pagamento de tais Direitos de Crédito em benefício do Fundo. 2.7 - Tendo em vista a natureza dos Direitos de Crédito alvo do Fundo e a estratégia de investimento do Gestor, o Custodiante está isento de sua obrigação de realizar a verificação do lastro dos Direitos de Crédito, ou seja, dos Documentos Comprobatórios de Crédito, sem prejuízo de sua faculdade de realizar auditorias no Agente de Depósito caso entenda necessário, para o melhor interesse dos Quotistas. 2.8 – Na Primeira Data de Emissão, as Quotas do Fundo não terão parâmetro de rentabilidade pré-determinado e não serão avaliadas por agência classificadora de risco. 2.9 – O Administrador, o Gestor e/ou o Custodiante do Fundo não se responsabilizarão por eventuais perdas que o Fundo venha a apresentar em decorrência de sua política de investimento, em razão dos riscos inerentes à natureza do Fundo, inclusive aqueles descritos, de forma não taxativa, no Capítulo Vinte do Regulamento. Todos os termos e expressões em letra maiúscula, em sua forma singular ou plural, utilizados no presente Termo de Adesão têm o mesmo significado que lhes é atribuído no Regulamento, exceto se de outra forma definidos neste Termo de Adesão. [Local e Data]. ___________________________ _____ Assinatura do Quotista ANEXO IV – ATRIBUIÇÕES E RESPONSABILIDADES DO CUSTODIANTE 1. O Custodiante será responsável pelas prestação dos seguintes serviços ao Fundo (“Serviços”): 1.1. validar os Direitos de Crédito em relação aos Critérios de Elegibilidade constantes do Regulamento; 1.2. realizar a liquidação física e financeira dos Direitos de Crédito evidenciados pelo Contrato de Cessão e/ou pelo comprovante da negociação dos Direitos de Crédito realizada em bolsa de valores ou em entidades do mercado de balcão organizado em que os Direitos de Crédito sejam admitidos à negociação, no qual constarão as condições de sua realização, bem como pelos Documentos Comprobatórios de Crédito; 1.3. realizar a custódia, administração, cobrança relativa aos Direitos de Crédito e demais Ativos Financeiros integrantes da Carteira do Fundo; 1.4. diligenciar para que seja mantida, às suas expensas, atualizada e em perfeita ordem, toda a documentação relativa aos Direitos de Crédito, inclusive mas não se limitando aos Documentos Comprobatórios de Crédito, com metodologia preestabelecida e de livre acesso para auditoria independente, agência classificadora de risco contratada pelo Fundo e órgãos reguladores; 1.5. cobrar e receber, por conta e ordem do Fundo, pagamentos, resgate de títulos ou qualquer outra renda relativa aos Direitos de Crédito e Ativos Financeiros, depositando os valores recebidos nas contas correntes do Fundo; 1.6. cumprir as demais funções a ele atribuídas pela legislação e regulamentação em vigor, bem como pelo Regulamento; e 1.7. observar os princípios e normas profissionais de diligência, prudência e perícia para a execução da custódia qualificada, física ou escritural, dos Direitos de Crédito, Ativos Financeiros e dos recursos financeiros do Fundo. 2. O Custodiante não será responsável por eventuais prejuízos, perdas ou danos sofridos pelo Fundo, pelo Quotista e/ou por terceiros em virtude da prestação dos Serviços e/ou do cumprimento de suas atribuições nos termos do Regulamento, incluindo o cumprimento das instruções recebidas de acordo com as disposições do Regulamento, exceto se tais prejuízos, perdas ou danos forem decorrentes de comprovada culpa, fraude ou dolo por parte do Custodiante ou por terceiros por ele contratados na execução dos Serviços. 2.1. O Custodiante não responderá por quaisquer eventos que possam ocorrer por motivo de força maior, nos termos do artigo 642 do Código Civil Brasileiro. 2.1.1. Os Serviços estão sujeitos às leis, normas, costumes, procedimentos e práticas de mercado que podem ser alterados ou modificados. Na hipótese de ocorrência de situações especiais de mercado, incluindo aquelas de ordem política ou econômica, que possam suspender, vedar ou alterar a prestação dos Serviços de acordo com as condições estabelecidas no Regulamento e neste Anexo IV, tornando comprovadamente e inevitavelmente inviável para o Custodiante, seja sob o ponto de vista jurídico ou operacional, a prestação dos Serviços, fica estabelecido que: (i) o Custodiante notificará o Fundo da ocorrência de tal situação especial de mercado; (ii) o Custodiante envidará seus melhores esforços para que nenhum prejuízo seja causado ao Fundo; e (iii) caso seja comprovado que o Custodiante estava inevitavelmente impossibilitado de prestar os Serviços nos termos do Regulamento e deste Anexo IV, o Custodiante ficará isento de toda e qualquer responsabilidade de ressarcimento por eventuais prejuízos causados ao Fundo, ao Quotista e/ou a terceiros pelo não prestação dos Serviços de acordo com as condições estabelecidas no Regulamento e neste Anexo IV, fato que não será caracterizado como descumprimento de cláusula contratual ou dispositivo legal ou regulamentar. 2.1.2. Sem prejuízo das demais disposições contidas no Regulamento e neste Anexo IV, o Custodiante não será responsável pelo pagamento dos seguintes encargos e taxas decorrentes da prestação dos Serviços: (i) taxas cobradas pelas câmaras de compensação e liquidação das bolsas ou dos mercados de balcão organizados; (ii) taxas de corretagem e de liquidação e de registro de contratos; (iii) emolumentos cobrados pelas bolsas; (iv) taxas cobradas pela CVM; (v) valores relativos à publicação e/ou envio de balanços e demais correspondências do Fundo; (vi) honorários de auditoria externa; (vii) emolumentos cartorários; e (viii) demais despesas decorrentes da execução dos Serviços prestados pelo Custodiante. Tais despesas deverão ser suportadas pelo Fundo ou pelo Administrador, nos termos da regulamentação aplicável. 2.1.3. O Fundo isenta o Custodiante de qualquer responsabilidade, perda ou retenção decorrente de quaisquer impostos, contribuições, tributos ou outros encargos governamentais que possam vir a ser cobrados do Fundo em razão dos Serviços prestados pelo Custodiante. As expressões em letra maiúscula utilizadas neste Anexo IV terão o mesmo significado a elas atribuído no Regulamento do qual este Anexo IV é parte integrante e inseparável, exceto se de outra forma tais expressões forem aqui definidas.