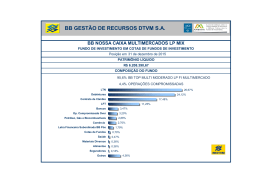

Eficiência dos Fundos de Investimento em Ações no Período Pós-Crise do Subprime: uma aplicação da Análise Envoltória de Dados - DEA. Robert Aldo Iquiapaza 1 Simone Evangelista Fonseca 2 Resumo: Os fundos de investimento em ações bem como os demais intermediários financeiros são responsáveis por afiançar a liquidez e desenvolvimento dos mercados de capitais. A performance desses fundos é um importante atributo na alocação de investimentos. Objetivouse analisar a eficiência de fundos de investimentos em ações após a crise do Subprime, de 2009 a 2011, através da Análise Envoltória de Dados. Utilizaram-se como insumos a taxa de administração, patrimônio líquido, beta e risco, e como produto o retorno anual de cada fundo. Foram estimadas eficiências orientadas a geração de produto. A partir dos rankings anuais de eficiência, e da análise da relação de risco e retorno, se identificou que em 2009 e 2010 os fundos mais eficientes constituíram de 8% a 9% da amostra, já em 2011 essa taxa aumentou em razão da redução de número de fundos com retornos positivos. Também se identificou dois fundos com persistência de eficiência nos três anos analisados, e outros sete fundos estiveram entre os eficientes ao menos em dois anos dos três incluídos na análise. Observou-se também que os fundos com persistência da eficiência tiveram, em geral, menor patrimônio líquido, mas não foi possível identificar um perfil consistente das empresas administradoras e gestoras desses fundos. Tal como em diversos outros trabalhos, a Análise Envoltória de Dados mostrou-se uma ferramenta importante na análise de eficiência de fundos de investimentos. Palavras-Chave: fundos de investimento, eficiência, patrimônio líquido, risco, retorno, análise envoltória de dados. Abstract: The stocks investment funds such as others market participants are responsible for providing liquidity and the development of capital markets. The performance of those funds is very important for the investment decision. The objective was to examine the efficiency of stock investment funds after the Subprime crisis, from 2009 to 2011, using the Data Envelopment Analysis. We use as inputs the administrative fees, net assets, beta and the risks, and as product the fund's annual return. Output oriented efficiencies were calculated. From annual efficiency rankings, and the risk – return analyzes, it was verified that the most efficient funds in 2009 and 2010 were about 8% or 9% of the sample, in 2011 this rate increased due to the reduction in the number of funds with positive returns. We also identified two funds with persistence of efficiency in the three analyzed years, and seven other funds were among the efficient in at least two years of the three included in the analysis. Even more, it was also observed that funds with persistent of efficiency in general manage less net assets, but it was not possible to identify a consistent profile of management companies and managers of these funds. As in many other studies, Data Envelopment Analysis was an important tool for the analysis of efficiency of investment funds. Keywords: investment funds, efficiency, net assets, risk, return, data envelopment analysis. 1 2 Doutor em Finanças pela UFMG e Professor Pesquisador do CEPEAD/UFMG Graduada em Administração e Bolsista de Iniciação em Pesquisa da FACE/UFMG IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br 1. INTRODUÇÃO A área financeira na modalidade de investimentos financeiros constitui um mercado bastante surpreendente com inúmeras possibilidades de pesquisas. Uma indústria cada vez mais importante é a dos fundos de investimentos, mundialmente responsável pela administração de uma quantidade muito grande de recursos que inúmeras vezes acabam por exceder os próprios ativos administrados pelos bancos comerciais. Como comprovado, por exemplo, por James et al.(1999) no caso em que os ativos de fundos mútuos de investimento nos Estados Unidos na década de 90 superaram a magnitude de ativos administrados pelos bancos comerciais. No Brasil, segundo Durval et al.(1996) a indústria dessa modalidade de investimentos se comparada com a de países mais desenvolvidos, ainda se encontra em menor dimensão e em processos de constante amadurecimento e consolidação. A modalidade de investimento em fundos pode representar oportunidades de investimentos com boas perspectivas de crescimento e rentabilidade para os investidores, até opções vantajosas de capitalização para que pequenas e médias empresas como no caso dos Fundos de Empresas Emergentes. A presente pesquisa analisa a eficiência do desempenho em uma amostra dos fundos de investimento em ações, no período após a crise do Subprime. Crise econômica norte americana que não deixou de afetar os mercados financeiros a nível mundial assim como o brasileiro. De acordo com Iquiapaza (2009), o ano de 2008 se constatou redução significativa das aplicações financeiras realizadas na maioria das categorias de fundos de investimentos, principalmente na de ações, identificando-se uma redução significativa no patrimônio administrado na categoria nesse período. Assim, a proposta foi verificar o que aconteceu com esses intermediários após a crise. A função da demanda dos investidores por fundos de investimento depende da rentabilidade esperada, mas também é afetada pelas suas atitudes de aversão ao risco. O que por sua vez além de afetar, segundo Syriopoulos (2002), a alocação de recursos financeiros nessa modalidade de investimentos é bastante comum que o efeito seja maior em países cujas mudanças econômicas, políticas e mercadológicas acontecem com mais frequência. Uma vez que, como esperado em momentos de crises dos mercados financeiros, houve reduções dos montantes de capital investido em fundos de investimento, é importante analisar a recuperação dessa indústria tão importante para o crescimento e amadurecimento dos mercados financeiros. A pesquisa analisa os fundos de investimentos em ações após a crise a fim de identificar fundos que, apesar da situação anterior de queda de patrimônios administrados na modalidade, tenham conseguido apresentar desempenho eficiente. 1.1. Objetivo Identificar dentre fundos brasileiros de investimento em ações aqueles que apresentaram uma performance eficiente no contexto pós-crise Subprime de 2008. Os objetivos específicos foram: - Identificar segundo a análise envoltória de dados – DEA os fundos eficientes no póscrise, de 2009 a 2011; - Comparar os fundos identificados como eficientes ao longo do período quanto a suas respectivas características de risco e retorno; - Identificar dentre os fundos eficientes àqueles que se destacaram no período mantendo sua eficiência por mais de um ano; IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br - Elencar o perfil de administradoras e gestores que se destacaram quanto à persistência do desempenho eficiente de seus fundos por mais de um período no período da análise. 2. REVISÃO BIBLIOGRÁFICA 2.1. Ascensão da Indústria Brasileira de Fundos de Investimento e a Crise de 2008 O crescimento dos mercados de capitais no Brasil é reflexo das políticas internas e do constante processo de globalização financeira pelo qual o país tem passado. Em função das possibilidades oferecidas pelos mercados financeiros de maiores ganhos em períodos de crescimento e valorização de ativos financeiros, os mercados de capitais alimentam as conversões de poupanças em participações em títulos, ações e em cotas dos próprios fundos de investimentos, favorecendo também a ascensão de investidores institucionais capazes de suprir tais demandas por administradoras de investimentos (Alves Jr, 2003). Para Giacomoni (2010) no ano de 2008, o mundo assistia à queda do mercado financeiro norte americano que vivenciava a Crise Subprime, caracterizada por um alto nível de incerteza do momento. Inúmeras economias foram afetadas, inclusive a brasileira. No Brasil, conforme Iquiapaza (2009), nesse ano houve redução dos montantes de aplicações financeiras na maioria das categorias de fundos, principalmente na de ações. Essa perda foi produto da redução do valor dos investimentos como dos resgates efetuados pelos investidores. Já que segundo Syriopoulos (2002) a demanda dos investidores por fundos é afetada por suas atitudes de aversão a riscos, a alocação de recursos na modalidade de investimento não deixou de ser afetada. De fato essa reação é mais comum em países com mudanças econômicas e mercadológicas frequentes. Nos Estados Unidos e na Europa a crise desencadeou uma série de revisões na regulamentação dos fundos. As mudanças ocorridas também no Brasil incentivaram a recuperação dessa modalidade investimentos no mercado nacional. Nos anos seguintes à crise o país tem se destacado de maneira importante na indústria de fundos de investimentos. Segundo representantes da Comissão de Valores Mobiliários (CVM), o país está evoluindo cada vez mais em termos, por exemplo, de regulamentação, supervisão e transparência de informações, estando bem próximo de atingir uma relevância a nível mundial nesse mercado (IN, 2011). 2.2. Características do Mercado de Fundos de Investimento Os fundos podem ser definidos como uma comunhão de recursos financeiros oriundos de pessoas físicas e/ou jurídicas aplicados no mercado com intuito de gerar ganhos financeiros, cujas aquisições passam a ser de posse dos investidores proporcionalmente ao que eles investirem, em cotas. Constituídos e registrados sobre a forma de pessoa jurídica com respectivo CNPJ, são geridos numa ótica de condomínios, com patrimônio líquido segmentado em cotas. Eles podem ser Abertos ou Fechados de acordo com a Instrução nº 409 de 18 de Agosto de 2004 da Comissão de Valores Mobiliários (doravante Instrução 409). Os recursos aplicados pelos cotistas bem como sua valorização compõem o patrimônio líquido do fundo (Lima, Galardi, Ingrid, 2008). O funcionamento dos fundos está sujeito às normas da CVM e a regulamentos próprios, denominados Estatutos, cujas normas são alteráveis apenas mediante decisão dos cotistas. O Estatuto é um documento que funciona como um contrato dos fundos de investimentos e nele devem constar todas as informações e regulamentos acerca do mesmo. IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br Para a Anbima (2012) cada fundo possui um estatuto próprio que deve sempre ser de conhecimento dos cotistas. A administração de fundos é permitida apenas a instituições acreditadas pela CVM para tal. Sendo de obrigação dessas instituições a realização de divulgações periódicas de relatórios e informativos aos cotistas. Em casos de violação às regras e aos Estatutos acordados anteriormente, os cotistas sempre podem acionar a CVM quanto à quais queres descumprimentos ocorridos (Lima, Galardi, Ingrid 2008). As taxas cobradas pelas instituições administradoras de fundos, conforme a Instrução 409, geralmente são de administração, performance e de entrada/saída, de acordo com cada situação, tipo aberto ou fechado de fundo e com os próprios estatutos. Responsável pela movimentação de grandes quantidades de dinheiro, o mercado de fundos de investimentos é um dos maiores responsáveis também pela liquidez do próprio mercado de capitais como um todo, e consegue, em função da amplitude de informações que engloba e necessita em seu funcionamento, promover também a transparência de empresas nele atuantes (Mishkin, 2000). De acordo com Andrezo e Lima (2007), mesmo pagando taxas, os investidores se sentem mais seguros participando de fundos de investimentos ao invés de realizar seus empreendimentos individualmente. Já que as questões, como a liquidez e a diversificação de riscos, proporcionadas pela categoria de investimento em fundos reforçam essa segurança. No Brasil, se comparada à indústria de fundos de investimentos de países mais desenvolvidos, o mercado de fundos de investimento se encontra em menor dimensão e em processo de amadurecimento e consolidação. Os fundos representam na verdade, opções vantajosas de investimentos nos quais se podem diluir riscos mantendo-se boas perspectivas de rentabilidade. Sendo os mecanismos favoráveis e estimulantes ao desenvolvimento do mercado de capitais do país (Durval, et al, 1996). De acordo com Brito (2005), com os mercados cada vez mais competitivos e uma vez que os mesmos não são perfeitos, as pessoas muitas vezes por não conseguirem realizar seus próprios investimentos, por questões como imperícia, desconhecimento e falta de tempo, acabam procurando intermediários financeiros e aceitam a participação de terceiros que sejam capazes de atingir objetivos por elas esperados. Buscam instituições com os melhores administradores. Os administradores por sua vez, tentam maximizar seus benefícios através de taxas administrativas e da maximização dos ativos sob administração. E atualmente as ofertas mais acessíveis aos investidores com base em expertise na administração, redução de custos de transação e condições de mercados são oferecidas pelos fundos de investimento (Fonseca, et al. 2007). 2.3. Risco e Diversificação em Carteiras de Investimento Os riscos do investimento em um fundo, no geral, são de conhecimento dos investidores já que os mesmos ao inicio do empreendimento devem assinar um termo de ciência de risco. Na verdade, uma precaução administrativa que permite a prevenção de alegações futuras de desconhecimento das possibilidades de perdas, por parte dos cotistas. Assim como são informados também de eventuais possibilidades de serem chamados ao aporte de capital em casos de patrimônio negativo (Lima, Galardi e Ingrid, 2008). Inúmeras são as classificações e denominações dadas às classes de riscos do mercado de capitais, possíveis de mensurar e até de prever matematicamente de várias maneiras. Exante, e também quanto se analisa dados históricos, o risco e o retorno de investimentos apresentam um trade off comum nas decisões de alocação de recursos desse mercado (Berk, Demarzo e Harford, 2010). IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br Para Duarte Jr (2005) o risco presente em qualquer operação financeira pode também ser compreendido sob quatro dimensões: mercado, operacionais, de crédito e legais. A de mercado diz respeito ao contexto financeiro, como variações nos preços, nas taxas de juros, de câmbio e na liquidez. A operacional, tendo como base os processos, se concentra na confiabilidade, regulamentos, produtos e serviços dentre outros. A dimensão de crédito envolve, por exemplo, à inadimplência. E dimensão legal esta baseada nas questões jurídicas envolvidas, tais como legislação, tributos e contratos. Assim sendo, a transparência, ou disponibilidade de informações internas e externas, que permeia todas essas dimensões, é fundamental para o gerenciamento do risco. Segundo Hess (1971), a distribuição de recursos em inúmeros tipos de investimento, a diversificação, também permite vantagens de neutralização de deficiências e diminuição de riscos considerando fatores tais como capital disponível, liquidez e até veracidade de informações disponíveis. Boas diversificações são aquelas cuja maior parte dos recursos deve estar alocada em investimentos mais estáveis no longo prazo e a parcela menor em investimentos temporários e especulativos de médio e curto prazo. Sendo a diversificação, quando bem realizada, capaz de agregar vantagens como uma maior segurança. Com a modernidade da economia e aumento acentuado dos intermediários financeiros, demandantes e ofertantes de recursos, existem tendências à assimetria de informações nesse mercado. Existem inúmeras situações em que falhas decorrentes de uma má distribuição de informação, por exemplo, em caso de riscos, podem dificultar bastante à gestão e alocação dos recursos. Os agentes podem acabar formulando hipóteses equivocadas acerca dos empreendimentos, daí as necessidades de diversificação dos ativos que irão compor os portfólios, amenizando-se os graus de incertezas diluindo-se os riscos (Gabriani, 2009). Um indicador importante para a compreensão da diversificação de carteiras a fim de reduzir o risco é o coeficiente de correlação entre os empreendimentos, e base da diversificação no modelo média-variância (Markowitz, 1952). Sua aplicação se processa através da seleção e inclusão de títulos com correlação menos que perfeita ou negativa entre si, numa determinada carteira de investimento, reduzindo-se o risco não sistemático que por sua vez, reduz o risco total da carteira, prevalecendo os riscos sistemáticos. Além da diversificação e redução dos riscos, também altera os retornos da carteira de investimento (Lima, Galardi e Ingrid, 2008). 2.4. Avaliação de Desempenho e Eficiência de Fundos A análise acerca da persistência do desempenho de fundos equivale também ao desenvolvimento de estudos em busca da identificação de oportunidades de investimentos cujos gestores tenham alcançado maiores, ou menores, retornos do que seus respectivos concorrentes repetitivamente e de maneira consistente. Por mais que constantemente os prospectos e a própria publicidade acerca de determinado fundo expressem que os desempenhos passados do mesmo não são indicadores de possíveis retornos futuros, na prática, inúmeros investidores tendem a decidir a alocação de recursos de acordo com os registros históricos dos rendimentos dos fundos e muitos investidores chegam até mesmo a alimentar expectativas de que ao longo do tempo um empreendimento tenda a um desempenho estável (Iquiapaza, 2009). Como colocam Bernstein e Damodaran (2000), por mais que o mercado de capitais seja eficiente em alguns níveis, tal pressuposto nem sempre é válido, mecanismos de gestão e proteção em função de resultados têm sua importância, para que estes não sejam necessariamente os piores possíveis. Geralmente as situações de ineficiência aparecem quando não se tem as melhores alternativas ou quando as oportunidades de investimentos são IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br mais limitadas, sendo necessárias boas técnicas de identificação das melhores alternativas de investimento. A construção de modelos mais eficientes de avaliação de carteiras de investimentos é constantemente estudada nos meios acadêmico e empresarial com focos na maximização de retornos e controle de riscos. Sendo que o risco foi incorporado nas análises de investimentos em 1952, com a Moderna Teoria de Portfólios desenvolvida por Markowitz. Índices como Sharpe e Sortino, ou outros mais elaborados como os modelos de três ou mais fatores, poderiam ser usados com base nas relações de risco e retorno. Através de muitos modelos estatísticos que mapeiam as relações de risco e retorno, podem-se gerar rankings dos fundos e influenciar as decisões de investimento. 2.5. A Aplicação de DEA na Avaliação de Fundos de Investimentos O uso dos modelos de mensuração de desempenho por meio de métodos de Análise Envoltória de Dados (DEA – Data Envelopment Analysis), por exemplo, na avaliação de carteiras, é algo que vem despertando cada vez mais a atenção de pesquisadores na área financeira. A técnica permite conhecer a eficiência relativa dentre as unidades analisadas, tais como empresas, carteiras de investimentos ou ações individuais, e construir uma fronteira de eficiência com as unidades de melhor desempenho de acordo com combinações de insumos e produtos, respectivamente, consumidos e gerados, pelas unidades analisadas. A eficiência calculada também pode ser comparada com outros padrões de mercado esperados para unidades, e os modelos DEA podem ser utilizados sempre que as realidades e contextos operacionais sejam semelhantes para todas as unidades (Lopes et. al, 2010). Segundo Lima (2010), como o mercado financeiro é marcado por altos níveis de incertezas e instabilidades, diante dos contextos políticos e econômicos nos quais se insere, é necessário que os investidores façam uso de métodos de análise de carteiras de investimentos confiáveis e precisos. A ferramenta DEA pode se revelar como uma ótima opção na avaliação do desempenho de carteiras, permitindo a descrição dos desempenhos segundo a delineação de insumos e produtos considerados na análise. Conhecendo-se as carteiras mais eficientes em cada cenário, é possível determinar os melhores desempenhos, identificando-se assim as unidades benchmarkings da amostra analisada. Para Ceretta e Costa Jr (2001), os modelos de DEA, cada vez mais importantes em análises de desempenho e eficiência de fundos, permitem a incorporação de inúmeros atributos além do risco e retorno na comparação de carteiras, como por exemplo, custos administrativos. Além de se conhecer os fundos mais eficientes, o grupo pode ser comparado com os fundos menos eficientes obtidos pela mesma análise e posteriormente também podem ser comparados através do índice Sharpe para mensuração da relação entre risco e retorno. Assim, a utilização de retornos ajustados ao risco também pode ser incorporada à analise de carteiras de investimentos. Para isso poderiam ser usados os índices de Sharpe, Treynor e Sortino. O volume aplicado em cada fundo, que corresponde ao seu patrimônio líquido pode apresentar relações estatísticas positivas e significantes com relação ao seu desempenho. Em geral, fundos maiores podem demonstrar melhores desempenhos, justificadas em questões como ganhos de escala ou, por exemplo, terem sido administrados com maior competência em função da própria magnitude de recursos em seu patrimônio líquido (Caldeira e Oda, 2007). Pode-se determinar um coeficiente de correlação entre o desempenho e a taxa de performance dos fundos, testável quanto ao nível de significância. De igual modo, essa taxa pode ser correlacionada ao desempenho segundo o índice Sharpe. Podendo, de acordo com a IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br amostra coletada, ser possível constatar se existem ou não relações lineares entre o desempenho e a taxa de performance (Paulo e Itosu, 2011). O conhecimento do desempenho proporcionado pela aplicação da DEA pode ser utilizado dentro de um conjunto de métodos num estudo de eficiência dos fundos. A ferramenta pode ser utilizada, por exemplo, em conjunto com a capacidade de se prever oscilações de mercado, o que se denomina market timing, a fim de identificar tendências de persistência do desempenho dos fundos analisados (Melo e Macedo, 2011). De acordo com Ferreira (2010) a avaliação da performance de fundos de investimento por meio de DEA vem sendo cada vez mais abordada pela literatura da área. O método tem se mostrado uma ferramenta importante na avaliação da eficiência de carteiras. Tal qual o tamanho do patrimônio líquido e taxa de administração, valor da cota e rentabilidade também podem ser utilizados como atributos de analise, observáveis, capazes de auxiliar na tomada de decisão de investimento em fundos. A análise da eficiência de fundos pode também ser realizada em estudos com Fundos de Investimentos Imobiliários, abordando-se uma perspectiva de estudos orientada ao consumo de recursos. A mensuração da eficiência relativa aos insumos resultante pode demonstrar que os fundos operam de maneira eficiente com relação ao Patrimônio Líquido e Ativo Total do que se analisados quanto ao uso de Receitas. Podendo-se perceber também que analises da perspectiva de insumos e produtos permitem inferências acerca do desempenho e identificação de fundos com vantagem competitiva dentre determinado grupo estudado (Mizuno et. al, 2011). A aplicação dessa metodologia pode ir além, como demonstrar o impacto e o comportamento de cada atributo em análise no desempenho de cada fundo, favoráveis ou não, evidenciando como os mesmos podem ser geridos a fim de se atingir retornos de escalas desejáveis e melhores níveis de eficiência dentre os fundos estudados, como colocado por Lamb e Tee (2012). 3. METODOLOGIA 3.1. Fonte de Dados e Tamanho da Amostra Os dados foram levantados por meio de uma coleta secundária no software Economática ®. Foram considerados fundos de investimentos em ações livre, segundo a classificação da Ambima (2012), sediados no Brasil, abertos a captação, não exclusivos, incluindo os fundos de cotas, em funcionamento em cada um dos anos de 2009 a 2011. A amostra estudada teve um total de 329 fundos de investimento, sendo que as quantidades analisadas anualmente variaram de 223 em 2009, para 229 em 2010 e 84 em 2011. A redução observada em 2011 foi produto de uma diminuição do número de fundos com retornos positivos, já que é uma exigência da técnica DEA considerar somente insumos e produtos com valores positivos. Esta pode ser considerada uma limitação da técnica de analise, mas também poderia se pensar que o que realmente interessa ao investidor é se concentrar naqueles fundos que ao menos tiveram resultado positivo. 3.2. Variáveis e Processamento de Dados Com relação às variáveis estudadas, como produto foi considerado o retorno anual de cada fundo. Já os insumos foram: taxa de administração (%), patrimônio líquido de final do ano, beta (comportamento de um ativo com relação ao mercado, mensurado através da relação entre a covariância do retorno do fundo com o retorno do mercado e a variância do retorno de mercado, utilizando retornos semanais) e o risco anual (mensurado pela volatilidade, desvio IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br padrão anualizado dos retornos diários) dos fundos. Não se incluiu a captação líquida na análise de eficiência por apresentar uma alta frequência de valores negativos. A taxa de performance também foi considerada somente na análise descritiva. Na análise dos resultados também foi calculado o índice de Sharpe na sua versão original (relacionando o retorno do fundo com o risco do mesmo). Para a análise dos dados foi utilizada a técnica Data Envelopment Analysis – DEA, iniciada por Charnes, Cooper e Rhodes em 1978 com base em trabalhos anteriores de Debreu (1951) e Farrell (1957). Consiste numa análise das decisões de alocação de insumos, visando à geração de produtos, de unidades tomadoras de decisão denominadas DMUs – Decision Make Units. Na literatura encontram-se vários tipos de modelos de DEA utilizados em inúmeras situações quando se fala em mensuração de eficiência. O primeiro modelo, denominado CCR em homenagem aos seus autores, Charnes, Cooper e Rhodes (1978), considera retornos constantes de escala nas DMUs. Posteriormente em 1984 surgiram os modelos denominados BCC, dos autores Banker, Charnes e Cooper, orientáveis tanto em relação à expansão de outputs quanto redução de inputs, diferentes com base nas variáveis e tipos de restrições envolvidas. Este modelo também é conhecido como de retornos variáveis de escala. A aplicação dos modelos segue uma lógica de programação, envolvendo um problema composto por variáveis de decisão, parâmetros, funções objetivo e de restrições. A eficiência obtida é denominada relativa, e o modelo retorna Scores de Eficiência para cada unidade analisada com relação ao grupo, daí a nomenclatura de relativa. As unidades identificadas como mais eficiente dentre o grupo são denominadas Benchmarkings. Os fundos representam as DMUs e os fundos benchmarkings são aqueles cujos scores resultantes foram igual a um (100%) e por definição os mais eficientes. No estudo também se restringiu a análise aos fundos do decil superior, isto é, com scores de eficiência superiores a 90%, os fundos eficientes. Para uma adequada utilização da DEA devem-se seguir algumas regras de aplicação, a mais importante é que as unidades comparadas sejam semelhantes, atuem em uma mesma realidade, setores semelhantes, atividades, mercados, clientes, produtos, entre outras características. No caso analisado: Fundos de Investimento em Ações Livre, sediados no Brasil. As unidades devem ser analisadas quanto aos mesmos atributos, nas mesmas unidades de comparação e dentro dos mesmos intervalos de tempo, no caso ano a ano. Para trabalhar com números negativos, existem inúmeras alterações e ajustes de dados e muitos valores nulos podem inviabilizar o uso do modelo. Como os ajustes disponíveis, em geral, alteram a fronteira de eficiência, não se analisou fundos cujos atributos tenham sido negativos ou nulos no período. Como mencionado anteriormente, na perspectiva de análise, empreendimentos com, por exemplo, retornos negativos já não atrairiam diversos investidores. O modelo utilizado na analise foi orientado a expansão de produtos, com restrições de insumos e de retornos variáveis de escala, de Banker, Charnes e Copper (1984), como descrito na Figura 1. Nesse caso são consideradas n DMUs, m insumos ou inputs e s produtos ou ouputs. A estimação do modelo para mensuração dos scores de eficiência foi feita através pacote Benchmarking do software estatístico R (www.r-project.org), já a elaboração dos gráficos e tabelas foi realizada no Microsoft Excel ®. Para propósito de nossa análise são considerados eficientes aqueles fundos que alcançaram mais de 90% de eficiência e fundos mais eficientes os que atingiram 100% de eficiência em cada ano (escore de 1). Na análise também foram utilizadas estatísticas descritivas como média, desvio-padrão e correlação de Pearson para variáveis quantitativas e de Spearman quando utilizadas variáveis qualitativas, como a presença ou não de taxa de performance. IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br Figura 1. Modelo do Envelopamento Orientado à Expansão dos Produtos, com Retornos Variáveis a Escala, DEA BCC– Banker, Charnes e Copper (1984) Max sujeito a n x j1 ij x i0 , j ij y r0 , r 1,2,..., s; j 1 j n y j1 n j1 i 1,2,..., m; j 0, j Fonte: Banker, Charnes e Copper, 1984. 4. ANÁLISE DE RESULTADOS 4.1. Distribuição de Scores de Eficiência no período No Gráfico 1 se apresentam os histogramas dos scores de eficiência para os três anos analisados. No ano 2009 os scores de eficiência variaram entre 23,8% e 100%, observando-se as maiores frequências de 40% a 70%. A média e o desvio-padrão dos scores foram de 61,4% e 19,2%, já a mediana foi 59,4%. Os scores de eficiência estiveram negativamente correlacionados com a taxa de administração, patrimônio líquido e volatilidade (-0,555; 0,014 e -0,512, respectivamente) e positivamente correlacionados com a captação líquida, o retorno anual e a presença ou não de taxa de performance (0,059; 0,316 e 0,25, respectivamente). Em 2010 os scores de eficiência variaram entre 28,1% e 100%, com as maiores frequências de 40% a 60%. A média e o desvio-padrão dos scores foram de 58,7% e 20,3%, já a mediana foi 53,8%. Isto é, nesse ano, em geral, houve uma menor eficiência dos fundos analisados. Os scores de eficiência estiveram negativamente correlacionados com a taxa de administração, patrimônio líquido, volatilidade e a captação líquida (-0,211; -0,208; -0,130 e 0,020, respectivamente) e positivamente correlacionados com o retorno anual e a presença ou não de taxa de performance (0,442 e 0,060, respectivamente). No ano 2011 os scores de eficiência variaram entre 26,8% e 100%, registrando as maiores frequências entre 30% a 40% e 90% a 100%. A média e o desvio-padrão dos scores foram de 60,1% e 25,0%, já a mediana foi 57,4%. Percebe-se que, nesse ano, em geral, houve uma maior dispersão da eficiência dos fundos analisados. Os scores de eficiência estiveram negativamente correlacionados com a taxa de administração, patrimônio líquido, volatilidade, captação líquida e a presença ou não de taxa de performance (-0,361; -0,155; -0,093;-0,193 e 0.372, respectivamente) e a única correlação positiva foi com o retorno anual (0,220). IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br Para os três anos analisados as correlações negativas da eficiência com o patrimônio líquido e a captação líquida, poderiam estar indicando a dificuldade dos fundos em gerar economias de escala, contudo a correlação mais surpreendente foi a correlação negativa observada com a presença de taxa de performance somente em 2011, ano em que o mercado em geral teve um comportamento mais volátil com retorno negativo. Gráfico 1 – Histogramas anuais da Distribuição dos Scores de Eficiência Fonte: Elaboração Própria com Dados da Pesquisa. 4.2. Fundos Eficientes no Período Nesta seção concentramos a nossa análise nos fundos eficientes e mais eficientes em cada um dos anos do período analisado. No ano de 2009, foram analisados 223 fundos, 24 estiveram no decil superior de eficiência (acima de 90%) e 20 fundos tiveram 100% de eficiência (Tabela 1). Para este ano identificou-se uma proporção de 10,8% e 9,0% de fundos no decil superior e de fundos 100% eficientes, respectivamente. Entre esses fundos quase todos tiveram um índice de Sharpe maior do que um, taxas de retorno variando entre 11,3% e mais de 200% no ano. Já o risco máximo nesses fundos foi 43,6% anual. Dos fundos apresentados na Tab. 1, 41,7% cobravam taxa de performance, já na subamostra de fundos incluídos na análise desse ano, essa proporção foi de 51,1%. Assim, como a cobrança da taxa de performance pode ser vista como um diferencial pelos investidores; e de acordo com Lima (2008) essa possibilidade pode implicar que a gestão buscará maximizar os ganhos do investimento, esperava-se uma maior proporção de fundos com essa característica entre os mais eficientes, o qual não aconteceu. No ano 2010, analisou-se 229 fundos, 31 estiveram no decil superior de eficiência (acima de 90%) e 19 fundos tiveram 100% de eficiência (Tabela 2). Para este ano identificouse uma proporção de 13,5% e 8,3% de fundos no decil superior e de fundos 100% eficientes, respectivamente. Observou-se assim um aumento do número e da proporção de fundos IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br considerados eficientes. Entre esses fundos o menor índice de Sharpe foi 0,36, as taxas de retorno variaram entre 6,5% e mais de 200% no ano. Já o risco máximo nesses fundos foi 113,6% anual. Dos fundos apresentados na Tab. 2, 58,1% cobravam taxa de performance, percentual superior à proporção de 47,1% com essa característica observada na sub-amostra de fundos desse ano. Ou seja, relativamente, e como seria esperado para essa característica, uma maior proporção de fundos com taxa de performance foram considerados entre os de maior eficiência. Tabela 1: Fundos Eficientes em 2009 (score superior a 90%) Fundo BB Besc Mul Arrojado Facil FICFI BBM Smid Caps FIC de FIA BNY Mellon ARX Long Term FIA Mercatto R2 FIA Polo CSHG FICFI Acoes Polo FIA Brasil Capital II FICFI em Acoes Leblon Acoes Master FIA Fiducia Ruby Clone Fundo Inv Acoes Maua Empresas Master FIA Itau Ip Part Acoes FICFI Tarpon Valor FIA Alfa Total Guepardo FIC FIA IQ Mult Stock Fundo de Invest em Acoes Rb Fundamental Mb FIC FIA Itau Priv Schr Performance Acoes FICFI Plim FIA Astra Selection FIA Duna Apice FIA Bird FI em Acoes Invest Exteri Yafo FIA Interacco FIC de FIA Rio Assests FIA Squadra Long Only FI Cotas de FIA Taxa de performance Volatilidade Retorno Anual Anual Índice de Eficiência Sharpe Não Sim Sim Não Sim Sim Sim Não Não Não Não Não Não Não Sim 1.14 20.87 17.35 31.39 10.23 10.24 23.86 17.26 22.42 20.35 16.88 16.6 16.06 43.57 20.82 11.33 205.75 155.2 280.74 86.98 86.99 185.64 125.4 140.44 114.02 85.71 74.11 60.33 159.28 63.81 9.94 9.86 8.95 8.94 8.50 8.50 7.78 7.27 6.26 5.60 5.08 4.46 3.76 3.66 3.06 100.0 100.0 100.0 100.0 100.0 100.0 100.0 100.0 100.0 100.0 100.0 100.0 100.0 100.0 100.0 Não Não Sim Sim Não Sim Sim Não Não 24.96 13.14 24.43 11.54 32.37 31.5 16.57 21.99 19.26 71.62 36.42 51.82 18.95 45.72 204.27 103.95 92.91 157.83 2.87 2.77 2.12 1.64 1.41 6.48 6.27 4.23 8.19 100.0 100.0 100.0 100.0 100.0 99.3 97.9 91.7 90.3 Fonte: Elaboração Própria com Dados da Pesquisa, Volatilidade, Retorno e Eficiência em %. Em 2011, o último do estudo, analisaram-se somente 84 fundos, como explicado anteriormente, essa redução, quando comparada aos anos anteriores, encontra explicação no grande número de fundos com retornos negativos, característica que não é facilmente incorporada na técnica utilizada na análise. Nesse ano, 18 fundos estiveram no decil superior de eficiência (acima de 90%) e 16 fundos tiveram 100% de eficiência (Tabela 3). Para este ano identificou-se uma proporção de 21,4% e 19,0% de fundos no decil superior e de fundos IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br 100% eficientes, respectivamente. Observou-se assim, ao igual que em 2010, um aumento da proporção de fundos considerados eficientes. Entre esses fundos o menor índice de Sharpe foi 0,07, as taxas de retorno variaram entre 1,2% e 36,6% no ano. Já o risco máximo nesses fundos foi 72,8% anual. Com relação a 2010 tanto o risco, mas especialmente o retorno apresentaram valores inferiores, resultando em menores indicadores de performance ajustada ao risco (índice de Sharpe). Tabela 2: Fundos Eficientes em 2010 (score superior a 90%) Fundo Ip Value Hedge Fc FIA Bdr Nivel I Al Tarpon FIC FIA BNY Mellon ARX Long Term FIA Tarpon 90 CSHG FIC FIA Tarpon Cfj FIA Geracao Futuro FIA Supernova Credit Suisse LS Premium FIQ FIA Leblon Equities Partners FIA Ie Alfa Total Guepardo FIC FIA IQ Leblon Equities Hedge Master FIA Itau Ip Part Acoes FICFI BI Invest High Yield Tech FIA BB Besc Acoes Livre Fdl FICFI Structure X FIA Modal Bull Inst FIC FIA Rb Fundamental Mb FIC FIA Itau Priv Schr Performance Acoes FICFI Mult Stock Fundo de Invest em Acoes Itau Private Kinea Dinamico FICFIA CSHG Vee I FIC FIA Atmos Sol FIC de FIA CSHG All Cox FIC FIA Fama Mix 180 FIC FIA Small Cap Allocation FIC FIA Mainstay Acoes FIC de FIA Tarpon Estrategia FIC FIA CSHG Provence Beta FIC FIA Tarpon CSHG FIC FIA Atmos Master Acoes FIA Cox FIC de FIA Prisma FIA Índice Taxa de Volatilidade Retorno de Eficiência perforAnual Anual Sharpe mance Sim 3.22 15.48 4.81 100.0 Sim 10.08 39.7 3.94 100.0 Sim 13.96 54.19 3.88 100.0 Sim 10.45 38.57 3.69 100.0 Sim 10.15 37.22 3.67 100.0 Não 56.66 201.38 3.55 100.0 Sim 4.43 15.2 3.43 100.0 Sim 19.46 59.26 3.05 100.0 Não 12.49 34.97 2.80 100.0 Não 7.87 21.28 2.70 100.0 Não 9.41 22.64 2.41 100.0 Não 113.63 81.87 0.72 100.0 Não 14.1 9.7 0.69 100.0 Não 26.8 15.97 0.60 100.0 Sim 14.65 8.69 0.59 100.0 Sim 21.91 9.92 0.45 100.0 Não Não Não Sim Sim Sim Sim Não Sim Sim Sim Sim Não Sim Não 20.85 20.82 18.09 6.57 8.59 10.36 11.16 14.07 9.45 10.72 6.59 10.48 9.38 10.51 12.85 8.3 8.12 6.5 17.47 24.88 37.52 6.54 40.73 21.44 39.82 17.48 38.81 27.87 37.87 42.29 0.40 0.39 0.36 2.66 2.90 3.62 0.59 2.89 2.27 3.71 2.65 3.70 2.97 3.60 3.29 100.0 100.0 100.0 99.5 99.0 98.8 96.7 96.5 95.3 95.2 95.1 94.8 94.1 92.5 91.9 Fonte: Elaboração Própria com Dados da Pesquisa, Volatilidade, Retorno e Eficiência em %. Dos fundos apresentados na Tab. 3, 22,2% cobravam taxa de performance, percentual inferior à proporção de 40,5% com essa característica observada na sub-amostra de fundos IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br desse ano. Ou seja, relativamente, contrario ao que seria esperado para essa característica, uma menor proporção de fundos com taxa de performance foram considerados entre os de maior eficiência. Tabela 3: Fundos Eficientes em 2011 (score superior a 90%) Fundo Polo Latitude 84 FIA Duna Apice FIA Ip Value Hedge Partners Fc FIA Bdr Bird FI em Acoes Invest Exteri Alfa Total Guepardo FIC FIA IQ Brasfort FIA Endurance FIA Tcj Capital FIA Dex Equity Master FIC FIA Prosper Relua FIA Itau Ip Part Acoes FICFI Dex Equity FIC FIA Jpm M Square FIC FIA Orama Ip Part FIC de FIA Stk Long Biased Master FIA BB Besc Acoes Livre Fdl FICFI Mainstay Acoes Master FIA FIA Small Caps Valor Consult Taxa de Índice Volatilidade Retorno perforde Eficiência Anual Anual mance Sharpe Sim 3.15 13.69 4.35 100.0 Sim 4.61 16.41 3.56 100.0 Não 6.42 16.14 2.51 100.0 Não 22.92 30.66 1.34 100.0 Não 18.89 12.41 0.66 100.0 Não 72.86 36.62 0.50 100.0 Não 15.45 7.12 0.46 100.0 Sim 17.51 7 0.40 100.0 Não 8.26 2.65 0.32 100.0 Não 18.05 5.34 0.30 100.0 Não 13.69 2.87 0.21 100.0 Não 8.26 1.7 0.21 100.0 Não 13.26 2.71 0.20 100.0 Não 13.74 1.91 0.14 100.0 Não 13.19 1.15 0.09 100.0 Não 16.48 1.15 0.07 100.0 Não 13.29 1.51 0.11 99.7 Sim 14.62 5.64 0.39 96.7 Fonte: Elaboração Própria com Dados da Pesquisa, Volatilidade, Retorno e Eficiência em %. 4.3. Relação Risco e Retorno dos Fundos Eficientes Observando-se os fundos eficientes (score superior a 90%) com relação ao risco, mensurado pela volatilidade, e ao retorno anual, ao longo do período notou-se que em geral se manteve a relação positiva entre essas duas características (ver Gráfico 2). Contudo, em muitos casos alguns fundos não se mostraram eficientes no sentido de Markowitz nas suas combinações de risco e retorno, já que os fundos que incorreram em maiores riscos não necessariamente tiveram os maiores retornos. Percebeu-se também que com o passar do tempo, tanto os níveis de retorno quanto de risco foram reduzindo-se significativamente. Existindo uma tendência de alta variabilidade no ano seguinte à crise do Subprime que foi sendo amenizada com o passar dos anos. Isso poderia mostrar que após o período de crise houve muitos fundos que conseguiram implementar estratégias para aproveitar a forte desvalorização dos ativos durante a crise, posteriormente a própria recuperação do mercado de ações nivelou os resultados dos fundos para patamares mais realistas. IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br Gráfico 2 – Relação Risco e Retorno dos Fundos Eficientes no Período 200 150 100 0 50 Retorno Anual (%) 250 2009 2010 2011 0 20 40 60 80 100 Volatilidade Anual (%) Fonte: Elaboração Própria com Dados da Pesquisa. 4.4. Persistência da Eficiência DEA dos Fundos de Investimento Dentre os fundos analisados somente dois fundos conseguiram permanecer no decil superior de eficiência DEA ao longo dos três anos analisados. E outros sete fundos apareceram ao menos duas vezes no decil superior de eficiência. Na Tabela 4 e no Gráfico 3 se apresenta o patrimônio líquido e o retorno desses fundos. Com exceção de um fundo que teve patrimônio administrado superior a R$ 840 milhões, os outros fundos com persistência da eficiência DEA apresentaram patrimônios administrados inferiores a R$ 104 milhões. Indicando mais uma vez a dificuldade da maior parte desses intermediários para gerar economias de escala na gestão de suas carteiras. Tabela 4: Patrimônio e Retorno de Fundos com Persistência da Eficiência Nome Fundo Alfa Total Guepardo BB Besc Acoes Livre Bird FI em Acoes Invest Exteri. BNY Mellon ARX Long Term Duna Apice Itau Ip Part Acoes Itau Priv Schr Performance Mult Stock Rb Fundamental Mb Patr. Líquido 2009 12 124.51 NA 849 363.27 41 237.12 23 366.85 3 293.93 508.26 1 196.91 525.84 Patr. Líquido 2010 20 706.24 682.84 Patr. Líquido 2011 Retorno Retorno Retorno 2009 2010 2011 33 232.27 685.74 60.33 NA 34.97 9.7 12.41 1.15 NA 1 443 633.86 45.72 NA 30.66 155.2 18.95 85.71 71.62 159.28 63.81 54.19 NA 22.64 8.3 8.12 9.92 NA 16.41 2.87 NA NA NA 103 598.19 NA 3 176.72 1 080.97 1 292.52 577.98 NA 31 735.67 3 182.77 NA NA NA Nota: NA = Não avaliado ou eficiência inferior a 90%; Patr. Líquido em milhares de R$ e Retorno em %. IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br Fonte: Elaboração Própria com Dados da Pesquisa. Gráfico 3 – Retorno e Patrimônio de Fundos Persistência da Eficiência Fonte: Elaboração Própria com Dados da Pesquisa, Patrimônio em R$ milhares. 4.5. Perfil de Administradoras Destaque A Tabela 5 indica as instituições financeiras administradoras e gestoras dos fundos que se mantiveram no decil superior de eficiência DEA, ao menos em dois dos três anos analisados. As empresas administradoras são as encarregadas da gestão geral do fundo, relacionamento com os cotistas, reguladores e outros intermediários da indústria de fundos. Já as gestoras são intermediários contratados pela administradora dos fundos para serem responsáveis pelas compras e vendas dos papéis que compõem a carteira de investimentos de cada fundo. Em alguns casos esse papel pode ser realizado pela própria administradora. Como se pode observar na tabela somente uma administradora e uma gestora do mesmo grupo, tiveram dois fundos entre os nove com algum grau de persistência de eficiência superior. Tabela 5: Administradoras e Gestoras dos Fundos com Persistência da Eficiência Nome Fundo Alfa Total Guepardo BB Besc Ações Livre Bird FI em Acoes Invest Exteri. BNY Mellon ARX Long Term Duna Apice Itau Ip Part Acoes Itau Priv Schr Performance Mult Stock Rb Fundamental Mb Administradora Alfa BB Dtvm S.A BTG Pactual Serviços Financeiros SA Dtvm BNY Mellon Serviços Financeiros Dtvm SA Intrag Banco Itaucard SA Banco Itaucard SA Maxima Dtvm Mercantil do Brasil Dtvm Empresa gestora Alfa BB Dtvm S.A Governanca e Gestao Invest Ltda BNY Mellon ARX Investimentos Ltda Duna Asset Management Ltda Itau Dtvm Itau Dtvm Maxima Asset Mercantil do Brasil Dtvm Fonte: Elaboração Própria com Dados da Pesquisa. IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br 5. CONSIDERAÇÕES FINAIS O desempenho dos fundos de investimentos pode ser analisado de diversas formas e considerando-se diversos atributos. Por meio do modelo de análise envoltória de dados (DEA), analisou-se o cenário da eficiência dos fundos de investimento em ações livre em funcionamento no pós-crise, em cada ano de 2009 a 2011. Na análise utilizando a ferramenta DEA se utilizou observações anuais dos seguintes atributos: taxa de administração, patrimônio líquido, beta e volatilidade, considerados insumos, e do retorno anual, considerado como um único produto. Outras variáveis como captação líquida e cobrança ou não da taxa de performance foram utilizadas na análise descritiva. A amostra teve 329 fundos, variando cada ano em função da disponibilidade de informações. Em razão da exigência da técnica DEA de utilizar somente valores positivos para insumos e produtos o número de fundos analisados se reduziu significativamente em 2011, quando a maior parte de fundos teve retornos negativos. Os scores de eficiência tiveram correlação positiva com o retorno anual e correlação negativa com a taxa de administração, patrimônio administrado e volatilidade. Já a correlação dos scores de eficiência com a captação líquida e a presença de taxa de performance mudou de sinal em função do ano analisado. Os fundos no decil superior de eficiência (scores acima de 90%) representaram 10,8% e 13,5% nos dois primeiros anos, já os fundos com 100% de eficiência representaram 9,0% e 8,3% dos fundos analisados em cada ano. Em 2011 apesar da redução de número de fundos analisados, o percentual de fundos com eficiência acima de 90% e os 100% eficientes aumentou para 21,4% e 19%. Em geral, entre os fundos eficientes a relação de maior retorno a maior risco se manteve, embora em alguns casos não necessariamente os fundos que incorreram em maiores riscos conseguiram os maiores retornos. No ano seguinte à crise os fundos apresentaram uma concentração dos níveis de eficiência em torno de valores relativamente maiores, nos dois anos seguintes observou-se certa queda desses valores e uma maior dispersão dos scores. Aparentemente alguns fundos conseguiram estabelecer estratégias para aproveitar a redução de preços produzida pela crise no mercado de ações, já que nesse ano se registraram os maiores índices de performance ajustada ao risco, medido pelo índice de Sharpe. Também se analisou a persistência da eficiência DEA na amostra analisada. Somente nove fundos estiveram no decil superior de eficiência em ao menos dois dos três anos avaliados, e somente dois fundos conseguiram permanecer nessa classificação durante os três períodos avaliados. Somente uma administradora e uma gestora do mesmo grupo, tiveram dois entre os nove fundos com algum grau de persistência de eficiência superior. Assim, a análise envoltória de dados utilizada na mensuração da eficiência de fundos de investimentos combinada à observação de outros atributos, pode permitir a identificação de empreendimentos e instituições financeiras capazes de melhor amenizar instabilidades mercadológicas. Através da análise de atributos tais como taxa de administração, patrimônio líquido, beta, risco e retorno foi possível identificar a eficiência de cada fundo de investimento, e em uma etapa posterior identificar as que seriam as opções de investimento e instituições capazes de oferecer maior segurança aos investidores. Como em todo tipo de pesquisa, existem algumas limitações que não poderiam ser desconsideradas. As análises desenvolvidas se voltam apenas para o período pós-crise, para uma amostra restrita pelas próprias exigências da técnica. Assim sendo tal abordagem poderia ser contrastada com outras disponíveis para avaliar a performance dos fundos. Pesquisas posteriores poderiam ser desenvolvidas ainda observando-se os comportamentos de demais categorias de fundos em períodos maiores e até mesmo com IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br insumos e produtos diferenciados. Por exemplo, com a inclusão de captações e resgates como outro tipo de insumo, com outras medidas de risco como o value at risk, ou os próprios índices de Sharpe e Sortino usados em diversos artigos de avaliação de eficiência de fundos de investimentos. Também poderiam ser aplicados outros modelos de análise envoltória de dados. 6. REFERÊNCIAS ALVES Jr., Antonio J. Fundos Mútuos de Investimentos no Brasil: A expansão da indústria nos anos 1990 e perspectivas para o futuro. Convênio CEPAL/IPEA - Comissão Econômica para a América Latina e o Caribe, Escritório no Brasil. Cód. LC/BRS/R.143; Novembro de 2003. 232p. AMBIMA, Associação Brasileira das Entidades dos Mercados Financeiros e de Capitais. A Classificação ANBIMA de Fundos. Disponível em: <http://portal.anbima.com.br/fundos-deinvestimento/classificacao-de-fundos>. Acesso em: 21/04/2012. ANDREZO, A. F.; LIMA, I. S. Mercado financeiro: aspectos históricos e conceituais. 3ª Ed. São Paulo: Atlas, 2007. 367p. BANKER, R. D.; CHARNES, A.; COOPER, W. W. Some Models For Estimating Technical and Scale inefficiencies in Data Envelopment Analysis. Management Science, v. 30, n. 9 U.S.A. Setembro de 1984. 16p. BERK, J.; DEMARZO, P.; HARFORD, J. Fundamentos de Finanças Empresariais. 1ª Ed. Porto Alegre: Bookman. 2010. 760p. BERNSTEIN, Peter L.; DAMODARAN, Aswath; Administração de Investimentos. 1ª Ed. Porto Alegre, 2000. 423p. BRITO, Osiais S. Mercado Financeiro: Estruturas, Produtos, Serviços, Riscos, Controle Gerencial. 1ªEd. São Paulo: Saraiva, 2005. 400p. CALDEIRA, Rafael T.; ODA, André L. Avaliação de Performance de Fundos de Investimento Multimercados: diferenças entre fundos pequenos e grandes investidores. In: X SemeAD - Seminário em Administração, Área Temática: Internacionalização. Agosto de 2007. 15p. CERETTA, Paulo S.; COSTA JR., Newton C. A. Avaliação e seleção de fundos de investimento: um enfoque sobre múltiplos atributos. Revista de Administração Contemporânea (on-line). 2001, vol.5, n.1, pp. 7-22. 16p. CHARNES, A.; COOPER, W. W.; RHODES, E. Measuring the Efficiency of Decision Making Units. European Journal of Operations Research, v. 2, n. 6, p. 429-444, 1978. CVM, Comissão de Valores Mobiliários. Portal do Investidor, Fundos de Investimento, Tipos de Investimento e Instrução CVM nº 409 de 18 de agosto de 2004. DUARTE JR., A. M. Gestão de Riscos Para Fundos de Investimentos. 1ª Ed.: São Paulo: Prentice Hall. 2005. 181p. DURVAL, S.; PENNA, E.; SÁ, E.; GORGULHO, L. Fundos de empresas emergentes: novas perspectivas de capitalização para as pequenas e médias empresas. Revista do BNDES n. 6, Dezembro de 1996. 19p. FERREIRA, Rodrigo A. R. Análise de Fundos de Investimentos no Brasil: Uma abordagem usando DEA e a medida ômega. Dissertação (Mestrado em Engenharia Industrial). Pontifícia Universidade Católica do Rio de Janeiro, Rio de Janeiro: PUC RIO, Março de 2010. 105p. IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br FONSECA, Nelson F.; BRESSAN, Aureliano A.; IQUIAPAZA, Robert A.; GUERRA, João. Análise do Desempenho Recente de Fundos de Investimento no Brasil. Contabilidade Vista & Revista, v. 18, n. 1, p. 95-116. Janeiro de 2007. 23p. GABRIANI, C. R. O Financiamento do Investimento: Uma Abordagem Teórica. 1ª Ed.: Campo Grande, MS. Ed. UFMS, 2009. 268p. GIACOMONI, B. H. A Persistência de Desempenho dos Fundos Brasileiros durante a Crise. In: Anais do XXXIV Encontro da ANPAD. Rio de Janeiro. EnANPAD. Setembro de 2010. 14p. HESS, G. Investimentos e Mercado de Capitais. 1ª Ed.: Rio de Janeiro: Fórum. 1971. 509p. IN, Investimento e Noticia. O Brasil se destaca na indústria de fundos de investimentos póscrise. Publicação do Jornal Investimento e Noticia, às 19hrs01min de quarta-feira, 18 de Maio de 2011, Economia e Finanças, Fundos. 2p. IQUIAPAZA, R. A. Performance, Captação e Foco das Famílias de Investimento. Tese (Tese de Doutorado em Administração). Faculdade de Ciências Econômicas, Universidade Federal de Minas Gerais, Belo Horizonte: UFMG, Outubro de 2009. 172p. JAMES, E.; FERRIER, G.; SMALHAOUT, J.; VITTAS, D. Mutual funds and institutional investments: What is the most efficient way to set up individual accounts in a social security system?. NBER Working Paper Series. Cambridge. Mass; nº 7049. Março de 1999. 20p. LAMB, John D.; TEE, Kai-Hong. Data envelopment analysis models of investment funds. European Journal of Operational Research, v. 216 , n. 3, p. 687-696, 2012. LIMA, Iran S; GALARDI, N.; INGRID, N. Mercados de Investimentos Financeiros: Manual para Certificação Profissional ANBID – Série 20. 2ª Ed.: São Paulo: Atlas. 2008. 366p. LIMA, Thaís S. O. O uso da Análise Envoltória de Dados para a Avaliação de Eficiência de Carteiras de Investimento. Monografia, Universidade de Brasília, Departamento de Administração, 2010. 96p. LOPES, Ana L.M.; CARNEIRO, Marcelo L.; SCHNEIDER, Aline B.; LIMA, Marcus V.A. Markowitz na otimização de carteiras selecionadas por data envelopment analysis – DEA. Gestão e Sociedade (UFMG), v. 4, n.9, p. 640-656, 2010. MARKOWITZ, Harry M. Portfolio Selection. Jornal of Finance, v. 7, n.1, p 77-91, 1952. 4p. MELO, Rodrigo A.; MACEDO, Marcelo A. da S. Desempenho de Fundos de Investimento Multimercado Macro no Brasil no período de 2005 a 2010: Uma análise com foco no Marketing Timing e na DEA. In: 11º Congresso USP de Controladoria e Contabilidade. Julho de 2011. 17p. MISHKIN, Frederic S. Moedas, bancos e mercados financeiros. Tradução da Obra The economics of money, banking and financial markets, por Christine Pinto Ferreira Studart. 5ª Ed.: Rio de Janeiro: LTC. 2000. 474p. MIZUNO, Jorge; DUCLÓS, Luis C.; SILVA, Wesley V. da; ROCHA, Daniela T. Análise da Eficiência dos Fundos de Investimentos Imobiliários – Efficiency Analyses of Real Estate Investment Funds. Revista Pensamento Contemporâneo em Administração - UFF, v. 11, n. 95. 2011. 19p. PAULO, Wanderlei L. de; ITOSU, Lívia. Análise da Correlação entre a Taxa de Performance e o Desempenho de Fundos de Investimentos Multilmercados. In: XIV SemeAD: Seminário em Administração, Área Temática: Finanças. Outubro de 2011. 13p. SYRIOPOULOS, T. Risk aversion and portfolio allocation to mutual fund classes. International Review of Economics & Finance, v. 11, n. 4, p. 427-447. Set. de 2002. 20p. IX Convibra Administração – Congresso Virtual Brasileiro de Administração – adm.convibra.com.br

Download