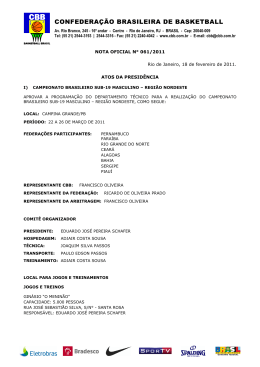

COMPANHIA DE BEBIDAS DAS AMÉRICAS – AMBEV CNPJ/MF nº 02.808.708/0001-07 NIRE 35.300.157.770 Companhia Aberta Ata da Assembléia Geral Extraordinária da Companhia de Bebidas das Américas – AmBev (“Companhia”), realizada em 31 de maio de 2005, lavrada na forma de sumário: 1. Data, hora e local: Aos 31 dias do mês de maio de 2005, às 10:00h, na sede da Companhia, localizada na Cidade de São Paulo, Estado de São Paulo, na Rua Dr. Renato Paes de Barros, 1.017, 4º andar (parte), conjuntos 41 e 42, Itaim Bibi. 2. Convocação: Edital publicado no “Diário Oficial do Estado de São Paulo”, nos dias 11, 13 e 14 de maio de 2005, páginas 21, 19, e 7, respectivamente, e na “Gazeta Mercantil” – Edição Nacional, nos dias 11, 12 e 13 de maio de 2005, páginas A-9, A-9 e A-7, respectivamente. 3. Presenças: Acionistas representando 97% do capital social votante da Companhia e acionistas representando 38% das ações preferenciais de emissão da Companhia, conforme consta no “Livro de Presença de Acionistas”. Presentes, também, a representante da empresa especializada APSIS Consultoria Empresarial S/C Ltda., Sra. Débora Coelho Lucas, o Co-Presidente do Conselho de Administração da Companhia, Sr. Victório Carlos De Marchi, os membros do Conselho de Administração da Companhia, Srs. José Heitor Attílio Gracioso e o Sr. Roberto Herbster Gusmão, o Conselheiro Fiscal, Sr. Ary Waddington, na forma da Lei e o representante dos auditores independentes Deloitte Touche Tohmatsu, Sr. Altair Tadeu Rossato (CRC 1SP 182515/O-5). 4. Mesa: Presidente, Sr. Victorio Carlos De Marchi e Secretário, Sr. Paulo Cezar Aragão. 5. Deliberações: Por acionistas representando mais de 2/3 (dois terços) do capital social votante da Companhia presente à Assembléia, foram tomadas as seguintes deliberações, sem voto discordante e com as abstenções legais: 5.1. Autorizar a lavratura da ata a que se refere esta Assembléia Geral Extraordinária em forma de sumário, bem como sua publicação com omissão das 1 assinaturas dos acionistas presentes, nos termos do art. 130 e seus §§, da Lei nº 6.404/76. 5.2. Ratificar a contratação da empresa especializada APSIS Consultoria Empresarial S/C Ltda., com sede na Cidade do Rio de Janeiro, Estado do Rio de Janeiro, na Rua São José, 90, sala 1.802 B, Centro, CEP 20010-020, inscrita no CNPJ/MF sob o nº 27.281.922/0001-70 (“APSIS”), anteriormente feita pela administração da Companhia, para realizar a avaliação do patrimônio líquido da Companhia Brasileira de Bebidas, companhia fechada com sede na Cidade de Jaguariúna, Estado de São Paulo, na Av. Antártica, 1.891, inscrita no CNPJ/MF sob o n° 60.522.000/0001-83 (“CBB”), a ser vertido para a Companhia, a valor contábil, e assim elaborar o respectivo laudo de avaliação, tomando como data-base o dia 31 de dezembro de 2004 (“Data-Base”), pelos votos dos titulares de ações ordinárias presentes. 5.3. Ratificar a contratação da APSIS, anteriormente feita pela administração da Companhia, para realizar a avaliação dos patrimônios líquidos contábeis da Companhia e da CBB, na Data-Base, em cumprimento ao disposto no art. 264 da Lei nº 6.404/76, pelos votos dos titulares de ações ordinárias presentes. Os patrimônios líquidos de ambas as Companhias foram avaliados a valor contábil, conforme autorizado pela Comissão de Valores Mobiliários – CVM em reunião do Colegiado realizada em 3 de maio de 2005 (Processo CVM nº RJ/2005/2597). 5.4. Aprovar, pelos votos dos titulares de ações ordinárias presentes, depois de examinado e discutido, sem qualquer ressalva, o laudo de avaliação do patrimônio líquido da CBB elaborado pela APSIS para fins do disposto no art. 226 e na forma do disposto no art. 8º, ambos da Lei nº 6.404/76 (“Laudo de Avaliação”), laudo esse que, depois de autenticado pela Mesa, passa a fazer parte integrante da Ata a que se refere esta Assembléia como Anexo I. O Laudo de Avaliação estabelece que o patrimônio líquido da CBB na Data-Base vale, pelo menos, R$5.064.967.756,81. 5.5. Aprovar a incorporação, pela Companhia, da sua controlada CBB, nos termos e condições estabelecidos no protocolo e justificação firmado pelos administradores da Companhia e da CBB em 9 de maio de 2005 (“Protocolo e Justificação”), também ora aprovado, e com base no Laudo de Avaliação, passando a pertencer a esta Companhia todos os bens, direitos e obrigações da CBB relacionados ou mencionados no Laudo de Avaliação, com a conseqüente extinção de pleno direito da CBB, pelos votos dos titulares de ações ordinárias presentes. O Protocolo e Justificação, depois de autenticado pela Mesa, passa a fazer parte integrante da Ata a que se refere esta Assembléia como Anexo II 5.6. Aprovar a emissão, pela Companhia, de 26.585 novas ações ordinárias, todas sem valor nominal, com preço de emissão de R$156,52 por lote de 1.000 (mil) ações, sendo R$86,70 por lote de 1.000 (mil) ações destinados à conta de capital social, no total de R$2.304,92, e R$69,82 por lote de 1.000 (mil) ações destinados a reserva de capital, a título de ágio na subscrição de ações consoante o art. 182, §1º, “a” da Lei nº 6.404/76, no total de R$1.856,36, as quais são integralmente subscritas pelos representantes legais da CBB, na forma prescrita pelo §2º do art. 227 da Lei nº 6.404/76, que para esse fim firmam o boletim de subscrição correspondente que, depois de autenticado pela Mesa, fica arquivado na sede da Companhia, ações essas integralizadas mediante a versão da parcela do patrimônio líquido da sociedade 2 incorporada correspondente ao investimento dos acionistas minoritários da CBB pelo valor de R$4.161,28, valor esse que é suportado pelo Laudo de Avaliação e aceito pelo subscritor, passando o capital social da Companhia, na forma acima, de R$4.742.803.034,47 para R$4.742.807.195,75, com a conseqüente alteração do caput do artigo 5º, mantidos inalterados os seus parágrafos, do Estatuto Social da Companhia, o qual passa a vigorar com a seguinte e nova redação, pelos votos dos titulares de ações ordinárias presentes: “Artigo 5º – O Capital Social é de R$4.742.807.195,75, dividido em 54.934.922.711 ações, sendo 23.558.271.859 ordinárias e 31.376.650.852 preferenciais, todas nominativas e sem valor nominal.” 5.7. As ações ora emitidas, subscritas e integralizadas, são atribuídas aos acionistas minoritários da CBB, na proporção das respectivas participações no capital da CBB (excluídas as ações de propriedade da Companhia ou mantidas em tesouraria para fins deste cálculo, as quais são canceladas) em substituição das ações de emissão da CBB extintas em decorrência da incorporação, com base na relação de substituição de ações de emissão da incorporada fixada no Protocolo e Justificação, sendo 0,58741 ações ordinárias da Companhia para cada ação de emissão da CBB, participando as ações emitidas integralmente dos resultados do exercício social em curso, pelos votos dos titulares de ações ordinárias presentes. 5.8. Registrar que o valor do reembolso a ser pago aos acionistas dissidentes da CBB será calculado com base no valor de patrimônio líquido constante do balanço da CBB levantado em 31 de dezembro de 2004 e aprovado pela Assembléia Geral Ordinária de Acionistas da CBB realizada em 29 de abril de 2005, que corresponde a R$0,091943737 por ação, ressalvada a faculdade de levantamento de balanço especial. 5.9. Autorizar a administração da Companhia, representada na forma de seu Estatuto Social, a praticar todos os atos necessários à implementação e formalização da operação de incorporação ora aprovada. 6. Aprovação e Encerramento: Nada mais havendo a tratar, foi a presente ata lavrada, e depois lida, aprovada e assinada pelos membros da Mesa e pelos acionistas representantes da maioria necessária para as deliberações tomadas nesta Assembléia. Assinaturas: Mesa: Victório Carlos De Marchi, Presidente; e Paulo Cezar Aragão, Secretário. Acionistas: InBev Holding Brasil S.A - Representada por Ivana Martins; Empresa de Administração e Participações S/A – ECAP -Representada por Ivana Martins; Fundação Antônio e Helena Zerrenner Instituição Nacional de Beneficência - Representada por José Heitor Attílio Gracioso eRoberto Herbster Gusmão; The Bank of New York – ADR Department - Representado por Maria Aparecida Simionato; Philips Electronics N.A. Corp. Master Retirement Trust Representado por Daniel Alves Ferreira; The California State Teachers Retirement System - Representado por Daniel Alves Ferreira; State Street Emerging Markets Representado por Daniel Alves Ferreira; Paulo Cezar Aragão; Victório Carlos De Marchi - Co- Presidente do Conselho de Administração; Ary Waddington - Membro do Conselho Fiscal; José Pires de Almeida; Monique Mesquita Mavigner de Lima; 3 Isaac Michaan - Representado por Roberto Saul Michaan; Fama Striker 28 Fundo de Investimento Multimercado Longo Prazo - Representado por Rafael Sales Guimarães; Fama Challenger Fundo de Investimento em Ações - Representado por Rafael Sales Guimarães; Fama Sniper Fundo de Investimento Financeiro Representado por Rafael Sales Guimarães; Dynamo Cougar Fundo de Investimento em Ações - Representado por Antonio Alberto Gouvêa Vieira Filho; Fundo de Investimento em Ações Lúmina - Representado por Antonio Alberto Gouvêa Vieira Filho; Classe A Fundo de Investimento em Ações – Previdenciário - Representado por Antonio Alberto Gouvêa Vieira Filho; Roberto Herbster Gusmão; José de Maio Pereira da Silva; José Heitor Attílio Gracioso. Representante da empresa especializada APSIS Consultoria Empresarial S/C Ltda.: Sra. Débora Coelho Lucas; Co-Presidente do Conselho de Administração da Companhia: Sr. Victório Carlos De Marchi, os membros do Conselho de Administração da Companhia, Srs. José Heitor Attílio Gracioso e o Sr. Roberto Herbster Gusmão, o Conselheiro Fiscal, Sr. Ary Waddington, na forma da Lei e o representante dos auditores independentes Deloitte Touche Tohmatsu, Sr. Altair Tadeu Rossato (CRC 1SP 182515/O-5). Certifico que a presente é cópia fiel da ata lavrada em livro próprio. São Paulo, 31 de maio de 2005. Victório Carlos De Marchi Presidente Paulo Cezar Aragão Secretário 4 ANEXO II PROTOCOLO E JUSTIFICAÇÃO DE INCORPORAÇÃO Companhia de Bebidas das Américas - AMBEV, companhia aberta, com sede na Cidade de São Paulo, Estado de São Paulo, Brasil, na Rua Dr. Renato Paes de Barros, 1.017, 4º andar (parte), conjuntos 41 e 42, Itaim Bibi, inscrita no CNPJ/MF sob o n° 02.808.708/0001-07 (doravante denominada simplesmente “AmBev”), neste ato representada, na forma especial prevista no artigo 224 da Lei nº 6.404/76, por seus conselheiros e diretores; e Companhia Brasileira de Bebidas – CBB, companhia fechada, com sede no Município de Jaguariúna, Estado de São Paulo, na Av. Antártica, 1.891, inscrita no CNPJ/MF sob o n° 60.522.000/0001-83 (doravante denominada simplesmente “CBB”), neste ato representada, na forma especial prevista no artigo 224 da Lei nº 6.404/76, por seus conselheiros e diretores, CONSIDERANDO que a AmBev é a titular de 19.881.631.705 ações ordinárias e 35.206.009.496 ações preferenciais representativas de 99,9998% do capital votante e 99,9510% do capital total da CBB, restando apenas 45.259 ações ordinárias da CBB em circulação, representativas de 0,0002% do capital votante e 0,0001% do capital total da CBB; RESOLVEM firmar o presente Protocolo e Justificação, nos seguintes termos e condições: 1. Motivos da Operação. 1.1. A incorporação está inserida em um processo de simplificação da estrutura societária da qual fazem parte a AmBev e suas controladas, que já resultou na incorporação, pela AmBev, de outras companhias. A incorporação resultará, dentre outras vantagens, em simplificação operacional e redução dos custos incidentes sobre operações entre as companhias envolvidas trazendo, conseqüentemente, benefícios para a AmBev e para os acionistas da CBB. 1.2. A AmBev continuará a dedicar-se à produção e ao comércio de cervejas, concentrados, refrigerantes e demais bebidas, passando, entretanto, após a incorporação, a fazê-lo diretamente e não mais através de sua controlada CBB. 2. Bases da Incorporação. 2.1. A incorporação será procedida de forma a que a AmBev receba – pelos seus respectivos valores contábeis – a totalidade dos bens, direitos e obrigações da CBB e, para tanto, abra filiais nas localidades em que se situam a sede e as filiais da CBB. Em razão da incorporação, a AmBev aumentará o seu patrimônio líquido em montante equivalente à parcela percentual do patrimônio líquido da CBB correspondente ao investimento dos acionistas minoritários da CBB. 5 2.2. O valor de R$702.760.000,00 do ágio originalmente registrado na AmBev, oriundo da aquisição das ações, pela AmBev, da Companhia de Bebidas Antarctica Paulista – IBBC (“IBBC”) (antiga denominação social da CBB), atribuído a expectativa de rentabilidade futura será, após a incorporação, fiscalmente amortizado em até 10 (dez) anos, pela AmBev, nos termos da legislação tributária 3. Relação de substituição, número e espécie das ações a serem atribuídas aos acionistas da CBB e direitos das ações. 3.1. Serão atribuídas aos acionistas minoritários da CBB, em substituição a cada ação ordinária nominativa da CBB de sua propriedade a ser extinta no ato da incorporação, 0,58741 ações ordinárias nominativas da AmBev, as quais farão jus aos mesmos direitos e vantagens atribuídos às ações ordinárias nominativas de emissão da AmBev ora em circulação e participarão integralmente dos resultados do exercício social em curso. Tal relação de substituição foi estabelecida, de forma eqüitativa, a partir do valor patrimonial e de mercado da AmBev e do valor patrimonial da CBB. 3.2. Conforme previsto na parte final do art. 264 da LSA, a AmBev solicitou e obteve, em 3 de maio de 2005, autorização da Comissão de Valores Mobiliários para avaliar as companhias incorporadora e incorporada com base no valor do patrimônio líquido contábil de ambas as sociedades, pelos mesmos critérios e na mesma data, nos termos da parte final do caput do referido artigo, tendo em vista as peculiaridades da operação e com vistas à redução de seus custos. Tal avaliação foi solicitada à APSIS Consultoria Empresarial S/C Ltda. (“APSIS”) e confirmou, observados os mencionados critérios, valerem os patrimônios líquidos (contábeis) de AmBev e CBB, em 31.12.04 (“Data-Base”), R$17.100.969.431,49 e R$5.064.967.756,81, respectivamente, ou R$0.313047431 e R$0.091943737 por ação, valores estes, se aplicados diretamente, que resultariam em uma relação de troca menos favorável aos acionistas da CBB se comparada com a relação de troca a ser efetivamente ofertada na forma do disposto no item 3.1 acima. 4. Critérios de avaliação do patrimônio da CBB e tratamento das variações patrimoniais. 4.1. O patrimônio líquido da CBB será incorporado a valor contábil, tomando como base os elementos constantes do balanço auditado levantado na Data Base. A Incorporação será levada a efeito pelo valor de patrimônio líquido da CBB, suportado pelo laudo de avaliação já elaborado pela APSIS. A AmBev foi informada pela APSIS não existir qualquer conflito ou comunhão de interesses, atual ou potencial, entre a APSIS e o controlador da AmBev e da CBB, ou em face de seus respectivos acionistas minoritários ou, ainda, no tocante à própria Incorporação. As variações patrimoniais apuradas a partir da Data Base e até a data em que a Incorporação vier a se consumar serão apropriadas pela AmBev. 5. Aumento do capital social da AmBev e composição do capital social após a incorporação. 5.1. Como a incorporação envolve sociedades controladora e controlada, aplica-se o disposto no §1º do art. 226 da LSA, devendo ser canceladas as 19.881.631.705 6 ações ordinárias e 35.206.009.496 ações preferenciais de emissão da CBB de propriedade da AmBev e as 26.958.767 ações preferenciais de emissão da CBB mantidas em tesouraria na própria CBB. 5.2. O valor contábil da parcela do patrimônio líquido da CBB a ser incorporada pela AmBev, correspondente ao investimento dos acionistas minoritários da CBB, como referido no item 2.1 acima, é de R$4.161,28. Portanto, a incorporação do patrimônio líquido da CBB resultará em aumento do patrimônio líquido da AmBev também em R$4.161,28 e no conseqüente aumento do seu capital social no mesmo valor. O capital social de AmBev passará a ser divido em 54.934.922.712 ações nominativas e sem valor nominal, sendo 23.558.271.860 ações ordinárias e 31.376.650.852 ações preferenciais. 6. Alteração do Estatuto Social da AMBEV. 6.1. Com a aprovação da incorporação, o caput do artigo 5º do estatuto social da AmBev, passará a vigorar com a seguinte e nova redação, mantidos inalterados os seus parágrafos: “Artigo 5º – O Capital Social é de R$4.742.807.195,75, dividido em 54.934.922.712 ações, sendo 23.558.271.860 ordinárias e 31.376.650.852 preferenciais, todas nominativas e sem valor nominal.” 7. Nomeação de Empresa Especializada. 7.1. Conforme mencionado no Considerando (i) acima, os administradores da AmBev indicaram a APSIS como empresa especializada para proceder à avaliação do patrimônio líquido da CBB a ser transferido para a AmBev em virtude da operação descrita no presente Protocolo e Justificação. A presente indicação, entretanto, fica condicionada à ratificação pela assembléia geral de acionistas da AmBev que examinar o presente Protocolo e Justificação, nos termos do disposto no parágrafo primeiro do artigo 227 da Lei nº 6.404/76. 7.2. Adicionalmente, conforme também mencionado no Considerando (i) acima, a APSIS foi contratada para realizar a avaliação dos patrimônios da AmBev e da CBB em cumprimento ao disposto no art. 264 da Lei nº 6.404/76. 8. Extinção da CBB. 8.1. A efetivação da incorporação descrita neste Protocolo e Justificação acarretará a extinção da CBB que, conforme já mencionado neste Protocolo e Justificação, será sucedida pela AmBev em todos os seus bens, direitos e obrigações. 9. Disposições Finais. 9.1. O presente Protocolo e Justificação e as demonstrações financeiras que serviram de base para o cálculo do patrimônio líquido da CBB e da AmBev na Data Base (auditadas na forma do art. 12 da Instrução CVM nº 319), bem como os demais 7 documentos a que se refere o artigo 3º da mesma norma, estarão disponíveis nas sedes da AmBev e da CBB e na Internet – endereço www.ambev-ir.com, aba investidores, seção novidades, a partir do dia 10 de maio de 2005. 9.2. O valor do reembolso a ser pago aos acionistas dissidentes da CBB será calculado com base no valor de patrimônio líquido constante do balanço levantado em 31 de dezembro de 2004 e aprovado pela Assembléia Geral Ordinária de Acionistas da CBB realizada em 29 de abril de 2005, que corresponde a R$0.091943737 por ação, ressalvada a faculdade de levantamento de balanço especial e sem prejuízo do disposto no §3º do art. 137 da Lei nº 6.404/76. 9.3. O registro de companhia aberta, da AmBev, na Comissão de Valores Mobiliários, será mantido. 9.4. Atos societários. Serão realizados os seguintes atos: (a) Assembléia Geral Extraordinária da AmBev para (i) aprovar o presente Protocolo e Justificação e autorizar o aumento de capital a ser subscrito e realizado pela CBB mediante versão do seu patrimônio líquido conforme os valores estimados, bem como ratificar a nomeação da empresa especializada que o avaliou; e (ii) aprovar o laudo de avaliação referido no item 7.1 acima e a efetivação da incorporação; e (b) Assembléia Geral Extraordinária da CBB para aprovar o presente Protocolo e Justificação e autorizar os administradores da companhia a praticarem os atos necessários à incorporação, incluindo a subscrição do aumento de capital da AmBev. 9.5. Fica eleito o foro da comarca da capital de São Paulo para dirimir as dúvidas oriundas deste Protocolo e Justificação. E, POR ESTAREM JUSTAS E CONTRATADAS, ASSINAM AS PARTES O PRESENTE INSTRUMENTO EM 3 (TRÊS) VIAS DE IGUAL TEOR E FORMA, JUNTAMENTE COM AS TESTEMUNHAS ABAIXO. São Paulo, 9 de maio de 2005 Companhia de Bebidas das Américas – AMBEV: Marcel Herrmann Telles Conselheiro Carlos Alberto da Veiga Sicupira Conselheiro John Franklin Brock III Conselheiro Victório Carlos De Marchi Conselheiro 8 [continuação da página de assinaturas do Protocolo e Justificação de Incorporação da CBB pela AmBev, datado de 9 de maio de 2005] José Heitor Attilio Gracioso Conselheiro Roberto Herbster Gusmão Conselheiro Luis Felipe Pedreira Dutra Leite Conselheiro Vicente Falconi Campos Conselheiro Brent David Willis Conselheiro Luiz Fernando Ziegler de Saint Edmond Diretor João Mauricio Giffoni de Castro Neves Diretor Bernardo Pinto Paiva Diretor Carlos Eduardo Klützenschell Lisboa Diretor Carlos Alves de Brito Diretor Juan Manuel Vergara Galvis Diretor Ricardo Bacellar Wueckert Diretor Francisco de Sá Neto Diretor Milton Seligman Diretor Pedro de Abreu Mariani Diretor Claudio Braz Ferro Diretor Companhia Brasileira de Bebidas – CBB: Victório Carlos De Marchi Conselheiro Marcel Herrmann Telles Conselheiro Vicente Falconi Campos Conselheiro Luiz Fernando Ziegler de Saint Edmond Diretor 9 [continuação da página de assinaturas do Protocolo e Justificação de Incorporação da CBB pela AmBev, datado de 9 de maio de 2005] Cláudio Braz Ferro Diretor João Mauricio Giffoni de Castro Neves Diretor José Ronaldo Barcelos Diretor Juan Manuel Vergara Galvis Diretor Pedro de Abreu Mariani Diretor Carlos Eduardo Klützenschell Lisboa Diretor Ricardo Bacellar Wueckert Diretor Testemunhas: 1. ____________________ Nome: RG: CPF/MF: 2. ____________________ Nome: RG: CPF/MF: 10 ANEXO I LAUDO DATA BASE: SOLICITANTE: OBJETO: OBJETIVO: RJ-073/05 31 de dezembro de 2004. COMPANHIA DE BEBIDAS DAS AMÉRICAS - AMBEV, companhia aberta, com sede a Rua Dr. Renato Paes de Barros, 1017, 4º andar, Cidade de São Paulo, Estado de SP, Brasil, inscrita no CNPJ sob o n.º 028.087.08.0001/07 e NIRE nº 3.530.015.770, doravante denominada AMBEV. COMPANHIA BRASILEIRA DE BEBIDAS, sociedade anônima fechada, com sede na Avenida Antarctica, nº 1891, parte, Fazenda Santa Úrsula, Jaguariúna, SP, inscrita no CNPJ/MF sob o nº 60.522.000/0001 - 83 e NIRE nº 35.300.037.324, doravante denominada CBB. Constatar o valor do patrimônio líquido contábil da CBB para fins de capitalização na AMBEV. 11 ÍNDICE 1. INTRODUÇÃO 13 2. PRINCÍPIOS E RESSALVAS 14 3. LIMITAÇÕES DE RESPONSABILIDADE 15 4. METODOLOGIA DE AVALIAÇÃO 16 5. AVALIAÇÃO DO PATRIMÔNIO LÍQUIDO 17 6. CONCLUSÃO 18 7. RELAÇÃO DE ANEXOS 19 12 Formatados: Marcadores e numeração INTRODUÇÃO A APSIS CONSULTORIA EMPRESARIAL S/C Ltda. doravante denominada APSIS, com sede na Rua Porto Rico, nº 99, Jardim São Luiz, Santana do Parnaíba, SP, inscrita no CNPJ/MF sob o nº 05.702.059/0001-45, foi nomeada perita para constatar o valor do patrimônio líquido contábil da CBB para fins de capitalização na AMBEV. Na elaboração deste trabalho foram utilizados dados e informações fornecidos por terceiros, na forma de documentos e entrevistas verbais com o cliente. As estimativas utilizadas neste processo estão baseadas nos documentos e informações, os quais incluem, entre outros, os seguintes: Demonstrações Contábeis da CBB em 31 de dezembro de 2004 (Anexo 1). TAM TRANSPORTES AÉREOS MERIDIONAL S/A WAL PETROLEO S/A A equipe da APSIS responsável pela realização deste trabalho é constituída pelos seguintes profissionais: ANA CRISTINA FRANÇA DE SOUZA engenheira civil pós-graduada em ciências contábeis (CREA/RJ 91.1.03043-4) CESAR DE FREITAS SILVESTRE contador (CRC RJ 44779/O-3) CLAUDIO MARÇAL DE FREITAS contador (CRC RJ 55029/O-1) DÉBORA COELHO LUCAS engenheira civil, mestrado em engenharia da produção em ciências contábeis (CREA/RJ 96.1.22619-7) Parecer dos Auditores Independentes, DELOITTE TOUCHE TOHMATSU, emitido em 14 de fevereiro de 2005. A APSIS realizou recentemente avaliações para empresas de capital aberto para diversas finalidades nas seguintes empresas: AMÉRICA LATINA LOGÍSTICA DO BRASIL S/A BELGO-MINEIRA CIMENTO MAUÁ S/A GEODEX COMMUNICATIONS DO BRASIL S/A GERDAU S/A HOTÉIS OTHON S/A IBEST S/A L.R. CIA.BRAS.PRODS.HIGIENE E TOUCADOR S/A LIGHT SERVIÇOS DE ELETRICIDADE S/A LOJAS AMERICANAS S/A MINASGÁS S/A DISTRIB.DE GÁS COMBUSTÍVEL REPSOL YPF BRASIL S/A LUIZ PAULO CESAR SILVEIRA engenheiro mecânico mestrado em administração de empresas (CREA/RJ 89.1.00165-1) RICARDO DUARTE CARNEIRO MONTEIRO engenheiro civil pós-graduado em engenharia econômica (CREA/RJ 30137-D) SÉRGIO FREITAS DE SOUZA economista (CORECON/RJ 23521-0) VERONICA ROCHA DE OLIVEIRA (CRC/RJ nº. 069.548-9) Formatados: Marcadores e numeração pós-graduada contadora 13 PRINCÍPIOS E RESSALVAS O relatório objeto do trabalho a seguir enumerado, calculado e A APSIS assume total responsabilidade sobre a matéria de Engenharia de Avaliações, particularizado, obedece criteriosamente os seguintes princípios fundamentais incluídas as implícitas, para o exercício de suas honrosas funções, precipuamente descritos a seguir. estabelecidas em leis, códigos ou regulamentos próprios. Os consultores não têm inclinação pessoal em relação à matéria envolvida neste relatório e tampouco dela auferem qualquer vantagem, No presente relatório assumem-se como corretas as informações recebidas de terceiros, sendo que as fontes das mesmas estão contidas no referido relatório. não havendo conflito ou comunhão de interesses, atual ou potencial, que os impeça de preparar este laudo, incluindo, exemplificativamente, O relatório foi elaborado pela APSIS e ninguém, a não ser os seus próprios consultores preparou as análises e respectivas conclusões. com o controlador da CBB, ou em face de acionistas minoritários da CBB, ou relativamente à AMBEV e seus respectivos acionistas, ou ainda no tocante à própria operação. Para efeito de projeção partimos do pressuposto da inexistência de ônus ou gravames de qualquer natureza, judicial ou extrajudicial, atingindo as empresas em questão, que não as listadas no presente relatório. No melhor conhecimento e crédito dos consultores, as análises, opiniões e conclusões expressas no presente Relatório, são baseadas em dados, diligências, pesquisas e levantamentos verdadeiros e corretos. O presente relatório atende as especificações e critérios estabelecidos pelo USPAP (Uniform Standards of Professional Appraisal Practice), além das exigências impostas por O relatório apresenta todas as condições limitativas impostas pelas diferentes órgãos, tais como: Ministério da Fazenda, Banco Central, Banco do Brasil, CVM metodologias adotadas, que afetam as análises, opiniões e conclusões –Comissão de Valores Mobiliários, SUSEP - Superintendência de Seguros Privados, RIR – contidas nos mesmos. Regulamento de Imposto de Renda, etc. Os honorários profissionais da APSIS não estão, de forma alguma, sujeitos às conclusões deste relatório. 14 Formatados: Marcadores e numeração LIMITAÇÕES DE RESPONSABILIDADE Para elaboração deste relatório a APSIS utilizou informações e dados de Não nos responsabilizamos por perdas ocasionais a empresa e suas controladas, a seus históricos auditados por terceiros ou não auditados e dados projetados acionistas, diretores, credores ou a outras partes como conseqüência da utilização dos não auditados, fornecidos por escrito ou verbalmente pela administração dados e informações fornecidas pela empresa e constante neste relatório. da empresa ou obtidos das fontes mencionadas. Sendo assim, a APSIS assumiu como verdadeiras os dados e informações obtidos para este As análises e as conclusões contidas neste relatório baseiam-se em diversas premissas, relatório e não tem qualquer responsabilidade com relação a sua realizadas na presente data, de projeções operacionais futuras, tais como: preços, veracidade. volumes, participações de mercado, receitas, impostos, investimentos, margem operacionais e etc. Assim, os resultados operacionais futuros da empresa podem vir a ser O escopo deste trabalho não incluiu auditoria das demonstrações diferentes de qualquer previsão ou estimativa contida neste relatório. financeiras ou revisão dos trabalhos realizados por seus auditores. Nosso trabalho foi desenvolvido para o uso da AMBEV e demais empresas envolvidas no projeto, visando ao objetivo já descrito. 15 METODOLOGIA DE AVALIAÇÃO Exame da documentação de suporte já mencionada, objetivando verificar uma escrituração feita em boa forma e obedecendo às disposições legais regulamentares, normativas e estatutárias que regem a matéria, dentro de “Princípios e Convenções de Contabilidade Geralmente Aceitos”. Foram examinados os livros de contabilidade da CBB e todos os demais documentos necessários à elaboração deste laudo, que foi realizado a partir do balanço da CBB encerrado em 31 de dezembro de 2004. (Anexo 1). Apuraram os peritos que os ativos e os passivos de CBB encontram-se devidamente contabilizados. 16 AVALIAÇÃO DO PATRIMÔNIO LÍQUIDO Foram examinados os livros de contabilidade da CBB e todos os demais documentos necessários à elaboração deste laudo. Apuraram os peritos que o valor do patrimônio líquido contábil da CBB vale, pelo menos, R$ 5.064.967.756,81 (cinco bilhões sessenta e quatro milhões novecentos e sessenta e sete mil setecentos e cinqüenta e seis reais e oitenta e um centavos), em 31 de dezembro de 2004. COMPANHIA BRASILEIRA DE BEBIDAS BALANÇO PATRIMONIAL EM 31 DE DEZEMBRO DE 2004 (Valores expressos em milhares de reais - R$) ATIVO CIRCULANTE 2.022.016 REALIZÁVEL DE LONGO PRAZO 4.367.631 PERMANENTE 8.932.592 TOTAL DO ATIVO 15.322.239 PASSIVO CIRCULANTE 3.418.739 EXIGÍVEL A LONGO PRAZO 6.838.533 PATRIMÔNIO LÍQUIDO 5.064.968 TOTAL DO PASSIVO E PATRIMÔNIO LÍQUIDO 15.322.239 17 CONCLUSÃO A luz dos exames realizados na documentação anteriormente mencionada e tomando por base estudos da APSIS, concluíram os peritos que o valor do patrimônio líquido contábil da CBB vale, pelo menos, R$ 5.064.967.756,81 (cinco bilhões sessenta e quatro milhões novecentos e sessenta e sete mil setecentos e cinqüenta e seis reais e oitenta e um centavos), em 31 de dezembro de 2004. Estando o Laudo RJ-073/05 concluído, composto por 9 (nove) folhas digitadas de um lado e 03 (três) anexos e extraído em 05 (cinco) vias originais, a APSIS Consultoria Empresarial S/C Ltda., CREA/RJ 82.2.00620-1 e CORECON/RJ RF/2.052-4, empresa especializada em avaliação de bens, e TOWER CONSULTORIA E ASSESSORIA LTDA, CRC RJ-00330710-0 abaixo representada legalmente pelos seus diretores, coloca-se à disposição para quaisquer esclarecimentos que, por ventura, se façam necessários. Rio de Janeiro, 04 de maio de 2005. ANA CRISTINA FRANÇA DE SOUZA CLAUDIO MARÇAL DE FREITAS Sócia-diretora Contador DÉBORA COELHO LUCAS CESAR DE FREITAS SILVESTRE Diretora Contador VERÔNICA ROCHA DE OLIVEIRA Contadora RELAÇÃO DE ANEXOS 1. DOCUMENTAÇÃO DE SUPORTE 2. GLOSSÁRIO 3. PERFIL DA APSIS ÃO PAULO – SP v. Vereador José Diniz, 3.300, Cj. 808 ork Center 4, CEP: 04604-006 el.: + 55 11 5543.7907/5543.3811 RIO DE JANEIRO – RJ Rua São José, 90, grupo 1802 Centro, CEP: 20010-020 Tel.: + 55 21 2210.5073 Fax: + 55 21 2210.2959

Download