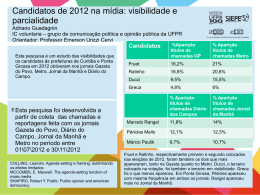

Ministério da Justiça CONSELHO ADMINISTRATIVO DE DEFESA ECONÔMICA – CADE Gabinete do Conselheiro Luís Fernando Rigato Vasconcellos Ato de Concentração nº 08012.007787/2006-15 Requerentes: FEAMIG - Fábrica de Emulsões Asfálticas de Minas Gerais Ltda e Greca Distribuidora de Asfaltos Ltda Advogado: Luiz Gustavo Rocha Oliveira, Arthur Villamil Martins e outros Conselheiro-Relator: Luís Fernando Rigato Vasconcellos RELATÓRIO 1 DA GRECA DISTRIBUIDORA DE ASFALTOS (“GRECA”) A GRECA é uma sociedade brasileira pertencente ao Grupo GRECA especializada na distribuição de asfaltos (Cimento Asfáltico de Petróleo – CAP e Asfalto Diluído de Petróleo – ADP), na industrialização e comercialização de emulsões asfálticas (CAP e ADP modificados por polímeros, borracha e outros materiais) e na prestação de serviços de pavimentação asfáltica (micro-revestimentos a frio e a quente). O quadro abaixo descreve os acionistas e suas respectivas participações no capital social da GRECA. Acionistas da GRECA Sócio Quotas Capital social (%) Amadeu Clóvis Greca 8.508.000 42,67 Clóvis Fernando Greca 2.860.000 14,34 Marcos Rogério Greca 2.859.000 14,33 Josiane Greca Schmuck 2.859.000 14,33 Juliane Greca Menezes 2.859.000 14,33 Fonte: Requerentes O Grupo GRECA tem como principal setor de atividades o Comércio Atacadista de Materiais Betuminosos (asfaltos e emulsões asfálticas) e a Indústria Química e Petroquímica (fabricação de emulsões asfálticas e asfaltos modificados), atuando ainda nas atividades correlatas a estas, Conselho Administrativo de Defesa Econômica – CADE Gabinete do Conselheiro Luís Fernando Rigato Vasconcellos Ato de Concentração nº 08012.007787/2006-15 tais como o transporte de asfaltos e prestação de serviços de aplicação de pavimentos asfálticos. O Grupo GRECA, por meio da empresa Atria S/A – Crédito, Financiamento e Investimento, atua ainda no setor de Serviços Financeiros, como Financeira, praticando a concessão de crédito para a aquisição de produtos betuminosos para os clientes do Grupo GRECA. As empresas componentes do Grupo GRECA são: • Greca Distribuidora de Asfaltos Ltda. • Greca Transportes de Cargas Ltda. • Gregor Participações Ltda. • B Greca e Cia Ltda. • Brasa Brasil Asfalto S/A • Atria S/A – Crédito, Financiamento e Investimento A GRECA não participou de qualquer aquisição, fusão, associação (joint venture) e constituição conjunta de novas empresas nos últimos 3 (três) anos. A empresa Requerente possui apenas dois consórcios em andamento: CONSÓRCIO GRECA – CBEMI, inscrito no CNPJ sob nº. 07.222.187/0001-17, formado pela GRECA e CBMI– Construtora Brasileira e Mineradora Ltda.; e, CONSÓRCIO BETUNELKOCH – GRECA – BRASA – BRASIL ASFALTOS S/A, inscrito no CNPJ sob o nº 07.552.006/0001-10, formado pelas empresas Greca Distribuidora de Asfaltos Ltda., Betunelkoch Asfaltos e Tecnologia Ltda. e BRASA – BRASIL ASFALTOS S/A. O faturamento da GRECA e do GRUPO GRECA no exercício de 2005, no Brasil, foi de R$ 224.478.770,96 (duzentos e vinte e cinco milhões, quatrocentos e setenta e oito mil, setecentos e setenta reais e noventa e seis centavos) e R$ 268.441.484,17 (duzentos e sessenta e oito milhões, quatrocentos e quarenta e um mil, quatrocentos e oitenta e quatro reais e dezessete centavos), respectivamente. 2 DA FÁBRICA DE EMULSÕES ASFÁLTICAS DE MINAS GERAIS (“FEAMIG”) A FEAMIG é uma sociedade brasileira especializada na distribuição de asfaltos (Cimento Asfáltico de Petróleo – CAP e Asfalto Diluído de Petróleo – ADP), na industrialização e comercialização de emulsões asfálticas (CAP e ADP modificados por polímeros, borracha e 2 Conselho Administrativo de Defesa Econômica – CADE Gabinete do Conselheiro Luís Fernando Rigato Vasconcellos Ato de Concentração nº 08012.007787/2006-15 outros materiais) e na prestação de serviços de pavimentação asfáltica (micro-revestimentos a frio e a quente). A FEAMIG atua especificamente na Região Sudeste, na Bahia, em Tocantins e Goiás, com algumas participações nos Estados da Região Norte. O quadro abaixo descreve os acionistas e suas respectivas participações no capital social da FEAMIG. Acionistas da FEAMIG Sócio Quotas Capital social (%) Antônio Alberto Canabrava 2.310.000 42,0 Santuza de Oliveira Canabrava 1.650.000 30,0 Rone Rodrigues Maia 1.540.000 28,0 Fonte: Requerentes. A empresa FEAMIG faz parte do Grupo FEAMIG e as empresas componentes do Grupo são: • FEAMIG – Fábrica de Emulsões Asfálticas de Minas Gerais Ltda. • Pavimig Engenharia Ltda. • Veredas Transportes Ltda. • FACE – Fórmula Assessoria e Consultoria de Engenharia Ltda. O faturamento da FEAMIG e do GRUPO FEAMIG no exercício de 2005, no Brasil, foi de R$ 66.103.507,16 (sessenta e seis milhões, cento e três mil, quinhentos e sete reais e dezesseis centavos) e R$ 71.799.911,98 (setenta e um milhões, setecentos e noventa e nove mil, novecentos e onze reais e noventa e oito centavos), respectivamente. A FEAMIG não participou de qualquer aquisição, fusão, associação (joint venture) e constituição conjunta de novas empresas nos últimos 3 (três) anos. A empresa Requerente possui apenas um consórcio em andamento: CONSÓRCIO FEAMIG – PAVIMIG – GARCIA MONTEIRO, inscrito no CNPJ sob o nº. 07.753.566/0001-33. 3 DA OPERAÇÃO Trata-se da aquisição de todas as quotas do capital social da FEAMIG pela GRECA e pelo Sr. Amadeu Clóvis Greca. A composição do capital social da FEAMIG antes e depois da operação é apresentada no quadro a seguir. 3 Conselho Administrativo de Defesa Econômica – CADE Gabinete do Conselheiro Luís Fernando Rigato Vasconcellos Acionistas da FEAMIG -Antes da Operação Capital Sócio Quotas social (%) Antônio Alberto 2.310.000 42,0 Canabrava Santuza de Oliveira 1.650.000 30,0 Canabrava Rone Rodrigues Maia 1.540.000 28,0 Fonte: Requerentes Ato de Concentração nº 08012.007787/2006-15 Acionistas da FEAMIG - Após a Operação Capital Sócio Quotas social (%) Amadeu Clóvis Greca 55.000 Greca Distribuidora de 5.445.000 Asfaltos Ltda 1,0 99,0 A operação, celebrada em 17 de julho de 2006, foi submetida ao Sistema Brasileiro de Defesa da Concorrência em 07 de agosto de 2006 e seu valor total aproximado foi de R$ 11.950.000,00 (onze milhões, novecentos e cinqüenta mil reais), sendo: a) R$ 10.150.000,00 (dez milhões, cento e cinqüenta mil reais) pagos em dinheiro; b) 36,16% (trinta e seis inteiros e dezesseis décimos por cento) do valor correspondente ao lucro a ser auferido com o contrato celebrado entre a FEAMIG e o DER/MG de R$ 1.200.000,00 (um milhão e duzentos mil reais); e, c) 55,40% (cinqüenta e cinco inteiros e quarenta décimos por cento) do valor correspondente ao lucro a ser auferido em decorrência do fornecimento de produtos ou emulsificações realizado pela FEAMIG para a Petrobrás Distribuidora S/A (no valor estimado de R$ 600.000,00 (seiscentos mil reais)). Há clausula de não concorrência no contrato que formalizou a operação, por meio da qual os vendedores Antônio Alberto Canabrava e Santuza de Oliveira Canabrava se comprometem a não atuar, direta ou indiretamente, no mercado brasileiro de distribuição e fabricação de materiais asfálticos, salvo para o transporte e aplicação destes produtos, pelo prazo de 10 (dez) anos contados da data da assinatura do contrato definitivo, salvo prévia e expressa autorização por escrito dos COMPRADORES. 4 DO PAGAMENTO DA TAXA PROCESSUAL Verifica-se, por meio da análise da cópia autenticada do comprovante de pagamento, juntado aos autos (fl. 45), que as Requerentes efetuaram devidamente o pagamento da taxa processual estatuída pela Lei nº 9.781/1999. 4 Conselho Administrativo de Defesa Econômica – CADE Gabinete do Conselheiro Luís Fernando Rigato Vasconcellos 5 Ato de Concentração nº 08012.007787/2006-15 DOS PARECERES DA ANP, DA SEAE, DA SDE, DA ProCADE E DO MPF A ANP, em seu parecer (fls 446-452), recomendou o arquivamento do presente Ato de Concentração, sem julgamento do mérito, por não estar subsumido ao § 3º do art. 54 da Lei 8884/94. Vencida esta questão, no mérito, a ANP recomendou a sua operação sem restrições. Em seu parecer (fls 457-475), a SEAE definiu como mercado relevante da presente operação, em sua dimensão produto, os mercados (i) de comércio atacadista de materiais betuminosos (asfaltos e emulsões asfálticas) e (ii) serviços de pavimentação asfáltica. Definiu ainda (i) o território nacional como dimensão geográfica para o mercado de distribuição de asfalto e fabricação e comercialização de emulsão asfáltica e (ii) o Estado de São Paulo como dimensão geográfica para o mercado de serviços de pavimentação asfáltica. Após a definição do mercado relevante, a SEAE passou a analisar a possibilidade de exercício de poder de mercado devido às concentrações horizontal e vertical resultantes da operação. A SEAE descartou a possibilidade de exercício de poder unilateral no mercado nacional de comércio atacadista de materiais betuminosos baseada na estimativa fornecida pelas requerentes de que a concentração horizontal decorrente da operação no referido mercado era de 15,9% em 2005 e de 17,6% em 2006 1 . Em relação ao mercado de serviços de pavimentação asfáltica no Estado de São Paulo, mesmo não tendo sido possível construir a estrutura de oferta, a SEAE constatou que a concentração horizontal gerada pela operação neste mercado não representa nenhum perigo ao ambiente concorrencial, já que existem inúmeras empresas que prestam serviços de pavimentação asfáltica no Estado de São Paulo. Em relação à integração vertical, verificada entre os mercados de comércio atacadista de materiais betuminosos e de prestação de serviços de pavimentação asfáltica, a SEAE entendeu que esta é pré-existente a este ato de concentração, tendo em vista que as empresas já eram verticalizadas antes da operação (este ato representaria apenas um reforço desta relação vertical). A SEAE ressaltou ainda que esse reforço não traz prejuízo ao ambiente 1 Porcentagens inferiores a estabelecida pelo Guia de Análise de Atos de Concentração Horizontal (20%). Segundo o Guia, concentrações superiores a 20% indicam a possibilidade de exercício de poder de mercado. 5 Conselho Administrativo de Defesa Econômica – CADE Gabinete do Conselheiro Luís Fernando Rigato Vasconcellos Ato de Concentração nº 08012.007787/2006-15 concorrencial porque a concentração horizontal no mercado relevante de comercialização de produtos betuminosos (asfalto e emulsão asfáltica – mercado upstream), não ultrapassa 20%, ou seja, não é suficiente para possibilitar um eventual fechamento desse mercado para os demais concorrentes. Por outro lado, como visto anteriormente, o mercado de serviços de pavimentação em São Paulo (mercado downstream) conta com a participação de inúmeras empresas, impossibilitando, portanto, qualquer tentativa de fechamento desse mercado por parte das requerentes. Concluindo seu parecer, a SEAE recomendou a aprovação da operação com a restrição de que o período estipulado na cláusula de não concorrência seja reduzido de 10 para 5 anos. A SDE, tendo em vista os princípios da economia processual e da eficiência da Administração Pública, concordou com o teor do parecer da SEAE opinando pela aprovação do ato com a restrição indicada na recomendação do Parecer da SEAE. Em relação à tempestividade, considerou o “Contrato Preliminar de Compra e Venda de Cotas, Assunção de Obrigações e Outras Avenças”, firmado em 17/07/2006, como sendo o primeiro documento vinculativo da operação. Como o ato foi apresentado ao SBDC em 07/08/2006, dentro do prazo legal de 15 dias úteis, entendeu que a apresentação da operação foi tempestiva. A ProCADE entendeu que não estão presentes os critérios de admissibilidade previstos no § 3º do artigo 54 da Lei nº 8.884/94, sugerindo, portanto, o não conhecimento da operação. Contudo, se o Conselho assim não entender, sugeriu a aprovação da operação com a ressalva de redução da delimitação temporal da cláusula de não concorrência de 10 para 5 anos. A ProCADE recomendou ainda que as requerentes fossem oficiadas com o intuito de informar se as operações previstas nos contratos juntados aos autos, às fls 75/86 (Contrato de Prestação de Serviços entre a FEAMIG e a FACE - Fórmula Assessoria e Consultoria de Engenharia Ltda) e fls 87/99 (Contrato de Prestação de Serviços de Transporte Rodoviário de Cargas entre a FEAMIG e a Veredas Transportes Ltda), referem-se à operação ora analisada ou se tratam de operações distintas. No dia 24 de maio de 2007 foi enviado às requerentes o Ofício nº 1431/2007/CADE requerendo tal informação. Em sua resposta, as requerentes informaram que os referidos contratos são simplesmente de prestação de serviços e não se tratam de operações distintas da que está em análise, mas sim decorrentes da mesma, à medida que a FEAMIG, para a 6 Conselho Administrativo de Defesa Econômica – CADE Gabinete do Conselheiro Luís Fernando Rigato Vasconcellos Ato de Concentração nº 08012.007787/2006-15 consecução de seus objetivos sociais, necessita contratar outras empresas para prestarem serviços adjacentes à distribuição e fabricação de materiais asfálticos. Nesta resposta, ainda foi ressaltado que as empresas FACE e Veredas já prestavam serviços à FEAMIG antes da operação de alienação das quotas à Greca, não importando, portanto, em qualquer alteração na estrutura concorrencial do mercado de distribuição de asfaltos. O MPF considerou tempestiva a apresentação do ato ao SBDC e não se opôs a aprovação da operação com as restrição indicada pela SEAE e pela SDE. No dia 01 de junho de 2007 foi enviado à ANP o Ofício nº 1536/2007/CADE solicitando as participações das distribuidoras de asfalto no mercado nacional de comércio atacadista de produtos betuminosos (asfaltos e emulsões asfálticas) nos anos de 2005 e 2006. Estas participações, segmentadas pelas cinco regiões brasileiras,. também foram solicitadas. É o relatório. Brasília, 04 de junho de 2007. LUÍS FERNANDO RIGATO VASCONCELLOS Conselheiro do CADE 7

Baixar