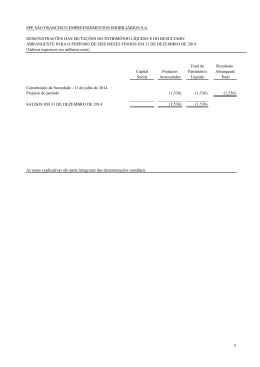

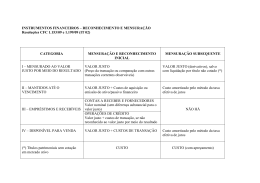

PREFEITURA MUNICIPAL DE SÃO JOSÉ FUNDAÇÃO EDUCACIONAL DE SÃO JOSÉ CENTRO UNIVERSITÁRIO MUNICIPAL DE SÃO JOSÉ – USJ CURSO DE CIÊNCIAS CONTÁBEIS JULIANA JÉSSICA DA SILVA ANÁLISE DOS IMPACTOS DA EVIDENCIAÇÃO DO VALOR JUSTO: Um estudo de caso na empresa Brasil Foods S.A. São José 2013 PREFEITURA MUNICIPAL DE SÃO JOSÉ FUNDAÇÃO EDUCACIONAL DE SÃO JOSÉ CENTRO UNIVERSITÁRIO MUNICIPAL DE SÃO JOSÉ – USJ CURSO DE CIÊNCIAS CONTÁBEIS JULIANA JÉSSICA DA SILVA ANÁLISE DOS IMPACTOS DA EVIDENCIAÇÃO DO VALOR JUSTO: Um estudo de caso na empresa Brasil Foods S.A. Trabalho de Conclusão do Curso de Ciências Contábeis do Centro Universitário Municipal de São José – USJ. Orientador: Carvalho. São José 2013 Prof. Dr. Fernando Nitz de JULIANA JÉSSICA DA SILVA ANÁLISE DOS IMPACTOS DA EVIDENCIAÇÃO DO VALOR JUSTO: Um estudo de caso na empresa Brasil Foods S.A. Trabalho de Conclusão de Curso elaborado como requisito parcial para obtenção do grau de Bacharel em Ciências Contábeis do Centro Universitário Municipal de São José – USJ avaliado pela seguinte banca examinadora: Orientador: _____________________________ Prof. Dr. Fernando Nitz de Carvalho _____________________________ Prof. MSc. Isair Sell _____________________________ Prof. Dr. Ivan Ludgero Ivanqui São José, 26 de Junho de 2013. “A minha família, a qual me repassou os valores necessários para alcançar os objetivos almejados e vencer as batalhas da vida.” AGRADECIMENTOS A minha Mãe, meu Pai e meu Irmão, pelo apoio e incentivo que me mantiveram nesta caminhada. Ao meu noivo pelas palavras de estímulo, e pela compreensão nos momentos em que me afastei devido aos estudos, que me permitiram chegar ao fim deste pequeno trecho da vida. Aos amigos e colegas, que juntos desde o inicio nesta caminhada, ajudando uns aos outros, deixam nossos dias mais divertidos, diminuindo a tensão dos dias difíceis. Ao meu orientador, Prof. Dr. Fernando Nitz de Carvalho, pela atenção, compreensão e pelo conhecimento repassado que contribui muito para elaboração desta pesquisa. E a Deus pela vida plena e por iluminar o meu caminho até aqui. RESUMO As constantes mudanças nas normas contábeis buscam a padronização das demonstrações financeiras com o intuito de promover informação confiável para seus usuários, sujeitando os profissionais contábeis ao compromisso da atualização do conhecimento. Uma destas mudanças é a mensuração de alguns ativos e passivos a valor justo, que vem gerando discussões entre autores e profissionais da área, e assim motivando esta pesquisa que tem como objetivo analisar os impactos nos indicadores econômico-financeiros da empresa Brasil Foods S.A no exercício de 2008, 2009, 2010, 2011 e 2012 com a evidenciação de seus ativos e passivos pelo valor justo. Para atingir este objetivo, primeiramente apresentam-se as definições sobre o tema para o entendimento do contexto, explanando as forma de mensuração e os ativos e passivos mensurados a valor justo. Em seguida apresenta-se o estudo de caso, que elucida as informações qualitativas e quantitativas sobre valor justo evidenciadas pela Brasil Foods S.A., e por meio das informações quantitativas realizam-se os ajustes nas demonstrações financeiras, permitindo o cálculo dos indicadores financeiros sobre as demonstrações financeiras a valor justo e a valor contábil, e por meio dos indicadores realiza-se a comparação e verificam-se os impactos causados pela evidenciação do valor justo. A metodologia da pesquisa foi definida da seguinte forma, quanto a sua natureza a pesquisa é aplicada, quanto a abordagem é uma pesquisa predominantemente quantitativa e quanto aos objetivos é uma pesquisa descritiva. Foi realizado um estudo de caso com base nas demonstrações contábeis da Brasil Foods S.A. obtidos através do site da CVM. Palavras-chave: Valor justo. Evidenciação. Demonstrações financeiras. Indicadores. Impactos. LISTA DE QUADROS Quadro 1 – Demonstração das vantagens e desvantagens da utilização do custo corrente de entrada na visão de diferentes autores: Iudícibus, Hendriksen e Van Breda. ........................................................................................................................ 19 Quadro 2 – Formas de cálculo do valor justo ............................................................ 22 Quadro 3 – Índices de Liquidez das demonstrações originais da controladora. ....... 65 Quadro 4 – Índices de Liquidez das demonstrações ajustadas da controladora....... 66 Quadro 5 – Índices de Endividamento das demonstrações originais da controladora. .................................................................................................................................. 66 Quadro 6 – Índices de Endividamento das demonstrações ajustadas da controladora. ............................................................................................................. 67 Quadro 7 – Índices de Rentabilidade das demonstrações originais da controladora. .................................................................................................................................. 67 Quadro 8 – Índices de Rentabilidade das demonstrações ajustadas da controladora. .................................................................................................................................. 67 Quadro 9 – Índices de Liquidez das demonstrações originais consolidadas. ........... 68 Quadro 10 – Índices de Liquidez das demonstrações ajustadas consolidadas. ....... 68 Quadro 11 – Índices de Endividamento das demonstrações originais consolidadas. .................................................................................................................................. 69 Quadro 12 – Índices de Endividamento das demonstrações ajustadas consolidadas. .................................................................................................................................. 69 Quadro 13 – Índices de Rentabilidade das demonstrações originais consolidadas. . 70 Quadro 14 – Índices de Rentabilidade das demonstrações ajustadas consolidadas. .................................................................................................................................. 70 LISTA DE FIGURAS Figura 1 – Ajuste realizados no Balanço Patrimonial da controladora de 2008......... 43 Figura 2 – Ajustes realizados no Balanço Patrimonial consolidado de 2008. ........... 44 Figura 3 – Ajustes realizados no Resultado do Exercício e Patrimônio líquido de 2008. ......................................................................................................................... 45 Figura 4 – Determinação do valor justo dos instrumentos financeiros de 2008. ....... 46 Figura 5 – Composição dos saldos de instrumentos financeiros por categoria em 2010. ......................................................................................................................... 47 Figura 6 –Composição dos saldos de instrumento financeiros por categoria em 2009. .................................................................................................................................. 48 Figura 7 – Comparação entre valor justo e valor contábil de 2009 e 2010. .............. 49 Figura 8 – Ativos e passivos a valor justo segundo a hierarquização de valor de 2009 e 2010. ...................................................................................................................... 51 Figura 9 – Custo de aquisição das ações da Sadia. ................................................. 52 Figura 10 – Ativos e passivos adquiridos da Sadia. .................................................. 53 Figura 11 – Composição dos saldos dos instrumentos financeiros por categoria em 2011. ......................................................................................................................... 54 Figura 12 – Comparação do valor justo e valor contábil de 2011.............................. 55 Figura 13 – Ativos e passivos a valor justo segundo a hierarquização de valor de 2011. ......................................................................................................................... 56 Figura 14 – Composição do saldo dos investimentos em 2011. ............................... 57 Figura 15 – Composição dos saldos de instrumentos financeiros da controladora em 2012. ......................................................................................................................... 57 Figura 16 – Composição dos saldos de instrumentos financeiros consolidados em 2012. ......................................................................................................................... 58 Figura 17 – Comparação valor contábil e valor justo da controladora em 2012. ....... 58 Figura 18 – Comparação valor contábil e valor justo consolidado em 2012. ............ 59 Figura 19 –Ativos e passivos a valor justo segundo a hierarquização de valor de 2012. ......................................................................................................................... 60 Figura 20 – Valor justo dos ativos e passivos adquiridos na combinação de negócios Quickfood. ................................................................................................................. 61 Figura 21 – Valor justo dos ativos e passivos adquiridos na combinação de negócios Avex. ......................................................................................................................... 62 Figura 22 – Valor justo dos ativos e passivos adquiridos na combinação de negócios Dánica. ...................................................................................................................... 63 Figura 23 – Composição dos saldos de investimentos em 2012............................... 64 SUMÁRIO 1 INTRODUÇÃO ....................................................................................................... 10 1.1 OBJETIVOS ........................................................................................................ 12 1.2 JUSTIFICATIVA .................................................................................................. 12 1.3 ESTRUTURA ...................................................................................................... 13 2 FUNDAMENTAÇÃO TEÓRICA ............................................................................. 15 2.1 NORMAS INTERNACIONAIS ............................................................................. 15 2.2 MENSURAÇÃO CONTÁBIL ................................................................................ 16 2.2.1 Valores de entrada ......................................................................................... 17 2.2.1.1 Custo histórico ............................................................................................... 17 2.2.1.2 Custo corrente ............................................................................................... 18 2.2.1.3 Custos históricos corrigidos ........................................................................... 20 2.2.1.4 Custos correntes corrigidos ........................................................................... 20 2.2.2 Valores de Saída ............................................................................................. 20 2.2.2.1 Valores descontados de fluxos de caixas futuros .......................................... 21 2.2.2.2 Preços correntes de venda ............................................................................ 21 2.2.2.3 Equivalentes correntes de caixa .................................................................... 21 2.2.2.4 Valores de liquidação .................................................................................... 21 2.2.3 Mensuração pelo valor justo ......................................................................... 22 2.3 INSTRUMENTOS FINANCEIROS ...................................................................... 23 2.3.1 Definição de instrumentos financeiros ........................................................ 23 2.3.2 Mensuração de instrumentos financeiros.................................................... 25 2.4 ANÁLISE DAS DEMONSTRAÇÕES CONTÁBEIS ............................................. 28 2.4.1 Demonstrações contábeis ............................................................................. 28 2.4.2 Indicadores financeiros e econômicos ........................................................ 30 2.4.2.1 Índices de liquidez ......................................................................................... 30 2.4.2.2 Índices de endividamento .............................................................................. 31 2.4.2.3 Índices de rentabilidade................................................................................. 32 2.5 ESTUDOS ANTERIORES ................................................................................... 33 3 METODOLOGIA .................................................................................................... 36 4 ESTUDO DE CASO ............................................................................................... 38 4.1 BRASIL FOODS S.A. .......................................................................................... 38 4.2 INFORMAÇÕES EVIDENCIADAS ...................................................................... 39 4.2.1 Informações Qualitativas ............................................................................... 39 4.2.1.1 Demonstrações Financeiras de 2008 ............................................................ 40 4.2.1.2 Demonstrações Financeiras de 2009 e 2010 ................................................ 40 4.2.1.3 Demonstrações Financeiras de 2011 e 2012 ................................................ 42 4.2.2 Informações Quantitativas ............................................................................ 42 4.2.2.1 Demonstrações Financeiras de 2008 ............................................................ 42 4.2.2.2 Demonstrações Financeiras de 2009 e 2010 ................................................ 46 4.2.2.3 Demonstrações Financeiras de 2011 ............................................................ 53 4.2.2.4 Demonstrações Financeiras de 2012 ............................................................ 57 4.3 AJUSTES DAS DEMONSTRAÇÕES CONTÁBEIS ............................................ 64 4.4 COMPARAÇÕES DE INDICADORES ECONÔMICO-FINANCEIROS ............... 65 4.4.1 Indicadores das demonstrações da controladora ....................................... 65 4.4.2 Indicadores das demonstrações consolidadas ........................................... 68 4.5 IMPACTOS DA EVIDENCIAÇÃO DO VALOR JUSTO ....................................... 70 5 CONSIDERAÇÕES FINAIS ................................................................................... 72 REFERÊNCIAS ......................................................................................................... 74 ANEXO A – DEMONSTRAÇÕES FINANCEIRAS BRASIL FOODS S.A .................. 76 10 1 INTRODUÇÃO Com o crescimento dos mercados internacionais e incremento da globalização, a informação contábil torna-se uma ferramenta relevante para avaliação da situação econômica e financeira das empresas, assim, observa-se a necessidade da padronização das informações contábeis das empresas, para tornar possível a comparabilidade, com o intuito de proporcionar aos usuários da informação a situação das empresas analisadas. Niyama e Tibúrcio Silva (2011, p. 24) afirmam que “a padronização se torna necessária em decorrência das características do processo contábil devido às falhas do sistema de mercado em produzir demonstrações contábeis justas para a sociedade”. Inicialmente, com a aprovação da Lei nº 11.638 de 28 de dezembro de 2007, foram alterados e revogados dispositivos que regulam a elaboração das demonstrações contábeis de Sociedades por Ações reguladas pela Lei nº 6.404/76. As empresas de capital aberto já estavam obrigadas a elaborar suas demonstrações observando as normas emitidas pela Comissão de Valores Mobiliários (CVM), no entanto com a alteração da Lei nº 6.404/76 as normas da CVM são elaboradas com base nos padrões internacionais adotados pelos principais mercados de capitais. Entretanto, as alterações provocaram mudanças significativas nos registros contábeis e para o entendimento, adequação e controle da situação de convergência das normas internacionais, criou-se o Comitê de Pronunciamentos Contábeis (CPC) pela Resolução do CFC nº 1.055/05 e o Comitê Gestor da Convergência pela Resolução do CFC nº 1.103/07. O CPC emite pronunciamentos técnicos sobre os procedimentos contábeis visando à viabilização da convergência das normas brasileiras de contabilidade aos padrões internacionais, que apresentam conceitos desde a estrutura conceitual básica da convergência até o reconhecimento, mensuração e evidenciação dos ativos e passivos. Dentre os conceitos apresentados, observam-se considerações sobre a mensuração pelo valor justo. O CPC 38 trata sobre valor justo do Item AG69 a até AG82 e define como valor justo o preço da transação na data de mensuração em uma troca entre partes não relacionadas, sem favorecidos, motivada por considerações comerciais normais. 11 Entretanto, afirma que a melhor forma de mensuração pelo valor justo é a existência de preços cotados no mercado ativo. O contexto esta em significativa discussão por sua aplicação causar alterações nas demonstrações contábeis. O critério utilizado anteriormente para avaliação dos ativos e passivos era o custo histórico, no entanto, não demonstra a real situação do ativo ou passivo, sendo assim, a utilização do método de avaliação pelo valor justo, que tenta trazer os mesmos a valor de mercado, pode trazer mudanças tanto qualitativas como quantitativas para as demonstrações contábeis. Conforme contexto operacional da Brasil Foods S.A., divulgado em notas explicativas, a empresas é uma das maiores companhias brasileiras do ramo alimentício, trabalhando com foco na industrialização e comercialização de carnes e derivados de aves, suínos e bovinos, produtos processados, massas, vegetais congelados e derivados de soja. A empresa esta listada no segmento de Novo Mercado na BM&fbovespa e na Bolsa de Valores de Nova Iorque. O nome da Brasil Foods S.A. agrega valor a diversas marcas como a Batavo, Claybon, Chester®, Confiança, Delicata, Doriana, Elegê, Fazenda, Nabrasa, Perdigão, Perdix, Fiesta, Hot Pocket, Miss Daisy, Nuggets, Qualy, Rezende, Sadia, Speciale Sadia, Texas e Wilson, além de marcas licenciadas como Turma da Mônica. Destaca-se assim a participação relevante da Brasil Foods S.A. no mercado de carnes e derivados, tanto interno como externo e por ser uma empresa de capital aberto, e participante do mercado internacional, torna-se obrigada à divulgação de demonstrações contábeis, seguindo a Lei nº 11.638/07, os pronunciamentos emitidos pelo CPC e as normas impostas pela CVM. Observa-se a necessidade de uma pesquisa sobre a evidenciação de ativos e passivos pelo valor justo com o intuito de analisar as alterações que esta forma de mensuração pode causar, e tendo como objeto as empresa Brasil Foods S.A. que em suas demonstrações de 2008, 2009, 2010, 2011 e 2012 evidenciaram seus ativos e passivos com base no valor justo. Diante do exposto, apresenta-se o seguinte problema de pesquisa: Quais foram os impactos nos indicadores econômico-financeiros da empresa Brasil Foods S.A do exercício de 2008, 2009, 2010, 2011 e 2012 com a evidenciação de ativos e passivos pelo valor justo? 12 1.1 OBJETIVOS O objetivo geral do estudo consiste em analisar os impactos nos indicadores econômico-financeiros da empresa Brasil Foods S.A no exercício de 2008, 2009, 2010, 2011 e 2012 com a evidenciação de seus ativos e passivos pelo valor justo. Para atender ao objetivo geral, elaboraram-se os seguintes objetivos específicos: Buscar informações sobre a bibliografia e legislação referente à mensuração e evidenciação do valor justo; Apresentar as demonstrações contábeis da empresa Brasil Foods S.A. do Exercício de 2008, 2009, 2010, 2011 e 2012; Classificar em qualitativa e quantitativa as informações que a empresa Brasil Foods S.A. evidenciou relacionado ao valor justo e mensurar ajustes nas informações contábeis com base nos dados quantitativos verificados; Analisar se os ativos, passivos e resultados mensurados com base no valor justo causaram alterações significativas nos indicadores econômicofinanceiros no período analisado. 1.2 JUSTIFICATIVA Rotineiramente surgem novas alterações na legislação brasileira que modificam parte do nosso conhecimento, que nos incentiva a nos atualizar e estar constantemente buscando informações que capacite o profissional contábil. Atualmente, com a aprovação da Lei nº 11.638/07, as práticas contábeis utilizadas foram modificadas de forma relevante, fazendo com que os profissionais da área observassem a necessidade de atualização de seus conhecimentos para que se mantivessem no mercado com mais qualidade e eficiência nas atividades. A adequação às normas internacionais não é uma tarefa fácil, já que onera tempo para cursos de atualização e implica necessidade de analisar as empresas isoladamente, observando cada caso, para aplicações das devidas alterações. Algumas dessas alterações ocasionam modificações que incentivam a realização de novas pesquisas acerca do assunto, possibilitando, assim, a transmissão das informações aos interessados. 13 Como evidenciado, a mensuração pelo valor justo é uma das alterações que fez modificações nas demonstrações contábeis e alterou o modo de mensuração utilizado anteriormente, por isso está em discussão por alguns autores e profissionais da área. A empresa Brasil Foods S.A. foi escolhida como objeto de estudo por ser caracterizada como uma empresa de capital aberto, enquadrando-se na Lei nº 11.638/07. Além disso, evidenciou seus ativos e passivos pelo valor justo em suas demonstrações, permitindo-se realizar a pesquisa dos impactos provenientes dessa evidenciação nos períodos de 2008, 2009, 2010, 2011 e 2012, evidenciando para a comunidade acadêmica a relevância dessa modificação nas demonstrações contábeis. 1.3 ESTRUTURA No primeiro capítulo se apresenta a introdução que engloba a contextualização do tema proposto, a delimitação, a problematização e diante disso é apresentado o problema da pesquisa. Ainda no primeiro capítulo, apresenta-se o objetivo geral da pesquisa e são definidos objetivos específicos visando alcançar os resultados necessários para atingir o objetivo geral e responder o problema da pesquisa. O segundo capítulo trata-se da fundamentação teórica, onde se apresenta os principais conceitos a cerca do tema proposto, que segundo Gil (1999, p. 75) “há a necessidade de se consultar material adequado à definição da conceituação da pesquisa”. Apresenta-se também no segundo capítulo os estudos anteriores “tendo em vista identificar o estágio em que se encontram os conhecimentos a certa do tema investigado”. (GIL, 1999, p. 75) Quanto ao terceiro capítulo, pretende-se apresentar a metodologia utilizada, evidenciando os métodos científicos empregados na pesquisa para obtenção dos resultados, que possibilitam constatar a veracidade do conhecimento. Pretende-se no quarto capítulo apresentar o estudo de caso, onde serão destacadas as informações quantitativas e qualitativas evidenciadas nas Demonstrações Financeiras da Brasil Foods S.A., e por meio dos dados quantitativos, ajustar as demonstrações financeiras para permitir análise 14 comparativa com e sem o valor justo, assim possibilitando a análise dos impactos da evidenciação do valor justo nos indicadores econômico-financeiros. 15 2 FUNDAMENTAÇÃO TEÓRICA Para melhor entendimento do tema proposto nesta pesquisa, neste tópico serão apresentados embasamentos acerca das normas internacionais de contabilidade, as formas de mensuração utilizadas na contabilidade em geral, a mensuração pelo valor justo, a mensuração dos instrumentos financeiros e a análise das demonstrações contábeis por meio dos indicadores financeiros e econômicos. 2.1 NORMAS INTERNACIONAIS A abertura da economia brasileira, o crescimento das negociações de ações em bolsa de valores e o aumento do interesse de investidores estrangeiros impulsionaram os órgãos envolvidos a se preocupar com a dificuldade da comparabilidade das demonstrações contábeis, devido à diversidade de práticas existente e deste modo observou-se a necessidade da harmonização das normas contábeis. Em 1973 foi criado o IASC (International Accountingn Standard Committe), que surgiu do compromisso assumido por Austrália, Canadá, França, Alemanha, Japão, México, Inglaterra, Irlanda e Estados Unidos, tendo como finalidade estudos dos padrões contábeis. Entretanto no dia 1ª de abril de 2001 o IASC tornou-se IASB (International Accounting Standards Board), que é uma entidade privada, independente, formada por mais de 140 entidades de classe de diversos países, incluído o Brasil que é representado pelo o IBRACON e o Conselho Federal de Contabilidade. O IASB foi criado como objetivo de desenvolver um conjunto de normas contábeis globais de qualidade para promover a aplicação das normas e a convergência entre as normas contábeis locais e as internacionais, de modo que possibilite a comparabilidade das demonstrações contábeis. As normas desenvolvidas pelo IASB são denominadas IFRS (Internacional Financial Reporting), segundo Niyama e Tibúrcio Silva (2011, p. 24) “estas normas tem como principal finalidade reduzir as diferenças entre os procedimentos e as normas contábeis adotadas nos diferentes países”. Deste modo, possibilita-se a harmonização das normas contábeis facilitando a análise das demonstrações contábeis que evidenciarão a real situação econômica e financeira da empresa. 16 Para facilitar o entendimento das IFRS, no dia 7 de outubro de 2005 a Resolução nº 1.055/05 do CFC criou o CPC (Comitê de Pronunciamentos Contábeis) que emite pronunciamentos técnicos com o intuito de padronizar os procedimentos de elaboração e divulgação das demonstrações contábeis. Todavia, para que as normas deixassem de ser somente recomendação e passassem a ser de uso obrigatório, no dia 28 de dezembro de 2007 foi aprovada a Lei nº 11.638/07 que altera e revoga dispositivos da Lei nº 6.404/76 que dispõe sobre as Sociedades por Ações, que regula sobre as demonstrações financeiras e a escrituração dos atos e fatos das mesmas com a finalidade de iniciar o processo de convergência as normas internacionais. 2.2 MENSURAÇÃO CONTÁBIL As formas de mensuração para contabilização de ativos e passivos sofreu uma mudança relevante com a convergência das normas internacionais. Até o momento os ativos e passivos eram comumente registrados pelo seu custo histórico, ou seja, pelo valor da transação, sendo a forma de mensuração mais utilizada na escrituração contábil. Entretanto, com a alteração da lei definiu-se que alguns ativos e passivos devem ser mensurados com base no valor justo. Para entendimento da alteração nas formas de mensuração utilizadas no reconhecimento de ativos e passivos faz-se necessário à apresentação de alguns conceitos de mensuração. Segundo Iudícibus et. al. (2010, p. 46) “mensuração é o processo que consiste em determinar os valores pelos quais os elementos das demonstrações contábeis devem ser reconhecidos e apresentados no balanço patrimonial e na demonstração do resultado”. O processo de mensuração é utilizado com objetivo de definir valores que depois de escriturados devem representar o patrimônio da empresa, que será analisado pelos usuários da informação, que esperam analisar informação corretas e que demonstrem a realidade econômica e financeira da entidade. Logo, os atos e fatos ocorridos devem ser mensurados de forma a evidenciar nas demonstrações valores que apresentem com veracidade o que o ativo ou passivo representa na entidade. 17 Segundo Hendriksen e Van Breda (2009, p. 303): Em contabilidade, mensuração é o processo de atribuição de valores monetários significativos a objetos ou eventos associados a uma empresa e obtidos de forma a garantir agregação (tal como na avaliação total de ativos) ou desagregação quando exigida em situações especificas. Hendriksen e Van Breda (2009) em seu conceito de mensuração explanam sobre a possibilidade de agregação e desagregação de valores, pois caso um ativo seja reavaliado, a mensuração permite que os valores encontrados na sua reavaliação sejam registrados, alterando os valores evidenciados em demonstrações anteriores transmitindo confiabilidade nas informações. Entretanto, para atingir a veracidade na mensuração dos atos e fatos se faz necessária aplicação de variadas bases de mensuração. As bases de mensuração serão apresentadas divididas em valores de entrada e valores de saídas, baseando-se nos conceitos de Hendriksen e Van Breda (2009) e Iudícibus et. al. (2010) e Iudícibus (2009). 2.2.1 Valores de entrada Segundo Hendriksen e Van Breda (2009, p. 306) as medidas de entradas “são valores pagos na aquisição de ativos ou serviços”. Destacando-se as formas de mensuração utilizadas para atribuir valores a atos e fatos relacionados ao ingresso de ativos na entidade. 2.2.1.1 Custo histórico É uma das formas de mensuração mais adotadas na contabilidade, já que seu valor monetário a ser escriturado é de fácil acesso, pois está evidenciado na transação realizada. Utilizando como base de mensuração o custo histórico, segundo Iudícibus et. al. (2010, p. 46): 18 Os ativos são registrados pelos valores pagos ou a serem pagos em caixa ou equivalente de caixa para adquiri-los [...] e os passivos são registrados pelos valores dos recursos que foram recebidos em troca da obrigação [...] ou pelos valores em caixa ou equivalentes de caixa que serão necessários para liquidar o passivo... Sendo assim, o custo histórico corresponde ao valor original da transação. Segundo Iudícibus (2009, p. 134) a vantagem da mensuração pelo custo histórico é “sua possível aderência, no momento da aquisição, para expressar os potenciais de serviços futuros, para a empresa, do ativo que está sendo adquirido”. E segundo Hendriksen e Van Breda (2009, p. 306) “a vantagem do custo histórico reside no fato de ser verificável”. Iudícibus (2009, p. 134) relata também sobre a desvantagem da mensuração pelo custo histórico que é “o fato de que o valor dos ativos muda com o tempo não somente em virtude das variações de preços, obsolescência e etc., mas também em virtude de mudanças no estoque de potenciais serviços de cada ativo”. A mesma desvantagem é explanada também por Hendriksen e Van Breda (2009, p. 306) que afirmam que “ao fim de longos períodos o ativo pode não ter significado algum como medida de quantidade de recursos disponíveis à empresa”. Portando, mantendo os ativos avaliados pelo custo histórico a entidade evidencia em suas demonstrações valores que não representam o real valor do ativo e os benefícios futuros que o mesmo pode originar. 2.2.1.2 Custo corrente Na avaliação de um ativo ou passivo pelo custo corrente, é necessário verificar o valor de compra do ativo e liquidação do passivo na data de hoje. De acordo com Iudícibus et. al. (2010, p. 46) na aplicação do custo corrente: Os ativos são reconhecidos pelos valores em caixa ou equivalente de caixa que teriam de ser pagos se esses ativos ou ativos equivalente fossem adquiridos na data do balanço e os passivos são reconhecidos pelos valores em caixa ou equivalente de caixas, não descontados, que seriam necessários para liquidar a obrigação. 19 Diante do exposto a vantagem da utilização do custo corrente sobre o custo histórico, é que o mesmo permite que seja verificado o valor do ativo hoje, identificando o seu valor de compra. Segundo Hendriksen e Van Breda (2009, p. 308) “se houver um mercado no qual os ativos semelhantes sejam comprados e vendidos, um preços de troca poderá ser obtido e associado ao ativo possuído”. Todavia, para que o valor de troca obtido seja confiável, o ativo possuído deve estar em condições semelhantes aos ativos analisados no mercado. A utilização do custo corrente de entrada é vista de forma diferente pelos autores, conforme pode ser observado no Quadro 1: Vantagens da utilização do custo corrente de entrada de acordo com Iudícibus a) Possibilidade de se aproximar do valor que deveria desembolsar para adquirir ativo igual ao que está avaliando; b) Amortizando uma despesa o ativo avaliado a custo corrente, tem-se uma comparação mais adequada entre valores correntes de receita e despesa. Desvantagens da utilização do custo corrente de entrada de acordo com Hendriksen e Van Breda a) Não estão disponíveis custos e cotações correntes para itens sazonais e de moda; b) As variações do custo corrente nem sempre refletem as variações do preço corrente de venda; c) O aumento de custos resultaria em ganhos registrados no exercício corrente, mesmo que não tivessem sido realizados por meio de uma venda; d) Os ganhos e perdas causados por variações de preços específicos de entrada seriam incluídos no lucro líquido das operações, a menos que os custos das mercadorias vendidas. Quadro 1 – Demonstração das vantagens e desvantagens da utilização do custo corrente de entrada na visão de diferentes autores: Iudícibus, Hendriksen e Van Breda. Fonte: Iudícibus (2009) e Hendriksen e Van Breda (2009). Diante do exposto no Quadro 1, Iudícibus (2009, p. 134) demonstra somente as vantagens da utilização do custo corrente de entrada, enquanto Hendriksen e Van Breda (2009, p. 308) apresentam somente as desvantagens da utilização do mesmo. Conforme explicitado pelos autores, a avaliação pelo custo corrente se torna interessante para atribuição do valor atual do ativo, mas devido à diversidade de 20 itens a serem avaliados, a constante variação de preços e de custos, a atribuição de valores com base no custo corrente pode se tornar subjetiva. 2.2.1.3 Custos históricos corrigidos Esta base de mensuração representa o mesmo conceito de custo histórico, mas corrigido por meio da variação do poder aquisitivo da moeda. Segundo Iudícibus (2009, p. 135) “o custo histórico corrigido apresenta a vantagem de ser de fácil utilização e leva a uma avaliação do patrimônio líquido que facilita a tomada de decisão para manter o patrimônio com a mesma potencialidade”. Portanto, a avaliação com base do custo histórico corrigido fornece informações com mais características que permitem uma melhor avaliação do desempenho, no entanto o poder aquisitivo da moeda depende da situação da empresa diante do ambiente em que esta inserida. 2.2.1.4 Custos correntes corrigidos Para aplicação desta forma de mensuração são utilizados os conceitos de custo corrente e inserido valores de um coeficiente de variação de preços. Segundo Iudícibus (2009, p. 136) “é talvez o mais completo conceito de avaliação de ativos e valores de entrada”, pois permite a comparação de ativos em datas diferentes. Segundo Fernandes (1998, p. 7) “ao comparar-se o Custo Corrente e o Custo Corrente Corrigido verifica-se o surgimento de um novo elemento denominado ganho ou perda nos itens monetários.” Permitindo a análise da variação do poder aquisitivo da moeda da entidade. 2.2.2 Valores de Saída De acordo com Hendriksen e Van Breda (2009, p. 310) “valores de saída representam os valores de venda de ativos...” Portanto serão explicitadas neste tópico as formas de mensuração utilizadas para avaliação de atos e fatos ligados a saída de ativos da entidade. 21 2.2.2.1 Valores descontados de fluxos de caixas futuros De acordo com Barreto (2009, p. 20) os valores descontados de fluxo de caixas futuros são também conhecidos como valor presente líquido (VPL), o mesmo é determinado pelo processo de desconto e é necessário definição de taxa de desconto para trazer o mesmo a valor presente. Hendriksen e Van Breda (2009, p. 312) e Iudícibus (2009, p. 132) afirmam que esta forma de mensuração é comumente utilizada em itens monetários, devido à espera ser o fator determinante de benefício a ser recebido. 2.2.2.2 Preços correntes de venda Com a utilização desta base de mensuração é possível se aproximar do valor que será realizado na venda, também conhecido como valor realizável líquido. Segundo Hendriksen e Van Breda (2009, p. 310) “o valor realizável líquido é definido como sendo preço corrente de saída menos o valor corrente de todos os custos e despesas incrementais esperados, relacionados à conclusão, à venda e à entrega da mercadoria”. Portanto, a utilização da base de preços correntes de venda para avaliação de ativos possibilita uma avaliação correta dos custos e despesas realizadas até o momento da venda. 2.2.2.3 Equivalentes correntes de caixa A aplicação dos equivalentes correntes de caixa é a avaliação de todos os ativos explanando o valor que seria obtido na venda. Hendriksen e Van Breda (2009, p. 311) e Iudícibus (2009, p. 133) expõem a mesma dificuldade para aplicação desta base de mensuração, visto que os itens que não possuem preço de mercado acessível devem ser excluídos das demonstrações, por exemplo, alguns ativos intangíveis não serão evidenciados nas demonstrações contábeis. 2.2.2.4 Valores de liquidação Os valores de liquidação são utilizados em transações forçadas, é a aplicação de valores reduzidos ou até inferior ao custo. Esta base de mensuração é utilizada 22 somente quando o ativo perde a utilidade ou quando a entidade pretende suspender as operações. (HENDRIKSEN E VAN BREDA, 2009, p. 311 e IUDÍCIBUS, 2009, P. 133). 2.2.3 Mensuração pelo valor justo De acordo com o CPC 2 valor justo é o valor pelo qual um ativo pode ser trocado, ou um passivo liquidado, entre partes interessadas, conhecedoras do negócio e independentes entre si, com a ausência de fatores que pressionem para a liquidação da transação ou que caracterize uma transação compulsória. Portanto, se utiliza o preço de compra e venda ou preço de mercado de um ativo para mensurálo, porém, esta transação não pode ser forçada por nenhuma das partes. O processo de mensuração pelo valor justo é simplificado se o item a ser mensurado possui valor de mercado de fácil acesso. Entretanto, para obter o preço de mercado são observados outros itens com as mesmas características, situação e ambiente, estas circunstâncias dificultam o processo de mensuração pelo valor justo. Para que a utilização do valor justo não gere informações inconsistentes segundo Almeida (2007, p. 11) existem três formas de cálculo do valor justo, especificadas no Quadro 2. Método Cálculo/Utilização Valor justo estimado pelo custo de reposição. Pouco utilizado devido à natureza. Valor justo definido com base em índices de itens comparáveis de empresas que atuem no Mercado mesmo mercado. Dificuldade da utilização é a identificação de ativos comparáveis. Valor justo é estimado com base no lucro futuro esperado, descontado o valor presente e uma taxa percentual ajustada ao risco da empresa. Lucro Futuro Comumente utilizado, também conhecido como método de lucro excedente de múltiplos períodos. Quadro 2 – Formas de cálculo do valor justo Custo Fonte: Almeida, 2007, p. 11. A utilização da mensuração pelo valor justo é discutida entre os autores e profissionais, Lopes (2008, apud BARRETO 2009, p. 25) defende o valor justo como 23 única forma de avaliação de derivativos, já que a maioria destes não possui valor de custo, entretanto Sá (2008, p. 1 apud BARRETO 2009, p. 25) defende a atualização do custo histórico atualizado de forma objetiva, pois a utilização de valor justo pode tornar a informação subjetiva prejudicando os usuários da informação. Portanto, devido à complexidade da utilização da mensuração do valor justo, o mesmo deve ser utilizado conscientemente, os profissionais devem estar atentos aos princípios da contabilidade que podem ser afetados pela aplicação equivocada desta base de mensuração, como a confiabilidade e a prudência. 2.3 INSTRUMENTOS FINANCEIROS A aprovação da Lei nº 11.638/07 ocasionou significativas mudanças nas normas brasileiras de contabilidade, estas mudanças provocaram alterações nas formas de reconhecimento, mensuração e evidenciação dos atos e fatos ocorridos nas entidades. Conforme mencionado, a mensuração pelo valor justo é uma das mudanças significativas das convergências as normas internacionais e que esta gerando discussões entre autores e profissionais contábeis. A aplicabilidade desta forma de mensuração esta comumente evidenciada nos instrumentos financeiros, devido à obrigatoriedade da aplicação. Para identificar qual a relevâncias das alterações causadas pela mensuração pelo valor justo e se elas são qualitativas ou quantitativas apresenta-se como devem ser mensurados os instrumentos financeiros, com base no CPC 38. 2.3.1 Definição de instrumentos financeiros De acordo com o CPC 38 os instrumentos financeiros são classificados em quatro categorias: Ativo ou passivo financeiro mensurado pelo valor justo por meio de resultado; investimentos mantidos até o vencimento; empréstimos e contas a receber; e ativos financeiros disponíveis para a venda. Mensurados pelo valor justo por meio de resultado – São classificados como mantido para negociação: no caso de ativos adquiridos ou incorridos com a finalidade de venda ou recompra em curto prazo; ativos que fazem parte da carteira de instrumentos financeiros gerenciados em conjuntos e que possuem evidências de modelo real recente de tomada de lucros em curto prazo; ou é classificado como 24 derivativo (exceto contrato de garantia financeira e Hedge). E no momento do reconhecimento inicial ele é designado pela entidade pelo valor justo por meio do resultado. Investimentos mantidos até o vencimento são ativos financeiros não derivativos com vencimento definidos que a entidade tem a intenção positiva e capacidade de manter até o vencimento, exceto, os que a entidade definir no reconhecimento inicial pelo valor justo por meio de resultado; os que a entidade designa como disponíveis para venda; e os eu satisfazem a definição de empréstimos e contas a receber. Empréstimos e recebíveis são ativos financeiros, não derivativos com pagamentos fixos ou determináveis que não estão cotados em mercado ativo,exceto os que a entidade tem a intenção de vender imediatamente ou a curto prazo; mantidos para negociação; designados pelo valor justo por meio do resultado; designados como disponíveis para a venda; e que o detentor não possa recuperar a totalidade do seu investimento. Ativos Financeiros disponíveis para a venda são ativos financeiros não derivativos classificados como disponíveis para vendas ou que não são empréstimos, contas a receber, investimentos mantidos até o vencimento e classificados pelo valor justo por meio de resultado. Conforme o CPC 38, também é classificado como instrumentos financeiros, os derivativos, os contratos de garantia financeira hedge e derivativos embutidos. Derivativo é um instrumento financeiro ou contrato no alcance do CPC 38 com as seguintes características: seu valor altera com a alteração da taxa de juros especificada, ou outra variável, mas no caso de variável financeira não seja específica de uma parte do contrato; não é necessário qualquer investimento líquido inicial ou que seja inferior ao que seria exigido para outro tipo de contrato com o mesmo retorno; é liquidado em data futura. O CPC 38 define Contrato de garantia financeira como o contrato que requer que o emitente efetue pagamentos especificados para reembolsar o detentor por pagamentos não efetuados no prazo conforme condições iniciais. Conforme o CPC 38, Hedge é uma operação para proteger o valor de um ativo em caso de desvalorização ou manter o preço de uma dívida. Derivativos embutido segundo o CPC 38 é um componente de instrumento combinado que também inclui um contrato principal não derivativo, alguns dos fluxos 25 de caixa de instrumentos combinados variam de forma semelhante a um derivativo isolado. Possui as mesmas características do derivativo isolado e deve ser contabilizado separado somente se: as características econômicas e os riscos não estiverem relacionados com as características do contrato principal; o instrumento separado com as mesmas características que o derivativo embutido satisfizer a definição de derivativo; o instrumento combinado não for medido pelo valor justo com as alterações no valor justo reconhecidas no resultado. 2.3.2 Mensuração de instrumentos financeiros Neste tópico, serão apresentadas as formas de mensuração utilizadas para atribuição de valores a instrumentos financeiros e como devem ser utilizadas essas formas de mensuração, tanto no reconhecimento inicial como nos subsequentes tendo como base as orientações do CPC 38. Custo amortizado de ativo ou passivo financeiro é a quantia pela qual um ativo ou passivo financeiro é medido no reconhecimento inicial menos os reembolsos de capital, mais ou menos a amortização cumulativa usando o método dos juros efetivos de qualquer diferença inicial e quantia do vencimento e menos qualquer redução por perda do valor recuperável ou incobrabilidade. Método de juros efetivo é o método de calcular o custo amortizado do ativo ou passivo financeiro e alocar a despesa e receita de juros no período. A taxa efetiva de juros é a taxa que desconta os pagamentos e recebimento de caixa futuro estimados durante a vida do instrumento financeiro, existe um pressuposto que a definição das características citadas são estimadas confiavelmente, entretanto nos casos raros que não for possível identificar os fluxos de caixa futuros e a vida útil do instrumento devem ser utilizados os fluxos de caixa contratuais. Desreconhecimento é a remoção do ativo ou passivo financeiro anteriormente evidenciado no balanço. Valor justo é a quantia pela qual um ativo poderia ser trocado, ou um passivo liquidado, entre partes conhecedoras e dispostas a isso em transação sem favorecimento. Compra ou venda regular é a compra ou venda de ativo financeiro por meio de contrato que exige a entrega dentro do prazo estabelecido geralmente por regulação ou convenção do mercado em questão. 26 Custo de Transação é o custo incremental, diretamente atribuível à aquisição, alienação e emissão de ativo ou passivo financeiro. Custo incremental é aquele que não ocorre se a entidade não adquirir, alienar ou emitir um instrumento financeiro. Inicialmente, os ativos e passivos financeiros devem ser mensurados pelo valor justo, e nos casos de ativos e passivos que não são mensurados pelo valor justo por meio de resultado, somasse os custos de transação que sejam diretamente atribuíveis à aquisição ou emissão de ativos ou passivos financeiros. Para mensuração subsequente, conforme já mencionado os ativos financeiro são classificados em quatro categorias: ativos financeiros mensurados pelo valor justo por meio de resultado; investimentos mantidos até o vencimento; empréstimos e contas a receber; e ativos financeiros disponíveis para a venda. Os ativos financeiros e derivativos que sejam ativos, após o reconhecimento inicial, devem ser mensurados pelo seu valor justo sem dedução dos custos de transação, exceto: Os ativos classificados como empréstimos e contas a receber e investimentos mantidos até o vencimento que devem ser mensurados pelo custo amortizado usando o método de juros efetivo; e Os Investimentos em instrumentos patrimoniais que o valor justo não possa ser mensurado de forma confiável, e derivativos que estejam ligados e devam ser liquidados pela entrega do instrumento patrimonial na cotado, os quais devem ser medidos pelo custo. Os ativos financeiros em posições protegidas estão sujeitos aos requisitos da contabilidade de hedge. Os passivos financeiros, após o reconhecimento inicial devem ser mensurados pelo custo amortizado usando o método de taxa de juros efetivo, exceto: Os passivos financeiros mensurados pelo valor justo por meio de resultado; Os passivos financeiros que surjam quando uma transferência de ativo financeiro não se qualifica para desreconhecimento; Os contratos de garantia financeira; e Os compromissos para conceder um empréstimo a uma taxa de juros inferior a do mercado. Os passivos financeiros em posições protegidas estão sujeito aos requisitos da contabilidade de hedge. O CPC 38 apresenta considerações sobre a contabilidade de hedge, pois na contabilidade deste instrumento financeiro são reconhecidos os efeitos de compensações nos resultados dos valores justos de instrumentos de hedge e do item protegido. Conforme o CPC as relações de hedge são de três tipos: de valor justo; de fluxo de caixa; e de investimento líquido e operações. 27 Para a contabilidade de Hedge uma relação de Hedge precisa atender as seguintes condições: Deve possuir documentos formais contendo a designação, os objetivos, a gestão de risco da entidade para levar a efeito do Hedge, a identificação do instrumento de Hedge, a posição ou transação coberta, a natureza do risco, e a forma como a entidade vai avaliar a eficácia do instrumento de Hedge; Deve ser eficaz ao conseguir alterações de compensação do valor justo ou do fluxo de caixa atribuíveis ao custo coberto, estando de acordo com a gestão de risco documentada; Quanto a Hedge de fluxo de caixa tem que ser altamente provável e tem de apresentar exposição a variações nos fluxos de caixa que poderiam afetar o resultado; deve ser possível medir confiavelmente a eficácia do Hedge; o Hedge deve ser avaliado em base contínua e ter sido altamente eficaz durante os períodos para o qual foi designado. Segundo o CPC 38 o Hedge de valos justo deve ser contabilizado da seguinte forma: Ganho ou perda resultante de nova mensuração de instrumento de Hedge pelo valor justo deve ser reconhecido no resultado; Ganho ou perda resultando do item coberto que é medido pelo custo deve ser ajustado e reconhecido no resultado; Ganho ou perda quando o item coberto é um ativo financeiro disponível para venda devem ser reconhecidos no resultado. O Hedge de fluxo de caixa segundo o CPC 38 deve ser contabilizado da seguinte forma: Ganhos ou perdas resultantes de instrumento de Hedge eficaz devem ser reconhecidos como outros resultados abrangentes; Ganhos ou perdas resultando de Hedge não eficaz devem ser reconhecidos no resultado. O Hedge de investimento líquido deve ser contabilizado de forma semelhante aos Hedges de fluxo de caixa. Para mensuração de ativos e passivos financeiros pelo valor justo, o CPC 38 apresenta algumas considerações sobre as técnicas de valoração para obter estimativas confiáveis do valor justo. 28 Segundo o CPC 38 a melhor forma de aplicação de valor justo é a existências de preços cotados em mercado ativo, entretanto se o ativo ou passivo analisado não possuir mercado ativo, a entidade deve aplicar técnicas de avaliação, que incluem a utilização de transações recentes de mercado que seja possível identificar o valor justo corrente de outro instrumento que seja substancialmente o mesmo, análise do fluxo de caixa descontado e modelos de apreçamento de opções. A entidade poderá usar técnicas de avaliação comumente usadas por participantes de mercados e que esteja demonstrado que é uma técnica de avaliação que proporcionará estimativas confiáveis. A técnica de avaliação escolhida para estimar o valor justo deve aproveitar o máximo de informações do mercado e não se utilizar de informações específicas da entidade, para que assim possa reunir os fatores considerados pelos participantes do mercado para determinar o preço do instrumento financeiro. Contudo, para manter que a técnica de avaliação utilizada é confiável, a entidade deve fazer análise periódica se a técnica de avaliação esta de acordo com as técnicas utilizadas no mercado. 2.4 ANÁLISE DAS DEMONSTRAÇÕES CONTÁBEIS Neste tópico serão apresentados alguns conceitos de indicadores financeiros para o melhor entendimento da análise das demonstrações contábeis, possibilitando a análise dos impactos da evidenciação do valor justo. No mercado atual, que é globalizado e as empresas de capital aberto possuem diversos investidores, a análise das demonstrações contábeis é ferramenta de significativa importância para avaliação da situação financeira econômica e patrimonial dessas entidades, auxiliando os investidores na tomada de decisão. 2.4.1 Demonstrações contábeis Segundo Marion (2010, p. 9) “todas as demonstrações contábeis devem ser analisadas”. Portanto, se faz necessária a análise do Balanço Patrimonial (BP); a Demonstração do Resultado do Exercício (DRE); Demonstrações dos Resultados Abrangentes (DRA); Demonstrações das Origens e Aplicações de Recursos (DOAR); Demonstrações dos Lucros e Prejuízos Acumulados (DLPA); 29 Demonstrações das Mutações do Patrimônio Líquido (DMPL); Demonstrações dos Fluxos de Caixas (DFC); e Demonstração do Valor Adicionado (DVA). Após a publicação da Lei nº 11.638/07, ocorreram algumas mudanças na obrigatoriedade da apresentação de algumas demonstrações, como a DFC que até então não era obrigatória para as companhias abertas, com a alteração da Lei a DFC se tornou obrigatória substituindo a DOAR. Segundo CPC 26, determina-se que as entidades devem adotar juntamente com a emissão da DRE a Demonstração dos Resultados Abrangentes (DRA). Também com o advindo da Lei nº 11.638/07 a apresentação da DVA se tornou obrigatória para as companhias abertas. O Balanço patrimonial demonstra a situação financeira, econômica e patrimonial da empresa, segundo Marion (2010, p. 7) afirma que “num certo sentido, todas as demonstrações convergem para o Balanço Patrimonial”. Isso ocorre porque os resultados encontrados em todas as outras demonstrações estão evidenciados no BP. A DRE fica definida segundo Iudícibus et. al. (2010, p. 4) como o detalhamento das receitas e despesas, ganhos e perdas, definindo assim o lucro ou prejuízo líquido do exercício, que no BP fica demonstrado também em conta de lucros e prejuízos do exercício em determinado período. De acordo com Iudícibus et. al. (2010, p. 4) a DRA pode “ser apresentada separadamente ou dentro das mutações do patrimônio líquido, e nela são apresentadas as mutações do patrimônio líquido e outras mutações do patrimônio líquido que poderão transitar no futuro pelo resultado do período ou irem direto para lucros ou prejuízos acumulados”. A DFC que segundo Iudícibus et. al. (2010, p. 5) “demonstra a movimentação de disponibilidades em um dado período, através dos fluxos de entrada e saída das atividades operacionais, de investimentos e de financiamentos, tem seu saldo evidenciado no BP pelos saldos de caixa e equivalentes de caixa”. A DOAR segundo Iudícibus et. al. (2010, p. 5) “Evidencia as origens de recursos que ampliam a folga financeira de curto prazo e as aplicações de recursos que consomem essa folga”. O saldo evidenciado na DOAR pode ser identificado no total do ativo circulante no BP. De acordo com Iudícibus et. al. (2010, p. 4) a DMPL “evidencia a mutação do patrimônio líquido em termos globais e em termos de mutações internas.” Já a DLPA 30 evidencia as mutações somente da conta de lucros ou prejuízos acumulados, portanto a DMPL se torna mais completa. No Balanço Patrimonial o resultado da DMPL para ser visualizado no patrimônio líquido e as contas que estão evidencias inseridas no mesmo. A DVA segundo Iudícibus et.al. (2010, p. 5) “tem como objetivo principal informar o valor da riqueza gerada pela empresa e a forma de sua distribuição.” Portanto, a DVA evidencia com maior transparência de que forma a riqueza gerada pela entidade é distribuída aos empregados, acionistas, governo e capital de terceiros. 2.4.2 Indicadores financeiros e econômicos Os indicadores financeiros e econômicos utilizados na análise das demonstrações contábeis são índices calculados por meio da divisão de duas grandezas possibilitando assim sua interpretação e avaliação para análise da situação econômica e financeira da empresa. Diante disso, serão apresentados nesta etapa os indicadores utilizados na análise das demonstrações contábeis baseado nos conceitos de Marion (2010). Segundo ele os índices são divididos principalmente em três tipos: Índices de liquidez; índices de endividamento; e Índices de rentabilidade. 2.4.2.1 Índices de liquidez Segundo Marion (2010, p. 73) índices de liquidez são utilizados para avaliar a capacidade de pagamento da empresa e podem ser avaliados considerando o longo prazo, curto prazo ou prazo imediato: O índice de liquidez corrente segundo Marion (2010, p. 73) avalia a capacidade de pagamento em curto prazo e é calculado através da seguinte fórmula: Ativo circulante Passivo circulante Analisando o índice de liquidez corrente isoladamente, se ele é superior a “1,0”, pode-se afirmar que a situação é positiva, contudo sua fórmula inclui o saldo de todas as contas do ativo e todas as contas do passivo, portanto devem ser 31 verificado as conta mais relevante no ativo que auxiliaram no resultar positivo ou negativo do índice. De acordo com Marion (2010, p. 78) o índice de liquidez seca avalia a capacidade da empresa de pagar suas dívidas com disponíveis e duplicatas a receber. Portanto, o cálculo do índice de liquidez seca exclui os estoques e é composto pela seguinte fórmula: Ativo circulante - Estoque Passivo circulante Entretanto se uma empresa possui um índice de liquidez seca baixo não quer dizer que a empresa não conseguirá cumprir suas obrigações. Portando, devem ser avaliadas as contas que compõem as os saldos utilizados na fórmula do índice. O índice de liquidez geral segundo Marion (2010, p. 79) “Mostra a capacidade de pagamento da empresa em longo prazo, considerando o que ela converterá em dinheiro (a curto e longo prazo), relacionando-se com tudo o que já assumiu de dívida (a curto e longo prazo).” Portanto para cálculo deste índice usa-se a seguinte fórmula: Ativo circulante + Realizável a longo prazo Passivo circulante + Exigível a longo prazo A capacidade de pagamento em prazo imediato é representada pelo índice de liquidez imediata, segundo Marion (2010, p. 80) este índice “mostra o que dispomos imediatamente para saldar nossas dividas de curto prazo.” A fórmula para o cálculo deste índice esta apresentada a seguir: Disponibilidade (caixa+aplicações de curto prazo) Passivo circulante Segundo Marion (2010, p. 81) este é um índice sem realce, pois relaciona as disponibilidades com contas de variados vencimentos. Marion (2010, p. 80) menciona conceitos que devem ser conservados para uma boa análise dos índices. Os indicadores não devem ser considerados isoladamente, apreciar o indicador em uma série de anos, pelo menos três, e comparar os índices encontrados com índices-padrão, ou seja, índices de concorrentes, empresas do mesmo ramo de atividade. 2.4.2.2 Índices de endividamento 32 Por meio dos índices de endividamento, pode-se analisar a quantidade de dívida da entidade e a qualidade da dívida. Segundo Marion (2010, p. 92) o ativo é financiado por capital de terceiros e capital próprio, que são fontes de recursos. Portanto, os índices de endividamento podem demonstrar se a entidade se utiliza mais de capital de terceiros ou de capital próprio para financiar seus ativos e se esses recursos adquiridos de terceiros tem seu vencimento a curto ou em longo prazo. De acordo com Marion (2010) com esses indicadores pode-se avaliar a quantidade de dívida, a garantia do capital próprio ao capital de terceiros e composição do endividamento. Para verificar a quantidade de dívida será utilizado o indicador que representa a participação de capital de terceiros sobre os recursos totais, o mesmo é calculado através da seguinte fórmula: Capital de terceiros Capital de terceiros + Capital próprio A indicador da garantia do capital próprio ao capital de terceiros permiti a análise da a possibilidade da entidade de cobrir o capital de terceiros com o capital próprio, este indicador é calculado pela seguinte fórmula: Capital próprio Capital de terceiros O indicador da composição do endividamento é representado pela seguinte fórmula: Passivo circulante Capital de terceiros Verificando assim se entidade opera mais com dívidas em curto prazo ou em longo prazo, que segundo Marion (2010, p. 94) é mais favorável para entidade operar com dívidas em longo prazo, proporcionando a entidade tempo para geração de capital para saldar os compromissos. 2.4.2.3 Índices de rentabilidade Segundo Marion (2010, p. 129) “... Ativo significa investimento realizado pela empresa a fim de obter receita e, por conseguinte, lucro”. Portanto, os indicadores 33 de rentabilidade da entidade estão relacionados à situação econômica da empresa, relacionando assim os investimentos com os resultados. Um dos indicadores de rentabilidade é a taxa de retorno sobre investimento, que representa quanto à entidade obteve de ganho pelo que foi investido, este indicador é calculado pela seguinte fórmula: Lucro líquido Ativo total Com este indicador pode-se obter também o tempo médio de retorno, dividindo 100% pela taxa de retorno sobre o investimento. Outro indicador é a taxa de retorno sobre o patrimônio líquido, que segundo Marion (2010, p. 130) representa o poder de ganho dos proprietários, deve ser calculada pela fórmula abaixo: Lucro Líquido Patrimônio líquido O indicador da taxa de retorno sobre o patrimônio também permiti verificar o tempo médio de retorno. 2.5 ESTUDOS ANTERIORES Com a intenção de verificar quão aprofundada esta a pesquisa cientifica sobre o tema proposto, buscaram-se alguns estudos anteriores sobre valor justo com procedimentos equivalentes. Kehl em maio de 2005 elaborou monografia para o curso de economia da universidade o Rio de Janeiro, com o objetivo de apresentar as principais referências que nortearam a evolução do pensamento contábil para o critério do valor justo e verificar as barreiras existentes para sua plena aplicação no Brasil. Kehl obteve como conclusão que o critério de valor justo foi norteado pelos órgãos reguladores e responsáveis pela emissão de normas contábeis no mundo, que acreditam que todos os ativos e passivos devem ser avaliados a valor justo para aproximar as demonstrações contábeis da real situação. O mesmo também concluiu que para aplicação no Brasil este critério de avaliação enfrentaria barreiras no sistema jurídico, escassez de mercados líquidos e barreiras culturais ligadas à formação acadêmica. 34 Almeida realizou em 2007, pesquisa cientifica para dissertação apresentada a Escola de Administração de Empresas de São Paulo da Fundação Getúlio Vargas, tendo como objetivo apresentar as diferentes definições de valor justo descritas na regulamentação vigentes no Brasil, Estados Unidos da América e Europa e como as demonstrações contábeis se diferenciam com o uso do valor justo. Para atingir este objetivo o mesmo apresentou discussões sobre os benefícios da utilização do valor justo nas demonstrações financeiras, a relevância da informação contábil baseada no custo, a verificabilidade da informação do valor justo e sua forma de mensuração. Foram analisadas as demonstrações contábeis de 50 empresas brasileiras de capital aberto e 50 empresas internacionais também de capital aberto. O pesquisador observou que as normas brasileiras são muito diferentes das normas internacionais. Das empresas brasileiras analisadas 85% abordaram o tema valor justo em suas notas explicativas, mais citadas nas contas de instrumentos financeiros e benefícios a empregados. Nas empresas internacionais, 95% abordaram o valor justo em suas notas explicativas, mas citados nas contas de instrumentos financeiros, benefícios a empregados e ativos intangíveis. Foi observado também que nas empresas brasileiras poucas contas foram mensuradas pelo valor justo e possuem pouco detalhamento relacionado ao tema em notas explicativas. Já nas empresas internacionais a mensuração pelo valor justo é utilizada de forma ampla e bem detalhada em notas explicativas. Na época da pesquisa não existia norma brasileira que regulasse a utilização do valor justo, somente orientações da CVM, no entanto em conclusão da pesquisa a discrepância das normas brasileiras em relação às normas internacionais não foi considerada atraso dos órgãos reguladores brasileiros, devido à adoção do valor justo não ser unânime pelos especialistas. Assim, o autor conclui que para a utilização do valor justo deveriam ser elaboradas as demonstrações contábeis com base no custo histórico e também com base no valor justo possibilitando aos usuários a análise de projeções. Santos divulgou em 2009, no encontro Latino Americano de Iniciação Científica, Pós-graduação e Iniciação científica Junior, um artigo cujo tema é a Avaliação contábil pelo método do valor justo – fair value “ênfase na mensuração dos instrumentos financeiros”. Através de pesquisa bibliográfica e coleta de dados sobre a aplicação do valor justo a instrumentos financeiros a autora tem como objetivo apresentar as oportunidades, os riscos e a complexidade da aplicação deste 35 método de contabilização. Contudo a autora conclui que a aplicação do valor justo como método de mensuração pode causar impactos significativos, tanto qualitativos como quantitativos nas demonstrações contábeis, entretanto observou que este método trás maior comparabilidade, confiabilidade e percepção real do mercado e do patrimônio existente. Diante disso recomendou aos profissionais contábeis o subjetivismo responsável, ou seja, o compromisso, a transparência e a veracidade da essência econômica da empresa. Barreto elaborou em 2009, pesquisa científica para dissertação apresentada ao departamento de contabilidade e atuária da faculdade de Economia, Administração e Contabilidade da Universidade de São Paulo, com o objetivo principal de entender o papel da contabilidade a valor justo na crise financeira mundial, por meio do entendimento da opinião de especialistas em economia e mercado financeiro a respeito do tema. Com a elaboração de uma revisão bibliográfica das últimas publicações sobre o valor justo e entrevistas com especialista em economia e mercado financeiro, o autor observou que a contabilidade a valor justo não teve um papel decisivo na crise financeira mundial e não poderia ter evitado a mesma, entretanto alguns autores afirmaram que as novas normas podem ter agravado os efeitos da crise e no geral os especialistas entendem que a crise seria descoberta mais tardiamente nas instituições financeiras com a não utilização da contabilidade a valor justo. 36 3 METODOLOGIA Para que este estudo seja classificado como uma pesquisa científica, torna-se necessário seguir algumas normas metodológicas. Segundo Gil (1999, p. 26) “método científico pode ser definido como o conjunto de procedimentos intelectuais e técnicos adotados para atingir o conhecimento”. Portanto, a utilização de métodos científicos para a coleta dos dados e análise dos mesmos torna a pesquisa fidedigna, permitindo por tanto a difusão de conhecimentos e informações confiáveis. A presente pesquisa esta classificada segundo sua natureza como aplicada, pois segundo Gil (1999, p. 43) “a pesquisa aplicada tem como característica fundamental o interesse na aplicação, utilização e consequências práticas do conhecimento”. Quanto a sua abordagem a pesquisa é considerada predominantemente quantitativa, pois serão apresentados demonstrativos contábeis que serão analisados e comparados. Gil (apud Silva, 2011, p. 47) relata “que a pesquisa quantitativa considera que tudo pode ser quantificável, o que significa traduzir em números opiniões e informações para classificá-los e analisá-los”. Quanto aos objetivos as pesquisas podem ser classificadas como exploratória, descritiva ou explicativa, segundo Gil (1999, p. 44) “a pesquisa descritiva tem como objetivo primordial descrever as características de determinada população ou fenômeno ou o estabelecimento de relações entre variáveis”, portanto a presente pesquisa classifica-se como descritiva, pois pretende analisar e relacionar as características dos demonstrativos do objeto de estudo. A pesquisa apresentada é uma análise detalhada dos demonstrativos de uma única empresa, segundo Gil (1999, p. 72) “o estudo de caso é caracterizado pelo estudo profundo e exaustivo de um ou de poucos objetos, de maneira a permitir o seu conhecimento amplo e detalhado”, deste modo segundo os procedimentos a pesquisa classifica-se como estudo de caso. Por intermédio da análise das demonstrações contábeis e relatórios da empresa Brasil Foods S.A. pretende-se verificar as informações a cerca da mensuração de ativos e passivos pelo valor justo. A fonte de dados utilizada para obtenção dos documentos, dados e informações necessárias para a pesquisa é o endereço eletrônico da CVM (Comissão de Valores Mobiliários). De acordo com as 37 normas emitidas pela CVM, a Lei 6.404/76 e 11.638/07, as sociedades por ações têm a obrigatoriedade de publicar suas demonstrações contábeis no site da CVM, tornando-se assim uma fonte confiável para coleta dos dados. A coleta dos dados será realizada no período compreendido nos meses de agosto de 2012 a março de 2013, sendo que os demonstrativos pesquisados se referem ao período de 2008, 2009, 2010, 2011 e 2012. Por meio dos dados coletados, onde serão evidenciados os demonstrativos, será possível calcular os índices financeiros que permitem a avaliação das tendências ao longo do período analisado relacionando assim os impactos causados pela mensuração pelo valor justo. A presente pesquisa depara-se com algumas delimitações, uma das delimitações esta no procedimento abordado que é estudo de caso, deste modo torna-se um fato isolado que só poderá ser comparado ou igualado a casos que apresentem características, ambientes e situações idênticas. Outra delimitação se refere ao período analisado, conforme citado serão coletados dados de 2008, 2009, 2010, 2011 e 2012, portanto os resultados obtidos são considerados unicamente para este período. 38 4 ESTUDO DE CASO Para proceder com o estudo de caso foram coletadas informações sobre a empresa Brasil Foods S.A.. Dentre as informações coletadas estão as demonstrações financeiras, incluído as notas explicativas, onde foram identificados, seu contexto operacional, as principais políticas contábeis utilizadas, e as informações relevantes sobre a evidenciação do valor justo, para assim realizar as análises dos indicadores econômico-financeiros e avaliar a relevância dos impactos da evidenciação do valor justo. 4.1 BRASIL FOODS S.A. Conforme informações expressas em notas explicativas as Demonstrações Financeiras, a Brasil Foods S.A. foi fundada em 1934 em Santa Catarina, em 2008 ainda era denominada Perdigão S.A. É uma das maiores companhias brasileiras do ramo alimentício e tem como foco a criação produção e abate de aves, suínos e bovinos, industrialização e/ou comercialização de carnes in natura, produtos processados, leite e lácteos, massas, vegetais congelados e derivados de soja. Atualmente divide suas atividades em 4 segmentos, mercado interno, mercado externo, food service e lácteos. No mercado interno possui 70 unidade de processamento, no mercado externo possui 7 unidade de processamento, a companhia conta também com 38 centros de distribuição e faz exportação para mais de 145 países. O seu Nome agrega valor a diversas marcas e as principais são: Batavo, Claybon, Chester®, Confiança, Delicata, Doriana, Elegê, Fazenda, Nabrasa, Perdigão, Perdix, Fiesta, Hot Pocket, Miss Daisy, Nuggets, Qualy, Rezende, Sadia, Speciale Sadia, Texas e Wilson, além de marcas licenciadas como Turma da Mônica. Em relação à preparação e apresentação das demonstrações financeiras, em 2008 foi feita adoção inicial da Lei nº 11.638/07 e da Medida Provisória n° 449/08, portanto as demonstrações financeiras apresentadas em 31.12.2008 estão de acordo com as normas adotadas no Brasil, ou seja, Lei nº 6.404/76 com alterações advindas da Lei nº 11.638/07, a Medida Provisória n° 449/08, regras e regulamento emitidos pela CVM e normas emitidas pelo IBRACON. 39 A companhia analisou as mudanças da Lei das Sociedades por Ações e verificou os pronunciamentos contábeis emitidos pelo CPC que eram aplicáveis ao contexto da companhia, portanto foram aplicados seguintes pronunciamentos: Estrutura Conceitual, CPC 01, CPC 02, CPC 04, CPC 05, CPC 06, CPC 07, CPC 08, CPC 12, CPC 13 e CPC 14. Não foram elaboradas informações comparativas do ano anterior, ou seja, não foram realizados os ajustes nas Demonstrações Financeiras de 31.12.2007, portanto não podem ser utilizadas para fins de comparação. As demonstrações financeiras elaboradas em 31 de dezembro de 2009 não sofreram alterações quanto às normas adotadas em 2008. Entretanto, em 2010 a companhia adotou pela primeira vez em suas Demonstrações Consolidadas as normas do IFRS por completo, tendo como data de transição o dia 01.01.2009, sendo assim ao elaborar as demonstrações de 31.12.2010 a companhia aplicou retroativamente a 01.01.2009 as modificações necessárias para adoção completa das normas IFRS. A aplicação do IFRS aconteceu em duas etapas devido à publicação de mais pronunciamento do CPC, portanto em 2010 além dos pronunciamento aplicados em 2008, foram aplicados os seguinte pronunciamento: CPC 15, CPC 16, CPC 20, CPC 21, CPC 22, CPC 23, CPC 26, CPC 27, CPC 29, CPC 32, CPC 33, CPC 37, CPC 41, CPC 43, ICPC 09, ICPC 10, ICPC 12. No exercício de 2011 e 2012 as demonstrações financeiras foram elaboradas conforme adoção do IFRS realizada em 2010. 4.2 INFORMAÇÕES EVIDENCIADAS Com o intuito de uma melhor avaliação dos impactos da evidenciação do valor justo, foram observadas quais as informações foram evidenciadas sobre o tema e individualizando os dados quantitativos e qualitativos. 4.2.1 Informações Qualitativas Neste tópico serão apresentadas as informações qualitativas evidenciadas pela Brasil Foods S.A em suas demonstrações financeiras, portanto, serão explanadas as informações sobre valor justo divulgadas em notas explicativas. 40 4.2.1.1 Demonstrações Financeiras de 2008 Analisando as notas explicativas das demonstrações financeiras de 2008 constatou-se no resumo das principais práticas contábeis que as aplicações financeiras classificadas como caixa e equivalentes de caixa, por sua própria natureza são mensuradas a valor justo por meio de resultado e as aplicações financeiras mantidas para negociação em curto prazo e as aplicações disponíveis para a venda são registradas em seu reconhecimento inicial também pelo valor justo. Os contratos de arrendamento mercantil são reconhecidos pelo menor valor entre o valor presente das parcelas e o valor justo. São reconhecidos também pelo valor justo os instrumentos derivativos financeiros ativamente negociados no mercado organizado, onde seu valor justo é determinado pelos valores cotados no mercado no fechamento do balanço. Conforme CPC 14 a companhia fez o reconhecimento das operações de hedge pelo valor justo e pelo fluxo de caixa, conforme as operações que atendem as características exigidas por cada forma de reconhecimento conforme descrito no item 2.3.2 desta pesquisa. Entretanto, somente as operações reconhecidas pelo fluxo de caixa foram apresentadas por meio de informações quantitativas. 4.2.1.2 Demonstrações Financeiras de 2009 e 2010 As informações evidenciadas sobre valor justo nas demonstrações financeiras de 2009 e 2010 serão explanadas juntas, visto que à aplicação completa do IFRS foi realizada em 2010 e teve como data de transição 01.01.09, portanto as demonstrações financeiras de 2009 e 2010 apresentam as informações completa dos ajustes realizados para a aplicação do IFRS nestes períodos. Nas notas explicativas às demonstrações financeiras individuais e consolidadas de 2009 e 2010 além de apresentar as mesmas informações qualitativas sobre valor justo apresentadas nas demonstrações financeiras de 2008, elucidam também as informações que serão apresentadas a seguir. As demonstrações financeiras de 2009 e 2010 foram preparadas com base no custo histórico com exceção dos instrumentos financeiros, instrumentos financeiros derivativos, ativos financeiros disponíveis para venda que foram mensurados a valor 41 justo, e ativos e passivos de empresas adquiridas a partir de 01.01.09 que foram reconhecidos inicialmente a valor justo. A combinação de negócio é reconhecida pelo valor justo na data da aquisição e o ágio é reconhecido pela diferença apurada entre o valor justo líquido dos ativos adquiridos e passivos assumidos incluindo intangíveis. Os empréstimos e recebíveis são reconhecidos inicialmente pelo valor justo e acrescidos de qualquer custo de transação atribuíveis. Os ativos biológicos são mensurados ao valor justo menos as despesas de venda no momento do reconhecimento inicial e ao final de cada período se for mensurado de forma confiável. No caso dos planos de opções de compras de ações o valor justo das opções outorgadas é reconhecido como despesa e devem ser atualizados trimestralmente. Subvenções e Incentivos fiscais que gerem obrigações futuras, essas devem são reconhecidas a valor justo inicial. Os ativos e passivos atuariais sobre benefícios a empregados são reconhecidos pelo valor justo, com base no preço de mercado e no caso de títulos cotados, baseiam-se no preço de compra publicado. A determinação do valor justo dos Instrumentos Financeiros é realizada por meio de 3 níveis de hierarquização da mensuração, previstos na deliberação da CVM nº 604/09, estes níveis são baseados nos inputs observáveis e não observáveis. Conforme notas explicativas analisadas os inputs observáveis refletem dados de mercado obtidos de fontes independentes e os inputs não observáveis refletem as premissas de marcado da companhia. O nível 1 refere-se aos preços cotados para instrumentos idênticos em mercados ativos, o nível 2 é relativo aos preços cotados em mercado ativo para instrumentos similares, preços cotados para instrumentos idênticos ou similares em mercados não ativos e modelos de avaliação para os quais inputs são observáveis e o nível 3 são os instrumentos cujos inputs significantes não são observáveis. Em suas notas explicativas a companhia faz menção de algumas comparações do valor contábil e valor justo, concluindo que devido ao ciclo de curto prazo, os saldos de caixa e equivalente de caixa, contas a receber de clientes, contas a pagar, fornecedores, possuem valor contábil próximo ao valor justo. Na maioria dos empréstimos e financiamentos o valor contábil se aproxima do valor justo, justificado pelas linhas pós-fixadas vinculadas à TJPL (BNDES) e operações 42 pós-fixadas atreladas a LIBOR E CDI. A companhia observou diferença significativa somente nas operações de mercados de capitais. 4.2.1.3 Demonstrações Financeiras de 2011 e 2012 As informações qualitativas sobre valor justo divulgadas em 2011 e 2012 são as mesmas divulgadas em 2009 e 2010 correspondentes aos itens do balanço patrimonial que são reconhecidos pelo valor justo. Em suas notas explicativas a companhia também divulga as normas e pronunciamentos ainda não adotados, e em 2011 e 2012 informou a não adoção da norma IFRS 13, que define valor justo, que ainda não foi adotada por que a companhia esta avaliando o impacto da adoção desta norma em suas demonstrações consolidadas. 4.2.2 Informações Quantitativas Neste tópico serão apresentadas as informações quantitativas evidencias pela Brasil Foods S.A. em suas demonstrações financeiras e notas explicativas. Os valores apresentados nas figuras deste capítulo estão representados por milhares de reais. 4.2.2.1 Demonstrações Financeiras de 2008 Nas Demonstrações financeiras de 2008 da controlada foram apresentados os ajustes realizados pela alteração das práticas contábeis, que foram exigidas pela adoção do IFRS, conforme Figura 1. 43 Figura 1 – Ajuste realizados no Balanço Patrimonial da controladora de 2008. Fonte: Notas explicativa Brasil Foods S.A., 2008. Dentre estes ajustes observa-se como evidenciação de informação quantitativa do valor justo a mensuração das operações de derivativos realizadas por meio de instrumentos de non-deliverable forward (“NFD”), swap de moeda e de taxa de juros a valor de mercado, que é uma das formas de mensuração do valor justo, este ajuste esta representado por um lançamento a débito na conta de Empréstimos e Financiamento no passivo circulante e contra partida no Patrimônio líquido conforme Figura 1. Os ajustes foram realizados da mesma forma nas Demonstrações financeira consolidadas do período de 2008, conforme Figura 2. 44 Figura 2 – Ajustes realizados no Balanço Patrimonial consolidado de 2008. Fonte: Notas explicativas Brasil Foods S.A., 2008 Em meio aos ajustes realizados nas demonstrações consolidadas observa-se o mesmo ajuste realizado na controlada representado pelo débito na conta de Empréstimos e financiamentos no passivo circulante e contra partida no Patrimônio líquido. Ainda nas demonstrações consolidadas observa-se como evidenciação de informação quantitativa do valor justo o registro do ganho não realizado decorrente da diferença entre o valor contábil e o valor justo de mercado das aplicações em títulos do Tesouro Brasileiro da Subsidiária integral Crossban Holdings GMBH, estes ajustes são observados na Figura 2 pelo lançamento a crédito nas Disponibilidades e aplicações financeiras e contra partida no Patrimônio Líquido. 45 Ainda na apresentação dos ajustes realizados em observância da convergência as normas internacionais, foram apresentados os ajustes realizados no Patrimônio Líquido e no Resultado do Exercício relacionados ao valor justou ou valor de mercado conforme Figura 3. Figura 3 – Ajustes realizados no Resultado do Exercício e Patrimônio líquido de 2008. Fonte: Notas explicativas Brasil Foods S.A., 2008. Foi divulgado em notas explicativas também informação quantitativa da determinação do valor justo dos instrumentos financeiros, que foi determinado com base nas informações disponíveis no mercado e foram apresentados conforme Figura 4, com valor contábil igual ao valor justo. 46 Figura 4 – Determinação do valor justo dos instrumentos financeiros de 2008. Fonte: Notas explicativas Brasil Foods S.A, 2008. 4.2.2.2 Demonstrações Financeiras de 2009 e 2010 Conforme mencionado no item 4.2.1.2 as informações de valor justo evidenciadas nas demonstrações de 2009 e 2010 serão explanadas juntas. O valor justo dos instrumentos financeiros foi evidenciado conforme Figura 5 e 6, onde esta apresentada a composição dos saldos das aplicações financeiras da controlada e consolidados por categoria, exceto os derivativos. 47 Figura 5 – Composição dos saldos de instrumentos financeiros por categoria em 2010. Fonte: Notas explicativas Brasil Foods S.A., 2010. 48 Figura 6 –Composição dos saldos de instrumento financeiros por categoria em 2009. Fonte: Notas Explicativas Brasil Foods S.A., 2010. Estão explanados na Figura 7 a comparação do valor justo e valor contábil dos ativos e passivos financeiros, onde se observa que não houve diferença no valor justo e valor contábil nas demonstrações separadas da controladora, diferente do apresentado nas demonstrações consolidadas. 49 Figura 7 – Comparação entre valor justo e valor contábil de 2009 e 2010. Fonte: Notas explicativas Brasil Foods S.A., 2010. Estão evidenciados também os ativos e passivos financeiros a valor justo classificados segundo a hierarquização do valor justo, conforme Figura 8, classificados da seguinte forma: Nível 1 - Investimentos em ativos financeiros nas modalidades de títulos da dívida externa brasileira, certificados do tesouro nacional, letras financeiras do tesouro, fundos de investimento financeiro e ações, pois suas cotações estão disponíveis em mercado ativo. Nível 2 - Investimentos em ativos financeiros nas modalidades de CDB, operações compromissadas lastreadas em debêntures, pois são verificados por meio de cotação de preços de instrumentos financeiros semelhantes em mercados não ativos. Os derivativos são valorizados por meio de inputs de mercado prontamente observáveis, tais como previsões de taxas de juros, fatores de volatilidade, cotações de paridade cambial à vista e futuras. 50 neste nível. Nível 3 – Nenhum passivo ou ativo financeiro foi classificado 51 Figura 8 – Ativos e passivos a valor justo segundo a hierarquização de valor de 2009 e 2010. Fonte: Notas Explicativas Brasil Foods S.A., 2010. 52 Ainda em notas explicativas às demonstrações financeiras de 2009 e 2010, foi demonstrada a apuração do custo de aquisição das ações da Sadia, evidenciando o custo de aquisição a valor justo, como pode ser observado na Figura 9: Figura 9 – Custo de aquisição das ações da Sadia. Fonte: Notas explicativas Brasil Foods S.A. 2010. Os ativos adquiridos e passivos assumidos na aquisição das ações da Sadia foram demonstrados com o valor justo correspondente na data da aquisição, conforme apresentado na Figura 10: 53 Figura 10 – Ativos e passivos adquiridos da Sadia. Fonte: Notas explicativas Brasil Foods S.A., 2010. Os valores indicados na coluna de ajuste da Figura 10, da letra (a) até (f) referem-se aos ajustes a valor justo, a letra (g) corresponde ao efeito dos impostos diferidos sobre os ajustes e a letra (h) refere-se a contra partida dos ajustes da letra (a) até (g) no patrimônio líquido. 4.2.2.3 Demonstrações Financeiras de 2011 Nas demonstrações financeiras de 2011 separadas e consolidadas, foi evidenciado em notas explicativas a composição dos saldos dos instrumentos financeiros por categoria, exceto os derivativos, demonstrando assim o valor justo das aplicações financeiras, conforme apresentados na Figura 11. 54 Figura 11 – Composição dos saldos dos instrumentos financeiros por categoria em 2011. Fonte: Notas explicativas Brasil Foods S.A, 2011. Ainda sobre instrumentos financeiros, conforme Figura 12, é apresentada a diferença entre valor justo e valor contábil dos instrumentos financeiros, que igualmente a 2010, em 2011 não houve diferença do valor contábil e valor justo nas demonstrações separadas da controladora, diferente da comparação dos valores nas demonstrações consolidadas. 55 Figura 12 – Comparação do valor justo e valor contábil de 2011. Fonte: Notas explicativas Brasil Foods S.A., 2011. Estão demonstrados na Figura 13, os valores justos dos instrumentos financeiros dispostos segundo a hierarquização do valor e com a mesma metodologia de valorização utilizada em 2009 e 2010. 56 Figura 13 – Ativos e passivos a valor justo segundo a hierarquização de valor de 2011. Fonte: Notas explicativas Brasil Foods S.A., 2011. Na apresentação da composição dos investimentos estão demonstrados os ajustes a valor justo de ativos e passivos adquiridos, como pode ser observado na Figura 14. 57 Figura 14 – Composição do saldo dos investimentos em 2011. Fonte: Notas explicativas Brasil Foods S.A., 2011. 4.2.2.4 Demonstrações Financeiras de 2012 Nas demonstrações financeiras de 2012, separadas e consolidadas, foi apresentados a composição dos saldos dos instrumentos financeiros, exceto derivativos, e nesta composição está evidenciado o valor justo das aplicações financeiras e caixa restrito, conforme Figura 15 e 16. Figura 15 – Composição dos saldos de instrumentos financeiros da controladora em 2012. Fonte: Notas Explicativas Brasil Foods S.A., 2012. 58 Figura 16 – Composição dos saldos de instrumentos financeiros consolidados em 2012. Fonte: Notas Explicativas Brasil Foods S.A., 2012. Conforme Figura 17 e 18, foram evidenciados também em 2012 a comparação entre valor justo e valor contábil dos saldos dos instrumentos financeiros, mas somente para fins divulgação em notas explicativas, visto que os itens que apresentaram diferença entre valor justo e valor contábil estão evidenciados a valor contábil nas demonstrações financeiras. Figura 17 – Comparação valor contábil e valor justo da controladora em 2012. Fonte: Notas Explicativas Brasil Foods S.A., 2012. 59 Figura 18 – Comparação valor contábil e valor justo consolidado em 2012. Fonte: Notas Explicativas Brasil Foods S.A., 2012. Assim como demonstrado nos anos de 2009, 2010 e 2011, em 2012 foram apresentados os instrumentos financeiros segundo os níveis de hierarquização de valor, classificados com a mesma metodologia de valorização, e podem ser observar na Figura 19 60 Figura 19 –Ativos e passivos a valor justo segundo a hierarquização de valor de 2012. Fonte: Notas explicativas Brasil Foods S.A., 2012. Estão apresentados na Figura 20 os ativos e passivos a valor justo adquiridos na combinação de negócios com a Quickfood. Os valores apresentados na coluna de ajuste da Figura 20 que são representados pelas letras (a) e (b) correspondem aos ajustes a valor justo, e a letra (c) refere-se ao imposto diferido sobre os ajustes. 61 Figura 20 – Valor justo dos ativos e passivos adquiridos na combinação de negócios Quickfood. Fonte: Notas explicativas Brasil Foods S.A., 2012. Os valores justos dos ativos e passivos adquiridos na combinação de negócios com a Avex estão apresentados na Figura 21. Os valores apresentados na coluna de ajuste da Figura 21 que são representados pelas letras (a) até a letra (e) correspondem aos ajustes a valor justo, e a letra (f) refere-se ao imposto diferido sobre os ajustes. 62 Figura 21 – Valor justo dos ativos e passivos adquiridos na combinação de negócios Avex. Fonte: Notas explicativas Brasil Foods S.A., 2012. Os valores justos dos ativos e passivos adquiridos na combinação de negócios com a Dánica estão apresentados na Figura 22. Os valores apresentados na coluna de ajuste da Figura 22 que são representados pelas letras (a) até a letra (d) correspondem aos ajustes a valor justo, e a letra (e) refere-se ao imposto diferido sobre os ajustes. 63 Figura 22 – Valor justo dos ativos e passivos adquiridos na combinação de negócios Dánica. Fonte: Notas explicativas Brasil Foods S.A., 2012. Na apresentação da composição dos saldos dos investimentos estão explanados o saldo dos ajustes a valor justos dos ativos e passivos adquiridos, que pode ser observado na Figura 23. 64 Figura 23 – Composição dos saldos de investimentos em 2012. Fonte: Notas explicativas Brasil Foods S.A., 2012. 4.3 AJUSTES DAS DEMONSTRAÇÕES CONTÁBEIS As demonstrações financeiras sem o valor justo foram elaboradas com base nas informações quantitativas evidenciadas em notas explicativas sobre valor justo, que estão apresentadas no item 4.2.2, visto que não é possível ajustar as demonstrações com base nas informações qualitativas. Contudo, foram ajustadas no Balanço Patrimonial somente as contas de aplicações financeiras no ativo circulante e empréstimos e financiamentos no passivo circulante, visto que estas foram as únicas contas que apresentaram o valor contábil em comparação ao valor justo evidenciado. Os ajustes apresentados abaixo estão expressos em milhares de reais. No exercício de 2008 foi ajustada na demonstração da controladora debitando o valor de R$ 6.907 na conta de empréstimo e financiamentos e em contrapartida no patrimônio líquido, e na demonstração consolidada foi debitado o valor de R$ 48.700 na conta de empréstimos e financiamento, creditado o valor de R$ 1.750 na conta de aplicação financeira, e a contrapartida dos dois no patrimônio líquido. A partir de 2009 os ajustes foram feitos somente nas demonstrações consolidadas, que apresentou diferença entre valor justo e valor contábil dos instrumentos financeiros. Já nas demonstrações da controlado os instrumentos financeiros estão apresentados como o valor justo e o valor contábil igual. Portanto em 2009 foram realizados da mesma forma que nas demonstrações consolidadas de 2008, apresentando uma redução de R$ 12.281 nas aplicações financeiras e R$ 16.561 nos empréstimos e financiamentos. Em 2010 o valor contábil também foi menor que o valor justo das aplicações financeiras e dos empréstimos e financiamentos, portanto foram ajustadas as 65 aplicações com redução de R$ 8.376 e os empréstimos e financiamento com redução de R$ 95.251. Igualmente, em 2011 apresentaram na diferença entre valor justo e valor contábil a redução de R$ 4.699 nas aplicações financeiras e R$ 186.703 nos empréstimos e financiamentos. Em 2012 não foram feitos ajustes, pois conforme notas explicativas o valor justo dos empréstimos e financiamentos foram evidenciados somente para fins de divulgação, e não foram apresentados nos demonstrativos, somente em notas explicativas. E as aplicações financeiras também não apresentaram diferença entre o valor justo e valor contábil. 4.4 COMPARAÇÕES DE INDICADORES ECONÔMICO-FINANCEIROS Neste capítulo é apresentada a comparação dos indicadores financeiros e econômicos, ou seja, os índices de liquidez, endividamento e rentabilidade, calculados com base nas demonstrações financeiras com o valor justo e sem o valor justo conforme anexo 1 e 2. 4.4.1 Indicadores das demonstrações da controladora Estão apresentados no Quadro 3 e 4 os índices de liquidez, calculados com base nas demonstrações da controladora. LIQUIDEZ IMEDIATA FÓRMULA Disponível 2008 2009 2010 2011 2012 0,06 0,28 0,25 0,16 0,14 0,64 1,08 0,97 0,70 0,80 0,87 1,38 1,24 0,93 1,09 Passivo circulante SECA AC - estoques Passivo circulante CORRENTE Ativo circulante Passivo circulante GERAL AC + Realizável a LP 0,63 0,91 1,04 0,84 0,81 PC + Exigível a LP Quadro 3 – Índices de Liquidez das demonstrações originais da controladora. Fonte: elaborado pela autora, 2013. 66 LIQUIDEZ IMEDIATA SECA CORRENTE GERAL FÓRMULAS Disponível Passivo circulante AC - estoques Passivo circulante Ativo circulante Passivo circulante AC + Realizável a LP PC + Exigível a LP 2008 2009 2010 2011 2012 0,06 0,28 0,25 0,16 0,14 0,64 1,08 0,97 0,70 0,80 0,88 1,38 1,24 0,93 1,09 0,64 0,91 1,04 0,84 0,81 Quadro 4 – Índices de Liquidez das demonstrações ajustadas da controladora Fonte: elaborado pela autora, 2013. Observa-se na comparação dos Quadros 4 e 5 que só houve mudança nos índices de liquidez do ano de 2008, visto que nas demonstrações da controladora o único ajuste realizado foi no ano de 2008 na conta de empréstimos e financiamentos no passivo circulante, conforme informado mais detalhadamente no item 4.3. O ajuste realizado no ano de 2008 nas demonstrações consolidadas afetaram todos os índices de liquidez, visto que foi alterado o valor do passivo circulante, grandeza utilizada na fórmula de todos os índices de liquidez. Contudo as únicas mudanças aparentes foram nos índices de liquidez corrente e geral que apresentaram um aumento de 0,01. Os índices de endividamento, calculados com base nas demonstrações da controladora estão apresentados nos Quadros 5 e 6 a seguir. ENDIVIDAMENTO Partc. de capital de terc. s/ recursos totais Garantia do capital próprio ao capital de terceiros Composição do endividamento FÓRMULAS 2008 Capital de terceiros 0,55 Cap. Terceiros + Cap. Próprio Capital próprio 1,83 Capital de terceiros Passivo circulante 0,54 Capital de terceiros 2009 2010 2011 2012 0,45 0,39 0,57 1,10 2,20 2,59 1,76 0,91 0,51 0,63 0,63 0,53 Quadro 5 – Índices de Endividamento das demonstrações originais da controladora. Fonte: elaborado pela autora, 2013. 67 ENDIVIDAMENTO FÓRMULAS Capital de terceiros Partc. de capital de terc. s/ recursos totais Cap. Terceiros + Cap. Próprio Capital próprio Garantia do capital próprio ao capital de terceiros Capital de terceiros Composição do endividamento Passivo circulante Capital de terceiros 2008 2009 2010 2011 2012 0,54 0,45 0,39 0,57 1,10 1,84 2,20 2,59 1,76 0,91 0,54 0,51 0,63 0,63 0,53 Quadro 6 – Índices de Endividamento das demonstrações ajustadas da controladora. Fonte: elaborado pela autora, 2013. As alterações realizadas em 2008 também afetam todos os índices de endividamento, já que igualmente ao índice de liquidez, o passivo circulante esta envolvido nas grandezas utilizadas para todos os índices de endividamento. Contudo, os ajustes realizados afetaram aparentemente os índices da garantia do capital próprio ao capital de terceiros em um aumento de 0,01 e a participação do capital de terceiros sobre os recursos totais teve uma diminuição de 0,01. Os índices de rentabilidade calculados sobre as demonstrações financeiras da controladora estão apresentados no Quadro 7 e 8 a seguir. RENTABILIDADE FÓRMULAS 2008 2009 2010 2011 2012 Taxa de retorno sobre investimento Lucro Líquido 1,2% 0,7% 4,3% 6,2% 2,7% 1,9% 0,9% 5,9% 9,7% Patrimônio Líquido Quadro 7 – Índices de Rentabilidade das demonstrações originais da controladora. Fonte: elaborado pela autora, 2013. 5,6% Taxa de retorno sobre o PL Ativo Lucro Líquido RENTABILIDADE FÓRMULAS 2008 2009 2010 2011 2012 Taxa de retorno sobre investimento Lucro Líquido 1,2% 0,7% 4,3% 6,2% 2,7% 1,9% 0,9% 5,9% 9,7% Patrimônio Líquido Quadro 8 – Índices de Rentabilidade das demonstrações ajustadas da controladora. Fonte: elaborado pela autora, 2013. 5,6% Taxa de retorno sobre o PL Ativo Lucro Líquido Observa-se que os índices de rentabilidade não apresentaram alterações com ajustes realizados em 2008, mesmo com mudanças realizadas no patrimônio líquido que poderiam afetar a taxa de retorno sobre o patrimônio líquido. 68 4.4.2 Indicadores das demonstrações consolidadas Os Quadros 9 e 10 a seguir apresentam os índices de liquidez calculados sobre as demonstrações financeiras consolidadas. LIQUIDEZ 2008 2009 2010 2011 2012 0,64 0,67 0,56 0,34 0,34 1,39 1,32 1,36 1,06 1,15 1,94 1,68 1,73 1,39 1,55 0,93 0,99 1,02 0,99 PC + Exigível a LP Quadro 9 – Índices de Liquidez das demonstrações originais consolidadas. Fonte: elaborado pela autora, 2013. 0,95 IMEDIATA FÓRMULA Disponível Passivo circulante SECA AC - estoques passivo circulante CORRENTE Ativo circulante Passivo circulante GERAL LIQUIDEZ AC + Realizável a LP 2008 2009 2010 2011 2012 0,65 0,67 0,57 0,35 0,34 1,42 1,33 1,38 1,08 1,15 1,97 1,68 1,76 1,43 1,55 0,93 0,99 1,03 1,01 PC + Exigível a LP Quadro 10 – Índices de Liquidez das demonstrações ajustadas consolidadas. Fonte: elaborado pela autora, 2013. 0,95 IMEDIATA FÓRMULAS Disponível Passivo circulante SECA AC - estoques passivo circulante CORRENTE Ativo circulante Passivo circulante GERAL AC + Realizável a LP Conforme mencionada no item 4.3 os ajustes realizados nas demonstrações financeiras consolidadas de 2008, 2009, 2010 e 2011 modificaram a conta de aplicações financeiras no ativo circulante e empréstimos e financiamentos no passivo circulante, assim afetam todos os índices de liquidez, entretanto somente alguns apresentam modificações aparentes. Entretanto, em 2012 não foi realizado nenhum ajuste. O índice de liquidez imediata apresentou aumento de 0,01 nos anos de 2008, 2010 e 2011, enquanto em 2009 o índice não apresentou nenhuma modificação. 69 O índice de liquidez seca em 2008 teve aumento de 0,03, já em 2009 teve aumente de 0,01, e em 2010 e 2011 teve aumento de 0,02. O índice de liquidez corrente apresentou aumento de 0,03 em 2008 e 2010, já em 2011 apresentou aumento de 0,04, enquanto em 2009 não teve modificação. O índice de Liquidez geral apresentou o aumento de 0,01 em 2009 e 2010, e em 2011 teve aumento de 0,02. A seguir no Quadro 11 e 12, são evidenciados os índices de endividamento calculados sobre as demonstrações financeiras consolidadas. ENDIVIDAMENTO FÓRMULAS 2008 2009 2010 2011 2012 Partc. de capital de terc. s/ recursos totais Capital de terceiros Cap. Terceiros + Cap. Próprio 1,73 1,18 1,04 1,12 1,11 Garantia do capital próprio ao capital de terceiros Capital próprio 0,58 0,84 0,97 0,89 0,90 0,43 0,41 0,40 0,50 Capital de terceiros Quadro 11 – Índices de Endividamento das demonstrações originais consolidadas. Fonte: elaborado pela autora, 2013. 0,46 Capital de terceiros Composição do endividamento Passivo circulante ENDIVIDAMENTO FÓRMULAS 2008 2009 2010 2011 2012 Partc. de capital de terc. s/ recursos totais Capital de terceiros Cap. Terceiros + Cap. Próprio 1,70 1,18 1,02 1,10 1,11 Garantia do capital próprio ao capital de terceiros Capital próprio 0,59 0,85 0,98 0,91 0,90 Composição do endividamento Capital de terceiros Passivo circulante 0,43 0,41 0,40 0,50 Capital de terceiros Quadro 12 – Índices de Endividamento das demonstrações ajustadas consolidadas. Fonte: elaborado pela autora, 2013. 0,46 Os ajustes realizados nas demonstrações financeiras consolidadas também afetam todos os índices de endividamento, visto que o valor do passivo circulante foi alterado e faz parte das grandezas de todos os índices de endividamento. Entretanto somente alguns índices apresentam modificação aparentes. O índice de participação do capital de terceiros sobre o capital próprio apresentou redução de 0,03 em 2008 e de 0,02 em 2010 e 2011, enquanto em 2009 não teve variação. 70 O índice de garantia do capital próprio ao capital de terceiro apresentou em todos os períodos aumento de 0,01. Já os índices de composição do endividamento não apresentaram variação. Nos Quadros 13 e 14 a seguir estão apresentados dos índices de rentabilidade calculados com base nas demonstrações financeiras consolidadas. RENTABILIDADE FÓRMULAS 2008 2009 2010 2011 2012 Taxa de retorno sobre investimento Lucro Líquido 0,5% 0,4% 2,9% 4,6% 2,7% 1,3% 0,9% 5,9% 9,7% Patrimônio Líquido Quadro 13 – Índices de Rentabilidade das demonstrações originais consolidadas. Fonte: elaborado pela autora, 2013. 5,6% Taxa de retorno sobre o PL Ativo Lucro Líquido RENTABILIDADE FÓRMULAS 2008 2009 2010 2011 2012 Taxa de retorno sobre investimento Lucro Líquido 0,5% 0,4% 2,9% 4,6% 2,7% 1,3% 0,9% 5,9% 9,6% Patrimônio Líquido Quadro 14 – Índices de Rentabilidade das demonstrações ajustadas consolidadas. Fonte: elaborado pela autora, 2013. 5,6% Taxa de retorno sobre o PL Ativo Lucro Líquido Observa-se que os índices de rentabilidade sofreram alterações somente no índice de taxa de retorno sobre o patrimônio líquido no ano de 2011 com uma redução de 0,1 ponto percentual. 4.5 IMPACTOS DA EVIDENCIAÇÃO DO VALOR JUSTO Na realização da análise comparativa dos indicadores econômico-financeiros calculados com base nas demonstrações financeiras com e sem o valor justo observa-se que a maior variação ocorreu no índice de liquidez corrente das demonstrações consolidadas, com um aumento de 0,04 no período de 2011. Outras variações ocorridas nos indicadores permaneceram entre 0,01 e 0,03 e não houve variação em todos os indicadores. 71 Portanto, as variações acorridas não causaram impactos significativos na situação econômica e financeira da companhia mensurados pelos indicadores contábeis. Contudo, faz-se necessário considerar que as informações evidenciadas sobre valor justo não foram completamente ajustadas, devido à falta das informações quantitativas do valor contábil dos itens evidenciados a valor justo. Portanto, seria necessário ajuste de todos os valores evidenciados a valor justo para valor contábil e assim avaliar os impactos causados pela contabilização a valor justo de forma mais ampla. 72 5 CONSIDERAÇÕES FINAIS A mensuração dos ativos e passivos a valor justo é um tema que esta em constante discussão entre autores e profissionais da área, justificada pela divergência de opiniões quanto preferência entre a mensuração pelo valor justo e mensuração pelo custo histórico. A mudança do método de mensuração pode acarretar mudanças significativas nas demonstrações financeiras, tanto qualitativas como quantitativas. Para analisar estas mudanças foram identificadas as informações qualitativas e quantitativas evidenciadas pela companhia, onde se observou que as informações qualitativas não possibilitam a análise dos impactos da evidenciação do valor justo, portanto os impactos foram analisados com base nas informações quantitativas observadas. O objetivo geral da pesquisa foi plenamente atingido, pois se analisou os impactos nos indicadores econômico-financeiros da empresa Brasil Foods S.A no exercício de 2008, 2009, 2010, 2011 e 2012 com a evidenciação de seus ativos e passivos pelo valor justo. Diante do exposto, percebeu-se um reduzido impacto nos indicadores analisados, ponderando as limitações da pesquisa de ajustar apenas as evidenciações quantitativas. Os objetivos específicos também foram atendidos, pois com as informações quantitativas coletadas, foram realizados os possíveis ajustes nas demonstrações contábeis, reclassificando algumas contas ao valor contábil, e com o cálculo dos indicadores econômico-financeiros das demonstrações financeiras com e sem o valor justo, tornou-se possível verificar que as variações dos indicadores explanadas no item 4.4.1 e 4.4.2 não apresentaram variações significativas, portanto não se obteve impactos relevantes nos indicadores econômico-financeiros. No entanto, conforme mencionado, os valores evidenciados a valor justo não foram totalmente ajustados a valor contábil, justificado pela falta de informação comparativa entre valor justo e valor contábil. A análise dos impactos da evidenciação do valor justo realizada na Brasil Foods S.A. se aplica somente a este estudo de caso, deste modo não é possível afirmar que a mensuração pelo valor justo gera impactos relevantes nas 73 demonstrações financeiras, esta afirmação necessita de análise especifica de cada caso. Portanto, sugere-se para pesquisas posteriores relacionadas ao tema, a análise comparativa dos indicadores econômico-financeiros de diversas empresas em uma única pesquisa, para se obter informações mais amplas sobre os impactos causados pela mensuração pelo valor justo. 74 REFERÊNCIAS ALMEIDA, Sergio B. D.. Valor Justo (fair value) e Regulamentação Contábil: Valor justo (Fair Value) na Regulamentação Contábil Brasileira, Norte Americana e Internacional. 2007. Dissertação (mestrando em Administração de Empresas). Escola de Administração de Empresa de São Paulo da Fundação Getúlio Vargas. São Paulo: 2007. BARRETO, Eric. A Contabilidade a Valor Justo e a Crise Financeira Mundial. 2009. Dissertação (mestrado em Ciências Contábeis). Universidade de São Paulo. São Paulo: 2009. BRASIL. Lei n. 11.638, de 28 de Dezembro de 2007. Altera e revoga dispositivos da Lei no 6.404, de 15 de dezembro de 1976, e da Lei n o 6.385, de 7 de dezembro de 1976, e estende às sociedades de grande porte disposições relativas à elaboração e divulgação de demonstrações financeiras. Disponível em: < http://www.planalto.gov.br>. Acesso em: 30 de Maio de 2012. BRASIL. Lei n. 6.404, de 15 de Dezembro de 1976. Dispõem sobre as Sociedades por ações. Disponível em: < http://www.planalto.gov.br>. Acesso em: 30 de Maio de 2012. BRASIL. Comitê De Pronunciamentos Contábeis. <http://www.cpc.org.br.> Acesso em: 30 de Maio de 2012. Disponível em: BRASIL FOODS S.A.. Demonstrações financeiras. 2013. Disponível em: <http://www.cvm.gov.br>. Acesso em: 12 abr. 2007. FERNANDES, Tania M C B Machado. Ativo e sua Mensuração. Caderno de Estudo. São Paulo, FIPECAFI, v.10, n.18. mai/ago.1998. GIL, Antonio Carlos. Métodos e Técnicas de Pesquisa Social. 5º Ed. São Paulo: Atlas, 1999. HENDRIKSEN, Eldon S.; VAN BREDA, Michael E. Teoria da Contabilidade. Tradução de Antonio Zoratto Sanvicente. 1ª Ed. São Paulo: Atlas, 2009. IUDÍCIBUS, Sergio de. Teoria da Contabilidade. 9ª Ed. São Paulo: Atlas, 2009. IUDÍCIBUS, Sérgio de et. al.. Manual de Contabilidade Societária. São Paulo: Atlas, 2010. KEHL, Uwe; AQUINO, Wagner Duarte de. Contabilidade pelo Valor Justo – Evolução Mundial e Aplicação no Brasil. 2005. Monografia. Universidade do Rio de Janeiro. Rio de Janeiro: 2005. MARION, José Carlos. Análise das demonstrações contábeis: contabilidade empresarial. 6ªEd. São Paulo: Atlas, 2010. 75 NIYAMA, Jorge Katsumi; TIBÚRCIO SILVA, Cesar Augusto. TEORIA DA CONTABILIDADE. 2ª ed. São Paulo: Atlas, 2011. SANTO, Andréia Aparecidas dos; FARIA, José César de. Avaliação Contábil pelo Método Valor Justo – Fair Value “Ênfase à Mensuração de Instrumentos Financeiros”. 2009. Artigo.Encontro latino americano de Iniciação científica, iniciação científica Junior e pós-graduação. 2009. SILVA, Renata; KARKOTLI, Gilson (Orgs.). Manual de metodologia científica do USJ 2011-1. São José: Centro Universitário Municipal de São José – USJ, mar. 2011. 76 ANEXO A – DEMONSTRAÇÕES FINANCEIRAS BRASIL FOODS S.A 77 78 79 80 81 82 83 84 85 86 87