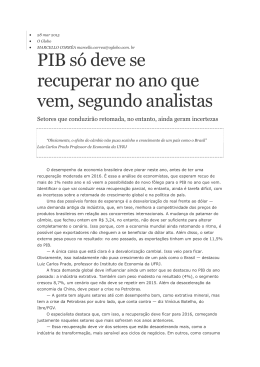

|Panorama Geral O mês que passou Setembro/2015 A China foi o principal destaque do cenário internacional em agosto. A decisão inesperada do governo de desvalorizar a sua moeda perante o dólar norte-americano causou bastante apreensão nos mercados, diante da leitura de alguns analistas de que a medida poderia ser uma reação do governo a uma deterioração mais acentuada da atividade econômica. Diferentemente de outros momentos neste ano, onde a instabilidade estava mais associada ao mercado financeiro (estouro de uma bolha no mercado acionário chinês), desta vez a preocupação dos analistas em relação a uma eventual desaceleração mais brusca da atividade econômica por lá ficou muito mais evidente. Diante dos desdobramentos de uma possível perda abrupta de ritmo da 2ª maior economia do planeta, o estresse causado nos mercados financeiros foi muito mais relevante. Houve queda acentuada das bolsas ao redor do mundo, recuo significativo das commodities e de moedas de países vinculadas a estas mercadorias, e a aversão a risco atingiu patamares semelhantes ao observado no auge da crise da Europa em 2011. Até mesmo a perspectiva de alta dos juros nos EUA em setembro, que era dominante entre os agentes, sofreu abalos, o que indica uma reavaliação importante acerca do cenário prospectivo para o crescimento econômico global, diante do aumento da incerteza em relação à evolução da economia chinesa. De qualquer forma, importante ressaltar que, na semana passada, o Banco do Povo da China tomou medidas na direção de acalmar os mercados, com estímulos à economia, através da redução de juros e compulsórios. O episódio de agosto nos traz duas importantes mensagens: a situação da economia chinesa parece menos confortável do que se supunha anteriormente, e; quão relevante seria o impacto de uma queda abrupta da atividade por lá. Por ora, continuamos a acreditar que as autoridades chinesas tem condição de suavizar ao longo do tempo a trajetória de desaceleração da economia chinesa. A monitorar. No mês de setembro o destaque será o fato de que com a economia dos Estados Unidos deverá seguir mostrando sinais de recuperação, crescendo a expectativa de que o Federal Reserve dê início em breve ao seu novo ciclo de aperto monetário, o primeiro em onze anos. É possível que os emergentes, já fragilizados pela desaceleração da economia da China, sofram com esse movimento. Mas se isso acontecer, provavelmente será de forma atenuada, uma vez que os mercados já teriam precificado esse novo cenário. Da última vez que iniciou um período de elevação de juros, em junho de 2004, os Estados Unidos voltavam a demonstrar robustez após as turbulências desencadeadas pelos atentados terroristas de 11 de setembro de 2001 e pelo estouro da bolha da internet, alguns meses antes. Agora, como naquela época, o Fed promete uma subida paulatina dos juros, para amenizar o impacto nos mercados financeiros. Em nossa visão o Fed tem sido muito claro em sua intenção de elevar os juros, que deverá ser gradual. Só haverá espaço para turbulência se algo acontecer fora do esperado, sendo que a maior parte da fuga de capitais das economias emergentes já ocorreu e, após a alta de juros pelo Fed, poderá até haver uma correção de eventuais exageros. O presidente da unidade de St. Louis do Fed, James Bullard, chegou a comentar publicamente que o aumento esperado de 0,25 ponto porcentual nos juros americanos seria um "não evento" para os mercados financeiros. Atualmente, os juros nos Estados Unidos se encontram na mínima histórica, entre 0% e 0,25% ao ano. As semelhanças entre o passado e o presente, entretanto, parecem se restringir à fala do Fed sobre gradualismo. A conjuntura global atual difere bastante da vista uma década atrás, quando a economia mundial registrava 5% de crescimento, a maior taxa de expansão em 30 anos, de acordo com o Fundo Monetário Internacional (FMI). O cenário que se criou naquela época foi propício para que alguns países ampliassem suas reservas internacionais, consideradas um "seguro" contra crises. A lição da importância de se ter uma boa poupança para emergência havia sido aprendida anos antes e, hoje, é apontada como um dos fatores que levam a crer que o aperto monetário nos Estados Unidos não provocará crises ao redor do mundo - como já se viu no passado. Em 1999, devido ao baixo nível de suas reservas internacionais, o Brasil foi obrigado a abrir mão do câmbio fixo. Naquela época, a crise da Rússia secou o crédito para mercados emergentes e provocou uma fuga de capitais das economias em desenvolvimento. Apesar de todos os temores desencadeados pela decisão da Rússia de não pagar suas dívidas, a economia americana naquele momento ia bem - até demais. O receio de superaquecimento fez o Fed iniciar um ciclo de aperto monetário em junho daquele ano, que se estenderia até maio de 2000. Antes disso, os Estados Unidos não entravam em um processo de alta consistente de juros desde 1994. Da última vez em que isso havia ocorrido, a busca pelos retornos atraentes e seguros dos títulos públicos americanos resultou na crise do México. Apesar de todos os esforços do governo mexicano, não foi possível evitar a forte saída de investimentos do país. Sem reservas internacionais suficientes para sustentar as cotações artificiais do peso, o governo mexicano se viu obrigado a enfrentar uma abrupta desvalorização de sua moeda - o que levou o país à recessão e provocou o chamado "efeito tequila", derrubando as economias de Brasil, Argentina e outros emergentes. O câmbio flutuante, atualmente adotado pelos principais países emergentes, é outro fator que torna pouco provável uma nova sequência de crises econômicas. Em relação a China, nossa opinião é que, eventualmente, a visão que os mercados tem tido em relação ao gigante asiático possam estar pessimista. É claro que se fez necessária uma correção nas bolsas, o que também teve como consequência os preços das commodities. No entanto, em nossa visão não parece haver uma guerra cambial nem uma fortíssima desaceleração econômica (hard landing) em andamento. Para acalmar os investidores globais, o Banco do Povo da China (PBoC, na sigla em inglês) deve manter o yuan estável até o fim de 2015. Acreditamos também como equivocada a visão que haverá um segundo semestre mais fraco, por causa de índices de gerentes de compra (PMI) mais baixos, porque o PMI é baseado apenas no setor industrial e exclui governos locais e o mercado imobiliário, setores que tem recebido ajuda do governo nessas últimas semanas. A monitorar. O que olhar neste mês A deterioração do cenário político e econômico nas últimas semanas pôde ser percebida de várias formas. Seja pelos noticiários, pela piora dos indicadores correntes de atividade econômica, ou por um termômetro bastante conhecido e acompanhado pelos agentes - o risco país: O CDS de 5 anos do Brasil – um tipo de proteção (ou seguro) contra um eventual calote da dívida pública Brasileira deu um salto próximo a 20% em agosto, saindo de 292 bps para 350 bps. Na prática, se um investidor quisesse se proteger do risco país em um título da dívida pública brasileira de 5 anos emitido em dólares, pagaria 2,9% a.a. no final de julho. Hoje, teria que pagar 3,5% a.a, ou quase 3,5% a mais no período. A piora da percepção do risco país reflete um cenário político bastante desafiador de um governo que permanece com imensa dificuldade de viabilizar o necessário ajuste das contas públicas do país, diante de uma base de governo totalmente fragilizada, o que dificulta a aprovação de medidas no congresso. Não bastasse isso, a atividade econômica corrente continua a decepcionar muito – um bom exemplo foi a divulgação do PIB do 2º tri com queda de 1,9% ante o 1º tri de 2015, e de 2,6% ante o 2º tri de 2014 – algo que tem dois efeitos práticos muito desafiadores para a execução do ajuste: corrói a arrecadação do governo, e dificulta ainda mais o ambiente político para aprovar as medidas necessárias – corte de gastos e aumento de tributos. Porém, o que justifica a deterioração tão repentina? Talvez a constatação da impotência do governo em realizar o ajuste prometido no início do ano. Nas últimas semanas, o governo tomou duas iniciativas que demonstram bem esta situação: revisou para baixo a meta de superávit primário de 2015, 2016 e 2017 no final de julho e, menos de 40 dias depois, faz “nova revisão” ao prever déficit primário de cerca de R$ 30 bi (segundo fontes não oficiais) nas contas do setor público em 2016 na proposta de Orçamento que será enviada ao Congresso. Na prática, fica cada vez mais fragilizada a perspectiva de ajuste fiscal no curto prazo, o que eleva muito a probabilidade de o país perder o grau de investimento, e encomenda a necessidade de um ajuste muito maior no futuro, com consequências importantes para o crescimento potencial da economia brasileira. O mês começa tenso no cenário doméstico. Isso porque o mercado reage mal à proposta de Orçamento de 2016, que será enviada ao Congresso, com previsão de déficit primário. Segundo rumores da imprensa, o déficit deve ficar próximo de R$ 30 bilhões. A notícia traz apreensão ao mercado, já que eleva a possibilidade de o Brasil perder o grau de investimento, uma vez que a economia já está em recessão. A proposta do orçamento do ano que vem deve conter um déficit primário da ordem de 0,5% do Produto Interno Bruto (PIB) - próximo de R$ 30 bilhões. Com a decisão, tomada após o governo abandonar a ideia de recriar a CPMF, por não encontrar respaldo para o projeto nem no Congresso nem entre empresários, a meta de superávit primário de 2016, de 0,7% do PIB, será reduzida novamente. O ministro da Fazenda, Joaquim Levy, manifestou preocupação com a exposição do rombo, por considerar que ele pode levar o Brasil a perder o grau de investimento. Aliás, ainda que o Senado tenha dado algum respaldo ao Executivo, não podemos descartar ainda um cenário conflitivo e belicoso entre o governo e o Legislativo (principalmente a Câmara dos Deputados). E mesmo dentro do governo comentam-se sobre divergências entre os ministros da Fazenda, Joaquim Levy, e do Planejamento, Nelson Barbosa. Em relação à política monetária, ainda que estejamos em um processo de atividade recessiva, o controle de segunda ordem da inflação dos administrados, bem como, o eventual repasse do câmbio, nos faz acreditar na manutenção da Selic em 14,25% até pelo menos o fim do primeiro trimestre de 2016. A acompanhar. Por fim, vale a pena citar o último Boletim Focus trouxe revisão em baixa na mediana das projeções para o IPCA em 2015 - de 9,29% para 9,28% -, mas em alta para 2016 - de 5,50% para 5,51%. As retrações do PIB esperadas são maiores tanto neste quanto no próximo ano. Em 2015, o mercado vê uma queda de 2,26% na atividade, ante 2,06% na semana passada; e em 2016, -0,40%, ante -0,24%. Estratégia de Investimento Renda Variável No cenário internacional, as bolsas sofreram com um movimento de forte volatilidade durante o mês de agosto. O que iniciou este movimento de aumento a aversão a riscos ao redor do mundo foi à desvalorização cambial da moeda chinesa, “startando” um sell-off nos mercados Asiáticos. Com o medo do governo chinês não conseguir agir com força o suficiente para segurar a bolsa, os agentes continuaram o movimento de venda até uma ação mais forte do PoBC (Banco do povo da China), quando o mesmo cortou os juros e aliviou as condições de financiamento. Outro medo que surgiu com força nos mercados foi em relação à veracidade dos dados de crescimento que o governo Chinês divulga. Com essa dúvida aumenta o nível de incertezas em relação ao real crescimento do país. Nos outros mercados o que continuou fazendo preço foi à precificação de quando vai começar a subir os juros nos Estados Unidos. O risco vindo do cenário global aumentou as chances do FED postergar a alta de juros para dezembro, contra setembro que já estava como principal data para normalização dos juros Os agentes ainda aguardam sinais mais claros do FED (Banco Central Americano) para posicionar em ativos de risco. No Brasil, a bolsa já está perdendo mais de 9% no mês e, como somos um país dependente da exportação de commodities, qualquer abalo na economia chinesa é sentido diretamente aqui. Além dos fatores externos, a bolsa local sofre também com recessão interna e com a crise politica que não favorece investimentos em ativos de risco. Junto com as commodties e com a piora interna, a Petrobrás já tem quedas superiores a 15 % e, Vale e Bancos também acumulam quedas expressivas. Para o próximo mês, o cenário para bolsa não parece positivo após o aumento da percepção de risco para o futuro crescimento do país, que parece cada dia mais comprometido. Posição Atual: Under Over Renda Fixa O mês de agosto foi marcado por uma alta expressiva nos juros locais, precificando uma piora do cenário local e externo. Com o aumento de volatilidade ao redor do mundo e incertezas sobre o futuro da economia Chinesa, a alta expressiva da moeda americana levou os agentes a “stopar” posições no mercado de juros futuro. A parte dos juros reagiu ao aumento à aversão ao risco com uma expressiva alta na parte mais longa da curva, expressando a preocupação quanto as politicas fiscal e monetária. No começo do ultimo dia do mês, os juros expressavam altas acima de 40 bps nos vértices mais longos (a partir do DI18). Os juros subiram no ultimo mês com muita intensidade, apesar dos agentes não esperarem nenhuma alta de juros na próxima reunião do COPOM. A sensível deterioração do cenário local pode ser creditada a piora do cenário politico e fiscal. No lado politico a saída da coordenação politica do Vice-Presidente, Michel Temer, e a previsão do orçamento para 2016 com déficit junto com dados fiscais decepcionantes tem feito com que os juros reajam com forte alta, mostrando que o mercado já precifica um downgrade no Brasil para abaixo do grau de investimentos. No ultimo pregão do mês de Agosto, os juros na ponta longa fechavam com alta de 130 bps no DI18, 144 bps no DI20 e 138 bps no DI21. Essa alta expressa reforça o “call” de que a Selic deverá se manter em um patamar elevado para conter choques inflacionários e fuga de capital, em razão da elevação do risco local. Pós-Fixado: Under Over Pré-Fixado e Inflação: Under Over Moedas A moeda brasileira continuou sua trajetória de desvalorização frente ao dólar no mês de agosto, saindo de um patamar de R$3,42 para aproximadamente R$3,65 (7% de queda). No ano, a desvalorização é de cerca de 38%, e a acumulada em doze meses é de 64%. O aumento de aversão a risco nos mercados globais, com a piora de percepção em relação à economia chinesa, gerou nova queda das principais commodities, afetando as principais moedas de países exportadores. A piora da percepção política e fiscal local contribuiu para a contínua deterioração do real, mesmo após o anúncio do banco central indicando uma maior atuação na ponta vendedora através de swaps. Seguimos com posição comprada na moeda norte-americana, por acreditamos que a perspectiva de dólar forte será duradoura e enxergamos eventuais quedas na cotação do dólar como oportunidade de compra. Posição Atual: Under Over Multiestratégia Agosto foi novamente um mês de forte volatilidade nos mercados, motivado pelo impacto global da desvalorização da moeda chinesa, o que trouxe fortes dúvidas quanto a possibilidade da China manter sua meta de crescimento em 7%. Os fundos da estratégia MACRO obtiveram resultados dispersos. Os gestores optaram por diferentes pesos, principalmente entre o mercado de juros e câmbio. Os alocadores que aumentaram a exposição na aposta da desvalorização do real frente o dólar e reduziram as posições em juros, obtiveram atribuição de performance positiva. Por outro lado, a parcela de gestores que viram um câmbio como muito “esticado" e apostaram na queda de juros futuros, não tiveram bom desempenho. Além isso, a exposição em bolsas internacionais, mesmo que em menor proporção, também refletiu no resultado dos fundos. Seguindo a mesma linha das estratégias anteriores, os gestores tanto estimavam uma queda no S&P 500 por considerarem sobreavaliado enquanto outros viam que o continuo fluxo para bolsa americana se manteria constante, tendo em vista o fraco desempenho, principalmente, das economias europeias e chinesa. Os fundos de EQUITY HEDGE e LONG SHORT se mantiveram bem posicionados, mesmo com a queda expressiva do Ibovespa. A estrutura de opções vem sendo muito utilizada pelos gestores como forma de proteção das carteiras para limitar suas perdas potenciais frente o forte aumento de volatilidade nos mercados. O posicionamento dos gestores varia entre ativos considerados “resilientes” como do setor financeiro e ativos de empresas subavaliadas no mercado acionário e que possuem boa gestão e governança, possibilitando um upside atrativo. Acreditamos que os fundos da estratégia MACRO seguem como boa opção, pois a variedade de instrumentos disponíveis aos gestores possibilita maior diversificação nos portfolios. Posição Atual: Under Over INFORMAÇÕES IMPORTANTES AO INVESTIDOR Este material, meramente informativo, foi preparado pela área de Estratégia do Votorantim Private Bank e não se caracteriza como relatório de análise, para fins da Instrução CVM nº 483/2010, e, não foi produzido por analista de valores mobiliários. Este material não constitui, nem deve ser interpretado, como oferta ou solicitação de compra, venda ou distribuição de valores mobiliários. As informações contidas neste material foram obtidas por meio de comunicação de acesso público, tais como jornais, revistas, internet entre outros, de forma aleatória. Tais informações estão sujeitas a alterações, a qualquer momento, sem que haja necessidade de comunicação neste sentido. Apesar das informações aqui contidas terem sido obtidas de fontes consideradas confiáveis, a área de Estratégia não pode garantir a precisão e veracidade das mesmas. As recomendações de alocação deste documento refletem única e exclusivamente a opinião pessoal dos profissionais da área de Estratégia do Votorantim Private Bank, de modo que as recomendações foram elaboradas de forma independente e autônoma com relação às demais áreas da Votorantim Asset Management DTVM Ltda., ao Banco Votorantim S.A. e demais empresas do Consolidado Econômico Financeiro Votorantim. As recomendações de alocação deste documento não levam em consideração os objetivos de investimento, a situação financeira ou as necessidades específicas de um determinado investidor. Os investidores devem obter orientação financeira, tributária e contábil independente, com base em suas características pessoais, antes de tomar qualquer decisão de investimento. Rentabilidade passada não é necessariamente indicativa de resultados futuros e nenhuma segurança ou garantia, de forma expressa ou implícita, é dada neste material em relação a desempenhos futuros. As recomendações de alocação contidas neste documento apresentam riscos de investimento e não são asseguradas pelos fatos nem contam com qualquer tipo de garantia ou segurança, de forma expressa ou implícita, da área de Estratégia. O Votorantim Private Bank e suas áreas de negócio não serão responsáveis por perdas diretas, indiretas ou lucros cessantes decorrentes da utilização deste material para quaisquer finalidades, incluindo, mas não se limitando a realização de negócios, investimentos ou transações baseadas nestas informações. Em caso de dúvidas, sugestões e reclamações, entre em contato com o Serviço de Atendimento ao Cliente: 0800 728 0083, Deficientes Auditivos e de Fala 0800 701 8661 – 24 horas por dia, 7 dias por semana, ou e-mail [email protected]. Caso suas dúvidas, sugestões ou reclamações não tenham sido satisfatoriamente solucionadas pelo Serviço de Atendimento ao Cliente, entre em contato com a Ouvidoria: 0800 707 0083, Deficientes Auditivos e de Fala 0800 701 8661 de 2ª a 6ª feira - 9:00 às 18:00 hs, exceto em feriados nacionais; ou Caixa Postal 21212, Rua Barão do Triunfo, 242, São Paulo – SP, CEP: 04602-970; ou pelo formulário disponível no site do Banco Votorantim S.A. – www.bancovotorantim.com.br. 4

Baixar