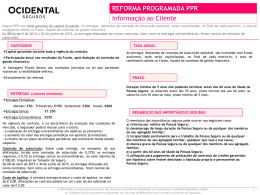

POUPANÇA E INVESTIMENTO ANEXO À PROPOSTA LEVE PPR - 2.ª SÉRIE INFORMAÇÕES PRÉ-CONTRATUAIS SEGURADOR Fidelidade – Companhia de Seguros, SA. CARACTERIZAÇÃO Plano de Poupança-Reforma, com duas opções de investimento que se distinguem entre si pelo nível de garantias e expectativa de rendimento associados: Leve Uni - 2ª Série (PPR) - Garantia de reembolso de capital e de rendimento fixo, definido anualmente; Leve Duo (PPR) - Garantia de reembolso de capital e perspetiva de atribuição de rendimento variável anualmente, por via da participação nos resultados. O cliente pode efetuar o seu investimento numa ou mais opções, escolhendo a combinação que melhor se adequa às suas expectativas, perfil e condições pessoais e, assim, diversificar o seu investimento. Ao longo do prazo do contrato, o cliente tem a possibilidade de alterar a composição do seu investimento, transitando entre as opções disponíveis, sem necessitar de efetuar resgate e subscrição de um novo contrato. SEGMENTO-ALVO Este produto dirige-se a investidores que pretendam constituir uma poupança a médio/longo prazo para o momento da reforma, podendo optar, dentro do mesmo produto, por opções de investimento com os seguintes perfis de risco: Opção de Investimento Perfil do Tomador LEVE UNI - 2.ª Série (PPR) Conservador LEVE DUO (PPR) Equilibrado Na subscrição, o Tomador do Seguro (ou a Pessoa Segura caso se trate de uma Empresa) terá uma idade compreendida entre os 18 e os 80 anos, e no termo não poderá exceder os 85 anos. O LEVE PPR - 2.ª Série não pode ser subscrito por tomadores, pessoas singulares, com residência habitual no estrangeiro, nem por tomadores, pessoas colectivas, sempre que o estabelecimento a que se reporte o contrato de seguro se localize no estrangeiro. UNIDADES DE REFERÊNCIA As opções de investimento Uni - 2.ª Série e Duo são expressas em Unidades de Referência (UR’s), sendo o respetivo valor calculado diariamente. Desta forma, o Tomador do Seguro terá a possibilidade de acompanhar a evolução do seu investimento. O valor da UR destas opções será igual ao quociente entre o valor total das Provisões Técnicas do respetivo Fundo Autónomo e o número de UR’s existentes em cada uma das opções de investimento. O valor da Unidade de Referência será divulgado em cada dia útil até à dissolução do respectivo Fundo, correspondendo ao valor calculado no fecho do dia anterior. O fracionamento máximo do número de Unidades de Referência e do seu valor é de cinco (5) casas decimais. Cada prémio pago será convertido num número de Unidades de Referência, resultante da divisão daquele pelo valor patrimonial unitário destas Unidades divulgado no dia útil seguinte ao seu pagamento. Em caso de reembolso, o valor da Unidade de Referência será o que vier a ser divulgado no primeiro dia útil subsequente à data da receção do pedido de reembolso ou à data pretendida para o reembolso, se posterior. Em caso de transferência ou de recomposição, o valor da Unidade de Referência a ser utilizado, será o que vier a ser divulgado no primeiro dia útil subsequente à data da receção do pedido ou à data pretendida para a transferência ou recomposição, se posterior. Em caso de recomposição, a aplicação na opção de investimento de destino será efetuada considerando o valor da Unidade de Referência divulgada no quarto dia útil subsequente à receção do pedido de recomposição ou à data pretendida para a recomposição. 1/5 Anexo à Proposta Leve PPR - 2.ª Série - janeiro 2016 GARANTIAS O LEVE PPR - 2.ª Série é um Plano de Poupança-Reforma – PPR constituído sob a forma de Fundos Autónomos de uma modalidade de seguro do «Ramo Vida», que pode ser subscrito apenas numa ou em várias das opções de investimento que, em cada momento, o Segurador disponibilize para o efeito. As opções de investimento disponibilizadas são as seguintes: LEVE UNI - 2.ª Série (PPR); LEVE DUO (PPR). Cabe ao Tomador do Seguro determinar a aplicação dos prémios pagos numa ou em várias opções de investimento, podendo alterar, a qualquer momento, a composição do seu investimento entre as opções que, nesse momento, o segurador disponibilize, de acordo com as regras em vigor para cada uma delas. O contrato garante ao beneficiário: a) Em caso de vida da Pessoa Segura no termo do contrato, o pagamento do Capital Seguro à data do vencimento; b) Em caso de morte da Pessoa Segura, ou do seu cônjuge quando o PPR seja um bem comum por força do regime de bens do casal, durante o período de vigência do contrato, o pagamento do Capital Seguro à data de comunicação do óbito nos termos previstos nas Condições e na lei. No entanto, se a participação da morte ocorrer após o termo do contrato, será pago o Capital Seguro no termo do contrato; c) Em caso de Reembolso Antecipado: Nas situações referidas nas alíneas a) a f), do número 1. do item Reembolso, verificadas que estejam as condições previstas nos números 2 e 3 do mesmo item, o reembolso do Capital Seguro na data do pedido de reembolso. Fora das supra referidas situações, será pago o Capital Seguro na vigência do contrato à data do pedido de reembolso, deduzido da comissão de reembolso aplicável. Nestes termos, poderá ocorrer perda de parte do montante investido, por força da aplicação da comissão de reembolso. Fidelidade - Companhia de Seguros, S.A. NIPC e Matrícula 500 918 880, na CRC Lisboa • Sede: Largo do Calhariz, 30 1249-001 - Lisboa - Portugal • Capital Social € 381 150 000 Linha de Apoio Leve Atendimento telefónico personalizado nos dias úteis das 8h30 às 20h Valor Seguro e Capital Garantido de cada Opção de Investimento LEVE UNI - 2.ª Série (PPR) - Em cada momento, o Valor Seguro da opção de investimento LEVE UNI – 2.ª Série (PPR) corresponde ao Capital Garantido desta opção de investimento. O Capital Garantido da opção de investimento em qualquer momento de vigência do contrato, corresponde aos montantes aplicados na presente opção, provenientes dos prémios pagos e/ou dos valores recebidos por transferência ou recomposição do investimento, deduzido de eventuais reembolsos ou saídas por transferência ou recomposição, revalorizado às sucessivas taxas de juro anual garantidas, pelo tempo de investimento, de acordo com o definido no item «Unidades de Referência». LEVE DUO (PPR) - Em cada momento, o Valor Seguro da opção de investimento LEVE DUO (PPR) corresponde à soma do Capital Garantido desta opção de investimento e da eventual participação nos resultados devida e não distribuída. O Capital Garantido da presente opção de investimento em qualquer momento de vigência do contrato, corresponde aos montantes aplicados na presente opção, provenientes dos prémios pagos, das eventuais participações nos resultados que tenham sido atribuídas e/ou dos valores recebidos por transferência ou recomposição do investimento, deduzido de eventuais reembolsos ou saídas por transferência ou recomposição. Na presente opção de investimento o rendimento anual depende da atribuição da eventual participação nos resultados do Fundo Autónomo, calculada nos termos previstos no subsequente item «Participação nos Resultados», não podendo esta ser negativa. CAPITAL SEGURO DO CONTRATO Em cada momento de vigência do contrato, o capital seguro corresponde à soma dos Valores Seguros em cada uma das opções de investimento. RENDIMENTO LEVE UNI - 2.ª Série (PPR) - Esta opção de investimento garante, ao longo do prazo da aplicação na opção, de um rendimento calculado a uma taxa de juro anual, definida pelo Segurador no início de cada ano civil a fim de vigorar a partir de 01 de janeiro do ano civil, até ao final desse ano. A taxa de juro anual garantida é definida pelo Segurador, com um limite mínimo correspondente ao valor resultante de 80% da média das cinco (5) últimas observações diárias no ano precedente da taxa Euribor a 3 meses, base Act/360 (ver notas), não podendo, contudo, este limite mínimo ser negativo ou exceder 4%. O Segurador, a seu exclusivo critério, pode definir uma taxa de juro anual garantida com um valor superior ao limite mínimo. Em 2016 a taxa a vigorar até 31 de dezembro é de 1,2%. Notas: • As observações incluídas serão as dos cinco últimos dias úteis do ano precedente àquele em que vigorará a taxa de juro; • Euribor 3M base Act/360; Bloomberg – EUR3M Index. LEVE DUO (PPR) - Esta opção de investimento garante ao longo do prazo da aplicação na opção, de um rendimento correspondente aos valores investidos, acrescido das eventuais participações nos resultados atribuídas, deduzido de eventuais reembolsos ou saídas por transferência ou recomposição do investimento. Assim, o rendimento anual depende da atribuição da eventual participação nos resultados do Fundo Autónomo, não podendo esta ser negativa. O valor da Participação será determinado nos termos do subsequente item «Participação nos Resultados», sendo o rendimento atribuído por Participação nos Resultados refletido numa taxa de juro anual de participação nos resultados. As taxas de juro acima indicadas serão divulgadas nos locais de subscrição e no site da Internet do Segurador (www.fidelidade.pt). PARTICIPAÇÃO NOS RESULTADOS A opção de investimento LEVE DUO (PPR) confere direito a participação nos resultados. A rendibilidade da opção LEVE DUO (PPR) é conferida pela eventual Participação nos Resultados do respetivo Fundo Autónomo, a qual será atribuída anualmente, sempre que o saldo da Conta de Resultados do exercício, relativo a esta opção, for positivo. Este saldo é igual a um mínimo de 90% do rendimento obtido, no exercício, pelos ativos do Fundo Autónomo de Investimento desta opção, deduzido da comissão anual de gestão do Fundo Autónomo (no máximo de 1,5% do valor médio do capital garantido no exercício) e do eventual saldo negativo da Conta de Resultados do ano anterior. A participação será distribuída pelos contratos, proporcionalmente ao contributo de cada um para o saldo da Conta de Resultados, no máximo, até ao fim do primeiro semestre do ano civil seguinte, com data valor do início desse ano, incrementando-se o valor de cada Capital Garantido da opção de investimento LEVE DUO (PPR) do contrato. Em caso de reembolso total ou morte da Pessoa Segura acrescerá ao Capital Garantido a Participação nos Resultados do ano de ocorrência de qualquer um destes eventos. O valor desta Participação nos Resultados não distribuída é calculado desde o início do ano civil de ocorrência do evento, ou da data de início da apólice se posterior, até à data valor do evento, com base no valor da conta de resultados da opção de investimento no ano em curso. DURAÇÃO DO CONTRATO O contrato é celebrado pelo período indicado nas Condições Particulares o qual terá que ser superior a 5 anos. O prazo do contrato é estabelecido de forma a que, no seu termo, a Pessoa Segura tenha uma idade igual ou superior a 60 anos. DIREITO DE LIVRE RESOLUÇÃO 1. O Tomador do Seguro que seja pessoa singular dispõe de um prazo de trinta (30) dias, a contar da data da receção da apólice, para resolver o contrato sem necessidade de invocar justa causa. A comunicação da resolução deve ser efetuada por escrito, em suporte de papel ou outro meio duradouro disponível e acessível ao Segurador. 2. O exercício do direito de livre resolução determina a cessação do contrato de seguro, extinguindo todas as obrigações dele decorrentes com efeito a partir da celebração do mesmo. 3. O Segurador tem direito ao reembolso dos custos de desinvestimento que comprovadamente tiver suportado. 2/5 Anexo à Proposta Leve PPR - 2.ª Série - janeiro 2016 REEMBOLSO I. Pode ser solicitado o reembolso, total ou parcial, do PPR, desde que se encontre pago pelo menos um prémio e caso se verifique alguma das situações legalmente previstas: a) Reforma por velhice da Pessoa Segura, ou do seu cônjuge quando o PPR seja um bem comum por força do regime de bens do casal; b) Desemprego de longa duração da Pessoa Segura ou de qualquer dos membros do seu agregado familiar; c) Incapacidade permanente para o trabalho da Pessoa Segura ou de qualquer dos membros do seu agregado familiar, qualquer que seja a causa; d) Doença grave da Pessoa Segura ou de qualquer dos membros do seu agregado familiar; e) A partir dos sessenta (60) anos de idade da Pessoa Segura, ou do seu cônjuge quando o PPR seja um bem comum por força do regime de bens do casal; f) Pagamento de prestações de contratos de crédito garantidos por hipoteca sobre imóvel destinado a habitação própria e permanente da Pessoa Segura, entendendo-se como tal as prestações que são por esta devidas a título de mutuário no respetivo contrato, na proporção da titularidade da Pessoa Segura no caso de contitularidade do crédito, salvo nos casos em que por força do regime de bens do casal o PPR seja um bem comum. g) Em caso de morte da Pessoa Segura ou do seu cônjuge, nos termos previstos na lei. II. O reembolso efetuado ao abrigo das alíneas a), e) e f) do número anterior só se pode verificar quanto a entregas relativamente às quais já tenham decorrido pelo menos cinco anos após as respetivas datas de aplicação pelo titular do contrato. Porém, decorrido que seja o prazo de cinco anos após a data da primeira entrega, a Pessoa Segura pode exigir o reembolso total do PPR, ao abrigo das alíneas a),e) e f) do parágrafo I, se o montante das entregas efetuadas na primeira metade de vigência do contrato representar, pelo menos, 35% da totalidade das entregas. III. O disposto no número anterior aplica-se igualmente às situações de reembolso previstas nas alíneas b) a d) do parágrafo I, nos casos em que a pessoa em cujas condições se funde o pedido de reembolso já se encontrasse, à data de cada entrega, na respetiva situação. IV. Contudo, o benefício fiscal de dedução à coleta fica sem efeito, com as consequências previstas na lei, se o reembolso incidir sobre entregas efetuadas há menos de cinco (5) anos, exceto em caso de morte da Pessoa Segura. V. O reembolso do valor do PPR pode, ainda, ser efetuado fora das situações previstas nos anteriores parágrafos I, II e III, sendo, contudo, aplicáveis as seguintes condições: a) Em caso de reembolso parcial, o respetivo valor não poderá ser inferior ao limite mínimo em vigor no Segurador na data de reembolso, nem o Capital Seguro remanescente poderá ser inferior ao valor mínimo em vigor no Segurador para este tipo de contrato; b) Os reembolsos, totais ou parciais, estarão sujeitos, nos primeiros 5 anos de vigência, à aplicação de uma comissão máxima de 0,5% sobre o respetivo valor reembolsado, sempre que não sejam verificadas as situações previstas nos anteriores parágrafos I, II e III; c) Os benefícios fiscais obtidos ficam sem efeito, com as consequências previstas na lei. VI. Quando, num período não superior a cinco (5) dias seguidos, os pedidos de reembolso total ou parcial excederem 10% do valor global de cada Fundo Autónomo de Investimento em que sejam investidos os valores desta modalidade, o Segurador poderá não satisfazer os referidos pedidos de reembolso. Caso esta faculdade seja exercida, a partir do momento em que os pressupostos da respetiva aplicação deixem de se verificar, o Segurador atenderá de imediato esses pedidos de reembolso. VII. Em caso de reembolso parcial o respetivo valor bem como o valor remanescente do Capital Seguro, após o reembolso, não poderão ser inferiores ao mínimo em vigor no Segurador para este tipo de contrato. Atualmente os valores mínimos são de 500,00€. Estes limites não são aplicáveis em caso de reembolso da quota-parte respeitante ao falecido, em caso de morte do cônjuge do Participante quando o PPR constitui um bem comum do casal. PAGAMENTO DAS IMPORTÂNCIAS SEGURAS 1. No termo do contrato, as importâncias seguras serão colocadas à disposição do Beneficiário no prazo máximo de cinco (5) dias úteis, mediante apresentação do bilhete de identidade e cartão de contribuinte do Beneficiário ou, em alternativa, do cartão de cidadão. 2. Em caso de morte da Pessoa Segura, na vigência do contrato, as importâncias seguras serão pagas ao(s) Beneficiário(s) no prazo máximo de cinco (5) dias úteis após a entrega no Segurador dos seguintes documentos: a) Bilhete de identidade e cartão de contribuinte de cada beneficiário ou, em alternativa, do cartão de cidadão; b) Participação ou declaração de sinistro; c) Certidão de óbito ou certidão de assento do óbito da Pessoa Segura; d) Na ausência de Beneficiário designado ou em caso de morte do Beneficiário, a respetiva habilitação de herdeiros. 3. Em caso de reembolso ou de Livre Resolução, o pagamento do valor correspondente far-se-á, no prazo máximo de cinco (5) dias úteis após a receção pelo Segurador da totalidade dos documentos necessários para o efeito definidos na Portaria n.º 1453/2002, de 11 de novembro. TRANSFERÊNCIA PARA OUTRAS ENTIDADES GESTORAS Em caso de transferência será devida uma comissão máxima de 0,5% sobre o valor a transferir. Em caso de transferência parcial o respetivo valor bem como o valor remanescente do Capital Seguro, após aquele movimento, não poderão ser inferiores ao mínimo em vigor no Segurador para este tipo de contrato. Atualmente os valores mínimos são de 500,00€. PRÉMIOS / ENTREGAS Valores Investidos Entregas deduzidas das Comissões de Subscrição Entregas Mínimas Prémio mínimo Periódico Mensal Tipo de Prémio 25€ Extraordinário 25€ A manter-se a atual legislação fiscal, as entregas efetuadas nos últimos 5 anos de vigência do contrato não podem ser deduzidas à coleta, exceto em caso de morte da Pessoa Segura, motivo pelo qual, nestes casos, o Segurador não emitirá a respetiva declaração. Neste contexto e salva indicação expressa em contrário do Tomador do Seguro, o Segurador poderá, quando faltarem menos de cinco anos para o termo do contrato, suspender o pagamento de entregas periódicas ou não periódicas. Para além disto, quando o termo do contrato estiver a menos de cinco anos e já tiver decorrido pelo menos metade do seu prazo de vigência, o Segurador poderá não aceitar entregas, periódicas ou não periódicas, sempre que o valor das entregas pagas durante a primeira metade do contrato seja, ou passe a ser, inferior a 35% da totalidade das entregas pagas. COMISSÕES MÁXIMAS Comissões de Subscrição (% a deduzir ao valor das entregas) Não existem. O prémio aplicado é investido na totalidade. Comissão Anual de Gestão do Fundo Autónomo de Investimento No fim de cada ano civil, é retirada uma comissão de gestão do Fundo Autónomo de Investimento onde são investidos os valores da opção LEVE DUO (PPR), no máximo de 1,5% do valor médio do Capital Garantido no exercício. 3/5 Anexo à Proposta Leve PPR - 2.ª Série - janeiro 2016 BENEFICIÁRIOS Em caso de Vida e em caso de Morte Em caso de vida: A Pessoa Segura, salvo indicação expressa em contrário. Em caso de morte da Pessoa Segura: o cônjuge sobrevivo da Pessoa Segura ou demais herdeiros legitimários, salvo quando solução diversa resultar de testamento ou cláusula beneficiária a favor de terceiros, e sem prejuízo da intangibilidade da legítima. A designação de beneficiário(s) em caso de morte nominativamente identificado(s) carece da indicação dos seguintes elementos obrigatórios relativos ao(s) beneficiario(s): - Nome ou denominação completos; - Domicilio ou sede; - Número de identificação civil e fiscal. Falta ou incorreção dos elementos de identificação do(s) beneficiário(s) em caso de morte: -Na falta de designação de beneficiário do contrato em caso de morte, o segurador pagará o capital seguro aos herdeiros da pessoa segura nos termos supra indicados; -A inexistência ou incorreção dos elementos de identificação do(s) beneficiário(s) em caso de morte pode impossibilitar o segurador de dar cumprimento aos deveres de informação e comunicação previstos na lei, com vista ao pagamento do capital seguro. -Quando o seguro for subscrito por uma Empresa ao abrigo do artigo 23º do CIRC, o beneficiário em caso de vida é a Pessoa Segura e em caso de morte a(s) pessoa(s) indicada(s) pela Pessoa Segura ou, na sua falta, os herdeiros legais. Neste caso, a cláusula beneficiária em caso de vida é irrevogável. -Se a Empresa não efetuar a subscrição ao abrigo do artigo 23º do CIRC, o beneficiário em caso de vida e em caso de morte, é a entidade indicada como tal. REGIME FISCAL (EM VIGOR EM JANEIRO DE 2016) O contrato fica sujeito ao regime fiscal em vigor, não recaindo sobre o Segurador qualquer ónus, encargo ou responsabilidade em consequência de alteração legislativa ou de uma diferente interpretação, da que seguidamente se apresenta, das normas legais aplicáveis. Leve PPR - 2.ª Série Cliente particular (residência fiscal em Portugal Continental ou Regiões Autónomas) a) Dedução à coleta de IRS dos montantes aplicados (entregas por pessoas singulares com residência fiscal em Portugal Continental ou Regiões Autónomas): Ao abrigo do artigo 21.º do Estatuto dos Benefícios Fiscais conjugado com o artigo 88.º do CIRS, são dedutíveis à coleta de IRS 20% dos valores aplicados em PPR, dependendo o valor da dedução do escalão de rendimento do sujeito passivo, nos seguintes termos. Dedução à Coleta de Prémios de PPR Idade do sujeito passivo em 1 de Janeiro Percentagem dos prémios Limite máximo por sujeito passivo não casado Inferior a 35 anos 400€ Entre 35 e 50 anos 350€ Superior a 50 anos 20% 300€ Não são dedutíveis os valores aplicados por sujeitos passivos reformados. Importa notar que os limites atrás referidos integram os limites globais para a dedução à coleta, estabelecidos no artigo 78.º do CIRS, dispondo o seu n.º 7 que a soma das deduções à coleta não pode exceder os limites constantes da seguinte tabela em função do escalão de rendimentos do sujeito passivo: Escalão de rendimento coletável (euros) Até 7 000 De mais de 7 000 até 80 000 depois de aplicado os divisores previstos 1 000 + 1 500x no artigo 69.º CIRS Superior a 80 000 depois de aplicado os divisores previstos no artigo 69.º CIRS Limite (euros) Sem limite [ 80 000 - Rendimento Colectável ] 73 000 1000 Nos agregados com três ou mais dependentes a seu cargo, os limites previstos são majorados em 5 % por cada dependente ou afilhado civil que não seja sujeito passivo do IRS. Sempre que o mesmo dependente ou ascendente conste de mais do que uma declaração de rendimentos, o valor das deduções à coleta previstas por referência a dependentes ou ascendentes é reduzido para metade, por sujeito passivo. (Cf. Art.º 78.º CIRS) Não são dedutíveis à coleta de IRS: • Os valores aplicados pelos sujeitos passivos após a data da passagem à reforma; • Os valores pagos e suportados por terceiros, exceto as entregas efetuadas pelas entidades empregadoras em nome e por conta dos seus trabalhadores. O reembolso só pode incidir sobre entregas efetuadas há, pelo menos, 5 anos a contar da data da aplicação das mesmas e nos casos previstos na lei. A exceção verifica-se apenas em caso de morte da pessoa segura. Caso o PPR seja reembolsado fora destas situações, este benefício ficará sem efeito, devendo as importâncias deduzidas, majoradas em 10%, por cada ano ou fração, decorrido desde aquele em que foi exercido, ser acrescidas à coleta de IRS do ano da verificação dos factos. b) Tributação sobre os rendimentos (entidades recebedoras pessoas singulares com residência fiscal em Portugal Continental ou Regiões Autónomas): IRS • Os rendimentos dos PPR pagos sob a forma de capital são tributados em IRS à taxa efetiva de 8% (6,4% na Região Autónoma dos Açores) nas situações tipificadas na lei, ou seja: 4/5 Anexo à Proposta Leve PPR - 2.ª Série - janeiro 2016 • 1. Reforma por velhice ou idade igual ou superior a 60 anos da Pessoa Segura, ou do seu cônjuge quando o PPR constitui um bem comum do casal, quando já tenham decorrido cinco (5) anos após a data da entrega ou, caso contrário, desde que a 1ª entrega tenha sido efetuada há mais de 5 anos e, pelo menos, 35% da totalidade das entregas tenham sido efetuadas na 1ª metade de vigência do contrato; 2. Desemprego de longa duração, incapacidade permanente para o trabalho ou doença grave da Pessoa Segura ou de qualquer membro do seu agregado familiar, quando a pessoa em cujas condições se funde o pedido de reembolso não se encontrasse, à data da entrega, na respetiva situação, caso em que o reembolso só pode ocorrer quando já tenham decorrido cinco (5) anos após a data da entrega ou, caso contrário, desde que a 1ª entrega tenha sido efetuada há mais de 5 anos e, pelo menos, 35% da totalidade das entregas tenham sido efetuadas na 1ª metade de vigência do contrato; 3. Em caso de morte da Pessoa Segura ou do seu cônjuge, nos termos previstos na lei; 4. Pagamento de prestações de contratos de crédito garantidos por hipoteca sobre imóvel destinado a habitação própria e permanente da Pessoa Segura, entendendo-se como tal as prestações que são por esta devidas a título de mutuário no respetivo contrato, na proporção da titularidade da Pessoa Segura no caso de contitularidade do crédito, salvo nos casos em que por força do regime de bens do casal o PPR seja um bem comum. Fora destas situações será aplicada a taxa de tributação autónoma de 21,5%, de acordo com as regras aplicáveis aos rendimentos da categoria E do IRS, incluindo as regras de exclusão de tributação dos seguros de vida, ou seja, à taxa de tributação efetiva de: 21,5% (17,2% na Região Autónoma dos Açores) durante os primeiros cinco anos, 17,2% (13,76% na Região Autónoma dos Açores) entre o quinto e o oitavo ano e 8,6% (6,88% na Região Autónoma dos Açores) a partir do oitavo ano. Os rendimentos dos PPR, quando forem pagos sob a forma de renda, serão tributados de acordo com as regras da Categoria H do IRS (rendimentos de pensões). Imposto do Selo Em caso de morte da Pessoa Segura, as transmissões gratuitas dos créditos provenientes deste produto não estão sujeitas a Imposto do Selo. Cliente Empresa Deduções/Gastos do período de tributação em IRC Os valores despendidos pela empresa são, ao abrigo do art. 23º do CIRC, considerados como gastos do período de tributação em IRC, sem limite, desde que sejam considerados para os colaboradores, rendimentos do trabalho dependente. Colaborador da Empresa Tributação sobre os rendimentos Ver Cliente Particular Imposto do selo Ver Cliente Particular Garantias no Exercício da Atividade Seguradora O risco de crédito subjacente a este produto é da Fidelidade - Companhia de Seguros, S.A., a qual sendo uma empresa legalmente autorizada a exercer a atividade seguradora se encontra sujeita ao regime de garantias prudenciais aplicáveis na referida atividade, ao abrigo dos artigos 68º a 104º do Decreto-Lei 94-B/98, de 17 de Abril, e demais normas regulamentares aprovadas pela Autoridade de Supervisão de Seguros e Fundos de Pensões (ASF). AUTORIDADE DE SUPERVISÃO Autoridade de Supervisão de Seguros e Fundos de Pensões (ASF) RECLAMAÇÕES O Segurador dispõe de uma unidade orgânica específica para receber, analisar e dar resposta às reclamações efetuadas, sem prejuízo de poder ser requerida a intervenção da Autoridade de Supervisão de Seguros e Fundos de Pensõesl e da possibilidade de recurso à arbitragem. A informação geral relativa à gestão de reclamações encontra-se disponível em www.fidelidade.pt. FORO O foro competente para dirimir qualquer litígio emergente deste contrato é o fixado na lei civil. LEI APLICÁVEL O Segurador propõe a aplicação da lei portuguesa ao contrato. As partes podem, no entanto, acordar aplicar lei diferente da lei portuguesa, desde que motivadas por um interesse sério e a lei escolhida esteja em conexão com algum dos elementos do contrato. FATCA – “Foreign Account Tax Compliance Act” O contrato encontrar-se-á sujeito à legislação que visa dar cumprimento ao Acordo entre a República Portuguesa e os Estados Unidos da América, destinado a reforçar o cumprimento fiscal internacional e a aplicar as disposições da legislação americana designada por FATCA. O FATCA é um pacote legislativo dos Estados Unidos da América que visa combater a evasão fiscal no âmbito de investimentos realizados no estrangeiro por “US Persons”. Neste contexto, a Fidelidade encontra-se obrigada a identificar o titular do contrato, se for “US Person” e a transmitir, anualmente, determinada informação à Autoridade Tributária e Aduaneira. A referida identificação é efetuada através do preenchimento da proposta de seguro aquando da subscrição do contrato, ficando o titular do contrato obrigado a comunicar ao Segurador quaisquer alterações relativas à identificação dos intervenientes no contrato, nomeadamente a aquisição do estatuto de contribuinte dos Estados Unidos da América. Relatório de Solvência e Situação Financeira 5/5 Anexo à Proposta Leve PPR - 2.ª Série - janeiro 2016 Estará disponível, a partir de 2017, em www.fidelidade.pt, um relatório sobre a solvência e a situação financeira do Segurador, reportado ao fecho do ano anterior, de acordo com a legislação em vigor. Ref.ª Apólice/proposta n.º INFORMAÇÃO PRÉ-CONTRATUAL Prestação de Informação nos termos e para os efeitos do artigo 32º do Decreto-Lei n.º 144/2006, de 31 de julho Atividade de mediação de seguros desenvolvida pela CGD – Caixa Geral de Depósitos, S.A. A Caixa Geral de Depósitos, S.A., S.A., doravante doravante designada designada apenas apenas CGD, CGD, pessoa pessoa coletiva coletiva n.º n.º 500960046, 500960046, matriculada matriculada na na Conservatória Conservatória do do Registo Registo Comercial Comercial de de Lisboa, com o capital social de 5.900.000.000,00 €, com sede na na Avenida Avenida João João XXI, XXI, n.º n.º 63, 63, 1000-300 1000-300 Lisboa, Lisboa, nos nos termos termos ee para para os os efeitos efeitos previstos previstos no no art.º art.º 32.º do Decreto-Lei n.º 144/2006, de 31 de julho , vem informar V. V. Ex.ª, Ex.ª, na na estrita estrita qualidade qualidade em em que que aqui aqui atua atua como como Mediador Mediador do do seguro seguro em em referência, referência, do do seguinte: - A CGD solicitou, em 19 de setembro de 2007, a sua inscrição na Autoridade de Supervisão Supervisão de de Seguros Seguros ee Fundos Fundos de de Pensões Pensões (www.asf.pt.com), (www.asf.pt.com), na na categoria de Mediador de Seguros Ligado, nos Ramos de Seguros de Vida Vida ee Não Não Vida Vida ee respetiva respetiva autorização autorização para para trabalhar trabalhar com com aa Fidelidade Fidelidade -- Companhia Companhia de Seguros, S.A. encontrando-se registada sob o n.º 207186041; - Os dados dados da CGD, CGD, enquanto enquanto Mediadora Mediadora de de Seguros, Seguros,estarão estarãodisponíveis disponíveiseepoderão poderãoser serconsultados consultadosna naAutoridade Autoridadede deSupervisão Supervisãode deSeguros Seguros ee Fundos Fundos de de Pensões (www.asf.pt.com); - A CGD detém, presentemente e de forma indireta, indireta, uma uma participação participação de de apenas apenas 15% 15% no no capital capital social social ee direitos direitos de de voto voto da da Fidelidade Fidelidade -- Companhia Companhia de de Seguros, S.A., e, consequentemente, da empresa de seguros por esta totalmente totalmente detida, Via Via Directa Directa -- Companhia Companhia de de Seguros, Seguros, S.A., S.A., ee uma uma participação participação de 20% no capital social e direitos de voto na Fidelidade Fidelidade Assistência Assistência –– Companhia Companhia de de Seguros, Seguros,S.A. S.A.eena naMulticare Multicare--Seguros Segurosde deSaúde, Saúde,S.A.; S.A.; - Não existe qualquer participação nos direitos de voto voto ou ou no no capital capital social social da da CGD CGD que que seja seja detida detida por por qualquer qualquer empresa empresa de de seguros seguros ou ou por por empresa empresa mãe mãe de qualquer empresa de seguros; - A CGD, enquanto mediadora, não está autorizada a receber prémios de seguro para a entrega a empresa de seguros; - A sua intervenção, no entanto, não se esgota esgota com com aa celebração celebração dos dos contratos contratos de de seguro, seguro, envolvendo envolvendo também também aa prestação prestação de de assistência assistência ao ao longo longo do do período de vigência daqueles; - Os Clientes têm o direito de solicitar solicitar informação informação sobre sobre aa remuneração remuneração que que aa CGD CGD receberá receberá pela pela prestação prestação do do serviço serviço de de mediação, mediação, pelo pelo que, que, sempre sempre que que solicitada, ser-lhes-á prestada tal informação; - As reclamações dos Tomadores Tomadores dos dos Seguros Seguros ou ou outras outras partes partes interessadas interessadas relativas relativas àà atividade atividade de de mediação mediação de de seguros seguros desenvolvida desenvolvida pela pela CGD CGD podem podem ser apresentadas junto da Autoridade de Supervisão Supervisão de de Seguros Seguros ee Fundos Fundos de de Pensões. Pensões. Em Em caso caso de de litígio litígio emergente emergente da da atividade atividade de de mediação, mediação, os os Clientes Clientes podem recorrer aos tribunais judiciais ou aos organismos de resolução extrajudicial de conflitos para o efeito existentes ou que venham a ser criados; - Os conselhos fornecidos pela CGD na na celebração celebração dos dos contratos contratos de de seguro seguro não não se se baseiam baseiam numa numa análise análise imparcial, imparcial,cabendo cabendoaos aosClientes Clientesaaresponsabilidade responsabilidade de efetuar a comparação das respetivas condições com outro ou outros contratos de seguro existentes no mercado; - A CGD, como Mediadora de seguros, tem aa obrigação obrigação contratual contratual de de exercer exercer aa atividade atividade de de mediação mediação exclusivamente exclusivamente para para aa Fidelidade Fidelidade -- Companhia Companhia de de Seguros, S.A., sem prejuízo de, se tal vier a ser acordado, acordado, poder poder exercer exercer aa atividade atividade para para outros outros Seguradores Seguradores que que estejam estejam numa numa relação relação de de domínio domínio ou ou de de grupo com a CGD, bem como, no que respeita à atividade de mediação desenvolvida noutros países da União Europeia, com outros Seguradores; - Os Clientes podem sempre solicitar informações sobre o nome dos outros Seguradores com os quais a CGD venha a trabalhar; - Nos contratos de seguro em que a CGD figurar como Mediadora, não existirá intervenção de outros mediadores de seguros. Declaração do Tomador Tomador do do Seguro: Seguro: 1. Declaro ter lido e tomado conhecimento das informações acima acima prestadas prestadas pela pela CGD, CGD, na na qualidade qualidade de de Mediador Mediador do do seguro seguro em em referência, referência, nos nos termos termos ee para os efeitos dos artigos 32º e 33º do Decreto-Lei nº 144/2006, de 31 de julho. 2. Declaro que me foi disponibilizado pela CGD, na qualidade de Mediador Mediador do do seguro seguro em em referência, referência, um um exemplar exemplar do do documento documento da da Fidelidade Fidelidade --Companhia Companhia de Seguros, S.A. relativo às informações pré-contratuais do seguro em referência, tendo lido e tomado conhecimento das mesmas. 3. Declaro que me foram ainda prestados os esclarecimentos necessários necessários para para aa compreensão compreensão do do seguro seguro em em referência, referência, nomeadamente nomeadamente as as garantias garantias sobre cujo âmbito e conteúdo fiquei esclarecido. 4. Declaro ter sido ainda esclarecido e ter compreendido o âmbito da da CGD, CGD, que, que, em em relação relação ao ao seguro seguro em em referência referência éé exclusivamente exclusivamente enquanto enquanto Mediador Mediador de Seguros Ligado, estando consciente de que a CGD atua sob sob aa inteira inteira responsabilidade responsabilidade da da Fidelidade Fidelidade -- Companhia Companhia de de Seguros, Seguros, S.A., S.A., não não sendo, sendo, em em caso algum, a CGD responsável pela cobertura dos riscos ou pelas importâncias seguras por aquela Seguradora no âmbito do seguro em referência. Feito em duplicado e assinado por ambas as partes. Local e Data O Tomador do Seguro O Mediador de Seguro Ligado CGD (nome e nº do funcionário CGD) Caixa Geral de Depósitos, S.A. - Av. João XXI, 63 1000-300 · Lisboa - Portugal Pessoa Coletiva nº 500 960 046, matriculada na Conservatória do Registo Comercial de Lisboa, com o Capital Social 5 900 000 000 €

Download