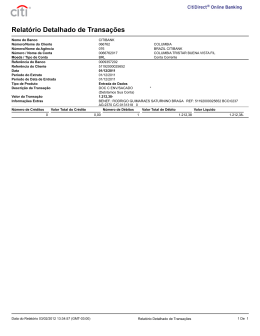

SFS Securities and Fund Services Manual de Serviços Citibank Índice Introdução................................................................................................................................... 2 1 Relação entre os agentes.................................................................................................... 3 2 Implementação .................................................................................................................... 4 2.1 Assinatura de Contratos................................................................................................. 4 2.2 Cadastramento no Portal Corporativo Citibank e envio de documentos ........................ 5 2.3 Processos de abertura de conta junto aos depositários................................................. 6 2.3.1 SELIC - Sistema Especial de Liquidação e Custódia ............................................ 6 2.3.2 CETIP- Central de Custódia e Liquidação Financeira de Títulos ........................... 7 2.3.3 CBLC - Cia Brasileira de Liquidação e Custódia ................................................... 7 2.3.4 BM&F – Bolsa de Mercadorias e Futuros – Câmara de Derivativos ...................... 7 2.4 Transferência dos Ativos................................................................................................ 7 2.4.1 Títulos Públicos (SELIC): ...................................................................................... 8 2.4.2 Títulos Privados (CETIP):...................................................................................... 8 2.4.3 Renda Variável (CBLC): ........................................................................................ 8 2.4.4 Cotas de Fundos com Administração Externa ao Citibank: ................................... 8 2.4.5 Conta Corrente:..................................................................................................... 9 3 Serviços de Custódia........................................................................................................... 9 3.1 Liquidação física e financeira dos ativos ........................................................................ 9 3.1.1 Método de Transmissão de Instruções.................................................................. 9 3.1.2 Dados Obrigatórios.............................................................................................. 10 3.1.3 Pre-matching ....................................................................................................... 11 3.2 Guarda dos ativos........................................................................................................ 12 3.3 Administração de proventos (Corporate Actions) ......................................................... 13 4 Serviços de Controladoria de Carteiras ............................................................................. 13 4.1 Valorização (Precificação) de Ativos e Relatórios Gerenciais ...................................... 13 4.2 Enquadramento de Carteiras (com base na Política de Investimento do Cliente)........ 15 5 Administração Não Discricionária ...................................................................................... 15 5.1 Responsabilidade Legal............................................................................................... 15 5.2 Auditoria....................................................................................................................... 16 5.3 Contabilidade ............................................................................................................... 16 5.4 Enquadramento de Fundos (com base no Estatuto e na Regulamentação do Fundo) 16 5.5 Precificação de Ativos.................................................................................................. 16 5.6 Valorização da Quota .................................................................................................. 16 5.7 Extrato Quotista Mensal e Informe de Rendimento Anual............................................ 17 6 Outros Serviços ................................................................................................................. 17 6.1 Segregação Virtual de Carteiras .................................................................................. 17 6.2 Serviços ligados à atividade legal dos Clientes............................................................ 18 Anexo I ..................................................................................................................................... 20 Anexo II .................................................................................................................................... 22 Anexo III ................................................................................................................................... 23 Citibank DTVM, 2008 All rights reserved 1 Introdução O objetivo deste manual é servir de referência para explicar o funcionamento e a implantação dos serviços Citibank de Custódia. Ao mesmo tempo, é contemplado o relacionamento do Citibank enquanto prestador de serviços, com seu Cliente e demais instituições intervenientes no ciclo operacional. Trataremos em detalhes, portanto, do padrão Citibank de serviços quando dos Processos de abertura de Contas, Instruções, Serviços de Custódia e Controladoria de Carteiras, Processamento e Administração não Discricionária de Fundos. A seguir, os termos utilizados ao longo deste manual: • Cliente: Investidor detentor dos recursos, podendo ser individual ou um grupo de pessoas que deseja retorno sobre o capital investido, • Gestor: Pessoa ou instituição encarregada pela decisão de investimento e alocação de recursos. Em alguns casos, o próprio Cliente pode desempenhar essa função, • Depositários: entidades responsáveis pelo registro de ativos e propriedade fiduciária dos mesmos, • Custodiante (Agente custodiante independente) é o responsável pela liquidação financeira dos ativos, sua guarda, bem como a administração e informação de proventos associados a esses ativos (denominado também como Eventos Corporativos). No item 3 será detalhado o serviço referente à custódia. Citibank DTVM, 2008 All rights reserved 2 1 Relação entre os agentes O relacionamento entre os agentes descritos pode ser resumido na Figura 1. Nela, o que se vê é a adoção de uma prática bancária tradicional no gerenciamento de riscos, conhecida como Segregação de Funções. Esta se baseia na idéia de que cada função é de responsabilidade de estruturas independentes que, através de controles cruzados, asseguram que os objetivos estabelecidos pelo investidor sejam cumpridos. Chinese Wall Revisões de Desempenho CLIENTE (investidor) GESTOR Instrução de Liquidação Relatório de Posição / Serviços Operação Verificação Informação de Operação CUSTODIANTE Liquidação Mercados / Contrapartes Auditoria Independente Figura 1 - Relacionamento entre Agentes Os serviços de Custódia são oferecidos, normalmente, a investidores institucionais (Fundos de Pensão, Seguradoras). Também é comum ser contratados por departamentos de tesouraria das empresas, responsáveis pela gestão do caixa das mesmas. O próprio Gestor pode contratar um Custodiante Independente para processamento de seus fundos mútuos ou carteiras administradas, podendo focar seus esforços no seu negócio principal: a gestão de recursos propriamente dita. A inclusão da custódia no relacionamento entre os agentes traz algumas vantagens para o mercado como: • Permite a segregação de funções entre quem toma a decisão de investimento e quem faz a liquidação financeira e a guarda dos ativos, trazendo mais transparência e segurança para o processo. • A assunção do risco de crédito inerente à função de guarda dos ativos, reduzindo o impacto desta variável como decisória na contratação dos Gestores. Citibank DTVM, 2008 All rights reserved 3 2 Implementação O processo de implementação consiste na abertura da conta do cliente e torna-lo apto para o envio de instruções ao Citibank. Para isso, são necessários: assinatura dos contratos, cadastro no Portal Corporativo do Citibank, envio dos documentos e abertura das contas nas respectivas Câmaras Depositárias. Todos esses processos serão detalhados a seguir. 2.1 Assinatura de Contratos Para início da relação Cliente – Citibank, é preciso a assinatura dos contratos referentes a cada tipo de serviço, conforme descrito abaixo: Carteira Administrada: Contrato de Custódia Caso o cliente não for administrador da carteira, deverá enviar uma carta formal indicando: a empresa que será responsável pela administração da carteira e a remuneração devida a empresa pelo serviço Fundo de Investimento o Fundo de Investimento com Administração de terceiros • Contrato de Custódia (todos os casos) • Contrato de Emissão e controle de Quotas escriturais de fundos de investimento (este contrato também pode ser chamado de “Contrato de Controladoria” ou “Contrato de Processamento de Passivo”) – caso o Fundo utilize o serviço de controladoria • Cópia autenticada da última versão do regulamento Fundos de Investimento com Administração não-discricionária Citibank: • Contrato de Prestação de Serviço de Administração de Investimentos (este contrato também pode ser chamado de “Contrato de Gestão”) (*) Dado que o Citibank será o administrador do Fundo, não existe necessidade da formalização da contratação da custodia ou processamento. Todos esses documentos devem ser encaminhados para o seguinte endereço: Banco Citibank SA A/C Implementação Avenida Paulista, 1111 – 13º andar – Sala 01 Cep: 01311920 São Paulo – SP Att. Raquel Nunes ou Douglas Szameitat • Citibank DTVM, 2008 All rights reserved 4 2.2 Cadastramento no Portal Corporativo Citibank e envio de documentos Adicionalmente aos requerimentos acima, o cliente deve se cadastrar no Portal Corporativo do Citigroup (www.citibank.com.br no link Corporate & Investment Banking), que será o portal de acesso para os sistemas de Custódia disponíveis aos clientes (vide manual “Guia rápido de Ativação” para maiores detalhes). No cadastramento, é válido ressaltar alguns pontos: • Nomear um administrador de usuários (usuário ‘Master’): o administrador de usuários, além de poder acessar o sistema para realizar a comunicação junto ao Citibank, fica com poderes para nomear as pessoas que também poderão acessar o sistema para utilizá-lo. Por se tratar de atribuições designadas a funcionários de certo grau de confiança e a tarefa compreender característica operacional, não é aconselhável nomear diretores ou funcionários de difícil contato ou acesso. O portal corporativo do Citibank permite que sejam nomeados até 3 administradores de usuários para uma mesma empresa, lembrando que quando for nomeado mais de um administrador de usuários, haverá o conceito de feito/conferido para manutenções no cadastro. • Conceito “SingleExperience” no acesso à área de clientes: com único usuário e senha é possível acessar várias ferramentas, dentre elas o Custódia Online, desde que o perfil esteja atribuído ao usuário. • Definição de senha para administrador de usuários: ao ser feito o cadastramento, o cliente tem como opção definir uma senha ou a senha também poderá ser gerada pelo próprio sistema. Nesta última situação, são enviados dois e-mails: 1/ informa senha para abertura do e-mail a ser enviado posteriormente, 2/ e-mail contendo a senha criptografada do usuário. Além de realizar o cadastramento, o cliente deve enviar ao Citibank os seguintes documentos: • Cadastro de Acesso aos Canais Eletrônicos – Clientes SFS • Termos e Condições gerais dos serviços de acesso aos canais eletrônicos • Anexo aos termos e Condições gerais dos serviços de acesso aos canais eletrônicos (Anexo I) • Termo de Contingência pertencente ao Anexo I (Anexo II – Fax Agreement) OBS: • Todos os contratos deverão ser assinados por procuradores ou diretores com poderes para representar d empresa. • O conceito de abono utilizado pelo Citibank para estes tipos de contratos é o de “contratos em geral” ou “outras operações bancárias”. • A Documentação Societária deverá ser encaminhada, caso o cliente ainda não possua relacionamento com o Citibank ou tenha ocorrido mudanças recentes com relação aos administradores responsáveis ou representantes legais. • Em caso de dúvida, entrar em contato com o Relationship Manager (Gerente de Relacionamento) para esclarecer quais procuradores estariam habilitados com estes poderes. Esses documentos devem ser enviados para: Citibank DTVM, 2008 All rights reserved 5 Envio por Correio ou Portador Banco Citibank SA Av Paulista 1111 – 13º andar – Sala 1 São Paulo SP Cep: 01311-920 At. Área de Implementação Raquel Nunes ou Douglas Szameitat Concluída a fase de assinatura dos contratos para a prestação dos serviços de custódia e/ou controladoria, acesso aos canais eletrônicos, ou outros serviços adicionais, fazse necessária abertura de conta corrente do investidor no Citibank. De acordo com os ativos a serem custodiados, haverá necessidade de abertura de conta nos depositários (SELIC, CETIP, CBLC e BM&F). 2.3 Processos de abertura de conta junto aos depositários Após realizar a abertura de conta corrente no Citibank, é preciso realizar a abertura de conta junto às câmaras depositárias. Esse processo é feito pelo Citibank e a câmara depositária. Cada tipo de ativo possui sua câmara depositária. Abaixo segue a relação de cada tipo de ativo e sua respectiva câmara depositária (com os custos especificados): Câmara Depositária CBLC CETIP* SELIC BM&F Títulos e Valores Mobiliários Ações e Debêntures Títulos Privados: Debêntures, CCB, CDB, Notas Promissórias, etc. Títulos Públicos: NTN, LTN, LFT, etc Futuros e Derivativos Custo de Abertura NA R$657,75 R$350,00 NA Custo de Manutenção R$5,40/mês Mínimo mensal de movimentação: R$210,49 Mínimo mensal de movimentação: R$100,38 NA *Para as Seguradoras existirá uma conta adicional de Reserva Técnica, cujo custo também será de R$657,75 para abertura e custo mínimo mensal de movimentação de R$210,49 2.3.1 SELIC - Sistema Especial de Liquidação e Custódia Os clientes que possuem custódia centralizada junto ao Citibank e os fundos de investimento terão abertura de contas individualizadas junto ao SELIC. Desta forma, o cliente deve providenciar ao Administrador a entrega da seguinte documentação para o Citibank: • Carta com o timbre do Administrador, em que o mesmo manifesta concordância com as normas expressas no Regulamento do SELIC. O prazo médio para abertura da conta no SELIC para os fundos de investimento é 02 (Dois dias úteis). Algumas observações importantes: • O Fundo de Investimento já deve estar cadastrado junto a CVM (Comissão de Valores Mobiliários) pelo seu Administrador. • Caso o Fundo de Investimento já tenha uma conta aberta junto ao Banco Central sob responsabilidade de outro Custodiante que não o Citibank, é necessária a transferência desta conta junto ao Banco Central para o Custodiante Citibank, processada através de carta modelo padrão com “De Acordo” do Citibank. Citibank DTVM, 2008 All rights reserved 6 2.3.2 CETIP- Central de Custódia e Liquidação Financeira de Títulos A estrutura das contas no CETIP segue o processo padrão do SELIC, ou seja, os clientes que possuem custódia centralizada junto ao Citibank e os fundos de investimento terão abertura de contas individualizadas junto ao CETIP. Desta forma, os Gestores/Administradores devem providenciar a documentação para abertura de contas no CETIP para os fundos de investimento: seguinte • Cópia autenticada da Ata de Constituição do Fundo ou último Regulamento com cópia autenticada. • Caso o Fundo de Investimento já tenha uma conta aberta junto ao CETIP sob responsabilidade de outro Custodiante que não o Citibank, é necessária a transferência desta conta junto ao CETIP para o Custodiante Citibank, processada através de carta modelo padrão com DE ACORDO do Citibank ou via terminal. Até 03 (três dias úteis) são requeridos para abertura da conta junto ao CETIP. 2.3.3 CBLC - Cia Brasileira de Liquidação e Custódia As contas de todos os clientes de custódia do Citibank são individualizadas junto a CBLC. Nenhuma documentação especial é requerida para abertura destas contas, além daquelas societárias, já solicitadas no momento da assinatura dos contratos de serviços de custódia. 2.3.4 BM&F – Bolsa de Mercadorias e Futuros – Câmara de Derivativos No caso de títulos na qual a BM&F é a câmara depositária, as posições no mercado de derivativos têm caráter informativo, de escopo gerencial, visto que a responsabilidade pelos registros não é do custodiante. Deste modo, a guarda dos derivativos e futuros não é realizada pelo custodiante, apenas o registro. 2.3.5. BM&F – Bolsa de Mercadorias e Futuros – Câmara de Ativos O Citibank atuará na Câmara de Ativos da BM&F (BMA) nas seguintes funções: • Custodiante – Citibank DTVM. Responsável por instruir as movimentações de títulos, por conta e ordem do cliente, inclusive para fins de cumprimento de deveres perante a Câmara; • Administrador – Citibank DTVM. Responsável pela solicitação de execução e retirada de títulos depositados em margem de garantia. Também deve especificar a Conta de Depósito ou as Contas de Garantia das Câmaras da BM&F como a conta de origem dos títulos-objeto da venda, empréstimo ou troca atinente à operação a ser coberta; • Banco Liquidante – Banco Citibank SA. Responsável pela movimentação de recursos financeiros com a Câmara. Antes de começar a negociar na BMA, é de responsabilidade do cliente completar o processo de cadastramento, através da documentação disponibilizada pela BMA. 2.4 Transferência dos Ativos Estão descritos nesta seção os procedimentos para a transferência dos ativos para a Custódia do Citibank. Note que a menção às datas como D-1, D0 e D+1 é somente uma referência no tempo relativa às etapas de cada processo de transferência de forma independente. Estes processos de transferência são referentes a títulos públicos e privados, renda variável e quotas de fundos. Citibank DTVM, 2008 All rights reserved 7 Desta forma, não há necessariamente uma correspondência de tempo entre cada processo de transferência, podendo estes serem feitos em períodos diferentes. 2.4.1 Títulos Públicos (SELIC): A transferência dos ativos acontece automaticamente, ou seja, assim que o Banco Central altera o Banco Liquidante, no D+1 os ativos já ficam disponíveis para o novo custodiante. Reservas bancárias são saldos em Reais em contas específicas das Instituições Financeiras Brasileiras junto ao Banco Central. No caso da transferência de ativos esta se dá de 2 maneiras: • Sem financeiro: transferência efetuada via terminal, utilizada para os casos de Cisão ou Incorporação; • Com financeiro: transferência através da modalidade “1056”, ou seja, o custodiante atual efetua o lançamento e o Citibank acata a transação, sendo necessário o casamento das 2 partes. 2.4.2 Títulos Privados (CETIP): A transferência dos ativos acontece automaticamente, ou seja, assim que a CETIP altera o custodiante, no D+1 os ativos já ficam disponíveis para o novo custodiante. 2.4.3 Renda Variável (CBLC): Os títulos depositados junto à CBLC são transferidos “livre de pagamento” da conta junto ao gestor para a conta junto ao custodiante. Tal transferência se dá através do sistema da CBLC por requisição do gestor e do custodiante. No final do dia em D0, o gestor deve mandar um relatório para o Citibank com relação à posição acionária consolidada (após as liquidações do dia) para que a transferência possa ser comandada no sistema da CBLC ainda em D0. Deve ainda o gestor e/ou atual custodiante, enviar carta a CBLC com copia para o Citibank solicitando a transferência dos proventos constantes na atual carteira do fundo. São necessárias as seguintes informações: - Código da ação - Tipo de operação (compra e venda) - PU - Quantidade - Custo histórico da carteira Em D+1 o Citibank efetua a reconciliação da posição transferida na CBLC com a posição presente nos relatórios enviados pelo gestor. 2.4.4 Cotas de Fundos com Administração Externa ao Citibank: As cotas de fundos mútuos são puramente escriturais, sendo registradas junto aos livros do Administrador do Fundo. Como custodiante, o Citibank não possui a custódia das cotas de fundos mútuos, porém, faz o controle das mesmas para a devida avaliação patrimonial da carteira do cliente se, além da Custódia, for contratado para efetuar a Valorização da Carteira. O fundo mútuo, por sua vez, pode contratar um custodiante independente para a custódia dos ativos do fundo. A decisão de contratação de um custodiante pelo fundo mútuo é do Cliente/Administrador, e as despesas decorrentes devem ser assumidas pelo fundo, de acordo com a legislação vigente. Portanto, para o cliente ter um único custodiante independente para os seus ativos, se faria necessário que os Fundos Mútuos “dedicados” ao cliente contratassem também o Citibank como seu custodiante independente. Citibank DTVM, 2008 All rights reserved 8 Mesmo não havendo transferência de cotas de fundos para o Citibank, o Gestor deve fornecer ao Citibank a carteira com os seguintes detalhamentos: - Instituição administradora do fundo Razão social do fundo Tipo de fundo (FIF/ FAQ/ Fundo de ações) Quantidade de cotas (6 casas decimais) PU de custo (6 casas decimais) Valor de custo Código ISIN Diariamente o Gestor/Administrador deve informar ao custodiante Citibank via e-mail, o valor da cota deste fundo Em D+1, o Citibank efetua nova conferência da quantidade de quotas junto aos Gestores. 2.4.5 Conta Corrente: O administrador deve enviar ao Citibank um relatório sobre a posição custodiada em conta corrente. Em D0, o Gestor faz a transferência dos saldos de caixa do cliente para o Citibank através de DOC e/ou TED. Na mesma data, o administrador deve enviar também ao Citibank instruções de entrada de caixa. Em D+0(se for TED) e D+1(se for DOC), o Citibank faz a reconciliação do saldo em conta corrente que foi implantado com o relatório do administrador. 3 Serviços de Custódia Os serviços de custódia compreendem basicamente na liquidação física e financeira dos ativos, sua guarda, bem como a administração e informação de proventos associados a esses ativos, que serão detalhados a seguir. 3.1 Liquidação física e financeira dos ativos Para realizar a liquidação financeira, o cliente precisa possuir conta individual em cada um dos depositários, cujo ativo está registrado (conforme tabela na sessão Implementação). O processo de liquidação inicia-se quando o cliente envia a instrução via sistema TLC (através de boletador obedecendo o horário de cut off, conforme anexo I), contendo dados para se efetuar, primeiramente, o pre-matching e em seguida a liquidação em si. A seguir serão detalhados o método de transmissão, os dados obrigatórios e o processo de pré-matching. 3.1.1 Método de Transmissão de Instruções As liquidações são realizadas com base nas instruções, que devem ser enviadas pelos Gestores das respectivas carteiras ou fundos (vide anexo I com relação aos horários limites de envio da instrução), sendo realizadas via sistema eletrônico de boletas (TLC Transaction Life Cycle) e em caso de contingência, via fax (4009-7047). Através do boletador eletrônico é possível digitar as instruções diretamente na tela ou mesmo importar as informações de um sistema próprio, desde de que o arquivo exportado siga o layout de boletas Citibank. Este layout será disponibilizado logo após assinatura dos contratos de acesso aos canais eletrônicos. Neste caso é disponibilizado um link “Importação”, dentro do sistema Boletador, para importação do arquivo pré-digitado. No que se refere ao recebimento de instruções fora dos prazos estabelecidos no Anexo I, o Citibank não pode garantir o seu processamento. Qualquer processo eventualmente executado fora do horário deverá ser entendido como exceção e não configura precedente para casos equivalentes. O Citibank, neste contexto, trabalha sob regime de Best Effort. Citibank DTVM, 2008 All rights reserved 9 3.1.2 Dados Obrigatórios As instruções, que não forem enviadas pelo Gestor com os dados obrigatórios, não poderão ser processadas. As instruções enviadas devem conter pelo menos as seguintes informações: Títulos Públicos (Selic) Títulos Públicos (BMA) Títulos Privados Renda Variável Futuros e Derivativos (Cetip) (CBLC) (BM&F) Fundos Nome do Cliente Nome do Cliente Nome do Cliente Nome do Cliente Nome do Cliente Nome do Cliente da a 1 parte Conta Corrente Conta Corrente Conta Corrente Conta Corrente (DRIVE) Conta Corrente (DRIVE) Conta Corrente a (DRIVE) da 1 parte Administrador Administrador Administrador Conta Corrente Débito Conta Corrente Débito Conta Corrente a Débito/Crédito da 1 parte** Código do Papel/Mercadoria Código do Papel/Mercadoria Código do Papel/Mercadoria Data da Operação Data da Operação Tipo de Conta Emissor Emissor Emissor Data de Liquidação Tipo (Compra/Venda) Administrador Tipo (Compra/Venda) Tipo (Compra/Venda) Tipo (Compra/Venda) Tipo (Compra/Venda) Data de Vencimento Data de Vencimento Data de Vencimento Código do Papel Bolsa Código do Papel/Mercadoria Bolsa Nome Fantasia da a 2 parte Data de Compra * Data de Compra* Data de Compra Preço Unitário Preço Unitário Conta Corrente a Drive da 2 parte Quantidade Quantidade Quantidade Lote Padrão PU de Negociação PU de Negociação PU de Compra, PU de Negociação, PU de Emissão Quantidade Quantidade Conta Corrente a Débito/Crédito da 2 parte Corretora Contraparte Corretora Contraparte: BMA Clearing Corretora Contraparte Financeiro (Quantidade x PU) % Rebate Valor em Reais Data da Operação Data da Operação Data da Operação Corretora Contraparte Nome da Empresa Valor da Cota Data de Liquidação Data de Liquidação Data de Liquidação % Rebate Quantidade de Cotas Financeiro (Quantidade x PU) Financeiro (Quantidade x PU) Tipo de Conta ISIN Data de Aplicação / Resgate Nome da Empresa Nome da Empresa Tipo de Taxa Nome da Empresa CNPJ do Fundo Código SELIC Contraparte Código SELIC Contraparte Taxa de Negociação PU volta *** PU volta *** Financeiro (Quantidade x PU) Financeiro volta *** Financeiro volta *** % indexador Taxa *** Taxa *** Indexador Comando *** Conta Selic de Liquidação (SELIC, BMA negociação ou BMA garantia) Nome da Empresa Tipo (Resgate/Aplicação) Contraparte Citibank DTVM, 2008 All rights reserved 10 * Para os casos de compra, se a data de compra não for informado, será assumido a data da operação/liquidação. ** Se for diferente da conta drive. *** Caso seja uma operação compromissada Transferência de Caixa Nome do Cliente Deposito e Retirada de Margem Emprestimo de Acões Antecipação de Termo (CBLC) (CBLC) Nome do Cliente Nome do Cliente Nome do Cliente Conta Corrente Conta Corrente Conta Corrente Drive Conta Corrente Drive Administrador Administrador Contraparte Corretora Tipo (Saida/Entrada) Data Pregão Data do Empréstimo Data Vencimento Bolsa Cód do Empréstimo (ED /ET) Operação: Liq Vencimento ou Antecipação Referencia Tipo (Dep/Ret) Título Liquidação Cód Papel Quantidade Cód Banco Dt Vencimento Taxa Emprestimo Quantidade Banco Quantidade Data Volta Vencimento Financeiro Tipo Operação (EMP, VCT, LIQ, REN) Corretora Título Cód Agencia Cód Bolsa (Cetip/Selic) Corretora Comando Agencia PU Emissor Financeiro Conta Corrente Data Compra CNPJ Beneficiário Finalidade * Valor * para Câmara dos Ativos BM&F: • Garantia de operações + Conta Garantia BMA • Risco Operacional + Conta Garantia BMA • Set Empréstimo + Conta Depósito BMA 3.1.3 Pre-matching Com base na instrução enviada pelo gestor, o Citibank realizará o procedimento de pre-matching, que consiste na validação dos termos da operação com a contraparte. Abaixo segue o detalhamento do pre-matching para cada tipo de título: • Fundos, Títulos Públicos e Privados: o gestor deve enviar ao Citibank a instrução, contendo os termos da operação (conforme tabela na seção “Dados Obrigatórios”) até o horário limite estipulado no Anexo I. Após o recebimento da instrução, o Citibank inicia o procedimento de pre-matching, que consiste no acerto dos termos da operação e acerto no número do comando. O comando é um número emitido pelo vendedor do ativo. No caso do Selic, existe uma faixa de comando (para o Citibank esse número varia de 085000 a 085999) e no Cetip não existe uma faixa. Citibank DTVM, 2008 All rights reserved 11 Ao serem constatadas divergências nos termos da operação, o gestor é comunicado pelo Front End do Citibank, cabendo a ele (gestor) enviar uma nova instrução ou mensagem de texto acertando os termos da operação. Corrigido os termos da operação, ocorre o processo de liquidação em si. Havendo a disponibilidade de recursos, a operação será liquidada. • Ações (CBLC) e Futuros e derivativos (BM&F): neste caso, o pre-matching é feito através da nota de corretagem. Para operações realizadas pela BM&F o cliente precisa enviar a nota de corretagem para o Citibank em até D+1, para que os analistas internos confrontem as informações da boleta com o da nota de corretagem (a liquidação física na BM&F ocorre em D0 e a liquidação financeira ocorre em D+1). Para as operações realizadas junto a CBLC, o cliente precisa enviar para o Citibank a nota de corretagem até às 14 hs de D+2 (a liquidação física ocorre em D+2 e a liquidação financeira em D+3). É válido ressaltar que em ambos os casos, caso a nota de corretagem não seja recebida até o prazo estipulado e de acordo com os dados da boleta, não será possível realizar a liquidação. No momento em que houver a liquidação financeira, é imprescindível que haja saldo na conta do cliente, sendo que este possui até as 16:00 para disponibilizar os recursos para a liquidação financeira. Caso haja divergências que impeçam a liquidação das operações, as partes envolvidas serão informadas pelo Citibank, não sendo esta responsável pela regularização, assim como, pelos casos de falhas, isentando-se de quaisquer penalidades, caso não exista a regularização em tempo hábil para liquidação. Após a regularização, o Citibank executa a liquidação financeira em tempo hábil em conformidade com as normas das diferentes câmaras e sistema de liquidação mediante a disponibilidade de recursos do cliente. 3.2 Guarda dos ativos A guarda dos ativos no Citibank é realizada no sistema de controle interno, consistindo no controle, conciliação e movimentações junto às câmaras e sistema de liquidação, dos ativos de titularidade do cliente. Esse controle refere-se ao confronto das informações de saldo e quantidade de títulos e valores mobiliários registradas nos sistemas do Citibank com as informações provenientes dos Depositários e Corretores/Administradores Externos. A reconciliação e o controle ocorrem de acordo com as características dos títulos e valores mobiliários conforme descrito abaixo: • Títulos públicos: reconciliação diária, confrontando as informações do Selic com as do sistema do Citibank • Títulos privados: reconciliação diária, confrontando as informações do Cetip com as do sistema do Citibank • Ações: reconciliação diária, confrontando as informações do CBLC com as do sistema do Citibank • Futuros, Margem e derivativos (menos Swap): reconciliação diária, confrontando as informações da BM&F e da Cetip com as do sistema do Citibank • Swaps: reconciliação semanal, confrontando as informações da BM&F e da CETIP com as do sistema Citibank • Fundos: reconciliação diária, confrontando as informações do Cetip com as do sistema do Citibank. Há também a reconciliação mensal entre o extrato do gestor com as do sistema do Citibank. As posições no mercado de derivativos, cotas de Fundos e ativos, não registrados na câmara, têm caráter informativo, de escopo gerencial, visto que a responsabilidade pelos registros não é do custodiante. Deste modo, a guarda dos derivativos e futuros não é realizada Citibank DTVM, 2008 All rights reserved 12 pelo custodiante. As rotinas de conciliação dependem do recebimento de informações prestadas pelo responsável pelo registro. 3.3 Administração de proventos (Corporate Actions) Basicamente, a Administração de proventos consiste no monitoramento das informações relativas aos proventos deliberados pelos emissores, assegurando a sua informação ao cliente para correta valorização da carteira segundo critérios contábeis estabelecidos, bem como para que o cliente possa tomar decisões, sempre que requeridas, de acordo com os prazos estabelecidos. Os corporate actions compreendem: • Acompanhamento e liquidação dos dividendos e bonificações de ações e títulos de renda fixa • Pagamento dos juros sobre o capital próprio de ações • Informar o investidor sobre a subscrição com relação a ações • Inplit ou Split de ações • Dissidência • Acompanhamento e pagamento de proventos de títulos de renda fixa • Informar a conversão de debêntures em ações (somente de posição em custódia da CBLC) Diariamente o Citibank verifica junto a CBLC as informações referentes aos proventos e direitos que os acionistas possuem. Havendo algum fato que se relaciona a um dos ativos do cliente, isso é comunicado para o mesmo em D+1. No caso particular da subscrição, os clientes tomam conhecimento apenas do direito a subscrição em D+1, sendo que até D+5 os detalhes estarão disponíveis ao cliente (preços, quantidades que possuem direito e o valor a pagar caso queiram exercer o direito). Os clientes são informados sobre os eventos corporativos via e-mail pelo Citibank. As instruções com as decisões do cliente com relação aos eventos corporativos devem ser enviadas ao Citibank através do Front End, via sistema TLC ou fax com a assinatura das pessoas com poder para isso. No informe do evento corporativo está estipulada a data final de resposta em que o cliente deve avisar o Citibank sobre a decisão de acatar ou não ao evento. Em D+2 (após a decisão) é feita a confirmação junto a CBLC dos clientes que optaram pela resposta positiva ao evento. A liquidação financeira ocorre dois dias após a confirmação junto a CBLC, sendo que o débito ocorre às 10:30 (horário limite para o cliente disponibilizar os recursos na conta para efetuar tal liquidação). No caso de direitos que dependam de instruções do cliente para sua efetivação, a responsabilidade do custodiante limita-se a informar aos clientes sobre os prazos para o cumprimento das mesmas. O não recebimento das instruções dentro dos prazos estabelecidos exime o custodiante da responsabilidade do exercício dos direitos. 4 Serviços de Controladoria de Carteiras Além da Custódia, o Citibank pode oferecer serviços de Controladoria, que consiste nas seguintes atividades: Valorização (Precificação) de ativos e Relatórios Gerenciais (TIR), Enquadramento. 4.1 Valorização (Precificação) de Ativos e Relatórios Gerenciais A Valorização de Ativos é realizada através do processo de Marcação a Mercado (MaM), que busca estabelecer o preço de mercado válido e atualizado para os ativos integrantes da carteira dos clientes. Isto é, por equivalência a preços efetivamente praticados Citibank DTVM, 2008 All rights reserved 13 no mercado ou por cálculo de seus valores aproximados por fórmulas específicas, a marcação a mercado projeta o que seria um "valor justo" para os ativos componentes da carteira do cliente. As metodologias descritas no Manual de Marcação a Mercado (www.corporate.citibank.com.br) seguem premissas da legislação vigente, instituídas pelo Bacen e pela CVM e práticas utilizadas pelo mercado brasileiro. Ainda, visa a atender aos critérios de transparência e publicidade de dados estabelecidos pela área de Custódia do Citibank de modo a possibilitar a conferência e apuração dos valores por meio de fontes auditáveis e públicas. Para estabelecer essas metodologias, o SFS contratou uma agência especializada neste tipo de serviço. Desta maneira, a atividade de Valorização de Ativos passa por constantes revisões e avaliações, fazendo com que as metodologias sejam atualizadas continuamente. A metodologia de cálculo elaborada pela agência especializada segue o seguinte processo de validação: Agência contratada apresenta metodologia ao Citigroup Citigroup planeja o impacto de tal metodologia a algumas carteiras Gestores contratados para avaliação da metodologia Auditoria independente dos fundos revisa metodologia Citigroup apresenta solicitações à Agência Contratada Não Citigroup aplica metodologia nos sistemas Gestores aprovam metodologia? Sim • O provedor de serviços efetua o cálculo sobre os ativos, objeto da precificação, comparando os resultados com os valores efetivamente negociados a mercado, visando a atestar aderência da metodologia à realidade do mercado. • Uma vez cumprida a etapa anterior, o Citigroup incorpora a fórmula aos seus sistemas. O impacto da implantação da metodologia é projetado para algumas carteiras custodiadas no Citigroup. Os gestores das respectivas carteiras (normalmente outros bancos ou gestores de recursos de terceiros) são contatados para que possam analisar a consistência das fórmulas. Caso haja críticas quanto ao modelo e desde que não sejam inconsistentes com o objetivo da metodologia (atender aos critérios de transparência de dados e uma expectativa média de mercado), o Citigroup solicita sua revisão junto aos provedores. Caso as críticas atendam às expectativas médias dos gestores, implanta-se o modelo. • Adicionalmente à validação pública pelos gestores, toda a metodologia e o resultado de sua aplicação são objetos de revisão das auditorias independentes dos fundos de investimento para os quais a área de Custódia do Citigroup presta os referidos serviços. O processo de validação passa por validação pública (junto a diferentes gestores) e validação formal (pelas auditorias de fechamento dos fundos), sendo ambas efetuadas por terceiros, independentes ao Citigroup. A metodologia de Valorização (Precificação de Ativos) é aberta, permitindo que o usuário faça sugestões referentes à mudança na metodologia. Caso a nova proposta seja mais Citibank DTVM, 2008 All rights reserved 14 adequada, ela então será aplicada para todos os outros clientes. Do contrário o Citibank manterá a atual metodologia. É válido ressaltar que se o cliente não concorde com a metodologia adotada pelo Citibank, ele pode contabilizar em seus livros através de suas próprias prerrogativas. No entanto, o Citibank não se responsabiliza por essa metodologia feita pelo cliente. Com relação ao Relatório Gerencial, o Relatório da TIR, este é disponibilizado ao cliente mensalmente. A Taxa Interna de Retorno (TIR) é calculada pelo fluxo de caixa mensal da carteira administrada, sendo enviada ao cliente até o 5º dia útil do mês seguinte. 4.2 Enquadramento de Carteiras (com base na Política de Investimento do Cliente) O Citibank se encarrega da verificação de enquadramento dos investimentos da carteira conforme a Política de Investimento estipulado pelo Cliente. Caso não haja o enquadramento, o Gestor/Administrador e Cliente são informados e eles devem enquadrar os investimentos. O processo de Enquadramento da Carteira se baseia na Política de Investimento do cliente. Portanto, o Administrador deve enviar esta última para o Citibank para que este possa avaliar quais os itens se encontram passíveis de controle do Citibank. Os controles são realizados através de duas formas: • Política de Negação: baseada em regras impostas pelo Cliente e que não podem ser violadas, possuindo caráter de negação (não poder negociar com a contraparte um determinado ativo). O Citibank realiza o monitoramento destas regras em D0, e no momento da liquidação é verificado se o ativo pode ou não ser negociado. Caso haja a restrição, a operação é vedada, e o Gestor/Administrador e o cliente são comunicados imediatamente pelo Front End. • Critério de concentração e limitação: monitorar a adequação dos investimentos com relação ao percentual de composição dos ativos estipulado na Política de Investimento do cliente. O controle é realizado através de sistemas internos do Citibank e caso haja um desvio, o Gestor/Administrador e o cliente são informados em até D+2. As devidas providências de regularização são de responsabilidade do Administrador/Gestor, sendo que o Citibank informa via e-mail as partes envolvidas. 5 Administração Não Discricionária Além da custódia e controladoria de carteiras, o Citibank realiza serviços relacionados aos fundos, que consiste em Processamento e Administração não discricionária. A Administração não discricionária visa disponibilizar a estrutura de fundos exclusivos para os clientes da custódia Citibank, consistindo na contratação formal de um gestor indicado pelo cotista ou o próprio cotista. Através deste serviço, há a possibilidade de concentrar as discussões de mudança do gestor ou no regulamento do fundo com uma única instituição. O Citibank realizará a custódia e processamento do fundo conforme descrito anteriormente nesta apresentação. Ao mesmo tempo, a elaboração dos Regulamentos e participação nas assembléias serão feitas pelo Citibank e o cliente conjuntamente. 5.1 Responsabilidade Legal O Citibank será responsável legal perante aos órgãos reguladores devendo manter o fundo dentro dos limites legais estabelecidos pelo regulamento e legislação vigente. Citibank DTVM, 2008 All rights reserved 15 5.2 Auditoria A auditoria das demonstrações financeiras dos Fundos é obrigatória e deve ser realizada anualmente ao final do exercício social, expresso no regulamento do Fundo, ou nos casos de: incorporação, fusão, cisão, encerramento e/ou mudança de administração. A escolha da empresa de auditoria é realizada pelo administrador do Fundo, sendo possível delegar esta função para o Citibank, como Custodiante/Controlador. Esse fato quando realizado em conformidade com o Citibank visa facilitar o trabalho de auditoria, uma vez que e empresa escolhida terá conhecimento dos processos internos do Citibank. Para se escolher a empresa de auditoria, o Citibank realiza, anualmente ou por ocasião do rodízio imposto pela legislação (a cada quatro anos), o levantamento de preços entre as maiores auditorias presentes no país (Deloitte Touche Tohmatsu, Ernest Young, KPMG e PricewaterhouseCoopers), escolhendo aquela de melhor custo-benefício para o cliente (inclusos suporte e consultoria). O relatório de auditoria é enviado ao cliente através de e-mail, em formato PDF, e via correspondência postal. Cada Fundo possui uma data-base para encerramento do exercício social (prevista em regulamento) e realização dos trabalhos de auditoria, estabelecida pelo administrador do Fundo.” 5.3 Contabilidade A Contabilidade dos fundos é realizada diariamente, de forma automática e o fechamento contábil, mensalmente. Todo esse processo é realizado integralmente pelo Citibank, sendo que todo mês um relatório é enviado para a CVM e, anualmente, o cliente recebe através de e-mail (formato PDF) e correspondência postal os demonstrativos contábeis. 5.4 Enquadramento de Fundos (com base no Estatuto e na Regulamentação do Fundo) As regras de enquadramento seguem o mesmo padrão do descrito no item 4.2. 5.5 Precificação de Ativos A precificação de ativos é realizada pela valorização a mercado, seguindo a metodologia abordada para valorização de ativos de uma carteira. Mais detalhes do serviço favor referir-se ao item 4.1. 5.6 Valorização da Quota A valorização da quota reflete a variação do Patrimônio do Fundo. O Patrimônio do Fundo é calculado levando-se em consideração todos os ativos do fundo subtraído de todas as despesas ocorridas dentro de um determinado período. Dividindo o Patrimônio Líquido pelo número de quotas encontra-se o valor de cada quota. Comparando-se o valor atual com o do período anterior, determina-se o quanto a quota foi valorizada (ou desvalorizada). Diariamente, o gestor receberá um book contendo o valor da quota. No caso de um fundo exclusivo, o cliente também recebe esse book. Citibank DTVM, 2008 All rights reserved 16 5.7 Extrato Quotista Mensal e Informe de Rendimento Anual Os Cotistas recebem, via correio, o Extrato Cotista Mensal e o Informe de Rendimento Anual. Esses relatórios refletem a movimentação de quotas do fundo ao longo do período, incluindo-se os impostos. 6 Outros Serviços 6.1 Segregação Virtual de Carteiras A Segregação Virtual de Carteiras é mais uma ferramenta disponível ao cliente para se efetuar um melhor controle de seus investimentos. Ela consiste na criação de novas carteiras, por meio dos sistemas internos do Citibank, procurando alocar em cada uma dessas carteiras os ativos para atender a necessidade do cliente. Vale ressaltar que essa segregação ocorre apenas de forma virtual, dentro dos sistemas do Citibank, sendo que a estrutura original de carteiras e fundos do cliente permanece a mesma. A vantagem dessa estrutura é poder calcular as cotas das carteiras individualmente, bem como uma cota global para todas as carteiras. Uma forma usual é segregar os ativos em uma carteira de renda fixa e outra de renda variável, para se ter melhor controle de toda a estrutura, com relação à natureza de investimentos. Outra forma em que o cliente pode optar é pela segregação dos ativos conforme gestor ou administrador. Os atuais procedimentos não sofrerão mudanças, com exceção dos números de conta. Por isso, dentro da infra-estrutura de segregação proposta, o cliente deverá informar para qual carteira o recurso deve ser direcionado. Para isto, incluiremos no final do número de conta da carteira consolidada um dígito-controle. Assim toda instrução deverá conter além do número de conta da carteira consolidada, o dígito-controle para que possamos direcionar a instrução para a carteira correta. Supondo que o Cliente possua a seguinte estrutura: Mercado Custódia Citibank Fundo A Fundo J Adm: XXXXX Gestor: YYYY Adm: XXXXX Gestor: YYYY Carteira Cliente Adm: Cliente Gestor: Cliente Conta:1234567 Fundo B Adm: XXXXX Gestor: YYYY Fundo I Adm: XXXXX Gestor: YYYY Fundo C Fundo H Adm: XXXXX Gestor: YYYY Adm: XXXXX Gestor: YYYY Fundo D Fundo F Fundo G Adm: XXXXX Gestor: YYYY Adm: XXXXX Gestor: YYYY Adm: XXXXX Gestor: YYYY Citibank DTVM, 2008 All rights reserved 17 Ele poderá optar por segregar os ativos em uma nova estrutura, de forma virtual, criando-se novas carteiras: Carteira Renda Variável Conta: 12345671 FIF’s AÇÕES OPÇÕES (...) Carteira Renda Fixa Conta: 12345672 FIF’s TÍTULOS PÚBLICOS TÍTULOS PRIVADOS (...) Carteira Cliente Conta: 1234567 A conta da carteira permanece a mesma, sendo que são estipuladas contas para as novas carteiras atreladas à conta da Carteira. Caso porventura o cliente queira discutir a implantação de algum processo associado a estas funções - como o registro de imóveis e empréstimos junto ao Citibank, colocamo-nos a disposição para estudarmos as alternativas, formas ou condições para implantação do serviço requerido. 6.2 • Serviços ligados à atividade legal dos Clientes XML ANBID Após o encerramento do mês, o Citibank encaminha o arquivo XML dos Fundos de Investimento e carteiras processadas pelo Citibank (cálculo de cotas) contendo a padrão 4.01 ANBID. A Fundação deve disponibilizar este arquivo no SICAD que é o sistema da SPC que faz uma leitura desses arquivos XML, e por sua vez valida ou rejeita os arquivos. No caso de rejeição, a Fundação deve encaminhar o log de erros ao Citibank (Custodiante) para que este verifique as inconsistências e reenvie o arquivo para nova validação. Após o processo de validação de todos os arquivos, a Fundação deve efetuar o batimento do contábil vs. XML. Caso a Fundação possua cotas de Fundos externos, o XML deve ser envio pelo Banco que processa o Fundo (cálculo de cotas). Observação importante: • A SPC estabelece como obrigatória à apresentação da classificação de risco dos investimentos no relatório DAIEA. No relatório enviado pelo Citibank, tal informação é baseada nos ratings dos “emissores” dos ativos, atribuída pela empresa Austin Asis. Esta classificação adotada apóia-se em critérios de avaliação de risco desenvolvidos pela AUSTIN ASIS baseados em dados de balanço dos emissores. Cabe destacar que é bastante comum a classificação adotada pela AUSTIN ASIS ser divergente das classificações de outras agências (basicamente pela diferença de critérios utilizados pelas mesmas). Como mencionado anteriormente, os critérios da AUSTIN ASIS não avaliam o risco de crédito da emissão, mas sim do emissor dos títulos. • Ressaltamos que, para os fundos cuja Controladoria é efetuada por Terceiros (Administradores), os arquivos no padrão "XML Anbid 4.0" de tais fundos deverão ser diretamente requisitados a estas instituições. Citibank DTVM, 2008 All rights reserved 18 • • Clientes sem segregação virtual de Planos de Benefício no Citibank receberão seus arquivos sem informações sobre o Plano de Benefício participante uma vez que o Citibank não possui tal informação, cabendo a Fundação incluir as mesmas. VINCULAÇÃO DE RESERVA TÉCNICA A Vinculação de Reserva Técnica destina-se apenas para as Seguradoras. O Citibank realiza a reserva de acordo com a instrução que recebe da Seguradora. Esta ao realizar a compra de um papel deve informar se este ativo estará ou não vinculado à Reserva Técnica. Essa vinculação é realizada no momento em que a instrução, com a devida informação, é solicitada. Citibank DTVM, 2008 All rights reserved 19 Anexo I Horários limites de envio de instrução Em função da mudança dos horários de liquidação das diferentes Câmaras de Compensação e dos sistemas de liquidação, os seguintes horários-limites vigoram para o envio de instruções ao Citibank: Ativo (compra) Papéis Públicos Federais Papéis Públicos Federais Câmara de Compensação Horário limite de instrução 16:00h Cancelamento *** Papéis Públicos Federais Papéis Públicos Federais Papéis privados SELIC CBLC (liquidação D+1) BMA (Liq D+0) BMA (Liq D+n) CETIP Renda variável – A vista Renda variável – A termo CBLC (liq D+3) CBLC (liq D+1) 19:00h**** 19:00h**** CBLC CBLC 20:00h 14:00h CBLC/ BM&F 16:00h 16:00 h Derivativos e SWAPS* SWAPS* BM&F CETIP 19:00h**** 16:00h 18:00h 16:00h Cota de fundo CETIP 16:00h 16:00 h CBLC / BM&F CBLC / BM&F CBLC / BM&F CBLC / BM&F 11:00h 11:00h 11:00h 11:00h CBLC 18:00h STR STR 15:00h 16:00h COMPE COMPE 16:00h 16:00h Emp de Ações *Liq, Vcto Emp de A;cões *Renovação Pagamento de Prêmio** 16:00 h 16:00h 16:00 h 12:00h 16:00h 16:00 h 12:00h 16:00h 16:00 h 18:00h (D+1) 18:00h (D+1) Depósito de margem • • • • Título renda fixa Título renda variável Recurso Disponível Carta de Fiança Transf. De Ações Solicitação Envio de Recursos TED • Via fax • Via TLC DOC • Via fax • Via TLC * Para derivativos e SWAPS na BM&F, o Citibank não atua como agente de compensação. Estas posições são registradas pelos mesmos e o Citibank faz um acompanhamento gerencial para o registro da operação nas posições do cliente . ** Inclui pagamento de SWAP hedge. Citibank DTVM, 2008 All rights reserved 20 *** Cancelamentos de Instruções só podem ser efetuados se as correspondentes operações não tiverem sido incluídas nas Câmaras de Compensação e confirmadas pelas respectivas contrapartes. Novamente, é o conceito de liquidação "final" e "irrevogável". **** Horário não fixo. Estabelecido como sendo uma hora após o fechamento do pregão. Forma que estas instruções são enviadas: Quanto à forma, especificamente, não há alteração. Entretanto, altera-se a dinâmica em que tais operações são instruídas ao Citibank. Enquanto no sistema anterior ao SPB, as operações eram normalmente informadas somente no final da tarde ao Citibank, com a introdução do SPB, as operações devem ser informadas imediatamente após terem sido executadas pelo Gestor ou pelo Cliente, principalmente as operações com títulos públicos federais a ser liquidados no SELIC. Este ponto é importante porque, a partir do SPB, como as liquidações só se efetivam com recursos disponíveis na conta do cliente, junto a Custódia Citibank, quanto mais cedo elas estiverem no Citibank, mais cedo estarão sendo liquidadas. Este esquema de liquidação seguirá o critério de FIFO (primeira liquidação a entrar é a primeira a sair). Informar o Citibank das operações realizadas somente no final da tarde, passa a ser um risco do cliente ou de seu gestor de recursos, dado que, qualquer problema na liquidação, poderá fazer com que, até o reparo da operação (instrução), podem ter sido perdidos os horários limites de liquidação. Neste sentido, para que possamos evitar concentração de processamento nos finais de tarde, ressaltamos a necessidade de que as instruções de transferência de recursos, assim como de liquidação de operações propriamente ditas, sejam enviadas à Custódia Citibank o mais cedo possível. Citibank DTVM, 2008 All rights reserved 21 Anexo II Lista de Contatos junto ao Citibank Representante do Cliente: Isabel Fernandez Gilberto Costa Débora Godoy Selma Marcon Representante de conta Representante de conta Representante de conta Representante de conta 55-11-3232- 9000 55-11-3232- 9000 55-11-3232- 9000 55-11-3232- 9000 Obs: o representante do cliente tem como função representá-lo dentro do Citibank, respondendo às suas dúvidas e encaminhando seus pontos relacionados aos eventos diários, buscando soluções para seus eventuais problemas. Caso estes eventuais problemas não sejam resolvidos no prazo solicitado pelo cliente e acordado com seu representante, o cliente pode contatar as seguintes pessoas, hierarquicamente responsáveis pelos serviços de Custódia, na área Operacional do Citibank. Luciano Reck Roger Goncalves Cássio Stavale Gerente de Atendimento a Cliente Gerente de Operações Superintende Adjunto de Operações 55-11- 3232-8054 55-11- 3232-8056 55-11- 3232-6645 Contatos para pedidos especiais, revisões do produto ou novos produtos Toda vez que o cliente tenha uma solicitação especial com relação a atividades/relatórios ou serviços não previstos no contrato assinado com o Citibank, as seguintes pessoas devem ser contatadas Evelyn Fedricci Erick Carvalho Leandro Vilela Paulo Castilho Gerente de Produto Gerente de Produto Gerente de Produto Gerente de Produto 55-11- 4009-2787 55-11- 4009-2189 55-11- 4009-2895 55-11- 4009-2121 Endereço Citibank Endereço Produtos – Gerência de Endereço - Operacional Fax: Instruções Av. Paulista 1111, 12o andar São Paulo - SP 01311-920 Av. Francisco Matarazzo 1.500 9o andar – Torre Los Angeles Água Branca, São Paulo, SP 05001-100 5511 4009-7029 Gerência de Produtos 5511 4009-7047 Operações TLC / TUBO Citibank DTVM, 2008 All rights reserved 22 Anexo III Macroprocessos - Fluxo Operacional do Processo de Liquidação O Fluxo Operacional definido para envio de instrução depende da forma como os investimentos do cliente estão estruturados. Dentro de cada estrutura de investimento (Carteira ou Fundo) o Gestor instruirá o Citibank sobre todas as movimentações que devem ocorrer na carteira/Fundo. Em algumas estruturas o próprio cliente é responsável pela decisão de investimentos e alocação de recursos, neste caso o cliente exercesse as funções do Gestor. Segue abaixo as possíveis estruturas incorporando a figura do custodiante no fluxo de investimento: 1º CLIENTE GESTOR 2º 3º Operações 5.1º 4º CUSTO DIANTE 5º 6º Mercados /Contra partes Carteira Administrada 1º - O cliente instrui o Gestor sobre a entrada ou saída de recursos na carteira. 2º - O Gestor instrui o Citibank sobre a entrada ou saída de recurso na carteira. 3º - O Gestor instrui o Citibank as compras ou vendas de ativos na carteira. 4º - O Citibank realiza o batimento da operação contra o mercado. 5º - Caso não exista nenhuma divergência nas instruções enviadas pelo Gestor, o Citibank liquida as operações. 5.1 - Caso o Citibank verifique alguma divergência, o Citibank informará o Gestor para que o mesmo providencie imediatamente as correções. 6º - Caso a correção ocorra dentro dos horários limites dos Depositários o CITIBANK liquida a operação. Fundos de Investimento 1º - O cliente instrui seu GESTOR sobre a movimentação que deve ocorrer no FUNDO. (Aplicação ou Resgate) 2º - O Gestor instrui o Citibank sobre as movimentações que ocorrerão no fundo (por conta da ordem que o cliente esta realizando – Aplicação ou Resgate). 3º - O Gestor instrui o Citibank sobre a compra ou venda de ativos na carteira. 4º - Após o recebimento de todas as instruções, Citibank realiza o batimento das operações de compra e venda de ativos com o mercado. Citibank DTVM, 2008 All rights reserved 23 5º - Caso não exista nenhuma divergência nas instruções enviadas, o Citibank liquida as todas as operações (Movimentação do cliente e do gestor). 5.1 - Caso o Citibank verifique alguma divergência o Gestor será informado para que providencie imediatamente as correções. 6º - Caso a correção ocorra dentro dos horários limites dos Depositários o Citibank liquida a operação. 1. Títulos Públicos (SELIC): No SELIC, a movimentação financeira é feita basicamente da seguinte forma: as transações realizadas pelos participantes do mercado são lançadas diretamente no Banco Central, gerando débito ou crédito, no mesmo dia (D0), na conta reserva (*) que cada banco mantém junto ao BC. COMPRA DE TÍTULOS PÚBLICOS - SELIC CONTRAPARTE 1. Negociação para compra de títulos públic. GESTOR 4. Citibank executa & confirma com a contra-parte em nome do cliente CITIBANK BRASIL 5. Débito na conta para compra de títulos e reserva 2. Cliente compra Fundos de Reserva - instruções 3. Cliente envia instruções de liquidação 6. A. Na data de negociação: SELIC debita conta títulos da c/p B. SELIC credita conta reserva da c/p no Bacen SELIC : 6. C. Na data de negociação: SELIC credita a conta títulos do Citibank B. SELIC debita a conta de Reserva do Citibank no Bacen devido a compra CITIBANK Conta-Cliente GESTOR/Cliente: Transmite instrução de compra/venda de títulos públicos ao Citibank, através do TLC/ Tubo e/ou fax assinado por pessoa autorizada. Esta instrução deverá respeitar o modelo de instrução, contendo, assim, todas as informações exigidas pelo Citibank. Note que a instrução acima mencionada deve vir acompanhada de uma instrução de compra/venda de reserva, dentro dos prazos demonstrados na tabela do Anexo I. CUSTODIANTE – CITIBANK: Faz primeiramente a confirmação da instrução recebida. Esta, então, será verificado junto a contraparte, para posterior processamento e digitação no sistema do SELIC. Tanto o comprador quanto o vendedor entram no sistema SELIC através de um terminal on-line. As transações são liquidadas ao longo do dia quando ambas as partes efetuaram o lançamento corretamente, haverá então o casamento das transações e o conseqüente débito no comprador e o credito no vendedor. Citibank DTVM, 2008 All rights reserved 24 • NOTA 1: O Custodiante CITIBANK somente liquidara transações de compra, desde que o cliente tenha recursos suficientes em conta corrente. • NOTA2 : O Custodiante CITIBANK não liquidará transações de compra que estejam dependendo de transações de vendas efetuadas, antes que estas transações de vendas estejam efetivamente liquidadas. 2. Títulos Privados (CETIP) O Citibank, como custodiante independente, se responsabiliza pela verificação do funding (existência de fundos ou no caso o próprio papel em custódia). O Administrador/Gestor deve efetuar a checagem da operação com a contraparte de quem comprou ou vendeu o papel (título público ou privado) em favor do cliente, advertindo-a de que deve ser liquidada no CETIP/SELIC contra o Citibank, enquanto Custodiante. Um dos passos na liquidação da operação, obrigatório inclusive, é a estipulação de um comando para a operação que é dado pelo liquidante que está efetuando a compra/venda do ativo em questão. Esse comando serve para identificar a operação no momento da digitação no sistema CETIP/SELIC, tornando-a única no mercado e evitando duplicidade. COMPRA DE TÍTULOS PRIVADOS - CETIP CONTRA-PARTE 1. Executa a compra de títulos privados GESTOR 3. Citibank & contra-parte: verificação CITIBANK BRASIL 5. CETIP credita a conta-títulos do Citibank & debita conta C/P na data de negociação, simultaneamente debitando conta caixa & creditando a conta caixa C/P CETIP 4. Débito por compra de títulos 2. Cliente envia instruções de liquidação CITIBANK Conta-cliente GESTOR: Transmite instrução de compra/venda de títulos privados ao Citibank, através do TLC/Tubo e/ou fax assinado por pessoa autorizada, de acordo com o modelo de instrução e horários do Anexo I. CUSTODIANTE – CITIBANK: Confirma a instrução recebida, via telefone, e faz sua verificação com a contraparte para posterior processamento e digitação no sistema CETIP. Citibank DTVM, 2008 All rights reserved 25 3. Ações (CBLC) GESTOR: Transmite instrução de compra/venda de ações ao Citibank, através do TLC/Tubo e/ou fax assinado por pessoa autorizada, de acordo com o modelo específico e horários definidos no Anexo I. CUSTODIANTE – CITIBANK: Confirma a instrução recebida em D0. Faz atualização da posição do cliente em seus sistemas. O Citibank realiza o processo de liquidação, referente à instrução recebida, conforme o padrão de mercado no que se refere aos processos de liquidação das bolsas. Em D+3 o Citibank fará a verificação da disponibilização de recursos (valor líquido das operações) para viabilizar a liquidação financeira no caso de compra de ações. 4. Derivativos O Citibank não faz custódia de opções sobre ações e de contratos futuros negociados na Bovespa, SOMA ou BM&F. Normalmente, a custódia destas posições é feita pelos Agentes de Compensação ou Corretora de Valores contratada pelo Gestor. No caso do produto Processamento de Fundos ou Valorização de Carteiras, entretanto, há necessidade do Citibank obter informações quanto as posições mantidas naquelas instituições. Sendo assim, o Gestor deve prover o Citibank com relatórios das posições mantidas, devidamente atualizadas, nas datas requeridas, informações pelas quais se responsabiliza pela veracidade (Freqüência diária- Gestor/Corretor deve enviar relatório ao Citibank contendo as posições para que o Citibank faça as reconciliações necessárias). 5. Depósito de Novos Recursos GESTOR Transmite instrução de entrada de caixa ao Citibank, através do TLC/Tubo e/ou fax assinado por pessoa autorizada. Esta instrução deverá respeitar o modelo específico. CUSTODIANTE - CITIBANK Realiza o processo de confirmação junto ao Gestor as instruções recebidas, via telefone, e faz o processamento destas. 6. Retirada de Recursos GESTOR Transmite instrução de saída de caixa ao Citibank, através do TLC/Tubo e/ou fax assinado por pessoa autorizada. Esta instrução deverá respeitar o modelo específico. CUSTODIANTE - CITIBANK Confirmação da instrução recebida, via telefone, e processamento das instruções recebidas. Citibank DTVM, 2008 All rights reserved 26

Baixar