1. BREVE COMENTÁRIO ......................................................................................... 6

2. Da Obrigatoriedade de Apresentação ................................................................. 6

3. Da Dispensa de Apresentação............................................................................. 8

4. DA DOCUMENTAÇÃO.......................................................................................... 9

5. Da Forma de Apresentação................................................................................ 10

6. Do Prazo de Entrega ........................................................................................... 10

7. DAS PENALIDADES ........................................................................................... 11

8. Da Retificação do Dacon .................................................................................... 12

9. PREENCHIMENTO DA DACON ........................................................................ 12

9.1. Novo............................................................................................................. 12

10. Abrir..................................................................................................................... 15

11. Fechar................................................................................................................. 15

12. Excluir ................................................................................................................. 16

13. Verificar Pendências.......................................................................................... 16

14. Gravar Demonstrativo para Entrega à SRF .................................................... 16

14.1 Gravar Demonstrativo Corrente para Entrega à SRF ................. 17

14.2 Se os demonstrativos não apresentarem pendências: .............. 17

15. Transmitir via Internet........................................................................................ 17

16. Imprimir ............................................................................................................... 18

17. Gravar Cópia de Segurança ............................................................................. 18

18. Restaurar Cópia de Segurança........................................................................ 18

19. Recuperar Dados Cadastrais ........................................................................... 19

20. Abertura e Preenchimento do DACON............................................................ 19

20.1. Ficha Novo Demonstrativo ............................................................................ 19

Abertura de Novo Demonstrativo ........................................................................... 19

20.2 Ficha 01 – Dados Iniciais ..................................................................... 27

20.2.1 Demonstrativo Retificador ........................................................... 27

20.2.2 Método de Determinação dos Créditos.................................... 28

20.2.2.1 Incidência Não-Cumulativa sobre Receita Total.............. 28

20.2.2.2 Incidência Não-Cumulativa sobre Receita Parcial e/ou

Receita de Exportação................................................................................. 28

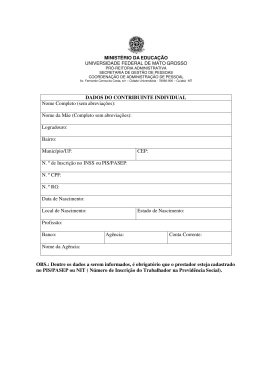

20.2.3 Ficha 02 – Dados Cadastrais....................................................... 29

20.2.4 Ficha 03 - Dados do Representante e do Responsável ...... 29

20.2.5 Ficha 04 – Cadastro de produtos sujeitos a Alíquotas

Diferenciadas.................................................................................................. 29

20.2. 6 Ficha 05 – Cadastro de Produtos Sujeitos a Alíquotas por

Unidade............................................................................................................ 30

20.2.7 Ficha 06 – Apuração dos Créditos da Contribuição para o

PIS/Pasep – Regime Não-Cumulativo (Incidência Total ou Parcial)

............................................................................................................................ 30

20.2. 8 CRÉDITOS A DESCONTAR – ALÍQUOTA DE 1,65% –

AQUISIÇÕES NO MERCADO INTERNO ................................................... 34

20.2.8.1 Linha 06/01 – Bens para Revenda....................................... 34

20.2.8.1.1 Pessoas Jurídicas Sujeitas às Incidências NãoCumulativa e Cumulativa ........................................................................... 34

20.2.9 Linha 06/02 – Bens Utilizados como Insumos ...................... 34

20.2.9.1 Pessoa Jurídica Sujeita às Incidências Não-Cumulativa e

Cumulativa...................................................................................................... 34

20.2.9.2 Pessoas Jurídicas com Receitas de Exportação................. 35

20.2.11 Linha 06/04 – Despesas de Energia Elétrica....................... 37

20.2.12 Linha 06/05 – Despesas de Aluguéis de Prédios Locados

de Pessoas Jurídicas .................................................................................... 37

20.2.13 Linha 06/06 – Despesas de Aluguéis de Máquinas e

Equipamentos Locados de Pessoas Jurídicas....................................... 38

20.2.14 Linha 06/07 – Despesas de Armazenagem de Mercadoria

e Frete na Operação de Venda................................................................. 38

20.2.15 Linha 06/08 – Despesas de Contraprestações de

Arrendamento Mercantil ............................................................................. 38

20.2.16 Linha 06/09 – Encargos de Depreciação de Bens do Ativo

Imobilizado ..................................................................................................... 38

20.2.17 Linha 06/10 – Base de Cálculo de Créditos a Descontar

Relativos a Bens do Ativo Imobilizado (Lei no 10.833/2003, art.

3o, §§ 14 e 16, e Lei no 11.051/2004, art. 2o) ................................... 39

20.2.18 Linha 06/11 – Encargos de Amortização de Edificações e

Benfeitorias em Imóveis............................................................................. 39

20.2.19 Linha 06/12 – Devolução de Vendas Sujeitas à Alíquota

de 1,65 % ....................................................................................................... 39

20.2.20 Linha 06/13 – Outras Operações com Direito a Crédito.. 39

20.2.21 Linha 06/14 – BASE DE CÁLCULO DOS CRÉDITOS A

DESCONTAR ................................................................................................... 40

20.2.22 Linha 06/15 – Créditos a Descontar ...................................... 40

20.3 APURAÇÃO DE OUTROS CRÉDITOS.............................................. 40

20.3.1 Linha 06/16 – Créditos Calculados a Alíquotas

Diferenciadas.................................................................................................. 40

20.3.2 Linha 06/17 – Créditos Calculados por Unidade de Produto

............................................................................................................................ 40

20.3.3 Linha 06/18 – Crédito Presumido – Atividades

Agroindustriais............................................................................................... 41

20.3.4 Linha 06/19 – Crédito Presumido Relativo a Estoque de

Abertura........................................................................................................... 41

20.3.4.1 Pessoa Jurídica Sujeita às Incidências Não-Cumulativa e

Cumulativa...................................................................................................... 42

20.3.4.2 Pessoas Jurídicas com Receitas de Exportação................. 42

20.3.4.3 Pessoas Jurídicas com Receitas Sujeitas à Incidência

Monofásica ...................................................................................................... 42

20.3.4.4 Atividade Imobiliária .................................................................. 43

20.3.5 Linha 06/20 – Crédito Presumido – Atividade Imobiliária. 43

20.3.6 Linha 06/21 – Demais Créditos da Atividade Imobiliária .. 43

20.3.7 Linha 06/22 – Créditos a Descontar de PIS/Pasep

Importação – Alíquota de 1,65 %........................................................... 43

20.3.8 Linha 06/23 – Créditos a Descontar de PIS/Pasep

Importação – Alíquota Diferenciada ....................................................... 43

20.3.9 Linha 06/24 – Créditos a Descontar de PIS/Pasep

Importação – Alíquota por Unidade de Produto ................................. 44

20.3.10 Linha 06/25 – Outros Créditos a Descontar ........................ 44

20.3.11 Linha 06/26 – TOTAL DE OUTROS CRÉDITOS.................... 44

20.3.12 Linha 06/27 – TOTAL DE CRÉDITOS APURADO NO MÊS. 44

20.4 AJUSTES ................................................................................................ 44

20.4.1 Linha 06/28 – Crédito Referente a Contribuição Diferida

em Meses Anteriores ................................................................................... 44

20.4.2 Linha 06/29 – (-) Créditos Referente a Contribuição

Diferida no Mês.............................................................................................. 45

20.4.3 Linha 06/30 – Ajustes Positivos de Créditos.......................... 45

20.4.4 Linha 06/31 – (-) Ajustes Negativos de Créditos................. 45

20.4.5 Linha 06/32 – TOTAL DE CRÉDITOS APURADO NO MÊS,

APÓS AJUSTES .............................................................................................. 45

20.4.6 Ficha 07 – Cálculo da Contribuição para o PIS/Pasep –

Regime Não-Cumulativo (Incidência Total ou Parcial) ..................... 45

20.5 DEMONSTRAÇÃO DA BASE DE CÁLCULO DA CONTRIBUIÇÃO

PARA O PIS/PASEP ....................................................................................... 45

20.5.1 Linha 07/01 – Receita da Exportação de Bens e Serviços 45

20.5.2 Linha 07/02 – Receita da Venda no Mercado Interno de

Produtos de Fabricação Própria ................................................................... 46

20.5.3 Linha 07/03 – Receita da Revenda de Mercadorias ................ 46

20.5.4 Linha 07/04 – Receita da Prestação de Serviços ..................... 46

20.5.5 Linha 07/05 – Receita das Unidades Imobiliárias Vendidas . 46

20.5.6 Linha 07/06 – Receita da Atividade Rural .................................. 46

20.5.7 Linha 07/07 – Receitas Financeiras .............................................. 47

20.5.8 Linha 07/08 – Receitas de Juros sobre o Capital Próprio...... 47

20.5.9 Linha 07/09 – Outras Receitas....................................................... 47

20.5.10 Linha 07/10 – TOTAL DAS RECEITAS........................................ 47

20.6 ISENÇÕES E EXCLUSÕES .................................................................... 47

20.6.1 Linha 07/11 – (-) Receitas de Exportação com Direito a

Crédito de PIS/Pasep (Lei nº 10.637/2002, art. 5º, § 1º) ................. 47

20.6.2 Linha 07/12 – (-) Receitas de Exportação sem Direito a

Crédito de PIS/Pasep....................................................................................... 47

20.6.3 Linha 07/13 – (-) Receitas Isentas, não Alcançadas pela

Incidência da Contribuição, com Suspensão ou Sujeitas à Alíquota

Zero....................................................................................................................... 48

20.6.4 Linha 07/14 – (-) Vendas Canceladas e Descontos

Incondicionais.................................................................................................... 48

20.6.5 Linha 07/15 – (-) Devoluções de Vendas – Regime

Cumulativo.......................................................................................................... 48

20.6.6 Linha 07/16 – (-) IPI e ICMS/Substituto Tributário ................ 48

20.6.7 Linha 07/17 – (-) Reversão de Provisões e Recuperação de

Créditos Baixados como Perda..................................................................... 48

20.6.8 Linha 07/18 – (-) Resultados Positivos em Participações

Societárias e em SCP ...................................................................................... 49

20.6.9 Linha 07/19 – (-) Vendas de Bens do Ativo Permanente...... 49

20.6.10 Linha 07/20 – (-) Vendas de Produtos Sujeitos à

Substituição........................................................................................................ 49

20.6.11 Linha 07/21 – (-) Vendas de Produtos Sujeitos a Alíquotas

Diferenciadas ..................................................................................................... 49

20.6.12 Linha 07/22 – (-) Vendas Sujeitas a Alíquotas Por Unidade

de Produto .......................................................................................................... 49

20.6.13 Linha 07/23 – (-) Receita de Vendas Auferidas no âmbito

do MAE ................................................................................................................. 49

20.6.14 Linha 07/24 – (-) Exclusões Permitidas às Sociedades

Cooperativas ...................................................................................................... 50

20.6.15 Linha 07/25 – (-) Outras Exclusões ........................................... 50

20.6.16 Linha 07/26 – BASE DE CÁLCULO DA CONTRIBUIÇÃO PARA

O PIS/PASEP ...................................................................................................... 50

20.6.17 Linha 07/27 – Contribuição para o PIS/Pasep Apurada ...... 50

20.6.18 Linha 07/28 – BASE DE CÁLCULO DA CONTRIBUIÇÃO PARA

O PIS/PASEP-SUBSTITUIÇÃO....................................................................... 50

20.6.19 Linha 07/29 – Contribuição para o PIS/Pasep Apurada Substituição ...................................................................................................... 51

20.6.20 Linha 07/30 – BASE DE CÁLCULO DA CONTRIBUIÇÃO PARA

O PIS/PASEP- MAE ........................................................................................... 51

20.6.21 Linha 07/31 – Contribuição para o PIS/Pasep Apurada –

MAE ....................................................................................................................... 51

20.6.22 Linha 07/32 – BASE DE CÁLCULO DA CONTRIBUIÇÃO PARA

O PIS/PASEP-FOLHA DE SALÁRIOS............................................................ 51

20.6.23 Linha 07/33 – Contribuição para o PIS/Pasep Apurada –

Folha de Salários .............................................................................................. 51

20.7 INFORMAÇÕES COMPLEMENTARES.................................................. 51

20.7.1 Linha 07/34 – Contribuição para o PIS/Pasep a Pagar Retida

de Cooperados................................................................................................... 51

20.7.2 Linha 07/35 – Devoluções de Vendas de Mercadorias

Sujeitas à Substituição ................................................................................... 52

20.7.3 Ficha 08A – Cálculo da Contribuição para o PIS/Pasep –

Regime Cumulativo.......................................................................................... 52

20.7.4 Ficha 08B – Cálculo da Contribuição para o PIS/Pasep –

Instituições Financeiras, Seguradoras, Previdência Aberta e

Capitalização ...................................................................................................... 52

20.7.5 Ficha 08C - Cálculo da Contribuição para o PIS/Pasep –

Entidades Fechadas de Previdência Complementar .............................. 52

20.7.6 Ficha 09 – Cálculo da Contribuição para o PIS/Pasep –

Alíquotas Diferenciadas .................................................................................. 53

20.7.7 Ficha 10 – Cálculo da Contribuição para o PIS/Pasep –

Alíquotas por Unidade de Produto............................................................... 53

20.7.8 Ficha 11A – RESUMO – Contribuição para o PIS/Pasep –

Regime Cumulativo.......................................................................................... 53

20.7.9 Linha 11A/01 – Contribuição para o PIS/Pasep Apurada –

Regime Cumulativo.......................................................................................... 53

20.7.10 Linha 11A/02 – Contribuição para o PIS/Pasep Apurada –

Alíquotas Diferenciadas .................................................................................. 54

20.7.11 Linha 11A/03 – Contribuição para o PIS/Pasep Apurada –

Alíquotas por Unidade de Produto............................................................... 54

20.7.12 Linha 11A/04 – Contribuição para o PIS/Pasep Apurada –

Folha de Salários .............................................................................................. 54

20.7.12 Linha 11A/05 – TOTAL DA CONTRIBUIÇÃO PARA O

PIS/PASEP APURADA NO MÊS...................................................................... 54

20.7.13 Linha 11A/06 – Contribuição para o PIS/Pasep Diferida em

Meses Anteriores .............................................................................................. 54

20.7.14 Linha 11A/07 – (-) Contribuição para o PIS/Pasep Diferida

no Mês.................................................................................................................. 54

20.7.15 Linha 11A/08 – TOTAL DA CONTRIBUIÇÃO PARA O

PIS/PASEP NO MÊS .......................................................................................... 55

20.8 DEDUÇÕES ............................................................................................... 55

20.8.1 Linha 11A/09 – (-) Contribuição para PIS/Pasep Retida na

Fonte por Órgão Público Federal ................................................................. 55

20.8.2 Linha 11A/10 – (-) Contribuição para PIS/Pasep Retida na

Fonte por Outras Pessoas Jurídicas (Lei no 10.833/2003, art. 30) .. 55

20.8.3 Linha 11A/11 – (-) Contribuição para PIS/Pasep Retida na

Fonte por Estados, Distrito Federal e Municípios (Lei nº

10.833/2003, art. 33)..................................................................................... 55

20.8.4 Linha 11A/12 – (-) Contribuição para PIS/Pasep Retida na

Fonte por Entidades da Administração Pública Federal (Lei nº

10.833/2003, art. 34)..................................................................................... 55

20.8.5 Linha 11A/13 – (-) Contribuição para PIS/Pasep Retida na

Fonte por Sociedade Cooperativa ............................................................... 56

20.8.6 Linha 11A/14 – (-) Contribuição para PIS/Pasep Retida na

Fonte por Fabricantes de Veículos e Máquinas (Lei no 10.485/2002,

art. 3o, §3o) ........................................................................................................ 56

20.8.7 Linha 11A/15 – (-) Compensação de Substituição pela não

Ocorrência do Fato Gerador Presumido .................................................... 56

20.8.8 Linha 11A/16 – (-) Crédito Presumido – Medicamentos (Lei

no 10.147/2000, art. 3o) ................................................................................ 56

20.8.9 Linha 11A/17 – (-) Créditos de PIS/Pasep Decorrentes de

Exportação (Lei no 10.637/2002, art. 5o, §1o). ...................................... 57

20.8.10 Linha 11A/18 – (-) Créditos Admitidos no Regime

Cumulativo (Lei no 10.833/2003, arts. 52 e 55). .................................. 57

20.8.11 Linha 11A/19 – (-) RET – Afetação – PIS/Pasep pago......... 57

20.8.12 Linha 11A/20 – (-) Outras Deduções ........................................ 57

20.8.13 Linha 11A/21 – Contribuição para o PIS/Pasep A PAGAR... 57

20.8.14 Linha 11A/22 – Contribuição para o PIS/Pasep a Pagar de

SCP........................................................................................................................ 57

CURSO: DACON

INSTRUTOR: FRANCISCO COUTINHO CHAVES

1. BREVE COMENTÁRIO

Com o advento da Lei 10.637 as empresas que declaram com base no lucro

real, passaram a recolher a contribuição para o PIS na modalidade de nãocumulativo, ou seja, foram aumentadas as alíquotas e estabelecido um credito

presumido sobre os valores pagos a pessoas jurídicas de bens ou serviços

comprados para revenda ou insumo na produção de bens ou serviços.

Diante desta nova modalidade de recolhimento a Secretaria da Receita Federal

em 2003 através da Instrução Normativa 365 de 29 de outubro de 2003, institui

o Demonstrativo de Apuração de Contribuições Sociais – DACON.

Então, no primeiro momento esta declaração era somente para as empresas

que declaravam com base no lucro real, mas agora são todas as pessoas

jurídicas ou equiparadas o que veremos neste trabalho.

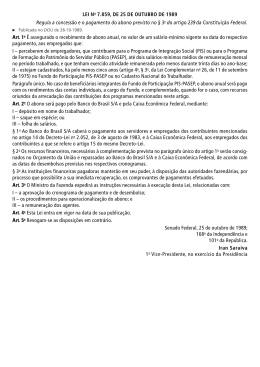

2. Da Obrigatoriedade de Apresentação

Como já mencionado na instituição da DACON somente para os contribuintes

que declaram com base no lucro real estariam obrigados a cumprimento desta

obrigação acessória, mas o artigo 2º da Instrução Normativa/SRF 590, alterada

pela Instrução Normativa, determina que todas as pessoas jurídicas ou

equiparadas estão obrigadas a apresentar a DACON.

Assim disciplina esta matéria o referido diploma legal:

Art. 2º A partir do ano-calendário de 2006, as pessoas jurídicas de direito

privado e as que lhes são equiparadas pela legislação do Imposto de

Renda, submetidas à apuração da Contribuição para o PIS/Pasep e da

Contribuição para o Financiamento da Seguridade Social (Cofins), nos

regimes cumulativo e não-cumulativo, inclusive aquelas que apuram a

Contribuição para o PIS/Pasep com base na folha de salários, deverão

apresentar o Dacon Mensal, de forma centralizada pelo estabelecimento

matriz, caso esta seja a periodicidade de entrega da Declaração de

Débitos e Créditos Tributários Federais (DCTF). (Redação dada pela IN

SRF nº 708, de 9 de janeiro de 2007).

§ 1º As pessoas jurídicas não enquadradas no caput deste artigo poderão

optar pela entrega do Dacon Mensal.

§ 2º A opção de que trata o § 1º será exercida mediante apresentação do

primeiro Dacon, sendo essa opção definitiva e irretratável para todo o

ano-calendário que contiver o período correspondente ao demonstrativo

apresentado.

§ 3º No caso de ser exercida a opção de que trata o § 1º com a

apresentação de Dacon relativo a mês posterior ao primeiro mês de 2006,

a pessoa jurídica ficará obrigada à apresentação dos demonstrativos

relativos aos meses anteriores.

§ 4º Na hipótese de que trata o § 3º, será devida a multa pelo atraso na

entrega de Dacon referente a mês anterior ao da opção, no caso de

apresentação após o prazo fixado.

Passamos agora a analisar o artigo 2º de forma detalhada.

O caput do artigo determina que todas as pessoas jurídicas submetidas às

contribuições para o PIS e COFINS, estão obrigadas a apresentar mensal a

DACON, mesmo àquelas que recolhem o PIS com base na folha de

pagamento.

As pessoas jurídicas que não estão obrigadas a apresentar a DACON que não

estiver obrigado a apresentar a DCTF mensal podem fazer a opção de

apresentar mensal a DACON.

Quem são as empresas que estão obrigadas a apresentar as DCTFs mensal?

São todas as pessoas jurídicas que tenham no ano anterior receita bruta

auferida no ano anterior tenha sido superior a trinta milhões, ou que a

somatória dos débitos relativos ao segundo ano-calendário anterior tenham

sido superior a três milhões.

A apresentação das DCTFs passaram ser obrigatória mensal com a Instrução

Normativa/SRF 482, em que o artigo 2º tem a seguinte redação:

Art. 2º A partir do ano-calendário de 2005 deverão apresentar,

mensalmente, a DCTF, de forma centralizada, pela matriz, as pessoas

jurídicas em geral, inclusive as equiparadas, imunes e isentas:

I - cuja receita bruta auferida no segundo ano-calendário anterior ao

período correspondente à DCTF a ser apresentada tenha sido superior a

30 (trinta) milhões de reais; ou.

II - cujo somatório dos débitos declarados nas DCTF relativas ao segundo

ano-calendário anterior ao período correspondente à DCTF a ser

apresentada tenha sido superior a 3 (três) milhões de reais.

§ 2º As pessoas jurídicas não enquadradas no caput deste artigo poderão

optar pela entrega mensal da DCTF. (Redação dada pela IN SRF nº 532, de

30/03/2005).

Assim, a entrega mensal das DACON é obrigatória somente para aquelas

pessoas jurídicas sujeitas a entrega da DCTFs mensal, mas o contribuinte

pode fazer a opção para entregar a referida declaração mensal mesmo não

estando sujeita a esta condição.

A opção pela entrega mensal é de acordo com o parágrafo segundo o que será

mediante a entrega da primeira Dacon, sendo que a opção é definitiva, ou seja,

após a entrega da declaração do mês de janeiro o contribuinte fica sujeita a

esta modalidade até o exercício seguinte.

Quando o contribuinte apresentar uma DACON do semestre como sendo

mensal este fica obrigada a apresentar as declarações dos meses anteriores,

como multa.

3. Da Dispensa de Apresentação

Consoante o artigo 5º da Instrução Normativa 590/05, estão dispensadas da

apresentação da DACON as seguintes pessoas jurídicas:

I - as microempresas e empresas de pequeno porte optantes pelo Sistema

Integrado de Pagamento de Impostos e Contribuições das Microempresas e

Empresas de Pequeno Porte (Simples), relativamente aos períodos abrangidos

por esse sistema;

II - as pessoas jurídicas imunes e isentas do imposto de renda, cujo valor

mensal das contribuições a serem informadas no Dacon seja inferior a R$

10.000,00 (dez mil reais);

III - as pessoas jurídicas que se mantiveram inativas desde o início do anocalendário a que se refira os Dacon, relativamente aos demonstrativos

correspondentes aos períodos em que se encontravam nesta condição;

IV - os órgãos públicos, as autarquias e as fundações públicas;

V - os consórcios constituídos na forma dos arts. 278 e 279 da Lei nº 6.404, de

15 de dezembro de 1976;

VI - os fundos em condomínio e os clubes de investimento que não se

enquadrem no disposto no art. 2º da Lei nº 9.779, de 19 de janeiro de 1999; e

VII - os condomínios edilícios.

As pessoas jurídicas dispensadas de apresentar a DACON passam a serem

obrigadas nas seguintes condições:

I - excluída do Simples, a partir, inclusive, do período, mensal ou semestral,

que compreender o mês em que a exclusão surtir seus efeitos;

II - cuja imunidade ou isenção houver sido suspensa ou revogada, a partir,

inclusive, do período da ocorrência do evento; ou.

III – as inativas a partir do período, inclusive, em que praticar qualquer

atividade operacional, não-operacional, financeira ou patrimonial.

As pessoas jurídicas que forem excluídas do SIMPLES não deverão informar

na Dacon os valores abrangidos pelo regime do Simples.

A pessoa jurídica que passar à condição de inativa no curso do ano-calendário

somente estará dispensada da apresentação do Dacon a partir do 1º período

do ano-calendário subseqüente.

Considera-se inativa a pessoa jurídica que não realizar qualquer atividade

operacional, não-operacional, financeira ou patrimonial no curso do período.

A pessoa jurídica que passar a se enquadrar no regime do Simples a partir de

1º de janeiro continua na obrigação de apresentar o Dacon referente ao anocalendário anterior.

A pessoa jurídica imune ou isenta ficará obrigada à apresentação do Dacon a

partir do mês ou semestre em que o limite fixado seja ultrapassado,

permanecendo sujeita a essa obrigação em relação aos períodos seguintes do

ano-calendário em curso.

4. DA DOCUMENTAÇÃO

As pessoas jurídicas obrigadas a apresentar a DACON deverão manter

controle de todas as operações que influenciem a apuração do valor devido

das contribuições, bem assim dos respectivos créditos a serem descontados,

deduzidos, compensados ou ressarcidos, especialmente quanto:

I - às receitas sujeitas à apuração das contribuições;

II - às aquisições e aos pagamentos efetuados a pessoas jurídicas e pessoas

físicas, geradores de créditos a serem aproveitados no regime não-cumulativo;

III - aos custos, despesas e encargos vinculados às receitas referidas no inciso

I, no caso de sujeitarem-se ao regime não-cumulativo;

IV - às receitas, custos, despesas e encargos vinculados às receitas de

exportação e de vendas a empresas comerciais exportadoras com fim

específico de exportação, que estariam sujeitas à apuração das contribuições

no regime não-cumulativo, caso as vendas fossem destinadas ao mercado

interno;

V - às receitas, custos, despesas e encargos vinculados às vendas efetuadas

com suspensão, isenção, alíquota 0 (zero) ou não incidência da Contribuição

para o PIS/Pasep e da Cofins; e.

VI - ao estoque de abertura, no período em que o contribuinte passe a recolher

as contribuições para o PIS e COFINS na modalidade de não cumulativo.

Quando a receita bruta do contribuinte é mista, ou seja, parte está sujeita a

incidência do PIS e COFINS não cumulativa como também cumulativa, em que

os créditos comuns aos dois tipos de receitas, sendo que deve ser utilizado

redito correspondente a receita não cumulativa.

Quando acontecer a situação mencionada no parágrafo anterior à pessoa

jurídica os controle deverá abranger as informações necessárias para a

segregação de receitas, em que o contribuinte pode adotar alternativamente os

seguintes procedimentos:

I – apropriação direta, inclusive em relação aos custos, por meio de

sistema de contabilidade de custos integrada e coordenada com a escrituração;

ou

II – rateio proporcional, aplicando-se aos custos, despesas e encargos

comuns a relação percentual existente entre a receita bruta sujeita à incidência

não-cumulativa e a receita bruta total, auferidas em cada mês.

5. Da Forma de Apresentação

O Dacon Mensal ou Semestral será apresentado mediante a utilização de

programa gerador, que estará disponível na página da Secretaria da Receita

Federal na Internet e deve ser transmitido pela internet.

Quando a pessoas jurídica esta obrigada a apresentar a transmissão do Dacon

é obrigatória à assinatura digital da declaração mediante utilização de

certificado digital válido.

6. Do Prazo de Entrega

O Dacon deverá ser apresentado:

I - pelas pessoas jurídicas de que devem apresentar a DACON mensal até o

quinto dia útil do segundo mês subseqüente ao mês de referência;

II - pelas demais pessoas jurídicas:

a) até o quinto dia útil do mês de outubro de cada ano-calendário, no caso de

Dacon relativo ao primeiro semestre; e

b) até o quinto dia útil do mês de abril de cada ano-calendário, no caso de

Dacon relativo ao segundo semestre do ano-calendário anterior.

No caso de extinção, incorporação, fusão, cisão parcial ou cisão total, o Dacon

deverá ser apresentado pela pessoa jurídica extinta, incorporada,

incorporadora, fusionada ou cindida o último dia útil do mês subseqüente ao do

evento.

Quando a pessoa jurídica incorporada e incorporadora forem do mesmo

controle acionário fica dispensado apresentação da DACON em função deste

evento.

As DACON relativo aos meses de janeiro e fevereiro de 2008 o prazo para

entrega será o último dia útil do mês de maio de 2008.

7. DAS PENALIDADES

Quando foi instituída a obrigação acessória da DACON a penalidade pela não

apresentação no prazo estabelecido, ou apresenta-lo com incorreção ou

omissão são as seguintes:

I – R$ 5.000,00 (cinco mil reais) por mês-calendário, no caso de falta de

entrega da declaração ou de entrega após o prazo; e

II - cinco por cento, não inferior a R$ 100,00 (cem reais), do valor das

transações comerciais ou das operações financeiras, próprias da pessoa

jurídica ou de terceiros em relação aos quais seja responsável tributário,

quanto às informações omitidas, inexatas ou incompletas.

Ocorre que, estas penalidades foram alteradas, assim determina o artigo 9º da

Instrução Normativa 590/05.

I - de 2% (dois por cento) ao mês-calendário ou fração, incidente sobre o

montante da Cofins, ou, na sua falta, da Contribuição para o PIS/Pasep,

informado no Dacon, ainda que integralmente pago no caso de falta de entrega

deste demonstrativo ou de entrega após o prazo, limitada a 20% (vinte por

cento) daquele montante; e

II - de R$ 20,00 (vinte reais) para cada grupo de dez informações incorretas ou

omitidas.

Para efeito de aplicação da multa de 2% ao mês será considerado como termo

inicial o dia seguinte ao término do prazo originalmente fixado para a entrega

do demonstrativo e como termo final, a data da efetiva entrega ou, no caso de

não-apresentação, a data da lavratura do auto de infração.

As multas por atraso ou não apresentação da DACON serão reduzidas:

I - em cinqüenta por cento, quando o demonstrativo for apresentado após o

prazo, mas antes de qualquer procedimento de ofício;

II - em vinte e cinco por cento, se houver a apresentação do demonstrativo no

prazo fixado em intimação.

A multa mínima a ser aplicada será de:

I - R$ 200,00 (duzentos reais), tratando-se de pessoa jurídica inativa;

II - R$ 500,00 (quinhentos reais), nos demais casos.

Ainda sobre as penalidades é considerado crime contra a ordem tributária a

omissão de informações ou a prestação de informações falsas no Dacon.

8. Da Retificação do Dacon

A DACON pode ser retificada para alterar informações na original devendo ser

observado as normas estabelecidas para a DACON original.

O Dacon retificador terá a mesma natureza do demonstrativo originariamente

apresentado, substituindo-o integralmente, e servirá para declarar novos

débitos, aumentar ou reduzir os valores de débitos já informados ou efetivar

qualquer alteração nos créditos informados em demonstrativos anteriores.

Não será aceita a retificação que tenha por objeto alterar os débitos relativos à

Contribuição para o PIS/Pasep e à Cofins:

I - que já tenham sido enviados à Procuradoria da Fazenda Nacional para

inscrição em Dívida Ativa da União, nos casos em que o pleito importe

alteração desses débitos;

II - em relação aos quais já tenham sido apuradas diferenças em procedimento

de ofício, relativas às informações, indevidas ou não comprovadas, prestadas

no Dacon original e que tenham sido enviados à Procuradoria da Fazenda

Nacional para inscrição em Dívida Ativa da União; ou

III - em relação aos quais o sujeito passivo tenha sido intimado do início de

procedimento fiscal.

A Secretaria da Receita Federal nos casos em que houver prova inequívoca da

ocorrência de erro de fato no preenchimento do demonstrativo poderá de ofício

retificar os valores informados na DACON, relativos a débitos já inscritos em

Dívida Ativa da União.

A pessoa jurídica que entregar o Dacon retificador, alterando valores que

tenham sido informados em DCTF, deverá apresentar, também, DCTF

retificadora.

A retificação de Dacon não será admitida com o objetivo de alterar a

periodicidade, mensal ou semestral, de demonstrativo anteriormente

apresentado.

9. PREENCHIMENTO DA DACON

Agora passamos a comentar sobre o programa e preenchimento da DACON os

dados a seguir foram extraído do programa da Secretaria da Receita Federal,

somente sobre PIS e selecionado os itens de maior importância.

9.1. Novo

Esta função permite a abertura de novos demonstrativos.

A chave do demonstrativo é formada pelo CNPJ, Trimestre/Ano-Apuração,

Situação Especial e Desenquadramento. Após a inserção desses dados,

serão solicitadas informações sobre:

a) Situação Especial, Data do Evento e tipo do Evento, se for o caso;

b) Período, que trará a data inicial e final do período que está sendo

demonstrado;

c) Qualificação da Pessoa Jurídica;

d) Desenquadramento e Data do Desenquadramento se for o caso, para as

pessoas jurídicas qualificadas como Isenta ou Imune do IRPJ;

e) Tipo de Entidade, no caso de pessoa jurídica qualificada como Isenta ou

Imune do IRPJ;

f) Regime de Apuração de PIS/Pasep e Cofins - Regime Cumulativo,

Regime Não-Cumulativo (Incidência Total ou Parcial), se for o caso, para as

pessoas jurídicas qualificadas como PJ em geral ou isenta do IRPJ, essa

última quando o tipo de entidade for diferente de Associação de Poupança e

Empréstimo, Entidade Fechada de Previdência Complementar e Entidade

Aberta de Previdência Complementar (Sem Fins Lucrativos);

g) Apuração de PIS/Pasep e Cofins a Alíquotas Diferenciadas ou Por

Unidade de Produto, se for o caso, para as pessoas jurídicas qualificadas

como PJ em geral ou isenta do IRPJ, esta última quando o tipo de entidade for

diferente de Associação de Poupança e Empréstimo, Entidade Fechada de

Previdência Complementar e Entidade Aberta de Previdência Complementar

(Sem Fins Lucrativos);

Essas informações servirão de base para a formação do perfil, apresentação

das Fichas e habilitação e desabilitação de linhas, a fim de atender às

condições do declarante.

Após a inclusão de um demonstrativo, não é possível alterar a sua chave.

O botão Ok somente será habilitado após informação de todos os dados

necessários à definição do perfil do demonstrativo (CNPJ, Trimestre/Ano,

Situação Especial, Data do Evento e Tipo do Evento, Período,

Qualificação da Pessoa Jurídica, Tipo de Entidade, Desenquadramento,

Data do Desenquadramento, Regime Cumulativo, Regime Não-Cumulativo

(Incidência Total ou Parcial), Apuração de PIS/Pasep e Cofins a Alíquotas

Diferenciadas ou Por Unidade de Produto). O programa torna disponível

para o declarante as fichas para preenchimento.

Após acionado o botão Ok, o programa não admite a mudança de perfil. Para

mudar o perfil, o contribuinte deverá excluir o demonstrativo e iniciar um novo

demonstrativo.

O programa possibilita a recuperação de dados cadastrais de um

demonstrativo já existente, desde que referente ao mesmo CNPJ e que o

mesmo já esteja gravado. Apenas os dados cadastrais serão recuperados,

desconsideradas as demais informações, ainda que se trate de criação de

demonstrativo retificador.

• A partir do menu Demonstrativo, selecionar a função Novo ou clicar o

botão

da

barra

Será apresentada a tela Novo Demonstrativo.

de

ferramentas.

• No campo CNPJ, digitar o número de inscrição no Cadastro Nacional da

Pessoa Jurídica - CNPJ do declarante. O Dacon deverá ser apresentado de

forma centralizada pelo estabelecimento matriz da pessoa jurídica.

• No campo Trimestre, selecionar o trimestre de apuração: 1, 2, 3 ou 4.

• No campo Ano de Apuração, selecionar o ano de apuração a partir de

2005.

• Assinalar o campo Situação Especial se houver situação especial.

Atenção ao preencher os campos Situação Especial, Data do Evento e

Evento. Esses campos não poderão ser alterados depois de criado o

demonstrativo.

• No campo Data do Evento, informar a data de ocorrência do evento no

formato DD/MM/AAAA. A data do evento deve estar compreendida no

trimestre de apuração.

• Na caixa Evento, selecionar o evento ocorrido: Extinção, Fusão,

Incorporação/Incorporada, Incorporação/Incorporadora, Cisão Total ou

Cisão Parcial.

• No campo Período, informar a data inicial e final do período do

demonstrativo no formato DD/MM/AAAA.

• No campo Qualificação da Pessoa Jurídica, selecionar a qualificação da

pessoa jurídica: PJ em Geral, Corretora Autônoma de Seguros, PJ

Componente do Sistema Financeiro, Sociedade Seguradora, de

Capitalização ou Entidade Aberta de Previdência Complementar, Imune do

IRPJ, Isenta do IRPJ .

• Assinalar o campo Desenquadramento, se houver desenquadramento.

Atenção ao preencher o campo Data do Desenquadramento, pois esse

campo não poderá ser alterado depois de criado o demonstrativo.

• No campo Data do Desenquadramento, informar a data de ocorrência do

desenquadramento

no

formato

DD/MM/AAAA.

A

data

do

desenquadramento deve estar compreendida no trimestre de apuração.

• No campo Tipo de Entidade, selecionar o tipo de entidade: Associação

Civil, Cultural, Entidade Aberta de Previdência Complementar (Sem Fins

Lucrativos), Entidade Fechada de Previdência Complementar, Filantrópica,

Sindicato, Recreativa, Científica, Associação de Poupança e Empréstimo,

Assistência Social, Educacional, Sindicato de Trabalhadores, Outras.

• No campo Regime de Apuração de PIS/Pasep e Cofins, deverão ser

assinalados um dos seguintes campos:

• Regime Cumulativo;

• Regime Não-Cumulativo (Incidência Total ou Parcial).

• Assinalar Apuração de Pis/Pasep e Cofins a Alíquotas Diferenciadas e

por Unidade de Produto, se for o caso.

• Clicar o botão Ok para confirmar os dados do Novo Demonstrativo.

Se constar demonstrativo com as mesmas características informadas, o

programa exibe mensagem informando que não é permitida a coexistência

de demonstrativos com as mesmas características:

•

•

•

clicar o botão Sim para abrir o demonstrativo existente;

clicar o botão Não para retornar à tela Novo Demonstrativo.

clicar o botão Ok para confirmar as informações.

• Clicar

o botão Cancelar para desistir de preencher a tela Novo

Demonstrativo.

• Clicar o botão Ajuda para acessar texto explicativo sobre a função Novo. .

10. Abrir

Esta função permite abrir um dos demonstrativos existentes.

• A partir do menu Demonstrativo, selecionar a função Abrir ou clicar o

botão

da barra de ferramentas.

Será apresentada a tela Abrir Demonstrativo, que lista os demonstrativos

existentes com os seguintes dados: CNPJ, Trimestre/Ano de Apuração, Nome

Empresarial, Situação (Normal ou Extinção, Fusão, Incorporação/Incorporada,

Incorporação/Incorporadora, Cisão Total ou Cisão Parcial), Data (data do

evento em caso de situação especial) e Tipo (original ou retificador).

Os demonstrativos são apresentados na seguinte ordem: alfabética de Nome

Empresarial, por Trimestre/ano (decrescente) e por Tipo (na ordem Original e

Retificador).

• Clicar em qualquer posição da linha para selecionar o demonstrativo

desejado.

• Clicar o botão Ok para abrir o demonstrativo selecionado.

• Clicar o botão Cancelar para desistir de abrir o demonstrativo.

• Clicar o botão Ajuda para acessar o texto explicativo sobre a função Abrir.

11. Fechar

Esta função permite fechar o demonstrativo e somente estará habilitada se

houver um demonstrativo sendo trabalhado.

1.

A partir do menu Demonstrativo, selecionar a função Fechar ou clicar o

botão

da barra de ferramentas.

12. Excluir

Esta função permite excluir demonstrativos.

• A

partir do menu Demonstrativo, selecionar a função Excluir.

Será apresentada a tela Excluir Demonstrativo, que lista os

demonstrativos existentes com os seguintes dados: CNPJ, Trimestre/Ano

de Apuração, Nome Empresarial, Situação (Normal ou Especial: Extinção,

Fusão, Incorporação/Incorporada, Incorporação/Incorporadora, Cisão Total

ou Cisão Parcial), Data do Evento (em caso de situação especial) e Tipo

(Original

ou

Retificador).

Os demonstrativos são apresentados na seguinte ordem: alfabética de

Nome Empresarial, por Trimestre/ano (decrescente) e por Tipo (na ordem

Retificador e Original).

• Clicar em qualquer posição da linha para selecionar o demonstrativo a ser

excluído.

Para selecionar mais de um demonstrativo na seqüência de exibição,

utilizar a tecla SHIFT conjuntamente com as Setas de Movimentação ou

com o mouse. Para seleção de demonstrativos fora da seqüência de

exibição, utilizar a tecla CTRL conjuntamente com o mouse.

• Clicar o botão Todos para selecionar todos os demonstrativos para

exclusão.

Clicar novamente para desistir da seleção dos demonstrativos.

• Clicar

o botão Ok para confirmar a exclusão de demonstrativos.

Será apresentada tela de confirmação dos dados.

13. Verificar Pendências

Esta função permite verificar pendências no preenchimento do demonstrativo e

somente estará habilitada se houver demonstrativo sendo trabalhado. Atua

como auxiliar do declarante, podendo ser utilizada a qualquer momento durante

o preenchimento do demonstrativo.

A função Verificar Pendências executa críticas específicas de preenchimento

dos campos do demonstrativo, apontando a ocorrência de inconsistências

(erros e avisos).

Os erros impedem a gravação do demonstrativo para entrega à SRF.

Os avisos não impedem a gravação e não contemplam todas as

incompatibilidades de preenchimento, podendo, inclusive, não se adequar à

situação do declarante.

14. Gravar Demonstrativo para Entrega à SRF

Esta função permite gravar o Demonstrativo para entrega à SRF.

A função Gravar Demonstrativo para Entrega à SRF aciona a função

Verificar Pendências.

Caso existam erros, o demonstrativo não será gravado e será apresentado um

relatório de pendências.

Os avisos não impedem a gravação do demonstrativo.

14.1 Gravar Demonstrativo Corrente para Entrega à SRF

Observação: Quando houver demonstrativo aberto, o botão

fica habilitado,

permitindo a gravação do demonstrativo corrente para entrega à SRF.

Nesse caso, é possível gravar demonstrativos na pasta Demonstrativos

Gravados contida na pasta C: \Arquivos de programas\Programas

SRF\DACON20.

• A

partir do menu Demonstrativo, selecionar a função Gravar

Demonstrativo

para

Entrega

à

SRF.

Será apresentada a tela Gravar Demonstrativo para Entrega à SRF, que

lista os demonstrativos existentes com os seguintes dados: CNPJ,

Trimestre/Ano de Apuração, Nome Empresarial, Situação (Normal ou

Especial:

Extinção,

Fusão,

Incorporação/Incorporada,

Incorporação/Incorporadora, Cisão Total ou Cisão Parcial), Data do Evento

(em caso de situação especial) e Tipo (Original ou Retificador).

Os demonstrativos são apresentados na seguinte ordem: alfabética de

Nome Empresarial; por Trimestre/Ano (decrescente) e por Tipo (na ordem

Retificador e Original).

• Clicar em qualquer posição da linha para selecionar o demonstrativo a ser

gravado.

Para selecionar mais de um demonstrativo na seqüência de exibição,

utilizar a tecla SHIFT conjuntamente com as Setas de Movimentação ou

com o mouse. Para seleção de demonstrativos fora da seqüência de

exibição, utilizar a tecla CTRL conjuntamente com o mouse.

• Clicar o botão Todos para selecionar todos os demonstrativos para

gravação.

Clicar novamente para desistir da seleção dos demonstrativos.

• Clicar

o botão Ok para confirmar a seleção dos demonstrativos.

Será apresentada tela de confirmação com os seguintes dados: CNPJ, Anocalendário, Nome Empresarial e Tipo dos demonstrativos selecionados.

14.2 Se os demonstrativos não apresentarem pendências:

15. Transmitir via Internet

Esta função aciona o programa Receitanet, permitindo a transmissão do

demonstrativo via Internet.

É possível transmitir demonstrativos gravados em disquete ou no disco rígido.

O recibo de entrega será gravado no disquete ou na pasta que contém o

demonstrativo transmitido e poderá ser impresso utilizando a função Imprimir,

opção Recibo do menu Demonstrativo.

• Estabelecer conexão com a Internet.

• A partir do menu Demonstrativo, selecionar a função Transmitir via

Internet ou clicar o botão

da barra de ferramentas. Será apresentada a

tela Transmitir via Internet.

• No campo Unidade, selecionar a unidade desejada.

16. Imprimir

Esta função permite imprimir os demonstrativos e o recibo de entrega.

•

•

•

Imprimir Demonstrativo

Imprimir Ficha Corrente

Imprimir Recibo

17. Gravar Cópia de Segurança

Esta função permite gravar a cópia de segurança dos demonstrativos

existentes.

• A partir do menu Utilitários, selecionar a função Gravar Cópia de

Segurança.

Será apresentada a tela Gravar Cópia de Segurança, que lista os

demonstrativos existentes com os seguintes dados: CNPJ, Trimestre/Ano

de Apuração, Nome Empresarial, Situação (Normal ou Especial: Extinção,

Fusão, Incorporação/Incorporada, Incorporação/Incorporadora, Cisão Total

ou Cisão Parcial), Data do Evento (em caso de situação especial) e Tipo

(Original

ou

Retificador).

Os demonstrativos são apresentados na seguinte ordem: alfabética de

Nome Empresarial, por Trimestre/ano (decrescente) e por Tipo (na ordem

Retificador e Original).

18. Restaurar Cópia de Segurança

Esta função permite restaurar a cópia de segurança dos demonstrativos.

• A partir do menu Utilitários, selecionar a função Restaurar Cópia de

Segurança.

Será apresentada a tela Restaurar Cópia de Segurança, que lista os

demonstrativos existentes, com os seguintes dados: CNPJ, Trimestre/Ano

de Apuração, Nome Empresarial, Situação (Normal ou Especial: Extinção,

Fusão, Incorporação/Incorporada, Incorporação/Incorporadora, Cisão Total

ou Cisão Parcial), Data do Evento (em caso de situação especial) e Tipo

(Original

ou

Retificador).

Os demonstrativos são apresentados na seguinte ordem: alfabética de

Nome Empresarial, por Trimestre/ano (decrescente) e por Tipo (na ordem

Retificador e Original).

19. Recuperar Dados Cadastrais

Esta função permite recuperar dados cadastrais do demonstrativo selecionado.

• A partir do menu Utilitários, selecionar a função Recuperar Dados

Cadastrais.

Será apresentada a tela Recuperar Dados Cadastrais, que lista os

demonstrativos existentes e já gravados para entrega à SRF com os

seguintes dados: CNPJ, Trimestre/Ano de Apuração, Nome Empresarial,

Situação (Normal ou Especial: Extinção, Fusão, Incorporação/Incorporada,

Incorporação/Incorporadora, Cisão Total ou Cisão Parcial), Data do Evento

(em caso de situação especial) e Tipo (Original ou Retificador).

Os demonstrativos são apresentados na seguinte ordem: alfabética de

Nome Empresarial, por Trimestre/ano (decrescente) e por Tipo (na ordem

Retificador e Original).

20. Abertura e Preenchimento do DACON

20.1. Ficha Novo Demonstrativo

Abertura de Novo Demonstrativo

Na abertura de novo demonstrativo, que será realizada através da Função

"NOVO" do menu "Demonstrativo", serão solicitadas as informações seguintes.

Atenção:

Cuidado especial deverá ser tomado no preenchimento destes dados, pois

deles depende a criação do demonstrativo. Qualquer incorreção nas

informações após a confirmação dos dados não é passível de alteração e

demandará a exclusão do demonstrativo e preenchimento de um novo.

a) CNPJ

Preencher com o número de inscrição no Cadastro Nacional da Pessoa

Jurídica (CNPJ) do declarante.

b) Trimestre/Ano de Apuração

Selecionar a referência do trimestre: 1, 2, 3 ou 4, e o ano correspondente.

c) Situação Especial

A pessoa jurídica deverá assinalar esta caixa de verificação se o demonstrativo

se referir a um dos seguintes eventos:

1) Extinção;

2) Fusão;

3) Incorporação/Incorporada;

4) Incorporação/Incorporadora;

5) Cisão Total; e

6) Cisão Parcial.

Nestes casos, informar obrigatoriamente a data do evento.

d) Período

d.1) Data Inicial

O campo "Data Inicial" será preenchido automaticamente, sendo que o

programa gerador do Dacon assumirá como padrão o primeiro dia do primeiro

mês do trimestre (1º de janeiro, 1º de abril, 1º de julho ou 1º de outubro). O dia

e o mês poderão ser alterados pela pessoa jurídica no caso de início de

atividades, retomada de atividade (inativas) ou de situação especial. O ano do

período de apuração será preenchido automaticamente e corresponde ao ano

informado no campo “Trimestre/Ano de Apuração”.

d.2) Data Final

A data final será fornecida automaticamente pelo programa gerador, com base

nas informações prestadas quando da abertura do novo demonstrativo, e

corresponde a:

e) Qualificação da Pessoa Jurídica/Tipo de Entidade

Selecionar a qualificação da pessoa jurídica e o tipo de entidade entre as

alternativas abaixo:

1) PJ em Geral;

2) PJ Componente do Sistema Financeiro;

3) Sociedade Seguradora, de Capitalização ou Entidade Aberta de Previdência

Complementar;

4) Corretora Autônoma de Seguros;

5) Imune do IRPJ – são imunes do Imposto de Renda, nos termos do art. 150

da Constituição da República de 1988:

a) Assistência Social;

b) Educacional;

c) Sindicato de Trabalhadores;

d) Outras.

6) Isenta do IRPJ – são isentas do Imposto de Renda, as seguintes pessoas

jurídicas que prestem os serviços para os quais houverem sido instituídas e os

coloquem à disposição do grupo de pessoas a que se destinam, sem fins

lucrativos:

a) Associação Civil;

b) Cultural;

c) Entidade Fechada de Previdência Complementar;

d) Entidade Aberta de Previdência Complementar (Sem Fins Lucrativos);

e) Filantrópica;

f) Recreativa;

g) Científica;

h) Sindicato;

i) Científica;

j) Associação de Poupança e Empréstimo;

k) Outras.

f) Desenquadramento em 2005

Este campo é habilitado somente para as pessoas jurídicas imunes e isentas,

devendo ser assinalado na hipótese de suspensão do gozo da imunidade ou da

isenção no curso do trimestre. Nessa hipótese, o declarante deve informar da

data do desenquadramento no campo correspondente ("Data do

Desenquadramento").

g) Regime de Apuração de PIS/Pasep e Cofins

Esta opção é habilitada somente para as pessoas jurídicas que selecionaram

no campo "Qualificação da Pessoa Jurídica", "PJ em geral" ou "Isenta do IRPJ"

(nesta última hipótese, exceto quando selecionarem, no campo "Tipo de

Entidade", "Associação de Poupança e Empréstimo", "Entidade Fechada de

Previdência Complementar", ou "Entidade Aberta de Previdência

Complementar (Sem Fins Lucrativos)"), as quais deverão selecionar os campos

"Regime Cumulativo" ou "Regime Não-Cumulativo (Incidência Total ou

Parcial)", da seguinte forma:

g.1) Regime Cumulativo

Devem selecionar "Regime Cumulativo" as pessoas jurídicas que aufiram, em

todos os meses do período abrangido pelo Demonstrativo, exclusivamente

receitas sujeitas à incidência cumulativa da Contribuição para o PIS/Pasep e da

Cofins, ainda que isentas, não alcançada pela incidência destas contribuições,

com suspensão ou sujeitas à alíquota zero.

g.2) Regime Não-Cumulativo (Incidência Total ou Parcial)

Devem selecionar "Regime Não-Cumulativo", as pessoas jurídicas que aufiram,

em qualquer dos meses do período abrangido pelo Demonstrativo, receitas

sujeitas, total ou parcialmente, à incidência não-cumulativa da Contribuição

para o PIS/Pasep e da Cofins, ainda que isentas, não alcançada pela

incidência destas contribuições, com suspensão ou sujeitas à alíquota zero.

Não devem assinalar este campo as seguintes pessoas jurídicas:

1) as operadoras de planos de assistência à saúde e as que explorem serviços

de vigilância e transportes de valores, na forma da Lei nº 7.102, de 20 de junho

de 1983;

2) tributadas pelo imposto de renda com base no lucro presumido ou arbitrado;

3) sociedades cooperativas, exceto as de produção agropecuária e as de

consumo; e

4) fundações de ensino e pesquisa, cuja criação tenha sido autorizada por lei,

referidas no art. 61 do Ato das Disposições Constitucionais Transitórias da

Constituição de 1988.

Devem assinalar também este campo, as pessoas jurídicas que apuram a

Contribuição para o PIS/Pasep e a Cofins no regime não-cumulativo e aufiram

receitas decorrentes das seguintes operações:

1) de venda de álcool para fins carburantes;

2) sujeitas à substituição tributária da Contribuição para o PIS/Pasep e da

Cofins;

3) As pessoas jurídicas que tenham como objeto social, declarado em seus

atos constitutivos, a compra e venda de veículos automotores poderão

equiparar, para efeitos tributários, como operação de consignação, as

operações de venda de veículos usados, adquiridos para revenda, bem assim

dos recebidos como parte do preço da venda de veículos novos ou usados.;

4) prestação de serviços de telecomunicações;

5) venda de jornais e periódicos e de prestação de serviços das empresas

jornalísticas e de radiodifusão sonora e de sons e imagens;

6) as receitas das pessoas jurídicas integrantes do Mercado Atacadista de

Energia Elétrica (MAE);

7) contratos firmados anteriormente a 31 de outubro de 2003:

a) com prazo superior a 1 (um) ano, de administradoras de planos de

consórcios de bens móveis e imóveis, regularmente autorizadas a funcionar

pelo Banco Central;

b) com prazo superior a 1 (um) ano, de construção por empreitada ou de

fornecimento, a preço predeterminado, de bens ou serviços;

c) de construção por empreitada ou de fornecimento, a preço predeterminado,

de bens ou serviços contratados com pessoa jurídica de direito público,

empresa pública, sociedade de economia mista ou suas subsidiárias, bem

como os contratos posteriormente firmados decorrentes de propostas

apresentadas, em processo licitatório, até aquela data;

8) prestação de serviços de transporte coletivo rodoviário, metroviário,

ferroviário e aquaviário de passageiros;

9) serviços:

a) prestados por hospital, pronto-socorro, clínica médica, odontológica, de

fisioterapia e de fonoaudiologia, e laboratório de anatomia patológica, citológica

ou de análises clínicas; e

b) de diálise, raios X, radiodiagnóstico e radioterapia, quimioterapia e de banco

de sangue;

10) prestação de serviços de educação infantil, ensinos fundamental e médio e

educação superior;

11) vendas de mercadorias realizadas pelas lojas francas referidas no art. 15

do Decreto-Lei no 1.455, de 7 de abril de 1976;

12) prestação de serviço de transporte coletivo de passageiros, efetuado por

empresas regulares de linhas aéreas domésticas, e as decorrentes da

prestação de serviço de transporte de pessoas por empresas de táxi aéreo;

13) edição de periódicos e de informações neles contidas, que sejam relativas

aos assinantes dos serviços públicos de telefonia;

14) prestação de serviços com aeronaves de uso agrícola inscritas no Registro

Aeronáutico Brasileiro (RAB);

15) prestação de serviços das empresas de call center, telemarketing,

telecobrança e de teleatendimento em geral;

16) execução por administração, empreitada ou subempreitada, de obras de

construção civil, até 31 de dezembro de 2006;

17) as receitas auferidas por parques temáticos e as decorrentes de serviços

de hotelaria e de organização de feiras e eventos, conforme definido em ato

conjunto dos Ministérios da Fazenda e do Turismo;

18) prestação de serviços postais e telegráficos prestados pela Empresa

Brasileira de Correios e Telégrafos;

19) prestação de serviços públicos de concessionárias operadoras de rodovias;

20) prestação de serviços das agências de viagem e de viagens e turismo;

21) atividades de desenvolvimento de software e o seu licenciamento ou

cessão de direito de uso, bem como de análise, programação, instalação,

configuração, assessoria, consultoria, suporte técnico e manutenção ou

atualização de software, compreendidas ainda como softwares as páginas

eletrônicas, auferidas por empresas de serviços de informática.

h) Apuração de PIS/Pasep e Cofins a Alíquotas Diferenciadas

Este campo é habilitado somente para as pessoas jurídicas que selecionaram

no campo "Qualificação da Pessoa Jurídica", "PJ em geral", "Imune do IRPJ"

ou "Isenta do IRPJ" [nesta última hipótese, exceto quando selecionarem, no

campo "Tipo de Entidade", "Associação de Poupança e Empréstimo", "Entidade

Fechada de Previdência Complementar", ou "Entidade de Aberta de

Previdência Complementar (Sem Fins Lucrativos)"].

Devem selecionar este item somente as seguintes pessoas jurídicas, que

auferirem no período abrangido pelo Demonstrativo, as seguintes receitas

sujeitas a alíquotas diferenciadas da Contribuição para o PIS/Pasep, e da

Cofins:

1) as refinarias de petróleo e os demais produtores e importadores dos

seguintes produtos:

a. gasolina, exceto de aviação;

b. correntes destinadas à formulação de gasolinas;

c. óleo diesel;

d. correntes destinadas à formulação de óleo diesel;

e. gás liqüefeito de petróleo – GLP, derivado de petróleo e de gás natural;

2) as refinarias de petróleo e os demais produtores e importadores dos

seguintes produtos;

a. nafta petroquímica destinada à formulação de gasolina ou de óleo diesel; e

b. nafta petroquímica destinada à formulação exclusivamente de óleo diesel;

3) as refinarias de petróleo e os demais produtores e importadores de

querosene de aviação;

4) as refinarias de petróleo e os demais produtores e importadores de

biodiesel;

5) as distribuidoras de álcool para fins carburantes;

6) os importadores e as pessoas jurídicas, que procedam à industrialização dos

seguintes produtos:

a.

água classificada nas posições 22.01 e 22.02 da Tipi (Tabela de

Incidência do IPI), aprovada pelo Decreto nº 4.542, de 26 de dezembro de

2003, e alterações posteriores);

b.

refrigerante classificado na posição 22.02 da Tipi;

c.

cerveja sem álcool classificada na posição 22.02 da Tipi;

d.

cerveja de malte classificada na posição 22.03 da Tipi; e

e.

preparações compostas, não alcoólicas, para elaboração de bebida

refrigerante classificada no código 2106.90.10 Ex 02 da Tipi.

7) as pessoas jurídicas que procedam à industrialização ou à importação dos

produtos:

a) farmacêuticos que não geram direito ao crédito presumido, classificados nas

posições 30.01, 30.03, exceto no código 3003.90.56, 30.04, exceto no código

3004.90.46, nos itens 3002.10.1, 3002.10.2, 3002.10.3, 3002.20.1, 3002.20.2,

3006.30.1 e 3006.30.2 e nos códigos 3002.90.20, 3002.90.92, 3002.90.99,

3005.10.10, 3006.60.00; e

b) de perfumaria, de toucador, cosméticos e de higiene pessoal classificados

nas posições 33.03 a 33.07, 3401.11.90, 3401.20.10 e 9603.21.00, da TIPI;

8) as tratadas pelo art. 3º da Lei nº 10.147, de 2000, e alterações posteriores,

que procedam à industrialização ou à importação dos produtos farmacêuticos

que geram direito ao crédito presumido, classificados na posição 30.03, exceto

no código 3003.90.56, nos itens 3002.10.1, 3002.10.2, 3002.10.3, 3002.20.1,

3002.20.2, 3006.30.1 e 3006.30.2 e nos códigos 3001.20.90, 3001.90.10,

3001.90.90, 3002.90.20, 3002.90.92, 3002.90.99, 3005.10.10 e 3006.60.00, e

na posição 30.04, exceto no código 3004.90.46, todos da TIPI, tributados na

forma do inciso I do art. 1º desta lei;

9) fabricantes e importadoras de:

a) veículos automotores e máquinas agrícolas autopropulsadas, classificados

nos códigos 84.29, 8432.40.00, 84.32.80.00, 8433.20, 8433.30.00, 8433.40.00,

8433.5, 87.01 a 87.06, da TIPI;

b) autopeças - vendas para fabricantes de veículos e máquinas e de

autopeças, dos produtos relacionados nos Anexos I e II desta lei;

c) autopeças - vendas para atacadistas, varejistas e consumidores dos

produtos relacionados nos Anexos I e II desta lei; e de

d) pneumáticos (pneus novos e câmaras-de-ar);

10) as pessoas jurídicas que auferiram no período abrangido por este

Demonstrativo, receita bruta decorrente da venda de papel imune a impostos,

quando destinados à impressão de periódicos;

11) as pessoas jurídicas industriais estabelecidas na Zona Franca de Manaus

(ZFM), no caso de venda de produtos de fabricação própria, consoante

aprovação pelo Conselho de Administração da Suframa, efetuada a pessoa

jurídica estabelecida na ZFM, e/ou fora da ZFM (nesta última hipótese,que

apure a Contribuição para o PIS/PASEP e a COFINS no regime de nãocumulatividade);

12) as pessoas jurídicas industriais estabelecidas na ZFM, no caso de venda

dos produtos de fabricação própria, consoante aprovação pelo Conselho de

Administração da Suframa , efetuada a:

a)

pessoa jurídica estabelecida fora da ZFM, que apure o imposto de renda

com base no lucro presumido;

b) pessoa jurídica estabelecida fora da ZFM, que apure o imposto de renda

com base no lucro real e que tenha sua receita, total ou parcialmente, excluída

do regime de incidência não-cumulativa da Contribuição para o PIS/PASEP e

da COFINS;

c) pessoa jurídica estabelecida fora da ZFM e que seja optante pelo Sistema

Integrado de Pagamento de Impostos e Contribuições - Simples; e

d) órgãos da administração federal, estadual, distrital e municipal.

i) Apuração de PIS/Pasep e Cofins a Alíquotas por Unidade de Produto

Este campo é habilitado somente para as pessoas jurídicas que selecionaram

no campo "Qualificação da Pessoa Jurídica", "PJ em geral", "Imune do IRPJ"

ou "Isenta do IRPJ" {nesta última hipótese, exceto quando selecionarem, no

campo "Tipo de Entidade", "Associação de Poupança e Empréstimo", "Entidade

Fechada de Previdência Complementar", ou "Entidade de Aberta de

Previdência Complementar (Sem Fins Lucrativos)"}.

Deverão selecionar este campo, somente as seguintes pessoas jurídicas que

auferirem no período abrangido pelo Demonstrativo, as seguintes receitas

sujeitas a alíquotas por unidade de produto da Contribuição para o PIS/Pasep e

da Cofins:

1) refinarias de petróleo e demais fabricantes e importadores dos seguintes

produtos, de que tratam os incisos I a III do art. 4º da Lei nº 9.718, de 27 de

novembro de 1998, e alterações posteriores, optantes pelo regime especial de

apuração e pagamento da Contribuição para o PIS/Pasep e da Cofins de que

trata o art. 23 da Lei nº 10.865, de 30 de abril de 2004:

a.

gasolina, exceto de aviação;

b.

correntes destinadas à formulação de gasolinas;

c.

óleo diesel;

d.

correntes destinadas exclusivamente à formulação de óleo diesel;

e.

gás liqüefeito de petróleo – GLP, derivado de petróleo e de gás natural;

2) refinarias de petróleo e demais fabricantes e importadores de querosene de

aviação de que trata o art. 2º da Lei nº 10.560, de 13 de novembro de 2002,

optantes pelo regime especial de apuração e pagamento da Contribuição para

o PIS/Pasep e da Cofins;

3) refinarias de petróleo e demais fabricantes e importadores de nafta

petroquímica destinada à formulação de gasolina ou de óleo diesel a que se

refere o § 3º do art. 14 da Lei nº 10.336, de 19 de dezembro de 2001;

4) refinarias de petróleo e demais fabricantes e importadores de nafta

petroquímica destinada à formulação exclusivamente de óleo diesel a que se

refere o § 3º do art. 14 da Lei nº 10.336, de 19 de dezembro de 2001;

5) importadores ou fabricantes dos seguintes produtos, optantes pelo regime

especial de apuração e pagamento previsto no art. 4 º da Medida Provisória nº

227, de 6 de dezembro de 2004:

a. biodiesel de que trata o parágrafo único, do art. 3º, do Decreto nº 5.297, de

2004;

b. biodiesel fabricado a partir de mamona ou fruto, caroço ou amêndoa de

palma produzidos nas regiões norte e nordeste e no semi-árido de que trata o

inciso I do § 1º do art. 4º do Decreto nº 5.297, de 2004; e

c. biodiesel de matérias-primas adquiridas de agricultor familiar enquadrado no

PRONAF de que trata o inciso II do § 1º do art. 4º do Decreto nº 5.297, de

2004;

6) optantes pelo regime especial de apuração e pagamento previsto no art. 52

da Lei nº 10.833, de 29 de dezembro de 2003, e alterações posteriores, que

procedam à industrialização dos seguintes produtos:

a. água envasada em embalagens de capacidade nominal inferior a 10 Litros,

classificada nas posições 22.01 e 22.02 da Tipi, de que tratam o inciso I do art.

52, da Lei nº 10.833, de 29 de dezembro de 2003, e o inciso I do art. 3º do

Decreto nº 5.062, de 30 de abril de 2004;

b. água envasada em embalagens de capacidade nominal igual ou superior a

10 Litros, classificada na posição 22.01 da Tipi, de que tratam o inciso I do art.

52, da Lei nº 10.833, de 2003, e o art. 4º do Decreto nº 5.162, de 29 de julho de

2004;

c. cerveja de malte, classificada na posição 22.03 da Tipi, de que tratam o

inciso II do art. 52 da Lei nº 10.833, de 2003, e o inciso II do art. 3º do Decreto

nº 5.062, de 2004;

d. cerveja sem álcool, classificada na posição 22.02 da Tipi,

e. refrigerante, classificado na posição 22.02 da Tipi;

f. preparações compostas, classificadas no código 2106.90.10 Ex 02 da Tipi

para elaboração de bebida refrigerante do capítulo 22.

7) pessoas jurídicas industriais ou comerciais, e importadores, optantes pelo

Regime Especial de Apuração e Pagamento previsto no art. 51 da Lei nº

10.833, de 29 de dezembro de 2003, e alterações posteriores, que auferiram

durante o período abrangido por este Demonstrativo, receitas decorrentes da

venda e da produção sob encomenda das seguintes embalagens destinadas

ao envasamento dos produtos relacionados no art. 49 desta lei, classificados

nas posições 22.01, 22.02, 22.03 (cerveja de malte) e no código 2106.90.10 Ex

02 (preparações compostas, não alcoólicas, para elaboração de bebida

refrigerante), todos da Tipi:

a. embalagens de vidro não retornáveis para refrigerantes ou cervejas,

classificados no código 7010.90.21 da Tipi, de que tratam o inciso III do art. 51

da Lei nº 10.833, de 2003, e o inciso III do art. 2º do Decreto nº 5.062, de 2004;

b. embalagens de vidro retornáveis para refrigerantes ou cervejas, classificados

no código 7010.90.21 da Tipi, de que tratam o inciso IV do art. 51 da Lei nº

10.833, de 2003, e o inciso IV do art. 2º do Decreto nº 5.062, de 2004;

c. garrafas e garrafões com capacidade nominal de envasamento inferior a 10

litros, classificados no código 3923.30.00 da Tipi, de que tratam a alínea "a" do

inciso II do art. 51 da Lei nº 10.833, de 2003, e a alínea "a" do inciso II do art.

2º do Decreto nº 5.062, de 2004;

d. garrafas e garrafões com capacidade nominal de envasamento igual ou

superior a 10 litros, classificados no código 3923.30.00 da Tipi, de que tratam a

alínea "a" do inciso II do art. 51 da Lei nº 10.833, de 2003, e o art. 2º do

Decreto nº 5.162, de 2004;

e. lata de aço para refrigerantes ou cervejas sem álcool classificada no código

7310.21.10 da Tipi, de que tratam a alínea "a" do inciso I do art. 51 da Lei nº

10.833, de 2003, e alterações posteriores, e o inciso I do art. 2º do Decreto nº

5.062, de 2004;

f. lata de aço para cervejas de malte classificada no código 7310.21.10 da Tipi,

de que tratam a alínea "b" do inciso I do art. 51 da Lei nº 10.833, de 2003, e a

alínea "b" do inciso I do art. 2º do Decreto nº 5.062, de 2004;

g. lata de alumínio para refrigerantes ou cervejas sem álcool, classificada no

código 7612.90.19 da Tipi, de que tratam a alínea "a" do inciso I do art. 51 da

Lei nº 10.833, de 2003, e a alínea "a" do inciso I do art. 2º do Decreto nº 5.062,

de 2004;

h. lata de alumínio para cervejas de malte, classificada no código 7612.90.19

da Tipi, de que tratam a alínea "b" do inciso I do art. 51 da lei nº 10.833, de

2003, e a alínea "b" do inciso I do art. 2º do Decreto nº 5.062, de 2004;

i. pré-formas de embalagens com faixa de gramatura de até 30 g, classificadas

no Ex 01 do código 3923.30.00 da Tipi, de que tratam o item 1 da alínea "b" do

inciso II do art. 51 da Lei nº 10.833, de 2003, e o item 1 da alínea "b" do inciso

II do art. 2º do Decreto nº 5.062, de 2004;

a.

j. pré-formas de embalagens com faixa de gramatura acima de 30 até 42

g, classificadas no Ex01 do código 3923.30.00 da Tipi, de que tratam o item 2

da alínea "b" do inciso II do art. 51 da Lei nº 10.833, de 2003, e o item 2 da

alínea "b" do inciso II do art. 2º do Decreto nº 5.062, de 2004;

b.

k. pré-formas de embalagens com faixa de gramatura acima de 42 g,

classificadas no Ex 01 do código 3923.30.00 da Tipi, de que tratam o item 3 da

alínea "b" do inciso II do art. 51 da Lei nº 10.833, de 2003, e o item 3 da alínea

"b" do inciso II do art. 2º do Decreto nº 5.062, de 2004.

c.

Atenção:

1) Deverão também selecionar este campo, as pessoas jurídicas

encomendantes que auferirem receita com a venda dos produtos referidos

acima, importados por sua conta e ordem por pessoa jurídica importadora. 2)

Deverão também selecionar este campo, as pessoas jurídicas que efetuem

venda a empresas comerciais das embalagens referidas no art. 51 da Lei nº

10.833, de 2003, independentemente da destinação das destas.

3)

Não deverão selecionar este campo, os fabricantes e importadores dos

produtos referidos acima, quando estes produtos estiverem sujeitos a alíquota

zero ou isenção.

4) A partir de 1º de abril de 2005, deverão também selecionar este campo, a

pessoa jurídica encomendante, no caso de industrialização por encomenda,

dos seguintes produtos: (arts. 10 e 34 da Lei nº 11.051, de 2004)

a) gasolinas exceto gasolina de aviação, óleo diesel; e gás liquefeito de

petróleo – GLP, derivado de petróleo e de gás natural;

b) querosene de aviação; e

c) água, refrigerante, cerveja e preparações compostas classificados nos

códigos 22.01, 22.02, 22.03 e 2106.90.10 Ex 02, todos da TIPI.

20.2 Ficha 01 – Dados Iniciais

A finalidade desta ficha é possibilitar a conferência das informações prestadas

na Ficha Novo Demonstrativo e a seleção do Método de Determinação dos

Créditos.

20.2.1 Demonstrativo Retificador

Ao assinalar esta caixa de verificação, a pessoa jurídica estará indicando que

se trata de um demonstrativo retificador.

O demonstrativo retificador será elaborado com observância das mesmas

normas estabelecidas para a apresentação do Dacon original e o substitui

integralmente.

Para o preenchimento do demonstrativo retificador será obrigatório ter-se em

mãos o número do recibo de entrega do último Dacon entregue para o período

que se está querendo retificar.

20.2.2 Método de Determinação dos Créditos

20.2.2.1 Incidência Não-Cumulativa sobre Receita Total

Na hipótese de, no período abrangido pelo Demonstrativo, o declarante auferir

apenas receitas sujeitas à incidência não-cumulativa da Contribuição para o

PIS/Pasep e da Cofins, e não efetuar vendas no mercado externo, deverá

assinalar o campo "Incidência Não-Cumulativa sobre Receita Total".

20.2.2.2 Incidência Não-Cumulativa sobre Receita Parcial e/ou Receita de

Exportação

Na hipótese de, no período abrangido pelo Demonstrativo, o declarante auferir

concomitantemente receitas sujeitas à incidência cumulativa e receitas sujeitas

à incidência não-cumulativa da Contribuição para o PIS/Pasep e da Cofins,

e/ou que efetuar concomitantemente:

I - operações de vendas de produtos ou prestação de serviços no mercado

interno; e

II – exportação de produtos para o exterior ou prestação de serviços para

pessoa física ou jurídica residente no exterior, cujo pagamento represente

ingresso de divisas, ou vendas a empresa comercial exportadora com o fim

específico de exportação, deverá assinalar uma das alternativas abaixo:

1. com base na Proporção dos Custos Diretamente Apropriados – deverá

selecionar esta alternativa, a pessoa jurídica que aufira concomitantemente,

receitas sujeitas à incidência cumulativa e à incidência não-cumulativa, e que