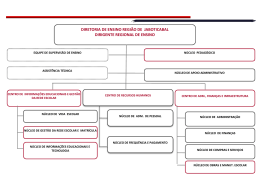

Tema II Tópicos Especiais de Finanças Públicas Tópicos Especiais de Finanças Públicas – Segundo Lugar Oliveira Alves Pereira Filho* Impactos das Transferências Intergovernamentais no Federalismo Brasileiro: uma avaliação do Fundo Constitucional do Distrito Federal sob os aspectos de equidade fiscal e eficiência econômica * Mestre em Economia do Setor Público pela Universidade de Brasília (UnB). Analista de Planejamento e Orçamento Federal. Resumo Este trabalho verifica – por meio de raciocínios descritivos, consultas às evidências empíricas disponíveis e mediante a proposição de um modelo de mensuração da qualidade dos gastos públicos subnacionais – se existem no federalismo fiscal brasileiro distorções em termos de equidade fiscal e eficiência econômica advindas da criação e da manutenção pela União do Fundo Constitucional do Distrito Federal (FCDF), uma modalidade de transferência intergovernamental que possui como principal característica o fato de beneficiar apenas um ente federado, no caso provendo integralmente os serviços de segurança pública e parcialmente os de saúde e educação da capital federal. Tal investigação justifica-se pelo fato de que a evidência recente oferecida pela teoria positiva registra que transferências condicionadas e sem contrapartida, categoria em que se enquadra o referido Fundo, podem incentivar uma oferta excessiva e uma alta relação custo-benefício nos bens vinculados, o que prejudicaria sua eficiência relativa. Como motivação adicional, tem-se que as particularidades do FCDF foram, até o momento, pouco debatidas pela literatura nacional especializada em finanças públicas, mesmo sendo esse mecanismo orçamentário não desprezível em termos de dotações e impactos federativos. Como principais inferências, as informações analisadas por este estudo parecem sugerir que o FCDF é um mecanismo de transferência intergovernamental mal desenhado (baseia-se em uma premissa de desequilíbrio vertical equivocada), que ao conceder níveis extremamente elevados de receita per capita para o DF acaba por tornar, de acordo com as estimações produzidas pelo modelo econométrico de fronteiras estocásticas de custo, a provisão de seus serviços de segurança pública a mais ineficiente (em termos econômicos) da Federação. Esse excesso de recursos “vindos de fora” produz ainda outros incentivos nocivos (política de pessoal irreal e fiscalmente insustentável) e sob o ponto de vista federativo concentra ainda mais a riqueza e as oportunidades, recrudescendo desequilíbrios horizontais historicamente presentes na realidade brasileira. Em continuidade, esta monografia traz, não obstante o reconhecimento das dificuldades políticas associadas, sugestões de mudança no funcionamento do FCDF, com as quais se espera minimizar a intervenção negativa do governo federal no federalismo fiscal brasileiro e ao mesmo tempo incentivar um comportamento fiscal equilibrado de longo prazo para o DF (respeitando inclusive a LRF). Entre essas propostas estão a incorporação pela União do contingente de servidores públicos das áreas de segurança pública, saúde e educação pagos atualmente pelo FCDF (a exemplo do que foi feito no passado com os funcionários dos extintos territórios) e o congelamento dos valores nominais repassados, também no âmbito do FCDF, para as despesas de custeio e investimento relacionadas aos objetivos do Fundo. Isto feito, a reposição dessa força de trabalho passaria a ser paulatinamente realizada com recursos próprios do DF e não mais da União, o que temporalmente produziria incentivos para atitudes fiscais mais realistas no âmbito desse ente. Por fim, reitera-se a necessidade de que seja incorporada como prática corriqueira em nosso país a revisão periódica dos critérios de repartição federativa, premiando-se situações que conciliem a busca legítima por equidade fiscal com a necessidade de maior eficiência econômica no gasto público. Palavras-chave: federalismo; equidade fiscal; eficiência econômica. Sumário 1 Introdução, 7 2 Fundamentos econômicos das transferências federativas, 9 3 Análise descritiva do Fundo Constitucional do Distrito Federal, 15 3.1 Afinal, o que é o Distrito Federal brasileiro?, 15 3.2 Particularidades do Fundo Constitucional do Distrito Federal, 21 4 Equidade fiscal: impactos do FCDF no federalismo fiscal brasileiro, 27 4.1 Fontes de receita e aplicação dos recursos disponíveis, 30 5 Eficiência econômica: uma avaliação empírica da qualidade dos gastos do FCDF, 38 5.1 Metodologia, 39 5.2 Modelo econométrico e base de dados, 42 5.3 Análise dos resultados, 45 5.4 Índices subnacionais de eficiência econômica, 51 6 Considerações finais e proposições de mudança, 54 Referências, 58 Lista de figuras Figura 1. Tipos de transferências intergovernamentais, 11 Figura 2. Execução orçamentária do FCDF no Siafi, 26 Lista de gráficos Gráfico 1. Fontes de receita do Distrito Federal (em %), 17 Gráfico 2. Evolução das despesas correntes do Distrito Federal – preços constantes de 2008 (IPCA médio), 19 Gráfico 3. Transferências da União aos estados e aos municípios em 2008 (R$ milhões correntes), 29 Lista de tabelas Tabela 1. Demonstrativo dos limites do Distrito Federal, segundo a LRF e o Senado Federal – 3o quadrimestre (% da Receita Corrente Líquida – RCL), 20 Tabela 2. Evolução dos recursos transferidos ao DF (art. 21, inc. XIV, da CF 1988) (Empenhos liquidados em R$ milhões constantes de 2008 – IPCA médio), 23 Tabela 3. Recursos federais transferidos ao DF (art. 21, inc. XIV, da CF 1988) por setor beneficiado (empenhos liquidados em R$ milhões constantes de 2008 – IPCA médio), 24 Tabela 4. Recursos federais transferidos ao DF (art. 21, inc. XIV, da CF 1988) por GND (empenhos liquidados em R$ milhões constantes de 2008 – IPCA médio), 25 Tabela 5. Evolução dos percentuais de participação do FPE e do FPM (em %), 28 Tabela 6. Indicadores per capita selecionados dos entes subnacionais em 2008 – valores correntes (R$ 1,00), 31 Tabela 7. Despesas per capita dos entes federados (municípios inclusos) em 2008 nas funções orçamentárias selecionadas – valores correntes (R$ 1,00), 36 Tabela 8. Indicadores selecionados das forças policiais subnacionais em 2006 – valores correntes (R$ 1,00), 37 Tabela 9. Estatística descritiva – R$ constantes de 2006 (IPCA médio), 43 Tabela 10. Testes de especificação fronteira estocástica de custo-eficiência (segurança pública), 46 Tabela 11. Estimativa fronteira estocástica de custo-eficiência (segurança Pública), 48 Tabela 12. Índices estaduais e distritais de eficiência em custos (segurança pública), 52 Tabela 13. Despesas executadas, custos estimados e desperdícios apurados no setor de segurança pública do df e dos estados (municípios inclusos) – R$ milhões constantes de 2006 (IPCA médio), 53 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho 1 Introdução Passado o período de estabilização macroeconômica dos anos 1990, quando o Brasil enfim equacionou seus problemas inflacionários, as reais necessidades de financiamento do setor público foram de fato evidenciadas, o que levou, entre outras consequências, ao aumento tanto do endividamento estatal quanto da carga tributária (ainda hoje considerada elevada perante a comparação internacional). Uma vez que nosso sistema tributário traz consigo grande regressividade e persistem em nosso país bolsões de pobreza e iniquidade, as atenções de pesquisadores e formuladores de políticas públicas têm se focado cada vez mais na questão da eficiência do gasto público, isto é, como promover maior bem-estar para a sociedade, sobretudo para as camadas mais necessitadas, ao mínimo custo. Nesse sentido, a teoria econômica da descentralização fiscal faculta o uso dos gastos públicos locais como uma das maneiras de se maximizar a eficiência dos bens públicos na medida em que aproximam as decisões do gestor público das preferências da comunidade local beneficiada, podendo inclusive induzir critérios de equilíbrio horizontal e vertical necessários à estabilidade e à manutenção de pactos federativos. Seguindo esse receituário, o federalismo fiscal brasileiro vem fazendo uso intensivo desses mecanismos de repasses interjurisdicionais como estratégia explícita de enfrentamento das mazelas regionais que permeiam o país, mesmo se reconhecendo que, se forem mal concebidas, as referidas transferências também podem gerar ou agravar demandas regionais já existentes. No caso específico do Distrito Federal, membro sui generis da Federação brasileira, a análise dos aspectos de equidade fiscal e eficiência econômica advindos do gasto público descentralizado também é matéria de especial interesse, uma vez que o referido ente recebe, em regime de exceção, transferências da União via Fundo Constitucional do Distrito Federal (FCDF) para a manutenção integral de seu setor de segurança pública e parcial das áreas de saúde e educação, benefício este que não é compartilhado com nenhum outro ente federado. Em face dessas particularidades, este estudo objetiva verificar a hipótese de que possam existir distorções em termos de equidade fiscal e eficiência econômica advindas da criação e da manutenção do FCDF. Tal investigação justifica-se pelo fato de que a evidência recente oferecida pela teoria positiva registra que transferências condicionadas e sem contrapartida, categoria em que se enquadra o referido Fundo, podem incentivar uma oferta excessiva e uma alta relação custobenefício nos bens vinculados, o que prejudicaria sua eficiência relativa. Em complemento, esta monografia busca sistematizar os conhecimentos a respeito do FCDF, um mecanismo orçamentário não desprezível em termos de Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 7 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho dotações, porém pouco conhecido e consequentemente pouco explorado pela literatura brasileira especializada em finanças públicas. Para se ter ideia da relevância do referido Fundo, uma comparação pode ser útil: no Programa Nacional de Segurança Pública com Cidadania (Pronasci) do governo federal estão previstos dispêndios em todo o território nacional de R$ 6,7 bilhões até o fim de 2012, enquanto a União destinou apenas ao FCDF em 2008 R$ 6,6 bilhões em valores correntes, destes, R$ 3,5 bilhões apenas para o setor de segurança pública (inativos inclusive). Para se testar a conjectura proposta, foram desenvolvidos basicamente dois grupos de raciocínio: no primeiro estão aqueles eminentemente descritivos, baseados na teoria econômica das transferências intergovernamentais que buscam elucidar os impactos do FCDF sobre os equilíbrios vertical e horizontal (equidade fiscal) do federalismo brasileiro. O segundo grupo de evidências apoia-se em uma análise empírica da eficiência econômica subnacional (avaliação da qualidade desse gasto) no ramo de atividade proporcionalmente mais beneficiado pelo FCDF, isto é, o setor de segurança pública.1 Nessa abordagem, comparamos o DF, receptor de recursos federais, com os demais estados da Federação por meio do método econométrico de fronteiras estocásticas de custo-eficiência, o qual possibilita a hierarquização das 27 Unidades Federadas (UFs) conforme seu desempenho econômico quando da provisão do bem público segurança. Os dados utilizados são provenientes de diversas fontes, incluindo Ministério da Saúde (Datasus), Ministério da Fazenda (Secretaria do Tesouro Nacional – STN e Sistema Integrado de Administração Financeira do Governo Federal – Siafi), Ministério da Justiça (Secretaria Nacional de Segurança Pública – Senasp e Departamento Penitenciário Nacional – Depen), Ministério do Planejamento, Orçamento e Gestão (MPOG), Instituto Brasileiro de Geografia e Estatística (IBGE), Tribunal de Contas do Distrito Federal (TCDF), Ipeadata, Poder Judiciário e Secretarias Estaduais de Administração e Segurança Pública. Como principais inferências, as informações analisadas por este trabalho parecem sugerir que o FCDF é um mecanismo de transferência intergovernamental mal desenhado, ineficiente para o fim a que se propõe (prover os serviços de segurança pública do ente), indutor de incentivos econômicos nocivos (política de pessoal irreal e fiscalmente insustentável) e concentrador segundo critérios federativos, recrudescendo desequilíbrios horizontais já presentes na realidade brasileira (distorções em termos de equidade fiscal). Esta monografia está dividida em 5 seções, além desta introdução, subdivididas em subseções, quando necessário. Como o FCDF é um tipo de repasse da 1As demais áreas atendidas pelo Fundo (saúde e educação) foram, neste primeiro momento, preteridas por serem apenas parcialmente financiadas com recursos federais, todavia são naturalmente candidatas para possíveis novas análises que venham a expandir a abordagem aqui proposta. 8 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho União específico para o DF, a seção 2 trata brevemente das principais contribuições teóricas e empíricas a respeito das diversas modalidades de transferências intergovernamentais em federações como a brasileira, destacando nessa análise os benefícios de sua utilização, bem como suas limitações em termos de incentivos econômicos adversos, perda de eficiência e desequilíbrios horizontais (iniquidade). A seção 3 traz uma análise descritiva do FCDF e das transferências que o antecederam, seus impactos nas finanças públicas do DF, sua evolução em anos recentes, seu mecanismo de funcionamento e as formas pelas quais ocorre sua inclusão orçamentária. A seção 4 apresenta as consequências da existência do FCDF para o federalismo fiscal brasileiro, enfatizando os efeitos desse instrumento em termos de equidade vertical e horizontal. Nesse ponto, explicitam-se também as fontes de receita (próprias e de transferências) que os entes federados possuem para a provisão potencial de serviços públicos em seus territórios, alertando-se para algumas distorções existentes nos critérios de distribuição desses recursos. Além disso, é apresentada ainda, para fins de comparação, a aplicação dos recursos disponíveis (despesas) de cada ente nos setores beneficiados pelo FCDF (segurança pública, saúde e educação). O mote da seção 5 é estimar econometricamente a eficiência econômica estadual e distrital na provisão dos serviços de segurança pública, investigando, por consequência, o papel desempenhando pelo FCDF nesse contexto e disponibilizando, como corolário, o ranking federativo de ineficiências. Por fim, na seção 6 enunciam-se as principais conclusões (e proposições de mudança) do estudo como um todo. 2 Fundamentos econômicos das transferências federativas Um enunciado da moderna teoria econômica do setor público diz que um resultado eficiente no sentido de Pareto para a provisão de bens públicos, conforme exposto em Samuelson (1954), não pode ser garantido se existirem externalidades entre regiões que possuem limites jurisdicionais fixos (RUBINFELD apud AUERBACH; FELDSTEIN, 1987, p. 625-626). Em outras palavras, similarmente ao que ocorre no mercado de bens privados, o bem público produzido localmente só será eficiente se seus benefícios e custos forem integralmente atribuídos aos residentes. Caso contrário, os transbordamentos (spillovers) afetarão habitantes de outras localidades que não participaram do referido processo decisório Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 9 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho e de financiamento, o que causará a provisão excessiva ou a suboferta dos bens em questão (respectivamente nos casos de externalidades negativas e positivas). Todavia, esse mesmo arcabouço teórico considera que as ineficiências relatadas podem ser superadas em um sistema federalista que seja hábil em produzir, por meio de mecanismos de descentralização, tanto competição quanto ações coordenadas entre seus múltiplos níveis de governo. Dessa forma, estudos como os de Tiebout (1956), Oates (1972) e Gordon (1983) expandem e complementam as motivações para o gasto público efetuado em nível local, ensejando entendimentos de que uma correta redistribuição de recursos e atribuições entre as diversas entidades federativas incrementaria o bem-estar social ao equilibrar desigualdades verticais e horizontais.2 Nesse cenário normativo, as transferências entre níveis de governo e/ou entre unidades do mesmo nível possuem papel-chave, pois são os instrumentos que auxiliarão essa alocação eficiente e a citada redistribuição de competências, atribuições e/ou recursos (equilíbrio entre receitas e despesas) nas Unidades Federadas. Esse sistema de repartição ocorre, na maioria das vezes, do ente maior para o menor, contudo a experiência brasileira já registrou exceções a essa prática, como foi o caso da reforma tributária de 1934, que previu a distribuição de parte das receitas arrecadadas pelos estados da Federação com a criação de novos tributos (residuais) na proporção de 30% para a União (grifo nosso) e 20% para os municípios (COSSIO, 2002, p. 30). No tocante aos desequilíbrios verticais, determinados bens públicos serão, sob o ponto de vista econômico, mais bem providos por localidades regionais que conhecem de forma mais detalhada as preferências dos cidadãos ali residentes, podendo com isso realizar escolhas públicas próximas da função de bem-estar social ótima. Em complemento, a maior parcela da arrecadação tributária é eficientemente realizada em nível central devido à existência de economias de escala, custos administrativos da atividade, falta de coordenação federativa e mobilidade de agentes e/ou bases tributárias. Assim, o descolamento entre competências tributárias e provisão pública eficiente enseja e legitima a transferência de parte dos recursos arrecadados de maneira centralizada para as entidades subnacionais, que passam então a ser responsáveis pela oferta de determinados bens públicos. 2Resumidamente, Tiebout (1956) acredita que os indivíduos podem ser incentivados a revelar suas preferências por bens públicos mediante a competição entre jurisdições descentralizadas. Assim, cada indivíduo “votaria com os pés”, migrando para governos que oferecessem um conjunto de bens públicos e tributos que maximizassem suas preferências. Oates (1972), por sua vez, centra suas análises nos ganhos advindos da descentralização, assumindo que governos locais conhecem melhor do que esferas centralizadas as preferências dos seus cidadãos. Com isso, a definição de competências e atribuições entre os níveis de governo passa a ser o pilar básico da busca por maior bem-estar na Federação. Gordon (1983) enfoca pormenorizadamente os transbordamentos e seus incentivos no processo de descentralização. Todas essas abordagens entendem que os gestores públicos são “benevolentes” e dedicados a maximizar o bem-estar dos eleitores representativos, este pressuposto é a principal divergência entre teóricos normativos e positivos. 10 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Por sua vez, o equilíbrio horizontal é fundamento para a existência e a manutenção do federalismo, pois é fortemente desejável que todos os entes locais disponham de meios suficientes (recursos per capita) para a promoção de seu desenvolvimento e do bem-estar de seus habitantes, minimizando com isso instabilidades sociais, econômicas e migratórias nocivas ao pacto federativo. Consequentemente, em cenários de desigualdade regional e concentração espacial da riqueza, determinados entes apresentarão insuficiência de bases tributárias e carência de investimentos em capital humano e infraestrutura, o que tornaria defensável o uso de transferências intergovernamentais objetivando a equalização entre as diversas unidades (estados ou municípios) componentes desse arranjo político. Ademais, se não forem utilizadas transferências compensatórias em cenários de iniquidade horizontal haverá a tendência de que o quadro se aprofunde e se perpetue num círculo vicioso no qual finanças públicas locais debilitadas subofertarão bens públicos e propiciarão desenvolvimento econômico e social insuficiente, culminando em um ente incapaz de consolidar seu potencial tributário, sua autonomia e um padrão requerido de sustentabilidade social, demográfica e fiscal. Em termos de classificação econômica, as transferências subdividem-se como apresentado na Figura 1. Os efeitos econômicos e o papel a ser desempenhado por esses mecanismos irão depender fundamentalmente do fato de serem vinculadas (ou não) a um determinado objetivo e se recebem (ou não) complementação do governo subnacional beneficiado. Figura 1 Tipos de transferências intergovernamentais Fonte: elaboração do autor com base nas informações de Rubinfeld (apud AUERBACH; FELDSTEIN, 1987), Shah (1994) e Stiglitz (2000) Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 11 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho A combinação (AA) é utilizada em geral com natureza devolutiva, ou seja, é instrumento para combater o desequilíbrio vertical, uma vez que o arrecadador eficiente (governo central) repassa recursos livremente ao provedor eficiente (governo local), que os incorpora ao seu patrimônio e discricionariamente pode escolher entre aumentar a provisão de bens públicos ou conceder aumento de renda ao setor privado via redução de tributos de sua competência. Se dimensionados para critérios redistributivos, esses repasses também podem minorar desequilíbrios horizontais ao serem entregues em maior proporção aos entes com carências tributárias, baixa renda, limitações geográficas, entre outros indicadores. Na realidade brasileira, o FPE, o FPM e o ICMS transferido de estados para municípios são os principais exemplares dessa categoria (transferências livres). Em contrapartida, se o governo central deseja implantar em todas as jurisdições subnacionais uma política setorial que garanta um nível mínimo de provisão para um determinado bem público (tido como de interesse secundário pelos governantes locais), uma transferência sem contrapartida e condicionada, apresentada na ramificação (AB), será a melhor escolha, conforme explicitado por Mendes (apud BIDERMAN; ARVATE, 2004, p. 437): Como os governos locais podem ter incentivos a não atender às necessidades da população mais necessitada – para não atrair população carente nem ter de elevar tributos, perdendo competitividade na atração de investimentos – o governo central garantiria [por meio de transferências condicionadas] os recursos necessários para que os municípios dessem um padrão mínimo de atendimentos aos mais pobres. Caso a vinculação se restrinja ao mínimo requerido pelo governo federal e a comunidade beneficiada já o garanta, então esse repasse produzirá exatamente os mesmos efeitos de (AA), ou seja, poderá ser livremente alocado pelo governo local em quaisquer outras atividades. Entretanto, se a vinculação for plena (é permitido produzir apenas o bem inicialmente estipulado), esse tipo de transferência poderá apresentar como pontos negativos uma elevada relação custo-benefício (não produz incentivos para que o gestor local minimize seus custos), bem como uma produção excessiva (advinda da necessidade de se gastar os recursos ora vinculados, mesmo que o mínimo planejado já tenha sido atendido). Exemplos desse tipo de condicionalidade na realidade brasileira são abundantes, com destaque para o próprio Fundo Constitucional do Distrito Federal (FCDF), transferências ao Sistema Único de Saúde (SUS), Fundef (atualmente Fundeb), alguns convênios (transferências voluntárias3 no âmbito do governo federal, mas vinculadas aos entes recebedores), entre outros. 3São repasses do governo federal a estados, ao Distrito Federal e aos municípios efetivados por meio de instrumentos como convênios, e, dado seu caráter de não obrigatoriedade, são recorrentemente objeto de intensos debates políticos acerca de sua repartição federativa. 12 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho As transferências com contrapartida (BC e BD) não são muito utilizadas no federalismo fiscal brasileiro, e os poucos exemplos existentes estão concentrados no âmbito das transferências voluntárias. Uma parte dos convênios efetivados entre a União e as unidades subnacionais (principalmente municípios) exige uma participação do ente recebedor, ou seja, a localidade beneficiada complementa, numa proporção contratualmente estabelecida, os recursos federais repassados para determinada finalidade. Esse tipo específico de transferência é indicado para situações em que existam externalidades positivas beneficiando não residentes. Como nesses casos o governo local tende a subofertar esses bens, o nível central de governo subsidia os custos de produção com o uso de um matching grant, beneficiando ambas as regiões pela continuidade ou pelo aumento da produção do bem incentivado. A principal crítica a esse mecanismo concentra-se no plano da equidade, pois é flagrante que entes mais ricos disporão de maiores recursos para a contrapartida estipulada, o que em casos extremos pode até inviabilizar os resultados esperados com a escolha desse tipo de repasse. No que diz respeito à eficiência, esse modelo de transferência, ao contrário daquelas sem contrapartida, possui efeito substituição (o subsídio concedido altera os preços relativos) que se relaciona, segundo Stiglitz (2000, p. 748), a maiores custos para atingir os mesmos níveis de bem-estar proporcionados por uma transferência sem contrapartida. Não obstante as características benéficas anteriormente apresentadas, as contribuições da economia positiva apoiam-se em experiências empíricas que relatam efeitos colaterais e incentivos negativos oriundos da prática das transferências, especialmente os relacionados ao desestímulo à arrecadação de tributos locais; e à expansão e à piora na qualidade do gasto público local devido a problemas de assimetria de informação (fiscal illusion e flypaper effect).4 Autores como Fisher (1982), Oates (1979, 1991) e Turnbull (1992) sugerem que problemas de assimetria de informação entre governos concedentes, entidades locais recebedoras, burocracia e eleitores podem ensejar o fenômeno conhecido de maneira abrangente na literatura econômica como fiscal illusion (ilusão fiscal, em uma tradução livre), o qual tem o potencial de anular boa parte dos ganhos econômicos do federalismo fiscal propostos por Oates (1972), especialmente aqueles derivados da proximidade entre contribuintes e governantes (ligação essa responsável pela maior vigilância e pelo controle popular em relação ao uso eficiente dos tributos arrecadados). Conceitualmente, essa anomalia está ligada ao fato de que ao receberem transferências intergovernamentais os eleitores das localidades beneficiadas tendem a perder a conexão entre os tributos por eles pagos e a oferta de bens públi4Gasparini e Cossio (apud MENDES (Org.), 2006) sintetizam diversas dessas evidências. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 13 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho cos locais, pois, implicitamente, moradores de outras unidades estão financiando parte desses bens. Esse processo então subvalorizaria esses custos públicos, acarretaria provisão excessiva e prejudicaria o mecanismo de accountability.5 Nesse contexto, os benefícios políticos advindos da “miopia” dos contribuintes seriam apropriados pelos governantes locais e também pela burocracia, uma vez que ambos são mais bem informados acerca dos meandros legais e dos verdadeiros impactos econômicos desses repasses, conforme sintetizado a seguir: [...] os cidadãos de uma comunidade sabem quanto pagam de impostos ao governo, mas não conhecem o montante de dinheiro que “vem de fora”, ou seja, que chega via transferências. Seria dispendioso, para o contribuinte, obter esse tipo de informação. Aproveitando-se dessa assimetria de informações, o governante local conseguiria esconder do eleitorado o real valor recebido em transferências, de modo a induzi-lo a subestimar o real custo de produção de bens públicos. Daí porque um aumento das transferências recebidas permitiria ao governante expandir o gasto, enquanto um aumento da renda local, que levaria à expansão da arrecadação tributária, não resultaria em aumento equivalente da despesa, pois, nesse caso, o eleitor teria informações suficientes para monitorar adequadamente as ações do governante (MENDES apud BIDERMAN; ARVATE (Org.), 2004, p. 451). Uma derivação do conceito de ilusão fiscal e que por vezes tem sido separadamente analisado é o flypaper effect, fenômeno que representa a situação econômica em que o dinheiro adentra os cofres públicos locais via transferência intergovernamental e, ao contrário do que previa a teoria normativa, ali fica expandindo os gastos da jurisdição com novos bens públicos, deixando com isso de ser repassado para o setor privado por meio de uma redução proporcional de tributos. As transferências, então, como dito anteriormente, por motivos políticos e burocráticos incrementam os gastos locais em uma proporção maior do que ocorreria se houvesse um aumento equivalente na renda da comunidade, isto é, se essas mesmas transferências tivessem sido feitas diretamente aos habitantes locais.6 Há ainda, segundo alguns autores, um desestímulo à arrecadação de tributos locais pelos beneficiários desses repasses intergovernamentais. Isso ocorre porque arrecadar tributos, ao contrário de receber transferências, envolve custos não desprezíveis, seja pela indisposição política que gera nos eleitores/contribuintes 5Guedes e Gasparini (2007) encontraram evidências acerca da ilusão fiscal no federalismo brasileiro, enquanto Winer (1983), Logan (1986), Strumm (2000) e Gemmel et al. (2002), entre outros, investigaram a referida distorção no âmbito da realidade internacional. 6Evidências empíricas desse efeito na realidade brasileira foram econometricamente verificadas por Cossio e Carvalho (2001) e Cossio (2002), enquanto Fisher (1982), Gramlich (1977), Hamilton (1983), Turnbull (1992), Wyckoff (1988) e Strumpf (1998), entre outros, analisaram esse fenômeno no âmbito internacional. 14 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho seja pela necessidade de estruturação da máquina administrativa local por meio de investimentos em tecnologia e capital humano que, tudo o mais constante, reduzirão os gastos locais em outras áreas geradoras de dividendos políticos (saúde, estradas, pontes, políticas assistenciais, entre outras). Segundo Schwengber e Ribeiro (2000), existem na realidade brasileira evidências empíricas de que as transferências intergovernamentais não vinculadas a gastos (no caso o Fundo de Participação dos Estados – FPE) geraram durante o período analisado (1985-1995), na média, incentivos para um baixo desempenho fiscal nos estados beneficiários, uma vez que esses entes federados apresentaram arrecadação efetiva abaixo dos seus respectivos potenciais.7 Na prática, tem-se verificado que um bom dimensionamento das transferências (viabilidade e coerência nos volumes a serem repassados e nas contrapartidas requeridas) não é tarefa das mais fáceis, uma vez que formas federalistas em geral são compostas por entes pouco homogêneos, com demandas próprias e bases tributárias desiguais. O ideal seria que os mecanismos atualmente em uso fossem reavaliados periodicamente (o que raramente ocorre no Brasil), premiando sempre arranjos que conciliem a busca legítima por equidade com a necessidade de maior eficiência no gasto público. Em face do exposto, torna-se relevante e oportuna uma investigação (fundamentada na brevemente apresentada teoria econômica das transferências intergovernamentais) a respeito do FCDF, seu histórico e funcionamento, seus impactos (em termos de eficiência econômica e equidade) nas finanças do Distrito Federal e, principalmente, no federalismo fiscal brasileiro, o que passamos a fazer nas seções seguintes. 3 Análise descritiva do Fundo Constitucional do Distrito Federal 3.1 Afinal, o que é o Distrito Federal brasileiro? O Distrito Federal é um ente subnacional com características e competências diferenciadas no âmbito do federalismo fiscal brasileiro, não sendo exatamente um estado federado, assim como também não é um município. Enquanto os demais estados da Federação possuem suas respectivas competências tributá7Sobre esse mesmo assunto (esforço fiscal dos entes recebedores de transferências no Brasil), vide também os resultados empíricos de Souza Júnior e Gasparini (2006) para estados e de Cossio (1998) para municípios. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 15 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho rias e subdividem-se em municípios, os quais também contam com competências tributárias privativas, ao DF é vedada tal prerrogativa, porém lhe é permitido, de acordo com o art. 32, § 1o da Constituição Federal de 1988, arrecadar cumulativamente os tributos concernentes a estados e municípios, bem como receber a totalidade das transferências intergovernamentais destinadas a esses entes. Esse tratamento diferenciado (e inegavelmente benéfico) é potencializado na medida em que à União também cabe a organização e a plena manutenção das instituições distritais representantes do Poder Judiciário, do Ministério Público, da Defensoria Pública, das Polícias Civil, Militar e do Corpo de Bombeiros; e ainda a prestação de assistência financeira (custeio em parte) para os serviços locais de saúde e educação (art. 21, incisos XIII e XIV, da CF 1988). Tais prerrogativas restaram inequívocas quando do julgamento da Ação Direta de Inconstitucionalidade (ADI) no 3.756-1, em que o Supremo Tribunal Federal (STF) reconheceu o caráter único do DF, não obstante também ter firmado entendimento de que esse ente se assemelha mais a um estado do que a um município para fins de aplicabilidade da Lei de Responsabilidade Fiscal (LRF), consoante ao reproduzido a seguir: Se é verdade que o DF não se traduz em estado membro, não menos certo é que município ele também não é. O DF é uma projeção jurídica, é um ser autônomo, que dispõe de competências próprias. O DF é o DF. [...] No entanto, a qualificação jurídica permite aproximá-lo mais de um estado que de um município (BRASIL, Supremo Tribunal Federal, 2007). Sob uma perspectiva histórica, Barros (1992) informa que era antigo o desejo de implantar um Distrito Federal no coração do Brasil, fundamentado na experiência norte-americana (mudança da capital da Filadélfia para Washington, Distrito de Columbia, em 1800), por questões de segurança nacional (proteção contra agressões externas) e pela necessidade de integrar e expandir economicamente as regiões centrais do país, até então pouco exploradas. Esse anseio foi devidamente expresso no art. 3o da Constituição de 1891, que taxativamente enunciava: “Fica pertencendo à União, no planalto central da República, uma zona de 14.400 quilômetros quadrados, que será oportunamente demarcada para nela estabelecer-se a futura capital federal”. Fato é que o Distrito Federal só foi transferido para o Planalto Central com a criação de Brasília em 1960, e durante a redemocratização dos anos 1980 iniciou-se um movimento em defesa da autonomia política dessa região, que até então obedecia ao exposto nos §§ 1o e 2o do art. 17 da Constituição de 1967, redação dada pela Emenda Constitucional n. 1, de 17 de outubro de 1969, descrito a seguir: 16 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Art. 17. A lei disporá sôbre a organização administrativa e judiciária do Distrito Federal e dos Territórios. § 1o Caberá ao Senado Federal discutir e votar projetos de lei sôbre matéria tributária e orçamentária, serviços públicos e pessoal da administração do Distrito Federal. § 2o O Governador do Distrito Federal e os Governadores dos Territórios serão nomeados pelo Presidente da República. Em 1986, os eleitores do Distrito Federal finalmente puderam escolher diretamente oito deputados federais e três senadores para representá-los na Assembleia Nacional Constituinte. A promulgação da Constituição Federal de 1988 endossou, em seus arts. 18 e 32, a autonomia política do DF, elevando-o, como brevemente explicitado anteriormente, à categoria de membro sui generis da Federação e garantindo para 1990 a realização de nova eleição direta para a escolha de deputados federais, senadores, governador e 24 deputados distritais, estes últimos incumbidos de elaborar a primeira Lei Orgânica do Distrito Federal (promulgada em 1993). Desde então, as finanças públicas do DF também evoluíram significativamente, contudo ainda são muito dependentes dos recursos transferidos pela União, conforme exposto no Gráfico 1. Gráfico 1 Fontes de receita do Distrito Federal (em %) Fonte: elaboração do autor com base nos dados do Ministério do Planejamento, Orçamento e Gestão (MPOG), Secretaria do Tesouro Nacional (STN) e Tribunal de Contas do Distrito Federal (TCDF) Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 17 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Esses repasses provenientes do governo federal podem ser divididos em dois agrupamentos distintos. O primeiro deles diz respeito ao objeto deste trabalho, ou seja, às transferências federais para a prestação de serviços de segurança pública, saúde e educação nos limites geográficos da capital federal, que a partir de 2003 passaram a ser realizadas por meio do FCDF e que terão suas particularidades examinadas em profundidade adiante. As demais transferências federais são aquelas compartilhadas com todos os estados, municípios e com o próprio DF, decorrentes tanto de mandamentos constitucionais/legais (com destaque para o FPM, o FPE, compensação às exportações e saúde) como da vontade discricionária do governo federal (convênios, acordos, ajustes, etc.). Seguindo as informações constantes no Gráfico 1, podemos verificar que há uma tendência de crescimento na arrecadação de recursos próprios (receita corrente e de capital, exceto transferências corrente e de capital) superior à apresentada pelos recursos de transferências para a manutenção dos serviços de segurança pública, saúde e educação.8 Em 1995, o esforço de arrecadação do ente representava apenas 40,4% das receitas totais, passando em 2008 a representar 54,0%. No mesmo período, a participação das referidas transferências recuou de 51,3% para 38,9% dos recursos totais. Por sua vez, as demais transferências da União permaneceram com sua participação relativa praticamente estável no período, com média de 7,2% das receitas totais. No tocante à composição das receitas correntes próprias do DF, é possível inferir pelos balanços orçamentários do ente que o Tesouro local se apoia fortemente na arrecadação de receitas tributárias (cerca de 80% do total), consideravelmente bem diluídas entre ICMS, IRRF (recolhido pela União dos funcionários públicos distritais), ISSQN, IPVA e IPTU, o que reduz a dependência da arrecadação de apenas um tributo e reflete o perfil específico do contribuinte brasiliense: ainda muito ligado às atividades da administração pública, que no DF reconhecidamente paga salários acima da média do setor privado, e detentor da maior renda per capita nacional, que lhe permite adquirir patrimônio, bens e serviços passíveis de tributação. A soma dos critérios constitucionais/legais determinantes dessas competências tributárias e das transferências recebidas da União tornam o DF, como será pormenorizado na seção seguinte, detentor de uma privilegiada situação fiscal no contexto do federalismo brasileiro. Essa abundância de recursos, como não poderia deixar de ser, reflete-se no lado da despesa, no qual o crescimento real dos gastos correntes (FCDF incluso) foi expressivo, especialmente após 2002, conforme exposto no Gráfico 2. 8De 2003 em diante, os recursos federais para segurança pública, saúde e educação passaram a ser efetuados por meio do FCDF, que, mesmo tendo apresentado crescimento real expressivo no período, como veremos nas seções seguintes, estabilizou sua participação relativa em torno de 40% das receitas totais, fato que sugere em períodos recentes um maior foco e capacidade do DF na exploração de suas bases tributárias. 18 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Gráfico 2 Evolução das despesas correntes do Distrito Federal – preços constantes de 2008 (IPCA médio) Fonte: elaboração do autor com base nos dados do MPOG, da STN, do TCDF e do IBGE Mesmo em face do citado incremento nas despesas correntes, podemos verificar por meio da Tabela 1 que o Poder Executivo distrital ainda cumpre os limites impostos pela LRF e pelo Senado Federal, apresentando indicadores que podem ser considerados baixos em relação a alguns dos seus pares federativos (em que pese a tendência de crescimento observada nas despesas de pessoal em anos recentes). Essa situação de relativo equilíbrio gera um círculo virtuoso, uma vez que com a dívida consolidada líquida sob controle o Governo do Distrito Federal (GDF) pode realizar uma gestão de caixa menos dependente de empréstimos e consequentemente menos comprometida com o pagamento de juros e serviços da dívida. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 19 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Tabela 1 Demonstrativo dos limites do Distrito Federal, segundo a LRF e o Senado Federal – 3o quadrimestre (% da Receita Corrente Líquida – RCL) Fonte: STN Essa confluência de fatores positivos (maiores gastos com relativa estabilidade fiscal) só é possível porque parte do ônus financeiro da existência de um Distrito Federal no Brasil é compartilhada com o restante da Federação. Isso ocorre porque os gastos para a manutenção da mão de obra de importantes setores do DF, como os de Justiça, Ministério Público, Defensoria Pública, segurança pública, saúde e educação (esses três últimos constantes do FCDF), são bancados integralmente ou parcialmente pela União, isto é, um contingente expressivo da força de trabalho desse ente não faz parte dos indicadores apresentados na Tabela 1 e se sujeita a um limite diferenciado.9 Essa sistemática torna menos transparente o controle estatal, relativiza o verdadeiro custo econômico dos serviços públicos oferecidos nessa Unidade Federada e pode ensejar gastos desnecessários e servidores públicos com médias salariais incompatíveis com o restante dos estados e dos municípios. Gera-se também um incentivo econômico perverso, no qual os gestores distritais podem não se empenhar nos níveis desejáveis pela realização de um ajuste fiscal em sua política de pessoal, uma vez que os ganhos políticos do apoio à burocracia distrital (eleitores que agem sempre em busca de maximizar seus rendimentos) podem ser atrativos e os custos desse posicionamento recairiam integralmente ou parcialmente sobre o pagador dos reajustes, no caso, a União. A teoria econô9Segundo a regulamentação de dispositivo da LRF efetuada pelo Decreto n. 3.917/2001, posteriormente alterado pelo Decreto n. 6.334/2007, o FCDF contará com um limite máximo para gastos totais com pessoal de 2,2% da RCL federal (grifo nosso). Esse percentual abrangerá os gastos previstos no art. 18 da LRF, ou seja, gastos com servidores ativos, inativos, pensionistas e os encargos sociais e as contribuições recolhidas pelo ente às entidades de previdência (contribuição patronal). A Justiça do DF terá um limite de 0,275%, e o Ministério Público, de 0,092%, ambos também da RCL federal. 20 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho mica das transferências intergovernamentais diz que, nesses casos, a existência desses mecanismos de exceção acarreta a exportação (parcial ou integral) desse ônus para o restante da Federação, gerando uma restrição fiscal fraca sobre o ente beneficiado, no caso, o DF, que tende a gastar toda a receita que recebe, independentemente do uso de critérios de eficiência para isso. 3.2 Particularidades do Fundo Constitucional do Distrito Federal A Carta Política de 1988 ratificou sua antecessora de 1967 ao sustentar que o DF fosse o responsável por abrigar fisicamente a capital federal (Brasília) e todos os encargos daí advindos. Especialmente por essa razão, sempre foi tida como uma obrigação do governo federal a transferência de recursos (além das transferências constitucionais/legais e voluntárias encaminhadas a todos os estados e municípios da Federação) para a manutenção de determinados setores do Distrito Federal, sob a alegação de que esse ente, por ser uma cidade administrativa, era possuidor de uma baixa capacidade arrecadatória.10 Em outras palavras, esse tipo específico de repasse foi criado para compensar um alegado desequilíbrio vertical entre as escassas fontes de receita à disposição do DF e os elevados custos de provisão de determinados bens públicos nesse território. Por conseguinte, a redação original da Constituição Federal determinou, em seu art. 21, inciso XIV, que é de competência da União organizar e manter a Polícia Militar, a Polícia Civil e o Corpo de Bombeiros Militar do Distrito Federal e dos Territórios. Posteriormente, tal dispositivo legal sofreu alterações em sua redação (por meio da Emenda Constitucional – EC n.. 19, de 4 de junho de 1998), passando a vigorar da seguinte maneira: Art. 21. Compete à União: [...] XIV - organizar e manter a Polícia Civil, a Polícia Militar e o Corpo de Bombeiros Militar do Distrito Federal, bem como prestar assistência financeira ao Distrito Federal para a execução de serviços públicos [saúde e educação], por meio de fundo próprio. 10Por dependerem majoritariamente dos serviços de governo, as cidades administrativas dos diversos países raramente dispõem de bases tributárias suficientes para a automanutenção. Nesse sentido, a experiência mundial tem sinalizado como usual a atitude dos governos centrais de financiar totalmente ou parcialmente seus distritos administrativos. O principal exemplo vem da gestão do distrito federal norte-americano, Washington, D.C, onde, segundo informações do sítio oficial da cidade (<www.dc.gov>), mesmo não possuindo plena gestão administrativa e contando com direitos políticos restritos, a capital dos Estados Unidos arrecada cerca de 70% da sua receita orçamentária e tem o restante de suas dotações complementado por recursos provenientes de fundos federais. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 21 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Em complemento, a referida emenda constitucional garantiu a não interrupção dos repasses federais ao DF durante a mudança de regimes de transferências: Art. 25. Até a instituição do fundo que se refere o inciso XIV do art. 21 da Constituição Federal, compete à União manter os atuais compromissos financeiros com a prestação de serviços públicos do Distrito Federal. Esse fundo próprio foi regulamentado pela Lei n. 10.633, de 27 de dezembro de 2002, que criou o Fundo Constitucional do Distrito Federal, pois até então a União repassava recursos para o Distrito Federal em valores definidos ano a ano e em termos estritamente políticos e conjunturais (não existia fixação legal de valores a serem transferidos). A partir dessa lei, a União foi obrigada a transferir anualmente ao GDF montantes financeiros calculados utilizando uma base fixa e com atualização monetária rigidamente preestabelecida, ao contrário do que ocorria até 2002. Do ponto de vista do GDF, o ato legal significou o fim da incerteza com relação aos montantes a serem recebidos para sua manutenção, protegendo a execução das ações orçamentárias do Fundo de qualquer mudança de rumo na política fiscal do governo federal, incluindo possíveis contingenciamentos, frustrações na arrecadação tributária ou até mesmo o desfazimento de compromissos e alianças políticas. Para a União, entretanto, houve aprofundamento do problema da rigidez orçamentária, que, segundo o Fundo Monetário Internacional (REGIONAL ECONOMIC OUTLOOK, 2006, p. 28), é elevada em relação à comparação internacional, aproximando-se dos 90% da receita primária (combinação de vinculações de receitas e despesas obrigatórias) e prejudicando a eficiência dos dispêndios públicos na medida em que: 1) dificulta ajustes fiscais de curto prazo, sobretudo em cenários de queda na arrecadação de receitas (crises internacionais, por exemplo); 2) torna escassos os recursos destinados às chamadas despesas discricionárias do governo federal (especialmente investimentos); e 3) incentiva a assunção de obrigações em setores que nem sempre estão realmente necessitados. Segundo a Lei n. 10.633/2002, as transferências ao FCDF tomarão como base o valor de R$ 2,9 bilhões (base para 2003), o qual receberá sua atualização pela razão entre a RCL11 realizada no período de 12 meses, encerrado em junho do exercício anterior ao repasse do aporte anual de recursos e no período de 12 meses, encerrado em junho do exercício anterior ao período anteriormente referido, como exposto a seguir: 11De acordo com o art. 2o da Lei Complementar n. 101/2000 – LRF, a RCL é obtida, no âmbito da União, quando se deduzem das receitas correntes os valores das transferências constitucionais e legais aos estados, ao DF e aos municípios, contribuição ao PIS/Pasep, contribuição das empresas e dos trabalhadores para a seguridade social, contribuição para o plano de seguridade do servidor público e contribuição para o custeio das pensões militares. 22 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Reajuste FCDF Ano X = RCL acumulada julho X-2 a junho X-1 RCL acumulada julho X-3 a junho X-2 Ocorre, porém, que as receitas correntes do governo federal se vêm expandindo significativamente em anos recentes devido a causas diversas e não totalmente consensuais (as quais fogem ao escopo desta monografia analisar12), o que, por consequência, dada a rigidez imposta por lei, provocou expressivo crescimento também nas dotações orçamentárias do FCDF, superiores à variação acumulada de qualquer índice de inflação. Tabela 2 Evolução dos recursos transferidos ao DF (art. 21, inc. XIV, da CF 1988) (Empenhos liquidados em R$ milhões constantes de 2008 – IPCA médio) Fonte: Balanço Geral da União, MPOG, IBGE e Siafi Nota: 2009 refere-se à dotação atual (lei + créditos) e 2010 ao Ploa, ambos em valores correntes. De acordo com as informações constantes da Tabela 2, é possível verificar que foram repassados, em média, nos períodos 1981-1994 e 1995-2002, respectivamente, R$ 2,0 bilhões e R$ 4,0 bilhões em valores constantes de 2008. Já no período 2003-2010, durante a vigência do FCDF, a média dos valores repassados continuou crescendo, passando a se situar na casa dos R$ 6,0 bilhões por ano ou ainda R$ 2.317,42 por habitante. Esses crescentes recursos do FCDF nem sempre foram legalmente vinculados ao atendimento de despesas distritais relacionadas à segurança pública, saúde e educação, isso porque a Constituição Federal de 1988, em seu texto original, 12Algumas explicações para esse fenômeno podem ser encontradas em Bacha (1994), Franco (1995), Goldjfan (2002) e Versiani (2002). Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 23 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho abarcava explicitamente apenas o setor de segurança pública. O GDF, todavia, dispunha de razoável grau de discricionariedade na alocação dos recursos em tela e por uma interpretação própria realizava também empenhos nas áreas de educação e saúde (em média 30,0% e 22,7% do total, respectivamente, durante todo o período analisado, como ratificado na Tabela 3), mesmo antes da previsão legal para isso, posteriormente estabelecida na EC n. 19/1998. Tabela 3 Recursos federais transferidos ao DF (art. 21, inc. XIV, da CF 1988) por setor beneficiado (empenhos liquidados em R$ milhões constantes de 2008 – IPCA médio) Fonte: MPOG, IBGE e Siafi Nota: 2009 refere-se à dotação atual (lei + créditos), e 2010 ao Ploa, ambos em valores correntes. Além disso, nos anos de 1996 a 2001, até mesmo despesas com o metrô do Distrito Federal (“Outros”) foram previstas e executadas no Orçamento Geral da União (OGU), situação flagrantemente em desacordo com as vinculações legalmente determinadas para tal transferência. É digna de nota ainda a constatação de que essas transferências da União específicas para o DF foram alocadas, segundo a classificação orçamentária de Grupos de Natureza de Despesa (GND), majoritariamente em gastos com pessoal (ativos, inativos e pensionistas, bem como encargos sociais), e, de maneira secundária, em despesas de manutenção e funcionamento da máquina administrativa e em investimentos necessários ao desenvolvimento das ações abarcadas pelo Fundo, como exposto na Tabela 4. 24 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Tabela 4 Recursos federais transferidos ao DF (art. 21, inc. XIV, da CF 1988) por GND (empenhos liquidados em R$ milhões constantes de 2008 – IPCA médio) Fonte: MPOG, IBGE e Siafi Nota: 2009 refere-se à dotação atual (lei + créditos), e 2010 ao Ploa, ambos em valores correntes. A referida distribuição demonstra o que foi dito anteriormente, ou seja, a relevância desse Fundo para as finanças distritais é imensa, pois é com ele que o DF honra a totalidade da sua folha de pagamentos na área de segurança pública e ainda complementa despesas com pessoal nos setores de saúde e educação. Quanto à classificação contábil e à apropriação desses recursos transferidos, até o exercício de 2002 esses repasses federais eram registrados no OGU como modalidade de aplicação “30 – Transferências a Estados e ao Distrito Federal”,13 com posterior incorporação ao orçamento e ao patrimônio do Distrito Federal na rubrica “Demais Receitas de Transferências da União”. Esses recursos eram discricionários no governo de origem (federal), mas se tornavam vinculados no orçamento do ente recebedor (DF). A criação do FCDF alterou sutilmente essa 13De acordo com o Manual Técnico de Orçamento 2008 (BRASIL, Ministério do Planejamento, Orçamento e Gestão, 2007, p. 40): “A modalidade de aplicação destina-se a indicar se os recursos serão aplicados mediante transferência financeira, inclusive a decorrente de descentralização orçamentária para outras esferas de governo, seus órgãos ou entidades, ou diretamente para entidades privadas sem fins lucrativos e outras instituições; ou, então, diretamente pela unidade detentora do crédito orçamentário, ou por outro órgão ou entidade no âmbito do mesmo nível de governo. A modalidade de aplicação objetiva, principalmente, eliminar a dupla contagem dos recursos transferidos ou descentralizados”. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 25 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho sistemática de repasses, visto que os recursos em análise passaram a ser rigidamente acompanhados pela União (por meio do Sistema Integrado de Administração Financeira do Governo Federal – Siafi), ocasionando um sistema misto de gestão do Fundo, no qual os funcionários distritais responsáveis por cada um dos setores beneficiados (ordenadores de despesa e unidades gestoras locais externas ao governo federal) executam as despesas do FCDF diretamente no OGU, procedimento exposto de maneira pictográfica na Figura 2. Figura 2 Execução orçamentária do FCDF no Siafi Fonte: DISTRITO FEDERAL (2004, p. 139) Assim, em que pese o FCDF ser do ponto de vista econômico uma transferência intergovernamental sem necessidade de contrapartida condicionada à realização de determinadas despesas no Distrito Federal, na prática esses recursos não transitam pelo orçamento desse ente, permanecendo nos cofres federais até o efetivo pagamento dos empenhos aos seus respectivos credores, reduzindo com isso a discricionariedade do gestor local sobre essas dotações. Podemos dizer ainda que os recursos totais à disposição do governo do DF se encontram classificados em duas peças orçamentárias distintas, sendo a parcela do FCDF constante da Lei 26 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Orçamentária Anual (LOA) da União e os demais recursos (próprios) registrados no orçamento distrital. Todavia, independentemente da forma pelo qual é viabilizado, o crescimento dessa transferência tem colaborado, como anteriormente ressaltado, para o aprofundamento do fenômeno da rigidez do OGU, dificultando um ajuste fiscal de boa qualidade na União e proporcionando incentivos econômicos para que o gestor distrital elabore e administre uma política orçamentária incompatível com sua verdadeira restrição fiscal, sobretudo favorecendo demasiadamente gastos com pessoal, que, segundo a evidência empírica, são despesas de eficiência contestável.14 Explicita-se assim uma das características negativas dos gastos vinculados, qual seja, a produção em excesso de um bem público rigidamente beneficiado por uma transferência mal dimensionada. Ademais, o expressivo incremento nos montantes federais destinados ano a ano ao FCDF, sob a alegação de que esse ente não possui uma base arrecadatória sólida o suficiente para arcar com o custo adicional de sediar a capital federal e as demais obrigações oriundas da existência de um ente autônomo, também tem apresentado como efeito colateral o agravamento de distorções no pacto federativo brasileiro, como veremos na próxima seção ao analisarmos, em termos per capita, as fontes de recursos e os gastos efetuados por cada Unidade da Federação (UF). 4 Equidade fiscal: impactos do FCDF no federalismo fiscal brasileiro O modelo de federalismo fiscal adotado pelo Brasil a partir da Constituição de 1988 foi predominantemente descentralizador, reagindo à concentração em nível federal promovida anteriormente pelo regime militar. A maior participação dos entes subnacionais na receita do governo federal ocorreu também pela ampliação da base tributável local,15 mas principalmente pelo recebimento de di14Gasparini e Cossio (apud MENDES (Org.), 2006, p. 175-201) sintetizam diversas evidências empíricas acerca dos efeitos colaterais das transferências intergovernamentais, incluindo a piora na qualidade do gasto público pela majoração das chamadas despesas de overhead (administração central, planejamento e Poder Legislativo) em detrimento das despesas sociais e de infraestrutura. Isso ocorre porque “[...] burocratas e políticos utilizam as transferências recebidas para, prioritariamente, aumentar as despesas administrativas locais, que representam renda para eles próprios e para seus grupos de apoio”. 15Principalmente pela ampliação da base de incidência do então chamado Imposto sobre Operações Relativas à Circulação de Mercadorias (ICM) estadual, que passou a incorporar também serviços de transporte interestadual e intermunicipal, de comunicações e os impostos únicos federais (sobre minerais, energia elétrica e combustíveis), tornando-se com isso Imposto sobre Operações Relativas à Circulação de Mercadorias e Prestação de Serviços de Transporte e Comunicações (ICMS). Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 27 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho versos tipos de transferências intergovernamentais destinadas a manter a coesão política do federalismo, na medida em que são indispensáveis à correção das mazelas sociais e estruturais, desigualmente distribuídas pelo território nacional (desequilíbrios horizontais). De fato, essa concentração regional tacitamente impõe o uso de mecanismos compensatórios visando a reverter estatísticas como as divulgadas pelo Departamento de Contas Regionais do IBGE para o ano de 2006, nas quais 75% de toda a riqueza nacional se encontrava restrita a apenas sete estados (SP – 33,9%; RJ – 11,6%; MG – 9,1%; RS - 6,6%; PR – 5,8%; BA – 4,1%; e SC –3,9%), dos quais seis pertencem às Regiões Sul e Sudeste (mais ricas e industrializadas) e apenas um à Região Nordeste. Nesse sentido, a Tabela 5 demonstra que desde meados dos anos 1970 as principais modalidades de repartição de receitas para estados e municípios (FPE e FPM, respectivamente) vêm majorando seus percentuais sobre a arrecadação do IR e do IPI, sendo no início dos anos 1980 a composição total desses fundos de 20% dos tributos em tela, atingindo em 2007 45%, explicitando, assim, não obstante, os pontos negativos elencados pela teoria econômica, uma estratégia clara em favor das transferências como mecanismos corretivos da referida concentração regional e indutores de equidade fiscal, econômica, social e estrutural no pacto federativo brasileiro. Tabela 5 Evolução dos percentuais de participação do FPE e do FPM (em %) 28 Fonte: STN Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Desse modo, nas últimas décadas, os entes subnacionais ampliaram consideravelmente suas fontes de recursos, e o DF, por possuir conjuntamente as competências tributárias de estados e de municípios, foi proporcionalmente ainda mais beneficiado pelos critérios de descentralização aplicados, pois sua característica sui generis lhe permite acumular também os repasses federais concedidos tanto a estados como a municípios, com o atenuante de não necessitar compartilhá-los, como fazem todos os estados da nação, uma vez que não pode subdividirse em municípios. Não bastassem todas as potencialidades fiscais relatadas, o GDF sempre pôde contar também, como pormenorizado na seção anterior, com os recursos concedidos pelo governo federal via FCDF. A representatividade desse Fundo no montante das principais transferências da União para estados e municípios (constitucionais/legais e voluntárias) é inegável e pode ser verificada por meio das informações descritas no Gráfico 3. Gráfico 3 Transferências da União aos estados e aos municípios em 2008 (R$ milhões correntes) Fonte: elaboração do autor com base nos dados da STN e do Siafi Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 29 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Os recursos recebidos pelo GDF só são menores, em termos absolutos, do que os destinados aos fundos de participação dos municípios (FPM) e estados (FPE), ao Sistema Único de Saúde, ao Fundeb, às compensações energéticas (recursos hídricos e minerais, tratado de Itaipu e royalties de petróleo e gás natural) e às transferências voluntárias; ao passo que supera as dotações de transferências consignadas a estados e municípios pelo salário-educação, compensações às exportações (Lei Kandir e fomento), IPI Exportação, Cide, ITR e IOF. Contudo, há de se ressaltar que todas as transferências apresentadas no referido gráfico, exceção feita ao próprio FCDF, são partilhadas, dados seus critérios específicos, com praticamente todos os estados e municípios da Federação, inclusive com o próprio Distrito Federal. Isso posto, um dos desafios que se colocam no caso específico do FCDF é saber como a existência deste Fundo impacta a equidade fiscal no âmbito do federalismo brasileiro, isto é, quais são as repercussões de tal regime de exceção em termos do equilíbrio horizontal federativo. Ele aprofunda ou combate os desníveis horizontais historicamente existentes entre os entes subnacionais? Ou ainda, pelo critério de justiça fiscal baseado na disponibilidade de recursos per capita, o DF seria o ente mais necessitado desse tipo de auxílio? 4.1 Fontes de receita e aplicação dos recursos disponíveis Em termos práticos, os entes federados deparam-se com dificuldades substanciais quando da estruturação e do funcionamento de um sistema de transferências intergovernamentais que equilibre fatores regionais e maximize o bem-estar coletivo. Shah (1994, p. 45-56) dedicou-se a elencar critérios desejáveis em um arranjo de repasses interjurisdicionais, tais quais: garantia de autonomia aos entes, adequação de bases tributárias, equidade, eficiência nos gastos, controle para incentivos econômicos adversos, estímulo ao esforço fiscal, entre outros. Mac Dowell e Gremaud (2005, p. 2) complementam, sugerindo que: [...] um bom sistema de transferências deve buscar a eqüidade de recursos per capita entre as jurisdições para que as mesmas tenham condições de oferecerem um padrão mínimo de serviços e também deve ser sensível às oscilações econômicas, demográficas e sociais do País. Partilhando dessa interpretação e entendendo o equilíbrio federativo como uma situação geradora de externalidades positivas e por isso mesmo um bem público a ser provido pelo Estado, temos que uma abordagem possível para se verificar a atualidade, ou não, da premissa de criação do FCDF é quantificar, em termos 30 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho per capita e em comparação com os demais entes, quais os recursos decorrentes das atividades próprias de cada estado e de seus municípios16 e quais as dotações provenientes de transferências da União. Tabela 6 Indicadores per capita selecionados dos entes subnacionais em 2008 – valores correntes (R$ 1,00) Fonte: elaboração do autor com base nos dados da STN, do Siafi e do IBGE Nota: o PIB per capita regional de 2008 foi obtido utilizando-se a mesma participação das UFs no PIB total de 2006. A ponderação da receita corrente própria dos entes pelo número de habitantes de cada estado, apresentada na Tabela 6, permite-nos verificar que o DF possui e explora um considerável potencial de arrecadação, o qual lhe permite ocupar o primeiro lugar do ranking aqui analisado, registrando a confortável marca de R$ 3.510,60 de receita por morador. Exemplificativamente, esse montante está um pouco abaixo do dobro da receita corrente per capita média dos 27 entes da Federação (R$ 2.010,73) ou equivale a mais de três vezes e meia a média do mesmo indicador para a Região Nordeste (R$ 1.021,17), sinalizando com isso desequilíbrio entre as fontes próprias de receita à disposição dos entes federativos e a factível 16Visando a facilitar as comparações federativas, excluímos desse indicador de receitas correntes próprias todas as transferências correntes recebidas e o FCDF e agregamos todas as receitas correntes próprias dos estados e de seus respectivos municípios (receita tributária, de contribuições, patrimonial, industrial, agropecuária, de serviços e outras receitas correntes), formando assim uma espécie de Estado federado unitário, sem subdivisões, o que permite uma melhor equiparação, dadas as especificidades políticas e fiscais do Distrito Federal. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 31 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho provisão de bens públicos nesses territórios, uma vez que muitos se encontram abaixo da média nacional e poucos bem acima. A geração de receita corrente per capita aqui apresentada (própria da atividade estatal) está intimamente ligada a diversos fatores, dentre os quais se destacam o grau de desenvolvimento econômico (medida do potencial de arrecadação) e o esforço de arrecadação inerente a cada um dos estados/municípios envolvidos (realização efetiva do referido potencial), incluindo-se neste último item a capacidade própria de exploração das bases tributárias, o grau de modernização e aparelhamento administrativo, bem como fatores político/culturais que estimulariam ou restringiriam a arrecadação estatal. Essas particularidades fiscais contribuem para que a renda e a riqueza sejam espacialmente concentradas no federalismo brasileiro, e nesse contexto o DF é novamente privilegiado, pois ostenta com relativa folga a maior renda per capita regional, reafirmando a sugestão de que essa Unidade Federada goza, em termos relativos, de comodidade para a provisão potencial de bens públicos locais vis-àvis suas fontes disponíveis de receita. De maneira agregada, os dados de receitas próprias e renda, ambos no conceito por habitante, sugerem que o DF possui um aparato administrativo consolidado, apto a arrecadar e a explorar bases tributárias suficientes para sua automanutenção, ao contrário do que se supunha na hipótese de criação do FCDF. Nesse tipo de cenário, a teoria econômica do setor público sugere então que uma das formas de minimizar a concentração federativa da renda e da riqueza e promover o equilíbrio socioeconômico (horizontal) entre os entes subnacionais é mediante o uso de transferências intergovernamentais. Para mensurar o impacto dos repasses da União sobre a provisão potencial de bens públicos nos estados e em seus respectivos municípios, utilizaremos, conforme exposto na Tabela 6, um indicador per capita das transferências recebidas por cada ente, ou seja, uma medida de quantos reais o ente irá receber da União para prover bens e serviços públicos a cada morador residente em seus limites geográficos.17 O ranking federativo das transferências per capita é substancialmente distinto daqueles baseados na renda e nas receitas próprias arrecadadas por cada ente, enfatizando a importância do mecanismo de repasses intergovernamentais. Todavia, esses dados reafirmam que o DF é, por conta da existência do FCDF, proporcionalmente mais beneficiado pelo mecanismo de transferências que seus pares federativos. De fato, se o GDF não contasse com o referido Fundo teria recebido de transferências da União apenas R$ 979,23 por morador, valor superior 17A receita de transferências apresentada na Tabela 6 inclui as transferências correntes e de capital recebidas pelos estados e seus respectivos municípios e o FCDF. Além disso, cumpre ressaltar que foram eliminadas as duplas contagens (transferências provenientes dos estados em favor dos municípios, já contabilizadas anteriormente como receitas próprias daqueles entes). 32 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho apenas ao repassado a São Paulo (R$ 815,59), o que sugeriria implicitamente um caráter redistributivo em face de sua renda e arrecadação per capita, ambas consideravelmente acima da média nacional. Contudo, esse ente recebeu na verdade a expressiva quantia per capita de R$ 3.558,28, tornando-se por conta do FCDF uma das UFs que mais receberam repasses da União por morador, ou seja, esse tipo de mecanismo, a despeito de ter sido adotado para viabilizar a autonomia do Distrito Federal, vem causando um recrudescimento do já grave, e anteriormente explicitado, desequilíbrio horizontal presente no federalismo fiscal brasileiro. Ainda de acordo com a Tabela 6, mesmo não sendo a temática principal deste estudo, cumpre tecer comentários acerca das informações que sugerem tratamento desigual também entre o grupo de estados que possuem baixa capacidade de geração de receitas próprias per capita. Dos estados em questão, apenas aqueles com reduzido contingente populacional (RR, AC, AP e TO) passaram a receber transferências por morador em volumes extremamente expressivos, bem superiores aos que recebem os demais beneficiários das Regiões Norte e Nordeste (especialmente PA, BA, PE, CE e MA), e isso se deve em grande medida aos critérios de distribuição do FPE, tendo em vista que esse fundo representou, de acordo com dados da STN, quase 43,7% de todas as transferências correntes efetuadas em 2008 pela União aos estados e ao DF.18 De acordo com a Lei Complementar n. 62, de 28 de dezembro de 1989, o FPE será distribuído em 85% às UFs integrantes das Regiões Norte, Nordeste e Centro-Oeste, e 15% às UFs integrantes das Regiões Sul e Sudeste, o que parece coerente com a ideia de equalização federativa, pois o segundo grupo de regiões é, na média, detentor de maior renda e arrecadação per capita.19 Entretanto, os coeficientes individuais dos estados componentes de cada região são pouco sensíveis aos desníveis demográficos, o que acarreta, em termos per capita, o superdimensionamento das transferências estaduais concedidas àqueles entes detentores de baixo contingente populacional, gerando o desequilíbrio horizontal evidenciado nas receitas de transferências da Tabela 6. O FPE deixa então de cumprir sua função de distribuir renda e passa a concentrá-la em determinadas Unidades Federativas, notadamente RR, AC, AP e TO.20 18De acordo com as informações provenientes dos balanços orçamentários das 27 UFs e consolidadas pela STN, a cotaparte bruta do FPE em 2008 foi de R$ 46,8 bilhões (antes do repasse ao Fundeb), e as transferências correntes da União para estados e para o DF foram de R$ 107,1 bilhões. 19Em termos desagregados, a participação por região no FPE consiste em: Nordeste (52,46%), Norte (25,37%), Sudeste (8,48%), Centro-Oeste (7,17%) e Sul (6,52%). 20Cabe ressaltar que o FPE também beneficia (em menores proporções, é verdade) os estados da Região Centro-Oeste, pois esta entra nos critérios de repasse desse Fundo como “pobre”, e por isso recebe, juntamente com o Norte e o Nordeste, 85% desses recursos. Ocorre, porém, que, excetuando-se Goiás, os demais componentes (Distrito Federal, Mato Grosso do Sul e Mato Grosso) possuem receitas correntes próprias per capita acima da média nacional, maiores inclusive do que as arrecadações por habitante dos estados da Região Sul, por exemplo. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 33 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Isso posto, as informações referentes às receitas totais per capita dos 26 estados e do DF possibilitam consolidar o entendimento de que distorções nos critérios de partilha dos recursos proporcionam níveis de receitas totais per capita bem acima da média nacional para alguns entes, especialmente DF, RR, AC e AP, aquinhoando-os com mais recursos por morador do que aos demais estados, inclusive aqueles economicamente mais necessitados. Em termos de equilíbrio horizontal, seria interessante que fossem proporcionalmente mais beneficiados pelas transferências os estados mais pobres (sobretudo os da Região Nordeste e os mais populosos da Região Norte), aproximando-os, no critério receita por morador, dos estados mais ricos, objetivando com isso elevar sua renda tributável e desenvolver sua máquina arrecadatória, o que geraria um círculo virtuoso de geração de receitas próprias pelo ente, minimizando a necessidade de recursos de outros níveis de governo e potencializando a provisão de bens públicos locais por esforço próprio, favorecendo-se, por consequência, o mecanismo de accountability, prejudicado até então pelo fenômeno da fiscal illusion. Todavia, não é o que se constata na Tabela 6, donde verificamos que estados como MA, PA, BA, CE, PI, PE, PB e AL, mesmo depois de receberem transferências da União, continuam com um baixo nível de receita total per capita, abaixo inclusive da média nacional (R$ 3.300,56). No caso específico do DF, objeto da nossa análise, constatou-se que foi o único ente beneficiado nos dois critérios analisados (receitas correntes próprias e transferências recebidas per capita). Mesmo se não possuísse o privilégio do FCDF, o Distrito Federal já contaria com uma das maiores receitas totais per capita da Federação (R$ 4.489,83), de posse desse Fundo então, sua disparidade em relação aos demais estados atinge níveis alarmantes, chegando sua receita total per capita a representar, conforme apresentado na Tabela 6, mais que o dobro da média nacional e cerca de três vezes a média desse mesmo indicador para os estados da Região Nordeste (R$ 2.378,47). Dessa forma, o argumento norteador da criação do FCDF, a saber, existência de um possível desequilíbrio vertical oriundo da baixa capacidade tributária do DF por abrigar as atividades de governo da capital federal e serviços de embaixadas, não se sustenta em vista da análise descritiva ora apresentada. Isso porque é nítido que o DF já produz receitas próprias em níveis satisfatórios, contando ainda, caso seja necessário, com alto potencial de arrecadação tributária (elevada renda per capita, competências tributárias comuns a estados e municípios e administração tributária bem estruturada para combater possíveis evasões fiscais). Há de se ressaltar ainda que o DF, ao contrário dos demais estados, não necessita aplicar parte de seus expressivos recursos na manutenção do seu Poder Judiciário, do Ministério Público e da Defensoria Pública, dado que tal função de 34 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho custeio compete, constitucionalmente, à União (art. 21, inciso XIII, da CF 1988). Esse outro benefício em regime de exceção torna o DF ainda mais rico (em termos de custo de oportunidade) que seus congêneres federados, nos quais as três instituições citadas competem por recursos com os demais bens públicos providos nessas localidades (saneamento, saúde, educação, segurança pública, etc.).21 Além disso, seria incoerente acreditar que as atividades federais trazem apenas custos para o Distrito Federal, quando na verdade o alto padrão de renda, a tributação e as oportunidades econômicas atualmente registrados nesse território dificilmente se repetiriam se nele não estivessem concentradas todas as principais atividades administrativas da União. Em outras palavras, dada uma perspectiva econômica, talvez fosse necessário calcular o saldo líquido das externalidades positivas e negativas ocasionadas pela implantação da capital federal no território do DF. Dados apresentados pelo Cadastro Central de Empresas (Cempre) do IBGE apontam, por exemplo, que em 1996 os servidores públicos eram responsáveis por 60% de toda a renda da capital federal e recentemente majoraram essa participação para 61% em 2005 e 65% em 2006, ou seja, desempenham cada vez mais o papel de multiplicadores na economia do DF. Em complemento, os 35% de renda restantes são provenientes, na maioria das situações, de atividades econômicas privadas fundamentalmente dependentes do setor público, em especial aquelas vinculadas ao setor de serviços, tais quais consultorias e assessorias, bancos, turismo (inclusive de negócios), transporte aéreo, cultura, entretenimento, etc., o que certamente contribui para que o argumento de criação e manutenção do FCDF seja relativizado e necessariamente padeça de revisão. Pela ótica da despesa, a mencionada heterogeneidade federativa (desnível horizontal) consolida-se, tendo em vista que os gastos públicos subnacionais são, na realidade brasileira, fortemente influenciados pela distribuição espacial das receitas (próprias e de transferências), anteriormente apresentada na Tabela 6. Essa disparidade torna-se ainda mais evidente nos setores legalmente beneficiados pelos recursos do FCDF (segurança pública, saúde e educação), podendo-se verificar que o DF gasta substancialmente mais do que a imensa maioria dos entes federados em todas as funções orçamentárias apresentadas na Tabela 7. Em se tratando do setor de saúde, o DF despendeu R$ 1.223,32 por habitante em 2007, cifra 46,0% superior aos R$ 837,84 gastos pelo segundo colocado (Roraima). O maior desvio, no entanto, ocorre na área de segurança pública, na qual a despesa per capita de R$ 1.072,42 realizada em favor da capital federal supera em 5,4 vezes a média de gastos dos demais estados (R$ 198,46), situação que só é fiscalmente factível devido às transferências específicas realizadas pela União. 21Em 2008, por exemplo, a União direcionou para a manutenção da Justiça do DF e territórios (Unidade Orçamentária 16101 no Siafi) pouco mais de R$ 1,2 bilhão em moeda corrente ou, equivalentemente, R$ 475,76 per capita. Nos demais estados, de acordo com os dados do Conselho Nacional de Justiça (CNJ) para 2008, o gasto per capita médio com a manutenção de seus sistemas judiciários (pagos com recursos próprios) foi de apenas R$ 96,15. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 35 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Tabela 7 Despesas per capita dos entes federados (municípios inclusos) em 2008 – valores correntes (R$ 1,00) nas funções orçamentárias selecionadas Fonte: elaboração do autor com base nos dados da STN, do Siafi e do IBGE Nota: as despesas do FCDF com segurança pública não incluem o pagamento de inativos. Ainda sobre o bem público segurança, outra consequência desses gastos tão desiguais pode ser verificada na Tabela 8, que relaciona os efetivos de policiais militares e civis ponderados pela população e as remunerações iniciais das corporações do setor no ano de 2006 (valores correntes). A privilegiada situação financeira do DF, possível apenas com a captação de recursos do restante da União, proporciona a esse ente o maior contingente ponderado de policiais para a imposição da lei, os quais ainda contam com os maiores salários da Federação, em que pese suas taxas de homicídios acompanharem os registros médios da nação, o que 36 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho tem reforçado a hipótese de que esses recursos, apesar de representativos, possam estar sendo alocados de maneira ineficiente ao longo do tempo. Tabela 8 Indicadores selecionados das forças policiais 2006 – valores correntes (R$ 1,00) subnacionais em Fonte: elaboração do autor com base nos dados da Senasp, do Datasus (dados preliminares), Boletim Estatístico de Pessoal da União, legislações estaduais e Secretarias Estaduais de Administração e Segurança Pública Em uma síntese preliminar, a racionalidade econômica aplicada ao FCDF parece sugerir que a abundância de recursos “vindos de fora”, além de agravar os desequilíbrios horizontais já existentes no federalismo brasileiro (iniquidade fiscal), também tem gerado incentivos para a condução de uma política fiscal (principalmente nas despesas de pessoal) permissiva, na qual o governo local se “une” à burocracia, concedendo a esta maiores ganhos, viabilizados pelo restante da nação em troca de benefícios político-eleitorais que permitam a esses gestores a permanência no poder. Os demais estados, que mantêm esses setores com recursos próprios, acabam realizando uma política salarial mais austera, pautada em restrições orçamentárias mais rígidas tanto na hora da contratação quanto no tocante às renegociações salariais, o que invariavelmente lhes acarreta maior Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 37 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho desgaste político, sobretudo devido à ocorrência de greves, paralisações ou manifestações de familiares (no caso dos militares). A análise descritiva das fontes de recursos de que dispõem o DF e os 26 estados federados (com seus respectivos municípios agregados) e a aplicação que fazem destas é sugestiva e relevante, pois enfatiza que transferências mal dimensionadas, em vez de solucionarem desequilíbrios verticais e horizontais, podem na verdade fortalecê-los.22 Todavia, para que se torne efetiva e realmente conclusiva, deve ser acompanhada de outras averiguações acerca de quão eficientemente são gastos os recursos destinados à provisão dos bens públicos que cada território necessita, uma vez que as demandas subnacionais são desigualmente estabelecidas e fortemente influenciadas por critérios sociais, econômicos, demográficos, culturais, entre outros, inerentes a cada ente federado. Por conseguinte, a próxima seção apresentará uma metodologia para se avaliar empiricamente a qualidade dos gastos federais efetuados via FCDF, que, somada à análise descritiva de equidade fiscal desta seção, permitirá um diagnóstico abrangente desse importante mecanismo. 5 Eficiência econômica: uma avaliação empírica da qualidade dos gastos do FCDF De acordo com as teorias econômicas que entendem ser o governo um “ditador benevolente”, estritamente comprometido com o bem-estar social de seus jurisdicionados, seria de se esperar que localidades com abundância de recursos proporcionassem bens públicos de melhor qualidade e em maiores quantidades do que regiões financeiramente menos aquinhoadas. Todavia, devido às chamadas falhas de governo e outras assimetrias (Teorema da Impossibilidade de Arrow e problema Agente-Principal, por exemplo), essa condição ótima por vezes não é passível de ser obtida, ou seja, unidades ricas podem, por algum motivo, estar gastando de maneira ineficiente os recursos públicos que lhes foram conferidos. No caso específico do DF, que possui gastos notadamente superiores aos praticados pelos demais estados federados e viabilizados com “recursos de fora” (FCDF), a evidência empírica existente, em que pese escassa, é unânime em enfatizar que esse ente ostenta a incômoda pior colocação (27o) nos rankings estaduais de efetividade e eficiência econômica quando da provisão dos serviços de 22Em Santos (2006), há uma sugestão normativa para um novo sistema de transferências intergovernamentais baseado em critérios socioeconômicos (nível de pobreza, indicadores sociais, etc.) e sensível a incentivos econômicos (capacidade fiscal, esforço fiscal relativo, etc.). 38 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho segurança pública (BRUNET et al., 2006; BRUNET; BERTE; BORGES, 2007), ou seja, é a UF que mais desperdiça recursos públicos durante a execução dessas atividades. Nas áreas de saúde e educação (setores custeados apenas em parte pela União), os autores citados revelam que essa ineficiência também se encontra entre as mais altas da Federação. Em comum, ambos os estudos têm o fato de que produziram, com o uso de dados cross section, rankings simples de efetividade ou eficiência baseados nos recursos gastos nas funções orçamentária, segurança pública, saúde e educação (insumos) versus diversos indicadores sociais de produto em determinados períodos de tempo. Não obstante o reconhecimento do pioneirismo, do mérito e dos resultados desses estudos, cumpre ressaltar que tais iniciativas padecem de severa omissão de variáveis, afinal é cada vez mais reconhecido pela literatura econômica que outros fatores, além dos gastos públicos, também concorrem para a explicação da provisão eficiente (ou não) de serviços públicos, com destaque para características do corpo funcional responsável por essas atividades (quantidade, composição, classes salariais, etc.), estrutura legal envolvida, bem como variáveis socioeconômicas e demográficas, tais como concentração de renda, população residente em aglomerados urbanos, níveis de escolaridade, abandono escolar, etc. 5.1 Metodologia Objetivando quantificar a qualidade dos gastos federais realizados via FCDF e ao mesmo tempo contribuir com o referido debate, esta seção concentrou-se em produzir medidas para a eficiência econômica subnacional na provisão de serviços de segurança pública,23 utilizando para isso o método de fronteiras estocásticas de custo aplicado a um painel de dados24 (2001-2006), o qual permite, ao contrário dos exercícios com dados cross section, o controle para a heterogeneidade não observada presente nas UFs da amostra. Além disso, propõe ainda o tratamento para a endogeneidade entre gastos públicos e homicídios, assim como também leva em consideração variáveis ambientais, socioeconômicas e de gestão quando da explicação dos rankings de custo-eficiência. As funções de fronteira estocástica com termo de erro composto receberam os primeiros tratamentos econométricos, quase simultaneamente, de Aigner, Lovell e Schmidt (1977) e Meeusen e Van den Broeck (1977), com Battese e Corra 23Como dito anteriormente, as demais áreas atendidas pelo Fundo (saúde e educação) foram, neste primeiro momento, preteridas por serem apenas parcialmente financiadas com recursos federais, todavia são naturalmente candidatas para possíveis novas análises que venham a expandir a abordagem aqui proposta. 24Conjunto de dados nos quais as mesmas unidades cross sections são acompanhadas durante um determinado período de tempo. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 39 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho (1977) introduzindo mais adiante uma relevante reparametrização nos componentes da variância, muito utilizada nas contribuições empíricas posteriores. A definição de eficiência econômica utilizada segue aquela inicialmente proposta por Farrel (1957), que a decompõe em duas partes: i) eficiência técnica (TE), que reflete a habilidade da firma em obter o máximo produto a partir de um dado conjunto de insumos ou, equivalentemente, a capacidade da firma em minimizar os insumos utilizados na obtenção de um dado nível de produto; ii) eficiência alocativa (AE), que retrata a habilidade da firma em utilizar os insumos em proporções ótimas, dados os seus respectivos preços e a tecnologia de produção vigente. Esses conceitos são apresentados com orientação tanto para insumos (foco na redução destes) quanto com orientação para o produto (o objetivo é prover o máximo destes). Aigner, Lovell e Schmidt (1977) especificaram, para dados cross section, a seguinte fronteira estocástica, inicialmente orientada para a produção: yi = ƒ (xi, β) + εi, em que yi é o produto observado da i-ésima firma; xi é um vetor de insumos utilizados no processo de produção pela i-ésima firma; e β é um vetor de parâmetros desconhecidos. Por sua vez, o termo de erro composto (εi) é subdividido em dois elementos distintos εi = vi – ui ui ≥ 0. A parcela idiossincrática (vi) é distribuída independentemente de ui e assumida i.i.d N(0, σv2 ), isto é, tem distribuição normal, independente e identicamente distribuída, com média 0 e variância σv2 , e captura ruídos aleatórios como, por exemplo, erros de medida e choques externos fora do controle da firma. O segundo componente (ui) é uma variável aleatória estritamente não negativa25 relacionada às ineficiências na produção, ou seja, aos desvios em relação ao nível máximo de produto passível de obtenção pela função de produção estocástica yi = ƒ (xi, β) + vi, dada a tecnologia vigente. Schmidt e Lovell (1979) relatam que a estimação da fronteira estocástica de custo, que por definição fornece o dispêndio mínimo necessário para produzir um dado produto a partir de um determinado nível de insumos e de seus respectivos preços, possui tratamento operacional similar àquele dedicado em favor das fronteiras estocásticas de produção. Todavia, existem algumas diferenças que devem ser levadas em conta, sendo a primeira delas relacionada aos dados requeridos, uma vez que estimativas de custo-eficiência necessitam de informações também sobre os preços dos fatores de produção, situação que nem sempre é verificável. 25Em outras palavras, ui ≥ 0 significa que os produtos observados deverão, no caso da produção, estar sempre abaixo ou exatamente sobre a fronteira estocástica (e nesta última situação a firma seria plenamente eficiente). 40 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Além disso, ao contrário do que ocorre com estimativas de produção, o termo de ineficiência ui em fronteiras estocásticas de custo capta efeitos relacionados tanto à otimização técnica quanto alocativa, de forma que um produtor que parece estar operando eficientemente por uma medida da função de produção pode, ainda, parecer ineficiente vis-à-vis uma função de custo. A extensão dos métodos de fronteiras estocásticas para dados em painel, inclusive os não balanceados, possibilita, de acordo com Coelli et al. (2005, p. 275), a obtenção de estimadores mais eficientes para os parâmetros desconhecidos, bem como para os índices de eficiência técnica. Ademais, o referido conjunto de informações permite, de acordo com a modelagem escolhida, a investigação de mudanças ao longo do tempo tanto na eficiência técnica quanto na tecnologia de produção (ou de custos). Seguindo a especificação para a função de fronteira estocástica de custo descrita por Coelli (1996, p. 8), mas adaptando-a para uma situação de dados em painel (BATTESE; COELLI, 1995), temos: yit = xit β + vit + uit, em que yit é agora o (logaritmo do) custo de produção da i-ésima firma no tempo t; xit é um vetor (ou uma transformação) dos preços dos insumos e do(s) produto(s)26 da i-ésima firma no tempo t; e β é um vetor de parâmetros desconhecidos. Com relação ao termo de erro, vit representa a parcela aleatória, assumida como i.i.d N(0, σv2 ) e independente de uit, que, por sua vez, é uma variável aleatória estritamente não negativa relacionada às ineficiências presentes no custo de produção e obtida pelo truncamento (em zero) da distribuição N(0, σv2 ), tal que: µit = zit δ, ou seja, os efeitos de ineficiência seguem as proposições de Kumbhakar, Ghosh e McGukin (1991) e Reifschneider e Stevenson (1991) e são expressos como uma função explícita de um vetor de variáveis específicas de cada firma em cada período de tempo (zit) e um vetor de parâmetros δ a ser estimado em um único estágio por máxima verossimilhança. O sinal agora positivo do termo de ineficiências (uit) traz consigo uma interpretação levemente diferente para a medida de eficiência técnica em custos, apresentada por Coelli (1996, p. 9) da seguinte maneira: , 26A abordagem de custos possui outra vantagem adicional, que é a possibilidade de contabilização de múltiplos produtos, fato que não ocorre com a função estocástica de produção. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 41 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho em que yit* = exp( yit ), uma vez que a variável dependente está expressa em logaritmo. Assim, as medidas de eficiência dependem do valor de ui a ser estimado (predito), sendo alcançadas pela derivação das expressões para a esperança de ui, condicional aos valores observados de (vi + ui ). A expressão relevante para a eficiência técnica da firma i é: , isto é, o índice de eficiência em custos variará entre 1 e infinito, com a firma na primeira situação tendo ineficiência zero, pois estará operando exatamente na fronteira e minimizando custos. Em todos os outros resultados haverá possibilidade de ganhos de eficiência. 5.2 Modelo econométrico e base de dados O modelo de fronteira estocástica de custo estimado por meio de uma função Translog para os serviços subnacionais de segurança pública é especificado da maneira que segue: Ao passo que o modelo de ineficiências técnicas é definido por: O subscrito i (i = 1, 2, ..., 27) refere-se a cada um dos entes federados abarcados pela amostra, assim como t (t = 1, 2, ..., 6) denota a dimensão temporal, ou seja, cada um dos anos do painel analisado. Em ambas as relações, ln representa a transformação pelo logaritmo natural, sendo essas variáveis posteriormente normalizadas para terem média zero, isto é, as variáveis em nível são divididas por suas médias geométricas sobre i e t, facilitando com isso o cálculo das elasticidades. O parâmetro αi representa os efeitos fixos, isto é, busca capturar a heterogeneidade não observada dos entes subnacionais que pode estar correlacionada com as demais variáveis explicativas do modelo.27 O elemento idiossincrático do 27A estimação do modelo de efeitos fixos é operacionalizada pela inclusão de um conjunto de variáveis dummies representativas de cada unidade federativa presente na amostra (exceto uma, para evitar colinearidade perfeita), conforme explicação de Coelli et al. (2005, p. 276). 42 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho termo erro é vit, ao passo que o segundo componente (uit) segue as definições de Battese e Coelli (1995, p. 326), ou seja, trata-se de uma variável aleatória estritamente não negativa obtida pelo truncamento (em zero) da distribuição N(µit, σv2 ), relacionada às ineficiências no custo de provisão e assumida como independente, mas não identicamente distribuída.28 A medida de tendência (tempo) capta mudanças tecnológicas ocorridas na estrutura de custos durante o período analisado, e a variável qualitativa federal aponta para os efeitos na ineficiência oriundos da participação da União nos sistemas subnacionais de segurança pública. A dummy em questão assume valor 1 para os estados que recebem, a título de exceção, alguma ajuda extra do governo federal para a manutenção e o funcionamento do setor em análise e 0 para os demais entes que não são agraciados com essas prerrogativas. No caso específico do Distrito Federal, essa provisão dá-se pelo repasse de recursos financeiros via FCDF, enquanto para Amapá, Rondônia e Roraima esse benefício se materializa no contingente de funcionários da União pagos por essa esfera federativa e cedidos para desempenharem suas funções nas corporações policiais desses ex-territórios. As demais variáveis utilizadas no modelo estão definidas na Tabela 9, que apresenta também as respectivas estatísticas descritivas. Tabela 9 Estatística descritiva – R$ constantes de 2006 (IPCA médio) Fonte: elaboração do autor com base nos dados da STN, do Siafi, do Senasp, do Depen, do Datasus, do IBGE, do Inep, do Ipeadata, Boletim Estatístico de Pessoal da União, legislações estaduais e Secretarias Estaduais de Administração e Segurança Pública 28No contexto de dados de painel, esta última assunção registra que as ineficiências podem variar temporalmente e de forma específica para cada unidade analisada. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 43 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Vale notar que o modelo em questão não inclui, por indisponibilidade desse dado, o preço do fator capital, mas como o setor de segurança pública é predominantemente trabalho intensivo, entende-se que isso tenha impactos mínimos sobre os resultados. Cabe ressaltar ainda que foi imposta a restrição teórica de homogeneidade linear nos preços dos fatores mediante a normalização da variável dependente (segpub) e dos salários iniciais da Polícia Militar (salpm) e dos delegados da Polícia Civil (saldeleg) em relação ao custo dos demais insumos, representado pelo salário inicial de agentes e escrivães da Polícia Civil (salcivil). Assim, a variável dependente do modelo apresentado neste trabalho é o custo total com o sistema de segurança pública (segpub), composto pela despesa per capita liquidada por estados, DF (inclusive FCDF) e municípios na função orçamentária “06 – Segurança Pública”. Em termos econômicos, essa variável representa quanto custa prover certo nível de segurança pública, o que envolve os esforços de dissuasão (deterrence) via aumento nas probabilidades de apreensão e condenação dos transgressores, esperando-se com isso a minimização das perdas advindas de atividades criminosas. Esses recursos financeiros (alocados aos setores de segurança pública) e também aqueles destinados ao Judiciário (justcorren) têm como fontes principais os balanços orçamentários das UFs consolidados pela STN, e, no caso específico do FCDF e das despesas com o Judiciário do Distrito Federal, o Siafi. As informações relativas aos salários iniciais das corporações estaduais de segurança pública são provenientes de fontes pulverizadas, destacando-se o Boletim Estatístico de Pessoal da União (informações do DF e dos extintos territórios), legislação estadual, Secretarias Estaduais de Administração e Segurança Pública e sindicatos representativos das diversas Polícias Civis. Todos os dados financeiros estão atualizados a preços de 2006 pelo IPCA Médio do IBGE. Os dados concernentes aos efetivos policiais29 (civil e militar) e às ocorrências envolvendo drogas (uso, porte e tráfico) são provenientes da Secretaria Nacional de Segurança Pública (Senasp), ao passo que as informações do sistema penitenciário (número de vagas e de presos) são oriundas do Departamento Penitenciário Nacional (Depen), sendo ambas as instituições subordinadas ao Ministério da Justiça. As informações socioeconômicas são produzidas por duas fontes: Ipeadata no caso dos anos médios de escolaridade, do índice de desigualdade de Gini e do percentual de pessoas com renda inferior à linha de pobreza; e Instituto Nacional de Estudos e Pesquisas Educacionais Anísio Teixeira (Inep), do Ministério da Educação, para a taxa de abandono escolar no ensino médio. 29Aos efetivos policiais do Amapá, de Rondônia e de Roraima foram somados os servidores públicos federais que prestam serviços de segurança pública nessas localidades. Esses dados foram retirados do Boletim Estatístico de Pessoal da União (2004 a 2006), e os anos anteriores (2001 a 2003) foram cordialmente fornecidos pela Secretaria de Recursos Humanos do MPOG. 44 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Cumpre destacar ainda que todas as variáveis do modelo estão representadas em todos os anos analisados (2001 a 2006), o que significa dizer que estamos lidando com um painel equilibrado, composto de 162 observações (27 unidades multiplicadas por seis períodos). Para que tal conjunto de dados fosse conseguido, foi realizada – nas variáveis de efetivos policiais, vagas do sistema penitenciário e de população prisional – a imputação dos dados do ano de 2002, utilizando-se para isso o método Best Linear Unbiased Prediction (BLUP) (HENDERSON, 1950; ROBINSON, 1991), o qual tem por principal característica produzir estimativas não viesadas e eficientes. Com relação à variável de produto, temos que a taxa de homicídios (extraída dos óbitos por causas externas do Datasus) foi incorporada ao modelo de fronteira estocástica pelo seu inverso (itxhom), ou seja, o fim último de se alocar recursos ao setor de segurança pública é, em nossa modelagem, a ausência de criminalidade e/ ou violência,30 o que nos parece fortemente coerente, pois não basta para a sociedade que o sistema público apenas solucione casos de homicídios já consumados, e sim impeça-os, ou ainda que pelo menos busque minimizá-los. Ademais, os outros indicadores de criminalidade disponíveis no Brasil (roubos, furtos, tentativas de homicídios, estupros, sequestros, etc.) padecem de elevada taxa de sub-registro e estão sujeitos às diferentes metodologias dos estados responsáveis por essas estatísticas, razão pela qual se optou, nesta monografia, pela utilização do inverso da taxa de homicídios como o único produto esperado das atividades de segurança pública. Por fim, convém ressaltar que as referidas taxas de homicídios foram corrigidas a fim de minimizar os inconvenientes gerados pela utilização da rubrica “eventos cuja intenção é indeterminada”, conforme o método de apropriação apresentado por Pereira Filho (2008), o qual tem por qualidade produzir indicadores mais robustos para tal variável. As informações referentes ao ano de 2006 são preliminares e foram gentilmente cedidas pelo Ministério da Saúde. 5.3 Análise dos resultados 31 Há de se ressaltar, em primeiro lugar, a existência de respaldo estatístico para a inclusão do modelo de ineficiências, isto é, os testes de especificação para a fronteira estocástica de custo-eficiência demonstram ser esta adequada e estatisticamente válida, uma vez que: 30Com isso, o pressuposto microeconômico de que funções de custo são não decrescentes no produto (também o são nos insumos) é respeitado. Mais formalmente: sejam w e q, respectivamente, os insumos e o produto de uma função custo, então um aumento em um desses não decrescerá os custos. No caso do produto, se q’ ≥ q, então c(w,q’) ≥ c(w,q), ou seja, produzir maiores níveis de produto depende de maiores custos (COELLI et al., 2005, p. 23). 31Os resultados para a função de fronteira estocástica de custo-eficiência em dados de painel foram estimados em máxima verossimilhança por meio do programa computacional Frontier versão 4.1 (COELLI, 1996). Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 45 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho i) o teste de significância do parâmetro γ = σu2 / (σv2 + σu2 ), constante da Tabela 11, rejeitou a hipótese de que γ é igual a zero, inferindo-se por consequência que o termo de ineficiências uit é estocástico (variância σu2 não é zero) e, nesse caso, uma inclusão relevante e necessária aos modelos tradicionais de fronteira estocástica;32 e ii) o teste de Razão de Verossimilhança unicaudal (LR) (teste 1 da Tabela 10) também refutou fortemente a hipótese de que todos os parâmetros de ineficiência são conjuntamente iguais a zero (γ = δ0 = δ1 = … δ11 = δ12 = 0), referendando-se novamente a introdução do modelo de ineficiências proposto. Em continuidade, a Tabela 10 apresenta mais alguns testes do tipo LR para hipóteses relacionadas ao modelo em análise, e o teste de número 2 diz respeito à escolha da forma funcional da fronteira estocástica de custo, donde se preteriu a especificação do tipo Cobb-Douglas (desprovida de termos quadráticos e de produtos cruzados) em favor da função Translog, considerada mais flexível e ajustável que a concorrente. A ausência de progresso tecnológico é avaliada pelo teste seguinte (3), o qual rejeita essa hipótese nula ao atestar a significância estatística conjunta das variáveis associadas ao tempo. Tabela 10 Testes de especificação fronteira estocástica de custo-eficiência (segurança pública) Fonte: elaboração do autor com base nas estimativas fornecidas pelo programa Frontier versão 4.1. Por fim, o último teste da referida tabela verifica a correlação das variáveis xit com a heterogeneidade não observada nas ineficiências estaduais e distritais, donde novamente se rejeitou fortemente a hipótese nula, o que significa dizer que a estimativa de um modelo de efeitos fixos por máxima verossimilhança é adequada para a análise da fronteira estocástica de custo-eficiência dos serviços de segurança pública subnacionais proposta nesta monografia. 32Quando γ = 0, os desvios em relação à fronteira serão inteiramente causados pelo erro estocástico, ou seja, o termo de ineficiências seria dispensável. Por sua vez, se γ = 1, teremos a constatação estatística de que os desvios em relação ao custo (produção) de referência serão totalmente causados pela ineficiência técnica. Na estimativa apresentada (Tabela 11), obtivemos γ = 0,1231, sugerindo-se em nível relevante de significância que o componente de ineficiência é de grande valor no modelo, mesmo contribuindo timidamente para variância total (relativamente à parcela aleatória). 46 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho As informações da Tabela 11 demonstram que os parâmetros estimados são em sua maioria estatisticamente significantes e possuem os sinais esperados. Como previsto, a função custo é crescente nos preços dos fatores (salpm e saldeleg) e côncava no salário dos policiais militares, sendo o coeficiente do salário dos delegados ao quadrado insignificante estatisticamente. O fato de o setor de segurança pública ser predominantemente trabalho intensivo reflete-se nas elasticidades do custo total em relação aos salários iniciais da Polícia Militar (0,3033), dos delegados (0,2890) e do custo dos demais insumos (0,4077), referindo-se esta última categoria ao salário inicial de agentes e escrivães da Polícia Civil utilizado para impor a condição de homogeneidade linear e seu coeficiente, por consequência, obtido com base nas estimativas dos dois primeiros. A interpretação da variável de produto (itxhom) diz que, em que pese o sinal ser o esperado pela teoria (gasta-se mais para se ter mais segurança), não há significância estatística para essa relação, ou seja, para a função apresentada o custo total é fixo, não varia com possíveis mudanças no nível do produto (custo marginal igual a zero).33 Dito de outra maneira, essa inferência é contrária ao pensamento político vigente, uma vez que os resultados estimados sugerem que maiores níveis de produto (reduções na taxa de homicídios) podem ser alcançados sem aumentos no custo de provisão (gasto per capita), o que sinaliza a existência de melhores usos potenciais para o aparato estatal de segurança atualmente em funcionamento (possibilidades de incrementos na eficiência econômica). A presença de progresso tecnológico, ou seja, de melhorias que possibilitem a redução de custos no setor de segurança pública durante o período analisado, é estatisticamente referendada.34 O coeficiente da variável tempo registra que esses incrementos tecnológicos proporcionaram decréscimos nos custos da ordem de 1,34% ao ano. Ademais, o termo quadrático da variável tempo (β9), também significante, sugere uma aceleração nessa tendência, ou seja, os custos decrescem temporalmente a uma taxa crescente. 33Contestar a capacidade de resolver os problemas de segurança apenas com incrementos no gasto público parece ser, em tempos recentes, a tônica tanto das experiências empíricas internacionais (CORNWELL e TRUMBULL, 1994; BARROS e ALVES, 2005; e CORMAN e MOCAN, 2000) quanto das nacionais (KUME, 2004; OLIVEIRA, 2005; LOUREIRO e CARVALHO JÚNIOR, 2007; SANTOS e KASSOUF, 2007). 34Esse tipo de mudança temporal (alterações no estado de conhecimento a respeito dos diversos métodos que poderiam ser utilizados para minimizar custos dados os insumos utilizados e os produtos obtidos) pode advir de muitos fatores, entre os quais se destacam possíveis ganhos de aprendizado nas entidades responsáveis pela aplicação da lei (sistemas policiais, de acusação penal, judiciais, penitenciários, etc.), conseguidos por meio de modificações periódicas em seus modelos de atuação (gestão). Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 47 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Tabela 11 Estimativa fronteira estocástica de custo-eficiência (segurança Pública) Fonte: elaboração do autor com base nas estimativas fornecidas pelo programa Frontier versão 4.1 48 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho A variável urbana (β5) foi incluída na fronteira estocástica de custo como um controle para os diferentes níveis de urbanização com os quais os entes subnacionais se deparam quando da tarefa de prover os serviços de segurança pública. Ratificando a teoria econômica do crime, essa variável informa que 1% de elevação no grau de urbanização impacta em quase 2,7% os custos do setor, o que pode ser inicialmente explicado pela maior quantidade de ganhos potenciais existentes para o transgressor nesses ambientes, mas também pela maior possibilidade de fuga/anonimato e pela menor difusão de controles ético-morais (custo moral em Becker), fortemente disseminados em comunidades rurais, por exemplo. No tocante ao modelo de ineficiências, constata-se inicialmente que esforços envolvendo o aparelhamento dos sistemas judiciários (justcorren) e penitenciários (vagpres), situações em que o gestor governamental goza de relativa discricionariedade, são decisões acertadas, ou seja, é possível inferir que algumas UFs aprimoram a eficiência ao influenciar negativamente as decisões individuais de delinquir, sinalizando claramente que nesses territórios há um efetivo papel punitivo desempenhado pelo Estado (maior probabilidade de condenação e uma maior certeza de cumprimento da pena). Em verdade, o que ambas as variáveis sugerem é que agilidade e eficácia na condenação devem ser acompanhadas de um sistema penitenciário de qualidade que minimize tensões, fugas e, principalmente, possibilite a reinserção do detento na vida social após o cumprimento integral de sua pena. A composição das forças policiais (preven), outra área sob a qual os governantes podem atuar com certa liberdade, também se mostrou estatisticamente significante na explicação das ineficiências. As estimações sugerem que localidades que priorizam as funções de policiamento ostensivo e manutenção da ordem pública (Polícia Militar) em detrimento das atividades de investigação/elucidação de delitos já consumados (Polícia Civil) tendem a ser menos eficientes, uma vez que quanto maior for essa razão maior será a ineficiência.35 Uma das possíveis explicações para esses resultados pode residir no fato de que hábitos reiterados de pouca apuração, ou investigações pouco efetivas, podem incentivar mais e mais comportamentos criminosos, tendo em vista que os agentes racionais irão entender essa omissão como uma menor probabilidade de aprisionamento e posterior condenação. Sob outro prisma, a atuação da Polícia Militar pode estar se pautando em premissas técnicas e de inteligência incorretas como, por exemplo, fazer rondas por toda a cidade durante o dia quando as ocorrências se restringem apenas a poucos focos de perigo e em períodos noturnos. 35Esse resultado pode estar sendo agravado porque, não obstante a inexistência de estatísticas formais, é prática comum a cessão de policiais militares para desempenhar funções de segurança em outros órgãos públicos (Assembleias ou Câmaras Legislativas, demais Secretarias do Executivo e Tribunais). A utilização de policiais treinados para atividades de campo em tarefas administrativas (atendimento telefônico, contabilidade, financeiro, etc.) é outra forma de distorção que pode afetar o desempenho das ações de segurança pública. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 49 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Por meio da variável qualitativa federal, o modelo proposto infere que a participação direta do governo federal nos serviços de segurança pública de competência dos estados é fator agravante das ineficiências. No caso do FCDF, que arca com praticamente a totalidade das despesas de segurança pública do referido ente, os resultados empíricos reafirmam as conclusões anteriormente externadas em termos descritivos, isto é, a existência de incentivos econômicos perversos (políticas de segurança claramente destoantes das praticadas pelo restante das UFs) que em nada contribuem para a efetividade desse dispêndio. Em que pese também não ser eficiente, a situação dos ex-territórios de Rondônia, Amapá e Roraima, que possuem funcionários federais atuando em seus sistemas de segurança pública, parece ser menos problemática e estar equalizada no longo prazo, uma vez que as carreiras em questão já estão extintas e não receberão novas contratações, ou seja, trata-se de uma ineficiência fadada a diminuir progressivamente até seu termo final. Os resultados obtidos para a variável federal indubitavelmente sinalizam que o governo federal deve enfatizar seu papel de coordenador do sistema nacional de segurança pública, abdicando de atuações diretas como a realizada em favor do Distrito Federal. Ações efetivas do nível central de governo no controle de fronteiras (contrabando, tráfico de drogas, etc.), fiscalização criminal em reservas ambientais e rodovias federais, construção de presídios modelo para criminosos de reconhecida periculosidade (como o de Catanduvas no PR), implantação de um banco de dados nacional de impressões digitais, oferecimento de treinamentos e apoio logístico (FNSP) e, principalmente, coleta/sistematização das estatísticas subnacionais (Senasp) são, do ponto de vista econômico, soluções mais eficientes e menos distorcivas se comparadas com o modelo de financiamento atualmente vigente no DF e nos extintos territórios. Variáveis econômico-demográficas, tais como pobreza, nível educacional e um maior número de jovens em idade de risco (15 a 29 anos), não são relevantes estatisticamente para explicar, por si só, a ineficiência, mas a taxa de abandono escolar e a desigualdade de renda (índice de Gini) contribuem para aumentar a ineficiência na provisão de segurança pública. O mesmo ocorre em situações de maiores níveis de evasão escolar no ensino médio (abandono), sugerindo-se que, com controles para outras condições ambientais (por exemplo, mercado de drogas, número de jovens, concentração de renda, etc.), a educação juvenil proporciona maiores oportunidades no sistema legal e, pelo aspecto psicopedagógico, é um ambiente civilizatório, que prepara e habilita o ser humano para viver em sociedade. Além disso, um mercado de drogas ativo, como esperado, traz ineficiências ao custo, isso porque essa atividade ilícita favorece uma série de outros delitos, entre eles comportamentos individuais indesejáveis (crimes contra o patrimônio e até mesmo latrocínios causados por viciados), poder paralelo (execuções de usuários, 50 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho membros do tráfico e de inocentes, inclusive), mercados secundários de receptação, desagregação familiar, delinquência juvenil, entre outros. Um combate efetivo ao mercado de drogas pode ainda injetar eficiência no sistema de segurança pública pelo ponto de vista das finanças do tráfico. Ao se romper elos da cadeia de produção/tráfico de drogas consegue-se reduzir o poder econômico dessas facções e, por consequência, um menor número de ocorrências em outras áreas. A falta de significância de pobreza contraria em certa medida o senso comum, no entanto ao entendimento teórico e empírico não é de todo inadmissível que a provisão de serviços de segurança pública em regiões pobres possa ser custo-eficiente, uma vez que nessas localidades pode haver baixo incentivo econômico para a realização de delitos. Controlando-se para outras variáveis, como a qualidade dos serviços estatais, o papel do mercado de drogas, nível educacional ou desigualdade de renda, fica intuitivo que por si só um maior nível de pobreza não é explicação para as mazelas da segurança pública. 5.4 Índices subnacionais de eficiência econômica Após as análises dos parâmetros da fronteira estocástica de custo e do modelo de ineficiências – no qual se verificou, entre outros, que a parcela do FCDF destinada à segurança pública é, em termos econômicos, contraproducente –, fazse oportuno o exame da posição relativa do DF perante os demais estados via índices subnacionais estimados de custo-eficiência, presentes na Tabela 12, subdivididos em intervalos anuais e ordenados pelos resultados médios do período. Em um enfoque global, a maioria das UFs mostrou-se ineficiente durante o período analisado, estando, em média, cerca de 18,0% acima do custo mínimo exigido caso operassem na fronteira de eficiência. Além disso, a ineficiência atingiu seu pico no ano de 2003 (1,2009), caiu expressivamente em 2004 (1,1681) e voltou a subir continuamente até o último ano disponível (1,1867), distanciandose com isso dos índices médios de 2001 (1,1675). Há de se ressaltar que não existe um padrão regional explícito no comportamento dos índices de custo-eficiência, isso porque existem representantes de praticamente todas as regiões tanto abaixo como acima da mediana (1,1541). A magnitude das ineficiências reflete novamente a heterogeneidade da Federação brasileira, uma vez que o ente mais ineficiente (Distrito Federal) possui custos médios de 61,1% acima da situação de referência (eficiência plena) e São Paulo (estado mais eficiente) alcança 1,1% de excesso em relação à fronteira ótima estimada. Além do Distrito Federal, os estados em média mais ineficientes são, pela ordem, Ceará (1,4242), Bahia (1,4155), Rondônia (1,3717) e Goiás (1,3361). Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 51 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Por sua vez, os estados mais bem classificados são, além de São Paulo, Tocantins (1,0124), Sergipe (1,0143), Roraima (1,0144) e Amapá (1,0257). Tabela 12 Índices estaduais e distritais de eficiência em custos (segurança pública) Fonte: elaboração do autor com base nas estimativas fornecidas pelo programa Frontier versão 4.1. Em termos financeiros, conforme apresentado na Tabela 13, isso significa que em 2006, por exemplo, o montante gasto ineficientemente no setor de segurança pública atingiu quase R$ 4,8 bilhões, ou seja, as despesas totais dos entes subnacionais (estados, DF e municípios) com segurança nesse ano (R$ 30,4 bilhões) excederam em 18,67% o custo ótimo estimado de R$ 25,6 bilhões. Por analogia, o montante custo-eficiente estimado para os entes subnacionais nos anos de 2001 a 2006 foi, a preços constantes de 2006, R$ 135,7 bilhões. No entanto, como houve desvios médios de 17,99% em relação à fronteira ótima (Tabela 12), o custo (despesas executadas) de fato observado foi de R$ 160,1 bilhões, o que equivale a um desperdício por ineficiências de aproximadamente R$ 24,4 bilhões no sexênio de referência. 52 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Tabela 13 Despesas executadas, custos estimados e desperdícios apurados no setor – R$ milhões constantes de 2006 (IPCA médio) de segurança pública do df e dos estados (municípios inclusos) Fonte: elaboração do autor com base nos dados da STN, do Siafi e dos índices subnacionais de eficiência estimados No que diz respeito ao Distrito Federal, convém enfatizar que as particularidades de organização, manutenção e funcionamento do seu sistema de segurança pública (mantido pela União via FCDF) acarretam desperdícios por ineficiências tão expressivos e destoantes do restante da Federação que mesmo em termos absolutos já são os maiores do país. Essas distorções, em preços constantes de 2006, equivaleram a R$ 3,9 bilhões (total de 2001 a 2006), que, somados ao custo ótimo estimado de R$ 6,4 bilhões, atingem a despesa efetivamente executada para esse ente no período (R$ 10,3 bilhões). Se novamente focarmos essa mesma medida de perda, mas agora pelo critério per capita, observaremos que a distância relativa entre os entes se agrava, pois em 2006 o gasto ineficiente do DF por morador foi da ordem de R$ 276,65, ao passo que a média do restante das UFs atingiu o valor bem mais modesto de R$ 18,57. Nos valores acumulados de 2001-2006, Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 53 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho temos, respectivamente, desperdícios per capita de R$ 1.733,40 no DF e R$ 89,97 na média dos 26 estados. Isso posto, cabe enfatizar que as duas principais contribuições do modelo de fronteira estocástica de custo-eficiência, a saber, possibilidade de verificação (e mudança) dos índices individuais ao longo do tempo e inclusão de diversos fatores para a explicação do custo-eficiência subnacional, permitem a ruptura com alguns dogmas da análise criminal, especialmente aqueles que buscam simplificar o debate em torno da propalada “escassez de recursos” como fonte permanente dos problemas do setor de segurança pública. Pelo exposto nas Tabelas 12 e 13, combinadas com as informações das Tabelas 6, 7 e 8 da seção anterior, é possível a constatação de que existem altos índices de ineficiência tanto em estados com poucos recursos (Ceará, Bahia e Goiás) quanto naqueles entes considerados bem aquinhoados (Distrito Federal e Rondônia), o que também ocorre no grupo de estados custo-eficientes, no qual Sergipe, a priori, dispõe de poucos recursos para despender em segurança, ao passo que São Paulo, Roraima e Amapá gastam acima da média nacional. O que determinará então a condição de custo-eficiente, ano a ano, ente a ente, não é simplesmente a disponibilidade (ou não) de recursos financeiros e sim a junção destes com fatores ambientais, existência ou não de interferência do nível central de governo e escolhas acertadas em termos de gestão da máquina pública, como, por exemplo, um Judiciário bem estruturado, uma Polícia eficazmente atuante e/ou um sistema penitenciário organizado. Por fim, não obstante o entendimento de que um maior número de estudos sobre a qualidade dos gastos públicos nos serviços subnacionais de segurança seja desejável para a consolidação das relações ora estimadas, inferimos que o modelo proposto apresenta resultados suficientemente robustos em favor do caráter contraproducente e ineficiente do FCDF, o qual, além de promover agravamentos nos desequilíbrios horizontais federativos (iniquidade fiscal), também executa, no setor aqui analisado, gastos públicos ineficientes do ponto de vista econômico, os quais se diluem na atividade burocrática sem efetivamente beneficiar os cidadãos dependentes desses serviços. 6 Considerações finais e proposições de mudança Esta monografia teve por objetivo sistematizar os conhecimentos a respeito do Fundo Constitucional do Distrito Federal, uma transferência obrigatória do governo federal que beneficia especificamente e tão-somente o Distrito Federal. 54 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho Durante esse processo, testou-se, por meio de raciocínios descritivos e modelo empírico, a hipótese de que a criação e a manutenção do referido arranjo orçamentário acarretou distorções em termos de equidade federativa e eficiência econômica. Tal iniciativa preenche uma lacuna existente no debate sobre finanças públicas em nosso país, qual seja, o pouco conhecimento sobre o funcionamento e os impactos econômicos decorrentes da existência de tão relevante Fundo, considerado por muitos uma verdadeira “caixa-preta” inserida no âmbito do federalismo fiscal brasileiro. Inicialmente, verificamos que a teoria econômica admite benefícios no uso das transferências intergovernamentais como forma de promover federações equitativas e gerar incentivos para o incremento do bem-estar social. Não obstante, reconhece-se também o lado negativo desse mecanismo na medida em que a literatura especializada relata casos em que os governos subnacionais receptores desse benefício promoveram expansões em seus gastos ou exibiram queda na qualidade destes (privilegiaram despesas com pessoal e manutenção da máquina), bem como se esforçaram menos para exercer suas competências tributárias. Dessa forma, o levantamento teórico adverte que os benefícios oriundos da descentralização fiscal devem sempre ser cotejados com os possíveis incentivos econômicos adversos. No caso das transferências condicionadas e sem contrapartida, categoria em que se enquadra o FCDF, a teoria positiva tem registrado (nacional e internacionalmente) que esses mecanismos podem incentivar oferta excessiva e alta relação custo-benefício nos bens vinculados, o que prejudicaria sua eficiência relativa. Apregoou-se ainda a necessidade de constante revisão nos mecanismos de transferências e em seus critérios de repartição (o que de fato raramente ocorre no Brasil) como forma de premiar arranjos federativos que conciliem a busca legítima por equidade fiscal com a necessidade de maior eficiência no gasto público. Em termos históricos, foi possível verificar que o DF sempre recebeu transferências extras da União sob a alegação de que suas bases tributárias eram insuficientes para arcar com o “custo” que a manutenção da capital federal lhe impunha (desequilíbrio vertical). Demonstrou-se, no entanto, que o DF possui, desde 1988, ampla competência tributária (referente a estados e municípios), conta com arrecadação própria elevada e bem distribuída, administração fazendária estruturada, alta renda per capita (quase três vezes a média nacional) e não necessita alocar recursos em seu Poder Judiciário, no Ministério Público e na Defensoria Pública, fatores que por si só já relativizam os fundamentos de criação e manutenção do FCDF. Além dessas vantagens comparativas, salientou-se também que as atividades da União não trazem apenas custos para o DF, em verdade a instalação da capital federal no referido território trouxe consigo externalidades positivas releFinanças Públicas – XIV Prêmio Tesouro Nacional – 2009 55 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho vantes que provavelmente não teriam ocorrido sem essa mudança física no centro administrativo federal. Em outras palavras, o alto padrão de vida alcançado atualmente em Brasília dificilmente teria sido conseguido apenas pelos interesses e pelas atividades privadas localizados até então no planalto central. Em continuidade, observou-se que a vinculação legal dos reajustes do FCDF à variação da RCL da União, ocorrida a partir de 2003, beneficiou ainda mais as finanças desse ente, pois tornou o repasse de recursos federais preeestabelecido e certo, ocasionando, por consequência, maiores disponibilidades em termos de recursos “vindos de fora”. Com uma restrição orçamentária menos rígida e valendo-se da fiscal illusion, os gestores distritais aprofundaram a condução de sua política fiscal irreal, favorecendo sobretudo a burocracia local (gastos com pessoal), que tem gozado de salários e contingentes operacionais incompatíveis com os verificados no restante da Federação. As comparações federativas promovidas na quarta seção enfatizaram o papel concentrador e iníquo (promotor de desequilíbrios horizontais) desempenhado no federalismo fiscal brasileiro pela atuação direta do governo federal via FCDF, mecanismo este que exemplifica a principal característica negativa de um gasto vinculado, qual seja, a produção custo-ineficiente e excessiva dos bens públicos beneficiados. De fato, os maiores níveis per capita de receitas totais do DF (próprias e de transferências), viabilizados em parte pela captação de recursos do restante da União via FCDF, atentam violentamente contra a equidade federativa, recrudescendo desequilíbrios horizontais já existentes entre os entes subnacionais nitidamente heterogêneos. Além disso, o modelo econométrico sugerido na seção 5 para se analisar a qualidade do gasto no principal setor beneficiado pelo FCDF (segurança pública) corroborou a evidência empírica disponível, isto é, reafirmou que o DF é o ente que mais desperdiça quando da provisão desses serviços públicos, notadamente ineficiente em termos econômicos justamente pelo excesso de recursos que lhe é outorgado, os quais se diluem na atividade burocrática sem efetivamente beneficiar os cidadãos dependentes desses serviços. Verificou-se que o DF exibe custos 61,1% superiores aos custos ótimos estimados para o setor (média do período 2001-2006), consideravelmente além dos desperdícios médios da Federação (18,0%), o que em preços constantes de 2006 equivale a perdas totais de R$ 3,9 bilhões, que somadas ao custo ótimo estimado de R$ 6,4 bilhões proporcionam o custo efetivamente observado para esse ente no sexênio de referência (R$ 10,3 bilhões). Como nos parece inconsistente, sob o ponto de vista federativo, concentrar recursos economicamente ineficientes no DF quando ainda existem estados como, por exemplo, os do Nordeste ou os mais populosos do Norte que possuem baixo nível de receitas per capita e elevada carência de bens públicos, passamos 56 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho a propor alterações na condução e na existência do FCDF, sabendo de antemão que todas elas dependem de modificações constitucionais e legais, ou seja, extremamente dificultosas dada a dinâmica parlamentar brasileira. A solução mais tentadora e simplista seria defender a imediata extinção desse mecanismo mediante alteração constitucional, todavia tal medida seria inviável politicamente e relegaria o DF a uma posição de ilegalidade perante a LRF. Isso ocorreria porque as dotações do FCDF são destinadas em sua imensa maioria para o custeio de despesas de pessoal (92,5% dos recursos do Fundo, na média de 2003 a 2008) e qualquer alteração neste envolveria forçosa adaptação do GDF aos limites explícitos na LRF. Exemplificativamente, se incluirmos todas as despesas de pessoal do FCDF em 2008 (Tabela 4) no cálculo do limite exposto na Tabela 1, este passaria de 42,42% da RCL para espantosos 105,61%, ou seja, extremamente acima dos 49% legalmente permitidos pela LRF. Um modelo factível, pautado nos objetivos de reduzir a intervenção negativa do governo federal no federalismo fiscal brasileiro, incentivar um comportamento fiscal equilibrado de longo prazo para o GDF e ao mesmo tempo preservar os limites da LRF, poderia ser obtido caso a União incorporasse como seus funcionários o atual contingente de pessoal das áreas de segurança pública, saúde e educação pago pelo FCDF (como já fez no passado com os servidores dos extintos territórios) e delegasse a competência de novas contratações nessas áreas ao próprio ente, que as faria considerando suas diretrizes de gestão (remunerações, benefícios, concessões salariais, etc.), normas fiscais (LRF) e na medida em que os funcionários da ativa (agora federais) se fossem afastando pelos motivos corriqueiros (aposentadoria, reforma, invalidez, demissão, etc.). Como na prática os funcionários pagos pelo FCDF já constam do OGU (inclusive registrados no Sistema Integrado de Administração Pessoal do Governo Federal – Siape), tal medida apenas impediria novos dispêndios da União para os fins atualmente propostos e forçaria o gestor distrital a elaborar e a gerir sua política de pessoal (novos padrões de remuneração e efetivos) tendo em vista sua própria restrição fiscal (LRF).36 Dessa forma, as medidas propostas almejam reduções simultâneas na iniquidade federativa e na ineficiência econômica ora promovidas pelo gasto descentralizado do governo federal via FCDF. Contudo, o estudo também reconhece a complexidade de qualquer tentativa nesse sentido, entendendo que os efeitos positivos (caso as decisões necessárias sejam tomadas imediatamente) serão difusos entre a Federação e apenas gradativos durante toda uma geração produtiva, 36Como parte final dessa proposta, haveria ainda o congelamento do montante nominal repassado aos GNDs Outras Despesas Correntes e Investimento (7,5% dos recursos do Fundo, na média de 2003 a 2008). Essa medida permitiria que a União destinasse gradativamente menos recursos em termos reais (ou em proporção do PIB) para essas áreas, ao passo que o DF teria novamente espaço temporal para adequar seus gastos funcionais à nova realidade federativa, bem como aos limites impostos pela LRF. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 57 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho ao passo que os negativos (para o DF) serão concentrados e por isso mesmo ensejarão brava resistência política para a manutenção dos privilégios existentes. Referências AIGNER, D. J.; LOVELL, C. A. K.; SCHMIDT, P. Formulation and estimation of stochastic frontier production function models. Journal of Econometrics, v. 6, p. 21-37, 1977. BACHA, E. L. O fisco e a inflação: uma interpretação do caso brasileiro. Revista de Economia Política, v. 14, n. 1 (53), jan.-mar. 1994. BARROS, H. G. de. Quadrilátero Cruls, território complementar do Distrito Federal. Correio Braziliense, Brasília, 30 nov. 1992. Caderno Direito e Justiça, p. 4-5. BARROS, C. P.; ALVES, F. P. Efficiency in crime prevention: a case study of the Lisbon precincts. International Advances in Economic Research, v. 11, p. 315-328, 2005. BATTESE, G. E.; COELLI, T. J. A model for technical inefficiency effects in a stochastic frontier production function for panel data. Empirical Economics, v. 20, p. 325-332, 1995. BATTESE, G. E.; CORRA, G. S. Estimation of a production frontier model: with application to the pastoral zone of Eastern Australia. Australian Journal of Agricultural Economics, v. 21, n. 3, p. 169-179, dez. 1977. BRASIL. Ministério do Planejamento, Orçamento e Gestão. Secretaria de Orçamento Federal. Manual Técnico de Orçamento MTO. Versão 2008. Brasília, 2007. 152 p. Disponível em: <https://www.portalsof.planejamento.gov.br/bib/MTO>. Acesso em: 09/08/2007. ______. Supremo Tribunal Federal. Ação Direta de Inconstitucionalidade n. 3.756-1. Diário da Justiça, Brasília, n. 123, Ata n. 27, 28 jun. 2007. BRUNET, J. F. G.; BERTE, A. M. A.; BORGES, C. B. Estudo comparativo das despesas públicas dos estados brasileiros: um índice de qualidade do gasto público. Finanças Públicas: XII Prêmio Tesouro Nacional. Brasília: Secretaria do Tesouro Nacional, 2007. 47 f. BRUNET, J. F. G. et al. Estados comparados por funções de orçamento: uma avaliação da eficiência e efetividade dos gastos públicos. Prêmio Ipea-Caixa de Monografias. Brasília, 2006. 59 f. COELLI, T. J. A guide to Frontier Version 4.1: a computer program for stochastic frontier production and cost function estimation. CEPA Working Paper, n. 96/2007. Armidale, Australia: Department of Econometrics, University of New England, 1996. 58 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho COELLI, T. J. et al. An introduction to efficiency and productivity analysis. 2. ed. New York: Springer, 2005. 341 p. CORMAN, H.; MOCAN, N. A time-series analysis of crime, deterrence, and drug abuse in New York City. The American Economic Review, v. 90, n. 3, p.584-604, Jun. 2000. CORNWELL, C.; TRUMBULL, W. N. Estimating the economic model of crime with panel data. The Review of Economics and Statistics, v. 76, n. 2, p. 360-366, May 1994. COSSIO, F. A. B. Disparidades econômicas inter-regionais, capacidade de recursos tributários, esforço fiscal e gasto público no federalismo brasileiro. 21o Prêmio BNDES de Economia. Rio de Janeiro: BNDES, 1998. 117 p. ______. Ensaios sobre federalismo fiscal. 2002. 169 f. Tese (Doutorado em Economia) – Pontifícia Universidade Católica do Rio de Janeiro, Rio de Janeiro, 2002. COSSIO, F. A. B.; CARVALHO, L. M. Os efeitos expansivos das transferências intergovernamentais e transbordamentos espaciais de despesas públicas: evidências para os municípios brasileiros – 1996. Pesquisa e Planejamento Econômico, v. 31, n. 1, p. 75-124, abr. 2001. Disponível em: <http://ppe.ipea.gov.br/index.php/ppe/article/viewFile/161/96>. Acesso em: 15/07/2007. DISTRITO FEDERAL. Tribunal de Contas do Distrito Federal. Relatório analítico sobre as contas do governador do Distrito Federal: exercício de 1999. Brasília, 2000. 306 p. Disponível em: <http://www.tc.df.gov.br/contas/1999/contas1999.zip>. Acesso em: 30/05/2007. ______. ______. Relatório analítico e parecer prévio sobre as contas do governo do Distrito Federal: exercício de 2003. Brasília, 2004. 444 p. Disponível em: <http://www. tc.df.gov.br/contas/2003/contas2003.zip>. Acesso em: 30/05/2007. FARRELL, M. J. The measurement of productive efficiency. Journal of the Royal Statistical Society. Series A (General), v. 120, n. 3, p. 253-290, 1957. FISHER, R. Income and grants effects on local expenditure: the flypaper effect and other difficulties. Journal of Urban Economics, v. 12, p. 324-345, 1982. FRANCO, G. H. A crise fiscal da União: diagnósticos e apontamentos para uma lei das finanças públicas. In: FRANCO, G. H. O Plano Real e outros ensaios. Rio de Janeiro: Francisco Alves, 1995. p. 211-227. GASPARINI, C. E.; COSSIO, F. A. B. Transferências intergovernamentais. In: MENDES, M. (Org.). Gasto público eficiente: 91 propostas para o desenvolvimento do Brasil. São Paulo: Topbooks, 2006. p.175-201. GEMMEL, N.; MORRISSEY, O.; PINAR, A. Fiscal illusion and political accountability: theory and evidence from two local tax regimes in Britain. Public Choice, v. 110, n. 3-4, p. 199-224, 2002. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 59 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho GOLDFJAN, I. Há razões para duvidar que a dívida pública no Brasil é sustentável? Brasília: Banco Central do Brasil, jul. 2002 (Notas técnicas, n. 25). GORDON, R. H. An optimal taxation approach to fiscal federalism. The Quarterly Journal of Economics, v. 98, n. 4, p. 567-586, nov. 1983. GRAMLICH, E. Intergovernmental grants: a review of the empirical literature. In: OATES, W. E. (Ed.). The political economy of fiscal federalism. Lexington Press, 1977. GUEDES, K. P.; GASPARINI, C. E. Descentralização fiscal e tamanho do governo no Brasil. Revista de Economia Aplicada, v. 11, p. 303-323, 2007. HAMILTON, B. W. The flypaper effect and other anomalies. Journal of Public Economics, v. 22, n. 3, p. 347-362, dez. 1983. HENDERSON, C. R. Estimation of genetic parameters. The Annals of Mathematical Statistics, n. 21, p. 309-310, 1950. KUMBHAKAR, S. C.; GHOSH, S.; MCGUCKIN, I. T. A generalized production frontier approach for estimating determinants of inefficiency in US Dairy Farms. Journal of Business and Economic Statistics, v. 9, p. 279-286, 1991. KUME, L. Uma estimativa dos determinantes da taxa de criminalidade brasileira: uma aplicação em painel dinâmico. In: XXXII ENCONTRO NACIONAL DE ECONOMIA, João Pessoa, 2004. Disponível em: <http://econpapers.repec.org/paper/ anpen2004/148.htm>. Acesso em: 07/01/2008. LOGAN, R. R. Fiscal illusion and the grantor government. Journal of Political Economy, v. 94, n. 6, p. 1304-1318, Dez. 1986. LOUREIRO, A. O. F.; CARVALHO JÚNIOR, J. R. A. O impacto dos gastos públicos sobre a criminalidade no Brasil. In: XXXV ENCONTRO NACIONAL DE ECONOMIA, Recife, 2007. Disponível em: <http://www.anpec.org.br/encontro2007/artigos/ A07A163.pdf>. Acesso em: 15/03/2008. MAC DOWELL, M. C.; GREMAUD, A. Transferências intergovernamentais como elemento de coordenação federativa. In: CONGRESSO INTERNACIONAL DEL CLAD SOBRE REFORMA DEL ESTADO Y DE LA ADMINISTRACIÓN PÚBLICA, 10., 2005, Santiago. Disponível em: <www.clad.org.ve/fulltext/0052610.pdf>. Acesso em: 15/05/2007. MENDES, M. Federalismo fiscal. In: BIDERMAN, C.; ARVATE, P. (Org.). Economia do Setor Público no Brasil. Rio de Janeiro: Elsevier, 2004. p. 421-461 (2. reimpressão). MEEUSEN, W.; VAN DEN BROECK, J. Efficiency estimation from Cobb-Douglas production functions with composed error. International Economic Review, v. 18, n. 2, p. 435-444, Jun. 1977. 60 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho OATES, W. E. Fiscal federalism. New York: Harcourt Brace Jovanovich, 1972. ______. Lump-sum intergovernmental grants have price effects. In: MIESZKOWSKI, P.; OAKLAND, W. H. (Ed.). Fiscal federalism and grants-in-aid. Washington, DC: Urban Institute, 1979. p. 23-29. ______. On the nature and measurement of fiscal illusion: a survey. In: OATES, W. E. (Ed.). Studies in fiscal federalism. Cheltenham: Edward Elgar, 1991. p. 431-448. OLIVEIRA, C. A. Criminalidade e o tamanho das cidades brasileiras: um enfoque da economia do crime. In: XXXIII ENCONTRO NACIONAL DE ECONOMIA, Natal, 2005. Disponível em: <http://econpapers.repec.org/paper/anpen2005/152.htm>. Acesso em: 07/01/2008. PEREIRA FILHO, O. A. Medidas de custo-eficiência nos serviços subnacionais de segurança pública: uma abordagem com o uso de fronteiras estocásticas. 2008. 68 f. Dissertação (Mestrado em Economia do Setor Público) – Universidade de Brasília, Brasília, junho 2008. REIFSCHNEIDER, D.; STEVENSON, R. Systematic departures from the frontier: a framework for the analysis of firm inefficiency. International Economic Review, v. 32, p. 715-723, 1991. REGIONAL ECONOMIC OUTLOOK: Western Hemisphere. Washington, DC: International Monetary Fund, Nov. 2006. Disponível em: <http://www.imf.org>. Acesso em: 16/12/2006. ROBINSON, G. K. That blup is a good thing: the estimation of random effects. Statistical Science, v. 6, n. 1, p. 15-32, 1991. RUBINFELD, D. L. The economics of the local public sector. In: AUERBACH, A. J.; FELDSTEIN, M (Ed.). Handbook of Public Economics, Amsterdam: North-Holland, v. 2, p. 571-645, 1987. SAMUELSON, P. A. The pure theory of public expenditure. The Review of Economics and Statistics, v. 36, n. 4, p. 387-389, Nov. 1954. SANTOS, C. A. A iniquidade do gasto público descentralizado e das transferências fiscais na Federação brasileira. Finanças públicas: XI Prêmio Tesouro Nacional. Brasília: Secretaria do Tesouro Nacional, 2006. 80 f. SANTOS, M. J.; KASSOUF, A. L. Estudos econômicos das causas da criminalidade no Brasil: evidências e controvérsias. Revista Economia, Brasília, 2008 (artigos aprovados). Disponível em: <http://www.anpec.org.br/revista/aprovados/Economia_crime. pdf>. Acesso em: 05/01/2008. ______. Uma investigação econômica da influência do mercado de drogas ilícitas sobre a criminalidade brasileira. Revista Economia, Brasília, v. 8, n. 2, p. 187-221, maio/ago. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 61 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho 2007. Disponível em: <http://www.anpec.org.br/revista/vol8/vol8n2p187_210.pdf>. Acesso em: 05/01/2008. SCHMIDT, P.; LOVELL, C. A. K. Estimating technical and allocative inefficiency relative to stochastic production and cost frontiers. Journal of Econometrics, v. 9, p. 343366, 1979. SCHWENGBER, S.; RIBEIRO, E. O impacto do Fundo de Participação (FPE) no esforço tributário dos estados: uma estimativa do potencial de arrecadação do ICMS. Finanças públicas: V Prêmio Tesouro Nacional. Brasília: Secretaria do Tesouro Nacional, 2000. 84 f. SHAH, A. The reform of intergovernmental fiscal relations in developing and emerging market economies. Washington, DC: World Bank, 1994. SOUZA JÚNIOR, C. V. N.; GASPARINI, C. E. Análise da equidade e da eficiência dos estados no contexto do federalismo fiscal brasileiro. Estudos Econômicos, São Paulo, v. 36, n. 4, p. 803-832, out./dez. 2006. STEVENSON, R. E. Likelihood functions for generalized stochastic frontier estimation. Journal of Econometrics, v. 13, p. 57-66, 1980. STIGLITZ, J. E. Economics of the public sector. 3. ed. New York: IE-WW Norton, 2000. 824 p. STRUMM, T. J. Fiscal illusions and municipal enterprises. Municipal Finance Journal, v. 20, n. 4, p. 61-72, 2000. STRUMPF, K. S. A predictive index for the flypaper effect. Journal of Public Economics, v. 69, p. 389-412, 1998. TANNURI-PIANTO, M. E.; SOUSA, M. C. S.; ARCOVERDE, F. D. Fronteiras de eficiência estocásticas para empresas de distribuição de energia elétrica no Brasil: uma análise de dados de painel. Estudos Econômicos, Instituto de Pesquisas Econômicas, 2008 (artigos aprovados). TIEBOUT, C. M. A pure theory of local expenditures. Journal of Political Economy, v. 64, n. 5, p. 416-424, Out. 1956. TURNBULL, G. K. Fiscal illusion, uncertainty and the flypaper effect. Journal of Public Economics, v. 48, n. 2, p. 207-223, 1992. VERSIANI, F. R. A dívida pública interna e sua trajetória recente. In: HERRERA, S. et al. Dilemas da Dívida, Rio de Janeiro: Fundação Konrad Adenauer, ano III, n. 4, p. 101119, 2002 (Cadernos Adenauer). 62 Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 Tópicos Especiais de Finanças Públicas – Oliveira Alves Pereira Filho WINER, S. L. Some evidence on the effect of separation on spending and taxing decisions. Journal of Political Economy, v. 91, n. 1, p. 126-140, Feb. 1983. WYCKOFF, P. G. A bureaucratic theory of flypaper effect. Journal of Urban Economics, v. 23, n. 1, p. 115-129, Jan. 1988. Finanças Públicas – XIV Prêmio Tesouro Nacional – 2009 63