Documento Informativo

PRODUTO FINANCEIRO COMPLEXO

“Notes db Rendimento Santander Covered Mar.2015 Credit Linked Note”

ISIN: XS0803214229

Emitente: dbInvestor Solutions plc

1. Advertências ao investidor

Risco de perda parcial ou total do capital investido.

Risco de reembolso antecipado pelo Emitente (o dbInvestor Solutions plc) em condições

excepcionais, podendo-se reflectir no investidor os custos de resolução dos acordos de

cobertura de risco contratados pelo Emitente e pela Contraparte.

Risco de Remuneração baixa ou inexistente.

Possibilidade de extensão da data de maturidade prevista.

Risco de Crédito do Emitente e da Entidade de Referência.

Impossibilidade de solicitação de reembolso antecipado por opção do investidor.

Aplicação de comissões de custódia.

2. Descrição do Produto

As Notes db Rendimento Santander Covered Mar.2015 (doravante designadas por “Notes”) são produtos

financeiros complexos (nos termos do Decreto-Lei n.º 211-A/2008, de 3 de Novembro, e do Regulamento da

CMVM n.º 1/2009), sem garantia de remuneração e sem garantia de reembolso do capital investido.

As Notes são instrumentos financeiros representativos de dívida emitidos pelo dbInvestor Solutions plc (o

"Emitente"), um veículo de fins especiais para emissão de Valores Mobiliários garantidos por activos, constituído

na Irlanda.

As Notes têm data de maturidade prevista em 16 de Março de 2015, estando a sua remuneração e o reembolso

do capital investido dependente da inexistência de incumprimento da sociedade de direito espanhol Banco

Santander, S.A. (doravante designada por “Entidade de Referência”) no âmbito das obrigações por esta emitidas,

melhor descritas no Anexo ao Presente Documento Informativo (doravante designadas por “Activo Subjacente”).

Caso não ocorra um Evento de Incumprimento da Entidade de Referência ao abrigo do Activo Subjacente, as

Notes serão remuneradas através do pagamento de um cupão equivalente à taxa Euribor® a 3 meses, acrescida

de 3,75% ao ano (por referência ao Valor Nominal das Notes), pagos trimestralmente.

Caso exista um Evento de Incumprimento da Entidade de Referência referente ao Activo Subjacente (e apenas se

for referente ao Activo Subjacente), o investidor receberá um montante equivalente à sua porção pro rata do valor

de mercado do Activo Subjacente em situação de incumprimento, deduzido dos custos de desmontagem da

operação de cobertura de risco abaixo referida, não recebendo qualquer montante a título de remuneração para

além dos montantes que eventualmente já tenha recebido. Neste caso, o montante a receber pelo investidor será

provavelmente inferior ao Capital Investido nas Notes, podendo inclusive corresponder a zero.

O pagamento da remuneração das Notes e o reembolso do capital devido ao investidor nos termos acima

descritos encontram-se garantidos por uma carteira de obrigações hipotecárias emitidas pela Entidade de

Referência - o Activo Subjacente - detidas pelo Emitente. Em caso de incumprimento da Entidade de Referência

das obrigações por si assumidas ao abrigo do Activo Subjacente, a garantia constituída sobre o mesmo poderá ser

executada e os montantes recebidos em resultado da referida execução serão afectos ao cumprimento, pelo

Emitente, das obrigações por si assumidas ao abrigo das Notes.

O Emitente irá celebrar um asset swap com o Deutsche Bank Aktiengesellschaft, London Branch (doravante

designado por “Contraparte na Operação de Cobertura de Risco”), ao abrigo do qual os pagamentos relativos

Notes db Rendimento Santander Covered Mar.2015

Página 1 / 11

Documento Informativo

ao Activo Subjacente são trocados pelos montantes de juros e capital a serem pagos ao abrigo das Notes.

Um investimento nas Notes acarretará ainda para o investidor uma exposição ao risco de crédito da Contraparte

na Operação de Cobertura de Risco e da Entidade de Referência.

3. Principais Características da Oferta

Emitente

dbInvestor Solutions plc, uma Sociedade comercial de responsabilidade limitada

com sede na Irlanda que desde a sua constituição tem agido como veículo de fins

especiais para emissão de Valores Mobiliários garantidos por activos.

Data de Emissão

28 de Setembro de 2012

Data de Maturidade

Prevista e Data de

Maturidade Prorrogada

16 de Março de 2015.

A data de maturidade das Notes pode ser prorrogada para além da Data de

Maturidade Prevista se o Agente de Cálculo determinar que um Evento de

Potencial Incumprimento do Activo Subjacente se verificou e se mantém na Data

de Maturidade Prevista. Em caso de prorrogação da maturidade das Notes para a

Data de Maturidade Prorrogada, a remuneração do Cupão, que de outra forma

seria devida na Data de Maturidade Prevista, será devida na Data de Maturidade

Prorrogada e um Valor de Cupão adicional acumulará durante esse período de

adiamento, correspondendo tal Valor de Cupão adicional a um montante

correspondente à aplicação da taxa “EONIA (Euro Overnight Index Average)”,

calculada pelo Banco Central Europeu, sem a adição de qualquer margem, sobre

o capital investido, durante o período, contado em dias, entre a Data de

Maturidade Prevista, exclusive, e a Data de Maturidade Prorrogada, inclusive

(informação adicional sobre a EONIA está disponível no website

http://www.euribor-rates.eu/eonia.asp). Os investidores serão notificados da

eventual prorrogação da data de maturidade das Notes e, bem assim, de quando

será a Data de Maturidade Prorrogada, a qual será fixada o mais rapidamente

possível seguindo os mais elevados padrões de exigência aos quais o Agente de

Cálculo se encontra adstrito enquanto intermediário financeiro.

Duração prevista das

Notes

899 dias, podendo ser superior em caso de prorrogação da Data de Maturidade.

Data de Liquidação

Terceiro Dia Útil após 16 de Março de 2015 ou da Data de Maturidade Prorrogada

Dia Útil

Significa (a) um dia, excepto Sábado ou Domingo, no qual os bancos comerciais e

mercados de bolsa estejam abertos ao negócio em Londres e um dia em que o

agente de liquidação esteja aberto ao negócio, e (b), caso aplicável para efeitos

de pagamentos em euro, um dia no qual o sistema TARGET2 (sistema de

Transferências Automáticas Trans-Europeias de Liquidações pelos Valores Brutos

em Tempo Real) não esteja encerrado (para mais informação sobre o sistema

TARGET2 consulte o endereço de internet http://www.ecb.int) e (c), caso

aplicável, para efeitos de entrega física, um dia em que esteja aberto ao negócio o

sistema de liquidação correspondente

Montante Global da

Emissão

EUR 5.000.000 (cinco milhões de euros)

Preço de Subscrição

O Preço de Subscrição é de EUR 10.000 (dez mil Euros), por Note,

correspondente a 100% do seu valor nominal, e incrementos de EUR 1.000 (mil

Euros) a partir daquele valor.

Período de

Comercialização

06 de Setembro de 2012 a 26 de Setembro de 2012

Natureza da Oferta

Oferta pública

Admissão à Negociação

Mercado regulamentado da Bolsa de Valores do Luxemburgo

Documentação da Oferta

Este documento informativo não dispensa nem substitui toda a documentação

pertinente em relação ao presente produto financeiro complexo: o prospecto de

base datado de 23 de Agosto de 2012 e o respectivo sumário traduzido para

Notes db Rendimento Santander Covered Mar.2015

Página 2 / 11

Documento Informativo

Português.

Todos os documentos acima referidos e o presente documento informativo

encontram-se disponíveis em www.cmvm.pt e poderão ser solicitados ao

Deutsche Bank Aktiengesellshaft – Sucursal em Portugal (a “Entidade

Colocadora”).

Os investidores devem ter em atenção que poderá ser apresentado à

“Commission de Surveillance du Secteur Financier” (a "CSSF"), na qualidade de

autoridade competente que aprovou o prospecto de base ao abrigo do qual ocorre

a presente oferta das Notes, um pedido para aprovação de uma adenda ao

prospecto de base com vista à sua actualização.

4. Principais Características das Notes

Entidade de Referência

O Banco Santander, S.A., conforme melhor descrito no Anexo ao presente

Documento Informativo.

Períodos de Referência de

Cupão

Períodos trimestrais. Os Períodos de referência de Cupão terão início em cada

uma das Datas de Referência de Cupão (inclusive) e terminarão nas Datas de

Referência de Cupão seguintes (exclusive). O primeiro Período de Referência de

Cupão terá início na Data de Emissão (inclusive) e terminará no dia 16 de

Dezembro de 2012 (exclusive).

Taxa de Cupão Bruta

A remuneração de cupão a pagar pelas Notes, se devida, corresponderá à

aplicação de uma taxa bruta (TANB) correspondente à taxa Euribor® para o prazo

de 3 meses, tal como publicada para a Data de Referência de Cupão em causa,

acrescida de uma margem de 3,75%.

A taxa resultante deste cálculo corresponde a uma taxa anual (TANB) e será

aplicada sobre o capital investido, pelo Período de Referência de Cupão em

causa, numa base actual/360, ou seja, considera-se que os meses têm o seu

número efectivo de dias, e que os anos têm todos 360 dias.

Datas de Referência de

Cupão

16 de Março, 16 de Junho, 16 de Setembro e 16 de Dezembro de cada ano,

sendo a primeira Data de Referência de Cupão o dia 16 de Dezembro de 2012 e a

Data Final de Referência de Cupão, a qual corresponderá à Data de Maturidade

Prevista (16 de Março de 2015) ou, em caso de prorrogação daquela, à Data de

Maturidade Prorrogada, consoante aplicável. Sobre a Data de Maturidade

Prorrogada vide Secção 3.

Datas de Pagamento da

Remuneração de Cupão

A remuneração de cupão será paga 3 Dias Úteis após cada Data de Referência

de Cupão, com excepção da Data Final de Pagamento da Remuneração de

Cupão, a qual corresponderá à Data de Maturidade Prevista ou à Data de

Maturidade Prorrogada, consoante aplicável.

5. Reembolso Antecipado e Possível Perda de Capital

As Notes poderão ser reembolsadas antecipadamente nas situações descritas infra (doravante designadas por

“Situações de Reembolso Antecipado”), casos em que o investidor poderá receber um montante inferior ao

capital investido (podendo o mesmo equivaler a zero) e não receberá qualquer montante a título de remuneração

para além dos montantes que eventualmente já tenha recebido.

O Produto terminará antecipadamente nas seguintes situações:

(A) Cessação Antecipada da Operação de Cobertura de Risco

Caso a Operação de Cobertura de Risco cesse antecipadamente (devido a alterações fiscais ou

ilegalidade/impossibilidade em relação ao Emitente ou à contraparte na operação de cobertura de risco, e devido a

insolvência/incumprimento da contraparte na operação de cobertura de risco referida), as Notes serão canceladas.

(B) Evento de Incumprimento do Activo Subjacente

Caso ocorra um Incumprimento, uma Situação de Incumprimento ou outra circunstância similar ao abrigo dos

termos do Activo Subjacente (incluindo um incumprimento no pagamento de juros ou capital quando devidos), as

Notes serão canceladas.

Notes db Rendimento Santander Covered Mar.2015

Página 3 / 11

Documento Informativo

(C) Reembolso Antecipado do Activo Subjacente

Se o Activo Subjacente for reembolsado em data anterior à Data de Maturidade Prevista, as Notes serão

canceladas.

(D) Evento de Incumprimento

Caso ocorra um Evento de Incumprimento ou outra circunstância similar ao abrigo dos termos das Notes (incluindo

um incumprimento de pagamentos ao abrigo das Notes durante 14 ou mais dias, o incumprimento por parte do

Emitente das suas obrigações no âmbito das Notes, ou uma situação de insolvência do Emitente), as Notes serão

canceladas.

Nas situações que despoletam o reembolso antecipado das Notes descritas em (A), (B) e (D) supra, o Montante

de Reembolso Antecipado a receber pelo investidor será equivalente à porção pro rata das Notes relativamente ao

montante correspondente à diferença entre o Valor de Mercado do Activo Subjacente, acrescido de quaisquer

montantes recebidos pelo Emitente a título de juros pela titularidade do Activo Subjacente e que se encontrem

depositados em conta específica para o efeito à sua ordem e não hajam ainda sido utilizados para efeitos de

pagamento da remuneração das Notes, e os Custos de Reembolso Antecipado, sendo que caso o resultado desta

diferença seja negativo, o investidor não receberá qualquer montante nem terá que pagar qualquer montante.

O Valor de Mercado do Activo Subjacente é o montante, na moeda em que o Activo Subjacente se encontrar

denominado no momento relevante, calculado pelo Agente de Cálculo, igual à oferta mais elevada obtida de entre

as apresentadas por entidades financeiras de referência, no dia útil anterior à data de cancelamento das Notes.

O montante de Custos de Reembolso Antecipado corresponde ao valor em Euros (o qual pode ser positivo,

negativo ou zero) correspondente à soma de (i) um montante (se existente) igual à soma dos custos, despesas e

impostos incorridos pela Contraparte na Operação de Cobertura de Risco no cancelamento das Notes e (ii)

quaisquer custos legais ou com estes relacionados incorridos pelo Emitente, pela Contraparte na Operação de

Cobertura de Risco em resultado do cancelamento das Notes.

Caso o Reembolso antecipado das Notes se deva a uma situação correspondente à descrita em (C) supra, o

Montante de Reembolso Antecipado (o qual nunca poderá ser inferior a zero) será equivalente à diferença entre a

porção pro rata dos rendimentos do reembolso do Activo Subjacente (com excepção dos juros devidos pagos em

relação a tal reembolso), e os Custos de Reembolso Antecipado.

O pagamento do Montante de Reembolso Antecipado será pago ao investidor na Data de Cancelamento das

Notes, a qual é notificada, pelo Emitente, num prazo não superior a 30 dias úteis e não inferior 10 dias úteis a

contar da verificação da Situação de Reembolso Antecipado.

6. Reembolso na Maturidade

Caso não ocorra qualquer Evento de Incumprimento ou Situação de Reembolso Antecipado, as Notes serão

reembolsadas na Data de Maturidade Prevista. A Data de Maturidade Prevista pode ser adiada se o Agente de

Cálculo determinar que um Evento de Potencial Incumprimento do Activo Subjacente se tenha verificado e o

mesmo se mantenha na Data de Maturidade Prevista. Em tais circunstâncias, e desde que o Agente de Cálculo

não considere que o Evento de Potencial Incumprimento do Activo Subjacente se concretizou num Evento de

Incumprimento, a remuneração do Cupão, que de outra forma seria devida na Data de Maturidade Prevista, será

devida na Data de Maturidade Prorrogada e um Valor de Cupão adicional acumulará durante esse período de

adiamento, correspondendo tal Valor de Cupão adicional a um montante correspondente à aplicação da taxa

“EONIA (Euro Overnight Index Average)” Os investidores serão notificados da eventual prorrogação da data de

maturidade das Notes e, bem assim, de quando será a Data de Maturidade Prorrogada.

7. Principais Riscos Associados

Risco de Mercado

Um investimento nas Notes comporta o risco de o valor de mercado do Activo

Subjacente poder variar e tal ter impacto na remuneração das Notes.

Risco de Câmbio

Um investimento nas Notes poderá comportar o risco de flutuações no mercado

cambial e tal ter impacto no montante a receber pelo investidor em caso de

Reembolso antecipado das Notes, no caso de o Activo Subjacente vir a ser

denominado numa moeda diferente do Euro.

Riscos de Capital

Um investimento nas Notes comporta o risco de o montante de capital a reembolsar

poder ser inferior ao capital investido, podendo inclusive ser igual a zero.

Notes db Rendimento Santander Covered Mar.2015

Página 4 / 11

Documento Informativo

Risco de Crédito

Um investimento nas Notes comporta o risco de crédito do Emitente, o qual poderá

não ter condições para cumprir atempadamente as suas obrigações de pagamento

ao abrigo das Notes em virtude de falência ou insolvência.

Risco de Contraparte

Um investimento nas Notes comporta o risco da Contraparte na Operação de

Cobertura de Risco não ter condições de cumprir atempadamente as suas

obrigações, nomeadamente financeiros ou patrimoniais, nos termos daquela

operação, e tal ter impacto na remuneração das Notes.

Risco de Taxa de Juro

Um investimento nas Notes comporta o risco de a taxa Euribor a 3 meses poder

variar e tal ter impacto na remuneração das Notes.

Risco de Rentabilidade

Um investimento nas Notes comporta o risco de, ocorrendo uma situação de

incumprimento da Entidade de Referência no âmbito do Activo Subjacente, o

investidor poder, no limite, não receber qualquer remuneração pelo investimento

efectuado nas Notes ou, ainda que venha a receber montantes a título de

remuneração, estes poderem ser considerados reduzidos por referência ao

montante de capital investido e ao prazo do investimento.

Risco de Liquidez

Um investimento nas Notes comporta o risco de o investidor ter de esperar ou de

incorrer em custos (designadamente por ter de vender a um preço inferior ao seu

valor económico real) para transformar as Notes em moeda.

Risco de Custos e

Encargos

Um investimento nas Notes comporta o risco de a Entidade Colocadora poder fixar

custos adicionais ou diferentes relacionados com a custódia das Notes, em

momento subsequente ao investimento, suportados pelo investidor e tal ter impacto

na remuneração das Notes. Os custos e encargos encontram-se descritos no

preçário a todo o tempo em vigor que a entidade colocadora se reserva de alterar

nas condições legalmente permitidas (por favor ver ponto 12. infra. “Descrição dos

Custos Envolvidos para o Subscritor” para mais informação).

Risco de Conflito de

Interesses

Um investimento nas Notes comporta o risco de ocorrer um evento cujas

consequências não se encontram total e completamente previstas nas cláusulas

contratuais ou na legislação que regulam as Notes, ou cuja resolução seja cometida

ao Emitente ou ao Agente de Cálculo, e de a sua resolução ser concretizada de

forma contrária aos interesses do investidor, nomeadamente.

Risco de

Discricionariedade do

Agente de Cálculo

Um investimento nas Notes comporta o risco de discricionariedade do Agente de

Cálculo relativamente a determinadas matérias, em particular, na Extensão da Data

de Maturidade das Notes, na determinação do Montante de Reembolso Antecipado

e Taxa de Câmbio relevante.

No âmbito da sua discricionariedade, o Agente de Cálculo actuará de acordo com a

prática de mercado tendo em vista a preservação, de forma aproximada, do efeito

económico pretendido com a contratação deste produto. Estas alterações podem ter

um impacto adverso no valor das Notes. Tal exercício de correcção efectuado pelo

Agente de Cálculo é vinculativo.

8. Indicação do Perfil do Cliente Recomendado

As Notes destinam-se a subscrição pelos clientes do Deutsche Bank Aktiengesellschaft, Sucursal em Portugal (a

Entidade Colocadora), o que inclui tanto investidores qualificados como não qualificados, desde que habilitados a

investir em produtos financeiros complexos, de acordo com a avaliação feita pela Entidade Colocadora, ao abrigo

dos princípios da Directiva relativa aos Mercados de Instrumentos Financeiros (a Directiva 2004/39/CE),

transposta para Portugal.

A classificação atribuída a este produto em termos de perfil de cliente corresponde ao “Perfil 4 – Dinâmico”, de

acordo com os procedimentos de clientes habitualmente entregues pela Entidade Colocadora, que se concretizam

nos seguintes: Perfil 1 – Muito Conservador; Perfil 2 – Conservador; Perfil 3 – Moderado; Perfil 4 – Dinâmico; e

Perfil 5 – Agressivo.

O investidor deverá estar disposto a perder parte ou a totalidade do capital investido e a manter o seu investimento

pelo prazo das Notes (no limite, 1046 dias), com a consequente falta de liquidez daí decorrente.

Notes db Rendimento Santander Covered Mar.2015

Página 5 / 11

Documento Informativo

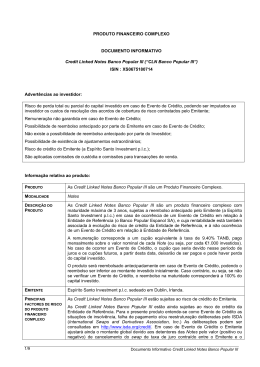

9. Três Cenários Exemplificativos da Possível Evolução do Produto (cuja probabilidade

de ocorrência não é necessariamente igual)

Cenário 1

Cenário 2

Cenário 3

Juros (T.A.N.B.)

Capital

Juros (T.A.N.B.)

Capital

Juros (T.A.N.B.)

16.12.2012

E3M+3,75%

-

E3M+3,75%

-

E3M+3,75%

16.03.2013

E3M+3,75%

-

E3M+3,75%

-

E3M+3,75%

16.06.2013

E3M+3,75%

-

E3M+3,75%

-

E3M+3,75%

16.09.2013

E3M+3,75%

-

E3M+3,75%

-

E3M+3,75%

16.12.2013

E3M+3,75%

-

E3M+3,75%

-

E3M+3,75%

16.03.2014

E3M+3,75%

-

E3M+3,75%

-

E3M+3,75%

16.06.2014

E3M+3,75%

-

E3M+3,75%

-

-

16.09.2014

E3M+3,75%

-

E3M+3,75%

-

16.12.2014

E3M+3,75%

-

E3M+3,75%

-

16.03.2015

E3M+3,75%

100%

-

-

-

95%

Data de

Maturidade

Prorrogada

Capital

70%

Descrição dos Cenários

Cenário 1

Neste cenário, não se verifica qualquer Evento de Incumprimento durante a vida do produto.

Assim, neste cenário, o investidor receberá, 3 Dias Úteis após cada uma das Datas de Referência

de Cupão, rendimentos no montante correspondente à aplicação da Taxa de Remuneração de

Cupão (Euribor® 3 meses acrescida de uma margem de 3,75%, TANB) sobre o montante investido

e, na Data de Maturidade Prevista, receberá 100% do capital investido.

Cenário 2

Neste cenário, verifica-se um Evento de Potencial Incumprimento do Activo Subjacente durante o

último Período de Referência de Pagamento de Cupão, mantendo-se aquele na Data de

Maturidade Prevista, considerando o Agente, após aquela data que o mesmo se concretizou num

Evento de Incumprimento. Neste cenário, as Notes são canceladas e o investidor não receberá

mais rendimentos, sendo reembolsado de um montante, a título de capital, inferior ao montante

inicialmente investido, correspondente à porção pro rata das Notes na diferença entre o Valor de

Mercado do Activo Subjacente e os Custos de Reembolso Antecipado. Neste cenário, o montante

acima enunciado corresponde a 95% do capital investido, pelo que, sem prejuízo da remuneração

paga, o investidor perdeu capital.

Cenário 3

Neste cenário verifica-se uma Situação de Reembolso Antecipado das Notes durante o Período de

Referência de Cupão entre 16 de Março de 2014 e 16 de Junho de 2014. Uma vez que esta

situação de Reembolso Antecipado se deveu ao Reembolso Antecipado do Activo Subjacente, o

Montante de Reembolso Antecipado a receber pelo investidor será equivalente à diferença entre a

porção pro rata dos rendimentos do reembolso do Activo Subjacente (com excepção dos juros

devidos pagos em relação a tal reembolso), e os Custos de Reembolso Antecipado.

Neste cenário, o montante acima enunciado corresponde a 70% do capital investido, pelo que, sem

prejuízo da remuneração paga, o investidor perdeu capital.

Assim, o investidor receberá, na data de cancelamento das Notes (a notificar pelo Emitente num

prazo de entre 10 e 30 dias úteis a contar da verificação da Situação de Reembolso Antecipado) o

Montante de Reembolso Antecipado, não recebendo, contudo, desde Março 16 de Março de 2014

qualquer montante a título de remuneração de cupão.

Notes db Rendimento Santander Covered Mar.2015

Página 6 / 11

Documento Informativo

10. Evolução da Performance dos Activos Relevantes

Notes db Rendimento Santander Covered Mar.2015

Página 7 / 11

Documento Informativo

Fonte: Bloomberg

Os investidores deverão ter em atenção que os valores apresentados constituem apenas dados históricos relativos

à evolução do Activo Subjacente, bem como que rendibilidades passadas não constituem garantia de

rendibilidades futuras.

11. Entidades Relevantes

Emitente

dbInvestor Solutions plc, uma Sociedade comercial de responsabilidade limitada

na Irlanda que desde a sua constituição tem agido como veículo de fins

especiais para emissão de Valores Mobiliários garantidos por activos.

Autoridade de Supervisão do

Emitente para aprovação do

prospecto

Commission de Surveillance du Secteur Financier (a “CSSF“), a autoridade de

supervisão luxemburguesa

Entidade Colocadora

Deutsche Bank Aktiengesellschaft, Sucursal em Portugal

Autoridade de Supervisão da

Entidade Colocadora

Para os efeitos deste produto financeiro complexo, a Comissão do Mercado de

Valores Mobiliários (a “CMVM”), a autoridade de supervisão da actividade de

intermediação financeira em Portugal, designadamente para efeitos de

comercialização das Notes.

Agente de Cálculo

Deutsche Bank Aktiengesellschaft, Sucursal de Londres

Autoridade de Supervisão do

Agente de Cálculo para a

actividade bancária e de

intermediação financeira

A Bundesanstalt für Finanzdienstleistungsaufsicht ("BaFin"), a autoridade de

supervisão alemã, e a Financial Services Authority ("FSA") a autoridade de

supervisão no Reino Unido.

12. Outras Informações Relevantes

Descrição dos

Custos

Envolvidos para

o Subscritor

Serão aplicadas as comissões para transacções de compra e venda após a Data de Emissão

e comissão de custódia, conforme disponível em www.deutsche-bank.pt e www.cmvm.pt.

A Entidade Colocadora reserva-se o direito de alterar o seu preçário (nomeadamente quanto à

cobrança de comissões de custódia ou de registo), nas condições legalmente permitidas. O

preçário pode ser consultado em qualquer balcão da Entidade Colocadora, bem como em

www.deutshche.bank.pt. Os investidores dever estar cientes de que qualquer alteração do

preçário da Entidade Colocadora relativamente a este produto financeiro afectará

negativamente a rendibilidade do mesmo.

Direito de

Resolução na

Comercialização

Os investidores que sejam considerados consumidores nos termos do Decreto-Lei n.º

95/2006, de 29 de Maio, têm, no prazo de 14 dias e desde que cumpridas as demais

condições previstas naquele diploma legal, o direito de resolver livremente o contrato de

subscrição desta Notes celebrado à distância, sem necessidade de indicação do motivo e sem

Notes db Rendimento Santander Covered Mar.2015

Página 8 / 11

Documento Informativo

à Distância

que haja lugar ao pagamento de qualquer indemnização ou penalização pelo consumidor.

Notificações

Todas as notificações relativas às Notes serão publicadas:

(i) se e enquanto as Notes estiverem admitidas à negociação em mercado regulamentado, no

sistema de difusão de informação desse mercado regulamentado (Bolsa de Valores do

Luxemburgo, www.bourse.lu); e/ou

(ii) entregues ao agente de liquidação para que este as transmita aos investidores das Notes;

e/ou

(iii) por qualquer outra forma que cumpra com as regras do Código dos Valores Mobiliários e

com as regras da CMVM relativamente à notificação aos investidores.

Notes db Rendimento Santander Covered Mar.2015

Página 9 / 11

Documento Informativo

Resumo do

Regime Fiscal

1. Pagamento de Juros a Pessoas Singulares Residentes em Portugal

Os rendimentos obtidos estão sujeitos a retenção na fonte de IRS, à taxa de 25%, com

possibilidade de opção pelo englobamento dos rendimentos, desde que obtidos fora do âmbito

do exercício de actividades empresariais e profissionais. Sendo realizada a opção pelo

englobamento, o rendimento colectável será tributado à taxa que resultar da aplicação da

tabela prevista no artigo 68.º do Código de IRS (acrescido de uma taxa de solidariedade de

2,5%, que incidirá sobre o rendimento colectável auferido em 2012 e 2013 que exceda os

€153.300) e a retenção terá a natureza de pagamento por conta do imposto devido a final. A

retenção é uma obrigação da entidade residente em Portugal que paga ou coloca à disposição

o pagamento relevante. Estão também sujeitos a retenção na fonte a título definitivo à taxa

liberatória de 30% os rendimentos de capitais sempre que sejam pagos ou colocados à

disposição em contas abertas em nome de um ou mais titulares mas por conta de terceiros

não identificados, excepto quando seja identificado o beneficiário efectivo, termos em que se

aplicam as regras gerais. Caso não esteja sujeito a retenção na fonte e não seja exercida a

opção pelo englobamento, o titular dos rendimentos será tributado a uma taxa autónoma de

25%.

2. Pagamento de Juros a Pessoas Colectivas Residentes em Portugal

Os rendimentos obtidos estão sujeitos a IRC, à taxa única de 25%, a que pode acrescer

imposto adicional (Derrama Estadual) incidente a uma taxa de 3% sobre a parte do lucro

tributável superior a € 1.500.000,00 e inferior a € 10.000.000,00 e de 5%, relativamente à

parcela do lucro tributável superior a € 10.000.000,00. O quantitativo da parte do lucro

tributável que exceda € 1.500.000,00, quando superior a € 10.000.000,00, é dividido em duas

partes: uma, igual a € 8.500.000,00, à qual se aplica a taxa de 3%; outra, igual ao lucro

tributável que exceda € 10.000.000,00, à qual se aplica a taxa de 5%. Poder-se-á ainda

aplicar um imposto municipal (Derrama Municipal) até ao limite máximo de 1,5% sobre o lucro

tributável sujeito e não isento de IRC. Não é aplicada retenção na fonte em sede de IRC.

3. Pagamento de Juros a Não Residentes em Portugal

Não sujeitos a IRS/IRC.

4. Mais-Valias e Menos-Valias obtidas por Pessoas Singulares Residentes em Portugal

As mais-valias e menos-valias apuradas na alienação das Notes contribuem para o cômputo

do saldo anual de mais-valias e menos-valias decorrentes da venda de obrigações e outros

títulos de dívida, de partes sociais e outros valores mobiliários e de operações com

instrumentos financeiros derivados (excepto swaps de taxa de juro, swaps cambiais, swaps de

taxa de juro e de divisa e operações cambiais a prazo), warrants autónomos e certificados. O

referido saldo anual, quando seja positivo, está sujeito a tributação em IRS a uma taxa

especial de 25%. O saldo positivo entre as mais-valias e as menos-valias resultantes da

alienação de acções, obrigações e de outros títulos de dívida está isento de IRS até ao valor

anual de €500.

5. Mais-Valias e Menos-Valias obtidas por Pessoas Colectivas Residentes em Portugal

As mais-valias e menos-valias realizadas num dado ano de exercício concorrem positiva ou

negativamente, respectivamente, para à formação do lucro tributável. As mais-valias e as

menos-valias são dadas pela diferença entre o valor de realização, líquido dos encargos que

lhe sejam inerentes, e o valor de aquisição deduzido das perdas por imparidade e outras

correcções de valor previstas no artigo 35.º do Código do IRC, bem como das depreciações

ou amortizações aceites fiscalmente.

6. Mais-Valias e Menos-Valias obtidas por Pessoas Colectivas Não-Residentes em

Portugal

Não sujeitos a IRS/IRC.

A informação acima corresponde a uma descrição geral do regime fiscal aplicável, que poderá sofrer

alterações legais e/ou por via de interpretação, e não dispensa a consulta da legislação e regulamentação

aplicáveis.

Actualidade da

Informação

06 de Setembro de 2012.

Notes db Rendimento Santander Covered Mar.2015

Página 10 / 11

Documento Informativo

Anexo

Descrição do Activo Subjacente

Obrigações Hipotecárias (Cedulas Hipotecarias)

emitidas pelo Banco Santander, S.A. e que se

encontram colateralizadas por operações de crédito

hipotecário que fazem parte do balanço do emitente. Os

titulares destas Cedulas Hipotecarias têm prioridade no

recebimento de proveitos emergentes dos activos

dados em garantia das referidas operações de crédito

hipotecário.

Banco Santander, S.A.

ISIN: ES0413900244

Notes db Rendimento Santander Covered Mar.2015

Banco Santander, S.A. oferece um leque alargado de

produtos bancários e financeiros. Oferece diversos

produtos de depósito, tais como depósitos à ordem e a

prazo, bem como contas de poupança e contas

correntes, crédito hipotecário, crédito pessoal, crédito

ao consumo, online banking e telephone banking. O

banco também actua na área do corporate banking,

tesouraria e actividades de banca de investimento,

estrutura e gere fundos de investimento, fundos de

pensões e carteiras de instrumentos financeiros, bem

como produtos de investimento em imobiliário. Oferece

ainda serviços de aconselhamento ao investimento,

produtos de seguros, corretagem, cartões de crédito e

de débito e serviços de cobrança. O banco insere-se

num grupo que opera primariamente em Espanha, no

Reino Unido, noutros países europeus, no Brasil e

noutros países sul-americanos. À data de 31 de

Dezembro de 2011 tinha 6.608 balcões na Europa

continental, 1.379 no Reino Unido, 6.406 na América

Latina e 723 balcões nos Estados Unidos da América.

O banco era anteriormente denominado Banco

Santander Central Hispano, S.A. tendo alterado a sua

denominação para Banco Santander, S.A. em Junho de

2007. O banco foi fundado em 1857 e tem sede em

Madrid, Espanha.

Página 11 / 11

Baixar