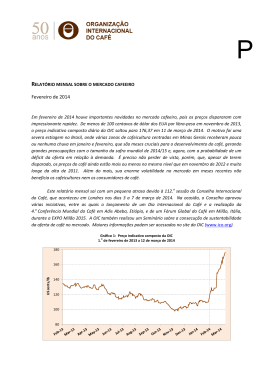

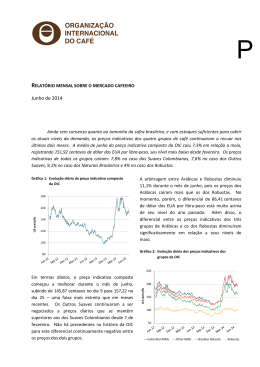

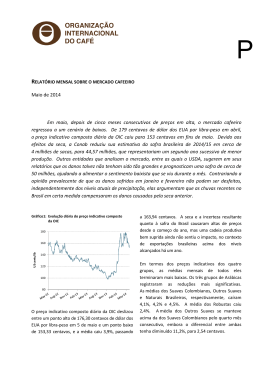

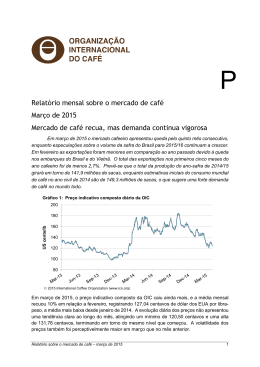

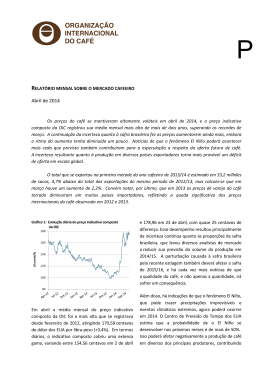

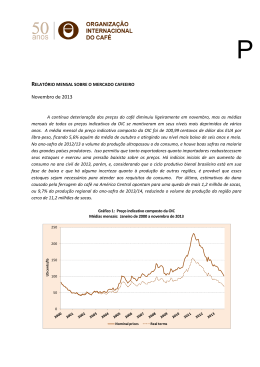

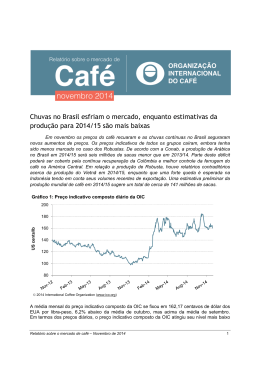

P RELATÓRIO MENSAL SOBRE O MERCADO CAFEEIRO Março de 2014 Durante março, a incerteza quanto à safra brasileira prosseguiu, causando grandes flutuações de preços e, como em fevereiro, a volatilidade do preço indicativo composto da Organização Internacional do Café (OIC) voltou a ultrapassar os 10%. Em menos de dez dias, o preço indicativo composto diário da OIC oscilou entre um ponto alto de 177,29 centavos de dólar dos EUA por libra‐peso e um ponto baixo de 153,33 centavos. A média mensal de 165,03 centavos, quase 20% superior à de fevereiro, foi a mais alta de dois anos. Os preços internacionais se mantêm instáveis, prosseguindo sensíveis à evolução da mereorologia no Brasil. Em termos dos fatores fundamentais, o consumo mundial de café continuou a aumentar, e provisoriamente se estima que, no ano civil de 2013, a demanda total girou em torno de 145,8 milhões de sacas. Como também se estima que no ano‐safra de 2013/14 a produção total será de 145,7 milhões de sacas, parece provável que o mercado esteja a caminho de um déficit de oferta. A variável mais importante neste momento é o tamanho da safra brasileira de 2014/15, que está começando agora em abril. Os danos causados pela recente seca, entretanto, ainda não foram quantificados oficialmente. diante da maior anomalia climática desde a "geada negra" de 1975, advertindo que os danos à safra de 2015/16 podem ser ainda piores1. Gráfico 1: Evolução diária do preço indicativo composto da OIC 180 160 US cents/lb Em março, os preços do café se caracterizaram por grande volatilidade. O preço indicativo composto da OIC subiu para 177,29 centavos de dólar dos EUA por libra‐peso em meados do mês, para então cair 15,6% nos oito dias seguintes, só parando de cair ao atingir 153,33 centavos. A média mensal se fixou em 165,03 centavos, ou 19,8% acima de fevereiro, e foi a média mais alta desde março de 2012. Essa evolução dos preços foi induzida, principalmente, pelo tempo no Brasil. Algumas chuvas esparsas nas regiões de café limitaram um pouco a velocidade da alta dos preços nos últimos dois meses, mas os preços continuam extremamente instáveis. Além disso, é difícil estimar a extensão dos danos da seca e do calor elevado até que a safra esteja sendo colhida, embora um estudo recente afirme que se está 140 120 100 80 1 1 Alemar Braga Rena: “Seca e alta temperatura nos cafezais brasileiros: um estudo de caso e sua amplitude nacional”. Volatility (%) 2 Relatório mensal sobre o mercado cafeeiro – Março de 2014 Os preços indicativos dos três grupos de Arábicas foram que em 2014/15 a produção de seu país será muito os que mais aumentaram. Em relação a fevereiro, as menor que em 2013/14. Há igualmente médias mensais dos Suaves Colombianos, Outros Suaves preocupações com a produção da Índia, da e Naturais Brasileiros subiram bem mais de 20%. A dos Indonésia e do México. Robustas saltou quase 10%, levando a um aumento da arbitragem entre Arábicas e Robustas. A média mensal Gráfico 3: Volatilidade contínua de 30 dias dos Outros Suaves também se mantém acima da dos do preço indicativo composto da OIC Suaves Colombianos pelo segundo mês consecutivo, e o 20% diferencial de preços mais que dobrou, passando a ‐3,02 centavos, pois a produção da Colômbia continuou a 15% aumentar, tendo subido para 828.000 sacas, ou 34% acima de março do ano anterior. Gráfico 2: Preços indicativos diários dos grupos da OIC 10% 250 5% US cents/lb 200 0% 150 O consumo mundial, por outro lado, continua a 50 crescer com vigor. Inicialmente se estima que no ano civil de 2013 ele cresceu a uma taxa expressiva de 2,7%, alcançando um volume de 145,8 milhões Colombian Milds Other Milds Brazilian Naturals Robustas de sacas, ante 142 milhões em 2012. Nos últimos O aumento da volatilidade dos preços nos últimos quatro anos, a média anual do crescimento foi de dois meses também foi grande. O gráfico 3 adiante 2,1%. Em 2013, grande parte do crescimento mostra a volatilidade contínua, durante 30 dias, do aconteceu nos mercados tradicionais, em especial preço indicativo composto da OIC, que em março nos EUA, onde, segundo cálculos provisórios, ele foi de 2014 foi superior a 15%. Essa situação reflete a bastante forte em comparação com 2012. Nos extrema incerteza prevalecente no mercado atual, países exportadores o consumo também continuou que se deve sobretudo ao tempo no Brasil, e a crescer com vigor, tendo alcançado um volume de também à incerteza quanto à safra de 2014/15. 44,7 milhões de sacas, ou 30,6% do total mundial, Além disso, as autoridades do Vietnã comunicaram em 2013. 100 Quadro 1: Consumo mundial de café Calendar years World total 2010 2011 2012 2013* CAGR (2010‐2013*) 137 049 139 055 142 000 145 800 2.1% Exporting countries 40 910 42 398 43 471 44 670 3.0% Traditional markets Emerging markets 71 004 25 135 70 719 25 938 71 380 27 149 74 321 26 810 1.5% 2.2% CAGR: Taxa de crescimento anual composta * Estimativas Relatório mensal sobre o mercado cafeeiro – Março de 2014 3 Gráfico 4: Alteração da composição do consumo cafeeiro mundial 1990 22% 63% 2013 2000 25% 57% 15% Traditional markets 31% 51% 18% Emerging markets 18% Exporting countries Por último, o total exportado em fevereiro de 2014 alcançou 9 milhões de sacas, 4,3% a mais que em fevereiro de 2013. O volume das exportações nos primeiros cinco meses do ano cafeeiro de 2013/14 totalizou 42,7 milhões de sacas, 6,6% a menos que no mesmo período de 2012/13. Deve‐se notar, em especial, que a estimativa das exportações do Vietnã em fevereiro aumentou significativamente (+28,2%), para 2 milhões de sacas. Pode‐se presumir que esse aumento se deva à alta dos preços. No entanto, ainda se estima que o volume total exportado pelo Vietnã no ano cafeeiro de 2013/14 (outubro a fevereiro) foi menor, só alcançando 7,3 milhões de sacas, ante 9,2 milhões em 2012/13. Apesar do aumento das exportações dos Robustas, os estoques certificados da bolsa de futuros de Londres continuaram a cair, passando de 404.000 sacas em fevereiro a 317.000 em março. Os estoques certificados dos Arábicas da bolsa de Nova Iorque também caíram ligeiramente, passando a 2,9 milhões de sacas (ver gráfico 5). Gráfico 5: Estoques certificados das bolsas de futuros de Nova Iorque e Londres 4 3 Million bags Estima‐se que em 2013 os mercados emergentes consumiram 26,8 milhões de sacas, ou seja, um pouco menos que em 2012. É bastante provável, porém, que essa redução se deva ao fato de que a maioria dos mercados emergentes não faz parte da OIC, não havendo, portanto, disponibilidade de dados sobre eles em 2013. Os mercados tradicionais, por sua vez, tendem a registrar uma participação decrescente no total do consumo, em resultado, principalmente, do aumento do consumo que se observa nos países exportadores. 2 1 0 London New York 4 Relatório mensal sobre o mercado cafeeiro – Março de 2014 Quadro 2: Preços indicativos da OIC e de futuros (em centavos de dólar dos EUA por libra‐peso) ICO Colombian Composite Milds Other Milds Monthly averages 131.38 161.53 149.78 Ma r‐13 Apr‐13 129.55 161.76 149.81 126.96 158.35 147.19 Ma y‐13 Jun‐13 117.58 147.55 138.26 118.93 147.46 138.39 Jul ‐13 Aug‐13 116.45 143.26 135.15 111.82 138.60 132.28 Sep‐13 Oct‐13 107.03 133.83 128.70 100.99 124.65 122.02 Nov‐13 Dec‐13 106.56 126.54 125.97 110.75 132.90 132.73 Ja n‐14 Feb‐14 137.81 172.22 173.64 165.03 211.07 214.09 Ma r‐14 % change between Mar‐14 and Feb‐14 19.8 22.6 23.3 Annual averages 2009 115.67 177.43 143.84 2010 147.24 225.46 195.96 2011 210.39 283.84 271.07 2012 156.34 202.08 186.47 2013 119.51 147.87 139.52 % change between 2013 and 2012 ‐23.6 ‐26.8 ‐25.2 Volatility (%) Feb‐14 11.5 12.8 13.0 Mar‐14 10.8 11.9 12.6 Variation between Mar‐14 and Feb‐14 ‐0.8 ‐0.8 ‐0.4 Brazilian Naturals Robustas New York* London* 133.61 132.62 130.29 120.01 119.47 116.81 112.65 109.57 102.57 107.40 114.02 148.74 182.97 106.26 101.68 99.18 90.79 95.21 94.01 87.78 83.70 79.71 87.89 87.73 95.90 105.37 141.43 139.91 138.64 126.37 125.27 122.31 119.55 117.05 109.10 114.12 120.92 156.68 190.66 97.22 93.15 91.07 81.82 85.34 84.10 77.89 73.47 69.32 76.74 77.25 85.12 95.53 23.0 9.9 21.7 12.2 115.33 153.68 247.61 174.97 122.23 74.58 78.74 109.21 102.82 94.16 128.40 165.20 256.36 179.22 129.41 67.69 71.98 101.23 91.87 84.45 ‐30.1 ‐8.4 ‐27.8 ‐8.1 14.7 13.4 7.7 5.4 15.8 14.9 8.6 5.7 ‐1.3 ‐2.3 ‐0.9 ‐2.9 * Preço médio da 2.a e 3.a posições Quadro 3: Diferenciais de preços (em centavos de dólar dos EUA por libra‐peso) Colombian Milds Other Milds Ma r‐13 Apr‐13 Ma y‐13 Jun‐13 Jul ‐13 Aug‐13 Sep‐13 Oct‐13 Nov‐13 Dec‐13 Ja n‐14 Colombian Milds Brazilian Naturals 11.75 11.95 11.16 9.29 9.07 8.11 6.32 5.13 2.63 0.57 0.17 27.92 29.14 28.06 27.54 27.99 26.45 25.95 24.26 22.08 19.14 18.88 55.27 60.08 59.17 56.76 52.25 49.25 50.82 50.13 44.94 38.65 45.17 16.17 17.19 16.90 18.25 18.92 18.34 19.63 19.13 19.45 18.57 18.71 Feb‐14 Ma r‐14 ‐1.42 ‐3.02 23.48 28.10 76.32 105.70 % change between Mar‐14 and Feb‐14 112.7 19.7 38.5 * Preço médio da 2.a e 3.a posições Colombian Other Milds Other Milds Milds Robustas Brazilian Robustas Naturals Brazilian Naturals Robustas New York* 43.52 48.13 48.01 47.47 43.18 41.14 44.50 45.00 42.31 38.08 45.00 27.35 30.94 31.11 29.22 24.26 22.80 24.87 25.87 22.86 19.51 26.29 44.21 46.76 47.57 44.55 39.93 38.21 41.66 43.58 39.78 37.38 43.67 24.90 31.12 77.74 108.72 52.84 77.60 71.56 95.13 25.0 39.9 46.9 32.9 London* Relatório mensal sobre o mercado cafeeiro – Março de 2014 5 Quadro 4: Total da produção dos países exportadores 2010 2011 2012 2013* % change 2012‐13 132 984 132 296 145 436 145 717 0.2% Arabicas Colombian Milds Other Milds Brazilian Naturals Robustas 84 108 9 705 28 789 45 614 48 876 81 870 8 720 32 030 41 119 50 426 88 891 12 010 29 104 47 777 56 545 85 402 12 238 26 425 46 739 60 315 ‐3.9% 1.9% ‐9.2% ‐2.2% 6.7% Africa Asia & Oceania Mexico & Central America South America 16 053 36 016 18 021 62 893 15 715 37 897 20 282 58 402 16 528 42 701 18 597 67 610 16 451 47 320 15 995 65 951 ‐0.5% 10.8% ‐14.0% ‐2.5% Crop year commencing TOTAL * Estimativas Em milhares de sacas Dados de produção completos podem ser acessados no site da OIC (www.ico.org/prices/po.htm). Table 5: Total das exportações de todas as formas de café pelos países exportadores February 2013 February 2014 October ‐ February % change 2012/13 2013/14 % change TOTAL 8 629 9 003 4.3 45 704 42 677 ‐6.6 Arabicas Colombian Milds Other Milds Brazilian Naturals Robustas 5 462 859 2 236 2 367 3 167 5 748 1 114 2 004 2 631 3 255 5.2 29.6 ‐10.4 11.1 2.8 28 352 4 099 9 458 14 795 17 352 27 832 5 375 8 167 14 290 14 845 ‐1.8 31.1 ‐13.7 ‐3.4 ‐14.4 Em milhares de sacas Estatísticas de comércio completas referentes a todos os países exportadores podem ser acessadas no site da OIC (www.ico.org/trade_statistics.asp). Quadro 6: Estoques certificados das bolsas de futuros de Nova Iorque e Londres Mar‐13 Apr‐13 May‐13 Jun‐13 Jul‐13 Aug‐13 Sep‐13 Oct‐13 Nov‐13 Dec‐13 Jan‐14 Feb‐14 Mar‐14 London 2.05 2.11 2.08 2.00 1.64 1.32 1.01 0.89 0.77 0.50 0.46 0.40 0.32 New York 3.09 3.10 3.11 3.09 3.11 3.15 3.13 3.07 3.02 3.06 3.00 2.95 2.92 Em milhões de sacas

Baixar