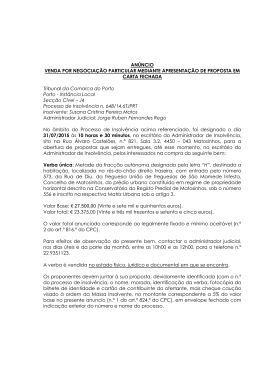

1 DESVENDANDO O TERMÔMETRO DE INSOLVÊNCIA DE KANITZ Autores: José Roberto Kassai e Silvia Kassai RESUMO A análise de balanço através de indicadores contábeis é enriquecida pela existência de modelos preditivos, estruturados a partir de uma cesta de informações ponderada de acordo com critérios estatísticos. É o caso dos modelos de previsão de insolvência. O termômetro de insolvência de Kanitz, utilizado para prever falência das empresas, foi um dos modelos pioneiros no Brasil na década de 70. Ao divulgar seu modelo, KANITZ não explica como chegou na fórmula de cálculo, dizendo tratar-se de um ferramental estatístico. O objetivo deste nosso trabalho é justamente desmistificar o ferramental estatístico utilizado pelo autor, de uma forma simples e sem os rigores das formulações matemáticas. Trata-se da análise discriminante, uma técnica que permite realizar cálculos de regressão linear com variáveis não numéricas. Mostramos, através de cinco passos básicos, como se monta um modelo próprio de previsão de insolvência. Para isso, desenvolvemos um caso prático utilizando os recursos de cálculos das conhecidas planilhas eletrônicas. Pretendemos, com isso, despertar o leitor para modelos mais recentes e sofisticados, e até incentivá-lo a desenvolver seus próprios modelos, não apenas restritos a análise de crédito, mas aplicáveis em quaisquer outras áreas do planejamento empresarial. 1. APRESENTAÇÃO A análise de balanços através de indicadores contábeis tem se desenvolvido no meio acadêmico graças a integração com a comunidade empresarial. O escopo desses indicadores é abrangente e a possibilidade de criar-se novas fórmulas de acordo com necessidades específicas tem como limite a experiência e a criatividade de cada pessoa. Para que o analista não se sinta perdido diante de um grande volume de índices, quocientes, indicadores..., muitas vezes repetitivos ou até contraditórios, essas análises são dispostas em grupos ou modelos específicos que procuram analisar a situação de uma determinada empresa sob os mais variados enfoques. As análises tradicionais são dispostas em grupos de indicadores que procuram avaliar as situações de liquidez, endividamento, rentabilidade e alavancagem, retorno de investimento, estrutura dos ativos, qualidade dos passivos etc. Outras análises se compõe 2 na forma de modelos com capacidade preditiva, estruturados a partir de uma cesta de informações e ponderadas de acordo com critérios estatísticos. É o caso do modelo de previsão de falência elaborado por KANITZ e que é o enfoque deste estudo. Ao divulgar seu modelo, KANITZ não explica como chegou na fórmula de cálculo, dizendo tratar-se de um ferramental estatístico: “Para calcular o fator de insolvência... usamos uma combinação de índices, ponderados estatisticamente... Trata-se de uma ponderação relativamente complexa...” 1 IUDÍCIBUS, em seus estudos de análise de balanços, também relata o fato: “Stephen C. Kanitz... construiu o termômetro de insolvência... Por outro lado, não revelou a metodologia empregada para construir o termômetro.” 2 O objetivo deste nosso trabalho é justamente desmistificar o ferramental estatístico 3 utilizado pelo autor, de forma simples e sem os rigores das formulações matemáticas. Para isso, iremos desenvolver um caso prático utilizando os recursos das conhecidas planilhas eletrônicas. Pretendemos, com isso, despertar o leitor para modelos mais recentes e sofisticados, e até incentivá-lo a desenvolver seus próprios modelos, não apenas restritos a análise de crédito, mas aplicáveis em quaisquer outras áreas do planejamento empresarial. 2. O MODELO DE PREVISÃO DE FALÊNCIA DE KANITZ O Professor Stephen Charles Kanitz foi responsável, durante mais de 20 anos, pela elaboração da análise econômica e financeira das 500 Melhores e Maiores empresas brasileiras editada pela Revista Exame 4. Fruto de seu trabalho e de suas pesquisas, elaborou um modelo de previsão de falências, também conhecido como fator de insolvência. Esse fator é obtido a partir de informações de balanços contábeis de empresas, através do cálculo de uma fórmula “mágica”, a saber: 1 Kanitz, Stephen Charles. Como prever falências de empresas. Artigo publicado originalmente na Revista Exame de dezembro de 1974, pag. 95 a 102. 2 IUDÍCIBUS, Sérgio de. Análise de balanços. São Paulo: Atlas, 7ª edição, pag. 129. 3 A técnica estatística utilizada é a ANÁLISE DISCRIMINANTE, a ser tratada neste trabalho. 4 Atualmente esse trabalho é efetuado pela Fundação Instituto de Pesquisas Contábeis, Atuariais e Financeiras (FIPECAFI), sob a coordenação dos professores L. Nelson de Carvalho e Ariovaldo dos Santos da FEA/USP. 3 F .Insolvência = 0,05 X 1 + 1,65 X 2 + 3,55 X 3 − 1,06 X 4 − 0,33 X 5 Onde: X1 = Lucro Líquido Patrimônio Líquido X2 = Ativo Circulante + Re alizável a Longo Pr azo Passivo Circulante + Exigível a Longo Pr azo X3 = Ativo Circulante − Estoques Passivo Circulante X4 = Ativo Circulante Passivo Circulante X5 = Passivo Circulante + Exigível a Longo Pr azo Patrimônio Líquido Após o cálculo, obtém-se um número denominado de Fator de Insolvência que determina a tendência de uma empresa falir ou não. Para facilitar, o autor criou uma escala chamada de Termômetro de Insolvência, indicando três situações diferentes: Solvente, Penumbra e Insolvente, a saber: 4 TERMÔMETRO DE INSOLVÊNCIA DE KANITZ 7 6 5 4 3 2 1 0 -1 -2 -3 -4 -5 -6 -7 SOLVENTE PENUMBRA INSOLVENTE Os valores positivos indicam que a empresa está em uma situação boa ou “solvente”, se for menor do que –3 a empresa se encontra em uma situação ruim ou “insolvente” e que poderá levá-la à falência. O intervalo intermediário, de 0 a –3, chamada de “penumbra” representa uma área em que o fator de insolvência não é suficiente para analisar o estado da empresa, mas inspira cuidados. Uma empresa que apresenta um fator de insolvência positivo, tem menor possibilidade de vir a falir e essa possibilidade diminuirá à medida que o fator positivo for maior. Ao contrário, quanto menor for o fator negativo maiores serão as chances da empresa encerrar suas atividades. Naquela época, início da década de 70, KANITZ aplicou seu modelo nas 500 Melhores e Maiores empresas brasileiras. A empresa escolhida como a melhor do ano apresentava um fator de insolvência igual a “10”, enquanto que outra com fator igual a “– 2,6” pediu concordata no ano seguinte, com um fator de insolvência igual a “-7”. No Brasil, o modelo de KANITZ foi um dos precursores (1972). Nos EUA Edward ALTMAN já explorava essa técnica (1930). Atualmente, outros pesquisadores brasileiros já desenvolveram modelos semelhantes e mais atualizados, como ELIZABETSKY, MATIAS e PEREIRA. As fórmulas desses outros modelos estão demonstradas a seguir. • Modelo de ALTMAN: Fator = 1,84 − 0,51X 1 + 6,32 X 3 + 0,71X 4 + 0,53 X 5 5 Onde: X1 = (Ativo Circulante – Passivo Circulante) : Ativo Total X2 = Reservas e Lucros Suspensos : Ativo Total X3 = Ativo Total X4 = Patrimônio Líquido : Exigível Total X5 = Vendas : Ativo Total Análise: o ponto crítico é “zero”. • Modelo de ELIZABETSKY: Fator = 1,93 x1 − 0,2 X 2 + 1,02 X 3 + 1,33 X 4 − 1,12 X 5 Onde: X1 = X2 = X3 = X4 = X5 = Lucro Líquido : Vendas Disponível : Ativo Permanente Contas a Receber : Ativo Total Estoques : Ativo Total Passivo Circulante : Ativo Total Análise: o ponto crítico é “0,5”. Acima desse valor a empresa estará solvente; abaixo, insolvente. • Modelo de MATIAS: Fator = 23,792 X 1− 8,26 X 2 − 9,868 X 3 − 0,764 X 4 − 0,535 X 5 + 9,912 X 6 Onde: X1 = X2 = X3 = X4 = X5 = X6 = Patrimônio Líquido : Ativo Total Empréstimos Bancários : Ativo Circulante Fornecedores : Ativo Total Ativo Circulante : Passivo Circulante Lucro Operacional : Lucro Bruto Disponível : Ativo Total Análise: o ponto crítico é zero. • Modelo de PEREIRA: Fator = 0,722 − 5,124 X 1 +11,016 X 2 − 0,342 X 3 − 0,048 X 4 + 8,605 X 5 − 0,004 X 6 Onde: X1 = X2 = X3 = X4 = Duplicatas Descontadas : Duplicatas a Receber Estoque final : Custo das Vendas Fornecedores : Vendas Estoque médio : custo das vendas 6 X5 = (Lucro Operacional + Desp.Financ.) : (Ativo Total – Investimento médio) X6 = Exigível Total : (Lucro Líq. + 10%Imob.médio + Saldo devedor da Cor. Monet.) Análise: o ponto crítico é zero. Todos esses modelos de previsão de insolvência foram desenvolvidos a partir de uma determinada amostra colhidas em suas respectivas épocas. O modelo de KANITZ, por exemplo, não teria o mesmo grau de precisão previsto na época de seu desenvolvimento. PEREIRA 5, apurou o grau de precisão desses modelos comparando as empresas classificadas corretamente com as informações reais obtidas em amostra de empresas solventes e insolventes. O seu modelo foi o que obteve o melhor índice de acerto, 90% para as empresas solventes e 86% para as empresas insolventes. Veja o gráfico a seguir com o grau de precisão, ou de acertos, (médio) desses modelos que adaptamos a partir do estudo de PEREIRA: Grau de Precisão dos Modelos de Previsão de Insolvência 88% PEREIRA 80% ALTMAN 74% 74% KANITZ MATIAS 69% ELIZABETSKY Esses modelos são desenvolvidos através de uma técnica estatística denominada de análise discriminante. O seu uso, bastante difundido em outros países, só agora começa a ser difundido no Brasil. 3. O FERRAMENTAL ESTATÍSTICO UTILIZADO: A ANÁLISE DISCRIMANTE A análise discriminante, também chamada de análise do fator discriminante ou análise discriminante canônica, é uma técnica estatística desenvolvida a partir dos 5 SILVA, José Pereira da. Administração de crédito e previsão de insolvência. São Paulo: Atlas, 1983. 7 cálculos de regressão linear e, ao contrário desta, permite resolver problemas que contenham não apenas variáveis numéricas, mas também variáveis de natureza “qualitativa”, como é o exemplo de empresas “solventes” e “não solventes”. Mas como realizar cálculos matemáticos com essas variáveis “não numéricas”? É simples, basta atribuir um número qualquer a essas variáveis. Por exemplo, empresa não solvente é igual a “1”, e empresa solvente é igual a “2”. Com esse artifício, transformamos aquele problema num problema simples de regressão linear. Portanto, a análise discriminante é uma sofisticação dos tradicionais cálculos de regressão linear. Ao imaginarmos dois pontos distintos, conseguimos facilmente passar uma reta entre os mesmos e, como sabemos, essa reta pode ser representada por uma equação matemática do tipo “y = ax + b”. Se quisermos estimar um outro ponto qualquer dessa reta, basta calculá-lo a partir dessa equação. Numa outra situação em que há diversos pontos, e não dispostos em linha reta, também é possível determinar uma reta e a respectiva equação linear e, obviamente, só terá valor se esses pontos não estiverem muito dispersos. Esse grau de dispersão é medido através do cálculo de correlação, ou “R2”. Nos modelos de previsão de insolvência, a análise discriminante se processa da seguinte forma: • Selecionar dois grupos de empresas, solventes e não solventes. • Selecionar os respectivos indicadores contábeis dessas empresas. • Atribuir números às variáveis não numéricas. • Obter a equação linear através dos cálculos de regressão, que é a base do modelo de previsão de insolvência. • O grau de precisão do modelo pode ser medido comparando-se a classificação das empresas a partir da equação de regressão, com a classificação original previamente estabelecida. Se o grau de precisão foi muito baixo, é necessário substituir os indicadores contábeis escolhidos ou acrescentar novos. O processo para a construção de um modelo de previsão de insolvência é relativamente simples. A qualidade de um modelo é avaliada pelo seu grau de precisão e pela habilidade do autor na escolha de quais e quantos indicadores contábeis utilizar. O ideal é atingir um grau de precisão maior possível, próximo a 100% e com um número menor possível de indicadores ou informações. Essa otimização é obtida através do feeling do autor e das inúmeras simulações de acréscimo ou exclusão de indicadores, da análise da correlação entre o mesmos, até se chegar num grau de precisão julgado adequado. Esse processo só é praticável utilizandose recursos de processamento eletrônico de dados. KANITZ desenvolveu seu modelo, na época, através de “cartões perfurados”; hoje, dispomos de inúmeros software estatísticos. 8 4. VAMOS CONSTRUIR UM MODELO ATRAVÉS DA PLANILHA EXCEL Para demonstrar a técnica de análise discriminante na construção de modelos de previsão de insolvência, vamos desenvolver um caso prático através da planilha eletrônica Excel 6. Desenvolvemos para isso cinco passos básicos para a construção de nosso próprio modelo, a saber: • 1º Passo: obter dos dados e montar o problema. • 2º Passo: efetuar o cálculo de regressão linear e definir a “função ou equação discriminante”. • 3º Passo: construir uma coluna chamada “escore discriminante” e calcular o “ponto de corte”. • 4º Passo: analisar o “grau de precisão” do modelo. • 5º Passo: construir o “termômetro de insolvência”. Considerando as simplificações necessárias para uma demonstração proposta neste trabalho, vejamos o desenrolar desses passos, através de um caso simplificado. O SR. ZEZINHO RESOLVEU MONTAR O SEU PRÓPRIO TERMÔMETRO DE INSOLVÊNCIA. PARA ISSO, OBTEVE UMA AMOSTRA DE CASOS REAIS COMPOSTA DE 20 EMPRESAS, SENDO 10 EMPRESAS CONSIDERADAS “SOLVENTES” E 10 EMPRESAS QUE VIERAM A FALIR, CONSIDERADAS “INSOLVENTES”. PARA CADA UMA DESSAS EMPRESAS, ELE HAVIA SELECIONADO, INICIALMENTE, UM GRANDE NÚMERO DE INDICADORES CONTÁBEIS, MAS APÓS ALGUMAS REFLEXÕES UTILIZANDO TODA A SUA EXPERIÊNCIA EM ANÁLISE DE CRÉDITO E DE BALANÇOS, BEM COMO NOÇÕES BÁSICAS DE ESTATÍSTICA, REDUZIU PARA APENAS 3 INDICADORES CONTÁBEIS. VEJA O QUADRO COM ESSAS INFORMAÇÕES: 6 Utilizamos a versão recente do aplicativo Microsoft Excel. Entretanto, o mesmo pode ser obtido com versões mais antigas ou até outras planilhas eletrônicas como o Lotus, Works ETC. 9 Empresa 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 DADOS INICIAIS Ind-1 Ind-2 ind-3 8,1 0,13 0,64 6,6 0,10 1,04 5,8 0,11 0,66 12,3 0,09 0,80 4,5 0,11 0,69 9,1 0,14 0,74 1,1 0,12 0,63 8,9 0,12 0,75 0,7 0,16 0,56 9,8 0,12 0,65 7,3 0,10 0,55 14,0 0,08 0,46 9,6 0,08 0,72 12,4 0,08 0,43 18,4 0,07 0,52 8,0 0,08 0,54 12,6 0,09 0,30 9,8 0,07 0,67 8,3 0,09 0,51 20,6 0,13 0,79 Classificação Solvente Solvente Solvente Solvente Solvente Solvente Solvente Solvente Solvente Solvente Insolvente Insolvente Insolvente Insolvente Insolvente Insolvente Insolvente Insolvente Insolvente Insolvente 1º PASSO: OBTER OS DADOS E MONTAR O PROBLEMA. Após a obtenção dos dados, a primeira etapa é substituir as variáveis “não numéricas” por números quaisquer, para que possamos dar continuidade aos cálculos estatísticos. Com esse artifício, no lugar de “insolvente” atribuímos o número “1”, por exemplo, e “2” para “solvente”, a saber: 10 2º PASSO: EFETUAR O CÁLCULO DE REGRESSÃO LINEAR E DEFINIR A EQUAÇÃO DISCRIMINANTE”. “FUNÇÃO OU Um vez estruturado os dados em forma de planilha, vamos realizar o cálculo de regressão linear através da função “ferramentas, análise de dados, regressão” da planilha eletrônica Excel, a saber: Em seguida, é só clicar OK e o aplicativo irá apresentar os resultados da regressão linear: 11 Com base nos coeficientes obtidos na regressão, podemos criar a “função discriminante”, isto é, a equação de regressão, a saber: Y = 0,166 - 0,036(Ind1) + 8,859(Ind2) + 1,2(Ind3) Caso a equação apresentasse um índice de erro muito grande, os dados deveriam ser alterados até se chegar a um resultado aceitável. Essa análise é feita através dos “R” calculados. 3º PASSO: CONSTRUIR UMA COLUNA CHAMADA “ESCORE DISCRIMINANTE” E CALCULAR O “PONTO DE CORTE”. Muito bem, em princípio essa fórmula representa o nosso modelo de previsão de insolvência. Entretanto, ainda falta analisar o seu grau de precisão e para isso precisamos, antes, calcular o “escore discriminante” e o “ponto de corte”. Chamamos de “escore discriminante” uma outra coluna com os valores calculados com base na função discriminante para cada uma das 20 empresas. O “ponto de corte 7” é obtido através da média aritmética das médias dos escores discriminante de cada grupo de empresas, a saber: 7 Existem outras técnicas estatísticas para se “refinar” o cálculo do ponto de corte e aprimorar as análises discriminantes, por exemplo o cálculo da Distância Euclidiana, Distância de Mahalanobis, análise multivariante etc. Em nosso caso, o ponto de corte refinado é igual a 1,535. Maiores informações poderão ser obtidas no Laboratório de Contabilometria da Fipecafi - FEA/USP. 12 4º PASSO: ANALISAR O “GRAU DE PRECISÃO” DO MODELO. O ponto de corte de “1,500” serve de parâmetro para classificar as empresas nesse modelo. Abaixo desse escore serão classificadas as empregas do grupo “1” (insolventes) e acima as empresas do grupo “2” (solventes). A próxima etapa, portanto, é reclassificar as 20 empresas selecionadas com base nesse modelo e, comparando-se com a classificação original, apurar o seu “grau de precisão”. Vejamos: Comparando-se a classificação obtida a partir de nosso modelo de previsão de insolvência com a classificação original da amostra de empresas, constatamos que houve apenas duas classificações erradas, isto é, o nosso modelo apresenta, portanto, um grau de precisão 8 de 80%. 8 É oportuno lembrar que se fôssemos utilizar cálculos avançados para refinar o cálculo do ponto de corte, o modelo apresentaria um grau de precisão de 90%. 13 5º PASSO: CONSTRUIR O “TERMÔMETRO DE INSOLVÊNCIA”. Uma vez obtido um grau de precisão aceitável, o modelo está aprovado. Se não fosse assim, teríamos que simular novos dados, empresas, indicadores até chegar em um nível desejado. A exemplo do modelo de KANITZ, podemos também criar um “termômetro de insolvência”, ou seja, uma escala ilustrativa para classificação das empresas. Para isso, precisamos calcular o desvio padrão dos escore discriminantes de cada grupo, o que é uma tarefa muito simples usando-se as funções do Excel, a saber: Com essas informações, podemos desenhar graficamente as curvas de cada um dos grupos, a seguir: Considerando-se a abrangência de um desvio padrão para cada um dos grupos de empresas, nota-se um intervalo (1,41 a 1,65) que está fora dessa área e que KANITZ chamou em seu modelo de área de “penumbra”, ou seja, uma empresa classificada nessa área está em uma situação indefinida e, provavelmente, inspira cuidados. Estatisticamente, significa que o modelo não tem base para afirmar nenhuma classificação nesse intervalo. 14 Finalmente, agora podemos desenhar nosso “termômetro de insolvência”, inclusive considerando uma área de “penumbra”, a exemplo de KANITZ. NOSSO T ERMÔMETRO DE I NSOLVÊNCIA 2.05 SOLVENTE 1.85 1.65 PENUMBRA 1.41 1.16 INSOLVENTE 0.91 O ponto crítico de nosso modelo é “1,41”. Uma empresa classificada abaixo desse valor deverá estar em uma situação ruim, de insolvência e que, provavelmente, irá falir mantidas as condições atuais. Ao contrário, uma empresa classificada acima de “1,65”, e quanto maior estiver deste ponto, menores serão as chances de um dia vir a falir. 5. COMENTÁRIOS FINAIS A análise discriminante bem como outros métodos quantitativos baseados em estatística, já bastante difundidos em outros países, só agora começam a ser empregados no Brasil. Em nossa opinião, isso se deve ao conhecimento restrito em estatística da média de nossos profissionais. Os tempos do auge da inflação vividos nos últimos anos e da conturbada economia também contribuíram para isso, dificultando e desmotivando os profissionais para o uso desses métodos quantitativos na gestão empresarial. Esperamos ter contribuído para despertar nos leitores o interesse pelo uso das técnicas estatísticas, em especial a análise discriminante e alertamos para o fato de que, apesar da “perfeição” matemática desses modelos preditivos, ainda não substituem o ser humano em suas decisões. Aliás, nem o próprio ser humano é capaz de prever o futuro com certeza 9. 9 ...a propósito, a empresa que mencionamos anteriormente neste trabalho como a campeã entre as 500 melhores e maiores pela Revista Exame/74, classificada com empresa muito solvente pelo Termômetro de Kanitz, depois de mais de 20 anos teve que ser vendida para evitar a falência. 15 A tendência é que esses modelos sejam utilizados não apenas como uma “bola de cristal” para prever o futuro, mas principalmente com instrumentos de avaliação de riscos empresariais. Dessa forma, devemos nos cercar de todos os recursos que auxiliem no processo de tomadas de decisões no ambiente empresarial. Os bons profissionais, que também dominam os métodos quantitativos, certamente estarão em vantagens sobre os demais. 16 BIBLIOGRAFIA 1. ALTMAN, E. I., R. B. Avery, R. A Eisenbeis & J. F. Sinkey. Application of classification techniques in business, banking and finance. Greenwich, CT: JAI Press, 1981. 2. IUDÍCIBUS, Sérgio de. Análise de balanços. São Paulo: Atlas, 7ª edição, 3. KANITZ, Stephen Charles. Como prever falências de empresas. Artigo publicado na Revista Exame, dezembro de 1974. 4. KASSAI, José Roberto & Sílvia. Análise discriminante. Trabalho apresentado na disciplina Contabilometria do curso de doutorado em Controladoria, coordenada pelo professor Luiz João Corrar. 5. MATARAZZO, Dante C. Análise financeira de balanços. São Paulo: Editora Atlas, 3ª edição, 1995. 6. PETERS & SUMMERS. Análise estatística e processo decisório. Fundação Getúlio Vargas, Instituto Nacional do Livro/MEC. Editora da Universidade de São Paulo. 7. SILVA, José Pereira da. Administração de crédito e previsão de insolvência. São Paulo: Editora Atlas, 1983.

Download