MINISTÉRIO DA FAZENDA

ESCOLA DE ADMINISTRAÇÃO FAZENDÁRIA – ESAF

IX PRÊMIO TESOURO NACIONAL- 2004

TEMA 3: Tributação, Orçamentos e Sistemas de Informação sobre

Administração Financeira Pública.

SUBTEMA 3.6 - Previsão de arrecadação tributária.

TÍTULO DA MONOGRAFIA: MODELOS DE TRIBUTAÇÃO ÓTIMA DA

RENDA: O CÁLCULO DE ALÍQUOTAS MARGINAIS ASSINTÓTICAS

PARA O BRASIL NO ANO DE 2000.

OUTUBRO/2004

SUMÁRIO

Página

LISTA DE QUADROS, GRÁFICOS E TABELAS

RESUMO

ABSTRACT

iii

iv

v

1. INTRODUÇÃO

01

2. MODELO CLÁSSICO DE TRIBUTAÇÃO ÓTIMA DA RENDA

2.1 - Introdução

2.2 - Revisão da Literatura

2.3 - Modelo Clássico Mirrlees (1971): Uma visão geral

2.3.1 Análise Matemática

2.4 - Conclusão

10

10

11

22

24

40

3. MODELO CLÁSSICO REVISITADO: TRIBUTAÇÃO ÓTIMA DA

RENDA UTILIZANDO ELASTICIDADES - MODELO SAEZ PARA

RENDIMENTOS ELEVADOS

3.1 - Introdução

3.2 - O Modelo Saez para rendimentos elevados

3.2.1 Derivação do Modelo

3.2.2 Resultados empíricos para os EUA

3.3 - Conclusão

42

4. APLICAÇÃO DO MODELO SAEZ PARA RENDIMENTOS

ELEVADOS:

CÁLCULO

DE

ALÍQUOTAS

MARGINAIS

ASSINTÓTICAS PARA O BRASIL NO ANO DE 2000

4.1 - Introdução

4.2 - Alíquota Ótima sobre Rendimentos Elevados

4.2.1 Descrição dos Dados

4.2.2 O quociente zm/z*

4.2.3 Resultados empíricos Brasil

4.3 Conclusão

54

5. CONCLUSÃO

63

REFERÊNCIAS BIBLIOGRÁFICAS

APÊNDICE

ANEXO

69

73

81

ii

42

43

43

50

53

54

55

55

57

59

62

LISTA DE QUADROS, FIGURAS, GRÁFICOS E TABELAS

Página

QUADROS

Quadro 1 - Propriedades do Modelo Clássico

Quadro 2 - Importância do Efeito Renda para o desenho tributário ótimo

nas faixas de rendimentos elevados

FIGURAS

Figura 1 - Perturbação na alíquota tributária sobre rendas elevadas

GRÁFICOS

Gráfico 1 - Quociente zm/z* entre R$ 0 e R$ 10 milhões/ano (Ano 2000 Brasil)

Gráfico 2 - Quociente zm/z* entre R$ 0 e R$ 40 mil/ano (Ano 2000 - Brasil)

Gráfico 3 - Quociente zm/z* entre R$ 13 mil e R$ 10 milhões/ano (Ano

2000 - Brasil)

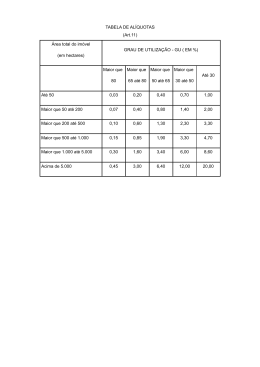

TABELAS

Tabela 1 - Alíquotas tributárias ótimas para contribuintes com rendimentos

elevados: caso americano

Tabela 2 - Indicadores básicos da DIRPF 2001

Tabela 3 - Resumo sintético dos dados da DIRPF 2001

Tabela 4 - Alíquotas Ótimas sobre rendimentos elevados para o ano de

2000 - Brasil

iii

17

20

46

57

58

58

51

55

56

61

RESUMO

Palavras-chave:

tributação

ótima

da

renda,

alíquota

marginal

assintótica,

elasticidades, distribuição empírica de rendimentos.

O objetivo central do trabalho é obter alíquotas ótimas para as faixas de renda mais

elevadas - alíquota assintótica -, utilizando distribuições empíricas de rendimentos e

parâmetros realistas de elasticidades. Para tanto, são desenvolvidos os modelos:

clássico (Mirelees, 1971) e de perturbação (Saez, 2001), que explicam a tributação

ótima da renda, com vistas a realizar simulações numéricas (calibragens) para o

caso da alíquota assintótica para o Brasil, a partir dos dados contidos nas

Declarações do Imposto de Renda Pessoa Física relativas ao ano de 2000. Os

resultados alcançados sugerem que a alíquota assintótica média, 37,3%, é maior do

que a praticada em 2003, 27,5%, como também do que aquela inicialmente

estabelecida em 1995, 25%. Além disso, quando não há dedução do imposto

indireto, que distorce a escolha entre lazer e consumo, a alíquota assintótica ótima

para o caso americano (1992), segundo Saez (2001) igual a 50%, é similar à

calculada para o Brasil nas mesmas condições, 46%, embora a estabilidade da

distribuição empírica de rendimentos americana seja maior do que a brasileira.

iv

ABSTRACT

Keywords: optimal income taxation, asymptotic marginal rate, empirical earning

distribution.

The main objective of this work is to obtain an optimal tax rate for high-income

earners, using empirical earning distributions and a range of realistic elasticity

parameters. Therefore, are developed the Mirrlees (1971) model of determining the

optimal income tax rates and Saez (2001) variant, which uses elasticities to derive

optimal income tax rates. Moreover, simulations using the Saez model are presented

to derive high-income optimal tax rates - asymptotic rates - for the Brasilian case in

2000.

The results suggests that, on average, the Brasilian marginal optimal

asymptotic rate, 37,3%, is substancially higher than the actual tax rate, 27,5%.

Furthemore, assuming that there are no other taxes distorting the leisureconsumption choice, the optimal asymptotic rate for the American case, 50%,

following Saez (2001), is very similar to the Brasilian case, 46%, although the

American empirical income distribution is more stable than of Brasilian’s one.

v

1. Introdução

“Taxation, as Justice Holmes put it, is the price paid for

civilization”.1

“We shall deal with our economic system as it is and is may

be modified, not as it might be if we had a clean sheet of

paper to write upon; and step by step we shall make it what

it should be”.

Woodrow Wilson.2

“Os principais defeitos de nossa sociedade são sua

incapacidade de oferecer emprego e sua distribuição injusta

de riqueza e renda... Na Grã-Bretanha, especialmente

desde o fim do século XIX, algo foi feito para corrigir

disparidades muito grandes de riquezas. Imposto sobre a

renda e sobre a transmissão de herança e gastos públicos

com serviços sociais contribuíram para esse resultado”.

John Maynard Keynes.3

Uma das principais reformas que está sendo enfrentada pelo atual governo é

a tributária. Em princípio, os objetivos centrais de uma reforma tributária deveriam

ser o de aumentar a eficiência econômica e reduzir as desigualdades sociais, a partir

da correção das distorções existentes no atual sistema.

A proposta encaminhada pelo Governo Federal ao Congresso Nacional, ao

final do mês de abril de 2003, engloba efetivamente esses dois objetivos. De um

lado, o desenho geral da reforma discute a questão da eficiência em cima,

principalmente, da reengenharia do Imposto de Circulação de Mercadorias e

Serviços de transporte interestadual e intermunicipal e de comunicação (ICMS). Este

redesenho do ICMS consiste da uniformização das legislações estaduais, com

regulação do imposto exclusivamente por normas de caráter nacional, uniformização

das alíquotas que serão em número máximo de cinco e cobrança na origem.

1

Richard MUSGRAVE, Public Finance and Public Choice:Two Contrasting Visions of the State, p. 75.

Martim FELDESTEIN, On The Theory of Tax Reform, Journal of Public Economics 6 (1976), p. 77.

3

VALOR ECONÔMICO.EU&Fim de Semana. São Paulo, 14, 15, 16 e 17 de nov. de 2002. INÉDITO:

Trecho de depoimento de Keynes, recolhido por um funcionário do governo Rooselvet e entregue ao

Presidente em 1936 (Tradução de Celso M. Paciomik). p. 20.

2

1

De outro, centraliza o debate do tema da eqüidade a partir da autorização

expressa da progressividade do Imposto sobre Transmissão intervivos, por ato

oneroso, de Bens Imóveis ou de direitos sobre esses (ITBI), da seletividade do

ICMS, propondo a aplicação da menor alíquota nas operações com gêneros

alimentícios de primeira necessidade e da progressividade do Imposto sobre a

Propriedade Rural (ITR) e sobre a Transmissão causa mortis e Doação de quaisquer

bens ou direitos (ITCD).

Ao final do mês de setembro de 2004, ou seja, após um ano e seis meses do

envio pelo Governo federal do projeto de reforma constitucional ao Congresso

Nacional, constata-se que o ganho de eficiência com a reforma - representado pela

unificação do ICMS - ainda não foi aprovado4. Com isso, recrudesce a guerra fiscal

entre os Estados, evidenciado-se atualmente a disputa tributária entre o estado de

São Paulo e o Distrito Federal/Goiás. Por outro lado, os maiores ganhos de

eqüidade - progressividade do ITBI e ITC - foram rejeitados pelo Congresso,

restando apenas a possibilidade de progressividade no ITR.

Alguns especialistas criticam a proposta, argumentando que ela é algo tímida

em face das ineficiências do atual sistema e que ela poderia ser mais arrojada no

que tange aos aspectos da melhoria da eficiência tributária. Curiosamente, não há

críticas firmes sobre os aspectos relativos à eqüidade da proposição, que hoje se

resumi à progressividade do ITR . Por outro lado, verifica-se uma estridência

recorrente quando o governo acena com a possibilidade de propor elevação da

4

A Câmara dos Deputados ainda irá apreciar a Proposta de Emenda Constitucional nº 255/04 (PEC

255), que se encontra tramitando nessa Casa, com o restante e o mais polêmico do proposto

originalmente na Reforma Tributária. Entre os pontos mais espinhosos e importantes estão a

unificação da legislação do ICMS, a definição do número de alíquotas e se a cobrança será no estado

de origem ou de destino e a criação do Fundo Nacional de Desenvolvimento Regional. Após votação

em dois turnos na Câmara, a matéria será depois submetida à apreciação do Senado Federal

também em dois turnos.

2

alíquota máxima do Imposto de Renda da Pessoa Física (IRPF), para não deixar

dúvidas acerca de seu real compromisso com a progressividade da carga tributária.

Esse comportamento estridente se justificaria, na argumentação de Werneck (2003),

pois o incremento da alíquota máxima resultaria em ganhos de receita reduzidos, “...

E recairia basicamente sobre assalariados de renda mais alta que não têm

possibilidade de oferecer seus serviços através de pessoas jurídicas, de forma a

conseguir abrigo sob um regime de taxação mais branda”.

De qualquer forma, não se pode negar o empenho firme do governo eleito em

2002, no sentido de concretizar a aprovação de sua proposta de reforma,

diferentemente do governo passado que, embora afirmasse que a reforma tributária

fosse prioridade, não a tivesse implementada nos oitos em que esteve no poder. A

razão para esse desfecho, porém nunca confessada formalmente, era a incerteza de

que o novo sistema tributário pós-reforma pudesse garantir o montante de receitas

auferidas ano após ano com seguidos recordes de arrecadação, mantidos até o

exercício de 2004.

De fato, o governo atual adota como estratégia para a reforma aquela

explicitada por Feldstein (1975): “Reformas tributárias ótimas precisam ter como

marco inicial a existência de um sistema em vigor e o fato de que mudanças factíveis

são vagarosas e graduais”. Esse mesmo autor, além disso, afirma que a

necessidade de mudanças graduais é também enfatizada por Rawls, quando esse

último diz: “Sim, o passo da mudança e de reformas específicas exigidas num dado

momento histórico dependem das condições correntes“ [Rawls (1971, p.261)].

Segundo Feldstein (1975), existem diferenças entre uma reforma tributária

ótima e um desenho tributário ótimo. A reforma tributária ótima depende de seu

3

ponto de partida, ou seja, da estrutura existente e é geralmente gradual, enquanto o

desenho tributário ótimo depende do contexto histórico para sua introdução, sendo,

na verdade, um objetivo de médio e longo prazo, e tendo como característica

intrínseca ser once-and-for- always.

Em que pese a importância da reforma tributária em andamento, a nossa

preocupação se dirige ao desenho tributário ótimo. Com efeito, a literatura acerca da

tributação ótima da renda, de acordo com Auerbach e Hines (2001), mostra que

historicamente muitos membros dos governos têm percebido que somente um

desenho mais progressivo5, ou seja, alíquotas marginais crescentes sobre a renda,

poderia fornecer um grau apropriado de progressividade para aqueles que se

encontram no topo da pirâmide de distribuição da renda, aumentando, assim, o

potencial de redistribuição da tributação direta: melhoria da eqüidade.

Na realidade, o centro do debate do desenho tributário ótimo repousa sobre o

trade-off entre eficiência e eqüidade, como relembra Saez (2000). A progressividade

permite que o governo possa redistribuir melhor a renda, transferindo-a dos mais

ricos para os mais pobres, porém a tributação progressiva com alíquotas marginais

elevadas impõe custos sobre a eficiência da economia. Com efeito, alíquotas altas

podem afetar os incentivos para o trabalho, e, em conseqüência, reduzir a base

tributária ao produzir gravames excessivos - ineficiências - significativos.

5

Na realidade, a definição mais correta de sistema progressivo é aquele em que a alíquota média é

crescente, não exigindo necessariamente que a alíquota marginal o seja. Um exemplo concreto

dessa definição é dado em Fullerton e Metcalf (2002): Seja o montante de tributo T devido sobre a

renda Y seguinte função linear da renda: T=m(Y-A), em que m é a alíquota tributária marginal e A a

renda mínima > 0 (desconto padrão). Se a renda atinge patamar abaixo de A, então T pode ser

negativo (o contribuinte recebe uma transferência do governo). Com efeito, esse possui uma alíquota

média que inicia com um valor infinitamente negativo, cresce para zero quando o nível de renda é

igual a A e continua a crescer com a renda (aproximando-se de m assintoticamente). De qualquer

forma, adotamos nesse trabalho que a progressividade está ligada a alíquotas marginais crescentes,

mais intuitivas para o homem da rua.

4

Nesse contexto, o estudo do desenho tributário ótimo, representado pelas

alíquotas tributárias ótimas, em especial as relativas às rendas mais elevadas, se

reveste de importância. De um lado, porque permite racionalizar o debate sobre a

questão da progressividade sob o prisma da eficiência e eqüidade e, de outro,

porque firma um compromisso de se buscar um objetivo de médio e longo prazo

para uma transformação otimizada do modelo tributário.

Cabe ressaltar, por oportuno, que o estudo da alíquota tributária ótima sobre a

renda implica, pelo menos nesse trabalho, olhar sobre o tema abstraindo-se de

questões referentes aos custos administrativos, financeiros e de compliance na

modelagem da tributação ótima, que poderiam inibir o escopo da progressividade

(Arnott, 1994), e também temáticas relativas aos efeitos do capital humano, ao

seguro como bem público, à mudança tecnológica, à incerteza, e à economia

informal, que exigiriam uma progressividade ainda mais forte (Haveman, 1994).

De qualquer forma, é importante lembrar, como fez Haveman6, as palavras de

um grande estudioso da matéria, Joseph Pechman (1990), em seu discurso como

Presidente da Associação Americana de Economia, quando resumiu sua posição

acerca da progressividade do imposto de renda: “Most people support tax

progressivity on the ground that taxes should be levied in accordance with ability to

pay, which is assumed to raise more than proportionately with income. Economists

have... had trouble with the ’ability to pay’ concept...I believe that the person on the

street is right and that we should continue to rely on the income tax to raise revenue

in an equitable manner.’’.

6

Modern Public Finance (9. Optimal Taxation and Public Policy), p. 255:256.

5

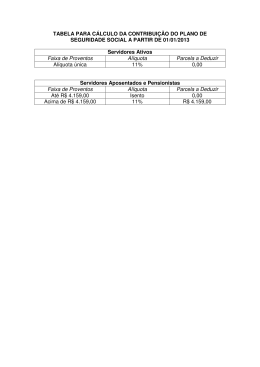

O atual sistema de tributação da renda (IRPF) foi estabelecido pela Lei nº

9.250, de 26 de dezembro de 1995. As únicas modificações de fundo realizadas

nesse modelo, desde sua implantação em 1996, foram a correção monetária das

faixas de renda para o exercício de 2002 e o aumento da alíquota mais elevada de

25% para 27,5% desde 1998, após longos debates no Congresso Nacional, sendo

que atualmente possui três faixas de renda e de incidência de valores de alíquotas

marginais (isenção, 15% e 27,5%)7.

As discussões das modificações no Congresso Nacional, até o final do ano de

2003, se travaram entre a esquerda, defendendo as correções das faixas e a

redução da alíquota mais elevada, e o governo, que propunha a defesa do status

quo, ou seja, a manutenção dos parâmetros tais como eram. Curiosamente, o

governo defendia sua posição com o argumento ou temor de que qualquer alteração

nos parâmetros reduziria a arrecadação da Receita Federal e, não, como seria de

esperar, com base na defesa da eqüidade vertical (progressividade). Hoje,

paradoxalmente, a esquerda, leia-se o Governo federal, resiste a correção das faixas

e a redução da alíquota mais elevada, enquanto a oposição, antiga situação, luta

pela mudança do status quo. Uma pergunta natural decorrente desse imbróglio

seria: A alíquota de 27,5% é elevada e a de 25% seria ótima?

Freqüentemente a questão da tributação ótima sobre a renda, em particular

sua maior progressividade, é simplesmente retirada dos debates, como vimos

anteriormente. Uma explicação para isso é dada pelo ex-presidente Fernando

7

A partir do segundo semestre de 2004, o Governo federal ajustou residualmente para maior a faixa

de isenção.

6

Henrique Cardoso8, quando avalia o tema da distribuição de renda: “... Como é que

o governo faz distribuição de renda? Por um lado, pagando os salários do

funcionalismo público... Por outro lado, há transferência direta da renda aos menos

favorecidos. Hoje, tudo que o governo federal arrecada de imposto de renda, de

pessoa física e jurídica, é redistribuído sob a forma de dinheiro para os mais

pobres... No Brasil há uma forte reação contra a distribuição de renda. Qualquer

tentativa de aumentar o imposto de renda, por exemplo, é imediatamente sabotada“.

Neste sentido, acreditamos que devem ser realizados esforços sistemáticos

para derivar os modelos concretos e de simples manipulação de tributação ótima da

renda, com vistas a aumentar sua utilização em estudos empíricos e, por

conseqüência, evitar que os debates sobre esse tema sejam tradicionalmente

centrados somente na eficiência (deadweight burden).

Aliás, é bom citar nesse ponto a lembrança de Atkinson (1990) acerca da

idéia de Okun, em seu famoso livro Equality and Efficiency: The Big Trade-off,

quando admite a existência de dois objetivos fundamentais na tributação ótima,

porém separados, o da eficiência e o da equidade: “If both equality and eficiency are

valued, and neither takes absolute priority over the other, then, in places when the

conflicts, compromises ought to be struck. In such cases, some equality will be

sacrificed for the sake of efficiency, and some efficiency for the sake of equality”

(1975, p.88).

Os modelos apresentados no presente trabalho adotam como macroobjetivo a

maximização de uma função de bem-estar social, donde há de vir, por decorrência, a

8

VEJA. São Paulo, 20 de nov. de 2002, número 1.778, Depoimento. FHC, oito anos depois

(entrevista do Presidente Fernando Henrique Cardoso ao jornalista Roberto Pompeu de Toledo.

p.92).

7

derivar conjuntamente os objetivos de eqüidade e eficiência, ao contrário da idéia de

Okun que explica o atual nível dos debates: defesa intransigente da eficiência na

discussão da alíquota tributária daqueles com rendas mais elevadas. A ênfase do

trabalho, segundo preceito de Saez (2000), é, portanto, nos pesos marginais sociais

(tipo da função de bem-estar social a ser maximizada), nas elasticidades

comportamentais e na distribuição empírica da renda como proxy da distribuição de

habilidades na população, conceitos e parâmetros chaves para os trabalhos

aplicados relativos ao tema da tributação ótima da renda. Ademais, devemos

examinar o papel crítico que a forma da distribuição empírica da renda assume no

estabelecimento das alíquotas tributárias ótimas, como sugere Saez (2000), tendo

em vista a nossa persistente, porém injusta, desigualdade na distribuição de renda, e

avaliar a necessidade de ajustar o atual regime de alíquotas e faixas de incidência.

Destarte, o objetivo do trabalho é descrever os modelos - clássico (Mirrlees) e

de Saez para rendimento mais elevados - que explicam a tributação ótima da renda,

utilizando calibragens9 numéricas para o caso brasileiro no exercício de 2000, para

mostrar que há respostas para o questionamento de qual seria a alíquota ótima nas

faixas de renda mais elevadas. Para tanto, organizamos o trabalho em três

capítulos. No primeiro capítulo, apresentamos, de início, uma revisão da literatura

sobre a tributação ótima da renda, e, em seguida, derivamos o modelo clássico

elaborado por Mirrlees (1971), mediante o emprego da análise matemática. No

segundo capítulo, desenvolvemos o modelo de Saez (2000), o qual utiliza as

elasticidades e a distribuição empírica de rendimentos para derivar a tributação

9

Definimos calibragem como um procedimento de simulação numérica empregada como alternativa

a análise econométrica tradicional, no qual a teoria econômica apresenta um papel mais proeminente

do que o usual, ofertando ingredientes para um modelo de equilíbrio geral desenhado para responder

uma pergunta econômica específica. Esse modelo é então “calibrado” por meio do uso de valores de

parâmetros iguais a valores médios conhecidos ou que não mudaram muito ao longo do tempo ou a

estimativas empíricas de trabalhos microeconômicos.

8

ótima da renda. Com efeito, derivamos o modelo de Saez sob o prisma especial da

tributação linear da renda aplicada aos rendimentos mais elevados: alíquota

assintótica ótima, incluindo seus resultados empíricos. O terceiro capítulo apresenta

a aplicação do modelo Saez para o caso brasileiro, mostrando os resultados de

calibragens numéricas simples para a alíquota assintótica ótima do IRPF sobre

grandes fortunas no ano de 2000. Essas simulações tentam responder diretamente

se as alíquotas máximas de 25% e 27,5%, utilizadas nos últimos sete anos, incluindo

2004, são efetivamente ótimas. Finalmente, na última parte deste trabalho, são feitas

algumas observações sobre as calibragens realizadas e sobre os modelos

empregados, à guisa de conclusão.

9

2. Modelo Clássico de Tributação Ótima da Renda

2.1 Introdução

Todo tributo no mundo real, com exceção dos chamados lump-sum, distorce o

comportamento das pessoas. Não obstante, a sociedade, representada pelo

Governo, precisa coletar receitas para atender os seus diversos objetivos sociais.

Tendo em vista que o tributo dá origem a reduções na eficiência econômica, o tema

das distorções introduzidas (e corrigidas) pela tributação está no centro da análise

das finanças públicas. As ineficiências produzidas são conhecidas como perdas de

peso morto (deadweight losses) ou gravame excessivo oriundo da tributação, pois

implicam custos adicionais para os contribuintes e para a sociedade quando se

arrecadam receitas mediante o emprego de tributos que distorcem as decisões

econômicas. Os impostos invariavelmente geram perdas de bem-estar porque as

obrigações tributárias são funções do comportamento individual das pessoas. Os

tributos chamados de lump-sum são eficientes, porém de limitada aplicabilidade,

pois eles não variam com os indicadores de capacidade de pagamento, tais como

renda e consumo que são funções das decisões dos agentes econômicos. Por

conseguinte, a heterogeneidade dos consumidores e a impossibilidade de se

observar completamente as diferenças individuais justificam a adoção de um

desenho tributário sujeito às restrições usuais impostas pelo conjunto de

instrumentos tributários (Auerbach e Hines, 2001). Estabelecer um sistema tributário

ótimo, portanto, significa manter as distorções tributárias num patamar mínimo,

submetido a restrições originárias da necessidade de elevar e/ou manter a receita e

de garantir uma carga tributária equânime.

10

Em resumo, a literatura da tributação ótima identifica sistemas tributários que

minimizem a carga excessiva da tributação, sujeita a várias restrições relacionadas

aos instrumentos tributários, às informações disponíveis aos governos e a diferentes

hipóteses sobre a heterogeneidade da população e ao funcionamento dos mercados

privados (Auerbach e Hines, 2001). Nesse sentido, o presente capítulo pretende

mostrar, em seguida, um histórico da literatura sobre a tributação ótima da renda e

desenvolver o modelo clássico sob o prisma analítico.

2.2 Revisão da Literatura

O desenho acerca de tributações ótimas, historicamente, se concentra em

três vertentes principais. A primeira, iniciada pelo trabalho seminal de Ramsey

(1927) e seqüenciado de forma notável por Diamond e Mirrlees (1971), dedica-se ao

desenho ótimo das tributações sobre bens e serviços. A segunda, tendo como

representante inicial Pigou (1947) e outros, analisa o emprego de tributos para

responder dois tipos de falhas de mercado: financiamento de bens públicos não

provisionados pelo setor privado e correção de externalidades associadas a

mercados privados incompletos. Por último, e que nos interessa mais de perto, as

contribuições, iniciadas por Mirrlees (1971), que considera o caso mais geral da

tributação ótima não linear sobre a renda, enfatizando o papel de tais tributos no

tratamento de questões distributivas.

A discussão da tributação ótima da renda tornou-se concreta a partir do

trabalho seminal de Mirrlees (1971), o qual estabeleceu os pilares fundamentais para o

estudo desse tema. Com efeito, esse modelo pioneiro assumia as seguintes hipóteses

simplificadoras: (i) inexistência de problemas relativos a intertemporalidade; (ii)

ignorância de diferenças oriundas do tamanho e composição da família, de gostos e

11

nas transferências voluntárias; (iii) os indivíduos determinam a quantidade e o tipo de

trabalho que fornecem otimizando uma função utilidade, ou seja, pela racionalidade,

supondo que o bem-estar é uma função dos níveis individuais de utilidade e que a

quantidade de trabalho ofertada pode variar entre limites consideráveis sem afetar o

preço pago por isso; (iv) não existe a possibilidade de migração para fugir do desenho

tributário ótimo; (v) o governo possui informação perfeita sobre os agentes

econômicos, inexistindo incertezas sobre as rendas percebidas pelos indivíduos; (vi)

são feitas algumas simplificações com intuito de se facilitar as operações matemáticas,

por exemplo: existência de um tipo único de trabalho, presença de somente um bem

representativo do consumo e estabelecimento de que o bem estar seja expresso pela

soma das utilidades individuais, quando a função utilidade individual, a mesma para

toda a população, é cuidadosamente escolhida; e (vii) os custos de administração do

desenho tributário ótimo são desprezíveis. Segundo Heady (2000), as duas hipóteses

nucleares deste modelo clássico seriam: (1) o único desincentivo produzido pela

tributação é o número de horas ofertado por cada trabalhadora; e (2) as diferenças nos

salários de diferentes trabalhadoras são originárias pelas diferenças em suas

produtividades fixas (habilidades).

Por oportuno, cabe ressaltar que a tributação ótima da renda, em especial o

modelo clássico de Mirrlees, tem tido um efeito profundo e duradouro no campo

teórico e prático da economia aplicada. De fato, esse tema deixou cinco

contribuições significativas: (a) integração da eqüidade e eficiência, a partir do uso

de uma função de bem estar social cardinal; b) formulação do problema da

tributação ótima dentro de um escopo de equilíbrio geral à lá Arrow-Debreu; (c)

promoveu o primeiro tratamento sobre assimetria de informação, estimulando,

assim, as aplicações da economia da informação; (d) proporciona uma visão mais

12

racional e rica do papel do governo numa economia de mercado; e (e) oferece

fundamentos rigorosos para a teoria do second best (Arnott, 1994).

Com base nesse modelo, Mirrlees (1971) e Atkinson (1973) realizaram

simulações numéricas em relação à tributação não linear da renda, enquanto Stern

(1976) estabeleceu simulações no caso linear, todos eles chegando a conclusões

sobre os níveis de alíquotas ótimas e sobre a forma do desenho tributário. Com

efeito, as principais conclusões das simulações numéricas de Mirrlees (1971) podem

ser

resumidas

da

seguinte

maneira:

(i)

o

desenho

tributário

ótimo

é

aproximadamente linear; (ii) as alíquotas marginais ótimas são relativamente baixas;

e (iii) o desenho tributário ótimo, surpreendentemente, não é progressivo em toda a

sua extensão, quando avaliado da perspectiva de alíquotas marginais crescentes.

Por outro lado, Atkinson (1973) notou que as alíquotas marginais ótimas não

são tão reduzidas como relatado por Mirrlees (1971) e que o desenho tributário está

longe de ser linear nas faixas de renda que cobrem a maior parte da população,

quando se usa uma função utilidade do tipo Rawlsiana (max-min) ao invés de se

usar objetivos meramente utilitaristas. Cabe ressaltar que tanto Atkinson como

Mirrlees usaram em seus cálculos uma função utilidade do tipo log-linear, o que

implica a adoção de uma elasticidade de substituição unitária entre o consumo e o

lazer.

Nas investigações de Stern (1976), ele adota uma elasticidade de

substituição, ε, igual a 0,5, em face de estudos empíricos anteriormente elaborados,

13

correspondente a parte backward bending

10

da curva de oferta de trabalho em que

a elasticidade da oferta do trabalho é negativa. Esse procedimento faz com que ele

encontre novos resultados que demonstram que as alíquotas tributários ótimas num

modelo linear sejam consideravelmente mais elevadas daquelas encontradas por

Mirrlees, mesmo empregando objetivos igualitários moderados.

Por sua vez, Tuomala (1990) investiga as modificações nas conclusões de

Mirrlees (1971) e Atkinson (1973) quando se utiliza uma função utilidade com ε =

0,5, considerando-o o parâmetro apropriado, nos cálculos numéricos. Neste caso, as

alíquotas marginais não são tão reduzidas e a forma do desenho tributário ótimo é

substancialmente não linear para a maioria da população, não sendo inclusive

necessário se adotar objetivos igualitários do tipo Rawlsiano para se obter resultados

dessa natureza. Portanto, dada uma estimativa razoável (empírica) da elasticidade

de substituição entre consumo e lazer e objetivos sociais utilitaristas, pode-se afirmar

que as alíquotas marginais sejam elevadas nas faixas de renda menores e médias e

que o desenho tributário siga um comportamento de não linearidade.

De outra sorte, Tuomala (1990) demonstra que é realmente muito local a

conclusão de que a alíquota tributária ótima sobre as rendas mais levadas deva ser

igual a zero. Na verdade, Diamond (1998) nos diz que assumindo que exista um

10

A curva de oferta de trabalho é positivamente inclinada para quantidades de horas trabalhadas

relativamente pequenas e negativamente inclinada para quantidades elevadas de horas de trabalho.

Em outras palavras, os trabalhadores ofertam quantidades maiores de trabalho (horas trabalhadas)

em resposta a salários mais elevados, quando seu nível de remuneração não é elevado. Entretanto,

quando os salários alcançam faixas elevadas, aumentos adicionais na remuneração induzem os

trabalhadores a reduzirem o número de horas trabalhadas. A curva de oferta, portanto, volta sobre si

mesma. A razão para a inclinação negativa, no segmento em que ela pende para trás (backward

bending), deriva da existência do trade-off entre trabalho e lazer. Os trabalhadores decidem gastar

parte de seu salário mais elevado comprando mais lazer e, logo, trabalhando menos. O resultado

disso é que salários mais elevados decrescem a quantidade de trabalho ofertada.

14

máximo finito para a distribuição das habilidades, a alíquota marginal deveria ser

zero no nível de renda em que a habilidade fosse máxima, conforme demonstrado

por Sadka (1976) e Seade (1977). O argumento para esse fato é quase intuitivo.

Caso a hipótese de Tuomala (1990) não fosse verdadeira, então, segundo Diamond

(1998), estendendo a função tributária para as rendas mais elevadas com alíquota

tributária zero iria nos levar a que os detentores de maiores rendas trabalhassem

mais, aumentando o bem estar social sem perder qualquer receita tributária. Além

disso, essa condição não necessariamente nos conduz a qualquer informação

acerca de alíquotas ótimas sobre uma região significativa de faixas elevadas de

renda, pois as alíquotas ótimas somente se aproximam de zero em regiões muito

perto do topo da distribuição de habilidades. Nesse contexto, é bom lembrar a

firmação de Tuomala (1990): “Nessa questão nos alcançamos uma conclusão muito

definitiva: esse resultado é realmente muito local”. Por outro lado, Saez (2000) nos

recorda que Mirrlees não derivou este resultado intuitivo porque ele considerava a

distribuição de habilidade não limitada.

A fim de investigar se o modelo de Mirrlees (1971) - em que apenas as

condições de primeira ordem são levadas em consideração - é suficiente para

garantir a implementação do sistema tributário dele decorrente, Udo Ebert (1991)

estuda as condições de segunda ordem do modelo. Com efeito, ele afirma que

mesmo Mirrlees (1976), ao estudar o problema acima mencionado, chega à

conclusão de que um sistema tributário não-linear é passível de implementação se e

somente se: a) as condições de primeira ordem são satisfeitas; e b) a renda bruta

ótima resultante é uma função não decrescente da habilidade. Essa segunda

condição garante que os indivíduos mais hábeis também recebam as maiores

15

rendas. Na verdade, segundo Udo (1991), Mirrlees aparentemente assume a

condição b acima como sendo satisfeita automaticamente.

Diante disso, Udo (1991) propõe que se leve formalmente em consideração

as condições de segunda ordem no modelo de Mirrleees para que efetivamente se

possa garantir a implementação do sistema tributário derivado desse modelo.

Destarte, Udo (1991) apresenta três novas propriedades para o modelo clássico de

Mirrlees sobre a tributação ótima não linear da renda, além das cinco existentes, ao

se levar em conta as condições de segunda ordem do modelo. O quadro 1 a seguir

mostra as propriedades do modelo clássico.

Diamond (1998) afirma novamente que foram feitos esforços consideráveis

para gerar simulações numéricas no modelo clássico, tendo sido iniciados pelas

experiências de Mirrlees (1971). Ele ressalta que nessas simulações, Mirrlees

assume uma função utilidade u = log(c) + log(1-l), em que c é o consumo e l a oferta

de trabalho (em termos percentuais), uma função de bem-estar social G(u) = - e-bu/b

(b>0) e uma distribuição log-normal de habilidades.

Além disso, Diamond (1998) assevera que outras experiências de simulações

numéricas se seguem (Atkinson, Stern e Tuomala): sempre indicando uma trajetória

próxima da linearidade e decrescente ao longo da distribuição de renda para os

desenhos tributários, cujos resultados mais analíticos estão apresentados no quadro

1.

Quadro 1 - Propriedades do Modelo Clássico

Propriedade

Descrição

Autor

16

1

A alíquota marginal é não negativa

Mirrlees (1971)

2

A alíquota marginal é menor do que 100%

Mirrlees (1971)

3

A alíquota marginal do indivíduo mais hábil é

zero

Seade (1977)

4

Se não ocorrer bunching11 no nível mais baixo da

renda, a alíquota marginal do indivíduo menos

hábil é zero

Seade (1977)

5

Para cada nível de renda z compreendido entre

os extremos da distribuição de habilidades, a

alíquota marginal é estritamente positiva

Seade (1982)

6

Se o fenômeno de bunching ocorrer no nível

mais baixo da distribuição de renda, a alíquota

marginal é estritamente positiva no final do

intervalo de bunching

Udo (1991)

7

Se a utilidade marginal do trabalho for zero toda

vez que o indivíduo não esteja trabalhando

[u(c,0) = 0 " c > 0] e se o menor nível da renda

for também zero [z(nMIN) = 0], então não poderá

existir bunching a esse nível menor de renda

Udo (1991)

8

Não existe a possibilidade de bunching no nível

superior da renda

Udo (1991)

Fonte: Udo Ebert, A reexamination of the optimal nonlinear income tax, Journal of Public

Economics 49 (1992), p. 58-60.

Porém, Diamond (1998) também chama a atenção para o caso de outras

simulações numéricas, em particular a de Kanbur e Tuomala (1994), as quais

apontam para um comportamento do desenho tributário ótimo diferente dos

anteriores, incluindo um comportamento padrão marcadamente de formato U

invertido. O estudo de Kanbur e Tuomala (1994) investiga o fato de que na maioria

dos países as alíquotas tributárias marginais crescem com a renda, enquanto a

literatura sobre os resultados numéricas da tributação ótima da renda sugere que o

11

Segundo Lollivier (1983), o caso em que a condição de primeira ordem do problema da tributação

não linear da renda de per se provavelmente não conduz a uma solução ótima, em razão da

17

desenho ótimo deveria ser ligeiramente decrescente. Na verdade, esses autores

realizam simulações numéricas em que empregam uma distribuição de habilidades

w (taxa salarial) log-normal com desvio padrão σ igual a 0,7 e 1, diferentemente do

estudo clássico de Mirrlees que utiliza um valor igual a 0,39. De fato, os novos

valores de σ são compatíveis com Índices de Gini acima de 0,37, ou seja,

consistentes para países com desigualdades acentuadas na distribuição de renda,

como o Brasil. Em resumo, os autores chegam à conclusão de que o desenho das

alíquotas tributárias ótimas é muito sensível à desigualdade de renda, ou seja,

quanto maior a desigualdade na renda mais progressiva deve ser o desenho

tributário, compatibilizando, assim, a literatura econômica com a realidade dos

desenhos tributários existentes na maioria dos países.

Por sua vez, Diamond (1998) deixa cristalino que as simulações numéricas

são sensíveis simultaneamente aos fatores relacionados à função utilidade adotada

e à família de distribuição de habilidades assumida, abrindo, assim, as portas para a

possibilidade de diferentes conclusões sobre o desenho tributário ótimo. Logo,

conclui que é de extrema importância o formato de distribuição das habilidades para

a tributação ótima não linear da renda. Por último e mais estimulante, Diamond

(1998) examina as condições para que as alíquotas tributárias marginais ótimas

sejam crescentes para níveis de renda elevadas e declinantes num intervalo que

contenha a habilidade modal, utilizando o modelo clássico de Mirrlees com

preferências quase lineares. Com efeito, Diamond (1998) ao analisar o caso das

alíquotas tributárias assintóticas, de acordo com a especificação acima, mostra que

pode existir o caso de alíquotas marginais elevadas quando: (i) a função utilidade é

quase linear, ou seja, ela é linear no consumo [u(c,l) = c + v(1-l)]; (ii) existência de

impossibilidade, em certos casos, de perfeita discriminação entre os agentes através do desenho

18

valores plausíveis empíricos para a elasticidade da oferta de trabalho; e (iii) uma

distribuição paretiana de habilidades acima da habilidade modal. Por fim, ele

enfatiza, mais uma vez, a importância do formato da distribuição de habilidades para

as alíquotas tributárias ótimas.

Por outro lado, Dahan e Strawczynski (2000) mostram que os efeitos renda

desempenham um papel importante na determinação do desenho ótimo da

tributação da renda. Em primeiro lugar, eles demonstram que o resultado de

alíquotas marginais crescentes sobre a renda, apresentado por Diamond (1998), é

dependente da linearidade assumida para o consumo, na função utilidade adotada.

Modificando-se essa hipótese e adotando-se uma função não linear logarítmica, que

admite a presença de efeitos renda, o resultado será o declínio das alíquotas

marginais em níveis mais elevados de renda, como nas simulações feitas pelos os

autores. Segundo, eles mostram que a forma do consumo também exerce um papel

crítico no modelo clássico de Mirrlees (1971). O desenho tributário da renda é

crescente ao invés de decrescente nas faixas elevadas de renda, quando se usa

uma forma linear de consumo na função utilidades empregada, ou seja, ausência de

efeitos renda. O quadro a seguir resume os resultados encontrados por esses

autores.

Ao mesmo tempo, Saez (2000) nos lembra que Mirrlees apresentou

conjecturas precisas sobre alíquotas ótimas assintóticas, no caso de funções de

utilidades separáveis no consumo e no trabalho. Porém, essas ficaram esquecidas

por muito tempo, em virtude de dois motivos básicos: a) as conjecturas dependiam

da distribuição de habilidades não observáveis e de propriedades da função utilidade

que não possuem significados intuitivos óbvios; e b) o resultado de que a alíquota

tributário, descreve o fenômeno de bunching.

19

marginal ótima fosse igual a zero para as rendas mais elevadas foi considerado

como definitivo por muito tempo, pois a distribuição das habilidades empíricas era

considerada limitada. Entretanto, Saez (2000) argumenta que de fato as

distribuições ilimitadas são mais interessantes do que as limitadas para a condução

de estudos relativos ao problema da alíquota ótima para rendas elevadas. Além

disso, ele procura examinar com profundidade e pionerismo o relacionamento entre

as regras de tributação ótima da renda e o conceito de elasticidade, de extrema

importância para os estudos microeconômicos, permitindo, assim, estabelecer uma

ponte entre os trabalhos aplicados e a literatura teórica.

Quadro 2 - Importância do Efeito Renda para o desenho tributário ótimo nas faixas

de rendimentos elevados

Autor

Forma do

Forma do

trabalho (y) na consumo (c) na

função

função utilidade

utilidade

Distribuição

das

habilidades

(w)

Desenho tributário

ótimo nas faixas

elevadas de renda

Mirrlees

(1971)

Logarítmica

Logarítmica

Lognormal

Regressivo

Diamond

(1998)

Logarítmica

Linear

Pareto

Progressivo

Dahan e

Strawczynski

(2000)

Logarítmica

Logarítmica

Pareto

Regressivo

Dahan e

Strawczynski

(2000)

Logarítmica

Linear

Lognormal

Progressivo

Fonte: Momi Dahan e Michel Strawczynski. Optimal Income Taxation: Na Example with a U-Shaped

Pattern of Optimal Marginal Taz Rates: Coment, The American Economic Review, vol.90, no.3

(2000), p. 685

20

Assim, pela primeira vez, com Saez (2000), existe a nítida preocupação de

se utilizar nas simulações numéricas um enfoque mais positivo do que a do

modelo clássico - em sua essência mais normativo -, a partir da utilização de

distribuições de habilidades, tendo a distribuição empírica da renda como

proxy, e das estimativas para as elasticidades, obtidas nos estudos

disponíveis.

Em sintonia, Roberts (2000) alega que, no modelo clássico, o maior problema

enfrentado pela análise da tributação ótima da renda, em particular quando o

desenho tributário é não linear, é o conjunto de fórmulas usada para caracterizar o

desenho ótimo, pois este é definido em termos de complexas funções, cuja

interpretação econômica direta é limitada (Atkison e Stiglitz 1979). Tais expressões

não possuem a clareza nem a simplicidade que têm as elasticidades da oferta que

aparecem no conjunto de fórmulas da tributação linear. Por essa razão, esse autor

propõe uma abordagem mais transparente do problema da tributação não linear,

cujas expressõs tenham a clareza e o significado econômico encontrados nas regras

de tributação linear. Para tal, ele elabora uma análise compreensível de

perturbações no desenho tributário que, quando desdobrado por uma expansão de

Taylor, é capaz de produzir um formulário apropriado para a tributação ótima da

renda.

Além disso, Roberts (2000) afirma que o trabalho desenvolvido por Saez

(2000) também utiliza a idéia de perturbação para derivar desenhos tributários não

lineares sobre a renda. Acrescenta, ainda, que Saez reconhece que não é preciso

restringir o modelo a distribuições na população baseadas em parâmetros não

observáveis, tais como habilidades, como no modelo clássico. Na verdade, Saez

21

deriva formulas tributárias numéricas usando a distribuição empírica da renda,

oriunda de dados fornecidos pelo órgão da receita federal americana (Internal

Revenue Service - IRS) e, assim, acaba por oferecer uma melhoria sobre as

soluções numéricas anteriores de Mirrlees (1971), Tuomala (1990) e Kanbur e

Tuomala (1994).

2.3 Modelo Clássico sobre Tributação Ótima da Renda de Mirrlees (1971): Uma

Visão Geral

O modelo de Mirrlees (1971) foi elaborado no sentido de tentar responder a

seguinte questão (Homburg, 2001) : De que forma o desenho tributário sobre a renda

deve ser construído para se levar em conta o trade-off entre eqüidade e eficiência?

Nesse sentido, Mirrlees constitui o modelo padrão para analisar a tributação ótima da

renda que leva em conta alguns aspectos essenciais desse tema, em especial a

escolha entre trabalho e lazer e as habilidades (capacidades) diferentes dos

trabalhadores.

De acordo com Myles (1995), o mérito da economia de Mirrlees, na qual seu

modelo esta inserido, decorre da maneira em que captura as mais importantes

características do problema do desenho tributário ótimo. Com efeito, essas

características são as seguintes: (i) existência de desigualdade na distribuição de

renda para que seja introduzida a motivação da eqüidade na tributação; (ii) os agentes

diferem entre si apenas em relação à renda que percebem, cuja distribuição é

endógena ao modelo, e a tributação da renda precisa afetar a oferta de trabalho para

que as decisões dos agentes tenham impacto sobre a eficiência; e (iii) a economia

precisa ser razoavelmente flexível para que nenhuma restrição a priori possa ser

imposta sobre o desenho tributário.

22

Para simplificar e focar a análise, assume-se que a economia é competitiva e

que os indivíduos na economia diferem entre si apenas pelo grau de habilidade no

emprego, que determina seu salário-hora e, portanto, sua renda. O nível de habilidade

é uma informação privativa do indivíduo e não é conhecida pelo governo. O único

instrumento tributário do estado é o tributo sobre a renda, utilizado em virtude de duas

razões: a) a utilização da tributação lump-sum é inexeqüível; b) assume-se que não é

possível ao estado observar separadamente o número de horas trabalhadas e a renda

por hora. Portanto, dado que somente a renda total é observável, logo ela tem que

servir de base para o sistema tributário. Por outro lado, a função tributária sobre a

renda é escolhida para maximizar o bem-estar social, condicionada a alcançar o nível

de receitas requerido. A generalidade do modelo clássico, fonte de muitas das

dificuldades envolvidas em levá-lo a uma solução, deriva do fato de que nenhuma

restrição é estabelecida a priori para as possíveis candidatas a função tributária ótima

(Myles, 1995).

O modelo tem como objeto central a otimização da função tributária da renda,

escolhida de tal sorte que venha a maximizar a o bem-estar social. Com efeito, essa

maximização é sujeita a duas restrições. A primeira restrição é decorrente de que a

função tributária da renda precisa conduzir a um resultado que satisfaça a

exeqüibilidade produtiva ou, equivalentemente, cumpra com a receita governamental

requerida. A segunda restrição que precisa ser atendida é de certa forma mais

complexa e a maneira com que ela é manuseada é de central importância para a

análise. Para ela ser melhor compreendida deve-se utilizar uma interpretação

alternativa da otimização. Ao invés de enxergar o problema da otimização como sendo

a escolha do governo de uma função tributária da renda, ele pode ser encarado como

uma dotação para cada indivíduo de um par de bens - renda bruta e consumo. Dessa

23

forma, a restrição adicional seria, então, que cada família deveria encontrar o melhor

par (renda bruta e consumo), visando a atender o seu próprio interesse, dentre

aqueles previstos pelo governo, ao invés de um par designado a outra família. Em

outras palavras, o par previsto deve ser aquele que maximiza a utilidade da família,

escolhido no conjunto de pares disponíveis. Dado a esta sua natureza, a restrição é

alcunhada de auto-seleção (Myles, 1995).

2.3.1 Uma Análise Matemática

Os agentes possuem habilidades específicas, sendo que essas são

mensuradas através da produtividade marginal daqueles, ou seja, pelo escalar w

(salário-hora). Essa habilidade é distribuída na população com função densidade

f(w), assumindo-se f(w) > 0 para

w < w < w^, em que w > 0 e w^ ≤ ∞. Ademais,

lembremos que, ao trabalhar y unidades de tempo, o agente forneçe yw unidades de

trabalho e produz yw unidades do bem consumo. Como o consumo, c, é o

numerário, w representa a taxa salarial e z = yw é a renda bruta antes da tributação.

Portanto, um indivíduo com habilidade w maximiza sua função utilidade u(c,y) =

u(c,z,w) = u(c,z/w) sujeita a restrição orçamentária c=z-τ(z), ou seja, a renda

individual líquida. Esse problema é descrito pela expressão (1).

max u(c,y) sujeito à c=z-τ(z), z=wy

(1)

A solução do problema é dada por12 :

cz = −

12

uy

ucw

⇒ cz = −

uz

uc

(2)

Ver no item 1 do Apêndice a solução passo a passo.

24

Definindo Φ = -uy/ucw = -uz/uc (3) como a taxa marginal de substituição entre o

consumo c e a renda antes da tributação (renda bruta z), é requerido que Φw =

∂Φ/∂w < 0, ou seja, que os agentes econômicos respeitem a condição de

monoticidade [Seade(1982)], pois, segundo Mirrlees (1971:181 e 182), trata-se de

uma condição necessária para o estabelecimento da tributação ótima.

A monotonicidade do agente é equivalente à condição de que o consumo irá

aumentar à medida que a taxa de salário se eleva na ausência de tributação. Além

disso, a monotonicidade implica que a cada ponto do espaço (c,z) a curva de

indiferença da trabalhadora com habilidade w1, passando por esse ponto, é mais

inclinada do que a curva de uma trabalhadora com produtividade marginal w2 se w2

> w1, tendo em vista que a taxa marginal de substituição é o gradiende das curvas

de indiferença. Dito de outra forma, a condição impõe que a curva de indiferença de

uma trabalhadora com habilidade w que passa num ponto do espaço (c,z) gira

estritamento no sentido do relógio a medida que cresce w. Portanto, a condição

suficiente para existência da condição de monotonicidade do agente é que o

consumo não seja um bem inferior (Myles, 1995). Note-se que a condição de

primeira ordem para a maximização da utilidade, expressa pela equação (2), nos

indica o trade-off entre o consumo e o trabalho, com o qual se defronta a

trabalhadora na margem.

Nesse contexto, o objetivo do governo é maximizar o bem-estar coletivo,

expresso por meio de uma função de bem-estar Bergson-Samuelson W, para um

dado nível de arrecadação R=zG, em que zG representa os gastos do governo,

então o problema da economia é dado por:

max W = ∫ W (u )f (w )dw

25

sujeito à13:

R = ∫ τ( z(w ))f (w )dw = ∫ [ z(w ) − c (w )]f (w )dw = 0

(4)

Pode-se visualizar a restrição orçamentária acima apresentada - restrição da

receita (arrecadação) governamental exigida -, utilizando a demanda e a oferta

individual e integrando-as sobre a população inteira. Nesse sentido, é possível

definir a oferta efetiva total de trabalho, Z, como ∫ z(w)f(w)dw e a demanda agregada,

C, em que C= ∫ c(w)f(w)dw. A restrição orçamentária, então, exige que a alocação

escolhida deve ser factível em termos de produção. Essa condição pode ser descrita

em termos de quantidade por C ≤ F(Z), em que F corresponde à restrição linear de

produção da economia. Esta definição de viabilidade leva em conta a receita

governamental requerida (gastos do governo), expressa como a quantidade de

trabalho consumida pelo governo (renda bruta consumida pelo governo), zG, já que

podemos podemos escrever C ≤ F^(Z-zG) = F(Z).

Em adição à restrição relativa aos recursos da economia apresentada acima,

existe uma restrição referente à compatibilidade de incentivos, chamada de autoseleção (self-selection). Com efeito, ao escolher o desno tributário ótimo, o governo

deve levar em conta o fato de que, para uma dada tributação, cada trabalhadora

escolhe uma cesta de bens que é otima para ela. Em outras palavras, a estrutura

tributária ótima pressupõe que cada trabalhadora acredite que seja do seu próprio

interesse (isto é, maximize sua função de utilidade) escolher o par renda-consumo

(z,c) que o governo deseja que elas selecionem como seus.

13

Assumindo que a receita total seja igual a zero (R = 0), significa que o governo procura maximizar

uma determinada função de bem-estar social de utilidades individuais, sujeita à restrição de que o

consumo c seja equivalente à renda bruta z (antes da tributação).

26

Portanto, as reações individuais das trabalhadoras tem que se levada em

conta a priori. Mirrlees (1976) propõe o seguinte método para representar essa

restrição. Seja (c(w),z(w)) o plano ótimo para uma trabalhadora com habilidade w, tal

como desejado pelo governo. Essa trabalhadora escolhe esse plano se o mesmo for

melhor do que todos os outros planos possíveis, ou seja,

u(c (w ), z(w )) ≥ u(c (w 0 , z(w 0 ))∀w 0 ∈ [w ,w ^ ]

(5)

Isto significa que o plano ótimo corresponde àquele que assegura que, para

uma trabalhadora com habilidade w, a utilidade é maximizada [equação (1)]. A

restrição de compatibilidade de incentivos pode ser definida também da seguinte

maneira: uma trabalhadora com habilidade w não almeja os ganhos de outra com

um nível de habilidade diferente. Isto significa que alguém, cuja produtividade

marginal é w, teria que trabalhar w0/w vezes a mais do que outro com habilidade w0

para auferir os mesmos ganhos.

Assim, o requisito de que o plano ótimo seja individualmente racional para

uma trabalhadora com habilidade w0 significa que a utilidade u(c(w0),z(w0)) alcance

um máximo em w0=w. Com efeito, isso pode ser expresso em termos da condição

de primeira ordem,

du

du

=

= uw (c (w ), z(w ))

dw 0 dw

(6)

ou

⎛ ∂u ⎞ dc

⎛ ∂u ⎞ dz

= 0 ⇒ u c .c ' (w ) + u z , z ' (w ) = 0

+⎜

⎜

⎟

⎟

⎝ ∂c ⎠ dw 0 ⎝ ∂z ⎠ dw 0

(7)

27

Essa condição indica que a trabalhadora não pode aumentar sua utilidade

mediante uma variação local na oferta de trabalho. Portanto, considerando que as

preferências são idênticas, a variação na utilidade quando a taxa salarial aumenta é

simplesmente a derivada da função utilidade em relação a w, mantendo c e z

constantes (fixas):

⎛ z⎞

du ⎜ c , ⎟

⎝ w ⎠ = ∂u ( c , y ) = ∂u . ∂c + ∂u . ∂y = u .0 + u . − z = − yu y

c

y

dw

∂w

∂c ∂w ∂y ∂w

w

w2

(8)

Além disso, a condição de segunda ordem para a restrição de seleção própria

é satisfeita se:

⎛ du

d ⎜⎜

⎝ dw 0

dw 0

⎞

⎟⎟ d ⎛⎜ du ⎞⎟

⎠ = ⎝ dw ⎠ = u (c (w ), z (w ))

ww

dw

(9)

ou

d [u c .c ' (w ) + u z .z' (w )]

≥ 0 ⇔ u cw .c ' (w ) + u zw .z' (w ) ≥ 0

dw

(10)

De (10) temos que:

c ' (w ) = −

u z z ' (w )

uc

(11) → (10) : −u cw .

(11)

⎡

⎤

u z .z' (w )

u

+ u zw .z' (w ) ≥ 0 ⇒ ⎢− u cw z + u zw ⎥.z' (w ) ≥ 0

uc

uc

⎣

⎦

− [Φ w .u c ].z' (w ) ≥ 0

14

(12)

(13)14

Φ=-uz/uc ⇒ Φw=(-uzw.uc +uz.ucw ) /u2c ⇒ Φw=1/uc[ucw.(uz/uc)-uzw] ⇒ -Φw.uc=[-ucw.(uz/uc)+uzw]

28

Tendo em vista que Φw < 0 (condição de monotonicidade do agente) e uc > 0,

então z’(w) ≥ 0. Portanto, qualquer função tributária que conduza a um resultado que

atenda a equação (7) e z’(w) ≥ 0 irá, por consequência, satisfazer a restrição de

auto-seleção. Além disso, se z’(w) ≥ 0, uc > 0 e uz < 0, então de (7) temos que c’(w)

≥ 0. Logo, a restrição de compatibilidade de incentivos requer que tanto a renda

bruta como o consumo sejam não decrescentes em w, ou seja, trabalhadoras com

mais habilidade (w) têm maior renda e possuem consumo mais elevado.

Podemos agora descrever o modelo clássico de Mirrlees de maneira precisa.

O problema econômico é descrito pela escolha do governo de um desenho tributário

da renda que maximize o bem-estar social sujeito à restrição orçamentária, tal como

apresentado em (4), sob a condição de seleção própria mostrada em (6) ou (7) e de

que as cestas ótimas de bens sejam continuamente diferenciáveis em quase todo o

intervalo. Em outras palavras, nesse modelo o ótimo é caracterizado por um par de

funções, u(w) e y(w), que maximiza o bem-estar social sujeito à restrição da

produção factível dado por (4) e as condições de maximização da utilidade individual

apresentadas em (8). A solução deste problema tanto pode ser dada pela escolha de

uma cesta ótima (c,z), como também pode ser vista como uma escolha do nível de

utilidade U e da oferta de trabalho y (por exemplo, y é igual ao número de horas

trabalhadas), sendo que U=u(c,y) e z=yw.

Nesse contexto, o problema de otimização enunciado pode ser formulado

como um problema de princípio máximo, também conhecido como o princípio

máximo de Pontryagin. Na verdade, o problema de princípio máximo se origina do

problema do controle, sendo que ele pode ser definido resumidamente, de acordo

29

com Dixit (1990: 145-153)15 e Fuente (2000: 549), da forma que segue, adaptada

para o nosso tema. Inicialmente, considere um sistema econômico cuja evolução no

tempo ou, como no nosso caso, evolução em relação ao nível da taxa salarial

(produtividade marginal) ou habilidade w pode ser controlada, pelo menos

parcialmente, pelas ações de um tomador de decisão, no caso o governo. Essa

estruturação especial do problema geral de otimização é decorrente da existência de

relacionamentos estoque-fluxos entre as variáveis em sucessivos pontos no tempo

ou da função densidade de habilidades.

De um lado, a cada ponto no tempo ou a cada habilidade w, o estado do

sistema pode ser descrito por um vetor peculiar de variáveis reais, x(w) ∈ Rn, o qual

chamamos de vetor estado. Este possui dimensões de variáveis do tipo estoque. De

outro lado, a cada instante ou a cada w o governo escolhe um vetor de controle ou

de variáveis de decisão, u(w) ∈ Rm, que tem dimensões de variáveis do tipo fluxo.

Dessa forma, o estado corrente do sistema ou a habilidade específica atual

(estoque presente) e as escolhas dos controles (fluxos) conjuntamente determinam

o valor do vetor estado para o instante ou habilidade seguinte, de acordo com uma

lei de movimento (possivelmente dependente do tempo ou da habilidade) dada por:

x (w + ∆w ) = Q( x (w ),u(w )w ) + x (w ) ⇒

dx (w )

= Q( x (w ),u(w ),w

dw

(14)

Portanto, diferentes escolhas de variáveis de controle e do estoque inicial das

variáveis de estado irão produzir diferentes trajetórias ou caminhos para o sistema.

Essa é, por consequência, a primeira restrição do problema de princípio máximo. Em

15

O modelo que iremos apresentar do princípio máximo é aquele em que o tempo ou a habilidade

são considerados como variáveis contínuas.

30

adição à restrição que governa as variações nos estoques - variáveis estado podem existir outras restrições em todas ou algumas variáveis de estado ou de

controle, relativas a algum período de tempo ou intervalo de habilidade, tais como:

G( x (w ), u(w ),w ) = 0

(15)

Assumimos que o tomador de decisão tem preferências definidas sobre as

diversas trajetórias que podem ser representadas por uma função objetivo ou de

retorno esperado, aditiva no tempo ou em relação à habilidade w, descrita por:

W = ∫ F ( x (w ), u(w ),w )dw

(16)

Logo, o problema do princípio máximo é :

max W = ∫ F ( x (w ), u(w ),w )dw

sujeito à:

dx (w )

= Q( x(w ), u(w ), w );G( x(w ), u(w ), w ) = 0

dw

x (w ) = x 0 ; x (w ^ ) = x 1

A solução do problema do Princípio Máximo é dado por16:

dα(w )

= −H x * ( x, α,w )

dw

(17)

dx (w )

= −H α * = ( x, α,w )

dw

(18)

16

Ver a solução no item 2 do Apêndice.

31

Os resultados encontrados podem ser resumidos da seguinte maneira. As

condições necessárias de primeira ordem para o problema de princípio máximo são

dadas por:

para cada w, u maximiza o Hamiltoniano H(x,u,α,w), sujeito à restrição de

um único período G(x,u,w) = 0; e

as mudanças em x e α ao longo da distribuição de w são comandadas

pelas equações diferenciais (17) e (18).

O princípio máximo apresenta seu grande mérito conceitual na interpretação

econômica da condição de maximização. É cristalino que não deveríamos escolher

u(w) para maximizar F(x(w),u(w),w), pois sabemos que a escolha de u(w) afeta x em

w+dw, via a expressão (14), e, portanto, afeta os termos da função objetiva em

w+dw. Um exemplo concreto deste fenômeno pode ser retirado da interpretação da

questão da produção: um boom no consumo hoje iria aumentar a utilidade presente,

porém significaria um estoque de capital menor no futuro e, portanto, menos

consumo e menos utilidade no futuro.

Com efeito, esse fenômeno nos mostra a necessidade de se captar os efeitos

futuros ou ao longo da distribuição de habilidades que naturalmente são

representados pelo uso do preço sombra sobre o estoque. O efeito de u(w) em

x(w+dw) equivale ao impacto sobre Q(x(w),u(w),w) e o resultado da mudança na

função objetiva é representado pela multiplicação de Q pelo preço sombra α(w+dw)

de x(w+dw). Isso nada mais é do que o segundo termo da definição do hamiltoniano.

Destarte, o hamiltoniano nos oferece um modo simples de alterar a função objetiva

32

em determinada habilidade para levar em conta as conseqüências futuras da

escolha da variável controle u(w) no espectro de habilidade específico w.

A expressão (17), também possui uma interpretação econômica interessante.

Uma unidade marginal de x produz um retorno marginal Fx(x(w),u(w),w) λGx(x(w),u(w),w) dentro de um espectro de habilidade w. Isto é, levando-se em conta

o custo sombra (shadow cost) da restrição, associado à uma habilidade específica, e

o estoque extra Qx(x(w),u(w),w) da habilidade seguinte, valorizada por α(w+dw).

Com efeito, isto pode ser pensado como sendo um dividendo. A variação do preço

sombra dα(w)/dw é como um ganho de capital, exceto pelo fato de que os preços

são representados pelo seus valores presentes. Logo a variação contém um fator de

desconto extra que captura a taxa de juros ou o custo de oportunidade de carregar

u(w) de um espectro para outro de habilidade. Quando u(w) é otimizada, o retorno

marginal total, ou a soma de seus componentes, deve ser zero. Isto é exatamente o

que (17) expressa, quando escrita da seguinte forma:

H x* ( x, u, α,w ) +

dα(w )

=

dw

[Fx ( x(w ),u(w ),w ) − λGx ( x(w ,u(w ),w )] + α(w )Qx ( x(w ),u(w ),w ) + dα(w ) = 0

dw

(19)

Em outras palavras, os preços sombras assumem valores, de forma a

eliminar os excessos de retorno, por manutenção do estoque, estabelecendo, assim,

a condição intertemporal de não arbitragem.

Em verdade, os resultados obtidos por meio do princípio de máximo não são

simples como os apresentados, pois as integrais não podem ser diferenciadas de

uma maneira ordinária com respeito a uma variável em uma determinada habilidade

específica ou instante de tempo. Portanto uma teoria de otimização rigorosa no

33

tempo contínuo ou sobre uma distribuição contínua de habilidades, representada

pela renda, é muito complicada. Porém, atalhos como os derivados acima conduzem

a resultados úteis. Por fim, aplicações práticas do princípio de máximo têm como

ponto central a derivação das equações diferenciais (17) e (18) e a soluções das

mesmas para as condições apropriadas nos intervalos w=w e w= w^.

Recordando o nosso problema original de tributação ótima não linear da

renda, porém usando como restrição somente a condição de primeira ordem para a

oferta de trabalho, teremos:

max W = ∫ W (u )f (w )dw (MBS )

sujeito à :

R = ∫ [z(w ) − c (w )]f (w )dw = 0(RO )

yu y

zu

du

=−

= − z (MIUouCPO )

dw

w

w

intervalo entre w e w^

as condições de transversalidade α(w) = α(w^) = 0

Neste contexto,

a variável estado é dada pela função utilidade u(w) e a

variável oferta de trabalho y(w)17 é a variável controle. Por sua vez, adotamos os

multiplicadores de Lagranje λ e α(w) como sendo o preço sombra da restrição

orçamentária e variável de coestado (preço sombra da Condição de Primeira Ordem

-CPO), respectivamente. Para simplificar o problema de otimização do governo,

17

Como y não é verificável, a variável de controle é na verdade z(w), ou seja, a renda antes da

tributação.

34

podemos expressar c como uma função de u e z. Esta inversão é possível, pois u(w)

é monotonicamente crescente em c(w). Sendo c=h(u,z) e du/dw=g(u,z), então a

diferenciação de h e g em relação a z e u produz os seguintes resultados:

hz = - uz/uc = Φ, hu = 1/uc, gz = (uwcΦ + uwz) = - ucΦw, gu = uwc/uc

(20)

Seguindo o princípio de máximo e adotando o hamiltoniano como sendo:

H = {W (u ) + λ[ z(w ) − h(u, z )]}f (w ) − α(w )g (u, z )

Então, encontramos as seguintes expressões para para a solução do

problema da tributação ótima18:

dα(w )

dα(w )

= 0 ⇔ Wu f (w ) − α(w )g u − λhu f (w ) −

=0⇔

dw

dw

dα(w )

Wu f (w ) − λhu f (w ) −

− α(w )g u = 0

dw

Hu −

(21)

(20) → (21):

−

dα(w ) α(w )uwc ⎡

λ⎤

−

+ ⎢Wu − ⎥f (w ) = 0

dw

uc

uc ⎦

⎣

H z = −α(w )g z + λ(1 − h z )f (w ) = 0

(22)

(23)

(20) → (23):

α(w )u c Φ w + λ[1 − Φ ]f (w ) = 0

(24)

Podemos reescrever a condição principal de otimização da tributação não

linear da renda (36), como:

18

A solução é apresentada no item 3 do Apêndice.

35

[1 − Φ ] = −α(w ) u c Φ w

λf (w )

(25)

Lembrando que Φ = cz = 1 - τ’(z), a expressão (25) torna-se, então:

τ' ( z ) = −α(w ).

uc Φ w

λf (w )

(26)

A expressão acima informa que a alíquota marginal tributária ótima sobre a

renda é crescente em α(w)ucΦw e decrescente em λf(w). Além disso, a renda z é

uma função estritamente crescente da habilidade w, quando a condição de segunda

ordem não está ativa. Em outras palavras, podemos afirmar que essa alíquota é a

distorção no preço relativo da renda z que a trabalhadora com habilidade w deveria

se defrontar no ponto ótimo.

Multiplicando o lado direito da expressão (26) por Φ.w/Φ.w, adotando

ψ = - Φw.w/Φ e lembrando que Φ = 1 - τ’(z), temos:

τ' ( z )

⎡ α(w )u c ⎤ ψ

=⎢

[1 − τ' (z )] ⎣ λ ⎥⎦ wf (w )

(27)

A expressão acima diz que a alíquota marginal tributária ótima é decrescente

em wf(w). Na verdade, esse efeito tem um significado muito cristalino: quanto maior

for a efetiva oferta de trabalho submetida a alíquota marginal tributária numa dada

habilidade w, maior será o excesso de carga associada a essa alíquota tributária.

Por outro lado, a alíquota marginal tributária ótima é crescente em relação a

α(w)uc/λ] e a ψ. A interpretação desses dois termos e de seus efeitos é facilitada

para o caso especial em que a função utilidade é quase linear: u(c,y) = c + ν(1-y),

em que ν é uma função estritamente côncava.

36

Neste caso temos que19:

ψ=

1

+1

ε

(28)

em que ε é a elasticidade compensada da oferta de trabalho em w.

Portanto, elasticidades da oferta de trabalho mais elevadas geram valores

inferiores de ψ que, por sua vez, implicam

menores alíquotas marginais. Esse

comportamento é esperado dado ao fato de que elasticidades da oferta de trabalho

mais elevadas estão também associadas a aumentos mais acentuados de gravame

excessivo por unidade de receita gerada.

Finalmente, os efeitos do termo α(w)uc/λ, podem ser vistos a partir da

seguinte equação, supondo também que a função utilidade seja quase linear20:

∞

∞

α(w )

⎡ W (w ) ⎤

⎡Wu (w ) ⎤

[

]

f

(

w

)

d

(

w

)

1

F

(

w

)

= ∫ ⎢1 − u

=

−

−

⎥

⎢ λ ⎥f (w )dw

∫

λ

λ ⎦

⎦

w⎣

w⎣

(29)

em que F(.) é afunção acumulada de densidade, tendo como base f(.).

A expressão (29) iguala o valor social, ponderado pelo custo marginal dos

fundos λ de se elevar uma unidade monetária adicional de receita, a partir do

acréscimo da alíquota tributária marginal, num determinado nível de taxa salarial w.

O valor social contido na equação (29) possui dois componentes:

•

primeiro, representado pelo termo [1 - F(w)], é o montante de receita

auferida, equivalente aos tributos coletados de todos aqueles que pagam o

19

20

Ver a derivação da expressão de ψ no item 4 do Apêndice.

A derivação da equação está no item 4 do Apêndice.

37

tributo adicional - aqueles cujas taxas salariais são no mínimo tão altas

como w; e

∞

•

segundo,

⎡Wu (w ) ⎤

f (w )dw , corresponde ao valor, novamente em termos

λ ⎥⎦

w

∫ ⎢⎣

de unidades de receita, da perda de bem-estar social dos indivíduos que

pagam o tributo adicional.

Com efeito, cada um dos termos acima apresentados se reduzem com o

aumento de w, pois coletamos menos receitas e impomos menor carga tributária ao

aumentarmos os tributos em um número menor de pessoas. Note-se, porém, que a

diferença entre esses termos é que se torna relevante no problema de tributação

ótima. A pergunta básica seria: Qual seria o padrão de comportamento da diferença

entre os termos, ao longo da distribuição de w? De fato, a diferença deveria ser

positiva se as alíquotas tributárias são positivas e convergeria para zero, quando

∞

w → ∞. Se Wu declina com w, então o segundo termo,

⎡Wu (w ) ⎤

f (w )dw , ou seja, o

λ ⎥⎦

w

∫ ⎢⎣

custo social de um aumento na alíquota tributária marginal em w, converge para zero

mais rapidamente do que o primeiro termo, 1 - F(w). Portanto, deve existir um

intervalo sobre o qual a diferença entre os dois termos aumenta. A intuição seria que

alíquotas tributárias marginais elevadas aplicadas em níveis elevados de renda

seriam ineficientes porque elas produziriam pouca receita, enquanto que alíquotas

tributárias marginais muito elevadas, aplicadas em faixas de renda baixas são

iníquas, pois elas impõem um ônus fiscal excessivo sobre aqueles, cuja utilidade

marginal social da renda, Wu(w) é elevada. Neste contexto, o melhor compromisso

poderia ser aumentar a alíquota tributária marginal sobre os níveis de renda médios.

Nesses níveis, as obrigações tributárias não recairiam sobre aqueles para quem a

38

carga tributária elevada gera um custo social elevado, porém é onde as alíquotas

tributárias elevadas permitem ainda incrementar consideravelmente as receitas.

Destarte, o padrão exato que o termo a esquerda da expressão (29) irá seguir

à medida que aumentarmos w depende da função de bem-estar social e do formato

da distribuição de salário na economia. Mesmo que esse termo realmente indique

que as alíquotas tributárias marginais deveriam recair sobre a média/moda da

distribuição de salário, é exatamente neste ponto que o outro termo na expressão

(27), wf(w), impõe um efeito maior de redução da alíquota tributária marginal.

Portanto, não é possível dizer muito sobre a forma geral da programação ótima da

alíquota marginal sobre a renda.

De acordo com Tuomala (1990), pode-se dizer que é da natureza básica dos

problemas de tributação da renda a necessidade de se requerer resultados

quantitativos, pois meros princípios gerais, como vimos, não são de muita valia.

Portanto, é importante ter como objetivo encontrar o modo de como conectar

medidas empíricas com propostas numéricas específicas dentro de um arcabouço

de modelos tributários ótimos sobre a renda.

Como afirma Myles (1995), as questões relativas à demonstração formal de

que considerações sobre equidade são relevantes para o aumento das alíquotas

marginais (progressividade) e a evidenciar que o critério de eficiência, em especial o

efeito da tributação sobre a oferta de trabalho, afeta a escolha do desenho tributário

são melhores encaminhadas via simulações numéricas, em decorrência da

complexidade analítica do modelo não linear de tributação da renda.

39

Nas principais simulações numéricas feitas por Mirrlees (1971), Atkinson

(1972), Stern (1976) e Tuomala (1990) foram utilizadas as seguintes hipóeses: (i) a

∞

1

função de bem-estar social seria dada por W = ∫ e −βu f (w )dw , forma paramétrica

β

0

que permite variações sobre o tipo de função de bem-estar social a ser empregada,

a partir de mudanças em β (grau de aversão a desigualdade). Valores elevados de β

representam grande preocupação com a eqüidade, enquanto que com β=0 ou β=1

representaria o caso utilitarista. Por outro lado, β=∞ corresponderia a função

utilidade rawlsiana (max-min) que impõe peso exclusivo nos pobres, ou seja,

somente na melhora dos indivíduos de mais baixa renda; (ii) a função utilidade

individual assumida é a Cobb-Douglas, u(c,y) = logc+log(1-y) , em que ε=1, e/ou

u(c,y) = (-1/c) - (1/1-y), em que ε=0,5; e (iii) a função distribuição de habilidades

adotada é a log-normal com desvio padrão igual 0,39.

No final do próximo capítulo apresentaremos um quadro comparativo com os

principais resultados das simulações numéricas realizadas por esses autores e Saez

(2000).

2.3 Conclusão

O modelo clássico da tributação ótima da renda, como vimos, capta aspectos

importantes do problema tributário e mesmo assim tem, ainda, a vantagem de

permanecer ainda tratável. Além disso, graças ao poder analítico do modelo

clássico, a tributação ótima pode ser caracterizada, resultados teóricos foram

provados e métodos numéricos aplicados. Com efeito, isso não significa que sua

caracterização seja fácil; na verdade, ela requer inovações analíticas que se

revelaram ser tão ou mais importantes do que ela própria, como os resultados

40

produzidos pelo modelo (Hammond e Myles, 2000).

Segundo Hammond e Myles (2000), após trinta anos do surgimento do

modelo clássico (1970-2000), nenhum outro modelo melhor de tributação não linear