OS IMPACTOS NA ECONOMIA DE UMA TAXA DE JUROS ELEVADA ASSESSORIA ECONÔMICA FEVEREIRO/2003 2 ÍNDICE SUMÁRIO 3 1. BREVE HISTÓRICO 5 2. AS CAUSAS DA TAXA DE JUROS ALTA 8 3. AS CONSEQUÊNCIAS 12 4. CONCLUSÃO 16 3 SUMÁRIO A análise da economia brasileira nos últimos 30 anos pode ser feita a partir de três intervalos. O primeiro, que abrange toda a década de 70 é caracterizado por um período de grandes investimentos do setor público dentro do II PND, processo este conhecido como substituição de importações. Nestes anos, apesar de uma taxa de juros média de 30% ao ano, o PIB crescia 8,7% em média. O segundo choque do petróleo foi o marco do segundo período aqui considerado, que inicia-se em 1980 e se estende até o 1994. Durante estes 15 anos, o país encontrou muitas dificuldades no mercado financeiro internacional e experimentou diversos planos econômicos que não lograram o objetivo desejado, a estabilização de preços. Durante este período a taxa de juros mínima foi de 15% ao ano, tendo chegado a 82% ao mês em fevereiro de 1990, às vésperas do Plano Collor I . O impacto sobre a atividade econômica desta política de juro alto fica evidente quando se analisa o comportamento do PIB, que teve crescimento de apenas 2,4% ao ano. O Plano Real foi o único a conseguir estabilizar os preços por um período maior de tempo mas, cabe salientar, o setor público ainda não estava preparado para esta situação macroeconômica. A constituição de 1988 produziu uma estrutura distorcida de arrecadação e de gastos para o governo que foi durante muito tempo mascarada com a alta taxa de inflação. Na medida em que não contava mais com o imposto inflacionário, as contas do setor público passaram a apresentar déficits sucessivos. Os primeiros cinco anos de estabilização tiveram um custo alto para a sociedade. Por conta do desequilíbrio das contas públicas e do processo de reestruturação da dívida dos estados, a dívida mobiliária federal interna passou de R$ 50 bilhões em 1994 (8%) do PIB para R$ 376 bilhões em 1999 (62% do PIB). É claro que a manutenção de uma taxa de juros elevada, como forma de possibilitar a atração de investimento estrangeiro, e o reconhecimento de esqueletos, também contribuiu para o aumento desta dívida. Mesmo assim, nos primeiros anos do Plano Real o governo ainda podia contar com financiamento internacional para equilibrar as contas externas porém, após a sequência de crises financeiras (México, Ásia e Rússia), o crédito externo ficou restrito, e não havia outra alternativa que não trocar a âncora cambial pela monetária. Neste momento já era evidente a necessidade de controle do gasto público, e a alternativa encontrada foi a Lei de Responsabilidade Fiscal. Porém, esta atacou apenas parte do problema, o gasto com pessoal na ativa, restando ainda sanear o déficit da 4 previdência social (INSS mais previdência do setor público), sob pena de ter sido em vão todo o custo de estabilização de anos anteriores. Cabe salientar que o déficit da previdência era da ordem de 3% do PIB em 1995, atingindo 5,5% no ano passado, um total de R$ 71,7 bilhões. As consequências para a economia de taxas de juros tão altas são as piores possíveis. Em primeiro lugar inibe o consumo das famílias, na medida em que encarece a compra de bens a prazos maiores. Com isto, caem as vendas das empresas que, com lucros menores reduzem os investimentos, diminuindo a oferta de trabalho presente e futura. Assim, com o crescimento da população economicamente ativa por outro lado, tem-se então um aumento da taxa de desemprego, com reflexos negativos imediatos sobre o bem-estar social. Além do mais, a queda do número de trabalhadores com carteira assinada reduz a arrecadação da previdência, aumentando ainda mais seu déficit. O outro impacto sobre a atividade econômica é o encarecimento do crédito direto ao consumidor e das empresas, o que contribui para o aumento da inadimplência. Além do mais, uma vez que para os bancos torna-se menos arriscado aplicar em títulos públicos, estes reduzem a parcela de empréstimo que é destinada à produção e ao consumo. Em 1995 o total de empréstimos à economia era de 36,7% do PIB, percentual este que se reduziu para 29,5% em 2002. A política de juros altos também impacta negativamente o desempenho do setor agrícola, na medida em que aumenta o custo de manutenção, por parte do governo, de programas especiais de incentivo ao setor, como por exemplo o MODERFROTA. Desta forma, quando há um aumento dos juros, o governo não apenas revisa os prazos, mas também a taxa de juros para empréstimo. Há duas alternativas para o governo interromper este círculo vicioso. A via mais fácil seria abandonar a estabilidade de preços, deixando a inflação equilibrar os déficits orçamentários. Porém, no longo prazo esta medida só agravaria ainda mais a distribuição de renda no país. A segunda alternativa, mais difícil de ser implementada, porém de resultados mais consistentes, seria a reforma da estrutura de receita e gastos do Estado, ou seja, a reforma tributária e previdenciária. Assim, o governo encontrará espaço para ao mesmo tempo reduzir a dívida interna como percentual do PIB e a taxa de juros. 5 1. BREVE HISTÓRICO A análise do comportamento da taxa de juros no Brasil nos últimos trinta anos pode ser feita a partir de uma divisão histórica em três períodos. O primeiro, abrange toda a década de 70 onde, mesmo com uma taxa de juro média anual ao redor de 30%, a economia brasileira crescia de forma rápida tendo o PIB apresentado uma taxa média de crescimento de 8,7% ao ano, como pode ser visto nos dois gráficos abaixo. Evolução da Taxa de Juros Evolução do PIB Brasileiro 170 90 150 70 1º Período 3º Período 1º Período 60 Índice do Produto Real Taxa de Juros Overnight - % ao mês 80 50 2º Período 40 Plano Real 30 20 10 130 3º Período 110 90 4º Período 70 50 2000 1998 1996 1994 1992 1990 1988 1986 1984 1982 1980 1978 1976 1974 1972 30 1970 Jan-03 Jan-01 Jan-99 Jan-97 Jan-95 Jan-93 Jan-91 Jan-89 Jan-87 Jan-85 Jan-83 Jan-81 Jan-79 Jan-77 Jan-75 0 Fonte: FGVDADOS Mas, vale destacar, a conjuntura econômica internacional e nacional aquele momento era bastante diversa da que se coloca hoje, e dentre os fatores que contribuíam para que o país pudesse conjugar uma taxa de juros neste patamar com crescimento acelerado pode-se destacar: a) a disponibilidade de recursos no mercado de capitais internacionais, principalmente para o Brasil; b) A menor vulnerabilidade das contas externas do país; c) O baixo nível de endividamento interno dos Governos Federal, Estadual e Municipal; d) O processo de substituição de importações; O segundo momento abrange o período que vai de 1980 estendendo-se até o final de 1994. Durante estes quinze anos, o país experimentou sete Planos econômicos, quais sejam: Plano Cruzado I em fevereiro de 1986 6 Plano Cruzado II em junho de 1987 Plano Verão I em janeiro de 1989 Plano Verão II em maio de 1989 Plano Collor I em março de 1990 Plano Collor II em janeiro de 1991 Plano Real em julho de 1994 Este intervalo é caracterizado não apenas por turbulências no cenário internacional como pela segunda crise internacional do petróleo, o default da dívida externa de economias em desenvolvimento (México, Brasil, Argentina, Venezuela dentre outros) e a guerra do Golfo, que impactaram fortemente o fluxo de capitais para o Brasil e a evolução da taxa de câmbio, mas também por problemas no cenário político e econômico nacional, como a constituição de 1988 e o conturbado impeachment do Presidente Collor em 1992. Todas estas turbulências foram refletidas nas variáveis macroeconômicas internas, com a taxa de inflação e de juros oscilando bruscamente. Como pode ser visto no gráfico anterior, sempre às vésperas da implementação de algum plano econômico os juros apresentavam uma tendência de alta. Assim ocorreu em janeiro de 1986, antes do Cruzado I, quando os juros eram de 16% ao mês, em maio de 1987 quando os juros estavam em 24%, em dezembro de 1988 com 30% e março com 20%, e o recorde de fevereiro de 1990 às vésperas do Plano Collor I, quando os juros chegaram a 82% ao mês. O efeito desta oscilação brusca da taxa de juro sobre o desempenho da economia é nítido quando se analisa o índice do Produto Real que apresentou forte oscilação nestes anos, tendo conjugado queda na atividade que chegou a -4,3% como em 1981 e 1990, com um crescimento de 7,9% em 1985. Vale ressaltar que, durante este período, a taxa média de crescimento anual do PIB brasileiro foi de apenas 2,4%. De todos estes planos econômicos apenas o Plano Real logrou o objetivo desejado, que era a estabilização de preços. Todos os demais planos conseguiram apenas uma queda temporária da taxa de inflação. Assim, o terceiro período aqui analisado compreende todos os 8 anos do Plano Real, onde a inflação ao consumidor anual média foi de 9,4%, e a taxa de juros anual média de 23,5%. Durante o Plano Real, a atividade econômica, medida pelo PIB, teve um desempenho modesto, com crescimento anual médio de apenas 2,32%. 7 Porém, aqui fica uma questão. Por que o país cresceu durante os anos de estabilização (Plano Real) a uma taxa próxima ao período mais conturbado para o economia brasileira (década de 80), quando justamente encontrava um ambiente mais favorável? O Plano Real teve dois momentos distintos. Entre 1994 e 1998, a estabilização dos preços era mantida a partir de uma maior oferta de produtos externos no mercado interno, ancorada em uma taxa de câmbio valorizada. Era a chamada âncora cambial. Nestes anos, as importações superaram em muito as exportações gerando grandes déficits comerciais para o país. Além do mais, este câmbio artificial impulsionava também os gastos com serviços no exterior (viagens, remessa de lucros dentre outros). Para financiar estas compras externas, o Brasil contava com grandes somas de investimentos diretos, que tinham como destino principalmente as privatizações que estavam em curso. De outro lado, para manter este fluxo, os títulos do governo pagavam uma taxa de juros elevada para atrair o investidor, como forma de compensar o risco país. Assim, durante os quatro primeiros anos de estabilização, a economia cresceu 4% em média ao ano. Porém, este modelo se esgotou em 1999 e o governo foi obrigado a flexibilizar a taxa de câmbio. Como forma de evitar um descontrole de preços, escolheu-se a política monetária como ferramenta de controle da inflação. Optou-se pela âncora monetária, fundamentada no sistema de metas de inflação, que é utilizado até hoje. Desta forma, o governo fixa uma meta para os próximos anos e esta é perseguida através da taxa de juros. Sendo assim, se há uma expectativa de inflação acima da meta no futuro, o governo aumenta o juro no presente para corrigir esta distorção. Esta política resultou em uma taxa de crescimento média de 2% entre 1999 e 2002. A maior seletividade por parte dos investidores internacionais e a existência de um parque industrial já constituído, principalmente em relação à indústria de bens de capital justificam, em parte, a menor taxa de crescimento da economia brasileira nos anos 90. Mas, há também que se atentar para a existência de questões estruturais que não apenas inibem o crescimento atual, mas que significam também uma taxa de risco maior para o investidor externo, que reduz sua parcela de investimentos diretos no país. 8 2. AS CAUSAS DA TAXA DE JUROS ALTA A dificuldade encontrada atualmente pelo governo federal em reduzir a taxa de juros está relacionada principalmente ao desequilíbrio das contas públicas. A constituição de 1988 produziu uma estrutura distorcida de arrecadação e de gastos para a União, Estados e Municípios que foi durante muito tempo mascarada com a alta taxa de inflação. Quando da implementação do Plano Real, o descontrole do gasto público veio à tona, da mesma forma que ficou evidente a fraca dinâmica de arrecadação dos estados que é muito dependente da atividade econômica e com restrita base de incidência. Enquanto o governo federal conseguia financiar o déficit das contas externas com investimento direto ou de portfólio, o déficit primário (receitas fiscais menos gastos) não preocupava os financiadores desta dívida. Porém, a crise da Ásia e da Rússia limitou a disponibilidade de recursos para o país e as pressões internas obrigaram o governo a mudar a política de âncora cambial pela âncora monetária. A partir deste momento, com 5 anos de estabilidade dos preços, tornava-se evidente para a sociedade a necessidade de controlar os gastos públicos, estratégia implementada com a Lei de Responsabilidade Fiscal. Porém, à esta altura a dívida pública interna já tinha crescido substancialmente, passando de R$ 50 bilhões no início de 1995 para R$ 376 bilhões em dezembro de 1999, como pode ser visto na tabela abaixo. Cabe salientar que este foi o preço pago pela estabilidade. É claro que outros fatores também contribuíram decisivamente para elevar a DPMFi, como a renegociação de dívidas com os estados, o reconhecimento de dívidas antigas (os esqueletos) e a manutenção de uma política de juros altos. DÍVIDA PÚBLICA MOBILIÁRIA FEDERAL INTERNA R$ milhões Títulos Janeiro de 1995 Dezembro de 1999 LTN 2.414,70 39.716,56 LFT 13.332,39 151.128,12 NTN-C 830,60 NTN-D 7.391,70 27.346,06 Demais 26.348,71 157.944,29 Total 49.487,50 376.965,62 Fonte: Tesouro Nacional A Lei de Responsabilidade Fiscal conseguiu resolver em parte os problemas das contas públicas justamente por controlar e regular os gastos com pessoal ativo. Mas, 9 cabe salientar, faltou a reforma da parte dos gastos que está relacionada com inativos, tanto da previdência pública quanto da previdência do setor público. E este é um dos grandes gargalos da economia brasileira hoje, justamente por significar uma necessidade de financiamento de longo prazo da União, Estados e Municípios e com tendência crescente. Como pode ser visto na tabela abaixo, durante o ano de 2002 tanto a previdência pública (INSS) quanto a previdência do setor público, apresentaram déficits elevados, totalizando R$ 71,7 bilhões, com destaque para esta última, que teve um déficit de R$ 54,7 bilhões. CONTAS DA PREVIDÊNCIA SOCIAL (R$ bilhões) Regime Geral INSS Previdência dos Serv. Públicos União Estados Municípios Total Fonte: IPEA 1995 (0,40) (19,20) (13,20) (4,90) (1,10) (19,60) 2001 (12,80) (48,60) (24,40) (21,00) (3,20) (61,40) 2002 (17,00) (54,70) (29,50) (21,90) (3,30) (71,70) 2003 (19,50) (56,80) (30,60) (22,80) (3,50) (76,30) Para o ano de 2003, projeta-se um aumento deste déficit em mais R$ 4,6 bilhões, atingindo então R$ 76,3 bilhões, sendo que a União responderá por 40% deste déficit, ou seja, R$ 30,6 bilhões. Como pôde ser visto, os motivos que fazem com que o governo não consiga reduzir a taxa de juros de curto prazo estão intimamente ligados à sua estrutura de gastos e ao perfil de sua dívida interna. Cabe salientar que o percentual desta dívida em relação ao PIB, 56% em 2002, ainda está muito aquém daquele verificado em outros países, como pode ser visto na tabela abaixo. DÍVIDA PÚBLICA COMO PERCENTUAL DO PIB Japão Estados Unidos Reino Unido Alemanha França Itália Canadá Fonte: OCDE 1992 59,3 74,1 49,4 41,8 44,7 116,1 110,3 1995 76,2 74,5 61,1 57,1 59,3 123,1 120,6 1999 105,3 65,3 57 60,6 65 116,6 111,6 2001 118,6 54,6 50,7 57,8 63,6 108,3 100,5 10 Na verdade, o grande problema do Brasil está no perfil de sua dívida interna. Enquanto os governos de países desenvolvidos conseguem financiar estas a prazos maiores, 20 ou 30 anos em média, e pagando juros menores, no Brasil este prazo é muito reduzido, cerca de 33 meses. VENCIMENTOS DE DÍVIDA INTERNA Em 1 ano Em R$ Bilhões (%) LTN 13,16 96,77% LFT 183,15 48,80% Cambiais 43,36 31,09% Outros 0,98 0,25% Total 240,65 43,28% Fonte: Tesouro Nacional. LTN são títulos prefixados, LFT pós fixados. Como pode ser visto na tabela, cerca de 43% do total da dívida vence em um ano, ou seja, R$ 240 bilhões. Deste vencimento total a parte pós fixada responde por 76%, R$ 183 bilhões sendo que, do total dos títulos pós fixados, 49% vence no prazo de 1 ano. Os vencimentos em 2003 deverão se concentrar no primeiro semestre, com destaque para o mês de junho quando vence R$ 27 bilhões de LFT (título pós fixado), tal como descrito na tabela abaixo. PERFIL DE VENCIMENTOS DOS TÍTULOS DO GOVERNO EM PODER DO PÚBLICO – R$ MILHÕES Meses LTN Março Abril 11.515,00 Maio Junho Julho Agosto Setembro Outubro Novembro Dezembro Total em 2003 13.178,00 Em 2004 419,00 Fonte: Tesouro Nacional LFT 16.031,00 12.312,00 22.442,00 27.560,00 25.818,00 19.790,00 9.253,00 7.003,00 11.999,00 3.921,00 183.146,00 51.304,00 Total 19.535,00 32.297,00 27.580,00 30.679,00 31.255,00 22.213,00 12.352,00 8.304,00 12.688,00 5.970,00 239.786,00 93.106,00 Mas não é a apenas o perfil desta dívida que gera problemas de administração por parte do Tesouro Nacional. Devido à existência de um déficit estrutural que não tem perspectivas de solução no médio prazo, como é o caso da previdência, então aumentase o risco de o governo não conseguir honrar seus compromissos no futuro. Desta forma, 11 os investidores acabam por pedir juros maiores para carregarem os títulos do governo, constituindo-se, assim, um piso para a taxa de juros. A alternativa encontrada pelo governo federal nos últimos anos para tentar estabilizar a relação dívida/PIB e ganhar credibilidade junto aos investidores, é a formação de superávits primários (diferença entre a arrecadação e os gastos, sem contar a despesa com juros). Com isto, o governo consegue resgatar parte da dívida que está vencendo e pode pagar juros menores. Porém, na mesma proporção em que aumentam-se os déficits previdenciários, aumenta-se a necessidade de gerar mais superávit primário, como forma de evitar que o principal desta dívida se eleve. Se na atual conjuntura o governo não estivesse gerando superávits primários, então a dívida pública mobiliária federal seria, com certeza, bem maior do que os atuais R$ 623 bilhões da mesma forma que a taxa de juros estaria bem superior aos atuais 25,5%. 12 3. AS CONSEQUÊNCIAS A existência de juros elevados não é uma novidade para a economia brasileira mas as suas consequências para o lado real da economia têm se agravado nos últimos anos. No início da década de 90 o setor público pagou, em juros reais, conta conhecida como Necessidade de Financiamento do Setor Público, o equivalente a 2,9% do PIB, percentual este que se elevou para 7,42% em 1998 por conta da política cambial, e reduziu-se posteriormente para 5,07% em 2001. Mesmo assim, o valor total de juros pagos em dólares no ano de 2001 US$ 25,5 bilhões, representou mais do dobro do valor despendido em 1991, que foi de US$ 11,7 bilhões em 1991, como pode ser visto no gráfico abaixo. PAGAMENTO DE JUROS DO SETOR PÚBLICO 70 8 60 7 Percentual do PIB 50 40 5 30 EM US$ bilhões Em Percentual do PIB EM US$ Bilhões 6 4 20 3 10 2 0 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 Fonte: IPEA O primeiro impacto desta política ocorre diretamente sobre a atividade econômica. Como dito anteriormente, a taxa de crescimento do PIB no Brasil decaiu nos últimos anos, como decorrência não apenas da redução dos gastos dos consumidores, mas também dos investimentos das empresas. 13 TAXA PERCENTUAL DE INVESTIMENTO 29 26.9 Taxa (%) de Investimento 27 25 23 18.8 18.0 21 18.1 19.5 19 2000 1998 1996 1994 1992 1990 1988 1986 1984 1982 1980 1978 1976 1974 1972 1970 17 Fonte: FGVDADOS Com uma taxa de juros alta, os custos financeiros das empresas e dos consumidores aumentam, trazendo consigo a inadimplência. Diante disto, os bancos são obrigados a elevarem a taxa de juros para empréstimos como forma de compensar este risco. O resultado imediato deste movimento é a redução dos empréstimos concedidos pelo sistema financeiro, como pode ser visto na tabela abaixo. COMPORTAMENTO DO CRÉDITO NO BRASIL Em R$ Bilhões 1995 1999 2002 PIB Empréstimos 646,19 237,50 973,85 285,78 1.277,85 377,82 (%) 36,75% 29,35% 29,57% Fonte: Banco Central No início do Plano Real, o volume de empréstimos era da ordem de R$ 237 bilhões, cerca de 36,7% do PIB. Este percentual foi reduzido para 29,5% em 2002, um dos menores em relação ao PIB nos últimos anos. Com menos empréstimos, há menores gastos dos consumidores, as vendas das empresas caem, e o resultado disto é uma menor geração de emprego na economia. 14 Como pode ser visto na tabela abaixo, o número de pessoas de 15 anos ou mais que estavam fora do mercado de trabalho passou de 651 mil para 1,3 milhão, entre 1991 e 2002. Assim, com um aumento da oferta de vagas que não acompanha o aumento da população economicamente ativa, tem-se uma elevação da taxa de desemprego, que passou de 4,1 em 1991 para 7,1% no ano passado. EVOLUÇÃO DA POPULAÇÃO ECONOMICAMENTE ATIVA OCUPADA E DESOCUPADA E TAXA DE DESEMPREGO Ocupada Desocupada 14.970.251 651.179 16.214.077 754.814 16.828.276 1.119.344 17.686.070 1.360.350 1991 1995 1999 2002 (%) 4,17% 4,45% 6,24% 7,14% Fonte: IBGE Outro reflexo de uma política de juros elevada é a queda nas vendas da indústria de bens de capital, como reflexo da redução nos investimentos, e de consumos de bens duráveis, que possuem um valor agregado maior e são, em sua maioria, financiados a prazos mais longos. Como pode ser visto nos dois gráficos abaixo, durante a década de 90 a atividade da indústria de bens de capital esteve muito aquém da verificada na primeira metade da década de 80, tendo apresentado quedas expressivas de –15,4% em 1990 e –9% em 1999. DESEMPENHO DA INDÚSTRIA Bens de Consumo Duráveis Bens de Capital 15% 10% 25% 12.38% 20% 8.57% 18.75% 15.62% 0.25% 0% -1.05% -5% -6.86% -10% -9.09% Taxa de Variação Taxa de Variação 14.48% 15% 5% 10% 5% 2.75% 0% -5% -5.79% -15% -10% -15.49% -9.29% -13.02% -15% -20% 1980 1985 1990 1992 1995 1999 2002 1980 1985 1990 1992 1995 1999 2002 Fonte: FGVDADOS Comportamento semelhante pode ser visualizado na indústria de bens de consumo duráveis, onde o único momento em que esta teve um taxa de crescimento comparável com o início da década de 80 foi em 1995, logo após a implementação do Plano Real, que 15 produziu ganhos de renda expressivos para a população. Nos anos seguintes, esta indústria seguiu apresentando taxas de crescimento baixas ou até negativas, com destaque para a queda de 9% em 1999. A política de juros altos também impacta negativamente o desempenho do setor agrícola, na medida em que aumenta o custo de manutenção, por parte do governo, de programas especiais de incentivo ao setor1. Desta forma, quando há um aumento dos juros, o governo não apenas revisa prazos, mas também a taxa de juros para empréstimo. PROGRAMAS COM JUROS FIXOS DESEMBOLSOS DO BNDES EM R$ MILHÕES Ano Linha Especial Moderfrota Total 1996 1997 97,5 97,5 1998 451,2 451,2 1999 901,9 901,9 2000 312,4 1171,9 1484,3 2001 79,3 1699,9 1779,2 Fonte: BNDES CUSTO DOS EMPRÉSTIMOS COM O DIFERENCIAL DE TAXAS DE JUROS (FLUTUANTE MENOS FIXO) 40% 35% Em (%) ao ano 30% 25% 20% 15% 10% 5% Jun-02 Dec-01 Jun-01 Dec-00 Jun-00 Dec-99 Jun-99 Dec-98 Jun-98 Dec-97 Jun-97 Dec-96 Jun-96 Dec-95 Jun-95 Dec-94 0% Fonte: Banco Central e IPEA. Medido pela diferença entre a Selic e a TJLP 16 4. CONCLUSÕES O atual cenário econômico internacional e nacional, além da estrutura de arrecadação e gastos da União, Estados e Municípios, o estoque da dívida pública mobiliária federal interna, seu perfil de vencimentos e a dependência de investimentos externos para financiar os déficits do Balanço de Pagamentos, constituem-se no principal entrave para o governo no que diz respeito à política monetária. Desta forma, independentemente de qual seja a ideologia que forme o partido político do Governo Federal, não há outra alternativa para a autoridade monetária que não a manutenção de juros elevados para manter a estabilidade de preços. Os efeitos desta política sobre o lado real da economia são os mais perversos possíveis, com aumento do custo dos empréstimos para pessoas físicas e jurídicas, da inadimplência, queda do investimento, redução das vendas das indústrias, aumento da taxa de desemprego, maior desembolso no pagamento de juros que gera a necessidade de redução de gastos correntes (gerar superávits primários) para fazer frente a este aumento do gasto dos juros, como forma de manter estável a relação dívida/PIB. Assim, o governo é obrigado a reduzir o investimento em infra-estrutra, o que acarreta um desaqucimento maior da produção nacional. Allém do mais, também reduz os gastos socias, aumentando a desigualdade da distribuição da renda. Há duas alternativas para o governo interromper este círculo vicioso. A via mais fácil seria abandonar a estabilidade de preços, deixando a inflação equilibrar os déficits orçamentários da União, Estados e Municípios. Porém, no longo prazo esta medida só agravaria ainda mais a distribuição de renda no país. A segunda alternativa, mais difícil de ser implementada, porém de resultados mais consistentes, seria a reforma da estrutura de receita e gastos do Estado, ou seja, a reforma tributária e previdenciária. Assim, com o equilíbrio orçamentário, o governo encontrará espaço para ao mesmo tempo reduzir a dívida interna como percentual do PIB e a taxa de juros. 18 de Fevereiro de 2003 Assessoria Econômica 1 Alguns programas especiais existentes no BNDES: PRONAF, PROPASTO, PROSOLO, PROLEITE, PROFRUTA, ARMAZENAGEM, PRODECAP dentre outros. Dentre os programas com juros fixos destaca-se o MODERFROTA, criado em 2000. 17 OS IMPACTOS NA ECONOMIA DE UMA TAXA DE JUROS ELEVADA EQUIPE TÉCNICA: ASSESSORIA ECONÔMICA ECON. IGOR ALEXANDRE C. MORAIS ECON. JEFERSON LUIS BITTENCOURT ECON. ALEXANDRE ENGLERT BARBOSA NÚCLEO ESTATÍSTICO ECON. FÁBIO ALTHAUS ECON. VANESSA ZANIOL FRAINER ECON. RICARDO FILGUERAS NOGUEIRA 18 DIRETORIA FIERGS GESTÃO 2002/2005 Presidente FRANCISCO RENAN ORONOZ PROENÇA Vice-presidentes Ademar De Gasperi Bolivar Baldisserotto Moura Enio Lucio Schein Humberto César Busnello José Antonio Fernandes Martins Valayr Hélio Wosiack Diretores Diretores-secretários Antônio Agostinho Salton Antônio Cristóvão Kipper Aristides Inácio Vogt Ayrton Luiz Giovannini César Rangel Codorniz Cláudio Affonso Amoretti Bier Claudio Laureno Henn Élio Jorge Coradini Fernando José Ruschel Justo Geraldo Pinto Rodrigues da Fonseca Gilberto De Zorzi Gilberto Porcello Petry Heitor José Müller Jairton Krüger Russo Jandir Antonio Cantele João Francisco Müller João Vieira de Macedo Júnior José Claudio Silva dos Santos Lino Vilson Hermann Marcos Odorico Oderich Mauro Dante Aymone Lopez Nilso Fortunato Guidolin Paulo Roberto Schefer Pedro Alberto Tedesco Silber Raul Heller Rogerio Joaquim Tondo Theo Bonow Thômaz Nunnenkamp Torquato Ribeiro Pontes Netto Torvaldo Antonio Marzolla Filho Werner Arthur Müller Paulo Müller Oscar Alberto Raabe Frederico Martin Gunnar Dürr Diretores-tesoureiros Arildo Bennech Oliveira Gilberto Ribeiro Murilo Lima Trindade Conselho Fiscal Adolf Erwin Gerhard Goldberg Helvio Jobim Filho Joni Alberto Matte Irineu Boff Josoé de Almeida Rostirolla Lena Maria Borges Martins Delegados representantes junto à CNI Francisco Renan Oronoz Proença Dagoberto Lima Godoy Ademar De Gasperi Enio Lucio Schein 19 DIRETORIA CIERGS GESTÃO 2002/2005 Presidente FRANCISCO RENAN ORONOZ PROENÇA Vice-presidentes Attilio Bilibio Astor Milton Schmitt Érico da Silva Ribeiro Luis Roberto Andrade Ponte Nestor Herculano de Paula Paulo Gilberto Fernandes Tigre Vice-presidentes regionais André Meyer da Silva Antônio Roso Bruno Artur Fockink Egon Édio Hoerlle Gaudêncio da Costa Haroldo Roedel João Ernesto Rothfuchs de Barcellos João Paulo Reginatto Pedro Antônio Garcia Leivas Leite Valdir Turra Carpenedo Diretores Alexandrino de Salles Ramos de Alencar André Loiferman André Vanoni de Godoy Breno Micheletto Verlangieri Carlos Bertuol Carlos Roberto Pires Pôrto Carlos Weinschenck de Faria Claudino João José Simon Dirceu Gilmar Pezzin Eduardo Silva Logemann Ernesto Otto Saur Flavio Haas Geraldo Ribeiro do Valle Haenel Gilberto Pereira de Moraes Gilberto Soares Machado Idir Paludo Israel Marins Tevah Jim Martinez Jorge Luiz Buneder Jorge Homero Gonçalves da Silva Coelho José Alfredo Laborda Knorr José Luiz Bozzetto Oswaldo Sergio Ferreira Beck Renato Kunst Ricardo Lins Portella Nunes Roberto Tinoco Valdir Agostinho Bedin Diretores-secretários Manfredo Frederico Koehler Mario Jose Zamprogna Nelson Brochmann Diretores-tesoureiros Ervino Ivo Renner Carlos Batista da Silva Carlos Alexandre Geyer Conselho Fiscal Ernani Reuter Hugo Scipião Ferreira Júnior Mário Luís Renner Gilberto da Silva Consoni Guido Mário D’Arrigo Marco Aurélio Vieira Paradeda 20

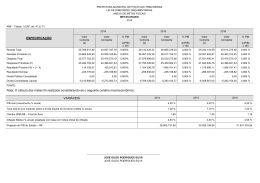

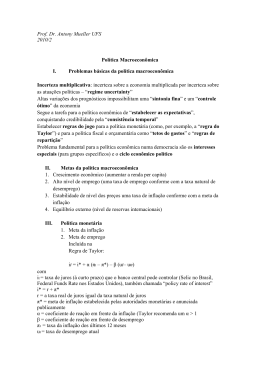

Download