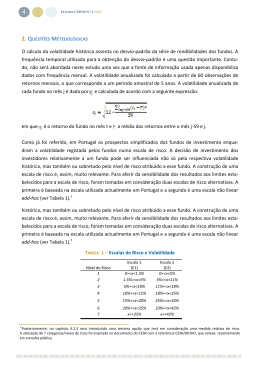

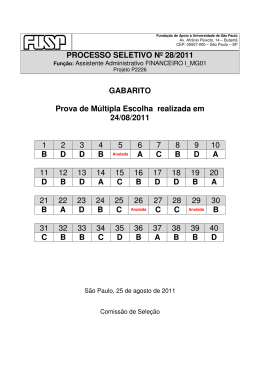

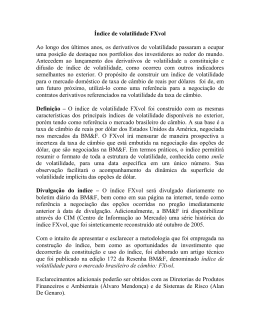

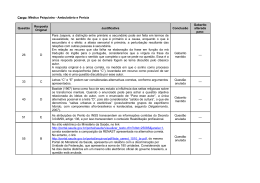

29- A lógica da composição do mercado financeiro tem como fundamento: a) facilitar a transferência de riscos entre agentes. b) aumentar a poupança destinada a investimentos de longo prazo. c) mediar as relações entre agentes deficitários e os superavitários visando o bem-estar geral. d) preservar as funções da moeda. e) garantir retornos aos aplicadores de recursos financeiros. Fundamentação: A moeda possui três funções básicas: Reserva de Valor, Meio de troca e Meio de Pagamento. A composição lógica do mercado financeiro tem vários aspectos como fundamento, tudo depende do prisma que se olha. Uma das formas seria com o objetivo de mediar a relação entre os agentes deficitários e superavitários, criando regras mínimas e instituições de auxiliam com o objetivo de reduzir o risco das operações e facilitar as transações. Dessa forma, estaria contribuindo para um aumento do bem-estar. Além disso, o mercado financeiro proporciona uma melhor adequação dos agentes ao risco. Propicia, com seus mais diversos instrumentos, a transferência dos riscos entre os agentes dado que a Economia não estaria em um ponto de eficiência no sentido de Pareto. Importante ressaltar que os agentes percebem o risco de uma forma diversa e também possuem uma capacidade distinta de assimilá-lo. Dessa forma, essa transferência é necessária para que o mercado tenha uma melhoria geral de bem-estar. Agora, sinceramente, não consigo enxergar em que ponto o funcionamento do mercado financeiro preserva a função da moeda. Esse item função da moeda, me parece não fazer parte do Edital a não ser que consideremos a função reserva de valor. No entanto, essa função apareceu, historicamente, a partir do momento em que o sal e o boi deixaram de ser moeda e passou-se a utilizar as moedas metálicas. Ou seja, basta que o bem utilizado como moeda não seja passível de deterioração que a função está satisfeita. É claro que o mercado financeiro ajuda nesta função mas não é requisito necessário para a sua existência. Dado o exposto acima, solicito que a questão seja anulada e os pontos concedidos a todos os candidatos. 35- Regulamento da Resolução BCB n. 2.690/2000, que dispõe sobre a constituição de Bolsas de Valores no Brasil, ao facultar sejam organizadas quer como companhias quer como associações, permite que: a) associações civis, como clubes, por exemplo, atuem como bolsas de valores. b) qualquer companhia negocie valores mobiliários emitidos por terceiros. c) se divida a competência de reconhecimento de Bolsas entre BCB e CVM. d) apenas após a autorização e desde que haja sistemas adequados para a realização eficiente e transparente de operações com valores mobiliários; é que a organização pode operar. e) sejam eliminadas restrições à eticidade de comportamentos de administradores nomeados. Fundamentação: Essa questão já possui um erro evidente em seu enunciado que confunde os pleiteantes ao cargos e já a torna errada. Apesar de a Legislação informar que cabe ao Banco Central do Brasil efetuar a veiculação das normas aprovadas pelo Conselho Monetário Nacional, tendo vista que é aquela autarquia que faz os serviços de Secretaria desse órgão, o normativo não pode ser considerado do Banco Central do Brasil, mas sim do Conselho Monetário Nacional. Observe o texto extraído do site do Banco Central do Brasil (link abaixo): As bolsas de valores são sociedades anônimas ou associações civis, com o objetivo de manter local ou sistema adequado ao encontro de seus membros e à realização entre eles de transações de compra e venda de títulos e valores mobiliários, em mercado livre e aberto, especialmente organizado e fiscalizado por seus membros e pela Comissão de Valores Mobiliários. Possuem autonomia financeira, patrimonial e administrativa (Resolução CMN 2.690, de 2000). Grifo meu. http://www.bcb.gov.br/Pre/composicao/bv.asp Acredito que um enunciado com um vício como esse é motivo suficiente para pedir a anulação da questão, tendo em vista o fato de que o normativo citado sequer existe. Dado o exposto acima, solicito que a questão seja anulada e os pontos concedidos a todos os candidatos. 44- Pode-se afirmar, quanto a derivativos negociados em mercados, como os contratos futuros ou as opções, que: a) a volatilidade preço do ativo subjacente é o elemento comum na formulação de estratégias. b) os mecanismos de proteção contra variação de preço do derivativo serem similares. c) ambos configuram direitos potestativos. d) dão origem à obrigação natural, mesmo quando negociados em mercados organizados. e) a especulação é mais clara nas opções do que nos futuros. Fundamentação: Sabemos que a formulação do preço das opções passa basicamente pelo modelo de Black&Scholes. Nesse modelo, há a necessidade de se considerar a volatilidade tanto histórica quanto implícita do ativo subjacente ao derivativo. No entanto, a maior parte dos contratos futuros conta com uma estratégia de precificação que tem como base a arbitragem e em nada considera a volatilidade passada ou futura (implícita) do ativosubjacente. Contratos como de câmbio, agrícolas, ouro, boi gordo levam em consideração apenas o preço à vista, o custo de carregamento da data de hoje até a data de vencimento do ativo e ainda o custo de oportunidade. Se o valor do futuro for superior à soma desses três fatores, os agentes adotarão uma estratégia comum chamada de cash and carry, onde adquirirão o bem e o carregarão até a data de vencimento. Estratégia idêntica também é usada para a precificação do contrato futuro de ações. O contrato futuro de ações nada mais é do que o preço da ação carregado a uma taxa um pouco superior do DI vigente até a data de vencimento do contrato. Portanto, não há resposta correta para essa questão. Pode ser que exista um caso em que se use a volatilidade do ativo para se precificar os futuros, mas sinceramente, nesse momento, nem me lembro dessa exceção. E como estamos falando em regra e não da exceção, solicito que a questão seja anulada. Dado o exposto acima, solicito que a questão seja anulada e os pontos concedidos a todos os candidatos. 49- Estudos empíricos permitem afirmar que o aumento do preço de exercício de uma opção sobre ações reflete a expectativa de maiores retornos. Pode-se, pois, considerar que: a) existe relação em uma só direção entre variação de preços de ações e opções. b) como preço das opções resulta unicamente das expectativas dos investidores, o resultado da análise empírica é inconclusivo. c) que, tal como nos mercados futuros, no termo o preço do ativo subjacente e dos contratos se aproxima. d) a volatilidade das opções decorre dos retornos reais das ações. e) é elevada a probabilidade de haver relação biunívoca, isto é, nos dois sentidos, entre volatilidade preço de opções e retorno das ações. Fundamentação: Estamos diante, em princípio, de um erro no enunciado. Preços de Exercício de opção NUNCA aumentam. Na verdade, se temos uma opção com preço de exercício 30 e outra 32, estamos falando de opções diferentes, apesar de poderem ser do mesmo ativosubjacente. O que pode ocorrer durante a existência de uma opção é a redução de seu preço de exercício. Esqueçamos esse equívoco e passemos a discutir as alternativas. Acredito que a alternativa D, como está colocada, não pode ser desprezada. A volatilidade das opções seria sua variação no valor dos prêmios e não a volatilidade usada nas precificações. Considerando que a volatilidade em questão é a variação do valor dos prêmios, ela advém, entre outros fatores, dos retornos das ações ou das variações de preços das ações. Se considerássemos a volatilidade embutida na precificação, poderíamos pensar na variação dos retornos ou nas volatilidades implícitas dos retornos. Nesse último caso, poderia não ser resposta. Entretanto, da forma como está escrito, acredito que a letra D também é gabarito. Além disso, não podemos desprezar um item. A questão coloca um enunciado sobre opções e nos solicita que seja marcada a alternativa correta. Não podemos esquecer que o item C que versa sobre futuros, apesar de não ter nada a ver com o enunciado está correto. Imagine a seguinte questão: Em Brasilia, no dia X choveu canivete. Com base nisso, temos: a) 1 + 1 = 2 A letra A é verdadeira, apesar de não ter nenhum vinculo com o enunciado. Dado o exposto acima, solicito que a questão seja anulada e os pontos concedidos a todos os candidatos.

Download