26/06/2015 www.bportugal.pt/ptPT/OBancoeoEurosistema/IntervencoesPublicas/Paginas/intervpub201506251.aspx www.bportugal.pt O Banco e o Eurosistema > Intervenções públicas Intervenção do Governador do Banco de Portugal, Carlos da Silva Costa, no XXV Encontro de Lisboa sobre Governação das instituições de crédito e estabilidade financeira [1] Senhor Secretário de Estado, Senhores Embaixadores, Senhores Governadores, Minhas Senhoras e meus Senhores, Nesta intervenção começarei por referir a importância dos modelos de governação das instituições financeiras e as linhas de defesa da respetiva solidez financeira, abordando em seguida questões relativas ao enquadramento internacional dos regimes de regulação e supervisão bancária e à prevenção do branqueamento de capitais e do financiamento do terrorismo. A governação das instituições e a defesa da solidez financeira A estabilidade financeira é um bem público valiosíssimo, um fator‐chave para: (i) Preservar a confiança dos agentes económicos; (ii) Assegurar uma adequada afetação da poupança na economia; e (iii) Promover o crescimento económico sustentável. Maior volatilidade e acrescida incerteza dificultam o financiamento da economia real, afetando negativamente o investimento, as perspetivas económicas de longo prazo e o bem‐estar dos cidadãos em geral. A salvaguarda da estabilidade financeira, bem como o funcionamento eficiente dos mercados exigem regras e instituições robustas e eficazes que apoiem a atividade económica. A existência de um sistema financeiro sólido, capaz de enfrentar situações adversas, com níveis de solvabilidade e de liquidez adequados, com um sistema de incentivos apropriado, com modelos de governação e de gestão adequados e devidamente regulado e supervisionado é essencial para o bom funcionamento de qualquer economia. Nenhum país é igual a outro e cada um é portador de uma cultura própria que se repercute nos modelos de governação e na qualidade das suas instituições financeiras, bem como nos valores que as animam. Estes fatores são críticos para garantir a sua solidez financeira e preservar a relação de confiança com as suas contrapartes. A adequação dos modelos de governação corporativa das instituições de crédito é um sustentáculo da sua solidez e, consequentemente, da salvaguarda da estabilidade financeira. É fundamental que os modelos de governação garantam: (i) a segregação de funções; (ii) a autonomia e independência das funções de auditoria interna, de compliance e de gestão de riscos; (iii) que os interesses dos stakeholders e o interesse geral da http://www.bportugal.pt/ptPT/OBancoeoEurosistema/IntervencoesPublicas/Paginas/intervpub201506251.aspx 1/5 26/06/2015 www.bportugal.pt/ptPT/OBancoeoEurosistema/IntervencoesPublicas/Paginas/intervpub201506251.aspx instituição são devidamente acautelados. São várias as linhas de defesa da solidez financeira e da estabilidade. Duas delas situam‐se dentro das próprias instituições financeiras: são os órgãos de fiscalização e de controlo interno e a respetiva Administração. A terceira linha de defesa são os auditores externos, que desempenham um papel central na verificação e avaliação da qualidade da informação. Os supervisores, como o Banco de Portugal, situam‐se numa quarta linha de defesa. Estas várias linhas de defesa implicam que a estabilidade financeira depende, de forma crítica, da produção de informação, dos vários níveis de verificação e da utilização dessa informação, nomeadamente para efeitos de informação dos stakeholders e de supervisão. Importa também ter presente que, no mundo globalizado em que vivemos, com uma crescente interdependência das instituições financeiras, os supervisores não podem centrar a sua avaliação numa instituição de per si, têm de apreender as interações que esta mantém com todas as outras. Como se costuma dizer, é necessário estar muito atento à árvore e, simultaneamente, muito atento à floresta. Esta abordagem, que vai além da situação individual e a contextualiza num quadro mais amplo, tem vindo a encontrar reflexo na evolução dos modelos de supervisão. De facto, na sequência da crise financeira internacional, os modelos de supervisão têm vindo a sofrer alterações significativas, tornando‐se mais intrusivos e, em paralelo, passando a ter um enfoque mais transversal e mais prospetivo. Todavia, apesar de todos os progressos e aperfeiçoamentos introduzidos nos últimos anos, estes modelos continuam a ter, obviamente, limitações e condicionantes. Conforme refere o relatório do Financial Stability Board apresentado ao G20 em novembro de 2012: “No supervisory system can catch everything.” As dificuldades com que um supervisor se defronta são ampliadas pelo facto de as instituições financeiras atuarem com frequência em múltiplas jurisdições, exigindo uma cooperação muito estreita com múltiplos supervisores, com diferentes práticas e atitudes. Caso as instituições operem em jurisdições mais “opacas” e menos cooperantes, os riscos para a condução da atividade de supervisão são obviamente potenciados. A intensificação da atividade internacional dos bancos portugueses, designadamente em Países de Língua Portuguesa, e o envolvimento crescente dos respetivos sistemas bancários, tornam essencial a promoção de uma cooperação estreita entre as diversas autoridades de regulação e de supervisão. O Banco de Portugal atribui particular relevância à reflexão conjunta sobre as questões relativas à regulação e supervisão das instituições de crédito e à salvaguarda da estabilidade financeira. Estas considerações conduzem‐me à segunda parte da minha intervenção, que tem a ver com o alinhamento dos regimes de regulação e de supervisão. Alinhamento dos regimes de regulação e de supervisão A crise financeira internacional veio mostrar a existência de diversas vulnerabilidades e falhas regulamentares, atingindo as próprias fundações do sistema financeiro global. Em especial, tornou visível o desalinhamento entre a globalização dos mercados e o quadro institucional e normativo de regulação e supervisão, bem como o expressivo papel de um setor não regulamentado. As alterações institucionais e regulamentares que têm vindo a ser introduzidas, com destaque para a implementação de Basileia III e para o projeto europeu de construção da União Bancária, não deixarão de ter impacto em todos os Países de Língua Portuguesa e nas instituições financeiras que neles operam. http://www.bportugal.pt/ptPT/OBancoeoEurosistema/IntervencoesPublicas/Paginas/intervpub201506251.aspx 2/5 26/06/2015 www.bportugal.pt/ptPT/OBancoeoEurosistema/IntervencoesPublicas/Paginas/intervpub201506251.aspx O Banco de Portugal, enquanto integrante do sistema financeiro europeu, está naturalmente muito empenhado em trabalhar conjuntamente com os seus homólogos nesta matéria. Como reflexo deste empenho, a atividade de cooperação do Banco de Portugal com os restantes Bancos Centrais dos Países de Língua Portuguesa (BCPLP) tem atribuído um enfoque crescente à supervisão e à salvaguarda da estabilidade financeira nas suas várias dimensões: supervisão macroprudencial, microprudencial e comportamental, ação sancionatória e prevenção do branqueamento de capitais e do financiamento do terrorismo. É importante que os regimes de supervisão dos vários países prossigam o objetivo de alinhamento com o enquadramento regulamentar internacional em matéria de supervisão bancária. No contexto específico da União Europeia, o preenchimento de condições que permitam o reconhecimento da equivalência dos regimes de supervisão em países terceiros induz potenciais benefícios, na medida em que influencia a determinação dos requisitos de fundos próprios relacionados com a atividade das filiais das instituições europeias e, dessa forma, o volume e o custo de financiamento às economias locais. Gostaria de destacar a este propósito o projeto de cooperação entre os BCPLP relativo aos regimes de regulação e supervisão dos sistemas bancários, cujas bases foram lançadas no XXII Encontro de Lisboa, em novembro de 2012. Assumiu‐se, neste âmbito, a importância de identificar os condicionamentos existentes na legislação bancária e nos procedimentos de regulação e supervisão dos diversos países que pudessem prejudicar a equivalência entre regimes e entre estes e o regime da União Europeia. Para dar corpo a este projeto, foi constituído um Grupo de Trabalho composto por representantes dos BCPLP. Este grupo produziu já um relatório preliminar, no qual se procede a uma análise comparativa dos regimes legais e regulamentares dos diferentes países envolvidos, baseada num exercício prévio de autoavaliação, com o intuito de permitir a identificação de boas práticas e possíveis linhas de convergência. Para o efeito, procedeu‐se ao enquadramento normativo da atividade supervisionada e dos mecanismos de supervisão nos vários ordenamentos, foi analisada a organização dos respetivos sistemas de supervisão e foram ainda abordados temas importantes em matéria de supervisão, como sejam o acesso à atividade e condições de exercício, o processo de supervisão prudencial e o combate ao braqueamento de capitais e ao financiamento do terrorismo. As primeiras conclusões deste trabalho foram apresentadas no III Encontro de Supervisão Bancária dos BCPLP, realizado em Brasília, nos passados dias 17 e 18 de junho, com o objetivo de promover o debate e estabelecer um calendário para conclusão do relatório final, que deverá ter lugar ainda em 2015. As conclusões do relatório preliminar e o debate subsequente deverão contribuir para uma aproximação crescente entre os sistemas de regulação e supervisão dos Países de Língua Portuguesa e o enquadramento legal e regulatório internacional. A promoção da convergência entre estes regimes permitirá potenciar o cumprimento das condições necessárias para o reconhecimento da equivalência dos regimes de supervisão destes países face ao regime vigente na UE. Importa notar que, com a entrada em vigor do Regulamento Europeu relativo aos requisitos prudenciais, que introduziu Basileia III na esfera da União Europeia, alterou‐se o processo de reconhecimento de equivalência dos regimes de supervisão de países terceiros, deixando as autoridades de supervisão nacionais de ter a faculdade do proceder a esse reconhecimento, numa base bilateral. O processo é agora da competência exclusiva da Comissão Europeia que passou a realizar o reconhecimento numa base multilateral. Neste novo enquadramento, a Comissão já adotou uma decisão de equivalência, em dezembro de 2014, identificando um conjunto de países terceiros considerados equivalentes, encontrando‐se atualmente em curso um novo processo de avaliação de equivalência, com a colaboração da Autoridade Bancária Europeia (EBA). À semelhança da metodologia adotada pelo Grupo de Trabalho constituído entre os BCPLP a que já aludi, o http://www.bportugal.pt/ptPT/OBancoeoEurosistema/IntervencoesPublicas/Paginas/intervpub201506251.aspx 3/5 26/06/2015 www.bportugal.pt/ptPT/OBancoeoEurosistema/IntervencoesPublicas/Paginas/intervpub201506251.aspx trabalho do Grupo liderado pela EBA terá por base as respostas a um questionário a que os países cujos regimes serão analisados deverão responder. Deste modo, o exercício efetuado ao nível dos BCPLP poderá igualmente revelar‐se útil para os Países de Língua Portuguesa que venham a ser objeto da referida avaliação. Paralelamente, a EBA avaliou a equivalência dos regimes de segredo profissional de um conjunto de países, dando origem a uma recomendação daquela Autoridade, sobre a possibilidade de os países terceiros avaliados como equivalentes integrarem colégios de supervisores na União Europeia. O Banco de Portugal considera da maior importância a dinamização e fortalecimento das iniciativas que potenciem uma aproximação entre regimes de regulação e supervisão no mercado financeiro global. A questão do alinhamento com o enquadramento regulamentar internacional em matéria de supervisão bancária torna‐se ainda mais crítica quando associada a outras dimensões, como, por exemplo, a prevenção e combate às práticas de branqueamento de capitais, uma vez que estas podem, nomeadamente, inviabilizar relações de correspondência entre bancos, com o consequente risco de exclusão financeira para alguns países. Prevenção do branqueamento de capitais e do financiamento do terrorismo A solidez, integridade e estabilidade das instituições financeiras e a confiança no sistema financeiro podem ser gravemente comprometidas através de práticas de branqueamento de capitais que assumem, com frequência, dimensão transnacional. Importantes esforços têm vindo a ser desenvolvidos a nível global para prevenir e combater este tipo de práticas, designadamente através do Grupo de Ação Financeira (GAFI). A nível da União Europeia foi recentemente aprovada uma nova Diretiva (a quarta) sobre a prevenção do branqueamento de capitais e do financiamento do terrorismo que introduz novas exigências, designadamente à luz das recomendações revistas do GAFI. A nova regulamentação europeia terá obviamente impacto no relacionamento com instituições de países terceiros. São múltiplas as alterações introduzidas pela diretiva. A título de exemplo assinalo apenas quatro: (i) A criação de um registo centralizado de beneficiários efetivos de entidades societárias e de outras pessoas coletivas constituídas em território nacional, de acesso irrestrito para as autoridades competentes e instituições financeiras; (ii) As alterações em matéria de definição de jurisdições de risco, passando a competir à Comissão Europeia a emissão de uma lista de jurisdições terceiras com deficiências estratégicas nesta matéria; (iii) A permissão da troca irrestrita e direta de informações entre a casa‐mãe de um grupo bancário transnacional e as suas sucursais e filiais participadas maioritariamente, apelando à remoção dos obstáculos às trocas de informação no âmbito dos grupos bancários; (iv) As inovações em matéria de relações de correspondência com instituições financeiras de países terceiros, com aplicação de medidas de vigilância reforçadas que vão além das tradicionais relações de correspondência bancária (e.g. no âmbito de operações de transferência de fundos ou de liquidação de valores mobiliários). Estes desenvolvimentos, destinados a robustecer os dispositivos de prevenção do branqueamento de capitais, apresentando em si mesmos uma racionalidade clara, não deixam de colocar importantes desafios no que concerne à adaptação dos vários sistemas bancários à nova regulamentação europeia, num mundo cada vez mais interdependente. Todos teremos de fazer um esforço para melhorar não só os dispositivos de prevenção do branqueamento de capitais, próprios das instituições de crédito e a sua efetiva supervisão, como também os mecanismos de troca de informações relativamente a esta matéria, a par dos dispositivos de reforço da transparência que http://www.bportugal.pt/ptPT/OBancoeoEurosistema/IntervencoesPublicas/Paginas/intervpub201506251.aspx 4/5 26/06/2015 www.bportugal.pt/ptPT/OBancoeoEurosistema/IntervencoesPublicas/Paginas/intervpub201506251.aspx permitam identificar o controlo último das diversas estruturas coletivas que atuam nos nossos sistemas financeiros. Estou certo de que através da continuação do esforço empenhado e articulado de todos, que tem caraterizado estes 25 anos de cooperação, será possível contribuir para a identificação e redução de obstáculos e bloqueios, para uma maior aproximação entre regimes de regulação e supervisão e, em última instância, para a promoção da confiança dos agentes económicos, da estabilidade financeira e do crescimento sustentado das nossas economias. Muito obrigado [1] Preparado para apresentação. INFORMAÇÃO RELACIONADA Publicação de Cooperação: 25 anos de cooperação entre Bancos Centrais Publicação de Cooperação: Séries longas macroeconómicas dos Países de Língua Portuguesa Banco de Portugal © 2009 http://www.bportugal.pt/ptPT/OBancoeoEurosistema/IntervencoesPublicas/Paginas/intervpub201506251.aspx 5/5

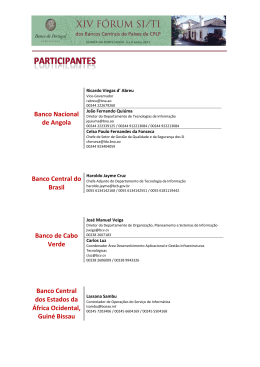

Download